Stagflation เราควรกังวลมากแค่ไหน?

Stagflation คืออะไร?

ในช่วงหลัง ๆ นักลงทุนน่าจะเคยได้ยินคำว่า ‘stagflation’ โดยนักเศรษฐศาสตร์หลายคนเริ่มกังวลว่าเรากำลังเข้าสู่ภาวะ stagflation หรือไม่ ในบทความนี้ เราจึงขอพาทุกคนมาทำความรู้จักกับคำว่า stagflation ก่อน โดย stagflation เป็นคำผสมระหว่าง ‘stagnation’ หรือภาวะเศรษฐกิจฝืดเคือง การว่างงานสูง และ ‘inflation’ หรือภาวะเงินเฟ้อ ซึ่งเป็นภาวะที่ราคาสินค้าและบริการปรับตัวขึ้น หรือในอีกแง่หนึ่ง หมายความว่า เงินหรือความมั่งคั่งที่มีมีมูลค่าน้อยลง

โดยรวม stagflation จึงหมายถึงภาวะเศรษฐกิจที่เงินเฟ้อปรับตัวสูงขึ้น ราคาสินค้าและบริการแพงขึ้น ในขณะที่เศรษฐกิจชะลอตัว ซึ่งมักจะมาพร้อมกับการว่างงานที่เพิ่มขึ้นด้วย เมื่อการว่างงานเพิ่มขึ้น รายได้ลดลง ประชาชนก็จะลดการบริโภค ทำให้เศรษฐกิจยิ่งชะลอตัวมากขึ้น เป็นวัฏจักรต่อเนื่องกัน

Stagflation มักเกิดจากปัญหาด้านอุปทาน ไม่ใช่อุปสงค์

สงครามและความตึงเครียดในยูเครนเป็นเหตุสำคัญที่ผลักดันให้ราคาน้ำมันพุ่งสูงขึ้น และทำให้การคาดการณ์เศรษฐกิจในไตรมาสแรกชะลอตัว และตลาดหุ้นทั่วโลกปรับตัวลงอย่างมีนัยสำคัญ ซึ่งในอดีตที่ผ่านมา stagflation ก็เกิดมาจากปัญหาทรัพยากรน้ำมัน ถือผลักดันทำให้อัตราเงินเฟ้อสูงขึ้น เช่น ในช่วงปี 1973-1979 และในปี 2022 อาจเกิดขึ้นอีกครั้งจากมาตรการคว่ำบาตรรัสเซีย ที่จะกดดันให้ราคาสินค้าโภคภัณฑ์ โดยเฉพาะ น้ำมัน ก๊าซธรรมชาติ ข้าวสาลี และข้าวโพดปรับตัวสูงขึ้น กอปรกับปัญหาห่วงโซ่อุปทานในช่วงการแพร่ระบาดของ COVID-19 จะยิ่งผลักดันทำให้อุปทานตึงตัวมากขึ้น ยิ่งไปกว่านั้นการขึ้นค่าแรง และการดำเนินนโยบายการคลังแบบขยายตัว (fiscal expansion) เช่น การเพิ่มงบประมาณ และการลดภาษี จะสร้างแรงกดดันต่อภาวะเงินเฟ้ออีกด้วย

อย่างไรก็ดี เราไม่คิดว่า Stagflation จะเกิดขึ้นในสหรัฐฯ

แม้ว่าเงินเฟ้อจะปรับตัวสูงขึ้นต่อเนื่อง แต่เราไม่คิดว่าจะเกิดภาวะ stagflation เพราะ (1) ความต้องการสินค้าและบริการอยู่ในช่วงขาลง และแม้ว่าจะเกิดการตึงตัวของอุปทาน แต่หากความต้องการสินค้าและบริการดังกล่าวลดลงแล้ว ราคาและอัตราเงินเฟ้อก็จะค่อย ๆ ปรับลงตาม และ (2) ภาวะอุปทานตึงตัวจะไม่ทำให้เกิดเงินเฟ้อในระยะยาว เว้นแต่จะมีการกระตุ้นเศรษฐกิจ หรือเพิ่มการอัดฉีดจากภาครัฐ ซึ่งเรามองว่าเงินออมของภาคครัวเรือนกลับเข้าสู่ภาวะปกติก่อนการแพร่ระบาดของ COVID-19 แล้ว (หลังเพิ่มสูงขึ้นในช่วงการแพร่ระบาดของ COVID-19 จากการเยียวยาภาครัฐ) และน่าจะไม่มีการให้เงินเยียวยาเพิ่มอีกอย่างมีนัยสำคัญ

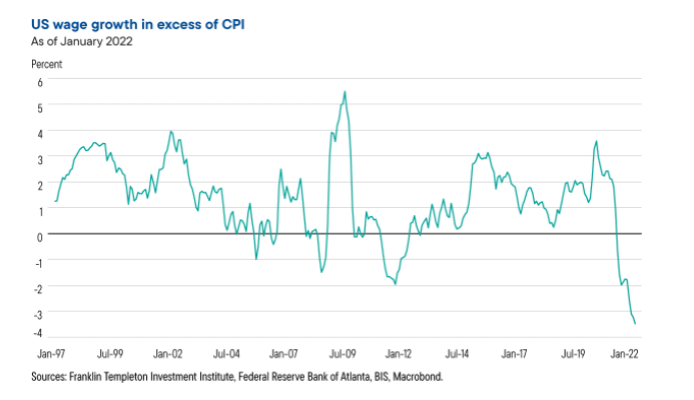

ทั้งนี้ จากข้อมูลล่าสุดเห็นได้ว่า กำลังซื้อของคนสหรัฐฯ กำลังปรับลดลง และจะช่วยลดแรงกดดันอัตราเงินเฟ้อ โดยแม้ว่าค่าแรงจะค่อย ๆ ปรับสูงขึ้นอย่างช้า ๆ แต่ราคาสินค้าและบริการปรับสูงขึ้นด้วยอัตราที่เร็วกว่า ตลอดจนในระยะหลัง ๆ การจัดตั้ง และอำนาจการต่อรองของสหภาพแรงงานเริ่มลดลง และการปรับขึ้นค่าแรงโดยปรับตามค่าครองชีพเป็นหลัก (อัตราเงินเฟ้อ) เริ่มไม่ได้รับความนิยมนัก ด้วยเหตุนี้เราจึงมองว่าภาวะเงินเฟ้อน่าจะค่อย ๆ ชะลอตัวลงในที่สุด

Figure 1 กราฟแสดงให้เห็นการขึ้นค่าแรงของแรงงานสหรัฐฯ ซึ่งในระยะหลัง ๆ

แสดงให้เห็นว่าการปรับขึ้นค่าแรงไม่ทันกับอัตราเงินเฟ้อ เป็นผลให้กำลังซื้อลดลง

ยุโรปยังมีความไม่แน่นอนสูง

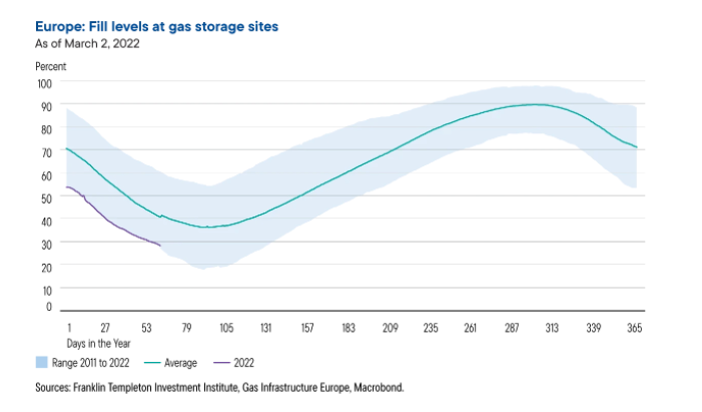

สถานการณ์ในยุโรปแตกต่างจากในสหรัฐฯ โดยยุโรปเป็นกลุ่มประเทศที่พึ่งพาการนำเข้าพลังงานในระดับสูง ทั้งน้ำมัน และก๊าซธรรมชาติ ซึ่งก่อนเกิดความขัดแย้งในยูเครน ยุโรปก็มีระดับก๊าซธรรมชาติสำรองในระดับต่ำอยู่แล้ว ซึ่งราคาพลังงานที่สูงขึ้นจะทำให้กำลังซื้อที่เหลือของประชาชนกลุ่มประเทศยุโรปลดลง และทำให้ความต้องการสินค้าและบริการอย่างอื่นลดน้อยลงตามไปด้วย กอปรกับปัญหาเงินเฟ้อที่ทวีความรุนแรงขึ้น น่าจะทำให้ยุโรปมีความเสี่ยงต่อสภาวะ stagflation มากกว่าสหรัฐฯ แต่ก็ยังเร็วเกินไปที่จะบอกว่า stagflation จะเกิดขึ้นที่ยุโรป

Figure 2 กราฟแสดงให้เห็นระดับการสำรองก๊าซธรรมชาติที่ต่ำกว่าปกติในช่วงปี 2022 ซึ่งเป็นผลให้วิกฤติด้านพลังงานจะกดดันยุโรปมากกว่าในสหรัฐฯ

การเติบโตทางเศรษฐกิจที่ชะลอตัวลงจะเป็นความเสี่ยงของจีน

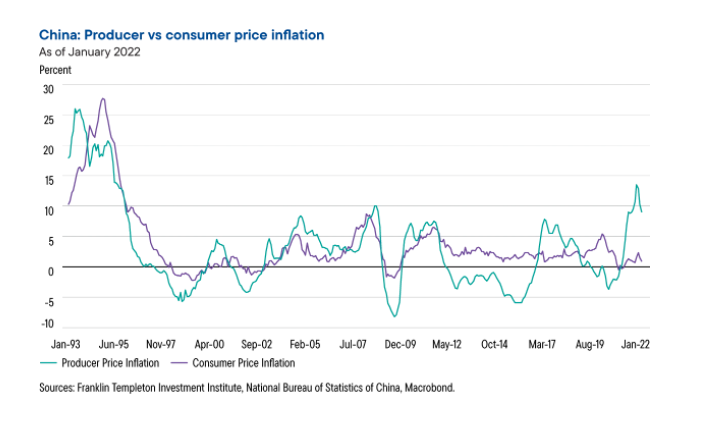

จีนกำลังเผชิญภาวะเศรษฐกิจชะลอตัว เมื่อเทียบกับช่วงหลาย ๆ ปีที่ผ่านมา สืบเนื่องจากนโยบาย zero-COVID (นโยบายต้องไม่มีผู้ติดเชื้อ COVID-19) และราคาต้นทุนการผลิตที่ปรับตัวสูงขึ้น ซึ่งผู้ผลิตจีนแบกรับต้นทุนส่วนเพิ่มเหล่านี้เอาไว้ โดยไม่ส่งต่อไปยังผู้บริโภค นอกจากนั้น จีนยังได้รับผลกระทบจากวิกฤติอสังหาริมทรัพย์ ที่เกิดจากมาตรฐานการปล่อยสินเชื่อที่หย่อนยาน และการลงทุนที่ผิดพลาด แม้ว่ารัฐบาลจีนต้องการให้ตัวเลขการเติบโตทางเศรษฐกิจของจีนสูงกว่า 5% แต่เราเชื่อว่าหากเศรษฐกิจสหรัฐฯ เติบโตได้น้อยกว่าที่คาดการณ์ และยุโรปยังเผชิญกับความวุ่นวายจากสงครามต่อเนื่อง เศรษฐกิจจีนน่าจะโตไม่ถึงเป้าที่รัฐบาลจีนกำหนด

Figure 3 กราฟแสดงให้เห็นว่าผู้ผลิตจีนต้องแบกภาระต้นทุนที่เพิ่มสูงขึ้น โดยไม่สามารถส่งผ่านต้นทุนที่เพิ่มขึ้นนี้ไปยังผู้บริโภคได้

ธนาคารกลางแต่ละประเทศต้องตอบสนอง และปรับอัตราดอกเบี้ยนโยบายให้เหมาะสม

ธนาคารกลางสหรัฐฯ (FED) ยังคงส่งสัญญาณที่จะขึ้นดอกเบี้ย และดำเนินนโยบายการเงินแบบตึงตัว (tightening) โดยความขัดแย้งในยูเครนทำให้ FED น่าจะชะลอความเร็ว และความแรงในการขึ้นดอกเบี้ย โดยล่าสุด ประธาน FED ได้ส่งสัญญาณชัดเจนว่า สนับสนุนการขึ้นดอกเบี้ยอย่างค่อยเป็นค่อยไปที่ระดับ 0.25% อย่างไรก็ดี เรามองว่าความขัดแย้งในยูเครนจะไม่เป็นเหตุผลให้ FED กลับทิศ หรือเปลี่ยนแปลงนโยบายมากนัก เพราะสหรัฐฯ เป็นประเทศที่ไม่ต้องพึ่งพาพลังงานจากประเทศอื่น แม้เราการเพิ่มขึ้นของราคาพลังงานจะลดกำลังซื้อของประชาชนสหรัฐฯ บ้าง แต่ไม่น่าจะรุนแรง เมื่อเทียบกับในช่วงปี 1973-1979 ที่สหรัฐฯ ยังเป็นประเทศที่นำเข้าพลังงานอยู่

ธนาคารกลางยุโรป (ECB) เผชิญความท้าทายที่มากกว่า FED โดยความขัดแย้งในยูเครนกระทบกับเศรษฐกิจยุโรปโดยตรง ซึ่งจะส่งผลให้การฟื้นตัวของเศรษฐกิจยุโรปช้ากว่าที่คาดการณ์ไว้ ดังนั้น ความน่าจะเป็นที่ ECB จะขึ้นอัตราดอกเบี้ยนโยบายตาม FED น่าจะเกิดขึ้นในอัตราที่ช้ากว่า แม้ว่ายุโรปจะเผชิญกับภาวะเงินเฟ้อเช่นเดียวกัน

ธนาคารกลางจีน (PBOC) มีแนวโน้มที่จะกระตุ้นเศรษฐกิจจีนอีกครั้ง ภายหลังที่เศรษฐกิจจีนเริ่มชะลอตัวลง ทั้งจากปัจจัยภายในประเทศเอง และความขัดแย้งในยูเครน ที่ทำให้ราคาสินค้าโภคภัณฑ์หลายชนิดปรับตัวสูงขึ้น ทั้งนี้ เรามองว่าในปี 2022 น่าจะเห็น PBOC กระตุ้นเศรษฐกิจเป็นระยะ ๆ

มุมมองของเรา

เรามองว่า stagflation ยังเป็นความเสี่ยงที่ค่อนข้างไกลตัว แม้ว่านักลงทุนหลายคนจะรู้สึกว่าเริ่มมีการพูดถึงภาวะดังกล่าวบ่อยครั้งมากขึ้น อย่างไรก็ดี เราเห็นว่านักลงทุนควรให้ความสำคัญ และจับตาอย่างใกล้ชิดต่อการตอบสนองในเชิงนโยบายของธนาคารกลางมากกว่า ซึ่งจะส่งผลกระทบโดยตรงต่อเศรษฐกิจ และก่อให้เกิดแรงกระเพื่อมในตลาดเงิน ตลาดทุน และสินทรัพย์ของนักลงทุน

เนื้อหาต้นฉบับโดย

Stephen Dover, CFA

Chief Market Strategist, Head of Franklin Templeton Investment Institute

ข้อสงวนสิทธิ์

- แฟรงคลิน เทมเพิลตัน (“Franklin Templeton”) ให้บริการการให้คำแนะนำทั่วไปแก่ FINNOMENA ในการออกแบบพอร์ตการลงทุน (Asset Allocations)

- แฟรงคลิน เทมเพิลตัน (“Franklin Templeton”) ไม่รับผิดใด ๆ ต่อบุคคลภายนอก ซึ่งรวมถึงผลิตภัณฑ์ บริการ เว็บไซต์ หรือเนื้อหาใด ๆ ที่ได้จัดทำหรือปรากฏในช่องทางต่าง ๆ ของบุคคลภายนอกนั้น อีกทั้ง Franklin Templeton ไม่ได้ให้คำรับรอง รับประกัน หรือเป็นตัวแทน ไม่ว่าจะโดยชัดแจ้งหรือโดยปริยายในเนื้อหาหรือความถูกต้องของข้อมูลในช่องทางต่าง ๆ ของบุคคลภายนอก และไม่รับผิดต่อสิ่งใด ๆ ที่เกิดขึ้นอันเนื่องมาจากสิ่งที่กล่าวไว้ข้างต้น

- ในกรณีที่มีความแตกต่างกันระหว่างเอกสารภาษาอังกฤษกับการแปลเป็นภาษาไทย ให้ยึดถือตามเอกสารภาษาอังกฤษ

แหล่งข้อมูล

Advance, Article, FINNOMENA Franklin Templeton, Knowledge, Long Content