สินทรัพย์อะไรยืนหนึ่งต้านเงินเฟ้อ ลองมาสำรวจผ่านบทความนี้กันครับ

จัดพอร์ตอย่างไรเพื่อลดความเสี่ยงจากเงินเฟ้อ

ตั้งแต่ปี 1983 อัตราเงินเฟ้อของสหรัฐฯ อยู่ในระดับที่ควบคุมได้ โดยทรงตัวอยู่ที่ระดับ 2% โดยเฉลี่ย แต่ในช่วงที่ผ่านมา เราพบว่าเงินเฟ้อที่เร่งตัวสูงขึ้นอย่างมีนัยสำคัญได้ส่งผลเสียต่อเศรษฐกิจ โดยเฉพาะต่อผู้ให้กู้ อาทิ สถาบันการเงิน กล่าวคือ ผู้ให้กู้จะได้รับเงินคืนในรูปของดอกเบี้ยและเงินต้นที่มีค่าน้อยลง เพราะมีการด้อยค่าของเงินมากขึ้น ด้วยเหตุนี้ ผู้ให้กู้จะมีแรงจูงใจในการปล่อยกู้น้อยลง ทำให้เศรษฐกิจชะลอตัวในที่สุด

อย่างไรก็ดี แม้ว่าอัตราเงินเฟ้อที่มีผลกระทบต่อเศรษฐกิจจะค่อนข้างมีผลการศึกษาและทฤษฎีอธิบายชัดเจน แต่ผลกระทบของเงินเฟ้อต่อการลงทุนในสินทรัพย์ต่าง ๆ ยังเป็นที่ถกเถียง ซึ่งในบทความนี้ เราจะนำบทเรียนจากอดีตที่เงินเฟ้อปรับตัวสูงขึ้น เพื่อประเมินมุมมองต่อการลงทุนต่าง ๆ ดังนี้

เงินเฟ้อที่เหนือการคาดหมาย (unanticipated) กดดันการลงทุนในหุ้น

แต่เดิมนักวิชาการหลายคนเชื่อว่า การลงทุนในหุ้นเป็นการลงทุนในบริษัท ซึ่งการแปลงรูปจากเงินสด เป็นการลงทุนในรูปหุ้นนั้นน่าจะช่วยป้องกันความเสี่ยงจากเงินเฟ้อได้ แต่ที่ผ่านมาเราพบว่า มักจะไม่เป็นเช่นนั้น เช่น บริษัทนั้นทำกิจการที่ไม่ได้เกี่ยวข้องกับเงินสดอย่างการลงทุน ซื้อขายแลกเปลี่ยนสินทรัพย์จริง (real assets)

จากเหตุการณ์เงินเฟ้อครั้งใหญ่ (the Great Inflation) ในสหรัฐฯ เมื่อปี 1965-1982 หุ้นในช่วงเวลาดังกล่าวให้ผลตอบแทนต่ำกว่าพันธบัตรรัฐบาล โดยสาเหตุที่ผลตอบแทนของหุ้นถูกกดดัน เกิดจากอัตราส่วนการคิดลด (discount rate) ทำให้ค่าของเงินในอนาคตมีค่าน้อยลงกว่าค่าของเงินในปัจจุบัน และราคาของสินค้าและบริการของบริษัทไม่สามารถปรับขึ้นชดเชยมูลค่าของค่าเงินที่ลดลงได้ทัน เมื่อเทียบกับอัตราเงินเฟ้อ ค่าแรง และต้นทุนอื่น ๆ ที่เพิ่มสูงขึ้นด้วยอัตราเร่งที่มากกว่า ทำให้อัตราการทำกำไรของบริษัทในระยะสั้นลดลง กดดันราคาหุ้น

อย่างไรก็ดี ในระยะยาว หุ้นจะค่อย ๆ ปรับตัวได้ โดยราคาต้นทุนที่สูงขึ้นจะค่อย ๆ ถูกผลักต่อให้กับผู้บริโภคผ่านราคาสินค้าและบริการที่เพิ่มขึ้น ราคาสินค้าและบริการที่เพิ่มขึ้นนี้เองจะทำให้ความต้องการสินค้าและบริการลดลง ราคาก็จะค่อย ๆ กลับเข้าสู่ภาวะปกติในที่สุด ซึ่งเป็นเหตุการณ์ที่เกิดขึ้นในช่วงกลางทศวรรษ 80 ที่เงินเฟ้อเริ่มลดลง (disinflation) และหุ้นเริ่มสร้างผลตอบแทนได้ดี

เงินเฟ้อที่เหนือการคาดหมายจะกดดันการลงทุนในพันธบัตร เพราะผู้ลงทุนในพันธบัตร (ผู้ให้กู้) จะได้รับเงิน คิดเป็นมูลค่าที่แท้จริงน้อยกว่าที่คาดไว้แต่แรก เนื่องจากเงินมีมูลค่าน้อยลง จากอัตราเงินเฟ้อที่สูงขึ้น

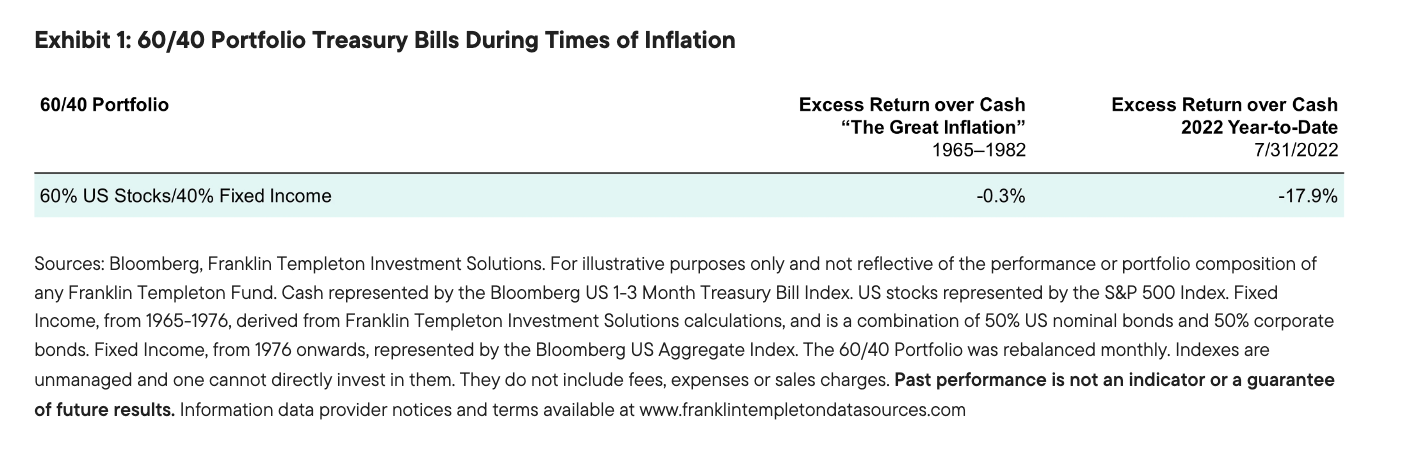

จากรูป Exhibit 1 จะเห็นได้ว่าในช่วงที่เงินเฟ้อเร่งตัวสูงขึ้น พอร์ตการลงทุนที่ประกอบด้วยหุ้น และพันธบัตรต่างให้ผลตอบแทนต่ำกว่า เมื่อเทียบกับการถือเงินสด ซึ่งในช่วงที่ผ่านมา เราพบว่าครัวเรือนจำนวนมากเก็บความมั่งคั่งไว้ในหุ้นเป็นสัดส่วนถึงกว่า 40% จึงไม่น่าแปลกใจว่านักลงทุนส่วนมากเริ่มกังวลหากอัตราเงินเฟ้อพุ่งขึ้นอย่างมีนัยสำคัญ ซึ่งหมายความว่าผลตอบแทนจากหุ้น และความมั่งคั่งของครัวเรือนน่าจะลดลงนั่นเอง

เราแนะนำการจัดพอร์ตการลงทุน เพื่อป้องกันความเสี่ยงจากอัตราเงินเฟ้อ ดังนี้

- เลือกหุ้นที่มีความสามารถในการส่งผ่านต้นทุนที่สูงขึ้นให้กับผู้บริโภค ผ่านการปรับราคา (มีอำนาจในการตั้งราคา)

- เลือกหุ้น และพันธบัตรในประเทศที่ไม่ได้เผชิญกับปัญหาอัตราเงินเฟ้อสูง

- เลือกลงทุนในพันธบัตรระยะสั้นมากกว่าระยะยาว (เนื่องจากถูกอัตราส่วนคิดลดน้อยกว่า)

- ทยอยลงทุนในพันธบัตรรัฐบาล

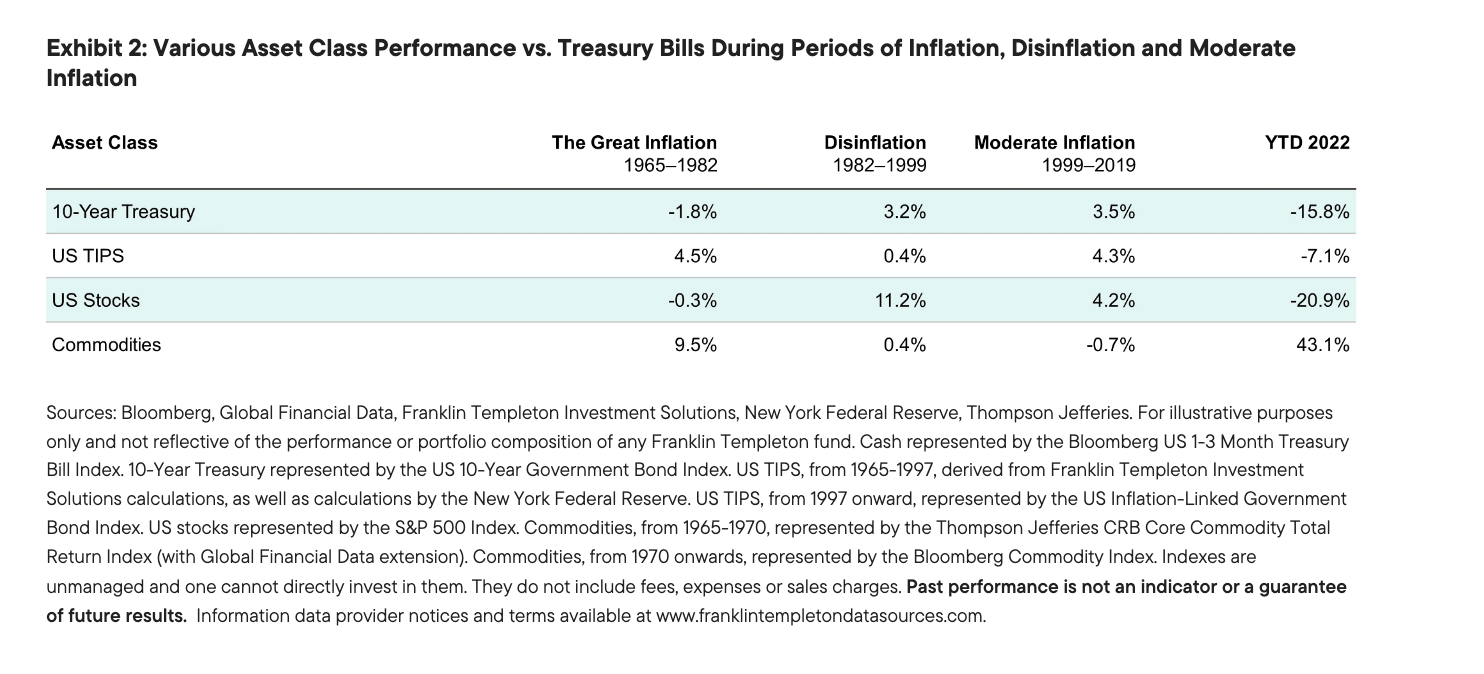

โดยหากมองในเชิงหลักการ เราเชื่อว่าการลงทุนที่น่าสนใจในช่วงนี้ จะเป็นการลงทุนในสินทรัพย์ที่ราคาสามารถปรับขึ้นตามอัตราเงินเฟ้อ เช่น อสังหาริมทรัพย์ (ทั้งแบบเช่าและเก็งกำไรเพื่อขายต่อ) และสินค้าโภคภัณฑ์ อาทิ พลังงาน โลหะมีค่า และผลิตภัณฑ์ทางการเกษตร

จากรูป Exhibit 2 จะเห็นได้ว่าพันธบัตรจะให้ผลตอบแทนไม่ดีนักในช่วงเงินเฟ้อสูง ยกเว้นพันธบัตรที่มีกลไกในการป้องกันภาวะเงินเฟ้อ (US TIPS) ซึ่งสามารถป้องกันความเสี่ยงจากอัตราเงินเฟ้อได้บ้าง และสร้างผลตอบแทนได้ดีกว่า อย่างไรก็ดี ในภาวะเงินเฟ้อสูงนั้น หุ้นจะถูกกดดันอย่างมีนัยสำคัญ ในขณะที่สินค้าโภคภัณฑ์จะสร้างผลตอบแทนได้ดี

การลงทุนในสินทรัพย์ที่หลากหลายจะช่วยให้นักลงทุนสร้างผลตอบแทนที่ดีขึ้นในภาพรวมได้

จากสถิติที่ผ่านมา การลงทุนในหุ้นและพันธบัตรจะสร้างผลตอบแทนที่ดีมาก ในช่วงที่อัตราเงินเฟ้อต่ำ อย่างไรก็ดี แม้ว่าช่วงนี้จะเป็นช่วงที่อัตราเงินเฟ้ออยู่ในระดับสูง เรายังเชื่อว่านักลงทุนควรที่จะถือหุ้นและพันธบัตรเป็นส่วนหนึ่งในพอร์ตต่อไป เนื่องจากการเจาะจงเวลาการลงทุน (market timing) โดยเลือกลงทุนในช่วงที่คาดว่าตลาดหุ้นและพันธบัตรมีราคาต่ำที่สุดนั้น ทำได้ยากอย่างยิ่ง ด้วยเหตุนี้ เราจึงแนะนำให้นักลงทุนคงการถือหุ้นและพันธบัตรต่อไป

ทั้งนี้ เราชอบการลงทุนในอสังหาริมทรัพย์นอกตลาด (private real estate) มากกว่าการลงทุนในหุ้น เนื่องจากค่าเช่าอสังหาริมทรัพย์มักปรับขึ้นตามอัตราเงินเฟ้อ โดยผู้ให้เช่ามักกำหนดอยู่ในสัญญาเช่า และในช่วงที่เศรษฐกิจขยายตัวมักมีความต้องการมาก ทำให้ราคาปรับตัวเพิ่มขึ้นได้อีก โดยถ้าเทียบกับการลงทุนในกอง REIT (real estate investment trust) ที่ซื้อขายในตลาดหุ้น เราเชื่อว่าการลงทุนในอสังหาริมทรัพย์นอกตลาดให้ผลตอบแทนมากกว่า โดยจากการศึกษาของเราพบว่ากอง REIT ให้ผลตอบแทนไม่ต่างจากหุ้นตัวอื่น ๆ ในตลาดเท่าใดนัก

สำหรับการลงทุนในสินค้าโภคภัณฑ์นั้น เรามีข้อสังเกต ดังนี้

- ในระยะยาวราคาสินค้าโภคภัณฑ์มีความผันผวนสูง แต่มีแนวโน้มโดยรวมเป็นขาลง เนื่องจากในปัจจุบัน การใช้ทรัพยากรมีประสิทธิภาพมากขึ้น ทำให้ไม่ได้มีความต้องการมากเมื่อเทียบกับในอดีต ทำให้นักลงทุนต้องระมัดระวังในการลงทุนระยะยาว

- ราคาสินค้าโภคภัณฑ์ในตลาดล่วงหน้าให้ผลตอบแทนดีกว่าตลาดซื้อขายทันที (spot price) ซึ่งจะช่วยลดความเสี่ยงจากอัตราเงินเฟ้อได้

- สินค้าโภคภัณฑ์มีการเคลื่อนไหวด้านราคาแตกต่างกัน นักลงทุนจำเป็นต้องพิจารณาเป็นรายตัว โดยถ้าสินค้าโภคภัณฑ์ใดขาดแคลน หรือมีปัจจัยเฉพาะตัว จะทำให้ราคาปรับตัวขึ้นได้ เช่น ราคาน้ำมันที่ปรับตัวเพิ่มขึ้นในช่วงที่ผ่านมา แต่ราคาโลหะปรับตัวลง

- อย่างไรก็ดี โดยทั่วไปแล้ว ในช่วงที่อัตราเงินเฟ้อสูง ราคาสินค้าโภคภัณฑ์จะปรับตัวสูงขึ้น แต่นักลงทุนต้องระมัดระวังความผันผวน ซึ่งเรามองว่าการจัดสรรการลงทุนบางส่วนไว้ในพันธบัตร และลงทุนอย่างต่อเนื่องในช่วงที่มีพันธบัตรอัตราดอกเบี้ยสูงเสนอขาย น่าจะเป็นการป้องกันความเสี่ยงที่ดี เช่นกัน

ข้อสงวนสิทธิ์

- แฟรงคลิน เทมเพิลตัน (“Franklin Templeton”) ให้บริการการให้คำแนะนำทั่วไปแก่ FINNOMENA ในการออกแบบพอร์ตการลงทุน (Asset Allocations)

- แฟรงคลิน เทมเพิลตัน (“Franklin Templeton”) ไม่รับผิดใด ๆ ต่อบุคคลภายนอก ซึ่งรวมถึงผลิตภัณฑ์ บริการ เว็บไซต์ หรือเนื้อหาใด ๆ ที่ได้จัดทำหรือปรากฏในช่องทางต่าง ๆ ของบุคคลภายนอกนั้น อีกทั้ง Franklin Templeton ไม่ได้ให้คำรับรอง รับประกัน หรือเป็นตัวแทน ไม่ว่าจะโดยชัดแจ้งหรือโดยปริยายในเนื้อหาหรือความถูกต้องของข้อมูลในช่องทางต่าง ๆ ของบุคคลภายนอก และไม่รับผิดต่อสิ่งใด ๆ ที่เกิดขึ้นอันเนื่องมาจากสิ่งที่กล่าวไว้ข้างต้น

- ในกรณีที่มีความแตกต่างกันระหว่างเอกสารภาษาอังกฤษกับการแปลเป็นภาษาไทย ให้ยึดถือตามเอกสารภาษาอังกฤษ

แหล่งข้อมูล

https://www.

Advance, Article, FED, FINNOMENA Franklin Templeton, Knowledge, Long Content, ขึ้นดอกเบี้ย