ในช่วงที่ผ่านมา แนวคิดเกี่ยวกับการจัดสรรพอร์ตการลงทุนระหว่างหุ้นเติบโต (growth) กับหุ้นมูลค่า (value) ได้กลับมาเป็นที่ถกเถียงอีกครั้ง ว่าการลงทุนแบบไหนจะได้ผลตอบแทนสูงกว่า โดยเฉพาะในช่วงเวลาที่อัตราเงินเฟ้อปรับตัวเพิ่มขึ้นต่อเนื่อง หุ้นเติบโตมีการปรับฐานรุนแรง ในขณะที่หุ้นมูลค่าเริ่มกลับมาสร้างผลตอบแทนในระดับที่น่าพอใจ หลายครั้ง ผู้คนคิดว่าราคาของหุ้นเติบโตนั้นเกินมูลค่าไปมากแล้ว กอปรกับต้นทุนทางการเงินที่อาจเพิ่มขึ้นจากแรงกดดันในการปรับขึ้นดอกเบี้ยในอนาคตเพื่อสู้กับอัตราเงินเฟ้อ น่าจะลดความน่าสนใจของหุ้นเติบโตลง ทำให้นักลงทุนหลายรายเริ่มสงสัยว่า ควรปรับพอร์ตจากหุ้นเติบโตเป็นหุ้นมูลค่าแล้วหรือยัง และควรปรับมากแค่ไหน อย่างไร

อย่างไรก็ดี สำหรับเรา เราเชื่อว่าเงินเฟ้อที่ปรับตัวสูงขึ้น เป็นปัจจัยชั่วคราวเท่านั้น และจะไม่เป็นอุปสรรคในระยะยาวต่อการเติบโตทางเศรษฐกิจ นอกจากนั้น เราไม่อยากให้นักลงทุนวิตกกังวลกับเงินเฟ้อมากเกินไปนัก จนลืมว่าเราอยู่ในช่วงที่เทคโนโลยีกำลังก้าวเข้ามามีบทบาทในชีวิตประจำวันมากขึ้น และความก้าวหน้าด้านเทคโนโลยีต่าง ๆ เช่น เทคโนโลยีพันธุกรรม (Genomics) ปัญญาประดิษฐ์ (AI) และเทคโนโลยีโลกเสมือน (Augmented reality) จะเป็นแรงขับเคลื่อนสำคัญต่อการเติบโตทางเศรษฐกิจในระยะยาว

จากสถิติที่ผ่านมาหุ้นเติบโตให้ผลตอบแทนสูงกว่าในระยะยาว

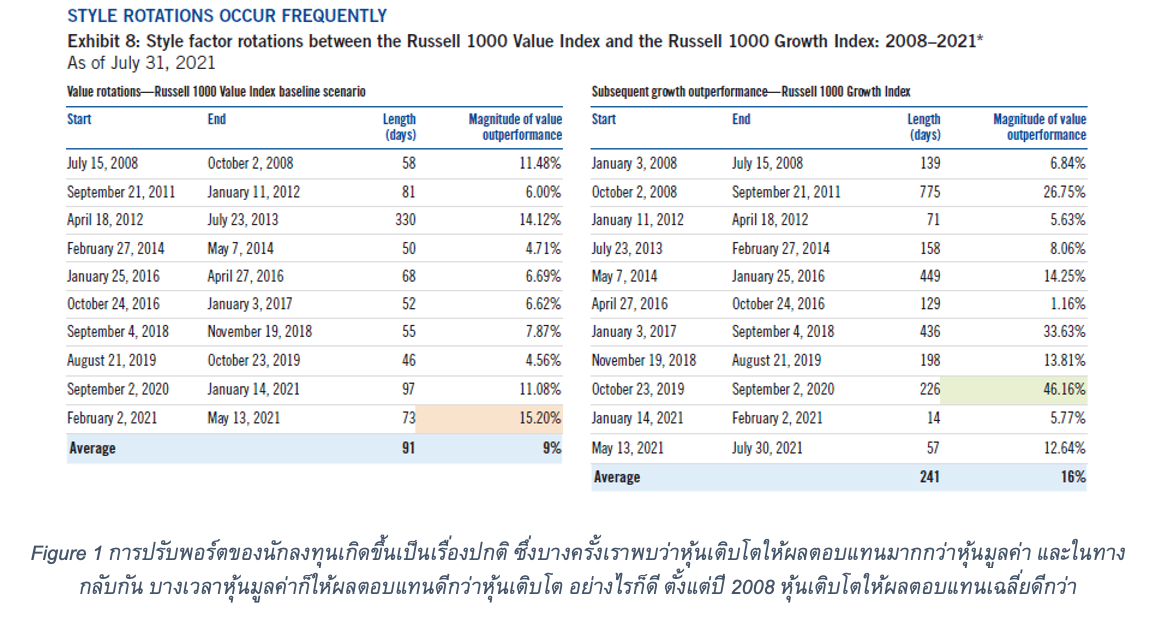

ตั้งแต่ปี 2008 เป็นต้นมา หุ้นเติบโตและหุ้นมูลค่าต่างก็มีช่วงเวลาที่เป็นของตัวเอง มีการผลัดกันสร้างผลตอบแทนที่เหนือกว่าหุ้นอีกกลุ่มสลับไปมา อย่างไรก็ดี เมื่อนับรวมทั้งหมดแล้ว หุ้นเติบโตให้ผลตอบแทนที่มากกว่าหุ้นมูลค่าถึง 280% ซึ่งในส่วนนี้ เรามองว่าหุ้นเติบโตที่เกี่ยวข้องกับนวัตกรรม (innovation) น่าจะยังสร้างผลตอบแทนในระดับที่น่าพอใจต่อไป และจะเป็นตัวช่วยลดแรงกดดันจากอัตราเงินเฟ้อที่พุ่งสูงขึ้น ซึ่งเป็นปัจจัยกดดันตลาดหุ้นต่อเนื่องในช่วงที่ผ่านมา โดยในบทความนี้ เราวิเคราะห์ความน่าสนใจของหุ้นนวัตกรรม ซึ่งเราเชื่อว่าการพัฒนานวัตกรรมอย่างต่อเนื่องจะเป็นจุดเด่นของหุ้นกลุ่มนี้ ที่สามารถสร้างผลตอบแทนให้กับนักลงทุนอย่างน่าพอใจในอนาคต และช่วยลดความเสี่ยงจากอัตราเงินเฟ้อได้ ดังนี้

นวัตกรรมช่วยลดแรงกดดันต่ออัตราเงินเฟ้อ

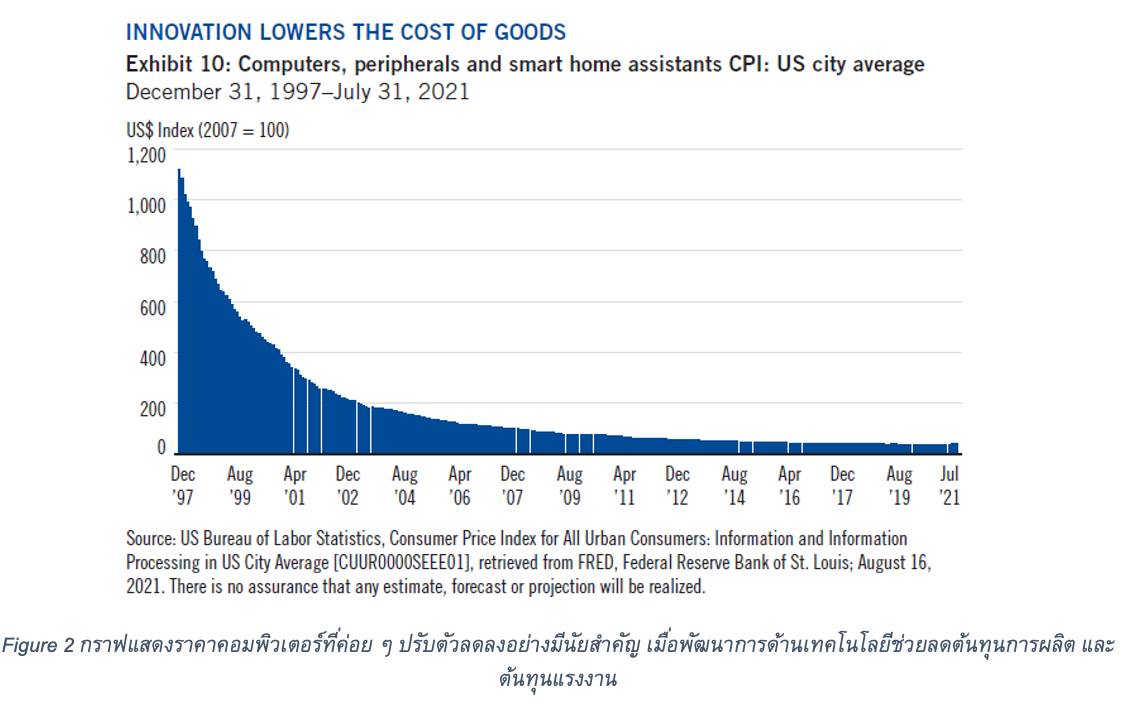

การพัฒนานวัตกรรมต่าง ๆ ในขั้นตอนการผลิตช่วยลดต้นทุนการผลิตสินค้าและบริการ อาทิ การใช้เครื่องจักรสามารถเพิ่มผลผลิตได้เป็นจำนวนมากในระยะเวลาอันรวดเร็ว และลดความจำเป็นในการจ้างแรงงาน ทำให้ต้นทุนต่ำลง และส่งผลให้ราคาสินค้าและบริการค่อย ๆ ลดต่ำลงตามไปด้วย เช่น ราคาคอมพิวเตอร์ตั้งโต๊ะ (PC) ในปี 1971 มีราคาประมาณ 5,066 เหรียญสหรัฐฯ และราคาคอมพิวเตอร์แบบพกพา (portable) ในปี 1975 มีราคาประมาณ 45,637 เหรียญสหรัฐฯ (เมื่อปรับตามอัตราเงินเฟ้อแล้ว) ซึ่งเมื่อเทียบกับปัจจุบัน ราคาคอมพิวเตอร์ทั้งแบบตั้งโต๊ะ และแบบพกพาลดลงมาจากในอดีตอย่างมาก ซึ่งเป็นผลมาจากการพัฒนาเทคโนโลยีในขั้นตอนการผลิต และการใช้ซอฟต์แวร์แทนการใช้แรงงานคนแบบดั้งเดิมนั่นเอง ทั้งนี้ เราเชื่อว่าพัฒนาการด้านเทคโนโลยีอย่างต่อเนื่องในอนาคตจะช่วยกดราคาสินค้าและบริการลงไปได้อีก และช่วยลดแรงกดดันต่ออัตราเงินเฟ้อในที่สุด

นวัตกรรมช่วยผลักดัน E-commerce

การเปลี่ยนแปลงการซื้อสินค้าและบริการจากวิธีการดั้งเดิมเข้าสู่ E-commerce มีส่วนช่วยลดแรงกดดันจากเงินเฟ้อ โดยพฤติกรรมในการซื้อสินค้าและบริการออนไลน์ผลักดันให้ผู้บริโภคเปรียบเทียบราคาจากเว็บไซต์ หรือแพลตฟอร์มต่าง ๆ ก่อนตัดสินใจเลือกซื้อ การเปรียบเทียบราคานี้เองนำไปสู่การแข่งขันด้านราคาระหว่างผู้ขาย นอกจากนั้น เราพบว่าแพลตฟอร์ม e-commerce ขนาดใหญ่ มักจะมีอำนาจในการต่อรองราคากับผู้ขายขั้นแรกค่อนข้างมาก ทำให้ราคาที่นำมาขายต่อไม่ได้บวกกำไรเพิ่มเท่าไรนัก ซึ่งจะช่วยลดแรงกดดันต่ออัตราเงินเฟ้ออีกทางหนึ่งด้วย

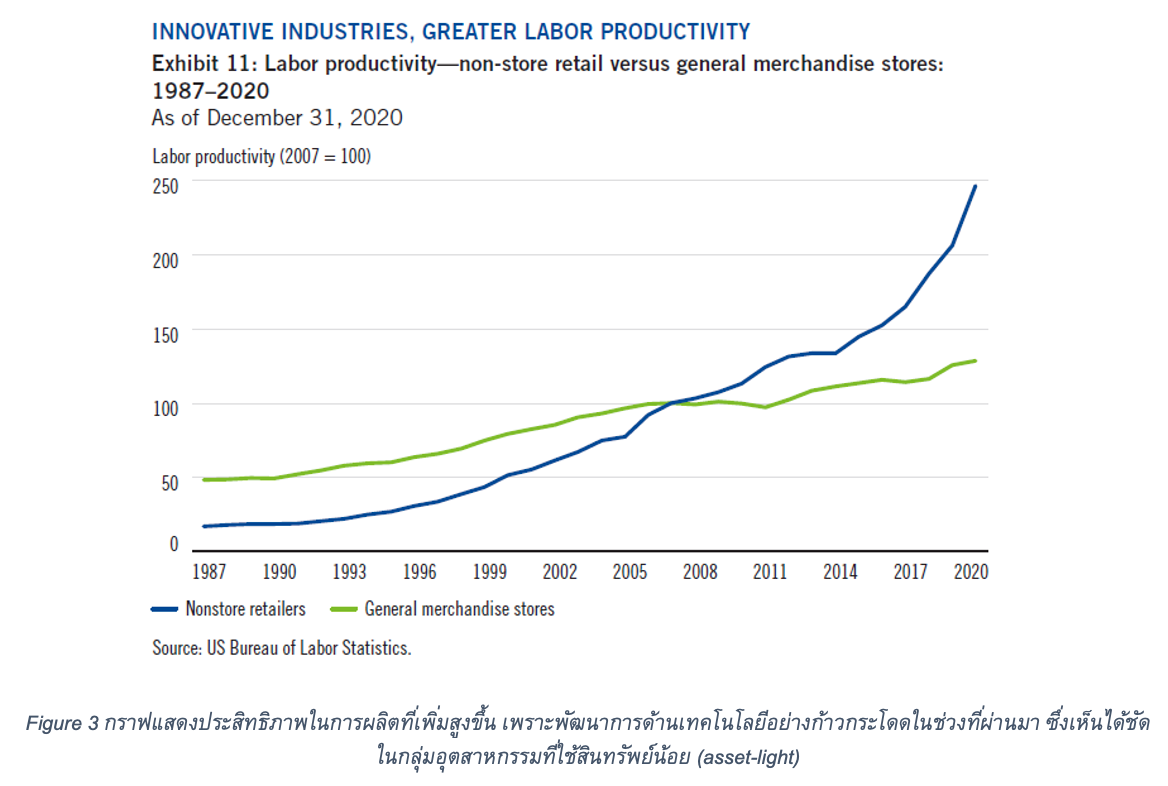

อนึ่ง การปรับโมเดลธุรกิจเข้าสู่การทำธุรกิจแบบใช้สินทรัพย์น้อย (Asset-light) ที่เป็นที่นิยมมากขึ้น ในช่วงหลัง ๆ ก็สามารถช่วยลดแรงกดดันต่ออัตราเงินเฟ้อด้วย เนื่องด้วยต้นทุนที่ต่ำลง และการไม่ต้องสร้างสินค้าทุน (capital goods) หรือลงทุนเป็นจำนวนมากเพื่อสร้างรายได้ เช่น ผู้ประกอบธุรกิจโรงแรมที่หันมาให้บริการในลักษณะ Airbnb ซึ่งสามารถควบคุมปริมาณห้องว่างได้ดีกว่าการซื้ออาคารทั้งอาคารมาเพื่อก่อสร้างและพัฒนาเป็นโรงแรม การให้บริการแท็กซี่ในลักษณะแพลตฟอร์ม โดยที่ไม่จำเป็นต้องซื้อรถแท็กซี่มาเพื่อลงทุน ทำให้ความต้องการซื้อรถไม่ได้เพิ่มมากเกินความจำเป็น

นวัตกรรมส่งเสริมประสิทธิภาพในการผลิต (Productivity)

แม้ว่าในช่วงที่ผ่านมา ภายหลังการแพร่ระบาดของ COVID-19 จะทำให้แรงงานบางส่วนไม่กลับเข้ามาในตลาดแรงงาน และทำให้หลายบริษัทต้องเพิ่มค่าแรง เพื่อดึงดูดแรงงานให้กลับเข้ามาทำงาน อย่างไรก็ดี เราเชื่อว่าจะเป็นปัจจัยในระยะสั้นเท่านั้น โดยความคืบหน้าของการฉีดวัคซีนจะช่วยทำให้มีแรงงานกลับเข้ามาในตลาดมากขึ้น และที่สำคัญที่สุดคือพัฒนาการของเทคโนโลยีน่าจะช่วยลดการพึ่งพิงแรงงานเหล่านี้ได้ในระดับหนึ่ง อาทิ เราพบว่าการแพร่ระบาดของ COVID-19 ทำให้ค่าแรงของพนักงานขับรถบรรทุกส่งของเพิ่มขึ้นอย่างมาก เนื่องจากมีสินค้ารอการขนส่งปริมาณมาก และมีพนักงานขับรถไม่เพียงพอ อย่างไรก็ดี เราเชื่อว่า การเข้ามาของเทคโนโลยีการขับขี่แบบไร้คนขับ (self-driving) การจัดการขนส่งและแยกวัสดุแบบอัตโนมัติ (automated warehouse facilities) และปัญญาประดิษฐ์ จะเข้ามาแทนที่แรงงานได้บางส่วน และช่วยลดต้นทุนการจ้างงาน และต้นทุนการผลิต ทำให้แรงกดดันต่ออัตราเงินเฟ้อลดลง

นอกจากนั้น การส่งเสริมการใช้เทคโนโลยีในขั้นตอนต่าง ๆ ของการทำงาน จะช่วยเพิ่มประสิทธิภาพการทำงานมากขึ้น เช่น การทำงานระยะไกล (remote working) ผ่านระบบออนไลน์ การประชุมแบบ teleconference ทำให้พนักงานไม่ต้องเสียเวลาเดินทาง และยังสามารถทำงานได้อย่างมีประสิทธิภาพเช่นเดิม โดยมีงานศึกษารายงานว่าประสิทธิภาพของการทำงานเพิ่มขึ้นประมาณ 5% จากการทำงานระยะไกล

บทสรุปและมุมมองของเรา: หุ้นเติบโดด้วยนวัตกรรม และใช้สินทรัพย์น้อย (asset-light)

เราเห็นว่าการแบ่งหุ้นเป็น 2 กลุ่ม เป็นหุ้นเติบโต และหุ้นมูลค่า แล้วตัดสินใจเลือกหุ้นกลุ่มใดกลุ่มหนึ่งเพื่อลงทุนนั้น ไม่ใช่วิธีการที่ถูกต้อง ซึ่งจากที่กล่าวไปในข้างต้นว่าหุ้นเติบโตและหุ้นมูลค่าต่างก็มีระยะเวลาของตัวเอง ด้วยเหตุนี้ นักลงทุนที่ดีควรจะเลือกหุ้นโดยใช้ปัจจัยพื้นฐาน โดยประเมินจากราคาหุ้นที่ยังต่ำกว่ามูลค่าที่แท้จริง ซึ่งสามารถพิจารณาได้จากผลการดำเนินงานในปัจจุบัน และการเติบโตของธุรกิจในอนาคตเป็นหลัก

อนึ่ง เราเชื่อว่าปัจจัยด้านเงินเฟ้อซึ่งกดดันราคาหุ้นในช่วงที่ผ่านมาจะเป็นปัจจัยชั่วคราว และราคาหุ้นจะปรับตัวตามปัจจัยพื้นฐาน และการเติบโตของบริษัทเป็นปัจจัยหลัก ทำให้เราไม่อยากให้นักลงทุนกังวลกับอัตราเงินเฟ้อมากนัก และแม้ว่าเงินเฟ้ออาจจะไม่ปรับตัวลงในระยะเวลาอันสั้นตามที่เราคาดการณ์ไว้ หุ้นเติบโตก็ยังเป็นกลุ่มที่เราคิดว่าจะสร้างผลตอบแทนได้มากกว่า โดยเฉพาะกลุ่มที่ใช้นวัตกรรมเพื่อขับเคลื่อนธุรกิจ ซึ่งกลุ่มบริษัทเหล่านี้มักจะเป็นผู้กำหนดราคาสินค้าและบริการ (price setter) ซึ่งจะจำกัดผลกระทบจากอัตราเงินเฟ้อ และทำให้อัตราเงินเฟ้อไม่ได้กดดันอัตราการทำกำไรเท่าไรนัก

นอกจากนั้น เรายังมองว่าการลงทุนในธุรกิจที่ใช้สินทรัพย์น้อย (asset-light) จะเป็นการลงทุนที่ให้ผลตอบแทนที่น่าพอใจ ในช่วงที่อัตราเงินเฟ้อปรับตัวสูงขึ้น โดยเรามองว่าธุรกิจเหล่านี้สามารถป้องกันความเสี่ยงจากอัตราเงินเฟ้อได้ดี กล่าวคือ เงินเฟ้อทำให้ราคาสินค้าและบริการแพงขึ้น (กำลังซื้อของเงินมีค่าน้อยลง) ดังนั้น ต้นทุนในการลงทุนในสินทรัพย์เพื่อสร้างรายได้ (capital goods) จะปรับตัวสูงขึ้น เมื่อเทียบกับช่วงเวลาที่ผ่านมา ด้วยเหตุผลนี้เอง ทำให้ธุรกิจที่ใช้สินทรัพย์น้อย (asset-light) จะได้เปรียบด้านการแข่งขันมากกว่า เพราะมีต้นทุนต่ำกว่า อย่างไรก็ดี ด้วยเหตุการณ์ที่เปลี่ยนแปลงอย่างรวดเร็ว เราแนะนำให้นักลงทุนติดตามสถานการณ์ต่าง ๆ อย่างใกล้ชิด เพื่อปรับพอร์ตการลงทุนให้เหมาะสมต่อไป

เนื้อหาต้นฉบับโดย

Stephen Dover, CFA

Chief Market Strategist

Franklin Templeton investment Institute

ข้อสงวนสิทธิ์

- แฟรงคลิน เทมเพิลตัน (“Franklin Templeton”) ให้บริการการให้คำแนะนำทั่วไปแก่ FINNOMENA ในการออกแบบพอร์ตการลงทุน (Asset Allocations)

- แฟรงคลิน เทมเพิลตัน (“Franklin Templeton”) ไม่รับผิดใด ๆ ต่อบุคคลภายนอก ซึ่งรวมถึงผลิตภัณฑ์ บริการ เว็บไซต์ หรือเนื้อหาใด ๆ ที่ได้จัดทำหรือปรากฏในช่องทางต่าง ๆ ของบุคคลภายนอกนั้น อีกทั้ง Franklin Templeton ไม่ได้ให้คำรับรอง รับประกัน หรือเป็นตัวแทน ไม่ว่าจะโดยชัดแจ้งหรือโดยปริยายในเนื้อหาหรือความถูกต้องของข้อมูลในช่องทางต่าง ๆ ของบุคคลภายนอก และไม่รับผิดต่อสิ่งใด ๆ ที่เกิดขึ้นอันเนื่องมาจากสิ่งที่กล่าวไว้ข้างต้น

- ในกรณีที่มีความแตกต่างกันระหว่างเอกสารภาษาอังกฤษกับการแปลเป็นภาษาไทย ให้ยึดถือตามเอกสารภาษาอังกฤษ

แหล่งข้อมูล

Advance, Article, FINNOMENA Franklin Templeton, Inflation, Knowledge, Long Content