FINNOMENA ได้เปิดตัวความร่วมมืออย่างเป็นทางการกับองค์กรบริหารสินทรัพย์ระดับโลก Franklin Templeton สู่การเป็นผู้นำด้าน Digital Wealth Management Platform เพื่อมุ่งเน้นเพิ่มศักยภาพแก่นักลงทุนไทย (อ่านข่าวการเปิดตัวได้ที่นี่ : https://finno.me/pr-ft)

มุมมองการลงทุนปี 2021 จาก Franklin Templeton

1. เปิดคู่มือลงทุนหลังช่วงวิกฤติ เรากำลังเผชิญกับอะไร?

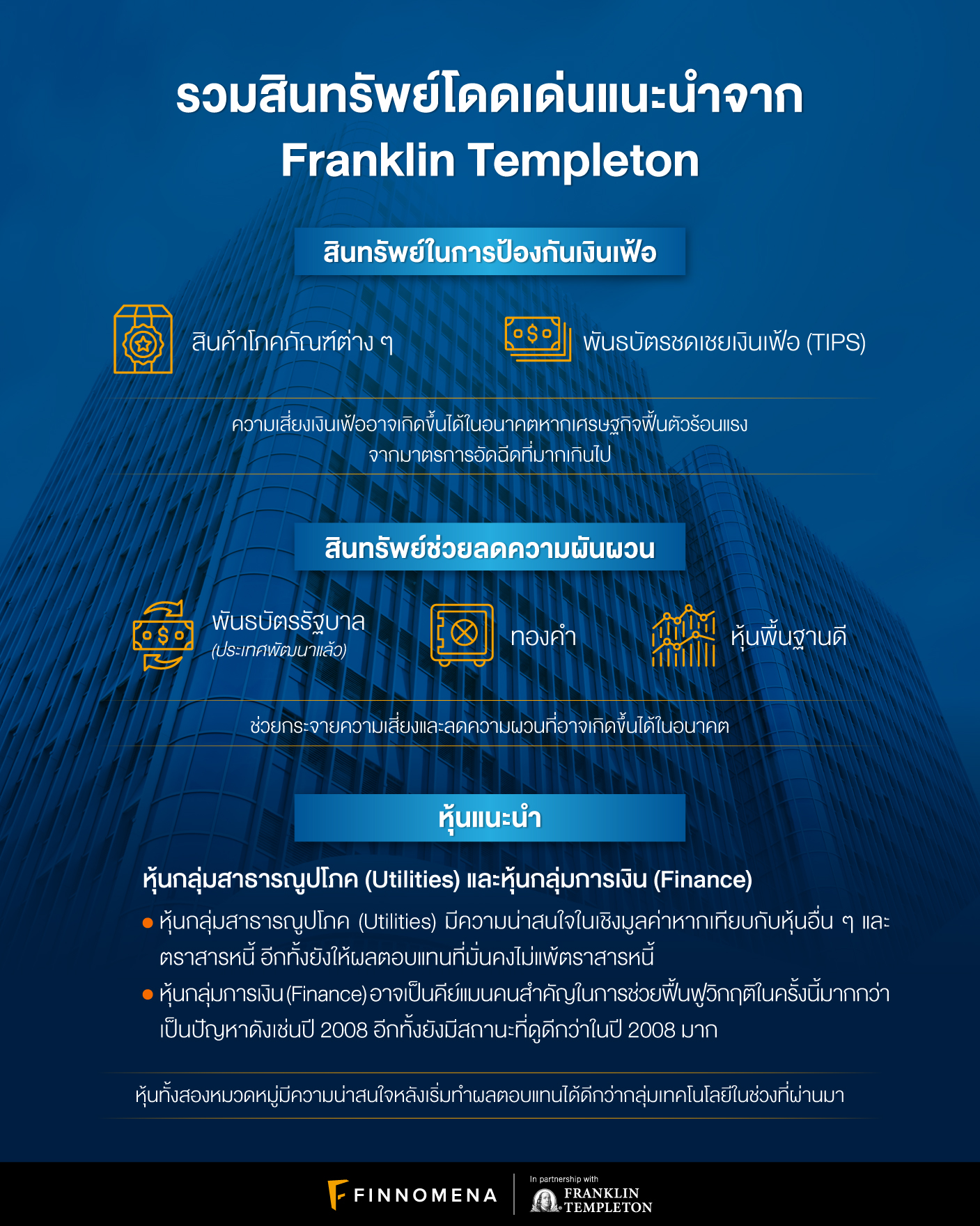

แผนการกระตุ้นเศรษฐกิจจากทั้งการเงินและการคลังอาจมีมาอย่างต่อเนื่องในปี 2021 แต่ถึงอย่างนั้นปริมาณการอัดฉีดที่ไม่เพียงพอก็อาจะก่อให้เกิดปัญหาได้ จึงอาจทำให้ความรวดเร็วในการฟื้นตัวของเศรษฐกิจโลกมีความไม่แน่นอน แต่ก็อาจเป็นจังหวะที่ดีในการลงทุนอย่างระมัดระวัง

แนวโน้มอัตราดอกเบี้ยอาจอยู่ในระดับต่ำต่อไปในปี 2021 นี้ มาพร้อมกับแนวโน้มที่หุ้นมูลค่าอาจแซงหน้าหุ้นเทคโนโลยี ซึ่งสะท้อนให้เห็นผ่านช่วง เดือน ตุลาคม และ เดือน พฤศจิกายนปี 2020

อ่านบทความฉบับเต็ม:

https://www.finnomena.com/z-admin/post-pandemic-playbook/

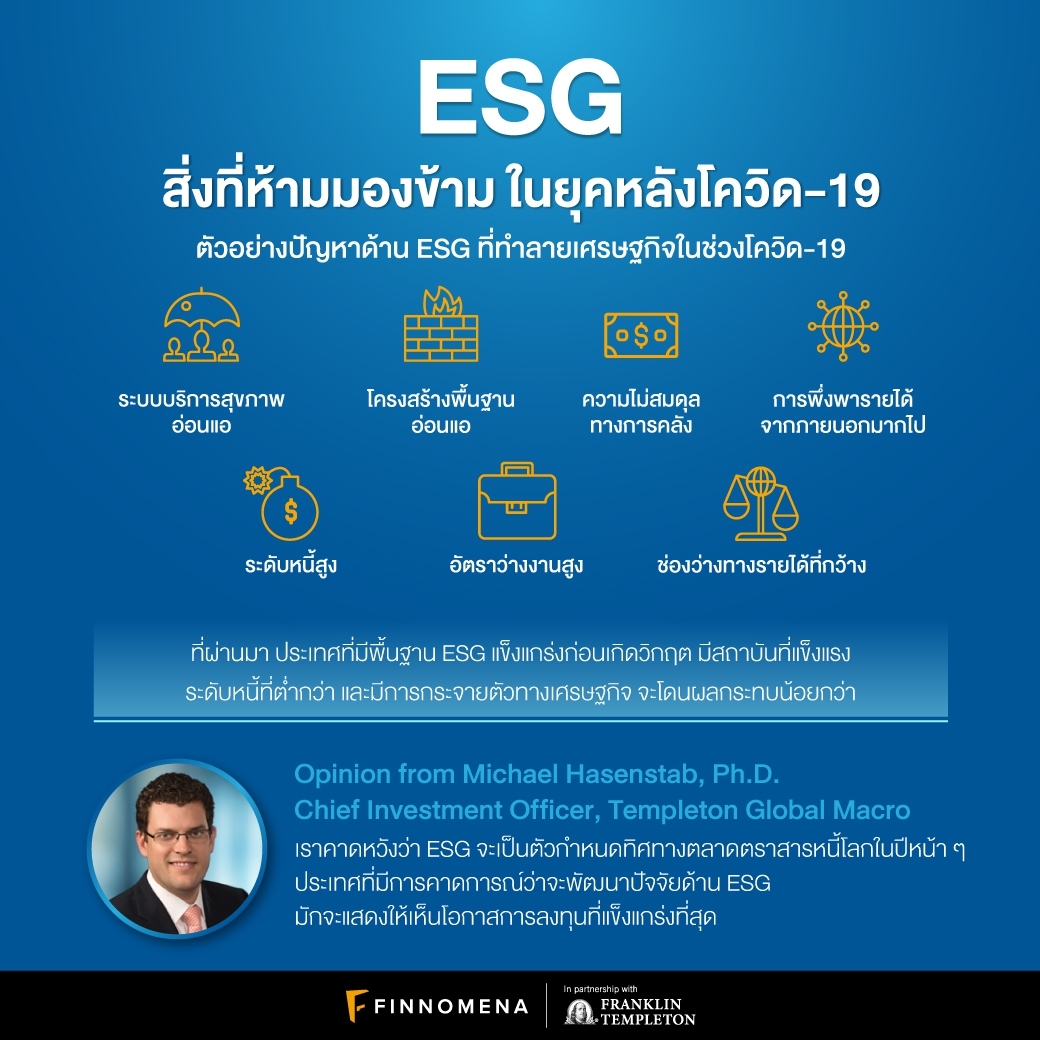

2. ESG พระเอกที่จะมาช่วยสร้างโลกหลังโควิด-19?

เรามองว่าพระเอกที่จะมาช่วยสร้างโลกหลังโควิด-19 ก็คือปัจจัยด้านการจัดการด้านสิ่งแวดล้อม สังคม และธรรมาภิบาล (ESG) ที่ผ่านมาประเทศที่โดนผลกระทบรุนแรงจากโควิด-19 มักจะเป็นประเทศเกิดใหม่ที่ปัจจัยด้าน ESG ยังอ่อนแอ เช่น ระบบบริการสุขภาพและโครงสร้างพื้นฐานยังอ่อนแอ หรือมีระดับหนี้สูง ในทางตรงกันข้าม ประเทศที่มีพื้นฐาน ESG แข็งแกร่งก่อนเกิดวิกฤต ก็จะมีสถานะที่ดีกว่า

ช่องว่างทางรายได้ที่กว้างขึ้นในหลาย ๆ ประเทศยังเป็นปัญหาหลักที่บ่อนทำลายความมั่นคงทางเศรษฐกิจและเพิ่มความไม่ลงรอยกันในสังคม เศรษฐกิจที่ถูกทำลายและการว่างงานที่มากขึ้นยิ่งทำให้ปัญหาด้านโครงสร้างที่มีมาก่อนหน้านี้หนักหนาสาหัสขึ้นไปอีกยิ่งประเทศไหนสามารถจัดการความท้าทายเหล่านี้ได้อย่างมีประสิทธิภาพมากเท่าไร ก็ยิ่งช่วยให้ฐานของเศรษฐกิจประเทศนั้น ๆ แข็งแกร่งขึ้นในปีถัด ๆ ไป เราคาดหวังว่า ESG จะเป็นตัวกำหนดทิศทางตลาดตราสารหนี้โลกในปีหน้า ๆ ประเทศที่มีการคาดการณ์ว่าจะพัฒนาปัจจัยด้าน ESG มักจะแสดงให้เห็นโอกาสการลงทุนที่แข็งแกร่งที่สุด

อ่านบทความฉบับเต็ม:

https://www.finnomena.com/z-admin/esg-covid19/

3. เส้นทางจากวิกฤติสู่การฟื้นตัว

ด้วยศักยภาพของเศรษฐกิจมหภาคร่วมกับการแก้ไขปรับเปลี่ยนโครงสร้างในระยะยาวที่เกิดขึ้นอย่างรวดเร็วเพราะโรคระบาดยิ่งเป็นปัจจัยเสริมว่าการเลือกสรร active asset บนพื้นฐานของการวิเคราะห์ที่หลักแหลมจะเป็นตัวแปรที่จะช่วยให้ทุก ๆ กลยุทธ์การลงทุนประสบความสำเร็จ การกระจายการลงทุนในตราสารหนี้ (Fixed income allocations) ยังคงมีบทบาทสำคัญในการกระจายความเสี่ยงในพอร์ตของนักลงทุนต่าง ๆ ตลอดจนสินทรัพย์ที่มีความผันผวนต่ำกว่าเมื่อเทียบกับตราสารทุน

สิ่งที่น่าเป็นกังวลในหลาย ๆ ภาคส่วนคือการประเมินมูลค่า เพราะตลาดไม่มีความพร้อมในการรับมือกับความผันผวนในระดับสูง แต่เราแทบไม่เห็นการประเมินมูลค่าที่ต่ำเกินจริงยังคงหลงเหลืออยู่ในตลาด โดยมาตรการกระตุ้นเศรษฐกิจครั้งใหญ่ในยุโรปบวกกับนโยบายการเงินที่ผ่อนคลายของธนาคารกลางยุโรปจะช่วยพยุงพันธบัตรรัฐบาลไว้ได้

อ่านบทความฉบับเต็ม:

https://www.finnomena.com/z-admin/from-crisis-to-recovery/

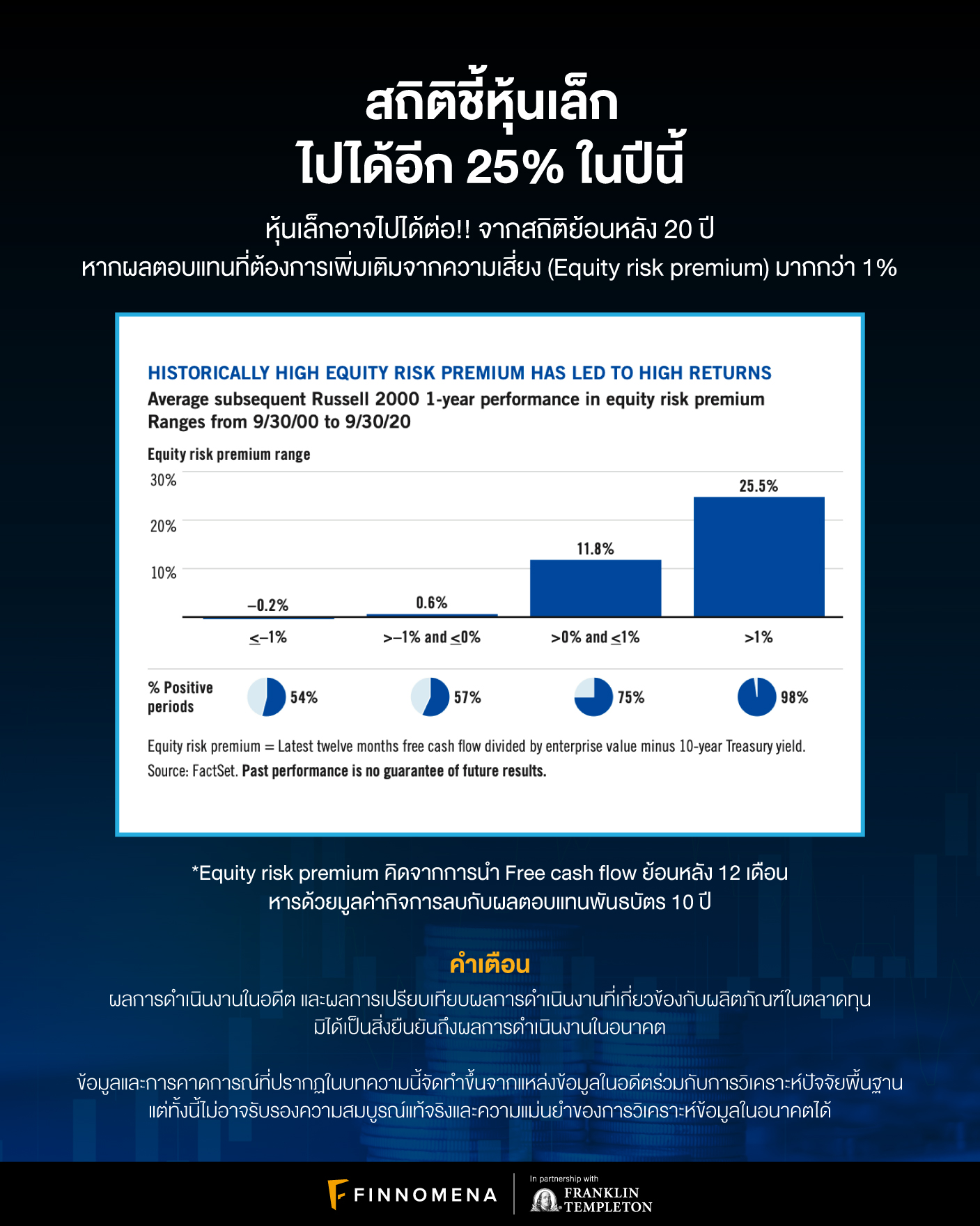

4. สถิติชี้หุ้นเล็กไปได้อีก 25% ในปีนี้

โดยปกติแล้วเวลาเราคิดมูลค่าของหุ้นสักตัวหนึ่ง เราก็คงจะคิดกระแสเงินสดของบริษัทนั้น ๆ ย้อนกลับมาจนถึงปัจจุบันเพื่อหามูลค่าที่แท้จริงในตอนนี้ ผ่านการนำกระแสเงินสดของบริษัทที่ได้ มาคิดย้อนผ่านอัตราดอกเบี้ย ซึ่งถ้ายิ่งน้อยหรือยิ่งต่ำก็จะทำให้กระแสเงินสดที่คิดออกมาสูงขึ้น (ยิ่งเยอะยิ่งดี)

และหากว่ากันถึงมูลค่าของหุ้นเล็กในตอนนี้แล้ว หากเรานำผลตอบแทนของกระแสเงินสด (Free cash flow yield) ที่คิดลดจากอัตราดอกเบี้ยพันธบัตรรัฐบาล 10 ปี เราก็จะได้ Equity risk premium หรือผลตอบแทนที่ต้องการเพิ่มเติมจากความเสี่ยงอยู่ที่ 1% กว่า ๆ ในตอนนี้ และสิ่งที่น่าสนใจก็คือจากสถิติย้อนหลัง 20 ปี นั้นหาก Equity risk premium ของหุ้นเล็กหันหน้ามายืนเหนือระดับที่สูงกว่า 1% ได้ ผลตอบแทนเฉลี่ยในปีถัดไปจะสูงถึง 25.5%!

อ่านบทความฉบับเต็ม:

https://www.finnomena.com/z-admin/small-cap-on-the-go/

5. 2021 ปีแห่งความชัดเจน

ในการพิจารณาว่าตลาดพันธบัตรจะเคลื่อนไปในทิศทางใด เราจะต้องใช้ 3 ปัจจัยหลัก ๆ ด้วยกัน

ปัจจัยที่หนึ่งคืออิทธิพลของ COVID-19 ที่มีต่อเศรษฐกิจโลก

ปัจจัยที่ 2 คือการวิเคราะห์ความไม่แน่นอนให้กว้างขึ้นโดยการรวมความไม่แน่นอนทางด้าน “การเมืองและเศรษฐกิจ” เข้าไปด้วย

ปัจจัยที่ 3 คือนโยบายทางการเงินของประเทศต่าง ๆ ทั่วโลก

โดยคาดว่าผู้ที่จะได้รับประโยชน์จาก capital flow เป็นกลุ่มแรก ๆ คือกลุ่มตราสารหนี้สกุลเงินของประเทศกำลังพัฒนา (EM) หากมองจากพื้นฐานของดอกเบี้ยแท้จริงแล้ว ตราสารหนี้เหล่านี้ค่อนข้างที่จะน่าสนใจมากทีเดียวเมื่อเทียบกับตลาดพันธบัตรของประเทศที่พัฒนาแล้ว

อ่านบทความฉบับเต็ม:

https://www.finnomena.com/z-admin/the-year-of-less…y-more-certainty/

6. อสังหาริมทรัพย์กับโอกาสในปี 2021: สู้เงินเฟ้อ พร้อมเกาะติดการเติบโต

โดยทั่วไปแล้ว อสังหาฯ มักถูกมองเป็นสินทรัพย์ลูกครึ่งระหว่างหุ้นกับตราสารหนี้ ในจุดหนึ่ง อสังหาฯ คล้ายตราสารหนี้ตรงที่เจ้าของสามารถเก็บค่าเช่าเรื่อย ๆ ตามสัญญาได้ ส่วนอีกจุดหนึ่ง เจ้าของที่สามารถเพิ่มค่าเช่าได้ตามสภาวะเศรษฐกิจที่ดีขึ้น ด้วยเหตุนี้ อสังหาฯ จึงไม่ผันผวนเท่าหุ้นในช่วงเศรษฐกิจถดถอยเพราะยังมีค่าเช่าเข้ามาเรื่อย ๆ อยู่ ในขณะเดียวกัน ช่วงที่เศรษฐกิจดีขึ้น อสังหาฯ ก็ทำผลงานได้ดีกว่าตราสารหนี้ เพราะสามารถเพิ่มค่าเช่าไปสู้กับเงินเฟ้อหรือดอกเบี้ยที่เพิ่มมากขึ้นได้

เราคงไม่อาจคาดหวังอัตราเงินเฟ้อที่สูงขึ้นมหาศาลได้ แต่ถ้าเป็นอัตราเงินเฟ้อระดับปานกลางก็ยังมีความเป็นไปได้อยู่ในระยะกลางนี้ ดังนั้น กลยุทธ์ “แหล่งรายได้+เติบโต” จึงเป็นส่วนสำคัญของพอร์ต ท่ามกลางการเติบโตของเศรษฐกิจและภาวะเงินล้นโลกนี้

อ่านบทความฉบับเต็ม:

https://www.finnomena.com/z-admin/real-estate-income-growth/

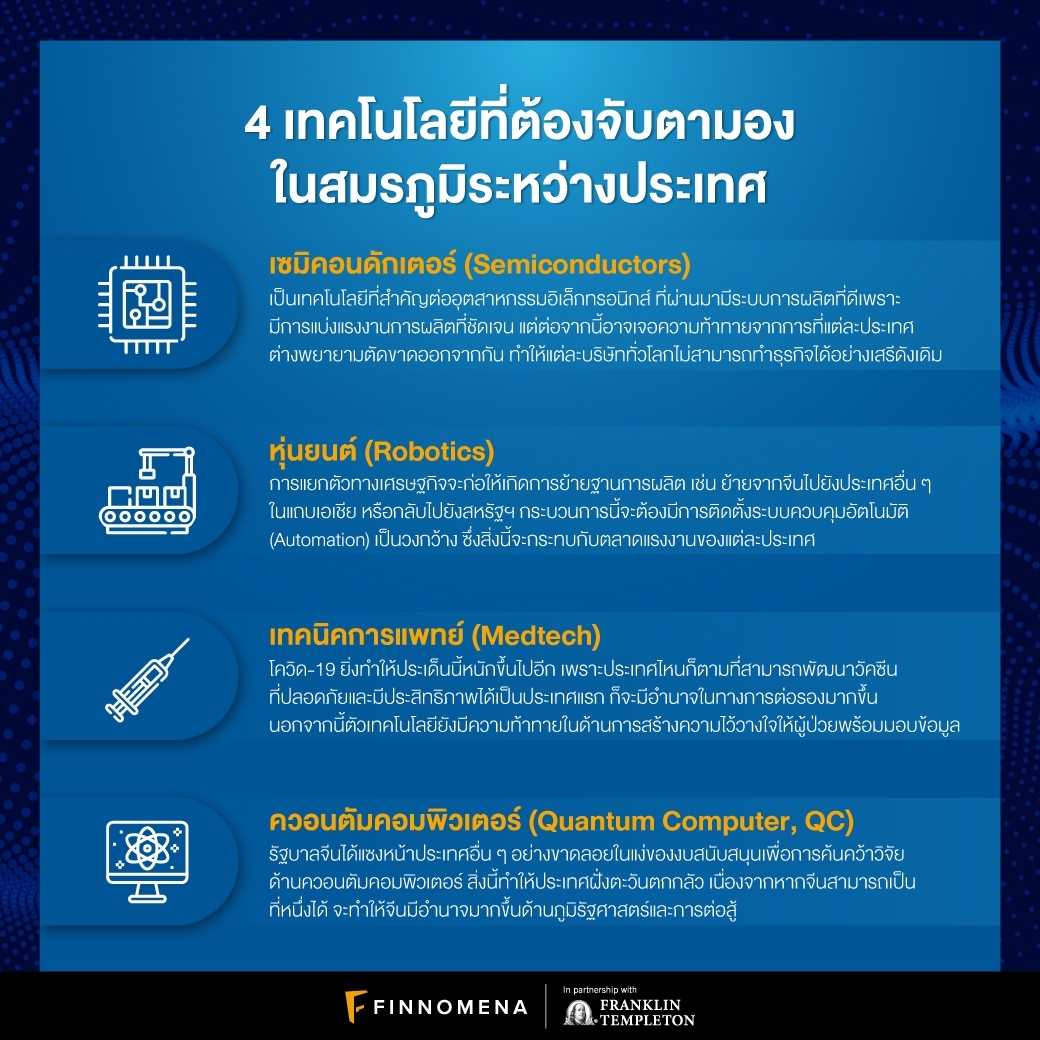

7. เมื่อเทคโนโลยีกลายเป็นศูนย์กลางของสมรภูมิระหว่างประเทศ

ในช่วงทศวรรษหน้านี้ เป็นไปได้ว่าเราจะเริ่มเห็นความพยายามตัดขาดการเชื่อมโยงกับ 2 ประเทศยักษ์ใหญ่ด้านเศรษฐกิจ โดยมีเทคโนโลยีเป็นจุดศูนย์กลางของความพยายามครั้งนี้ ทางฝั่งจีนจะเริ่มมุ่งมั่นพยายามตัดขาดการพึ่งพิงเทคโนโลยีจากฝั่งตะวันตก ในขณะที่ฝั่งสหรัฐฯ ก็คงไม่ยอมเสียท่าทีให้

ขณะที่เรากำลังก้าวเข้าสู่ปี 2021 นี้ ภาคส่วนของเทคโนโลยีที่เราเชื่อว่าจะเป็นปัจจัยสำคัญต่อการสู้กันเพื่อแย่งชิงอำนาจระหว่างประเทศ ได้แก่ 1) เซมิคอนดักเตอร์ (Semiconductors) 2) หุ่นยนต์ (Robotics) 3) เทคนิคการแพทย์ (Medtech) และ 4) ควอนตัมคอมพิวเตอร์ (Quantum Computer, QC)

อ่านบทความฉบับเต็ม:

https://www.finnomena.com/z-admin/tech-geopolitical-battleground/

8. การเดินทางมาถึงของผู้เปลี่ยนเกม

ตลาดจะมองตราสารหนี้ในแง่ที่ดีมากขึ้นหลังการตื่นตระหนกจากการระบาดของ COVID-19 โดยคาดว่าหนี้สินของประเทศกำลังพัฒนา (EM) จะดีขึ้นกว่าเดิม แม้ว่าประเทศกำลังพัฒนาจะกำลังเจอกับความท้าทายที่ใหญ่หลวงทางด้านการแพทย์และการคลังแต่การเติบโตที่ดูเหมือนจะมั่นคงของเศรษฐกิจโลกจะดึงดูดนักลงทุนเข้าสู่ตลาดตราสารหนี้ของ EM

โดยข่าวดีจากการคิดค้นวัคซีน การเคลื่อนไหวอย่างมีเหตุผลของเศรษฐกิจปัจจุบัน และความเป็นไปได้ของมาตราการช่วยเหลือทางการคลังที่เพิ่มขึ้นมาจะสามารถช่วยพยุงตลาดสเปรดตราสารหนี้ไว้ได้ Fed ยังคงตั้งความหวังในการลดภาวะเงินเฟ้อที่รุนแรง นักธนาคารกลางของประเทศพัฒนาแล้วต่าง ๆ ทั่วโลกเองก็แสดงออกกันอย่างชัดเจนว่าอยากให้เก็บภาษี ในอัตราที่ “น้อย ๆ แต่นาน ๆ” ซึ่งนโยบายนี้จะช่วยให้เห็นว่าอายุเฉลี่ยของตราสารหนี้ (Treasury duration) สามารถช่วยเสริมให้พอร์ตของสินทรัพย์ดูสมบูรณ์มากยิ่งขึ้น

อ่านบทความฉบับเต็ม:

https://www.finnomena.com/z-admin/the-gamechanger-has-arrived/

9. อัตราผู้ติดเชื้อส่งผลอย่างไรกับหุ้นและพันธบัตร

ในช่วงก่อนหน้ามานี้อัตราผู้ติดเชื้อที่ได้รับการรักษาในโรงพยาบาลแตะจุดสูงสุดที่ 60,000 ราย ในเดือน เมษายน จนทำให้อัตราผลตอบแทนพันธบัตรลดลงเป็นอย่างมาก โดยมีผลมาจากการเข้าซื้อของนักลงทุน สะท้อนให้เห็นถึงความต้องการสินทรัพย์ปลอดภัยในช่วงวิกฤติ อย่างไรก็ตามในช่วงเดือน ธันวาคมที่ผ่านมาถึงแม้อัตราผู้ติดเชื้อที่ได้รับการรักษาจะทำจุดสูงสุดใหม่ นักลงทุนก็ดูจะมองไปข้างหน้าในปี 2021 ด้วยความคาดหวังที่ว่าวัคซีนจะได้ผล

สิ่งเหล่านี้สะท้อนให้เห็นว่านักลงทุนเริ่มมีความกังวลต่อความเสี่ยงในส่วนนี้น้อยลง โดยอัตราผู้ติดเชื้ออาจส่งผลต่อพฤติกรรมการลงทุนน้อยลง หรือจะสรุปได้ว่าความสัมพันธ์เชิงลบของทั้งสองปัจจัยเริ่มไม่สัมพันธ์กัน

อ่านบทความฉบับเต็ม:

https://www.finnomena.com/z-admin/10y-treasury-and…spitalised-cases/

เนื้อหาต้นฉบับโดย Franklin Templeton

เรียบเรียงโดย FINNOMENA Admin

ข้อสงวนสิทธิ์

แฟรงคลิน เทมเพิลตัน (“Franklin Templeton”) ไม่รับผิดใด ๆ ต่อบุคคลภายนอก ซึ่งรวมถึงผลิตภัณฑ์ บริการ เว็บไซต์ หรือเนื้อหาใด ๆ ที่ได้จัดทำหรือปรากฏในช่องทางต่าง ๆ ของบุคคลภายนอกนั้น อีกทั้ง Franklin Templeton ไม่ได้ให้คำรับรอง รับประกัน หรือเป็นตัวแทน ไม่ว่าจะโดยชัดแจ้งหรือโดยปริยายในเนื้อหาหรือความถูกต้องของข้อมูลในช่องทางต่าง ๆ ของบุคคลภายนอก และไม่รับผิดต่อสิ่งใด ๆ ที่เกิดขึ้นอันเนื่องมาจากสิ่งที่กล่าวไว้ข้างต้น

ในกรณีที่มีความแตกต่างกันระหว่างเอกสารภาษาอังกฤษกับการแปลเป็นภาษาไทย ให้ยึดถือตามเอกสารภาษาอังกฤษ

ข้อสงวนสิทธิ์

แฟรงคลิน เทมเพิลตัน (“Franklin Templeton”) ไม่รับผิดใด ๆ ต่อบุคคลภายนอก ซึ่งรวมถึงผลิตภัณฑ์ บริการ เว็บไซต์ หรือเนื้อหาใด ๆ ที่ได้จัดทำหรือปรากฏในช่องทางต่าง ๆ ของบุคคลภายนอกนั้น อีกทั้ง Franklin Templeton ไม่ได้ให้คำรับรอง รับประกัน หรือเป็นตัวแทน ไม่ว่าจะโดยชัดแจ้งหรือโดยปริยายในเนื้อหาหรือความถูกต้องของข้อมูลในช่องทางต่าง ๆ ของบุคคลภายนอก และไม่รับผิดต่อสิ่งใด ๆ ที่เกิดขึ้นอันเนื่องมาจากสิ่งที่กล่าวไว้ข้างต้น

ในกรณีที่มีความแตกต่างกันระหว่างเอกสารภาษาอังกฤษกับการแปลเป็นภาษาไทย ให้ยึดถือตามเอกสารภาษาอังกฤษ

แหล่งข้อมูล

Advance, Article, FINNOMENA Franklin Templeton, Franklin Templeton Outlook, Knowledge, Long Content, Picture Slide

Finnomena x Franklin Templeton

Finnomena x Franklin Templeton ยกระดับกลยุทธ์การลงทุนของคุณให้เป็นระดับโลก Finnomena ร่วมกับ Franklin Templeton ออกแบบพอร์ตการลงทุนที่เหมาะกับคนไทย พร้อมส่งต่อบทวิเคราะห์การลงทุนจากศูนย์วิจัยด้านการลงทุนระดับโลกให้คุณได้รู้ก่อนใคร