ย้อนไปราวสามทศวรรษก่อนหน้านี้ ชายวัย 63 ปี จากชิคาโก ให้กำเนิดแนวคิดที่เขย่าโลกของการลงทุนไปตลอดกาล และแนวคิดดังกล่าวก็ผลักให้เขาไปถึงจุดสูงสุดของชีวิต นั่นคือ รางวัลโนเบล

นามของชายผู้นั้นคือ Harry Markowitz ผู้ให้กำเนิดแนวคิด Modern Portfolio Theory ที่มีใจความสำคัญว่าวิธีการกระจายเงินลงทุนในสินทรัพย์ที่หลากหลายประเภท จะช่วยลดความเสี่ยงจากการขาดทุน และลดความผันผวนระหว่างทางได้ ซึ่งเป็นรากฐานของการจัดการกระจายความเสี่ยงสินทรัพย์ (Asset Allocation)

แนวคิดดังกล่าว ได้เปลี่ยนการวิเคราะห์สินทรัพย์แบบดั้งเดิมที่เป็นการวิเคราะห์รายตัวว่า A หรือ B อะไรดีกว่ากันแล้วซื้อตัวนั้น มาเป็นการจัดสินทรัพย์แบบพอร์ตโฟลิโอที่ซื้อมากกว่า 1 สินทรัพย์ในพอร์ต แล้วจึงให้น้ำหนักแต่ละสินทรัพย์ที่แตกต่างกัน เพื่อเป้าหมายการลงทุนที่มีประสิทธิภาพสูงสุด

ภาพ Harry Markowitz | Source: hmarkowitz.com

ภาพ Harry Markowitz | Source: hmarkowitz.com

นี่คือเรื่องราวย่นย่อของแนวคิดอันยิ่งใหญ่ที่มอบไฟส่องทางให้กับเราในโลกการลงทุนซึ่งความผันผวนถือเป็นสิ่งที่ยากจะเลี่ยง และเป็นสิ่งที่เข้ามารบกวนการตัดสินใจนักลงทุน สำหรับการสร้างผลตอบแทนอย่างยั่งยืนในระยะยาว

สรุปแล้วการจัดการกระจายความเสี่ยงสินทรัพย์ (Asset Allocation) ที่เหมาะสมจึงเป็นเรื่องสำคัญที่ขาดไม่ได้ เพราะจะช่วยรักษาสภาพจิตใจของนักลงทุนให้ลงทุนต่อไปได้ยามผันผวน และเป็นหัวใจสำคัญที่ทำให้นักลงทุนไปถึงเป้าหมายการเงินในระยะยาวได้อย่างมีความสุข มั่นใจ และได้ในสิ่งที่ทุกคนต้องการนั่นก็คือ “อิสรภาพทางการเงิน”

อีกทั้งการทำ Asset Allocation ยังเพิ่มโอกาสในการสร้างผลตอบแทนในระยะยาว ผ่านโอกาสการลงทุนในสินทรัพย์ที่หลากหลาย

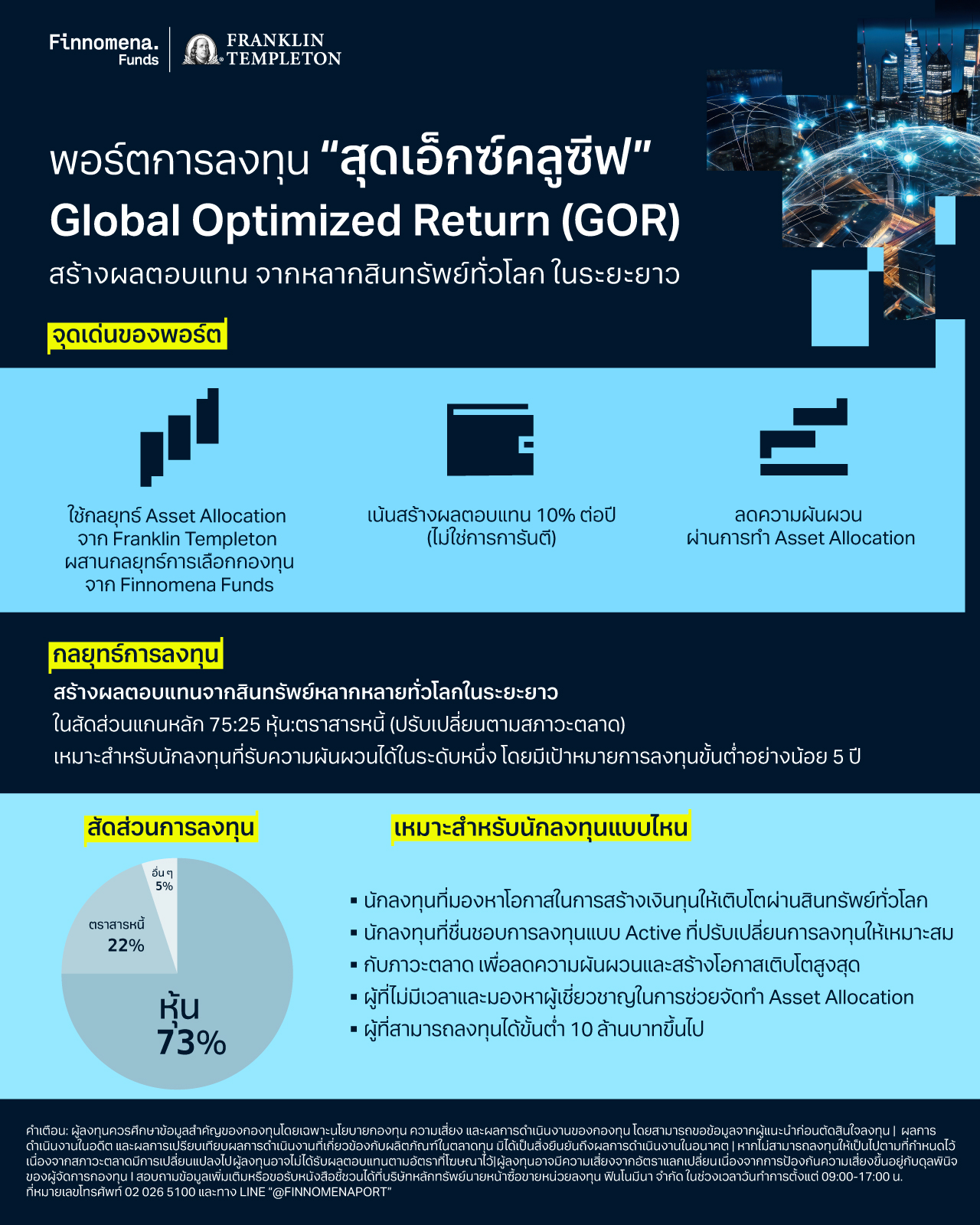

ทาง Finnomena Funds ได้ Franklin Templeton บริษัทจัดการการลงทุนระดับโลกที่มีความเชี่ยวชาญในการจัดสรรสินทรัพย์มามากกว่า 70 ปี มาร่วมพัฒนาพอร์ตการลงทุนสุดพิเศษ ที่เหมาะสมกับการลงทุนในทุกสภาวะตลาดอย่างพอร์ต GOR (Global Optimized Return)

พอร์ต GOR เกิดจากการผสมผสานระบบคัดเลือกกองทุนจาก Finnomena Funds รวมถึงเทคโนโลยีและกลยุทธ์จัดพอร์ตการลงทุนระดับโลกจาก Franklin Templeton

ทำให้นักลงทุนสามารถลงทุนสามารถสร้างผลตอบแทนในระยะยาวได้ผ่านผู้เชี่ยวชาญ ที่ช่วยอัปเดตสถานการณ์การลงทุนแบบใกล้ชิด เหมาะสำหรับผู้ที่ไม่มีเวลาสำหรับการติดตามโลกการลงทุนที่มีความผันผวนและเปลี่ยนแปลงอย่างรวดเร็วอยู่เสมอ

พอร์ตสร้างผลตอบแทนผ่านความผันผวน: Global Optimized Return (GOR)

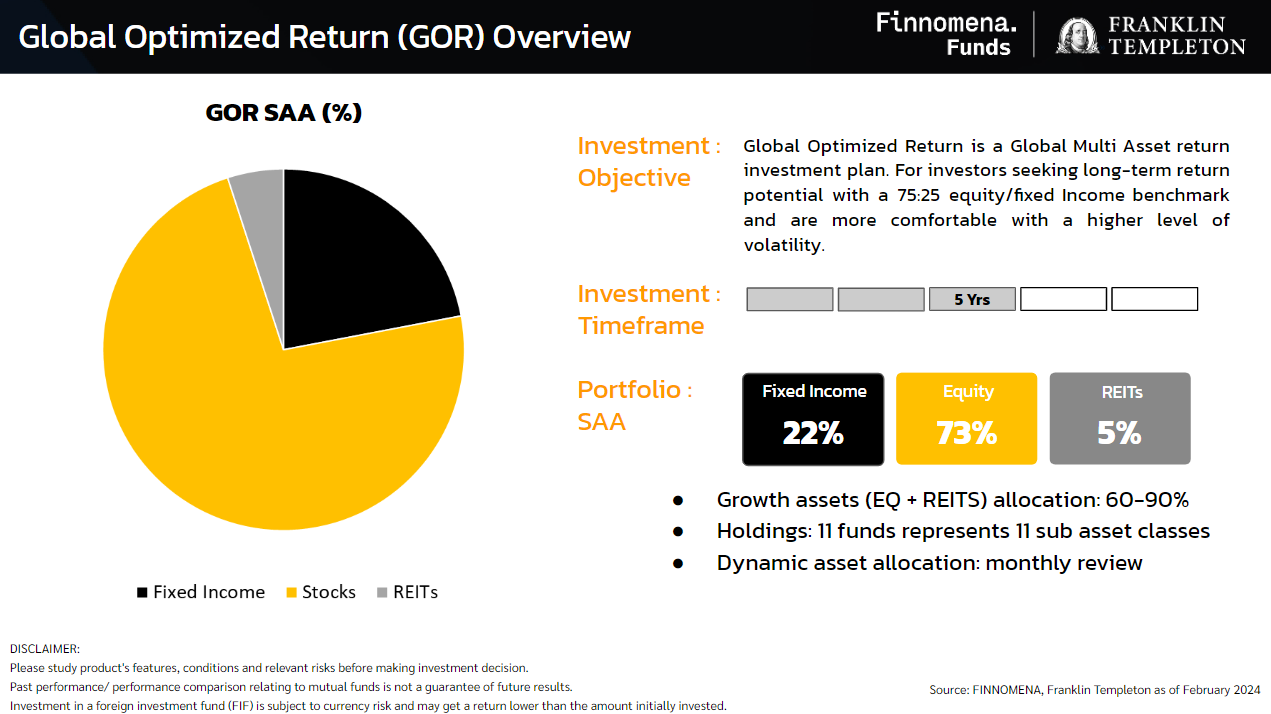

พอร์ต GOR คือ พอร์ตการลงทุนที่เน้นสร้างผลตอบแทนจากสินทรัพย์ที่หลากหลายทั่วโลก สำหรับนักลงทุนที่มุ่งเน้นการสร้างผลตอบแทนในระยะยาวในสัดส่วนแกนหลัก 75:25 หุ้น:ตราสารหนี้ (สามารถปรับเปลี่ยนได้ตามสภาวะตลาด) เหมาะสำหรับนักลงทุนที่รับความผันผวนได้ในระดับหนึ่ง โดยมีเป้าหมายการลงทุนขั้นต่ำอย่างน้อย 5 ปี และเน้นสร้างผลตอบแทนเป้าหมายที่ 10% ต่อปี

เลือกกองทุนโดย Finnomena Funds ผสานกลยุทธ์การจัดพอร์ตจาก Franklin Templeton

พอร์ต GOR จะยังคงความเป็น Finnomena Funds ที่เลือกกองทุนที่เหมาะสมที่สุด สำหรับนักลงทุนจากกองทุนจำนวน 1,900 กองทุน โดยกองทุนในพอร์ตจะถูกคัดกรองผ่าน Finnomena Funds ที่คัดเลือกกองทุนต่าง ๆ ผ่านเงื่อนไขหลักดังนี้

- มีผลการดำเนินงานที่โดดเด่น

- มีผู้จัดการกองทุนที่มีประสบการณ์

- เป็นตัวแทนของสินทรัพย์ที่่ทาง Franklin Templeton ให้คำแนะนำจัดพอร์ต

ผสานกับเทคโนโลยีการจัดสรรสินทรัพย์ (Asset Allocation) ที่ทาง Franklin Templeton มีความเชี่ยวชาญมากกว่า 70 ปี ผ่านกลยุทธ์ Dynamic Asset Allocation Strategy ซึ่งมีรายละเอียดดังนี้

- ทำวิจัยในเชิงพื้นฐานแบบ Top-down ผ่านข้อมูลเชิงปริมาณและข้อมูลเชิงคุณภาพ

- วิจัยสินทรัพย์แบบ Top-down (ภาพกว้าง) และ Bottom-up (พื้นฐานเชิงลึก)

- ทดสอบกองทุนย้อนหลังผ่านเกณฑ์ต่าง ๆ เช่น ขนาด ความเสี่ยง การจำลองสภาวะในกรณีต่าง ๆ รวมถึงการทำ Stress Testing เพื่อป้องกันความเสี่ยงในช่วงวิกฤติ

- ควบคุมและตรวจสอบการลงทุนอย่างเข้มข้น

บริการทบทวนสัดส่วนการลงทุนทุกเดือน

พอร์ต GOR จะมีการทบทวนสัดส่วนการลงทุนทุกเดือน และจะมีการ Rebalance 1-2 ครั้งต่อปี โดยพอร์ต GOR จัดสัดส่วนการลงทุนด้วยการทำ Strategic Asset Allocation (SAA) และ Dynamic Asset Allocation (DAA) โดยมีเป้าหมายผลตอบแทนระยะยาวที่ 10% และมีการจัดสัดส่วนการลงทุนให้เหมาะสมกับสภาวะตลาด เพื่อให้นักลงทุนได้รับผลตอบแทนสูงที่สุดในความเสี่ยงที่ต่ำที่สุด

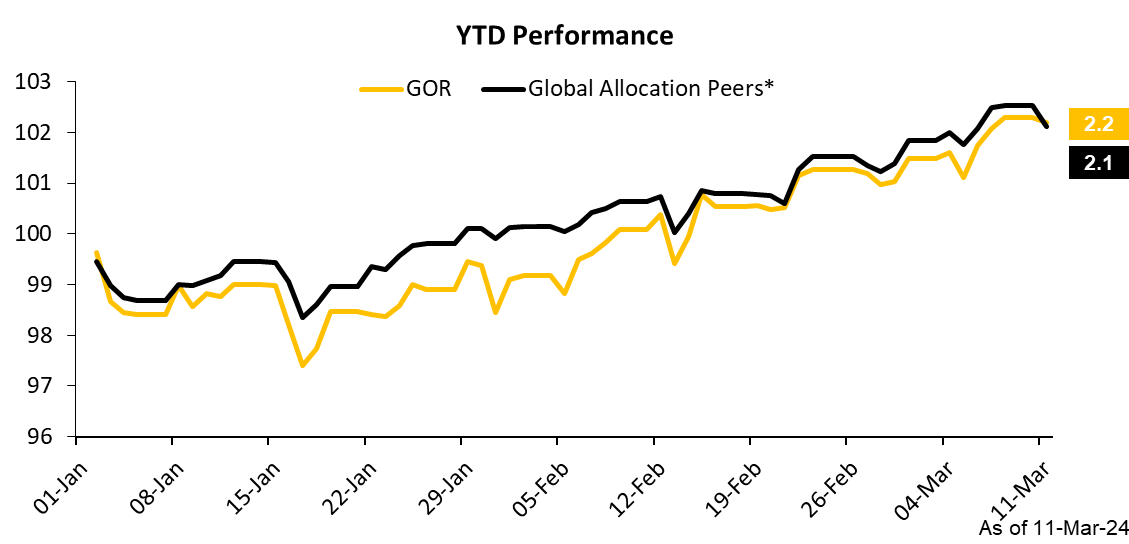

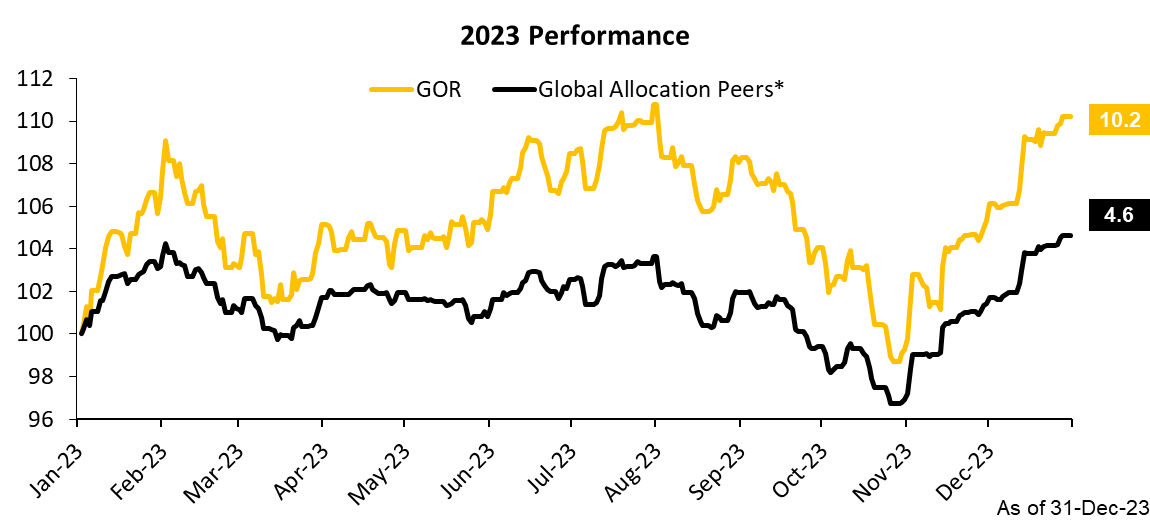

ผลตอบแทนย้อนหลังของพอร์ต GOR

พอร์ต Global Optimized Return (GOR) เหมาะกับใคร

- เหมาะสำหรับนักลงทุนที่ต้องการสร้างผลตอบแทนที่ดีในระยะยาวภายใต้ความผันผวนที่ต่ำกว่า (คาดหวังที่ 10%)

- เหมาะสำหรับนักลงทุนที่มองหาโอกาสในการสร้างเงินทุนให้เติบโตผ่านสินทรัพย์ทั่วโลก

- เหมาะสำหรับนักลงทุนที่ชื่นชอบการลงทุนแบบ Active ที่ปรับเปลี่ยนการลงทุนให้เหมาะสมกับภาวะตลาด เพื่อลดความผันผวนและสร้างโอกาสเติบโตสูงสุด

- เหมาะสำหรับนักลงทุนที่ไม่มีเวลาและมองหาผู้เชี่ยวชาญในการช่วยจัดทำ Asset Allocation

- เหมาะสำหรับผู้ที่สามารถลงทุนได้ขั้นต่ำ 10 ล้านบาทขึ้นไป

สัดส่วนการลงทุนในพอร์ต GOR

ปัจจุบันพอร์ต GOR มีสัดส่วนการลงทุนในหุ้นภูมิภาคต่าง ๆ ที่ 73% ลงทุนในหุ้นสหรัฐฯ ไทยและตลาดเกิดใหม่เป็นส่วนใหญ่ ตราสารหนี้อีก 22% ผสมผสานตราสารหนี้ทั่วโลกทั้งแบบเกรดลงทุน (Investment Grade Bond) และเกรดเก็งกำไร (High-Yield Bond) เพื่อลดความผันผวนและสร้างผลตอบแทนในระดับที่เหมาะสม ปิดท้ายด้วยสินทรัพย์ทางเลือกอีก 5%

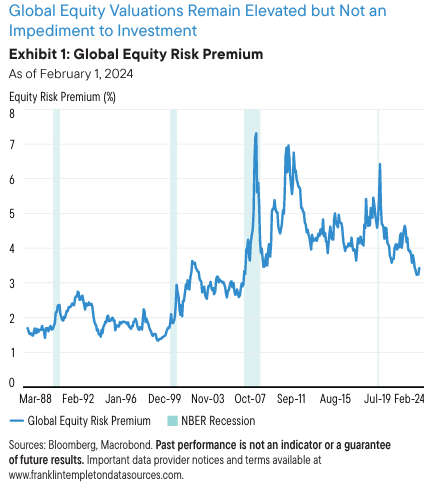

มุมมองการลงทุนจากทาง Franklin Templeton ประจำเดือนกุมภาพันธ์ 2024

การลงทุนในโลกแห่งความไม่แน่นอน

โลกการลงทุนยังคงเต็มไปด้วยความไม่แน่นอน อัตราการเติบโตของเศรษฐกิจในหลายๆ ประเทศยังเผชิญกับแรงกดดัน โดยเรายังเห็นความท้าทายในภูมิภาคยุโรป และจีน อย่างไรก็ตาม เศรษฐกิจในฝั่งของสหรัฐฯ ประเทศที่มีขนาดเศรษฐกิจที่ใหญ่ที่สุดในโลก ยังมีแนวโน้มการเติบโตที่ดีอย่างต่อเนื่อง ทั้งนี้เรายังคงไม่ประมาท โดยเราให้ความสำคัญมากขึ้นกับการติดตามดัชนีชี้วัดที่สำคัญ โดยเฉพาะดัชนีที่สามารถชี้นำเศรษฐกิจในอนาคตได้ ทำให้ในส่วนของภาพรวมการลงทุน เรายังคงสรุปว่า ความเสี่ยงที่จะเกิดเศรษฐกิจถดถอยน้อยลงในฝั่งประเทศพัฒนาแล้ว โดยเราคาดการ์ณว่าอัตราการเติบโตของเศรษฐกิจในปี 2024 จะอยู่ในระดับที่ต่ำกว่าค่าเฉลี่ย นอกจากนี้ประเทศในกลุ่มประเทศพัฒนาแล้วยังเผชิญกับความเสี่ยงในเรื่องผลกระทบที่ล่าช้าของนโยบายการเงิน ซึ่งภาวะดังกล่าวสะท้อนผ่านมาตรฐานการให้สินเชื่อของธนาคารที่เข้มงวดขึ้น ทำให้เรายังเชื่อว่าธีมการเติบโตกลังจากนี้จะเป็น การเติบโตที่กลับสู่เสถียรภาพมากขึ้น

จุดจบของเงินเฟ้อ?

ตัวเลขเงินเฟ้อที่ประกาศออกมาในฝั่งสหรัฐฯ และยุโรปใน 2-3 เดือนที่ผ่านมาปรับตัวลดลงอย่างมีนัย และลดลงในระดับที่มากกว่าที่ตลาดคาด ซึ่งแนวโน้มดังกล่าวเป็นที่มาให้ธนาคารกลางหลายแห่งออกมาสื่อสารในเชิงผ่อนคลายมากขึ้น แต่การไปถึงเป้าหมายเสถียรภาพทางด้านราคา (price stability) ยังคงเป็นเรื่องที่ท้าทาย เพราะเรายังคงเผชิญกับแรงกดดันในส่วนของ “ค่าแรง” ซึ่งการเพิ่มขึ้นของ “ค่าแรง” มีโอกาสที่จะกระทบไปถึงเงินเฟ้อฝั่งภาคบริการในอนาคตได้ โดยสรุป ถึงแม้ว่าปัญหาเงินเฟ้อกำลังเข้าสู่จุดสมดุลมากขึ้น แต่การจะบรรลุเป้าหมายเสถียรภาพทางด้านราคายังคงเป็นเรื่องที่ท้าทาย

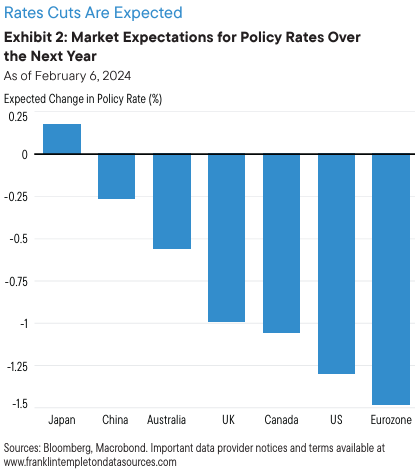

นโยบายการเงินกำลังเปลี่ยนแปลง

ในสัปดาห์ที่ผ่านมา ธนาคารกลางหลายแห่งได้มีการกล่าวถึงเงินเฟ้อ ซึ่งเป็นปัจจัยที่สำคัญของการกำหนดนโยบายการเงินในช่วง 2 ปีที่ผ่านมา โดยธนาคารกลางหลายแห่งระบุว่า ถึงแม้ตัวเลขเงินเฟ้อจะลดลงอย่างมีนัย แต่ยังเร็วเกินไปที่จะประกาศชัยชนะ โดยธนาคารกลางได้หันมาให้ความสำคัญกับองค์ประกอบอื่น ๆ มากขึ้น เช่น ค่าแรง ทำให้ในส่วนของภาพรวมนโยบายการเงิน เรายังคงเชื่อว่า ถึงแม้จะอัตราดอกเบี้ยนโยบายจะมีโอกาสปรับลดลงในปีนี้ แต่นโยบายการเงินจะยังอยู่ในระดับสูงไปอีกระยะเวลาหนึ่ง ซึ่งจะเป็นแรงกดดันที่สำคัญสำหรับตลาด ทั้งนี้เราเชื่อว่าตลาดกำลังความคาดหวังที่จะเห็นการปรับลดอัตราดอกเบี้ยนโยบายในระดับที่สูงเกินจริง โดยตลาดอาจจะมีการปรับประมาณการเพิ่มเติมหลังจากนี้ โดยสรุป เรามองว่ามุมมองดังกล่าวเป็นมุมองทีดีกับสินทรัพย์เสี่ยง และตราสารหน

สนใจรับข้อมูลพอร์ตเพิ่มเติม และคุยกับที่ปรึกษาการลงทุน

แนะนำลงทุน: 10 ล้านบาทขึ้นไป

คำเตือน

ผู้ลงทุนควรศึกษาข้อมูลสำคัญของกองทุนโดยเฉพาะนโยบายกองทุน ความเสี่ยง และผลการดำเนินงานของกองทุน โดยสามารถขอข้อมูลจากผู้แนะนำก่อนตัดสินใจลงทุน | ผลการดำเนินงานในอดีต และผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต | หากไม่สามารถลงทุนให้เป็นไปตามที่กำหนดไว้ เนื่องจากสภาวะตลาดมีการเปลี่ยนแปลงไป ผู้ลงทุนอาจไม่ได้รับผลตอบแทนตามอัตราที่โฆษณาไว้| ผู้ลงทุนอาจมีความเสี่ยงจากอัตราแลกเปลี่ยน เนื่องจากการป้องกันความเสี่ยงขึ้นอยู่กับดุลพินิจของผู้จัดการกองทุน I สอบถามข้อมูลเพิ่มเติมหรือขอรับหนังสือชี้ชวนได้ที่บริษัทหลักทรัพย์นายหน้าซื้อขายหน่วยลงทุน ฟินโนมีนา จำกัด ในช่วงเวลาวันทำการตั้งแต่ 09:00-17:00 น. ที่หมายเลขโทรศัพท์ 02 026 5100 และทาง LINE “@FINNOMENAPORT”