FINNOMENA PORT Strategy – วันที่ 6 สิงหาคม 2561

จบไปเรียบร้อยกับสัปดาห์แห่งการประชุมธนาคารกลาง ทั้งธนาคารกลางยุโรป ธนาคารกลางสหรัฐ ธนาคารกลางอังกฤษ และ ธนาคารกลางญี่ปุ่น ที่ต่างออกมาประเมินสถานการณ์เศรษฐกิจว่ามีการฟื้นตัวที่แข็งแรง แต่ยังไม่ไว้วางใจประกาศพร้อมที่จะใช้มาตรการกระตุ้นเศรษฐกิจต่อไปถ้าจำเป็น มาอัพเดตปัจจัยสำคัญๆ กันเลยครับ

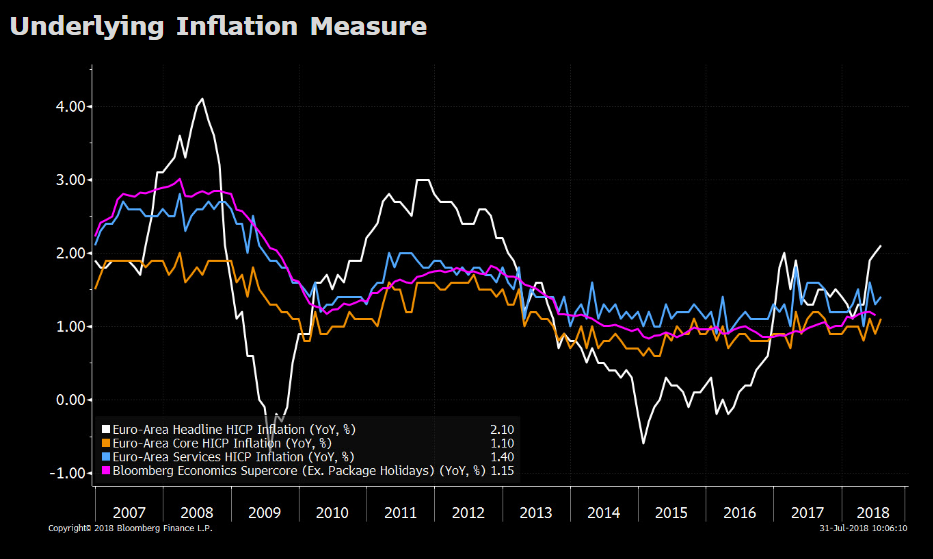

1. เงินเฟ้อยุโรปดีกว่าคาด

ที่มา : Bloomberg

ธนาคารกลางยุโรปประกาศตัวเลขอัตราเงินเฟ้อที่ระดับ 2.1% ดีกว่าคาด จากการฟื้นตัวทางเศรษฐกิจที่แข็งแรง ท่ามกลางบรรยากาศการคงดอกเบี้ยและวงเงิน QE ต่อไป พร้อมทั้งประกาศยินดีที่จะใช้เครื่องมือทางการเงินทุกชนิดเพื่อกระตุ้นเงินเฟ้อให้เป็นไปตามเป้าหมายต่อไป

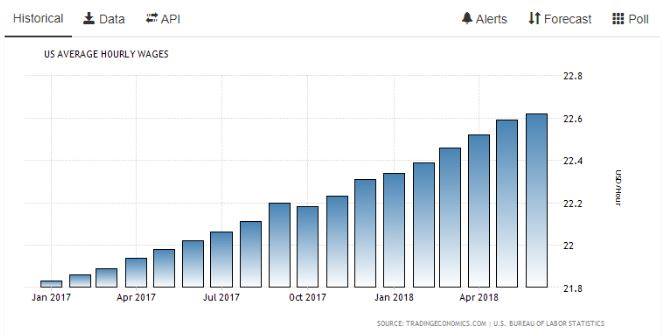

2. คาดการณ์อัตราค่าจ้างรายชั่วโมงสหรัฐ

ที่มา : Trading Economics

อัตราค่าจ้างรายชั่วโมงของสหรัฐเป็นสัญญาณแทนการเติบโตของรายได้ของแรงงานในสหรัฐ สิ่งนี้ส่งผลต่ออัตราเงินเฟ้อ ซึ่งถูกนำมาใช้เป็นเครื่องวัดการเติบโตทางเศรษฐกิจในปัจจุบันอย่างแพร่หลาย มีแนวโน้มปรับตัวสูงขึ้นอย่างต่อเนื่อง ซึ่งเป็นผลมาจากการตึงตัวในภาคการจ้างงานที่มีอัตราการว่างงานลดลงอย่างต่อเนื่อง เมื่อประกอบกับประสิทธิภาพการทำงานของแรงงานที่เพิ่มมากขึ้น จึงส่งผลกดดันให้เกิดอัตราเร่งของการเติบโตของค่าจ้างรายชั่วโมง ที่จะส่งผลต่ออัตราเงินเฟ้อต่อๆ ไป ซึ่งตัวเลขดังกล่าวนี้หากออกมาดีก็มีแนวโน้มที่ธนาคารกลางสหรัฐจะขึ้นดอกเบี้ยในครั้งต่อไปมากขึ้น

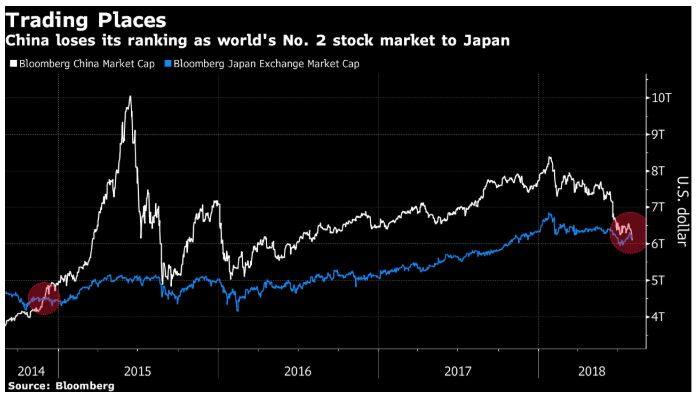

3. ตลาดหุ้นจีนตกอันดับที่ 3

ที่มา : Bloomberg

จากความตึงเครียดต่อสงครามทางการค้า ส่งผลให้ค่าเงินหยวนอ่อนค่ากว่า 8% ในช่วง 6 เดือนที่ผ่านมา ประกอบกับตลาดหุ้นที่ปรับตัวลดลงกว่า 16% นับตั้งแต่ต้นปี ในขณะที่ญี่ปุ่นมีการปรับตัวย่อลงเพียง 1% เท่านั้น ส่งผลให้มูลค่าตามตลาดของญี่ปุ่นนั้นกลับมาเป็นอันดับที่ 2 อีกครั้ง

ทั้งหมดนี้แสดงให้เห็นว่าตลาดทั่วโลกยังอยู่ในระยะฟื้นตัว เศรษฐกิจมีการเติบโต เกิดภาวะเงินเฟ้อ แต่ในขณะเดียวกัน ก็ยังมีปัจจัยอีกมากที่คอยกดดันตลาดส่งผลให้ความผันผวนมีมากขึ้น ทำให้จำเป็นที่จะต้องมีการติดตามการลงทุนอย่างระมัดระวัง สร้างภูมิคุ้มกันให้แก่พอร์ตอยู่เสมอ

และ The Key Factors ที่สำคัญที่จะต้องติดตามในสัปดาห์นี้ได้แก่

1. อัตราเงินเฟ้อ

หลังจากเมื่อสัปดาห์ที่แล้ว ดัชนี PCE ปรับตัวเพิ่มขึ้นที่ 1.9% (yoy) ซึ่งเป็นตัวเลขเศรษฐกิจที่ Fed ใช้ในการวัดอัตราเงินเฟ้อ หลังจากไปแตะ 2.0% เมื่อเดือนก่อนหน้า ดังนั้น จึงเป็นตัวเลขที่ตลาดจับตามองอย่างใกล้ชิด เพราะจะมีผลต่อการปรับขึ้นอัตราดอกเบี้ยนโยบาย

2. ประเด็น Bond yield ญี่ปุ่น

หลังจาก BOJ ปรับเพดานอัตราผลตอบแทนพันธบัตรอายุ 10 ปี ให้ขึ้นมาที่ 0.2% จากนั้นอัตราผลตอบแทนพันธบัตรรัฐบาลอายุ 10 ปีก็ปรับตัวสูงขึ้นมาที่ 0.1% ดังนั้นจึงยังน่าจับตาในแง่ของเงินทุนที่อาจไหลกลับมาลงทุน ซึ่งอาจส่งผลต่อค่าเงินดอลลาร์

3. ประเด็นการค้า กับค่าเงินหยวน

หลังจากการประกาศขึ้นอัตราภาษีนำเข้ากับสินค้าจากทั้งสหรัฐฯ และจีน ค่าเงินหยวนยังคงอ่อนค่าต่อเนื่อง ล่าสุดลงอ่อนค่าที่สุดในรอบ 14 เดือน ดังนั้นค่าเงินหยวนที่อ่อนค่ายังคงเป็นประเด็นที่ตลาดจับตามอง อันเป็นส่วนหนึ่งของการแก้ไขปัญหาประเด็นการค้าจากธนาคารกลางจีน

4. ผลประกอบการกลุ่มธนาคารและ yield พันธบัตรอิตาลี

หลังจากผลประกอบการธนาคารประกาศออกมาไม่ดี นำโดย UniCredit ส่งผลให้คาดการณ์ผลประกอบการกลุ่มธนาคารถูกปรับลดลงอีก พร้อมกับอัตราผลตอบแทนพันธบัตรที่ปรับตัวสูงขึ้นมาตั้งแต่เดือนพฤษภาคม สื่อถึงความไม่น่าเชื่อถือในสถาะนะทางการเงินประเทศอิตาลี

5. ค่าเงิน Lira ตุรกี อ่อนต่อเนื่อง

การอ่อนของค่าเงินตุรกีผลักดันให้เกิดอัตราเงินเฟ้อสูงที่สุดในรอบ 14 ปี อย่างไรก็ตามอาจส่งผลดีต่อประเทศที่พึ่งพาการท่องเที่ยวที่ยังมาช่วยพยุงปัญหาการขาดดุลบัญชีเดินสะพัดสะสมแล้วกว่า 5,885 ล้านเหรียญ ดังนั้นยังต้องจับตามองว่าสุดท้ายแล้วรายได้จากการท่องเที่ยวจะช่วยต่ออายุได้ถึงขนาดไหน

ทั้งหมดนี้ก็เป็น The Key Factors รายงานจาก FINNOMENA Investment Team ที่นำมาฝากทุกท่านประกอบการตัดสินใจลงทุนในวันนี้ ขอให้ทุกท่านโชคดีในการลงทุนครับ

FINNOMENA Investment Team