Fed balance sheet

นับตั้งแต่อัตราดอกเบี้ย Repo หรือ Repo rate พุ่งขึ้นอย่างรุนแรงเมื่อเดือนกลางเดือนกันยายน ทำให้ธนาคารกลางสหรัฐฯ (Fed) ต้องเพิ่มสภาพคล่องเข้าในระบบผ่านตลาด Repo ในทันที เพื่อลด Repo rate ให้กลับลงมาสู่ระดับที่กำหนดไว้

โดยการเพิ่มสภาพคล่องในครั้งนั้นทำให้ขนาดสินทรัพย์ (Balance sheet) เพิ่มขึ้นมาถึง 386,000 ล้านดอลลาร์ จากระดับ 3.76 ล้านล้านดอลลาร์ มาที่ 4.146 ล้านล้านดอลลาร์ ในขณะที่ Balance sheet ปรับตัวขึ้น ตลาดหุ้นสหรัฐฯ และทั่วโลกปรับตัวขึ้นพร้อมกัน ทำให้คาดว่าการปรับตัวขึ้นของตลาดหุ้นในช่วงที่ผ่านมา อาจได้รับอานิสงส์ส่วนหนึ่งจากการเพิ่มขึ้นของ Balance sheet

จากการติดตาม Balance sheet ล่าสุด พบว่าการเพิ่มขึ้นของสินทรัพย์เริ่มมีแนวโน้มชะลอตัว เนื่องจากปริมาณเงินที่ Fed เพิ่มเข้าไปในตลาด Repo ลดลง สอดคล้องไปในทิศทางเดียวกับการคาดการณ์ว่าปริมาณของตราสารหนี้ในอนาคตอาจไม่เพียงพอต่อการเพิ่มสภาพคล่องของ Fed เป็นผลให้ Fed มีทางเลือกต้องลดขนาดการเพิ่มสภาพคล่อง หรือเปลี่ยนอายุตราสารหนี้ที่เข้าซื้อเพื่อเพิ่มสภาพคล่อง

ด้วยเหตุผลดังกล่าว อาจเป็นขนาดการเพิ่มของ Balance sheet ที่มีแนวโน้มลดลงในอนาคต และทำให้อานิสงส์ต่อตลาดหุ้นสหรัฐฯ และทั่วโลกลดลงในช่วงเวลาหลังจากนี้

ผลกระทบต่อตลาดจาก “โคโรนา”

สถานการณ์ปัจจุบัน ทั่วโลกแสดงความกังวลและเฝ้าติดตามต่อการแพร่กระจายไวรัส “โคโรนา” อย่างใกล้ชิด โดยพบผู้ติดเชื้อทั่วโลกแล้วมากกว่า 2,700 คน ขณะที่มีผู้เสียชีวิตแล้ว 80 คน

ด้านการท่องเที่ยว นับว่าเป็นหนึ่งในปัจจัยขับเคลื่อนเศรษฐกิจทั่วโลก การที่ต้องเผชิญการแพร่ระบาดในครั้งนี้ ส่งผลให้จีนจำต้องมีมาตราการปิดกนการเข้าออกของเมือง “อู่ฮัน” ซึ่งเป็นสัญญาณว่าการแพร่ระบาดครั้งนี้รุนแรงเกินกว่าที่คาดไว้ ส่งผลให้เกิดความกังวลต่อแนวโน้มเศรษฐกิจโลกที่อาจชะลอตัวจากประเด็นดังกล่าว และการแพร่ระบาดยังมีแนวโน้มทวีความรุนแรงขึ้นอย่างต่อเนื่อง ถึงกระนั้นการเข้าจัดการกับปัญหาของรัฐบาลจีน ได้ทุ่มงบเพื่อเร่งแก้ปัญหามากถึง 1,000 ล้านหยวน พร้อมทั้งสั่งสร้างโรงพยาบานเพื่อรองรับผู้ป่วยทันทีในเมือง “อู่ฮัน”

รูปที่ 1 Vix Index & Gold Price/Oz. & USD/JPY l Source : Bloomberg As of 27/01/2020

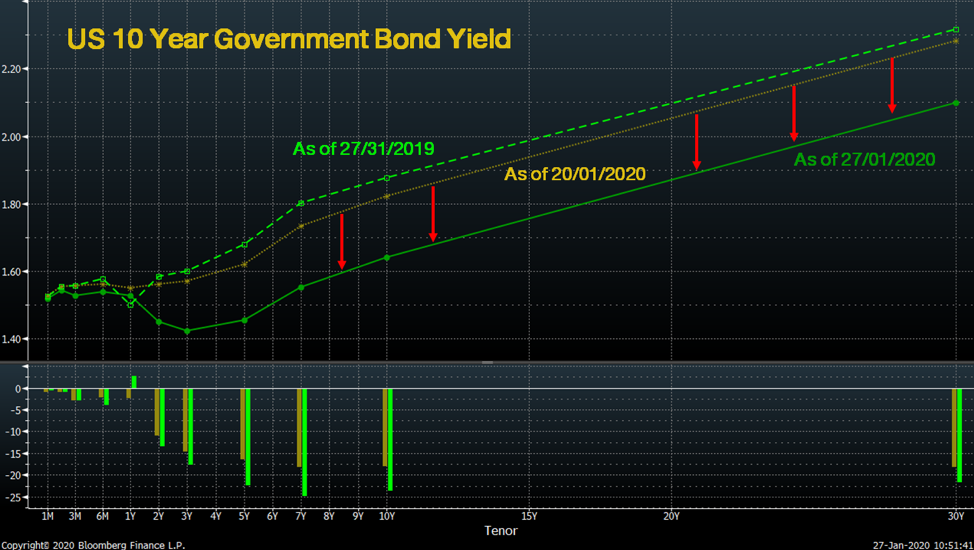

ซึ่งความกังวลกรณีไวรัสโคโรน่านั้น ได้ส่งผลให้ดัชนี VIX Index ซึ่งเป็นดัชนีสะท้อนความกังวลของตลาดปรับตัวขึ้นสู่ระดับใกล้เคียงค่าเฉลี่ย 5 ปีอีกครั้ง สอดคล้องไปกับสินทรัพย์ปลอดภัย (Safe haven) อย่างพันธบัตรรัฐบาลสหรัฐฯ ราคาทองคำ และ เงินเยน ที่เริ่มส่งสัญญาณ Risk-off โดยเส้นอัตราผลตอบแทนพันธบัตรรัฐบาลสหรัฐฯ ปรับตัวลดลงมาเมื่อเปรียบเทียบกับช่วงสัปดาห์ก่อน และเดือนก่อนหน้า ขณะที่ราคาทองคำและค่าเงินเยนปรับตัวขึ้นอย่างต่อเนื่อง

รูปที่ 2 US 10 Year Government Yield Curve l Source : Bloomberg As of 27/01/2020

FINNOMENA Investment Team มีมุมมองว่าการปรับตัวลงของตลาดหุ้นทั่วโลกในครั้งนี้ เกิดขึ้นจากสภาวะ Risk off เป็นหลัก ประกอบกับการขาดอานิสงส์จากการเพิ่ม Balance Sheet ของธนาคารกลางสหรัฐฯ ส่งผลให้แนะนำปรับลดสัดส่วนการลงทุนในกองทุนหุ้นอย่าง TMBGQG ในพอร์ตการลงทุน GAR, GIF, TOP5 และ GCP ที่มีกำไรจาก TMBGQG มากกว่า 5% เพื่อล็อคกำไร แต่สำหรับท่านใดที่กำไรของ TMBGQG ยังไม่ถึง 5% โปรดรอทางทีมงานแจ้งกลยุทธ์อีกทีครับ

FINNOMENA Recommended

ทางทีม FINNOMENA Investment Team แนะนำให้ปรับลดสัดส่วนกองทุนหุ้นอย่าง TMBGQG ในพอร์ตการลงทุน GAR, GIF, TOP5 และ GCP ที่มีกำไรจาก TMBGQG มากกว่า 5% เพื่อล็อคกำไรไว้ หากท่านใดที่กำไรของ TMBGQG ยังไม่ถึง 5% โปรดรอทางทีมงานแจ้งกลยุทธ์อีกทีครับ

GAR

แนะนำลดสัดส่วน TMBGQG 20% (ทั้งหมด), เพิ่มสัดส่วน TMBUSB 20%

GIF

แนะนำลดสัดส่วน TMBGQG 10% (ทั้งหมด), เพิ่มสัดส่วน TMBUSB 10%

GCP

แนะนำลดสัดส่วน TMBGQG 10% (ทั้งหมด), เพิ่มสัดส่วน TMBUSB 10%

TOP5

แนะนำลดสัดส่วน TMBGQG 20% (ทั้งหมด), เพิ่มสัดส่วน TMBUSB 20%

พร้อมกับแนะนำชะลอการลงทุนในกองทุน TMBGQG และ PRINCIPAL APDI เพื่อจับตาดูสถานการณ์อีกครั้ง และอาจแนะนำเข้าลงทุนในสินทรัพย์เสี่ยงอีกครั้งเมื่อตลาดมีทิศทางที่ชัดเจนมากขึ้น

FINNOMENA Investment Team

คำเตือน

ผู้ลงทุนควรศึกษาข้อมูลสำคัญของกองทุนโดยเฉพาะนโยบายกองทุน ความเสี่ยง และผลการดำเนินงานของกองทุน โดยสามารถขอข้อมูลจากผู้แนะนำก่อนตัดสินใจลงทุน | ผลการดำเนินงานในอดีตมิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต| ผู้ลงทุนอาจมีความเสี่ยงจากอัตราแลกเปลี่ยน เนื่องจากการป้องกันความเสี่ยงขึ้นอยู่กับดุลพินิจของผู้จัดการกองทุน