นับตั้งแต่ต้นปีที่ผ่านมา ภาวะการลงทุนยังคงเต็มไปด้วยความผันผวนอย่างต่อเนื่อง อาทิ จากการปรับขึ้นอัตราดอกเบี้ยของธนาคารกลางหลัก ๆ ทั่วโลก เพื่อควบคุมเงินเฟ้อให้ลดลงสู่ระดับเป้าหมาย การเกิดปัญหาสภาพคล่องและยื่นล้มละลายของธนาคารระดับภูมิภาค (Regional Bank) ในสหรัฐฯ ซึ่งส่งผลต่อความเชื่อมั่นต่อธนาคารชั้นนำในยุโรปอย่าง Credit Suisse ท่ามกลางความกังวลเศรษฐกิจถดถอย ส่งผลให้การลงทุนในตราสารหนี้น่าสนใจขึ้นอย่างมาก ทั้งในฐานะสินทรัพย์ปลอดภัย เพื่อลดความผันผวนของพอร์ตการลงทุน และในฐานะสินทรัพย์สภาพคล่องสูง เพื่อคว้าโอกาสการลงทุนในอนาคต

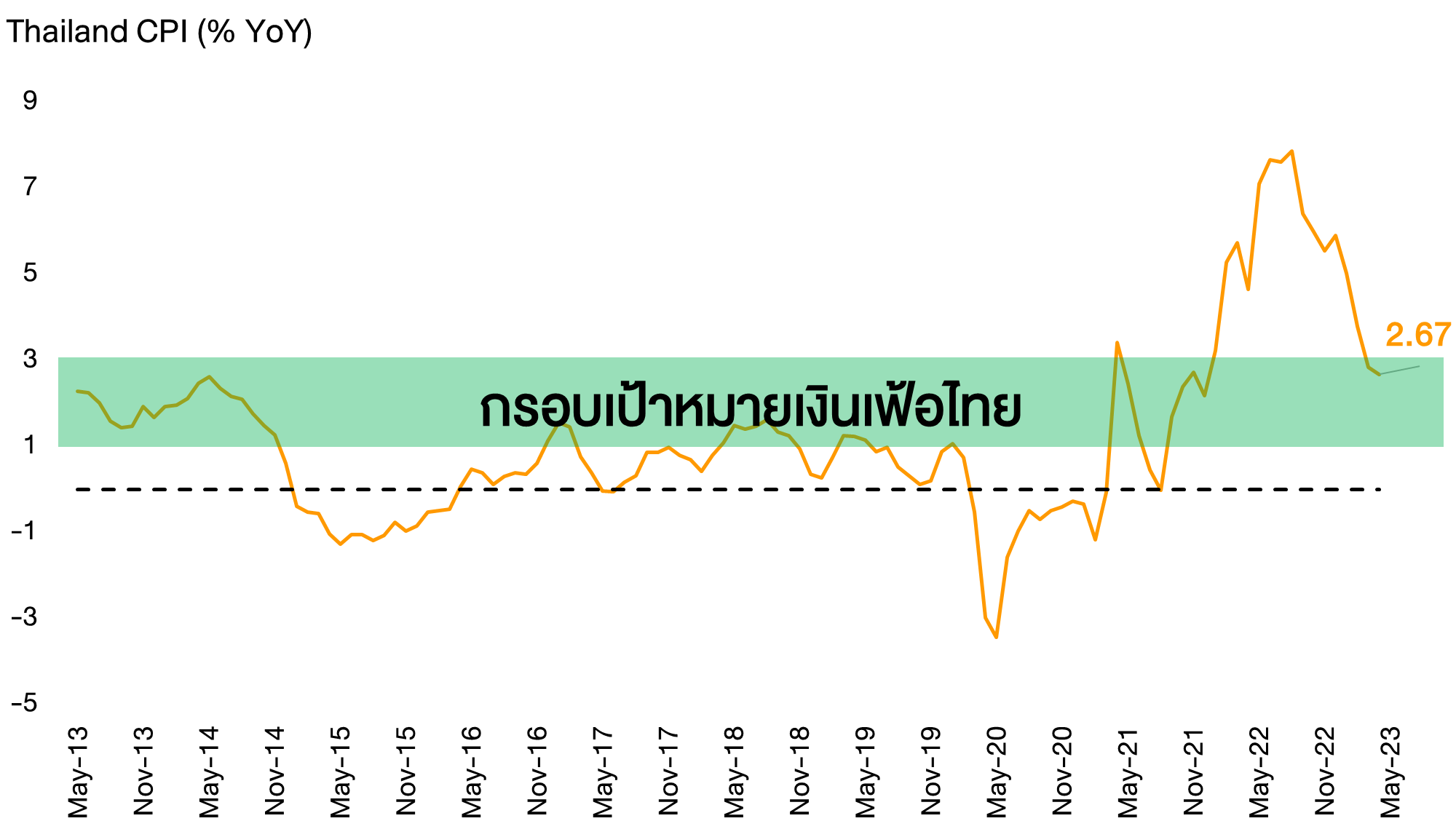

รูปที่ 1: อัตราเงินเฟ้อไทย และเป้าหมายของกนง. Source: FINNOMENA, Bloomberg as of 17/05/2023

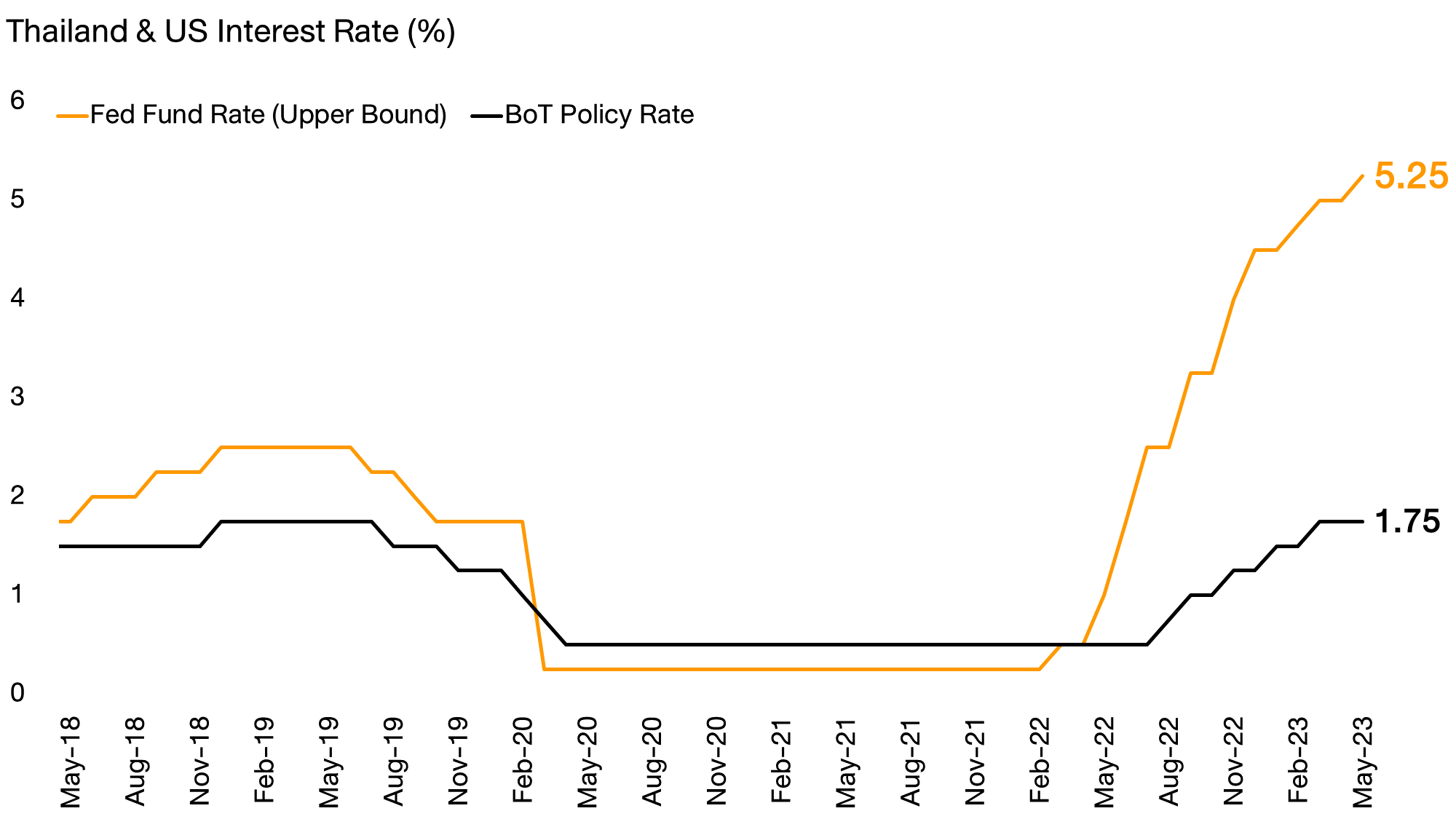

เมื่อพิจารณาถึงอัตราเงินเฟ้อของไทยล่าสุด 2.67% YoY ที่อยู่ในระดับเป้าหมายของธนาคารแห่งประเทศไทย (ธปท.) 1-3% บ่งชี้ว่าแนวโน้มการขึ้นอัตราดอกเบี้ยซึ่งสร้างแรงกดดันต่อตราสารหนี้ใกล้สิ้นสุดลง สอดคล้องกับท่าทีของธนาคารกลางสหรัฐฯ (Fed) ในการเปิดเผยรายงานการประชุมครั้งที่ผ่านมา ที่ไม่ Hawkish เช่นเดิม หนุนให้การถือครองตราสารหนี้ที่มี Duration ยาวน่าสนใจมากขึ้นในปัจจุบัน

รูปที่ 2: อัตราดอกเบี้ยนโยบายไทยและสหรัฐฯ (กรอบบน) Source: FINNOMENA, Bloomberg as of 17/05/2023

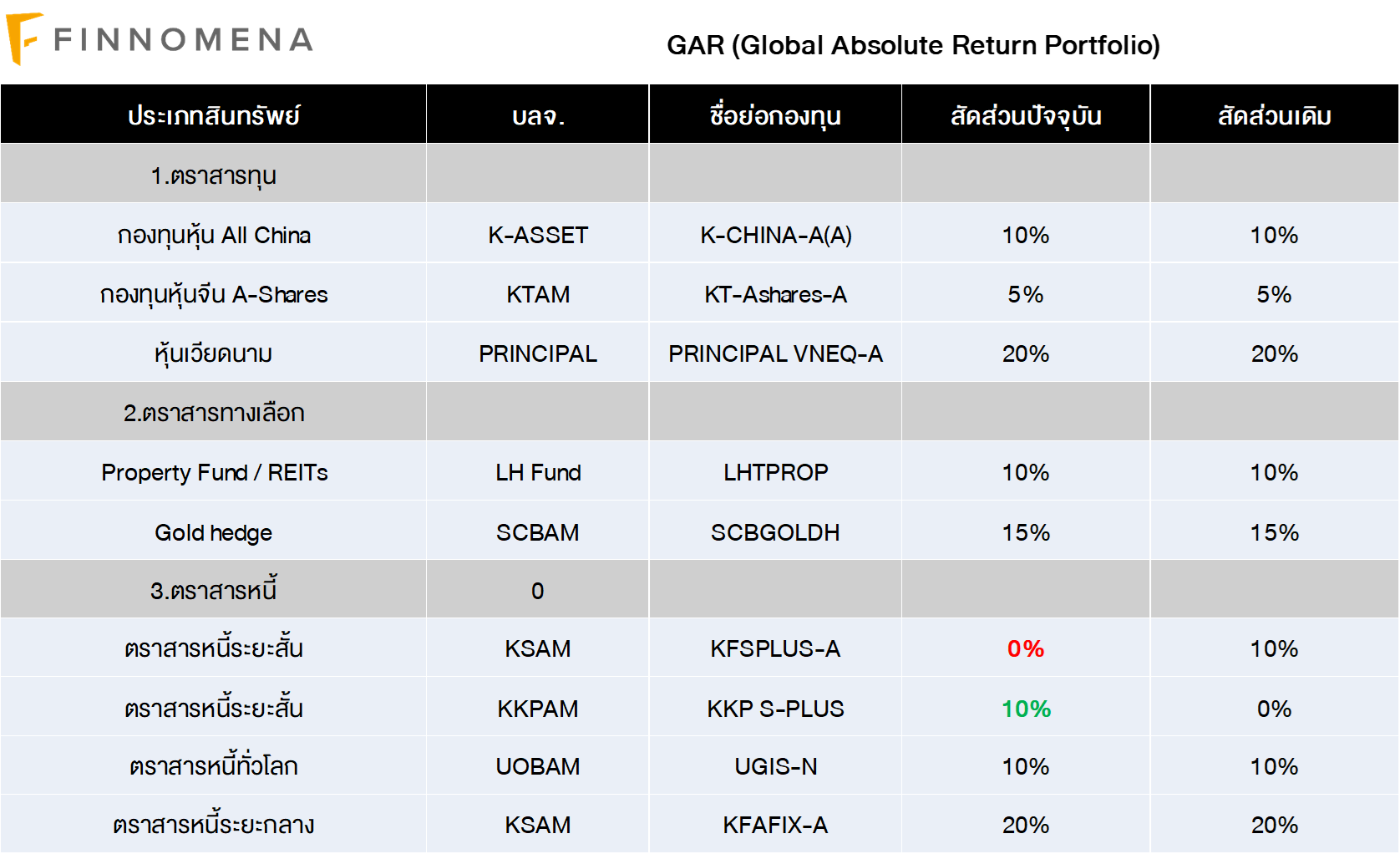

FINNOMENA Investment Team ซึ่งยังคงแนะนำคงสัดส่วนการลงทุนในตราสารหนี้ระยะสั้นในฐานะสินทรัพย์สภาพคล่องสูง ในหลากหลายพอร์ตการลงทุน อาทิ GAR, GIF, GCP และ RIS เพื่อคว้าโอกาสการลงทุนที่น่าสนใจในจังหวะการลงทุนที่เหมาะสม จึงแนะนำปรับเปลี่ยนกองทุนตราสารหนี้ให้มี Yield และ Duration สูงมากขึ้น เพื่อรับโอกาสสร้างผลตอบแทนที่ดีจากดอกเบี้ยที่สูงขึ้น และแรงกดดันด้านอัตราดอกเบี้ยที่ลดลง ขณะที่รอจังหวะการลงทุนในอนาคต

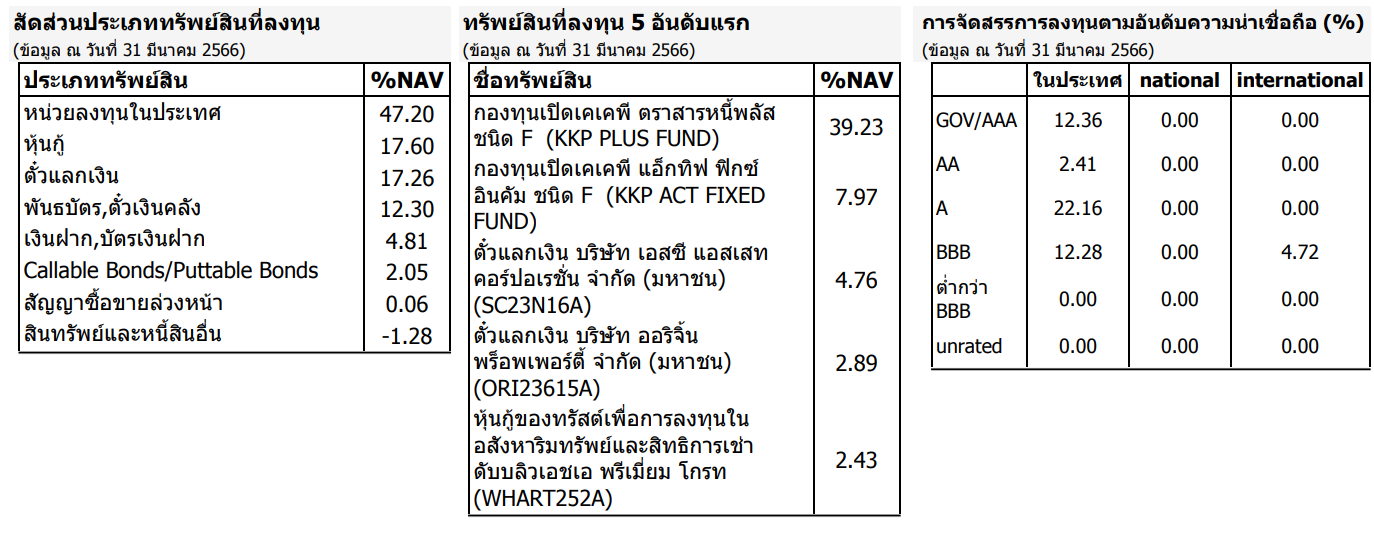

รูปที่ 3: สัดส่วนการลงทุนของ KKP S-PLUS Source: KKPAM as of 31/03/2023

โดยกองทุนที่เราแนะนำคือ KKP S-PLUS ซึ่งเป็นกองทุนตราสารหนี้ที่อาจพิจารณาลงทุนได้ทั้งตราสารหนี้ภาครัฐ และหรือรัฐวิสาหกิจ และหรือเอกชน และหรือตราสารหนี้ที่เกี่ยวข้องกับธนาคารที่มีกฎหมายเฉพาะจัดตั้งขึ้น ตราสารหนี้ที่เกี่ยวข้องกับสถาบันการเงิน และหรือหน่วยลงทุนของกองทุนที่มีนโยบายที่กองทุนนี้สามารถลงทุนได้ และหรือเงินฝากและหรือตราสารเทียบเท่าเงินฝาก และหรือหลักทรัพย์หรือทรัพย์สินอื่นหรือการหาดอกผลโดยวิธีอื่นตามที่สำนักงานคณะกรรมการ ก.ล.ต. กำหนดหรืออนุญาต/เห็นชอบให้กองทุนลงทุนได้ โดยรวมกันไม่น้อยกว่าร้อยละ 80 ของมูลค่าทรัพย์สินสุทธิของกองทุน กองทุนลงทุนอาจพิจารณาลงทุนได้ทั้งในประเทศและต่างประเทศ ทั้งนี้ การพิจารณาลงทุนของกองทุนจะเป็นไปตามดุลพินิจของผู้จัดการกองทุน

มีจุดเด่นคือมีผลการดำเนินงานสม่ำเสมอ และมี Duration ตราสารหนี้ที่สูงมากขึ้นกว่าเดิม ช่วยเพิ่มโอกาสสร้างผลตอบแทนให้สูงขึ้น สอดคล้องกับสภาวะปัจจุบัน ในขณะเดียวกันผู้จัดการกองทุนก็ให้ความสำคัญกับการบริหารความเสี่ยงของพอร์ตจึงทำให้กองทุนมี Maximum drawdown ที่ต่ำ

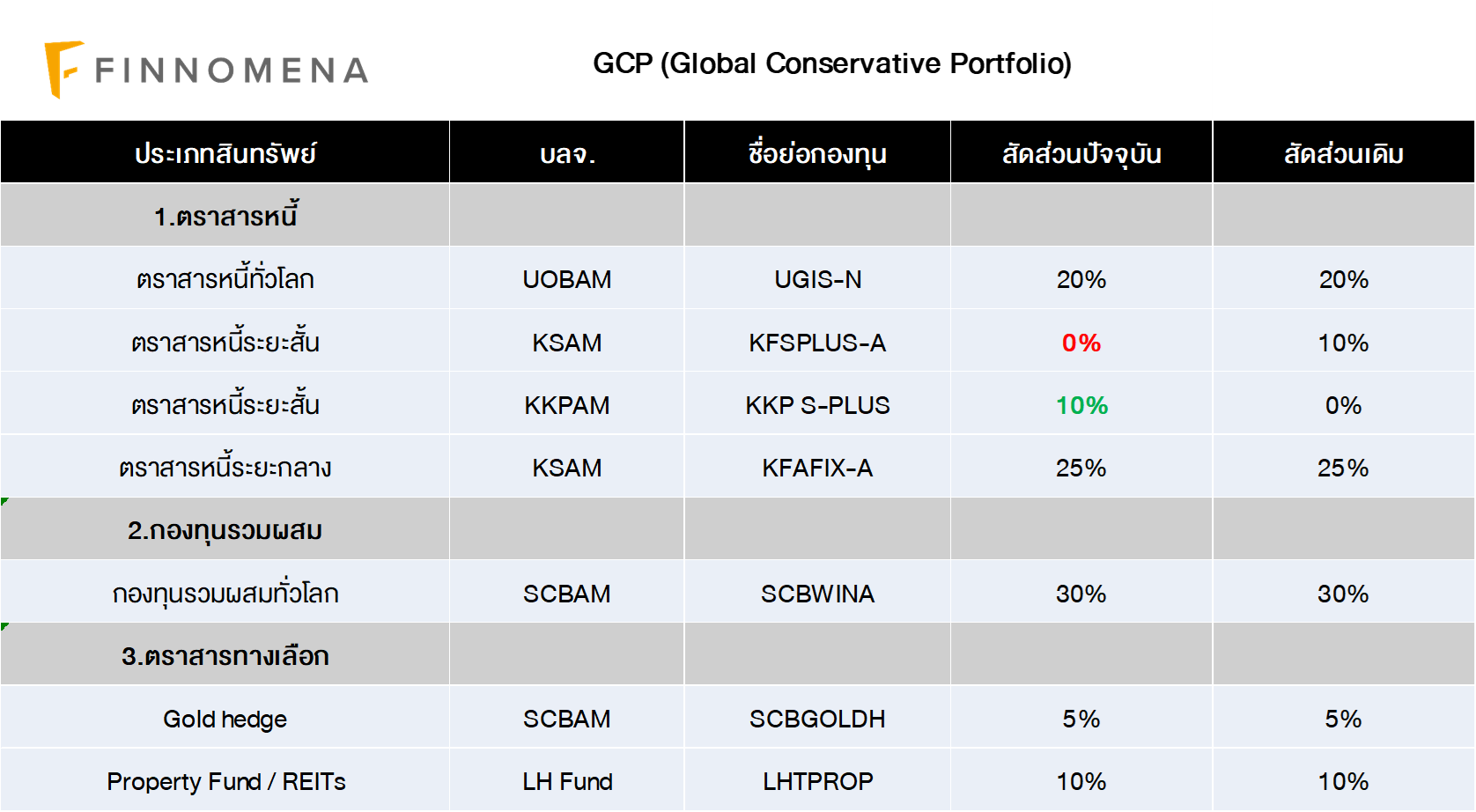

- แนะนำลดสัดส่วน KFSPLUS-A 10% (ทั้งหมด)

- แนะนำเพิ่มสัดส่วน KKP S-PLUS 10%

FINNOMENA Investment Team ยังคงติดตามสถานการณ์การลงทุนทั่วโลกอย่างใกล้ชิด เพื่อเสาะหาจังหวะการลงทุนที่เหมาะสม ด้วยเงินลงทุนที่พักชั่วคราวในกองทุนตราสารหนี้ระยะสั้นอย่าง KFSPLUS-A

อย่างไรก็ตาม อัตราผลตอบแทนที่สูงจากการปรับขึ้นดอกเบี้ย เมื่อประกอบกับแนวโน้มเงินเฟ้อที่ชะลอตัว ท่าทีของธนาคารกลางที่จะหยุดขึ้นอัตราดอกเบี้ย ส่งผลให้การถือครองตราสารหนี้ที่มี Duration สูงขึ้นมีโอกาสสร้างผลตอบแทนได้ดีกว่า FINNOMENA Investment Team จึงแนะนำสับเปลี่ยนไปยังกองทุน KKP S-PLUS เพื่อโอกาสรับผลตอบแทนสูงสุดจากการพักเงินชั่วคราว แต่ยังคงสภาพคล่องในระดับสูงเพื่อให้ไม่พลาดโอกาสการลงทุนที่อาจเกิดขึ้นในอนาคต

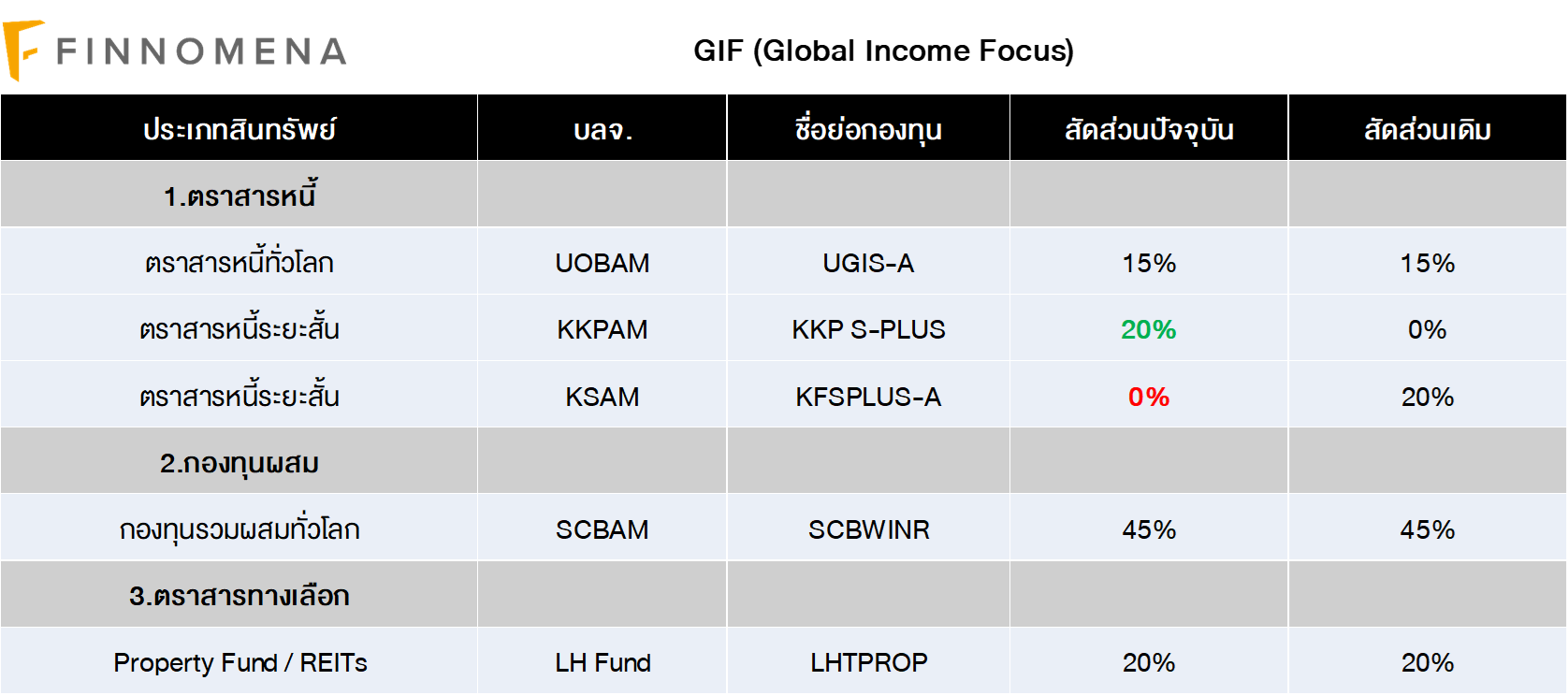

- แนะนำลดสัดส่วน KFSPLUS-A 20% (ทั้งหมด)

- แนะนำเพิ่มสัดส่วน KKP S-PLUS 20%

FINNOMENA Investment Team ยังคงติดตามสถานการณ์การลงทุนทั่วโลกอย่างใกล้ชิด เพื่อเสาะหาจังหวะการลงทุนที่เหมาะสม ด้วยเงินลงทุนที่พักชั่วคราวในกองทุนตราสารหนี้ระยะสั้นอย่าง KFSPLUS-A

อย่างไรก็ตาม อัตราผลตอบแทนที่สูงจากการปรับขึ้นดอกเบี้ย เมื่อประกอบกับแนวโน้มเงินเฟ้อที่ชะลอตัว ท่าทีของธนาคารกลางที่จะหยุดขึ้นอัตราดอกเบี้ย ส่งผลให้การถือครองตราสารหนี้ที่มี Duration สูงขึ้นมีโอกาสสร้างผลตอบแทนได้ดีกว่า FINNOMENA Investment Team จึงแนะนำสับเปลี่ยนไปยังกองทุน KKP S-PLUS เพื่อโอกาสรับผลตอบแทนสูงสุดจากการพักเงินชั่วคราว แต่ยังคงสภาพคล่องในระดับสูงเพื่อให้ไม่พลาดโอกาสการลงทุนที่อาจเกิดขึ้นในอนาคต

- แนะนำลดสัดส่วน KFSPLUS-A 10% (ทั้งหมด)

- แนะนำเพิ่มสัดส่วน KKP S-PLUS 10%

FINNOMENA Investment Team ยังคงติดตามสถานการณ์การลงทุนทั่วโลกอย่างใกล้ชิด เพื่อเสาะหาจังหวะการลงทุนที่เหมาะสม ด้วยเงินลงทุนที่พักชั่วคราวในกองทุนตราสารหนี้ระยะสั้นอย่าง KFSPLUS-A

อย่างไรก็ตาม อัตราผลตอบแทนที่สูงจากการปรับขึ้นดอกเบี้ย เมื่อประกอบกับแนวโน้มเงินเฟ้อที่ชะลอตัว ท่าทีของธนาคารกลางที่จะหยุดขึ้นอัตราดอกเบี้ย ส่งผลให้การถือครองตราสารหนี้ที่มี Duration สูงขึ้นมีโอกาสสร้างผลตอบแทนได้ดีกว่า FINNOMENA Investment Team จึงแนะนำสับเปลี่ยนไปยังกองทุน KKP S-PLUS เพื่อโอกาสรับผลตอบแทนสูงสุดจากการพักเงินชั่วคราว แต่ยังคงสภาพคล่องในระดับสูงเพื่อให้ไม่พลาดโอกาสการลงทุนที่อาจเกิดขึ้นในอนาคต

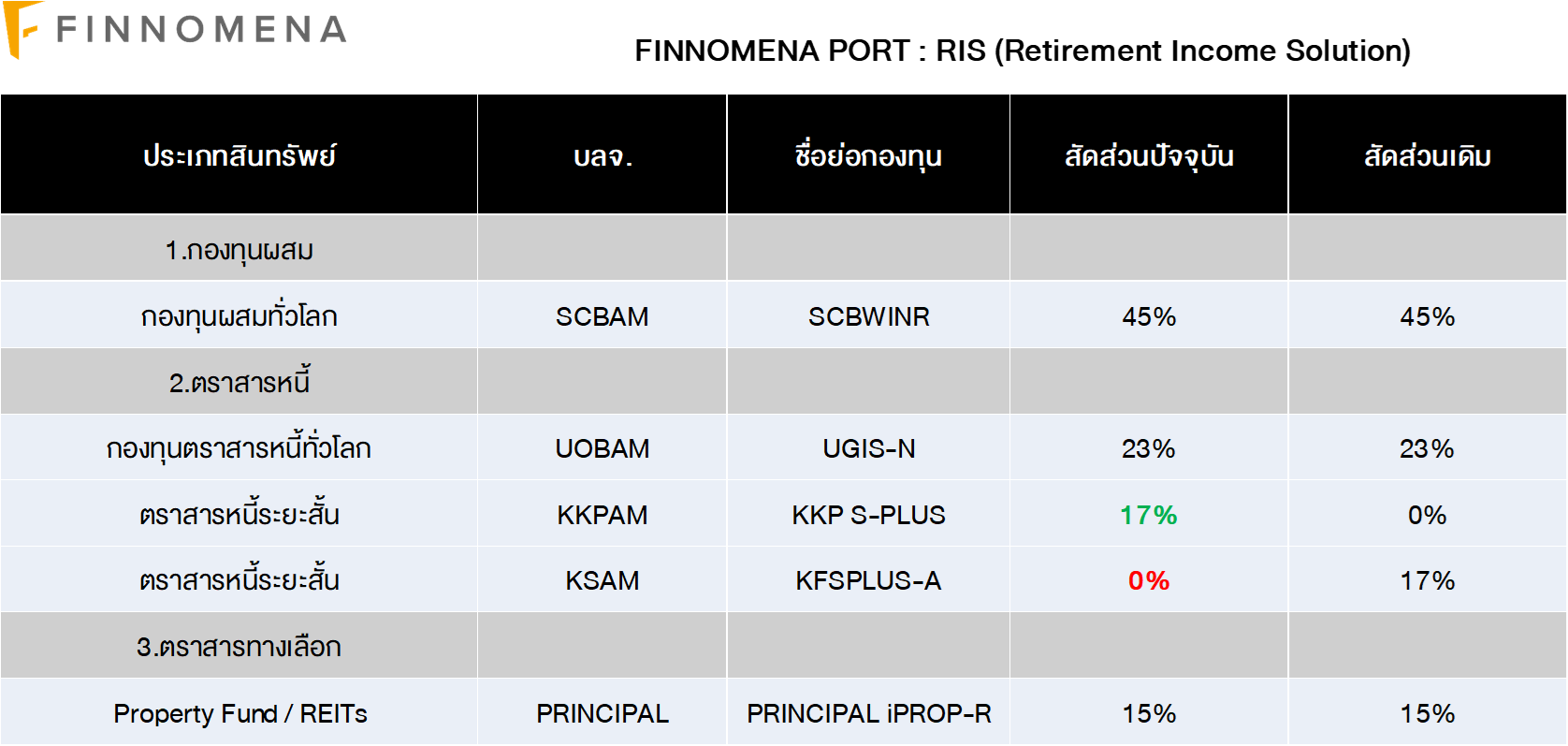

- แนะนำลดสัดส่วน KFSPLUS-A 17% (ทั้งหมด)

- แนะนำเพิ่มสัดส่วน KKP S-PLUS 17%

FINNOMENA Investment Team ยังคงติดตามสถานการณ์การลงทุนทั่วโลกอย่างใกล้ชิด เพื่อเสาะหาจังหวะการลงทุนที่เหมาะสม ด้วยเงินลงทุนที่พักชั่วคราวในกองทุนตราสารหนี้ระยะสั้นอย่าง KFSPLUS-A

อย่างไรก็ตาม อัตราผลตอบแทนที่สูงจากการปรับขึ้นดอกเบี้ย เมื่อประกอบกับแนวโน้มเงินเฟ้อที่ชะลอตัว ท่าทีของธนาคารกลางที่จะหยุดขึ้นอัตราดอกเบี้ย ส่งผลให้การถือครองตราสารหนี้ที่มี Duration สูงขึ้นมีโอกาสสร้างผลตอบแทนได้ดีกว่า FINNOMENA Investment Team จึงแนะนำสับเปลี่ยนไปยังกองทุน KKP S-PLUS เพื่อโอกาสรับผลตอบแทนสูงสุดจากการพักเงินชั่วคราว แต่ยังคงสภาพคล่องในระดับสูงเพื่อให้ไม่พลาดโอกาสการลงทุนที่อาจเกิดขึ้นในอนาคต

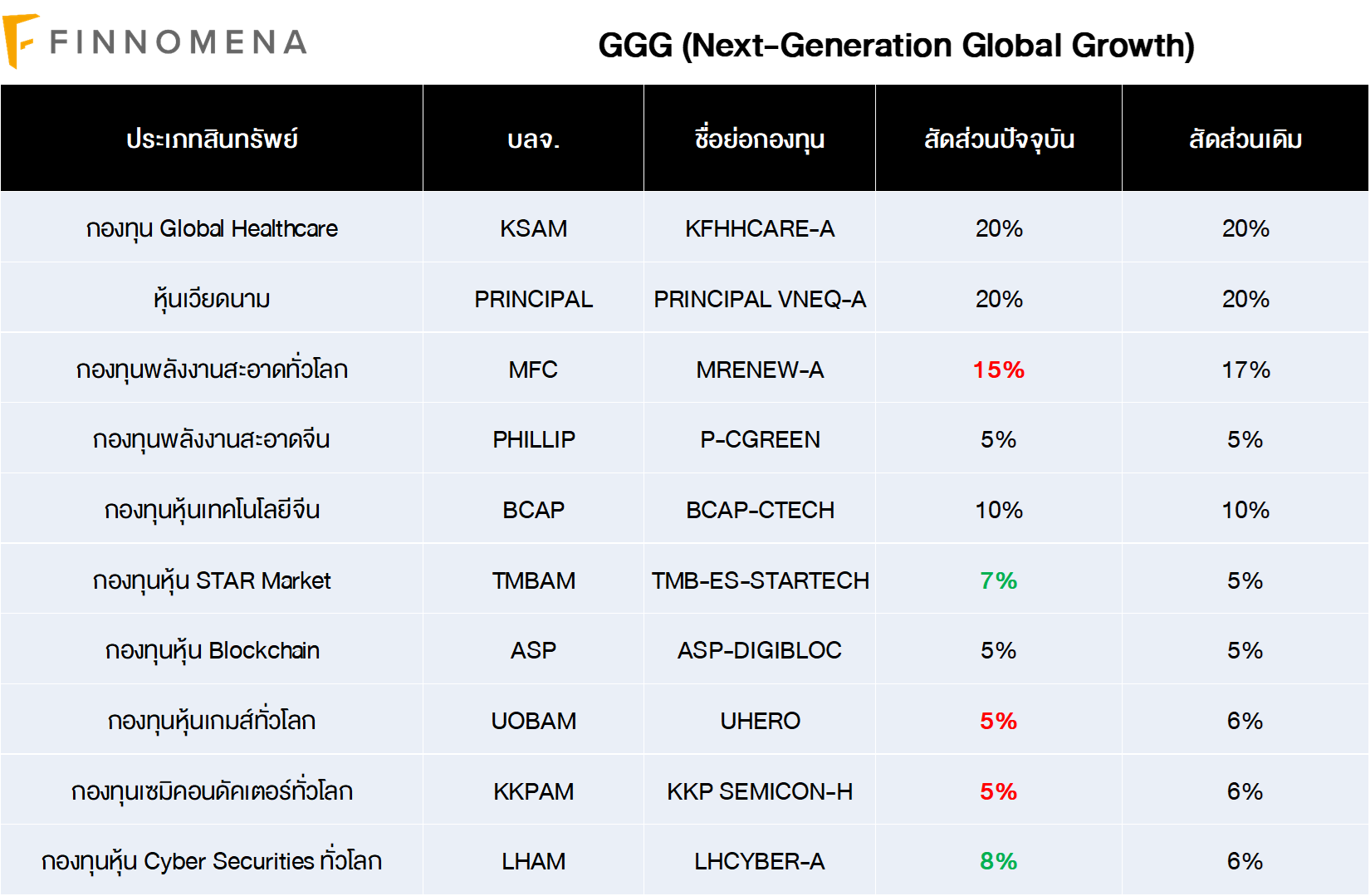

GGG

ขณะที่พอร์ต Next-Generation Global Growth (GGG) ซึ่งเป็นพอร์ตการลงทุนแบบ Fully Invested หรือลงทุนในหุ้น 100% ตลอดเวลา แต่ควบคุมความเสี่ยงด้วยการกระจายการลงทุนในหลากหลายธีม และจัดสัดส่วนด้วย Minimum Volatility Optimization นั้น ถูกกำหนดให้ต้องทบทวนพอร์ตทุก ๆ 6 เดือน ในหลากหลายแง่มุม อาทิ สมมติฐานการลงทุนว่าธีมเหล่านั้นยังเหมาะสมแก่การลงทุนในระยะยาวหรือไม่, กองทุนที่แนะนำลงทุนยังเหมาะสมหรือไม่ และ Minimum Volatility Optimization แนะนำจัดสัดส่วนการลงทุนใหม่เช่นไร เพื่อให้มั่นใจได้ว่า GGG จะมีโอกาสสร้างผลตอบแทนที่ดีในระยะยาว จากการถือครองหุ้นที่มีโอกาสเติบโตสูงตามธีมการลงทุนแบบต่างๆ บนความเสี่ยงที่เหมาะสมอยู่เสมอ

ซึ่ง FINNOMENA Investment Team ได้ตรวจสอบทุกแง่มุมแล้วพบว่า 10 ธีมการลงทุนของพอร์ตยังเหมาะสมแก่การลงทุนในระยะยาว แต่จากสถานการณ์ที่เปลี่ยนแปลงไป ส่งผลให้บางปัจจัย อาทิ Valuation, ความผันผวน, ผลตอบแทนที่คาดหวัง และมุมมองเปลี่ยนแปลงไปบางส่วน จึงแนะนำปรับสัดส่วนการลงทุนดังนี้

- แนะนำลดสัดส่วน MRENEW-A 2%

- แนะนำลดสัดส่วน UHERO 1%

- แนะนำลดสัดส่วน KKP SEMICON-H 1%

- แนะนำเพิ่มสัดส่วน TMB-ES-STARTECH2%

- แนะนำเพิ่มสัดส่วน LHCYBER-A 2%

GGG (Next-Generation Global Growth) ยังคงถือครองสินทรัพย์ที่มีโอกาสเติบโตสูงในระยะยาว ด้วยกลยุทธ์การลงทุนแบบ Fully Invested พร้อมด้วยการลดความผันผวนผ่านทาง Minimum Volatility Optimization ซึ่งจะช่วยจัดสรรน้ำหนักการลงทุนที่มีความผันผวนน้อยที่สุด บนผลตอบแทนคาดหวังที่เท่ากัน

เมื่อประกอบกับสถานการณ์การลงทุนที่มีความผันผวนสูง ส่งผลให้หลากหลายปัจจัย อาทิ Valuation ของสินทรัพย์, ความผันผวน หรือ ผลตอบแทนที่คาดหวังอาจเปลี่ยนแปลงไปบางส่วน ซึ่งส่งผลให้ Minimum Volatility Optimization แนะนำให้เปลี่ยนแปลงน้ำหนักการลงทุน FINNOMENA Investment Team จึงแนะนำปรับพอร์ต เพื่อรักษาจุดสมดุลของพอร์ต ลดความเสี่ยงในระยะยาว

คำเตือน

ผู้ลงทุนควรทำความเข้าใจลักษณะสินค้า เงื่อนไขผลตอบแทน และความเสี่ยงก่อนตัดสินใจลงทุน | ผลการดำเนินงานในอดีต และผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต | ผู้ลงทุนอาจมีความเสี่ยงจากอัตราแลกเปลี่ยน เนื่องจากการป้องกันความเสี่ยงขึ้นอยู่กับดุลพินิจของผู้จัดการกองทุน | กองทุนรวมนี้ลงทุนกระจุกตัวในผู้ออกตราสารหรือประเทศใดประเทศหนึ่ง จึงมีความเสี่ยงที่ผู้ลงทุนอาจสูญเสียเงินลงทุนจำนวนมาก ผู้ลงทุนจึงควรพิจารณาการกระจายความเสี่ยงของ พอร์ตการลงทุนโดยรวมของตนเองด้วย | คำแนะนำการลงทุนนี้เป็นไปตามกรอบการพิจารณาของ FINNOMENA ซึ่งมีเป้าหมายในการสร้างโอกาสรับผลตอบแทนในระยะเวลาตามแต่ละประเภทของพอร์ตเท่านั้น บริษัทมิได้การันตีถึงผลตอบแทนที่จะได้จากคำแนะนำการลงทุนดังกล่าว มีความเสี่ยงที่ผลตอบแทนอาจไม่เป็นไปตามคาดหวัง หรือมีผลขาดทุนได้ | สอบถามข้อมูลเพิ่มเติมหรือขอรับหนังสือชี้ชวนได้ที่บริษัทหลักทรัพย์นายหน้าซื้อขายหน่วยลงทุน ฟินโนมีนา จำกัด ในช่วงเวลาวันทำการตั้งแต่ 09:00-17:00 น. ที่หมายเลขโทรศัพท์ 02 026 5100 และทาง LINE @FINNOMENAPORT | สำหรับผู้ลงทุนในความดูแลของ Kept by krungsri ติดต่อทีม Kept help center ที่หมายเลขโทรศัพท์ 02 296 6299