ปฏิเสธไม่ได้ว่าปี 2020 ที่ผ่านมานั้น โลกแห่งการลงทุนเต็มไปด้วยความผันผวนที่ผลัดกันเข้ามากระทบอย่างต่อเนื่อง ส่งผลให้มาตรการกระตุ้นเศรษฐกิจทั้งจากรัฐบาลและธนาคารกลางทั่วโลกกลายเป็นสิ่งที่จำเป็นอย่างยิ่ง ทำให้ประเทศที่มีความสามารถในการกระตุ้นเศรษฐกิจจำนวนมากอย่างสหรัฐฯ และจีนนั้นมีอัตราการฟื้นตัวทางเศรษฐกิจอย่างรวดเร็วเหนือประเทศอื่น ๆ ทั่วโลกที่มีเครื่องมือทางการเงินจำกัดกว่า

โดยเฉพาะอย่างยิ่งในช่วงเวลาที่ความผันผวนนั้นยังมีโอกาสเกิดขึ้นได้อย่างต่อเนื่อง ไม่ว่าจะเป็นจากความไม่แน่นอนของการแพร่ระบาดระลอกที่ 2 การเมืองระหว่างประเทศที่อาจเร่งตัวขึ้น หรือความไม่แน่นอนจากการเลือกตั้งประธานาธิบดีสหรัฐฯ ก็ตาม

FINNOMENA Investment Team มีมุมมองว่ามาตรการกระตุ้นเศรษฐกิจเหล่านั้น จะเป็นกลไกสำคัญที่ช่วยหนุนให้สินทรัพย์เสี่ยงยังคงปรับตัวขึ้นต่อไปได้ในระยะกลาง จากความคาดหวังว่ามาตรการเหล่านั้นจะช่วยให้เศรษฐกิจฟื้นตัวได้อีกครั้ง และจากสภาวะสภาพคล่องล้นระบบที่ส่งผลให้สินทรัพย์อื่น ๆ มีความน่าสนใจลดลง อย่างไรก็ตามการปรับตัวขึ้นนั้นจะเป็นการปรับตัวขึ้นอย่างเต็มไปด้วยความผันผวนจากความไม่แน่นอนที่อาจเกิดขึ้นในอนาคต

เราจึงแนะนำกระจายการลงทุนอย่างหลากหลาย ทั้งในแง่ของหลากหลายสินทรัพย์ และจังหวะการลงทุนที่เราจะคอยแนะนำทยอยเข้าลงทุนอย่างต่อเนื่อง รวมไปถึงเข้าลงทุนในสิ่งที่เราเชื่อว่ามีความแน่นอนสูงท่ามกลางความไม่แน่นอนที่อาจจะเกิดขึ้น เพื่อให้สามารถสร้างผลตอบแทนได้ ภายใต้ความผันผวนที่ไม่มากเกินไป

Certainty under Uncertainty

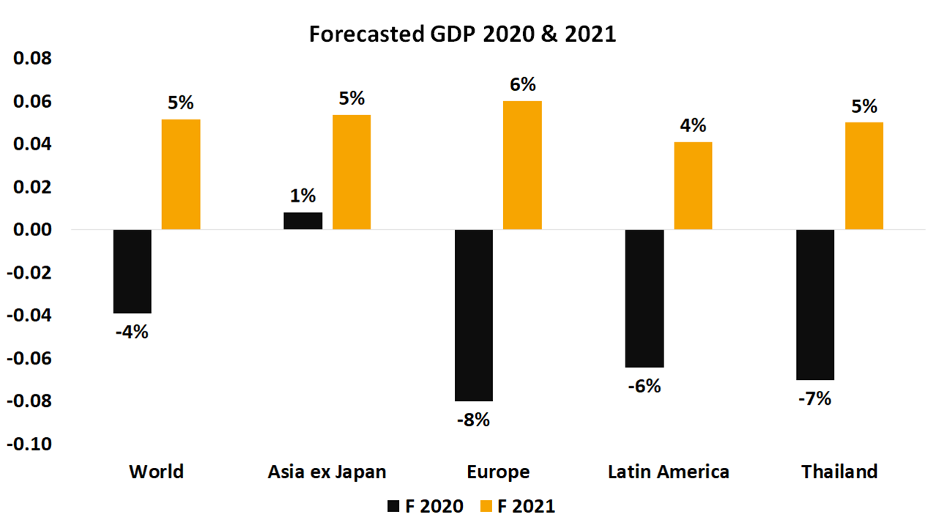

รูปที่ 1 ประมาณการการขยายตัวของ GDP ภูมิภาคหลักและประเทศไทย ปี 2020 และปี 2021 I Source : Bloomberg As of 25/9/2020

ซึ่งสิ่งหนึ่งที่เราเห็นได้อย่างชัดเจนในช่วงที่ผ่านมาก็คือ สถานการณ์การแพร่ระบาดของ COVID-19 นั้นประเทศในภูมิภาคเอเชียยกเว้นญี่ปุ่น (Asia Ex. Japan) โดยเฉพาะอย่างยิ่งจีนนั้นสามารถควบคุมได้อย่างมีประสิทธิภาพมากกว่า ส่งผลให้คาดการณ์ GDP ของ Asia Ex. Japan ยังเติบโต ทั้งในปี 2020 ที่เกิดการแพร่ระบาดขึ้นก็ตาม และปี 2021 อีกทั้งยังมีสามารถขยายตัวได้เหนือกว่าคาดการณ์ GDP โลกที่คาดว่าจะหดตัวที่ -4% ในปี 2020 ก่อนที่จะกลับมาขยายตัว 5% ในปี 2021

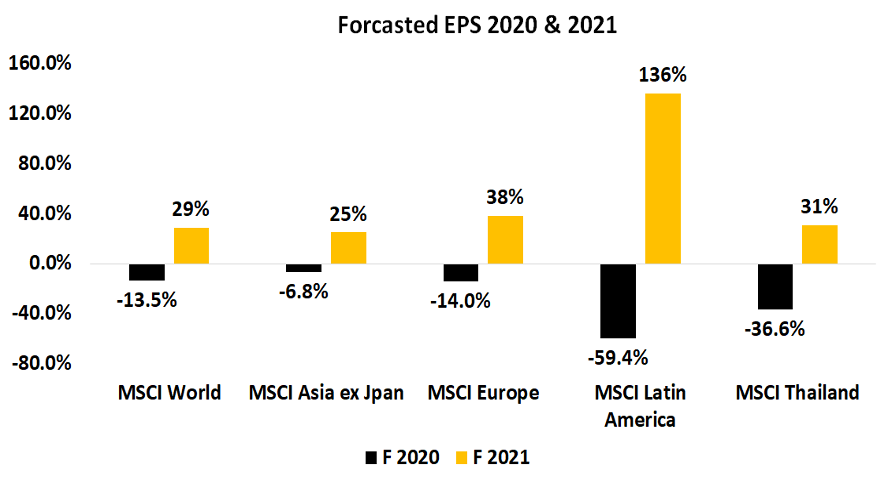

รูปที่ 2 ประมาณการการขยายตัวของ EPS ภูมิภาคหลักและประเทศไทย ปี 2020 และปี 2021 I Source : Bloomberg As of 25/9/2020

สอดคล้องไปในทิศทางเดียวกันกับคาดการณ์กำไรต่อหุ้น (Earning Per Share : EPS) ของ Asia Ex. Japan ที่ถูกคาดการณ์ว่าจะหดตัว 6.8% (YoY) น้อยที่สุดเมื่อเทียบกับทั่วโลกหดตัวที่ 13.5% (YoY) ในปี 2020 และสามารถขยายตัวได้ 25% (YoY) ใกล้เคียงกับทั่วโลกที่ 29% (YoY) ในปี 2021

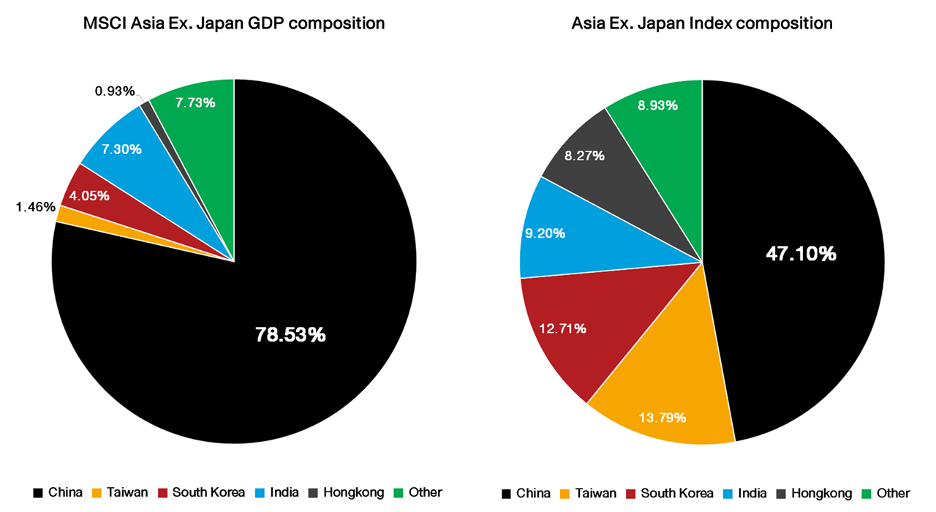

รูปที่ 3 Asia Ex. Japan GDP and Composite Weighting | Source : Bloomberg.com As of 12/10/20

อย่างไรก็ตาม หากพิจารณาในรายละเอียดจะพบว่า GDP ของภูมิภาค Asia Ex. Japan นั้นจีนเป็นสัดส่วนสำคัญ โดยมีสัดส่วนถึง 78.53% ของ GDP ทั้งหมด ขณะที่ในดัชนี MSCI Asia Ex. Japan ก็มีสัดส่วนหุ้นจีนถึง 47.10% ดังนั้นจึงเปรียบได้ว่าประเทศจีนคือเครื่องยนต์หลักในการขับเคลื่อนเศรษฐกิจใน Asia Ex. Japan

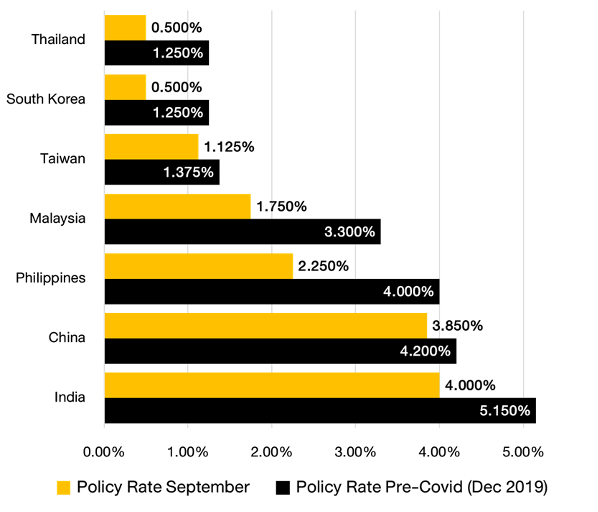

รูปที่ 4 อัตราดอกเบี้ยนโยบายของประเทศในภูมิภาคเอเชียเดือนธันวาคม 2019 และเดือนกันยายน 2020 I Source : Bloomberg As of 25/9/2020

เมื่อประกอบกับความสามารถในการกระตุ้นเศรษฐกิจได้อีกเป็นจำนวนมากทั้งในแง่ของอัตราดอกเบี้ยที่ยังคงอยู่ในระดับที่สูงเมื่อเทียบกับภูมิภาคและทั่วโลก ความสามารถในการปรับลดอัตราการกันสำรองของธนาคารพาณิชย์ และการเสริมสภาพคล่องผ่านตลาดการเงินอย่าง Open Market Operation (OMO), Medium term Lending Facility (MLF) ซึ่งธนาคารกลางจีน (PBOC) ได้นำออกมาใช้อย่างต่อเนื่องในยามจำเป็น ล่าสุด PBOC ได้ปรับลดสัดส่วนการสำรองเงินในการทำธุรกรรม Forward จาก 20% เหลือ 0% เพื่อลดชะลอการแข็งค่าของเงินหยวน ส่งผลให้จีนมีความน่าสนใจในฐานะประเทศที่เศรษฐกิจได้รับผลกระทบจากการแพร่ระบาดต่ำ และมีเครื่องมือทางการเงินเพื่อกระตุ้นเศรษฐกิจอีกมาก

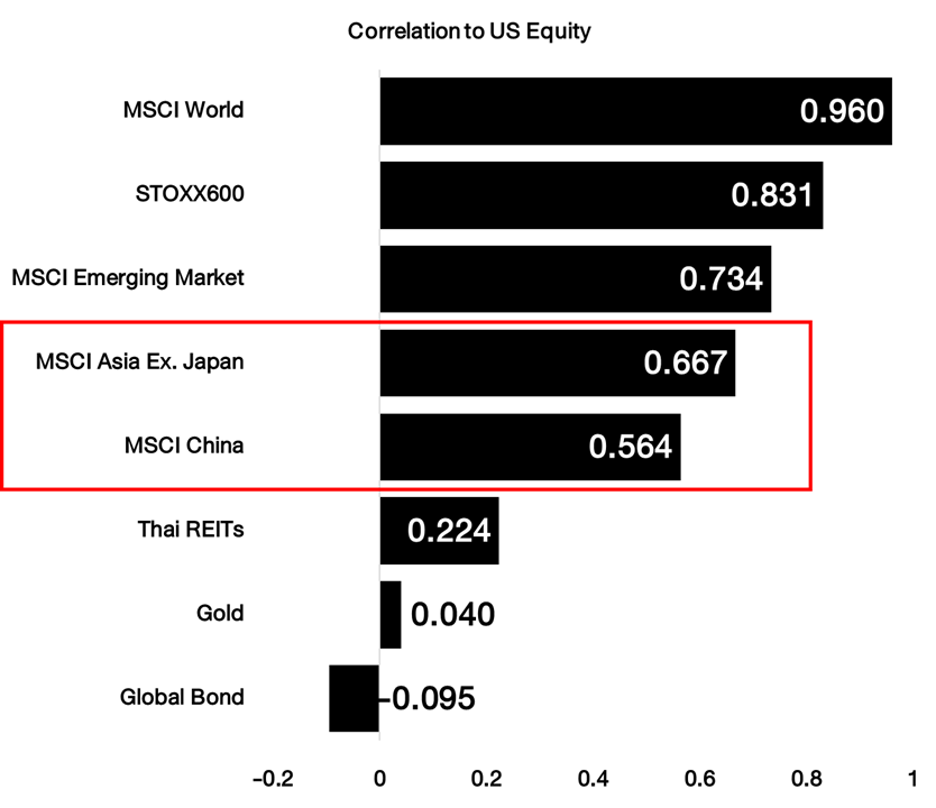

รูปที่ 5 Correlation Global Asset to US Equity between 11/10/2018 – 12/10/2020 | Source Bloomberg.com As of 12/10/2020

ขณะที่เมื่อพิจารณาในแง่ของพอร์ตการลงทุน ประเทศจีน ซึ่งมีอิทธิพลต่อภูมิภาค Asia Ex. Japan มากที่สุดนั้น มีความสัมพันธ์กับตลาดหุ้นสหรัฐฯ และทั่วโลกในระดับที่ต่ำกว่า เมื่อเทียบกับดัชนีหุ้นอื่น ๆ

FINNOMENA Investment Team จึงแนะนำให้เพิ่มน้ำหนักการลงทุนตลาดหุ้นจีนผ่านกองทุนรวมอย่าง TMBCOF และ WE-CHIG เพื่อรับโอกาสสร้างผลตอบแทนจากการปรับตัวขึ้นของตลาดหุ้นจีนในอนาคต ควบคู่กับกระจายการลงทุนในฐานะที่มีความสัมพันธ์กับพอร์ตการลงทุนโดยรวมต่ำ

TMBCOF

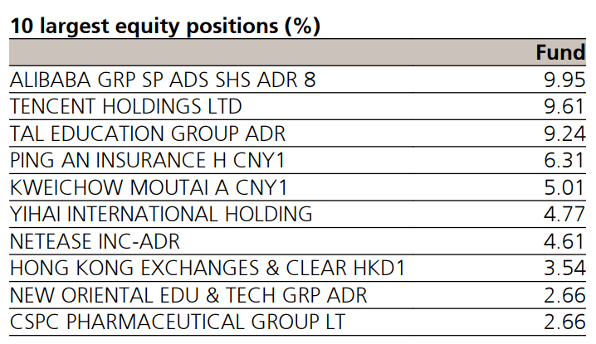

รูปที่ 6 TOP 10 Holding UBS (Lux) Equity Fund – China Opportunity | Source : UBS As of 12/10/2020

โดยกองทุน TMBCOF เป็นกองทุนที่มีนโยบายลงทุนในกองทุนหลัก (Master Fund) UBS (Lux) Equity Fund – China Opportunity ไม่น้อยกว่า 80% ของสินทรัพย์สุทธิ ลงทุนในหุ้นจีนที่ Listed อยู่ในตลาดหุ้นทั่วโลก เน้นการคัดเลือกหุ้นจากมุมมองของผู้จัดการกองทุนแบบ Bottom Up ไม่เน้นลงทุนตามดัชนี โดยกองทุนหลักมีมุมมองเชิงบวกต่อหุ้นในกลุ่มที่ได้ประโยชน์จากภาคการบริโภคและบริการ เทคโนโลยี และ Healthcare ซึ่งนอกจากจะเป็นกลุ่มที่มีการเติบโตแล้ว ยังเป็นกลุ่มที่ไม่ได้รับผลกระทบจากประเด็นความขัดแย้งระหว่างสหรัฐฯ และจีนโดยตรง จึงทำให้กองทุน TMBCOF สามารถสร้างผลตอบแทนพร้อมความผันผวน และ Maximum Drawdown ในระดับที่น่าสนใจ เมื่อเปรียบเทียบกับกองทุนที่มีนโยบายการลงทุนคล้ายคลีงกัน

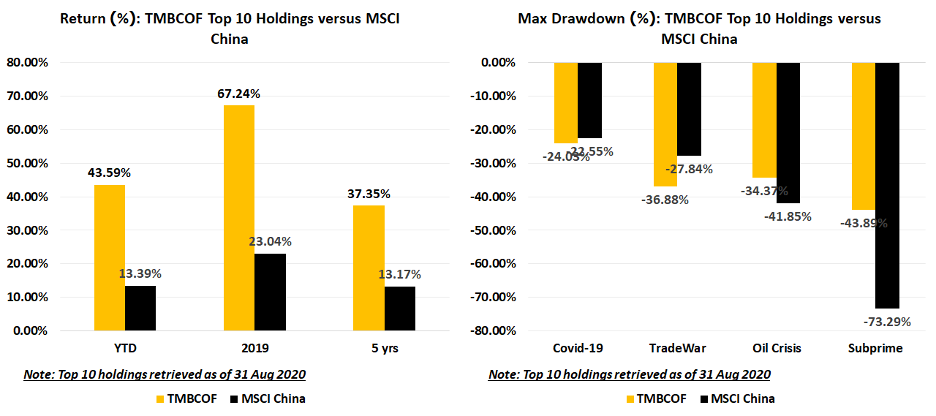

รูปที่ 7 TOP 10 Holding UBS (Lux) Equity Fund – China Opportunity Performance & Max Drawdown | Source : UBS, Bloomberg.com As of 02/10/2020

โดยในส่วนของหุ้นที่มีสัดส่วนการถือครองมากที่สุด 10 อันดับแรกของกองทุน TMBCOF นั้นประกอบไปด้วยกลุ่มหุ้นเทคโนโลยีขนาดใหญ่อย่าง Tencent, Tal Education และ Netease หุ้นกลุ่มที่เกี่ยวข้องกับการอุปโภคบริโภคอย่าง Kweichow Moutai, Alibaba, และ CSPC Pharmaceutical ซึ่งสามารถสร้างผลตอบแทนได้อย่างดีทั้งในระยะยาว และนับตั้งแต่ต้นปี 2020 ที่ผ่านมา

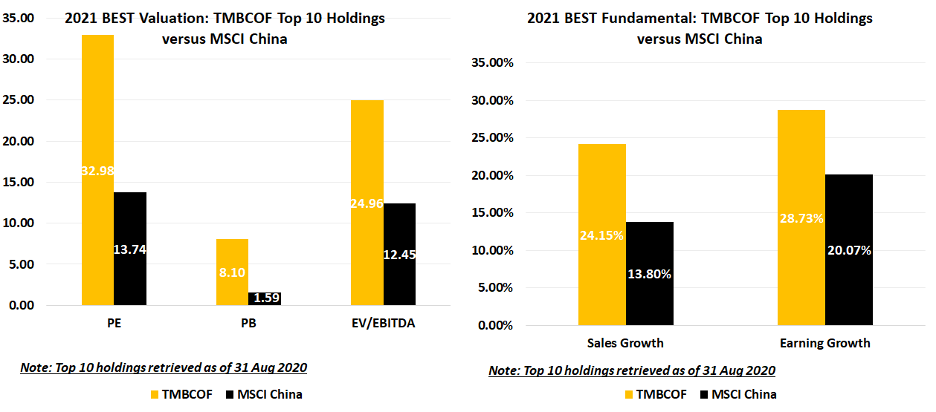

รูปที่ 8 TOP 10 Holding UBS (Lux) Equity Fund – China Opportunity Valuation, Sales Growth & Earning Growth Estimate | Source : UBS, Bloomberg.com As of 02/10/2020

ขณะที่ในแง่ของ Valuation เมื่อเทียบกับดัชนี MSCI China จะพบว่าอยู่ในระดับที่สูงเมื่อเปรียบเทียบกัน อย่างไรก็ตามระดับ Valuation ที่สูงนั้นเป็นผลมาจากคาดการณ์การเติบโตของยอดขายและกำไรที่สูงกว่าดัชนี MSCI China ในภาพรวมเช่นเดียวกัน

WE-CHIG

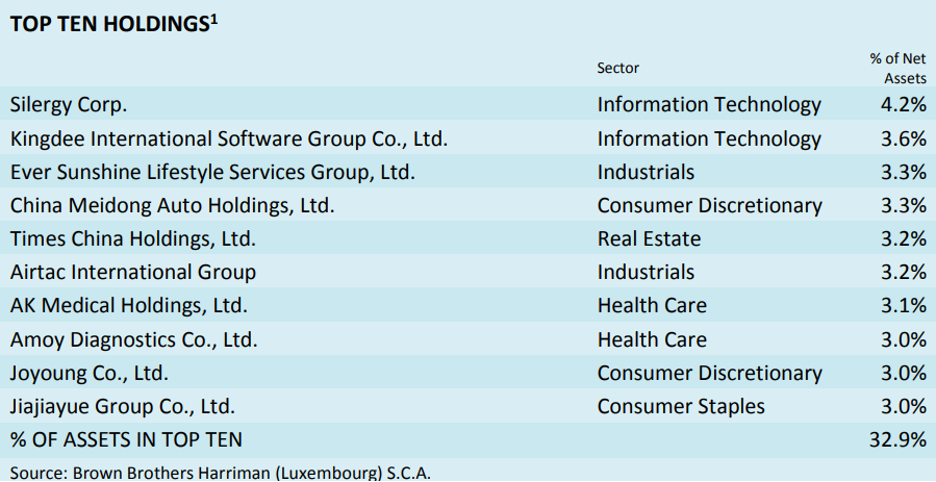

รูปที่ 9 TOP 10 Holding Matthews Asia Funds – China Small Companies Fund Class I (USD) | Source : Matthews Asia As of 12/10/2020

กองทุน WE-CHIG เป็นกองทุนที่มีนโยบายลงทุนในกองทุนหลัก Matthews Asia Funds – China Small Companies Fund (กองทุนหลัก) Class I (USD) ไม่น้อยกว่า 80% ของสินทรัพย์สุทธิ ลงทุนในหุ้นจีนที่ Listed อยู่ในตลาดหุ้นทั่วโลกขนาดเล็ก มี MSCI China Small Cap เป็นดัชนีอ้างอิง

โดยคัดเลือกหุ้นแบบ Bottom Up เน้นเลือกหุ้นที่มีโอกาสเติบโตสูงในระยะยาวซึ่งอยู่ในกลุ่มการบริโภคและบริการ เทคโนโลยี และ Healthcare อีกทั้งยังเน้นคัดเลือกหุ้นที่มีความเสี่ยงต่ำด้วยอัตราส่วน D/E ต่ำกว่า 1 เท่า

นอกจากนั้นตลาดหุ้น Mid-Small Cap ของจีนมีความผันผวนในระยะหลังต่ำกว่าตลาดหุ้น Mid-Small Cap ของสหรัฐฯ และลดต่ำลงต่อเนื่อง สอดคล้องกับข้อมูลเชิงสถิติของกองทุนหลักที่บ่งชี้ว่ามีระดับความผันผวนในระดับเดียวกับกองทุนที่ลงทุนในหุ้นที่มีขนาดใหญ่กว่า ดังนั้นด้วยโอกาสการเติบโตพร้อมความผันผวนในระดับที่น่าสนใจ ส่งผลให้เป็นกองทุนที่มีความน่าสนใจ

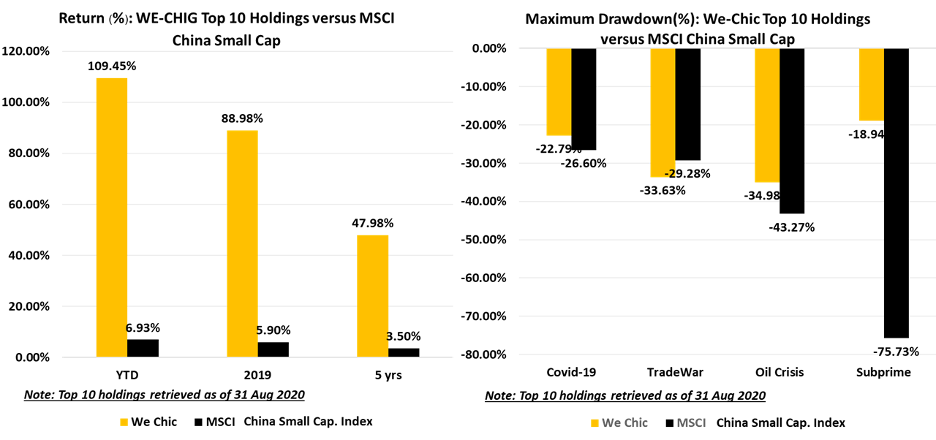

รูปที่ 10 TOP 10 Holding Matthews Asia Funds – China Small Companies Fund Class I (USD) Performance & Max Drawdown | Source : UBS, Bloomberg.com As of 02/10/2020

โดยในส่วนของหุ้นที่มีสัดส่วนการถือครองมากที่สุด 10 อันดับแรกของกองทุน WE-CHIG นั้นประกอบไปด้วยกลุ่มหุ้นขนาดกลางที่มีองค์ความรู้เฉพาะในธุรกิจที่ทำสูง หรือ โอกาสเติบโตแบบยั่งยืนตามทิศทางการบริโภคที่ขยายตัว เช่น

- Kingdee ผู้ให้บริการ Cloud Service ครบวงจรทั้งในฐานะของ Data Center และ Platform ให้บริการ

- Ever Sunshine Lifestyle Services Grp Ltd : Holding company ด้านอสังหาริมทรัพย์ ที่ให้บริการเพิ่มเติมในด้านบริการวางแผนและให้คำปรึกษาผู้พัฒนาอสังหาฯ รายอื่น ๆ

- China Meidong Auto Holdings : ดีลเลอร์รถหรู ไม่ว่าจะเป็น Porsche Lexus BMW MINI ที่เน้นทำตลาดในเมืองรองซึ่งมีแนวโน้มกำลังการบริโภคขยายตัวได้อย่างรวดเร็ว เป็นต้น

ซึ่งส่งผลให้ 10 อันดับแรกสร้างผลตอบแทนได้เหนือกว่าดัชนีเปรียบเทียบในช่วงที่ผ่านมาทั้งในแง่ของช่วงตลาดขาขึ้น และยามตลาดปรับตัวลง

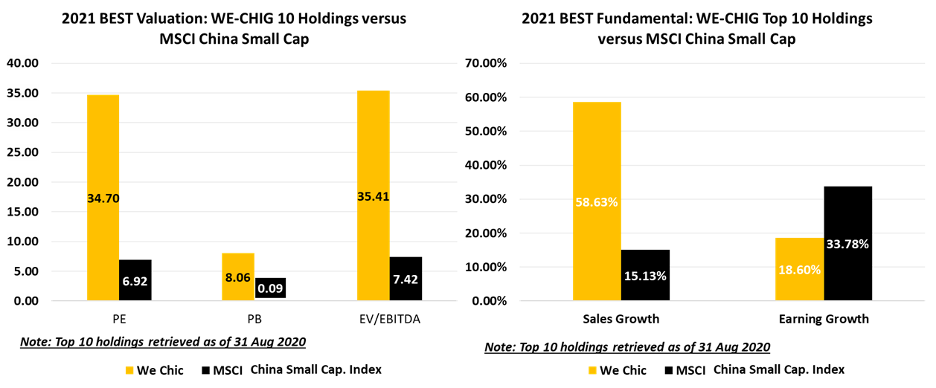

รูปที่ 11 TOP 10 Holding Matthews Asia Funds – China Small Companies Fund Class I (USD) Valuation, Sales Growth & Earning Growth Estimate | Source : UBS, Bloomberg.com As of 02/10/2020

อย่างไรก็ตามในแง่ของ Valuation นั้น เมื่อความคาดหวังการเติบโตที่สูงกว่า ส่งผลให้หุ้นที่มีสัดส่วนการถือครองมากที่สุด 10 อันดับแรกของกองทุน WE-CHIG นั้น ก็มีระดับ Valuation ที่สูงกว่าด้วย แต่ก็มาพร้อมกับคาดหวังยอดขายที่เติบโตมากกว่ากว่า 4 เท่าด้วยเช่นเดียวกัน

KFAINCOM-R

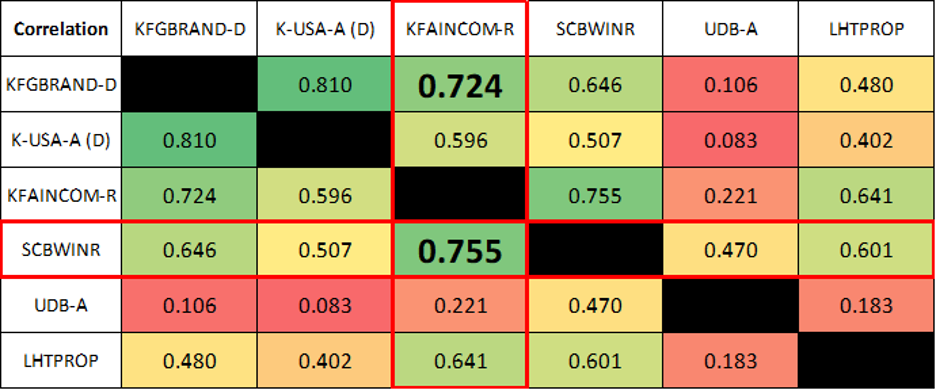

รูปที่ 12 ค่า Correlation ระหว่างกองทุนในพอร์ต GIF 11/10/2018 – 12/10/2020 | Source Bloomberg.com As of 12/10/2020

สำหรับ KFAINCOM-R ที่มีนโยบายการลงทุนในกองทุนหลัก Schroder Asian Income Funds ที่เน้นลงทุนตราสารทุน REITs และตราสารหนี้ในภูมิภาคเอเชียเป็นหลัก จากการศึกษาและติดต่อกับกองทุนหลัก FINNOMENA Investment team พบว่ากองทุนดังกล่าวมีความสัมพันธ์ไปในทิศทางเดียวกับกองทุนรวม SCBWINR ซึ่งเป็นอีกกองทุนในพอร์ตที่สามารถจ่ายกระแสเงินสดสม่ำเสมอได้ผ่านทาง Auto Redemption อีกทั้งมีนโยบายการลงทุนที่เปิดกว้างให้สามารถลงทุนในสินทรัพย์การเงินทั่วโลก

ซึ่งนับตั้งแต่เกิดการแพร่ระบาดของ COVID-19 กองทุนหลัก KFAINCOM-R ได้เพิ่มสัดส่วนการลงทุนในหุ้น และสินทรัพย์อื่นที่มีมูลค่าและอัตราการปันผลที่น่าสนใจ (High Dividend) ตามนโยบายการลงทุนหลักของกองทุนที่เน้นการจ่ายกระแสเงินสด

อย่างไรก็ตาม เรามีมุมมองว่าการฟื้นตัวของสินทรัพย์กลุ่ม High Dividend ยังมีความไม่แน่นอนในการฟื้นตัวเมื่อเทียบกับหุ้นกลุ่มเติบโตสูง จึงแนะนำปรับลดสัดส่วนการลงทุนในกองทุน KFAINCOM-R และปรับเข้าลงทุนในกองทุน SCBWINR ที่เปิดกว้างสำหรับการลงทุนในสินทรัพย์ทั่วโลก เพื่อรับกระแสเงินสด ควบคู่กับการปรับเพิ่มน้ำหนักลงทุนในหุ้นเพื่อรับโอกาสสร้างผลตอบแทน

FINNOMENA Recommended

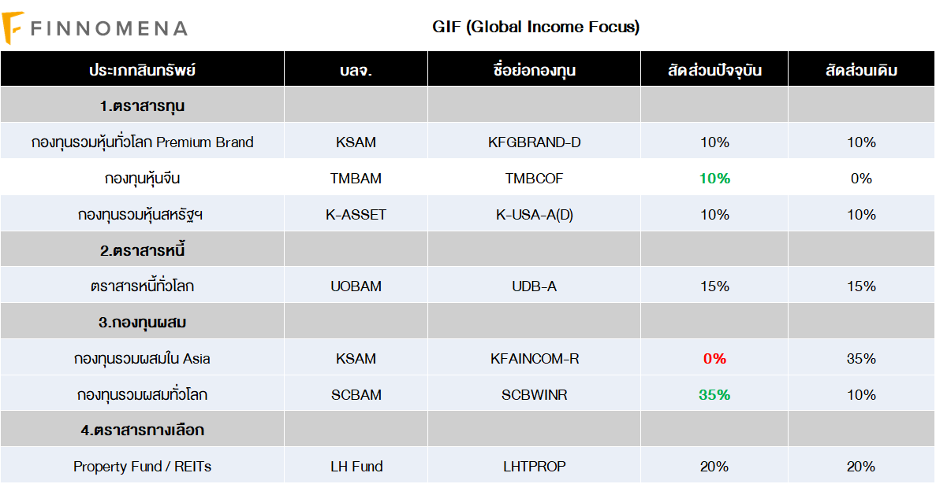

GIF (Global Income Focus)

แนะนำลดสัดส่วน KFAINCOM-R 35% (ทั้งหมด)

เพิ่มสัดส่วนการลงทุน SCBWINR 25%

เพิ่มสัดส่วนการลงทุน TMBCOF 10%

FINNOMENA Investment Team แนะนำปรับลดกองทุน KFAINCOM-R ซึ่งมีความสัมพันธ์กับ SCBWINR ในระดับที่สูง และย้ายเข้าลงทุนใน SCBWINR แทนเพื่อคงความสามารถในการสร้างกระแสเงินสดจากการ Auto-Redemption ควบคู่ไปกับการลงทุนเพิ่มเติมใน TMBCOF เพื่อรับโอกาสสร้างผลตอบแทนจากตลาดหุ้นจีนตามแนวโน้มการขยายตัวทางเศรษฐกิจ ตามแนวโน้มการขยายตัวทางเศรษฐกิจและการกระตุ้นเศรษฐกิจของจีน

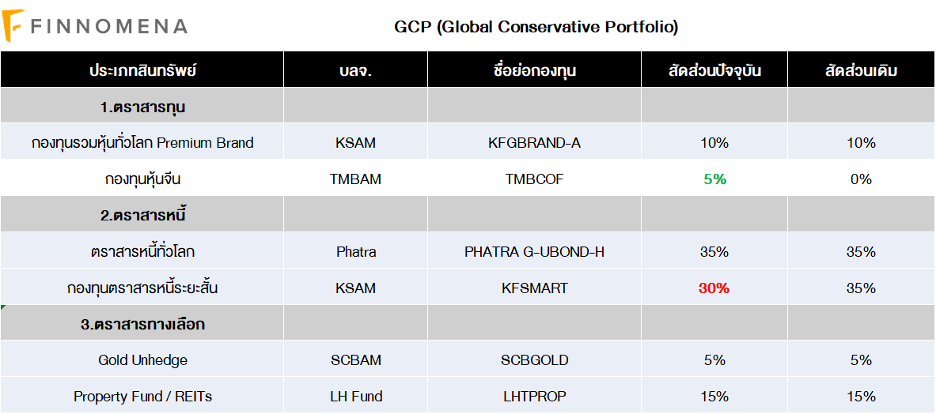

GCP (Global Conservative Port)

แนะนำลดสัดส่วน KFSMART 5% ,เพิ่มสัดส่วนการลงทุน TMBCOF 5%

FINNOMENA Investment Team แนะนำเพิ่มน้ำหนักการลงทุนใน TMBCOF เพื่อรับโอกาสสร้างผลตอบแทนจากตลาดหุ้นจีน ตามแนวโน้มการขยายตัวทางเศรษฐกิจและการกระตุ้นเศรษฐกิจของจีน

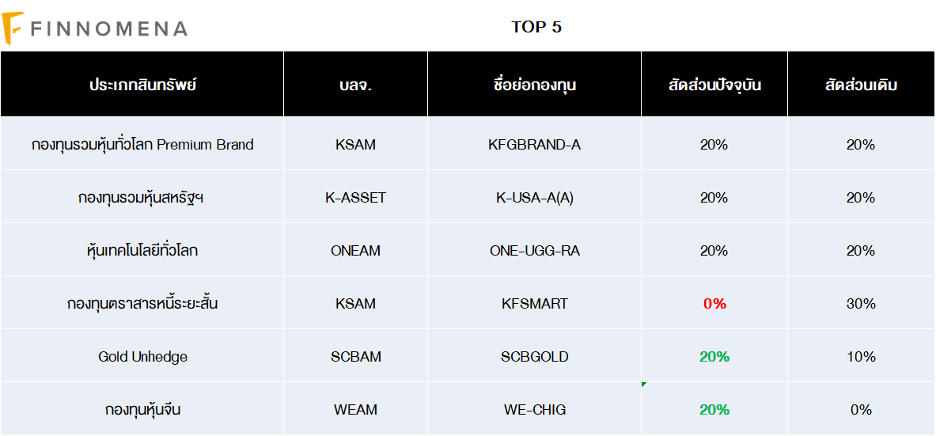

TOP5

แนะนำลดสัดส่วน KFSMART 30% ,เพิ่มสัดส่วนการลงทุน WE-CHIG 20%

เพิ่มสัดส่วนการลงทุน SCBGOLD 10%

FINNOMENA Investment Team แนะนำเพิ่มน้ำหนักการลงทุนใน WE-CHIG เพื่อรับโอกาสสร้างผลตอบแทนจากตลาดหุ้นจีน ตามแนวโน้มการขยายตัวทางเศรษฐกิจและการกระตุ้นเศรษฐกิจของจีน และปรับกลับเข้าลงทุนในกองทุนทองคำ SCBGOLD เพื่อกระจายความเสี่ยง ลดความผันผวนของพอร์ตการลงทุนโดยรวมลง

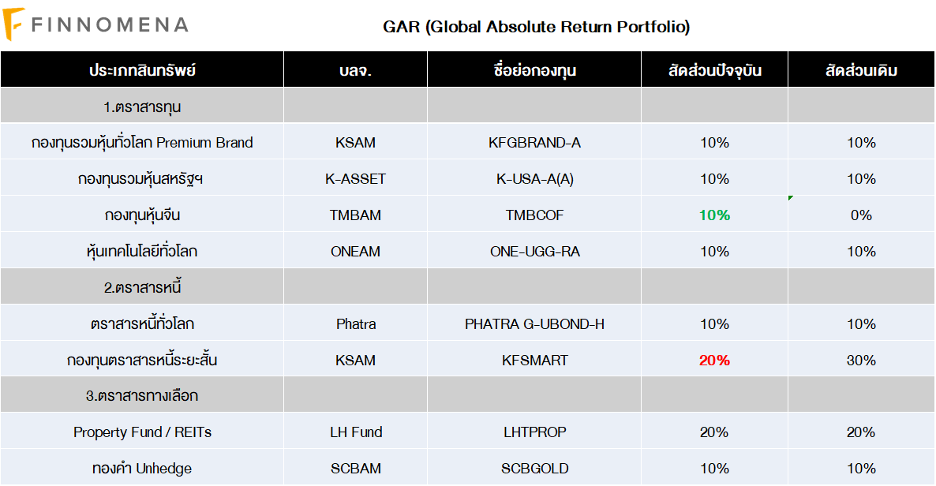

GAR (Global Absolute Return)

แนะนำลดสัดส่วน KFSMART 10% ,เพิ่มสัดส่วนการลงทุน TMBCOF 10%

FINNOMENA Investment Team แนะนำเพิ่มน้ำหนักการลงทุนใน TMBCOF เพื่อรับโอกาสสร้างผลตอบแทนจากตลาดหุ้นจีน ตามแนวโน้มการขยายตัวทางเศรษฐกิจและการกระตุ้นเศรษฐกิจของจีน

FINNOMENA Investment Team

|

โปรดทราบ สำหรับลูกค้าฟินโนมีนาที่ลงทุนใน FINNOMENA PORT และได้รับบทความนี้ แต่ยังไม่ได้รับอีเมลและ/หรือ Notification ในการแจ้งสัดส่วนเงินในการเข้าลงทุน อาจเกิดจาก 1) ท่านอยู่ระหว่างการทำรายการซื้อขายกองทุน ซึ่งทางฟินโนมีนาจะแจ้งเตือนอีกครั้งภายใน 1 สัปดาห์หลังจากการทำรายการซื้อขายเสร็จสิ้น หมายเหตุ หากท่านไม่ประสงค์ที่จะรอรับการแจ้งเตือน ท่านสามารถดูรายละเอียดของพอร์ตการลงทุนที่แนะนำผ่านทางเว็บไซต์และแอปพลิเคชั่นของฟินโนมีนาพร้อมปรับพอร์ตเข้าลงทุนได้ทันที สอบถามข้อมูลเพิ่มเติมได้ที่ LINE ID: @FINNOMENAPORT |

คำเตือน

ผู้ลงทุนควรศึกษาข้อมูลสำคัญของกองทุนโดยเฉพาะนโยบายกองทุน ความเสี่ยง และผลการดำเนินงานของกองทุน โดยสามารถขอข้อมูลจากผู้แนะนำก่อนตัดสินใจลงทุน | ผลการดำเนินงานในอดีตมิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต| ผู้ลงทุนอาจมีความเสี่ยงจากอัตราแลกเปลี่ยน เนื่องจากการป้องกันความเสี่ยงขึ้นอยู่กับดุลพินิจของผู้จัดการกองทุน