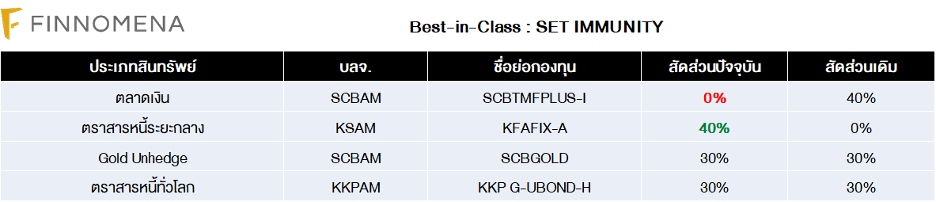

รูปที่ 1 : COVID-19 Vaccine Tracker | Source : Bloomberg As of 17/11/2020

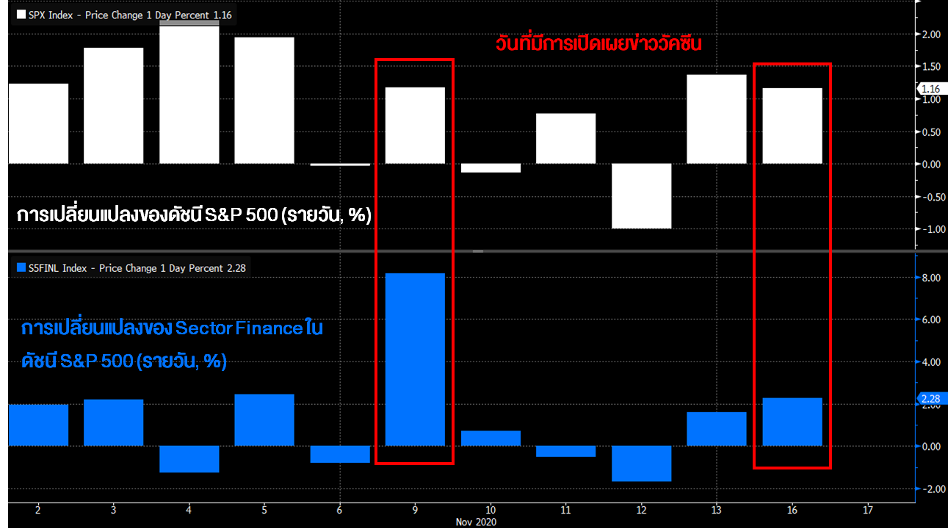

เดือนพฤศจิกายนมีการเปิดเผยประสิทธิภาพวัคซีน COVID-19 จากทั้งบริษัท Pfizer และ Moderna ที่มีประสิทธิภาพมากกว่า 90% โดยหลังข่าวเปิดเผยออกมาตลาดหุ้นโดยเฉพาะกลุ่ม Cyclical ทั่วโลกตอบรับในเชิงบวก เช่น การเงินและธนาคาร พลังงาน ต่างฟื้นตัวเหนือดัชนีตลาดหุ้น

รูปที่ 2 : การเปลี่ยนแปลงของดัชนี S&P 500 และ S&P 500 Financial Sector | Source : Bloomberg As of 17/11/2020

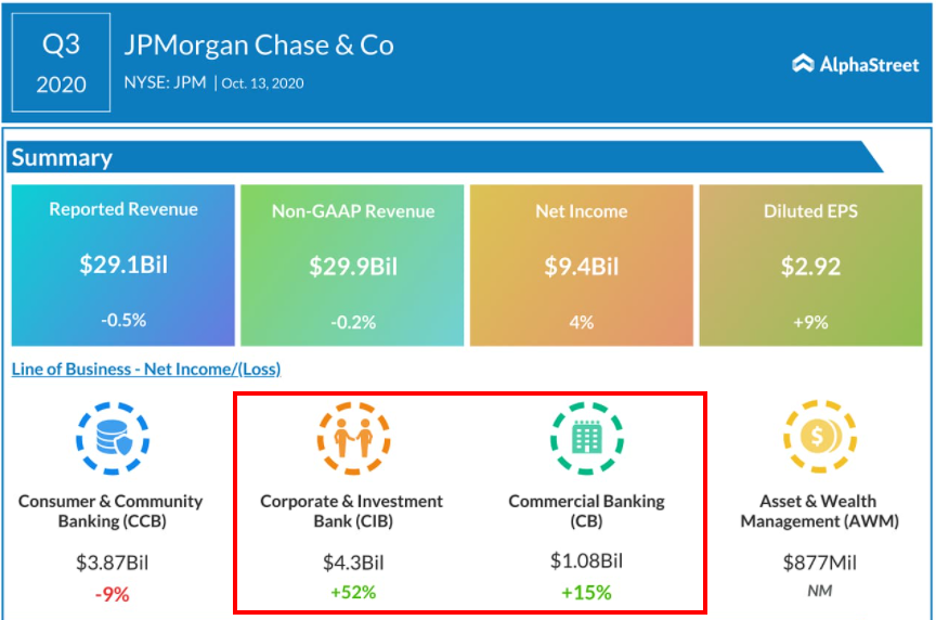

ส่วนการเลือกตั้งประธานาธิบดีสหรัฐฯ ค่อนข้างชัดเจนแล้วว่านายโจ ไบเดนผู้ท้าชิงจากพรรคเดโมแครต จะเป็นประธานาธิบดีคนถัดไปของสหรัฐฯ ซึ่งตลาดคาดว่าจะมีมาตรการกระตุ้นเพิ่มเติมซึ่งช่วยให้เศรษฐกิจฟื้นตัว ลดแรงกดดันการผิดนัดชำระหนี้ รวมทั้งการสำรองหนี้เสียในไตรมาสที่ 3 ลดลงจากไตรมาสที่ 2 ส่วนการบริโภคและจ้างงานกลับมาฟื้นตัวเรียบร้อยแล้ว FINNOMENA Investment Team จึงมีมุมมองว่าหุ้นในกลุ่ม ธนาคารและการเงินมีโอกาสฟื้นตัวในช่วงเวลาต่อจากนี้ ประกอบกับกลุ่มหุ้นการเงินและธนาคารในต่างประเทศมีรูปแบบธุรกิจที่เน้นรายได้จากบริการซื้อขายหลักทรัพย์ การบริหารสินทรัพย์การเงิน และการออกหลักทรัพย์ใหม่ หรือเรียกว่า Non-interest revenue ซึ่งเติบโตเหนือคาดการณ์มาโดยตลอดและรับผลดีจากสภาพคล่องในตลาดที่สูง

รูปที่ 3 : JP Morgan Chase & Co Earning Q3/20 infographic | Source : Alphastreet As of 13/10/2020

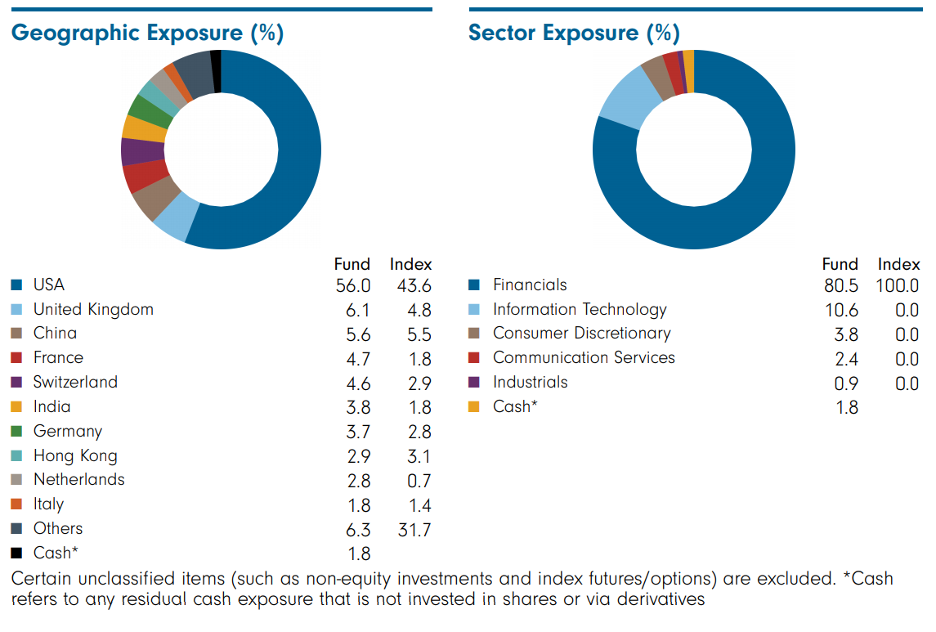

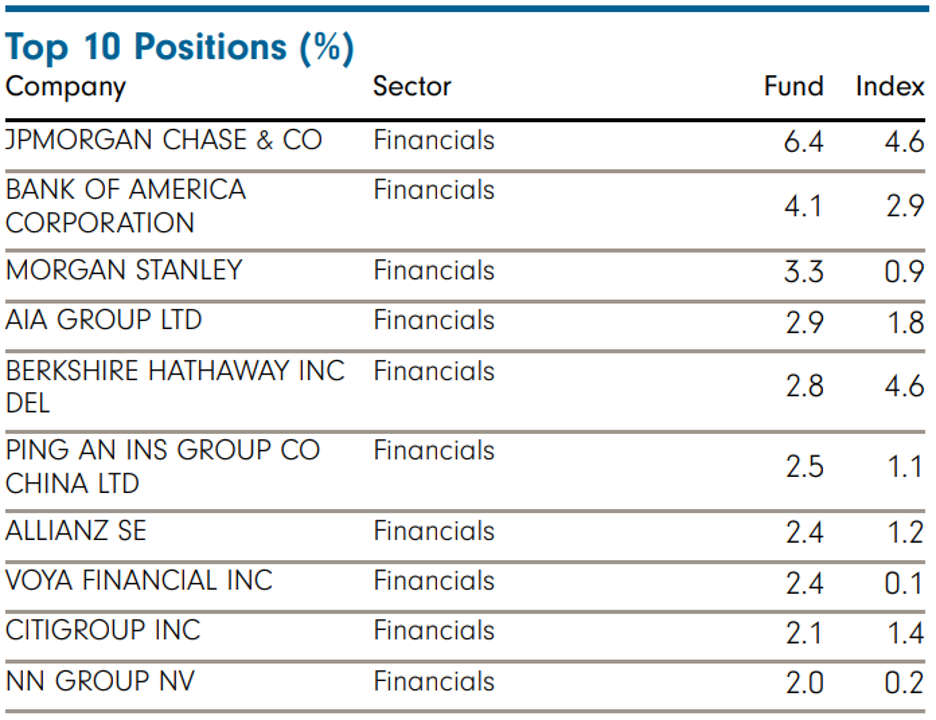

ดังนั้นจึงแนะนำเพิ่มสัดส่วนการลงทุนในกองทุน KT-FINANCE ซึ่งมีกองทุน Fidelity Funds – Global Financial Services Fund (Class A) เป็นกองทุนหลัก ด้วยนโยบายการลงทุนในบริษัทที่ให้บริการด้านการเงิน

รูปที่ 4 : Geographic & Sector Exposure Fidelity Funds – Global Financial Services Fund (Class A) Fund Fact sheet data As of 30/09/2020 | Source Fidelity Funds : As of 17/11/2020

สัดส่วนการลงทุนหลักอยู่ในสหรัฐฯ และสูงกว่าสัดส่วนในดัชนีอ้างอิง เมื่อพิจารณา Top 10 holdings พบว่าการลงทุนหลักอยู่ในกลุ่มธนาคารซึ่งมีรายได้จาก Non-interest revenue และบริษัทประกัน

รูปที่ 5 : Top 10 Holding Fidelity Funds – Global Financial Services Fund (Class A) Fund Fact sheet data As of 30/09/2020 | Source Fidelity Funds : As of 17/11/2020

ส่วนตัวเลขทางเศรษฐกิจของจีนกลับมาสู่แดนขยายตัวอีกครั้งไม่ว่าจะเป็น GDP, Industrial Production และ Fixed Asset Investment สะท้อนความแข็งแกร่งของเศรษฐกิจภายในประเทศจีน ส่วนนโยบายการเงินและการคลังยังมีศักยภาพเหนือกว่าประเทศอื่น ทั้งอัตราดอกเบี้ยนโยบายที่สูงถึง 3.85% การประสานงานระหว่างภาคการเงินและการคลังที่ลงตัวอันเนื่องมาจากระบบการปกครอง ทั้งหมดที่กล่าวมาสร้างความได้เปรียบเหนือประเทศอื่น

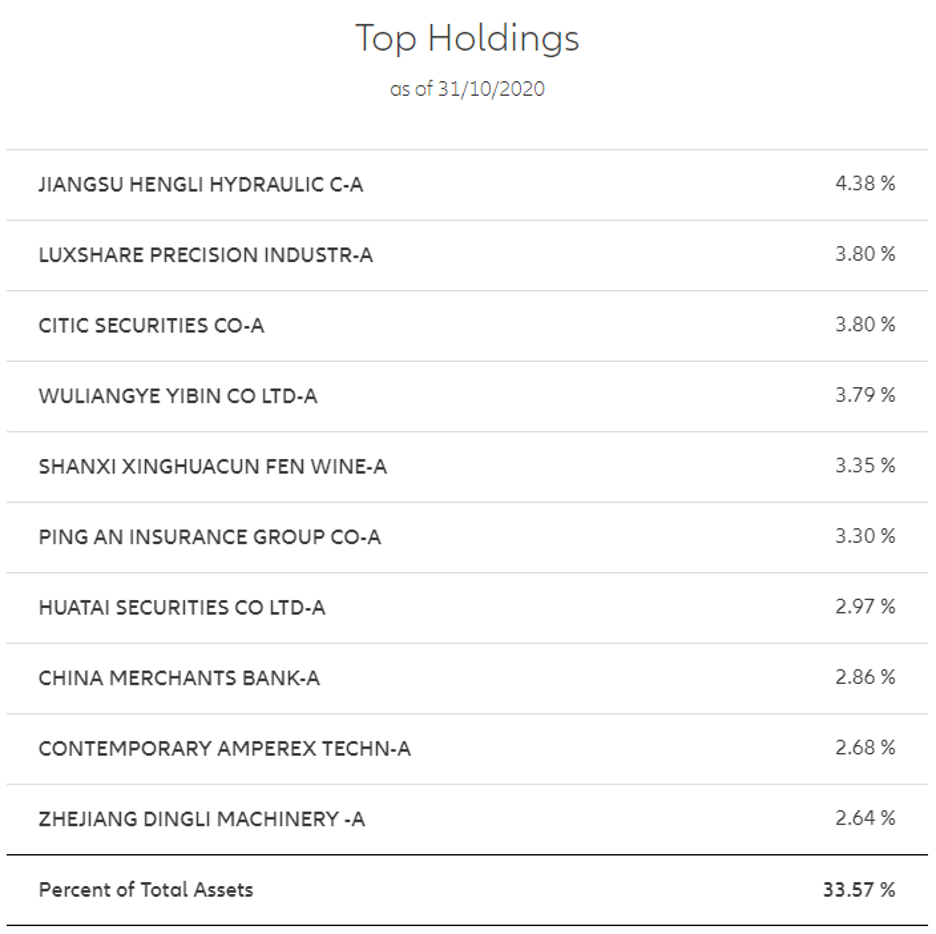

รูปที่ 6 : Top 10 Holding Allianz Global Investors Fund – Allianz China A-Shares กองทุนหลัก KT-Ashares-A | Source Bloomberg : As of 17/11/2020

ด้วยแนวโน้มเศรษฐกิจที่กลับมาฟื้นตัว พร้อมความสัมพันธ์กับหุ้นสหรัฐฯ ในระดับที่ต่ำ FINNOMENA Investment Team แนะนำเพิ่มสัดส่วนการลงทุนในกองทุน KT-Ashares-A ซึ่งมีกองทุน Allianz Global Investors Fund – Allianz China A-Shares (Class PT) เป็นกองทุนหลัก โดยมีนโยบายการลงทุนในกองทุนในหุ้นจีน A-Share เน้นการลงทุนไปยังหุ้นขนาดใหญ่และกลางที่มีศักยภาพการเติบโตสูงพร้อมมูลค่าที่เหมาะสม โดยใช้กลยุทธ์ Sector Neutral คือมีสัดส่วนการลงทุนในแต่ละ sector แตกต่างจากดัชนีอ้างอิงไม่มากกว่าหรือน้อยกว่า 5% และหาผลตอบแทนส่วนเพิ่ม (Alpha) จากการคัดเลือกหุ้น (Stock selection)

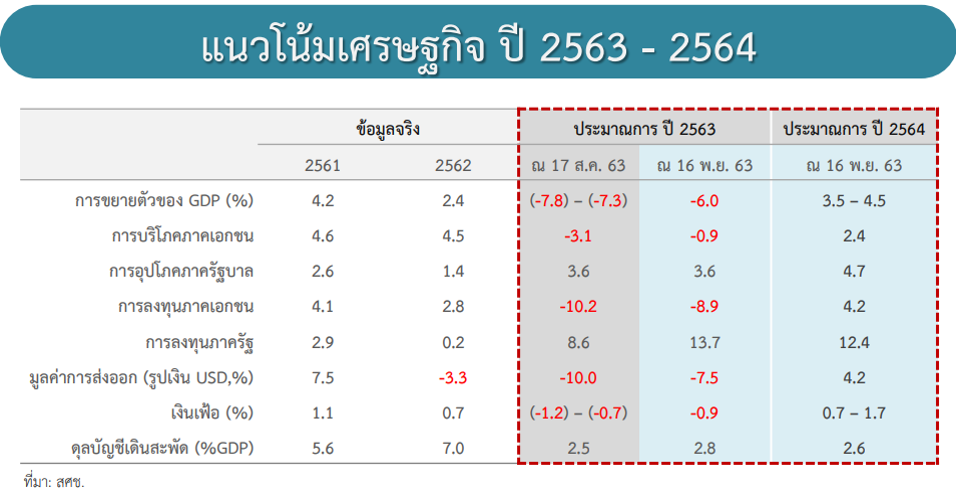

รูปที่ 7 : ข้อมูล GDP ไทย | Source : สศช. As of 16/11/2020

สภาพัฒน์เปิดเผย GDP ไตรมาสที่ 3 หดตัว 6.4% ซึ่งดีกว่าคาดการณ์ว่าจะหดตัวที่ 8.6% แม้หลายภาคส่วนจะยังหดตัวแต่หดตัวในอัตราที่ดีขึ้น ในขณะเดียวกันพบว่าประมาณการ GDP สำหรับปีนี้ดีขึ้นกว่าการประมาณการเมื่อเดือนสิงหาคม จากตัวเลข GDP พร้อมปัจจัยภายนอกที่กล่าวมาข้างต้น ประกอบกับคาดการณ์อัตราการจ่ายปันผลในปีหน้าของกองทุนอสังหาและ REITs ไทยที่จะขยายตัวเมื่อเทียบกับปีนี้ ทำให้กองทุนอสังหาและ REITs มีความน่าสนใจทั้งจากการเติบโตในปีหน้าและความเสี่ยง (Downside risks) ที่มีอย่างจำกัด

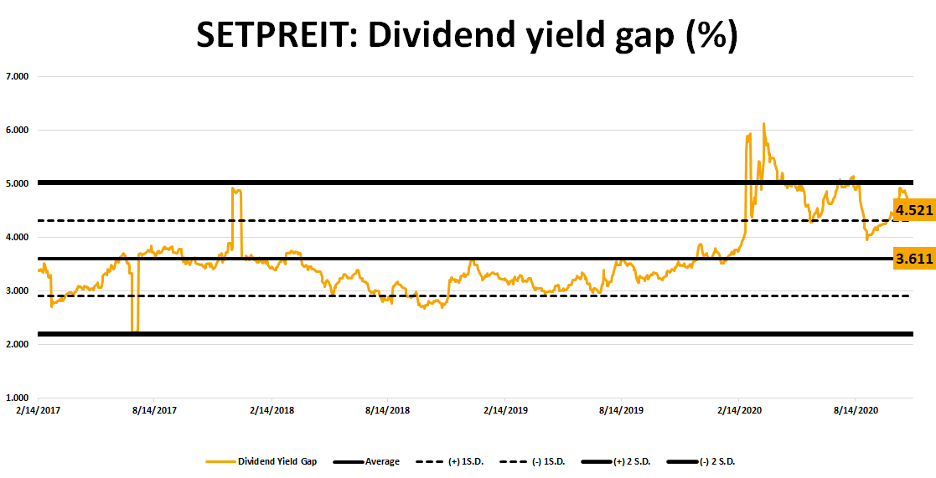

รูปที่ 8 : SETPREIT Dividend Yield GAP | Source : สศช. As of 16/11/2020

ส่งผลให้ FINNOMENA Investment Team แนะนำกลับเข้าลงทุนในกองทุนอสังหาและ REITs ไทย จากระดับ Valuation ที่น่าสนใจ ระดับปันผลที่อยู่ในระดับที่สูงเมื่อเทียบกับพันธบัตรรัฐบาล และมีโอกาสฟื้นตัวได้ตามทิศทางเศรษฐกิจจริงตามความหวังด้านพัฒนาการของวัคซีน

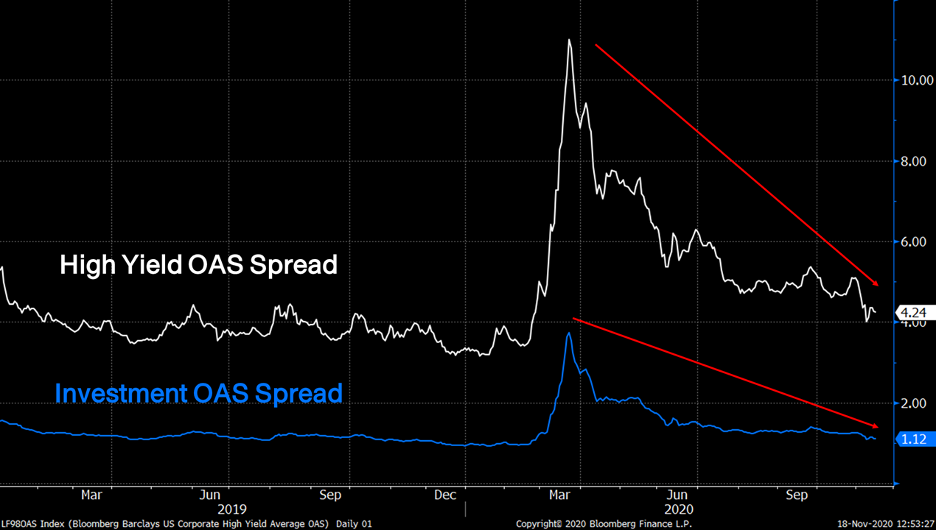

รูปที่ 9 : US Investment Grade OAS, US High Yield OAS Spread | Source : Bloomberg. As of 16/11/2020

ขณะเดียวกันเมื่อพิจารณาไปยัง OAS Spread ซึ่งเป็นตัวแทนของอัตราผลตอบแทนพันธบัตรรัฐบาลและตราสารหนี้ทั้ง Investment Grade และ High Yield จะพบว่ามีการปรับตัวลดลงอย่างต่อเนื่อง สะท้อนการเข้าลงทุนในตราสารหนี้ทั้ง 2 กลุ่มจากความเชื่อมั่นที่เพิ่มขึ้นในช่วงที่ผ่านมา จนใกล้เคียงระดับภาวะปรกติก่อนเกิดการแพร่ระบาดของ COVID-19 ส่งผลให้เรามีมุมมองว่า Upside ของกองทุนตราสารหนี้ทั่วโลกอยู่ในระดับที่จำกัด

อย่างไรก็ตามกองทุนตราสารหนี้ในพอร์ตการลงทุนอย่าง KKP G-UBOND-H และ UDB-A ซึ่งลงทุนในกองทุนหลัก Jupiter Dynamic Bond Fund ซึ่งมีนโยบายการบริหารแบบยืดหยุ่นให้เหมาะสมกับสถานการณ์ ด้วยกลยุทธ์แบบ Barbell นั้น ได้มีการถือครองหุ้นกู้ในกลุ่ม High Yield เพิ่มเติม เพื่อรับสร้างผลตอบแทนในปัจจุบัน

รูปที่ 10 : Thai Government 10 Year Bond Yield | Source : Bloomberg. As of 18/11/2020

และเมื่อพิจารณาไปยังแนวโน้มเศรษฐกิจไทยที่ฟื้นตัว ส่งผลให้เม็ดเงินลงทุนเริ่มไหลกลับเข้ามาลงทุนในตลาดตราสารหนี้ไทยอีกครั้ง จากเสถียรภาพทางเศรษฐกิจที่สูงขึ้นเมื่อเทียบกับช่วงเวลาที่เกิดการแพร่ระบาดของ COVID-19 แต่ยังคงสูงกว่าช่วงก่อนหน้าเกิดการแพร่ระบาดของ COVID-19 และมีโอกาสปรับตัวกลับสู่ระดับดังกล่าวได้ ซึ่งนับเป็นโอกาสสร้างผลตอบแทนจากการลงทุนตราสารหนี้ในไทยในปัจจุบัน

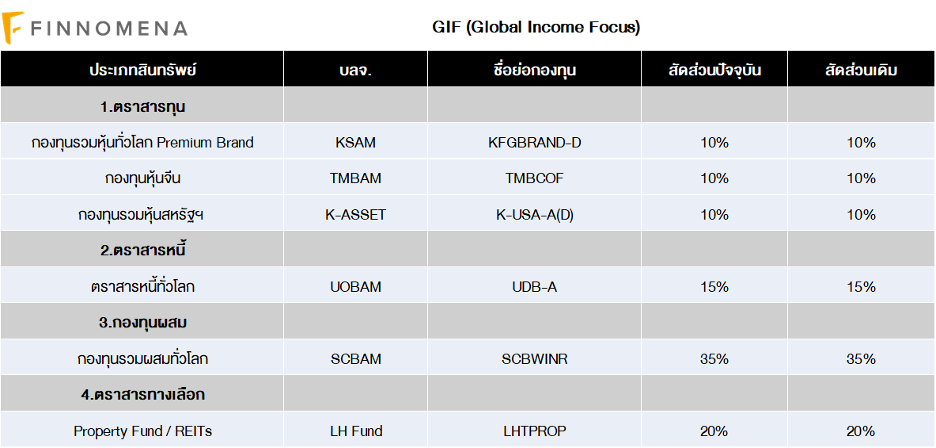

ด้วยปัจจัยที่กล่าวมาข้างต้น FINNOMENA Investment Team จึงแนะนำให้ปรับสัดส่วนการลงทุน ดังนี้

FINNOMENA Recommended

FINNOMENA Investment Team ยังคงแนะนำคงสัดส่วนการลงทุน เพื่อรับโอกาสสร้างผลตอบแทนด้วยกลุ่มหุ้นผู้นำอย่างสหรัฐฯ และจีน ควบคู่ไปกับการควบคุมความเสี่ยงผ่านทางการกระจายการลงทุนในสินทรัพย์ปลอดภัยอย่างตราสารหนี้ พร้อมทั้งความสามารถในการสร้างกระแสเงินสดที่สม่ำเสมอจากการจ่าย Auto Redemption และการจ่ายปันผล ในแต่ละกองทุน

อย่างไรก็ตาม การแนะนำกลับเข้าลงทุนในกองทุนอสังหาและ REITs ไทย จากระดับ Valuation ที่น่าสนใจ ระดับปันผลที่อยู่ในระดับที่สูงเมื่อเทียบกับพันธบัตรรัฐบาล และมีโอกาสฟื้นตัวได้ตามทิศทางการฟื้นตัวของเศรษฐกิจจากทั้งมาตรการกระตุ้นและความหวังด้านพัฒนาการของวัคซีน

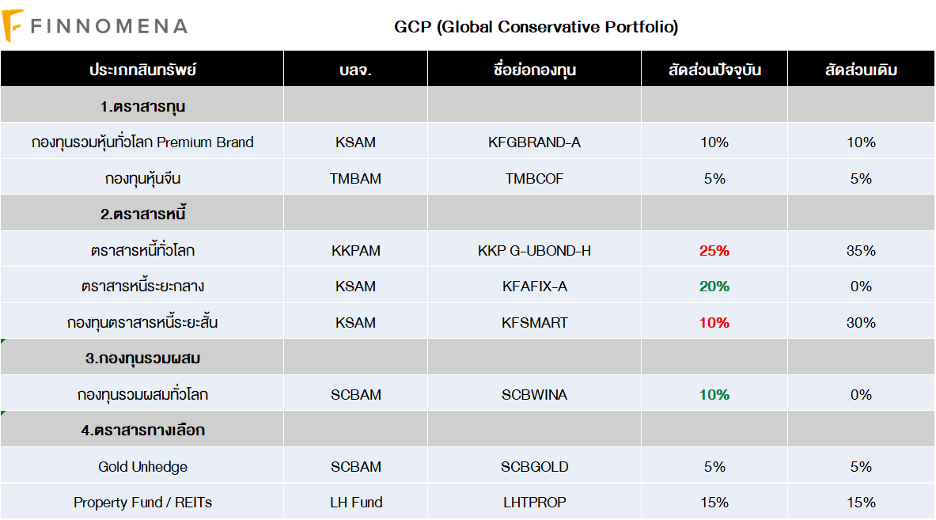

แนะนำลดสัดส่วน KFSMART 20%, แนะนำลดสัดส่วน KKP G-UBOND-H 10%

เพิ่มสัดส่วนการลงทุน SCBWINA 10%, เพิ่มสัดส่วนการลงทุน KFAFIX-A 20%

FINNOMENA Investment Team แนะนำลดสัดส่วนการลงทุนในกองทุน KKP G-UBOND-H ลง 10% เพิ่มน้ำหนักการลงทุนในกองทุนผสมทั่วโลก SCBWINA แทน พร้อมกับแนะนำลดสัดส่วนการลงทุนในกองทุนตราสารหนี้ระยะสั้นอย่าง KFSMART ลง 20% เพิ่มสัดส่วนการลงทุนใน KFAFIX-A ซึ่งเป็นกองทุนตราสารหนี้ระยะกลางแทน เพื่อแสวงหาโอกาสสร้างผลตอบแทนจากภาวะการผ่อนคลายความกังวลของตลาดการลงทุนทั่วโลก รวมไปถึงในตลาดตราสารหนี้ไทย โดยไม่เป็นการเพิ่มความเสี่ยงของพอร์ตการลงทุนอย่างมีนัยสำคัญ

อย่างไรก็ตาม การแนะนำกลับเข้าลงทุนในกองทุนอสังหาและ REITs ไทย จากระดับ Valuation ที่น่าสนใจ ระดับปันผลที่อยู่ในระดับที่สูงเมื่อเทียบกับพันธบัตรรัฐบาล และมีโอกาสฟื้นตัวได้ตามทิศทางการฟื้นตัวของเศรษฐกิจจากทั้งมาตรการกระตุ้นและความหวังด้านพัฒนาการของวัคซีน

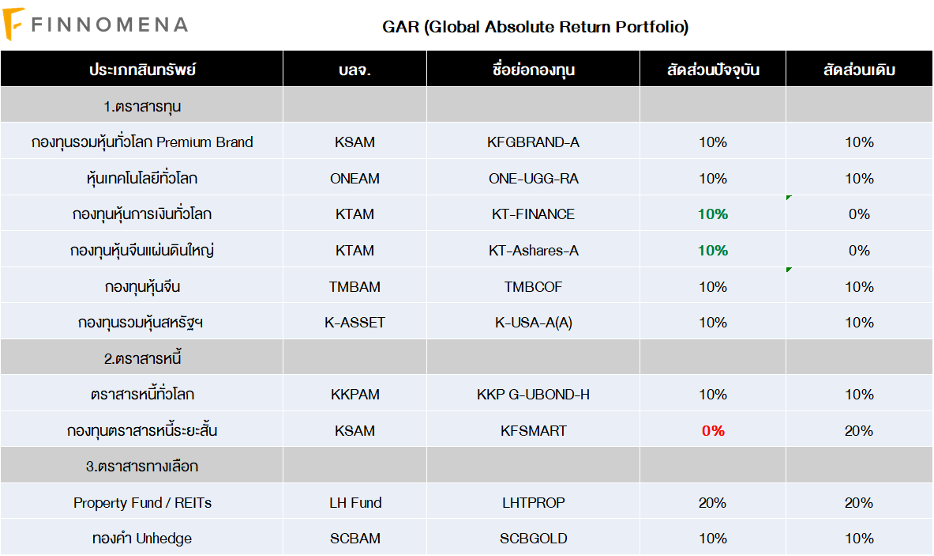

แนะนำลดสัดส่วน KFSMART 20% (ทั้งหมด)

เพิ่มสัดส่วนการลงทุน KT-Ashares-A 10%, เพิ่มสัดส่วนการลงทุน KT-FINANCE 10%

FINNOMENA Investment Team แนะนำเพิ่มน้ำหนักการลงทุนในหุ้นที่มีความเกี่ยวข้องกับ Old Economy มีความเป็นวัฏจักร และรับผลประโยชน์จากการพัฒนาวัคซีน COVID-19 อย่าง KT-FINANCE และ KT-Ashares-A เพื่อรับโอกาสสร้างผลตอบในระยะ 3-6 เดือนข้างหน้า จากการฟื้นตัวของเศรษฐกิจจริง

พร้อมกับการแนะนำเข้าลงทุนในกองทุนอสังหาและ REITs ไทย จากระดับ Valuation ที่น่าสนใจ ระดับปันผลที่อยู่ในระดับที่สูงเมื่อเทียบกับพันธบัตรรัฐบาล และมีโอกาสฟื้นตัวได้ตามทิศทางการฟื้นตัวของเศรษฐกิจจากทั้งมาตรการกระตุ้นและความหวังด้านพัฒนาการของวัคซีน

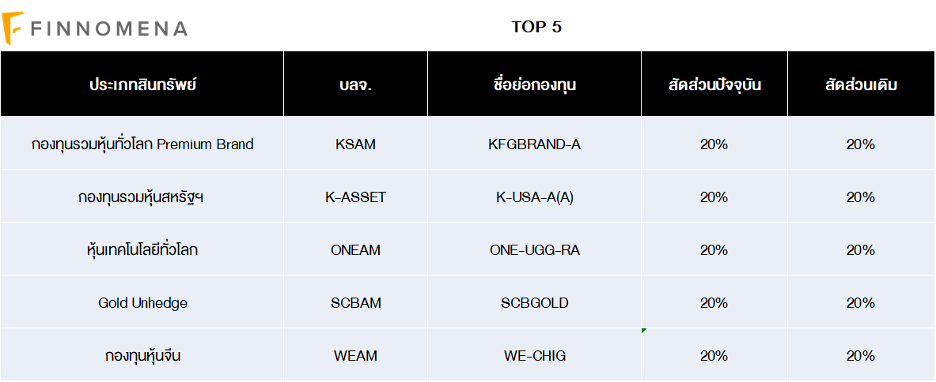

FINNOMENA Investment Team ยังคงแนะนำคงสัดส่วนการลงทุน เพื่อรับโอกาสสร้างผลตอบแทนด้วยกลุ่มหุ้นผู้นำอย่างสหรัฐฯ และจีน ควบคู่ไปกับการควบคุมความเสี่ยงผ่านทางการกระจายการลงทุนในสินทรัพย์ปลอดภัยอย่างทองคำ

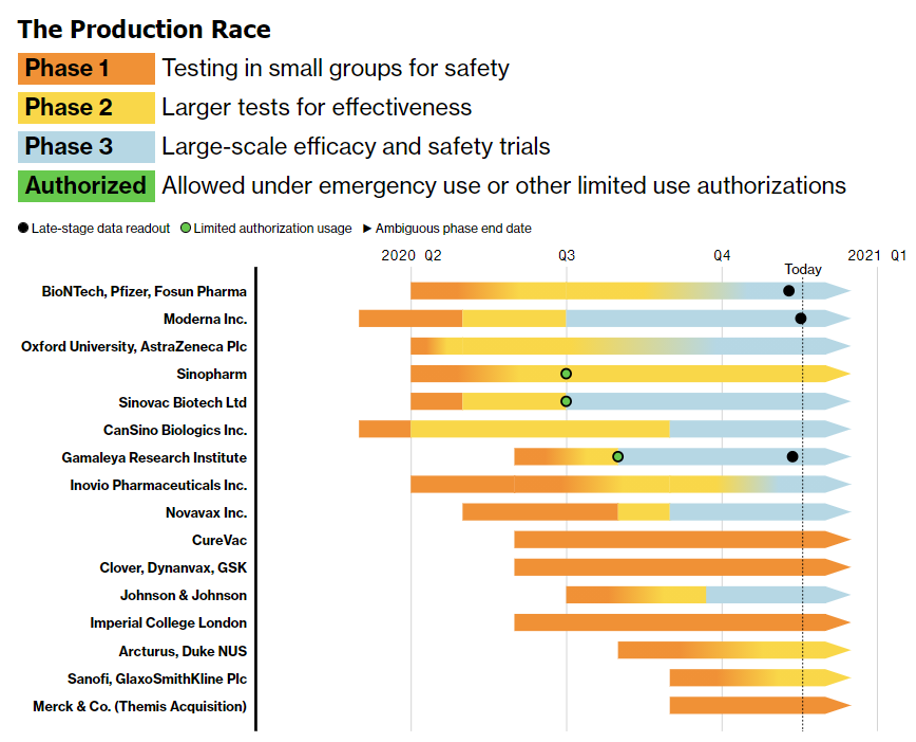

แนะนำลดสัดส่วน SCBTMFPLUS-I 40% (ทั้งหมด)

เพิ่มสัดส่วนการลงทุน KFAFIX-A 40% (ทั้งหมด)

FINNOMENA Investment Team แนะนำลดสัดส่วนการลงทุนในกองทุนตลาดเงินอย่าง SCBTMFPLUS-I ทั้งหมด เพิ่มสัดส่วนการลงทุนในกองทุนตราสารหนี้ระยะกลางอย่าง KFAFIX-A แทน เพื่อแสวงหาโอกาสสร้างผลตอบแทนเพิ่มเติม จากภาวะการผ่อนคลายความกังวลของตลาดการลงทุนทั่วโลก รวมไปถึงในตลาดตราสารหนี้ไทย

|

โปรดทราบ สำหรับลูกค้าฟินโนมีนาที่ลงทุนใน FINNOMENA PORT และได้รับบทความนี้ แต่ยังไม่ได้รับอีเมลและ/หรือ Notification ในการแจ้งสัดส่วนเงินในการเข้าลงทุน อาจเกิดจาก 1) ท่านอยู่ระหว่างการทำรายการซื้อขายกองทุน ซึ่งทางฟินโนมีนาจะแจ้งเตือนอีกครั้งภายใน 1 สัปดาห์หลังจากการทำรายการซื้อขายเสร็จสิ้น หมายเหตุ หากท่านไม่ประสงค์ที่จะรอรับการแจ้งเตือน ท่านสามารถดูรายละเอียดของพอร์ตการลงทุนที่แนะนำผ่านทางเว็บไซต์และแอปพลิเคชั่นของฟินโนมีนาพร้อมปรับพอร์ตเข้าลงทุนได้ทันที สอบถามข้อมูลเพิ่มเติมได้ที่ LINE ID: @FINNOMENAPORT |

คำเตือน

ผู้ลงทุนควรศึกษาข้อมูลสำคัญของกองทุนโดยเฉพาะนโยบายกองทุน ความเสี่ยง และผลการดำเนินงานของกองทุน โดยสามารถขอข้อมูลจากผู้แนะนำก่อนตัดสินใจลงทุน | ผลการดำเนินงานในอดีต และผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต | ผู้ลงทุนอาจมีความเสี่ยงจากอัตราแลกเปลี่ยน เนื่องจากการป้องกันความเสี่ยงขึ้นอยู่กับดุลพินิจของผู้จัดการกองทุน | กองทุนรวมนี้ลงทุนกระจุกตัว ผู้ลงทุนจึงควรพิจารณาการกระจายความเสี่ยงของ พอร์ตการลงทุนโดยรวมของตนเองด้วย