ต้นเดือนที่ผ่านมาธนาคารกลางสหรัฐฯ (Fed) ปรับขึ้นอัตราดอกเบี้ยนโยบาย 0.75% เป็นครั้งที่ 4 ติดต่อกัน พร้อมส่งสัญญาณการปรับขึ้นอัตราดอกเบี้ยต่อเนื่องเพื่อควบคุมอัตราเงินเฟ้อที่ยังทรงตัวในระดับสูง ให้ลดลงสู่ระดับเป้าหมายที่ 2% ส่งผลให้ตลาดคาดการณ์ว่า Fed จะขึ้นดอกเบี้ยไปถึง 5% ในช่วงปี 2023 พร้อมทั้ง ทำ Quantitative Tightening ได้ตามเป้าหมาย เพื่อลดสภาพคล่องออกจากระบบ ส่งผลให้ดัชนีค่าเงินดอลลาร์แข็งตัวขึ้นอย่างต่อเนื่อง ก่อนที่อาจพิจารณาตามแนวโน้มเศรษฐกิจและผลจากการดำเนินนโยบายการเงินอีกครั้ง

ขณะที่ผลประกอบการของตลาดหุ้นสหรัฐฯ ยังขยายตัวและออกมาดีกว่าคาด แต่หลายบริษัทให้ Guidance ไม่ดี ทำให้เริ่มเห็นการปรับลดประมาณการกำไรลงต่อเนื่อง และการปรับตัวลงของตลาดหุ้นในช่วงที่ผ่านมาทำให้ภาพรวม Valuation หุ้นโลกเริ่มถูกลงมาบ้าง โดยเฉพาะในบางประเทศ เช่น เวียดนาม, ยุโรป และโดยเฉพาะอย่างยิ่ง Hang Seng ที่เป็น Deep Discount

ท้ายที่สุดสัญญาณเชิง Sentiment ชี้ว่านักลงทุนมีความกังวลต่อสถานการณ์ดังกล่าว ขัดแย้งสถานะการถือครองสินทรัพย์เสี่ยงที่อยู่ในระดับสูงกว่าเมื่อเทียบกับช่วงเกิด Recession ในครั้งก่อน ๆ

FINNOMENA Investment Team ยังคงแนะนำการลงทุนแบบ Defensive ตาม Recession Playbook เนื่องจากประเมินว่าความผันผวนยังคงอยู่ อย่างไรก็ตามสถานการณ์กดดันต่างๆ เริ่มถูก Price in เข้าไปในราคาของดัชนีตลาดหุ้น, อารมณ์ของนักลงทุน และตัวเลขสำคัญทางเศรษฐกิจไปมากแล้ว จึงแนะนำให้ติดตามเศรษฐกิจอย่างใกล้ชิด เพื่อเตรียมหาโอกาสสำหรับคำแนะนำการลงทุนที่เหมาะสมในอนาคต

MEVT – Macro

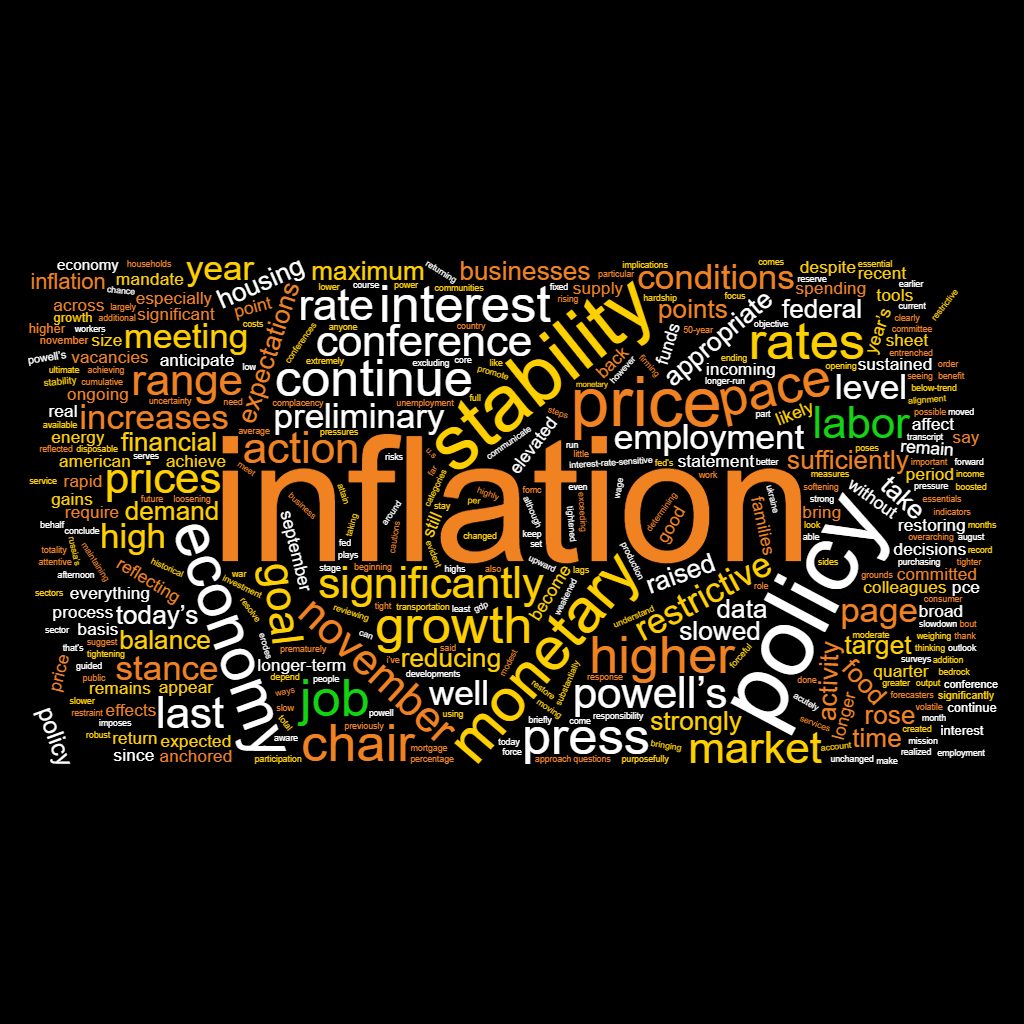

รูปที่ 1 : FINNOMENA, The Federal Reserve (Press Conference), wordclouds.com | Source : As of 3/11/2022

ธนาคารกลางสหรัฐฯ (Fed) ยังคงใช้นโยบายแบบตึงตัว (Hawkish) ต่อเนื่อง ล่าสุดปรับขึ้นอัตราดอกเบี้ยอีก 0.75% เป็นครั้งที่ 4 ติดต่อกันในการประชุม FOMC ช่วงต้นเดือนพฤศจิกายน โดยคำที่ถูกพูดถึงมากที่สุดใน Statement ของการประชุมครั้งนี้คือ เงินเฟ้อ แสดงให้เห็นความจริงจังของ Fed ในการจัดการเงินเฟ้อ

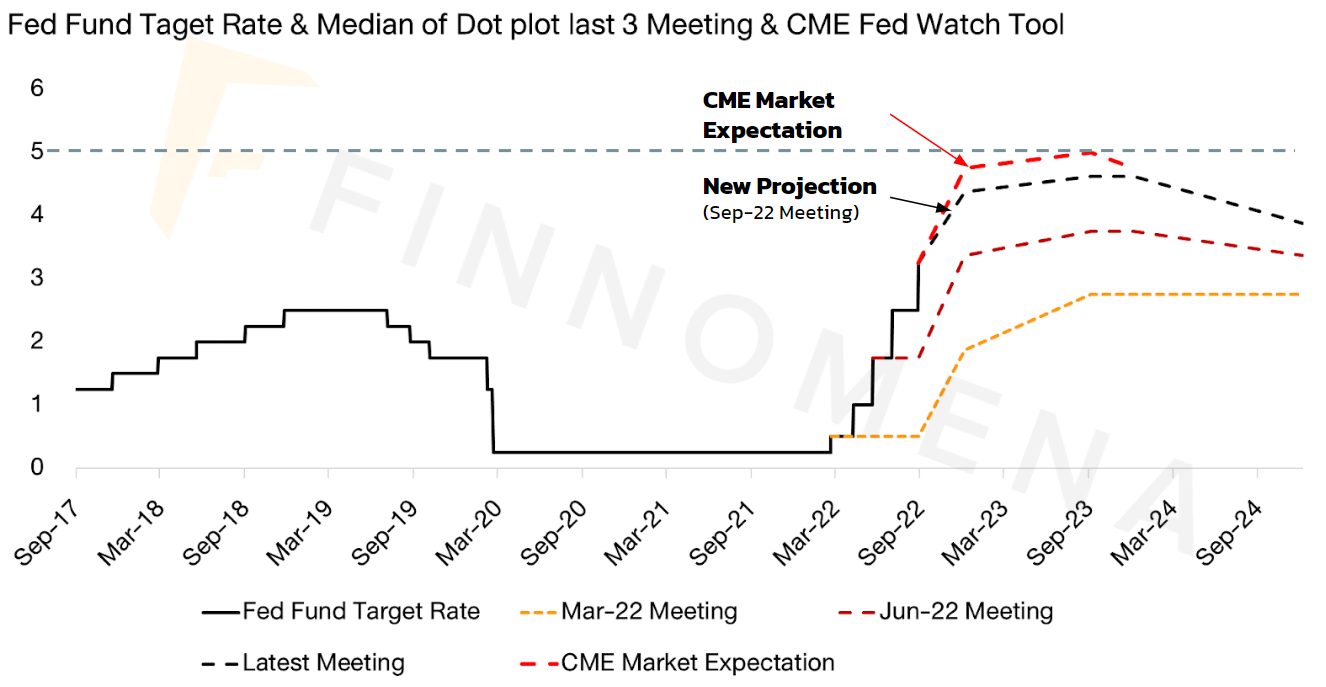

รูปที่ 2 Fed Dot Plot Overtime Vs CME Target Rate Probabilities | Source : Fed, CME Group, FINNOMENA, Bloomberg As of 3/11/2022

พร้อมทั้งส่งสัญญาณว่าดอกเบี้ยสหรัฐฯ ยังคงต้องขึ้นดอกเบี้ยต่อไป เพื่อทำให้เงินเฟ้อกลับมาสู่ระดับที่ 2% ในระยะยาว ทำให้การหยุดขึ้นดอกเบี้ยตอนนี้ยังเร็วเกินไป รวมถึงการขึ้นดอกเบี้ยนโยบายอาจจะมี Policy Time Lag หมายความว่าต้องใช้ระยะเวลาหนึ่งเพื่อให้นโยบายการเงินส่งผลลัพธ์ โดยหลังจากการประชุม ทำให้ตลาดคาดการณ์ว่า Fed อาจขึ้นดอกเบี้ยสูงสุดถึง 5% ในช่วงเดือนกันยายน ปี 2023 แต่อาจจะไม่ได้ขึ้นดอกเบี้ยเร็วอย่างในช่วงก่อนหน้านี้แล้ว

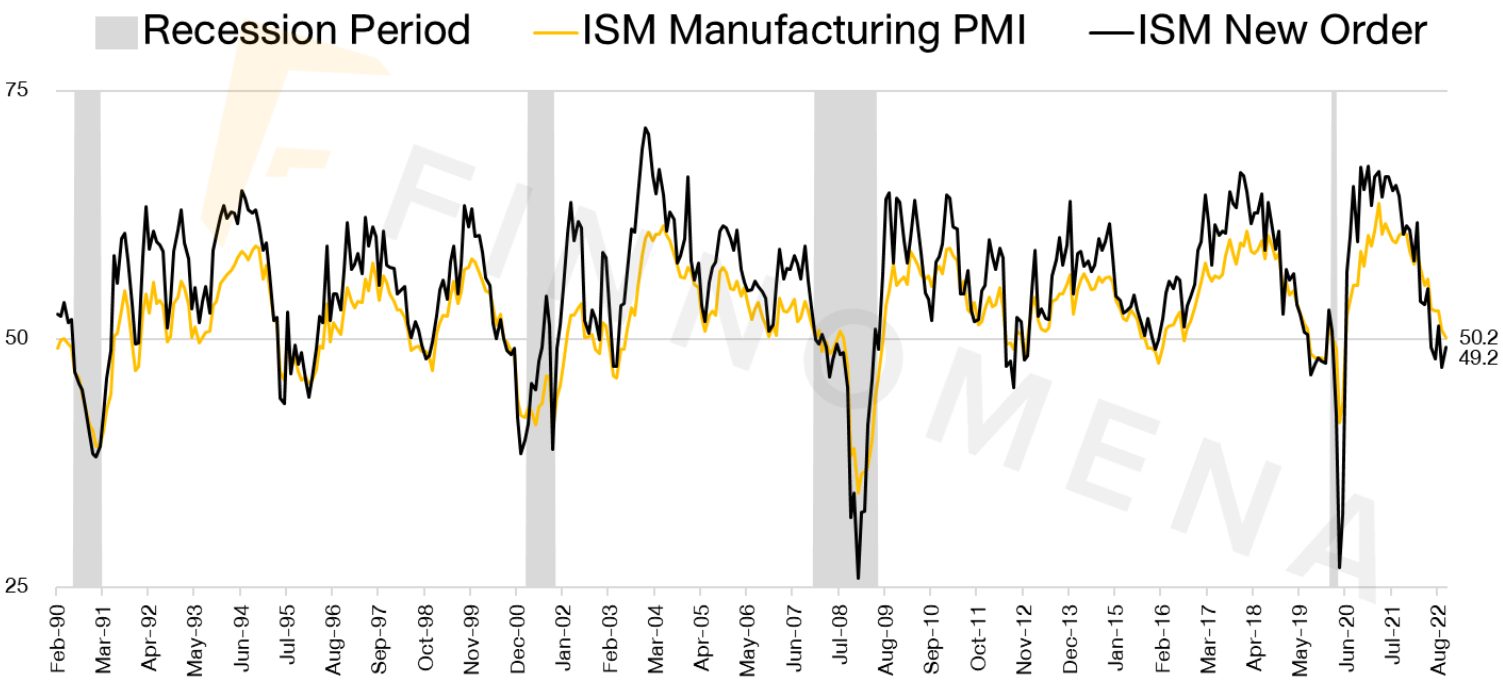

รูปที่ 3 US ISM Manufacturing PMI & ISM Manufacturing New Order PM | Source : FINNOMENA, Bloomberg As of 3/11/2022

ขณะที่ดัชนีชี้นำเศรษฐกิจของสหรัฐฯ อย่าง ISM Manufacturing PMI เดือนล่าสุดออกมาที่ 50.2 จุด ลดลงจากเดือนก่อนหน้าที่ 50.9 มีแนวโน้มลดลงต่อเนื่อง เดินหน้าเข้าใกล้โซนหดตัว ส่วนดัชนียอดคำสั่งซื้อใหม่ (ISM New Order) ได้เข้าไปสู่โซนหดตัวไปก่อนแล้ว

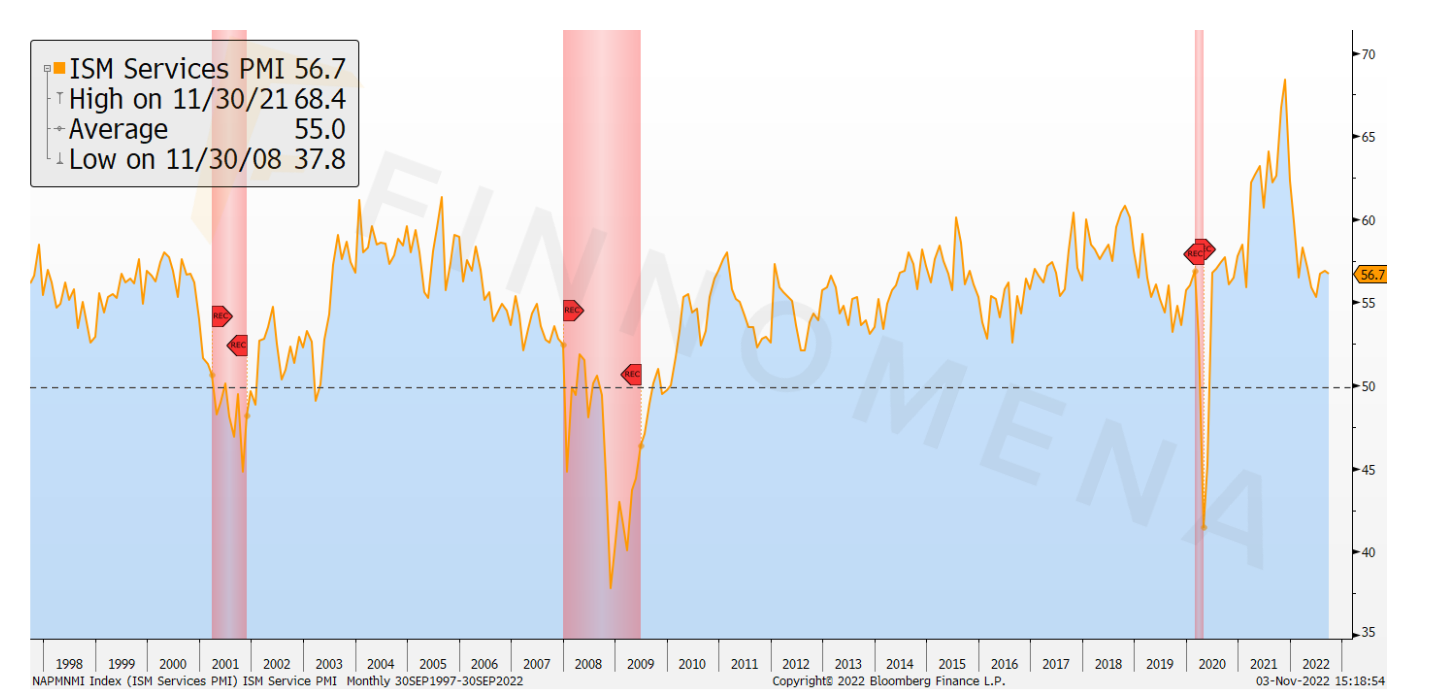

รูปที่ 4 US ISM Services PMI | Source : FINNOMENA, Bloomberg As of 3/11/2022

สอดคล้องกับ ISM Service PMI ที่แม้จะยังขยายตัวอยู่ที่ระดับ 56.7 จุด แต่อยู่ในแนวโน้มลดลงอย่างต่อเนื่อง สะท้อนความร้อนแรงที่ลดลง โดยจุดแบ่งของดัชนี PMI อยู่ที่ระดับ 50 ถ้าค่าออกมามากกว่า 50 แสดงว่าขยายตัว ส่วนถ้าน้อยกว่า 50 แสดงว่าหดตัว

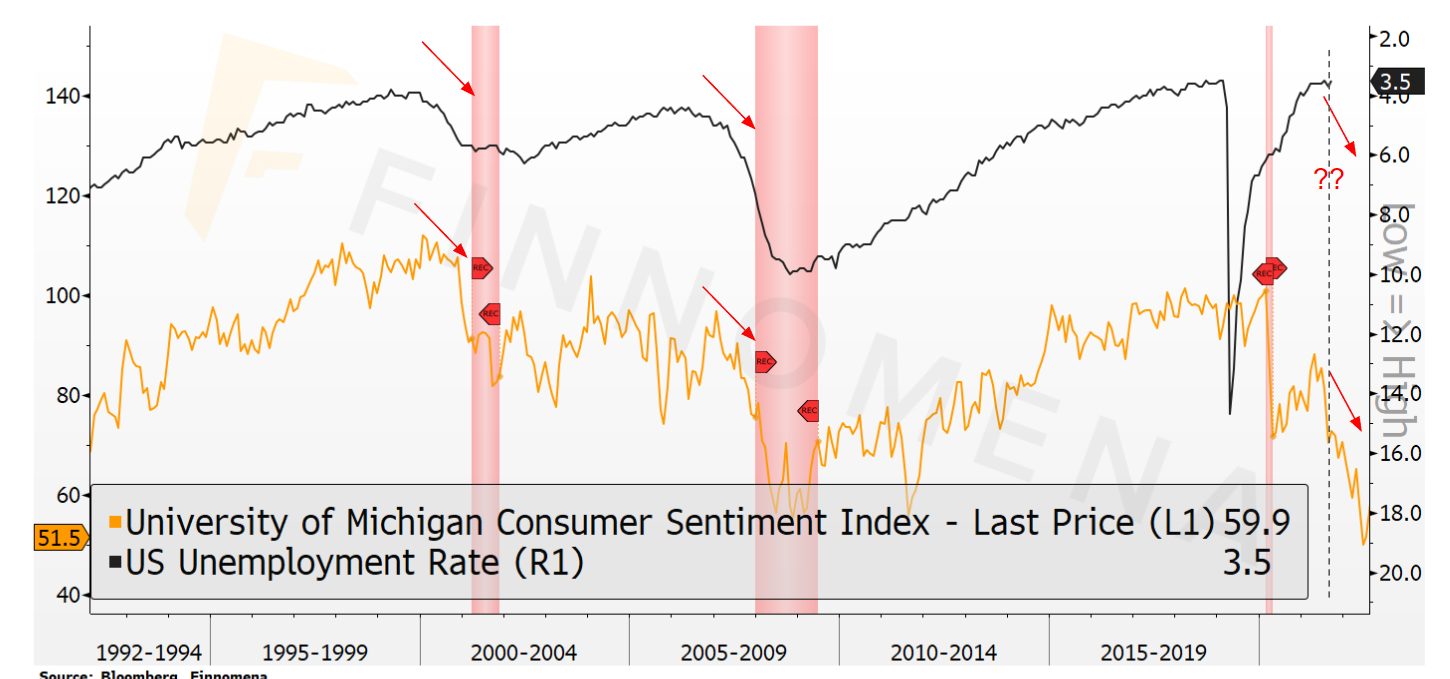

รูปที่ 5 University of Michigan Consumer Sentiment Index | Source : Bloomberg As of 3/11/2022

ด้านผู้บริโภคของสหรัฐฯ เมื่อมองผ่านดัชนีความเชื่อมั่นผู้บริโภคของมหาวิทยาลัยมิชิแกนที่อยู่ในโซนตกต่ำ ซึ่งจากข้อมูลในอดีตจะเห็นว่าค่อนข้างมีความสัมพันธ์กับตลาดแรงงานของสหรัฐฯ อย่าง ดัชนีการว่างงานสหรัฐฯ ที่น่าจะมีแนวโน้มที่จะเพิ่มขึ้นในอนาคต

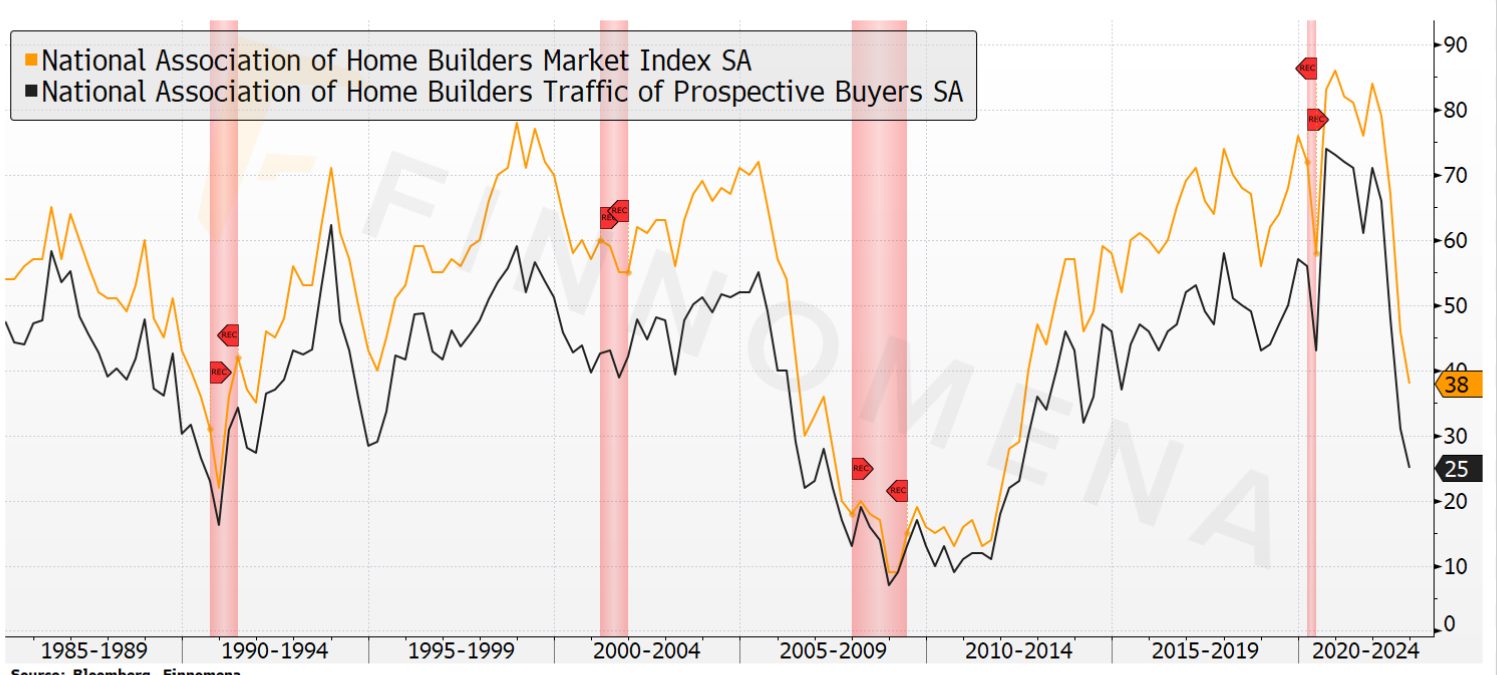

รูปที่ 6 National Association of Home Builders Market Index & Traffic of Perspective Buyer SA | Source : Bloomberg As of 3/11/2022

เมื่อมาดูดัชนี Leading Indicator ของตลาดอสังหาริมทรัพย์อย่าง ดัชนีความเชื่อมั่นของผู้ก่อสร้าง (HMI) ก็มีแนวโน้มปรับตัวลงตามสภาวะเศรษฐกิจที่ชะลอตัวลง

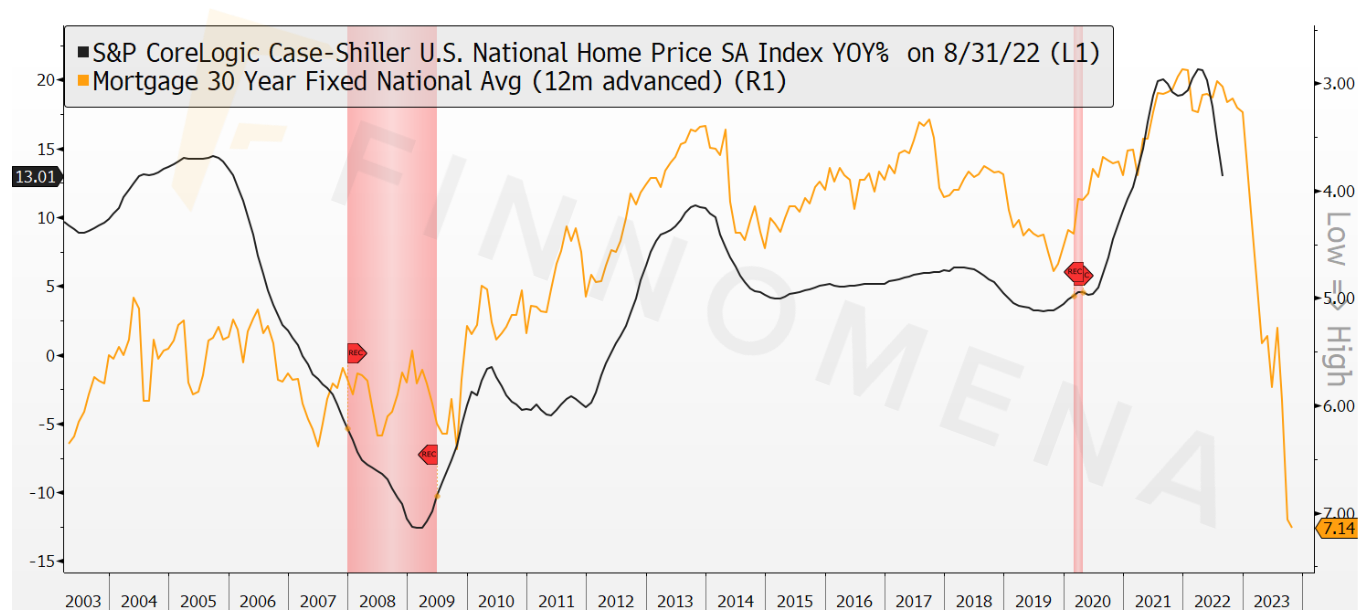

รูปที่ 7 US House Price (% YoY) Vs US Mortgage 30 Years Rate | Source : Bloomberg As of 3/11/2022

โดยปัจจัยหลัก ๆ ที่ส่งผลต่อความเชื่อมั่นของผู้ก่อสร้างอย่าง ต้นทุนในการซื้อบ้านอย่าง Mortgage Rate ที่ปรับตัวขึ้นสุ่ระดับ 7% ซึ่งสูงที่สุดในรอบ 20 ปี ตามการปรับขึ้นอัตราดอกเบี้ยของ Fed ส่งผลให้ประชาชนสหรัฐฯ มีความสามารถในการซื้อบ้านได้น้อยลง ราคาบ้านจึงปรับตัวลง

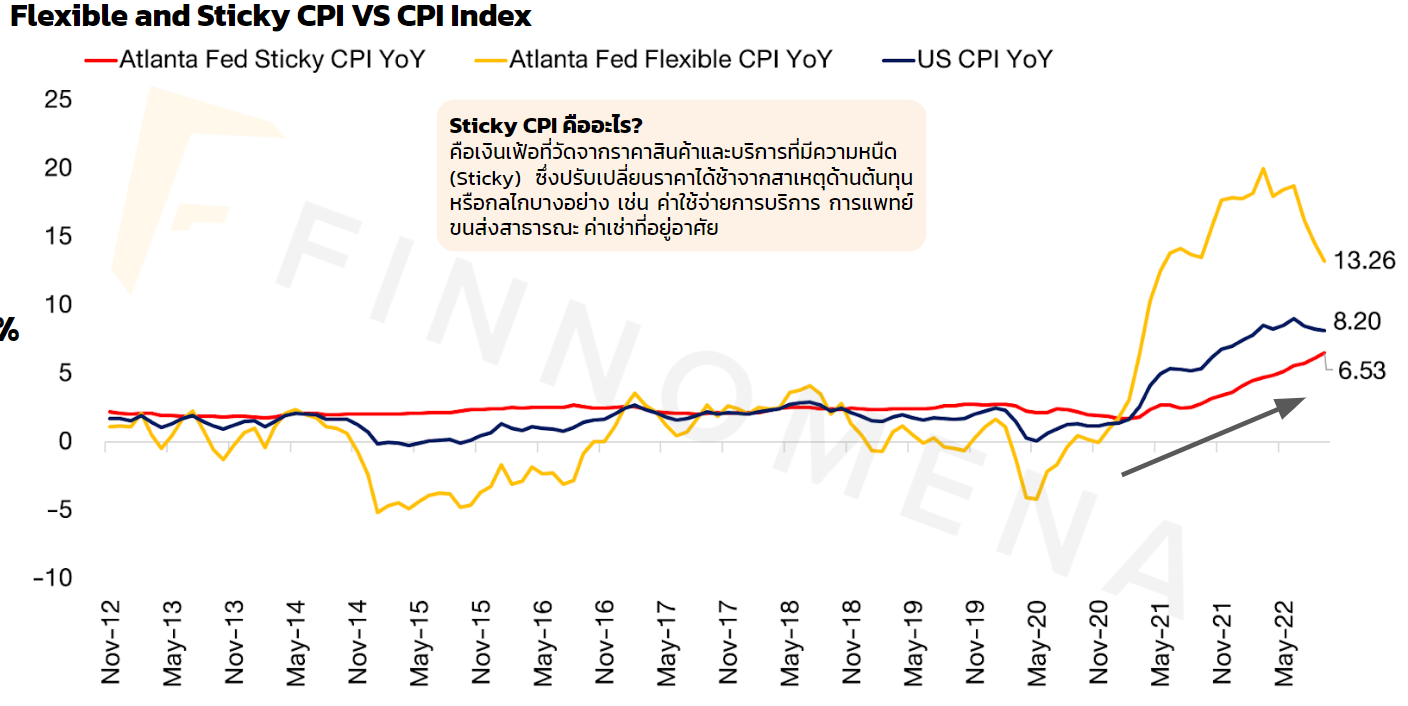

รูปที่ 8 US CPI, Sticky CPI & Flexible CPI (% YoY) | Source : FINNOMENA, Bloomberg As of 3/11/2022

ด้านเงินเฟ้อของสหรัฐฯ กลุ่ม Sticky CPI ที่วัดจากราคาสินค้าและบริการที่ปรับเปลี่ยนราคาได้ช้า ยังคงมีแนวโน้มในการปรับขึ้นอย่างต่อเนื่อง โดยเฉพาะอย่างยิ่งในกลุ่มของภาคบริการ เช่น ค่าเช่าบ้าน ค่าใช้จ่ายทางการแพทย์ สวนทางภาพรวมเงินเฟ้อที่ปรับตัวลดลงเล็กน้อย แต่ยังคงสูงกว่าเป้าหมาย 2% ของ Fed ค่อนข้างมาก อย่างไรก็ตามราคาบ้านและค่าเช่าที่เริ่มชะลอลง อาจเป็นสัญญาณที่ดีต่อภาพรวมในอนาคต

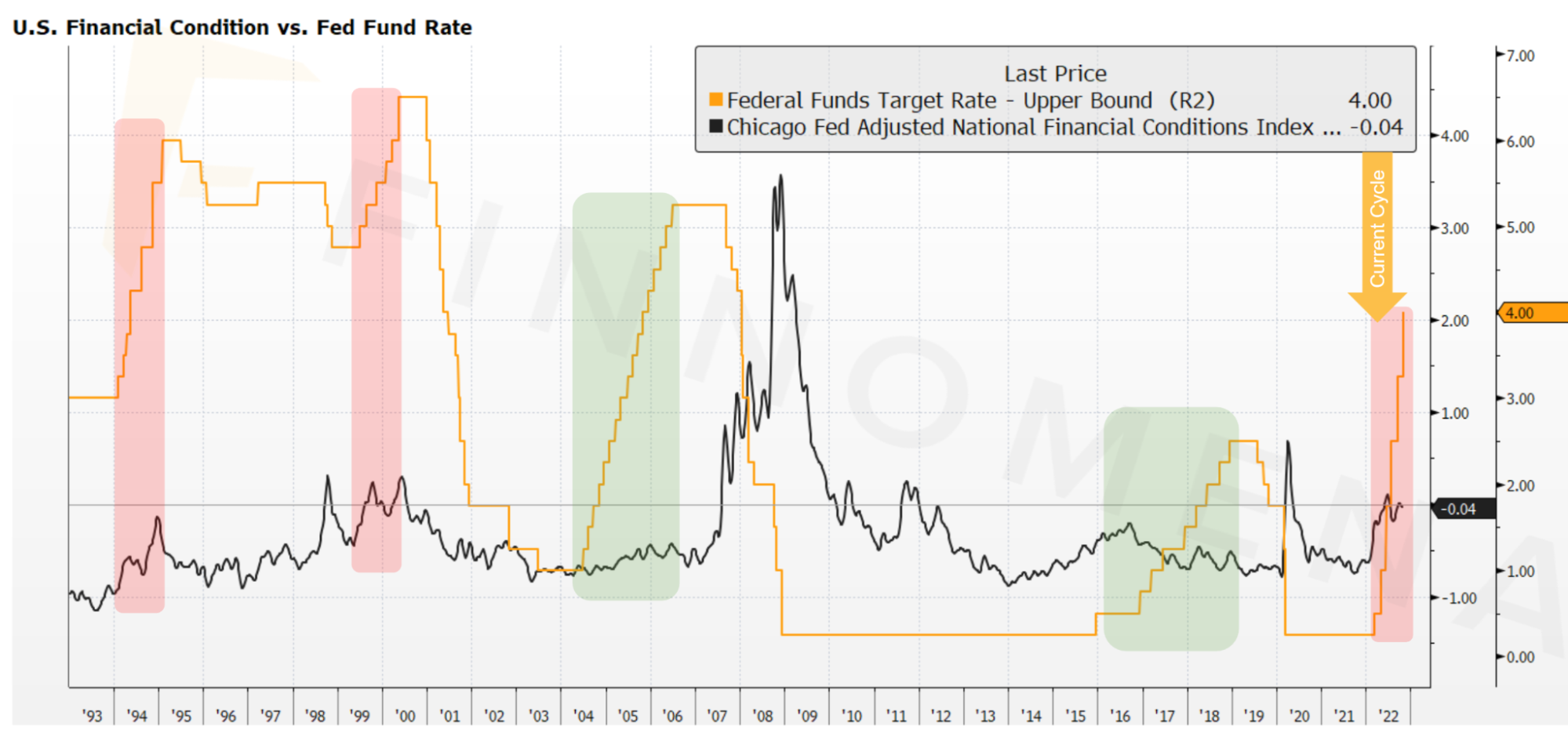

รูปที่ 9 Fed Fund Rate & US Financial Condition Index | Source : Bloomberg As of 3/11/2022

ขณะที่ Financial Condition Index แม้ว่า Fed จะเร่งขึ้นอัตราดอกเบี้ยจนถึง 4% แล้ว แต่ตลาดการเงินมีทิศทางตึงตัวเพิ่มมากขึ้นแต่ยังไม่ถึงระดับช่วง GFC ปี 2008 และ Covid-19 โดยปัจจุบันดัชนี Financial Condition Index เพิ่งจะเริ่มเข้าสู่ระดับตึงตัวเล็กน้อยที่ราว ๆ -0.04 เท่านั้น ซึ่งนั่นอาจหมายถึงระดับการตึงตัวที่อาจเพิ่มขึ้นได้ เป็นอีกปัจจัยที่กดดันราคาสินทรัพย์เสี่ยงได้ต่อไปในอนาคต

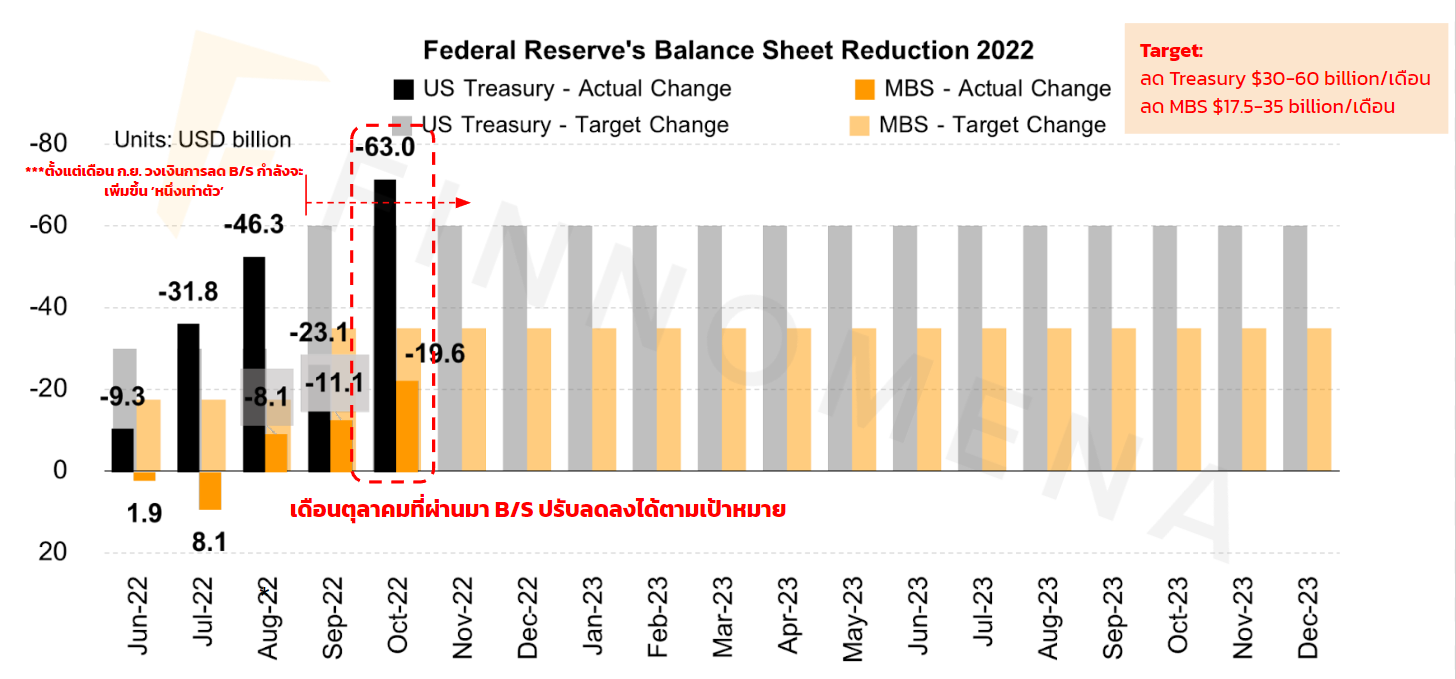

รูปที่ 10 Fed Balance Sheet Reduction | Source : FINNOMENA, Bloomberg As of 3/11/2022

มาดูอีกปัจจัยที่จะมากดดันสินทรัพย์เสี่ยงอย่าง การทำ Quantitative Tightening (QT) ซึ่งเริ่มในช่วงเดือนมิถุนายนที่ระดับ 47,500 ล้านดอลลาร์สหรัฐฯ ก่อนที่จะเพิ่มขึ้นสู่ระดับ 95,000 ล้านดอลลาร์สหรัฐฯ ในเดือนตุลาคม Fed ทำได้ตามเป้าหมายแบ่งเป็น ลดพันธบัตรรัฐบาลจำนวน 60,000 ล้านเหรียญสหรัฐฯ และ MBS ที่ 35,000 ล้านเหรียญสหรัฐฯ เพื่อลด Balance Sheet ที่ปรับตัวขึ้นสูงถึง 9 ล้านล้านดอลลาร์สหรัฐฯ จากการทำ Unlimited QE ในช่วงการระบาดของ Covid-19

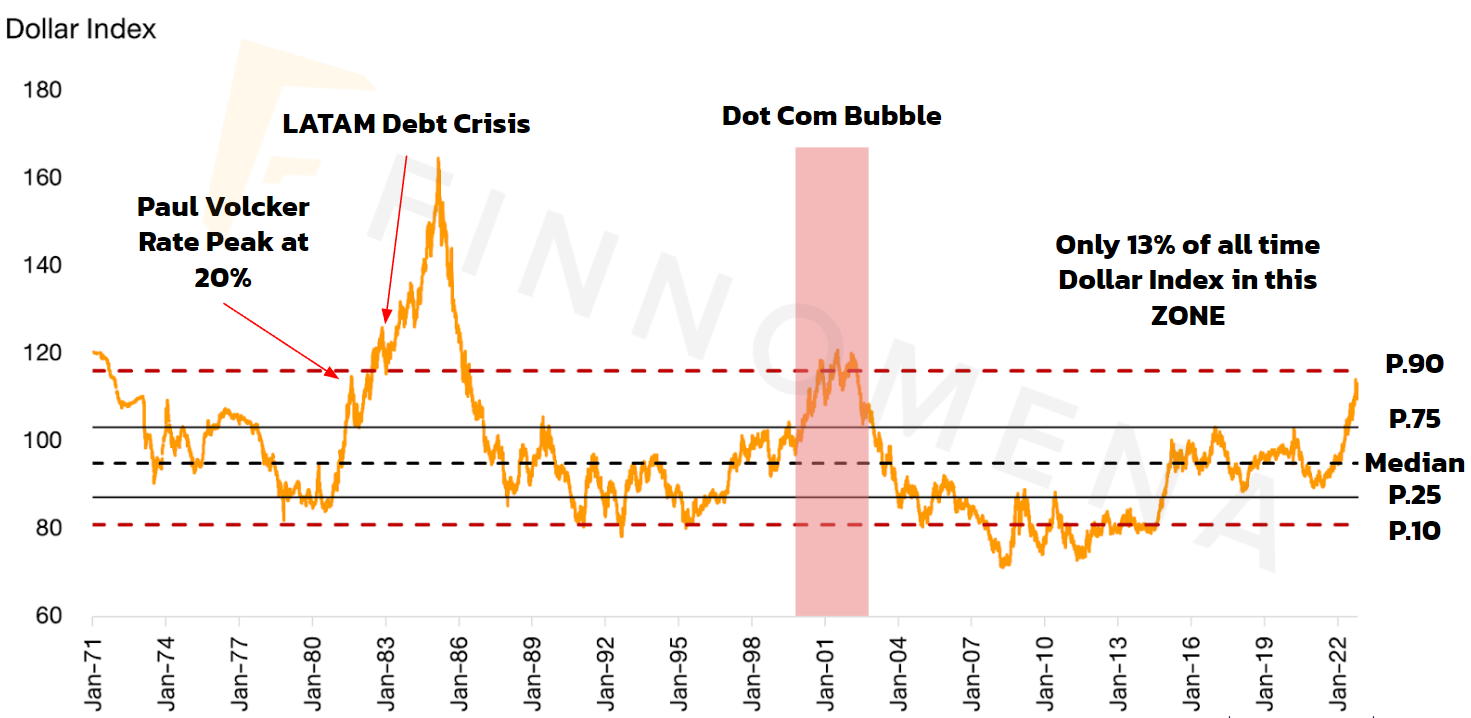

รูปที่ 11 : Dollar Index from 1/1/1971 – 04/11/2022 | Source : FINNOMENA, Bloomberg As of 3/11/2022

ซี่งผลจากการขึ้นดอกเบี้ยของ Fed และการทำ Quantitative Tightening เพื่อลดสภาพคล่องของออกจากระบบ ส่งผลให้ Dollar Index แข็งค่ามากขึ้นเมื่อเทียบกับสกุลเงินอื่นในระดับใกล้เคียง 90 Percentile ที่พบได้ไม่บ่อยนักในอดีต ทำให้ Upside การแข็งค่าของ Dollar Index อาจเริ่มจำกัดลง

MEVT – Earnings

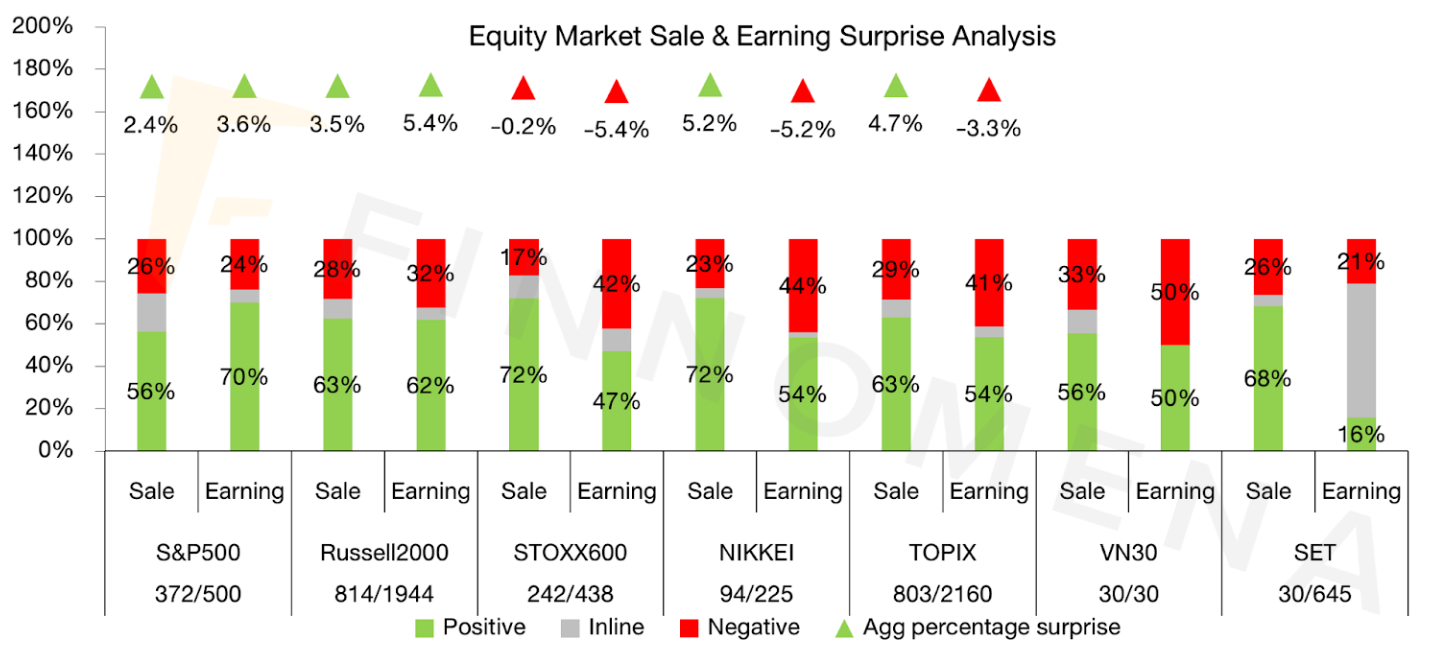

รูปที่ 12 Earning Surprise by Market : FINNOMENA, Bloomberg | Source : As of 3/11/2022

ผลประกอบการไตรมาสสามของบริษัทจดทะเบียนทั่วโลกยังคงดีกว่าคาดการณ์ โดยเฉพาะสหรัฐฯ ที่จำนวนบริษัทที่มีรายได้ดีกว่าคาด 56% และ กำไรดีกว่าคาดถึง 70% ท่ามกลางการเติบโตของรายได้และกำไรในภาพรวมที่ 11.75% และ 3.23% ตามลำดับ อย่างไรก็ตามมุมมองการเติบโตของเหล่าผู้บริหารส่วนใหญ่ออกมาในเชิงระมัดระวังเรื่องการดำเนินธุรกิจ ต้นทุนที่เพิ่มขึ้น และการการจ้างงานที่มีแนวโน้มชะลอตัวลง

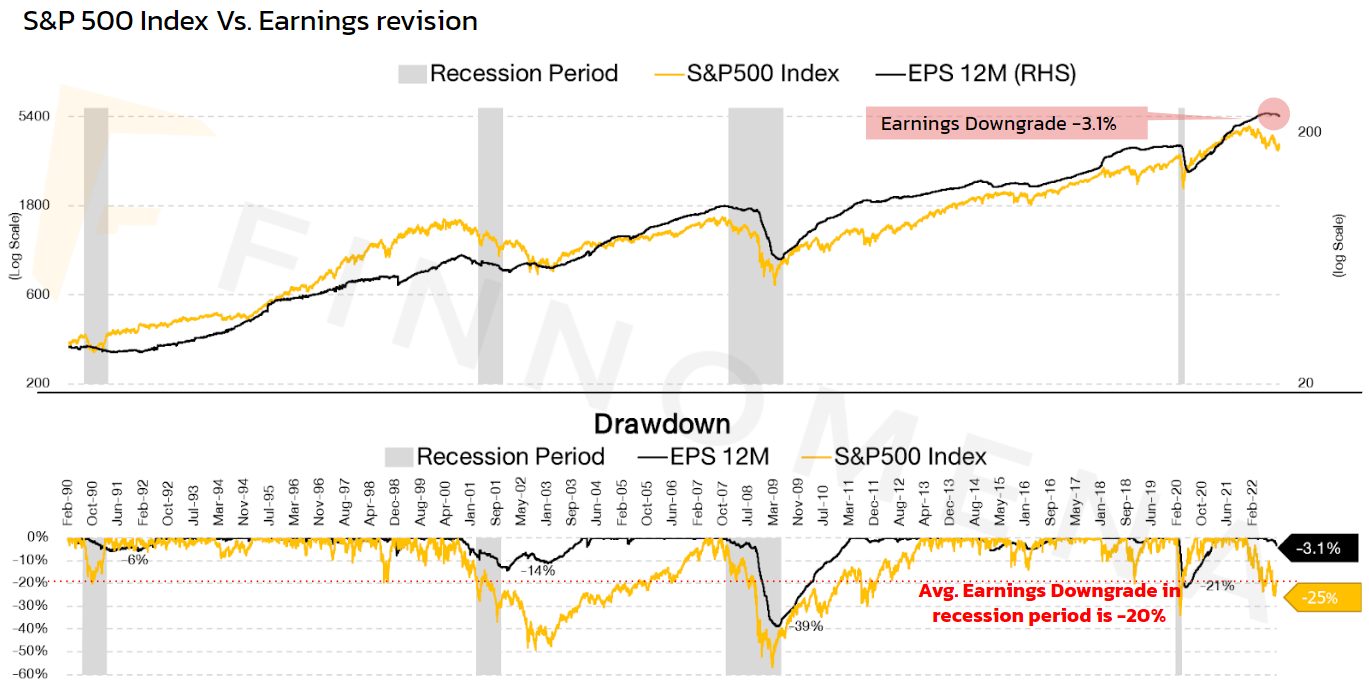

รูปที่ 13 S&P500 Earning Revision Since 1/1/1990 : FINNOMENA, Bloomberg | Source : As of 3/11/2022

ทำให้เราเริ่มเห็นสัญญาณการปรับประมาณการกำไรในช่วง 12 เดือนข้างหน้าที่ลดลง ที่โดยเฉลี่ยแล้วในช่วงเศรษฐกิจถดถอย การปรับลดประมาณการกำไรต่อหุ้นจะอยู่ที่ประมาณ 20% ซึ่งการปรับลดประมาณการกำไรนี้จะถูกติดตามอย่างใกล้ชิด ในฐานะหนึ่งในสัญญาณการกลับเข้าลงทุนในสินทรัพย์เสี่ยงอย่างหุ้นเมื่อถึงเวลาที่เหมาะสม

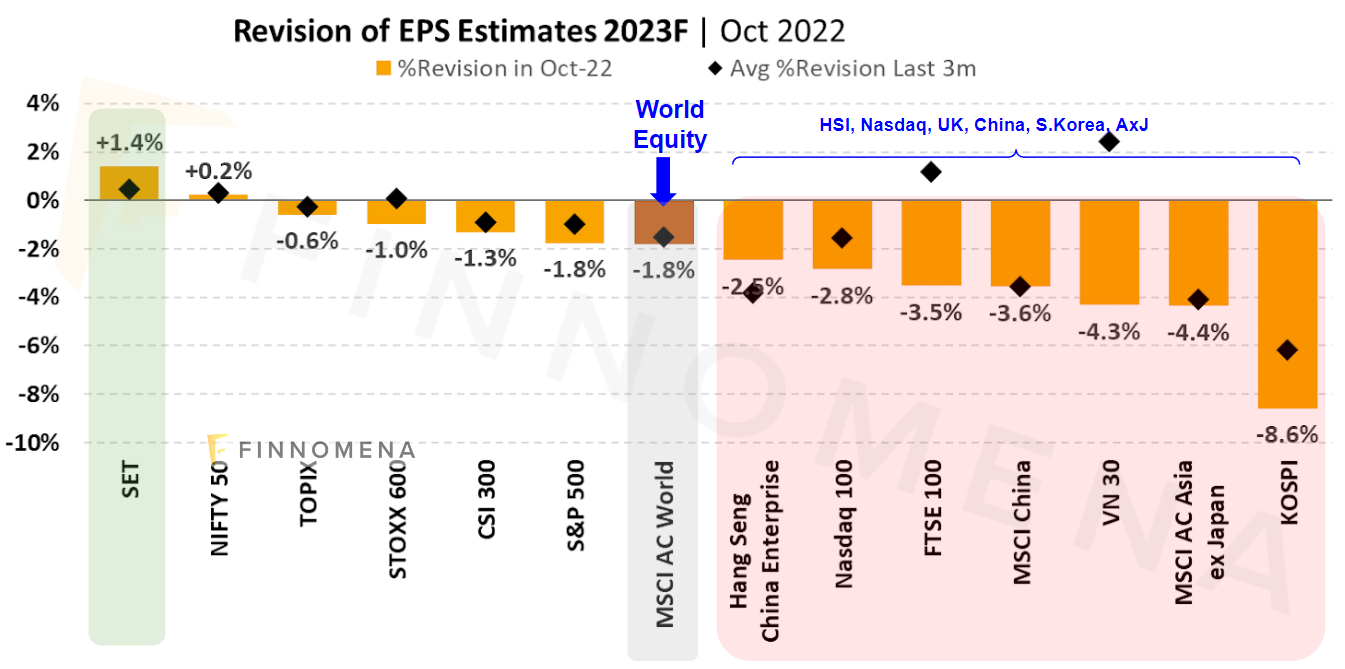

รูปที่ 14 October & 3 Months Average Earning Revision by market : FINNOMENA, Bloomberg | Source : As of 3/11/2022

ซึ่งในภาพรวมนั้นตลาดหุ้นต่างๆ ถูกปรับลดคาดการณ์อย่างต่อเนื่อง ยกเว้น SET Index และ NIFTY50 ที่ถูกปรับคาดการณ์เพิ่มขึ้นเล็กน้่อยในเดือนตุลาคมที่ผ่านมา ที่ระดับ 1.4% และ 0.2% ตามลำดับ

MEVT – Valuation

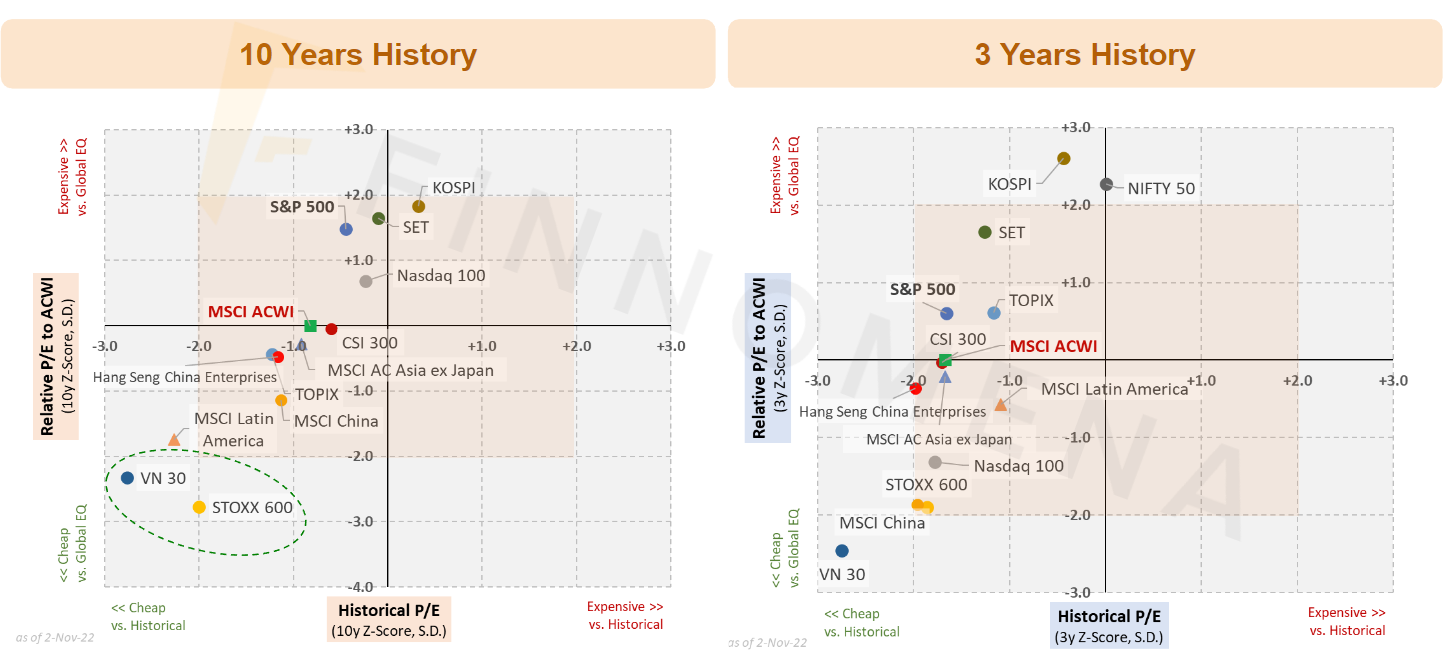

รูปที่ 15 Current 12 Months Forward P/E to 3 & 10 Years History : FINNOMENA, Bloomberg | Source : As of 3/11/2022

ในส่วนปัจจัยเชิงมูลค่าของตลาด เราเห็นการปรับตัวลงมาของตลาดหุ้นทั่วโลกที่ทำให้ PE ในเชิงเปรียบเทียบมีการปรับตัวย่อลงมาอยู่ต่ำกว่าค่าเฉลี่ยทั้งของตัวเองในอดีตและเทียบกับหุ้นโลก โดยดัชนีที่มี Valuation ที่ถูกมากในเชิงเปรียบเทียบ คือ

- ดัชนี VN30 ที่ระดับ 8.3x หรือเท่ากับ -2.8SD เมื่อเทียบกับช่วง 3 ปีที่ผ่านมา

- ดัชนี Stoxx600 ที่ระดับ 13.1x หรือเท่ากับ -2.xSD เมื่อเทียบกับช่วง 3 ปีที่ผ่านมา

- และดัชนี Hang Seng ที่อยู่ในระดับ Deep Discount ที่ระดับ PE 8.6x หรือเท่ากับ -2SD เมื่อเทียบกับช่วง 3 ปีที่ผ่านมา ซึ่งเรามองว่าเป็นโอกาสการลงทุนทั้งในระยะสั้นทางเทคนิคและเป็นจังหวะสะสมในระยะยาว

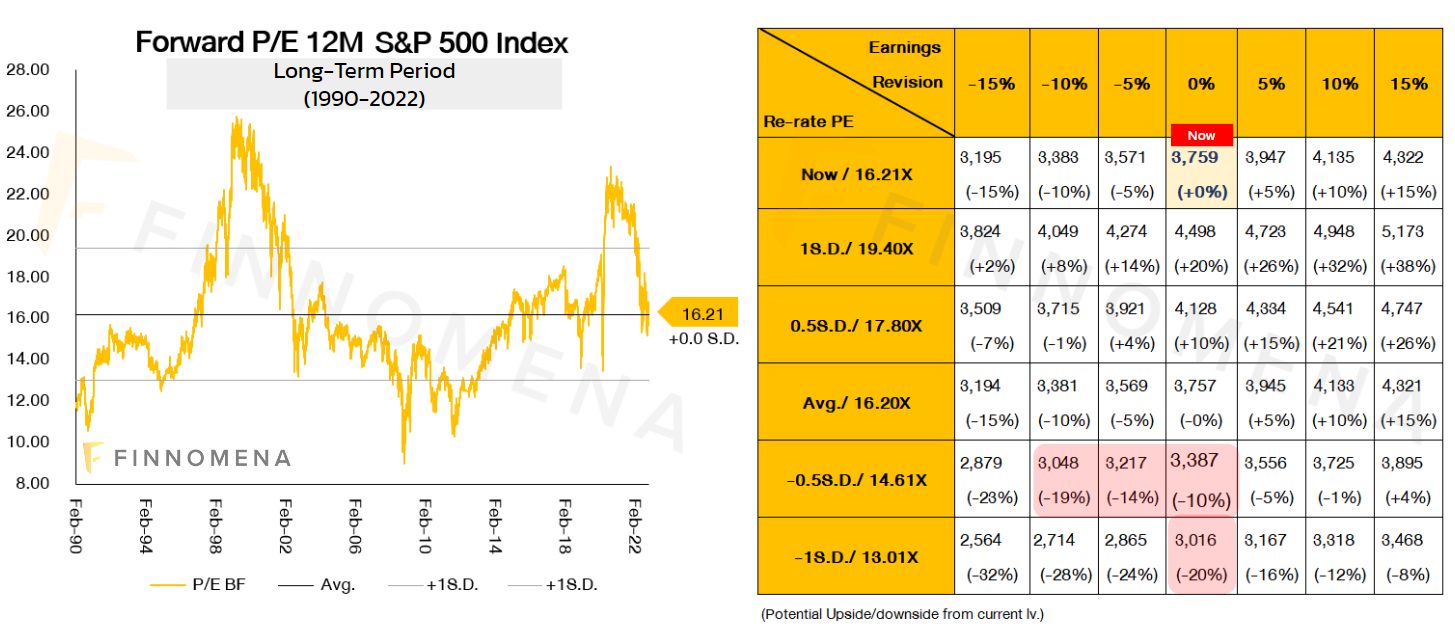

รูปที่ 16 S&P500 12 Months Forward P/E from 1990 to Current & Sensitivity Analysis : FINNOMENA, Bloomberg | Source : As of 3/11/2022

ด้านตลาดหุ้นสหรัฐฯ มีมูลค่าถูกลงเทียบกับค่าเฉลี่ยในอดีต โดยซื้อขายกันที่ PE 16.2 เท่า หรือระดับ 0 SD. แต่เรามองว่าการปรับประมาณการกำไรที่เริ่มถูกปรับลงจะทำให้ตลาดหุ้นสหรัฐยังมีความเสี่ยง และอาจจะมี Drawdown ได้อีกประมาณ10-20% ทำให้เรายังแนะนำนักลงทุนใช้ FINNOMENA Playbook หรือการลงทุนแบบระมัดระวังในการตัดสินใจลงทุนในหุ้นสหรัฐฯ

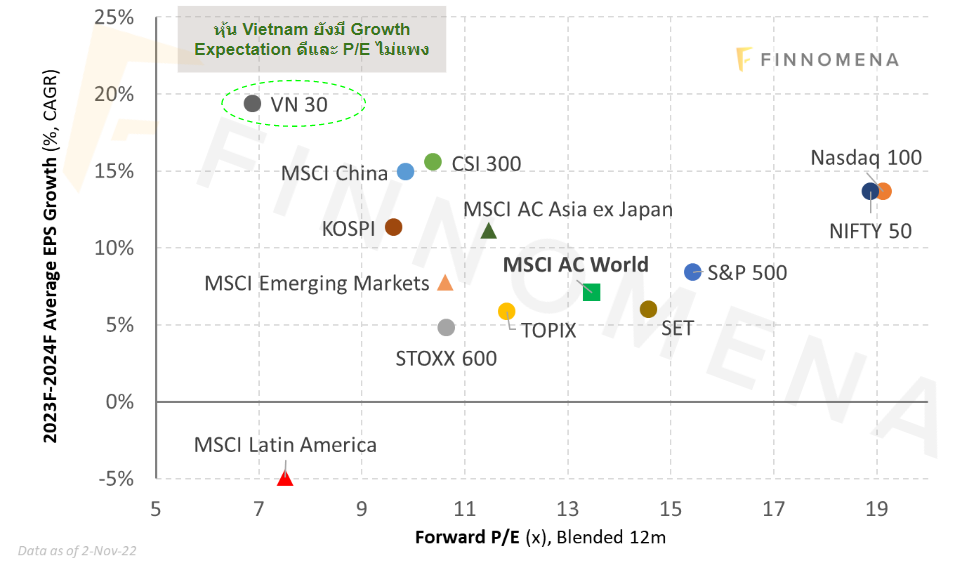

รูปที่ 17 12 Months Forward P/E & 2023-2024 Average EPS Growth by Market : FINNOMENA, Bloomberg | Source : As of 3/11/2022

ขณะที่เวียดนามและจีนนั้นยังคงถูกคาดการณ์การเติบโตอย่างโดดเด่น โดยเวียดนามถูกคาดว่าจะมีอัตราการเติบโตของกำไรต่อหุ้นที่ 20% ในปีหน้า ด้านจีนจะมีอัตราการเติบโตถึง 15% ด้วยระดับมูลค่าเมื่อพิจารณาจาก Forward PE ที่ระดับ 7-9 เท่า ซึ่งถือว่ามีส่วนเผื่อเพื่อความปลอดภัยในระดับหนึ่ง

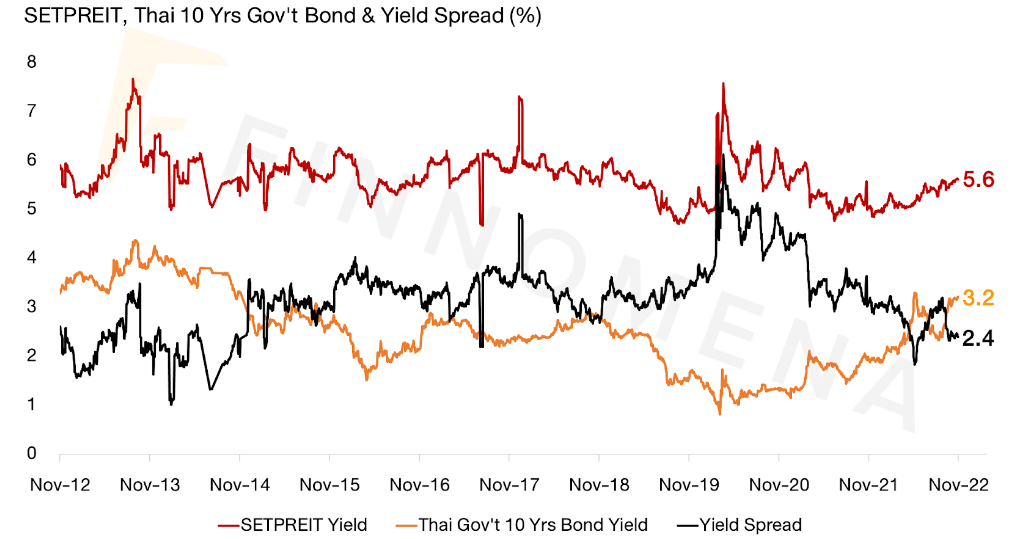

รูปที่ 18 :Yield Spread between SETPREITs Yield & Thai 10 Years Government Bond | Source : FINNOMENA, Bloomberg As of 3/11/2022

สำหรับการลงทุนในสินทรัพย์ทางเลือกอย่างกองทุนอสังหาริมทรัพย์ มีความน่าสนใจที่ลดลงเมื่อเทียบกับผลตอบแทนพันธบัตรรัฐบาลในช่วงที่ดอกเบี้ยเป็นขาขึ้น โดย Yield Spread หรือ Premium ที่ 2.4% ดูไม่คุ้มกับความผันผวนที่เราจะได้รับสำหรับการถือครองกองทุนอสังหาริมทรัพย์

MEVT – Technical

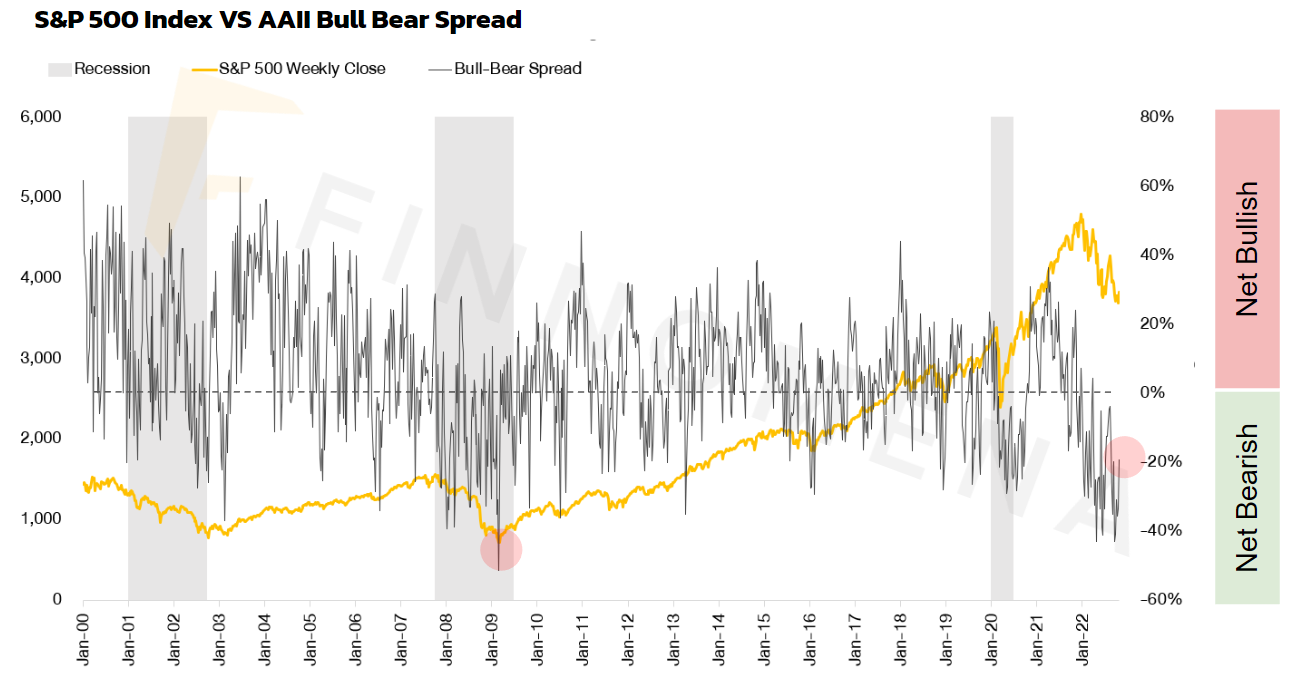

รูปที่ 19 :S&P500 Index & AAII Bull Bear Spread | Source : FINNOMENA, Bloomberg As of 3/11/2022

ในด้านดัชนี AAII US Investor Sentiment Bull Bear Spread ที่บ่งบอกถึงมุมมองของตลาดว่าจะเป็น Bullish-Bearish ของนักลงทุนรายย่อยในสหรัฐฯ โดยเชิง Sentiment นักลงทุนรายย่อยใน U.S. ตอนนี้กำลัง ”กลัวสุดขีด (Bearish)” แต่ยังไม่เท่าระดับในวิกฤติปี 2008 แต่ขัดแย้งกับ Position Survey ของนักลงทุนรายย่อยที่มีการขายหุ้นบางส่วนเท่านั้น

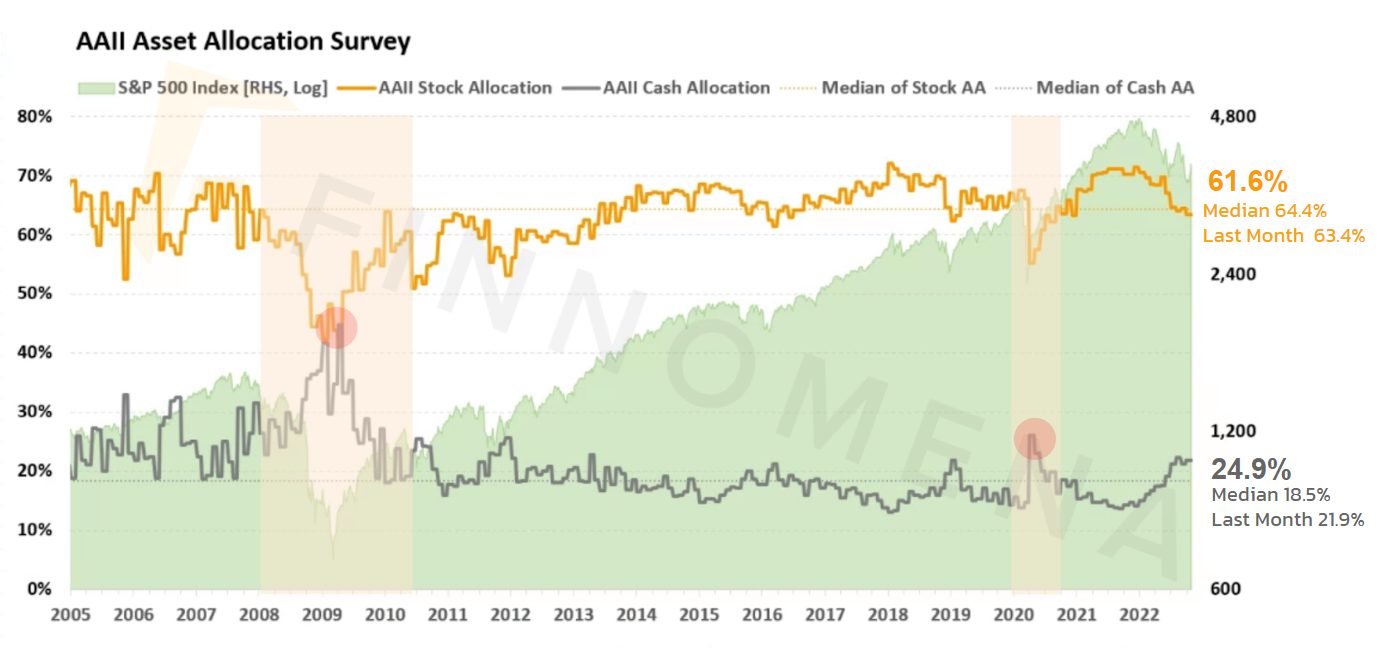

รูปที่ 20 :S&P500 Index & AAII Allocation Survey | Source : FINNOMENA, Bloomberg As of 3/11/2022

จากผลสำรวจของ AAII Asset Allocation ที่ทำการสำรวจสัดส่วนการถือครองหุ้นและเงินสดของนักลงทุนรายย่อยในสหรัฐฯ ล่าสุดเริ่มถือหุ้นลดลงจากช่วงก่อนหน้า จึงทำให้มีสัดส่วนของเงินสดมากขึ้นกว่าค่าเฉลี่ย โดยรวมนักลงทุนรายย่อยมีความกังวลมากขึ้นอย่างต่อเนื่อง แต่ยังไม่ได้ขายหุ้นออกมาเท่าช่วงวิกฤติในอดีต โดยรวมทั้ง Market Breadth และ Sentiment ของนักลงทุนบ่งชี้ว่า ตลาดกังวลแต่ยังไม่ได้ยอมแพ้สุดถึงระดับ Recession

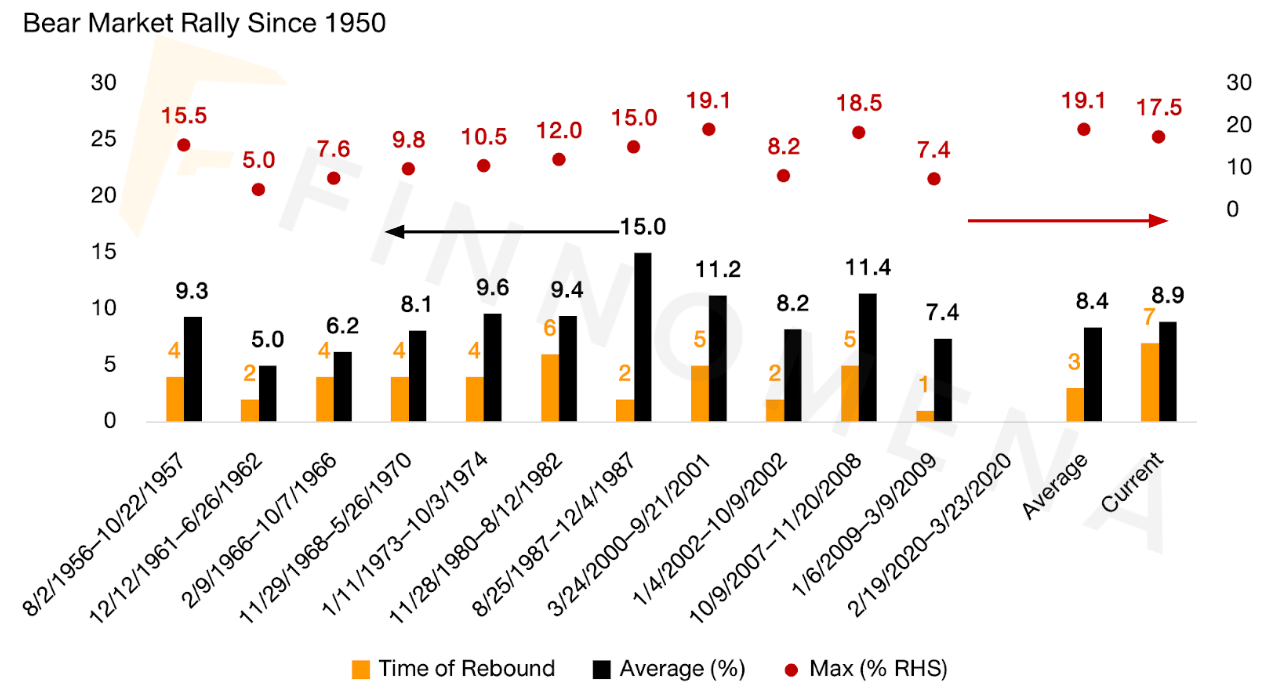

รูปที่ 21 :Bear Market Rally Statistic Since 1950 | Source : FINNOMENA, Bloomberg As of 3/11/2022

ในช่วงเวลาที่ตลาดปรับตัวลงมากกว่า 20% ซึ่งนับว่าเป็นตลาดหมี (Bear Market) หรืออยู่ในแนวโน้มขาลง ซึ่งมักจะมีการรีบาวน์หรือการปรับตัวขึ้นในช่วงสั้นโดยไม่ได้เปลี่ยนแนวโน้มหลักให้เป็นขาขึ้น เรียกว่า Bear Market Rally

นับตั้งแต่ปี 1950 เกิดภาวะตลาดหมีมาแล้วทั้งสิ้น 12 ครั้ง (ไม่นับรวมรอบปัจจุบัน) ปรากฏว่ามีเพียง 1 ครั้ง ที่ไม่เกิด Bear Market Rally คือในช่วงวิกฤติ COVID-19 ปี 2020 แต่นอกจากนั้นแล้วมักเกิด Bear Market Rally เสมอ เฉลี่ย 3 ครั้ง สร้างผลตอบแทนเฉลี่ยต่อครั้ง 8.4% และมีการรีบาวน์ที่สูงที่สุดคือ 19.1% ในช่วงวิกฤติ Dot Com ปี 2000

รูปที่ 22 :S&P500 TF Day | Source : Tradingview.com As of 3/11/2022

เมื่อพิจารณามาที่ปัจจุบัน Bear Market Rally เกิดขึ้นแล้ว 7 ครั้งด้วยกัน โดยที่การเกิดขึ้นครั้งล่าสุด ในเดือนตุลาคม นั้นปรับตัวขึ้นสูงสุด 9.51% บนความคาดหวังว่า FOMC จะใช้นโยบายการเงินตึงตัวน้อยลง (Less Hawkish) จากความกังวลเศรษฐกิจถดถอย ทำให้การปรับตัวขึ้นในครั้งนี้ยังมีโอกาสเป็นได้ทั้ง Bear Market Rally ไปจนถึง Fake Bull หรือแม้กระทั่งขาขึ้นรอบใหม่ หากท่าทีของ FOMC Hawkish น้อยลง กว่าที่ตลาดคาดการณ์ และ/หรือ FOMC สามารถควบคุมอัตราเงินเฟ้อได้ โดยที่ไม่ก่อให้เกิดเศรษฐกิจถดถอย (Recession)

FINNOMENA Recommended

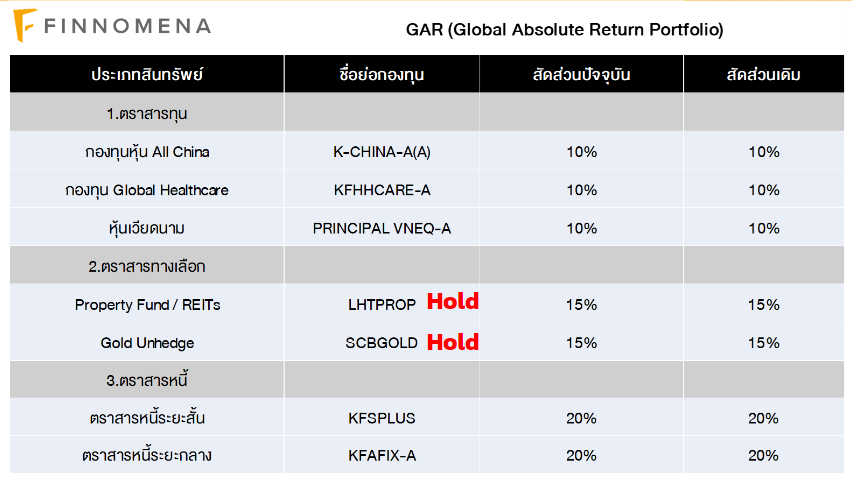

นับตั้งแต่กลางปีที่ผ่านมา GAR ได้ถือครองสินทรัพย์เสี่ยงอย่างหุ้นที่ระดับ 30% จากมุมมองการเข้าสู่ภาวะเศรษฐกิจถดถอย ทำให้ปัจจุบันนั้น GAR มีความเสี่ยงที่ต่ำกว่าเมื่อเทียบกับตลาดหุ้นโดยรวมแล้ว อีกทั้งยังมีสินทรัพย์ปลอดภัยสภาพคล่องสูงอย่างตราสารหนี้ถึง 40% ทำให้หาก FINNOMENA Investment Team ประเมินว่าความเสี่ยงลดลงอย่างมีนัยสำคัญเมื่อไหร่ พอร์ตจะสามารถปรับเปลี่ยนได้ทันต่อสถานการณ์ จึงยังคงแนะนำสัดส่วนการลงทุนต่อ

อย่างไรก็ตามเพื่อบริหารความเสี่ยงจากการปรับตัวขึ้นของสกุลเงินดอลลาร์ในช่วงที่ผ่านมา ทำให้มี Upside ที่เริ่มจำกัด และความน่าสนใจของ REITs ไทยที่ลดลง FNNOMENA Investment Team จึงแนะนำชะลอการลงทุนใน SCBGOLD และ LHTPROP ชั่วคราว ระหว่างพิจารณาคำแนะในอนาคต

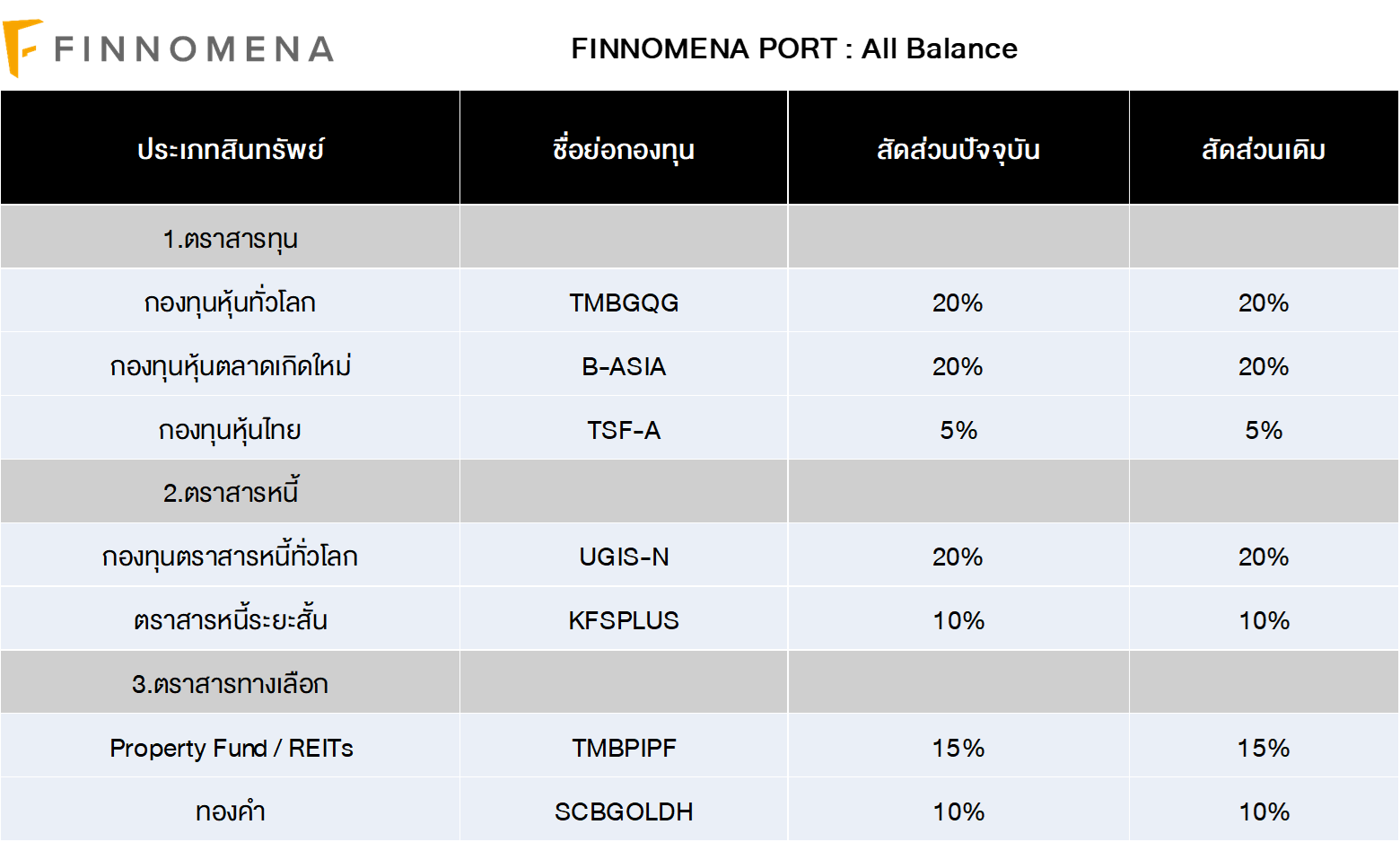

All Balance Port ซึ่งเป็นพอร์ตการลงทุนแบบ Strategic Asset Allocation ที่จัดสัดส่วนการลงทุนด้วย Black-Litterman Model หัวใจของ FINNOMENA Robo-Advisor ที่ผสมผสานระหว่างโมเดลทางคณิตศาสตร์ที่ช่วยคำนวณค่าสถิติในอดีตกับมุมมองการลงทุนในอนาคตจากผู้แนะนำการลงทุนถือครองสัดส่วนหุ้นในระดับ 45% ซึ่งเป็นระดับที่ต่ำที่สุดตามนโยบายการการลงทุนแล้ว

เมื่อประกอบกับการกระจายการลงทุนในสินทรัพย์อื่นอย่าง ตราสารหนี้ ทองคำ และกองทุนรวมอสังหาริมทรัพย์ ซึ่งช่วยลดความเสี่ยงของพอร์ตการลงทุนโดยรวมลงมาอีกบางส่วนนั้นมีความเหมาะสมกับสถานการณ์ปัจจุบันแล้ว FINNOMENA Investment Team จึงแนะนำคงสัดส่วนการลงทุน

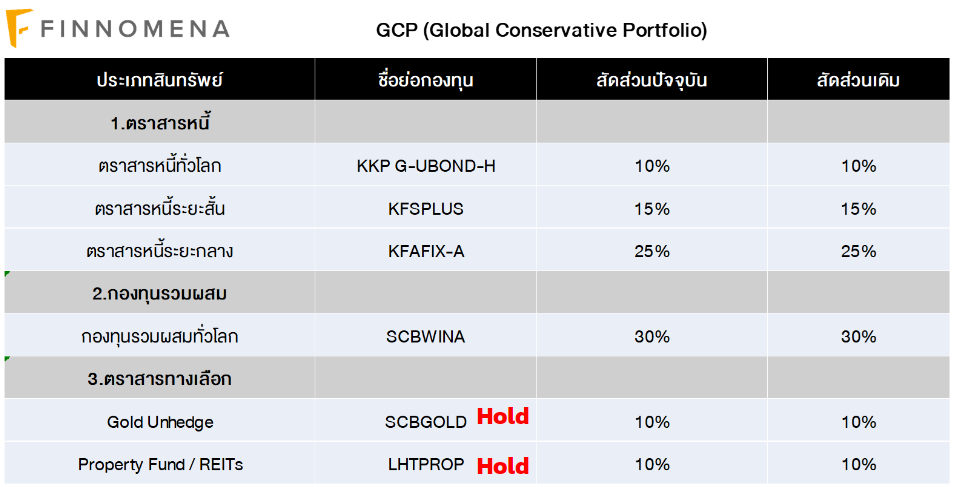

นับตั้งแต่กลางปีที่ผ่านมา GCP ได้ลดการถือครองสินทรัพย์เสี่ยงอย่างหุ้นโดยตรงแล้ว จากมุมมองการเข้าสู่ภาวะเศรษฐกิจถดถอย ทำให้ปัจจุบันนั้น GCP มีความเสี่ยงที่ต่ำกว่าเมื่อเทียบกับตลาดหุ้นโดยรวมแล้ว

อีกทั้งยังมีสินทรัพย์ปลอดภัยสภาพคล่องสูงอย่างตราสารหนี้ถึง 50% ทำให้หาก FINNOMENA Investment Team ประเมินว่าความเสี่ยงลดลงอย่างมีนัยสำคัญเมื่อไหร่ พอร์ตจะสามารถปรับเปลี่ยนได้ทันต่อสถานการณ์ จึงยังคงแนะนำสัดส่วนการลงทุนต่อ

อย่างไรก็ตามเพื่อบริหารความเสี่ยงจากการปรับตัวขึ้นของสกุลเงินดอลลาร์ในช่วงที่ผ่านมา ทำให้มี Upside ที่เริ่มจำกัด และความน่าสนใจของ REITs ไทยที่ลดลง FNNOMENA Investment Team จึงแนะนำชะลอการลงทุนใน SCBGOLD และ LHTPROP ชั่วคราว ระหว่างพิจารณาคำแนะในอนาคต

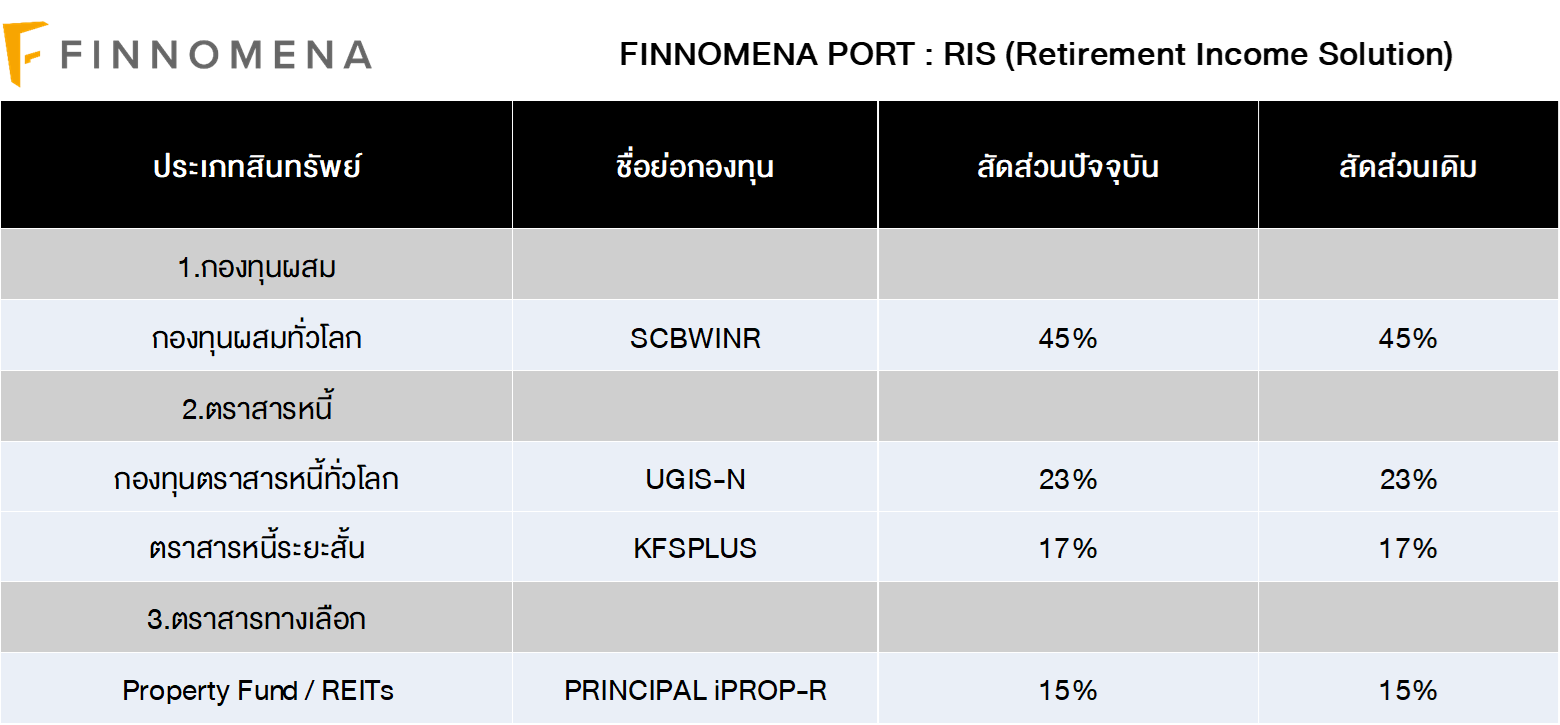

RIS ยังคงมีความผันผวนที่ต่ำเมื่อเทียบกับภาวะการลงทุนโดยรวมทั่วโลก อีกทั้งยังสามารถสร้างกระแสเงินสดที่สม่ำเสมอได้ แต่ต่ำกว่าเป้าหมายที่ 3-3.5% เล็กน้อย

พร้อมด้วยสัดส่วนการลงทุนในตราสารหนี้ซึ่งเป็นสินทรัพย์ปลอดภัย และสภาพคล่องอย่าง KFSPLUS นั้นพร้อมต่อการปรับเข้าสู่สินทรัพย์อื่นๆ ทำให้หาก FINNOMENA Investment Team ประเมินว่าความเสี่ยงลดลงอย่างมีนัยสำคัญเมื่อไหร่ พอร์ตจะสามารถปรับเปลี่ยนได้ทันต่อสถานการณ์ เพื่อรับโอกาสสร้างผลตอบแทนที่ใกล้เคียงเป้าหมายทั้งกระแสเงินสด และเงินต้น บนความเสี่ยงที่เหมาะสม จึงยังคงแนะนำสัดส่วนการลงทุนต่อ

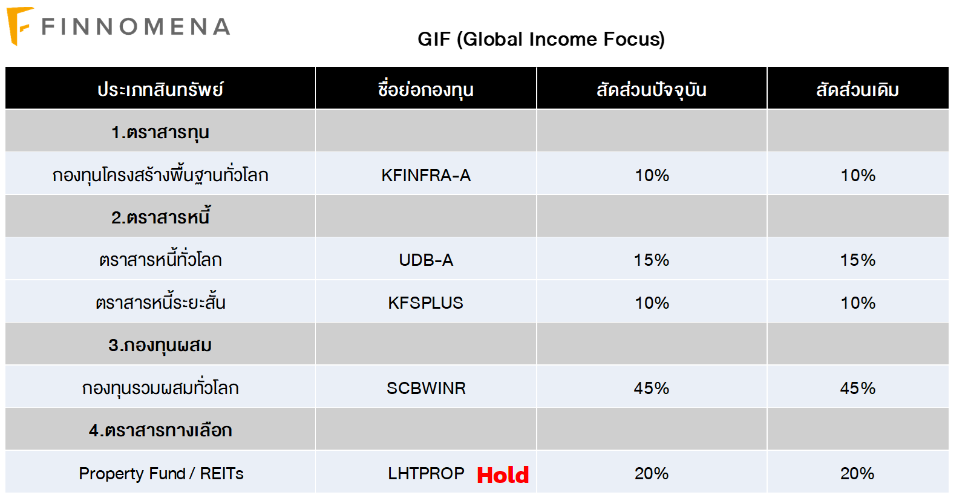

GIF ยังคงมีความผันผวนที่ต่ำเมื่อเทียบกับภาวะการลงทุนโดยรวมทั่วโลก อีกทั้งยังสามารถสร้างกระแสเงินสดที่สม่ำเสมอได้ แต่ต่ำกว่าเป้าหมายที่ 3-5% เล็กน้อย

อย่างไรก็ตามสัดส่วนการลงทุนในตราสารหนี้ซึ่งเป็นสินทรัพย์ปลอดภัย และสภาพคล่องอย่าง KFSPLUS นั้นพร้อมต่อการปรับเข้าสู่สินทรัพย์อื่นๆ ทำให้หาก FINNOMENA Investment Team ประเมินว่าความเสี่ยงลดลงอย่างมีนัยสำคัญเมื่อไหร่ พอร์ตจะสามารถปรับเปลี่ยนได้ทันต่อสถานการณ์ เพื่อรับโอกาสสร้างผลตอบแทนที่ใกล้เคียงเป้าหมายทั้งกระแสเงินสด และเงินต้น บนความเสี่ยงที่เหมาะสม จึงยังคงแนะนำสัดส่วนการลงทุนต่อ

อย่างไรก็ตามความน่าสนใจของ REITs ไทยที่ลดลง FNNOMENA Investment Team จึงแนะนำชะลอการลงทุนใน LHTPROP ชั่วคราว ระหว่างพิจารณาคำแนะในอนาคต

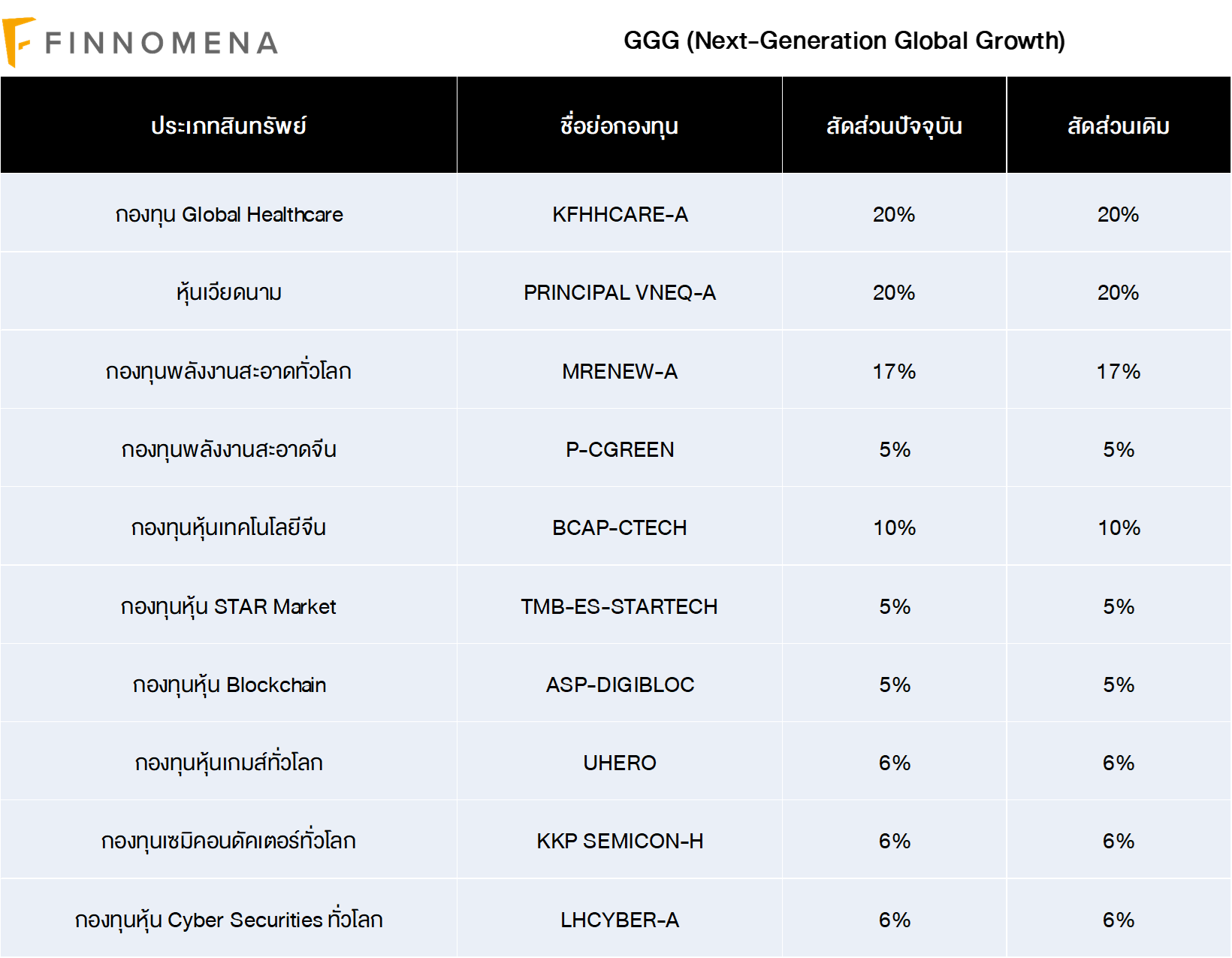

GGG ซึ่งเป็นพอร์ตที่แนวทางลงทุนหุ้น 100% ตลอดเวลา กระจายการลงทุนหลากหลายธีม ประเทศ และใช้ Min.Volatility Optimization เป็นแนวทางในการจัดสรรน้ำหนักเพื่อลดความเสี่ยง ได้ถูกตรวจสอบทั้งในเชิงโมเดลการลงทุน และ กองทุนรวมที่ถือครอง ซึ่งยังคงมีความเหมาะสมกับสถานการณ์การลงทุนปัจจุบัน FINNOMENA Investment Team จึงแนะนำคงสัดส่วนการลงทุนเดิม

—————————————————————————————————————————

คำเตือน

ผู้ลงทุนควรศึกษาข้อมูลสำคัญของกองทุนโดยเฉพาะนโยบายกองทุน ความเสี่ยง และผลการดำเนินงานของกองทุน โดยสามารถขอข้อมูลจากผู้แนะนำก่อนตัดสินใจลงทุน | ผลการดำเนินงานในอดีต และผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต | ผู้ลงทุนอาจมีความเสี่ยงจากอัตราแลกเปลี่ยน เนื่องจากการป้องกันความเสี่ยงขึ้นอยู่กับดุลพินิจของผู้จัดการกองทุน | กองทุนรวมนี้ลงทุนกระจุกตัว ผู้ลงทุนจึงควรพิจารณาการกระจายความเสี่ยงของ พอร์ตการลงทุนโดยรวมของตนเองด้วย | สอบถามข้อมูลเพิ่มเติมหรือขอรับหนังสือชี้ชวนได้ที่บริษัทหลักทรัพย์นายหน้าซื้อขายหน่วยลงทุน ฟินโนมีนา จำกัด ในช่วงเวลาวันทำการตั้งแต่ 09:00-17:00 น. ที่หมายเลขโทรศัพท์ 02 026 5100 และทาง LINE “@FINNOMENAPORT