ดาวน์โหลดบทความ “ปี 2020 ลงทุนอะไรดี?” คลิก

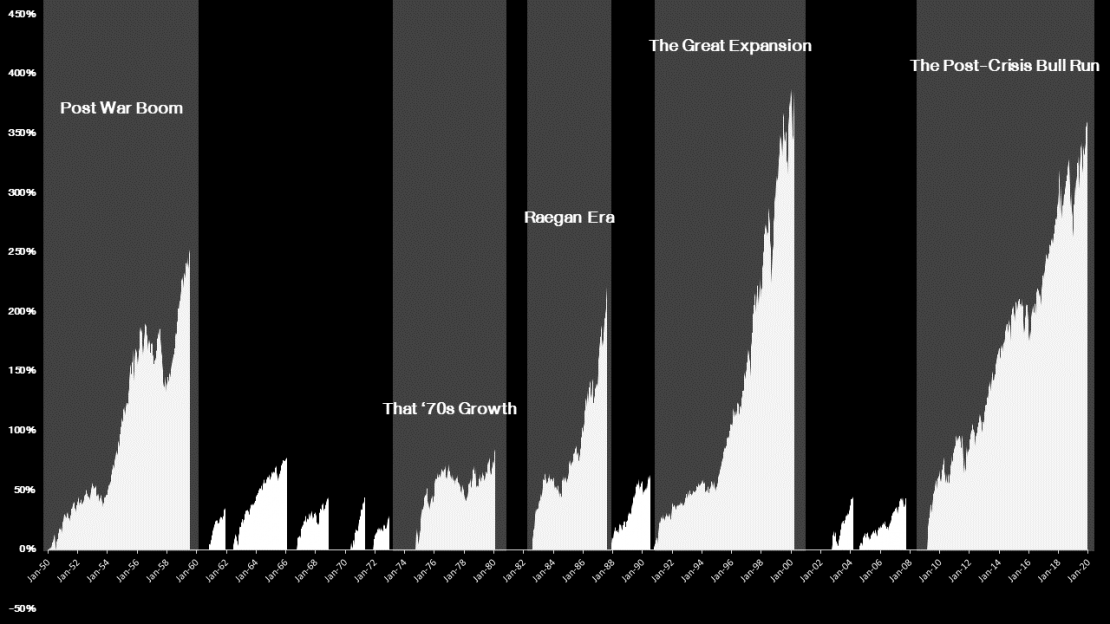

รูปที่ 1 อัตราผลตอบแทน S&P 500 ในแต่ละช่วงเวลา As of 10/12/2019

รูปที่ 1 อัตราผลตอบแทน S&P 500 ในแต่ละช่วงเวลา As of 10/12/2019

Source : Bloomberg

เพื่อให้ได้มุมมองและกลยุทธ์การลงทุนที่จะสร้างผลตอบแทนที่ดีให้กับท่านนักลงทุนในระยะยาว FINNOMENA Investment Team ได้ทำการวิเคราะห์และสรุปภาพรวมเศรษฐกิจ, สิ่งที่นักลงทุนต้องรู้เพื่อเตรียมรับมือ และโอกาสในการลงทุน มาให้ได้อ่านกันในบทความ Investment Strategy 2020 ในชื่อว่า “Blueprint through the late BULL CYCLE” ซึ่งหมายถึงรอบเศรษฐกิจและตลาดหุ้นขาขึ้นที่มีแนวโน้มจะยาวนานมากขึ้นกว่าหลาย ๆ รอบวัฏจักรของตลาดที่ผ่านมา รายละเอียดเป็นอย่างไร ไปดูกัน

เราขอเริ่มต้นด้วยการตอบคำถามที่นักลงทุนส่วนใหญ่ในตลาดกังวลกันอยู่ตอนนี้ นั่นก็คือ ปลายวัฎจักรตลาดกระทิง หรือ Late Bull Market Cycle นี้จะยังดำเนินต่อไปหรือไม่ เพราะถ้าย้อนกลับไปดูประวัติศาสตร์ 80 ปีที่ผ่านมา เราจะพบว่า ณ ช่วงเวลาที่เรายืนอยู่ตรงนี้ ถือเป็นตลาดกระทิงที่ยาวนานที่สุดของประวัติศาสตร์โลกยุคใหม่ ซึ่งเริ่มต้นตั้งแต่วันที่ 9 มี.ค. 2009 จนถึงเวลานี้ซึ่งกินเวลาเกือบ 11 ปีแล้ว

เรายังอยู่ในปลายวัฏจักรขาขึ้น ไม่ใช่ภาวะเศรษฐกิจถดถอย

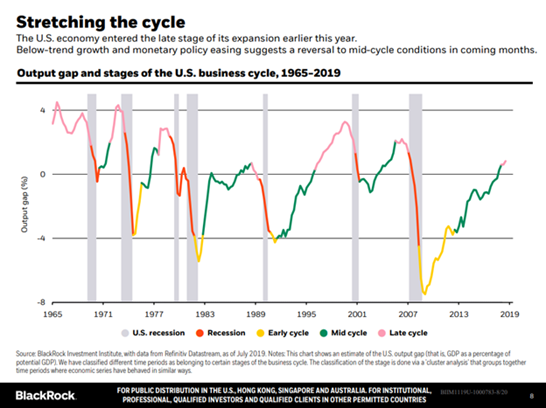

มุมมองของเราเชื่อว่า เราเพิ่งเข้าสู่ช่วงเริ่มต้นของ “ปลายวัฎจักรตลาดกระทิง” ทั้งนี้เป็นการพิจารณาจากเศรษฐกิจสหรัฐฯ เป็นหลัก จากขนาดของเศรษฐกิจที่ใหญ่ถึงประมาณ 1 ใน 4 ของขนาดเศรษฐกิจโลก โดยหากดูตัวเลข Output Gap ซึ่งหมายถึงส่วนต่างระหว่างกำลังการผลิตที่เกิดขึ้นจริง ณ ปัจจุบัน กับ ประสิทธิภาพที่สามารถผลิตได้จริงของสหรัฐฯ ณ ระดับปัจจุบัน จะพบว่าเราเพิ่งเข้าสู่ช่วงเริ่มต้นของปลายวัฎจักรเศรษฐกิจ และจากข้อมูลชุดนี้ ปลายวัฎจักรเศรษฐกิจมักกินเวลาไม่ต่ำกว่า 2 ปี ก่อนที่จะเปลี่ยนสถานะเข้าสู่ภาวะถดถอย

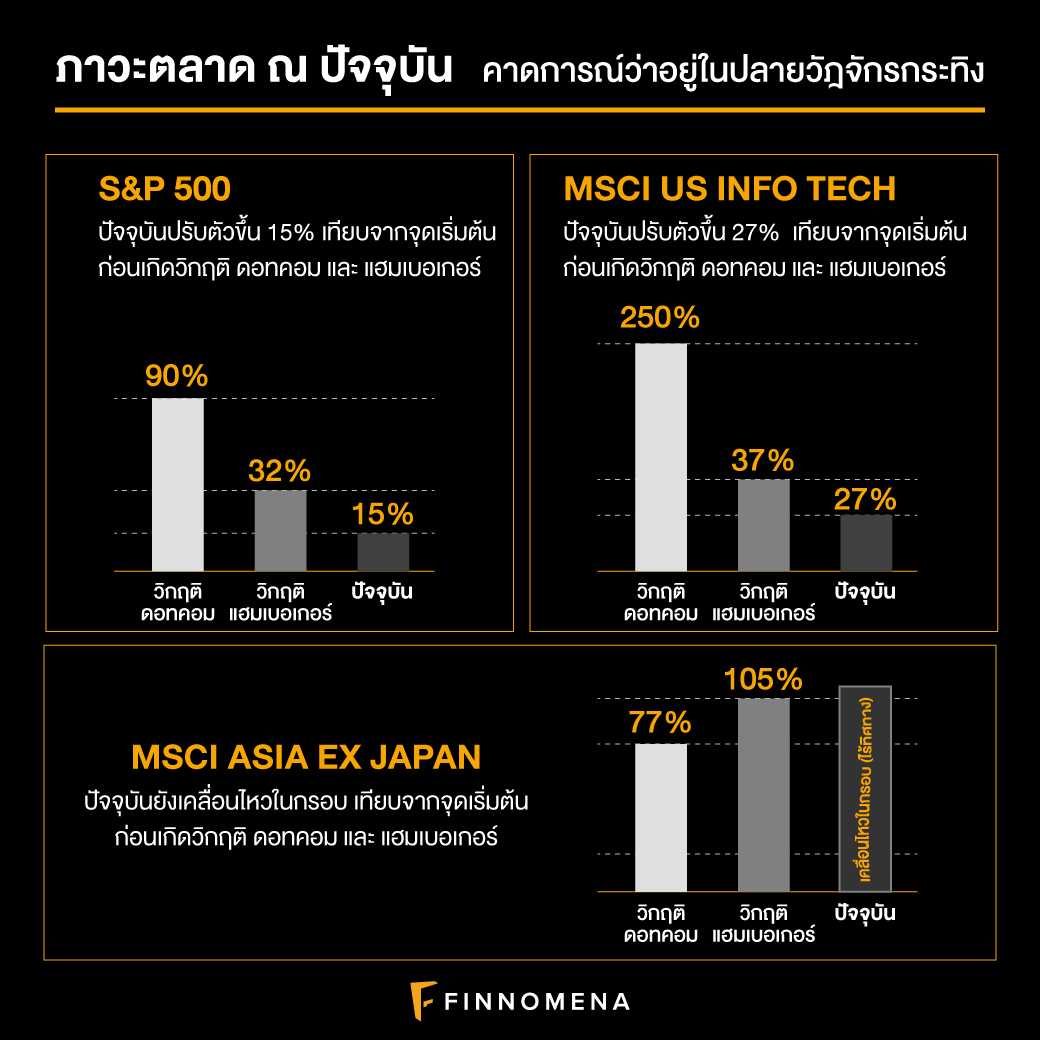

Source : Blackrock

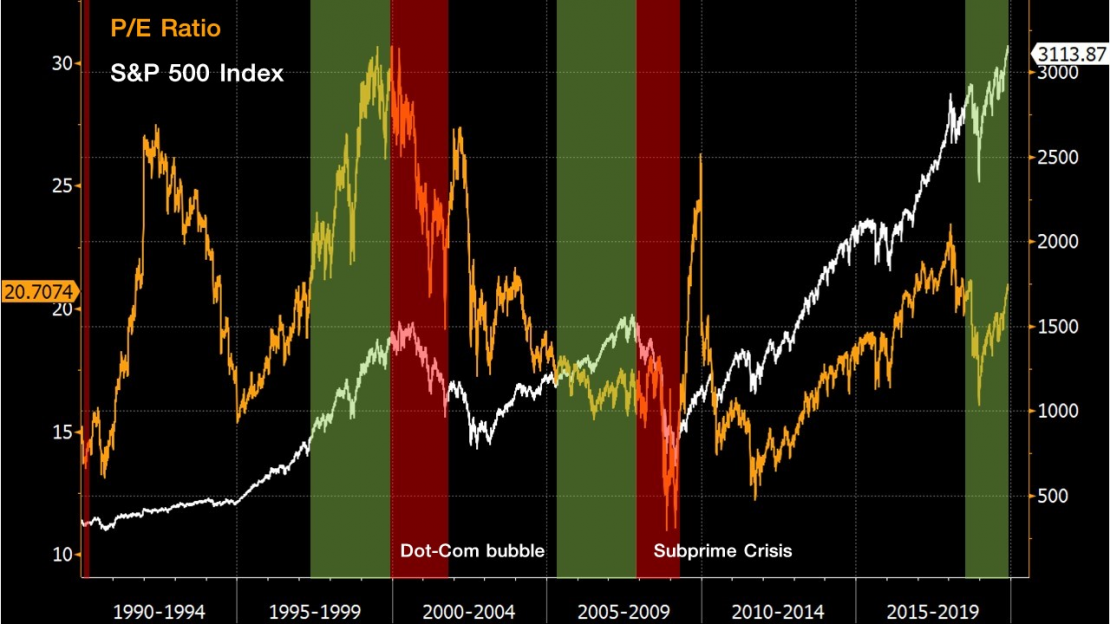

เมื่อเรามาดูที่ดัชนี S&P 500 ในช่วงปลายวัฏจักรเศรษฐกิจ เราจะพบว่า ดัชนี S&P 500 สามารถปรับตัวเพิ่มขึ้นได้ประมาณ 90% ก่อนเกิดวิกฤตดอทคอมในปี 2000 และเพิ่มขึ้นประมาณ 32% ก่อนเกิดวิกฤตแฮมเบอร์เกอร์ (Subprime Crisis) ในปี 2008 โดย ณ ปัจจุบัน S&P 500 ปรับขึ้นมาจากจุดเริ่มต้นของรอบปลายวัฎจักรแล้วประมาณ 15% เท่านั้น

Source : Bloomberg

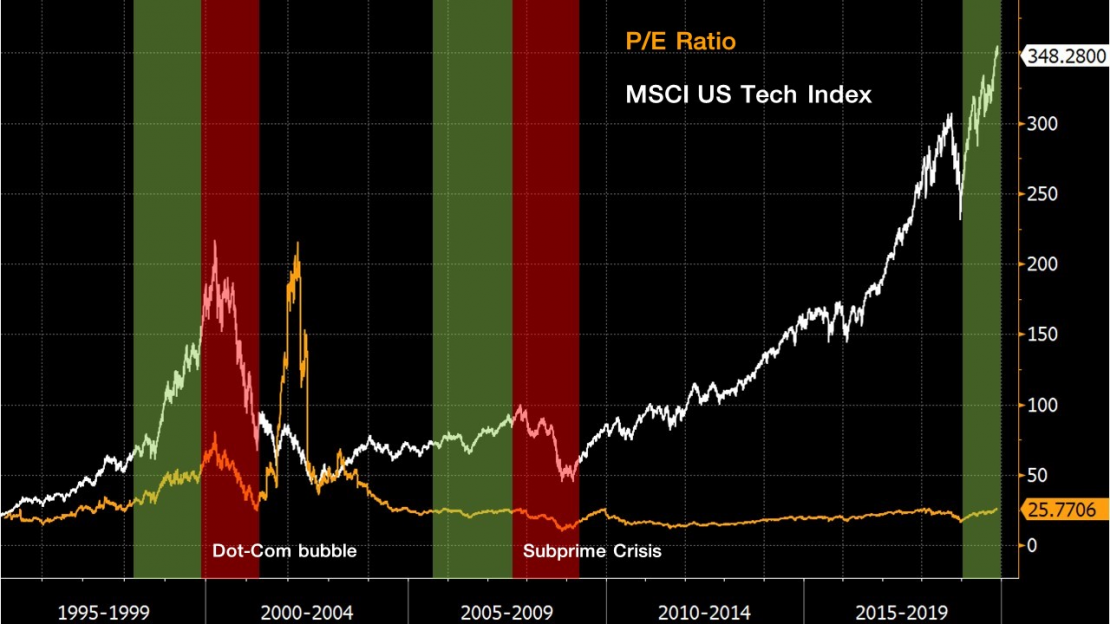

ด้านดัชนี MSCI US Infotech ปรับตัวเพิ่มขึ้นได้ประมาณ 250% ก่อนเกิดวิกฤตดอทคอมในปี 2000 ขณะที่ก่อนเกิดวิกฤตแฮมเบอร์เกอร์ (Subprime Crisis) ในปี 2008 ปรับตัวขึ้นประมาณ 37% ส่วน ณ ปัจจุบัน ดัชนี MSCI US Infotech ปรับตัวขึ้นมาแล้วประมาณ 27%

Source : Bloomberg

ส่วนดัชนี MSCI Asia ex Japan ปรับตัวเพิ่มขึ้นได้ประมาณ 77% ก่อนเกิดวิกฤตดอทคอมในปี 2000 ในขณะที่ก่อนเกิดวิกฤตแฮมเบอร์เกอร์ (Subprime Crisis) ในปี 2008 ปรับตัวขึ้นประมาณ 105% ส่วน ณ ปัจจุบัน ดัชนี MSCI Asia ex Japan ยังเคลื่อนไหวในกรอบ ซึ่งหากมองอีกมุมหนึ่งก็อาจเป็นภูมิภาคที่ Lagging ภูมิภาคอื่นทั่วโลก

Source : Bloomberg

ทั้งนี้หลักฐานที่สนับสนุนมุมมองเชิงบวกของเราในปี 2020 ต่อเศรษฐกิจโลก ไม่ใช่แค่เศรษฐกิจสหรัฐฯ หรือ ความแรงของการปรับตัวของตลาดหุ้นแกนหลักของโลกที่ยังถือว่าน้อยกว่ารอบวัฎจักรในอดีต แต่ยังพิจารณาประกอบด้วยกันในหลายด้านด้วยกัน

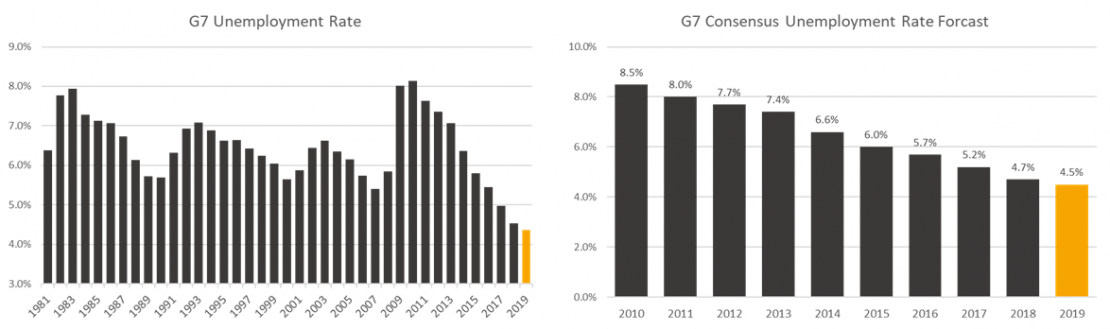

การว่างงานทั่วโลกยังคงอยู่ในระดับต่ำ

Source : Bloomberg

อัตราการว่างงานที่อยู่ในระดับต่ำทั่วโลก โดยเฉพาะเหล่าประเทศแกนหลักของโลกในกลุ่ม G7 เป็นตัวสะท้อนว่า เศรษฐกิจโลกยังมีความแข็งแกร่งในเกณฑ์ดี ถึงจะมีทฤษฎีที่แย้งว่า เหตุที่การจ้างงานอยู่ในระดับต่ำเป็นเพราะ จำนวนประชากรแรงงานในระบบลดลง จากการที่ประชากรรุ่น Baby Boomer กำลังเกษียณอายุ และประชากรในกลุ่ม Gen Z ที่ขนาดน้อยกว่ามาก อย่างไรก็ตาม เรามองว่า โลกในอนาคตจะมีความต้องการแรงงานที่เป็นมนุษย์ที่ลดลงอยู่แล้วจากเทคโนโลยีที่ก้าวหน้าขึ้น การที่อัตราการว่างงานอยู่ในระดับต่ำลง ก็แสดงให้เห็นว่า ทักษะของแรงงานสูงขึ้น ปรับตัวต่อการเปลี่ยนแปลงได้ดีเช่นกัน

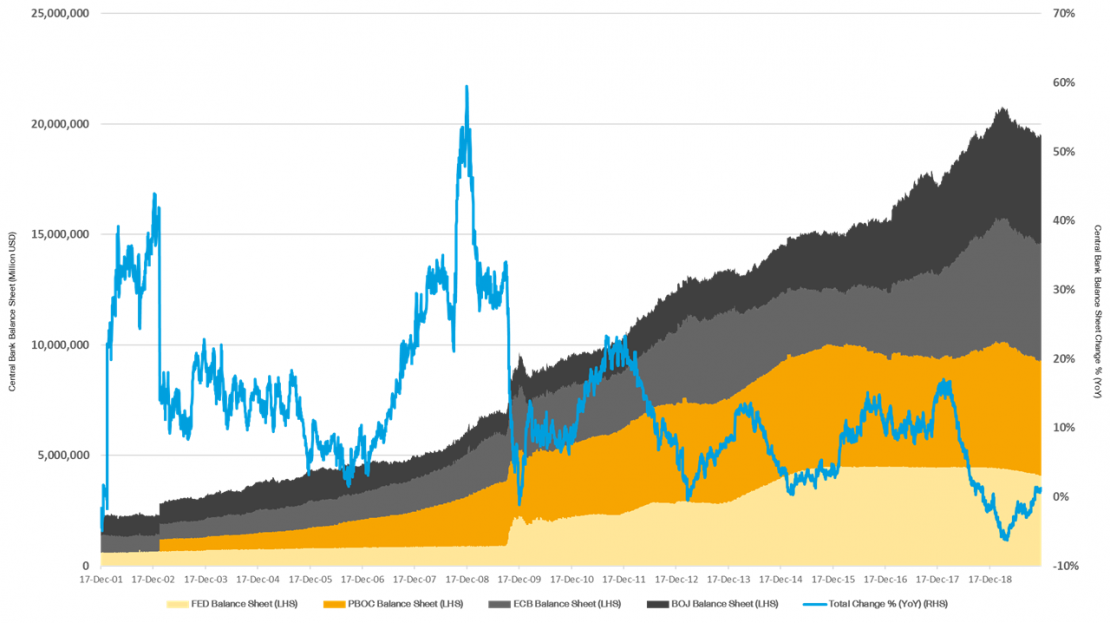

การอัดฉีดทางการเงินกลับมาอีกครั้ง

อีกปัจจัยสำคัญที่เป็นตัวช่วยพยุงเศรษฐกิจโลกคือกการที่ธนาคารกลางทั่วโลกยังคงดำเนินนโยบายทางการเงินแบบผ่อนคลายอย่างต่อเนื่องเพื่อช่วยกระตุ้นเศรษฐกิจ ทั้งนี้มาตรการอัดฉีดเงินเข้าระบบยังเกิดขึ้นอย่างต่อเนื่องในยุโรป ญี่ปุ่น และ จีน ขณะที่ ขนาดงบดุลของสหรัฐฯ ก็กลับทิศมาเพิ่มขึ้นอีกครั้งนับตั้งแต่ไตรมาส 4 ของปี 2019 ที่ผ่านมา จากการที่ FED เข้าไปอัดฉีดสภาพคล่องผ่านตลาด Repo ซึ่งเป็นสิ่งหนึ่งที่บ่งบอกว่า ธนาคารกลางของประเทศแกนหลักทั่วโลกพร้อมทำทุกทางเพื่อให้มั่นใจว่าเศรษฐกิจของประเทศตนเองจะสามารถขยายตัวได้ตามศักยภาพที่มี และพยายามหลีกเลี่ยงภาวะเศรษฐกิจถดถอย

Source : Bloomberg

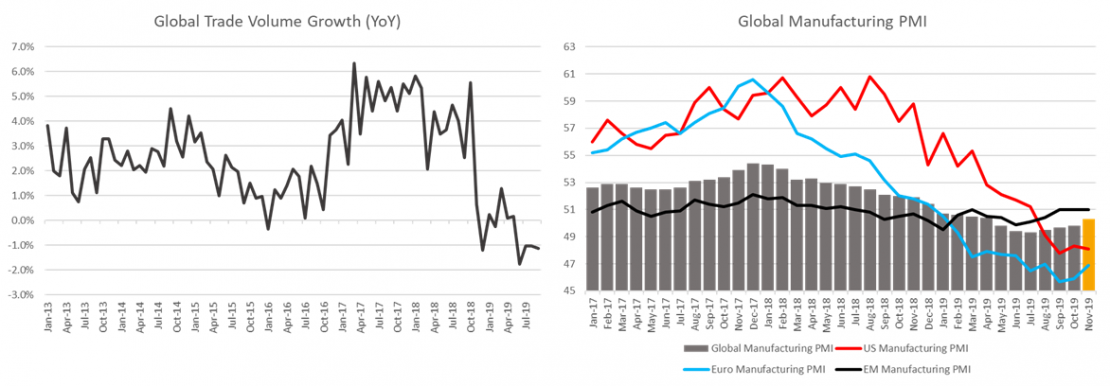

การค้าโลกมีโอกาสจะเริ่มฟื้นตัว

ในด้านการค้าโลก (Global Trade) ซึ่งเป็นที่ทราบกันดีว่าได้รับผลกระทบจากสงครามการค้าที่สหรัฐฯ เป็นผู้จุดชนวนนับตั้งแต่ต้นปี 2018 เป็นต้นมา อย่างไรก็ตาม จากการสำรวจภาคการผลิตของสถาบัน Institute for Supply Management (ISM) พบว่า มีโอกาสสูงที่ปริมาณการค้าของโลกจะผ่านจุดต่ำสุดไปแล้วในช่วงไตรมาส 3/2019 เราจึงมองว่า มีโอกาสเกิด Positive Surprise หากตัวเลขดัชนีฝ่ายจัดซื้อภาคการผลิตของโลกเริ่มกลับมาขยายตัวได้อีกครั้งหลังจากนี้

Source : Bloomberg

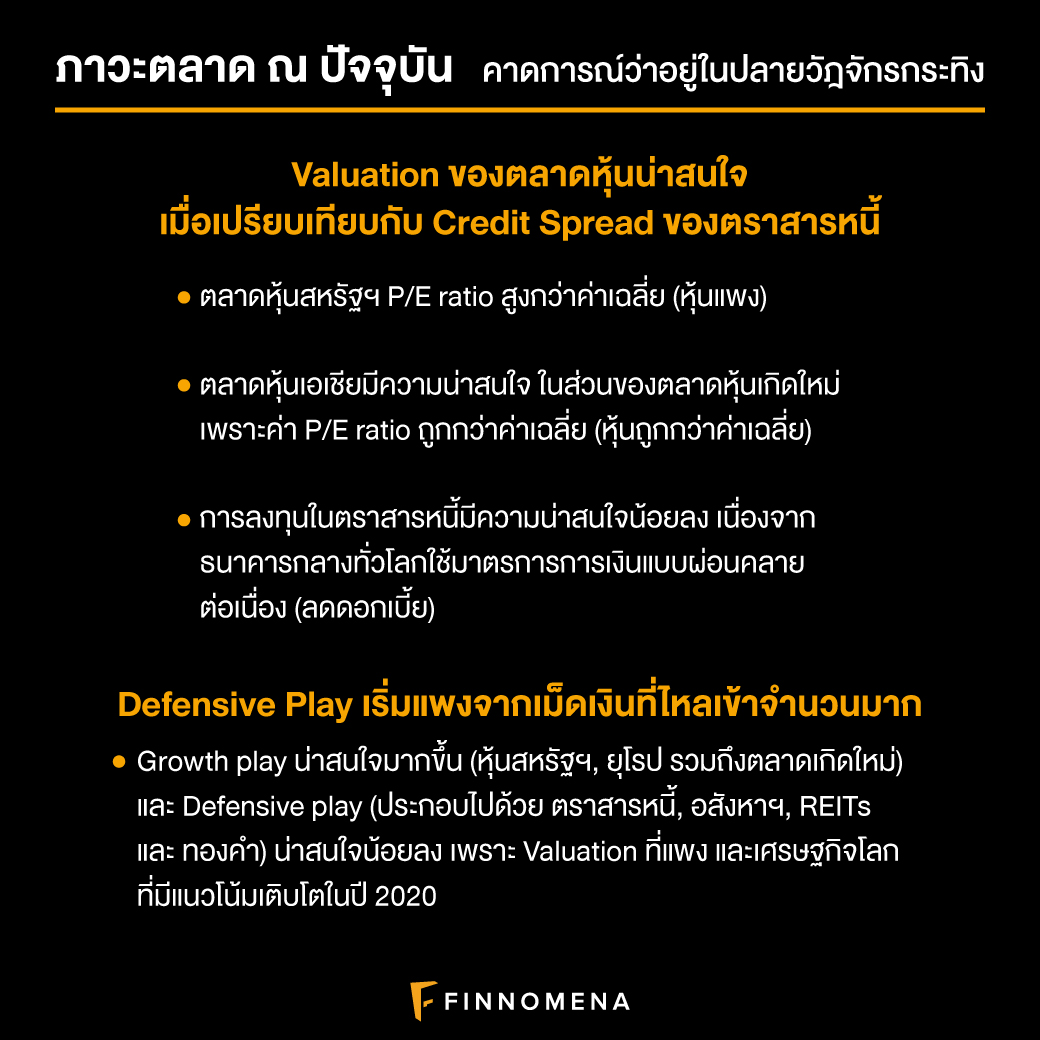

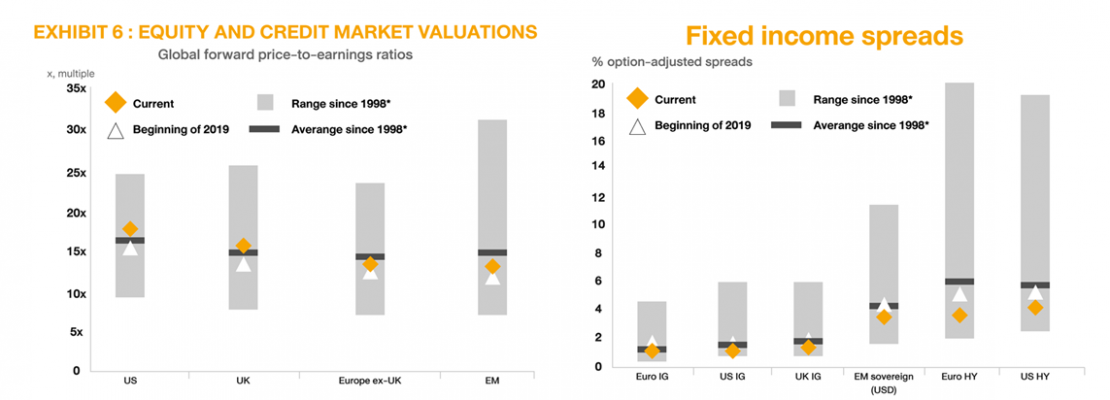

Valuation ของตลาดหุ้นน่าสนใจเมื่อเปรียบเทียบกับ Credit Spread ของตราสารหนี้

มาดูที่ Valuation ของตลาดหุ้นทั่วโลก เราพบว่ามีเพียงตลาดหุ้นสหรัฐฯ ที่ P/E Ratio สูงกว่าค่าเฉลี่ยระยะยาวนับตั้งแต่ปี 1990 แต่ก็ยังต่ำกว่าช่วงก่อนเกิดวิกฤตปี 2000 และ 2008 พอสมควร ทั้งนี้ตลาดหุ้นที่น่าสนใจในเชิงมูลค่า คือตลาดหุ้นเกิดใหม่ซึ่งมีค่า P/E Ratio ถูกกว่าค่าเฉลี่ยระยะยาว และถูกกว่าภูมิภาคอื่นโดยเปรียบเทียบ โดย FINNOMENA Investment Team มีมุมมองว่าตลาดหุ้นฝั่งเอเชียมีความน่าสนใจมาเป็นพิเศษในเชิงของ Valuation

ขณะที่ส่วนต่างระหว่างอัตราผลตอบแทนของหุ้นกู้ภาคเอกชนกับพันธบัตรรัฐบาล (Credit Spread) ได้บีบลงมาแคบมากกว่าระดับค่าเฉลี่ยนับตั้งแต่ปี 1998 ซึ่งสะท้อนว่า กระแสเงินทุนไหลเข้าไปลงทุนในตลาดตราสารหนี้จากความคาดหวังว่าธนาคารกลางทั่วโลกจะใช้มาตรการการเงินแบบผ่อนคลายต่อเนื่อง เราจึงมองว่า โอกาสการลงทุนในตราสารหนี้มีความน่าสนใจน้อยลง เมื่อเทียบกับการลงทุนในหุ้น

Source : JP Morgan

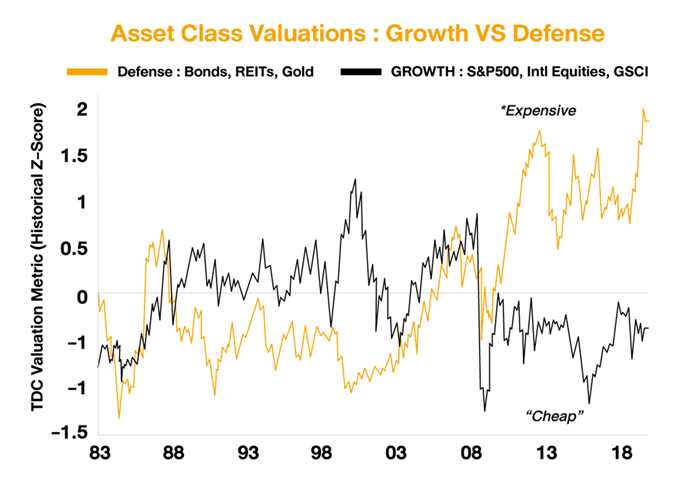

Defensive Play เริ่มแพงจากเม็ดเงินที่ไหลเข้าจำนวนมาก

หากแบ่งประเภทของการลงทุนออกเป็น 2 ประเภท ได้แก่ Growth Play (หุ้นสหรัฐฯ, ยุโรป รวมถึงตลาดเกิดใหม่) และ Defensive Play (ประกอบไปด้วย ตราสารหนี้, อสังหาฯ, REITs และ ทองคำ) จะพบว่า นับตั้งแต่ไตรมาส 3/2018 จนถึงปัจจุบัน เงินทุนไหลเข้าไปลงทุนใน Defensive Play จนมูลค่าสูงจุดนับตั้งแต่ปี 1983 ซึ่งสะท้อนว่านักลงทุนมีมุมมองกลัวความเสี่ยงในรอง 18 เดือนที่ผ่านมาจนทำให้สินทรัพย์ประเภท Defensive Play เริ่มมีความเสี่ยงมากขึ้นจาก Valuation ที่แพง ในขณะที่สถานการณ์เศรษฐกิจโลกในปี 2020 มีแนวโน้มจะเติบโตต่อทำให้การลงทุนแบบ Growth Play น่าสนใจมากขึ้น

Source : Topdown Charts

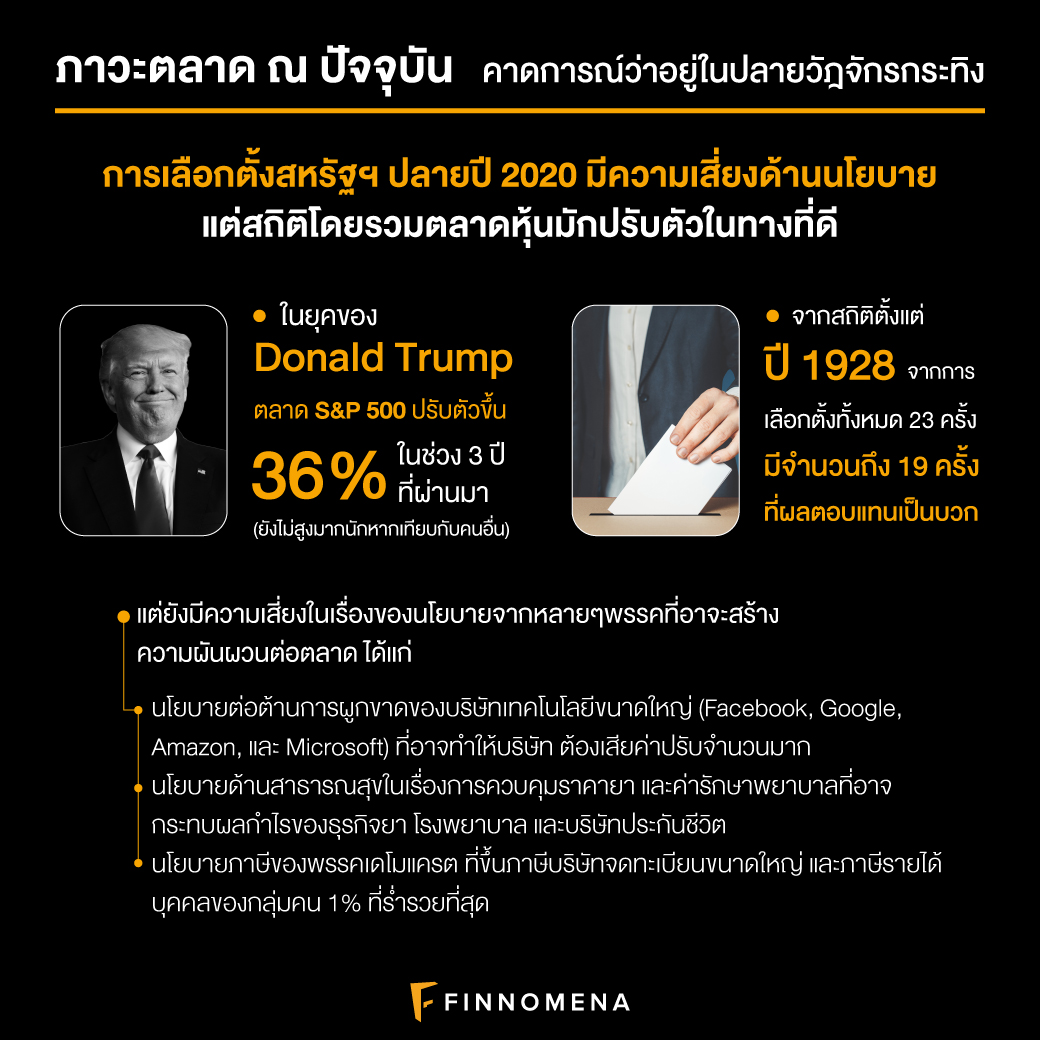

การเลือกตั้งสหรัฐฯ ปลายปี 2020 มีความเสี่ยงด้านนโยบาย แต่สถิติโดยรวมตลาดหุ้นมักปรับตัวในทางที่ดี

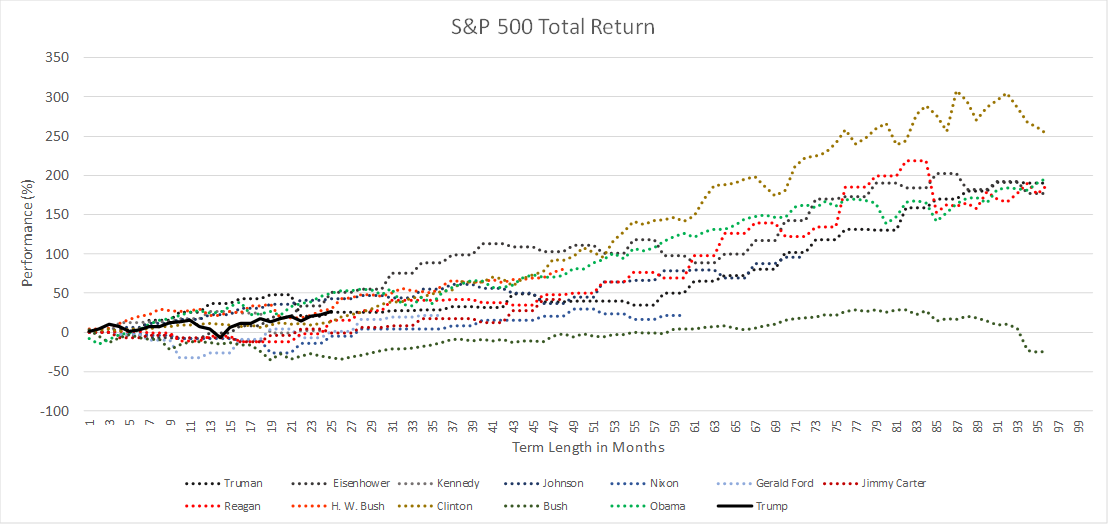

หากเทียบผลตอบแทนจากการลงทุนใน S&P 500 กับประธานาธิบดีสหรัฐฯแต่ละสมัย ต้องบอกว่า ในสมัยของ ปธน.โดนัล ทรัมป์ ตลาดหุ้นยังถือว่า ให้ผลตอบแทนไม่สูงนัก และก็ไม่ได้แย่จนเกินไป โดยปรับตัวขึ้นมาได้ 36% ในช่วง 3 ปีที่ผ่านมา สูงเป็นอันดับ 6 เมื่อเทียบกับปธน.ท่านอื่นอีก 15 ท่านที่เหลือ

Source : Bloomberg

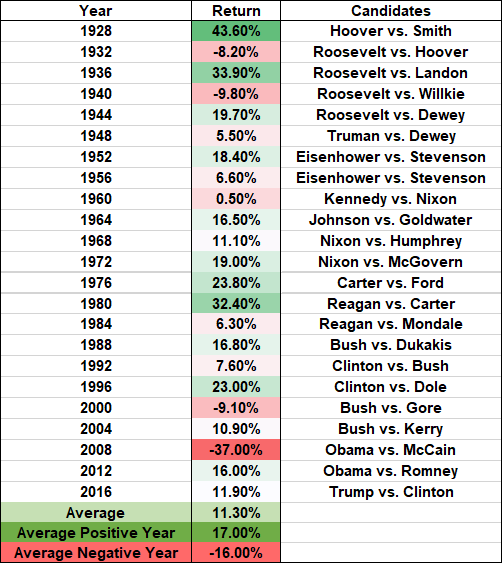

จากการศึกษาสถิติในอดีตพบว่า ในปีที่มีการเลือกตั้งทั่วไปสหรัฐฯ นับตั้งแต่ปี 1928 จนถึงปัจจุบันทั้งหมด 23 ครั้ง มีจำนวน 19 ครั้งที่ตลาดหุ้นสหรัฐฯให้ผลตอบแทนเป็นบวกในปีที่จะมีการเลือกตั้ง โดยผลตอบแทนเฉลี่ยของ S&P 500 อยู่ที่ +17% ขณะที่มีเพียง 4 ปีที่ผลตอบแทนในปีนั้นติดลบ โดยเฉลี่ยอยู่ที่ -16% ซึ่งตรงกับช่วง Great Depression ในปี 1932-1940 และวิกฤตการเงินอีก 2 ครั้งคือ วิกฤตดอมคอม (ปี 2000) และวิกฤตแฮมเบอร์เกอร์ (ปี 2008)

Source : Bloomberg

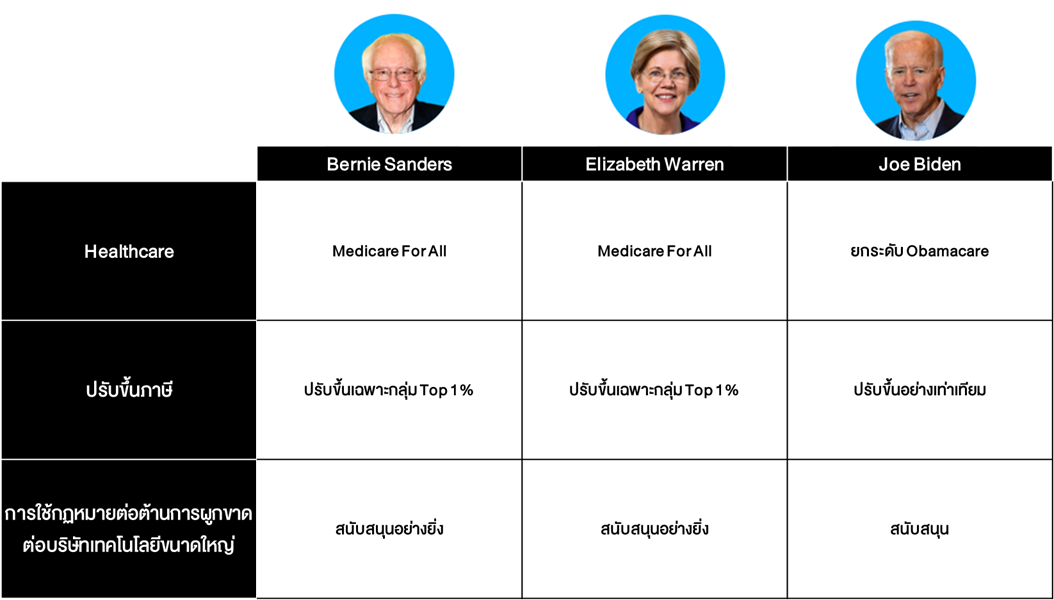

อย่างไรก็ตาม นโยบายของผู้ลงสมัครรับเลือกตั้งประธานาธิบดีสหรัฐฯ นั้น อาจสร้างความผันผวนให้กับตลาดหุ้นได้เช่นกัน โดยเฉพาะอย่างยิ่ง นโยบายจากพรรคเดโมแครต ซึ่งเป็นขั้วตรงข้ามของนายโดนัลด์ ทรัมป์ ประธานาธิบดีคนปัจจุบันซึ่งมีอยู่ 3 ประเด็นที่เป็นความเสี่ยงต่อภาวะการลงทุน ได้แก่

Source : The Guardian

- นโยบายต่อต้านการผูกขาดของบริษัทเทคโนโลยีขนาดใหญ่อย่าง Facebook, Google, Amazon และ Microsoft ซึ่งในกรณีเลวร้ายที่สุดนั้น มีการคาดการณ์ว่าบริษัทที่เข้าข่ายการผูกขาดนั้น อาจต้องเสียค่าปรับจำนวนมหาศาล ซึ่งจะกระทบต่อการเติบโตของกำไร ดังเช่นกรณี Google ที่ถูกสหภาพยุโรปปรับ 2,400 ล้านยูโร รวมไปถึง อาจต้องมีการแยกธุรกิจเป็นบริษัทย่อย แบบที่เคยเกิดขึ้นกับ Standard Oil เมื่อครั้งปี 1911

- นโยบายด้านสาธารณสุข ทั้งในแง่ของการควบคุมราคายา และนโยบายช่วยเหลือค่ารักษาพยาบาล ที่อาจกระทบโดยตรงต่อผลกำไรของธุรกิจยา โรงพยาบาล และบริษัทประกันชีวิตทั้งระบบ

- นโยบายการปรับด้านภาษี ซึ่งฟากฝั่งพรรคเดโมแครตนั้น มีแนวคิดในการปรับขึ้นภาษี ทั้งในแง่ของการปรับขึ้นภาษีของบริษัทจดทะเบียนขนาดใหญ่ หรือการปรับขึ้นภาษีรายได้บุคคลธรรมดาของกลุ่มคนจำนวน 1% ที่ร่ำรวยที่สุดในสหรัฐฯ

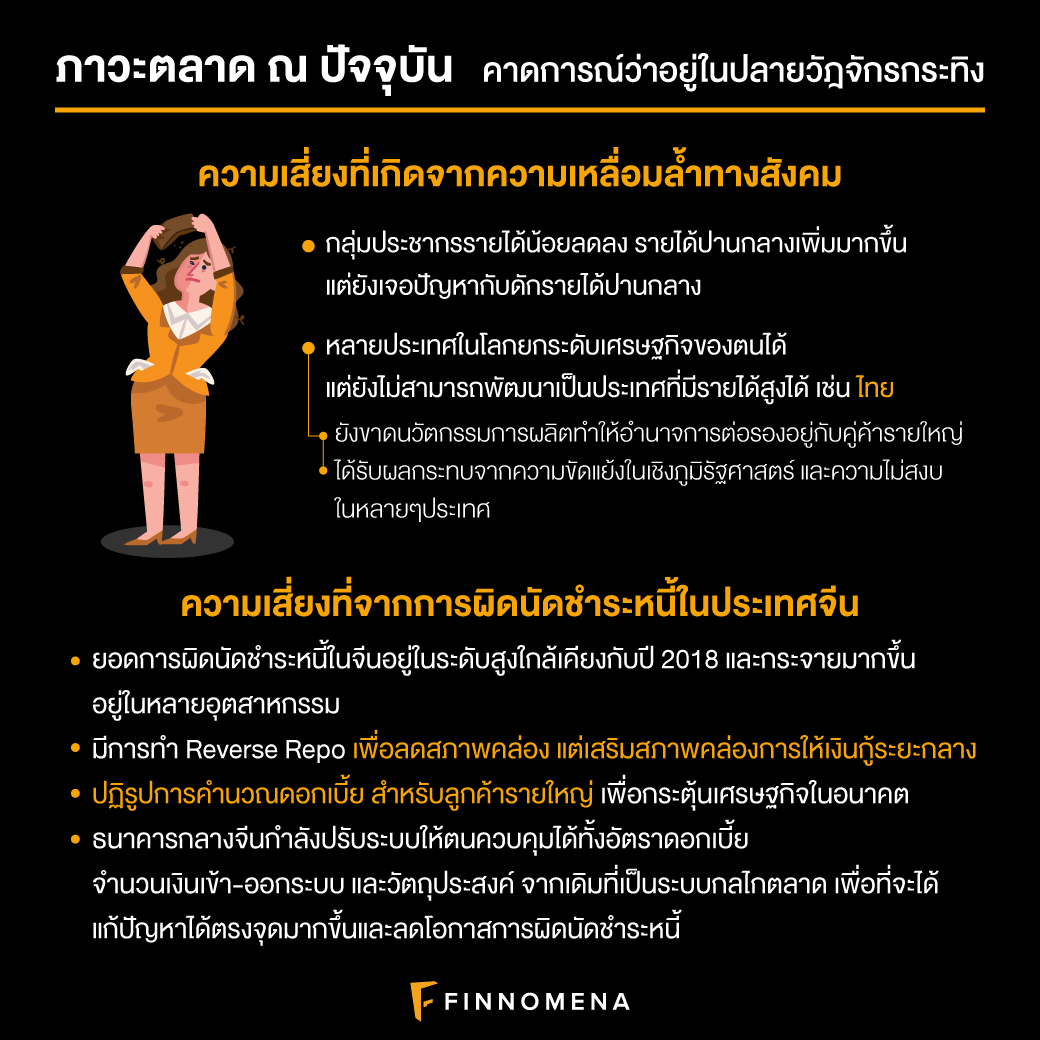

ความเสี่ยงที่เกิดจากความเหลื่อมล้ำทางสังคม

เราจำเป็นต้องพูดถึงประเด็นนี้ เพราะในช่วงหลายปีที่ผ่านมา ความไม่สงบและเหตุการณ์ทางการเมืองมีสาเหตุหลักประการหนึ่งมาจากความเหลื่อมล้ำทางสังคมที่ดูเหมือนจะไม่เคยลดลง และทำให้ชนชั้นกลางและชนชั้นแรงงานในหลายประเทศต้องการเห็นการเปลี่ยนแปลง

ปัญหาไม่ได้เกิดจากการที่ชนชั้นแรงงานมีจำนวนเพิ่มมากขึ้น เพราะจากข้อมูลที่ทาง Credit Suisse Global Wealth Report จัดทำขึ้นในปี 2019 พบว่า จำนวนประชากรที่มีความมั่นคั่งสุทธิต่ำกว่า $10,000 (หรือ ราวๆ 300,000 บาท) มีจำนวนลดลง จากเดิมปี 2010 มีจำนวนมากกว่า 3,038 ล้านคน ลดลงเหลือ 2,883 ล้านคน และจำนวนชนชั้นกลางที่มีความมั่งคั่งสุทธิอยู่ระหว่าง $10,000 – $100,000 เพิ่มมากขึ้นจากปี 2010 มีจำนวน 1,045 ล้านคน เพิ่มเป็น 1,661 ล้านคนในปี 2019 แต่ก็ต้องเจอปัญหากับดักรายได้ปานกลาง

หลายประเทศในโลก อยู่ในจุดที่ประเทศพัฒนาเศรษฐกิจจากรายได้น้อย มาสู่ระดับที่มีรายได้มากขึ้น แต่ว่ายังไม่สามารถยกระดับเศรษฐกิจเข้าสู่ประเทศที่มีรายได้สูงได้ ยกตัวอย่างเช่น ประเทศไทยเรา ซึ่งการจะพัฒนาต่อไปได้นั้น จำเป็นต้องเปลี่ยนแปลงและพัฒนากระบวนการผลิต เพราะสินค้าส่วนมากยังไม่มีนวัตกรรม ทำให้ขายสินค้าได้ราคาไม่สูงนัก อำนาจการต่อรองขึ้นอยู่กับคู่ค้ารายใหญ่ ซึ่งกุมเทคโนโลยีไว้ ดังนั้นความขัดแย้งในเชิงภูมิรัฐศาสตร์ และความไม่สงบในหลายๆประเทศ จะยังก่อตัวขึ้นเรื่อยๆ ซึ่งเป็นทั้งความเสี่ยงและโอกาสการลงทุนในปี 2020 เช่นกัน

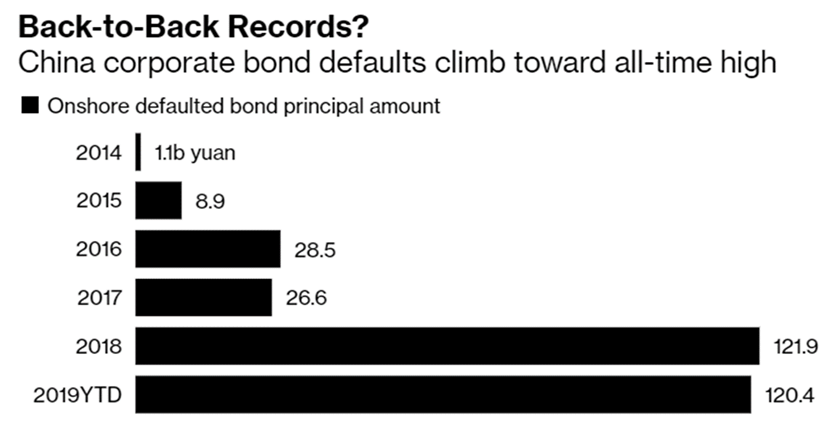

ความเสี่ยงที่จากการผิดนัดชำระหนี้ในประเทศจีน

นับตั้งแต่ต้นปี 2019 บริษัทจดทะเบียน และ บริษัทรัฐวิสาหกิจจีน (SOE) ผิดนัดชำระหนี้หุ้นกู้รวมกันกว่า 120,400 ล้านหยวน ซึ่งเป็นระดับที่ใกล้เคียงยอดรวมทั้งปี 2018 ที่ 121,900 ล้านหยวน ซึ่งการผิดนัดชำระหนี้ในปี 2019 นั้นมีลักษณะที่กระจายตัวมากขึ้นในหลากหลายอุตสาหกรรม อาทิ รับเหมาก่อสร้าง พลังงาน ถ่านหิน และ ขนส่ง สร้างความกังวลให้กับนักลงทุนถึงสภาวะสภาพคล่องของบริษัทจดทะเบียนและรัฐวิสาหกิจในจีนในช่วงปี 2020 ข้างหน้า ที่รัฐวิสาหกิจและบริษัทจดทะเบียนจีนมีกำหนดการชำระเงินต้นหุ้นกู้คืนกว่า 2 ล้านล้านหยวน และ 477,500 ล้านหยวนตามลำดับ

Source : blackrock.com

เมื่อพิจารณาไปยังกลไกการเสริมสภาพคล่องของธนาคารกลางจีน นับตั้งแต่ต้นปี 2019 ที่ผ่านมาธนาคารกลางจีนลดสภาพคล่องในตลาด Reverse Repo รวมกว่า 1.56 ล้านล้านหยวน สวนทางการเสริมสภาพคล่องในระบบผ่านทางการให้เงินกู้ระยะกลาง (Medium-term Lending Facilities : MLF) ซึ่งเป็นกลไกเสริมสภาพคล่องที่ธนาคารกลางจีนมีอำนาจตัดสินใจเต็ม กว่า 400,000 ล้านหยวนภายในระยะเวลา 3 เดือนนับตั้งแต่ปฏิรูปกลไกการคำนวณอัตราดอกเบี้ย Loan Prime Rate ซึ่งเป็นอัตราดอกเบี้ยสำหรับลูกค้ารายใหญ่ชั้นดี เพื่อเป็นการเตรียมตัวกระตุ้นเศรษฐกิจในอนาคต

เราเห็นแนวโน้มการเปลี่ยนแปลงการใช้นโยบายการเงินจากระบบกลไกตลาด สู่ระบบที่ธนาคารกลางจีนสามารถควบคุมได้ทั้งในแง่ของอัตราดอกเบี้ย จำนวนเงินเข้า-ออกจากระบบ และวัตถุประสงค์ สะท้อนการเตรียมตัวรับมือต่อความผันผวนของเศรษฐกิจในอนาคต ซึ่งจะช่วยเสริมสภาพคล่องได้อย่างตรงเป้าหมายมากยิ่งขึ้น และช่วยลดโอกาสการผิดนัดชำระหนี้ในอนาคตได้

ดาวน์โหลดบทความ “ปี 2020 ลงทุนอะไรดี?” คลิก

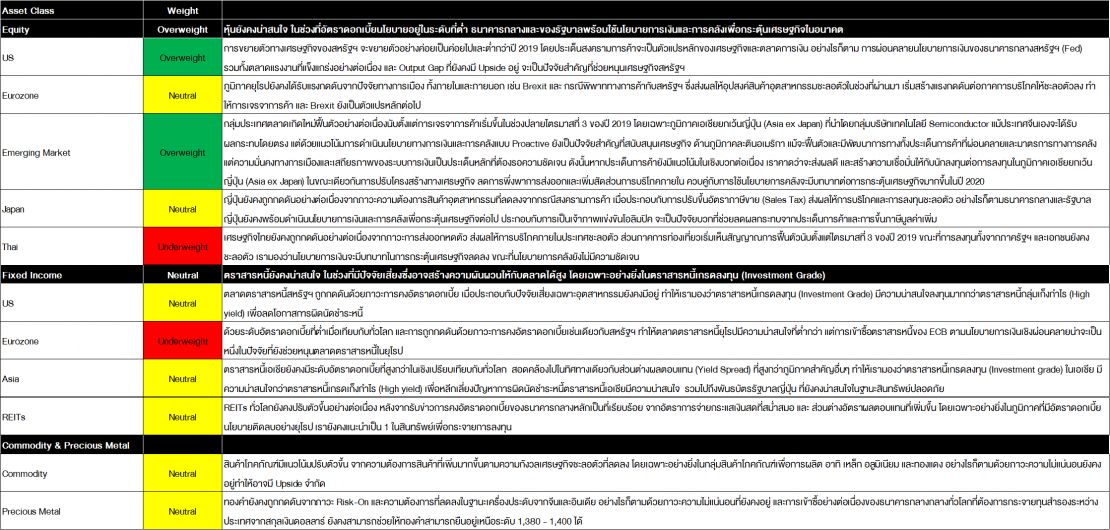

มุมมองตลาดหุ้นรายภูมิภาค (Equity Outlook)

Source : FINNOMENA

สหรัฐฯ

หลายสำนักคาดไปในทิศทางเดียวกันว่าเศรษฐกิจสหรัฐฯ จะขยายตัวอย่างค่อยเป็นค่อยไปและต่ำกว่าปี 2019 โดยประเด็นสงครามการค้าจะเป็นตัวแปรหลักของเศรษฐกิจและตลาดการเงิน ไม่เพียงแต่สหรัฐฯ เพียงประเทศเดียว แต่ส่งผลไปยังทั่วโลก ในทางกลับกันก็ต้องติดตามการดำเนินนโยบายการค้าของสหรัฐฯ ต่อภูมิภาคอื่น เช่น ยุโรป, ละตินอเมริกา นอกจากนั้นการเลือกตั้งประธานาธิบดีช่วงปลายปี 2020 จะเป็นอีกปัจจัยที่เริ่มขึ้นมามีบทบาทเช่นเดียวกัน

Source: Bloomberg as of 10/12/2019

อย่างไรก็ตาม การผ่อนคลายนโยบายการเงินของธนาคารกลางสหรัฐฯ (Fed) รวมทั้งตลาดแรงงานที่แข็งแกร่งอย่างต่อเนื่อง จะเป็นปัจจัยที่หนุนการบริโภคภายในซึ่งเป็นภาคส่วนหลักต่อการเติบโตของเศรษฐกิจสหรัฐฯ โดยมีสัดส่วนถึง 60% ของ GDP ประเทศสหรัฐฯ ดังนั้นหากสามารถบรรลุข้อตกลงการเจรจาการค้าได้ ก็จะเป็นอีกปัจจัยที่เกื้อหนุนทั้งรายได้และการลงทุนโดยเฉพาะภาคอุตสาหกรรมที่ซบเซามาตั้งแต่ต้นปี 2018 ทั้งนี้เราชื่นชอบกลุ่ม Information Technology และ Consumer Discretionary มากกว่ากลุ่มอื่นโดยเปรียบเทียบ

มุมมองทางเทคนิค

Source: Tradingview , FINNOMENA

ดัชนี S&P 500 พยายามทำจุดสูงสุดใหม่อย่างต่อเนื่อง ระดับราคาเรียงตัวอยู่ในกรอบ Uptrend Line ขณะที่สัญญาณยังเป็นขาขึ้น และยังไม่เข้าสู่จุด Overbought (ซื้อมากเกินไป)

ยุโรป

เศรษฐกิจของภูมิภาคยุโรปได้รับผลกระทบทั้งทางตรงและทางอ้อมจากสงครามการค้า กดดันภาคอุตสาหกรรมให้ชะลอตัวซึ่งสะท้อนผ่านตัวเลขเศรษฐกิจของประเทศเยอรมนีที่เป็นประเทศอุตสาหกรรมหลักของยุโรปโดยเฉพาะอุตสาหกรรมยานยนต์ เช่นเดียวกับประเด็น Brexit และการเมืองในประเทศอิตาลีเป็นปัจจัยที่กดดันการขยายตัวของเศรษฐกิจในปีที่ผ่านมา

แต่ธนาคารกลางยุโรป (ECB) ตัดสินใจดำเนินนโยบายการเงินแบบผ่อนคลายอย่างเต็มที่ ด้วยการลดอัตราดอกเบี้ยและเข้าซื้อสินทรัพย์อีกครั้ง ในปีหน้าเราคาดว่านโยบายการคลังจะเข้ามามีบทบาทในการกระตุ้นเศรษฐกิจ หลังนโยบายการเงินเริ่มได้ผลน้อยกว่าที่เคยเป็นมาในอดีต

ส่วนการบริโภคภายในก็ยังเป็นภาคส่วนที่ช่วยลดผลกระทบจากภาคอุตสาหกรรมที่ซบเซา ภาพดังกล่าวสะท้อนออกมาชัดเจนผ่านเศรษฐกิจของประเทศฝรั่งเศสที่ก้าวขึ้นมามีบทบาทต่อภูมิภาคยุโรปอย่างต่อเนื่อง เช่นเดียวกันนั้นสงครามการค้าและประเด็น Brexit ก็ยังเป็นตัวแปรหลักต่อการขยายตัวของเศรษฐกิจยุโรปในปี 2020

มุมมองทางเทคนิค

Source: Tradingview , FINNOMENA

ดัชนี STOXX 50 ของยุโรปกลับเข้าสู่แนวโน้มขาขึ้นได้นับตั้งแต่เดือนก.ย.เป็นต้นมา MACD อยู่เหนือค่า 0 หรือเป็น Bull Zone สะท้อนภาวะ Risk On ซึ่งคาดว่า เกิดจากมุมมองความเสี่ยงจากประเด็นสงครามการค้าที่ลดลง ขณะผลจากการใช้นโยบายการเงินแบบผ่อนคลายอย่างต่อเนื่อง ทำให้ดัชนีมีโอกาสเดินหน้าขึ้นต่อในไตรมาส 1/2020 ก่อนที่ RSI จะเข้าสู่ Overbought อีกครั้ง

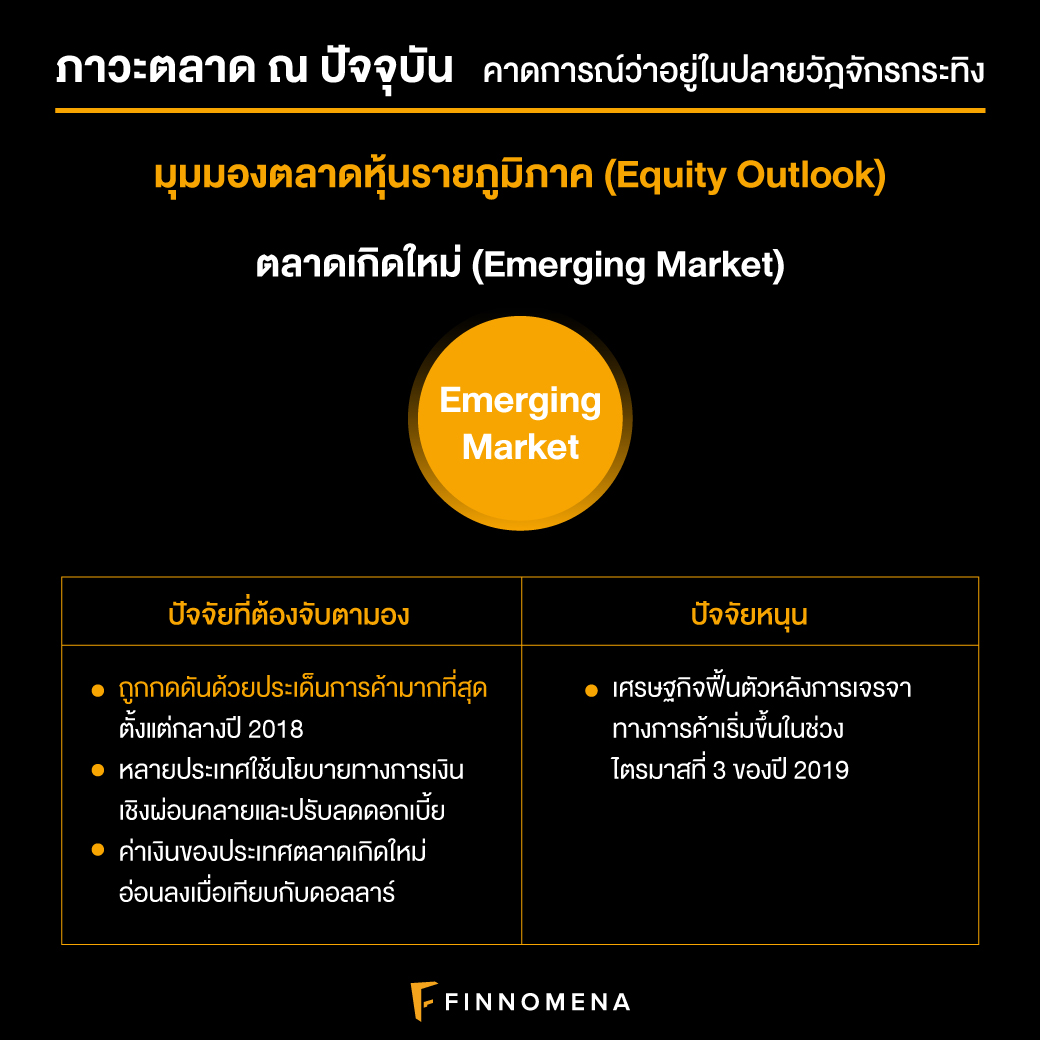

ตลาดเกิดใหม่ (Emerging Market)

นับตั้งแต่กลางปี 2018 เป็นภูมิภาคที่ถูกกดดันด้วยประเด็นการค้ามากที่สุด ไม่เพียงแต่ประเทศจีน แต่สร้างผลกระทบต่อเนื่องไปยังหลายประเทศในภูมิภาคเดียวกัน แต่ธนาคารกลางของหลายประเทศได้กลับมาใช้นโยบายการเงินแบบผ่อนคลาย และทำการปรับลดอัตราดอกเบี้ยพร้อมกับใช้มาตรการทางการคลังเพื่อกระตุ้นและลดผลกระทบดังกล่าวต่อการเติบโตทางเศรษฐกิจ นอกจากนี้จะเห็นว่าค่าเงินของประเทศตลาดเกิดใหม่อ่อนค่าลงเมื่อเทียบกับสกุลเงินดอลลาร์ ซึ่งเป็นอีกหนึ่งปัจจัยที่ตอบสนองเพื่อลดผลกระทบต่อการค้าโลกที่ซบเซาลง

Source: Bloomberg

มุมมองต่อกลุ่มประเทศตลาดเกิดใหม่ เรามองว่า เศรษฐกิจภูมิภาคนี้มีการฟื้นตัวอย่างต่อเนื่องนับตั้งแต่การเจรจาการค้าเริ่มขึ้นในช่วงปลายไตรมาสที่ 3 ของปี 2019 โดยเฉพาะภูมิภาคเอเชียยกเว้นญี่ปุ่น (Asia ex Japan) ที่นำโดยกลุ่มบริษัทเทคโนโลยี Semiconductor ซึ่งทั้งประเทศไต้หวันและเกาหลีใต้ต่างเป็นผู้นำอุตสาหกรรม

ส่วนประเทศจีนแม้จะได้รับผลกระทบโดยตรง แต่ด้วยการปรับโครงสร้างทางเศรษฐกิจให้หันมาใช้การบริโภคภายในขับเคลื่อนเศรษฐกิจอย่างต่อเนื่อง (New Economy) พร้อมหนุนด้วยมาตรการทางการเงินและการคลังอย่างค่อยเป็นค่อยไป เนื่องจากยังมีปัจจัยกดดันจากหนี้ภายในที่อยู่ในระดับสูง ขณะที่การปรับลดภาษีรายได้นิติบุคคลของประเทศอินเดียจะมีบทบาทต่อการขยายตัวทางเศรษฐกิจอินเดียอย่างต่อเนื่องในปีหน้า

ด้านภูมิภาคละตินอเมริกา แม้จะฟื้นตัวและมีพัฒนาการทางทั้งประเด็นการค้าที่ผ่อนคลายและมาตรการทางการคลัง แต่ความมั่นคงทางการเมืองและเสถียรภาพของระบบการเงินเป็นประเด็นหลักที่ต้องรอความชัดเจน

ดังนั้นหากประเด็นการค้ายังมีแนวโน้มในเชิงบวกต่อเนื่อง เราคาดว่าจะส่งผลดี และสร้างความเชื่อมั่นให้กับนักลงทุนต่อการลงทุนในภูมิภาคเอเชียยกเว้นญี่ปุ่น (Asia ex Japan) ในขณะเดียวกันการปรับโครงสร้างทางเศรษฐกิจ ลดการพึ่งพาการส่งออกและเพิ่มสัดส่วนการบริโภคภายใน ควบคู่กับการใช้นโยบายการคลังจะมีบทบาทต่อการกระตุ้นเศรษฐกิจมากขึ้นในปี 2020

มุมมองทางเทคนิค

Source: Tradingview , FINNOMENA

ตลาดหุ้นเอเชีย เทรดอยู่ในกรอบ Flag Pattern และ Underperformed ตลาดหุ้นอื่นๆ ช่วง 5 ปีที่ผ่านมา อย่างไรก็ตาม ในระยะสั้นพบการสร้างรูปแบบ Bullish Divergence ขณะที่ MACD ให้สัญญาณซื้อเหนือ Bull Zone จึงทำให้มองว่า ตลาดหุ้นเอเชียมีโอกาสปรับตัวขึ้นต่อได้ในช่วงครึ่งปีแรกของปี 2020 หากสามารถขึ้นไปทดสอบและทะลุผ่านแนวต้าน Flag Pattern (เส้นสีน้ำเงินได้)

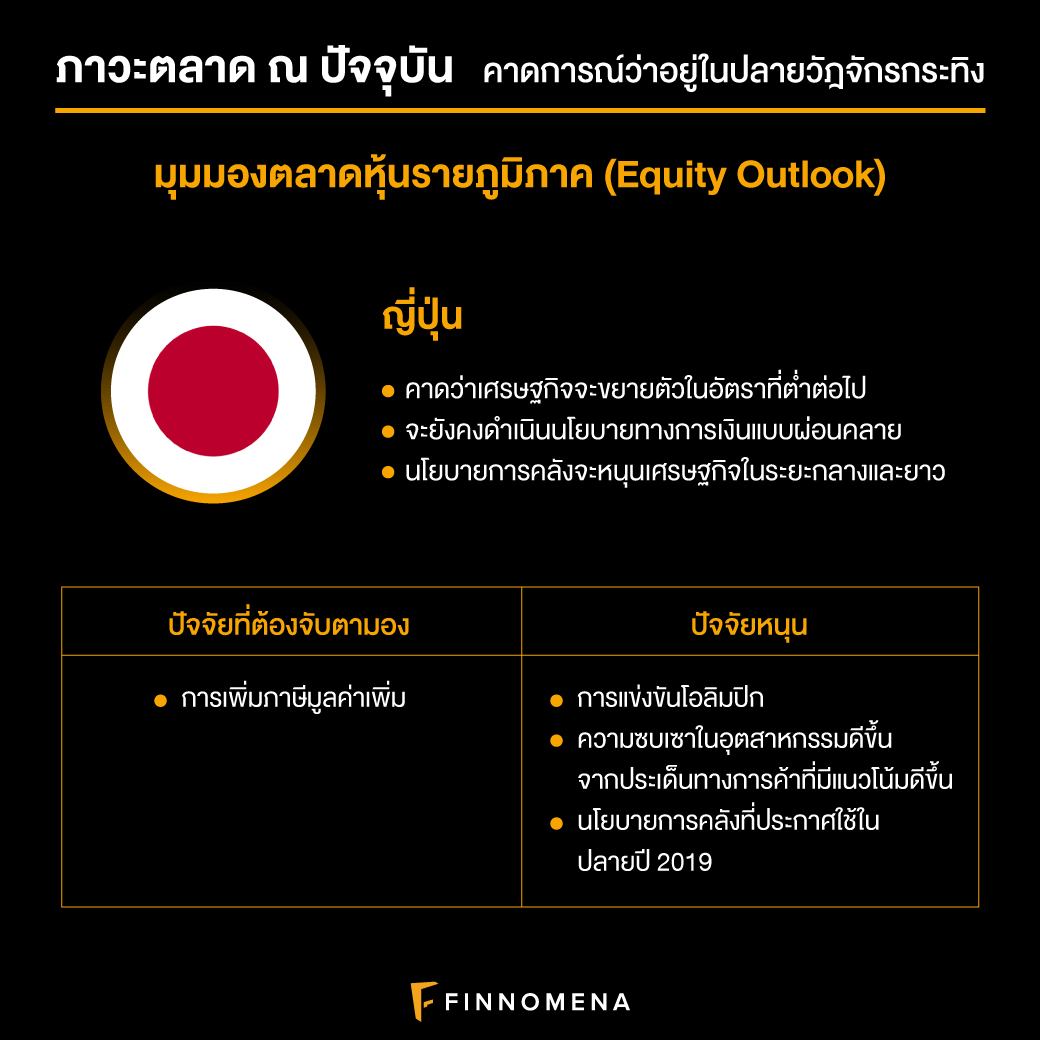

ญี่ปุ่น

เรายังคาดว่าเศรษฐกิจญี่ปุ่นจะขยายตัวในอัตราที่ต่ำต่อไป แต่ความซบเซาในภาคอุตสาหกรรมจะลดลงหลังประเด็นการค้าเริ่มมีแนวโน้มในทางที่ดีขึ้น อย่างไรก็ตามการปรับขึ้นอัตราภาษีมูลค่าเพิ่มจะชะลอการขยายตัวของเศรษฐกิจอย่างแน่นอน ขณะเดียวกันการแข่งขันโอลิมปิก 2020 และนโยบายการคลังที่ประกาศใช้ในช่วงปลายปี 2019 จะเป็นปัจจัยบวกที่ช่วยลดผลกระทบจากประเด็นการค้าและการขึ้นภาษีมูลค่าเพิ่ม

ในปีหน้า เราคาดว่าธนาคารกลางญี่ปุ่น (BOJ) จะยังคงดำเนินนโยบายการเงินแบบผ่อนคลาย ส่วนการลงทุนภายในอันเนื่องมาจากนโยบายการคลังจะเป็นปัจจัยหนุนเศรษฐกิจในระยะกลางและยาว รวมไปถึงแนวโน้มการเจรจาการค้าและการบรรลุข้อตกลงการค้าของญี่ปุ่นเองกับทางด้านยุโรปและสหรัฐฯ

ไทย

ภาพรวมเศรษฐกิจไทยถูกกดดันด้วยการค้าโลกที่ซบเซา อีกทั้งค่าเงินบาทที่แข็งค่ามาตลอดปีทำให้ไม่สามารถลดผลกระทบได้เหมือนกับประเทศตลาดเกิดใหม่ ในขณะที่การลดอัตราดอกเบี้ยถึง 2 ครั้ง ยังไม่สามารถกระตุ้นเศรษฐกิจได้เท่าที่ควร ส่วนการเบิกจ่ายงบประมาณเพื่อกระตุ้นเศรษฐกิจยังล่าช้า

Source: Bloomberg

ในปี 2020 เศรษฐกิจไทยยังมีแนวโน้มชะลอตัวอย่างต่อเนื่อง นอกจากภาคส่งออกที่หดตัวและค่าเงินบาทยังไม่มีแนวโน้มอ่อนค่าลงแล้ว การกระตุ้นการบริโภคภายในกลับถูกกดดันด้วยปัญหาหนี้ครัวเรือนและภาคอสังหาฯ ที่ชะลอตัวเนื่องจากกำลังซื้อลดลงอย่างชัดเจน เรามองว่านโยบายการเงินจะมีบทบาทในการกระตุ้นเศรษฐกิจลดลง ส่วนการเบิกจ่ายงบประมาณภาครัฐอันเป็นส่วนหนึ่งของนโยบายการคลังจะเป็นปัจจัยขับเคลื่อนเศรษฐกิจไทย ขณะที่ภาคการท่องเที่ยวเริ่มเห็นสัญญาณการฟื้นตัวนับตั้งแต่ไตรมาสที่ 3 ของปี 2019

มุมมองทางเทคนิค

Source: Tradingview , FINNOMENA

ตลาดหุ้นไทย (SET Index) ลงมาทำจุดต่ำสุดในรอบ 2 ปี ทดสอบแนวรับ 1,550 จุด กรณีที่มีแรงซื้อและดีดกลับ คาดว่าดัชนีจะรีบาวน์ขึ้นไปได้ไม่เกิน 1,600 – 1,620 จุด ก่อนลงมาสร้างฐานใหม่ในกรอบ 1,500 – 1,550 จุด อีกรอบ ซึ่ง น่าจะเป็นจุดสะสมรอบใหญ่ได้ซักครั้งภายในไตรมาส 2 ถึง ไตรมาส 3 ปี 2020

มุมมองสินทรัพย์อื่น (Other Asset Classes)

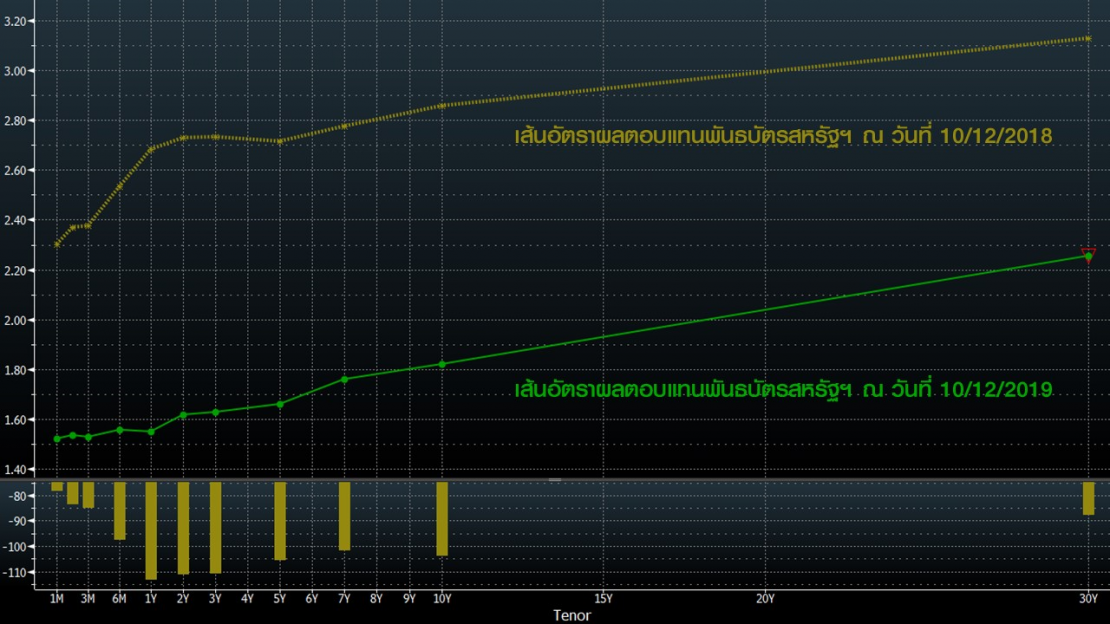

ตราสารหนี้ (Fixed Income)

สหรัฐฯ

Source: Bloomberg

ในปีหน้าภาพรวมตราสารหนี้สหรัฐฯ จะถูกกดดันด้วยบรรยากาศการคงอัตราดอกเบี้ย อย่างไรก็ตาม แม้อัตราดอกเบี้ยในระดับต่ำจะส่งผลให้โอกาสการผิดนัดชำระหนี้ลดลง แต่ปัจจัยเสี่ยงเฉพาะอุตสาหกรรมยังคงอยู่ อย่างที่เคยเกิดขึ้น เมื่อปี 2015 กับอุตสาหกรรมพลังงานเมื่อราคาน้ำมันลดลงอย่างรุนแรง ซึ่งในครั้งนี้อาจเกิดขึ้นกับกลุ่มที่ได้รับผลกระทบจากการค้าโลกที่ซบเซา ดังนั้นเรามีมุมมองว่าตราสารหนี้เกรดลงทุน (Investment Grade) มีความน่าสนใจลงทุนมากกว่าตราสารหนี้กลุ่มเก็งกำไร (High yield) เพื่อลดโอกาสการผิดนัดชำระหนี้

ยุโรป

เช่นเดียวกับตราสารหนี้ของสหรัฐฯ ที่ถูกกดดันด้วยบรรยากาศการคงอัตราดอกเบี้ย แต่การเข้าซื้อตราสารหนี้ของ ECB ตามนโยบายการเงินเชิงผ่อนคลายน่าจะเป็นหนึ่งในปัจจัยที่ยังช่วยหนุนตลาดตราสารหนี้ในยุโรป ขณะที่ตลาดตราสารหนี้ของเยอรมนีและสวิตเซอร์แลนด์จะเป็นสินทรัพย์ปลอดภัย (Safe-haven) หากมีความตึงเครียดเกิดขึ้น อย่างไรก็ตาม ด้วยแรงกดดันต่อผลตอบแทนจากแนวโน้มการคงอัตราดอกเบี้ย เรามองว่านักลงทุนต้องเลือกการลงทุนในตราสารหนี้เกรดลงทุน (Investment Grade) เพื่อสร้างผลตอบแทนเพิ่มเติม ขณะเดียวกันก็ลดโอกาสเกิดการผิดนัดชำระหนี้

เอเชีย

อัตราผลตอบแทนของพันธบัตรญี่ปุ่นจะยังเคลื่อนไหวในแดนลบต่อไป จากแนวโน้มนโยบายการเงินแบบผ่อนคลายของธนาคารกลางญี่ปุ่น (BOJ) และยังทำหน้าที่เป็นสินทรัพย์ปลอดภัย (Safe-haven) ส่วนตราสารหนี้ในกลุ่มเอเชียยกเว้นญี่ปุ่น (Asia ex Japan) มีความน่าสนใจในแง่ของส่วนต่างผลตอบแทน (Yield Spread) อีกทั้งมุมมองทางเศรษฐกิจที่เริ่มฟื้นตัวจากประเด็นการค้าที่ดีขึ้นจะเป็นปัจจัยหนุนตราสารหนี้ในภูมิภาคดังกล่าวให้น่าสนใจมากขึ้น อย่างไรก็ตาม ปัญหาหนี้ภายในของหลายประเทศตลาดเกิดใหม่ในเอเชีย ทำให้เรามองว่าตราสารหนี้เกรดลงทุน (Investment grade) มีความน่าสนใจกว่าตราสารหนี้เกรดเก็งกำไร (High yield) อย่างมาก เพื่อหลีกเลี่ยงปัญหาการผิดนัดชำระหนี้

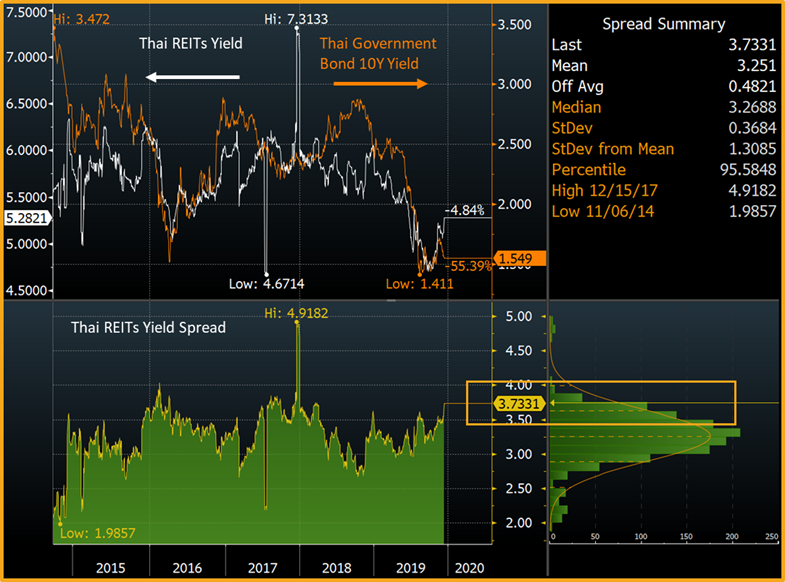

REITs

Source: Bloomberg

REITs ทั่วโลกปรับตัวลงจากท่าทีการคงดอกเบี้ยของธนาคารกลางสหรัฐฯ ก่อนที่จะสามารถกลับมาสร้างผลตอบแทนเป็นบวกได้อีกครั้งในช่วง 2 เดือนที่ผ่านมา โดยเฉพาะอย่างยิ่งในกลุ่มประเทศที่มีอัตราดอกเบี้ยติดลบอย่าง เยอรมนี ฝรั่งเศส และญี่ปุ่นส่งผลให้ Yield Spread อยู่ในระดับที่ใกล้เคียงค่าเฉลี่ยย้อนหลัง 5 ปี

Source: Bloomberg

ขณะที่ REITs ไทยปรับตัวลงต่อเนื่อง จากแรงเทขายตามทิศทางเงินทุนของนักลงทุนต่างชาติ ที่มียอดขายสุทธิในตลาดหุ้นไทยกว่า 27,000 ล้านบาทนับตั้งแต่ต้นปี ส่งผลให้อัตราปันผลและ Yield Spread กลับมาอยู่ที่ระดับ 5.28% และ 3.73% ซึ่งเป็นระดับเหนือระดับค่าเฉลี่ยอีกครั้ง ส่งผลให้ REITs ไทยและทั่วโลกยังเป็นสินทรัพย์ที่น่าสนใจในแง่ของ Valuation และในฐานะของสินทรัพย์ที่สามารถสร้างกระแสเงินสดได้อย่างสม่ำเสมอ อย่างไรก็ตาม การที่ตลาดมีแนวโน้มที่จะเปลี่ยนธีมการลงทุนจาก Defensive Play เป็น Growth Play ทำให้เรามองว่า การลงทุนในกลุ่มอสังหาฯ & REITs อาจสร้างผลตอบแทนได้ต่ำกว่าที่ทำได้ในปี 2019 ที่ผ่านมา

ทองคำ และสินค้าโภคภัณฑ์

การเจรจาการค้าระหว่างสหรัฐฯ และ จีนที่คืบหน้าจากภาวะการตอบโต้ด้วยมาตรการทางภาษีสู่ระดับการใกล้บรรลุข้อตกลงระยะแรก ช่วยลดความกังวลต่อโอกาสการชะลอตัวทางเศรษฐกิจ ช่วยเร่งความต้องการบริโภคสินค้าโภคภัณฑ์เพื่อการผลิต เมื่อประกอบกับแนวโน้มการลดกำลังการผลิตน้ำมันของกลุ่มโอเปค ส่งผลให้สินค้าโภคภัณฑ์มีแนวโน้มปรับตัวสูงขึ้นในช่วงปี 2020 ไปพร้อมๆกับสร้างแรงกดดันต่อราคาทองคำในฐานะสินทรัพย์ปลอดภัย ส่งผลให้ทองคำมีแนวโน้ม Underperformed

อย่างไรก็ตามความตึงเครียดทางด้านการเมืองภายในและระหว่างประเทศที่ยังเกิดขึ้นทั่วโลก การเจรจาการค้าที่ยังยากที่จะสิ้นสุด และความต้องการทองคำของธนาคารกลางทั่วโลก ที่ต้องการกระจายทุนสำรองระหว่างประเทศจากสกุลเงินดอลลาร์ ยังคงสามารถช่วยให้ทองคำสามารถยืนอยู่เหนือระดับ 1,380 – 1,400 ได้

Source: Tradingview , FINNOMENA

มุมมองทางเทคนิค

ราคาทอง อยู่ใน Downtrend มาตั้งแต่เดือนกันยายนที่ผ่านมา และได้สัญญาณเชิงลบมากขึ้นเมื่อเกิด Dead Cross ในช่วงต้นเดือนธันวาคม (เส้นค่าเฉลี่ยระยะสั้น ต่ำกว่า เส้นค่าเฉลี่ยระยะยาว และเรียงตัวกัน) สะท้อนว่า ทองคำ อยู่ในระยะสะสมกำลังรอบใหม่ มีแนวรับสำคัญอยู่ที่บริเวณ $1,450

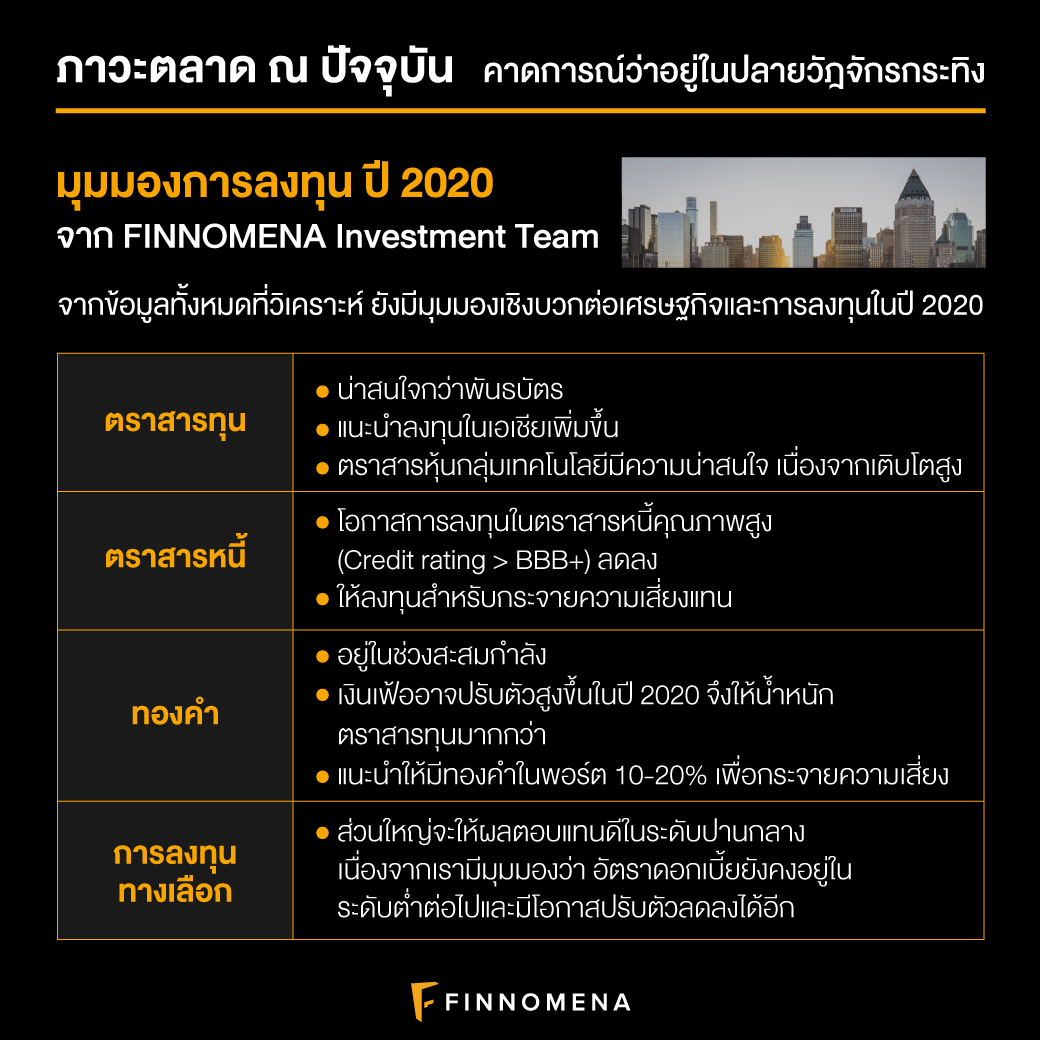

มุมมองการลงทุน ปี 2020 จาก FINNOMENA Investment Team

ด้วยข้อมูลทั้งหมดที่เราทำการวิเคราะห์ เราจึงมีมุมมองเชิงบวกต่อเศรษฐกิจและการลงทุนในปี 2020 นี้ โดยยังคงเชื่อว่า

ตราสารทุน

มีความน่าสนใจมากกว่าการลงทุนในพันธบัตรที่ให้ผลตอบแทนต่ำ ให้น้ำหนักการลงทุนในตราสารทุนทางฝั่งเอเชียเพิ่มขึ้น จากมูลค่าที่ถูกกว่าโดยเปรียบเทียบ ควบคู่กับการใช้นโยบายการเงินและการคลังในการกระตุ้นการบริโภคและการลงทุนในประเทศ ขณะที่ในรายอุตสาหกรรม เราสนใจตราสารทุนในกลุ่มเทคโนโลยีที่พิสูจน์แล้วว่า เป็นหนึ่งในไม่กี่ภาคอุตสาหกรรมที่ยังสามารถมีการเจริญเติบโตสูง และได้ประโยชน์จากการปรับตัวของภาคธุรกิจที่ต้องการทดแทนแรงงานมนุษย์ที่กำลังเป็นปัญหาในเชิงโครงสร้างของโลกด้านการลงทุน

ตราสารหนี้

โอกาสการลงทุนในตราสารหนี้คุณภาพสูง หรือ ที่มีระดับ Credit Rating สูงกว่า BBB+ เริ่มต่ำลง จากความต้องการลงทุนที่มากขึ้นมานับตั้งแต่เกิดสงครามการค้า แต่อย่างไรก็ตาม การลงทุนในพันธบัตรรัฐบาลยังคงมีความจำเป็น และใช้เพื่อการกระจายความเสี่ยงกรณีเกิดความผันผวนระหว่างทางในปี 2020

ทองคำ

ราคาทองคำมีแนวโน้มที่อยู่ในช่วงสะสมกำลัง (Consolidate Stage) เนื่องจากความคาดหวังต่อเศรษฐกิจที่ฟื้นตัวขึ้น ทำให้นักลงทุนมีมุมมองว่า เงินเฟ้อจะปรับตัวสูงขึ้นได้ในปี 2020 หันไปให้น้ำหนักลงทุนในตราสารทุนมากกว่า ถึงอย่างนั้น เรายังคงแนะนำให้มีทองคำในพอร์ตการลงทุนสัดส่วน 10-20% เพื่อประโยชน์ในเรื่องการกระจายความเสี่ยง

การลงทุนทางเลือก

การลงทุนด้าน Property, Infrastructure & REITs ส่วนใหญ่จะยังคงให้ผลตอบแทนที่ดีในระดับปานกลาง เนื่องจากเรามีมุมมองว่า อัตราดอกเบี้ยยังคงอยู่ในระดับต่ำต่อไปและมีโอกาสปรับตัวลดลงได้อีก นับตั้งแต่ไตรมาส 2/2020 ซึ่งยังไม่ได้สะท้อนในมูลค่าหุ้นกลุ่มนี้ ณ ปัจจุบัน

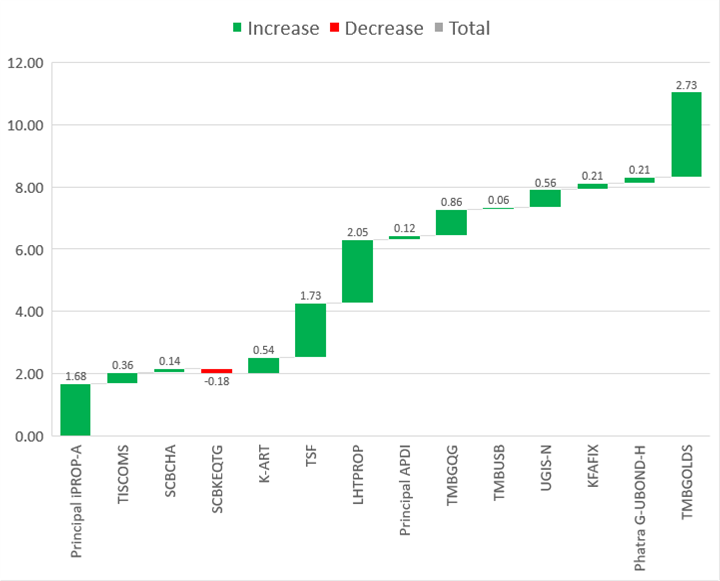

FINNOMENA PORT GAR

Year To Date Performance (As of 09-Dec-19) ปรับขึ้น +11.20% กองทุนหลักที่สร้างผลตอบแทนให้กับพอร์ตได้แก่

- กองทุนรวมกลุ่มอสังหาฯ สร้างผลตอบแทนแก่พอร์ตทั้งหมดถึง 3.73% โดย PRINCIPAL IPROP-A (+1.68%) และ LHTPROP (+2.05%)

- กองทุนทองคำ TMBGOLDS สร้างผลตอบแทนแก่พอร์ตทั้งหมดถึง +2.73%

- กองทุนหุ้น สร้างผลตอบแทนแก่พอร์ตทั้งหมดถึง +3.02% โดยได้ TSF (+1.73%) หุ้นไทย Big cap ที่ปรับตัวได้อย่างโดดเด่นในกลุ่มหุ้นไทย

- กองทุนตราสารหนี้ สร้างผลตอบแทนแก่พอร์ตทั้งหมดถึง +1.04%

กองทุน Alternative (K-ART) สร้างผลตอบแทนแก่พอร์ตทั้งหมดถึง +0.54%

มีการปรับพอร์ตทั้งสิ้น 6 ครั้ง ครึ่งปีแรกเป็นมีการปรับทั้งสิ้น 3 ครั้ง แต่ยังคงแนวการลงทุนแบบ Yield Play เป็นหลัก ครึ่งปีหลังทยอยขายทำกำไรในส่วนกองทุนกลุ่ม Yield Play และเพิ่มสัดส่วนหุ้นต่างประเทศกลุ่ม Global Growth และหุ้น Asia Pacific ex Japan 30% ของพอร์ตการลงทุน จากนั้นลดสัดส่วนหุ้นไทยลงเหลือ 10% พอร์ตการลงทุน ส่งผลให้มีหุ้นรวมทั้งหมด 40% ของพอร์ตการลงทุน ขณะที่สัดส่วนที่เหลือยังคงเน้นกระจ่ายความเสี่ยงเป็นหลัก ได้แก่ ทองคำ 20% , ตราสารหนี้ 20% และกองทุนรวมอสังหาฯ 20%

GAR YTD Contribution Performance

Source: Morningstar

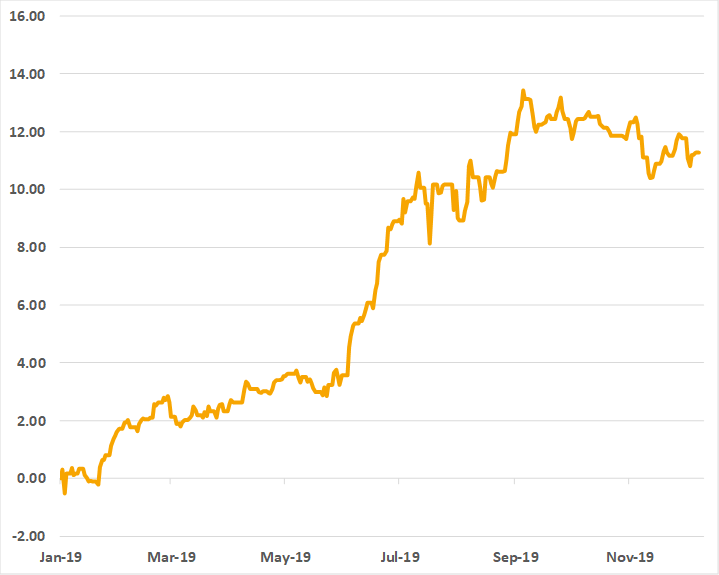

GAR YTD Performance

Source: Morningstar

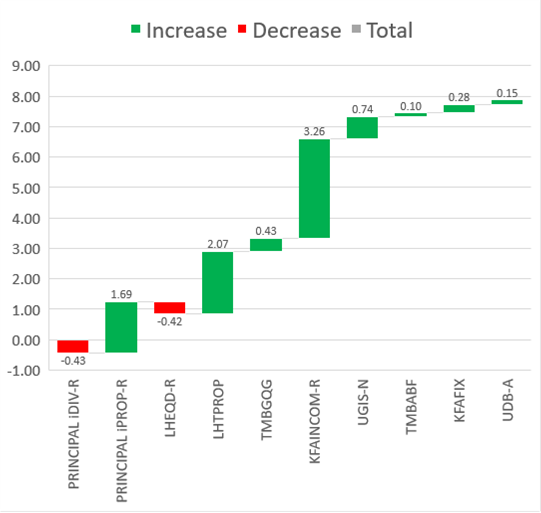

FINNOMENA PORT GIF

Year To Date Performance (As of 09-Dec-19) ผลตอบแทนรวม (Total Return) +7.87% โดยเป็นการจ่ายกระแสเงินสด 3.68% และเป็นส่วนต่างกำไรอีก 4.19% โดยกองทุนหลักที่สร้างผลตอบแทนให้กับพอร์ตได้แก่

- กองทุนรวมอสังหาฯ สร้างผลตอบแทนแก่พอร์ตทั้งหมดถึง 3.76% โดย PRINCIPAL IPROP-A (+1.69%) และ LHTPROP (+2.07%)

- กองทุนรวมผสมแบบ Multi Assets KFAINCOM-R ซึ่งเป็นสัดส่วนหลักของพอร์ต สร้างผลตอบแทนแก่พอร์ตทั้งหมดถึง 3.26%

- กองทุนตราสารหนี้ สร้างผลตอบแทนแก่พอร์ตทั้งหมดถึง 1.28% ได่แก่ UGIS-N (+0.74%) , TMBABF (+0.10) , KFAFIX (+0.28%) และ UDB-N (+0.15%)

- กองทุนหุ้น ซึ่ง Underperformed ที่สุดในพอร์ตการลงทุน สร้างผลลบแก่พอร์ตทั้งหมดถึง -0.42% โดยหุ้นไทย PRINCIPAL IDIV-R (-0.43%) และ LHEQD-R (-0.42%) ขณะที่หุ้นต่างประเทศ TMBGQG สามารถปรับตัวขึ้นได้ (+0.43%)

มีการปรับพอร์ตทั้งสิ้น 5 ครั้ง ในครึ่งปีแรกเป็นการปรับทั้งหมด 2 ครั้ง โดยเน้นไปที่การปรับกองทุนที่คาดว่าจะให้ผลตอบแทนที่ดีกว่า มากกว่าการปรับสัดส่วนสินทรัพย์ในพอร์ต ขณะที่ครึ่งหลังของปีปรับทั้งสิ้น 3 ครั้ง เน้นเพิ่มสัดส่วนหุ้นต่างประเทศ และกองทุนผสมเพิ่มขึ้นเพื่อรับกระแสการเติบโตในช่วงปลายวัฏจักร

GIF YTD Contribution Performance

Source: Morningstar

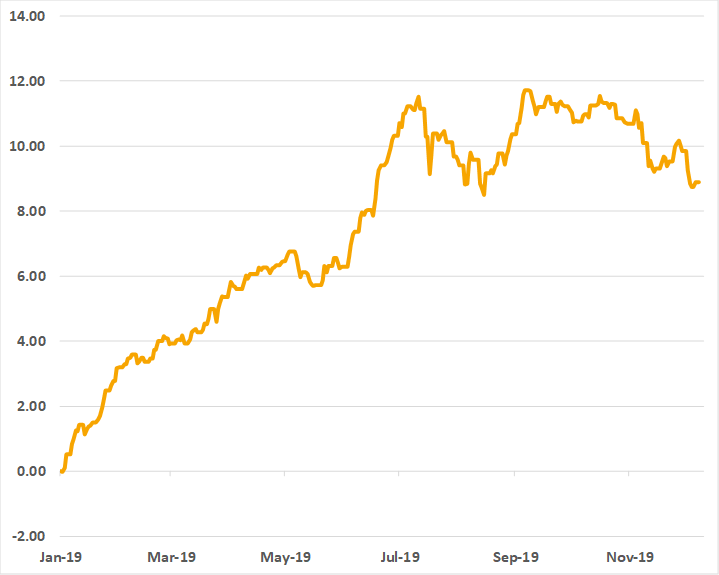

GIF YTD Performance

Source: Morningstar

FINNOMENA PORT GCP

Year To Date Performance (As of 09-Dec-19) ปรับขึ้น +7.13% กองทุนหลักที่สร้างผลตอบแทนให้กับพอร์ตได้แก่

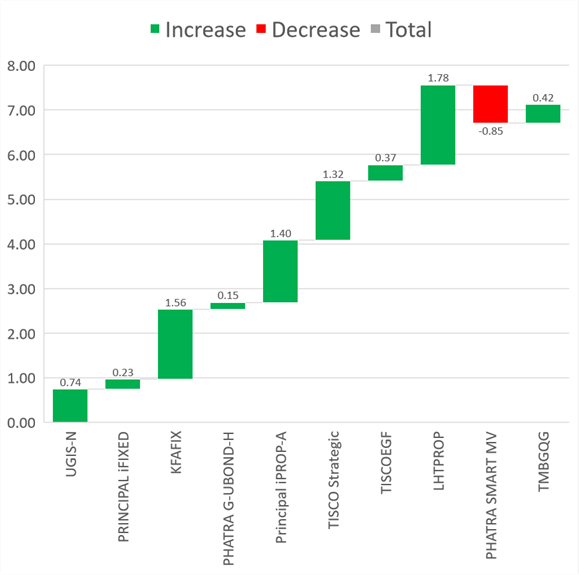

- กองทุนรวมกลุ่มอสังหาฯ สร้างผลตอบแทนแก่พอร์ตทั้งหมด 2.18% โดย LHTPROP (+1.78%) และ PRINCIPAL IPROP-A (+1.40%)

- กองทุนตราสารหนี้ทั่วโลก สร้างผลตอบแทนต่อพอร์ตทั้งหมด 2.69% KFAFIX (+1.56%) UGIS-N (+0.74%) PHATRA G-UBOND-H (+0.15%)

- กองทุนหุ้น สร้างผลตอบแทนแก่พอร์ตทั้งหมดถึง 2.66% โดย TSF (+1.32%) TISCOEGF (+0.37%) TMBGQG (+0.42) มีเพียงกองทุน PHATRA SMART MV (-0.85%)

มีการปรับพอร์ตทั้งสิ้น 3 ครั้ง ครึ่งปีแรกมีการปรับเพียง 1 ครั้ง ในส่วนครึ่งปีหลังปรับทั้งสิ้น 2 ครั้ง เป็นการขายทำกำไร และปรับเปลี่ยนกองทุนให้สอดคล้องตามแนวโน้มตลาด แต่ยังคงแนวการลงทุนในกลุ่ม Defensive เป็นหลัก โดยกองทุนหลัก ๆ ที่สนับสนุนให้พอร์ตทำกำไร ได้แก่ KFAFIX TSF LHTPROP ซึ่งได้รับประโยชน์จากการที่อัตราดอกเบี้ยนโยบายอยู่ในแนวโน้มลดลง

GCP YTD Contribution Performance

Source: Morningstar

GCP YTD Performance

Source: Morningstar

FINNOMENA PORT TOP5

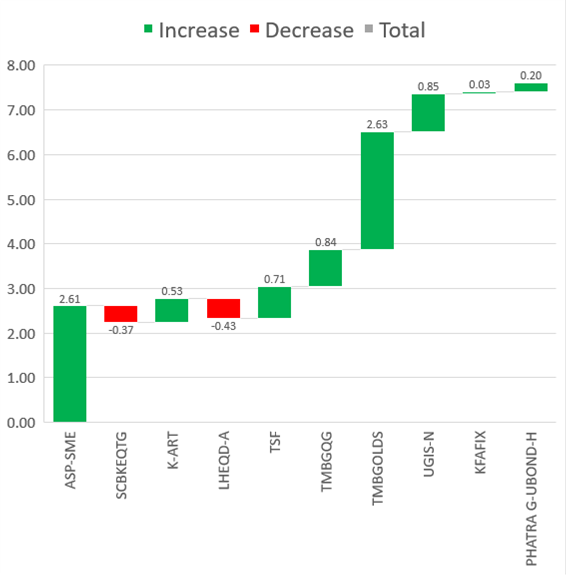

Year To Date Performance (As of 09-Dec-19) ปรับขึ้น +7.61% กองทุนหลักที่สร้างผลตอบแทนให้กับพอร์ตได้แก่

- กองทุนหุ้นไทย สร้างผลตอบแทนต่อพอร์ตทั้งหมด 3.32% ได้แก่ ASP-SME (+2.61%) ซึ่งเป็นกองทุนที่ปรับตัวโดดเด่นสุดในกลุ่ม Mid-Small cap และ TSF (+0.71%)

- กองทุนทองคำ TMBGOLDS สร้างผลตอบแทนต่อพอร์ตทั้งหมด 2.63%

- กองตราสารหนี้ สร้างผลตอบแทนต่อพอร์ตทั้งหมด 1.09% ได้แก่ UGIS-N (+0.85%) และ KFAFIX (+0.03%)

ขณะที่พอร์ตมีการปรับทั้งสิ้น 5 ครั้งในปีนี้ ครึ่งปีแรกปรับเพียง 1 ครั้งเลือกที่จะลดสัดส่วนหุ้น 60% เหลือเพียง 20% และเพิ่มน้ำหลักการลงทุนในแนวการลงทุนแบบ Yield Play โดยคำนึงถึงการกระจายความเสี่ยง ในส่วนครึ่งปีหลังปรับพอร์ตอีก 4 ครั้งโดยเพิ่มสัดหุ้นเป็น 40% ทว่ายังคงการกระจายความเสี่ยงเป็นสำคัญ

TOP5 YTD Contribution Performance

Source: Morningstar

TOP5 YTD Performance

Source: Morningstar

ดาวน์โหลดบทความ “ปี 2020 ลงทุนอะไรดี?” คลิก

คำเตือน

ผู้ลงทุนควรศึกษาข้อมูลสำคัญของกองทุนโดยเฉพาะนโยบายกองทุน ความเสี่ยง และผลการดำเนินงานของกองทุน โดยสามารถขอข้อมูลจากผู้แนะนำก่อนตัดสินใจลงทุน | ผลการดำเนินงานในอดีตมิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต| ผู้ลงทุนอาจมีความเสี่ยงจากอัตราแลกเปลี่ยน เนื่องจากการป้องกันความเสี่ยงขึ้นอยู่กับดุลพินิจของผู้จัดการกองทุน