เริ่มต้นเดือนกันยายน 2017 ในช่วงที่ผ่านมาเราได้เห็นธนาคารกลางต่างๆ ตัดสินใจคงดอกเบี้ยนโยบาย รวมถึงไม่ส่งสัญญาณใช้นโยบายการเงินตึงตัวเร็วเกินไป ในขณะที่เศรษฐกิจโลกยังฟื้นตัวอย่างต่อเนื่อง โดยเฉพาะภูมิภาค Asia ex Japan และ Emerging Market จากมุมมอง It’s time for Emerging Market! ในเดือนที่แล้ว

รูปที่ 1 ธีมการลงทุนของปี 2017: ที่มา INFINITI Global Investors

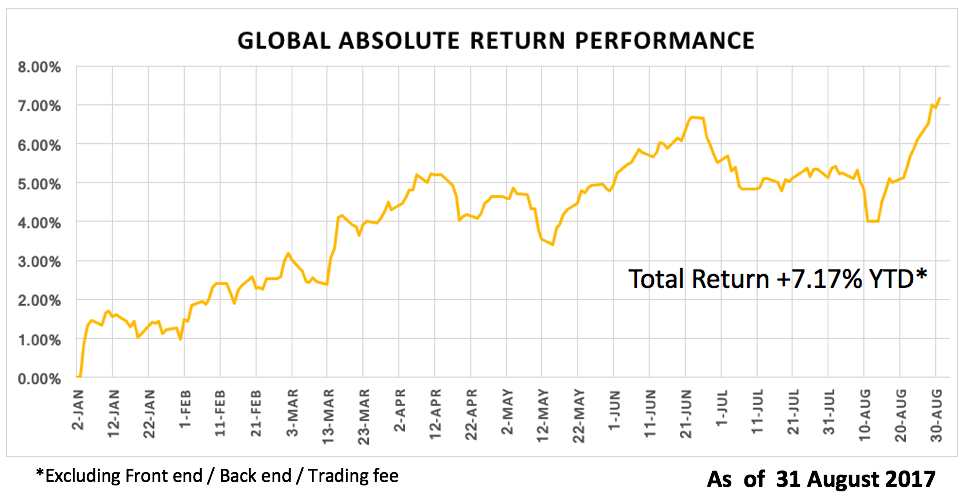

ก่อนจะไปดูมุมมองในเดือนนี้ ขอเปลี่ยนบรรยากาศเริ่มกันด้วยผลตอบแทนจากการลงทุนพอร์ท Global Absolute Return ตั้งแต่ต้นปีจนถึงปัจจุบัน ล่าสุดเราได้เห็นผลตอบแทนทำจุดสูงสุด New High ใหม่ที่ 7.17% (ไม่รวมค่าธรรมเนียมการซื้อขาย) เรียกได้ว่าเข้าใกล้เป้าหมายผลตอบแทนต่อปีที่ 8% (เป้าหมายไม่ใช่การการันตี) เข้ามาแล้ว

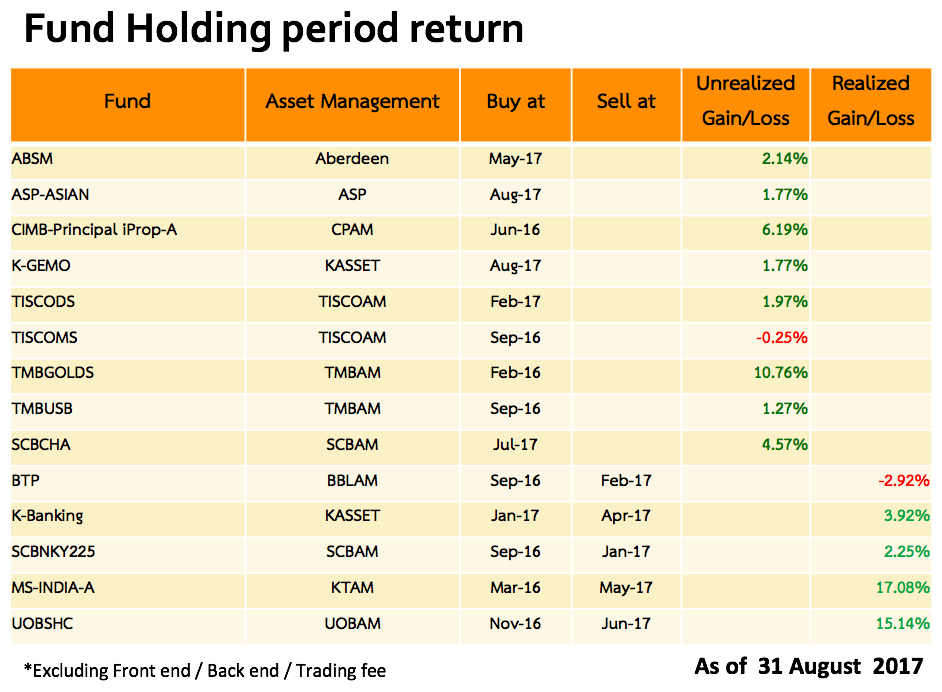

โดยสังเกตได้ว่ากองทุนหุ้นที่เราลงทุนทั้งประเทศไทยและต่างประเทศต่างทยอยทำผลตอบแทนดีขึ้นอย่างเป็นลำดับ

รูปที่ 2 ผลตอบแทนพอร์ท Global Absolute Return ตั้งแต่ต้นปี: ที่มา FINNOMENA

รูปที่ 3 ผลตอบแทนของกองทุนในพอร์ท Global Absolute Return แยกรายกอง: ที่มา FINNOMENA

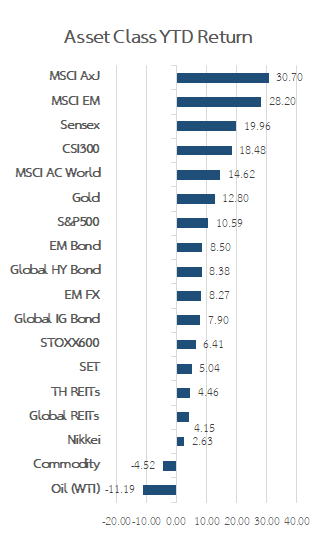

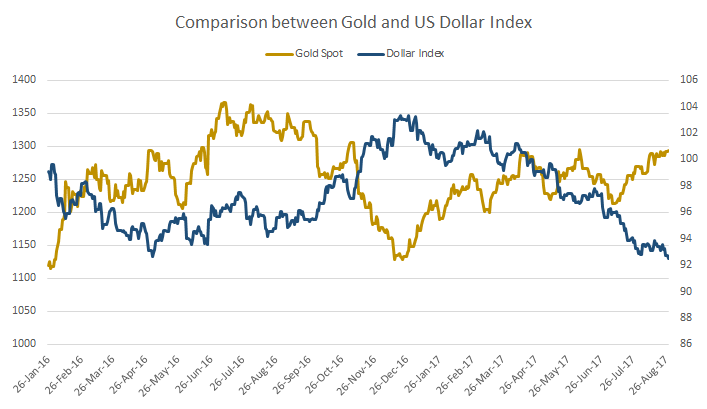

มาเริ่มกันด้วยผลตอบแทนในแต่ละสินทรัพย์ ตลาดหุ้น Emerging Market และ Asia ex Japan ยังคงทำผลงานได้ดีในเดือนที่ผ่านมา ในขณะที่ตลาดหุ้นอินเดียมีการย่อตัวลงไปบ้าง หลัง Valuation ปรับตัวขึ้นมาสูง ส่วนราคาทองคำมีการฟื้นตัวหลังค่าเงินดอลลาห์อ่อนค่าลงทำจุดต่ำสุดในรอบกว่าสองปี

รูปที่ 4 ผลตอบแทนในสินทรัพย์ชนิดต่างๆ YTD ณ 28 ส.ค. 60: ที่มา Bloomberg

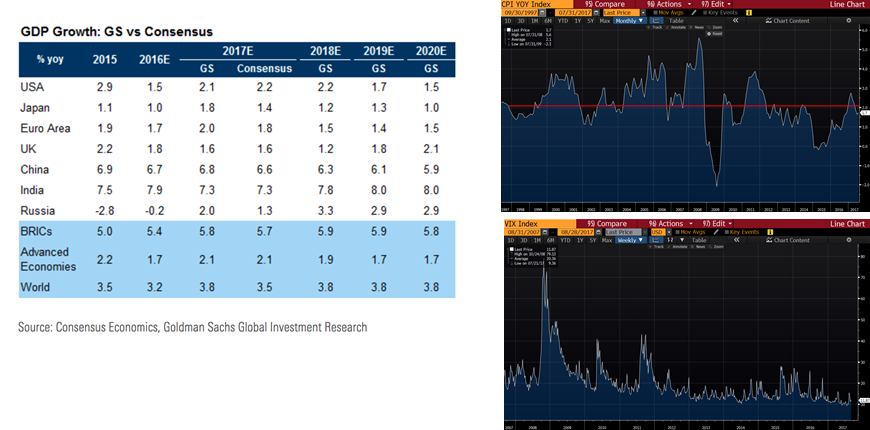

พอดูภาพรวมเศรษฐกิจโลกจะเห็นว่ายังคงอยู่ในช่วงฟื้นตัวได้ดีต่อเนื่อง ในขณะที่เงินเฟ้อยังอยู่ในระดับต่ำ ธนาคารกลางทั่วโลกยังไม่รีบใช้นโยบายการเงินที่ตึงตัวเร็วเกินไป ความผันผวนจึงยังอยู่ในระดับต่ำ ส่งผลให้เกิดภาวะ “Goldilocks” ต่อเนื่อง จึงเหมาะต่อการลงทุนในหุ้นและ REITs ต่อไป

รูปที่ 5 ภาพรวมตัวเลข GDP growth โลก, ดัชนีราคาผู้บริโภค (CPI) หรือตัวเลขเงินเฟ้อ และดัชนีความผันผวน (VIX Index) : ที่มา Goldman Sachs , Bloomberg

ในฝั่งของธนาคารกลางทั้ง 3 แห่ง ยังคงนโยบายการเงินในไตรมาสที่ 3 โดยไม่รีบใช้นโยบายการเงินแบบตึงตัวที่เร็วเกินไปหากเศรษฐกิจยังไม่สามารถฟื้นตัวได้ในระดับที่น่าพอใจ โดย

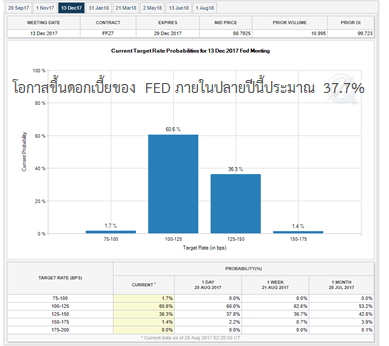

- ธนาคารกลางสหรัฐฯ (Fed) ดูมีท่าทีการใช้นโยบายการเงินที่ดูผ่อนคลาย (Dovish) กว่าธนาคารกลางยุโรป (ECB) ในเชิงเปรียบเทียบเนื่องจากตัวเลขเงินเฟ้อสหรัฐฯยังอยู่ในระดับต่ำจึงไม่รีบใช้นโยบายการเงินตึงตัวที่เร็วเกินไป ทั้งในด้านการแถลงรายละเอียดที่จะลดขนาดงบดุลและการปรับขึ้นอัตราดอกเบี้ย ส่งผลให้นักลงทุนมองว่าปลายปีนี้ Fed มีโอกาสในการขึ้นดอกเบี้ยอีกหนึ่งครั้งได้น้อยกว่า 50% ไปแล้ว

- ธนาคารกลางยุโรป (ECB) ได้เผยว่าอาจเริ่มพิจารณาแผนปรับลดขนาดการทำ QE ลง ซึ่งเป็นท่าทีการส่งสัญญาณการใช้นโยบายการเงินที่เริ่มตึงตัว (Hawkish) กว่า Fed โดยเชิงเปรียบเทียบ

เรามองว่า ECB น่าจะเริ่มใช้นโยบายการเงินแบบตึงตัวตามรอย Fed ในระยะกลางเนื่องจากตัวเลขเศรษฐกิจยุโรปฟื้นตัวได้ดีต่อเนื่อง หากผลการดำเนินนโยบายเป็นเช่นนั้นจริง มีโอกาสที่ค่าเงินยูโรจะแข็งค่าขึ้นต่อเนื่องในระยะกลาง ส่งผลให้ค่าเงินดอลลาร์อ่อนค่าโดยเชิงเปรียบเทียบ ซึ่งเป็นปัจจัยบวกต่อหุ้นในกลุ่ม Emerging Market และทองคำ

รูปที่ 6 โอกาสในการขึ้นดอกเบี้ยของเฟดผ่าน Fed Fund Futures เดือนธ.ค.: ที่มา CME Group

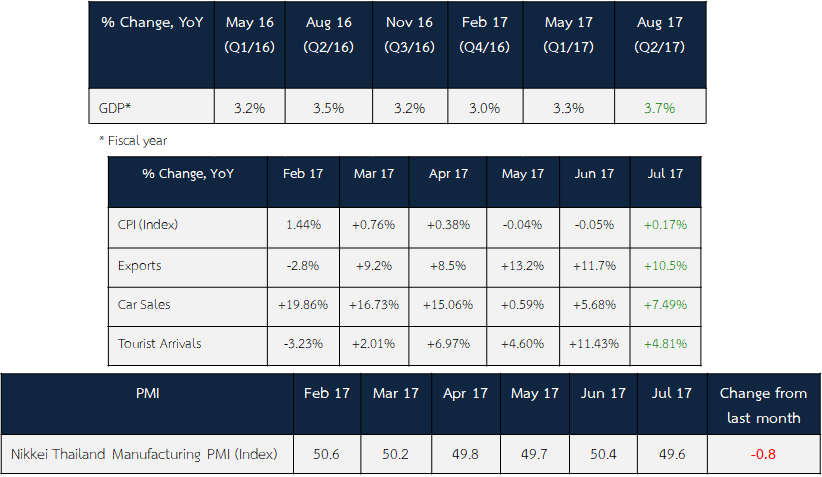

มาดูกันที่ประเทศไทย ภาพรวม GDP ไตรมาสที่ 2 ขยายตัวสูงสุดในรอบ 17 ไตรมาสที่ 3.7% จากภาคการส่งออกและท่องเที่ยว หนุนการปรับเป้า GDP เพิ่มในอนาคต เรายังมองว่าการลงทุนจากภาครัฐฯและเอกชนที่จะเริ่มเข้ามาในช่วงครึ่งปีหลังจะหนุนให้เศรษฐกิจยังเติบโตได้ในระดับสูง รวมถึง กกต. เริ่มวางกรอบกำหนดการเลือกตั้งในปี 2561 เป็นปัจจัยบวกต่อหุ้นไทย

รูปที่ 7 ตัวเลขเศรษฐกิจไทย: ที่มา BOT, FTI, Bloomberg, Nikkei และ HIS Markit

แม้ว่าบริษัทจดทะเบียนไทยประกาศผลไตรมาสที่ 2 ลดลงประมาณ 13% (YoY) แต่ SET Index ปรับตัวขึ้นทะลุแนวต้าน 1,600 จุด ได้สำเร็จพร้อมแรงซื้อกลับของนักลงทุนต่างชาติ จากสถานการณ์การเมืองภายในประเทศที่เริ่มคลี่คลายลง ประกอบกับแผนการลงทุนของภาครัฐมีความชัดเจนมากขึ้น เรามองว่าผลกำไรโดยภาพรวมของหุ้นไทยในครึ่งปีหลังน่าจะทยอยฟื้นตัวตามทิศทางการฟื้นตัวของเศรษฐกิจและโมเมนตัมที่กลับมาโดดเด่น

รูปที่ 8 กราฟ SET Index: ที่มา Bloomberg

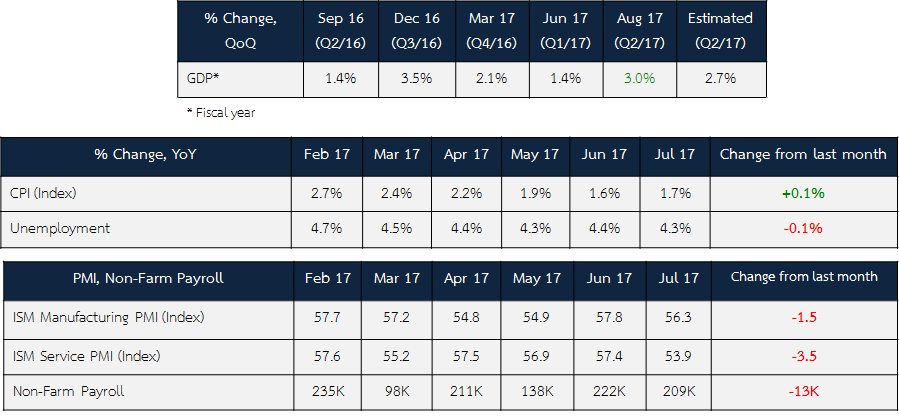

ในฝั่งสหรัฐฯ ตัวเลขเศรษฐกิจสหรัฐฯที่สำคัญ เช่น GDP ที่ขยายตัวต่อเนื่องแต่เงินเฟ้อยังคงชะลอตัวในระยะสั้น ในขณะที่สหรัฐฯมีปัญหาการเมืองภายในทำเนียบขาวต่อเนื่อง ส่งผลให้ทรัมป์สั่งยุบสภาที่ปรึกษาไป 2 แห่ง เรายังคงหลีกเลี่ยงการลงทุนในหุ้นสหรัฐเนื่องจาก valuation ที่แพงเมื่อเทียบกับการเติบโตและมีความเสี่ยงจากปัจจัยการเมืองภายในทำเนียบขาว

รูปที่ 9 ตัวเลขเศรษฐกิจสหรัฐฯ: ที่มา Bloomberg, BEA และ ISM

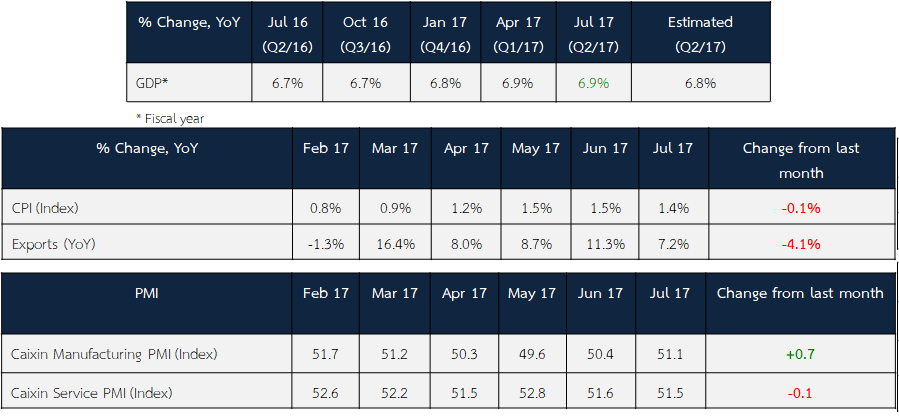

ด้านตัวเลขเศรษฐกิจจีนโดยภาพรวมยังเติบโตได้ดีโดยเฉพาะตัวเลข GDP ไตรมาสที่ 2 ที่เติบโตถึง 6.9% ดีกว่าที่ตลาดคาดการณ์ที่ 6.8% ประกอบกับกำไรของบริษัทจดทะเบียนไตรมาสที่ 2 ของหุ้นจีนยังเติบโตได้อย่างแข็งแกร่ง เรายังคงน้ำหนักการลงทุนในหุ้นจีนต่อเนื่องจากโมเมนตัมการเติบโตที่แข็งแกร่งของบริษัทจดทะเบียน

รูปที่ 10 ตัวเลขเศรษฐกิจจีน: ที่มา Bloomberg, Caixin, และ IHS Markit

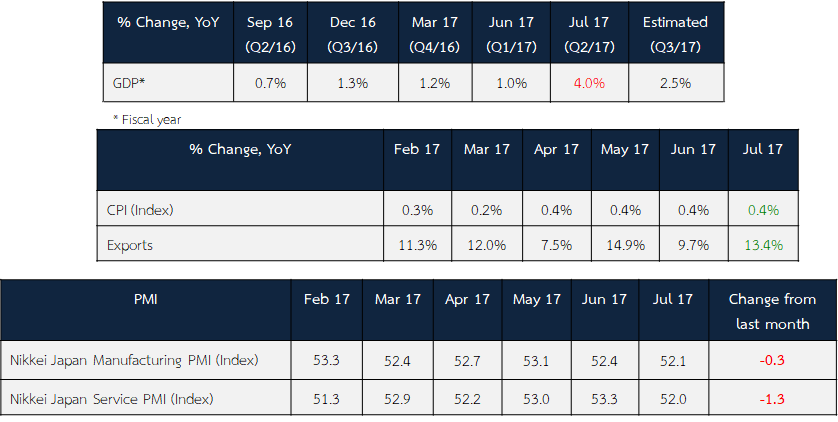

มาดูกันที่ฝั่งญี่ปุ่น เศรษฐกิจญี่ปุ่นยังคงอยู่ในภาพการฟื้นตัวได้ดี ในขณะที่คะแนนความนิยมต่อนายกญี่ปุ่นยังคงตกต่ำต่อเนื่อง เราจึงยังไม่แนะนำให้ลงทุนในหุ้นญี่ปุ่นจากปัจจัยดังกล่าว รวมถึงค่าเงินเยนยังมีทิศทางแข็งค่าส่งผลเชิงลบต่อการส่งออกและกดดันตลาดหุ้นญี่ปุ่น

รูปที่ 11 ตัวเลขเศรษฐกิจญี่ปุ่น: ที่มา Bloomberg, Nikkei และ IHS Markit

ข้ามมาที่ฝั่งยุโรป เศรษฐกิจยุโรปยังอยู่ในช่วงการฟื้นตัวได้ดีต่อเนื่อง ในขณะที่ตัวเลขเงินเฟ้อยังคงอยู่ในระดับต่ำ ส่วนในเดือนก.ย. นี้มีปัจจัยเรื่องการเลือกตั้งของเยอรมนีที่ต้องคอยติดตาม

รูปที่ 12 ตัวเลขเศรษฐกิจยุโรป: ที่มา Bloomberg และ IHS Markit

แม้ว่าเศรษฐกิจยุโรปจะฟื้นตัวได้ดี แต่โมเมนตัมของหุ้นยุโรปยังอ่อนแรงหลังจากปรับตัวขึ้นแรงรับข่าวการเลือกตั้งของฝรั่งเศสไปตั้งแต่ช่วงเดือน พ.ค. และการแข็งค่าของเงินยูโรต่อเนื่องที่คอยกดดันหุ้นยุโรป ส่งผลให้เรายังไม่ได้แนะนำให้เข้าลงทุนในหุ้นยุโรป

รูปที่ 13 กราฟดัชนี STOXX600 : ที่มา Bloomberg

ทางฝั่งอินเดีย แม้ว่าการเติบโตของเศรษฐกิจอินเดียจะอยู่ในระดับสูง แต่กำไรสุทธิของหุ้นอินเดียเริ่มมีโมเมนตัมการเติบโตที่ชะลอตัวลง ส่งผลให้นักวิเคราะห์มีการปรับลดคาดการณ์กำไรของหุ้นอินเดียลง เรายังคงไม่แนะนำให้กลับไปลงทุนหุ้นอินเดียเป็นรายประเทศเดี่ยวๆ จากโมเมนตัมของกำไรและราคาหุ้นที่เริ่มชะลอตัวลง

รูปที่ 14 กราฟแสดงประมาณการกำไรสุทธิต่อหุ้นของดัชนีหุ้นอินเดีย (Sensex Index) : ที่มา Bloomberg

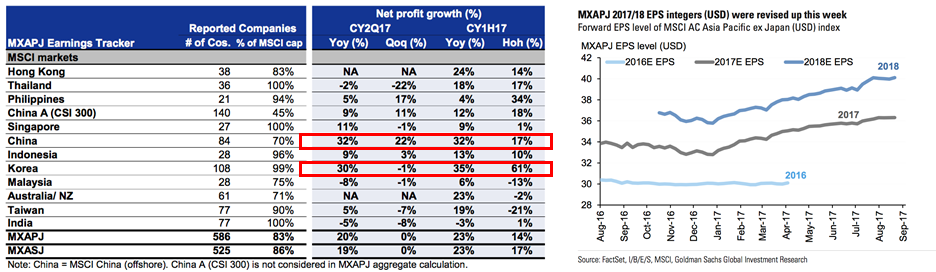

ส่วนหุ้นในกลุ่มเอเชียมีการประกาศผลประกอบการออกมาเติบโตอย่างต่อเนื่อง นำโดยประเทศจีนและเกาหลี ทั้งนี้นักวิเคราะห์ยังมีการปรับประมาณการกำไรบริษัทจดทะเบียนของหุ้นกลุ่ม Asia ex Japan ในปี 2018 ขึ้น ซึ่งเป็น Sentiment ในเชิงบวกต่อหุ้นในภูมิภาคดังกล่าว

รูปที่ 15 กำไรบริษัทจดทะเบียนที่คาดหมายของตลาดหุ้นเกิดใหม่ : ที่มา Goldman Sachs

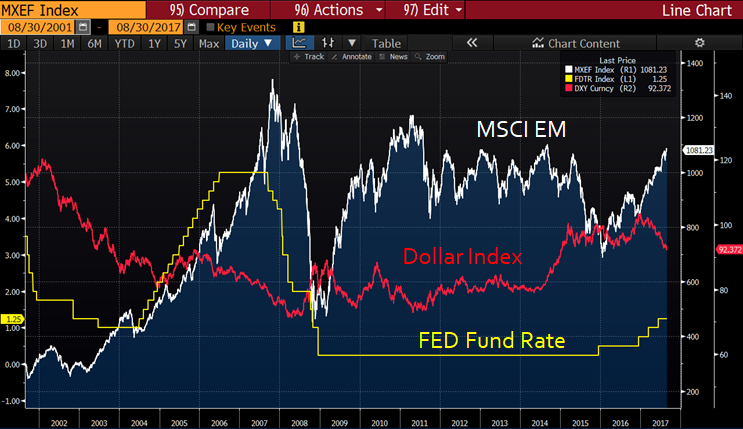

เรามองว่าในช่วงปีนี้เป็นต้นไป สภาพของตลาดหุ้นในกลุ่ม Emerging Market (EM) เริ่มมีความคล้ายกับภาวะตลาดในช่วงปี 2004-2007 โดยเศรษฐกิจโลกอยู่ในช่วงขยายตัวได้ดีโดยเฉพาะในกลุ่มประเทศ EM เงินเฟ้อเริ่มกลับมา ในขณะที่ตลาดหุ้น EM สามารถสร้างผลตอบแทนได้ดี แม้อยู่ในช่วงที่ Fed ขึ้นอัตราดอกเบี้ยต่อเนื่อง ส่วนค่าเงินดอลลาร์มีการแข็งค่าแค่ช่วงแรกก่อนจะกลับไปอ่อนค่าต่อเนื่องแม้จะอยู่ในช่วงดอกเบี้ยขาขึ้น ซึ่งเป็นผลดีต่อตลาดหุ้น EM

รูปที่ 16 กราฟดัชนี MSCI Emerging Index, Dollar Index และ Fed fund rate : ที่มา Bloomberg

มากไปกว่านั้นเราเห็นสัญญาณของความทนทานของตลาดหุ้น EM ต่อข่าวความผันผวนต่างๆ ซึ่งแม้จะเกิดภาวะตึงเครียดในคาบสมุทรเกาหลีในช่วงกลางเดือนส.ค.ที่ผ่านมาแล้วทำให้ตลาดหุ้น EM ผันผวนไปบ้าง แต่ก็สามารถกลับมาทำจุดสูงสุดใหม่ของปีได้สำเร็จ สะท้อนความแข็งแกร่งของโมเมนตัมด้านราคาและแรงหนุนจากการเติบโตของกำไรของบริษัทจดทะเบียนในภูมิภาคดังกล่าว

รูปที่ 17 MSCI Emerging Index : ที่มา Bloomberg

อย่างไรก็ตาม เรามองว่ายังคงมีความเสี่ยงที่ต้องระมัดระวัง เช่น

- ความเสี่ยงจากความขัดแย้งในคาบสมุทรเกาหลี เนื่องจาก เกาหลีเหนือยังคงเดินหน้าทดสอบขีปนาวุธอย่างต่อเนื่อง

- ความเสี่ยงจากการที่ธนาคารกลางต่างๆจะดำเนินนโยบายการเงินแบบตึงตัวเร็วเกินไป เช่น การขึ้นดอกเบี้ย และการลดขนาดงบดุล

- ความเสี่ยงจากเสถียรภาพของรัฐบาลสหรัฐฯ โดยในช่วงหลังภายในทำเนียบขาวมีปัญหาทางการเมืองภายในอย่างต่อเนื่อง โดยระยะสั้นต้องระมัดระวังเรื่องเพดานหนี้ของสหรัฐฯซึ่งหากไม่มีการขยายเพดานหนี้อาจนำไปสู่ภาวะ Government Shutdown ได้

- ผลการเลือกตั้งของเยอรมนีในเดือนก.ย.นี้

รูปที่ 18 ความเสี่ยงต่างๆ ที่ต้องระมัดระวัง : ที่มา Bloomberg, US Government publishing officer

ในฝั่งของราคาทองคำสามารถปรับตัวขึ้นทะลุแนวต้าน $1,300 ได้สำเร็จ โดยได้แรงหนุนจากข่าวที่เกาหลีเหนือทดสอบขีปนาวุธข้ามไปยังประเทศญี่ปุ่น และค่าเงินดอลลาร์ที่อ่อนค่าต่อเนื่องทำจุดต่ำสุดในรอบกว่าสองปี เราจึงยังคงคำแนะนำให้ลงทุนทองคำตามสัดส่วนของพอร์ตที่ 10% เพื่อกระจายความเสี่ยง

รูปที่ 19 ภาพราคาทองคำ เทียบกับ USD Index ข้อมูล ณ 28 ส.ค. 60: ที่มา Bloomberg

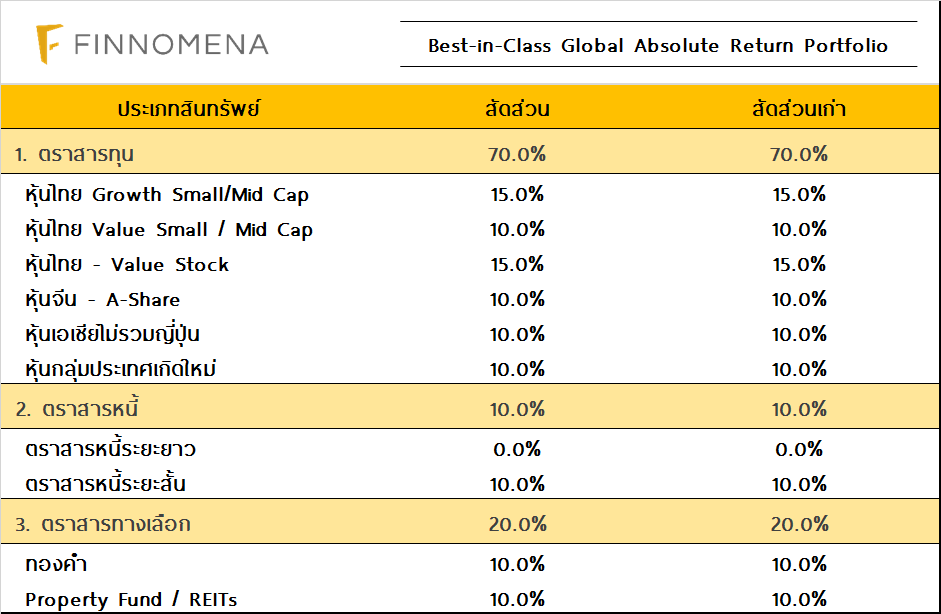

สำหรับคำแนะนำพอร์ตการลงทุนแบบ Global Absolute Return Portfolio ของ INFINITI Global Investors ซึ่งเป็นคำแนะนำการลงทุนแบบ Absolute Return ซึ่งมีความยืดหยุ่นต่อการปรับเปลี่ยนพอร์ตตามมุมมองภาวะตลาด มีเป้าหมายผลตอบแทนการลงทุนต่อปีประมาณ 8 – 10% ซึ่งต่ำกว่าผลตอบแทนระยะยาวของตลาดหุ้นเล็กน้อย และมีเป้าหมายความผันผวนของพอร์ตในระดับที่ต่ำกว่าตลาดหุ้นจากการกระจายการลงทุน โดยกลยุทธ์นี้จะพยายามลดความเสี่ยงอย่างมีนัยสำคัญในยามที่พื้นฐานการลงทุนไม่ดี ทั้งนี้สำหรับเดือนกันยายน 2017 เราแนะนำสัดส่วนการจัดพอร์ตดังนี้

รูปที่ 20 Global Absolute Return Portfolio Model เดือน ส.ค. 60: ที่มา INFINITI, FINNOMENA

ภายใต้สภาวะเศรษฐกิจที่ค่อยๆฟื้นตัวและธนาคารกลางยังมีแนวโน้มระมัดระวังในการใช้นโยบายการเงินแบบตึงตัว รวมถึงโมเมนตัมของตลาดหุ้นไทยที่กลับมาดูดีขึ้น จึงได้แนะนำให้คงน้ำหนักในกองทุนประเภทหุ้นเท่าเดิม โดยเราเชื่อว่าปี 2017 น่าจะยังเป็นปีที่ดีต่อพอร์ตการลงทุน Global Absolute Return

FundTalk รายงาน