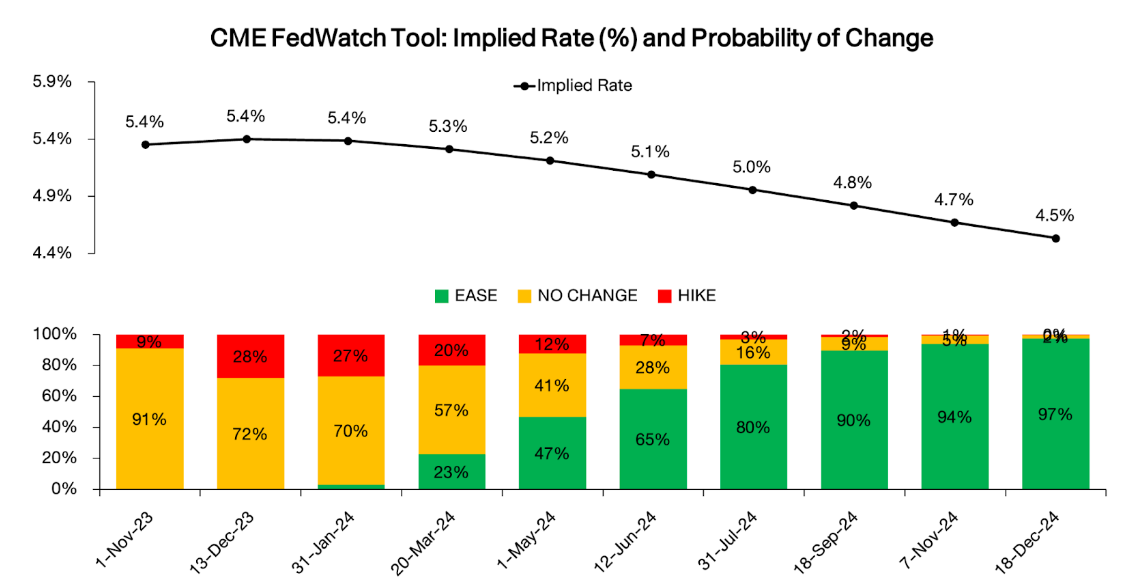

ดัชนี Nasdaq-100 ปรับตัวขึ้นเป็นวันที่ 4 ติดต่อกัน หลังนักลงทุนเชื่อว่าวงจรดอกเบี้ยขาขึ้นที่มีมาตั้งแต่ปี 2022 ใกล้สิ้นสุดลง โดย Michael Barr รองประธานธนาคารกลางสหรัฐฯ ได้ให้สัมภาษณ์ไปในทำนองเดียวกันในช่วงต้นเดือนที่ผ่านมา ซึ่งมีใจความว่า “อัตราดอกเบี้ย ณ ปัจจุบันอยู่ใกล้ถึงระดับที่เพียงพอที่จะส่งผลให้อัตราเงินเฟ้อกลับลงมาอยู่ที่ระดับ 2% ได้ และผลกระทบจากอัตราดอกเบี้ยที่อยู่ในระดับสูงจะยังไม่ส่งผลกระทบต่อเศรษฐกิจในระยะสั้นนี้” โดยปัจจุบันตลาดคาดการณ์ว่าการประชุม FOMC ในวันที่ 1 พฤศจิกายน 2566 ที่จะถึงนี้ คณะกรรมการมีโอกาสสูงถึง 91.5% ที่จะคงอัตราดอกเบี้ยนโยบาย และให้โอกาส 71.0% ที่คณะกรรมการจะคงดอกบี้ยในการประชุมครั้งสุดท้ายของปี ทำให้แนวโน้มเงินดอลลาร์สหรัฐ มีโอกาสอ่อนตัวลง จากส่วนต่างดอกเบี้ยนโยบายที่ผ่านจุดสูงสุดไปแล้ว ซึ่งการปรับตัวลงของดอลลาร์สหรัฐฯ จะส่งผลให้สินทรัพย์เสี่ยง เช่น หุ้น มีความน่าสนใจมากขึ้น

Macro

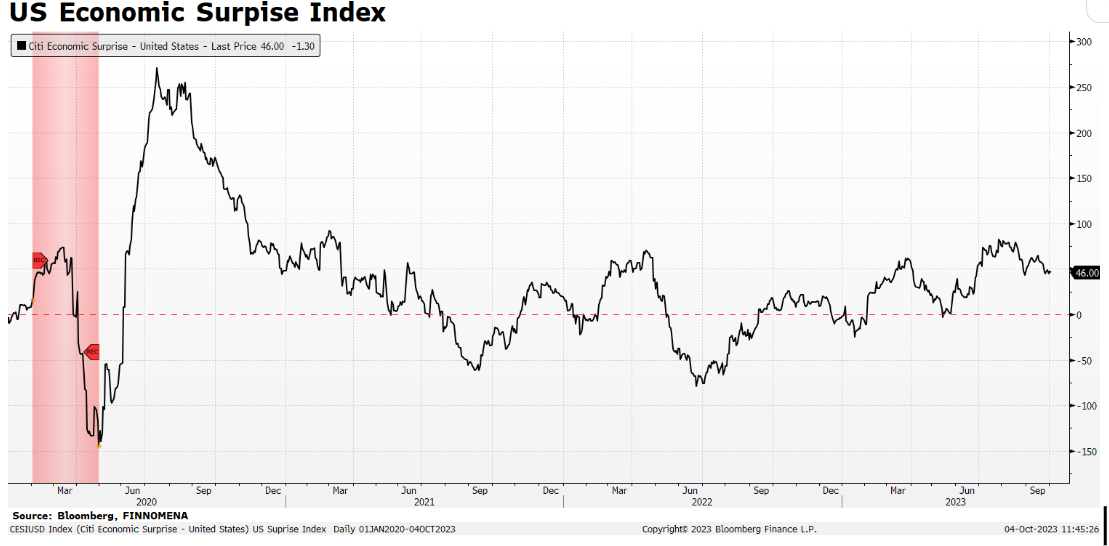

รูปที่ 1: US CITI Economic Surprise Index | Source: FINNOMENA FUNDS, Bloomberg as of 04/10/2023

ตัวเลขเศรษฐกิจสหรัฐฯ ประกาศออกมาดีกว่าคาด ทั้งภาคอุตสาหกรรม ตลาดแรงงาน และยอดค้าปลีก โดยล่าสุด ISM Manufacturing PMI เดือนกันยายนที่ประกาศออกมาที่ 49 จุด ดีกว่าตลาดคาดที่ 47.7 จุด แม้ว่าจะอยู่ในโซนชะลอตัว แต่มีทิศทางที่ฟื้นตัวขึ้นอย่างชัดเจน ทำให้เศรษฐกิจสหรัฐฯ หลีกหนีจากภาวะเศรษฐกิจถดถอยหนุนโดยตลาดแรงงานที่ยังแข็งแกร่ง ภาคธุรกิจที่ขยายตัว แม้การบริโภคภาคครัวเรือนและภาคอสังหาฯ จะไม่ขยายตัวได้ตามคาดก็ตาม (Rolling Recession)

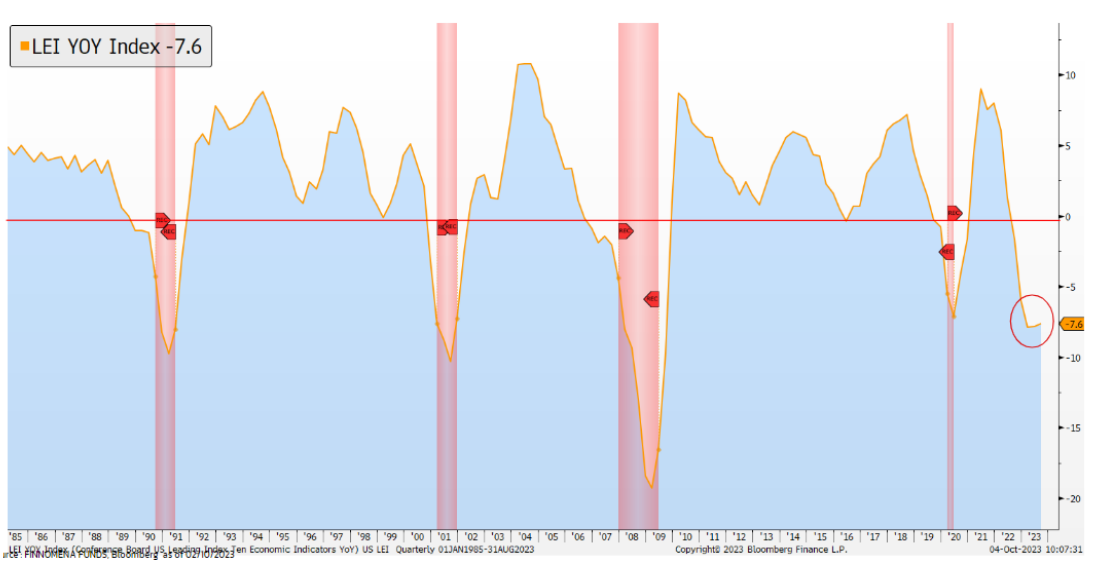

รูปที่ 2: US Leading Economic Indicator | Source: FINNOMENA FUNDS, Bloomberg as of 04/10/2023

สอดคล้องกับ Leading Economic Indicator (LEI) ซึ่งประกอบไปด้วยดัชนีชี้นำทั้งจากตลาดการเงิน และภาคเศรษฐกิจจริงที่บ่งชี้ว่าตลาดการเงินและเศรษฐกิจสหรัฐฯ ได้ผ่านพ้นจุดต่ำสุดไปแล้ว แล้วมีแน้วโน้มฟื้นตัวได้หลังจากนี้

รูปที่ 3: CME FedWatch Tool Implied interest rate | Source: FINNOMENA FUNDS, Bloomberg as of 12/10/2023

ทั้งนี้ ดัชนีราคาผู้บริโภคสหรัฐฯ (US CPI) เดือนกันยายน ขยายตัว 3.7% YoY หรือ 0.4% MoM เหนือคาดเล็กน้อย ขณะที่ Core CPI ขยายตัว 4.1% YoY และ 0.3% MoM ตามคาด ส่งผลให้แรงกดดันด้านอัตราดอกเบี้ยนโยบายที่ใกล้สิ้นสุด โดยนักลงทุนให้น้ำหนักการปรับขึ้นอัตราดอกเบี้ยในเดือนพฤศจิกายนเพียง 8.52% ลดลงจากต้นเดือนที่ผ่านมาที่ให้น้ำหนักมากถึง 20%

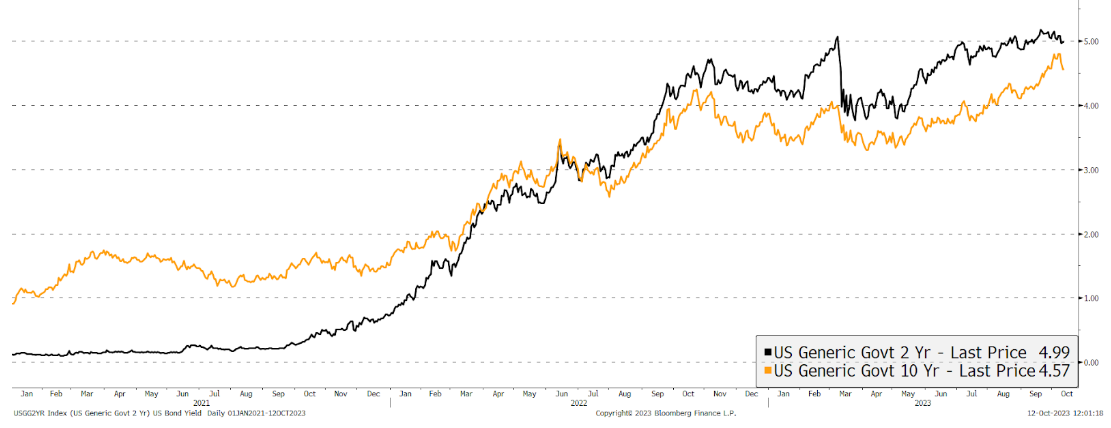

รูปที่ 4: อัตราผลตอบแทนพันธบัตรรัฐบาลสหรัฐฯ อายุ 2 ปีและ 10 ปี | Source: FINNOMENA FUNDS, Bloomberg as of 12/10/2023

ด้านอัตราผลตอบแทนพันธบัตรรัฐบาลสหรัฐฯ (US Treasury Yield) อายุ 10 ปี ปรับตัวลงรับมุมมองแนวโน้มการขึ้นดอกเบี้ยใกล้สิ้นสุด และความเสี่ยงเศรษฐกิจถดถอยที่ผ่านไป ถูกแทนที่ด้วยแนวโน้มการขยายตัวทางเศรษฐกิจที่นักวิเคราะห์ปรับประมาณการขึ้น โดยล่าสุด IMF คาดว่าเศรษฐกิจสหรัฐฯ ปี 2024 จะขยายตัวที่ 1.5% จากเดิมที่คาดว่าจะขยายตัว 0.5%

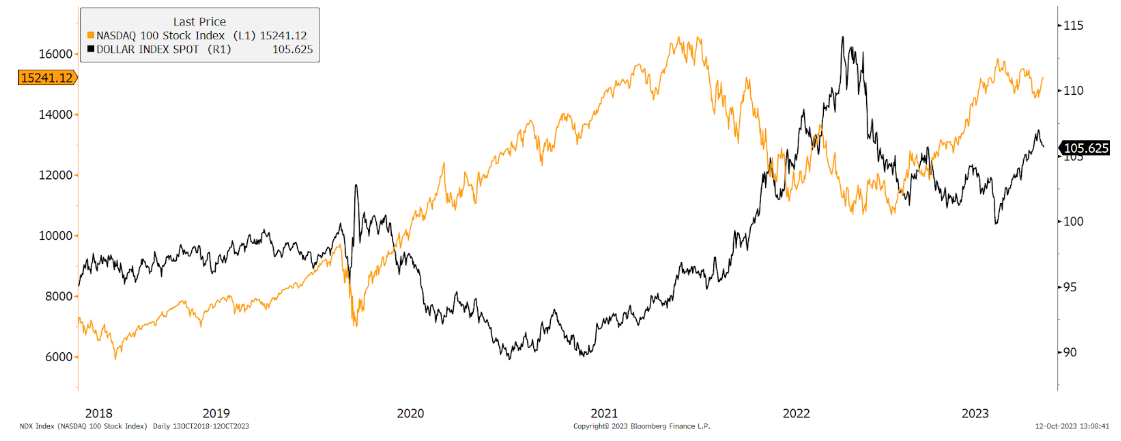

รูปที่ 5: Dollar Index และดัชนี Nasdaq-100 | Source: FINNOMENA FUNDS, Bloomberg as of 12/10/2023

ทำให้ดัชนีค่าเงินสกุลดอลลาร์อ่อนค่าตามอัตราผลตอบแทนพันธบัตรรัฐบาลที่ลดลง จากส่วนต่างอัตราดอกเบี้ยนโยบายที่ใกล้ถึงจุดสูงสุดแล้ว หนุน risk-on mode ให้หุ้นมีความน่าสนใจลงทุนเพิ่มมากขึ้น

Earnings

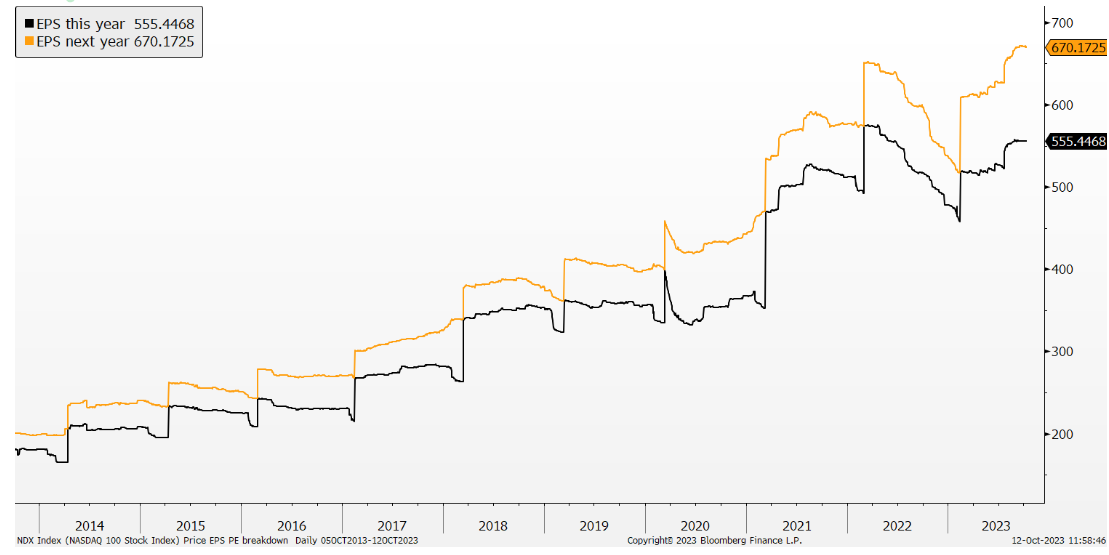

รูปที่ 6: EPS Revision ของดัชนี Nasdaq-100 | Source: FINNOMENA FUNDS, Bloomberg as of 12/10/2023

ในฝั่งของคาดการณ์ผลประกอบการของดัชนี Nasdaq-100 ถูกปรับประมาณการขึ้นทั้งในปีนี้และปีหน้า สะท้อนโมเมนตัมของราคาในระยะสั้น และการเติบโตในระยะยาวของกำไรที่ปรับตัวขึ้นตามเทคโนโลยี AI และการเติบโตของอุตสาหกรรม Semiconductor อย่างต่อเนื่อง

Valuation

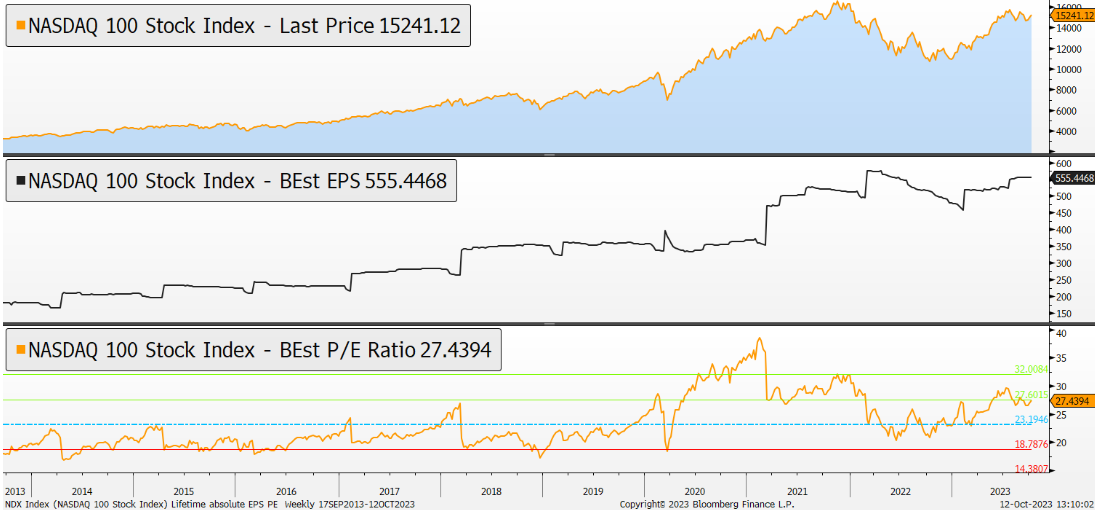

รูปที่ 7: ดัชนี Nasdaq-100, ประมาณการกำไรใน 12 เดือนข้างหน้า, และ 12M Forward PE | Source: FINNOMENA FUNDS, Bloomberg as of 12/10/2023

ด้าน Valuation ดัชนี Nasdaq-100 ผ่อนคลายความตึงตัวลงจากการปรับฐานในเดือนสิงหาคมและกันยายนที่ผ่านมา โดยในปัจจุบันดัชนี Nasdaq-100 ซื้อขายที่ระดับ 27.4x หรือที่ระดับ 1 S.D.

Technical

รูปที่ 8: กราฟทางเทคนิคดัชนี Nasdaq-100 | Source: FINNOMENA FUNDS, Tradingview as of 12/10/2023

การปรับตัวลงของดัชนี Nasdaq-100 ลงมายืนเหนือระดับ fibonacci 61.8 จากจุดสูงสุดในปี 2021 เป็นซึ่งเป็นสัญญาณการปรับตัวลงมาเพื่อพักฐานในระยะสั้น อีกทั้งเส้นค่าเฉลี่ยเคลื่อนที่ (MA) 9 วันปรับตัวขึ้นใกล้ตัดเส้นค่าเฉลี่ยเคลื่อนที่ 20 วัน และ 50 วันโดยใช้เวลาไม่นาน สะท้อนโมเมนตัมการกลับตัวของดัชนีในระยะสั้นที่แข็งแกร่ง

FINNOMENA FUNDS Investment Team จึงแนะนำเข้าลงทุนดัชนี Nasdaq-100 ในรูปแบบ Tactical Call ผ่านกองทุน MEGA10-A และ KKP NDQ100-H (Passive Fund) ซึ่งมีคำแนะนำดังนี้

1. แนะนำเข้าลงทุน Nasdaq-100 ไม่เกินระดับ 15,600 จุด (+4.04% จากระดับราคาปิดตลาดวันที่ 13/10/2023) ซึ่งเป็นระดับราคาที่เราแนะนำให้พิจารณาชะลอการเข้าซื้อ (หยุดซื้อ) ภายใต้คำแนะนำ Tactical Call เนื่องจากทำให้ Risk/Reward ratio เข้าใกล้ระดับ 1:1

และหลังจากที่แนะนำ Tactical Call แล้ว หาก Nasdaq-100 ปรับตัวลงต่ำกว่า 15,600 จุด และปรับตัวขึ้นเหนือระดับ 15,600 จุดอีกครั้ง FINNOMENA FUNDS Investment Team ยังคงแนะนำให้ชะลอการเข้าซื้อ (หยุดซื้อ) ภายใต้คำแนะนำ Tactical Call เนื่องจากปัจจัยทางเทคนิคอาจเปลี่ยนแปลงไปจากช่วงที่ให้คำแนะนำครั้งแรก

2. แนะนำ Take Profit หรือขายทำกำไร แนะนำขายทำกำไรทั้งหมดเมื่อ Nasdaq-100 ปรับตัวขึ้นเหนือ 16,700 จุด (Upside 11.4% จากระดับราคาปิดตลาดวันที่ 13/10/2023) ซึ่งตรงกับจุดสูงสุดเก่าในช่วงปี 2022

3. แนะนำ Limit Loss หรือตัดขาดทุนทันที เมื่อดัชนี Nasdaq-100 ปิดตลาดต่ำกว่า 14,500 (Downside -3.31% จากระดับราคาปิดตลาดวันที่ 13/10/2023) ซึ่งเป็นจุดต่ำสุดของรอบการปรับฐานปัจจุบันในช่วงเดือนสิงหาคม 2023 สะท้อนถึงการไม่สามารถเปลี่ยนแนวโน้มเป็นขาขึ้นได้

นักลงทุนที่เหมาะกับ Tactical Call ระยะสั้นนี้ควร…

- เป็นนักลงทุนที่มีเงินสด หรือสภาพคล่องส่วนเกิน และรับความผันผวนได้สูง

- ใช้เงินลงทุนในสัดส่วนไม่เกิน 10% ของภาพรวมพอร์ตการลงทุนทั้งหมด

- นักลงทุนต้องยอมรับการ Limit Loss หรือ การตัดขาดทุนได้ทันที

KKP NDQ100-H

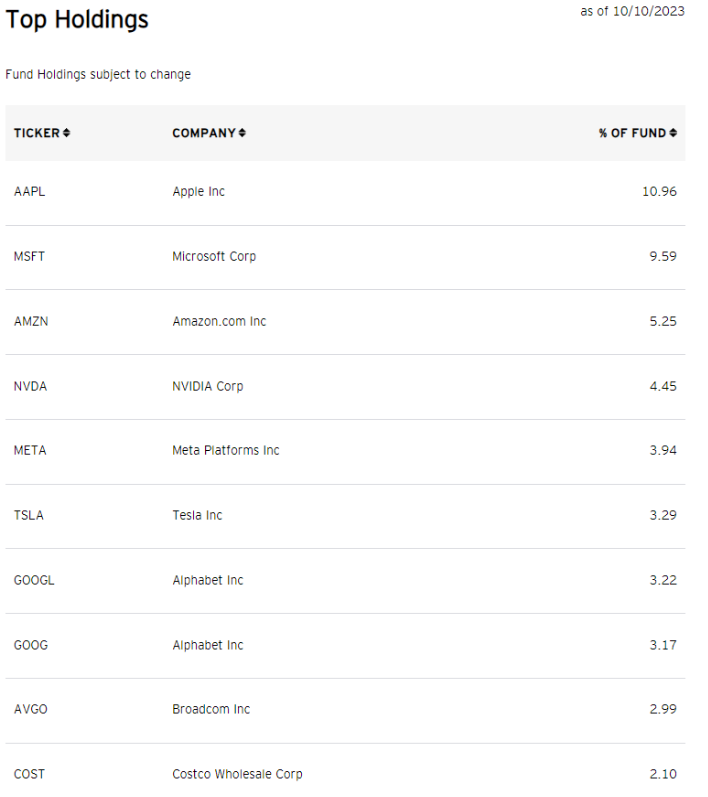

รูปที่ 9: สัดส่วนการลงทุนในกองทุน Invesco NASDAQ 100 ETF | Source: Fund factsheet กองทุน Invesco NASDAQ 100 ETF as of 12/10/23

กองทุนความเสี่ยงสูง (ระดับ 6) มีนโยบายลงทุนใน Invesco NASDAQ 100 ETF เพียงกองทุนเดียวไม่น้อยกว่าร้อยละ 80 ของมูลค่าทรัพย์สินสุทธิของกองทุนรวม พร้อมด้วยนโยบายป้องกันความเสี่ยงด้านอัตราแลกเปลี่ยนไม่น้อยกว่าร้อยละ 90 ของมูลค่าเงินลงทุนในต่างประเทศ โดยมุ่งหวังให้ผลการดำเนินงานเคลื่อนไหวตามกองทุนหลัก (Passive Management) เหมาะสมแก่การเข้าลงทุนด้วยค่าธรรมเนียมที่ถูก และเคลื่อนไหวใกล้เคียงกับดัชนี Nasdaq 100 ซึ่งเป็นดัชนีอ้างอิง

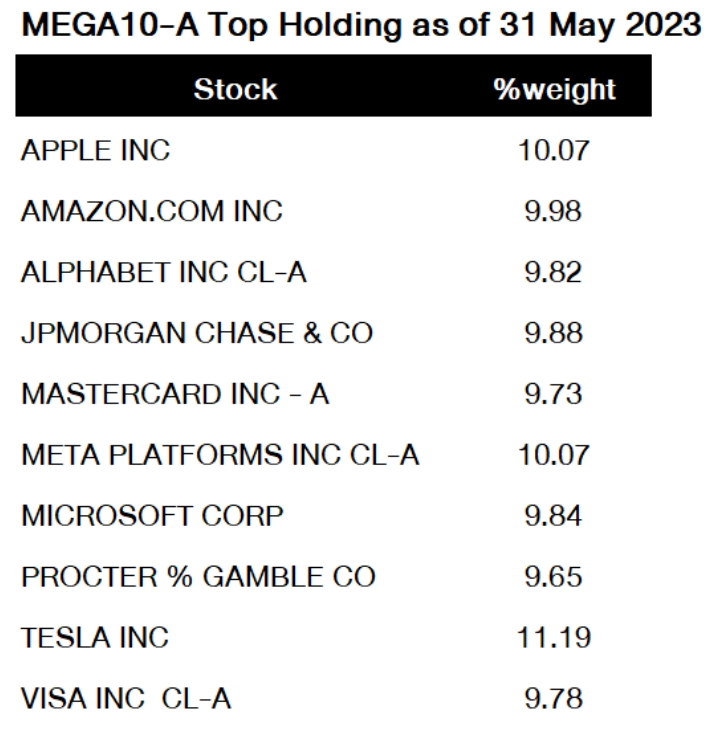

MEGA10-A

รูปที่ 10: สัดส่วนการลงทุนในกองทุน MEGA10-A* | Source: Fund Factsheet กองทุน MEGA10-A as of 12/10/23

กองทุนหุ้นสหรัฐฯ ที่เน้นลงทุนในหุ้นที่ทรงอิทธิพลที่สุด 10 อันดับแรก เพื่อรับโอกาสการเติบโตในระยะยาว อย่างมั่นคง มีแนวคิดการลงทุน เป็นเจ้าของแบรนด์ ที่ทุกคนบนโลกขาดไม่ได้ในยุคนี้โฟกัสบริษัทที่แข็งแกร่งที่สุด ซึ่งทำให้มีความสามารถในการแข่งขันที่เหนือกว่าคู่แข่ง ซึ่งเป็นปัจจัยให้มีการเติบโตของรายได้ และกำไรอย่างสม่ำเสมอ

*การลงทุนของกองทุน MEGA10-A มิได้ลงทุนใน 10 บริษัทข้างต้นนี้เสมอไป ทั้งนี้ ขึ้นอยู่กับว่าบริษัทใดใน NYSE / NASDAQ จะเข้าเงื่อนไขตรงกับนโยบายของกองทุน

ศึกษาข้อมูลกองทุนเพิ่มเติมได้ที่ www.finnomena.com/fund

FINNOMENA FUNDS Investment Team

คำเตือน

การลงทุนมีความเสี่ยง ผู้ลงทุนควรทำความเข้าใจลักษณะสินค้า เงื่อนไขผลตอบแทน และความเสี่ยงก่อนตัดสินใจลงทุน | ผลการดำเนินงานในอดีต และผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต | ผู้ลงทุนอาจมีความเสี่ยงจากอัตราแลกเปลี่ยน เนื่องจากการป้องกันความเสี่ยงขึ้นอยู่กับดุลพินิจของผู้จัดการกองทุน | กองทุนรวมนี้ลงทุนกระจุกตัวในผู้ออกตราสารหรือประเทศใดประเทศหนึ่ง จึงมีความเสี่ยงที่ผู้ลงทุนอาจสูญเสียเงินลงทุนจำนวนมาก ผู้ลงทุนจึงควรพิจารณาการกระจายความเสี่ยงของ พอร์ตการลงทุนโดยรวมของตนเองด้วย | คำแนะนำการลงทุนนี้เป็นไปตามกรอบการพิจารณาของ FINNOMENA FUNDS ซึ่งมีเป้าหมายในการสร้างโอกาสรับผลตอบแทนในกรอบระยะเวลาตามวัตถุประสงค์การลงทุนที่แตกต่างกันตามคำแนะนำ | บริษัทมิได้การันตีถึงผลตอบแทนที่จะได้จากคำแนะนำการลงทุนดังกล่าว มีความเสี่ยงที่ผลตอบแทนอาจไม่เป็นไปตามคาดหวัง หรือมีผลขาดทุนได้ |สอบถามข้อมูลเพิ่มเติมหรือขอรับหนังสือชี้ชวนได้ที่บริษัทหลักทรัพย์นายหน้าซื้อขายหน่วยลงทุน ฟินโนมีนา จำกัด ในช่วงเวลาวันทำการตั้งแต่ 09:00-17:00 น. ที่หมายเลขโทรศัพท์ 02 026 5100 และทาง LINE “@FINNOMENAPORT | สำหรับผู้ลงทุนในความดูแลของ Kept by krungsri ติดต่อทีม Kept help center ที่หมายเลขโทรศัพท์ 02 296 6299