เมื่อวันที่ 21 ตุลาคม 2021 FINNOMENA Investment Team มีคำแนะนำ FINNOMENA Long Term Tactical Call: สะสม KF-HJAPAND อีกครั้งหลังญี่ปุ่นยุบสภาและดัชนียืนเหนือเส้น 200 วัน จากนั้นตลาดหุ้นทั่วโลกก็เผชิญกับความกังวลการปรับขึ้นอัตราดอกเบี้ยของธนาคารกลางสหรัฐฯ (Fed) ซึ่งตลาดหุ้นญี่ปุ่นก็ได้รับผลกระทบเช่นเดียวกัน เราติดตามปัจจัยที่ใช้ประกอบคำแนะนำครั้งนั้นและข้อมูลเพิ่มเติม ได้ข้อสรุปดังนี้

Macro

- ภายหลังนาย Fumio Kishida รับตำแหน่งนายกฯ ได้เปิดเผยแผนกระตุ้นเศรษฐกิจขนาด 491,000 ล้านดอลลาร์ เพื่อรับมือผลกระทบจาก COVID แพร่ระบาด เช่น เงินช่วยเหลือประชาชนและธุรกิจที่ได้รับผลกระทบ ซึ่งรวมไปถึงเยาวชนที่มีอายุต่ำกว่า 18 ปี อย่างไรก็ตามด้วยขนาดมหาศาลสร้างคำถามว่ารัฐบาลจะนำเงินทุนส่วนนี้มาจากที่ใด สร้างความกังวลว่าอาจสร้างภาระต่อผู้เสียภาษี

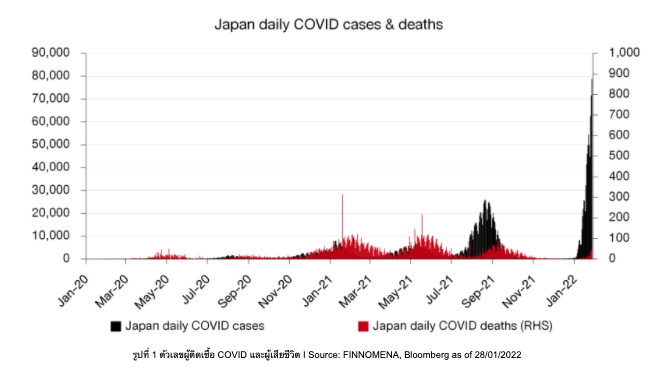

- เรามองว่าแผนการกระตุ้นเศรษฐกิจไม่อาจทำได้เพียงลำพัง แต่ต้องการแรงหนุนจากการเปิดประเทศซึ่งหยุดชะงักภายหลังเชื้อไวรัส Omicron ระบาด ส่งให้ประเทศญี่ปุ่นต้องเลื่อนแผนการรับนักท่องเที่ยวไปเป็นปลายเดือนกุมภาพันธ์ ดังนั้น FINNOMENA Investment Team มองว่าแผนการเปิดประเทศมีโอกาสน้อยที่จะเลื่อนเนื่องจากความรุนแรงของการแพร่ระบาดลดลงอย่างชัดเจน อย่างไรก็ตามหากตัวเลขยังพุ่งต่อเนื่องอาจมีการประกาศใช้ State emergency สร้างแรงกดดันระยะสั้น

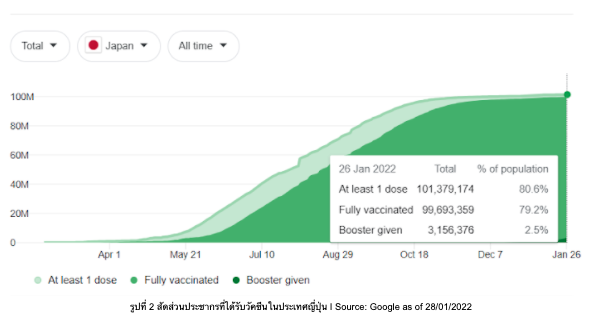

- สอดคล้องกับสัดส่วนการฉีดวัคซีนของประชาชนญี่ปุ่นครบ 2 โดส มากถึง 80% และกำลังมีการฉีดบูสเตอร์ โดยผลเห็นได้อย่างชัดเจนจากตัวเลขผู้ติดเชื้อที่เพิ่มขึ้นแต่จำนวนผู้เสียชีวิตกลับมีสัดส่วนลดลงเมื่อเทียบกับจำนวนผู้ติดเชื้อ

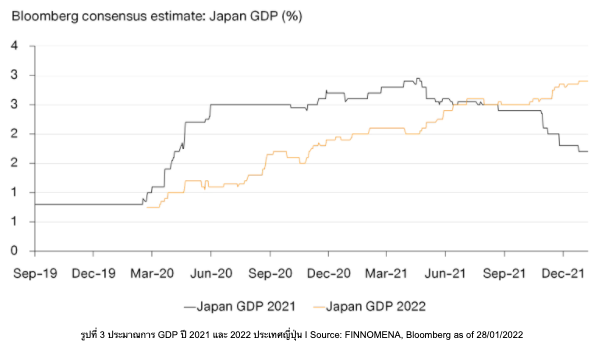

- ผลกระทบจาก Omicron ทำให้ช่วงมีการปรับลดคาดการณ์ GDP ปี 2021 ในช่วงปลายปีที่ผ่านมา ส่งผลให้เกิดฐานต่ำและเพิ่มแนวโน้มการเติบโตของคาดการณ์ GDP ในปี 2022

Earnings

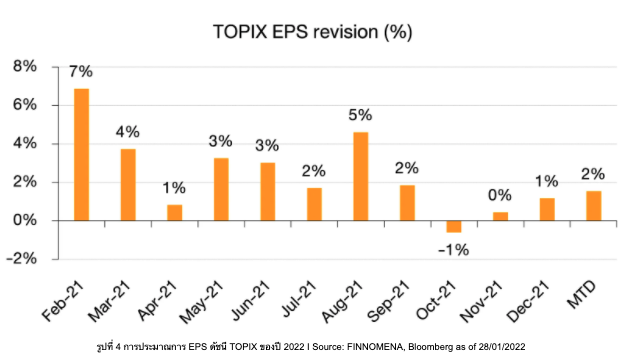

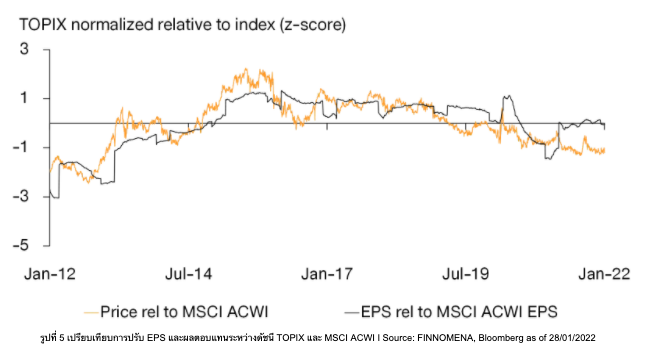

- ด้านการปรับประมาณการ EPS สำหรับปี 2022 พบว่านักวิเคราะห์มีมุมมองที่ดีมาโดยตลอดสะท้อนผ่านการปรับเพิ่มประมาณการตลอดปีที่ผ่านมาต่อเนื่องถึงปีนี้ซึ่งยังเพิ่มประมาณการอีก 2%

- ทำให้การปรับประมาณการ EPS ของดัชนี TOPIX เทียบกับดัชนี MSCI ACWI อยู่ในระดับเดียวกับเมื่อปลายปีที่ผ่านมา สวนทางทิศทางดัชนีที่ลดลงมากกว่าเมื่อเทียบกับดัชนี MSCI ACWI ดังนั้นเมื่อกำไรต่อหุ้นยังคงในระดับเดิมแต่ดัชนีลดลงมากกว่า ระดับมูลค่าเชิงเปรียบเทียบจึงมีความน่าสนใจมากขึ้น

Valuation

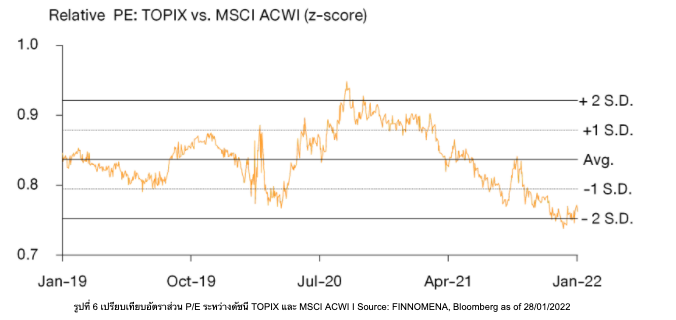

- สะท้อนผ่านการเปรียบเทียบระดับ P/E ระหว่างดัชนี TOPIX กับ MSCI ACWI ที่ลงมาแตะระดับต่ำถึง -2 S.D. ซึ่งชี้ชัดว่า ดัชนี TOPIX มีระดับมูลค่าที่น่าสนใจเมื่อเทียบกับ MSCI ACWI

Technical

- มุมมองทางเทคนิค ดัชนี Nikkei 225 และ ดัชนี TOPIX ทำจุดต่ำสุดใหม่ ต่ำกว่าจุดต่ำสุดเดิมที่ทำไว้ในเดือน ส.ค. ปี 2020 แสดงให้เห็นว่า แรงขายชนะแรงซื้อในระยะสั้น ถึงแม้จะการเด้งรีบาวน์เกิดขึ้นในวันศุกร์นี้ ทำให้ทั้งสองดัชนีมีการดีดกลับในช่วงระยะสั้น แต่หากยังไม่ผ่านแนวต้านสำคัญ ก็ยังถือว่า มีโอกาสที่ตลาดจะยังปรับตัวลงได้

ทั้งนี้จุดสังเกตคือ RSI ในกราฟ Daily Chart ลงมาทดสอบ Oversold Zone (แตะระดับ 30 จุด) แล้ว จึงเป็นไปได้ว่า Downside Risk หลังจากนี้จะเหลือไม่มาก หากไม่มีปัจจัยลบจาก Sentiment ซ้ำเติม

คำแนะนำการลงทุน

ระยะสั้น (1-3 เดือน) – ลดสัดส่วนตามสัญญาณเทคนิคจำกัดความผันผวนระยะสั้น

ด้วยมุมมองสัญญาตลาดหุ้นถูกกดดันด้วย Sentiment การขึ้นดอกเบี้ย และการแพร่ระบาดของเชื้อไวรัส COVID-19 แนะนำ สำหรับนักลงทุนที่รับความเสี่ยงได้ต่ำ หรือ อยากจำกัดความเสี่ยง หากมีการลงทุนในกองทุนหุ้นญี่ปุ่นให้ทำการลดสัดส่วนการลงทุนลง เนื่องจากดัชนี Nikkei 225 หลุดแนวรับจุดต่ำสุดเดิมเดือนส.ค. ปีที่ผ่านมา

แต่หากรับความผันผวนระยะสั้นได้ จากมิติ Valuation และ Fundamental ของตลาดหุ้นญี่ปุ่น เราแนะนำ สามารถถือต่อไป และหาจังหวะทยอยลงทุนตามแนวรับสำคัญ

ระยะกลาง (3-12 เดือน) – ถือต่อได้ด้วย Valuation ที่ถูกและโอกาสการเติบโตหลัง Omicron

ด้วย Valuation ในระดับต่ำมากเมื่อเทียบกับดัชนีหุ้นโลก การปรับประมาณการกำไรที่ยังเป็นบวก และโอกาสการฟื้นตัวของเศรษฐกิจหลังจาก Omicron ดังนั้น FINNOMENA Investment Team ยังคงมุมมองเชิงบวกในระยะกลางและแนะนำคงสัดส่วนการลงทุนในกองทุน KF-HJAPAND

FINNOMENA Investment Team

คำเตือน

ผู้ลงทุนควรทำความเข้าใจลักษณะสินค้า เงื่อนไขผลตอบแทน และ ความเสี่ยง โดยสามารถขอข้อมูลจากผู้แนะนำก่อนตัดสินใจลงทุน | ผลการดำเนินงานในอดีต และผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต | ผู้ลงทุนอาจมีความเสี่ยงจากอัตราแลกเปลี่ยน เนื่องจากการป้องกันความเสี่ยงขึ้นอยู่กับดุลพินิจของผู้จัดการกองทุน | กองทุนรวมนี้ลงทุนกระจุกตัว ผู้ลงทุนจึงควรพิจารณาการกระจายความเสี่ยงของ พอร์ตการลงทุนโดยรวมของตนเองด้วย | สอบถามข้อมูลเพิ่มเติมหรือขอรับหนังสือชี้ชวนได้ที่บริษัทหลักทรัพย์นายหน้าซื้อขายหน่วยลงทุน ฟินโนมีนา จำกัด ในช่วงเวลาวันทำการตั้งแต่ 09:00-17:00 น. ที่หมายเลขโทรศัพท์ 02 026 5100 และทาง LINE “@FINNOMENAPORT”