ตลอดกลางเดือนมีนาคมจนถึงปัจจุบัน ตลาดการเงินอยู่ภายใต้บรรยากาศการฟื้นตัวของเศรษฐกิจจากการเปิดเมือง ส่งผลให้หุ้นในกลุ่ม Cyclical ซึ่งเป็นกลุ่มที่ได้รับผลกระทบจากการแพร่ระบาดของ COVD-19 กลับมาสร้างผลตอบแทนได้เหนือกว่าหุ้นกลุ่ม Growth

โดยหุ้นกลุ่มการเงินเป็นกลุ่มที่ฟื้นตัวมาแล้วก่อนหน้านี้เริ่มมีสัญญาณการปรับเพิ่มกำไรต่อหุ้น (EPS) ที่ไม่โดดเด่นเมื่อเทียบกับช่วงก่อนหน้านี้และกลุ่มอุตสาหกรรมอื่น ในทางกลับกันดัชนี MSCI China เป็นดัชนีที่สำคัญซึ่งปรับตัวมากที่สุดในปีนี้ เริ่มมีความน่าสนใจเมื่อพิจารณาระดับมูลค่า (Valuation) และอัตราการเติบโตของกำไรต่อหุ้น (EPS) ดังนั้น FINNOMENA Investment Team จึงแนะนำปรับลดสัดส่วนการลงทุนในหุ้นกลุ่มการเงินและเพิ่มสัดส่วนการลงทุนใน MSCI China

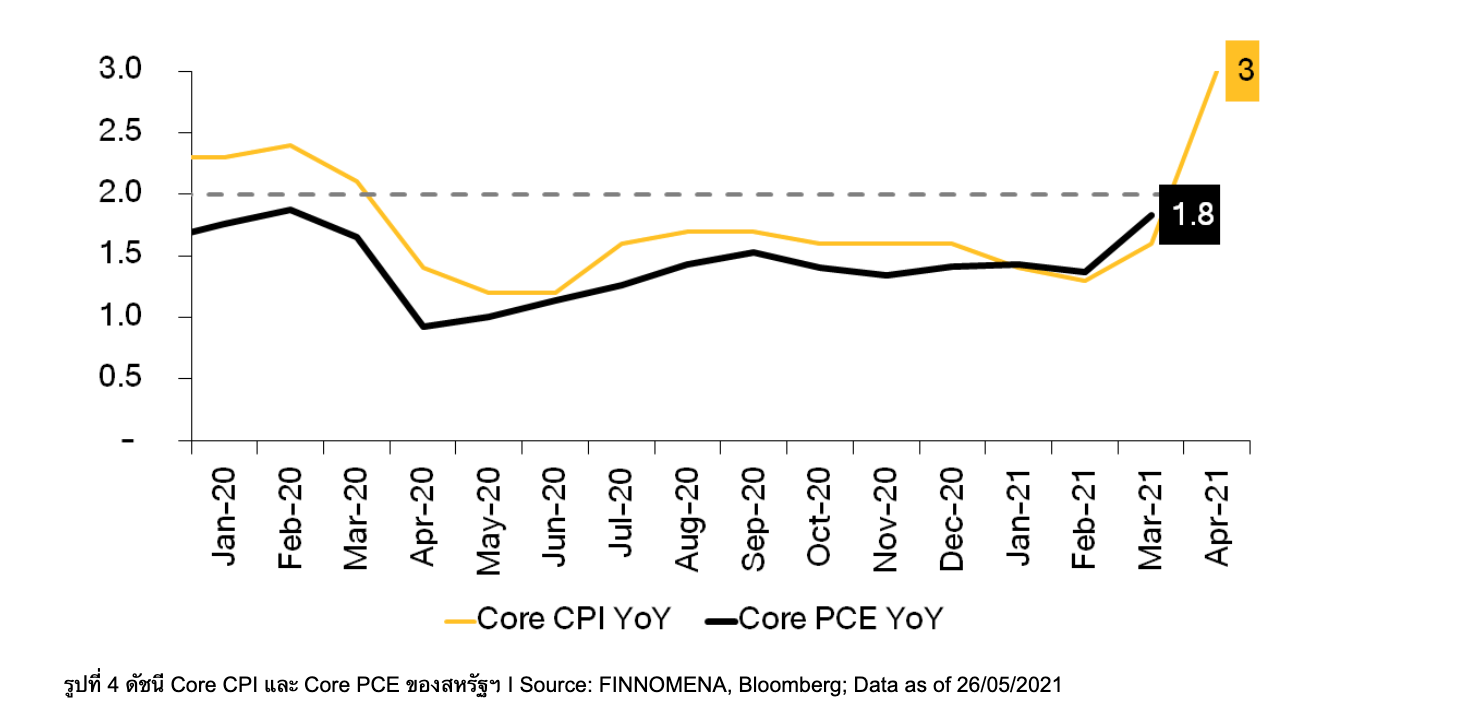

ในขณะที่อัตราเงินเฟ้อยังเพิ่มขึ้นและเป็นปัจจัยคงกดดันตลาดการเงินอย่างต่อเนื่อง ส่วนตัวเลขจากตลาดแรงงานยังสะท้อนให้เห็นว่าการฟื้นตัวยังไม่แตะระดับที่ธนาคารกลางสหรัฐฯ จะใช้นโยบายการเงินแบบตึงตัวได้ อย่างไรก็ตาม FINNOMENA Investment Team ยังติดตามท่าทีและการสื่อสารจากธนาคารกลางสหรัฐฯ ต่อการดำเนินนโยบายการเงินอย่างใกล้ชิด

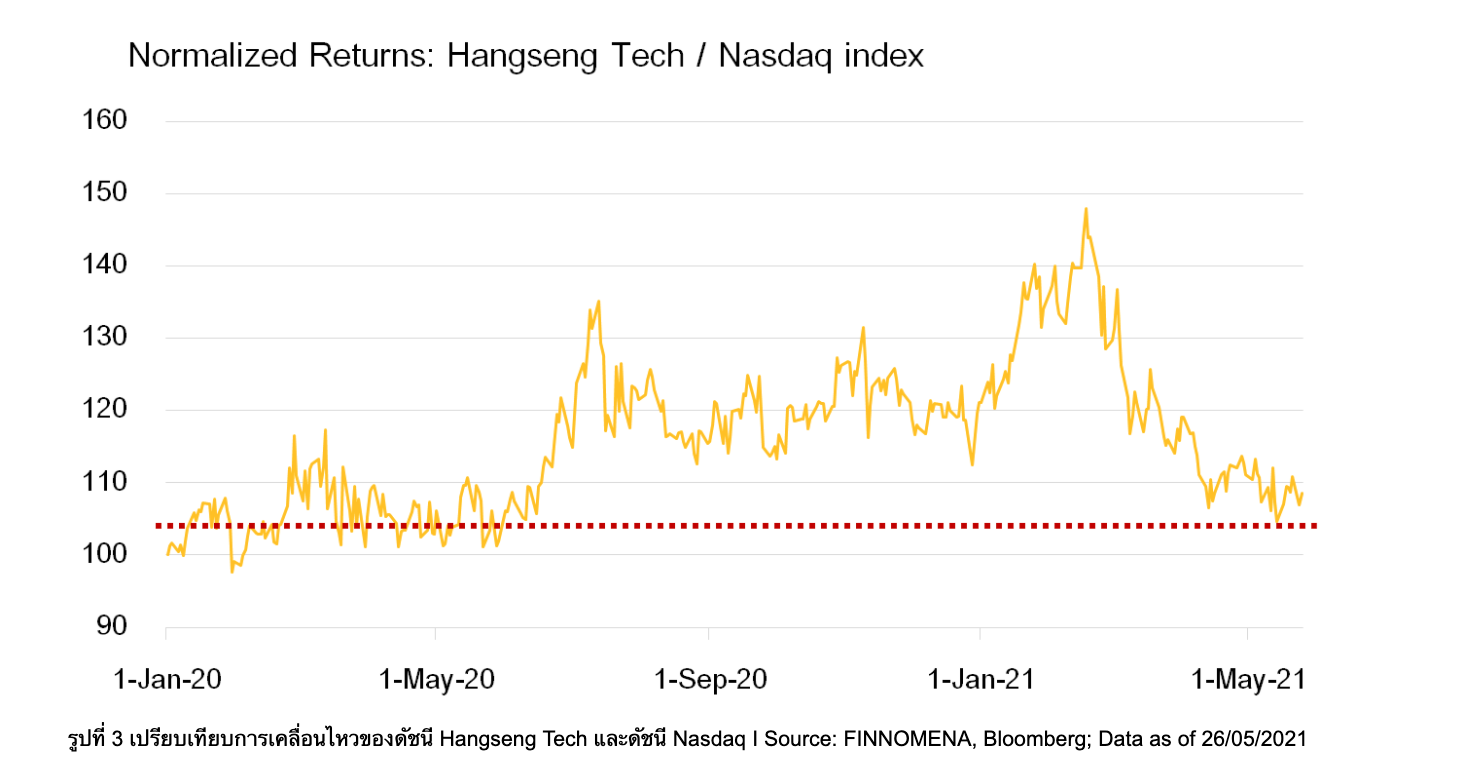

การปรับตัวลดลงของตลาดหุ้นจีนในช่วงที่ผ่านมา ส่วนหนึ่งเป็นผลมาจาก Regulator Risk ที่ส่งผลกระทบโดยตรงต่อหุ้นกลุ่มเทคโนโลยีของจีน ทางการจีนได้มีการออกกฎระเบียบเพื่อต่อต้านการผูกขาด (Antitrust law) รวมถึงออกกฎเกณฑ์เกี่ยวกับการปล่อยสินเชื่อออนไลน์ผ่านบริษัท Fintech ซึ่งประเด็นดังกล่าวนี้ได้สร้างแรงกดดันต่อราคาของหุ้นกลุ่มเทคโนโลยีในช่วงที่ผ่านมา

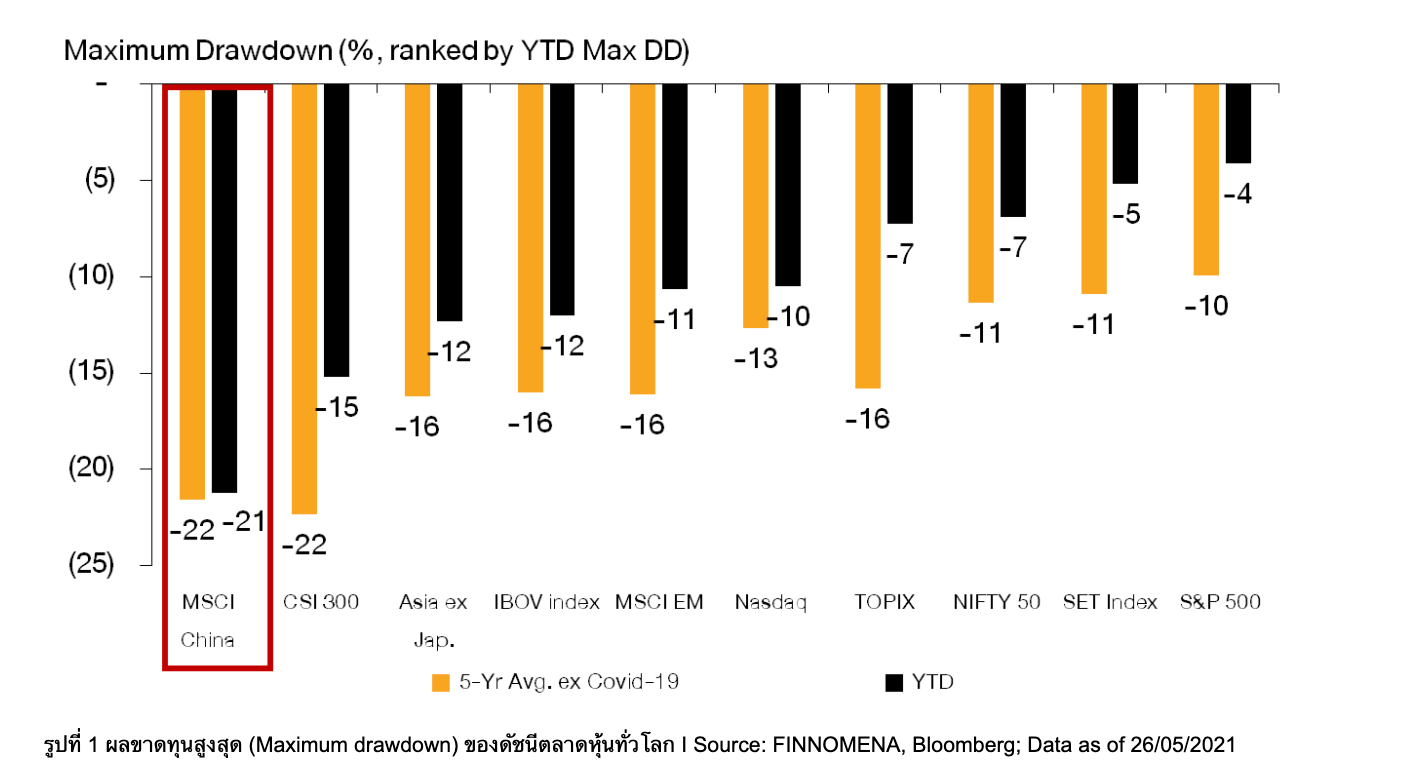

อย่างไรก็ดีราคาของหุ้นเทคโนโลยีเหล่านี้ที่ปรับตัวลดลงได้สะท้อนประเด็นข่าวเชิงลบนี้ไปค่อนข้างมากแล้ว ดัชนี MSCI China ปรับตัวลงกว่า 21% นับตั้งแต่ต้นปีที่ผ่านมา ขณะที่ผลขาดทุนสูงสุด (Maximum drawdown) โดยเฉลี่ย 5 ปีที่ผ่านมา อยู่ที่ 22% (ไม่นับรวม COVID-19) ทำให้ดัชนี MSCI China เริ่มมี Downside จำกัดเมื่อเทียบกับดัชนีหุ้นทั่วโลก

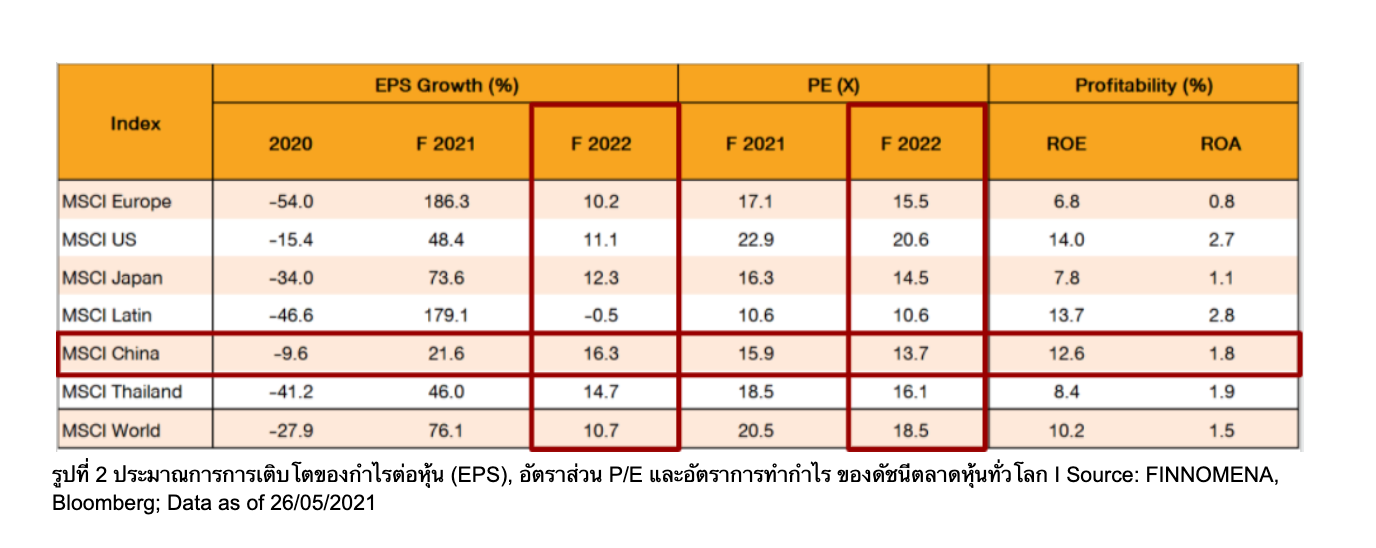

ด้านอัตราการเติบโตของผลกำไร (EPS Growth) ของดัชนี MSCI China ยังมีโอกาสเติบโตสูงในระยะยาว โดยในปี 2022 ตลาดหุ้นจีนมีอัตราการเติบโตของผลกำไรอยู่ที่ 16.3% ซึ่งสูงกว่าตลาดหุ้นอื่น นอกจากนี้หากเปรียบเทียบในเชิงมูลค่าแล้ว ตลาดหุ้นจีนยังมีมูลค่าที่น่าสนใจโดยมีอัตราส่วน P/E อยู่ที่ 13.7 เท่า

ด้วยเหตุผลที่กล่าวมา ดัชนี MSCI China ที่มีสัดส่วนหลักเป็นหุ้นกลุ่มเทคโนโลยีเริ่มกลับมามีความน่าสนใจอีกครั้ง โดยดัชนี Hang Seng TECH ปรับฐานลงกว่า 25% หลังไปแตะจุดสูงสุดในเดือนกุมภาพันธ์ที่ผ่านมา ส่งผลให้มูลค่าปัจจุบันของหุ้นกลุ่มเทคโนโลยีของจีนน่าสนใจเมื่อเทียบกับสหรัฐฯ ประกอบกับเป้าหมายของรัฐบาลจีนที่ต้องการผลักดันให้จีนเป็นผู้นำด้านเทคโนโลยีของโลกภายในปี 2035

FINNOMENA Investment Team มองว่าทางการจีนมีแนวโน้มที่จะออกมาตรการซึ่งเป็นประโยชน์ต่อกลุ่มบริษัทเทคโนโลยีของจีน ตลอดจนการต่อต้านการผูกขาดซึ่งสร้างแรงกดดันให้กับบริษัทเทคโนโลยีรายใหญ่ของจีนในระยะสั้น จะมีส่วนช่วยเพิ่มการแข่งขันและเพิ่มโอกาสในการเข้ามาของบริษัทขนาดเล็กในตลาด ส่งผลให้บริษัทเทคโนโลยีจีนมีการพัฒนาและตลาดมีประสิทธิภาพมากขึ้นในระยะยาว

ความกังวลของนักลงทุนเกี่ยวกับเงินเฟ้อเป็นสาเหตุหลักที่ทำให้ตลาดหุ้นทั่วโลกเผชิญแรงเทขายในช่วงที่ผ่านมา โดยเฉพาะหุ้นกลุ่มเติบโต (Growth stocks) ซึ่งมีความอ่อนไหวต่ออัตราดอกเบี้ยค่อนข้างสูง อย่างไรก็ตามแม้ว่าการดีดตัวขึ้นของเงินเฟ้อส่วนหนึ่งนั้นจะเกิดจากฐานที่ต่ำในปีที่แล้ว (Low base effect) แต่เรามองว่าความต้องการซื้อที่มีแนวโน้มเพิ่มขึ้นอย่างรวดเร็ว (Pend up demand) รวมถึงปัญหาการขาดแคลนชิปยังคงหนุนให้อัตราเงินเฟ้อปรับตัวสูงขึ้นในช่วงเวลาต่อจากนี้

FINNOMENA Investment Team ยังติดตามตัวเลขอัตราเงินเฟ้ออย่างใกล้ชิดไม่ว่าจะเป็นตัวเลข CPI หรือ PCE ในช่วงระยะ 2-3 เดือนต่อจากนี้ รวมไปถึงท่าทีจากการสื่อสารของธนาคารกลางสหรัฐฯ (Fed) ต่อทิศทางการดำเนินนโยบายการเงิน

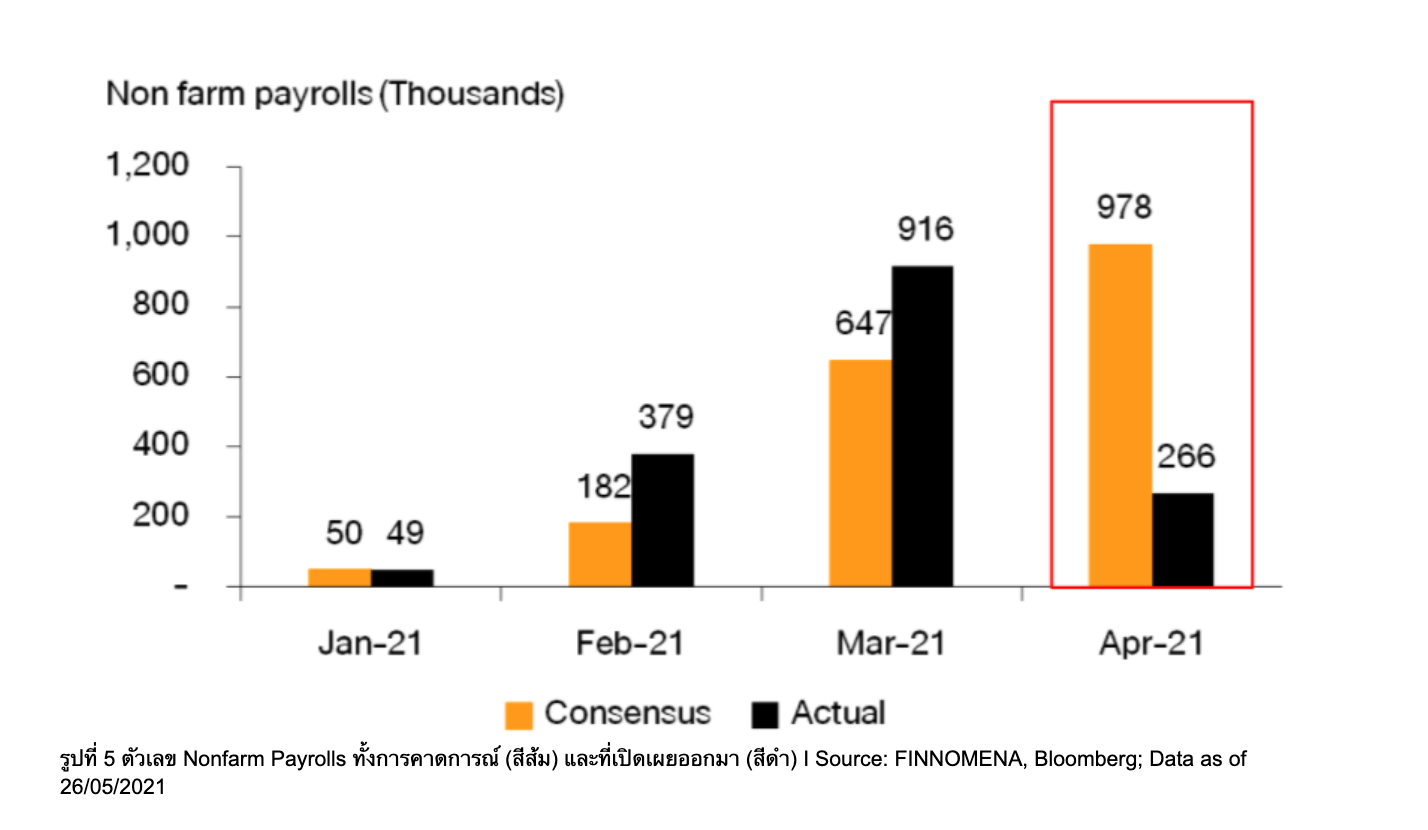

ขณะที่ตลาดแรงงานซึ่งเป็นอีกปัจจัยสำคัญที่ธนาคารกลางสหรัฐฯ ใช้ประกอบการพิจารณานโยบายการเงิน โดยตัวเลขการจ้างงานนอกภาคการเกษตร (Nonfarm Payrolls) เพิ่มขึ้น 266,000 ตำแหน่ง ต่ำกว่าคาดว่าจะเพิ่มขึ้น 987,000 ตำแหน่ง สะท้อนว่าตลาดแรงงานของสหรัฐฯ ยังไม่ฟื้นตัวแกร่งเท่าที่ควร ช่วยลดแรงกดดันของตลาดต่อการใช้นโยบายการเงินแบบตึงตัวของธนาคารกลางสหรัฐฯ

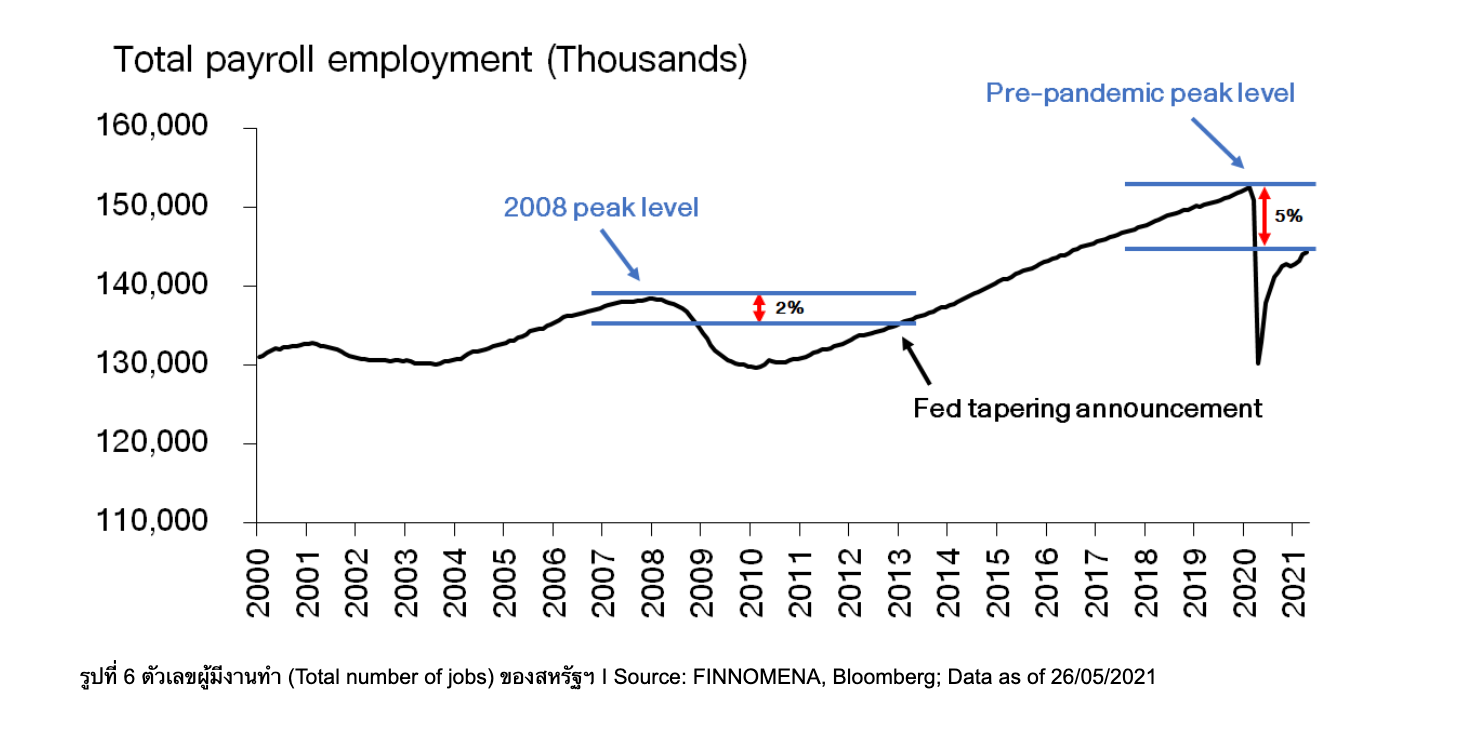

ทั้งนี้ตัวเลขที่ธนาคารกลางสหรัฐฯ ให้ความสำคัญมากที่สุด คือตัวเลขผู้มีงานทำ (Total number of jobs) หากเทียบกับข้อมูลเมื่อปี 2013 ซึ่งเป็นช่วงที่ธนาคารกลางสหรัฐฯ เริ่มส่งสัญญาณลดวงเงินการเข้าซื้อสินทรัพย์ทางการเงิน (QE Tapering) พบว่าการจ้างงานยังอยู่ในระดับที่ต่ำกว่าระดับก่อนเกิดวิกฤติปี 2008 อยู่ 2% ขณะที่ในครั้งนี้ยังต่ำกว่าระดับ Pre-covid ประมาณ 5%

FINNOMENA Investment Team มองว่าธนาคารกลางสหรัฐฯ จะเริ่มส่งสัญญาณลดวงเงินการเข้าซื้อสินทรัพย์ทางการเงินหลังจากที่ตัวเลขเศรษฐกิจโดยเฉพาะตัวเลขการจ้างงานส่งสัญญาณการฟื้นตัวที่ชัดเจนและเข้าใกล้ระดับเป้าหมายมากขึ้น

ขณะที่ธนาคารกลางสหรัฐฯ มีการสื่อสารท่าทีการดำเนินนโยบายการเงินที่ชัดเจนมากขึ้น โดยเฉพาะเมื่อตลาดกังวลต่ออัตราเงินเฟ้อ ช่วยให้ตลาดยังมองว่าธนาคารกลางสหรัฐฯ จะดำเนินนโยบายการเงินแบบผ่อนคลายต่อไป ซึ่งทั้งอัตราดอกเบี้ยที่ต่ำประกอบกับสภาพคล่องที่เข้ามาในระบบต่อเนื่องต่างกดให้อัตราผลตอบแทนที่แท้จริง (Real yield) อยู่ในระดับต่ำ ซึ่งก็เป็นปัจจัยหลักที่หนุนราคาสินทรัพย์เสี่ยง (หุ้น) ให้ปรับตัวขึ้นได้อยู่

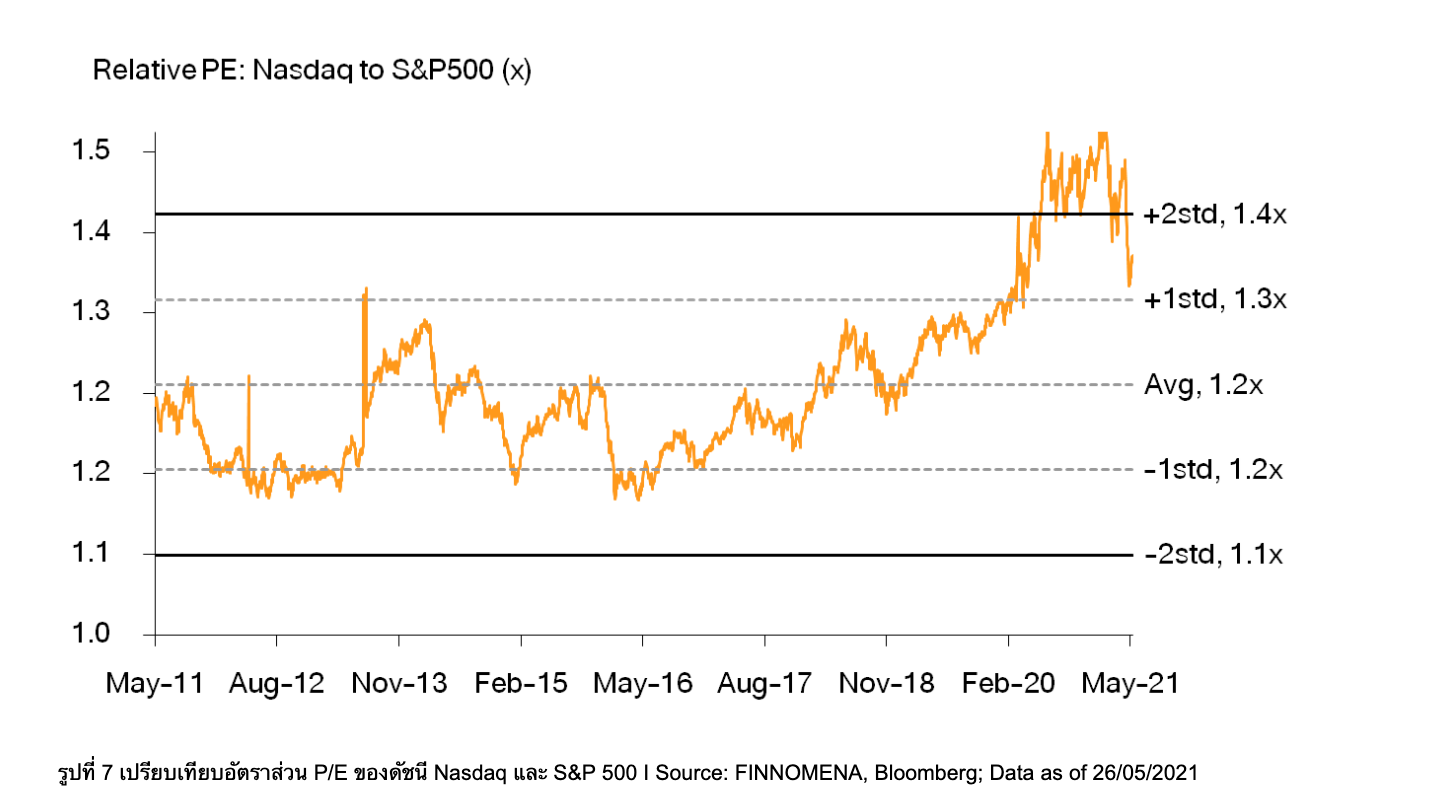

นับตั้งแต่ปลายไตรมาสแรกซึ่งตลาดหุ้นมีความกังวลต่อประเด็นอัตราเงินเฟ้อส่งผลให้หุ้นเติบโต (Growth Stocks) ปรับตัวลงอย่างต่อเนื่อง เมื่อเปรียบเทียบระดับมูลค่าด้วยค่า P/E ระหว่างดัชนี Nasdaq ซึ่งเป็นตัวแทนของหุ้นกลุ่มเติบโต และดัชนี S&P500 ที่เป็นตัวแทนของภาพรวมตลาดหุ้น พบว่าการปรับตัวลงของหุ้นกลุ่มเติบโตช่วยลดแรงกดดันด้านมูลค่า (Valuation) โดยก่อนหน้านี้ที่มีการแพร่ระบาดของ COVID-19 ดัชนี Nasdaq ปรัยตัวขึ้นอย่างต่อเนื่องจนระดับมูลค่าขึ้นไปในระดับที่สูงมาก (+2SD, relative)

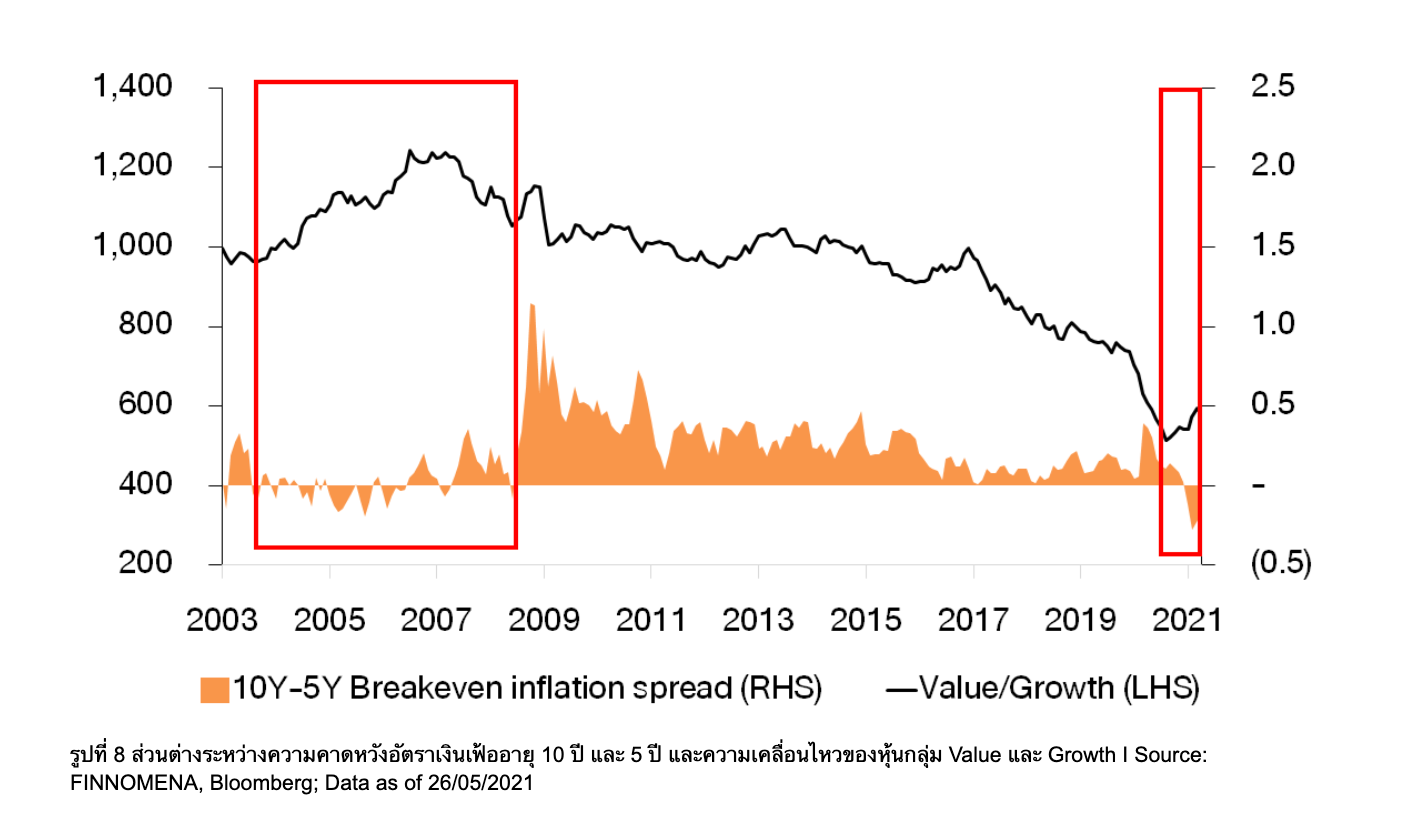

ด้วยข้อมูลในอดีตของผลต่างระหว่างความคาดหวังอัตราเงินเฟ้ออายุ 10 ปี (10Y Breakeven Inflation) และความคาดหวังอัตราเงินเฟ้ออายุ 5 ปี (5Y Breakeven Inflation) พบว่าหากตลาดการเงินคาดหวังว่าจะเกิดอัตราเงินเฟ้อในระยะสั้นที่สูงกว่าระยะยาว (10Y-5Y Breakeven Inflation Spread เคลื่อนไหวในช่วงติดลบ) มักเป็นช่วงเวลาที่หุ้นเติบโต (Growth Stocks) สร้างผลตอบแทนได้ต่ำกว่าหุ้นคุณค่า (Value Stocks) และเมื่อใดที่ความคาดหวังอัตราเงินเฟ้อระยะยาวสูงกว่าระยะสั้น (10Y-5Y Breakeven Inflation Spread เคลื่อนไหวในแดนบวก) ก็จะเป็นช่วงเวลาที่หุ้นเติบโตสร้างผลตอบแทนได้สูงกว่าหุ้นคุณค่า

FINNOMENA Investment Team ยังติดตามหาโอกาสการลงทุนในหุ้นเติบโตอย่างใกล้ชิดโดยใช้ความคาดหวังอัตราเงินเฟ้อเป็นสัญญาณที่ช่วยยืนยันแนวโน้มการฟื้นตัวอีกครั้งของหุ้นเติบโต

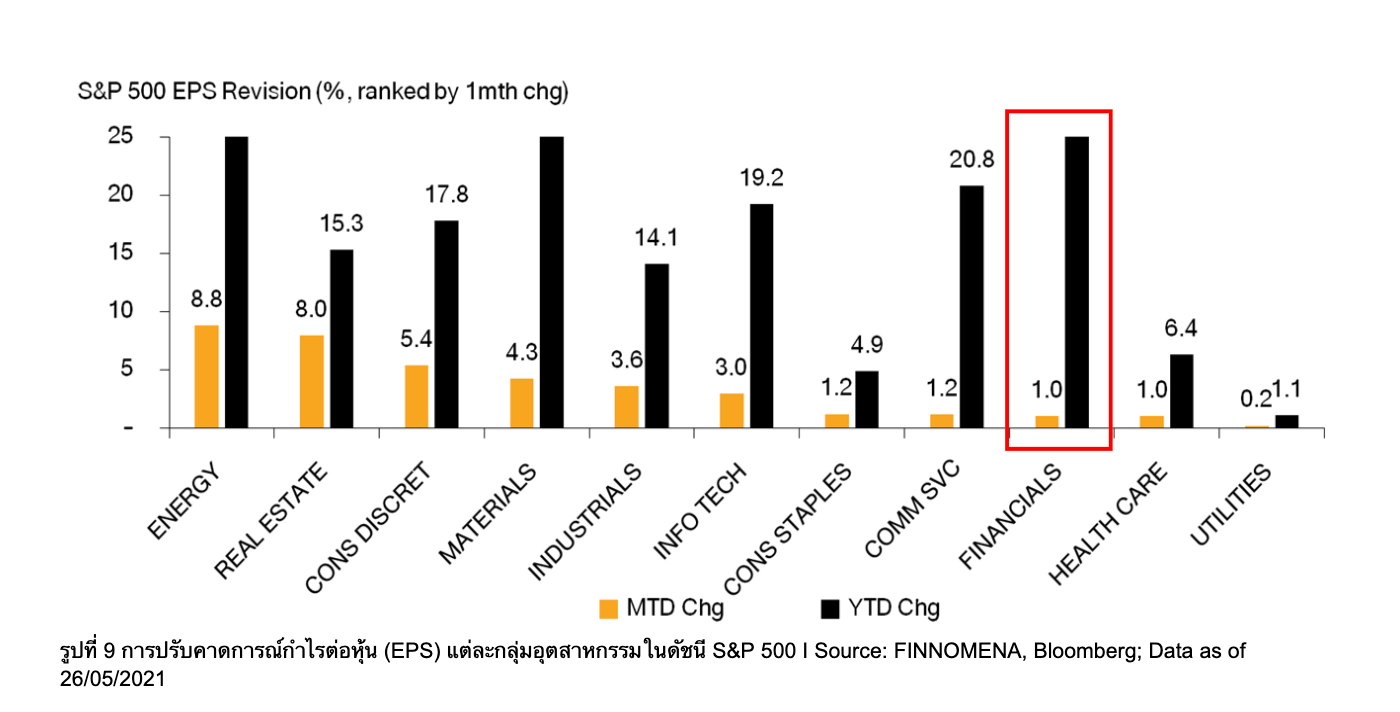

ในปีนี้ด้านหุ้นกลุ่มการเงินของสหรัฐฯ (Financials sector) เป็นหนึ่งในกลุ่มอุตสาหกรรมที่ถูกปรับประมาณการกำไรมากที่สุด อย่างไรก็ตามตลอดเดือนพฤษภาคมมีการปรับเพิ่มประมาณการกำไรเพียง 1% เท่านั้น สะท้อนมุมมองการเติบโตที่ลดลงเมื่อเทียบกับช่วงก่อนหน้านี้

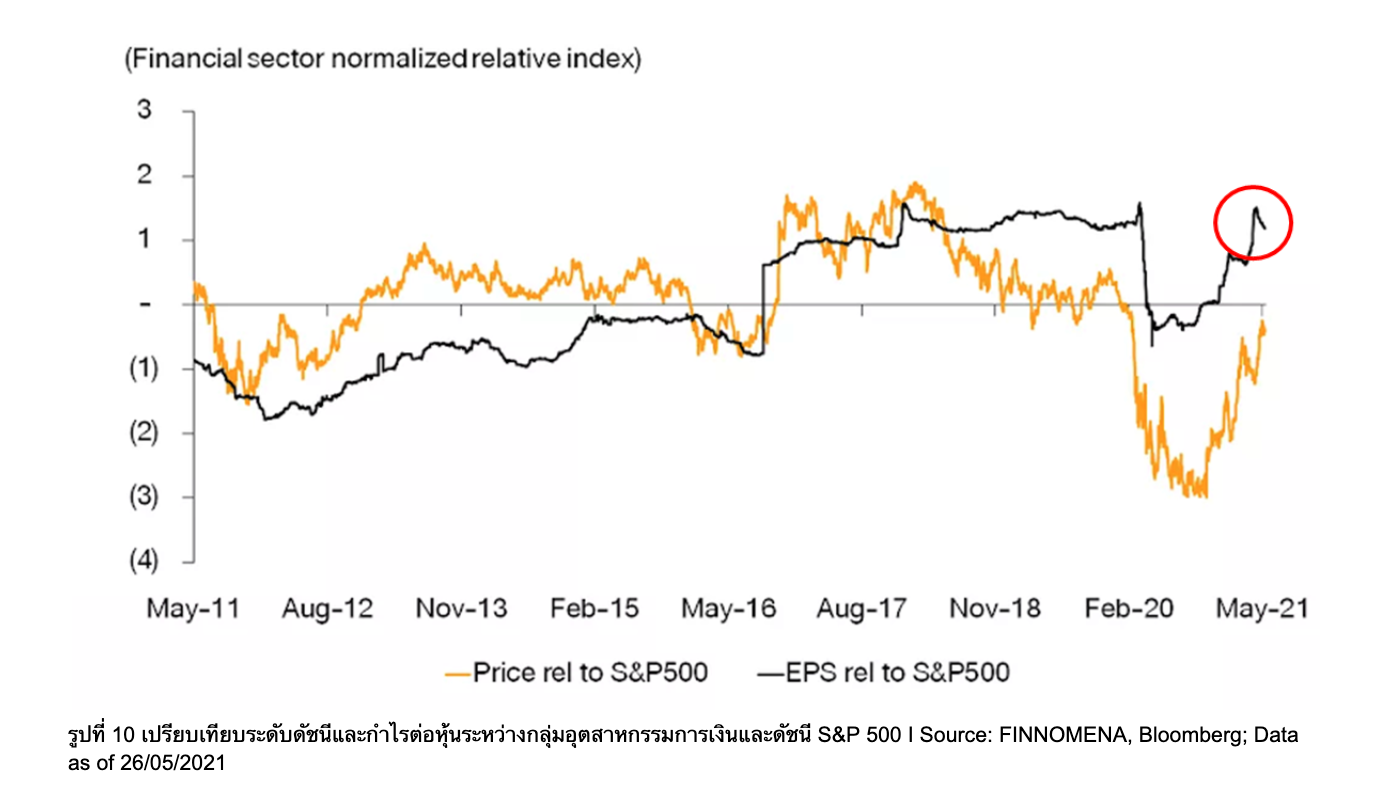

ด้านราคาของกลุ่มการเงินยังคงมีแนวโน้มการปรับตัวขึ้นที่เหนือกว่าดัชนี S&P500 ขณะที่การปรับประมาณการกำไรต่อหุ้น (EPS) เริ่มมีแนวโน้มที่ต่ำกว่าดัชนี S&P500 นอกจากนี้เมื่อพิจารณาถึงระดับมูลค่าด้วยอัตราส่วน P/BV ก็พบเช่นเดียวกันว่ามีระดับสูงที่สุดนับตั้งแต่วิกฤติปี 2008 ดังนั้น FINNOMENA Investment Team จึงมองว่าหุ้นกลุ่มการเงินมีระดับราคาที่รับปัจจัยหนุนจากการฟื้นตัวของเศรษฐกิจไปถึงระดับที่เหมาะสมเรียบร้อยแล้ว

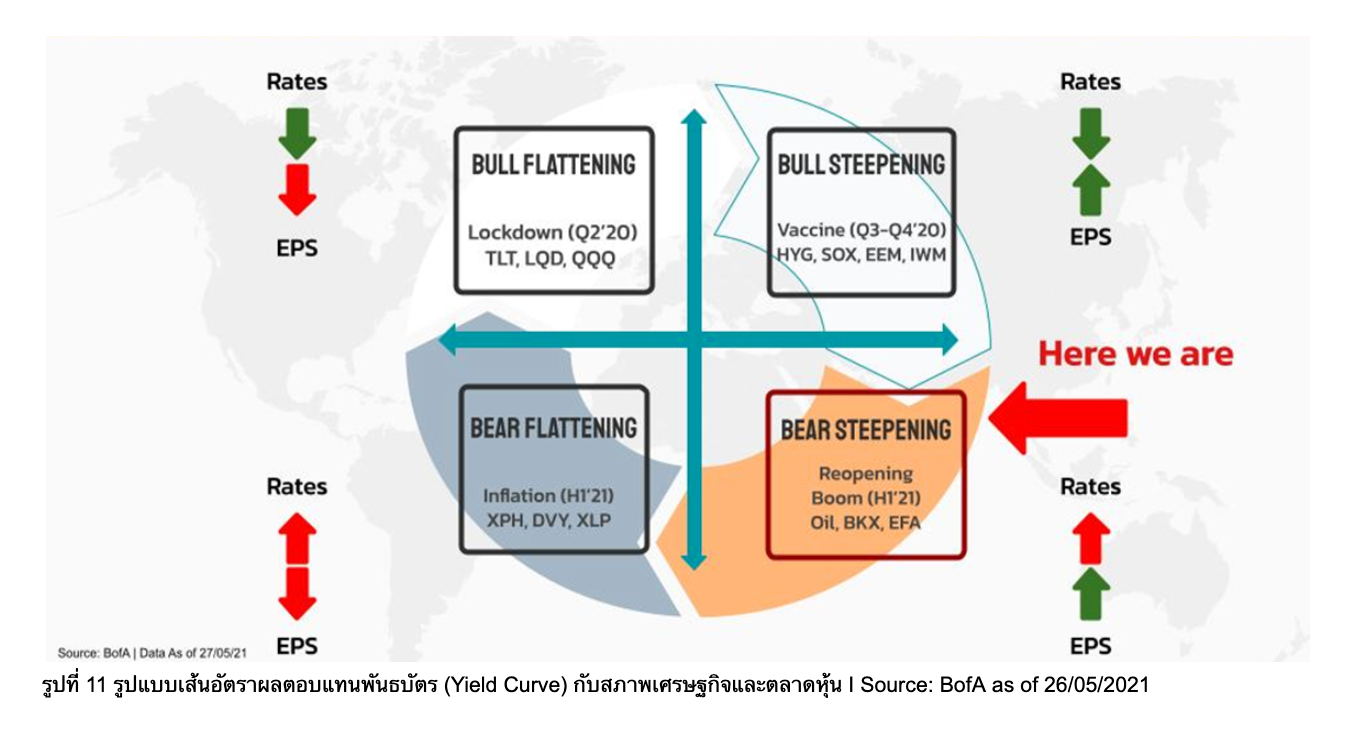

ในปัจจุบันเศรษฐกิจอยู่ในภาวะฟื้นตัวด้วยแนวโน้มการเปิดเมืองซึ่งก็เป็นสาเหตุให้อัตราเงินเฟ้อและอัตราผลตอบแทนพันธบัตร (Bond Yield) เพิ่มขึ้น และเป็นช่วงเวลาเดียวกันที่ผลกำไรของบริษัทฟื้นตัว ซึ่งสภาพเศรษฐกิจเช่นนี้เป็นช่วงเวลาที่เอื้อสินทรัพย์ประเภทวัฏจักร (Cyclical) ไม่ว่าจะเป็นหุ้นหรือสินค้าโภคภัณฑ์ (Commodity) ขณะเดียวกันแม้หุ้นกลุ่มเทคโนโลยีจะโดนกดดันด้วยอัตราเงินเฟ้อ แต่ก็ผลกำไรก็ยังมีการเติบโตดังนั้นจึงยังได้รับความสนใจจากตลาดเป็นระยะ

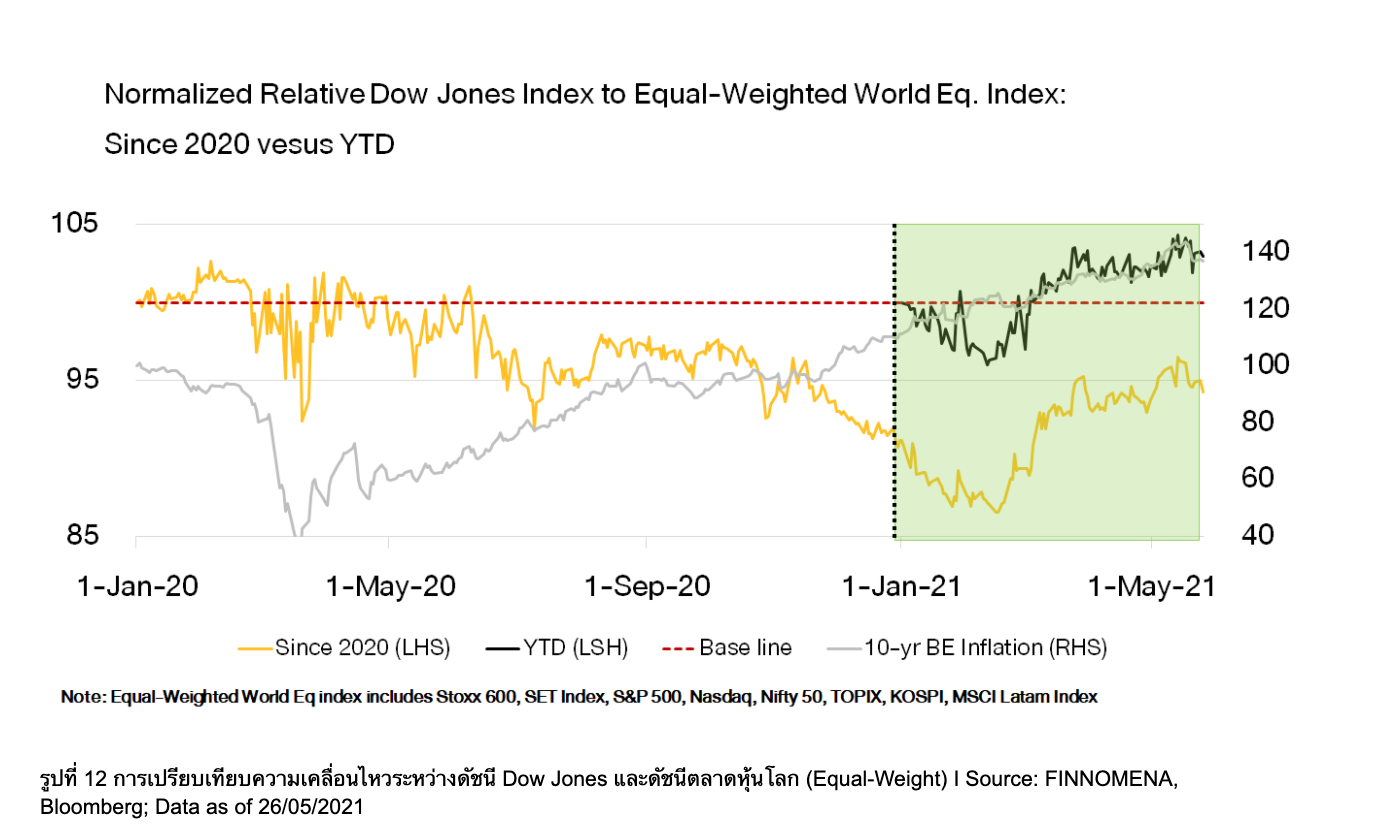

ซึ่งดัชนี Dow Jones เป็นดัชนีรับอานิสงส์ดังกล่าว ด้วยสัดส่วนหลักที่อยู่ในกลุ่มอุตสาหกรรม การเงิน อุปโภคบริโภค พร้อมบริษัทเทคโนโลยีขนาดใหญ่ โดยตั้งแต่เข้าสู่ปี 2021 ดัชนี Dow Jones สร้างผลตอบแทนได้เหนือกว่า (Outperform) ตลาดหุ้นทั่วโลก แต่หากเปรียบเทียบตั้งแต่หลังเกิดการแพร่ระบาดแล้วดัชนี Dow Jones ยังมีผลตอบแทนที่ต่ำกว่า (Laggard) อย่างชัดเจน

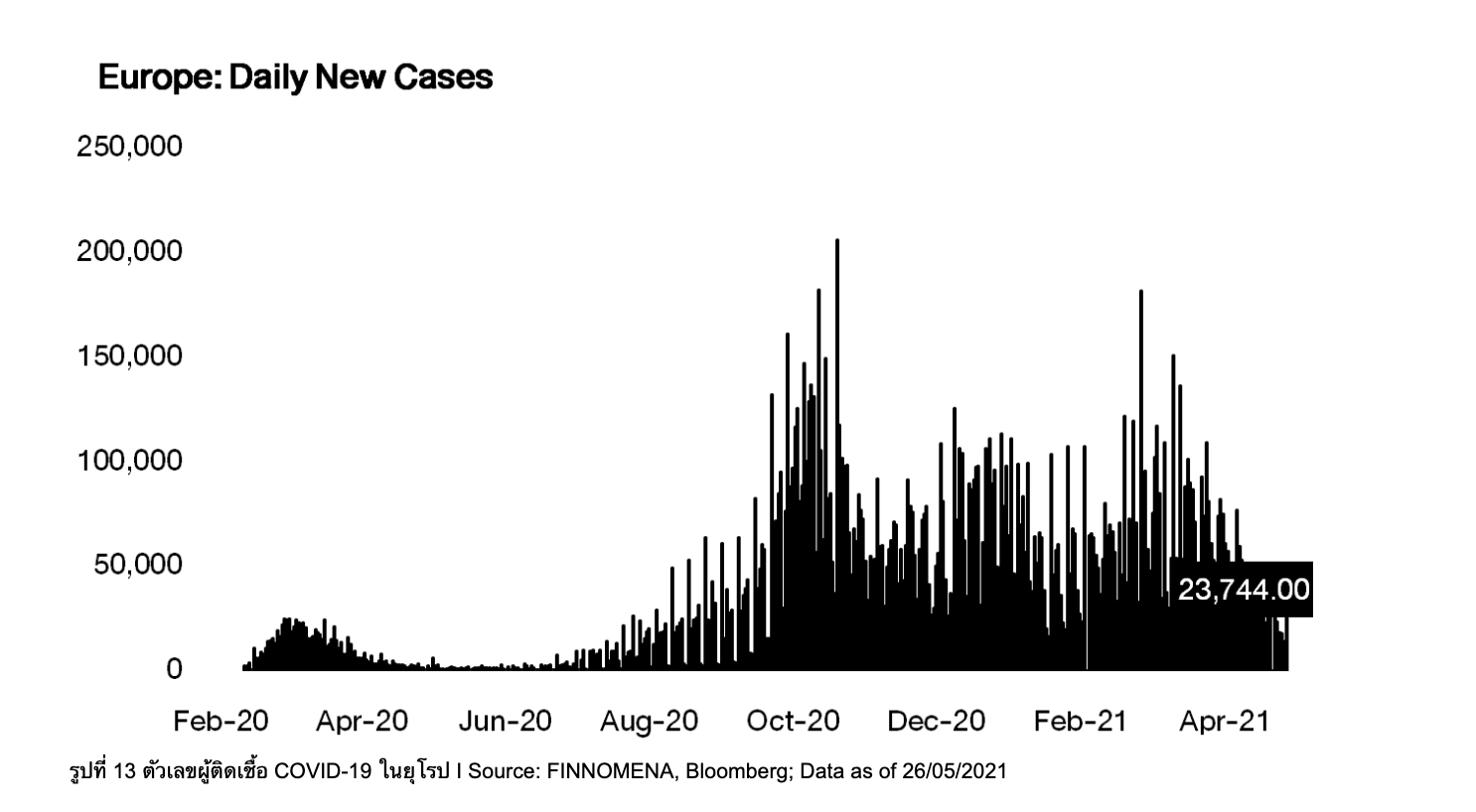

ตัวเลขผู้ติดเชื้อ COVID-19 รายใหม่ในภูมิภาคยุโรปมีแนวโน้มลดลงอย่างต่อเนื่อง ข้อมูลการฉีดวัคซีนของภูมิภาคยุโรปจาก Bloomberg พบว่าเป็นภูมิภาคที่มีความคืบหน้าในการฉีดวัคซีนอย่างมากโดยครอบคลุมประชากรไปแล้วกว่า 25% และคาดการณ์ว่าจะเกิดภูมิคุ้นกันหมู่ (Herd Immunity) ในอีก 5 เดือนข้างหน้า

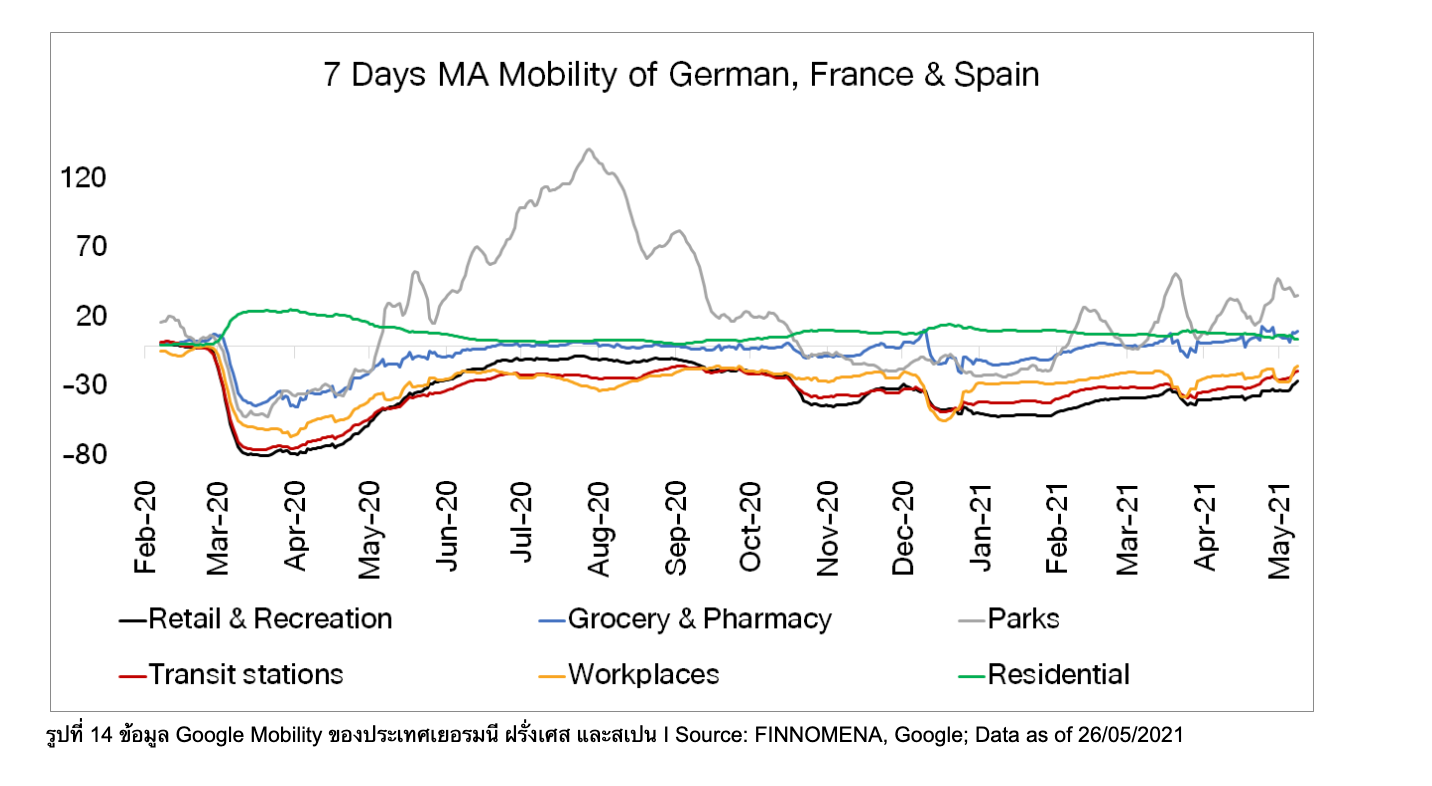

ซึ่ง Google Mobility สะท้อนข้อมูลอย่างชัดเจนว่ากิจกรรมทางเศรษฐกิจของประเทศเยอรมนี ฝรั่งเศส และสเปนกลับมาฟื้นตัวอีกครั้งในเดือนเมษายนและพฤษภาคม ทั้งการจับจ่ายใช้สอย การเดินทาง และโดยเฉพาะอย่างยิ่งกิจกรรมในที่สาธารณะ ประกอบกับอานิสงส์จากการเปิดเศรษฐกิจทั่วโลกที่หนุนการส่งออกของภูมิภาคยุโรปซึ่งส่งผลดีต่อไปยังบริษัทในกลุ่มอุตสาหกรรมและสินค้าอุปโภคบริโภค

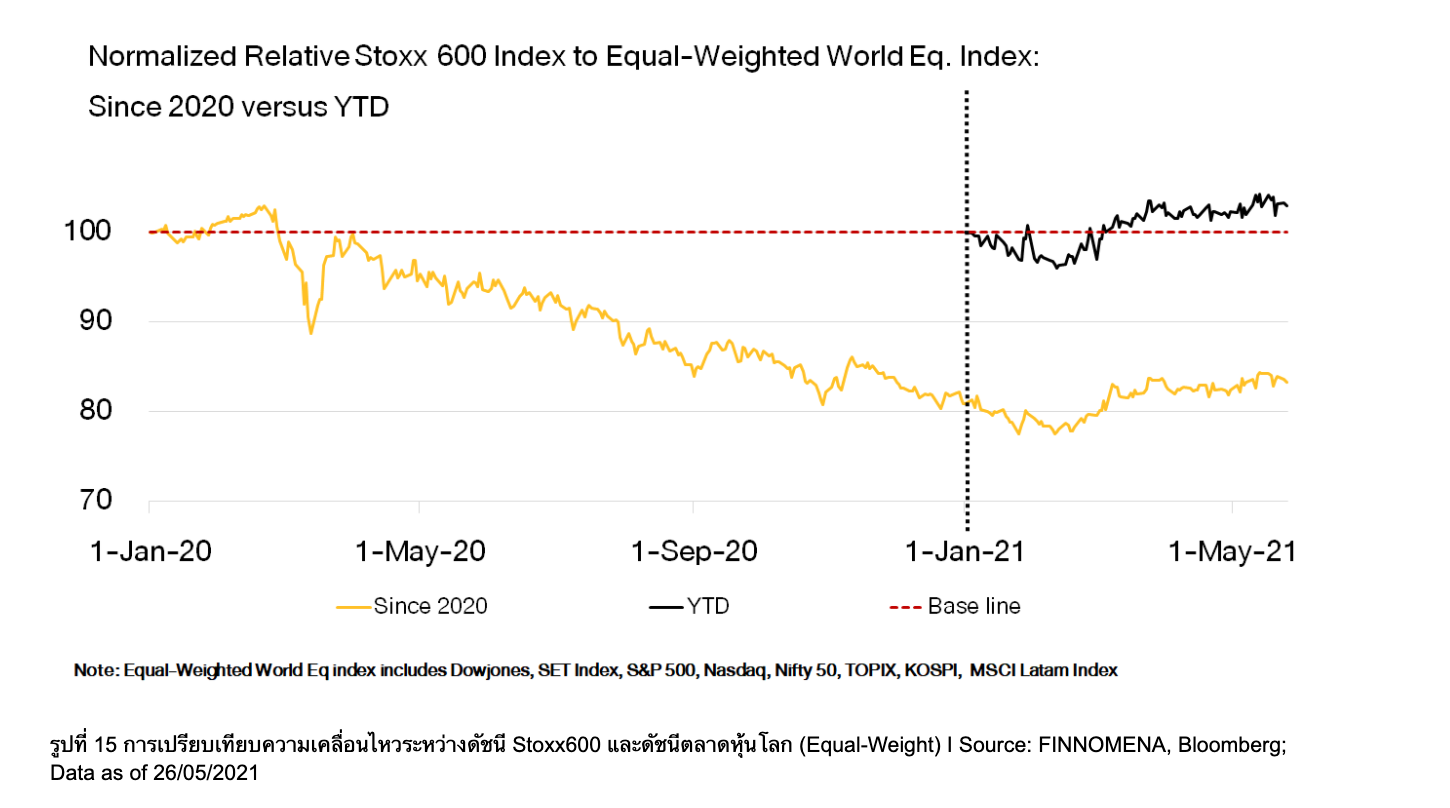

ปัจจัยเชิงบวกที่เข้ามาหนุนการฟื้นตัวของเศรษฐกิจยุโรปสะท้อนออกมาผ่านดัชนี STOXX600 ที่สร้างผลตอบแทนได้ดีกว่าตลาดหุ้นทั่วโลก และเช่นเดียวกับดัชนี Dow Jones ที่เมื่อเปรียบเทียบตั้งแต่ปี 2020 แล้วจะพบว่ายังสร้างผลตอบแทนต่ำกว่าตลาดหุ้นทั่วโลก

ด้วยความคืบหน้าในการฉีดวัคซีน กิจกรรมทางเศรษฐกิจฟื้นตัว และอานิสงส์จากการกลับมาเปิดเมืองทั่วโลก FINNOMENA Investment Team มองว่าตลาดหุ้นยุโรปมีระดับราคาที่มาพร้อมกับการเติบโตของกำไรที่น่าสนใจ ขณะเดียวกันการเปิดเมืองจะยังเป็นปัจจัยที่หนุนตลาดหุ้นยุโรปให้ปรับตัวขึ้นได้ในช่วงเวลาต่อจากนี้

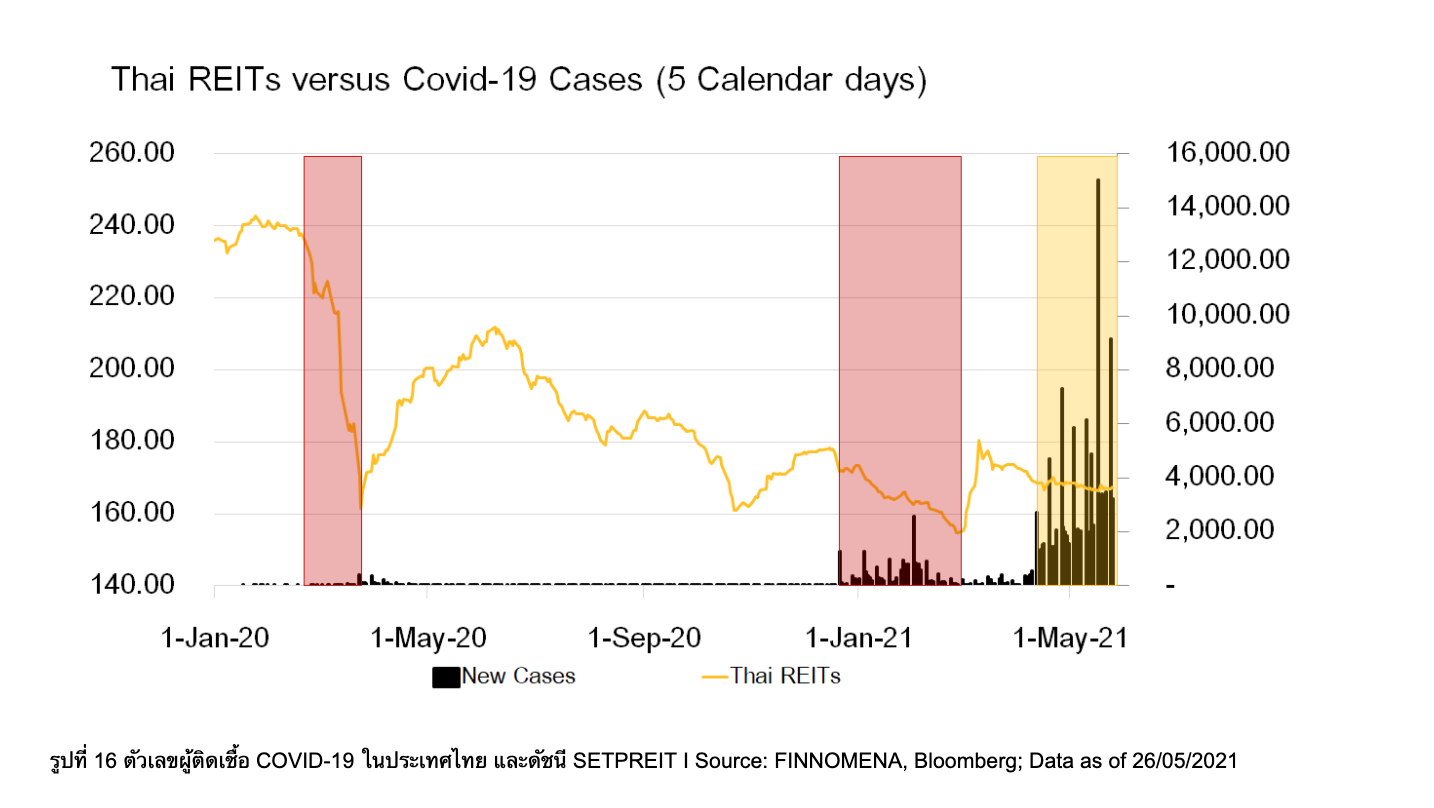

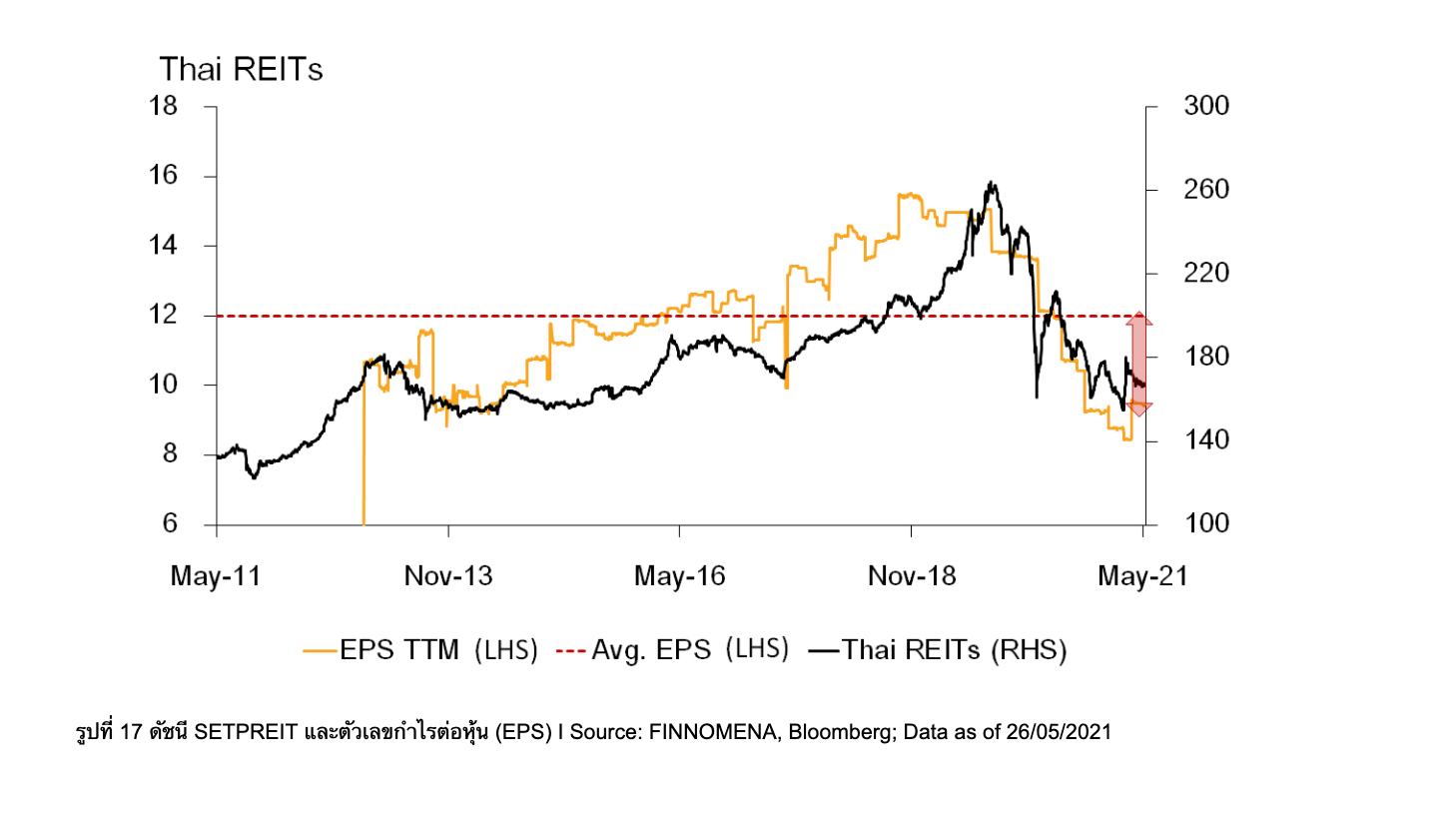

หลังฟื้นตัวจากการระบาดเมื่อต้นปี กองทุนอสังหาฯ และ REITs ไทย ก็ได้รับแรงกดดันจากการแพร่ระบาดของ COVID-19 อีกครั้งจนดัชนี SETPREIT ปรับตัวย่อลงมาเคลื่อนไหวที่ระดับประมาณ 170 จุด อย่างไรก็ตามเมื่อพิจารณาจากการเคลื่อนไหวของดัชนีแล้วพบว่าตลาดไม่ตอบรับในเชิงลบต่อข่าวการแพร่ระบาดมากเท่ากับการระบาดระลอกที่ 1 และ 2

ขณะที่การระบาดระลอกนี้มีการใช้มาตรการปิดเมืองในระดับที่เข้มงวดน้อยกว่าระลอกก่อนหน้าช่วยให้รายได้จากค่าเช่าลดลงไม่มากนัก ซึ่งผลกำไร (EPS) ในปัจจุบันอยู่ต่ำกว่าศักยภาพ (ค่าเฉลี่ยย้อนหลัง 10 ปี) FINNOMENA Investment Team มีมุมมองว่าดัชนีอสังหาฯ และ REITs จะกลับมาฟื้นตัวได้อีกครั้งด้วยจากการเปิดเมืองและการท่องเที่ยวจะช่วยหนุนอัตราการเก็บค่าเช่าและกำไร

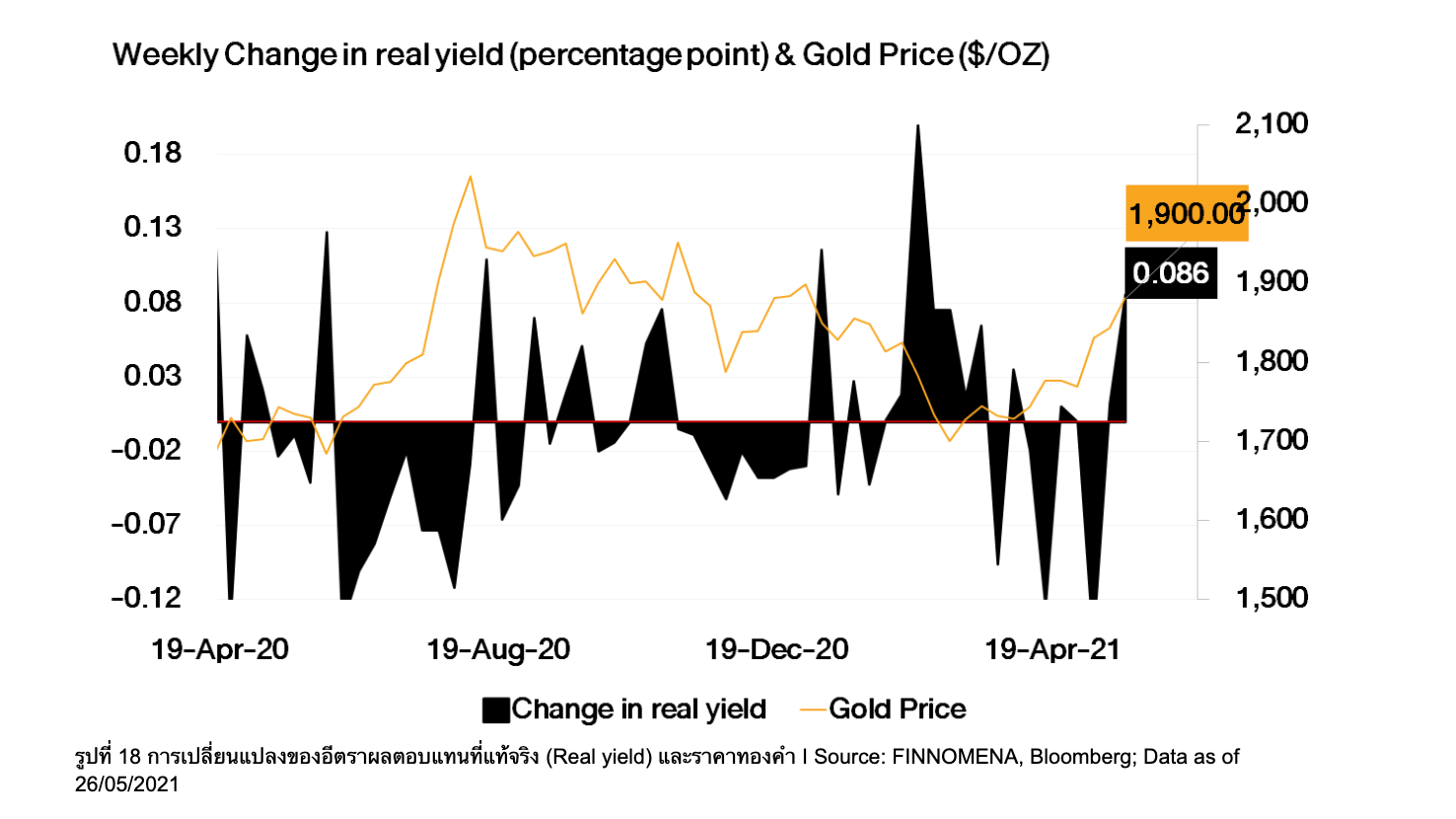

ราคาทองคำกลับมาปรับตัวขึ้นตลอดเดือนสวนทางแนวโน้มตลาดหุ้นและคริปโต เมื่อตลาดการเงินลดความกังวลต่อการใช้นโยบายการเงินตึงตัวของธนาคารกลางสหรัฐฯ (Fed) ส่งให้อัตราผลตอบแทนที่แท้จริง (Real yield) ลดลง ในช่วงเวลาเดียวกัน Dollar Index ที่กลับมาอ่อนค่าลงก็เป็นอีกปัจจัยที่เข้ามาหนุนราคาทองคำ อย่างไรก็ตาม FINNOMENA Investment Team มองว่าการฟื้นตัวของเศรษฐกิจในช่วงเวลาต่อจากนี้จะหนุนให้อัตราผลตอบแทนที่แท้จริง (Real yield) กลับมาเพิ่มขึ้นซึ่งสร้างแรงกดดันต่อราคาทองคำ

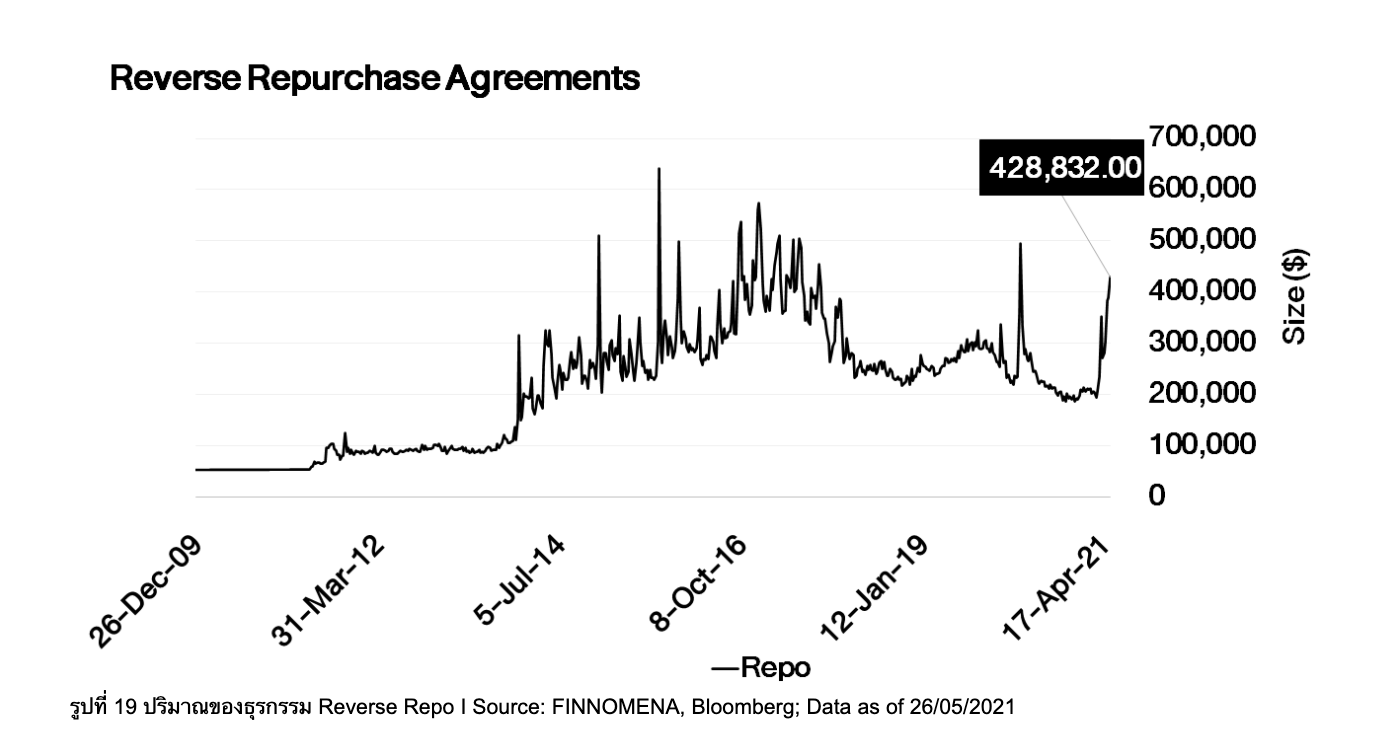

ธนาคารกลางสหรัฐฯ (Fed) เริ่มการทำ Reverse Repo ซึ่งเป็นธุรกรรมการขายพันธบัตรคืนกลับสู่ระบบธนาคารพาณิชย์เพื่อลดสภาพคล่องระยะสั้น (M1) การดำเนินการครั้งนี้เป็นสัญญาณว่าสภาพคล่องในระบบธนาคารพาณิชย์มีมากจนเกินไป อย่างไรก็ตามยังเร็วเกินไปที่จะคาดการณ์ได้ว่าธนาคารกลางสหรัฐฯ (Fed) จะลดขนาดการซื้อสินทรัพย์การเงินผ่านมาตรการ QE การดำเนินการเช่นนี้ทำให้ FINNOMENA Investment Team จะติดตามการสื่อสารจากธนาคารกลางสหรัฐฯ อย่างใกล้ชิด รวมไปถึงความเคลื่อนไหวของอัตราดอกเบี้ย Repo

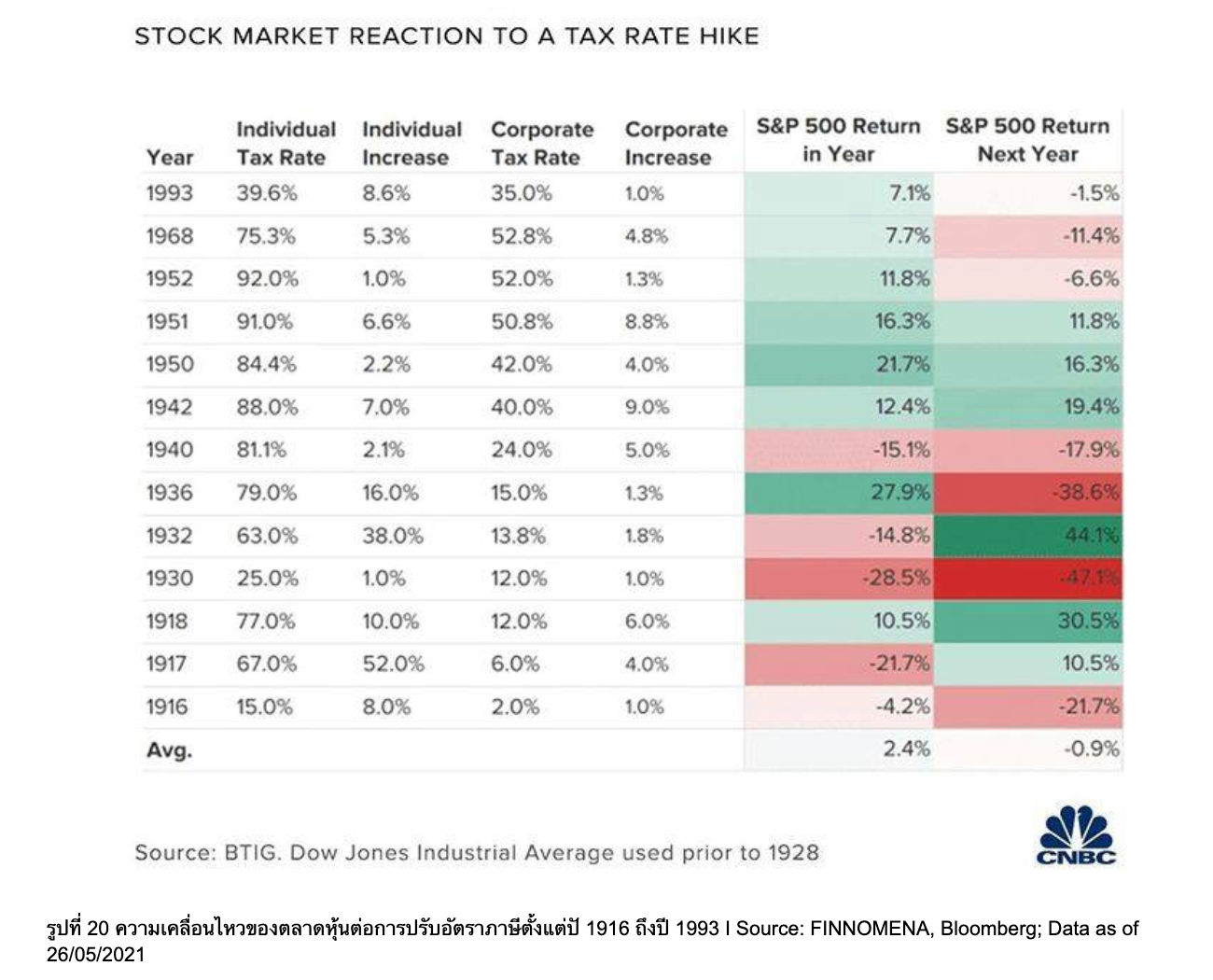

การใช้นโยบายการคลังเพื่อกระตุ้นเศรษฐกิจจำนวนรวมกว่า 6 ล้านล้านดอลลาร์ ของประธานาธิบดีโจ ไบเดน ไม่ว่าจะเป็นการเยี่ยวยาผลกระทบจากการแพร่ระบาด การลงทุนโครงสร้างพื้นฐาน การพัฒนาสังคมและเยาวชน ทำให้ภาครัฐต้องการเงินลงทุนซึ่งรัฐบาลสหรัฐฯ ใช้วิธีการปรับขึ้นอัตราภาษีแทนการกู้ผ่านพันธบัตร

สำหรับการขึ้นภาษีรายได้บุคคลธรรมดาจะเห็นได้ว่ามีแนวโน้มบังคับใช้กับกลุ่มผู้มีรายได้สูงเพื่อให้สอดคล้องกับนโยบายสร้างความเท่าเทียม ขณะที่การปรับอัตราภาษีนิติบุคคลเป็นประเด็นที่ตลาดกังวลเนื่องจากจะส่งผลกระทบต่ออัตรากำไรสุทธิของบริษัทจดทะเบียนขนาดใหญ่ในตลาดหุ้นสหรัฐฯ จากสถานการณ์ปัจจุบันการขึ้นภาษีเป็นประเด็นไม่สามารถหลีกเลี่ยงได้ อาจมีการเปลี่ยนแปลงเพียงแค่รายละเอียดก่อนเข้าสู่ขั้นตอนการพิจารณาของสภาเท่านั้น

FINNOMENA Investment Team ประเมินว่าแม้ตลาดหุ้นจะรับข่าวไปบางส่วนแล้วในช่วงต้นปี แต่ประเด็นการขึ้นภาษีจะกลับเข้ามาสร้างแรงกดดันต่อตลาดหุ้นอีกครั้ง ซึ่งเราจะติดตามและประเมินท่าทีรวมไปถึงผลกระทบที่มีต่อตลาดหุ้น

FINNOMENA Recommended

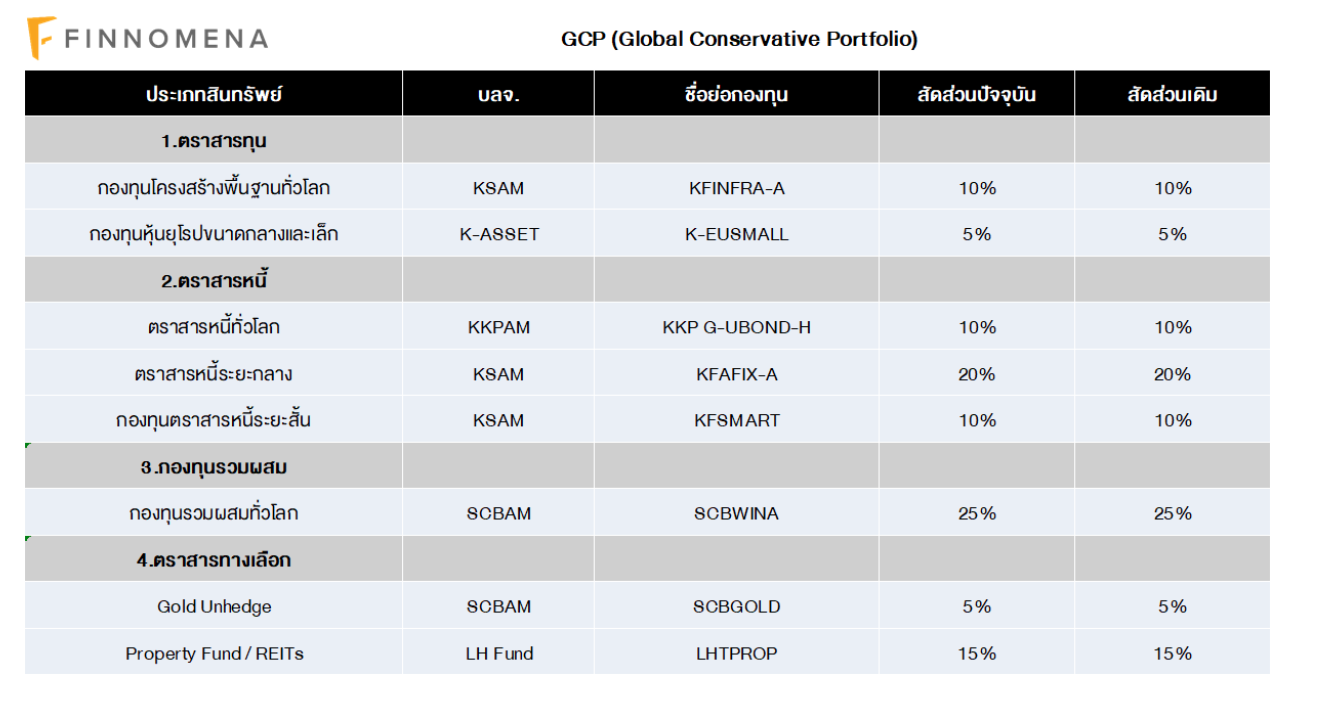

GCP

ในช่วงเดือนพฤษภาคมที่ผ่านมา FINNOMENA Investment Team ได้แนะนำปรับเพิ่มสัดส่วนการลงทุนในกองทุนรวม Muti-Assets อย่าง SCBWINA ซึ่งมีสัดส่วนการลงทุนทั้งในตราสารหนี้ ตราสารทุน และ สินทรัพย์ทางเลือกอื่นๆ ภายใต้จุดประสงค์หลักคือการสร้างผลตอบแทน ควบคู่การควบคุมความผันผวนเป็นหลัก ส่งผลให้สัดส่วนการลงทุนในสินทรัพย์เสี่ยงอย่างหุ้นในภาพรวมอยู่ที่ประมาณ 25% จึงยังคงแนะนำถือครองสัดส่วนการลงทุนเดิมที่แนะนำต่อไป เพื่อรับโอกาสสร้างผลตอบแทนจากแนวโน้มการฟื้นตัวทางเศรษฐกิจ ภายใต้ความผันผวนที่ต่ำตามจุดประสงค์ของ GCP

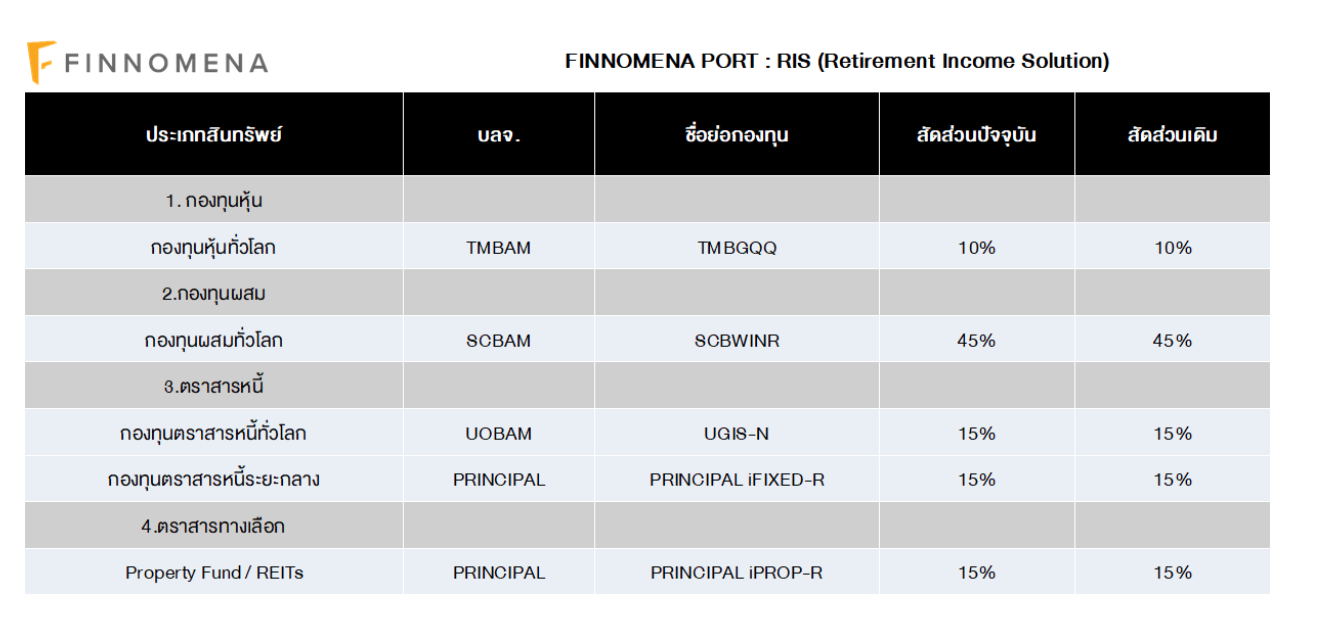

RIS

RIS ยังคงมีความผันผวนที่ต่ำเมื่อเทียบกับภาวะการลงทุนโดยรวมทั่วโลก อีกทั้งยังสามารถสร้างกระแสเงินสดที่สม่ำเสมอแต่ต่ำกว่าเป้าหมายที่ 3-3.50% ต่อปีเล็กน้อย ซึ่ง FINNOMENA Investment Team มีมุมมองว่าการจ่ายกระแสเงินสดจะกลับเข้าสู่ระดับปรกติอีกครั้ง หลังอัตราผลตอบแทนพันธบัตรรัฐบาลทั้งไทยและสหรัฐฯ มีเสถียรภาพมากขึ้น จึงยังคงแนะนำคงสัดส่วนการลงทุน

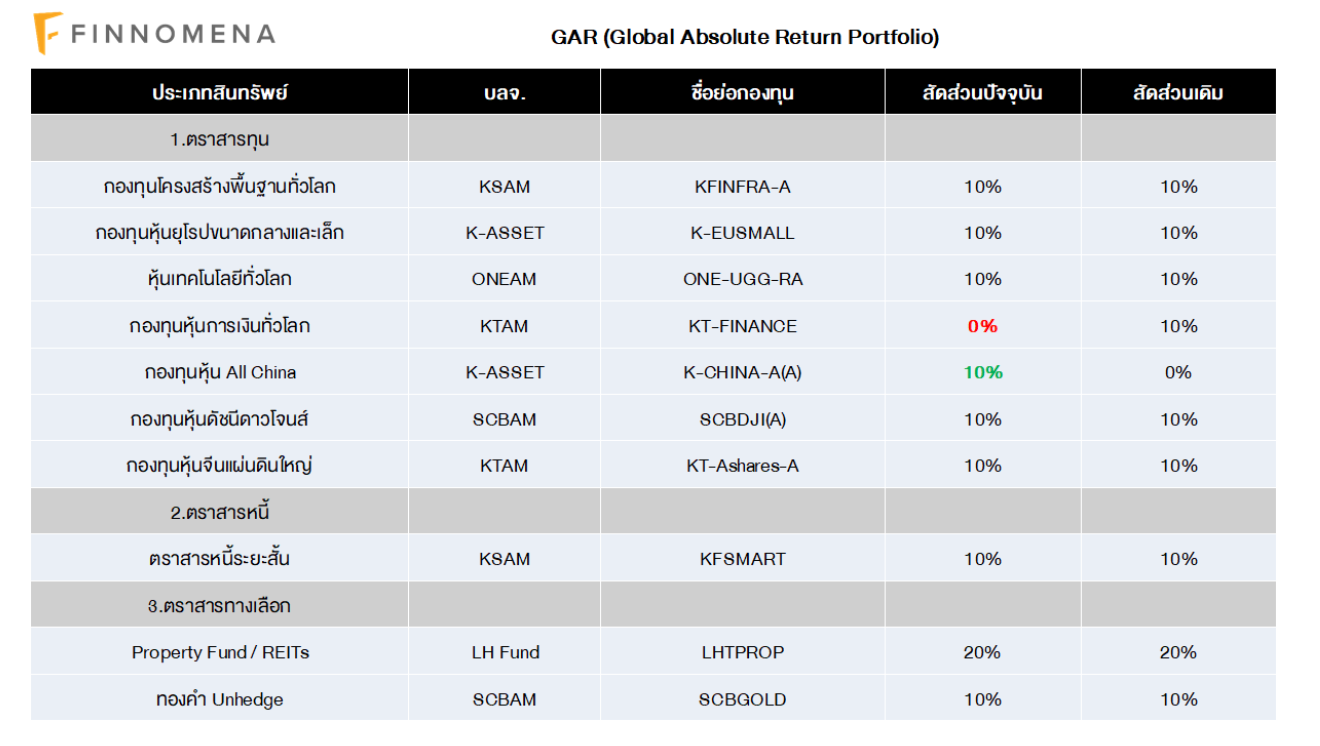

GAR

แนะนำลดสัดส่วน KT-FINANCE 10% (ทั้งหมด)

เพิ่มสัดส่วนการลงทุน K-CHINA-A(A) 10%

การปรับตัวขึ้นของกลุ่มการเงินในช่วงที่ผ่านมา ส่งผลให้ระดับ Valuation ตึงตัวเมื่อเทียบกับในอดีต เมื่อประกอบกับการปรับคาดการณ์กำไรของกลุ่มการเงินที่น้อยกว่าภาพรวมของตลาดหุ้นสหรัฐฯ เราจึงแนะนำปรับลดการลงทุนใน KT-FINANCE เพื่อลดความเสี่ยงโดยรวม เนื่องจากในพอร์ตการลงทุนเองนั้น ยังมีสัดส่วนของ SCBDJI(A) ซึ่งมีลักษณะของความเป็นหุ้นวัฏจักรที่ได้รับผลเชิงบวกจากการฟื้นตัวของเศรษฐกิจสูงอยู่

ขณะที่การปรับตัวลงของกลุ่มหุ้นเทคโนโลยีจีนในช่วงที่ผ่านมา ส่งผลให้อยู่ในระดับ Valuation ที่น่าสนใจ ขณะที่โอกาสการเติบโตยังเป็นไปได้สูงในอนาคต FINNOMENA Investment Team จึงแนะนำปรับเพิ่มน้ำหนักการลงทุนใน K-CHINA-A(A) เพื่อรับโอกาสการลงทุน โดยไม่กระจุกตัวในกลุ่มอุตสาหกรรมใดมากเกินไป

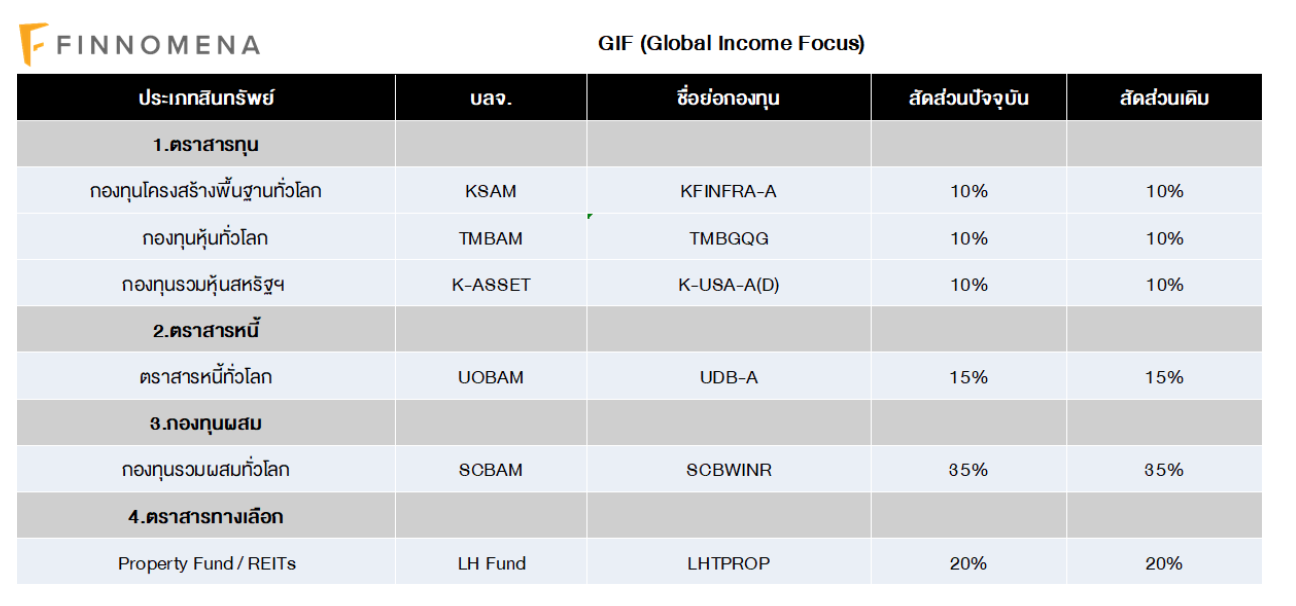

GIF

GIF ยังคงมีความผันผวนที่ต่ำเมื่อเทียบกับภาวะการลงทุนโดยรวมทั่วโลก อีกทั้งยังสามารถสร้างกระแสเงินสดที่สม่ำเสมอที่ระดับ 3-5% ต่อปี โดยที่มีสัดส่วนการลงทุนในสินทรัพย์เสี่ยงโดยรวมประมาณ 44% ซึ่งเหมาะสมกับเป้าหมายและความเสี่ยงของพอร์ตการลงทุนแล้ว FINNOMENA Investment Team จึงยังคงแนะนำคงสัดส่วนการลงทุน

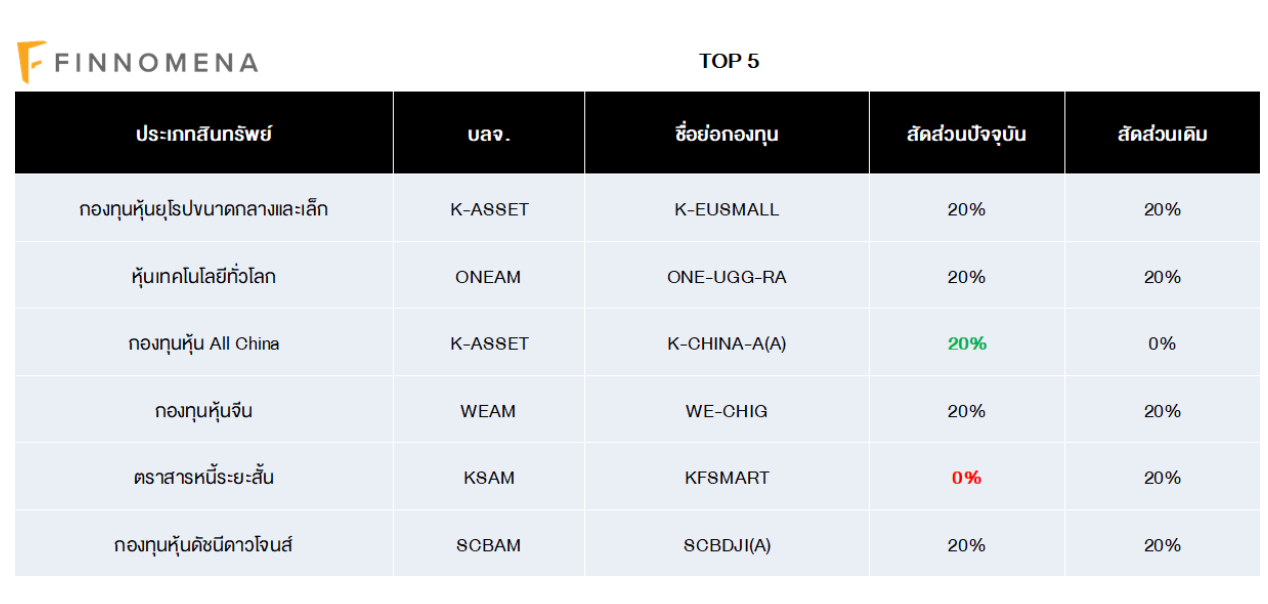

TOP5

แนะนำลดสัดส่วน KFSMART 20% (ทั้งหมด)

เพิ่มสัดส่วนการลงทุน K-CHINA-A(A) 20%

การปรับตัวลงของกลุ่มหุ้นเทคโนโลยีจีนในช่วงที่ผ่านมา ส่งผลให้อยู่ในระดับ Valuation ที่น่าสนใจ ขณะที่โอกาสการเติบโตยังเป็นไปได้สูงในอนาคต FINNOMENA Investment Team จึงแนะนำปรับเพิ่มน้ำหนักการลงทุนใน K-CHINA-A(A) เพื่อรับโอกาสการลงทุน โดยไม่กระจุกตัวในกลุ่มอุตสาหกรรมใดมากเกินไป

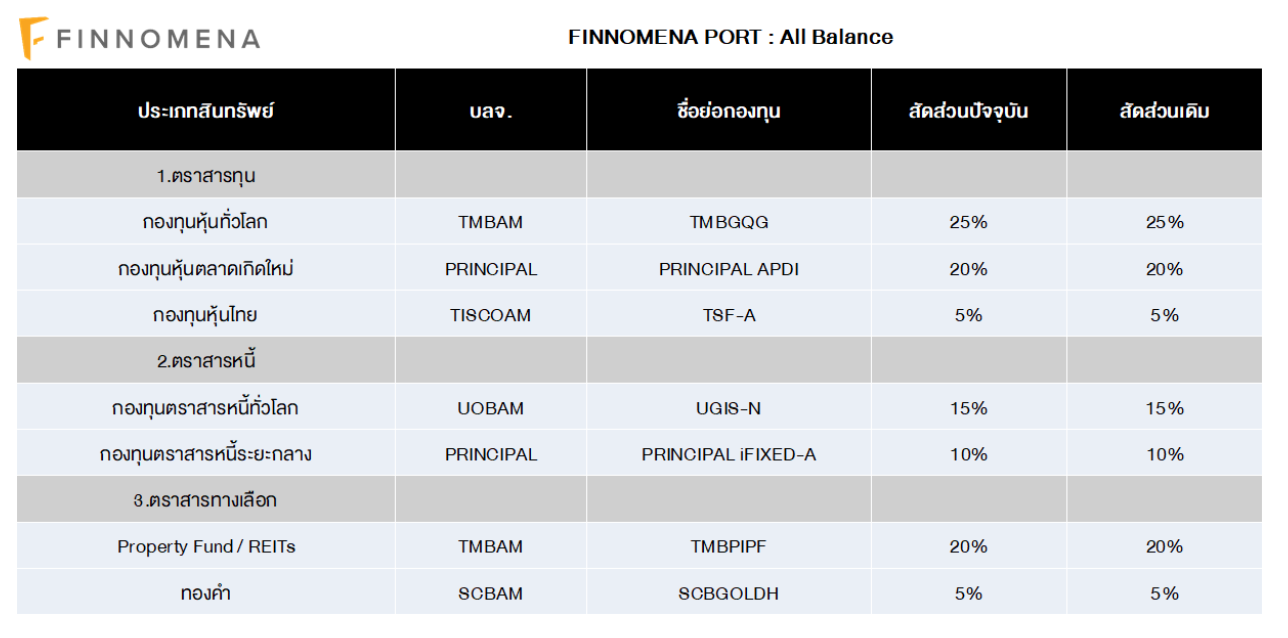

All Balance

All Balance Port ซึ่งเป็นพอร์ตการลงทุนแบบ Strategic Asset Allocation ที่จัดสัดส่วนการลงทุนด้วย Black-Litterman Model หัวใจของ FINNOMENA Robo-Advisor ที่ผสมผสานระหว่างโมเดลทางคณิตศาสตร์ที่ช่วยคำนวณค่าสถิติในอดีต กับ มุมมองการลงทุนในอนาคตจากผู้แนะนำการลงทุนมีความเหมาะสมกับสถานการณ์ปัจจุบัน FINNOMENA Investment Team จึงแนะนำคงสัดส่วนการลงทุน

FINNOMENA Investment Team

|

โปรดทราบ สำหรับลูกค้าฟินโนมีนาที่ลงทุนใน FINNOMENA PORT และได้รับบทความนี้ แต่ยังไม่ได้รับอีเมลและ/หรือ Notification ในการแจ้งสัดส่วนเงินในการเข้าลงทุน อาจเกิดจาก 1) ท่านอยู่ระหว่างการทำรายการซื้อขายกองทุน ซึ่งทางฟินโนมีนาจะแจ้งเตือนอีกครั้งภายใน 1 สัปดาห์หลังจากการทำรายการซื้อขายเสร็จสิ้น หมายเหตุ หากท่านไม่ประสงค์ที่จะรอรับการแจ้งเตือน ท่านสามารถดูรายละเอียดของพอร์ตการลงทุนที่แนะนำผ่านทางเว็บไซต์และแอปพลิเคชั่นของฟินโนมีนาพร้อมปรับพอร์ตเข้าลงทุนได้ทันที สอบถามข้อมูลเพิ่มเติมได้ที่ LINE ID: @FINNOMENAPORT |

คำเตือน

ผู้ลงทุนควรศึกษาข้อมูลสำคัญของกองทุนโดยเฉพาะนโยบายกองทุน ความเสี่ยง และผลการดำเนินงานของกองทุน โดยสามารถขอข้อมูลจากผู้แนะนำก่อนตัดสินใจลงทุน | ผลการดำเนินงานในอดีต และผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต | ผู้ลงทุนอาจมีความเสี่ยงจากอัตราแลกเปลี่ยน เนื่องจากการป้องกันความเสี่ยงขึ้นอยู่กับดุลพินิจของผู้จัดการกองทุน | กองทุนรวมนี้ลงทุนกระจุกตัว ผู้ลงทุนจึงควรพิจารณาการกระจายความเสี่ยงของ พอร์ตการลงทุนโดยรวมของตนเองด้วย | สอบถามข้อมูลเพิ่มเติมหรือขอรับหนังสือชี้ชวนได้ที่บริษัทหลักทรัพย์นายหน้าซื้อขายหน่วยลงทุน ฟินโนมีนา จำกัด ในช่วงเวลาวันทำการตั้งแต่ 09:00-17:00 น. ที่หมายเลขโทรศัพท์ 02 026 5100 และทาง LINE “@FINNOMENAPORT”