ช่วงเวลาครึ่งปีแรกของปี 2020 ถือเป็นช่วงเวลาแห่งความผันผวนมากที่สุดครั้งหนึ่งของตลาดการเงินโลก ดัชนี MSCI World ทำจุดสูงสุดตลอดกาลเมื่อวันที่ 12/2/2020 และปรับฐานลงมาแตะระดับต่ำสุดที่ 1,579 จุด ในวันที่ 23/3/2020 จากการแพร่ระบาดของไวรัส COVID-19 ทำให้รัฐบาลทั่วโลก จำเป็นต้องออกมาตรการยับยั้ง และชะลอการแพร่เชื้อด้วยมาตรการปิดเมือง (Lockdown) และเว้นระยะห่างทางสังคม (Social Distancing)

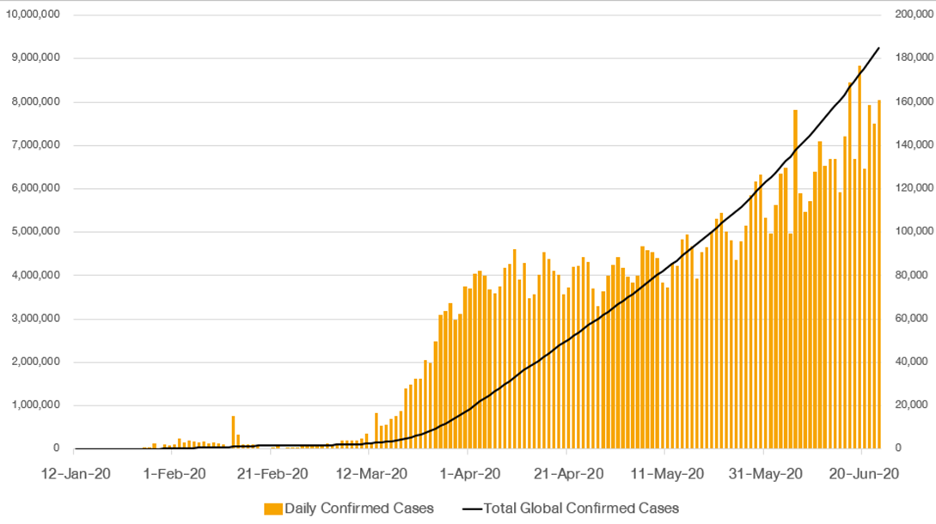

จนถึง ณ ตอนนี้ ผ่านมาแล้วมากกว่า 4 เดือนหลังการประกาศขององค์การอนามัยโลก (WHO) ให้ไวรัส COVID-19 เป็นการระบาดแบบ Pandemic ตัวเลขผู้ติดเชื้อทั่วโลก ณ ปัจจุบัน วันที่ 30/06/2020 พุ่งขึ้นไปแตะ 10,000,000 ราย และมีผู้เสียชีวิตมากกว่า 500,000 ราย สะท้อนว่า ประชากรโลกยังต้องต่อสู้กับไวรัส COVID-19 ไปอีกระยะเวลาหนึ่ง จนกว่าเราจะค้นพบวัคซีน และยารักษาโรค ซึ่งยังต้องใช้ระยะเวลาไม่ต่ำกว่า 6 เดือน

แต่เพราะเศรษฐกิจโลกเผชิญความเสี่ยงอย่างหนัก เราจึงเห็นมาตรการการเงินและการคลัง เข้ามาช่วยกระตุ้นและเยียวยาภาคธุรกิจจริงอย่างรวดเร็ว และในปริมาณที่มหาศาล มากกว่าวิกฤตครั้งใด ๆ ที่เคยเกิดขึ้นในประวัติศาสตร์ ส่งผลให้นักลงทุนจำนวนหนึ่ง มีความเชื่อมั่นว่าโลกจะผ่านวิกฤตครั้งนี้ไปได้ บวกกับสภาพคล่องที่ธนาคารกลางต่าง ๆ อัดฉีดเข้ามานั้น ไหลเข้าลงทุนในสินทรัพย์เสี่ยงที่มีการปรับฐานลงมาก่อนหน้านั้น

ผลก็คือ เราเห็นการฟื้นตัวของราคาสินทรัพย์เสี่ยง ไม่ว่าจะเป็นหุ้น ตราสารหนี้ และสินค้าโภคภัณฑ์ ซึ่งปรับตัวขึ้นอย่างรวดเร็ว และเริ่มสวนทางกับตัวเลขเศรษฐกิจจริงที่นักเศรษฐศาสตร์ และนักวิเคราะห์คาดการณ์กันไว้ก่อนหน้า

ภาพที่เราเห็น คือดัชนีตลาดหุ้นหลัก ๆ ของโลกปรับตัวขึ้นมาจากจุดต่ำสุดไม่ต่ำกว่า 40% ภายในระยะเวลาไม่ถึง 4 เดือน ในขณะที่ตัวเลขเศรษฐกิจจริงที่กำลังจะทยอยออกมาในไตรมาส 2/2020 ถูกคาดการณ์ว่า จะออกมาหนักกว่าไตรมาส 1/2020 และยังมีความเสี่ยงรออยู่ตรงหน้า ในกรณีที่การแพร่ระบาดของไวรัสยังดำเนินต่อไปจนทำให้รัฐบาลหลายประเทศอาจต้องกลับมาพิจารณาปิดเมืองอีกครั้งหรือไม่

จุดนี้เอง ที่ทำให้นโยบายการเงินและการคลังเข้ามามีบทบาทสำคัญต่อการสร้างความเชื่อมั่นและเยียวยาให้โลกผ่านวิกฤตครั้งนี้ไปได้ ผู้กำหนดนโยบายต่างให้คำมั่นสัญญาว่าจะช่วยเหลือ และทำทุกวิถีทางให้ประเทศรอดจากทั้งวิกฤตไวรัส และวิกฤตเศรษฐกิจ

แต่ทางที่เราจะเดินไปข้างหน้า ยังเต็มไปด้วยความไม่แน่นอน และมีความเสี่ยงอยู่มาก ในขณะที่การเคลื่อนไหวของราคาสินทรัพย์ในตลาดการเงินแทบจะไม่ได้เป็นไปตามทฤษฎีการเงินตำราที่เราเคยร่ำเรียนมา ครึ่งปีหลังของปี 2020 คือ ช่วงเวลาสำคัญที่จะเปิดเผยให้นักลงทุนเห็นว่า เรากำลังเข้าสู่ยุค New Normal แบบใดกันแน่ แค่ผันผวนมากกว่าปกติหรือเราต้องกางตำราเล่มใหม่มาใช้ตลอดไปหลังจากนี้

Executive Summary

ท่ามกลางความไม่แน่นอน และการเปลี่ยนแปลงที่รวดเร็วมากยิ่งขึ้นกว่าก่อนการแพร่ระบาดของไวรัส COVID-19 FINNOMENA Investment Team พยายามมองหาโอกาสการลงทุนท่ามกลางความวุ่นวายเหล่านี้ โดยเราเชื่อว่า ในครึ่งปีหลังของปี 2020 สิ่งที่จะเกิดขึ้นในโลกของการลงทุน จะประกอบไปด้วย 7 อย่างที่สำคัญด้วยกัน ซึ่ง 7 อย่างนี้ จะเป็นตัวกำหนดกลยุทธ์การลงทุนในช่วง 6 เดือนที่เหลือของปี 2020

1. เศรษฐกิจโลกจะฟื้นตัวแบบ U-Shape

แม้นักวิเคราะห์จะเชื่อว่าเศรษฐกิจโลกมีโอกาสที่จะผ่านจุดต่ำสุดไปแล้วก็ตาม หากแต่การฟื้นตัวดังกล่าว มีโอกาสค่อนข้างมาก ที่จะเกิดขึ้นในลักษณะของ U Shape มากกว่า เนื่องจากความไม่แน่นอนด้านการแพร่ระบาดยังคงอยู่ ส่งผลให้ประชาชนและธุรกิจยังขาดความมั่นใจ

2. มาตรการการเงินและการคลัง คือ หัวใจสำคัญในวิกฤต COVID-19

นโยบายการเงินการคลังที่ตอบสนองอย่างรวดเร็ว ด้วยปริมาณมากกว่าขนาดเศรษฐกิจที่ถูกคาดการณ์ว่าจะหดตัว ส่งผลให้นักลงทุนกลับมามีความเชื่อมั่นต่อตลาดอีกครั้งว่ามาตรการต่าง ๆ เหล่านั้น จะช่วยลดผลกระทบจาก COVID-19

3. ห่วงโซ่อุปทานของโลก กำลังเปลี่ยนไป

กระแสของสงครามการค้าที่ดำเนินมาเป็นเวลานานกว่า 3 ปี ส่งผลให้ภาคธุรกิจต่าง ๆ เริ่มมีแนวคิดในการย้ายฐานการผลิตกลับเข้าสู่ภูมิภาคตนเองมากขึ้น เพื่อลดผลกระทบจากการพึ่งพาห่วงโซ่การผลิตจากต่างประเทศมากเกินไป เมื่อ COVID-19 เข้ามากระทบ ก็ส่งผลให้อัตราเร่งในการเปลี่ยนแปลงกระแสดังกล่าวเร่งตัวมากยิ่งขึ้น

4. ฐานเงินที่เพิ่มขึ้น หนุนเม็ดเงินไหลเข้าสินทรัพย์มากขึ้น

ด้วยอัตราดอกเบี้ยที่ต่ำ ประกอบกับการเข้าซื้อสินทรัพย์จำนวนมากของธนาคารกลางหลัก ๆ ทั่วโลก ส่งผลให้เม็ดเงินลงทุนจำนวนมาก มีแนวโน้มเข้าลงทุนในสินทรัพย์ที่มีระดับความเสี่ยงสูงขึ้น เพื่อรับโอกาสสร้างผลตอบแทน ซึ่งมีแนวโน้มให้อัตราผลตอบแทนเทียบความเสี่ยงที่ดีกว่าในระยะยาว

5. ดอลล่าร์จะกลับมาแข็งค่า

ด้วยระดับความน่าเชื่อถือของสหรัฐฯ ที่ยังอยู่ในระดับที่สูง ความแข็งแกร่งและโอกาสเติบโตของบริษัทจดทะเบียน ทำให้มีแนวโน้มที่สกุลเงินดอลลาร์จะแข็งค่าขึ้นในอนาคต จากเม็ดเงินลงทุนที่ยังมีแนวโน้มไหลเข้าสหรัฐฯ แม้สหรัฐฯ จะเป็นหนึ่งในประเทศที่เสริมสภาพคล่องเข้าระบบมากที่สุดในโลก ซึ่งเป็นการเพิ่มอุปทานของเงินอย่างมากก็ตาม

6. ความสัมพันธ์ของแต่ละสินทรัพย์ เริ่มฉีกจากตำราที่เรารู้จัก

เมื่อปริมาณเงินล้นระบบเป็นจำนวนมาก ก็ส่งผลให้ตลาดหุ้นมีแนวโน้มปรับตัวขึ้นตามเม็ดเงินดังกล่าวด้วย อย่างไรก็ตามนอกจากตลาดหุ้นแล้ว สินทรัพย์อื่น อาทิ ทองคำ REITs และ ตราสารหนี้ ก็มีแนวโน้มเคลื่อนไหวไปในทิศทางเดียวกันมากขึ้น ต่างไปจากอดีต ส่งผลให้ตำราการเคลื่อนไหวของสินทรัพย์เดิมนั้น อาจใช้ไม่ได้อีกต่อไป

7. เน้นเอาตัวรอด มากกว่ากอดพอร์ตในระยะยาว ๆ

หลังจากประมาณการกำไรต่อหุ้น (Forward EPS) ของดัชนีหุ้นทั่วโลกถูกปรับลดลงอย่างต่อเนื่อง ท่ามกลางการปรับตัวขึ้นของตลาดหุ้น ส่งผลให้ Forward P/E Ratio ของตลาดหุ้นหลักทั่วโลกปรับตัวขึ้นแตะระดับสูงสุดนับตั้งแต่ปี 2008 สะท้อนว่าตลาดฟื้นตัวด้วยความหวัง ดังนั้นอาจมีความเปราะบางต่อข่าวหรือปัจจัยที่ไม่เป็นไปอย่างที่คาดได้ ฉะนั้นการลงทุนในช่วงเวลาต่อจากนี้อาจเป็นไปเพื่อทำกำไรในระยะสั้นและกลาง

2H2020 Outlook | Divergence of Two Streets

1. เศรษฐกิจโลก จะฟื้นตัวแบบ U-Shape

เป็นเวลากว่า 4 เดือนแล้วที่รัฐบาลทั่วโลก ต่างพยายามควบคุมการแพร่ระบาดของ COVID-19 ด้วยมาตรการต่าง ๆ อาทิ การปิดเมือง (Lockdown) และ มาตรการเว้นระยะห่างทางสังคม (Social Distancing) ซึ่งหลากหลายประเทศ อาทิ จีน เกาหลีใต้ และไทย สามารถทำได้ดี ส่งผลให้จำนวนผู้ติดเชื้อมีแนวโน้มชะลอตัว จนถึงขั้นหยุดนิ่ง

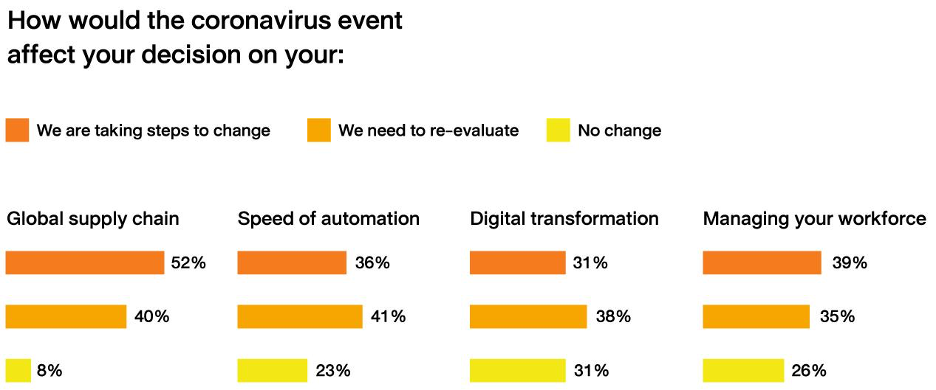

รูปที่ 1 ผลสำรวจแนวโน้มการเปลี่ยนแปลงทางธุรกิจหลัง COVID-19 l Source : EY.com As of March 2020

อย่างไรก็ตามมาตรการดังกล่าวนั้น กลับส่งผลให้เกิดภาวะชะงักงันทางเศรษฐกิจ สร้างแรงกดดันต่อเศรษฐกิจอย่างหนัก โดยเฉพาะอย่างยิ่งภาคการบริการที่ได้รับผลกระทบโดยตรง ขณะที่ภาคอุตสาหกรรมนั้นก็ได้รับผลกระทบไม่แพ้กันจากอุปสงค์ที่ชะลอตัวจากการปิดเมืองของประเทศคู่ค้า สะท้อนว่าห่วงโซ่การผลิต (Supply Chain) นั้นพึ่งพาต่างประเทศมากเกินกว่าที่จะรับผลของสถานการณ์เช่นนี้ได้ ทำให้ผู้ประกอบการจำนวนมากมีแนวโน้มที่จะลดการพึ่งพาดังกล่าวลง เพื่อเสริมสร้างเสถียรภาพทางธุรกิจให้มั่นคงมากขึ้น หากต้องเผชิญภาวะวิกฤติเช่นนี้อีกในอนาคต

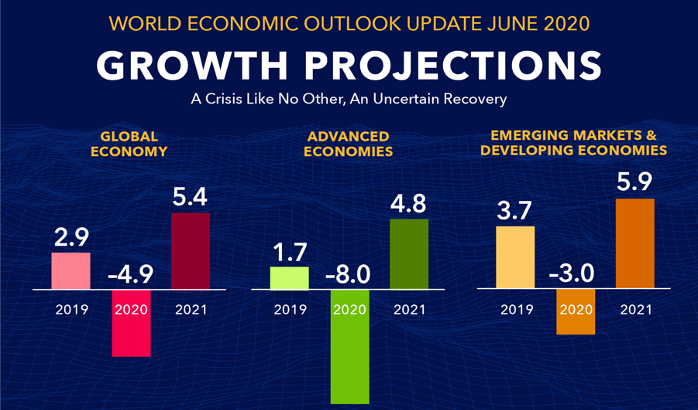

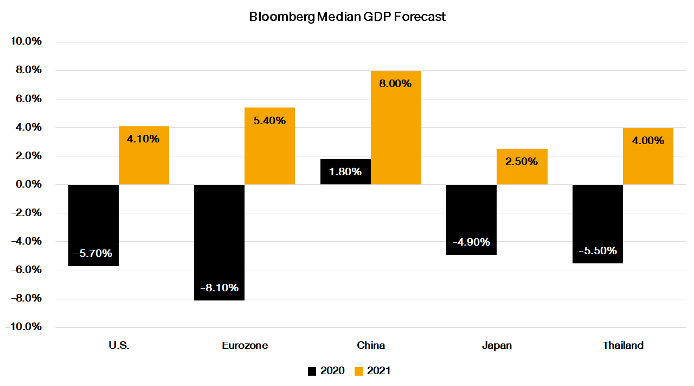

รูปที่ 2 คาดการณ์เศรษฐกิจโลก, Bloomberg Median GDP Forecast I Source : IMF, Bloomberg As of 24/06/2020

แต่ก็เป็นเพราะมาตรการต่าง ๆ เหล่านั้นได้ผล จึงทำให้นักวิเคราะห์ และสำนักวิจัยทางเศรษฐกิจจำนวนมาก เริ่มมีมุมมองเชิงบวกต่อเศรษฐกิจมากขึ้น จนถึงขั้นว่าผลกระทบทางเศรษฐกิจนั้นอาจจะสิ้นสุดลงในปี 2020 นี้

หากแต่ว่าการคลายมาตรการควบคุมการแพร่ระบาดนั้นมีลักษณะค่อยเป็นค่อยไป เพื่อเพิ่มความมั่นใจว่าโอกาสการแพร่ระบาดของ COVID-19 ระลอกที่ 2 นั้นจะต่ำที่สุด ก็จะส่งผลให้การฟื้นตัวทางเศรษฐกิจนั้นเป็นไปได้อย่างค่อยเป็นค่อยไปเช่นเดียวกัน เมื่อประกอบกับโอกาสการแพร่ระบาดที่ยังคงอยู่ จากการคิดค้นวัคซีนที่ยังไม่ประสบความสำเร็จ ก็ส่งผลให้ความมั่นใจในการบริโภคของประชาชน และการลงทุนของภาคธุรกิจนั้นยังไม่ฟื้นตัวอย่างเต็มที่เช่นเดียวกัน

ทำให้การฟื้นตัวทางเศรษฐกิจมีแนวโน้มที่จะเกิดขึ้นในรูปแบบของ U-Shape หรือค่อยเป็นค่อยไป มากกว่าที่จะเป็น V-Shape เสมือนตลาดหุ้น

2. มาตรการการเงินและการคลัง คือ หัวใจสำคัญในวิกฤต COVID-19

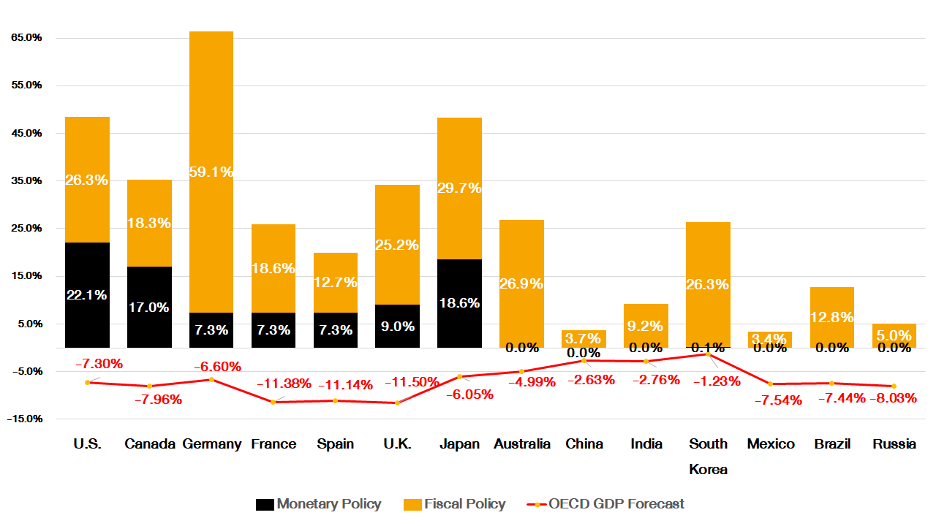

รูปที่ 3 OECD Monetary & Fiscal Stimulus Policy and GDP Forecast I Source : OECD As of June 2020

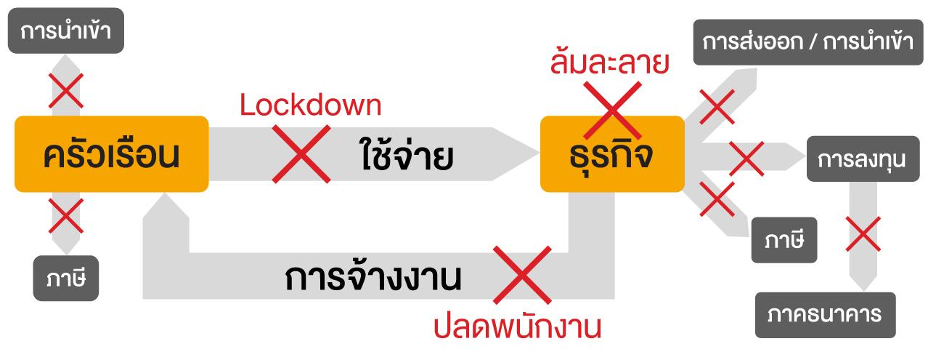

การแพร่ระบาดสร้างผลกระทบอย่างหนักต่อภาคการบริโภค การจ้างงาน ต่อเนื่องไปยังภาคธุรกิจและการลงทุน ส่งผลให้เศรษฐกิจโลกเผชิญกับความเสี่ยง ดังนั้นภาครัฐต้องใช้มาตรการกระตุ้นเพื่อรับมือกับผลกระทบดังกล่าว โดยเริ่มต้นด้วยการปรับลดอัตราดอกเบี้ยนโยบายแบบฉุกเฉินซึ่งดูเหมือนจะไม่เพียงพอต่อผลกระทบที่เกิดขึ้น ทำให้การอัดฉีดเงินเข้าระบบการเงินเป็นอีกเครื่องมือที่ถูกนำออกมาใช้อีกครั้ง ผ่านทั้งการเข้าซื้อสินทรัพย์การเงินด้วยมาตรการ QE และมาตรการการคลังผ่านการปล่อยเงินกู้

โดยกลุ่มประเทศพัฒนาแล้วต่างใช้มาตรการการเงินและการคลังปริมาณมหาศาล เช่น สหรัฐฯ ใช้มาตรการการเงินและการคลังที่ระดับ 48.4% ของ GDP มากกว่าขนาดของเศรษฐกิจส่วนที่หดตัวซึ่งคาดไว้ที่ประมาณ 7.3% นอกจากนี้ขนาดของมาตรการกระตุ้นยังสามารถเพิ่มขึ้นได้อีก ไม่ว่าจะเป็นขนาด Balance Sheet ที่คาดว่าจะเพิ่มได้อย่างน้อยอีก 2 ล้านล้านดอลลาร์

และไม่ใช่เพียงสหรัฐฯ แต่ประเทศพัฒนาแล้วอีกหลายประเทศมีความสามารถใช้และเพิ่มขนาดมาตรการได้เช่นเดียวกัน อย่างไรก็ตามแม้ประเทศตลาดเกิดใหม่ซึ่งยังใช้มาตรการการคลังในระดับต่ำกว่าประเทศพัฒนาแล้วทำให้ยังเหลือช่องว่างสำหรับมาตรการกระตุ้น แต่ต้นทุนทางการเงินที่ต้องใช้ในมาตรการกระตุ้นยังสูงกว่าอัตราการขยายตัวของเศรษฐกิจ จึงเป็นข้อจำกัดในการใช้มาตรการการคลังของประเทศตลาดเกิดใหม่

3. ห่วงโซ่อุปทานของโลก กำลังเปลี่ยนไป

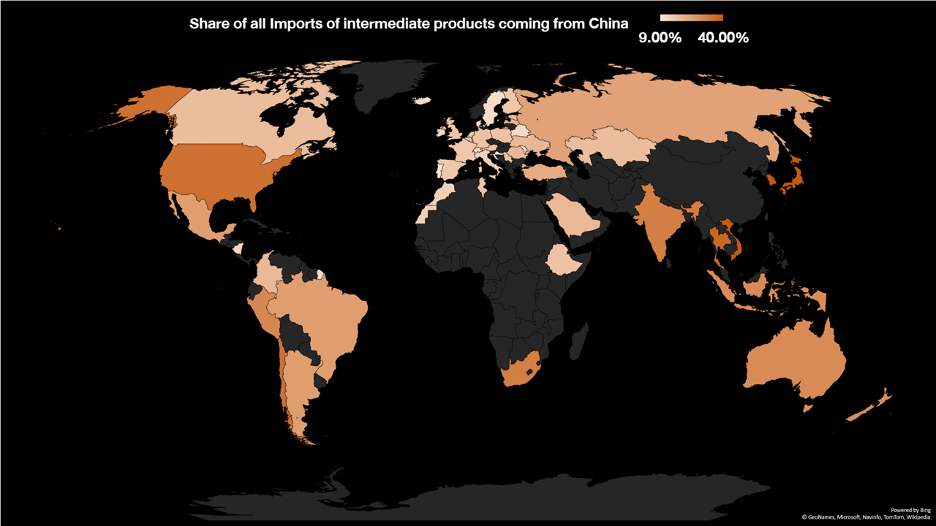

รูปที่ 4 สัดส่วนการนำเข้าสินค้าขั้นกลาง (Intermediate Product) จากจีน l Source : Bloomberg.com As of 22/02/20

นอกจากการแพร่ระบาดของ COVID-19 ที่สร้างแรงกดดันต่อห่วงโซ่การผลิต (Supply Chain) ของประเทศต่าง ๆ ทั่วโลกแล้ว ความไม่แน่นอนทางด้านการเมืองระหว่างประเทศที่นำโดยสหรัฐฯ และจีนก็จะเป็นอีกตัวเร่งสำคัญที่ทำให้เกิดการเปลี่ยนแปลงขึ้นในไม่ช้า

โดยเฉพาะอย่างยิ่งเมื่อคะแนนนิยมของนายโดนัลด์ ทรัมป์ ประธานาธิบดีสหรัฐฯ คนปัจจุบันและผู้สมัครชิงตำแหน่งประธานาธิบดีสมัยที่ 2 จากพรรครีพลับลิกัน มีแนวโน้มลดลงนับตั้งแต่ COVID-19 แพร่ระบาด จากความเสี่ยงถดถอยของเศรษฐกิจ และมาตรการควบคุมการแพร่ระบาด COVID-19 ที่ไม่ประสบความสำเร็จนัก

ทำให้นักวิเคราะห์เชื่อกันว่านายโดนัลด์ ทรัมป์จะใช้กลยุทธ์หาเสียงเดิมอีกครั้ง คือการใช้กระแสชาตินิยมผ่านทางการทำสงครามการค้ากับจีน เพื่อหนุนคะแนนนิยมให้กลับมามีโอกาสชนะนายโจ ไบเดนผู้ชิงตำแหน่งประธานาธิบดีสหรัฐฯ จากพรรคเดโมแครตให้ได้ในช่วงปลายปี ซึ่งจะเป็นแรงหนุนให้ธุรกิจต่าง ๆ ต้องหาทางลดการพึ่งพาห่วงโซ่การผลิตจากต่างประเทศลง เพื่อลดความเสี่ยงทางธุรกิจลง

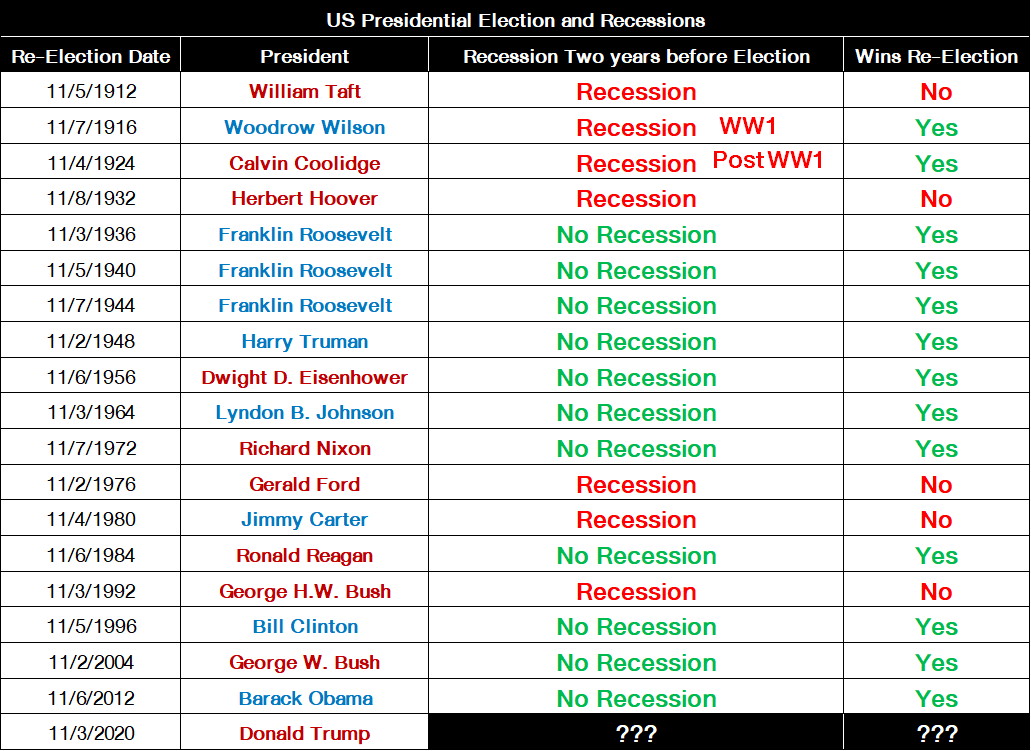

รูปที่ 5 ผลการเลือกตั้งของประธานาธิบดีสหรัฐฯ ตั้งแต่ปี 1912 เทียบกับการเกิดภาวะเศรษฐกิจถดถอยในช่วง 2 ปีก่อนหน้าการเลือกตั้ง l Source : CNBC As of 23/06/2020

อย่างไรก็ตาม สถิติที่ผ่านมาบ่งชี้ว่าหากไม่อยู่ภาวะสงคราม แต่เกิดภาวะเศรษฐกิจถดถอยขึ้น 2 ปีก่อนการเลือกตั้ง ประธานาธิบดีเดิมจะไม่ชนะการเลือกตั้งแม้แต่คนเดียว จะเป็นสิ่งที่ทำให้ท่าทีสงครามการค้านั้นมีแนวโน้มที่จะเกิดขึ้น แต่ในระดับที่เบาลงกว่าช่วงปี 2018 ที่ผ่านมา เนื่องจากท้ายที่สุดแล้วโดนัลด์ ทรัมป์จะต้องพยายามรักษาสมดุลระหว่างเศรษฐกิจและการเมืองเอาไว้ให้ดี

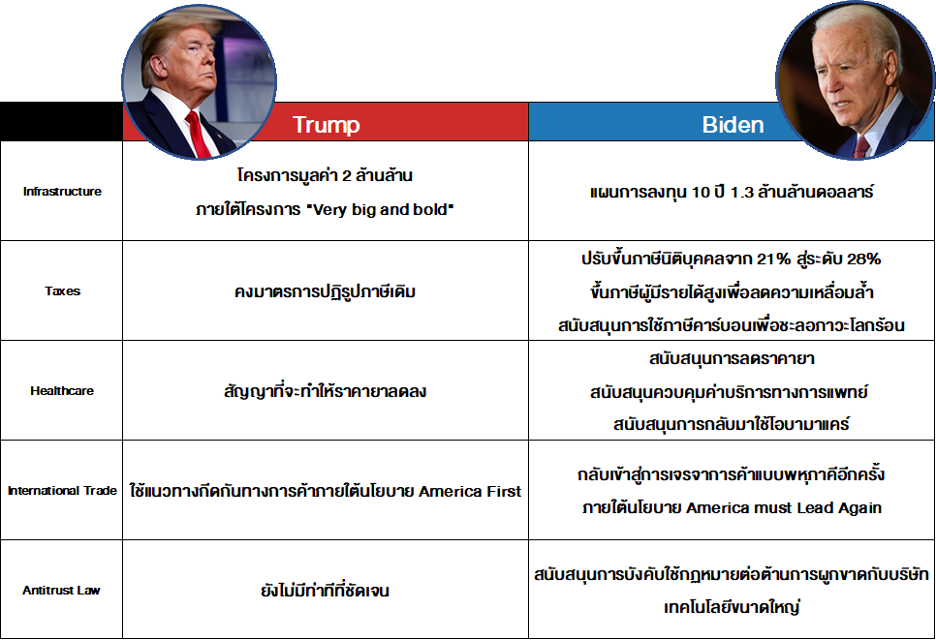

รูปที่ 6 นโยบายของผู้ชิงตำแหน่งประธานาธิบดีสหรัฐฯ l Source : CNBC, Investopedia, ING.com As of 23/06/2020

ซึ่งในประเด็นการเลือกตั้งนั้นยังคงมีโอกาสสร้างความผันผวนให้กับตลาดได้อีกครั้งในครึ่งปีหลังนี้ ก่อนที่จะเป็นปัจจัยสำคัญที่กำหนดทิศทางทางการเมืองและเศรษฐกิจทั่วโลกในช่วงปี 2021 ต่อไป

4. ฐานเงินที่เพิ่มขึ้น หนุนเม็ดเงินไหลเข้าสินทรัพย์มากขึ้น

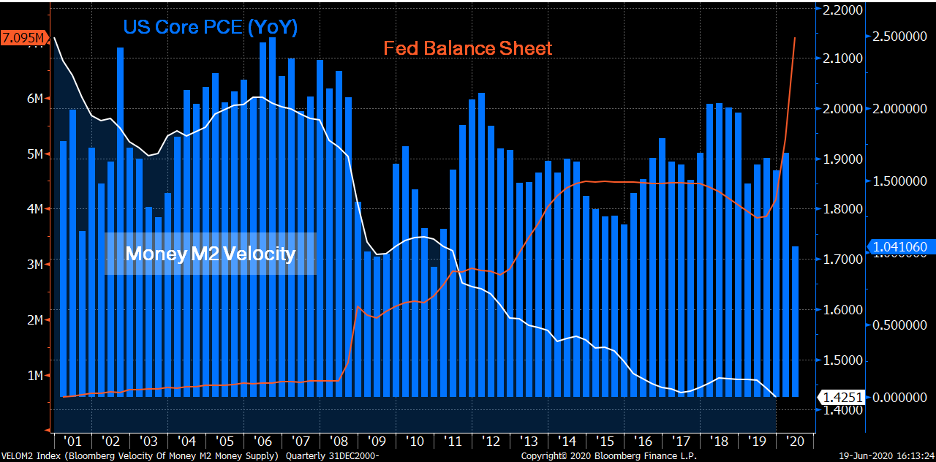

รูปที่ 7 Fed Balance Sheet, Money M2 Velocity and US Core PCE (YoY) l Source : Bloomberg As of 19/06/2020

ตลาดการเงินได้พบกับการอัดฉีดเงินเข้าระบบด้วยนโยบาย QE ซึ่งส่งให้ขนาดงบดุล (Balance Sheet) ของ Fed เพิ่มขึ้นจนไปแตะระดับประมาณ 4 ล้านล้านดอลลาร์ เมื่อปี 2015 การเพิ่มขึ้นในครั้งนั้นส่งผลให้นักลงทุนต่างกังวลว่าอัตราเงินเฟ้อจะปรับตัวขึ้นอย่างรุนแรง ในระหว่างที่งบดุลของ Fed กำลังเพิ่มขึ้น ดัชนี Core PCE ซึ่งเป็นดัชนีที่ Fed ใช้เพื่อชี้วัดอัตราเงินเฟ้อของประเทศสหรัฐฯ ได้ปรับตัวขึ้นมาตลอดจนไปที่ระดับ 2.0% (YoY) ราวปี 2011 แต่ไม่สามารถยืนในระดับดังกล่าวได้ และกลับมาแตะระดับดังกล่าวอีกครั้งในช่วงปี 2018 และไม่สามารถยืนในระดับดังกล่าวได้อีกเช่นเคย

เหตุผลที่ดัชนีชี้วัดอัตราเงินเฟ้อไม่สามารถยืนในระดับเป้าหมายของ Fed ที่ 2.0% (YoY) เกิดจาก Fed ได้เพิ่มปริมาณเงินเข้าระบบด้วยการซื้อสินทรัพย์ผ่านตลาดรอง ไม่ว่าจะเป็นพันธบัตรรัฐบาลและ MBS และเงินดังกล่าวไม่ได้เข้าสู่ระบบเศรษฐกิจจริงซึ่งสะท้อนผ่านตัวเลข M2 Money Velocity ที่ลดลงมาโดยตลอดนับตั้งแต่ปี 2008

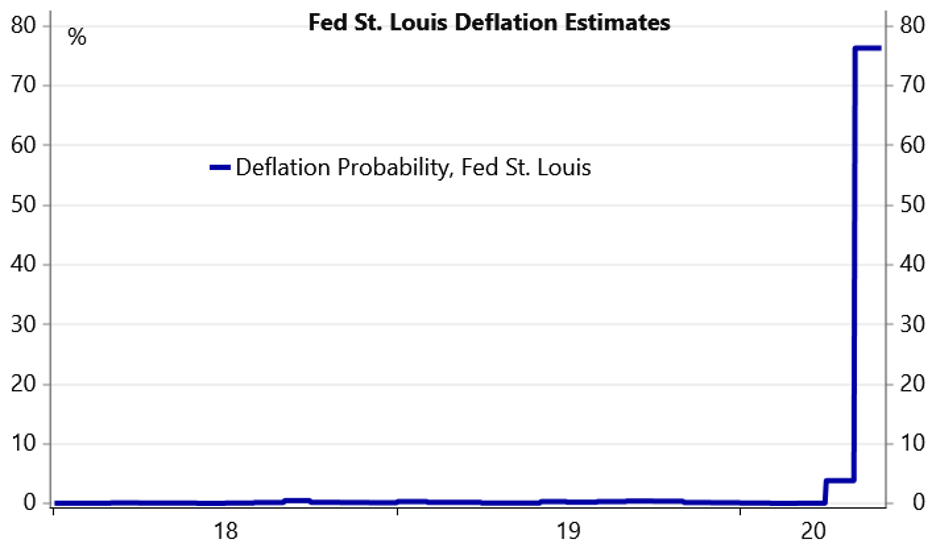

รูปที่ 8 Deflation Probability l Source : Fed St. Louis As of 22/06/2020

นอกจากอัตราเงินเฟ้อจะไม่สามารถยืนที่ระดับเป้าหมาย ด้วยสถานการณ์การแพร่ระบาดของเชื้อไวรัส COVID-19 ส่งผลต่อการดำเนินธุรกิจซึ่งกระทบไปยังภาคการจ้างงานและรายได้ของประชาชน ดังนั้นความมั่นใจในการบริโภคจึงลดลงไปด้วย จึงทำให้โอกาสการเกิดเงินฝืด (Deflation Estimates) ที่จัดทำโดย Fed สาขา St. Louis พุ่งไปที่ 75%

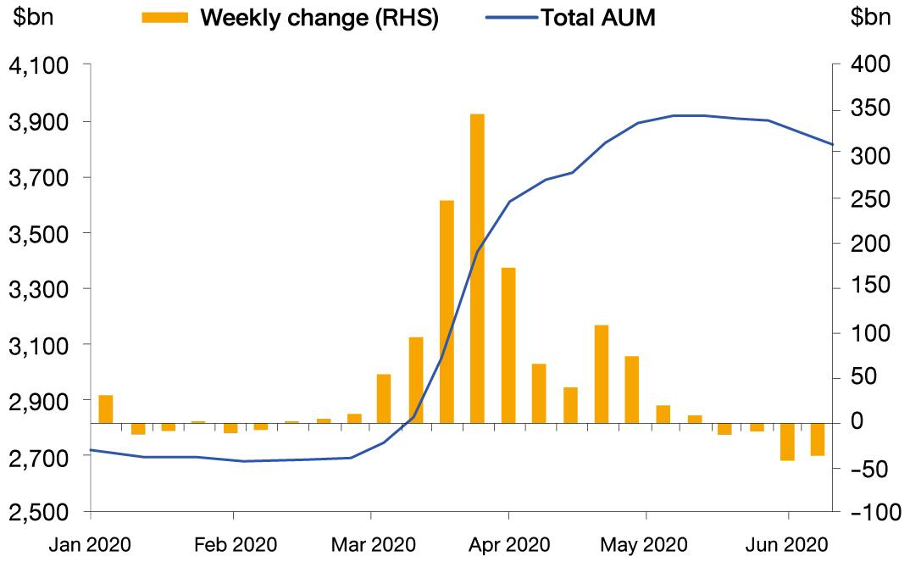

รูปที่ 9 Weekly Change & Total AUA of Money Market Fund l Source : Goldman Sachs As of 22/06/2020

ในช่วงเวลาเดียวกันนั้น Fed หันกลับมาอัดฉีดเงินเข้าระบบอีกครั้งผ่านมาตร QE หนุนขนาดงบดุลขึ้นไปที่ 7.1 ล้านล้านดอลลาร์ ทำให้ Sharpe Ratio ของตลาดหุ้นเพิ่มขึ้น อันเนื่องมาจากการเข้าซื้อสินทรัพย์และลดอัตราดอกเบี้ยนโยบายจนแตะ 0% และผลตอบแทนที่คาดหวังจากตลาดหุ้นเพิ่มขึ้น ด้วยเหตุนี้จึงอาจหนุนให้เงินในตลาดการเงินไหลเข้าตลาดหุ้นในช่วงเวลาต่อจากนี้ได้ ซึ่งในจำนวนนี้ยังมีเงินจำนวน 3.9 ล้านล้านดอลลาร์ (17.4% ของ Market Cap ดัชนี S&P 500) ที่หนีออกจากตลาดหุ้นในช่วงเดือนมีนาคมที่ผ่านมา

5. ดอลล่าร์จะกลับมาแข็งค่า

หากพูดถึงสิ่งที่จะตามมาจากการอัดฉีดเงินผ่านนโยบาย QE นอกจากอัตราเงินเฟ้อแล้ว การอ่อนค่าของค่าเงินดอลลาร์ แต่การเคลื่อนไหวของค่าเงินดอลลาร์ตลอดทศวรรษที่ผ่านมากลับเป็นการแข็งค่าซึ่งสวนทางกับทฤษฎีอย่างมาก

ปัจจัยหลักเกิดจากอิทธิพลในระดับสูงของเงินดอลลาร์ที่มีต่อระบบการเงินโลก จากข้อมูลของ IMF พบว่าธนาคารกลางทั่วโลกมีเงินสกุลดอลลาร์เป็นสกุลเงินหลัก คิดเป็นประมาณ 60% ของทุนสำรองทั้งหมด ตามมาด้วยสกุลเงินยูโรซึ่งมีสัดส่วนประมาณ 20% ของทุนสำรองทั้งหมด นั่นหมายความว่าหากปล่อยให้ค่าเงินดอลลาร์ประสบกับปัญหา เศรษฐกิจและระบบการเงินโลกอาจประสบกับปัญหาใหญ่ด้วยเช่นกัน

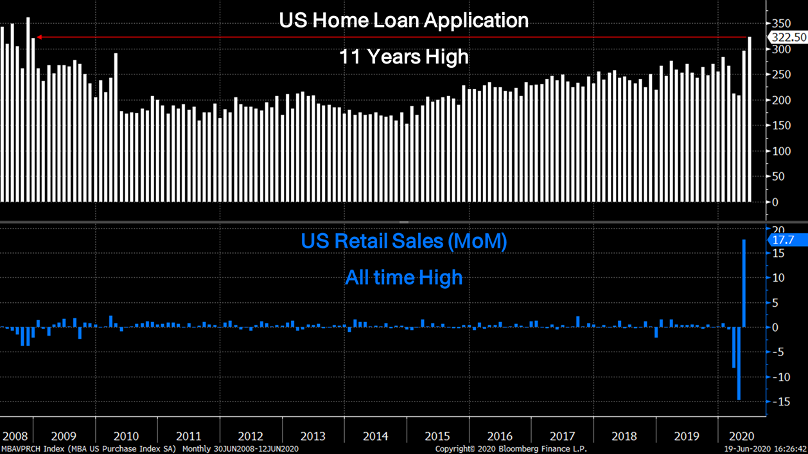

รูปที่ 10 US Retail Sales and US Home Loan Application l Source : Bloomberg, Yahoo Finance.com As of 19/06/20

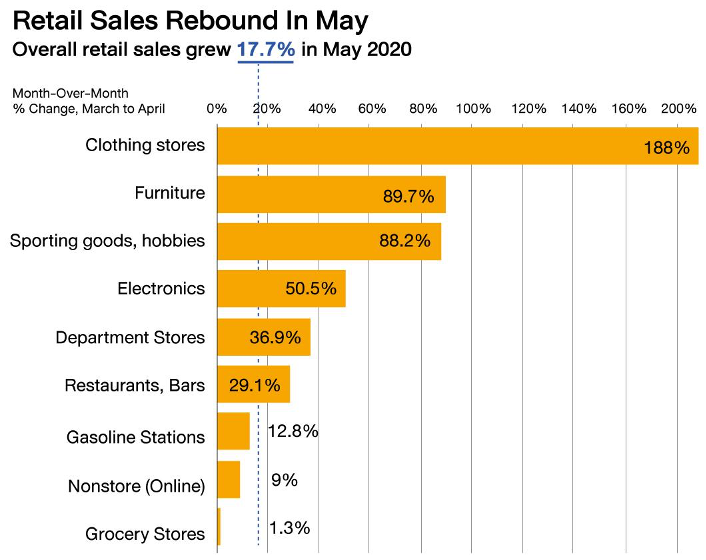

นอกจากค่าเงินดอลลาร์ที่มีแนวโน้มแข็งค่าแล้ว บริษัทจดทะเบียนในสหรัฐฯ เป็นกลุ่มที่ได้ประโยชน์จากวิกฤตครั้งนี้ โดยเฉพาะหุ้นของบริษัทในอุตสาหกรรมเทคโนโลยีที่ผลประกอบการเหนือกว่าคาดการณ์ และผลตอบแทนที่ผ่านมาก็เหนือกว่าดัชนีตลาดหุ้นโลก พร้อมกันนั้นตัวเลขทางเศรษฐกิจของเดือนพฤษภาคมเริ่มส่งสัญญาณการฟื้นตัว เช่น ตัวเลขค้าปลีก (Retail Sales) กลับมาขยายตัว 17.7% (MoM) จากเดือนก่อนหน้าที่หดตัว 14.7% (MoM) เช่นเดียวกับยอดขอสินเชื่อบ้านที่พุ่งขึ้นแตะระดับสูงสุดในรอบ 11 ปี

สอดคล้องไปกับดัชนี Leading Indicator ของ LPL Financial Research ที่คิดจาก 10 ปัจจัยด้านเศรษฐกิจ จากรายงานระบุว่าทั้งปริมาณการจ้างงานและชั่วโมงการทำงานเริ่มฟื้นตัวอีกครั้ง ซึ่งนี่อาจบ่งชี้ว่าเศรษฐกิจได้ผ่านพ้นจุดต่ำสุดไปแล้วก็ได้

6. ความสัมพันธ์ของแต่ละสินทรัพย์ เริ่มฉีกจากตำราที่เรารู้จัก

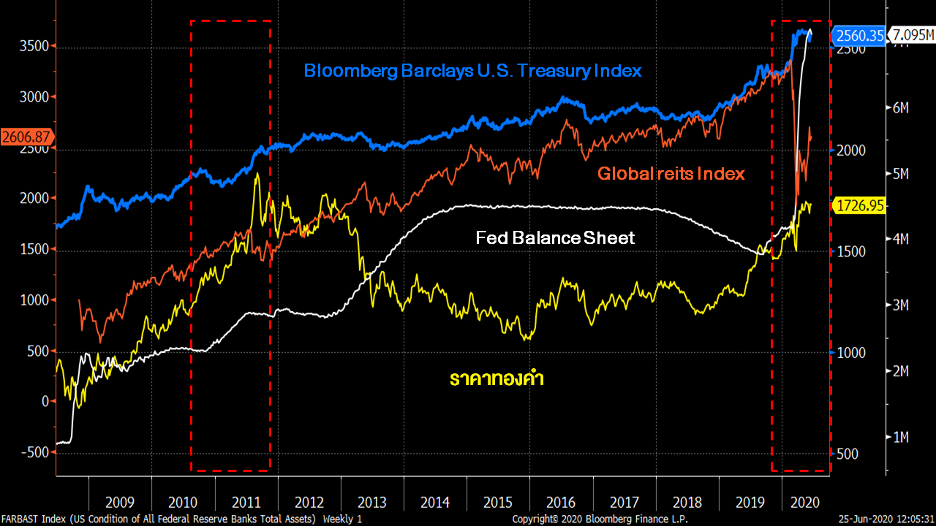

รูปที่ 11 อัตราผลตอบแทนทองคำ, Global REITs, US Treasuries, และ Fed Balance Sheet l Source : Bloomberg As of 25/06/20

การอัดฉีดเงินเข้าตลาดการเงินภายใต้นโยบาย QE ของ Fed ที่ทำให้ Balance Sheet ของ Fed เพิ่มขึ้น ประกอบกับการลดอัตราดอกเบี้ย ส่งผลให้อัตราผลตอบแทน (Yield) ของพันธบัตรลดลงอย่างต่อเนื่อง เป็นผลให้หลายสินทรัพย์มีความสัมพันธ์เชิงบวก (เคลื่อนไหวในทิศทางเดียวกัน) กับดัชนีตลาดหุ้น ไม่ว่าจะเป็นประเภท REITs ที่น่าสนใจ ด้วยส่วนต่างอัตราผลตอบแทนที่สูงขึ้น (Yield Spread) ด้านทองคำก็เป็นอีกสินทรัพย์ที่ราคาได้รับอานิสงส์จากการลดลงของอัตราผลตอบแทนที่แท้จริง (Real Yield) ซึ่งเกิดจากอัตราผลตอบแทนของพันธบัตรที่ลดลง ประกอบกับการฟื้นตัวของเศรษฐกิจหนุนให้มุมมองอัตราเงินเฟ้อในอนาคตของนักลงทุนปรับตัวดีขึ้น

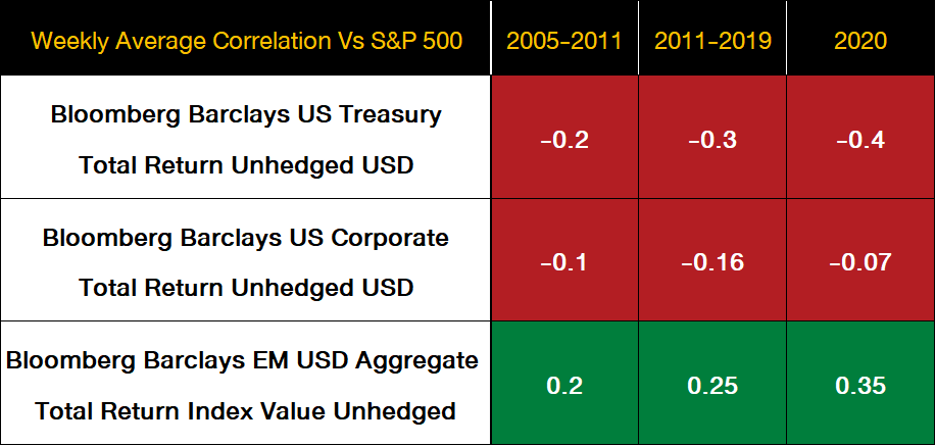

รูปที่ 12 Correlation ระหว่างดัชนี S&P 500 และพันธบัตรรัฐบาลสหรัฐฯ หุ้นกู้สหรัฐฯ และ ตราสารหนี้ตลาดเกิดใหม่ l Source : Bloomberg As of 25/06/20

นอกจากสองสินทรัพย์ที่ได้กล่าวมาแล้ว สินทรัพย์ประเภทตราสารหนี้เป็นอีกสินทรัพย์ที่มีความสัมพันธ์เชิงบวกกับดัชนีตลาดหุ้น ซึ่งจะเห็นว่าพันธบัตรสหรัฐฯ (U.S. Treasury) เป็นสินทรัพย์เพียงไม่กี่ประเภทที่ยังมีความสัมพันธ์เชิงลบ (เคลื่อนไหวในทิศทางตรงข้าม) กับดัชนีตลาดหุ้น ขณะที่ตราสารหนี้เอกชน (U.S. Corporate Bond) และพันธบัตรประเทศตลาดเกิดใหม่มักสูญเสียความสามารถในการปกป้องพอร์ตการลงทุน แตกต่างจากทฤษฎีในอดีต

7. เน้นเอาตัวรอด มากกว่ากอดพอร์ตในระยะยาว ๆ

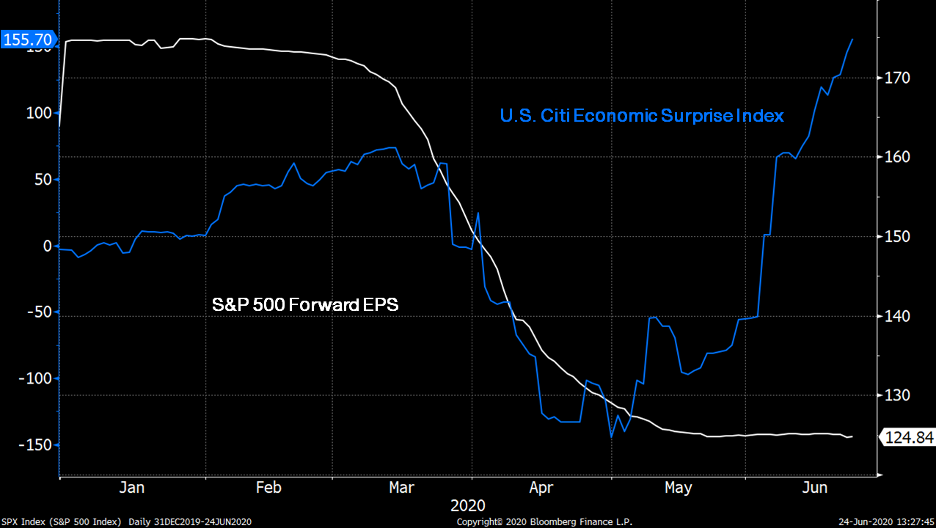

รูปที่ 13 U.S. CITI Economic Surprise Index & S&P 500 Forward EPS l Source : Bloomberg As of 24/06/20

ในรูปที่ 13 แสดงความสัมพันธ์ระหว่างประมาณการกำไรต่อหุ้น (Forward EPS) และ U.S. Citi Economic Surprise Index ที่ลดลงมาพร้อมกันในช่วงเวลาระหว่างเดือนมีนาคมถึงพฤษภาคม จากนั้น U.S. Citi Economic Surprise Index เริ่มฟื้นตัวอย่างต่อเนื่องมาจนถึงปัจจุบัน ด้านประมาณการกำไรต่อหุ้นไม่ถูกปรับลดแล้ว ซึ่งอาจสะท้อนว่ามุมมองเศรษฐกิจในระดับมหภาคเริ่มฟื้นตัวดีกว่าที่คาด และอาจหนุนให้มุมมองด้านประมาณการกำไรต่อหุ้นฟื้นตัวตามในช่วงเวลาหลังจากนี้

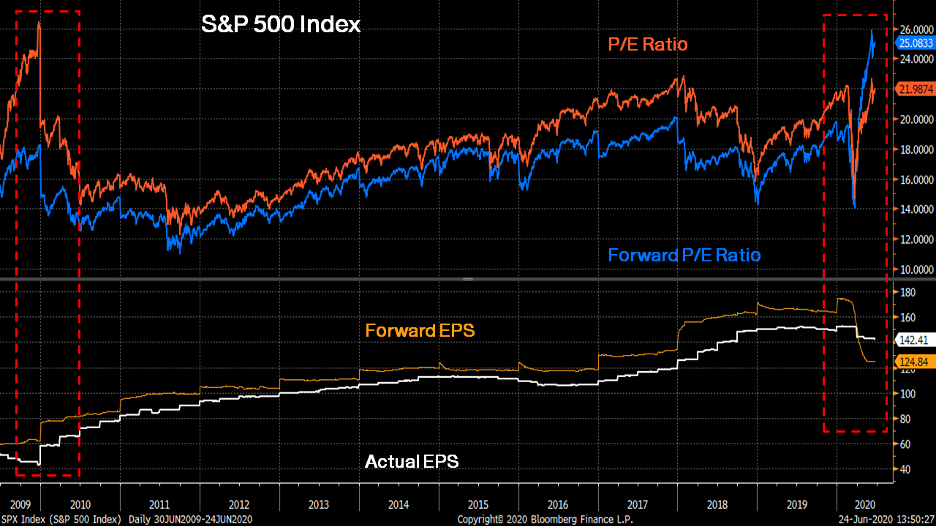

รูปที่ 14 S&P 500 Forward P/E และ P/E เทียบกับ Forward EPS และ Actual EPS l Source : Bloomberg As of 24/06/20

แม้ภาพรวมเศรษฐกิจจะเริ่มส่งสัญญาณการฟื้นตัว แต่หากพิจารณาประมาณการกำไรต่อหุ้น (Forward EPS) ของดัชนี S&P 500 แล้วพบว่าถูกปรับลดประมาณการอย่างต่อเนื่อง ส่งผลให้ Forward P/E Ratio ของตลาดหุ้นที่สำคัญทั่วโลก ไม่ว่าจะเป็นดัชนี S&P 500, Nasdaq, STOXX600 และ SET Index ปรับตัวขึ้นแตะระดับสูงสุดนับตั้งแต่วิกฤตปี 2008 สะท้อนว่าตลาดฟื้นตัวด้วยความหวัง ดังนั้นอาจมีความเปราะบางต่อข่าวหรือปัจจัยที่ไม่เป็นไปอย่างที่คาดได้ ฉะนั้นการลงทุนในช่วงเวลาต่อจากนี้อาจเป็นไปเพื่อทำกำไรในระยะสั้นและกลาง

อย่างไรก็ตาม ความเสี่ยงของการลงทุนยังคงอยู่ อันประกอบไปด้วย

COVID-19 ยังอยู่กับเราถึงสิ้นปี

รูปที่ 15 จำนวนผู้ติดเชื้อ COVID-19 รายวัน และจำนวนรวม l Source : Bloomberg As of 24/06/20

โอกาสการแพร่ระบาดของ COVID-19 ระลอกที่ 2 ยังคงอยู่ ซึ่งส่งสัญญาณว่าอาจจะเกิดขึ้นได้ในอนาคตข้างหน้า จากการที่ยังมิอาจคิดค้นวัคซีนได้สำเร็จ และการผ่อนคลายมาตรการ Lockdown ของหลายประเทศทั่วโลก ซึ่งส่งผลให้จำนวนผู้ติดเชื้อเริ่มกลับมาเร่งตัวอีกครั้งหนึ่ง โดยเฉพาะอย่างยิ่งในประเทศที่มีขนาดเศรษฐกิจใหญ่ และมีอิทธิพลสูงอย่างสหรัฐฯ และจีน

อุปสงค์ที่ลดลง สร้างแรงกดดันต่อเศรษฐกิจทั้งระบบ

รูปที่ 16 ผลกระทบจากอุปสงค์ที่ลดลงต่อระบบเศรษฐกิจทั้งหมด l Source : VOXEU.ORG As of 24/06/20

นอกจากนั้นแล้ว การแพร่ระบาดของ COVID-19 ยังสร้างแรงกดดันไปทั้งระบบของเศรษฐกิจ จนอาจส่งผลให้เกิดการล้มละลายของธุรกิจจำนวนมาก ส่งผลกระทบต่อเนื่องไปยังหลากหลายธุรกิจ และกลายเป็นการกดดันต่อสินทรัพย์เสี่ยงได้อีกมาก

ขณะที่ภาคการบริการซึ่งเป็นภาคธุรกิจที่ได้รับผลกระทบทางตรงจากมาตรการปิดเมืองนั้น แม้จะผ่อนคลายมาตรการแล้ว แต่ภาคธุรกิจก็ยังต้องใช้เวลาในการปรับตัว ส่งผลให้เศรษฐกิจมีแนวโน้มที่จะฟื้นได้แบบ U-Shape มากกว่า V-Shape และเมื่อประกอบความกังวลต่อการแพร่ระบาดระลอกที่ 2 ก็จะยิ่งสร้างแรงกดดันให้ภาคการบริการฟื้นตัวได้ช้ากว่าการชะลอตัวทางเศรษฐกิจครั้งอื่น ๆ

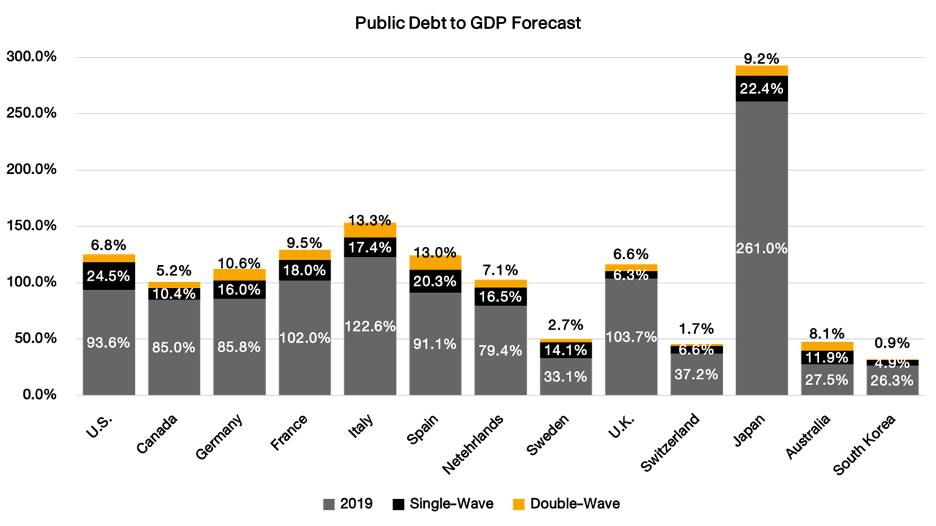

รูปที่ 17 Total Public Debt to GDP & Forecast l Source : OECD, The Economist As of 24/06/20

อย่างไรก็ตามมาตรการกระตุ้นเศรษฐกิจจำนวนมากที่รัฐบาลและธนาคารกลางผลักดันออกมานั้น ล้วนแต่เป็นมาตรการที่ส่งผลให้แนวโน้มหนี้สาธารณะเพิ่มสูงขึ้น ซึ่งเป็นการเพิ่มความเสี่ยงของประเทศน้อยใหญ่ ในฐานะของต้นทุนทางการเงินที่เพิ่มขึ้น ซึ่งทำให้ศักยภาพในการกระตุ้นเศรษฐกิจนั้นลดลง อีกทั้งยังอาจก่อให้เกิดภาวะความกังวลต่อการชำระหนี้นั้นได้ในอนาคต ซึ่งจะส่งผลต่อความเชื่อมั่นในความมั่นคงของเศรษฐกิจประเทศนั้น ๆ ในระยะยาว

รูปที่ 18 Market Overview & Our Recommendation l Source : FINNOMENA, As of 24/06/20

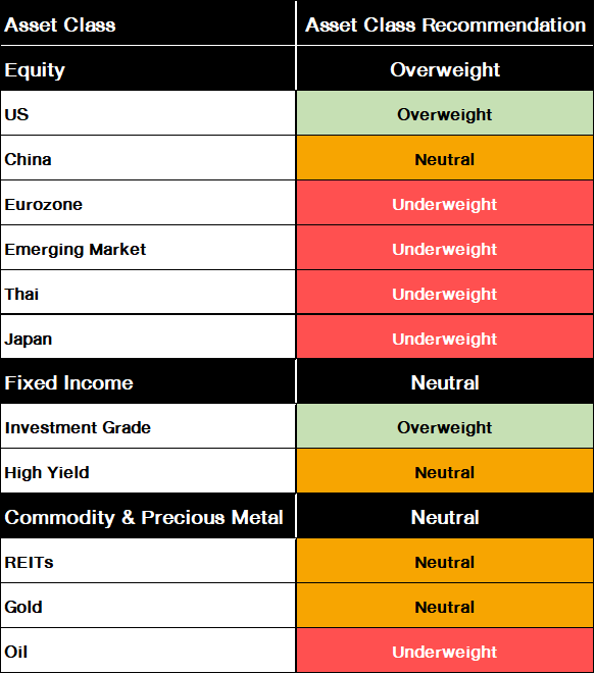

ส่งผลให้ FINNOMENA Investment Team แนะนำ Overweight หุ้นสหรัฐฯ และตราสารหนี้ Investment Grade ซึ่งเป็น 2 สินทรัพย์ที่ได้รับผลเชิงบวกจาก 8 ปัจจัยข้างต้น

REITs และทองคำ ยังสามารถเข้าลงทุนได้ แต่ด้วยความไม่แน่นอนของการแพร่ระบาดของ COVID-19 ยังคงอยู่ซึ่งกดดันต่อ REITs โดยตรง พร้อมกับส่งผลกระทบต่อแนวโน้มของ Real Yield ให้เพิ่มสูงขึ้น อาจสร้างแรงกดดันต่อราคาทองคำได้

ขณะที่ตลาดหุ้นจีนนั้น แม้จะมีโอกาสเติบโตสูงในระยะยาว ควบคุมสถาการณ์การแพร่ระบาดของ COVID-19 ได้ และมีเครื่องมือกระตุ้นเศรษฐกิจ อาทิ การปรับลดอัตราดอกเบี้ย การลดอัตราส่วนสินทรัพย์สภาพคล่อง (Required Reserve Ratio) แต่การฟื้นตัวของเศรษฐกิจจีนยังต้องพึ่งพาภาคส่งออกและภาคอุตสาหกรรมเป็นหลัก ซึ่งเศรษฐกิจของประเทศคู่ค้ายังไม่ฟื้นตัวจึงเป็นข้อจำกัดที่สำคัญของเศรษฐกิจจีน

ทำให้มีมุมมอง Neutral ต่อทั้ง 3 สินทรัพย์

ด้านสินทรัพย์อื่น ๆ ที่เหลือนั้น เนื่องจากมีโอกาสรับความผันผวนในทิศทางเดียวกับตลาดผู้นำอย่างสหรัฐฯ แต่มีโอกาสสร้างผลตอบแทนที่น้อยกว่า ส่งผลให้อัตราผลตอบแทนเทียบกับความเสี่ยงน่าสนใจแล้วต่ำกว่าตลาดสหรัฐฯ จึงแนะนำ Underweight

FINNOMENA Recommendation

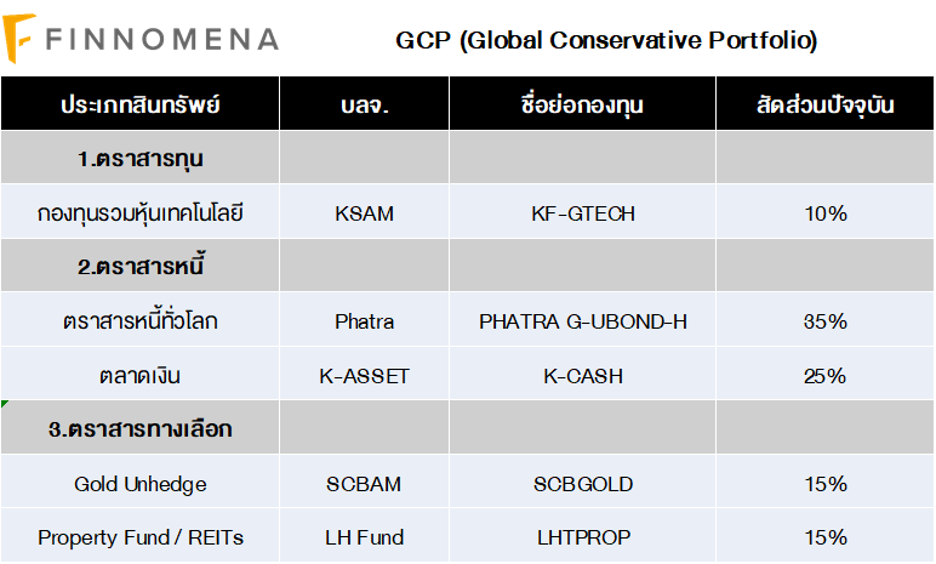

GCP (Global Conservative Port)

FINNOMENA Investment Team ยังคงแนะนำคงน้ำหนักการลงทุนเดิม โดยเน้นหนักไปที่สินทรัพย์ปลอดภัยจำนวน 50% ของพอร์ตการลงทุน เพื่อรับโอกาสสร้างผลตอบแทนจากตราสารหนี้ระยะกลาง ซึ่งได้รับผลเชิงบวกจากการเสริมสภาพคล่องของ Fed และ Credit Spread ที่ยังอยู่ในระดับที่สูงกว่าค่าเฉลี่ย เพื่อให้พอร์ตการลงทุนโดยรวมสามารถสร้างผลตอบแทนได้ใกล้เคียงระดับเป้าหมาย 3-5% ต่อปีในระยะยาว ด้วยความผันผวนในระดับที่ต่ำ

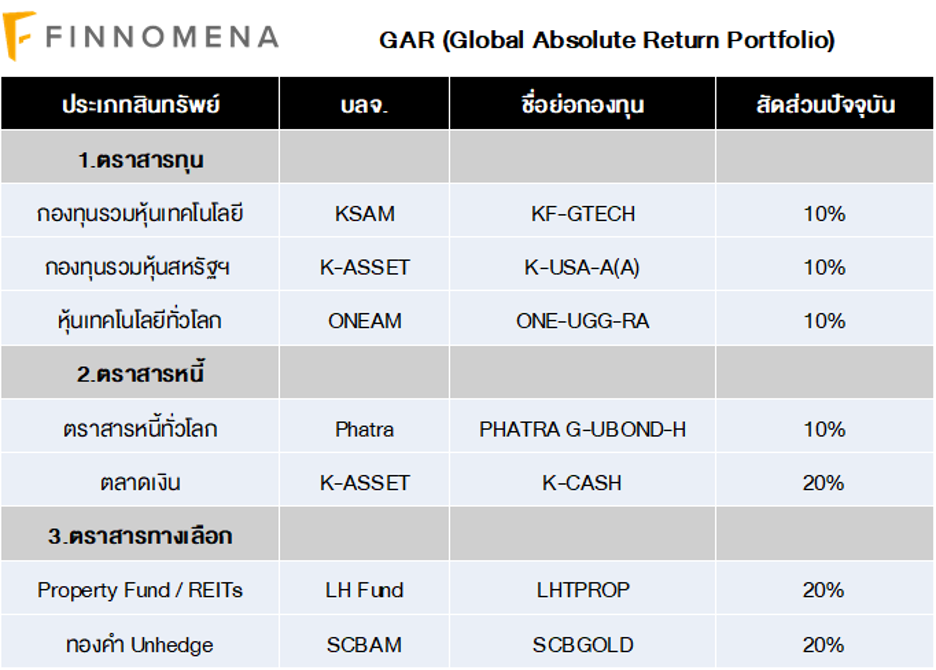

GAR (Global Absolute Return)

FINNOMENA Investment Team ยังคงแนะนำคงน้ำหนักการลงทุนเดิม เพื่อรับโอกาสสร้างผลตอบแทนในภาวะสภาพคล่องล้นระบบ จนส่งผลให้เกิด Liquidity Drive และความคาดหวังโอกาสในการกระตุ้นเศรษฐกิจผ่านทางนโยบายที่ Fed และรัฐบาลกลางสหรัฐฯ ยังสามารถทำได้ในอนาคต ควบคู่ไปกับการควบคุมความเสี่ยงผ่านทางการกระจายการลงทุนในสินทรัพย์ปลอดภัยอย่างทองคำและตราสารหนี้ รวมไปถึงกระจายความเสี่ยงด้วยแนวการลงทุนแบบ Yield Play ผ่าน REITs ไทยที่ยังให้อัตราการปันผลมากกว่าค่าเฉลี่ยในระยะยาว

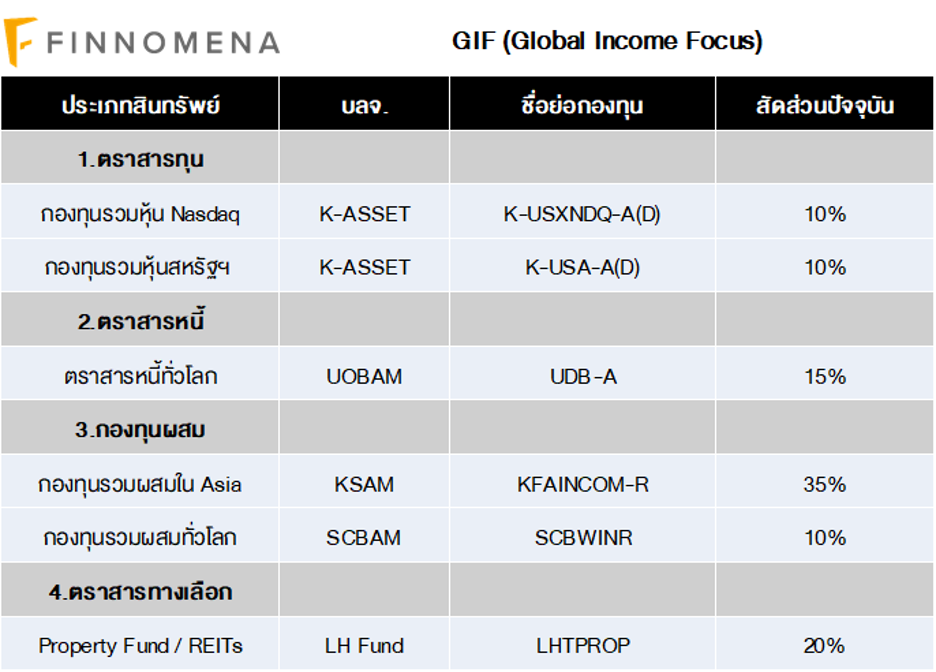

GIF (Global Income Focus)

FINNOMENA Investment Team ยังคงแนะนำคงน้ำหนักการลงทุนเดิม เพื่อรับโอกาสสร้างผลตอบแทนในภาวะสภาพคล่องล้นระบบ จนส่งผลให้เกิด Liquidity Drive และความคาดหวังโอกาสในการกระตุ้นเศรษฐกิจผ่านทางนโยบายที่ Fed และรัฐบาลกลางสหรัฐฯ ยังสามารถทำได้ในอนาคต พร้อมทั้งความสามารถในการสร้างกระแสเงินสดที่สม่ำเสมอจากการจ่าย Auto Redemption และการจ่ายปันผล ในแต่ละกองทุน

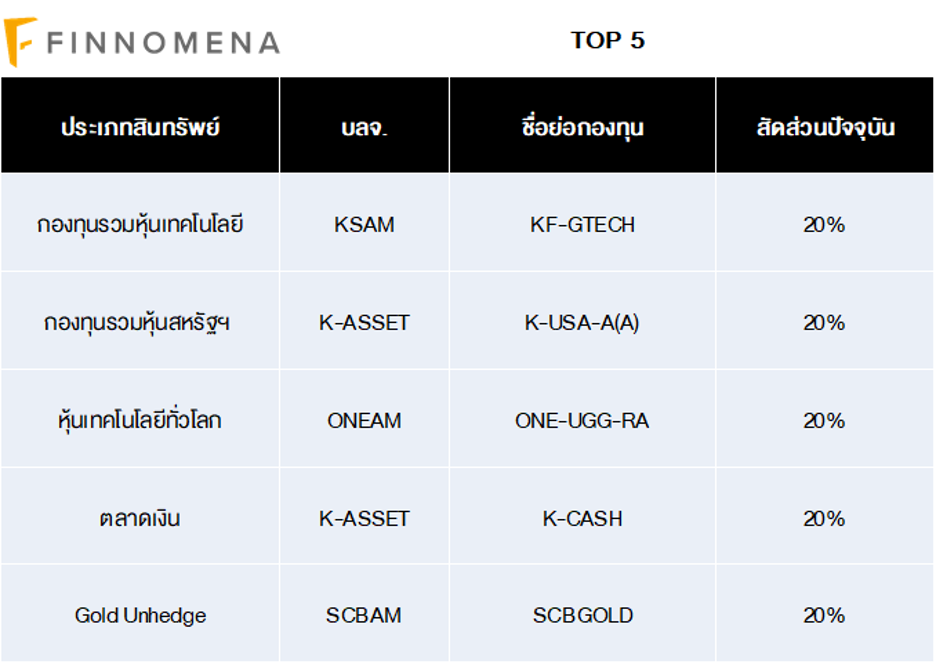

TOP5

FINNOMENA Investment Team ยังคงแนะนำคงน้ำหนักการลงทุนเดิม เพื่อรับโอกาสสร้างผลตอบแทนในภาวะสภาพคล่องล้นระบบ จนส่งผลให้เกิด Liquidity Drive และความคาดหวังโอกาสในการกระตุ้นเศรษฐกิจผ่านทางนโยบาย ที่ Fed และรัฐบาลกลางสหรัฐฯ ยังสามารถทำได้ในอนาคต ควบคู่ไปกับการควบคุมความเสี่ยงผ่านทางการกระจายการลงทุนในสินทรัพย์ปลอดภัยอย่างทองคำและตราสารหนี้

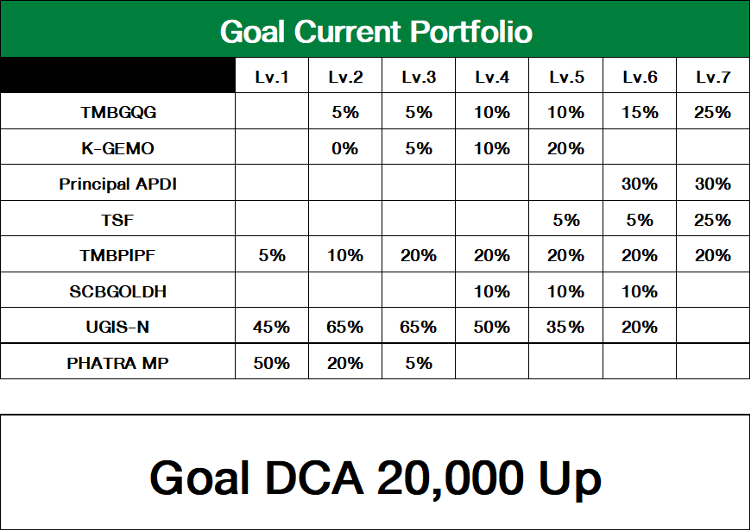

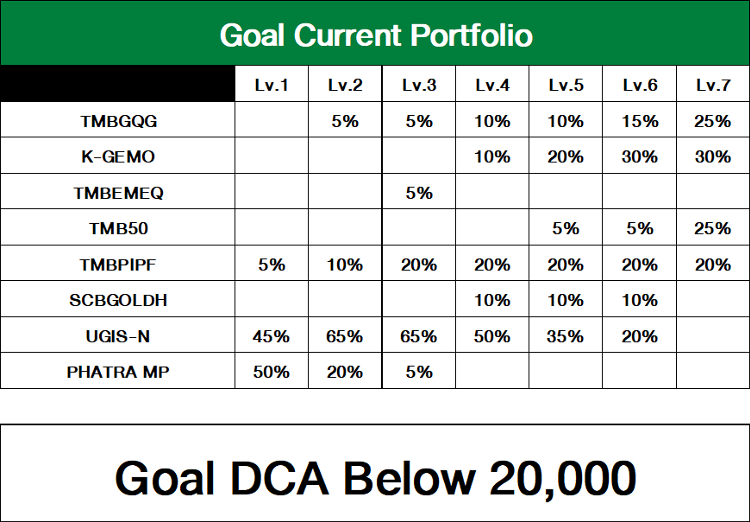

FINNOMENA Goal Portfolio

FINNOMENA Investment Team ยังคงแนะนำคงน้ำหนักการลงทุนเดิม สำหรับพอร์ต Goal โดยเน้นหลักการกระจายการลงทุนทั้งในแง่ของสินทรัพย์ และในแง่ของระยะเวลาด้วยกลยุทธ์การลงทุนแบบ DCA เพื่อเน้นการสะสมมูลค่า สร้างเงินลงทุนให้เติบโตในระยะยาวต่อไป

FINNOMENA Investment Team

คำเตือน

ผู้ลงทุนควรศึกษาข้อมูลสำคัญของกองทุนโดยเฉพาะนโยบายกองทุน ความเสี่ยง และผลการดำเนินงานของกองทุน โดยสามารถขอข้อมูลจากผู้แนะนำก่อนตัดสินใจลงทุน | ผลการดำเนินงานในอดีต และผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต | ผู้ลงทุนอาจมีความเสี่ยงจากอัตราแลกเปลี่ยน เนื่องจากการป้องกันความเสี่ยงขึ้นอยู่กับดุลพินิจของผู้จัดการกองทุน