แนวโน้มการใช้นโยบายการเงินแบบเข้มงวด (Hawkish) ของธนาคารกลางทั่วโลก จากอัตราเงินเฟ้อที่เร่งตัว โดยเฉพาะอย่างยิ่งสหรัฐฯ ที่อัตราเงินเฟ้อ ปรับตัวขึ้นสู่ระดับ 7% (YoY) ในเดือนธันวาคมที่ผ่านมา ซึ่งเป็นจุดสูงสุดในรอบ 4 ทศวรรษ ส่งผลให้ธนาคารกลางสหรัฐฯ (Fed) เริ่มส่งสัญญาณการขึ้นดอกเบี้ยนโยบาย ลดวงเงินการเสริมสภาพคล่อง (QE Tapering)

ซึ่งส่งผลทำให้การทำ QE ของเฟดจะยุติลงในเดือนมีนาคม 2022 พร้อมทั้งเริ่มพิจารณาการดูดซับสภาพคล่องออกจากระบบในระบบในช่วงเวลาข้างหน้า

เมื่อประกอบกับมาตรการควบคุมการแพร่ระบาดของ COVID-19 ที่เข้มงวดกว่าช่วงก่อนหน้า ส่งผลให้ภาวะการเงินและการลงทุนทั่วโลกผันผวนอย่างต่อเนื่อง

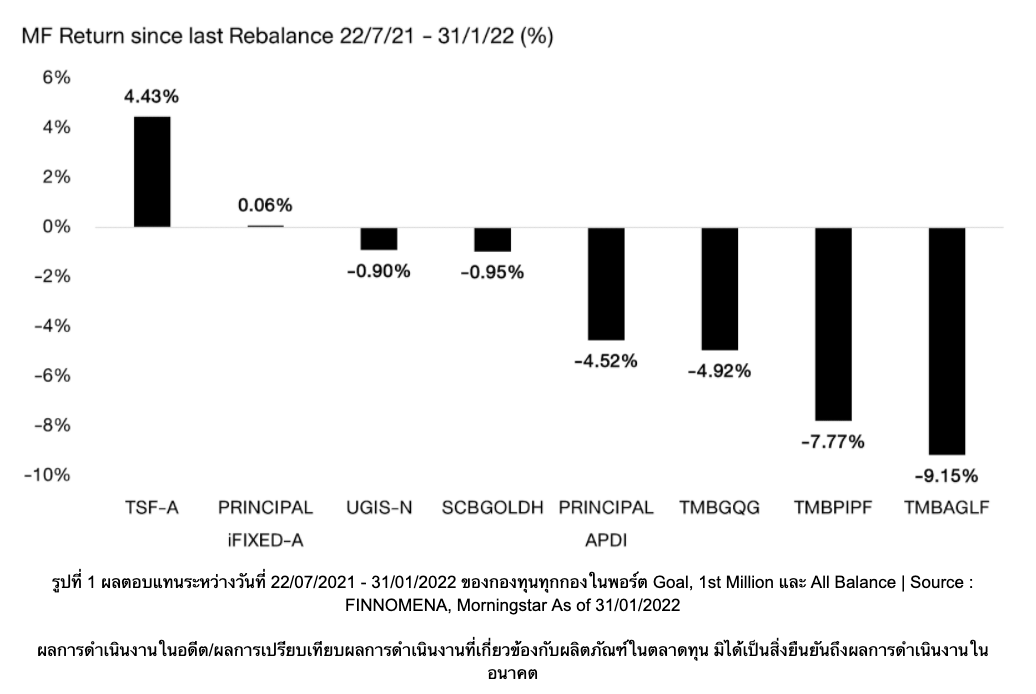

ทั้งหมดนี้กดดันให้กองทุนในพอร์ตการลงทุน Goal, 1st Million และ All Balance ปรับตัวลงตั้งแต่ 0.90% ไปจนถึงระดับ 9.15% นับตั้งแต่แนะนำการ Rebalance ครั้งล่าสุด ส่งผลให้ภาพรวมผลการดำเนินงานช่วง 6 เดือนที่ผ่านมานั้น พอร์ตการลงทุนทั้งสามมีผลตอบแทนเป็นลบตั้งแต่ 1.37% ถึง 6.43% ตามสัดส่วนการลงทุนในสินทรัพย์เสี่ยงที่เพิ่มขึ้นตามลำดับของความเสี่ยง (Risk Level) ขณะที่ All Balance Port ติดลบ 3.67%

FINNOMENA Investment Team ยังคงมีมุมมองว่าในปี 2022 ตลาดการเงินจะเผชิญกับความผันผวนอย่างต่อเนื่อง โดยมีปัจจัยเสี่ยงสำคัญที่ต้องจับตาคือ 1) ท่าทีการใช้นโยบายทางการเงินของธนาคารทั่วโลกที่เข้มงวดมากขึ้นเพื่อชะลอความร้อนแรงของเงินเฟ้อที่เร่งตัวขึ้น 2) ความเสี่ยงด้านภูมิรัฐศาสตร์ (Geopolitics risk) ระหว่างรัสเซียและยูเครน รวมถึงความขัดแย้งระหว่างสหรัฐฯและจีนที่ยังเรื้อรังและมีโอกาสกลับมาตึงเครียดมากขึ้น และ 3) การกลายพันธุ์ของโควิด-19 สายพันธุ์ใหม่

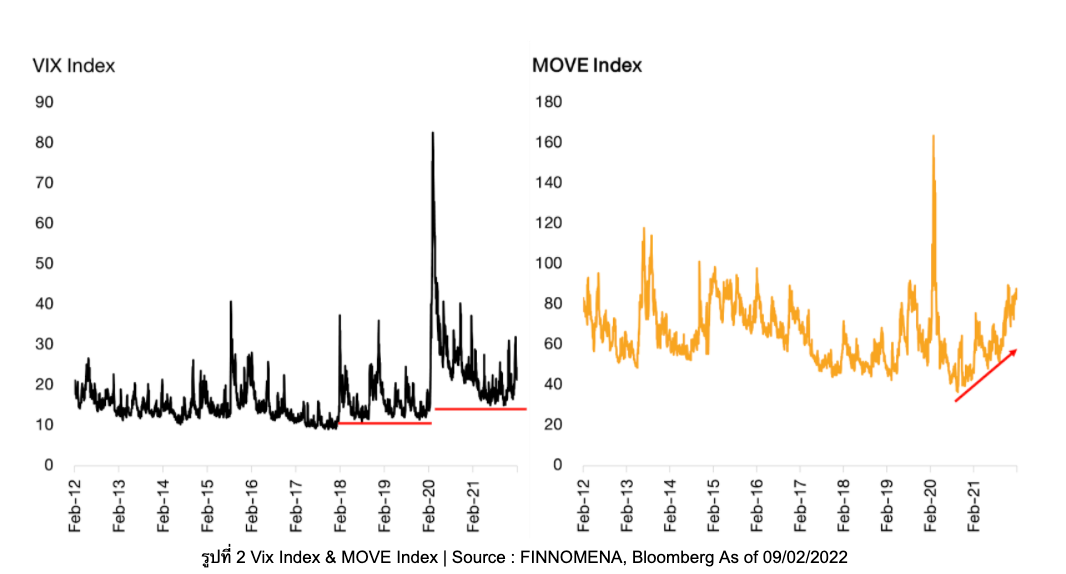

ส่งผลให้ VIX Index ซึ่งชี้วัดความผันผวนของดัชนี S&P500 เริ่มปรับตัวยกฐานสูงขึ้นตั้งแต่หลังวิกฤต COVID และเริ่มเดินหน้าเป็นแนวโน้มขาขึ้นในระยะภาพระยะกลาง เช่นเดียวกับ MOVE Index (ดัชนีชี้วัดความผันผวนของพันธบัตรรัฐบาลสหรัฐฯ) ที่ปรับตัวสูงขึ้นต่อเนื่องสะท้อนมุมมองของนักลงทุนต่อความเสี่ยงในอนาคตที่มีโอกาสเพิ่มสูงขึ้น

อย่างไรก็ตามแม้จะเผชิญจากความผันผวนที่กล่าวข้างต้น สำหรับการลงทุนเพื่อบรรลุเป้าหมายในระยะยาว สินทรัพย์เสี่ยงอย่างหุ้นยังคงมีความเหมาะสม จากโอกาสการสร้างผลตอบแทนที่ดีกว่าเมื่อเทียบกับสินทรัพย์อื่นๆ แต่ด้วยความผันผวนที่สูง FINNOMENA Investment Team จึงได้ใช้การจัดสรรสินทรัพย์ (Asset allocation) ที่หลากหลายทั้งหุ้น ตราสารหนี้ รวมถึงสินทรัพย์ทางเลือก พร้อมด้วยการตรวจสอบมุมมองและโอกาสอย่างสม่ำเสมอทุกๆ 6-12 เดือน โดยเฉพาะอย่างยิ่งเมื่อประกอบกับการปรับสมดุลของพอร์ต (Rebalance) ซึ่งเป็นการปรับสัดส่วนการลงทุนในภาวะปัจจุบันให้เข้าสู่ระดับที่กำหนดไว้ หรือกล่าวอีกนัยหนึ่งเป็นการช่วยเกลี่ยกำไรจากการขายทำกำไร (Take profit) บางส่วนของสินทรัพย์ที่มีกำไร และลงทุนเพิ่มในสินทรัพย์ที่ราคาปรับตัวลดลง เพื่อลดความผันผวนของพอร์ตการลงทุนในภาพรวมลง เพิ่มโอกาสไปถึงเป้าหมายให้ได้มากที่สุด

กองทุนรวมในพอร์ตการลงทุน

FINNOMENA Investment Team ยังแนะนำลงทุนในกองทุนเดิมโดยกองทุนแต่ละกองยังสามารถเป็นตัวแทนของสินทรัพย์ต่างๆ ได้อย่างดี พิจารณาจากอัตราผลตอบแทนและความผันผวนที่สม่ำเสมอในระยะยาวเมื่อเทียบกับกองทุนในกลุ่มเดียวกัน และรวมไปถึงค่าธรรมเนียมในการสับเปลี่ยน ซึ่งกองทุนดังกล่าวมีรายละเอียดดังนี้

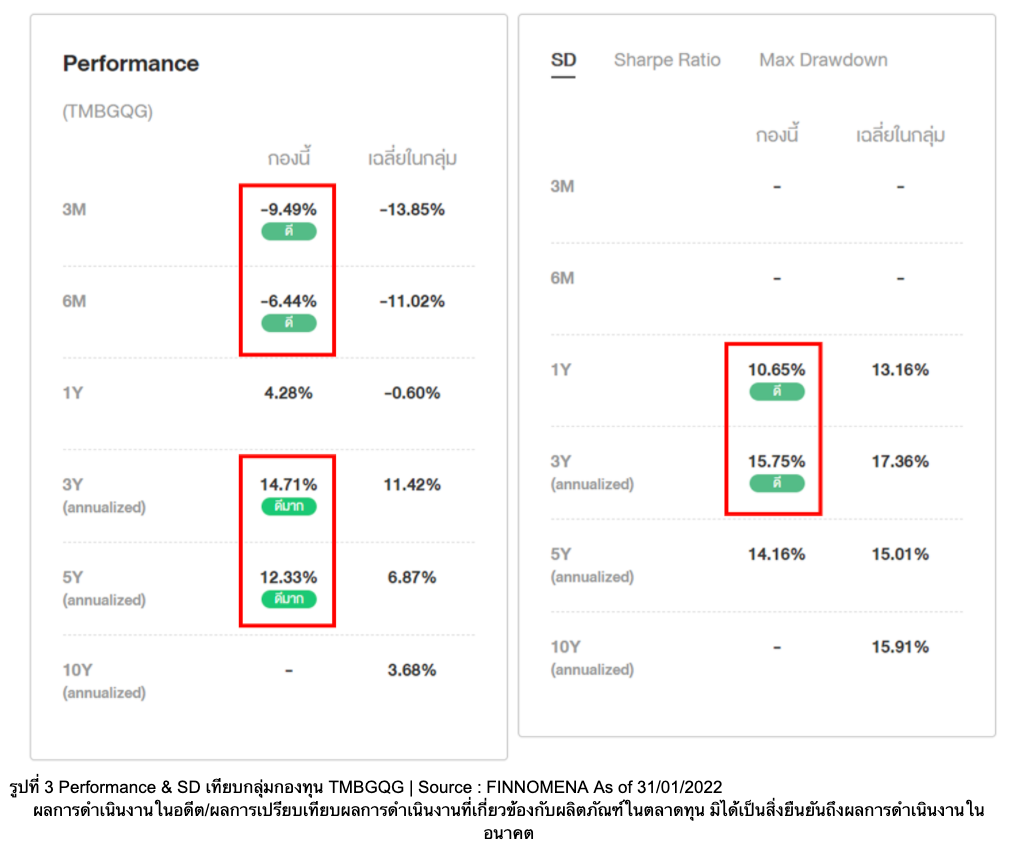

กองทุนจะเน้นลงทุนในหน่วยลงทุนของกองทุนรวมต่างประเทศเพียงกองเดียว (Master Fund) คือกองทุน Wellington Global Quality Growth Fund ในหน่วยลงทุนชนิดUSD Class S Accumulating Unhedged ในอัตราส่วนโดยเฉลี่ยในรอบปีบัญชีไม่น้อยกว่าร้อยละ 80 ของมูลค่าทรัพย์สินสุทธิของกองทุน ระดับความเสี่ยงกองทุน 6 พร้อมด้วยนโยบายป้องกันความเสี่ยงด้านอัตราแลกเปลี่ยนตามดุลยพินิจ

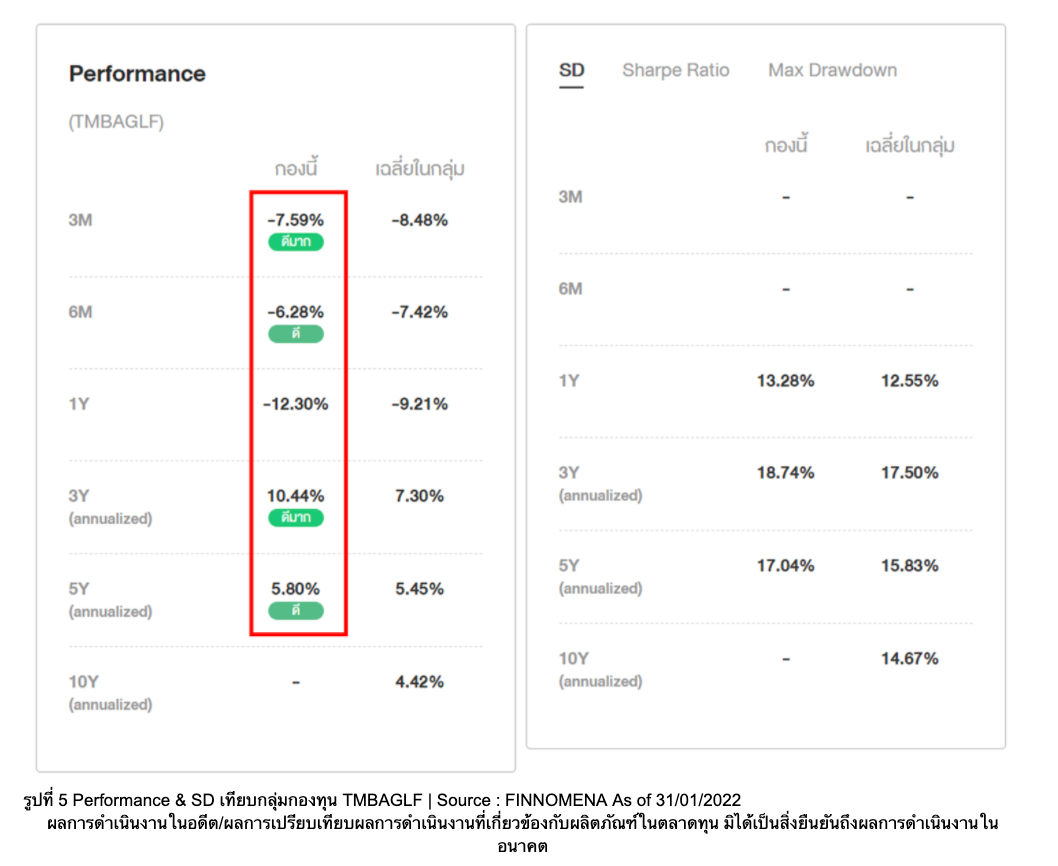

ซึ่ง Wellington Global Quality Growth Fund เป็นกองทุนหุ้นทั่วโลกแบบ Active เน้นการคัดเลือกหุ้นแบบ Bottom Up เพื่อให้ได้หุ้นที่มีโอกาสเติบโตสูงในระยะยาว โดยเน้นไปยังหุ้นที่มีกระแสเงินสดจากการบริหารงานสูงและสม่ำเสมอ เพื่อรับโอกาสสร้างผลตอบแทนที่ดีในระยะยาว ภายใต้ความผันผวนที่เหมาะสม ยังคงสามารถสร้างผลตอบแทน และความผันผวนอยู่ในระดับที่ดีถึงดีมากเมื่อเทียบกับกลุ่มกองทุนหุ้นทั่วโลกได้อย่างสม่ำเสมอ

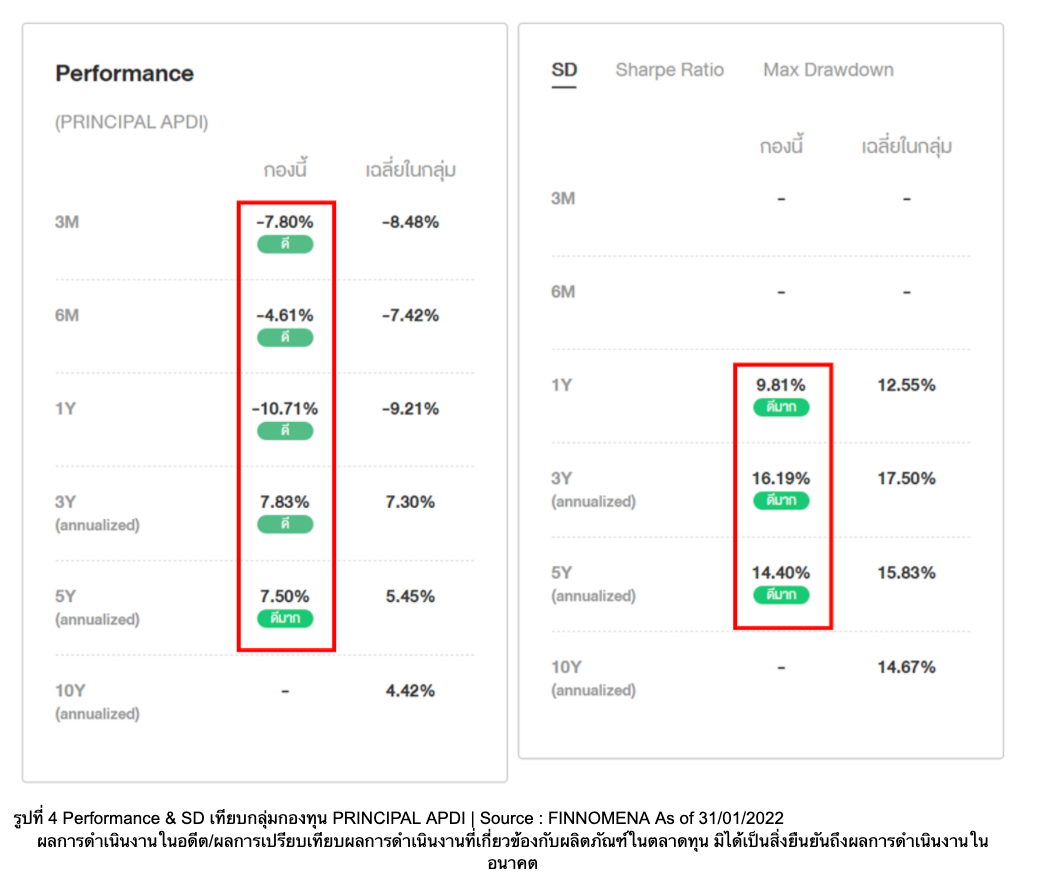

กองทุนมีนโยบายเน้นลงทุนในหน่วยลงทุนของกองทุน Principal Asia Pacific Dynamic Income Fund ที่จดทะเบียนในประเทศมาเลเซีย เพียงกองทุนเดียว ระดับความเสี่ยงกองทุน 6 พร้อมด้วยนโยบายป้องกันความเสี่ยงด้านอัตราแลกเปลี่ยนตามดุลยพินิจของผู้จัดการกองทุน

กองทุนหลักเป็นกองทุนหุ้นเอเชียแปซิฟิคยกเว้นญี่ปุ่น ที่มีนโยบายการลงทุนแบบ Active ด้วยสไตล์การบริหารแบบ Barbell ซึ่งเป็นการลงทุนแบบสมดุลเพื่อกระจายความเสี่ยงระหว่างหุ้นเติบโต คู่กับหุ้นปันผลชั้นดี ส่งผลให้อัตราผลตอบแทนอยู่ในระดับดีอย่างสม่ำเสมอ โดยเฉพาะอย่างยิ่งเมื่อพิจารณาจากค่าความผันผวน (SD) ที่อยู่ในระดับดีมากตลอดเวลา

กองทุนมีนโยบายเน้นลงทุนในหน่วยลงทุนของกองทุน Schroder International Selection Fund – Emerging Asia เพียงกองทุนเดียว ระดับความเสี่ยงกองทุน 6 พร้อมด้วยนโยบายป้องกันความเสี่ยงด้านอัตราแลกเปลี่ยนตามดุลยพินิจของผู้จัดการกองทุน

ซึ่งกองทุนหลักนั้นลงทุนในหุ้นเติบโตในภูมิภาค Asia Ex Japan เป็นหลัก ช่วยให้มีโอกาสเติบโตที่ดีในระยะยาว แต่อาจมีความผันผวนที่สูงเป็นเงาตามตัวจากกำไรและกระแสเงินสดที่ยังไม่สม่ำเสมอของหุ้นเติบโตเหล่านั้น

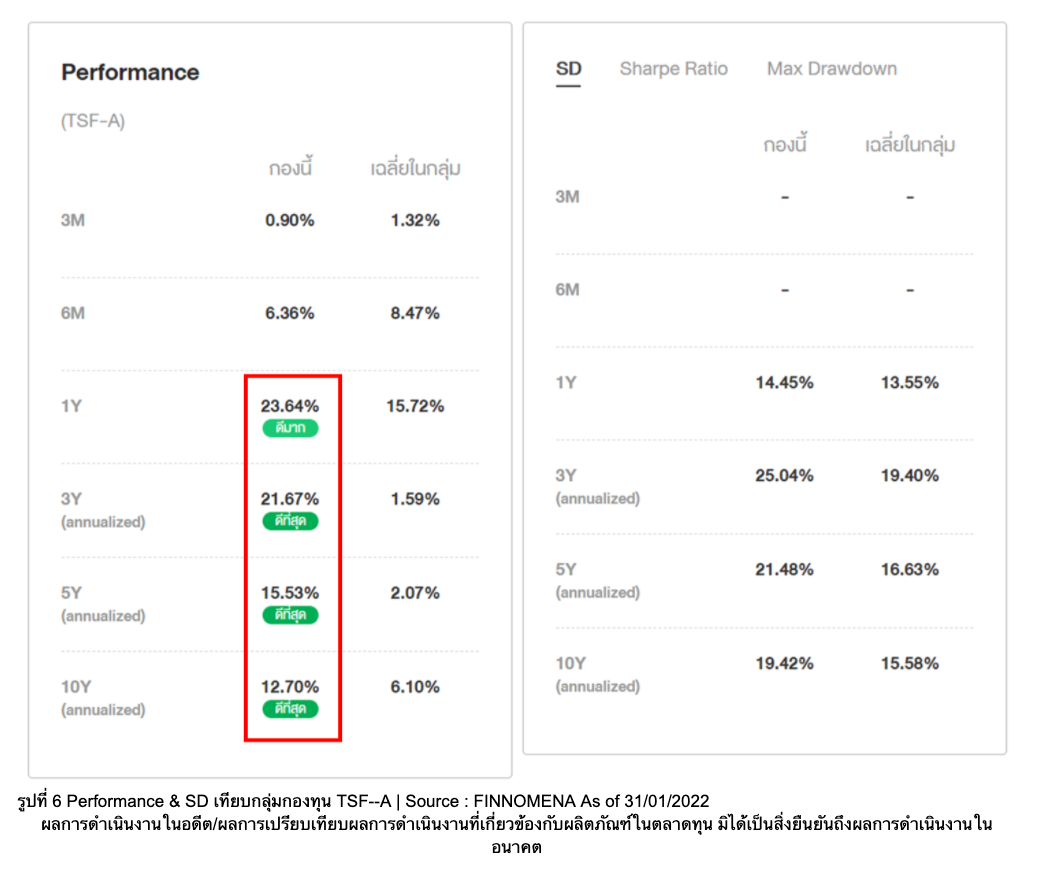

กองทุนหุ้นไทยที่มีนโยบายลงทุนในหรือมีไว้ซึ่งตราสารแห่งทุนโดยเฉลี่ยในรอบปีบัญชีไม่น้อยกว่าร้อยละ 80 ของมูลค่า ทรัพย์สินสุทธิ ระดับความเสี่ยงกองทุน 6 ภายใต้การบริหารอย่าง Active ด้วยการกลยุทธ์การลงทุนแบบ High Conviction ในบริษัทจดทะเบียนที่มีโอกาสเติบโตสูง เป็นผู้ชนะของธุรกิจนั้นๆ ช่วยสร้างอัตราผลตอบแทนได้โดดเด่นอย่างต่อเนื่องภายใต้ความผันผวนที่สูงกว่ากลุ่ม

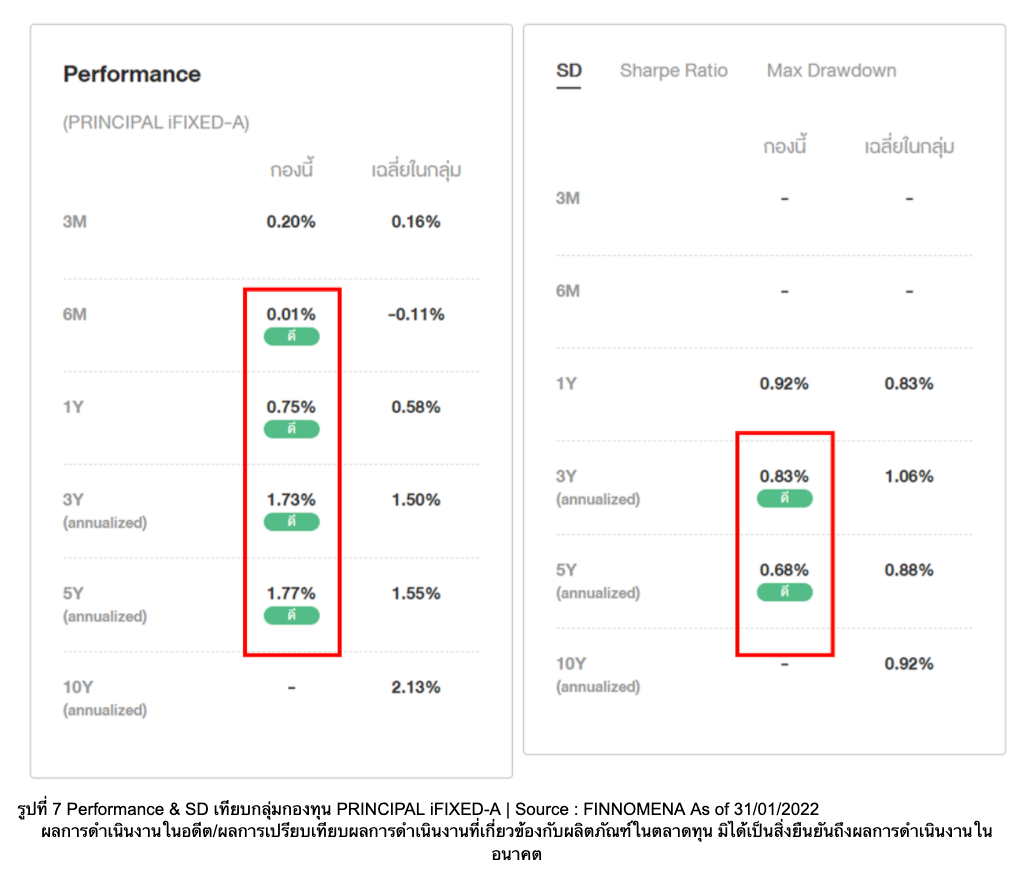

กองทุนมีนโยบายลงทุนในหรือมีไว้ซึ่งตราสารแห่งหนี้ที่ระดับความน่าเชื่อถือสามารถลงทุนได้ (Investment Grade) ทั้งในและต่างประเทศ โดยที่กองทุนจะนําเงินไปลงทุนในต่างประเทศไม่เกินร้อยละ 79 ของมูลค่าทรัพย์สินสุทธิของกองทุน ระดับความเสี่ยงกองทุน 4 ด้วยการป้องกันความเสี่ยงด้านอัตราแลกเปลี่ยนไม่น้อยกว่าร้อยละ 90

ซึ่งตราสารหนี้ระยะกลางยังคงเป็น 1 สินทรัพย์ที่เหมาะสมแก่การถือครองเพื่อการลงทุนในระยะยาว ในฐานะสินทรัพย์ที่ให้อัตราผลตอบแทนได้ใกล้เคียงอัตราเงินเฟ้อ และเพื่อกระจายความเสี่ยงของพอร์ตการลงทุนในภาพรวม โดย PRINCIPAL iFIXED-A ยังคงเป็นกองทุนตราสารหนี้ระยะกลาง Active ที่สามารถสร้างอัตราผลตอบแทนพร้อมด้วยความผันผวนได้ดีถึงดีมากอย่างสม่ำเสมอ

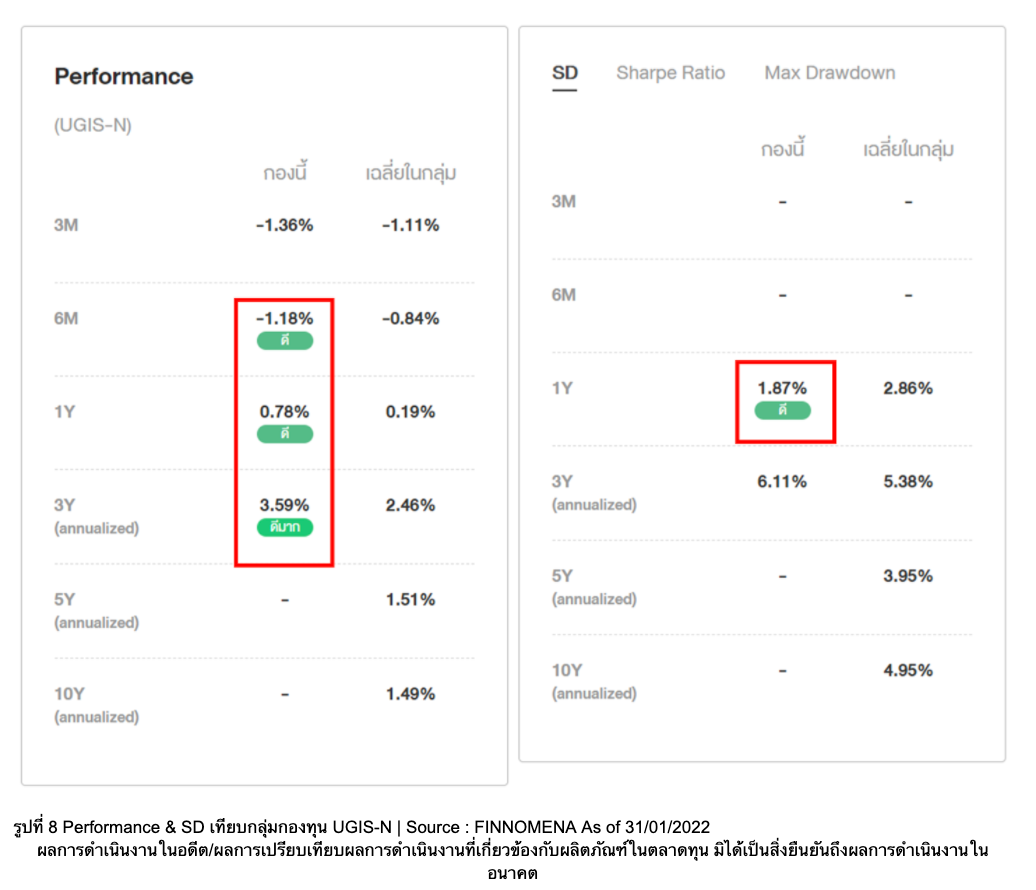

มีนโยบายลงทุนใน PIMCO GIS Income Fund ซึ่งเป็นกองทุนตราสารหนี้บริหารการลงทุนแบบ Active บนตราสารหนี้ที่หลากหลาย ทั่วโลก ทั้งพันธบัตรรัฐบาล ตราสารหนี้ของธนาคารที่มีกฎหมายเฉพาะจัดตั้งขึ้น, ตราสารหนี้ภาคเอกชน และอื่นๆ เพื่อสร้างผลตอบแทนจากรายได้สม่ำเสมอแบบ Income Fund โดยเฉลี่ยในรอบปีบัญชีไม่น้อยกว่า 80% ของ NAV ระดับความเสี่ยงกองทุน 5 พร้อมด้วยนโยบายการป้องกันความเสี่ยงด้านอัตราแลกเปลี่ยนบางส่วน

ปัจจุบันกองทุนหลักถือครองตราสารหนี้ Yield เฉลี่ย 2.71% บน Duration เฉลี่ย 1.26 ปี ซึ่งสะท้อนโอกาสการสร้างรายได้สม่ำเสมอบนแรงกดดันจากการปรับขึ้นอัตราดอกเบี้ยที่ต่ำ ส่งผลให้สามารถสร้างผลตอบแทนที่เหนือกว่าดัชนีเปรียบเทียบอย่างตราสารหนี้ทั่วโลก และกลุ่มเดียวกันได้อย่างสม่ำเสมอ เหมาะสมแก่การถือครองในระยะยาว

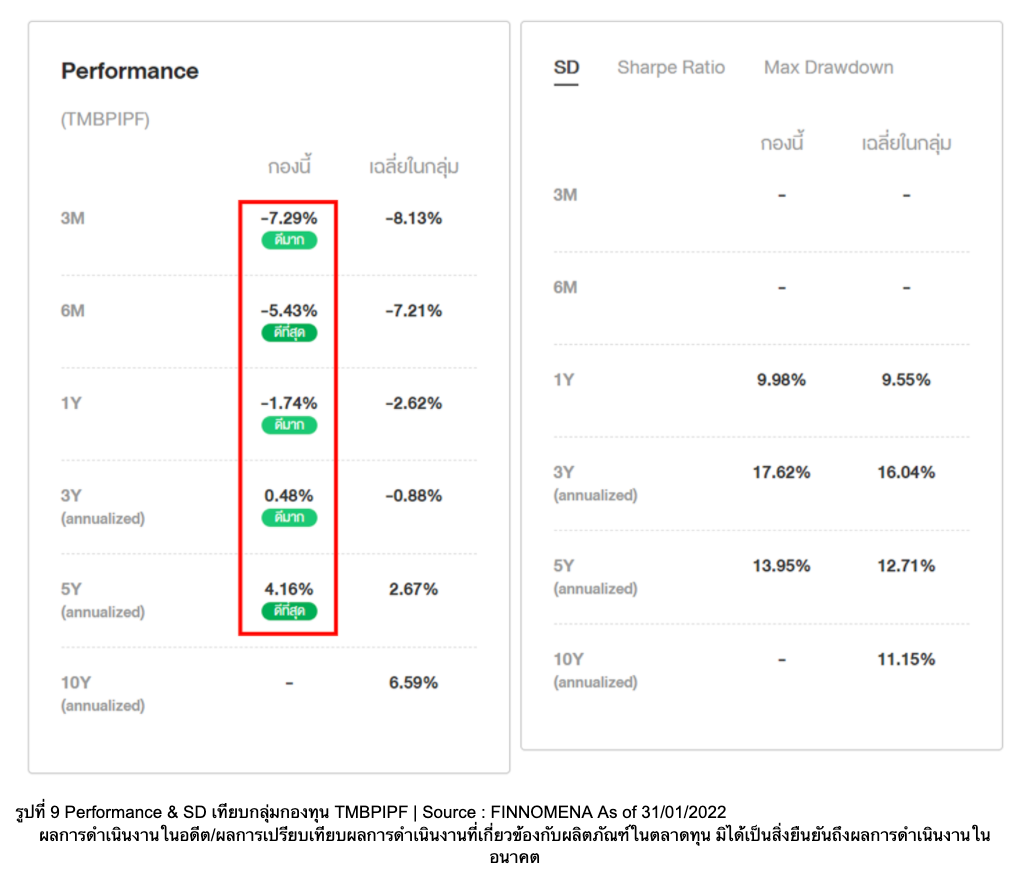

กองทุนมีนโยบายลงทุนในหลักทรัพย์หรือตราสารที่อยู่ในหมวดอุตสาหกรรมอสังหาริมทรัพย์ (Property Sector) และ/หรือ หน่วย Infra ทั้งในและต่างประเทศ โดยเฉลี่ยในรอบระยะเวลาบัญชีไม่น้อยกว่าร้อยละ 80 ของมูลค่าทรัพย์สินสุทธิของกองทุน ระดับความเสี่ยงกองทุน 8 พร้อมทั้งมีนโยบายป้องกันความเสี่ยงด้านอัตราแลกเปลี่ยนตามดุลยพินิจ

ภายใต้การบริหารแบบ Active ซึ่งสามารถที่จะปรับน้ำหนักการลงทุนให้เหมาะสมกับสถานการณ์ได้ ส่งผลให้ยังคงสร้างผลตอบแทนได้อยู่ในระดับที่ดีเมื่อเทียบกับกลุ่มเดียวกัน แม้ความผันผวนจะสูงกว่าเมื่อเปรียบเทียบก็ตาม

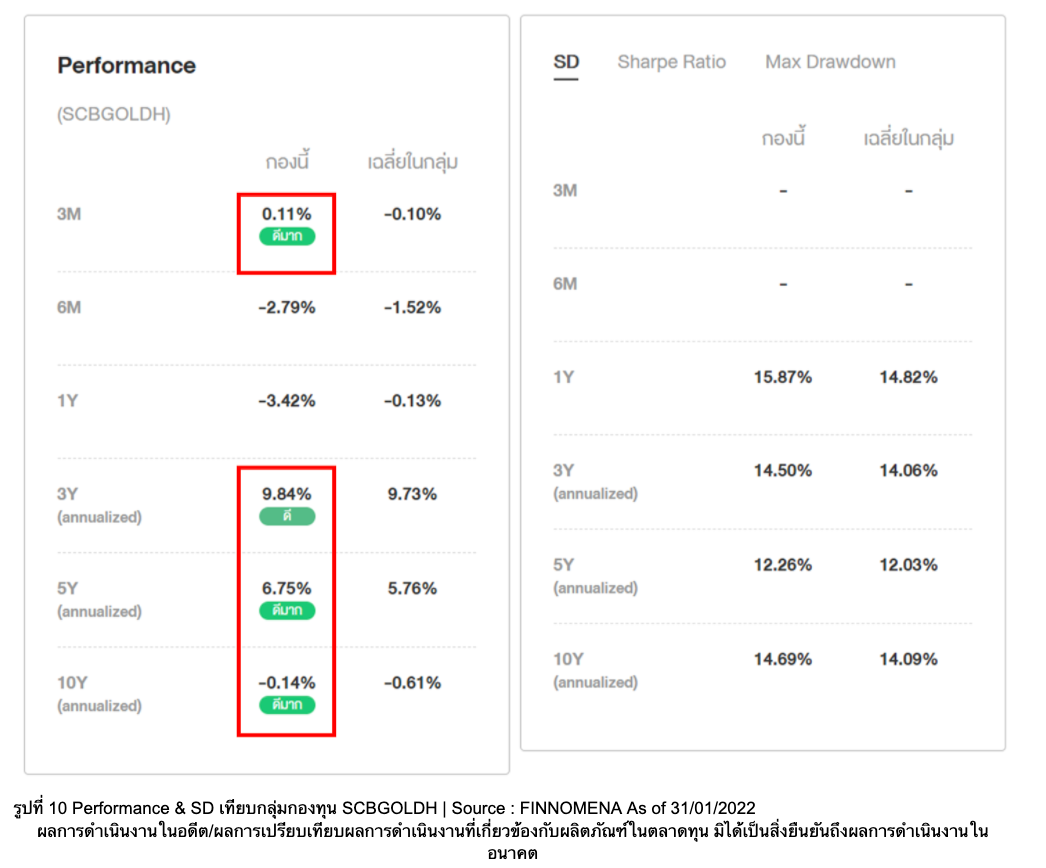

มีนโยบายลงทุนใน SPDR Gold Trust ETF ทองคำที่ใหญ่ที่สุดในโลก โดยเฉลี่ยในรอบปีบัญชีไม่น้อยกว่า 80% ของ NAV ระดับความเสี่ยงกองทุน 8 พร้อมด้วยนโยบายการป้องกันความเสี่ยงด้านอัตราแลกเปลี่ยนไม่น้อยกว่า 90% เสมอ ส่งผลให้ NAV กองทุนเคลื่อนไหวใกล้เคียงราคาทองคำในตลาดโลก ตามนโยบายการบริหารแบบ Passive ซึ่งมุ่งให้อัตราผลตอบแทนใกล้เคียงทองคำซึ่งเป็นสินทรัพย์ปลอดภัยมากที่สุด

FINNOMENA Recommendation

จากการทดสอบ Black-Litterman Model ซึ่งเป็นโมลเดลทางคณิตศาสตร์ที่มีส่วนผสมระหว่างการคำนวณค่าสถิติในอดีต บวกกับมุมมองการลงทุนในอนาคตในระยะยาวของผู้แนะนำการลงทุนจาก FINNOMENA Investment Team ซึ่งเป็นหัวใจสำคัญในการกำหนดสัดส่วนการลงทุน ครั้งล่าสุด ได้สัดส่วนแนะนำใหม่ดังนี้

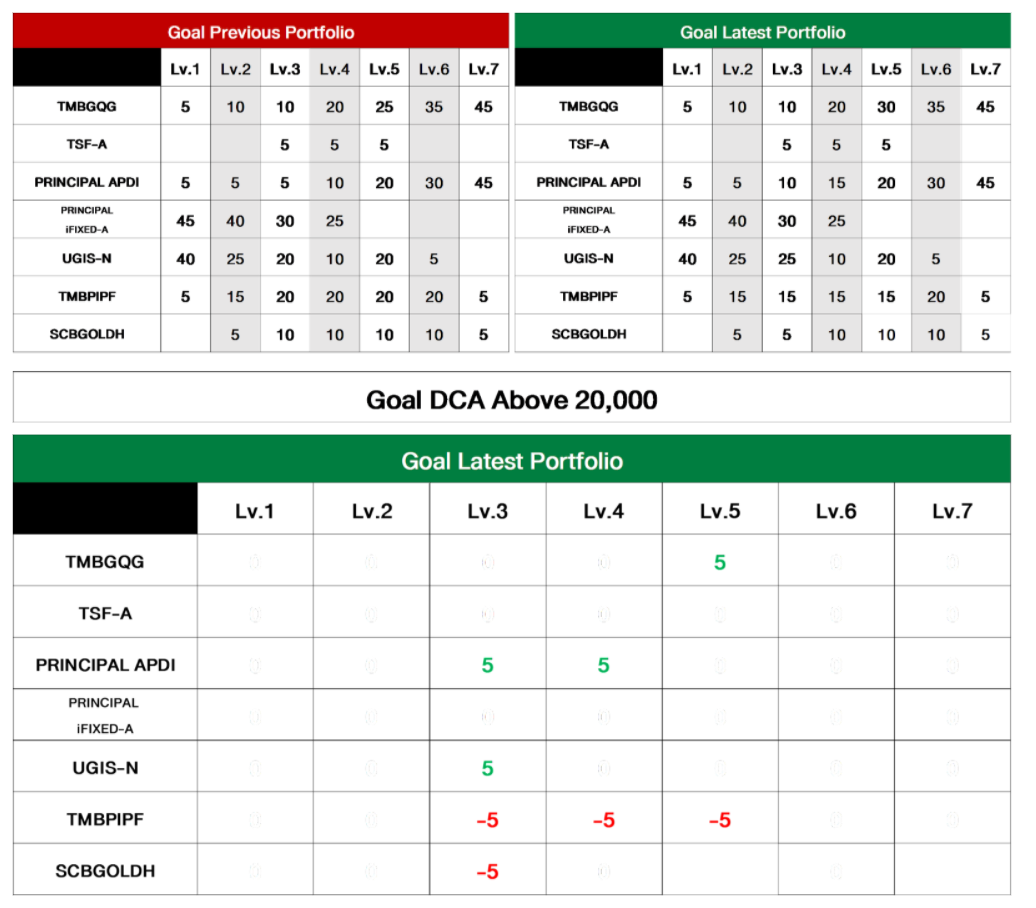

Goal DCA Above 20,000 Baht

แนะนำลดสัดส่วนการลงทุนใน TMBPIPF 5% ใน Goal Level 3, 4 และ 5

แนะนำลดสัดส่วนการลงทุนใน SCBGOLDH 5% ใน Goal Level 3

แนะนำเพิ่มน้ำหนักการลงทุนใน UGIS-N 5% ใน Goal Level 3

แนะนำเพิ่มน้ำหนักการลงทุนใน PRINCIPAL APDI 5% ใน Goal Level 3 และ 4

แนะนำเพิ่มน้ำหนักการลงทุนใน TMBGQG 5% ใน Goal Level 5

พร้อมแนะนำ Rebalance พอร์ตการลงทุนทุกๆ พอร์ตเพื่อปรับให้สัดส่วนการลงทุนเข้าสู่สมดุลอีกครั้ง

สำคัญอย่าลืมปรับแก้คำสั่งซื้อแบบ DCA https://www.youtube.com/watch?v=Q6T1wIpShQ4

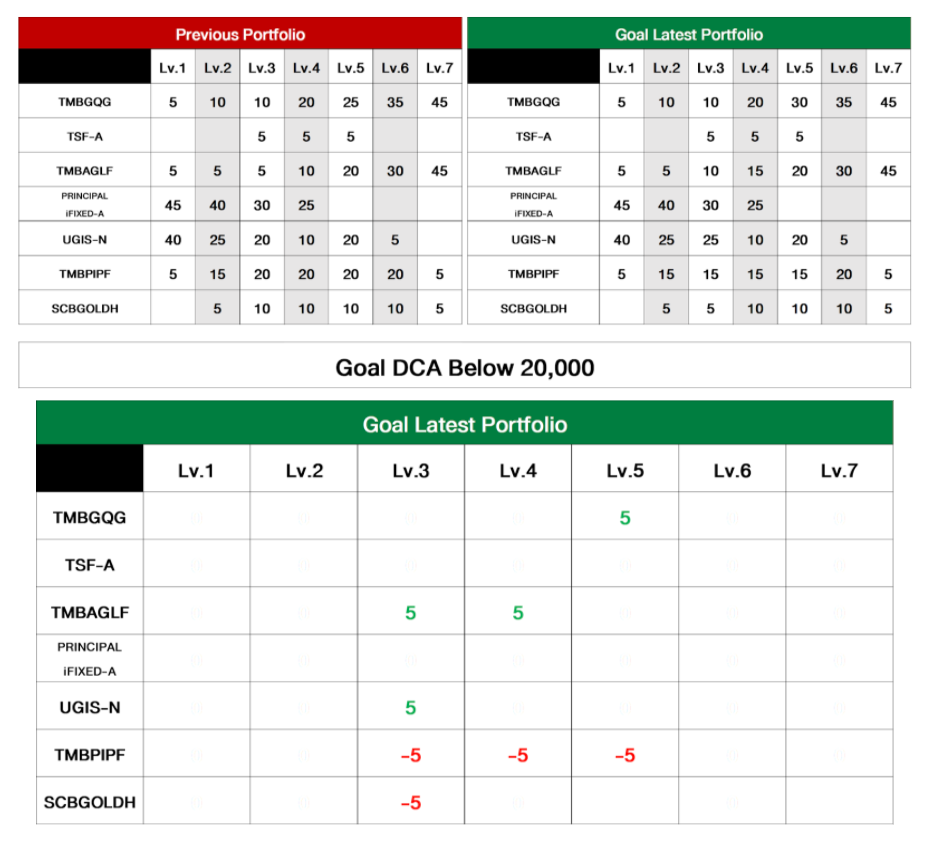

Goal DCA Below 20,000 Baht

แนะนำลดสัดส่วนการลงทุนใน TMBPIPF 5% ใน Goal Level 3, 4 และ 5

แนะนำลดสัดส่วนการลงทุนใน SCBGOLDH 5% ใน Goal Level 3

แนะนำเพิ่มน้ำหนักการลงทุนใน UGIS-N 5% ใน Goal Level 3

แนะนำเพิ่มน้ำหนักการลงทุนใน TMBAGLF 5% ใน Goal Level 3 และ 4

แนะนำเพิ่มน้ำหนักการลงทุนใน TMBGQG 5% ใน Goal Level 5

พร้อมแนะนำ Rebalance พอร์ตการลงทุนทุกๆ พอร์ตเพื่อปรับให้สัดส่วนการลงทุนเข้าสู่สมดุลอีกครั้ง

สำคัญอย่าลืมปรับแก้คำสั่งซื้อแบบ DCA https://www.youtube.com/watch?v=Q6T1wIpShQ4

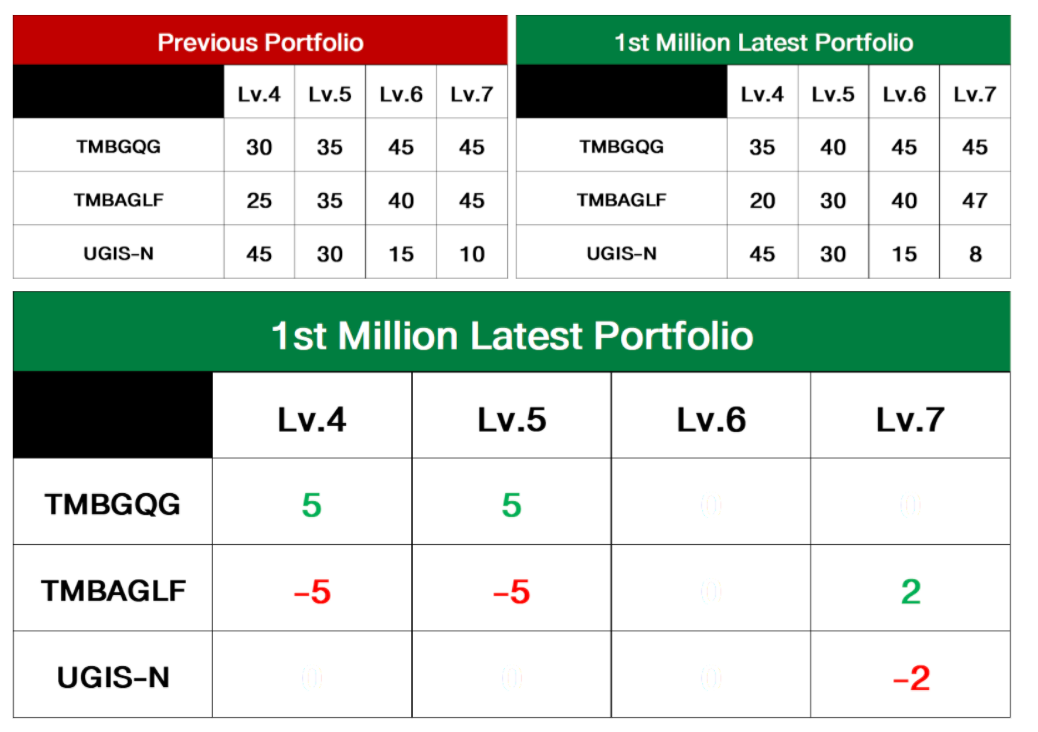

1st Million Port

แนะนำลดสัดส่วนการลงทุนใน TMBAGLF 5% ใน 1st Million Level 4 และ 5

แนะนำลดสัดส่วนการลงทุนใน UGIS-N 2% ใน 1st Million Level 7

แนะนำเพิ่มน้ำหนักการลงทุนใน TMBGQG 5% ใน 1st Million Level 4 และ 5

แนะนำเพิ่มน้ำหนักการลงทุนใน TMBAGLF 2% ใน 1st Million Level 7

พร้อมแนะนำ Rebalance พอร์ตการลงทุนทุกๆ พอร์ตเพื่อปรับให้สัดส่วนการลงทุนเข้าสู่สมดุลอีกครั้ง

สำคัญอย่าลืมปรับแก้คำสั่งซื้อแบบ DCA https://www.youtube.com/watch?v=Q6T1wIpShQ4

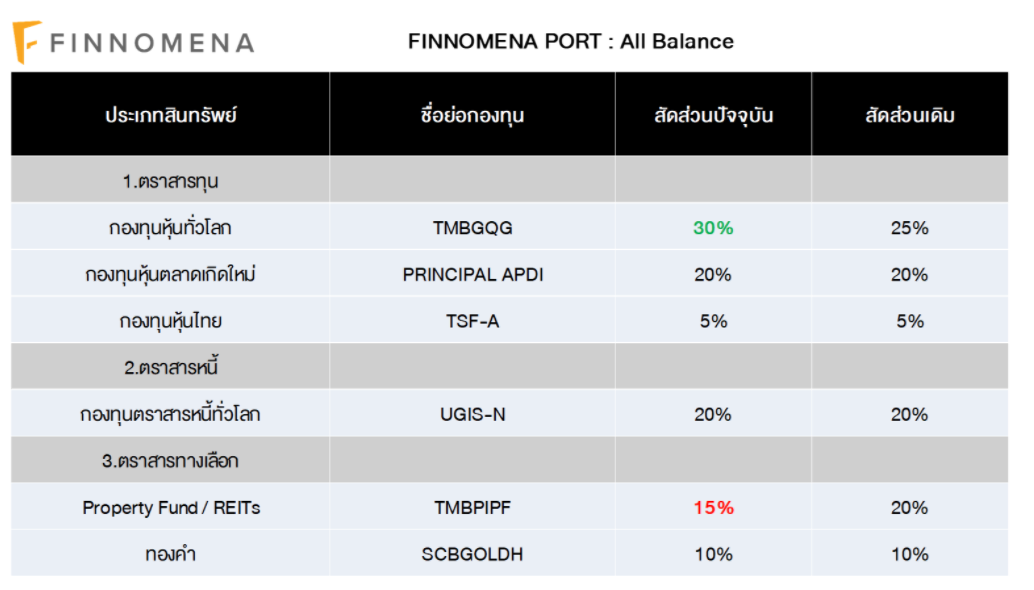

All Balance Port

แนะนำลดสัดส่วนการลงทุนใน TMBPIPF 5%

แนะนำเพิ่มน้ำหนักการลงทุนใน TMBGQG 5%

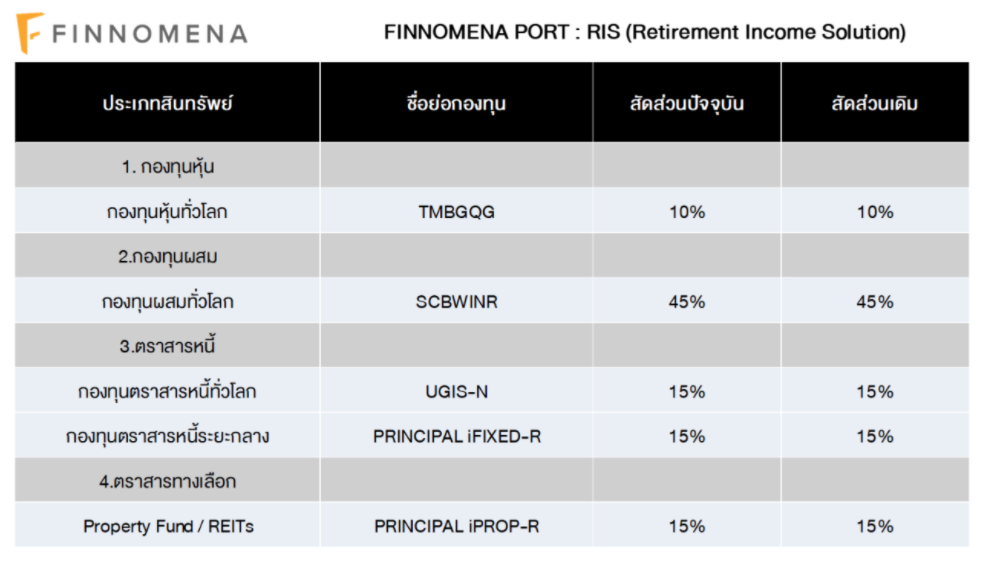

Retirement Income Solution (RIS)

RIS ยังคงมีความผันผวนที่ต่ำเมื่อเทียบกับภาวะการลงทุนโดยรวมทั่วโลก อีกทั้งยังสามารถสร้างกระแสเงินสดที่สม่ำเสมอแต่ต่ำกว่าเป้าหมายที่ 3-3.50% ต่อปีเล็กน้อย ซึ่ง FINNOMENA Investment Team มีมุมมองว่าการจ่ายกระแสเงินสดจะกลับเข้าสู่ระดับปรกติอีกครั้ง หลังอัตราผลตอบแทนพันธบัตรรัฐบาลทั้งไทยและสหรัฐฯ มีเสถียรภาพมากขึ้น จึงยังคงแนะนำคงสัดส่วนการลงทุน พร้อมแนะนำ Rebalance พอร์ตการลงทุน เพื่อปรับให้สัดส่วนการลงทุนเข้าสู่สมดุลอีกครั้ง

FINNOMENA Investment Team

คำเตือน

ผู้ลงทุนควรศึกษาข้อมูลสำคัญของกองทุนโดยเฉพาะนโยบายกองทุน ความเสี่ยง และผลการดำเนินงานของกองทุน โดยสามารถขอข้อมูลจากผู้แนะนำก่อนตัดสินใจลงทุน | ผลการดำเนินงานในอดีต และผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต | ผู้ลงทุนอาจมีความเสี่ยงจากอัตราแลกเปลี่ยน เนื่องจากการป้องกันความเสี่ยงขึ้นอยู่กับดุลพินิจของผู้จัดการกองทุน | กองทุนรวมนี้ลงทุนกระจุกตัวในผู้ออกตราสารหรือประเทศใดประเทศหนึ่ง จึงมีความเสี่ยงที่ผู้ลงทุนอาจสูญเสียเงินลงทุนจำนวนมาก ผู้ลงทุนจึงควรพิจารณาการกระจายความเสี่ยงของ พอร์ตการลงทุนโดยรวมของตนเองด้วย | สอบถามข้อมูลเพิ่มเติมหรือขอรับหนังสือชี้ชวนได้ที่บริษัทหลักทรัพย์นายหน้าซื้อขายหน่วยลงทุน ฟินโนมีนา จำกัด ในช่วงเวลาวันทำการตั้งแต่ 09:00-17:00 น. ที่หมายเลขโทรศัพท์ 02 026 5100 และทาง LINE “@FINNOMENAPORT