Executive Summary

การเกิด Inverted Yield Curve ในสหรัฐฯ หรือสภาวะที่อัตราผลตอบแทนพันธบัตรสหรัฐฯ อายุ 10 ปี ต่ำกว่าพันธบัตรสหรัฐฯ อายุ 2 ปี รอบนี้กินเวลานานกว่า 13 เดือน และมากที่สุดตั้งแต่ปี 1993 ซึ่งหลายครั้งที่ผ่านมาจะตามมาด้วยภาวะเศรษฐกิจถดถอยและการปรับตัวลงของตลาดหุ้น แต่การปรับตัวลงของตลาดหุ้นสหรัฐฯ ในปี 2022 กลับสะท้อนว่า ตลาดได้รับรู้ข้อมูลและมีการตั้งรับการชะลอตัวของเศรษฐกิจไปมากแล้ว เมื่อประกอบกับตลาดแรงงานและภาคการบริการของสหรัฐฯ ที่ยังแข็งแกร่ง รวมถึงการฟื้นตัวของตลาดที่อยู่อาศัยและดัชนีชี้นำเศรษฐกิจในหลายกลุ่ม หนุนให้เศรษฐกิจและผลประกอบการของบริษัทจดทะเบียนออกมาดีกว่าคาด การปรับฐานจากปัจจัยลบระยะสั้นในเดือนสิงหาคม ส่งผลให้ valuation ของตลาดหุ้นสหรัฐฯ คลายความตึงตัวลง FINNOMENA FUNDS Investment Team จึงแนะนำเพิ่มสัดส่วนการลงทุนในหุ้นสหรัฐฯ ในพอร์ตการลงทุน GAR ผ่านกองทุน AFMOAT-HA ที่มีสัดส่วน Magnificent-7 น้อยกว่าดัชนี เพื่อลดความเสี่ยงจากความผันผวนที่อาจจะเกิดขึ้นในอนาคต

สอดคล้องกับเกาหลีใต้ ที่เป็นผู้ส่งออกหลักสินค้าชิ้นส่วนอิเล็กทรอนิกส์ของโลกเริ่มฟื้นตัวขึ้นหลังผ่านพ้นภาวะ destocking มาแล้ว ทำให้คาดการณ์กำไรมีโอกาสฟื้นตัวขึ้นในอนาคต ประกอบกับ valuation ยังอยู่ในระดับที่ไม่แพง หนุนให้มีโอกาสสร้างผลตอบแทนที่ดี FINNOMENA FUNDS Investment Team แนะนำลงทุนใน KOSPI Index ผ่านกองทุน SCBKEQTG ในลักษณะ MEVT Call และในพอร์ตการลงทุนหลักอย่าง GAR ในการปรับพอร์ตรอบเดือนสิงหาคมที่ผ่านมา

ขณะที่ตลาดหุ้นเวียดนาม ฟื้นตัวจากเดือนที่ผ่านมาสวนทางตลาดหุ้นส่วนใหญ่ทั่วโลก เนื่องจากการฟื้นตัวของเศรษฐกิจและความเชื่อมั่นของประชาชน จากมาตรการกระตุ้นเศรษฐกิจขนานใหญ่ อาทิ การลดอัตราดอกเบี้ย และต่ออายุการลดภาษีมูลค่าเพิ่ม (VAT) จาก 10% เหลือ 8% ไปถึงสิ้นปี และภาคอุตสาหกรรมที่ค่อย ๆ กลับมาฟื้นตัว FINNOMENA FUNDS Investment Team ยังแนะนำนักลงทุนให้เข้าลงทุนหุ้นเวียดนามได้อย่างต่อเนื่อง

ด้านเศรษฐกิจจีนยังมีความน่ากังวลจากปัญหาความเชื่อมั่นของประชาชนที่ยังต่ำ ทำให้การบริโภคภาคเอกชนไม่ฟื้นตัว และถูกกดดันเพิ่มเติมโดยการล้มละลายและการผิดนัดชำระหนี้ของบริษัทอสังหาริมทรัพย์ขนาดใหญ่ ส่งผลให้ทางการจีนออกมาตรการช่วยเหลือและสนับสนุนภาคอสังหาริมทรัพย์และตลาดทุนอย่างต่อเนื่อง ซึ่งสร้างความมั่นใจได้เบื้องต้น หนุนให้ตัวเลขทางเศรษฐกิจแย่กว่าคาดน้อยลง และเริ่มเห็นสัญญาณการฟื้นตัวของภาคการผลิต ประกอบกับ valuation ที่ถูก และ downside จำกัด รวมไปถึงเรายังคาดการณ์ว่าในอนาคตจีนจะมีมาตรการกระตุ้นเศรษฐกิจเพิ่มเติม ทำให้ FINNOMENA FUNDS Investment Team จึงยังแนะนำทยอยลงทุนในหุ้นจีน

ด้านตราสารหนี้โลกได้รับปัจจัยหนุนจากวัฎจักรดอกเบี้ยขาขึ้นที่ใกล้สิ้นสุด หลังเงินเฟ้อค่อย ๆ ปรับตัวลงสู่กรอบเป้าหมาย อีกทั้ง US Bond Yield 5 ปี ที่อยู่ในระดับสูงที่สุดในรอบ 16 ปี เป็นปัจจัยหนุนผลตอบแทนของตราสารหนี้ในสภาวะ “Higher for Longer” และตามสถิตผลตอบแทนของตราสารหนี้โลกหลัง Fed หยุดขึ้นดอกเบี้ยมักให้ผลตอบแทนที่เป็นบวกทุกครั้ง FINNOMENA FUNDS Investment Team ยังแนะนำลงทุนในตราสารหนี้โลกที่อันดับความน่าเชื่อถือสูง เพื่อรับโอกาสการสร้างผลตอบแทนที่น่าสนใจ และมีความเสี่ยงที่ไม่สูง

Highlight

- ภาพเศรษฐกิจและตลาดหุ้นสหรัฐฯ

- ภาพเศรษฐกิจและตลาดหุ้นจีน

- ภาพเศรษฐกิจและตลาดหุ้นเวียดนาม

- ภาพเศรษฐกิจและตลาดหุ้นเกาหลีใต้

- มุมมองตราสารหนี้ทั่วโลก

- คำแนะนำปรับเพิ่มน้ำหนักการลงทุนในหุ้นสหรัฐฯ และหุ้นโลก

- FINNOMENA FUNDS Portfolio Recommendation

ภาพเศรษฐกิจและตลาดหุ้นสหรัฐฯ

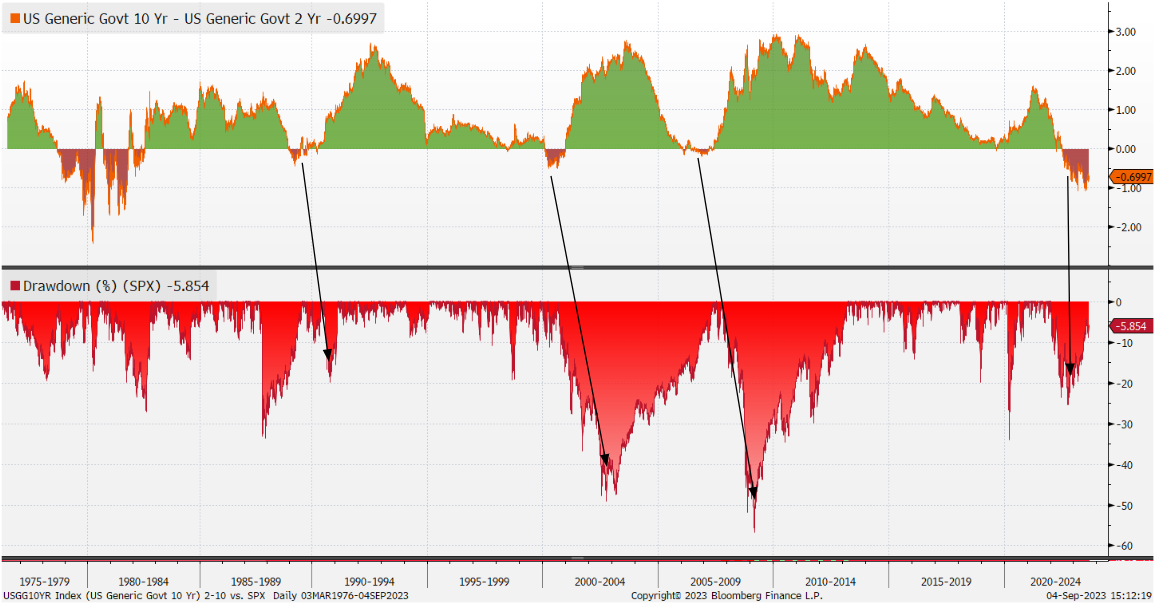

รูปที่ 1: ผลตอบแทนพันธบัตรสหรัฐฯ 2-10 ปี และการเกิด drawdown ของดัชนี S&P 500 | Source: FINNOMENA FUNDS, Bloomberg as of 05/09/2023

Inverted Yield Curve หรือ การที่อัตราผลตอบแทนของพันธบัตรระยะยาวต่ำกว่าพันธบัตรระยะสั้น เป็นสัญญาณความกังวลเศรษฐกิจถดถอยของนักลงทุน ซึ่งมักตามมาด้วยเศรษฐกิจถดถอยและการปรับตัวลงของตลาดหุ้น เกิดขึ้นมานานกว่า 13 เดือน นับตั้งแต่เดือนกรกฏาคม 2022 ที่ผ่านมา พร้อมด้วยการติดลบมากที่สุดนับตั้งแต่ปี 1983 สะท้อนการรับรู้ และความกังวลของนักลงทุนที่มากขึ้น ขณะที่ตลาดหุ้นยังปรับตัวขึ้นต่อเนื่อง หลังปรับตัวลงในช่วงปี 2022 ที่ผ่านมา ส่งผลให้มีความเป็นไปได้สูงว่าความกังวลเศรษฐกิจถดถอยนั้น ได้ถูกรับรู้ไปมากแล้วทั้งในตลาดหุ้นและตลาดตราสารหนี้

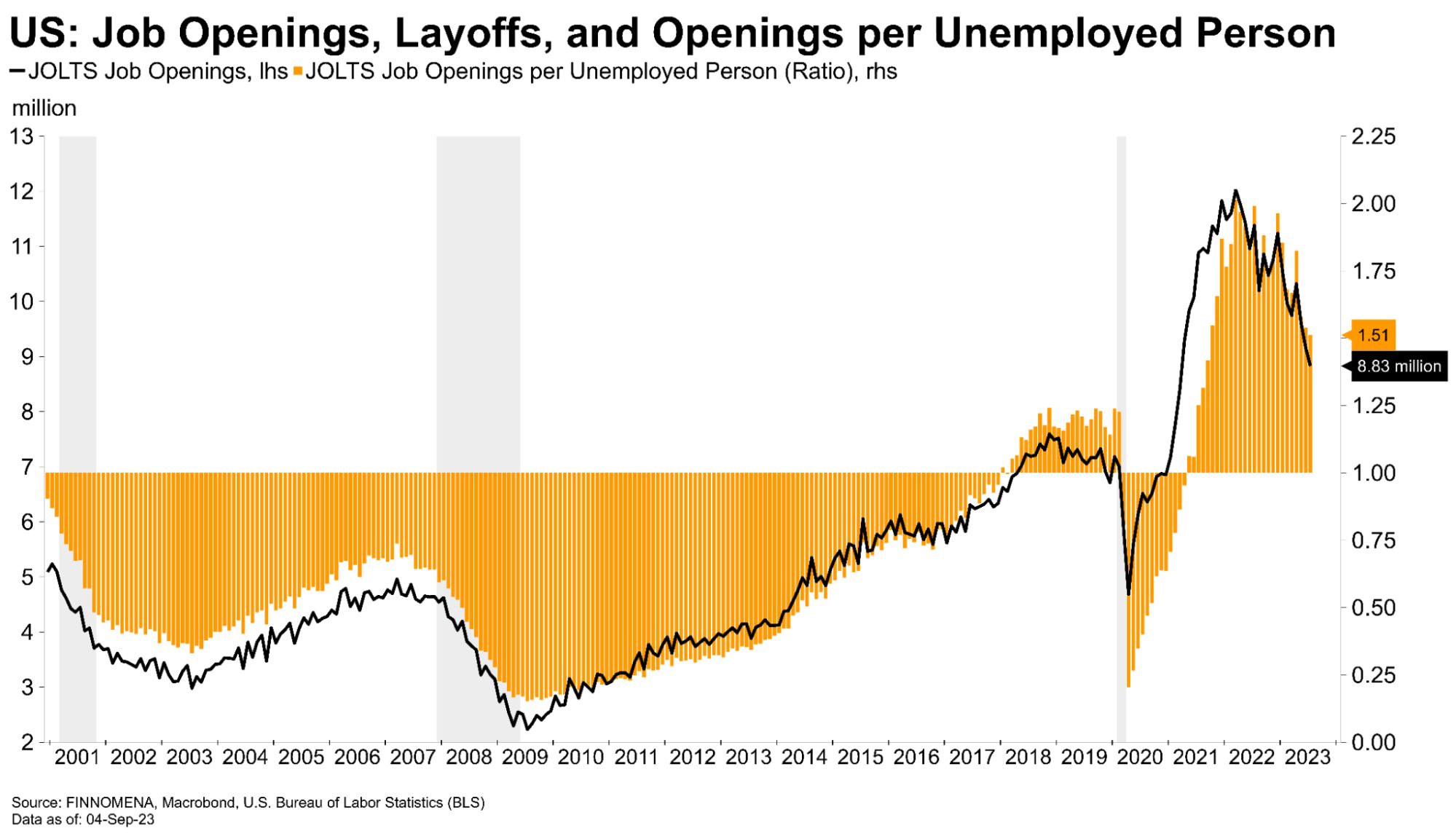

รูปที่ 2: ตัวเลขตลาดแรงงานของสหรัฐฯ | Source: FINNOMENA FUNDS, Macrobond as of 05/09/2023

ขณะที่ตลาดแรงงานแม้จะลดความตึงตัวลงมาบางส่วนแล้ว แต่ยังคงความร้อนแรงกว่าปกติอยู่ จากอัตราตำแหน่งงานว่างต่อคนว่างงานที่ 1.51 เท่า สะท้อนความต้องการแรงงานที่ยังอยู่ในระดับสูง ส่งผลให้แนวโน้มการเติบโตของค่าจ้างยังสูงกว่าค่าเฉลี่ยในระยะยาว และหนุนให้ความเชื่อมั่นของประชาชนยังอยู่ในระดับสูง และหนุนการใช้จ่ายให้เติบโต

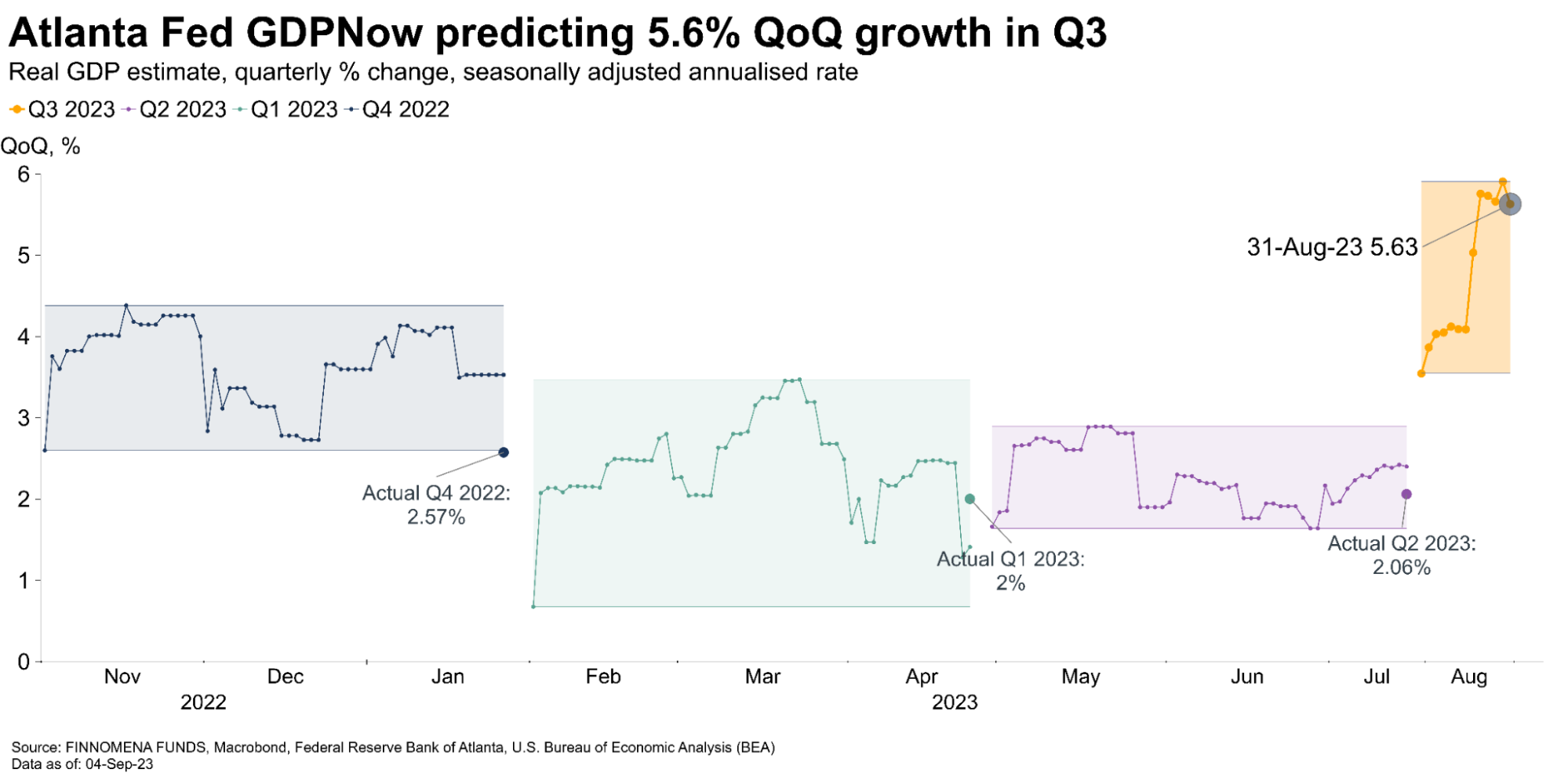

รูปที่ 3: GDP Now และ GDP ที่ประกาศออกมาของสหรัฐฯ ของ Fed สาขา Atlanta | Source: FINNOMENA FUNDS, Macrobond as of 05/09/2023

หนุนให้การคาดการณ์เศรษฐกิจ GDP สหรัฐฯ จาก GDP Now ซึ่งเป็นการวิเคราะห์จาก Fed สาขา Atlanta บ่งชี้ว่า GDP สหรัฐฯ ในช่วงไตรมาส 3/2023 มีโอกาสขยายตัวมากถึง 5.63% สูงกว่าไตรมาส 2/2023 ที่ขยายตัวเพียง 2.08% จากการบริโภคที่ยังขยายตัวใกล้เคียง 3% การฟื้นตัวของอสังหาริมทรัพย์ และการสต็อคสินค้าที่เพิ่มขึ้น บ่งชี้ถึงความร้อนแรงของเศรษฐกิจสหรัฐฯ ที่ยังคงอยู่

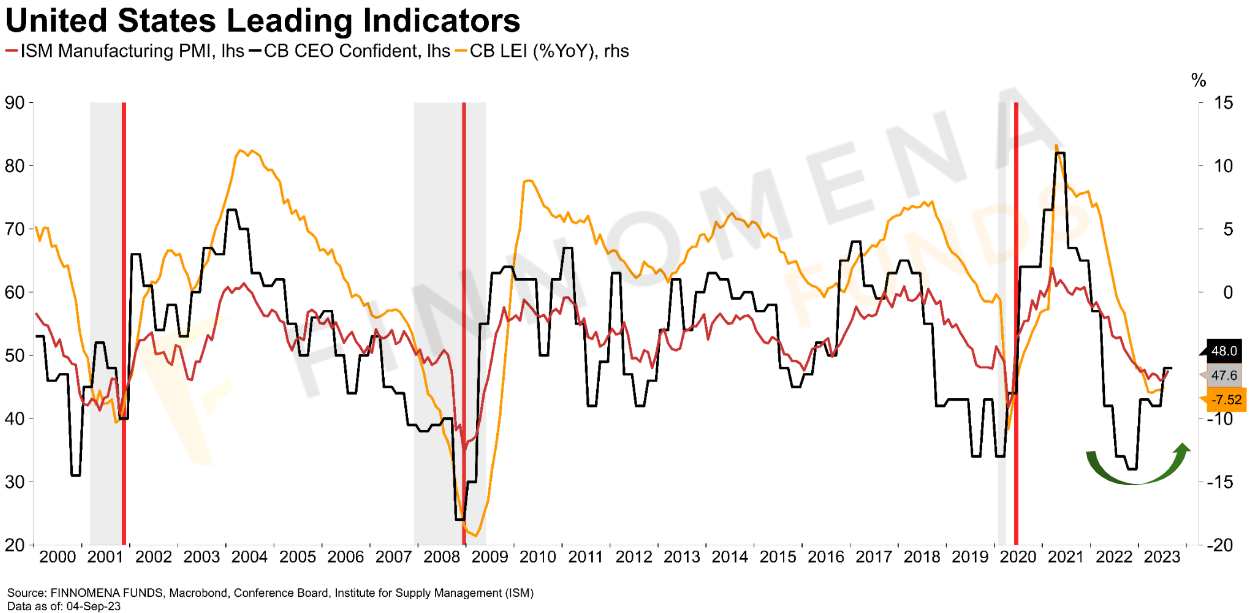

รูปที่ 4: ดัชนีชี้นำเศรษฐกิจสหรัฐฯ (Leading Indicator) | Source: FINNOMENA FUNDS, Macrobond as of 05/09/2023

สอดคล้องกับดัชนีชี้นำทางเศรษฐกิจอย่าง Conference Board Leading Economic Indicator, ISM Manufacturing PMI และ Conference Board CEO Confidence ที่ส่งสัญญาณผ่านพ้นจุดต่ำสุดไปแล้ว ทำให้กิจกรรมทางเศรษฐกิจของฝั่งสหรัฐฯ มีโอกาสฟื้นตัว

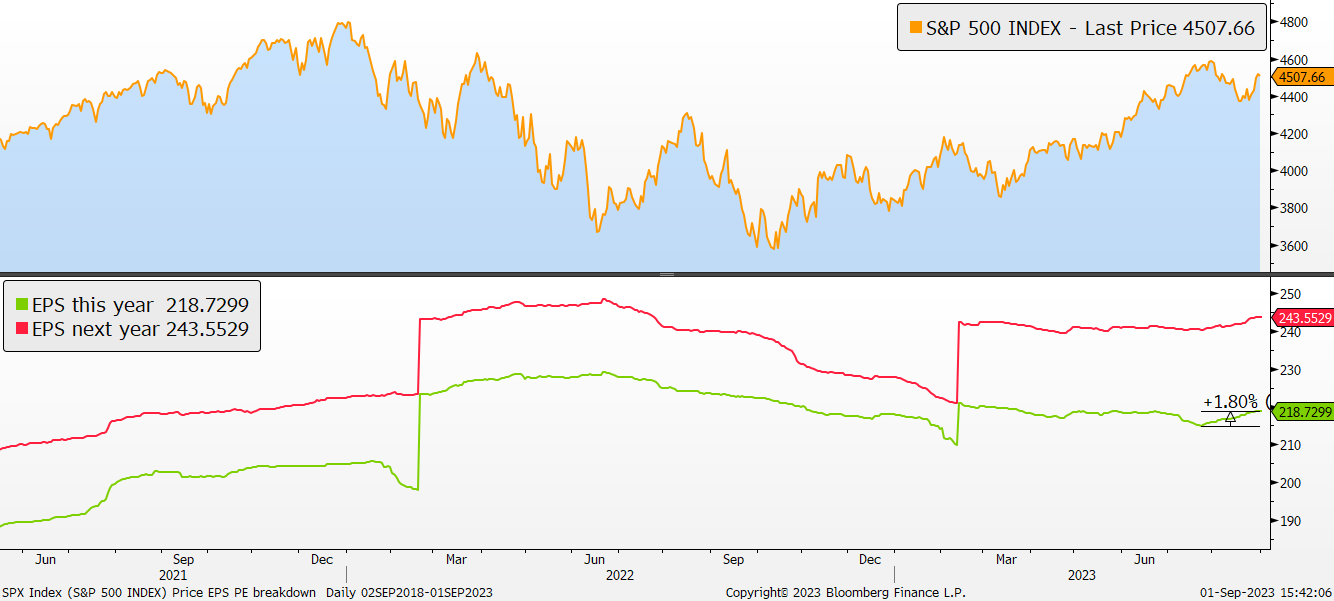

รูปที่ 5: การคาดการณ์กำไรบริษัทจดทะเบียนของสหรัฐฯ ปี 2023 และ 2024 | Source: FINNOMENA FUNDS, Bloomberg as of 05/09/2023

เมื่อพิจารณาไปยังการคาดการณ์ผลประกอบการของบริษัทจดทะเบียนในสหรัฐฯ พบว่า ผลประกอบการที่ออกมาดีกว่าคาดในไตรมาสที่ 2/2023 และมุมมองของผู้บริหารต่อเศรษฐกิจที่ดีมากขึ้น หนุนให้นักวิเคราะห์ปรับคาดการณ์กำไรปี 2023 เพิ่มขึ้น 1.80% จากระดับต่ำสุดของปี 2023 ในเดือนกรกฏาคม สะท้อนถึง sentiment เชิงบวกที่มากขึ้นของนักวิเคราะห์ และช่วยหนุน momentum ของการลงทุนให้มีความน่าสนใจมากขึ้นในระยะต่อไป

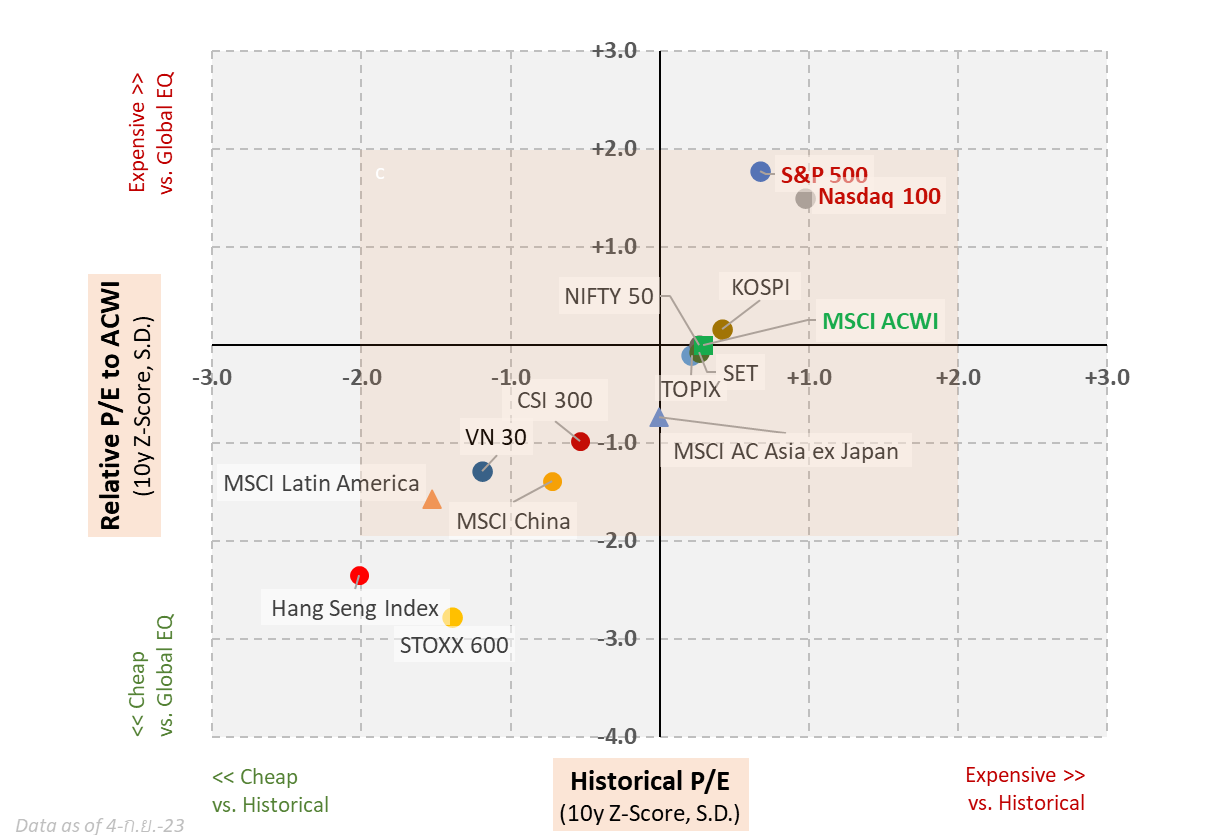

รูปที่ 6: ระดับ valuation ของดัชนีต่าง ๆ เทียบกับตัวเองในอดีตและหุ้นโลก | Source: FINNOMENA FUNDS, Bloomberg as of 05/09/2023

เมื่อประกอบกับการปรับฐานของตลาดในช่วงสิงหาคม จากความกังวลในการปรับอันดับเครดิตธนาคารพานิชย์สหรัฐฯ รวมถึงการลดความเสี่ยงก่อนการประชุม Fed ที่ Jackson Hole ทำให้มูลค่าของตลาดหุ้นสหรัฐฯ คลายความตึงตัวลง ทั้งเมื่อเทียบกับตนเอง และเทียบกับทั่วโลก

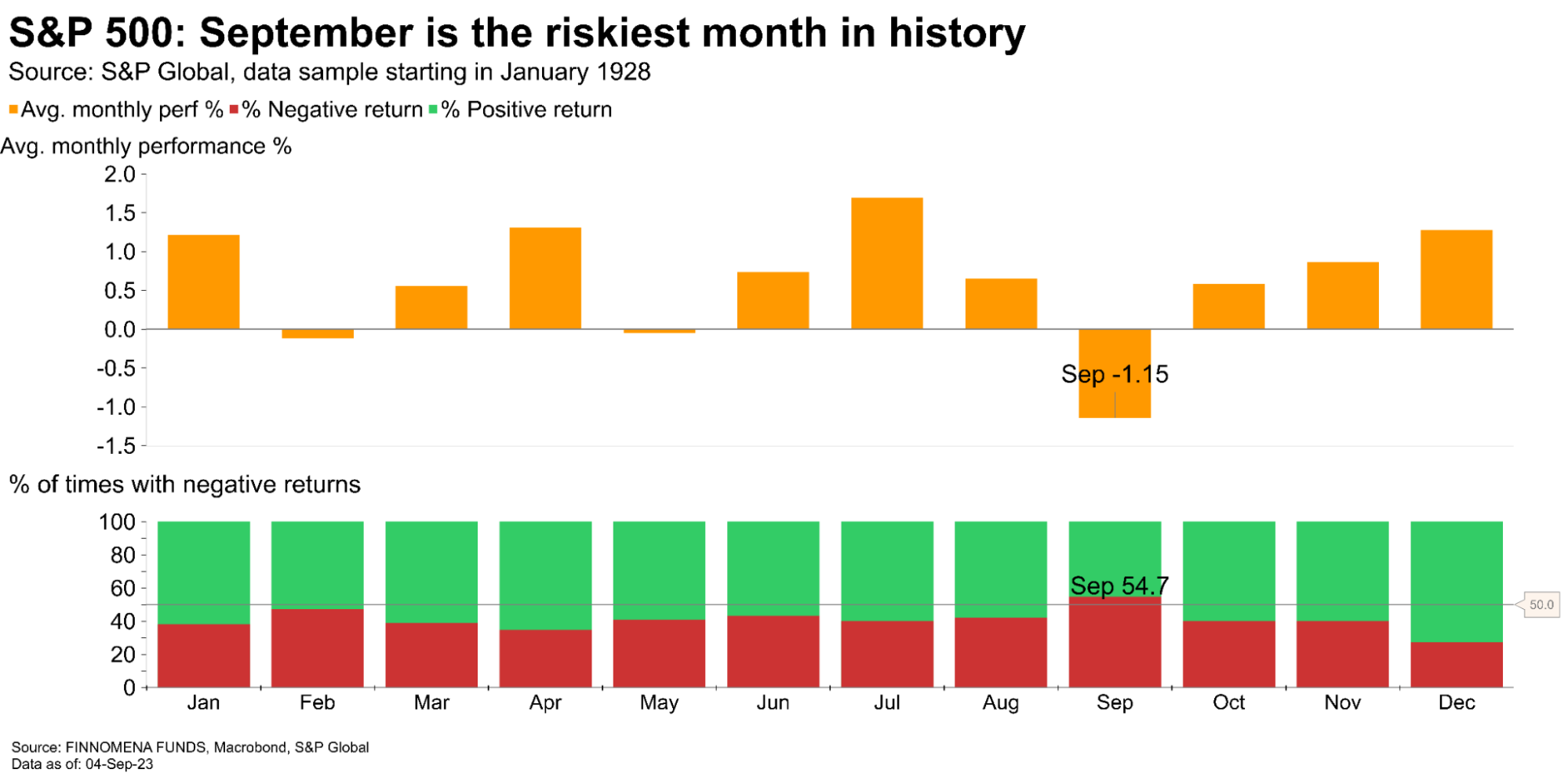

รูปที่ 7: ผลตอบแทนเฉลี่ยรายเดือนของ S&P 500 นับตั้งแต่ปี 1928 | Source: FINNOMENA FUNDS, Macrobond as of 05/09/2023

เมื่อมาพิจารณาถึงสถิติของดัชนี S&P 500 ในอดีตนับตั้งแต่ปี 1928 เดือนกันยายนเป็นเดือนที่ผลตอบแทนโดยเฉลี่ยปรับตัวเป็นลบมากที่สุดในรอบ 12 เดือน ทำให้เป็นจังหวะที่น่าสนใจในการเข้าไปสะสมหุ้นสหรัฐฯ ในเดือนกันยายน

ภาพเศรษฐกิจและตลาดหุ้นจีน

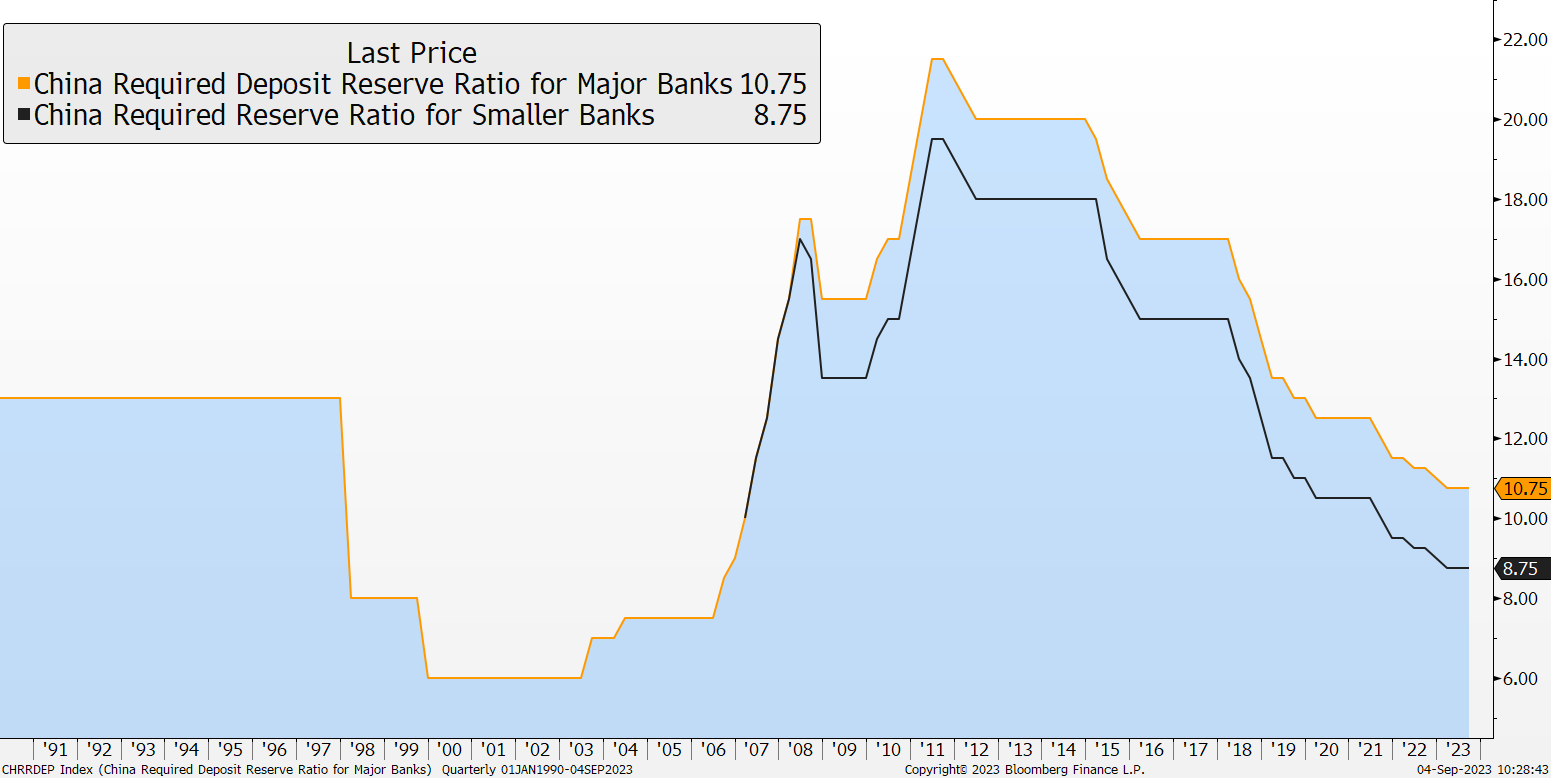

รูปที่ 8: Reserve Requirement Ratio ของธนาคารจีน | Source: FINNOMENA FUNDS, Bloomberg as of 05/09/2023

ตลาดหุ้นจีนยังเผชิญกับปัจจัยลบเพิ่มเติม จากเดิมที่เศรษฐกิจภายในประเทศชะลอตัวและตัวเลขการส่งออกถูกปรับลดประมาณการลงในปีนี้ ถูกซ้ำเติมด้วยการยื่นประกาศล้มละลายของ Evergrande (chapter 15 filing) และการประกาศยืดระยะเวลาชำระคูปองของ Country Garden ทำให้ความกังวลว่าปัญหาที่เกิดขึ้นมีแนวโน้มที่จะลุกลามหากไม่ได้รับการสนับสนุนจากรัฐบาลจีน ทั้งนี้ธนาคารกลางจีนได้ประกาศลด Reserve Requirement Ratio ในธนาคารพาณิชย์ทั้งขนาดใหญ่และเล็ก เพื่อกระตุ้นให้ธนาคารพาณิชย์สามารถปล่อยสินเชื่อให้กับภาคธุรกิจได้มากขึ้น

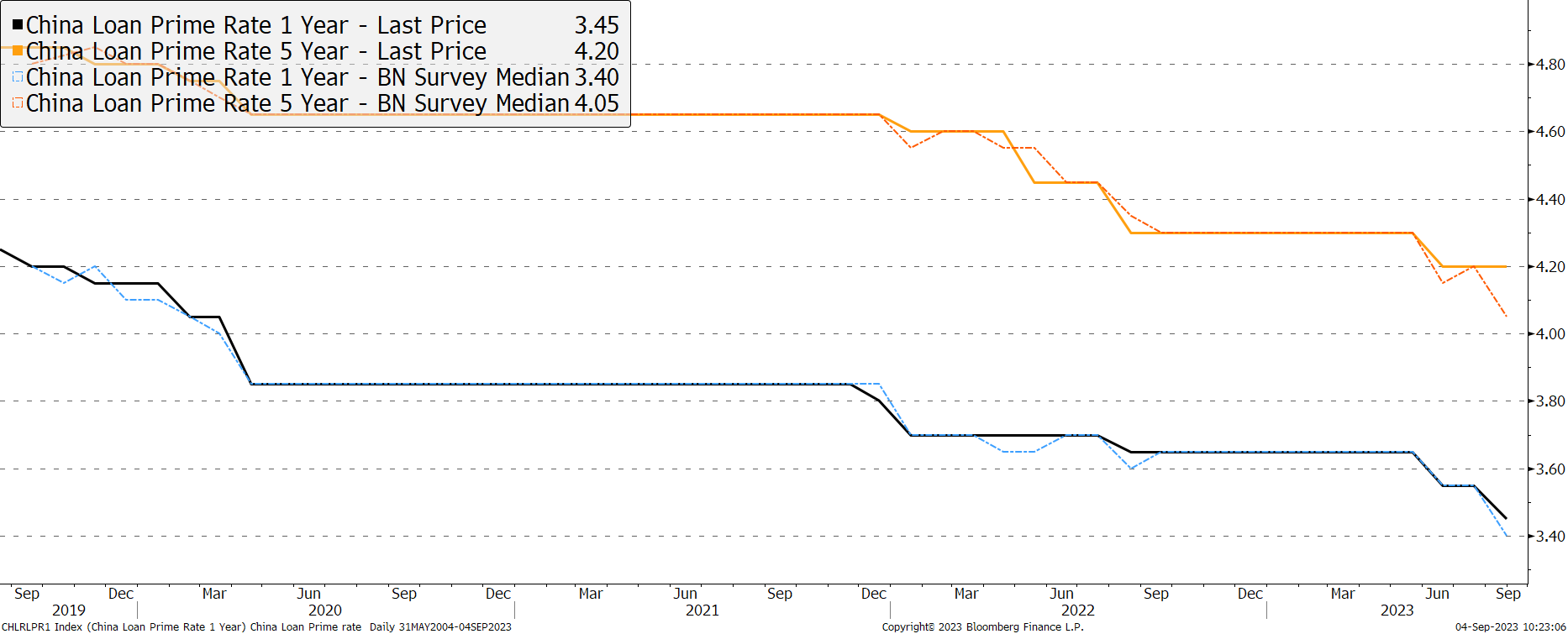

รูปที่ 9: China Loan Prime rate | Source: FINNOMENA FUNDS, Bloomberg as of 05/09/2023

การปรับลดอัตราดอกเบี้ย โดยเฉพาะลูกค้าชั้นดี (Loan Prime Rate – LPR) เป็นอีกมาตรการที่ถูกใช้ในการกระตุ้นเศรษฐกิจ โดยรัฐบาลจีนได้ประกาศคง LPR 5 ปี ไว้ที่ 4.2% และลด LPR 1 ปีลงมาที่ 3.45% จาก 3.55% เพื่อกระตุ้นความต้องการสินเชื่อของภาคเอกชนให้เพิ่มขึ้น นอกจากนี้ทางการจีนยังได้ปรับลด MLF ลงมาที่ระดับ 2.5% จากระดับ 2.65% เพื่อทำให้ธฯาคารพาณิชย์มีต้นทุนที่ถูกลงเมื่อต้องการสภาพคล่องจาก PBOC

นอกจากนั้นแล้วทางการจีนยังออกมาตรการสนับสนุนกลุ่มอสังหาริมทรัพย์อย่างต่อเนื่อง เช่น

- ต่ออายุสิทธิประโยชน์ทางภาษีหากอัพเกรดบ้านถึงปลายปี 2025

- ผ่อนคลายให้ประชาชนถูกจัดกลุ่มผู้ซื้อบ้านครั้งแรกได้ง่ายขึ้น

- ผู้ซื้อบ้านครั้งแรกสามารถเจรจาลดอัตราดอกเบี้ยได้

- ลดเงินดาวน์สู่ระดับ 20% สำหรับซื้อบ้านหลังแรก และ 30% สำหรับหลังต่อๆ ไป

- ประกาศสนับสนุนการปรับปรุงชุนชนหมู่บ้านเก่า

- กำหนดเพดานค่าคอมมิชชั่นด้านอสังหาริมทรัพย์ทั่วประเทศ

- ให้คำมั่นสัญญาเงินกู้พิเศษจำนวน 2 แสนล้านหยวน (28 พันล้านดอลลาร์) เพื่อให้แน่ใจว่าโครงการบ้านจัดสรรจะส่งมอบได้สำเร็จ

อีกทั้งยังมีมาตรการสนับสนุนตลาดทุนโดยตรง เช่น

- สนับสนุนการซื้อหุ้นคืนเพื่อพยุงราคาหุ้น และเสริมสร้างอัตราส่วนการเงินบริษัท

- ลดภาษีอากรแสตมป์ซื้อขายหุ้นจาก 0.10% เป็น 0.05%

- ชะลอการอนุมัติ IPO ในช่วงที่ตลาดยังมีความผันผวนสูง เพื่อป้องกันราคาหุ้นที่เข้าซื้อขายต่ำกว่า IPO

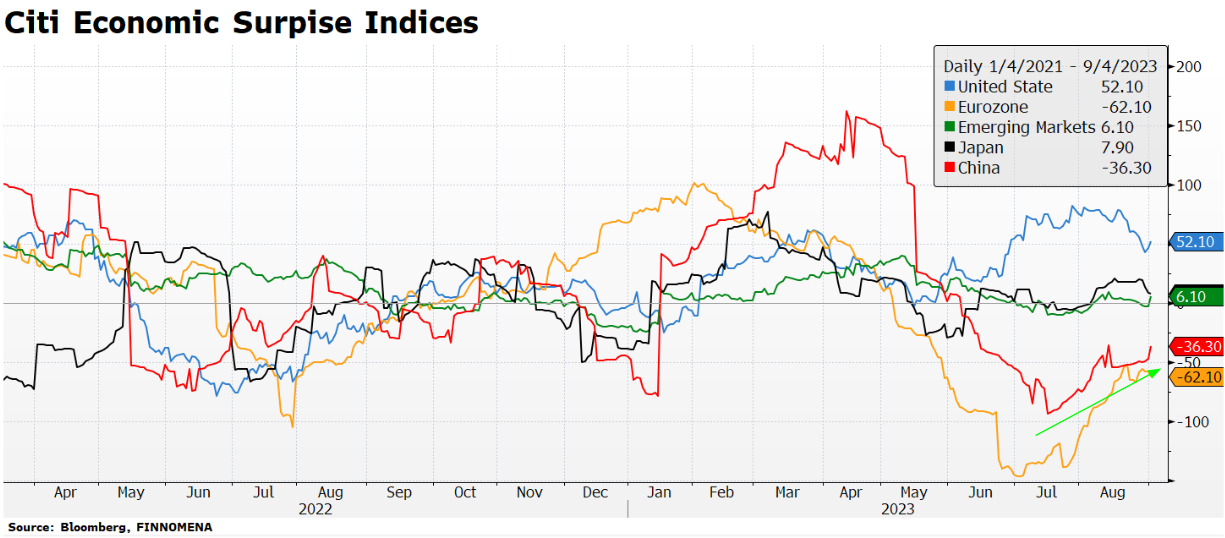

รูปที่ 10: Citi Economic Surprise Index | Source: FINNOMENA FUNDS, Bloomberg as of 05/09/2023

ส่งผลให้ตัวเลขสำคัญทางเศรษฐกิจเริ่มประกาศออกมาเริ่มแย่กว่าคาดการณ์น้อยลง สะท้อนการรับรู้ข่าวร้ายไปมากแล้ว และการฟื้นตัวของตัวเลขสำคัญด้านเศรษฐกิจ อาทิ ดัชนีผู้จัดการฝ่ายจัดซื้อภาคอุตสาหกรรมทั้งจาก China Federation of Logistics & Purchasing ซึ่งเป็นหน่วยงานของภาครัฐที่ประกาศออกมา 49.7 จุดยังอยู่ในแดนหดตัว แต่ดีกว่าคาด และจาก Caixin ซึ่งเป็นหน่วยงานภาครัฐที่ประกาศออกมา 51.0 จุดทั้งดีกว่าคาดและกลับมาอยู่ในแดนขยายตัวอีกครั้ง

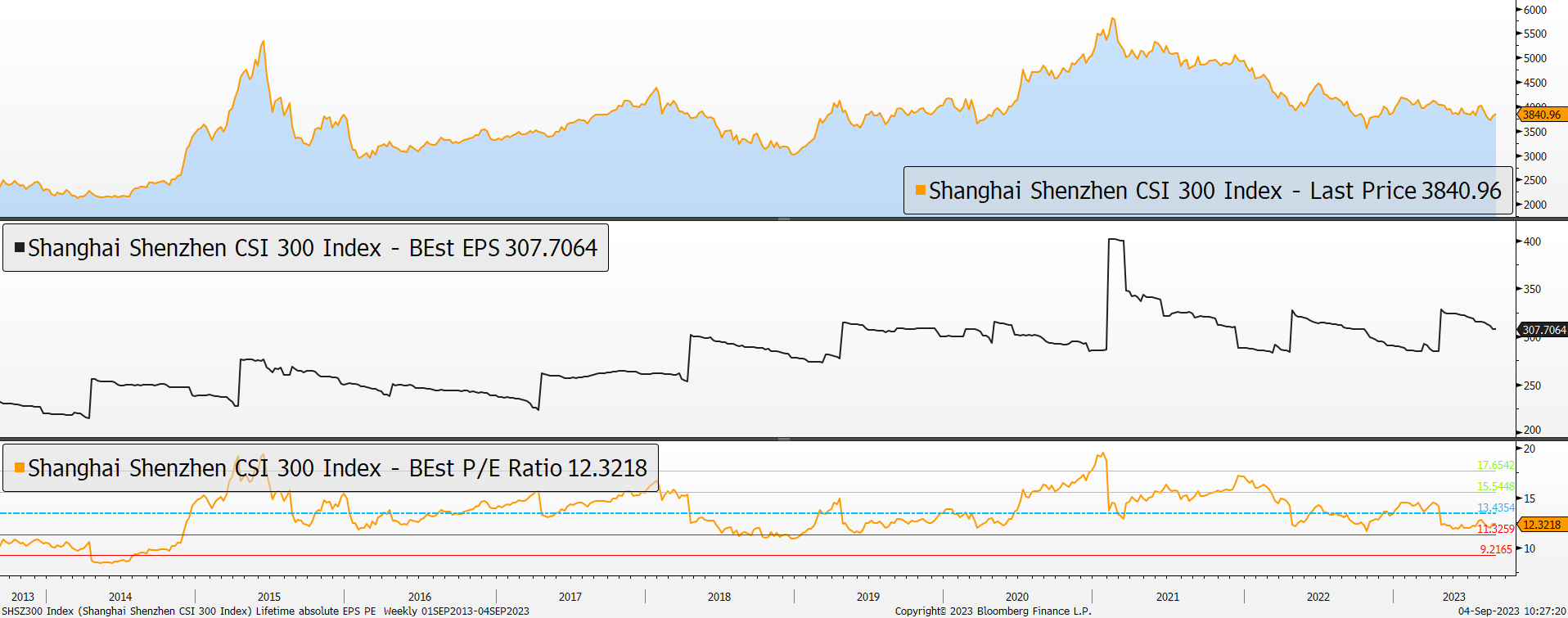

รูปที่ 11: ดัชนี CSI 300 คาดการณ์ EPS และ PE | Source: FINNOMENA FUNDS, Macrobond as of 05/09/2023

เมื่อพิจารณาในแง่ของคาดการณ์ผลประกอบการ ยังไม่เห็นสัญญาณการฟื้นตัวจากการประกาศผลประกอบการไตรมาสล่าสุดที่ยังแย่กว่าคาด และมาตรการกระตุ้นเศรษฐกิจที่แม้ว่าจะค่อย ๆ ประกาศออกมาอย่างต่อเนื่อง แต่อาจจะยังไม่มากพอในมุมมองของนักวิเคราะห์ อย่างไรก็ตามเมื่อพิจารณาในแง่ของ valuation พบว่าดัชนี CSI300 ตลาดหุ้นจีนยังอยู่ในระดับที่ถูกเมื่อเทียบกับอดีต เมื่อประกอบกับมุมมองของ FINNOMENA FUNDS Investment Team ที่ประเมินว่าท่าทีของทางการจีนมีแนวโน้มในการกระตุ้นเศรษฐกิจมากขึ้น ทำให้มีโอกาสที่จะออกมาตรการกระตุ้นเพิ่มเติม จึงยังแนะนำทยอยสะสมหุ้นจีนเพื่อรับโอกาสสร้างผลตอบแทนในอนาคต

ภาพเศรษฐกิจและตลาดหุ้นเวียดนาม

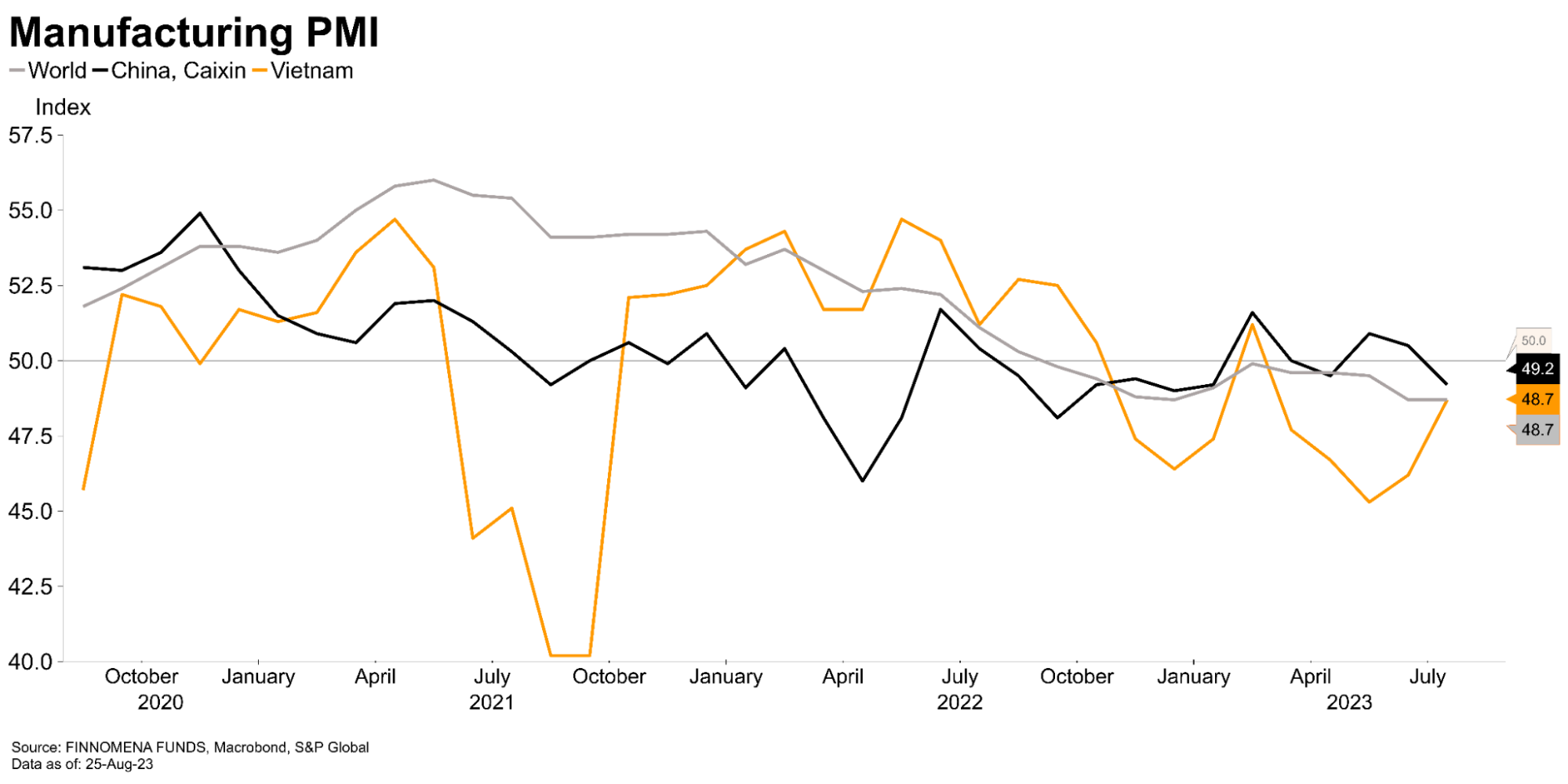

รูปที่ 12: Manufacturing PMI ของโลก จีน เวียดนาม | Source: FINNOMENA FUNDS, Macrobond as of 05/09/2023

เศรษฐกิจของเวียดนามเผชิญความท้าทายในปีที่เศรษฐกิจโลกชะลอตัวลง โดยภาคการผลิตของเวียดนามซึ่งเป็นผู้ส่งออกหลักของโลกชะลอตัวตามมา ทั้งนี้ในไตรมาสสองที่ผ่านมา เราเห็นการฟื้นตัวของภาคการผลิตผ่านดัชนีผู้จัดการฝ่ายจัดซื้อ (PMI) และยังคงฟื้นตัวต่อเนื่องในเดือนที่ผ่านมา แม้ปัจจุบันจะอยู่ที่ระดับต่ำกว่าโซนขยายตัวที่ 48.7 จุด

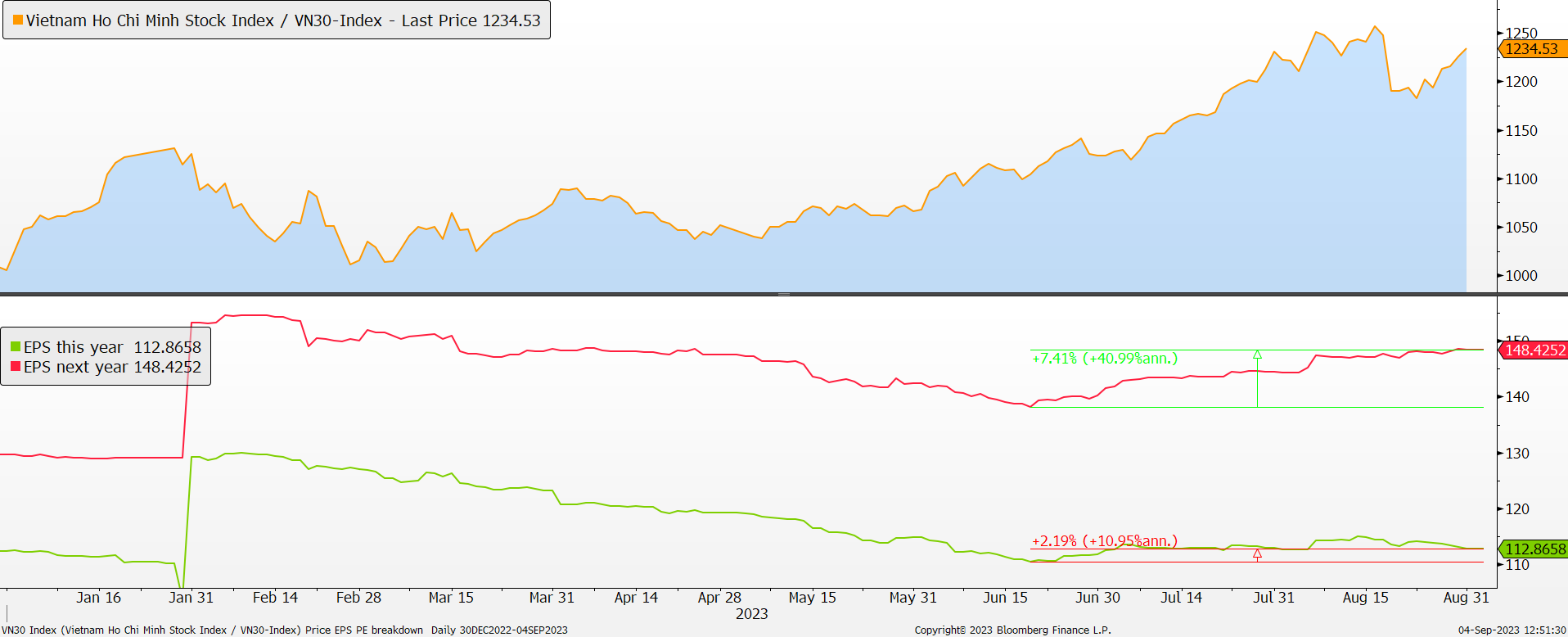

รูปที่ 13: ดัชนี VN30 และคาดการณ์ EPS ปี 2023 และ 2024 | Source: FINNOMENA FUNDS, Bloomberg as of 05/09/2023

ดัชนี VN30 ถูกปรับประมาณการกำไรขึ้นมาจากจุดต่ำสูดอย่างต่อเนื่อง โดยคาดการณ์กำไรในปีนี้ ใน 2Q23 ปรับตัวขึ้นมาจากจุดต่ำสุดประมาณ 11% และในปีหน้าคาดการณ์กำไรเติบโตขึ้นมาจากจุดต่ำสุดแล้ว 41% สะท้อนมุมมองเชิงบวกของนักลงทุนหุ้นเวียดนาม

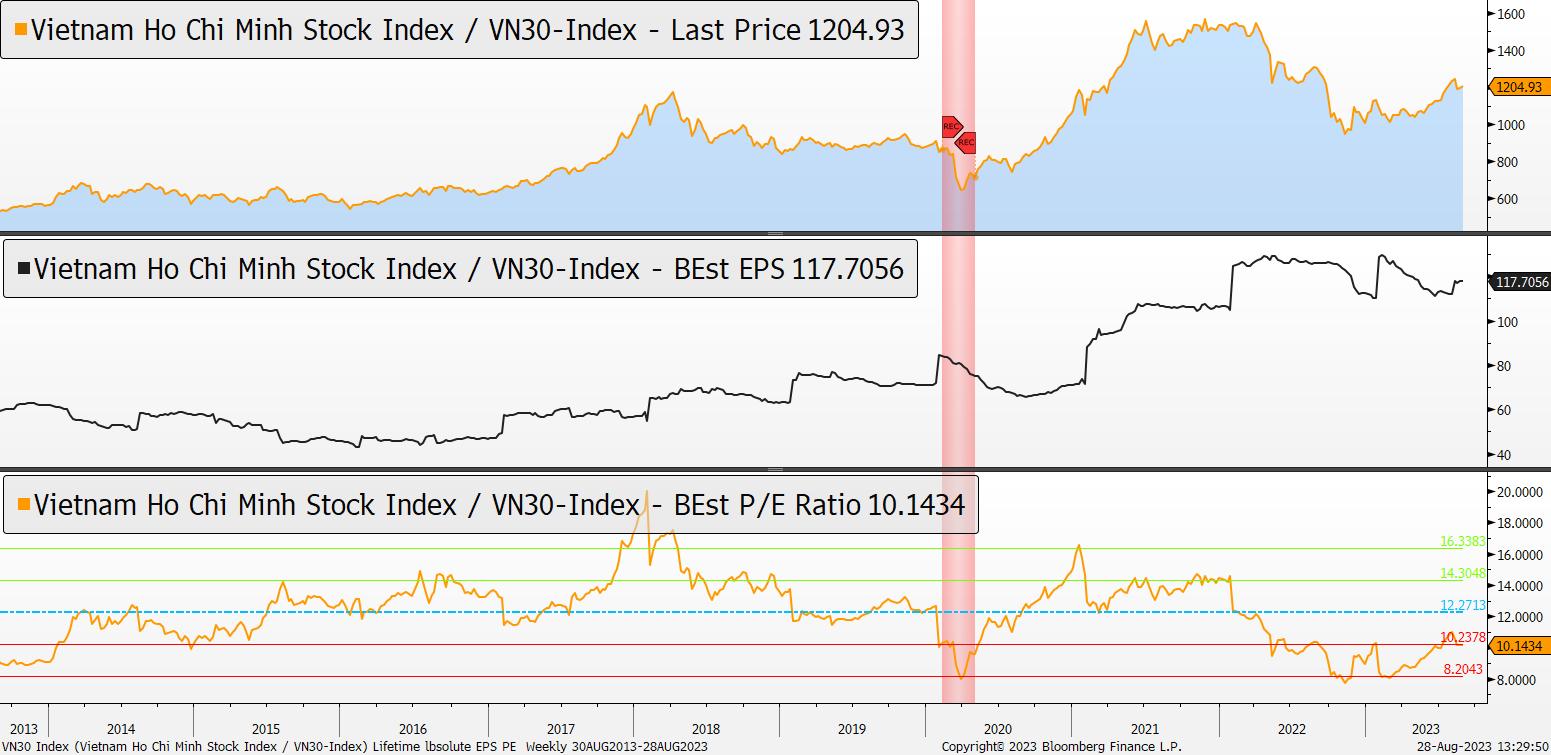

รูปที่ 14: ดัชนี VN30 คาดการณ์ EPS และ PE | Source: FINNOMENA FUNDS, Bloomberg as of 05/09/2023

อีกทั้ง valuation ที่ยังคงถูกกว่าค่าเฉลี่ยระยะยาว โดยปัจจุบันอยู่ที่ 10.1 เท่า ทำให้ยังมีโอกาสการลงทุนในกองทุนเวียดนามพร้้อมกับความเสี่ยงด้านมูลค่าที่ไม่สูง

FINNOMENA FUNDS Investment Team ยังคงแนะนำลงทุนในเวียดนามอย่างต่อเนื่องจากปัจจัยด้านมหภาคที่ค่อย ๆ ฟื้นตัวขึ้นมาตามทิศทางเศรษฐกิจโลกที่มีพัฒนาการในเชิงบวกมากขึ้น โดยเฉพาะสหรัฐฯ ที่เป็นคู่ค้าสำคัญ ประกอบกับรัฐบาลที่เน้นการส่งเสริมเศรษฐกิจและการบริโภคในประเทศ ผ่านการลดดอกเบี้ย การลด vat ด้าน ผลประกอบการที่ยังมีแนวโน้มเติบโต และ valuation ที่ยังไม่สูง ทำให้ยังมีโอกาสการลงทุนในเวียดนามได้

ภาพเศรษฐกิจและตลาดหุ้นเกาหลีใต้

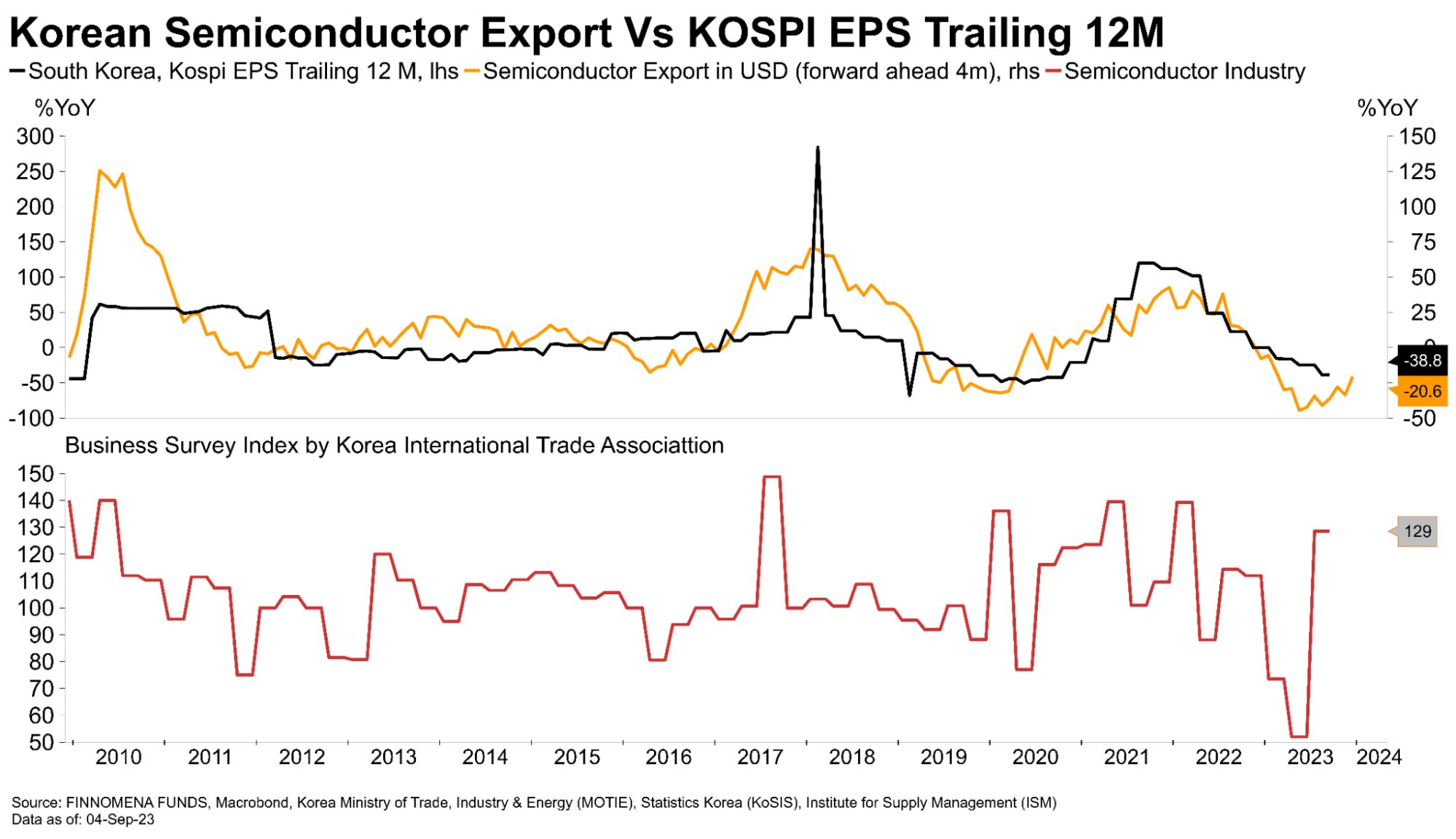

รูปที่ 15: ยอดส่งออก semiconductor เกาหลีใต้ และ 12M Trailing EPS | Source: FINNOMENA FUNDS, Macrobond as of 04/09/2023

แม้เกาหลีใต้ประกาศยอดส่งออกในเดือนสิงหาคมออกมาชะลอตัวลง 8.4%YoY แต่เป็นการชะลอตัวลงน้อยกว่าคาดที่ 11.8% และชะลอตัวลดลงจากเดือนกรกฎาคมที่ 16.4% ทำให้มียอดเกินดุลในเดือนที่ผ่านมาที่ 870 ล้านดอลลาร์สหรัฐฯ

โดยประเด็นสำคัญอยู่ที่ยอดการส่งออกชิ้นส่วน semiconductor ที่เริ่มกลับมาฟื้นตัว ซึ่งเมื่อเราเปรียบเทียบกับการเคลื่อนไหวของกำไรต่อหุ้นของดัชนี KOSPI จะพบว่ายอดการส่งออกชิ้นส่วน semiconductor จะนำหน้าอัตรากำไรต่อหุ้นของดัชนี KOSPI อยู่ประมาณ 4 เดือนโดยประมาณ ทำให้การฟื้นตัวของภาคการส่งออกเกาหลีใต้เป็นปัจจัยบวกที่จะสนับสนุนการปรับตัวขึ้นของดัชนี KOSPI

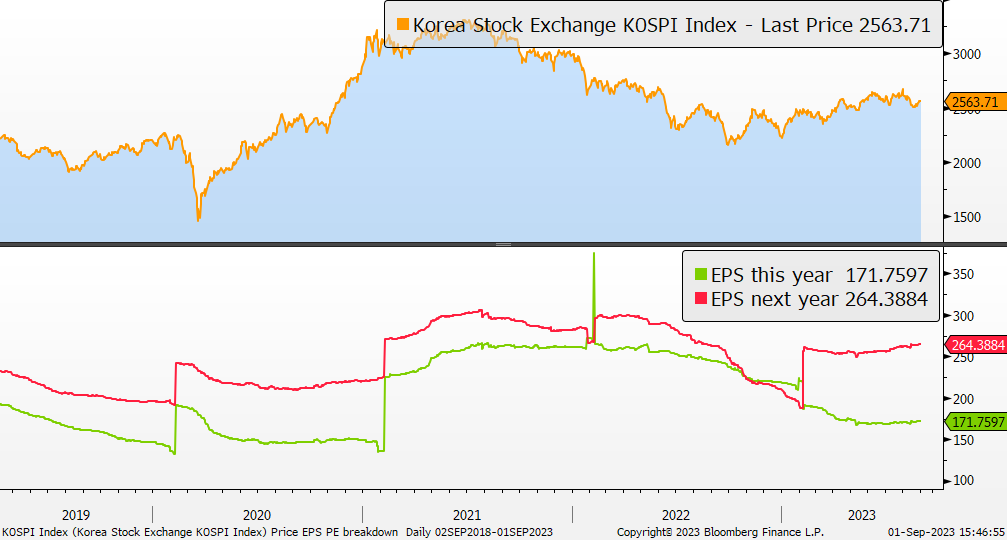

รูปที่ 16: ดัชนีหุ้นเกาหลีใต้ และคาดการณ์ EPS ปี 2023 และ 2024 | Source: FINNOMENA FUNDS, Macrobond as of 04/09/2023

คาดการณ์กำไรต่อหุ้นของดัชนี KOSPI ในปี 2023 อยู่ที่ระดับ 171.8 วอนเกาหลีใต้ต่อหุ้น เทียบกับปี 2024 ที่ปรับตัวเพิ่มขึ้นมาอยู่ที่ 264.4 วอนเกาหลีใต้ต่อหุ้น ปรับตัวเพิ่มขึ้นมาถึง 53.9% โดยเป็นผลจากการระบายสต็อกสินค้าของลูกค้าใกล้สิ้นสุดลง และ cycle การกลับมา restock สินค้าของชิ้นส่วนอิเล็กทรอนิกส์ โดย แผนเปิดตัว iPhone 15 series และความร่วมมือของ Nvidia และ Samsung เป็นอีกปัจจัยหนุนที่ทำให้ความต้องการใช้ memory chip ในอุตสาหกรรมเพิ่มขึ้น

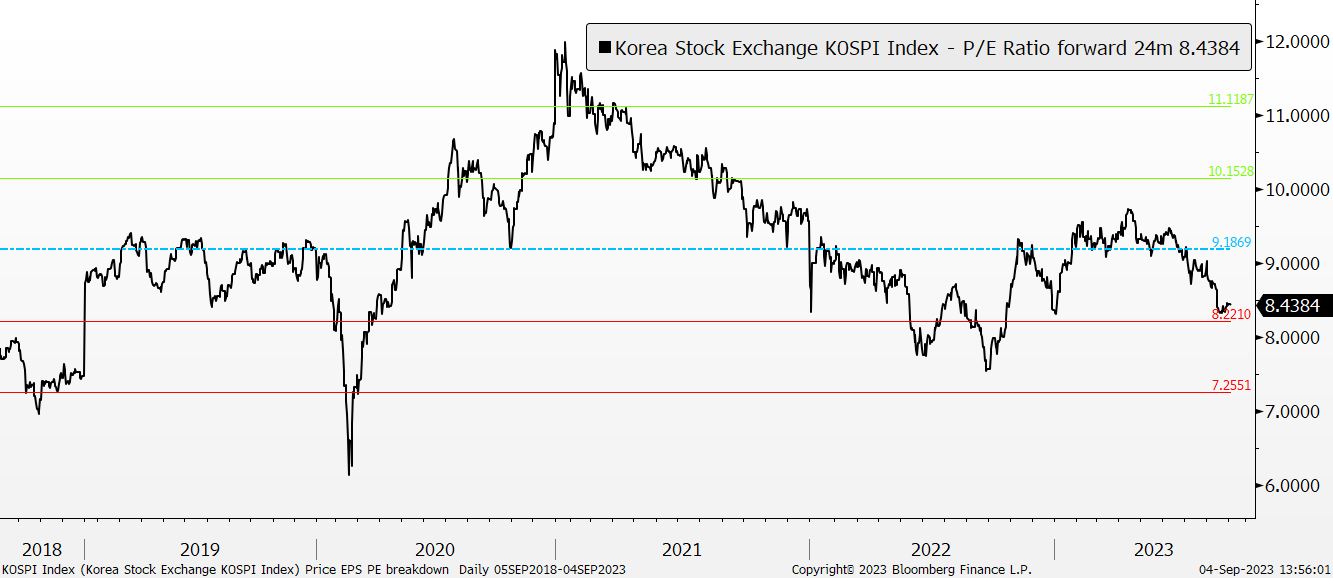

รูปที่ 17: 24M Forward P/E ของดัชนี KOSPI | Source: FINNOMENA FUNDS, Bloomberg as of 04/09/2023

ด้าน Valuation ของดัชนี KOSPI ต้องคำนึงถึง EPS ของดัชนีที่มีความเป็นวัฏจักรคล้ายกับสินค้าโภคภัณฑ์ จึงจำเป็นต้องมองข้าม 2023E (Molodovsky Effect) ทำให้ 24M Forward PE ของดัชนี KOSPI อยู่ที่ระดับ 8.4 เท่า เทียบเท่ากับระดับ -1 S.D. เมื่อเทียบกับตวเองในช่วง 5 ปีที่ผ่านมา ซึ่งมี valuation ที่ถูกเมื่อเทียบกับการเติบโตของกำไรในช่วง 24 เดือนข้างหน้า และยังถูกกว่าอุตสาหกรรม semiconductor

FINNOMENA FUNDS Investment Team แนะนำลงทุนในหุ้นเกาหลีใต้ในพอร์ต GAR รอบการปรับพอร์ตเดือนสิงหาคมที่ผ่านมา และผ่าน MEVT call ในกองทุน SCBKEQTG

มุมมองตราสารหนี้ทั่วโลก (Global Bond)

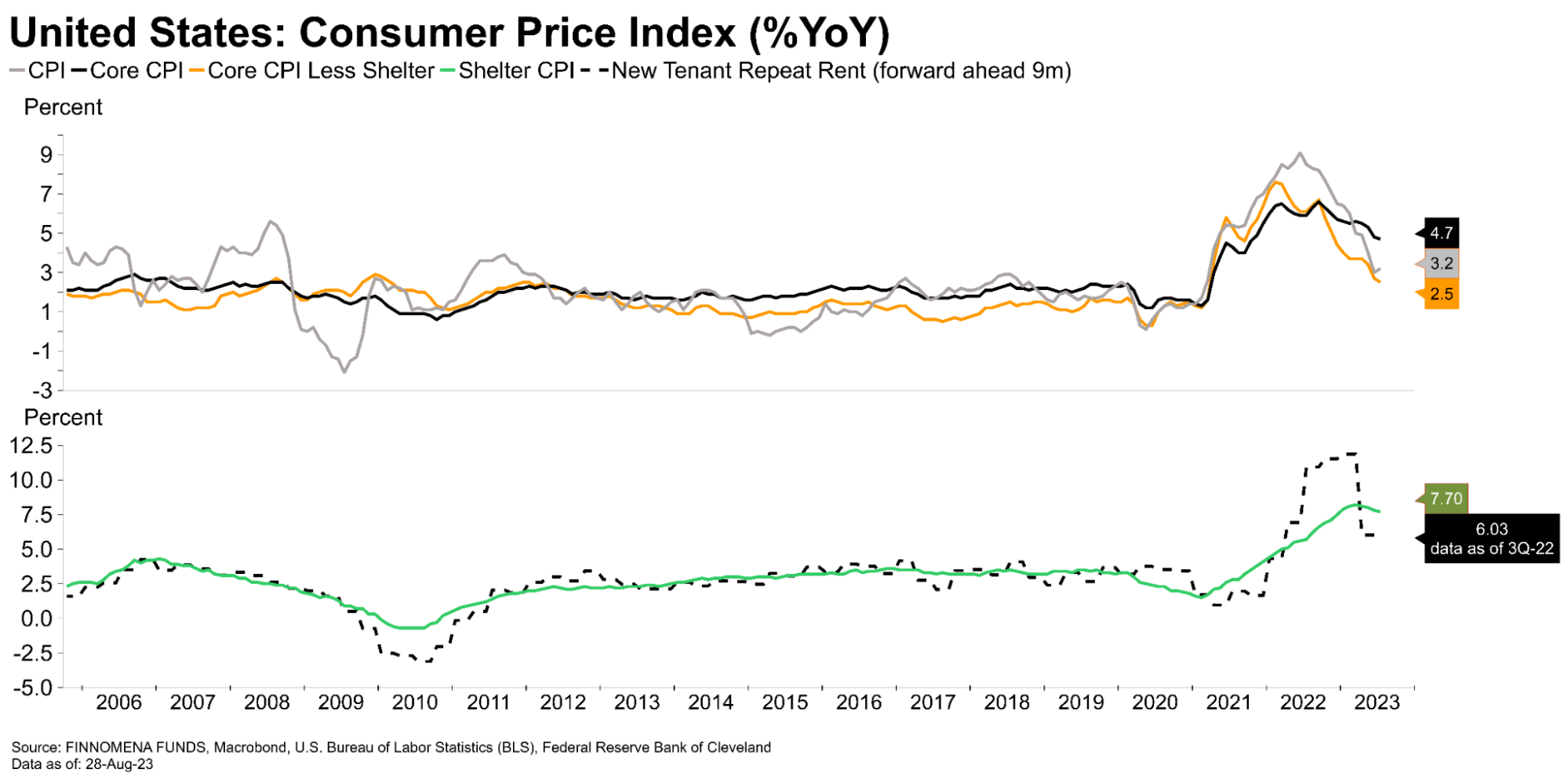

รูปที่ 17: ดัชนีราคาผู้บริโภคสหรัฐฯ และอัตราการเช่าซ้ำของผู้เช่าใหม่ | Source: FINNOMENA FUNDS, Bloomberg as of 28/08/2023

ด้านดัชนีราคาผู้บริโภคสหรัฐฯ (US CPI) ปัจจัยหลักที่สร้างแรงกดดันให้ Fed ปรับขึ้นอัตราดอกเบี้ยขึ้นมาสู่ระดับสูงสุดในรอบ 17 ปี มีแนวโน้มปรับตัวลงสู่กรอบเป้าหมาย อีกทั้งเงินเฟ้อด้านที่อยู่อาศัย ซึ่งเป็นเงินเฟ้อฝั่ง service ที่ขยายตัวขึ้นมากในช่วงที่ผ่านมา เริ่มปรับตัวลงมา

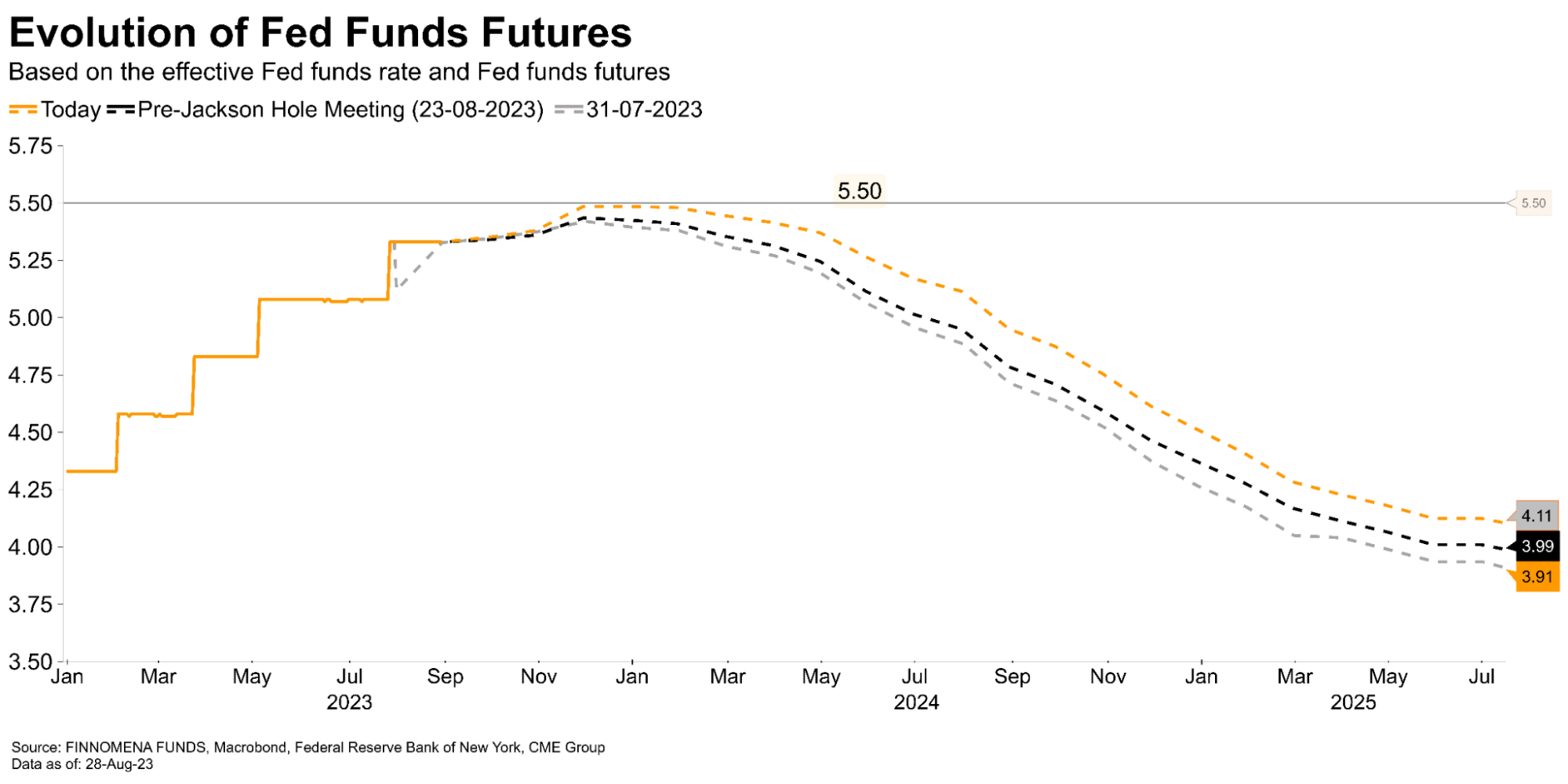

รูปที่ 18: อัตราดอกเบี้ยนโยบายสหรัฐ และคาดการณ์การเปลี่ยนแปลง | Source: FINNOMENA FUNDS, Bloomberg as of 28/08/2023

หลังการสัมมนาที่ Jackson Hole นักลงทุนคาดว่า Fed จะขึ้นดอกเบี้ยอีกครั้งในปีนี้ ที่ระดับ 5.25-5.50% ปรับขึ้นจากผลสำรวจก่อนการประชุมและเดือนก่อนหน้า สะท้อนว่าตลาดได้ price in ข้อมูลการขึ้นดอกเบี้ยไปบางส่วนแล้ว

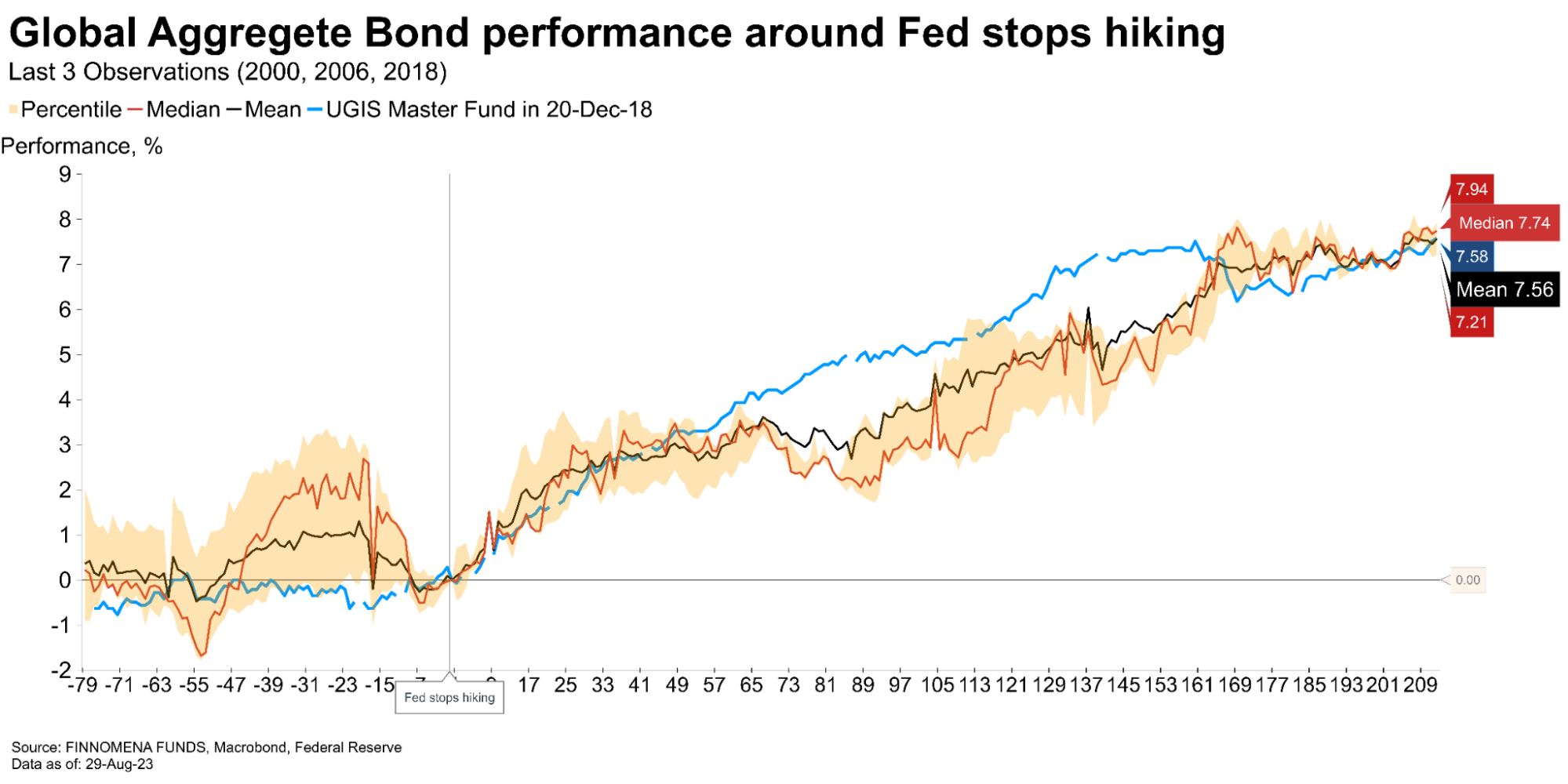

รูปที่ 19: สถิติผลตอบแทนของตราสารหนี้โลกหลัง Fed หยุดขึ้นอัตราดอกเบี้ย | Source: FINNOMENA FUNDS, Bloomberg as of 28/08/2023

สถิติผลตอบแทนโดยเฉลี่ยเมื่อเข้าลงทุนหลังจาก Fed หยุดขึ้นดอกเบี้ย ให้ผลตอบแทนเฉลี่ยที่ 7% เป็นปัจจัยสนับสนุนที่ทำให้การลงทุนในตราสารหนี้โลกมีความน่าสนใจ

FINNOMENA FUNDS Investment Team จึงแนะนำปรับเพิ่มน้ำหนักการลงทุนในหุ้นสหรัฐฯ และหุ้นโลก หลังจากการปรับตัวลงของตลาดและทำให้ valuation ตึงตัวน้อยลงกว่าช่วงก่อนหน้า เพื่อรับโอกาสการสร้างผลตอบแทนจาก Sentiment ที่ดีมากขึ้น ทั้งในพอร์ต GAR และ GIF เพื่อเพิ่มโอกาสการไปถึงเป้าหมายของพอร์ตการลงทุน

และเพิ่มน้ำหนักการลงทุนในตราสารหนี้โลก เมื่อแนวโน้มการขึ้นดอกเบี้ยสรัฐฯ ใกล้สิ้นสุดในพอร์ต GCP และ RIS เพื่อเพิ่มผลตอบแทนส่วนเพิ่มแทนกองทุนตราสารหนี้ไทย และเพิ่มกระแสเงินสดในพอร์ต RIS โดยยังเน้นคุมความเสี่ยงและความผันผวนของทั้งสองพอร์ตให้อยู่ในระดับต่ำ

อย่างไรก็ตาม แม้เศรษฐกิจสหรัฐฯ จะไม่เข้าสู่ภาวะถดถอยในปี 2023 แต่ยังมีความเสี่ยงเศรษฐกิจชะลอตัวในปี 2024 อยู่ เราจึงแนะนำเข้าลงทุนในกองทุนที่มีการควบคุมความเสี่ยงที่ดี อย่าง AFMOAT-HA และ ABGDD-R เพื่อรับโอกาสสร้างผลตอบแทนบนความเสี่ยงที่เหมาะสม

AFMOAT-HA

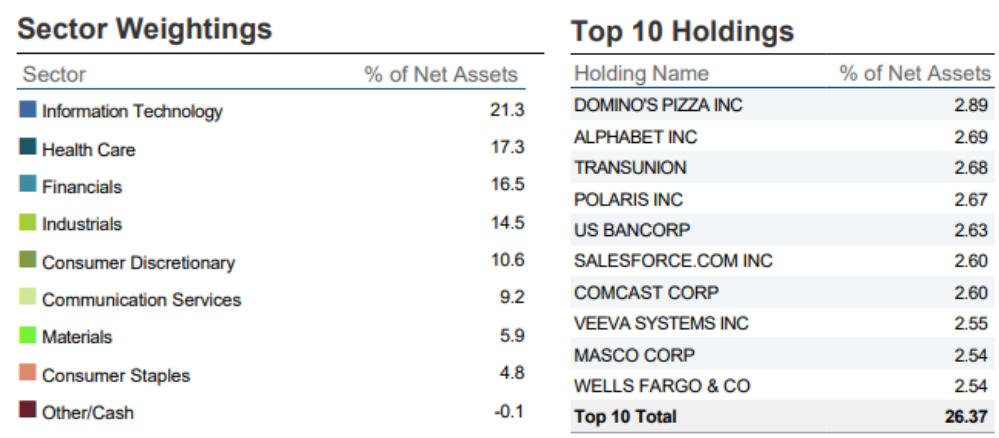

รูปที่ 20: สัดส่วนการลงทุนใน MOAT ETF | Source: Fund Factsheet กองทุน AFMOAT-HA as of 29/08/2023

AFMOAT-HA มีนโนบายลงทุนในหน่วยลงทุนของกองทุน VanEck Morningstar Wide Moat ETF (กองทุนหลัก) เพียงกองทุนเดียว และมีการป้องกันความเสี่ยงด้านอัตราแลกเปลี่ยนไม่น้อยกว่า 90% และกองทุนมุ่งหวังให้ผลกระกอบการ เคลื่อนไหวตามกองทุนหลัก โดยกองทุนหลักใช้กลยุทธ์การบริหารกองทุนเชิงรับ (Passive management strategy)

ABGDD-R

รูปที่ 21: สัดส่วนการลงทุนในกองทุน ABGDD-R | Source: Fund Factsheet กองทุน ABGDD-R as of 29/08/2023

ABGDD-R มีนโยบายลงทุนผ่านกองทุนหลัก abrdn SICAV I – Global Dynamic Dividend Fund Z Gross MInc USD ที่เน้นลงทุนในหุ้นทั่วโลกที่มีรายได้และกำไรมั่นคง สามารถจ่ายปันผลได้สม่ำเสมอ และเลือกลงทุนแบบ bottom-up โดยกระจายการลงทุนใน 80-100 หลักทรัพย์ โดยมีประวัติปันผลในรอบ 10 ปีที่ผ่านมา 5-7% ต่อปี และสามารถรักษา Drawdown ได้ต่ำกว่าหุ้นโลกสม่ำเสมอตั้งแต่จัดตั้ง

UGIS-N

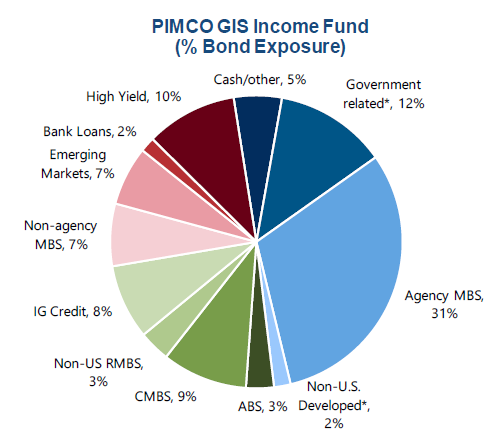

รูปที่ 22: สัดส่วนการลงทุนใน PIMCO GIS Income fund | Source: Fund Factsheet กองทุน UGIS-N as of 29/08/2023

UGIS-N กองทุนหลัก PIMCO GIS Income Fund บริหารการลงทุนแบบ Active บนตราสารหนี้ที่หลากหลาย ทั่วโลก ทั้งพันธบัตรรัฐบาล ตราสารหนี้ของธนาคารที่มีกฎหมายเฉพาะจัดตั้งขึ้น, ตราสารหนี้ภาคเอกชน และอื่นๆ เพื่อสร้างผลตอบแทนจากรายได้สม่ำเสมอแบบ Income Fund ส่งผลให้สามารถสร้างผลตอบแทนที่เหนือกว่าดัชนีเปรียบเทียบอย่างตราสารหนี้ทั่วโลก และกลุ่มเดียวกันได้อย่างสม่ำเสมอ เหมาะสมแก่การถือครองในระยะยาว

ศึกษารายละเอียดของกองทุนเพิ่มเติมได้ที่ https://www.finnomena.com/fund/

FINNOMENA FUNDS Portfolio Recommendation

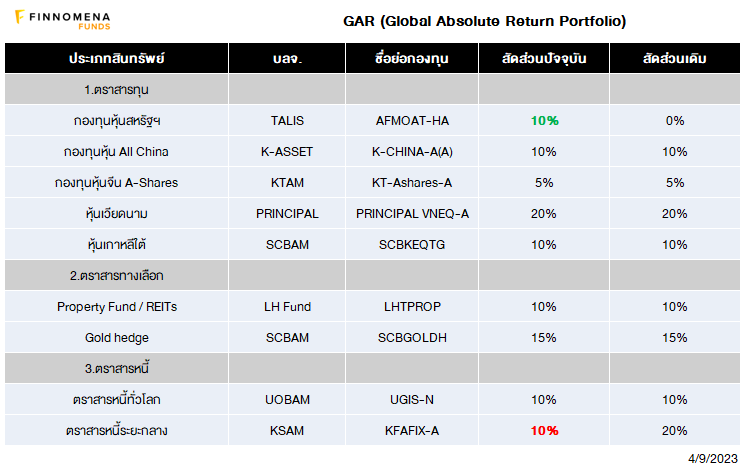

รูปที่ 23: FINNOMENA FUNDS GAR Portfolio Source: FINNOMENA FUNDS as of 04/09/2023

ความเสี่ยงเศรษฐกิจถดถอยในสหรัฐฯ ลดลงมาก ในขณะ valuation ตึงตัวน้อยลง หนุนให้การเพิ่มน้ำหนักการลงทุนในหุ้นสหรัฐฯ มีความน่าสนใจ

FINNOMENA FUNDS Investment Team จึงแนะนำเพิ่มน้ำหนักการลงทุนใน AFMOAT-HA ในพอร์ต GAR เพื่อรับโอกาสการลงทุนบนกองทุนรวมหุ้นสหรัฐฯ ที่มีปราการสูง ซึ่งช่วยควบคุมความผันผวนของพอร์ตการลงทุนได้

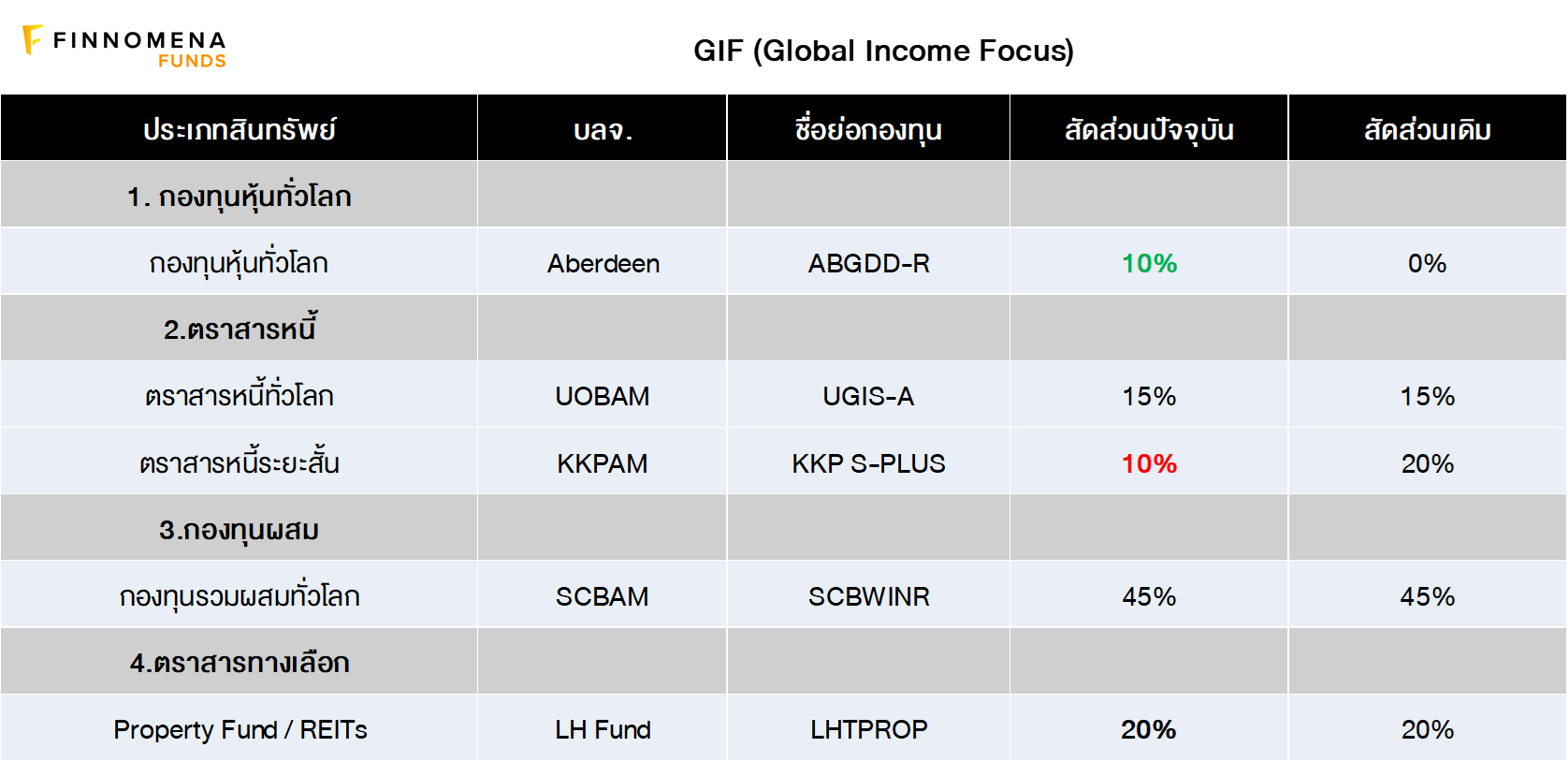

รูปที่ 24: FINNOMENA FUNDS GIF Portfolio | Source: FINNOMENA FUNDS as of 04/09/2023

- แนะนำลดสัดส่วนการลงทุน KKP S-PLUS 10%

- แนะนำเพิ่มสัดส่วนการลงทุนใน ABGDD-R 10%

ความเสี่ยงเศรษฐกิจถดถอยในสหรัฐฯ ลดลงมาก ในขณะ valuation ที่ตึงตัวน้อยลง หนุนให้การเพิ่มน้ำหนักการลงทุนในหุ้นโลกฯ มีความน่าสนใจ และเพื่อให้บรรลุเป้าหมายการจ่ายกระแสเงินสดที่ 3-5% ต่อปีของ GIF

FINNOMENA FUNDS Investment Team จึงแนะนำเพิ่มน้ำหนักการลงทุนใน ABGDD-R ในพอร์ต GIF เพื่อสร้างผลตอบแทนทั้งในรูปแบบของกระแสเงินสดจาก Auto-Redeem และการเติบโตของเงินต้นในระยะยาว พร้อมความเสี่ยงด้านการปรับตัวลงที่กองทุนสามารถควบคุมได้ดี

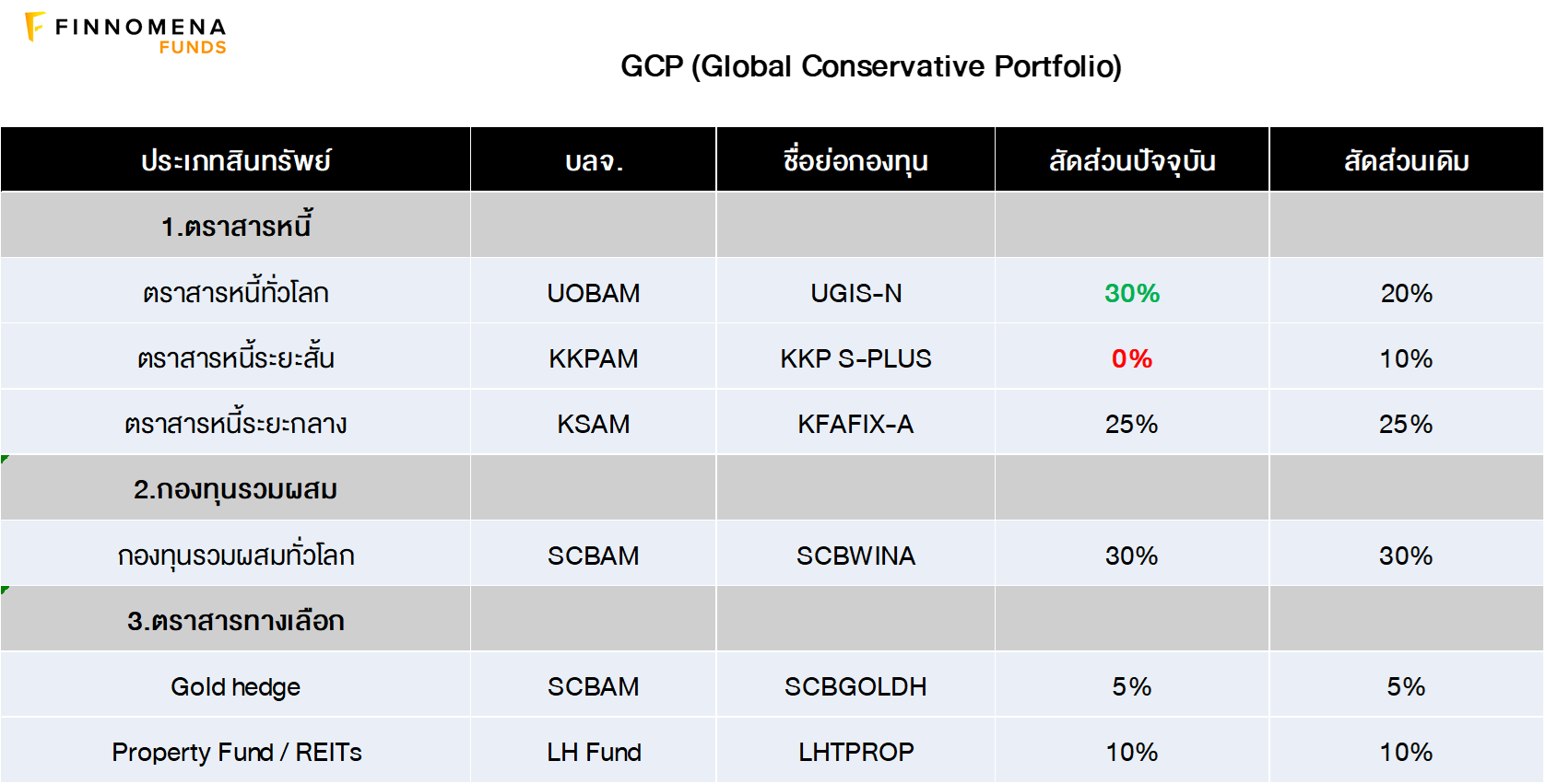

รูปที่ 25 : FINNOMENA FUNDS GCP Portfolio | Source: FINNOMENA FUNDS as of 04/09/2023

- แนะนำลดสัดส่วนการลงทุน KKP S-PLUS 10%

- แนะนำเพิ่มสัดส่วนการลงทุนใน UGIS-N 10%

การชะลอตัวลงของเงินเฟ้อภาคบริการสหรัฐฯ โดยเฉพาะเงินเฟ้อฝั่งที่อยู่อาศัย ทำให้เงินเฟ้อโดยรวมปรับตัวลงใกล้กรอบเป้าหมาย ส่งผลให้ขาขึ้นของดอกเบี้ยสหรัฐฯ ที่ใกล้สิ้นสุดเป็นผลดีต่อการลงทุนในตราสารหนี้โลก

FINNOMENA FUNDS Investment Team จึงแนะนำเพิ่มน้ำหนักการลงทุนใน UGIS-N ในพอร์ต GCP เพื่อโอกาสในการสร้างผลตอบแทนในการลงทุนตราสารหนี้โลกเมื่อปัจจัยกดดันด้านนโยบายทางการเงินผ่อนคลายลงอีกระดับผ่านกองทุนตราสารหนี้โลกที่มีการปรับเปลี่ยนกลยุทธ์การลงทุนให้เหมาะกับสถานการณ์ ซึ่งเหมาะกับนักลงทุนที่ไม่ต้องการความผันผวนสูงอย่าง GCP

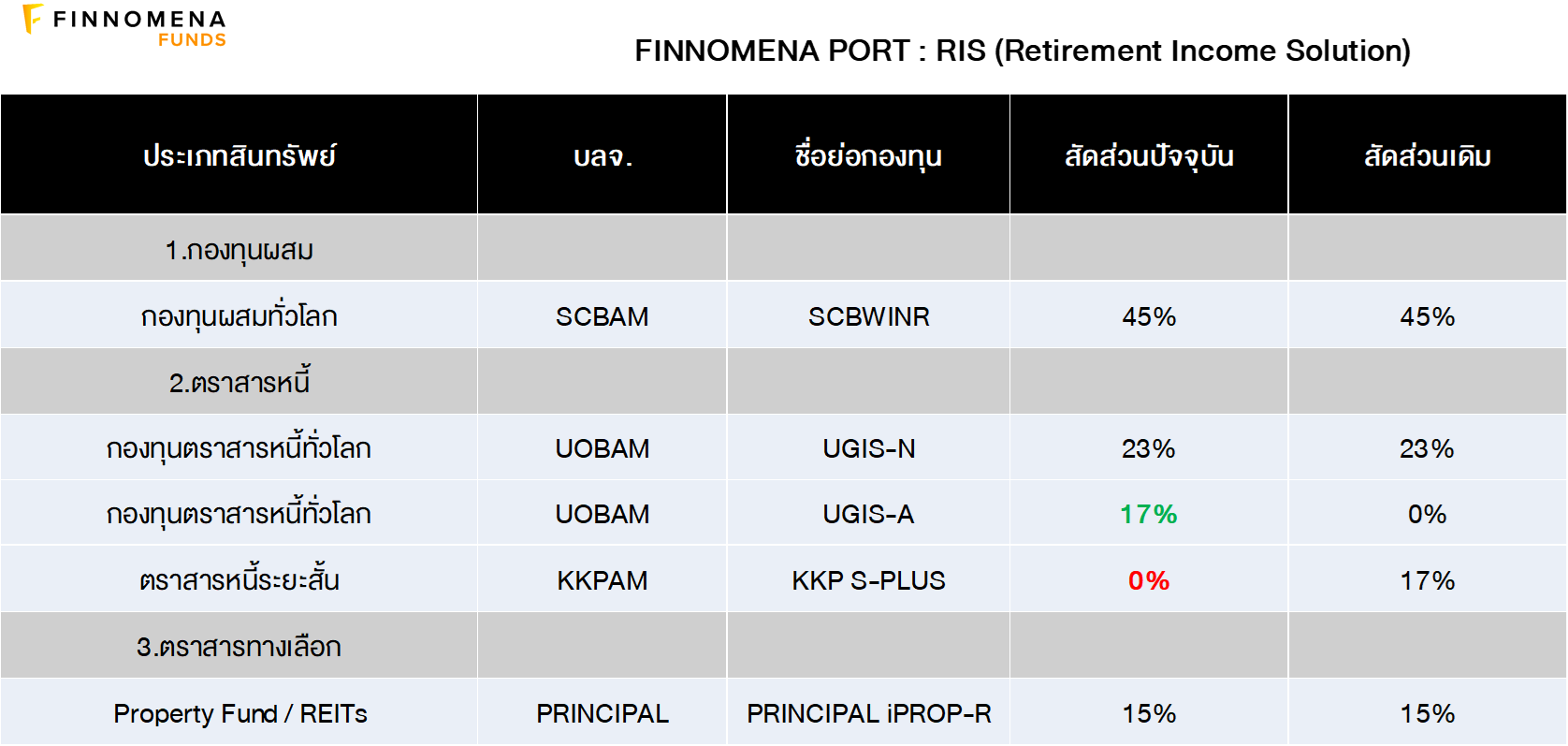

รูปที่ 26: FINNOMENA FUNDS RIS Portfolio | Source: FINNOMENA FUNDS as of 04/09/2023

- แนะนำลดสัดส่วนการลงทุน KKP S-PLUS 17%

- แนะนำเพิ่มสัดส่วนการลงทุนใน UGIS-A 17%

การชะลอตัวลงของเงินเฟ้อภาคบริการสหรัฐฯ โดยเฉพาะเงินเฟ้อฝั่งที่อยู่อาศัย ทำให้เงินเฟ้อโดยรวมปรับตัวลงใกล้กรอบเป้าหมาย ส่งผลให้ขาขึ้นของดอกเบี้ยสหรัฐฯ ที่ใกล้สิ้นสุดเป็นผลดีต่อการลงทุนในตราสารหนี้โลก

FINNOMENA FUNDS Investment Team จึงแนะนำเพิ่มน้ำหนักการลงทุนใน UGIS-A ในพอร์ต RIS เพื่อสร้างผลตอบแทนทั้งในรูปแบบของกระแสเงินสดจาก Auto-Redeem และการเติบโตของเงินต้นในระยะยาวรับปัจจัยบวกดอกเบี้ยใกล้สิ้นสุด

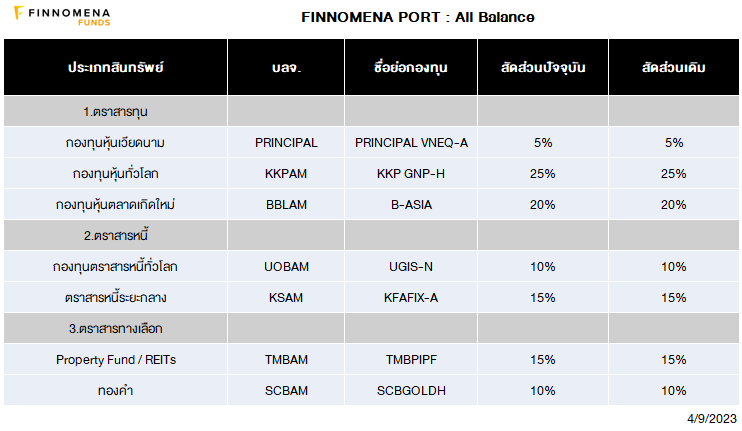

รูปที่ 27: FINNOMENA FUNDS All Balance Portfolio | Source: FINNOMENA FUNDS as of 04/09/2023

All Balance ซึ่งเป็นพอร์ตการลงทุนแบบ strategic asset allocation ที่จัดสัดส่วนการลงทุนด้วย Black-Litterman Model หัวใจของ FINNOMENA Robo-Advisor ที่ผสมผสานระหว่างโมเดลทางคณิตศาสตร์ที่ช่วยคำนวณค่าสถิติในอดีตกับมุมมองการลงทุนในอนาคตจากผู้แนะนำการลงทุนถือครองสัดส่วนหุ้นในระดับ 50% เมื่อประกอบกับการกระจายการลงทุนในสินทรัพย์อื่นอย่าง ตราสารหนี้ ทองคำ และกองทุนรวมอสังหาริมทรัพย์ ซึ่งช่วยลดความเสี่ยงของพอร์ตการลงทุนโดยรวมลงมาอีกบางส่วนนั้นมีความเหมาะสมกับสถานการณ์ปัจจุบันแล้ว FINNOMENA FUNDS Investment Team จึงแนะนำคงสัดส่วนการลงทุน

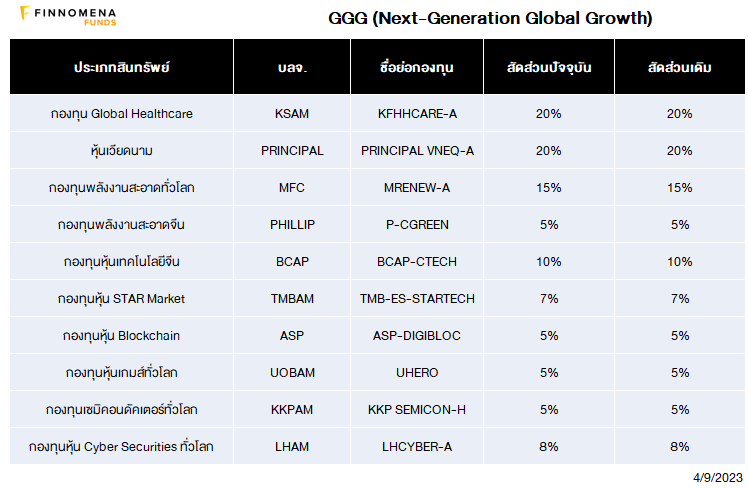

รูปที่ 28: FINNOMENA FUNDS GGG Portfolio | Source: FINNOMENA FUNDS as of 04/09/2023

GGG เป็นพอร์ตการลงทุนหุ้น 100% ตลอดเวลา ซึ่งผ่านการจัดสรรน้ำหนักการลงทุนให้เหมาะสมต่อการถือครองในระยะยาว ตามหลักการ Minimum Volatility Optimization เพื่อรับโอกาสร้างผลตอบแทนบนความเสี่ยงที่เหมาะสมแล้ว FINNOMENA FUNDS Investment Team จึงแนะนำคงสัดส่วนการลงทุน

ศึกษารายละเอียดกองทุนเพิ่มเติมได้ที่ https://www.finnomena.com/fund/

FINNOMENA FUNDS Investment Team

คำเตือน

ผู้ลงทุนควรทำความเข้าใจลักษณะสินค้า เงื่อนไขผลตอบแทน และความเสี่ยงก่อนตัดสินใจลงทุน | ผลการดำเนินงานในอดีต และผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต | ผู้ลงทุนอาจมีความเสี่ยงจากอัตราแลกเปลี่ยน เนื่องจากการป้องกันความเสี่ยงขึ้นอยู่กับดุลพินิจของผู้จัดการกองทุน | กองทุนรวมนี้ลงทุนกระจุกตัวในผู้ออกตราสารหรือประเทศใดประเทศหนึ่ง จึงมีความเสี่ยงที่ผู้ลงทุนอาจสูญเสียเงินลงทุนจำนวนมาก ผู้ลงทุนจึงควรพิจารณาการกระจายความเสี่ยงของ พอร์ตการลงทุนโดยรวมของตนเองด้วย | คำแนะนำการลงทุนนี้เป็นไปตามกรอบการพิจารณาของ FINNOMENA FUNDS ซึ่งมีเป้าหมายในการสร้างโอกาสรับผลตอบแทนในกรอบระยะเวลาตามวัตถุประสงค์การลงทุนที่แตกต่างกันตามคำแนะนำ | บริษัทมิได้การันตีถึงผลตอบแทนที่จะได้จากคำแนะนำการลงทุนดังกล่าว มีความเสี่ยงที่ผลตอบแทนอาจไม่เป็นไปตามคาดหวัง หรือมีผลขาดทุนได้ | สอบถามข้อมูลเพิ่มเติมหรือขอรับหนังสือชี้ชวนได้ที่บริษัทหลักทรัพย์นายหน้าซื้อขายหน่วยลงทุน ฟินโนมีนา จำกัด ในช่วงเวลาวันทำการตั้งแต่ 09:00-17:00 น. ที่หมายเลขโทรศัพท์ 02 026 5100 และทาง LINE @FINNOMENAPORT | สำหรับผู้ลงทุนในความดูแลของ Kept by Krungsri ติดต่อทีม Kept help center ที่หมายเลขโทรศัพท์ 02 296 6299