ท่ามกลางความผันผวนของตลาดหุ้นสินทรัพย์ใดยังคงมีความน่าสนใจ ติดตามได้ผ่าน FINNOMENA Port Strategy ประจำเดือนตุลาคม

ราคาพลังงานพุ่ง ส่ง Bond Yield เด้งแรง กดดันหุ้นโลก

ผลการประชุมคณะกรรมการนโยบายการเงินของธนาคารกลางสหรัฐฯ (FOMC) เดือนกันยายน พบว่าคณะกรรมการมีมติคงอัตราดอกเบี้ยไว้ที่ 0-0.25% ตามคาดการณ์ ส่วนประเด็นการทำ QE Tapering ซึ่งถูกจับตามองจากนักลงทุนทั่วโลก กลับยังไม่ถูกเปิดเผยแผนอย่างเป็นทางการโดยนักวิเคราะห์คาดว่าจะเริ่มในเดือนพฤศจิกายนนี้และสิ้นสุดประมาณกลางปี 2022

ขณะเดียวกันมีการเปิดเผยมุมมองอัตราดอกเบี้ยของคณะกรรมการ (Dot plot) พบว่ามีคณะกรรมการมองว่าควรขึ้นอัตราดอกเบี้ยภายในปี 2022 อย่างน้อย 1 ครั้ง เพิ่มขึ้นเป็น 9 ท่าน จากการประชุมเมื่อเดือนมิถุนายนซึ่งมีจำนวน 7 ท่าน แต่ประธาน Fed กล่าวภายหลังการประชุมว่าการทำ QE Tapering ไม่ได้เป็นการสะท้อนว่าจะมีการปรับขึ้นอัตราดอกเบี้ยในทันที และการขึ้นอัตราดอกเบี้ยมีปัจจัยที่ต้องพิจารณามากกว่าการทำ QE Tapering

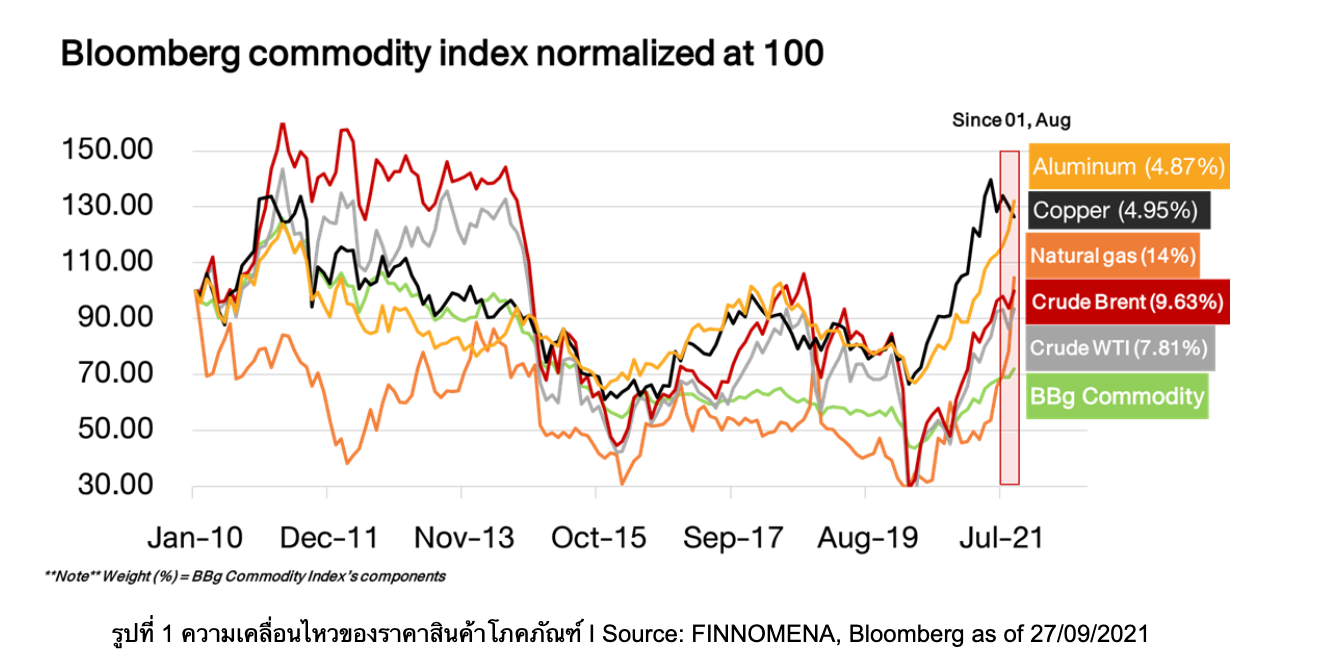

ด้วยการบริหารความคาดหวังของ Fed ส่งผลให้ตลาดไม่ได้ตอบรับในเชิงลบต่อผลการประชุม อย่างไรก็ตามเพียง 1 สัปดาห์หลังการประชุม Bond Yield ของพันธบัตรอายุ 10 ปี ก็ปรับตัวขึ้นอย่างรวดเร็วส่งให้ตลาดหุ้นปรับตัวลงรุนแรง เนื่องจากการปรับตัวขึ้นของราคาสินค้าโภคภัณฑ์ (Commodity) โดยเฉพาะกลุ่มพลังงาน

ปรับพอร์ตอย่างไร เมื่อราคาหุ้นทำจุดสูงสุด ขณะที่ความไม่แน่นอนเพิ่มขึ้น

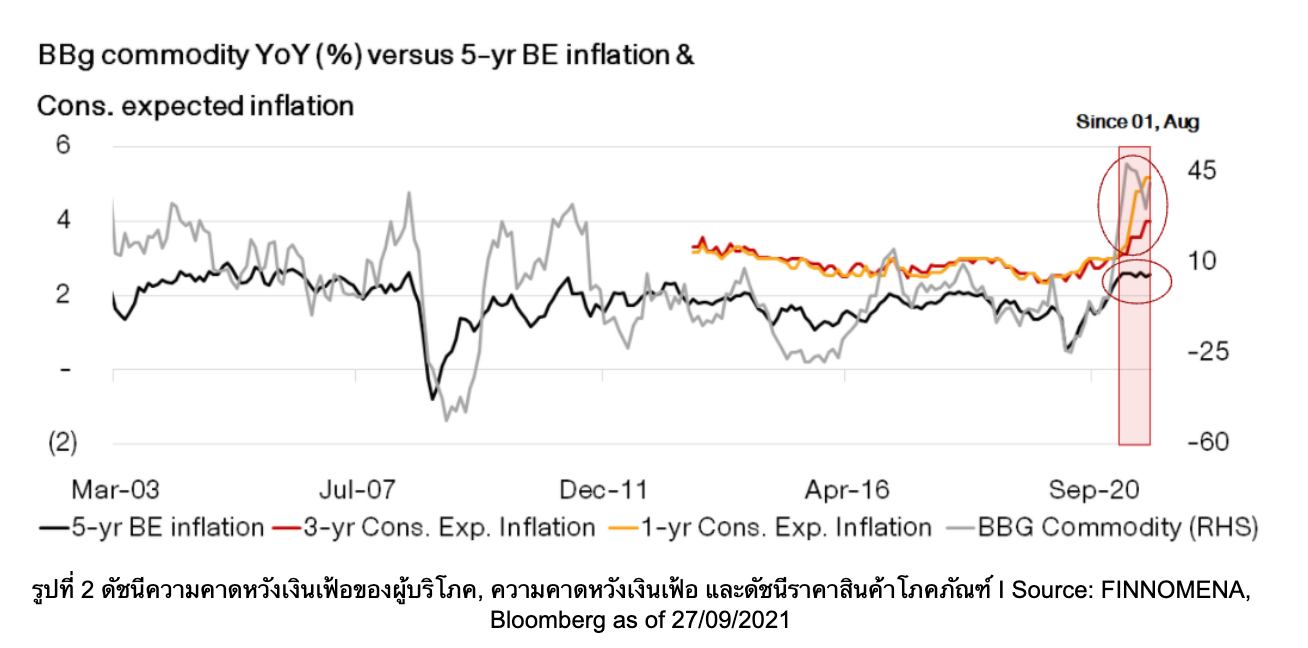

ความคาดหวังเงินเฟ้อของผู้บริโภค (Consumer inflation expectation) ทั้ง 1 ปี และ 3 ปี ปรับตัวขึ้นตามดัชนี Commodity สวนทางความคาดหวังเงินเฟ้อของตลาดการเงิน (Breakeven Inflation) ที่ยังไม่ปรับตัวขึ้น ซึ่งอาจเป็นการสะท้อนว่าตลาดการเงินไม่ได้มองว่าการเพิ่มขึ้นของราคา Commnodity ในครั้งนี้จะไม่ส่งผลให้อัตราเงินเฟ้อเพิ่มขึ้นไปมากกว่าที่คาดไว้

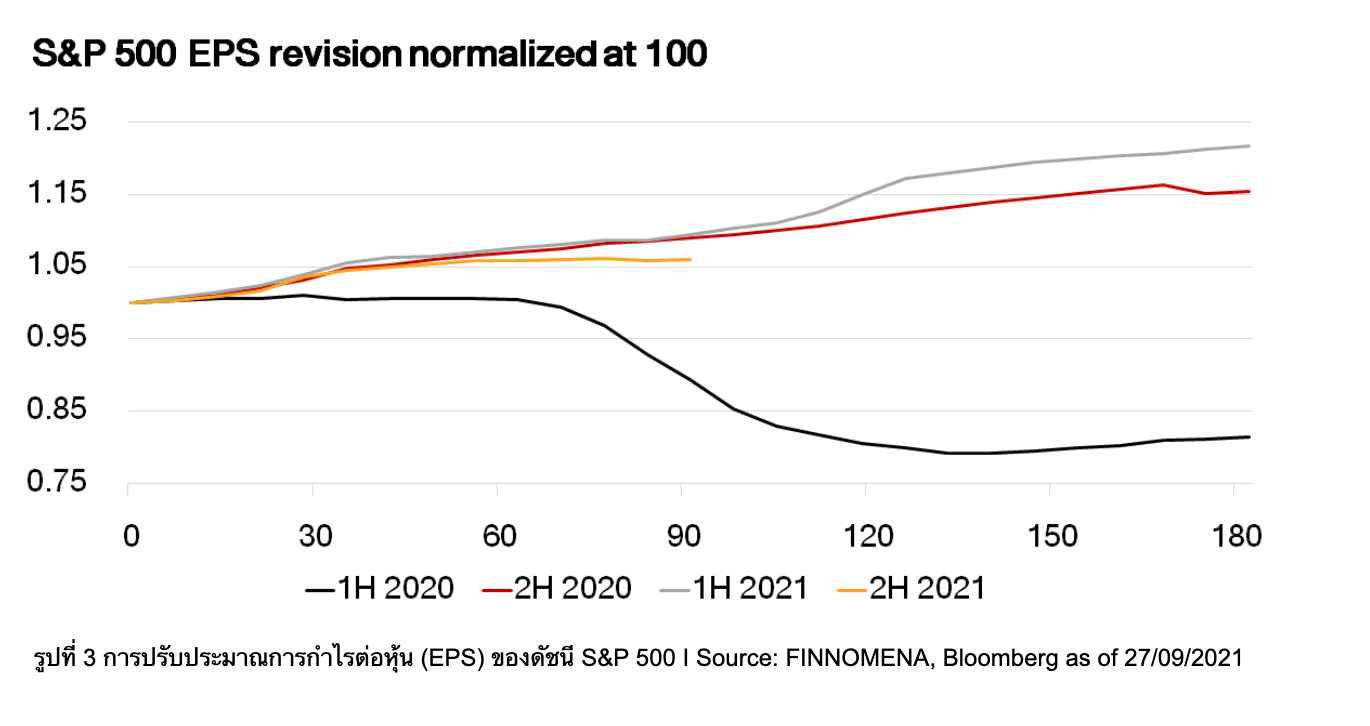

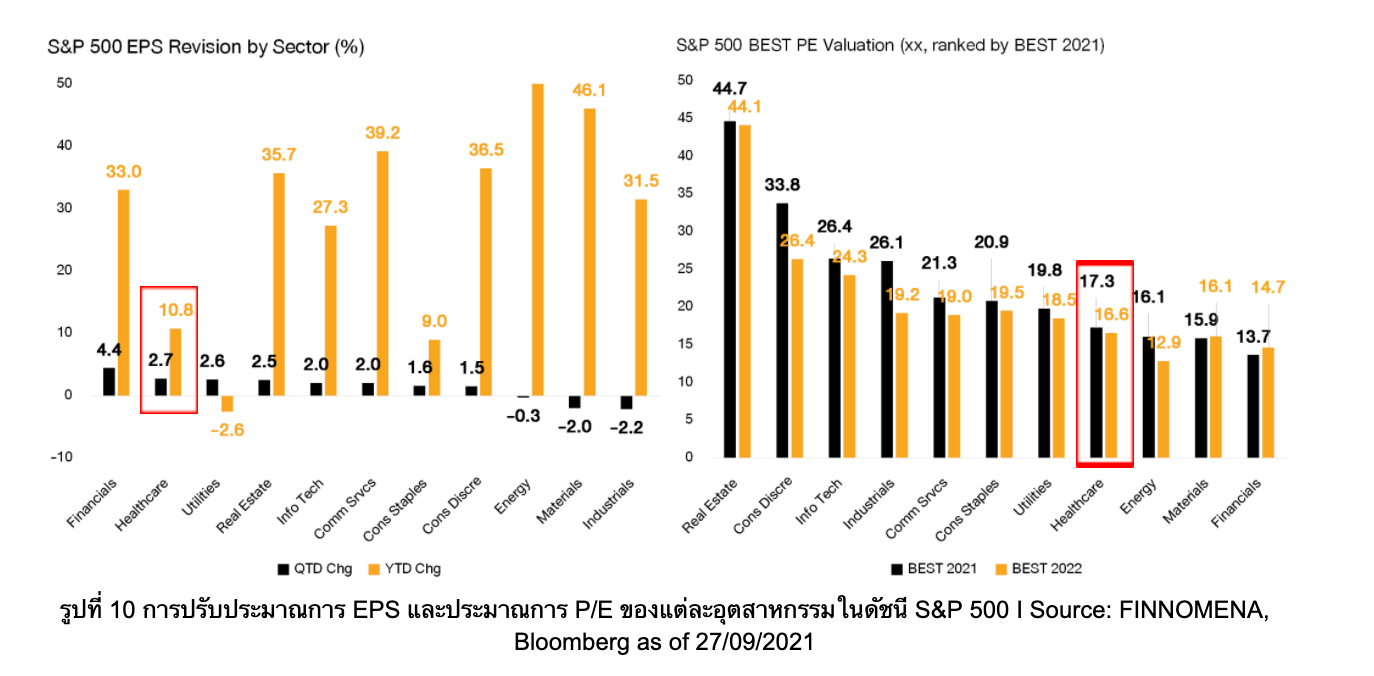

การปรับประมาณการกำไรต่อหุ้น (EPS) ของดัชนี S&P 500 ครึ่งหลังของปี 2021 ไม่ได้ถูกปรับเพิ่มขึ้นในอัตราสูงเหมือนครึ่งหลังของปี 2020 และครึ่งแรกของปี 2021 ประกอบกับดัชนี S&P 500 ทำผลตอบแทน 38.62% เมื่อเทียบกับปีก่อนหน้า สูงกว่าค่าเฉลี่ยย้อนหลัง 20 ปี ซึ่งอยู่ที่ 6.78%

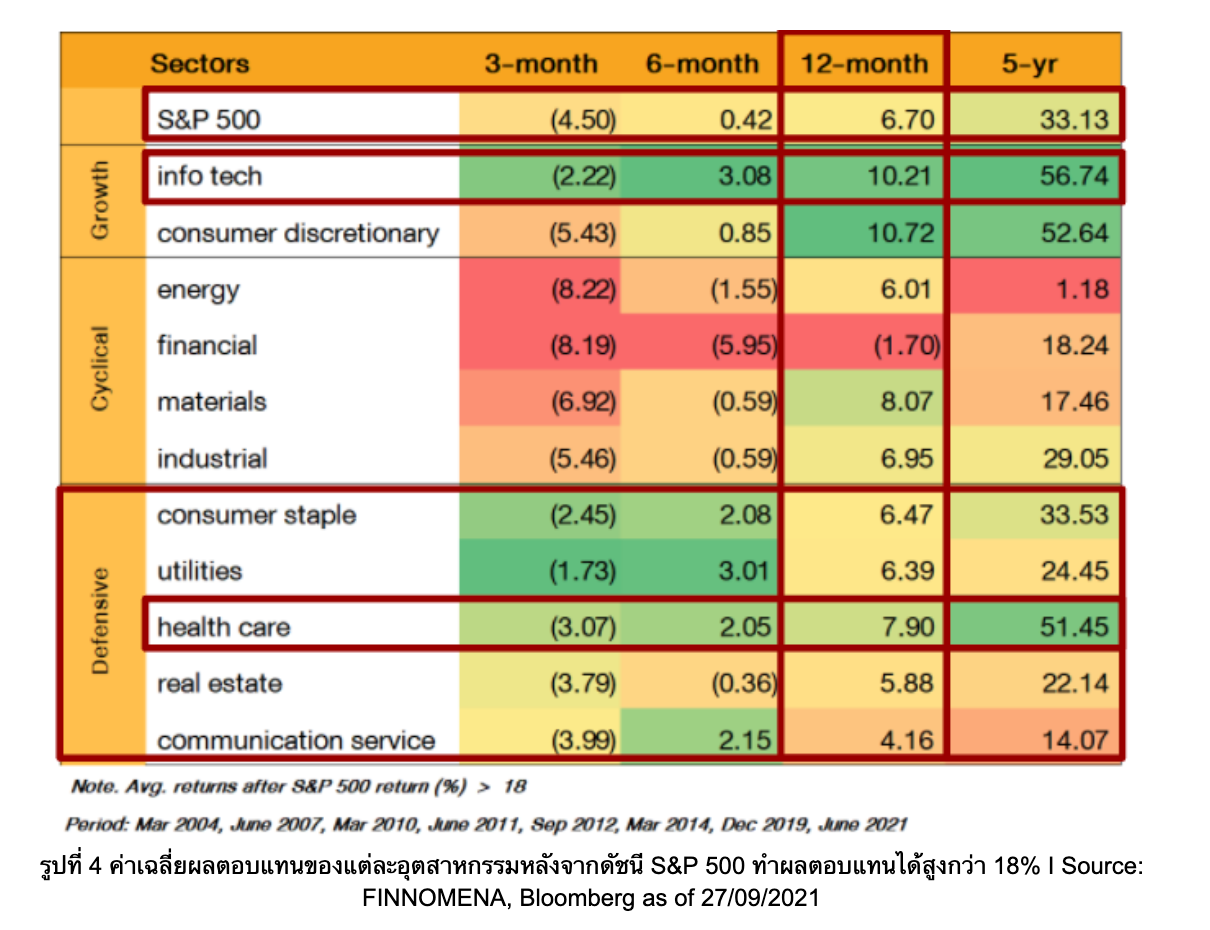

ค่าเฉลี่ยผลตอบแทนของแต่ละอุตสาหกรรมในช่วงเวลา 3 เดือนหลังจากดัชนี S&P 500 ทำผลตอบแทนได้สูงกว่า 18% (สูงกว่าฐานนิยม) มักจะอยู่ในแดนลบ และเริ่มฟื้นตัวอย่างชัดเจนเมื่อผ่านไปแล้ว 12 เดือน โดยมีกลุ่มหุ้นเทคโนโลยีที่สร้างผลตอบแทนเหนือดัชนี ส่วนกลุ่ม Healthcare ก็เป็นกลุ่มที่โดดเด่นที่สุดในกลุ่ม Defensive

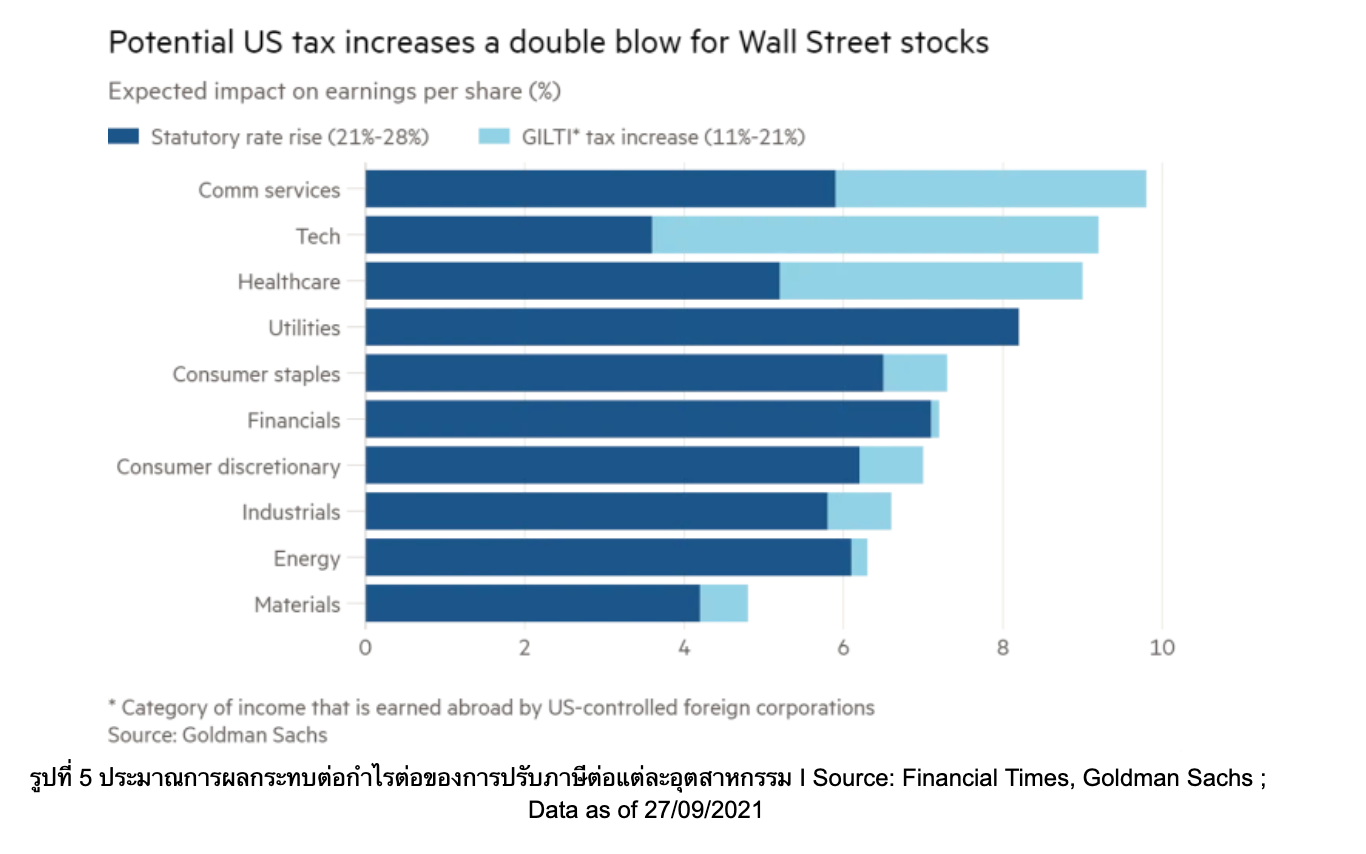

ความเสี่ยงจากการขึ้นภาษีในสหรัฐฯ

บริษัทในสหรัฐฯ เคยถูกกดดันด้วยประเด็นการขึ้นภาษีนิติบุคคลที่เป็นนโยบายหลักของประธานาธิบดีโจ ไบเดน ซึ่งกำลังกลับมาสู่หน้าข่าวอีกครั้งเนื่องจากจะมีการพิจารณาร่างมาตรการลงทุนโครงสร้างพื้นฐานวงเงิน 3.5 ล้านล้านดอลลาร์ ซึ่งจะใช้งบส่วนหนึ่งจากการเก็บภาษี

โดยคาดว่าภาษีนิติบุคคลในประเทศจะปรับขึ้นจาก 21% ไปที่ 28% แต่ก็มีรายงานข่าวว่าตัวเลขดังกล่าวอาจได้บทสรุปที่ 26% ซึ่งผลกระทบต่อบริษัทในสหรัฐฯ ก็จะลดลง ส่วน GILTI ที่เก็บจากรายได้ที่เกิดจากสินทรัพย์ไม่มีตัวตนที่อยู่ต่างประเทศซึ่งกระทบต่อหุ้นกลุ่มเทคโนโลยีก็ถูกคาดไว้ก่อนหน้านี้ว่าจะเพิ่มจาก 10.5% ไปที่ 21% แต่ยังต้องติดตามข้อตกลงที่แน่ชัดเนื่องจากอาจมีการปรับให้สอดคล้องกับ Global minimum tax ซึ่งอยู่ที่ 15% และหากเป็นเช่นนั้นผลกระทบต่อหุ้นกลุ่มเทคโนโลยีก็จะลดลงเช่นกัน

วิกฤต Evergrande และหุ้นจีน

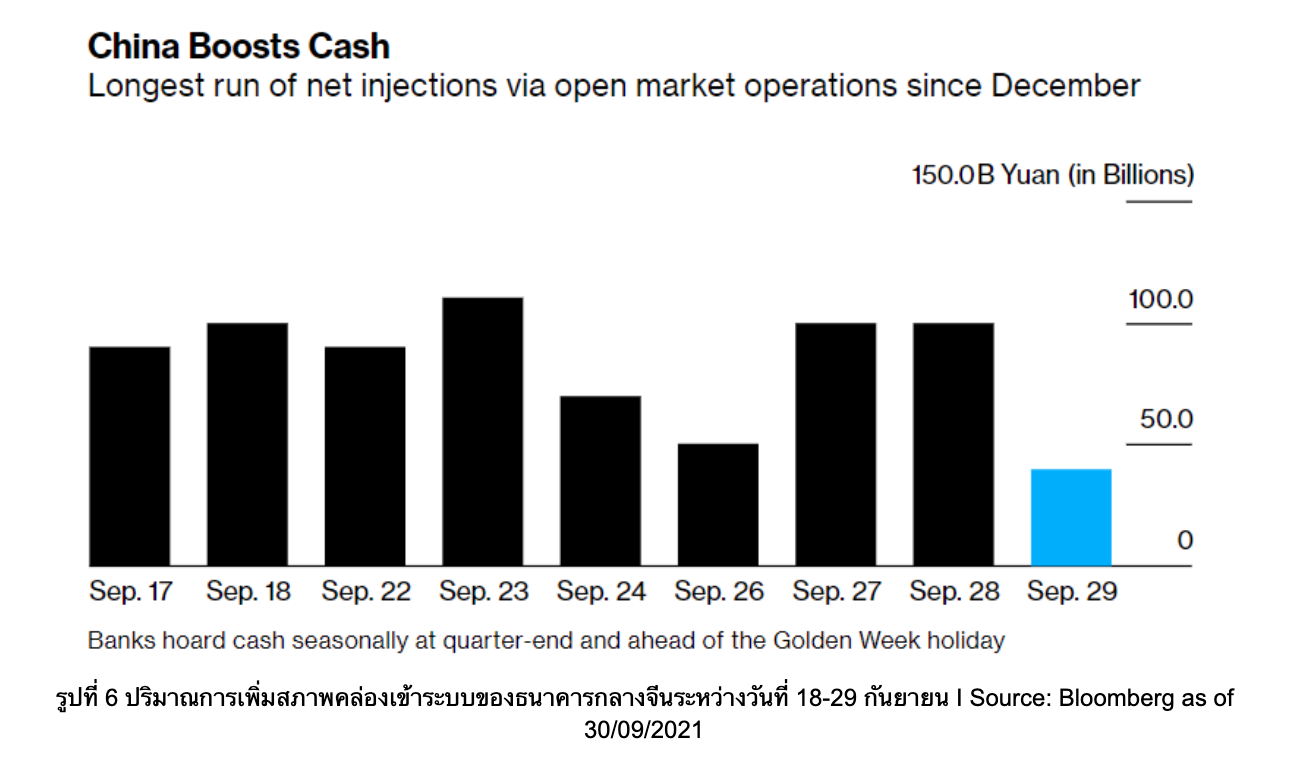

ส่วนปัญหาหนี้ Evergrande ซึ่งมีขนาดกว่า 300,000 ล้านดอลลาร์ ประกอบไปด้วย 2 ส่วนสำคัญ คือเจ้าหนี้การค้า 100,000 ล้านดอลลาร์ และหนี้จากเงินกู้และหุ้นกู้ 100,000 ล้านดอลลาร์ ในส่วนเจ้าหนี้การค้ามีความสำคัญต่อภาคเศรษฐกิจจริงเนื่องจากมีการจ้างงานในโครงการทั่วประเทศถึง 3.8 ล้านคน แม้จะคิดเป็นเพียง 0.5% ของการจ้างงานทั่วประเทศ แต่หากมีการปลดคนงานจะมีผลกระทบต่อรายได้และการบริโภคภายใน ซึ่งเชื่อว่าภาครัฐจะเข้ามาดูแลสถานการณ์อย่างแน่นอน

ด้านเงินกู้และหุ้นกู้คิดเป็น 0.3% ของสินทรัพย์ทั้งหมดในระบบธนาคาร โดยเป็นการกู้ยืมจากธนาคารในประเทศประมาณ 80% ส่วนที่เหลือเป็นการออกหุ้นกู้ทั้ง Yuan bond และ USD bond ดังนั้นด้วยปริมาณหนี้ที่มีขนาดเล็กเมื่อเทียบกับทั้งระบบและการที่เจ้าหนี้ส่วนใหญ่อยู่ในประเทศจีน ก็ทำให้มีวิธีการลดความรุนแรงของสถานการณ์ลงได้อีก เช่น เจรจากับเจ้าหนี้, ขายหุ้นของบริษัทในเครือ, ธนาคารกลางจีนเสริมสภาพคล่องเข้าระบบ ดังนั้น FINNOMENA Investment Team มองว่าปัญหานี้จะไม่ลุกลามเป็นวิกฤตใหญ่

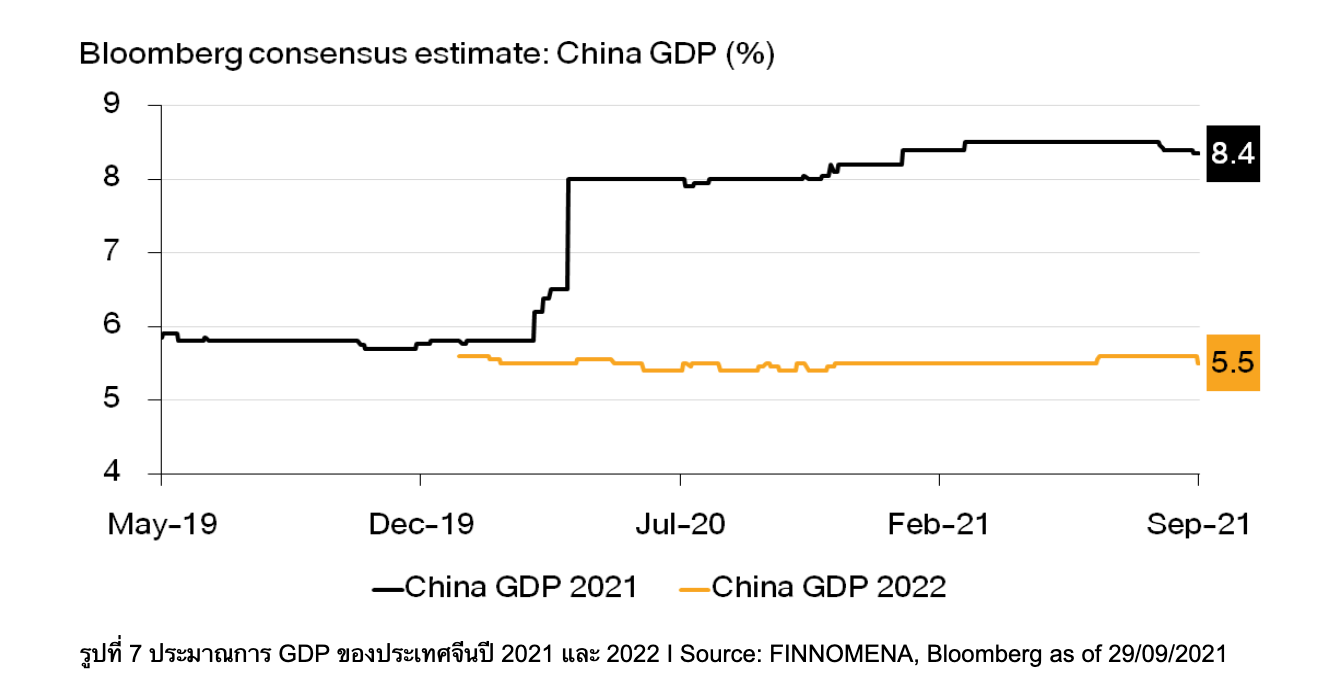

ผลจาก COVID-19 แพร่ระบาดเมื่อเดือนสิงหาคม ต่อเนื่องด้วยปัญหาหนี้ Evergrande และปัญหาขาดแคลนไฟฟ้า ส่งให้ดัชนี Caixin Manufacturing PMI เดือนกันยายน ออกมาที่ 50.0 จุด แม้จะดีกว่าที่คาดที่ 49.5 จุด แต่ก็ลดลงจากเมื่อกลางปีที่แล้วซึ่งเคลื่อนไหวที่ 53-54 จุด สะท้อนสัญญาณชะลอตัวในภาคอุตสาหกรรม ด้านดัชนี Non-Manufacturing PMI เดือนกันยายน ฟื้นตัวขึ้นมาที่ 53.2 จุด เพิ่มขึ้นจากเดือนก่อนที่ 47.5 จุด แม้จะฟื้นตัวขึ้นมาแต่การกลับขึ้นมามีบทบาทของภาคอุตสาหกรรมต่อการเติบโตของเศรษฐกิจทำให้มีการปรับลดประมาณการ GDP ปี 2021 และ 2022 เนื่องจากมีปัญหาไฟฟ้าขาดแคลน

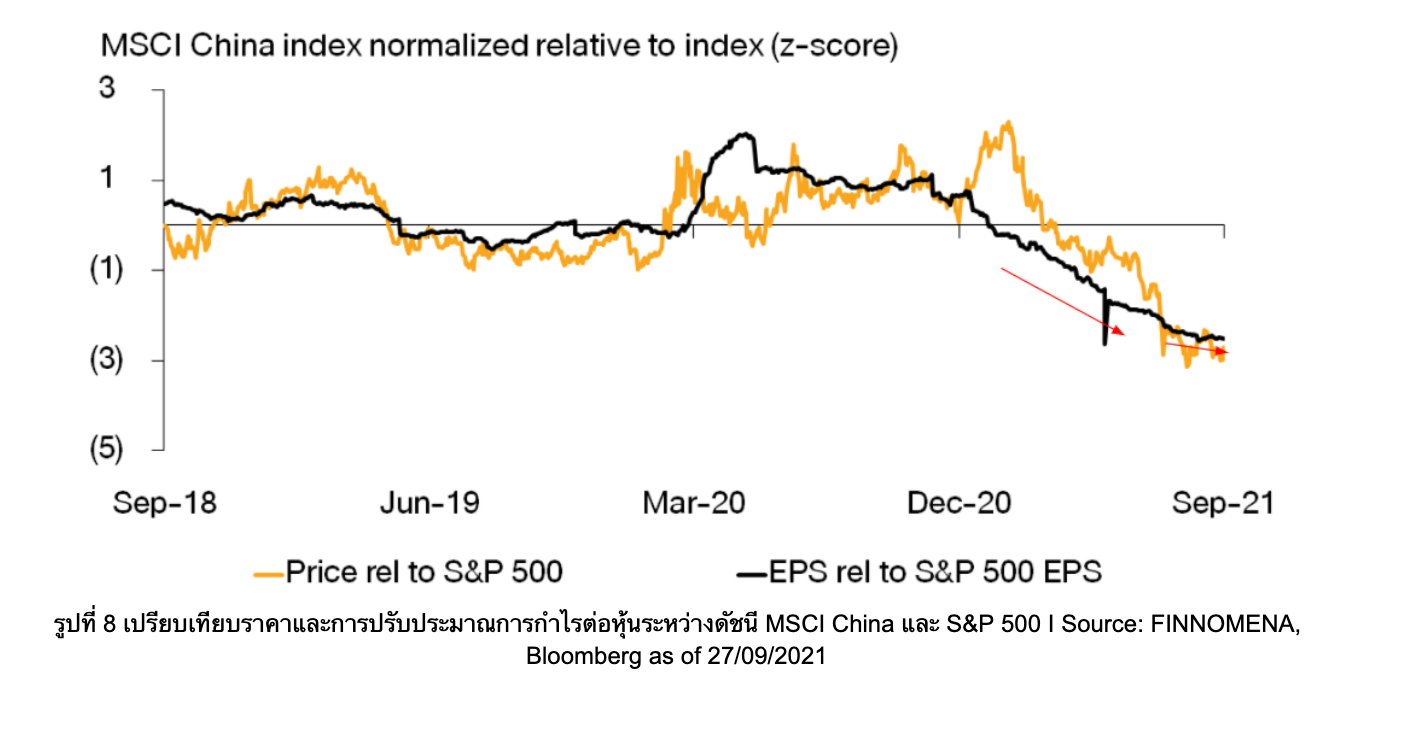

ประมาณการ EPS ของดัชนี MSCI China ถูกปรับเพิ่มน้อยกว่าดัชนี S&P 500 อย่างรวดเร็วนับตั้งแต่ทางการจีนใช้มาตรการควบคุมบริษัทขนาดใหญ่ แต่ก็เริ่มชะลอการปรับตัวลงในช่วงที่ผ่านมาแม้จะมีข่าวร้ายเข้ามามากมาย ประกอบกับระดับมูลค่าเทียบกับดัชนี S&P 500 ที่ลดลงมาอยู่ต่ำกว่าค่าเฉลี่ยเล็กน้อยทำให้ FINNOMENA Investment Team มองว่าตลาดหุ้นจีนรับรู้ข่าวร้ายไปเรียบร้อยแล้ว ขณะที่ระดับมูลค่าก็มี Upside เพียงแต่ต้องรอให้มีปัจจัยบวกหนุนตลาดหุ้นจีน

REITs, ทองคำ, ยุโรป และ Healthcare

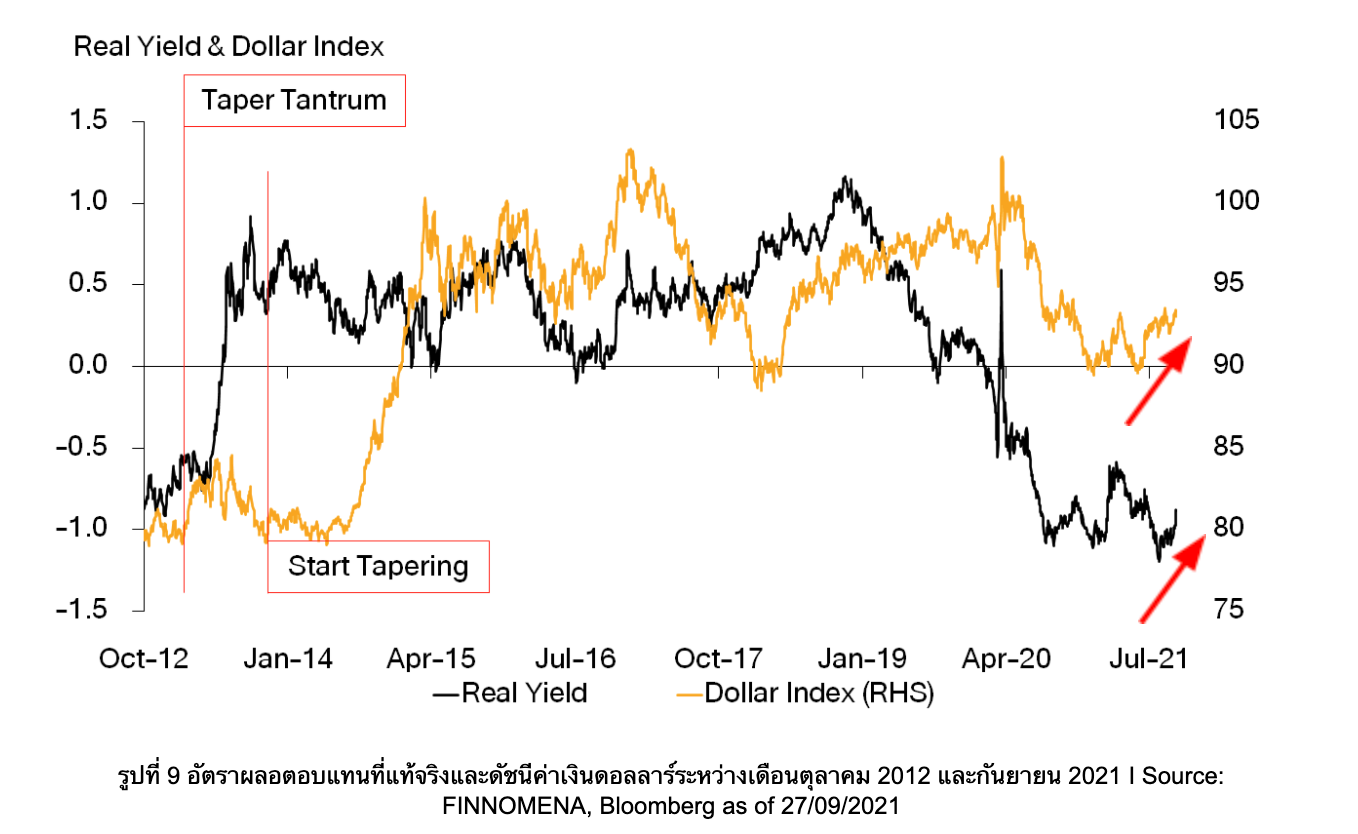

Bond Yield ของพันธบัตรอายุ 10 ปี ปรับตัวขึ้นสูงกว่าระดับ 1.50% ในรอบกว่า 3 เดือน และเพิ่มมากกว่าความคาดหวังเงินเฟ้อ ส่งผลให้อัตราผลตอบแทนที่แท้จริง (Real Yield) ปรับตัวเพิ่มสูงขึ้นต่อเนื่องกดดันราคาทองคำในช่วงที่ผ่านมา นอกจากนี้ค่าเงินดอลลาร์ที่แข็งค่าขึ้นต่อเนื่องก็เป็นอีกหนึ่งปัจจัยที่กดดันราคาทองคำเช่นเดียวกัน FINNOMENA Investment Team ยังมองว่าราคาทองคำยังคงถูกกดดันจากการเพิ่มขึ้นของอัตราผลตอบแทนที่แท้จริง อย่างไรก็ตามแนะนำให้ทยอยสะสมหากราคาทองคำมีการย่อตัวลงมาในสัดส่วนไม่เกิน 5-10% เพื่อป้องกันความเสี่ยงของพอร์ตการลงทุนรวม

หลังสหรัฐฯ และกลุ่มประเทศหลักเริ่มทยอยเปิดเมืองจากอัตราการฉีดวัคซีนที่ครอบคลุมมากกว่า 50% ของประชากรรวม ส่งผลให้กลุ่มอุตสากรรมที่ได้ประโยชน์จากการเปิดเมืองเริ่มถูกปรับเพิ่มประมาณการ EPS โดยหุ้นในกลุ่ม Defensive อย่าง Healthcare ก็ได้รับอานิสงส์เช่นกัน

จากประมาณการพบว่าระดับมูลค่าของกลุ่ม Healthcare มีความน่าสนใจเมื่อเทียบกับกลุ่มอุตสาหกรรมอื่น นอกจากนี้ข้อมูลเชิงสถิติในอดีตได้ชี้ให้เห็นว่ากลุ่ม Healthcare มีความผันผวนต่ออัตราดอกเบี้ยขาขึ้นที่ค่อนข้างต่ำ จึงได้รับผลกระทบเชิงลบในระดับต่ำจากการปรับขึ้นของอัตราดอกเบี้ย ด้านแนวโน้มการเติบโตของ EPS ในระยะยาวมีความโดดเด่นที่สุดในกลุ่ม Defensive

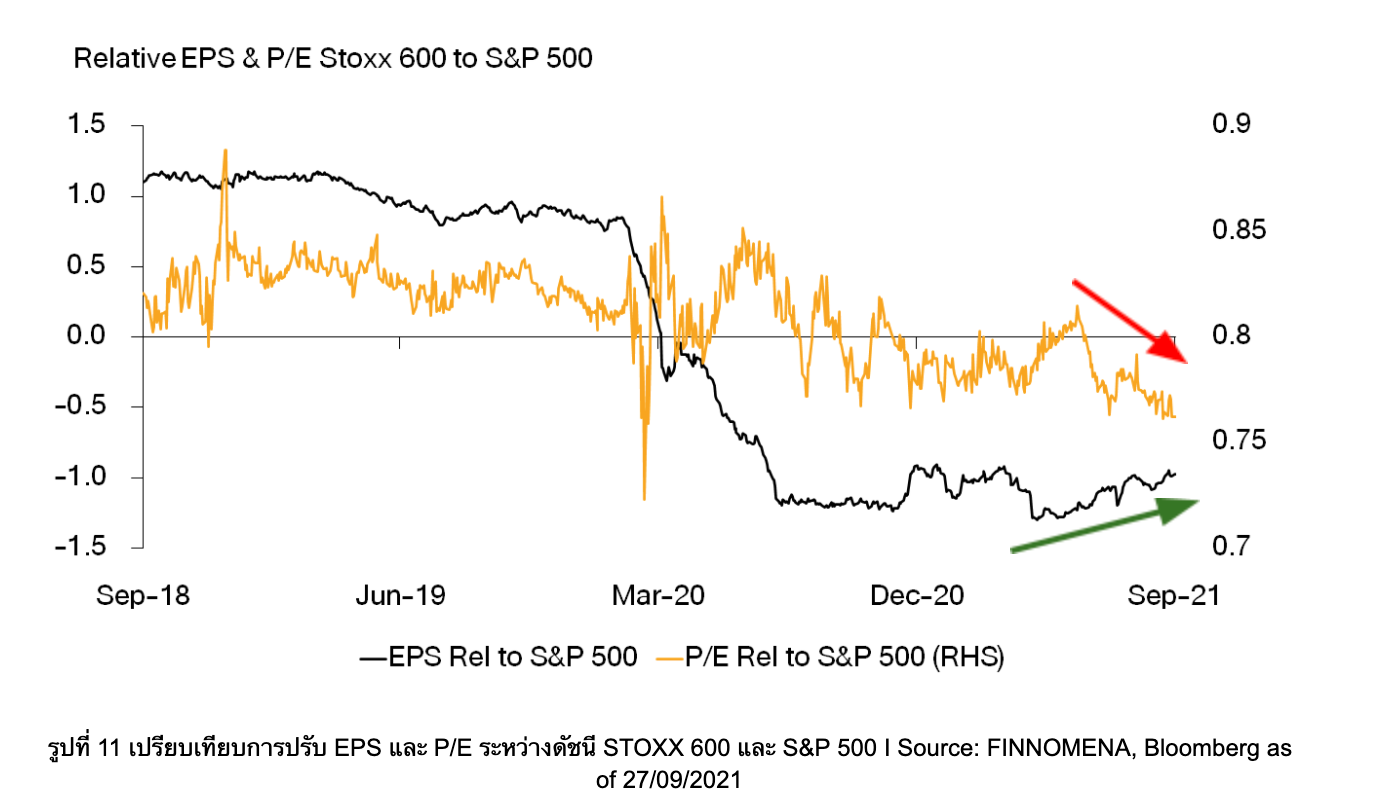

ดัชนี STOXX 600 ของยุโรปถูกปรับประมาณการ EPS ดีขึ้นอย่างต่อเนื่องเมื่อเทียบกับดัชนี S&P 500 โดยผลประกอบการของบริษัทจดทะเบียนส่วนใหญ่ยังคงฟื้นตัวแข็งแกร่งประกอบกับผลการเลือกตั้งของเยอรมนีที่ส่งผลให้ Sentiment การลงทุนมีความเชื่อมั่นเพิ่มมากขึ้น อย่างไรก็ตามปัญหาห่วงโซ่อุปทานรวมถึงราคาพลังงานที่ปรับตัวเพิ่มสูงขึ้นยังคงกดดันเศรษฐกิจยุโรปในระยะข้างหน้า ขณะที่ระดับมูลค่าที่สะท้อนผ่าน P/E ของดัชนี STOXX 600 ยังชี้ให้เห็นว่ามีมูลค่าพื้นฐานที่น่าสนใจอยู่เมื่อเทียบกับดัชนี S&P 500

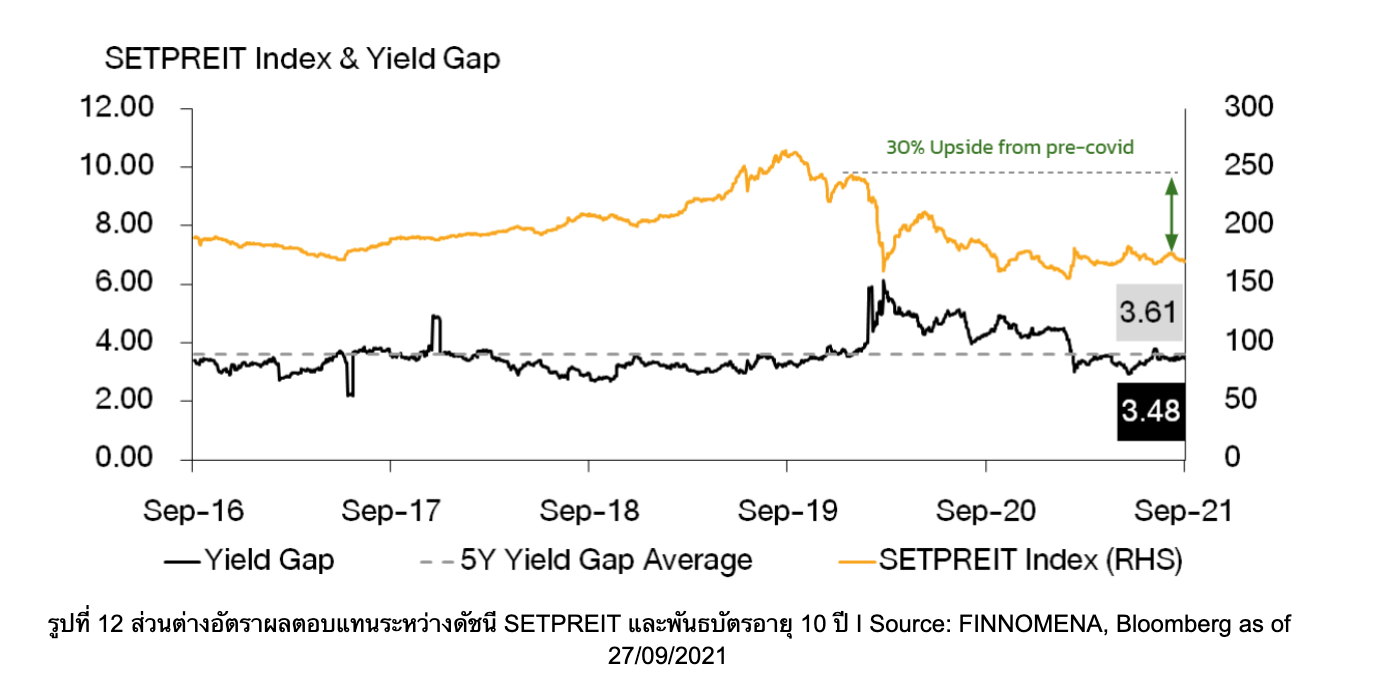

REITs ไทยเริ่มตอบรับข่าวในเชิงลบน้อยลง ถึงแม้ตัวเลขผู้ติดเชื้อรายวันภายในประเทศยังคงสูงอยู่ โดยส่วนต่างอัตราผลตอบแทนระหว่างดัชนี SETPREIT และพันธบัตรรัฐบาลไทย อายุ 10 ปี (Yield Gap) ยังอยู่ในระดับที่น่าสนใจเมื่อเทียบกับภูมิภาคอื่นที่ราคามีการฟื้นตัวไปก่อนหน้านี้แล้ว มาตรการภาครัฐฯ ที่ผ่อนคลายลงรวมถึงอัตราการฉีดวัคซีนที่เร่งสูงขึ้นจนส่งผลให้สามารถเปิดเมืองได้เร็วกว่าคาดการณ์ยังเป็นปัจจัยหนุนในระยะข้างหน้า ทาง FINNOMENA Investment Team ยังแนะนำให้คงสัดส่วนการลงทุนใน REITs ไทยรอรับปัจจัยบวกจากการเปิดเมืองรวมถึงอัตราปันผลที่ยังอยู่ในระดับที่น่าสนใจ

FINNOMENA Recommended

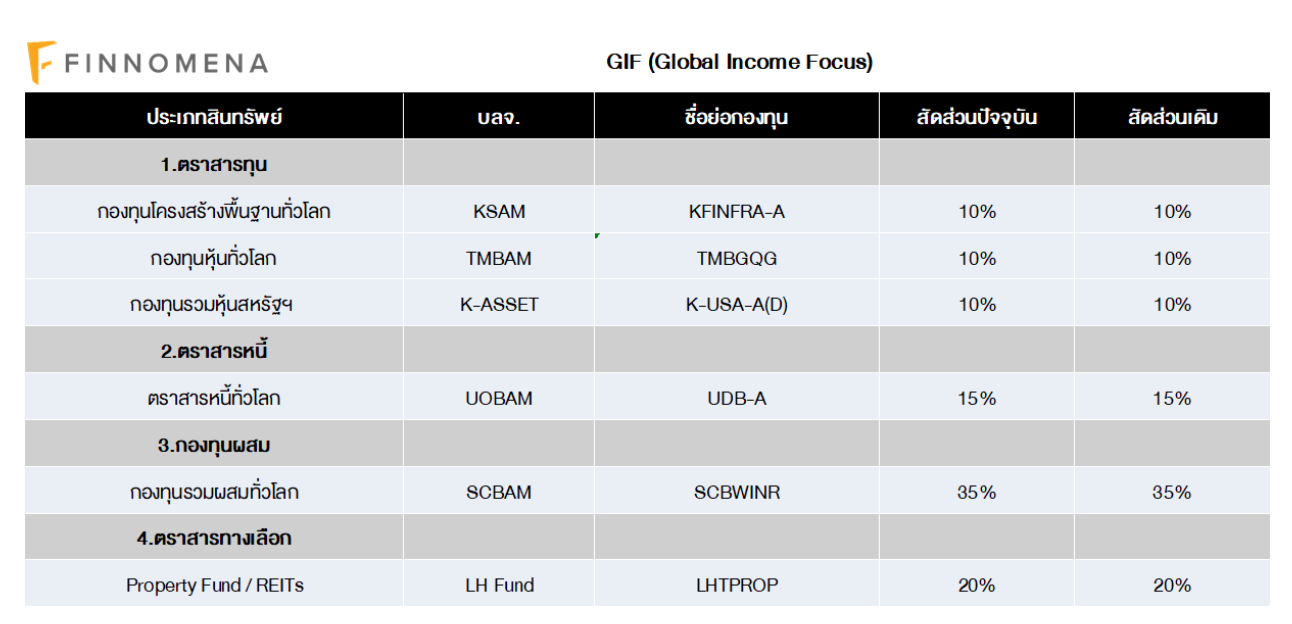

GIF

GIF ยังคงมีความผันผวนที่ต่ำเมื่อเทียบกับภาวะการลงทุนโดยรวมทั่วโลก อีกทั้งยังสามารถสร้างกระแสเงินสดที่สม่ำเสมอที่ระดับ 3-5% ต่อปี โดยที่มีสัดส่วนการลงทุนในสินทรัพย์เสี่ยงโดยรวมประมาณ 44% ซึ่งเหมาะสมกับเป้าหมายและความเสี่ยงของพอร์ตการลงทุนแล้ว FINNOMENA Investment Team จึงยังคงแนะนำคงสัดส่วนการลงทุน

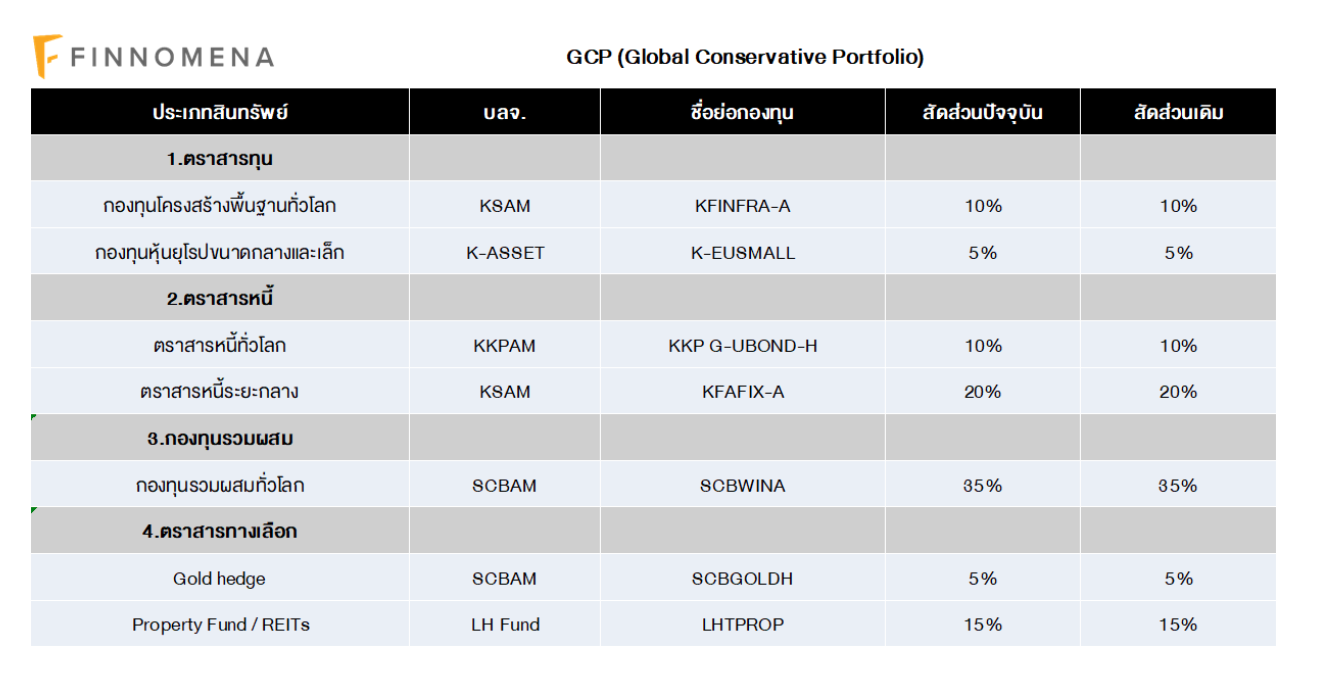

GCP

GCP ยังคงมีความผันผวนที่ต่ำเมื่อเทียบกับภาวะการลงทุนโดยรวมทั่วโลก โดยที่มีสัดส่วนการลงทุนในสินทรัพย์เสี่ยงโดยรวมประมาณ 26% ซึ่งเหมาะสมกับเป้าหมายและความเสี่ยงของพอร์ตการลงทุนแล้ว FINNOMENA Investment Team จึงยังคงแนะนำคงสัดส่วนการลงทุน

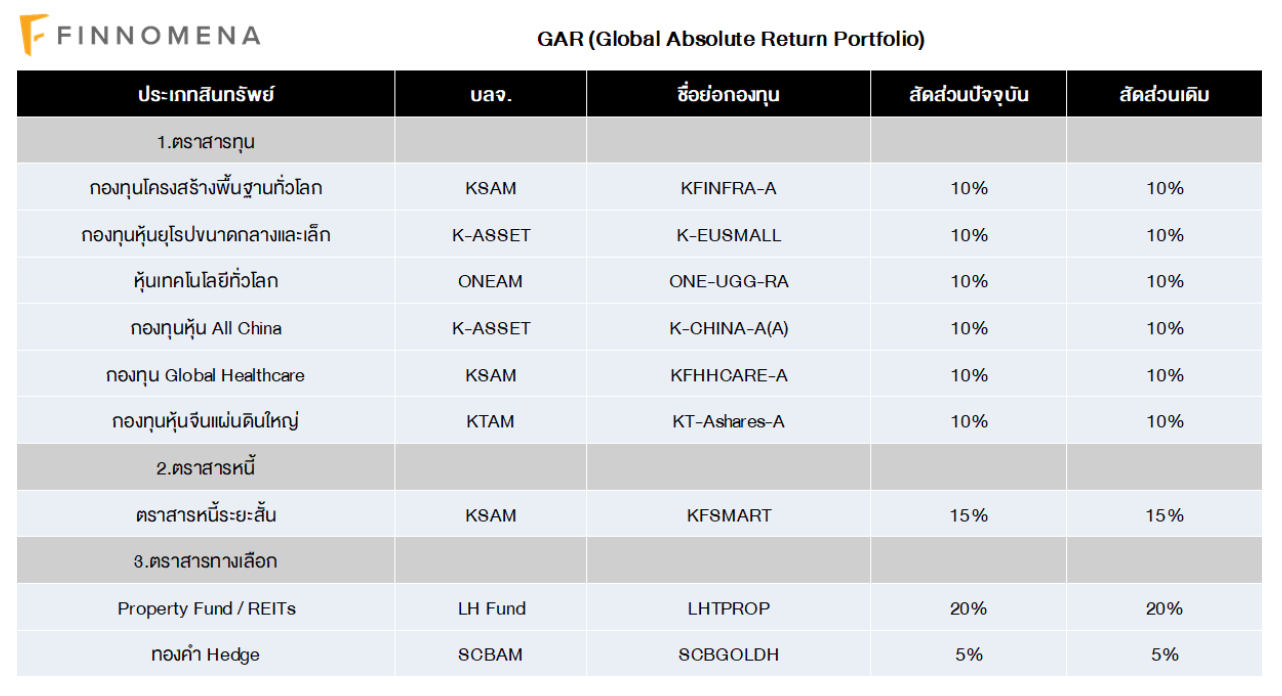

GAR

FINNOMENA Investment Team แนะนำคงสัดส่วนการลงทุนในพอร์ต GAR จากการกระจายการลงทุนที่หลากหลาย ประกอบไปด้วยทั้งสัดส่วนของหุ้น 60% แบ่งออกเป็น หุ้นเติบโต หุ้น Defensive และ หุ้นที่ได้รับผลเชิงบวกจากการฟื้นตัวของเศรษฐกิจจากการแพร่ระบาดของ COVID-19 เป็นที่เรียบร้อย เมื่อประกอบกับสินทรัพย์อื่นๆ อย่างทองคำ REITs ไทย และตราสารหนี้ระยะสั้นซึ่งมีสภาพคล่องสูงเพื่อรองรับโอกาสที่อาจเกิดขึ้นในอนาคตได้

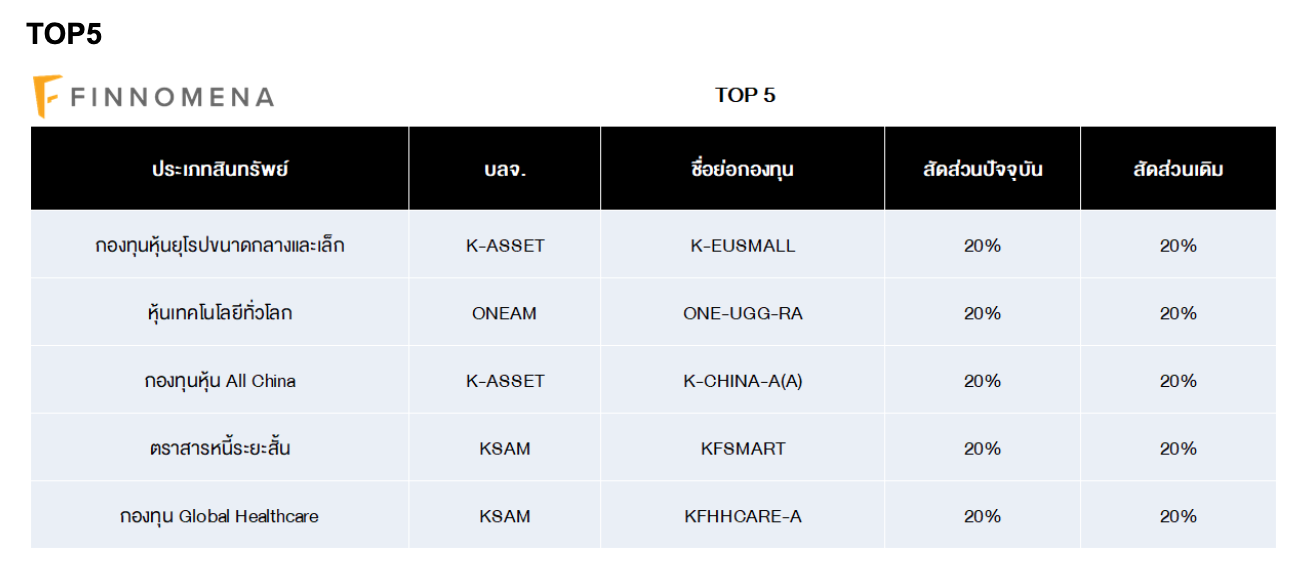

TOP5

FINNOMENA Investment Team แนะนำคงสัดส่วนการลงทุนในพอร์ต TOP5 จากการกระจายการลงทุนที่หลากหลาย ประกอบไปด้วยทั้งสัดส่วนของหุ้น 80% แบ่งออกเป็น หุ้นเติบโต หุ้น Defensive และ หุ้นที่ได้รับผลเชิงบวกจากการฟื้นตัวของเศรษฐกิจจากการแพร่ระบาดของ COVID-19 เป็นที่เรียบร้อย เมื่อประกอบกับสินทรัพย์อื่นๆ อย่างทองคำ REITs ไทย และตราสารหนี้ระยะสั้นซึ่งมีสภาพคล่องสูงเพื่อรองรับโอกาสที่อาจเกิดขึ้นในอนาคตได้

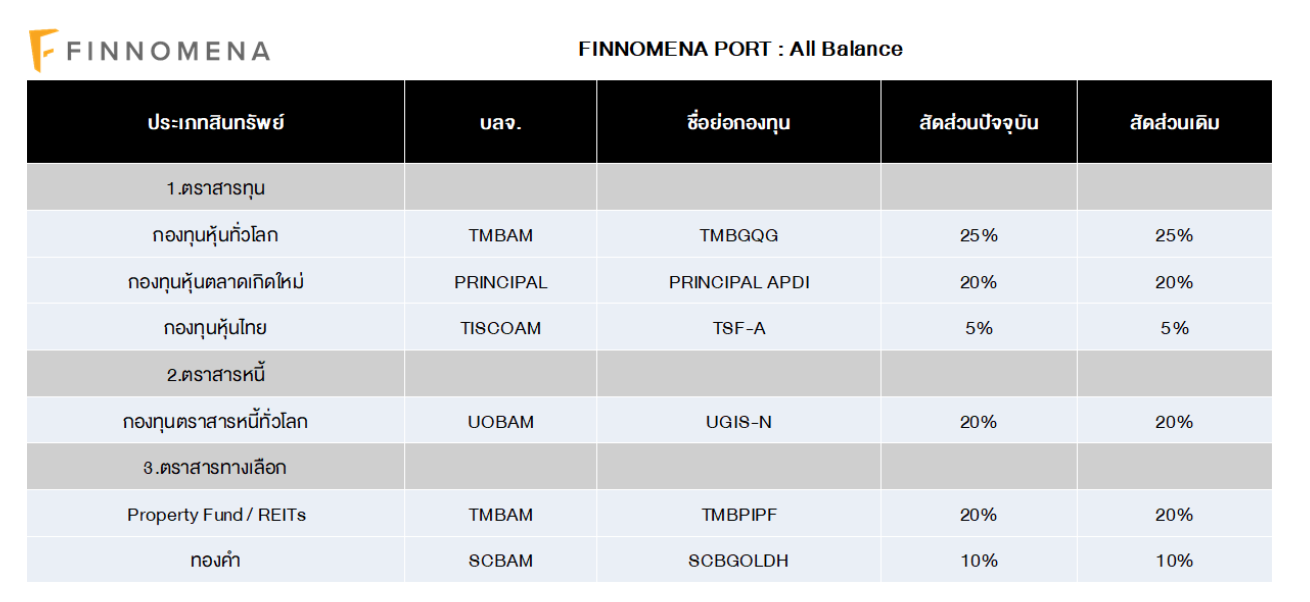

All Balance

All Balance Port ซึ่งเป็นพอร์ตการลงทุนแบบ Strategic Asset Allocation ที่จัดสัดส่วนการลงทุนด้วย Black-Litterman Model หัวใจของ FINNOMENA Robo-Advisor ที่ผสมผสานระหว่างโมเดลทางคณิตศาสตร์ที่ช่วยคำนวณค่าสถิติในอดีต กับ มุมมองการลงทุนในอนาคตจากผู้แนะนำการลงทุนมีความเหมาะสมกับสถานการณ์ปัจจุบัน FINNOMENA Investment Team จึงแนะนำคงสัดส่วนการลงทุน

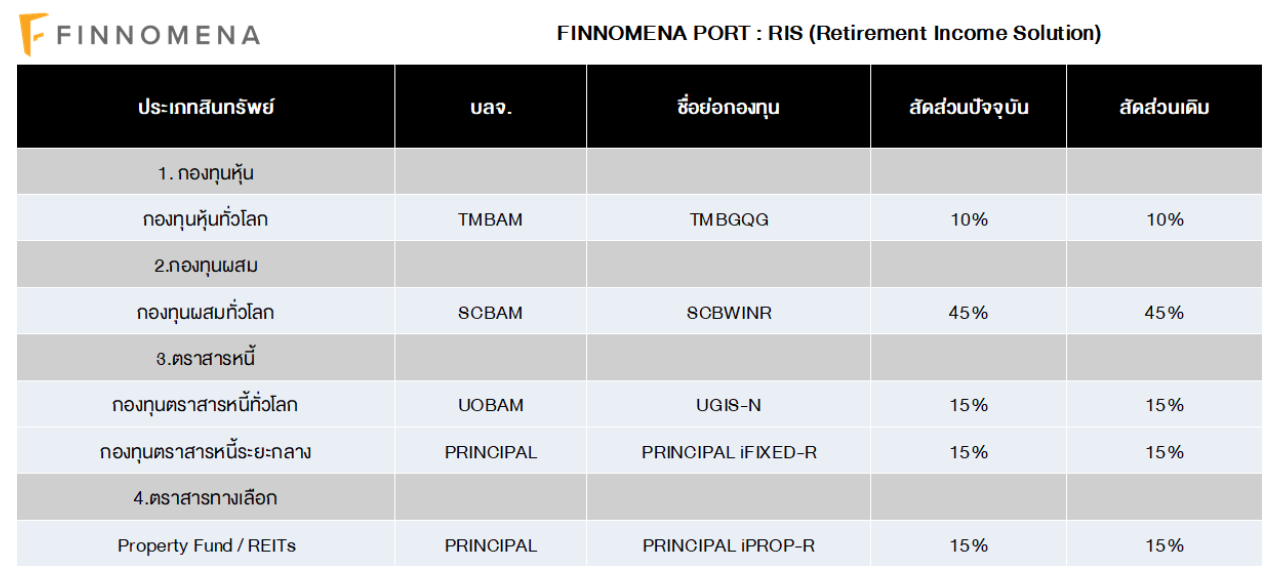

RIS

RIS ยังคงมีความผันผวนที่ต่ำเมื่อเทียบกับภาวะการลงทุนโดยรวมทั่วโลก อีกทั้งยังสามารถสร้างกระแสเงินสดที่สม่ำเสมอแต่ต่ำกว่าเป้าหมายที่ 3-3.50% ต่อปีเล็กน้อย ซึ่ง FINNOMENA Investment Team มีมุมมองว่าการจ่ายกระแสเงินสดจะกลับเข้าสู่ระดับปรกติอีกครั้ง หลังอัตราผลตอบแทนพันธบัตรรัฐบาลทั้งไทยและสหรัฐฯ มีเสถียรภาพมากขึ้น จึงยังคงแนะนำคงสัดส่วนการลงทุน

FINNOMENA Investment Team

|

โปรดทราบ สำหรับลูกค้าฟินโนมีนาที่ลงทุนใน FINNOMENA PORT และได้รับบทความนี้ แต่ยังไม่ได้รับอีเมลและ/หรือ Notification ในการแจ้งสัดส่วนเงินในการเข้าลงทุน อาจเกิดจาก 1) ท่านอยู่ระหว่างการทำรายการซื้อขายกองทุน ซึ่งทางฟินโนมีนาจะแจ้งเตือนอีกครั้งภายใน 1 สัปดาห์หลังจากการทำรายการซื้อขายเสร็จสิ้น หมายเหตุ หากท่านไม่ประสงค์ที่จะรอรับการแจ้งเตือน ท่านสามารถดูรายละเอียดของพอร์ตการลงทุนที่แนะนำผ่านทางเว็บไซต์และแอปพลิเคชั่นของฟินโนมีนาพร้อมปรับพอร์ตเข้าลงทุนได้ทันที สอบถามข้อมูลเพิ่มเติมได้ที่ LINE ID: @FINNOMENAPORT |

คำเตือน

ผู้ลงทุนควรศึกษาข้อมูลสำคัญของกองทุนโดยเฉพาะนโยบายกองทุน ความเสี่ยง และผลการดำเนินงานของกองทุน โดยสามารถขอข้อมูลจากผู้แนะนำก่อนตัดสินใจลงทุน | ผลการดำเนินงานในอดีต และผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต | ผู้ลงทุนอาจมีความเสี่ยงจากอัตราแลกเปลี่ยน เนื่องจากการป้องกันความเสี่ยงขึ้นอยู่กับดุลพินิจของผู้จัดการกองทุน | กองทุนรวมนี้ลงทุนกระจุกตัว ผู้ลงทุนจึงควรพิจารณาการกระจายความเสี่ยงของ พอร์ตการลงทุนโดยรวมของตนเองด้วย | สอบถามข้อมูลเพิ่มเติมหรือขอรับหนังสือชี้ชวนได้ที่บริษัทหลักทรัพย์นายหน้าซื้อขายหน่วยลงทุน ฟินโนมีนา จำกัด ในช่วงเวลาวันทำการตั้งแต่ 09:00-17:00 น. ที่หมายเลขโทรศัพท์ 02 026 5100 และทาง LINE “@FINNOMENAPORT”

.jpg)