Executive Summary

การปรับขึ้นอัตราดอกเบี้ยของธนาคารกลางสหรัฐฯ นานกว่า 20 เดือนนับตั้งแต่มีนาคม 2022 ที่ผ่านมา หนุนให้ตราสารหนี้น่าสนใจลงทุนมากขึ้นอย่างต่อเนื่อง จากอัตราดอกเบี้ยในระดับที่สูง โดยเฉพาะอย่างยิ่งเมื่อประกอบกับการคงอัตราดอกเบี้ยนโยบายของธนาคารกลางสหรัฐฯ (Fed) ครั้งที่ 2 ต่อเนื่อง ท่ามกลางรายงานตัวเลขเศรษฐกิจที่บ่งชี้ถึงสัญญาณการชะลอของเงินเฟ้อ อาทิ อัตราเงินเฟ้อพื้นฐานไม่รวมที่อยู่อาศัย (Core CPI Less Shelter) ที่ระดับ 2.0% เท่ากับช่วงก่อน COVID-19 และการประกาศตำแหน่งงานว่างที่ชะลอตัวลงอย่างต่อเนื่อง บ่งชี้ถึงความเป็นไปได้ที่ Fed จะหยุดขึ้นอัตราดอกเบี้ยมากขึ้นเรื่อย ๆ FINNOMENA FUNDS Investment Team ยังแนะนำลงทุนในตราสารหนี้โลกที่อันดับความน่าเชื่อถือสูง เพื่อรับโอกาสการสร้างผลตอบแทนที่น่าสนใจ และมีความเสี่ยงที่ไม่สูง

เมื่อพิจารณาไปยังสินทรัพย์เสี่ยงอย่างหุ้นพบว่า ยังมีโอกาสการลงทุนในหลากหลายตลาด อาทิ

สหรัฐฯ ที่ผลประกอบการยังประกาศดีกว่าคาดอย่างโดดเด่นเมื่อเทียบกับทั่วโลกทั้งยอดขายและกำไร ส่งผลให้คาดการณ์การเติบโตของหุ้นสหรัฐฯ ที่ยังเติบโตเหนือค่าเฉลี่ยโลก และถูกปรับคาดการณ์ขึ้นในช่วงเดือนที่ผ่านมา ท่ามกลางความคาดหวังการหยุดขึ้นอัตราดอกเบี้ยของ Fed ซึ่งจะผ่อนคลายแรงกดดันด้านนโยบายการเงินได้ และระดับ Valuation ที่น่าสนใจจากการปรับตัวลงของดัชนีในช่วงก่อนหน้า และคาดการณ์กำไรที่ยังเติบโต FINNOMENA FUNDS Investment Team จึงแนะนำลงทุนในหุ้นสหรัฐฯ ผ่านกองทุน AFMOAT-HA เพื่อรับโอกาสสร้างผลตอบแทนในช่วง 3-6 เดือนข้างหน้า พร้อมด้วยความเสี่ยงที่ต่ำกว่าจากการเลือกลงทุนในหุ้นที่มีปราการด้านการแข่งขันสูง

จีน ยังน่ากังวลจากปัญหาความเชื่อมั่นที่ยังต่ำ ทำให้แม้ตลอดปีที่ผ่านมาธนาคารกลางจีน (PBOC) จะเสริมสภาพคล่องเข้าระบบอย่างต่อเนื่อง แต่ก็ยังไม่สามารถทำให้สินเชื่อและการบริโภคขยายตัวได้อย่างมีนัยสำคัญ อย่างไรก็ตาม ในช่วงเดือนที่ผ่านมารัฐบาลจีนเริ่มมีพัฒนาการที่สำคัญ ด้วยการเพิ่มการขาดดุลงบประมาณสู่ระดับ 3.8% GDP เพื่อกระตุ้นเศรษฐกิจเพิ่มเติมกว่า 1 ล้านล้านหยวน หนุน Sentiment เชิงบวกต่อตลาดหุ้น และคาดการณ์เศรษฐกิจให้ปรับสูงขึ้น เมื่อประกอบกับ Valuation ที่ถูก และ Downside จำกัด FINNOMENA FUNDS Investment Team จึงยังแนะนำทยอยลงทุนในหุ้นจีน

เวียดนาม ที่การบริโภคยังทรงตัวในระดับสูง ท่ามกลางการฟื้นตัวของธุรกิจที่เกี่ยวข้องกับการส่งออก บนระดับ Valuation ที่ถูก และได้รับปัจจัยหนุนจากนโยบายการเงินทั่วโลกที่อาจผ่านพ้นวัฏจักรขาขึ้นไปแล้ว FINNOMENA FUNDS Investment Team ยังแนะนำนักลงทุนให้เข้าลงทุนหุ้นเวียดนามได้อย่างต่อเนื่อง

สอดคล้องกับ เกาหลีใต้ ที่พึ่งพาการส่งออกเป็นหลัก และมีสินค้าสำคัญคือเซมิคอนดักเตอร์ และอุปกรณ์อิเล็กทรอนิกส์ซึ่งฟื้นตัวอย่างชัดเจนในช่วงที่ผ่านมา เมื่อประกอบกับ Valuation ที่ถูก และ Sentiment risk on ที่เกิดขึ้น FINNOMENA FUNDS Investment Team ยังแนะนำลงทุนใน KOSPI Index ผ่านกองทุน SCBKEQTG ในลักษณะ MEVT Call ได้อย่างต่อเนื่อง

Highlight

- ภาพเศรษฐกิจและตลาดหุ้นสหรัฐฯ (Macro)

- ภาพรวมผลประกอบการ (Earnings)

- ปัจจัยเชิงมูลค่า (Valuation)

- ปัจจัยเชิงเทคนิค (Technical)

- มุมมองการลงทุนตลาดหุ้นจีน

- มุมมองการลงทุนตลาดหุ้นเวียดนาม

- มุมมองการลงทุนตลาดหุ้นเกาหลีใต้

- FINNOMENA FUNDS Portfolio Recommendation

ภาพเศรษฐกิจและตลาดหุ้นสหรัฐฯ (Macro)

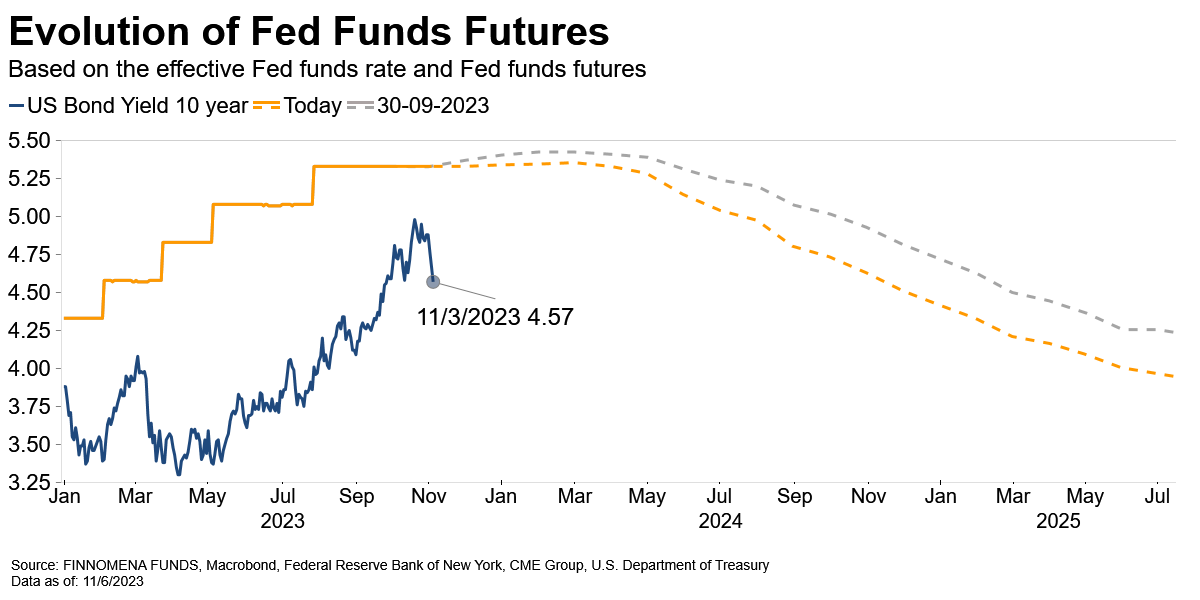

รูปที่ 1: ตัวเลขคาดการณ์อัตราดอกเบี้ยนโยบายของธนาคารกลางสหรัฐฯ

Source: FINNOMENA FUNDS, Macrobond as of 06/11/2023

Fed Funds Futures ส่งสัญญาณว่าอัตราดอกเบี้ยนโยบายของสหรัฐฯ ได้มาถึงจุดสูงที่สุดแล้ว หลังการประชุม FOMC ในวันพฤหัสบดีที่ 2 พฤศจิกายน 2566 ที่ผ่านมา คณะกรรมการมีมติให้ค้างอัตราดอกเบี้ยนโยบายที่กรอบ 5.25% ถึง 5.50% ซึ่งเป็นการส่งสัญญาณเชิงบวกให้กับตลาดว่าธนาคารกลางสหรัฐฯ เล็งเห็นว่าบริบทเศรษฐกิจปัจจุบันมีแนวโน้มกลับมาสู่จุดสมดุลมากขึ้น โดยหลังจากการแถลงการของคุณ Jayrome Powell ประธาน Fed ผลตอบแทนของพันธบัตรรัฐบาลสหรัฐฯ รุ่นอายุ 10 ก็ปรับตัวลงมาที่ระดับ 4.57% ทันที สะท้อนถึงมุมมองในอนาคตว่า อัตราดอกเบี้ยนโยบายมีโอกาสปรับตัวลงในอนาคต สอดคล้องกับ Fed Funds Futures ที่ระบุว่าอัตราดอกเบี้ยนโยบายมีโอกาสปรับตัวลงช่วงกลางปี 2024

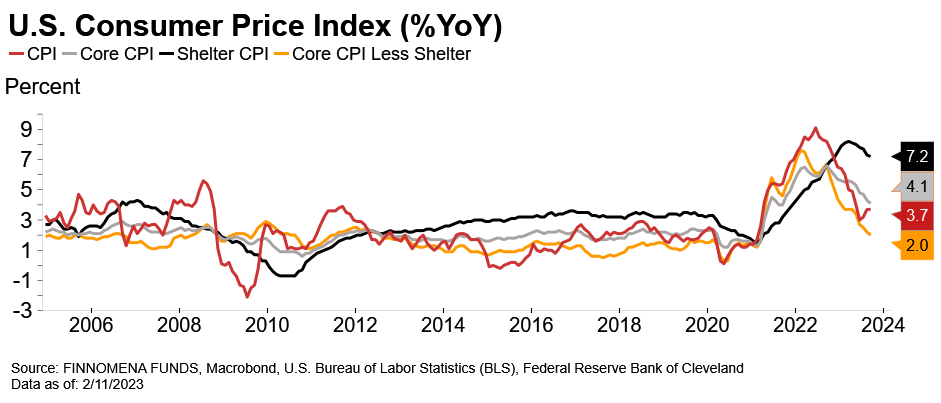

รูปที่ 2: ตัวเลขเงินเฟ้อ CPI YoY ของสหรัฐฯ

Source: FINNOMENA FUNDS, Macrobond as of 02/11/2023

อัตราเงินเฟ้อทั่วไป (CPI) ปัจจุบันอยู่ที่ 3.7% และอัตราเงินเฟ้อพื้นฐาน (Core CPI) ไม่รวมสินค้าในหมวดอาหารสดและพลังงาน ปัจจุบันอยู่ที่ 4.1% ถึงแม้เงินเฟ้อทั้งสอง จะยังสูงเกินกรอบเป้าหมาย 2% ของ Fed แต่ปัจจัยที่ทำให้เงินเฟ้อปรับตัวลงช้านั้นมาจากเงินเฟ้อฝั่งภาคอสังหาริมทรัพย์ (Shelter CPI) โดยปัจจุบันอยู่ที่ 7.2% ซึ่งเป็นระดับที่สูงกว่าวิกฤตอสังหาริมทรัพย์ปี 2008 โดยหากดูแนวโน้มการปรับตัวของเงินเฟ้อดังกล่าว ในช่วงปี 2008 ถึง 2010 จะเห็นว่าเงินเฟ้อดังกล่าวมีการเคลื่อนไหวที่ค่อนข้างช้า ซึ่งมีผลทำให้เงินเฟ้อ CPI และ Core CPI ปรับตัวลงช้าเนื่องจากเงินเฟ้อ Shelter CPI มีสัดส่วนในตะกร้ากว่า 30% อย่างไรก็ดีหากตัดเงินเฟ้อ Shelter CPI ออก จะเห็นได้ว่า Core CPI Less Shelter กลับมาอยู่ที่ระดับ 2.0% ซึ่งเป็นระดับเดียวกับช่วงก่อนเกิดวิกฤตโควิด-19 แล้ว

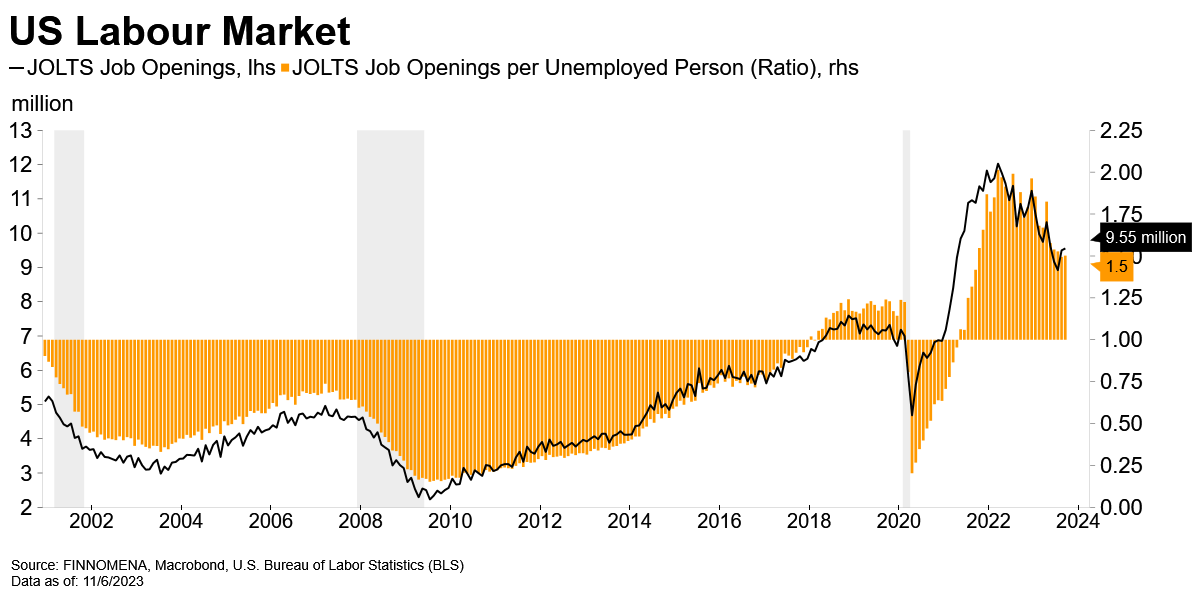

รูปที่ 3: ตัวเลขตำแหน่งงานที่เปิดใหม่ การจ้างงาน การลาออก และการเลิกจ้าง

Source: FINNOMENA FUNDS, Macrobond as of 06/11/2023

ตัวเลข JOTLS (The Job Openings and Labor Turnover Survey) หรือ ตัวเลขตำแหน่งงานที่เปิดใหม่ การจ้างงาน การลาออก และการเลิกจ้าง ยังบ่งชี้ว่าภาพรวมตลาดแรงงานแม้ยังแข็งแกร่งมากกว่าก่อนโควิดมาก โดยปัจจุบันอัตราส่วนงานเปิดใหม่ต่อคนหางานอยู่ที่ 1.5 เท่า อย่างไรก็ดี ตัวเลขดังกล่าวส่งสัญญาณชะลอตัวลงตั้งแต่ปี 2022 และยังคงลดความร้อนแรงลงต่อเนื่อง สะท้อนว่าตลาดแรงงานกำลังกลับสู่จุดสมดุลมากขึ้น ซึ่งเป็น 1 ในปัจจัยที่ทำให้ธนาคารกลางสหรัฐฯ ตัดสินใจหยุดการปรับขึ้นอัตราดอกเบี้ยนโยบายในรอบล่าสุด

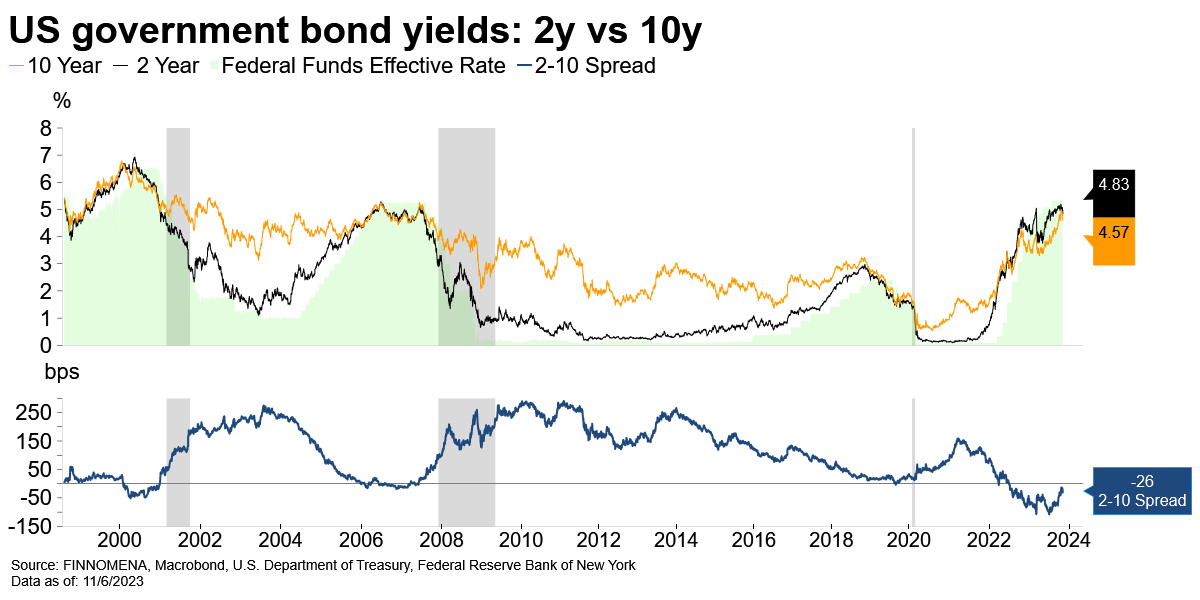

รูปที่ 4: อัตราผลตอบแทนพันบัตรรัฐบาลสหรัฐฯ อายุ 2 ปี และ 10 ปี

Source: FINNOMENA FUNDS, Macrobond as of 06/11/2023

อัตราผลตอบแทนพันบัตรรัฐบาลสหรัฐฯ อายุ 2 ปี ปัจจุบันอยู่ที่ 4.83% ในขณะที่อายุ 10 ปี อยู่ที่ 4.57% ทำให้ส่วนต่างผลตอบแทนอยู่ที่ -0.26% โดยส่วนต่างดังกล่าวปรับตัวขึ้นอย่างมีนัยในช่วง 1 ถึง 2 เดือนที่ผ่านมา จากการปรับตัวขึ้นของอัตราผลตอบแทนพันธบัตรอายุ 10 ปี ในขณะที่อายุ 2 ปี ทรงตัวอยู่ที่ระดับเดิม สถานการณ์ดังกล่าวสะท้อนว่าตลาดตราสารหนี้กำลังมองถึงฉากทัศน์ในอนาคตที่ธนาคารกลางสหรัฐฯ มีแนวโน้มจะไม่ปรับเพิ่มอัตราดอกเบี้ยนโยบาย และยังมีโอกาสปรับลดดอกเบี้ยนโยบายในอนาคต

ภาพรวมผลประกอบการ (Earnings)

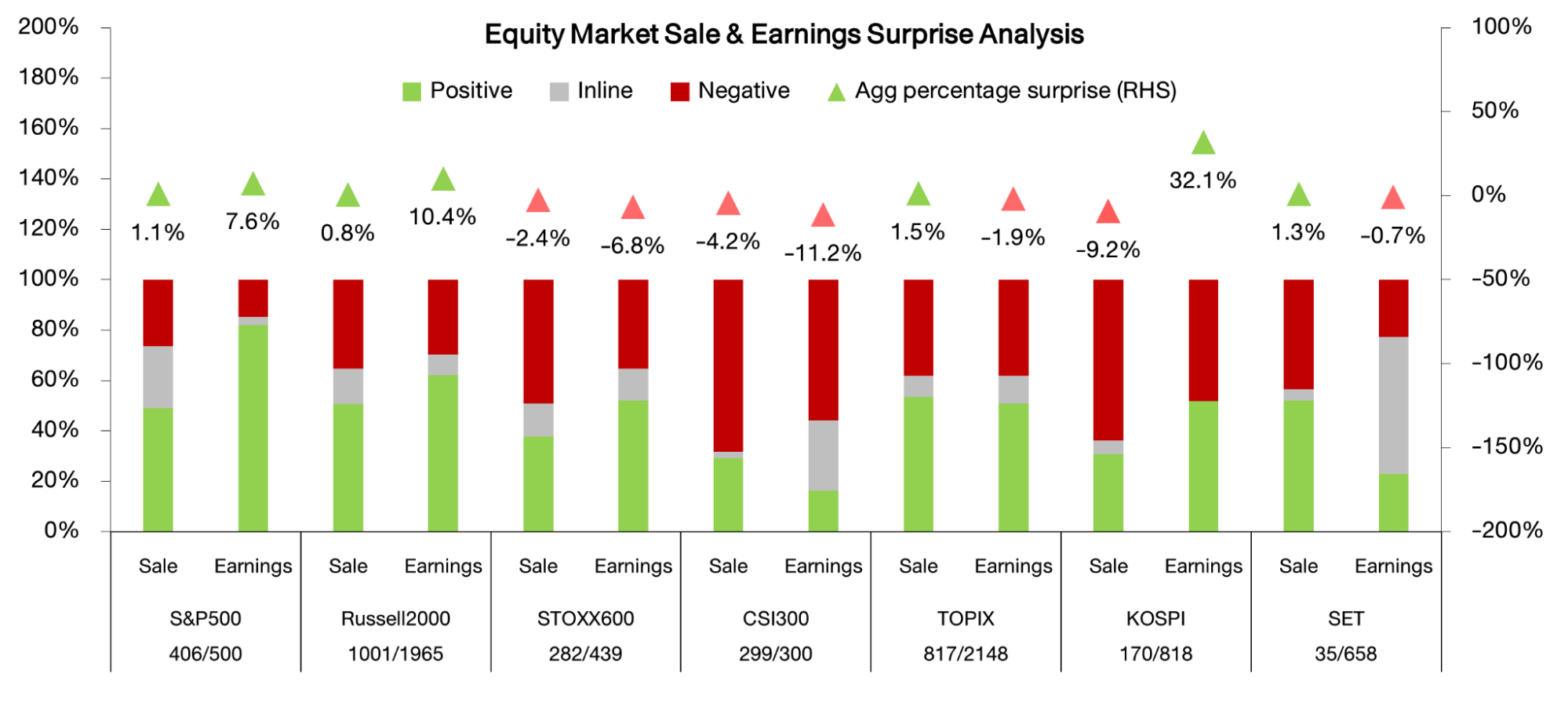

รูปที่ 5: สรุปภาพรวมผลประกอบการ 3Q23 ของตลาดหุ้นสำคัญ

Source: FINNOMENA FUNDS, Bloomberg as of 06/11/2023

กำไรของหุ้นสหรัฐฯ ใน 3Q23 ยังแกร่งกว่าคาด และมีหนุนการปรับประมาณเพิ่มขึ้น สะท้อนว่าหุ้นสหรัฐฯ มีประสิทธิภาพในการทำกำไรที่ดีกว่าคาดซึ่งเป็นผลมาจากการลดต้นทุนของหุ้นกลุ่มเทคโนโลยี และการได้อานิสงส์ดอกเบี้ยระดับสูงของหุ้นกลุ่มการเงิน ขณะที่ตลาดหุ้นยุโรปและจีนภาพรวมรายงานกำไรแย่กว่าคาดตามทิศทางเศรษฐกิจที่ชะลอลง

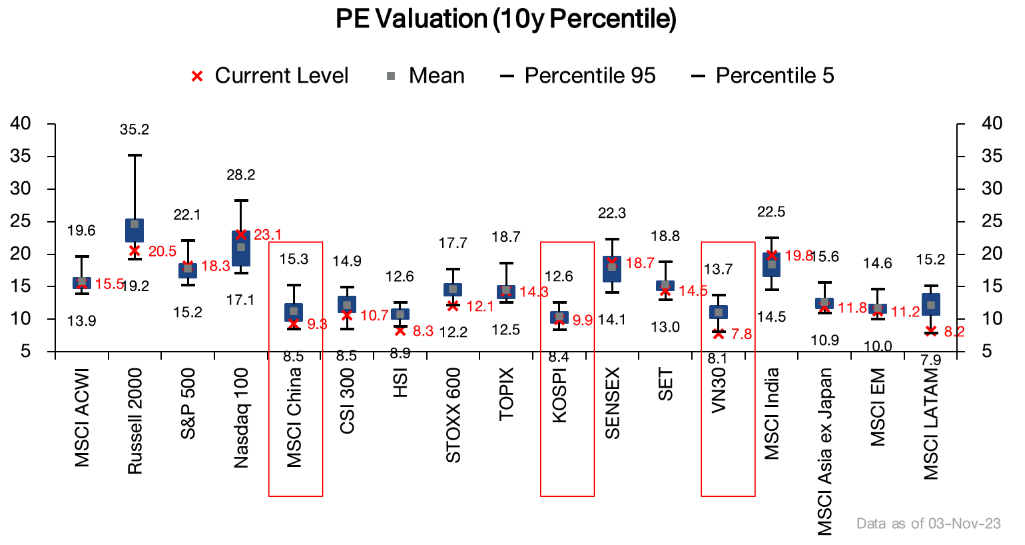

Valuation

รูปที่ 6: Forward P/E next 12 ของตลาดหุ้นสำคัญ

Source: FINNOMENA FUNDS, Bloomberg as of 03/11/2023

ในเดือนตุลาคมที่ผ่านมา ตลาดหุ้นทั่วโลกปรับตัวลดลง ส่งผลให้ Valuation ของหลายตลาดหุ้นต่ำลง โดยหุ้นสหรัฐฯ (S&P500) ปรับตัวลดลงมาอยู่ในระดับใกล้เคียงกับค่าเฉลี่ยในรอบ 10 ปี โดยเฉพาะอย่างยิ่งตลาดหุ้นเวียดนามและจีน ที่ปรับตัวลงต่ำกว่าค่าเฉลี่ยมาก

Technical

Source: FINNOMENA FUNDS, TradingeView as of 03/11/2023

ดัชนี S&P 500 สามารถกลับมายืนเหนือเส้นค่าเฉลี่ย 200 วัน (MA 200 day) และแนว uptrend line ได้ หลังตลาดหุ้นออกจากโหมด Extreme Fear ขณะที่ RSI อยู่เหนือระดับ 50 และ MACD เกิด Buy Signal บ่งชี้ว่าดัชนีเป็นแนวโน้มขาขึ้น

ตลาดหุ้นจีน

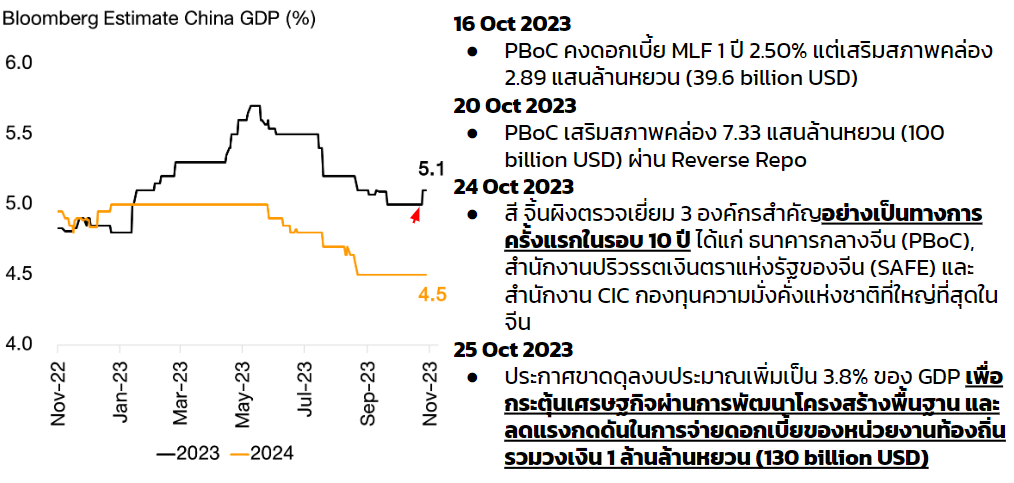

รูปที่ 7: คาดการณ์ GDP จีน และ มาตรการกระตุ้นเศรษฐกิจในช่วงเดือนตุลาคม

Source: FINNOMENA FUNDS, Bloomberg as of 06/11/2023

จีนยังน่ากังวลจากปัญหาความเชื่อมั่นที่ยังต่ำ ทำให้แม้ตลอดปีที่ผ่านมา ธนาคารกลางจีน (PBOC) จะเสริมสภาพคล่องผ่านทางการลดอัตราดอกเบี้ย การลดอัตราการกันสำรอง และตลาดพันธบัตรรัฐบาลเข้าระบบอย่างต่อเนื่อง แต่ยังไม่สามารถทำให้สินเชื่อและการบริโภคขยายตัวได้อย่างมีนัยสำคัญ

อย่างไรก็ตาม ในช่วงเดือนตุลาคมที่ผ่านมา รัฐบาลจีนมีพัฒนาการมากขึ้น ด้วยการเพิ่มการขาดดุลงบประมาณสู่ระดับ 3.8% GDP จากเดิมตั้งเป้าหมายขาดดุลที่ระดับ 3.0% GDP เพื่อกระตุ้นเศรษฐกิจเพิ่มเติมกว่า 1 ล้านล้านหยวน ซึ่งเป็นการเพิ่มการขาดดุลงบประมาณระหว่างปีครั้งแรกตั้งแต่ปี 2008 ซึ่งเกิดเหตุแผ่นดินไหวในเสฉวน และปี 1990 หลังเกิดวิกฤติการเงินในเอเชีย หนุน Sentiment เชิงบวกต่อตลาดหุ้น และคาดการณ์เศรษฐกิจให้ปรับสูงขึ้น เมื่อประกอบกับ valuation ที่ถูกและ downside จำกัด

FINNOMENA FUNDS Investment Team จึงยังแนะนำทยอยลงทุนในหุ้นจีน

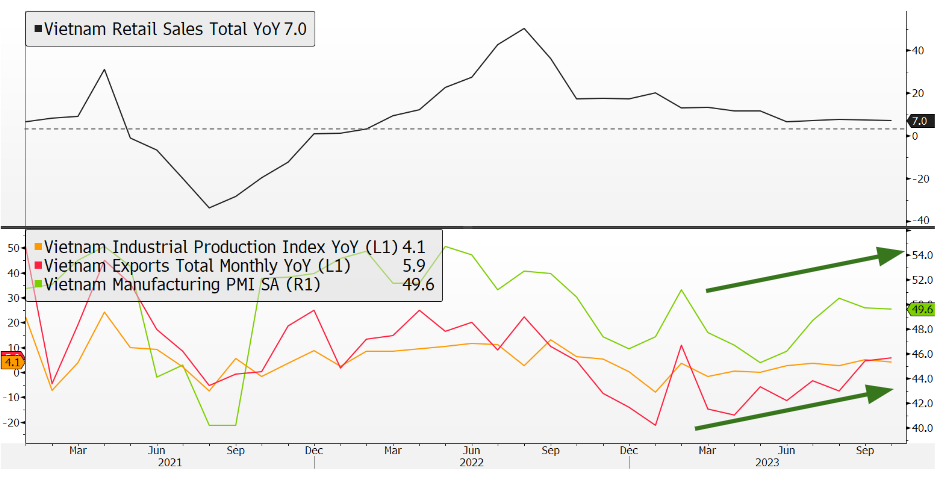

ตลาดหุ้นเวียดนาม

รูปที่ 8: Vietnam retail sales YoY & industrial production & monthly export & manufacturing PMI

Source: FINNOMENA FUNDS, Bloomberg as of 06/11/2023

เศรษฐกิจทั่วโลกที่แกร่งกว่าคาด หนุนให้ดัชนีสำคัญทางเศรษฐกิจที่เกี่ยวข้องกับการส่งออก อาทิ Industrial Production, Manufacturing PMI และยอดการส่งออกยังอยู่ในแนวโน้มขยายตัวอย่างต่อเนื่อง หนุนการบริโภคเวียดนามยังทรงตัวในระดับสูง 7.0% YoY หนุนให้คาดการณ์การเติบโตของกำไรบริษัทจดทะเบียนในเวียดนามยังโดดเด่น ขณะที่ความเป็นไปได้ในการหยุดขึ้นอัตราดอกเบี้ยของ Fed ซึ่งเป็นธนาคารกลางของสหรัฐฯ สกุลเงินที่มีอิทธิพลสูงต่อสภาพคล่องของเวียดนาม หนุนให้สภาพคล่องของเวียดนามคลายวความตึงตัวลงมา เมื่อประกอบกับ PE ที่ 7.8 เท่า ซึ่งถูก จากการปรับตัวลงในช่วงก่อนหน้า และคาดการณ์กำไรที่เติบโตสูง

FINNOMENA FUNDS Investment Team ยังแนะนำนักลงทุนให้เข้าลงทุนหุ้นเวียดนามได้อย่างต่อเนื่อง

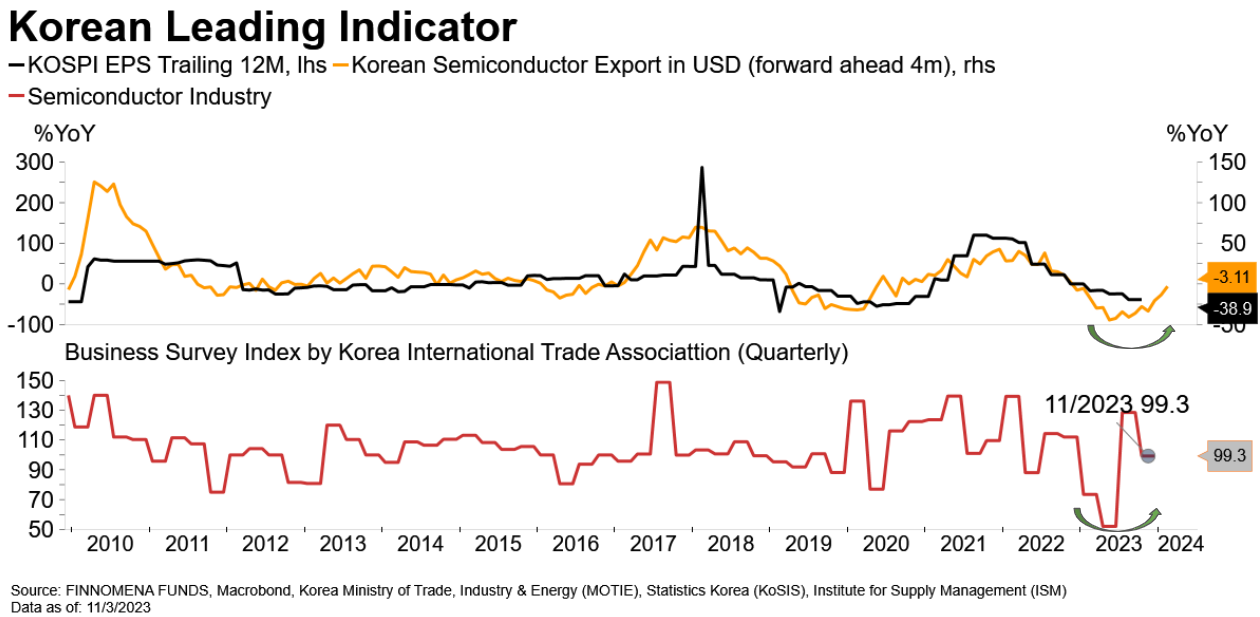

ตลาดหุ้นเกาหลีใต้

Source: FINNOMENA FUNDS, Macrobond as of 06/11/2023

ภาคการส่งออกเซมิคอนดักเตอร์เกาหลีใต้ มีแนวโน้มฟื้นตัวต่อเนื่อง ตามการฟื้นตัวของอุตสาหกรรมเซมิคอนดักเตอร์โลก และได้อานิสงส์จากการใช้งานด้าน Generative AI ของผู้ประกอบการ software ซึ่งจะชี้นำการฟื้นตัวของกำไรตลาดหุ้นในอนาคต ขณะที่หุ้น Samsung ซึ่งเป็นหุ้นขนาดใหญ่อันดับ 1 ของเกาหลีใต้ได้ประกาศกำไร 3Q23 ดีกว่าคาด และฟื้นตัวก้าวกระโดด 262%QoQ สะท้อนว่ากำไรของ Samsung ได้ผ่านจุดต่ำสุดไปแล้วใน 2Q23 นอกจากนี้ เตรียมรับรู้รายได้จากการเป็น Supplier ให้แก่ NVIDIA ใน 4Q23

ตลาดหุ้นเกาหลีใต้มีพัฒนาการที่ดีขึ้น ล่าสุดทางการเกาหลีใต้ประกาศห้าม Short Selling หุ้นจนถึงมิถุนายนปี 2024 ซึ่งจะเป็นปัจจัยกระตุ้นในเชิง Sentiment ทำให้เรายังคงแนะนำทยอยสะสมกองทุน SCBKEQTG

FINNOMENA FUNDS Port Recommendation

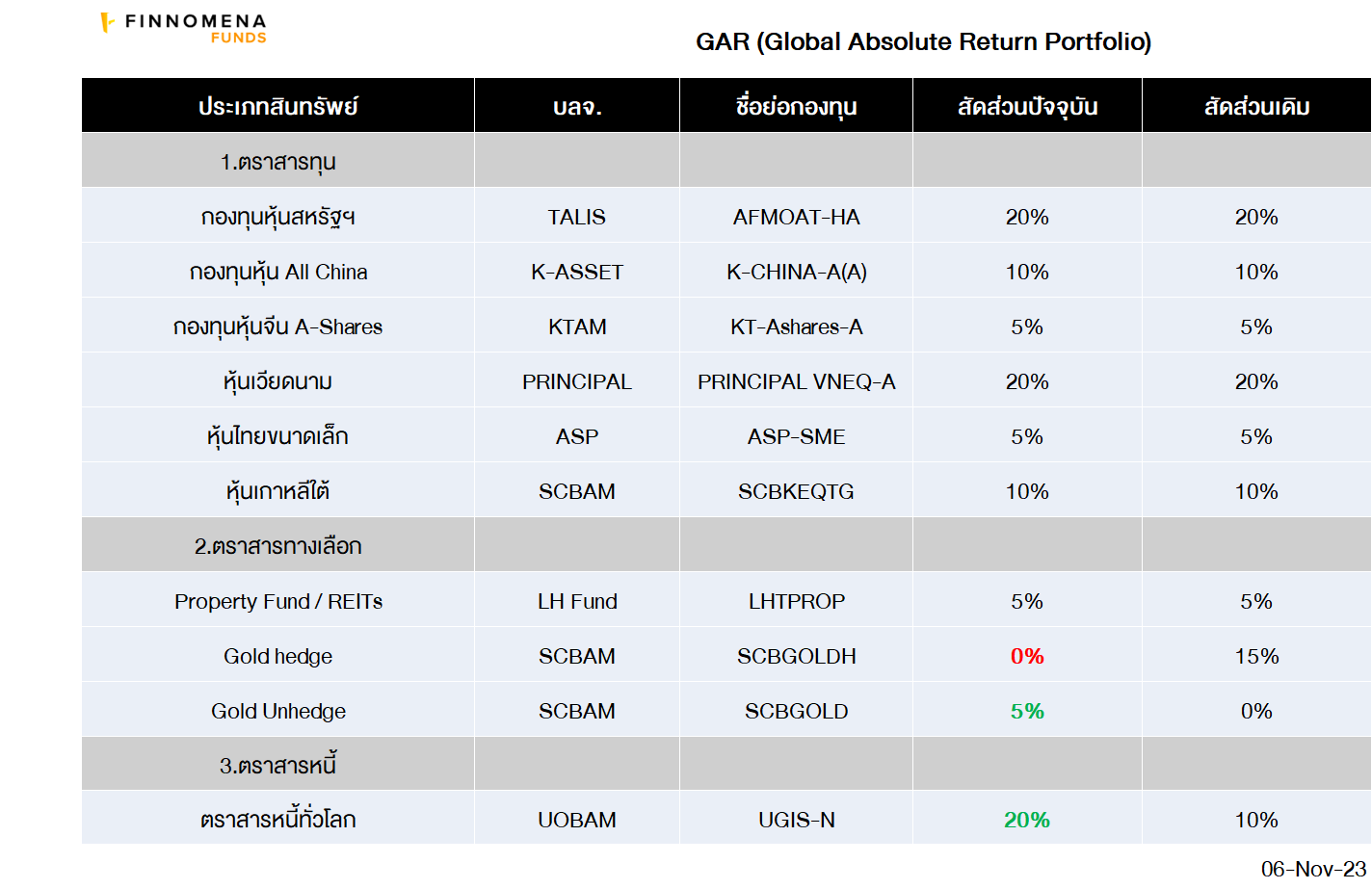

GAR (Global Absolute Return Portfolio)

รูปที่ 10: FINNOMENA FUNDS GAR Portfolio

Source: FINNOMENA FUNDS as of 06/11/2023

- แนะนำลดสัดส่วนการลงทุน SCBGOLDH 15%

- แนะนำเพิ่มสัดส่วนการลงทุนใน SCBGOLD 5%

- แนะนำเพิ่มสัดส่วนการลงทุนใน UGIS-N 10%

FINNOMENA FUNDS Investment Team จึงแนะนำเพิ่มน้ำหนักการลงทุนในกองทุน UGIS-N 10% เพื่อรับประโยชน์จากวัฎจักรดอกเบี้ยขาขึ้นใกล้สิ้นสุด อีกทั้งกองทุนมีการปรับ duration เพิ่มขึ้นรับสถานการณ์ดังกล่าว ทำให้ความน่าสนใจในการลงทุนเพิ่มมากขึ้น ด้านทองคำ แนะนำปรับสัดส่วนเข้าลงทุนในกองทุน SCBGOLD ซึ่งไม่ป้องกันความเสี่ยงด้านอัตราแลกเปลี่ยน เพื่อรับสถานะการถือครองทองคำและสกุลเงินดอลลาร์ซึ่งเป็นสินทรัพย์ปลอดภัย 2 ชนิดด้วยเงินทุนเพียงส่วนเดียวเท่านั้น

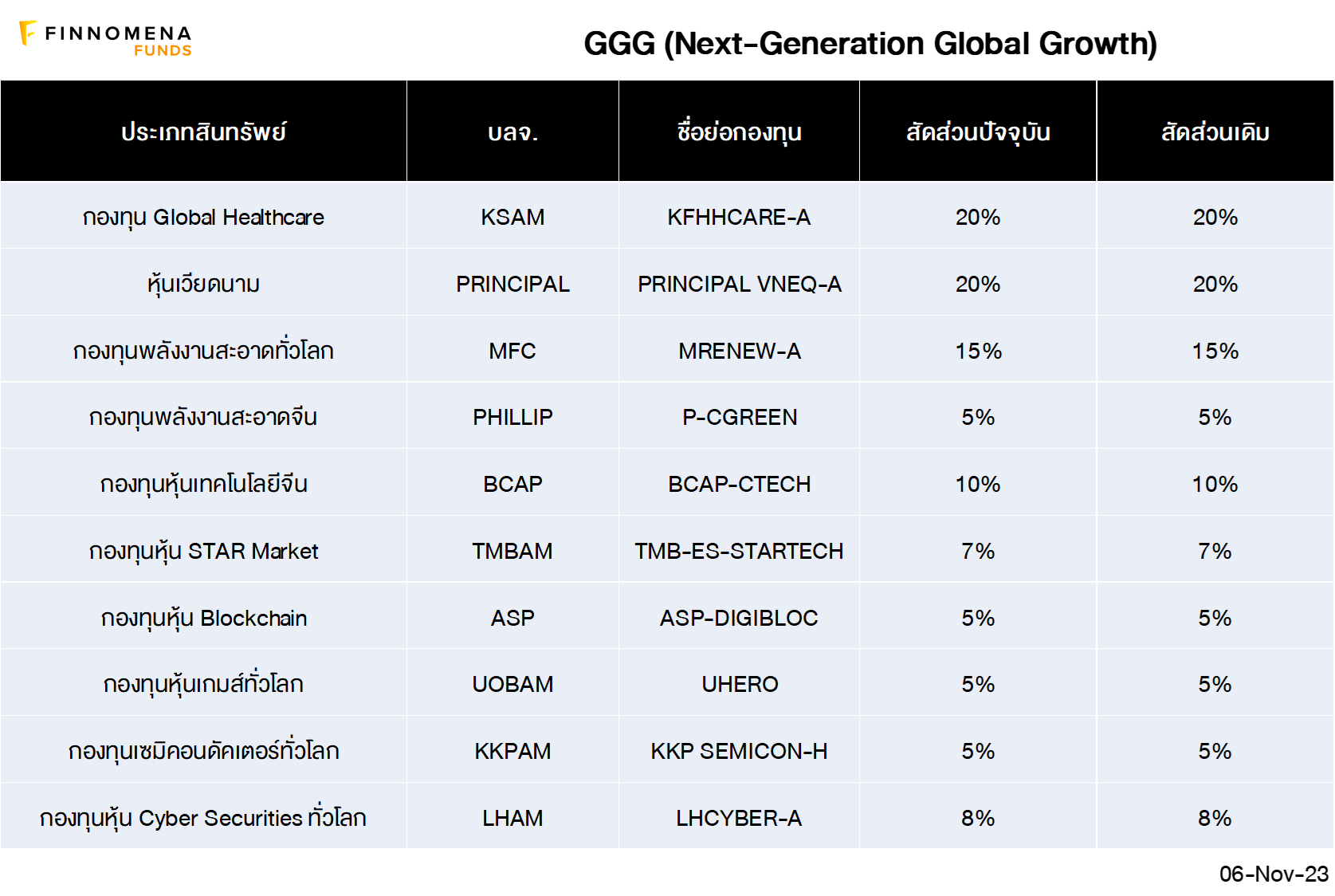

GGG (Nest-Generation Global Growth)

Source: FINNOMENA FUNDS as of 06/11/2023

GGG เป็นพอร์ตการลงทุนหุ้น 100% ตลอดเวลา (Fully Invested) ซึ่งผ่านการจัดสรรน้ำหนักการลงทุนใหม่ให้เหมาะสมต่อการถือครองในระยะยาว ตามหลักการ Minimum Volatility Optimization เพื่อรับโอกาสร้างผลตอบแทนบนความเสี่ยงที่เหมาะสมแล้ว

อย่างไรก็ตาม ความผันผวนของภาวะการลงทุนที่ผ่านมา ส่งผลให้สินทรัพย์ต่าง ๆ ในพอร์ตการลงทุนอาจมีมูลค่าไม่ตรงกับสัดส่วนที่แนะนำ ซึ่งอาจเป็นการเพิ่มความเสี่ยงให้กับพอร์ตการลงทุนได้ FINNOMENA FUNDS Investment Team จึงแนะนำ Rebalance Port เพื่อให้สัดส่วนการลงทุนกลับเข้าสู่ระดับที่แนะนำอีกครั้ง

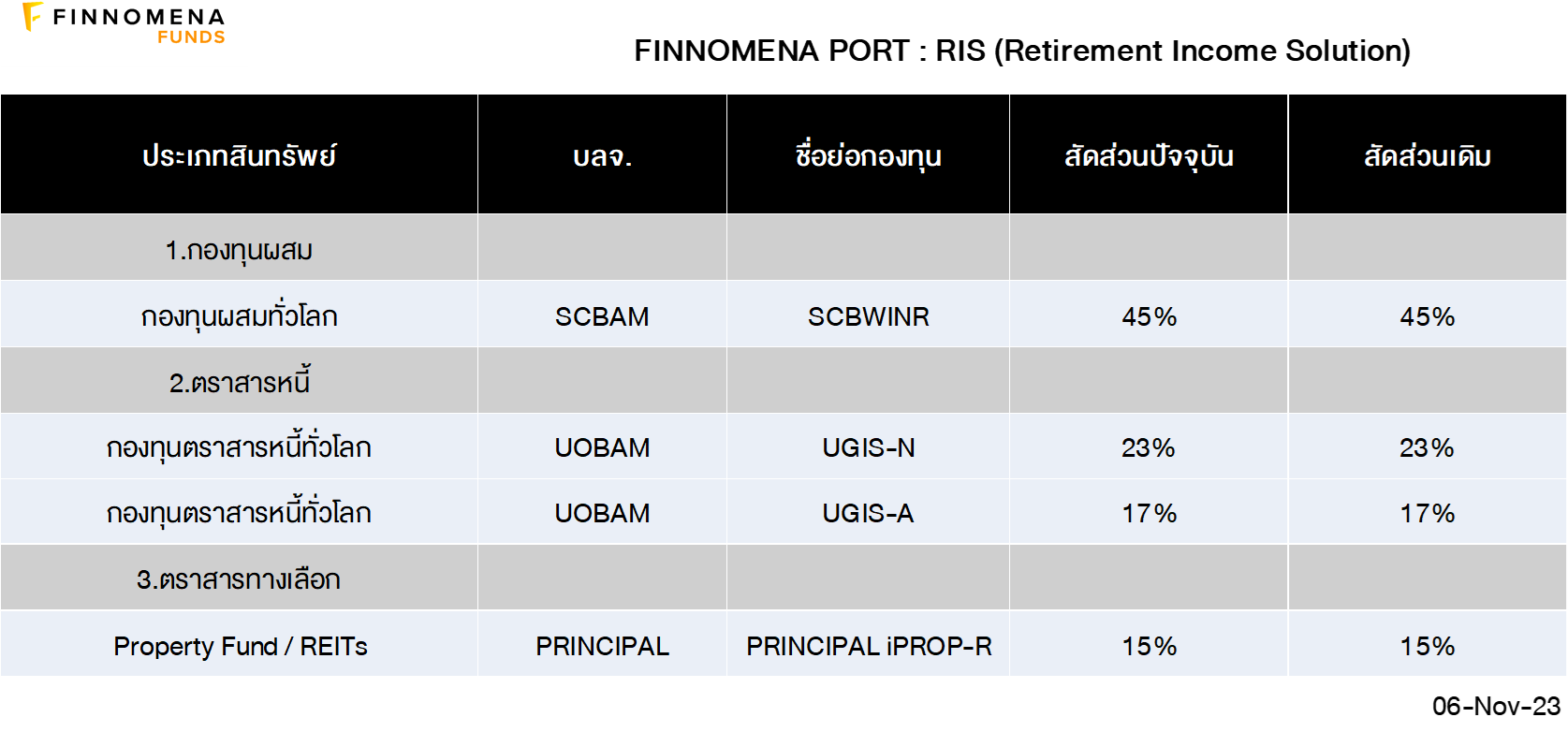

RIS (Retirement Income Solution)

รูปที่ 12: FINNOMENA FUNDS RIS Portfolio

Source: FINNOMENA FUNDS as of 06/11/2023

RIS ถือครองสินทรัพย์เสี่ยงอย่างหุ้นประมาณ 15% ของพอร์ตผ่านกองทุน SCBWINA ซึ่งเป็นกองทุน Multi Assets ที่มีนโยบายคุมความเสี่ยงอย่างเข้มข้น และเน้นถือครองตราสารหนี้อันดับความน่าเชื่อถือเฉลี่ย A+ อย่าง UGIS-N ซึ่งมี Downside ต่ำลงเรื่อยๆ จากการขึ้นอัตราดอกเบี้ยสหรัฐฯ ที่ชะลอลง อีกทั้งยังถือครอง UGIS-A เพื่อสร้างกระแสเงินสดจาก Auto-Redeem

ส่งผลให้พอร์ตปัจจุบัน RIS มี Downside Risk ที่ต่ำ พร้อมด้วยการจ่ายกระแสเงินสดได้ใกล้เคียงเป้าหมาย FINNOMENA FUNDS investment Team จึงแนะนำคงสัดส่วนการลงทุน และแนะนำทยอยลงทุนตามสัดส่วนการลงทุนแนะนำได้

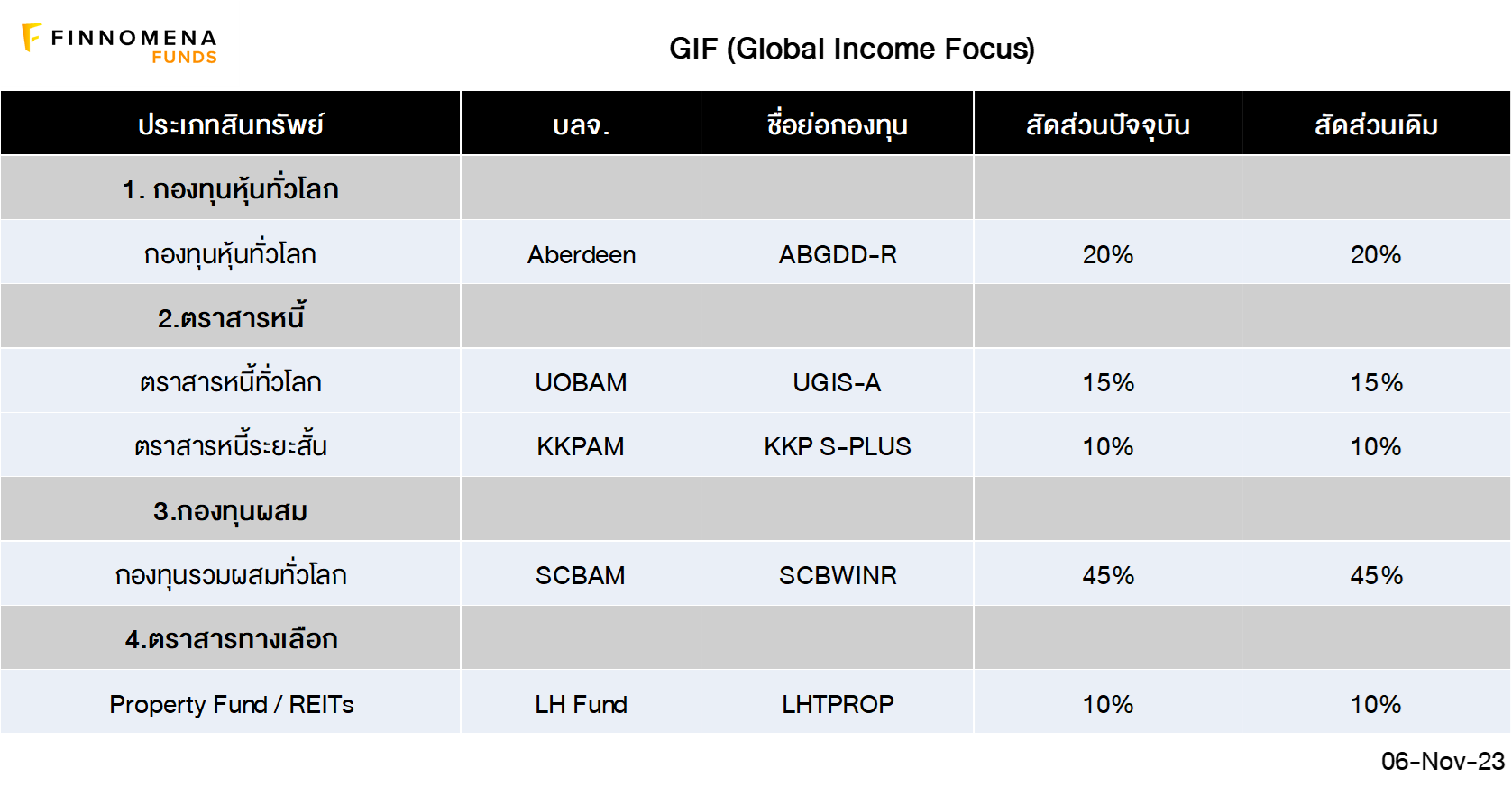

GIF (Global Income Focus)

รูปที่ 13: FINNOMENA FUNDS GIF Portfolio

Source: FINNOMENA FUNDS as of 06/11/2023

พอร์ต GIF ยังคงมีความผันผวนที่ต่ำกว่าหุ้นโลก จากการถือครองสินทรัพย์เสี่ยงอย่างหุ้นประมาณ 35% ของพอร์ตผ่านกองทุน SCBWINA ซึ่งเป็นกองทุน Multi Assets และ ABGDD-R กองทุนหุ้นปันผลสูง ซึ่งคาดหวังการจ่ายกระแสเงินสดสม่ำเสมอให้กลับมาสู่ระดับเป้าหมาย

เมื่อประกอบกับสัดส่วนการลงทุนในกองทุนตราสารหนี้อันดับความน่าเชื่อถือสูง A+ บนตีมการลงทุนแบบสร้างรายได้สม่ำเสมอ ความผันผวนต่ำอย่าง UGIS-A และการลงทุนในตราสารหนี้ซึ่งเป็นสินทรัพย์ปลอดภัย และสภาพคล่องสูงอย่าง KKP S-PLUS พร้อมต่อการปรับเข้าสู่สินทรัพย์อื่นๆ

FINNOMENA FUNDS investment Team จึงแนะนำคงสัดส่วนการลงทุน และแนะนำลงทุนตามสัดส่วนการลงทุนแนะนำได้ ยกเว้น LHTPROP (REITs ไทย) ที่แนะนำทยอยสะสมแทน

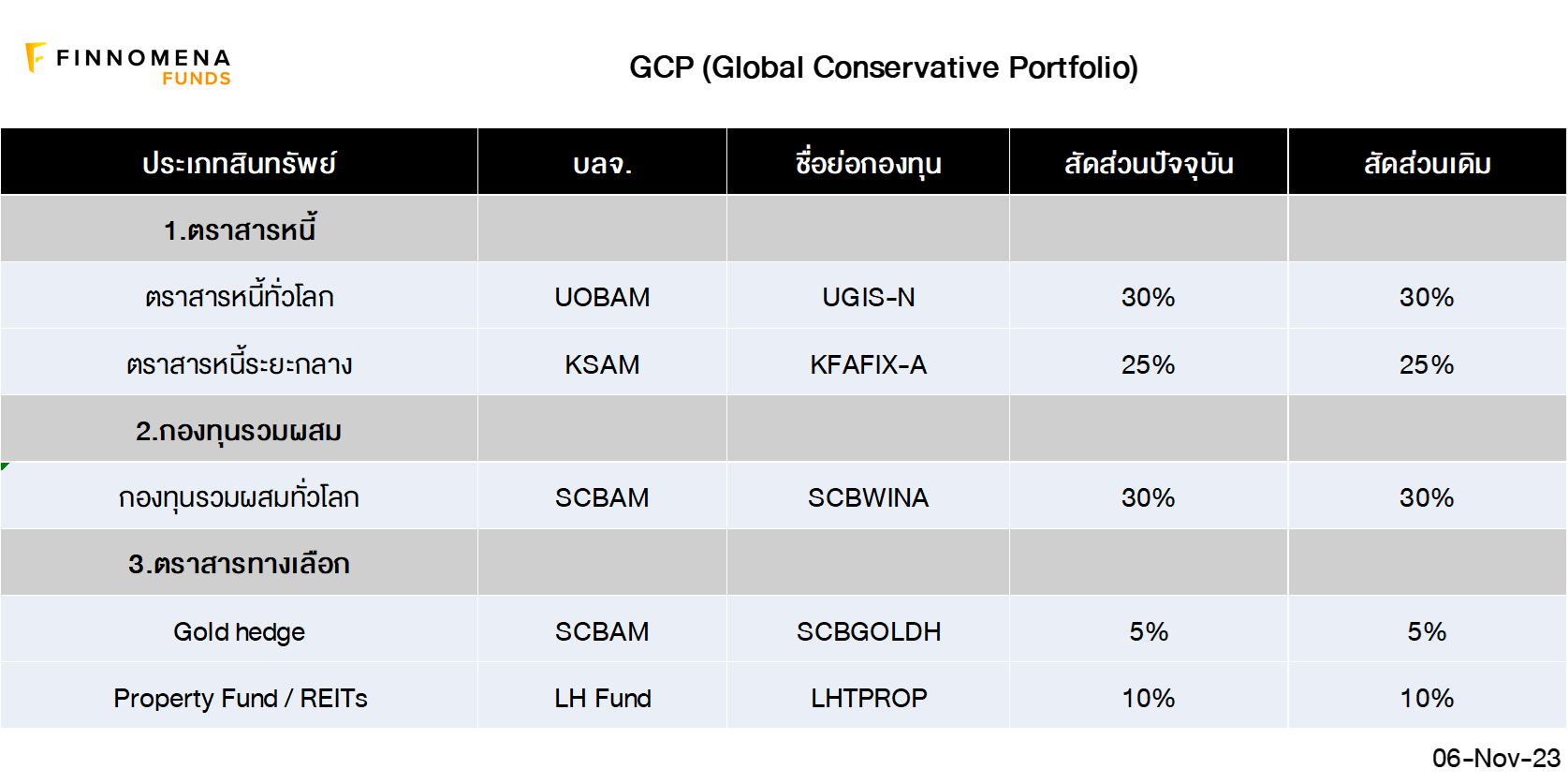

GCP (Global Conservative Portfolio)

รูปที่ 14: FINNOMENA FUNDS GCP Portfolio

Source: FINNOMENA FUNDS as of 04/09/2023

GCP พอร์ตความเสี่ยงต่ำ ถือครองสินทรัพย์เสี่ยงอย่างหุ้นประมาณ 10% ของพอร์ตผ่านกองทุน SCBWINA ซึ่งเป็นกองทุน Multi Assets พร้อมกับถือครองตราสารหนี้โลกที่มีอันดับความน่าเชื่อถือเฉลี่ย A+ อย่าง UGIS-N ซึ่งมี Downside ต่ำลง จากแนวโน้มการขึ้นอัตราดอกเบี้ยสหรัฐฯ ที่ชะลอลง จึงมีโอกาสที่จะสามารถสร้างผลตอบแทนที่คุ้มค่ากับความเสี่ยงได้มากขึ้น ส่งผลให้พอร์ตปัจจุบัน GCP มี Downside Risk ที่ต่ำ โอกาสสร้างผลตอบแทนที่น่าสนใจจากการยุติวัฏจักรดอกเบี้ยขาขึ้น

FINNOMENA FUNDS investment Team จึงแนะนำคงสัดส่วนการลงทุน และแนะนำลงทุนตามสัดส่วนการลงทุนแนะนำได้ ยกเว้น LHTPROP (REITs ไทย) ที่แนะนำทยอยสะสมแทน

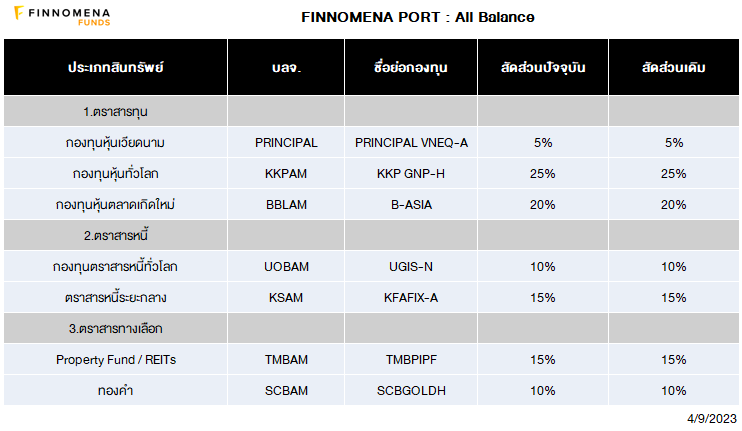

All Balance

รูปที่ 15: FINNOMENA FUNDS All Balance Portfolio

Source: FINNOMENA FUNDS as of 04/09/2023

All Balance ซึ่งเป็นพอร์ตการลงทุนแบบ strategic asset allocation ที่จัดสัดส่วนการลงทุนด้วย Black-Litterman Model หัวใจของ FINNOMENA Robo-Advisor ที่ผสมผสานระหว่างโมเดลทางคณิตศาสตร์ที่ช่วยคำนวณค่าสถิติในอดีตกับมุมมองการลงทุนในอนาคตจากผู้แนะนำการลงทุนถือครองสัดส่วนหุ้นในระดับ 50% เมื่อประกอบกับการกระจายการลงทุนในสินทรัพย์อื่นอย่าง ตราสารหนี้ ทองคำ และกองทุนรวมอสังหาริมทรัพย์ ซึ่งช่วยลดความเสี่ยงของพอร์ตการลงทุนโดยรวมลงมาอีกบางส่วนนั้นมีความเหมาะสมกับสถานการณ์ปัจจุบันแล้ว FINNOMENA FUNDS Investment Team จึงแนะนำคงสัดส่วนการลงทุน

ศึกษารายละเอียดกองทุนเพิ่มเติมได้ที่ https://www.finnomena.com/fund/

FINNOMENA FUNDS Investment Team

คำเตือน

ผู้ลงทุนควรทำความเข้าใจลักษณะสินค้า เงื่อนไขผลตอบแทน และความเสี่ยงก่อนตัดสินใจลงทุน | ผลการดำเนินงานในอดีต และผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต | ผู้ลงทุนอาจมีความเสี่ยงจากอัตราแลกเปลี่ยน เนื่องจากการป้องกันความเสี่ยงขึ้นอยู่กับดุลพินิจของผู้จัดการกองทุน | กองทุนรวมนี้ลงทุนกระจุกตัวในผู้ออกตราสารหรือประเทศใดประเทศหนึ่ง จึงมีความเสี่ยงที่ผู้ลงทุนอาจสูญเสียเงินลงทุนจำนวนมาก ผู้ลงทุนจึงควรพิจารณาการกระจายความเสี่ยงของ พอร์ตการลงทุนโดยรวมของตนเองด้วย | คำแนะนำการลงทุนนี้เป็นไปตามกรอบการพิจารณาของ FINNOMENA FUNDS ซึ่งมีเป้าหมายในการสร้างโอกาสรับผลตอบแทนในกรอบระยะเวลาตามวัตถุประสงค์การลงทุนที่แตกต่างกันตามคำแนะนำ | บริษัทมิได้การันตีถึงผลตอบแทนที่จะได้จากคำแนะนำการลงทุนดังกล่าว มีความเสี่ยงที่ผลตอบแทนอาจไม่เป็นไปตามคาดหวัง หรือมีผลขาดทุนได้ | สอบถามข้อมูลเพิ่มเติมหรือขอรับหนังสือชี้ชวนได้ที่บริษัทหลักทรัพย์นายหน้าซื้อขายหน่วยลงทุน ฟินโนมีนา จำกัด ในช่วงเวลาวันทำการตั้งแต่ 09:00-17:00 น. ที่หมายเลขโทรศัพท์ 02 026 5100 และทาง LINE @FINNOMENAPORT | สำหรับผู้ลงทุนในความดูแลของ Kept by Krungsri ติดต่อทีม Kept help center ที่หมายเลขโทรศัพท์ 02 296 6299