Chart of the Month

รูปที่ 1 Citi Global Economic Surprise Index กับ MSCI World Index l Source : Bloomberg

ท่าทีการเจรจาการค้าระหว่างสหรัฐฯ และจีนที่มีความคืบหน้าอย่างมีนัยยะสำคัญ ส่งผลให้ตลาดหุ้นทั่วโลกปรับตัวขึ้นกว่า 21% นับตั้งแต่ต้นปี และปรับตัวกว่า 3% ภายในเดือนเมษายน จากทิศทางการฟื้นตัวของการค้าและการลงทุนระหว่างประเทศ

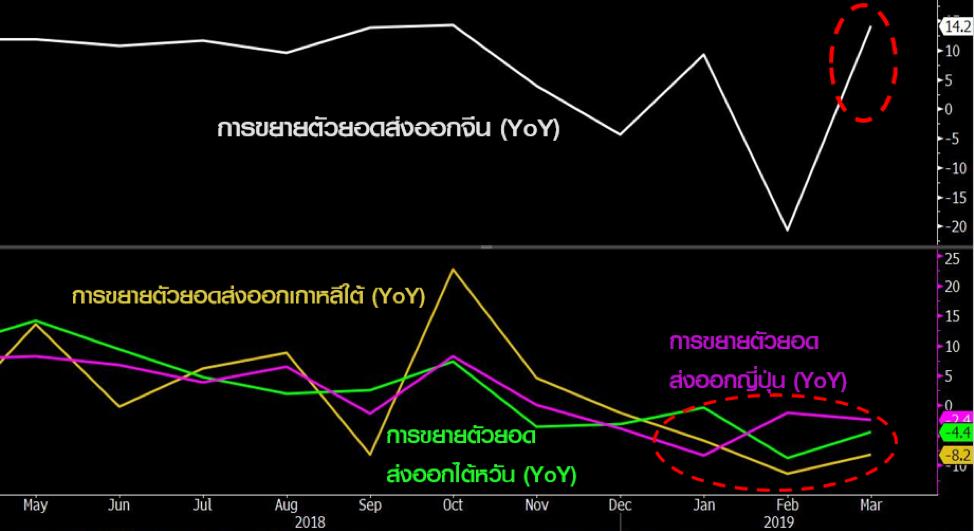

อย่างไรก็ตาม CITI Economic Surprise Index – Global ที่ระดับ -24.60 บ่งชี้ว่าตัวเลขสำคัญทางเศรษฐกิจทั่วโลกยังคงต่ำกว่าคาดการณ์ของนักวิเคราะห์ สอดคล้องไปในทิศทางเดียวกันกับภาวะความเสี่ยงของเศรษฐกิจและการค้าโลก โดยสะท้อนผ่านตัวเลขการส่งออกของหลายประเทศยังหดตัวต่อเนื่องตั้งแต่ต้นปีที่ผ่านมา เช่น เกาหลีใต้ ไต้หวัน และจีน

จากความเสี่ยงการชะลอตัวทางเศรษฐกิจ ที่ส่งสัญญาณผ่านทางตัวเลขและดัชนีชี้นำทางเศรษฐกิจต่างๆ ยังคงต่ำกว่าคาดการณ์ แม้บางปัจจัยที่เคยกดดันเริ่มมีทิศทางที่ดีขึ้น แต่ยังไม่มีบทสรุปที่ชัดเจน ถึงแม้ดัชนีตลาดหุ้นสหรัฐฯ จะปรับตัวขึ้นมาทำจุดสูงสุดใหม่ แต่ก็เป็นเพียงตลาดเดียวเท่านั้น ยังไม่ได้ยืนยันการเป็นขาขึ้นของตลาดลุ้นรอบโลกซึ่งยังมีปัจจัยเสี่ยงต่อเศรษฐกิจรายล้อมอยู่ ดังนั้น FINNOMENA Investment Team จึงแนะนำนักลงทุนให้ใช้จังหวะการปรับตัวขึ้นเพื่อปรับสมดุลของพอร์ตการลงทุน และเพิ่มการกระจายลงทุนในสินทรัพย์ตามแนวการลงทุนแบบ Yield Play เพื่อให้ได้รับประโยชน์จากการกระจายการลงทุนมากที่สุด (Diversification Benefits)

เศรษฐกิจและผลประกอบการสหรัฐฯ ยังแกร่ง จับตาตัวเลขไตรมาสที่ 2

รูปที่ 2 ตัวเลขอัตราการขยายตัวของเศรษฐกิจสหรัฐฯ (GDP, %QoQ) l Source : Bloomberg

เดือนที่ผ่านมา ตัวเลขอัตราการขยายตัวของเศรษฐกิจสหรัฐฯ (GDP, เบื้องต้น) ไตรมาสที่ 1 ขยายตัว 3.2% (QoQ) สูงกว่าคาดไว้ที่ 2.0% (QoQ) เช่นเดียวกับตัวเลข ISM Manufacturing PMI เดือนมีนาคม อยู่ที่ระดับ 55.3 จุด ตามลำดับ ซึ่งการยืนเหนือระดับ 50.0 จุด สะท้อนมุมมองการขยายตัวของเศรษฐกิจ ในระยะ 6-12 เดือนข้างหน้า อย่างไรก็ตาม ตัวเลข ISM Manufacturing PMI เดือนเมษายน ปรับตัวลงมาที่ 52.8 จุด

ส่วนผลประกอบการไตรมาสที่ 1 ของปี โดยส่วนใหญ่ยังเป็นไปตามที่นักวิเคราะห์คาดการณ์ หนุนดัชนี S&P 500 และ Nasdaq แตะระดับ All-time High ในช่วงปลายเดือนที่ผ่านมา

ขณะที่ตัวเลขภาคแรงงานยังแข็งแกร่งอย่างต่อเนื่อง อาทิเช่น อัตราการว่างงาน (Unemployment Rate) อยู่ในระดับต่ำที่ 3.8% สอดคล้องกับตลาดอสังหาฯ ที่ตัวเลขรายงานใบอนุญาตสร้างบ้าน (Building Permit) และที่อยู่อาศัยเริ่มสร้าง (Building Permits) ยังขยายตัว เช่นเดียวกับยอดขายบ้านใหม่ (New Home Sales) อย่างไรก็ตาม แม้ตัวเลขเศรษฐกิจ และตลาดแรงงานยังแข็งแกร่ง แต่อัตราเงินเฟ้อพื้นฐาน (Core CPI) ยังไม่มีสัญญาณการปรับตัวขึ้นอย่างรุนแรง โดยอยู่ที่ระดับ 2.0% (YoY) เป็นระดับที่เอื้อต่อการขยายตัวของเศรษฐกิจ

FINNOMENA Investment Team มองว่าสภาพเศรษฐกิจและตลาดหุ้นสหรัฐฯ ในไตรมาสที่ 1 มีความแข็งแกร่งเมื่อเทียบกับภูมิภาคอื่นทั่วโลก ขณะที่อัตราเงินเฟ้อยังอยู่ในระดับที่เหมาะสม สอดคล้องกับมุมมองด้านอัตราดอกเบี้ยของธนาคารกลางสหรัฐฯ ที่ส่งสัญญาณคงอัตราดอกเบี้ยตลอดปี 2019 ซึ่งส่งผลดีต่อการลงทุนในตลาดหุ้นและตลาดตราสารหนี้ อย่างไรก็ตาม การที่นักวิเคราะห์เริ่มปรับคาดการณ์ตัวเลขทางเศรษฐกิจในไตรมาสที่ 2 ส่งผลให้มีความเสี่ยงหากตัวเลขทางเศรษฐกิจและผลประกอบการประกาศออกมาต่ำกว่าคาด ท่ามกลางการชะลอตัวของเศรษฐกิจและการค้าโลก

ยุโรปฟื้นพร้อมความคาดหวัง

รูปที่ 3 CITI Economic Surprise Index, ZEW Eurozone Economic Sentiment l Source : Bloomberg

ด้วยการเจรจาการค้าระหว่างสหรัฐฯ และจีนที่มีความคืบหน้าไปในทางที่ดี ประกอบกับข้อตกลงเบื้องต้นที่สหภาพยุโรปเห็นชอบต่อการเลื่อนกำหนดการแยกตัวของสหราชอาณาจักร (Brexit) ออกไป ส่งผลให้เริ่มมีมุมมองที่ดีขึ้นต่อเศรษฐกิจและตลาดหุ้นของยุโรป หลังถูกกดดันด้วยความเสี่ยงจากปัจจัยภายนอกและภายในมาอย่างต่อเนื่อง

ขณะที่ดัชนี ZEW Euro Economic Sentiment สามารถปรับตัวขึ้นยืนเหนือระดับ 0 จุด เป็นครั้งแรกในรอบ 12 เดือน โดยออกมาที่ 4.5 จุด สอดคล้องกับการปรับคาดการณ์ผลกำไรของบริษัทจดทะเบียนในปี 2019 ขึ้น เช่นเดียวกับดัชนี CITI Economic Surprise Index ที่เป็นการเปรียบเทียบตัวเลขสำคัญทางเศรษฐกิจที่ประกาศออกมากับคาดการณ์ เริ่มกลับมาฟื้นตัวเช่นเดียวกันแต่อยู่ในระดับต่ำกว่า 0 ล่าสุดขึ้นมาอยู่ที่ระดับ -22.40 จุด แสดงว่าตัวเลขทางเศรษฐกิจยังประกาศออกมาต่ำกว่าคาด แต่มีแนวโน้มที่ดีกว่าช่วงต้นปี

แม้ตลาดหุ้นยุโรปจะฟื้นตัวมากว่า 15.8% พร้อมการปรับประมาณการผลประกอบการจากนักวิเคราะห์ แต่ FINNOMENA Investment Team ยังติดตามผลกระทบของความเสี่ยงจากประเด็นการค้า และ Brexit ต่อเศรษฐกิจและผลประกอบการบริษัทในยุโรป โดยเฉพาะบริษัทในกลุ่มอุตสาหกรรม Healthcare และ Consumer Staples ที่ดัชนีปรับตัวขึ้นได้มากกว่าดัชนีของตลาด ตามความคาดหวังต่อผลประกอบการของนักลงทุนซึ่งมีความเสี่ยงที่ผลประกอบการอาจถูกผลกระทบจากเศรษฐกิจที่ซบเซาทำให้ประกาศออกมาต่ำกว่าที่คาดกันไว้

การค้าโลกซบเซาส่งผลกระทบต่อเศรษฐกิจเอเชีย

การขยายตัวของเศรษฐกิจจีน (GDP) ไตรมาส 1 อยู่ที่ 6.4% (YoY) สูงกว่าคาดที่ 6.3% (YoY) สอดคล้องกับนโยบายกระตุ้นเศรษฐกิจจากรัฐบาลในช่วงที่ผ่านมา อย่างไรก็ตาม ผลการประชุมผู้บริหารระดับสูงพรรคคอมมิวนิสต์จีน (Politburo) แสดงท่าทีที่อาจลดการกระตุ้นเศรษฐกิจหลังจากตลาดหุ้นปรับตัวขึ้นอย่างรุนแรง โดยจะกลับมาให้ความสำคัญต่อนโยบายจัดการภาระหนี้ของระบบเศรษฐกิจ (Deleverage) ทั้งนี้คาดว่าจะยังคงมีการกระตุ้นเศรษฐกิจเป็นระยะเพื่อประคองภาพรวมตลาดก่อนเข้าสู่งานฉลองครบรอบ 70 ปี การก่อตั้งสาธารณรัฐประชาชนจีน

ทางด้านเศรษฐกิจคู่ค้าหลักของจีนยังไม่มีสัญญาณการฟื้นตัว นอกจากนี้มูลค่าส่งออกของเกาหลีใต้ ญี่ปุ่น และไต้หวัน ยังคงหดตัวต่อเนื่องนับตั้งแต่ต้นปี ซึ่งเป็นผลจากประเด็นการค้าระหว่างสหรัฐฯ และจีน มีเพียงการส่งออกของประเทศจีนที่ขยายตัวได้ 14.2% (YoY) ในเดือนมีนาคม ซึ่งนักวิเคราะห์ประเมินว่าเป็นผลของเทศกาลตรุษจีน

รูปที่ 4 ภาคส่งออกจีนฟื้นตัวได้ในเดือนมีนาคม แม้ตัวเลขของคู่ค้าหลักในเอเชียยังคงหดตัว l Source : Bloomberg

ด้านผลประกอบการบริษัทผู้ผลิตอุปกรณ์อิเล็กทรอนิกส์ในเอเชีย ประจำไตรมาสที่ 1 ชะลอตัวตามที่คาดไว้ ซึ่ง Taiwan Semiconductor Manufacturing Company (TSMC) บริษัทผู้ผลิต Semiconductor รายใหญ่ของโลก รายงานผลกำไรหดตัว 34.5% (YoY) ขณะที่ Samsung Electronics ซึ่งมีขนาดมูลค่าตามราคาตลาดมากที่สุดในตลาดหุ้นเกาหลีใต้ (KOSPI) เผยกำไรสุทธิลดลงถึง 49.7% (YoY) ซึ่งเป็นไปตามที่ตลาดคาดไว้ เนื่องจากราคาและความต้องการชิปหน่วยความจำลดลงเช่นเดียวกับยอดขายโทรศัพท์ (Galaxy)

FINNOMENA Investment Team มีมุมมองว่าตัวเลขทางเศรษฐกิจโดยรวมในภูมิภาคเอเชียตลอดช่วงไตรมาสที่ 1 ยังส่งสัญญาณการชะลอตัว โดยเฉพาะตัวเลขการส่งออกที่เป็นไปตามการค้าโลกที่ซบเซาอย่างชัดเจน ด้านผลประกอบการของหลายบริษัทโดยเฉพาะกลุ่มอุตสาหกรรมอุปกรณ์อิเล็กทรอนิกส์หดตัวเมื่อเทียบกับช่วงเวลาเดียวกันเมื่อปีที่แล้ว ทำให้ยังต้องติดตามแนวโน้มทิศทางเศรษฐกิจ สัญญาณการฟื้นตัว และผลประกอบการในช่วงที่เหลือของปีนี้โดยเฉพาะกลุ่มอุตสาหกรรมอุปกรณือิเล้กทรอนิกส์ซึ่งมีความเกี่ยวข้องกับเศรษฐกิจและการค้าโลก

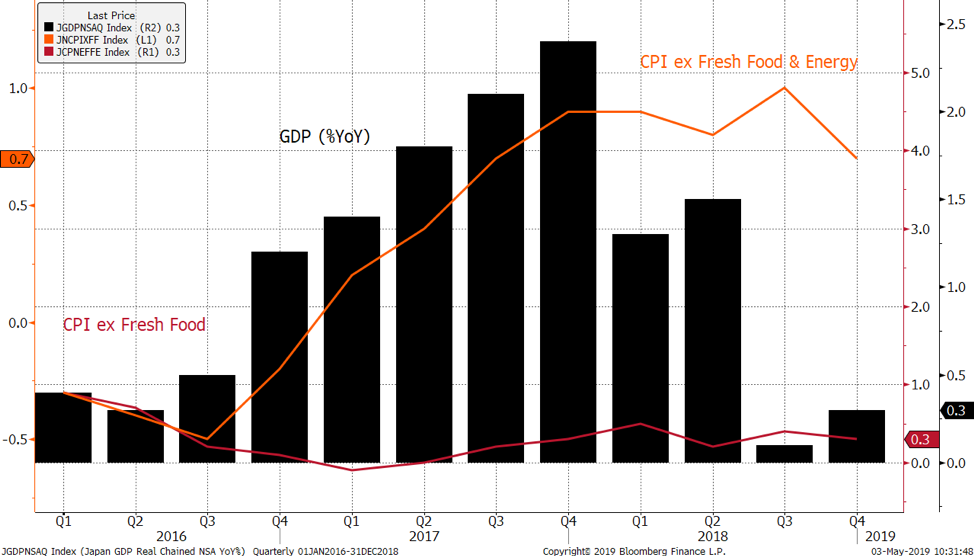

เศรษฐกิจญี่ปุ่นยังซบเซา แม้ BOJ กระตุ้นอย่างต่อเนื่อง

ธนาคารกลางญี่ปุ่น (BOJ) ประกาศคงอัตราดอกเบี้ยไว้ที่ -0.1% และมีแผนคงอัตราดอกเบี้ยในระดับต่ำไปอีกอย่างน้อย 1 ปี พร้อมคาดการณ์อัตราเงินเฟ้อจะอยู่ในระดับต่ำกว่าเป้าอัตราเงินเฟ้อของธนาคารกลางญี่ปุ่นจนถึงปี 2022 เป็นอย่างน้อย รวมถึงแสดงความกังวลต่อผลกระทบของอัตราดอกเบี้ยที่ต่ำเป็นเวลานานกำลังทำให้ธนาคารพาณิชย์ญี่ปุ่นเริ่มมีปัญหาในการดำเนินงาน

ตัวเลขผลผลิตภาคอุตสาหกรรม (Industrial Production, เบื้องต้น) เดือนมีนาคม หดตัว 0.9% เช่นเดียวกับมูลค่าการส่งออก เดือนมีนาคม ที่ยังหดตัว 2.4% (YoY) ซื่งอาจส่งผลต่ออัตราการขยายตัวของเศรษฐกิจญี่ปุ่น (GDP) ในระยะต่อจากนี้

รูปที่ 5 อัตราดอกเบี้ยนโยบายของธนาคารกลางญี่ปุ่น (BOJ) l Source : Bloomberg

แม้ภาพรวมเศรษฐกิจญี่ปุ่นยังไม่สดใส แต่แผนการเข้าซื้อสินทรัพย์เสี่ยงผ่านกองทุน ETF และพันธบัตรรัฐบาล เพื่อเพิ่มสภาพคล่องและกระตุ้นอัตราเงินเฟ้อเป็นผลให้ตลาดหุ้นญี่ปุ่น (NK225, TOPIX) ไม่ปรับตัวลงอย่างมากตามแนวโน้มพื้นฐานทางเศรษฐกิจที่ชะลอตัว

ด้วยภาพรวมเศรษฐกิจที่ยังชะลอตัวต่อเนื่องนับตั้งแต่ต้นปี รวมถึงตัวเลข Nikkei Japan Manufacturing PMI เดือนเมษายน อยู่ที่ 49.5 จุด ต่ำกว่า 50.0 จุด สะท้อนมุมมองเศรษฐกิจหดตัวในช่วง 6 -12 เดือนข้างหน้า FINNOMENA Investment Team มีมุมมองว่าแม้จะมีนโยบายกระตุ้นเศรษฐกิจจากธนาคารกลางอย่างต่อเนื่อง แต่มีความเป็นไปได้น้อยที่เศรษฐกิจญี่ปุ่นจะฟื้นตัวในระยะเวลาอันใกล้นี้

คาดเงินทุนไหลเข้าตลาดไทย หลัง MSCI เพิ่มสัดส่วนหุ้นไทยในดัชนี

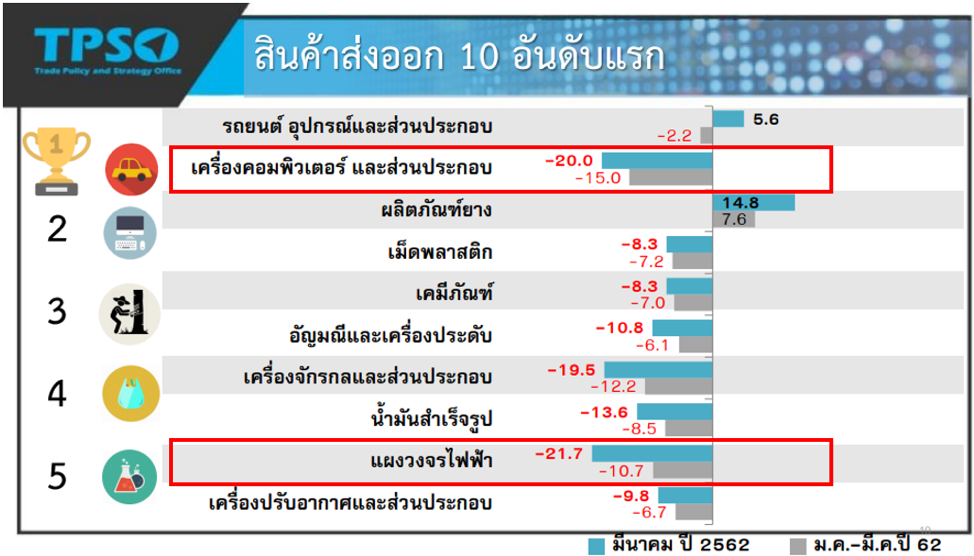

รูปที่ 6 รายงานมูลค่าสินค้าส่งออกไทย 10 อันดับแรก l Source : กระทรวงพาณิชย์

ตลาดหุ้นไทยปรับตัวขึ้นในช่วงไตรมาสแรกของปี ตามทิศทางเดียวกับตลาดหุ้นทั่วโลก สวนทางกับประมาณการเศรษฐกิจที่มีแนวโน้มชะลอตัวตลอดทั้งปี ซึ่งเป็นผลจากวัฏจักรเศรษฐกิจและการข้อพิพาททางการค้า ส่งผลการค้าทั่วโลกชะลอตัว โดยเฉพาะกลุ่มสินค้าอิเล็กทรอนิกส์ และ Semiconductor ซึ่งประเทศไทยเป็นส่วนหนึ่งในสายการผลิต ผลกระทบดังกล่าวสะท้อนผ่านมูลค่าการส่งออก ไตรมาสที่ 1 ซึ่งหดตัว 1.64% (YoY) เช่นเดียวกับมูลค่าการนำเข้าที่ลดลง 1.20% (YoY)

ขณะที่ธนาคารแห่งประเทศไทยและธนาคารโลกต่างปรับลดคาดการณ์การขยายตัวของเศรษฐกิจไทย (GDP) ปี 2019 ลงเหลือ 3.8% เนื่องจากผลกระทบจากการค้าโลกที่ซบเซา นอกจากนี้ยังแสดงกังวลต่อทิศทางการเมืองไทยโดยเฉพาะระยะเวลาการจัดตั้งรัฐบาลอาจนานกว่าที่คาด ส่งผลเสียต่อการเบิกจ่ายงบประมาณสำหรับโครงการของภาครัฐ และความเชื่อมั่นในการลงทุนของภาคเอกชน

แต่ตลาดหุ้นไทยยังมีลุ้นจากเม็ดเงินต่างชาติ บริษัท MSCI มีกำหนดการทบทวนสัดส่วนหุ้นไทยในดัชนี MSCI Emerging Market โดยเพิ่มน้ำหนัก NVDR เข้าคำนวณในเดือนพฤษาคมนี้ คาดปรับเพิ่ม 0.5% จากเดิม 2.5% สู่ระดับ 3.0% โดยนักวิเคราะห์คาดจะมีเงินทุนไหลเข้าตลาดหุ้นไทยประมาณ 2-3 หมื่นล้านบาท และจะเป็นปัจจัยบวกต่อกลุ่มหุ้นขนาดใหญ่และตลาดหุ้นไทยในเดือนพฤษาคมนี้

FINNOMENA Investment Team ยังแนะนำคงสัดส่วนการลงทุนในตลาดหุ้นไทย แม้ทิศทางเศรษฐกิจจะชะลอตัวจากปัจจัยภายนอก แต่ยังมีการบริโภคภายในและการท่องเที่ยวยังเป็นแรงหนุนต่อการขยายตัวของเศรษฐกิจ ขณะที่การเพิ่มสัดส่วนหุ้นไทยในดัชนี MSCI Emerging Market ส่งผลให้มีเม็ดเงินลงทุนจากต่างชาติเข้าลงทุนในตลาดหุ้นไทยนับเป็นปัจจัยหนุนในระยะต่อจากนี้

แนวโน้มดอกเบี้ยขาลง หนุนลงทุน Yield Play

ภาพรวมเศรษฐกิจโลกในช่วงเวลาที่เหลือของปียังมีความเสี่ยงต่อการชะลอตัวเนื่องจากการค้าที่ซบเซา ซึ่งสะท้อนผ่านการปรับลดคาดการณ์การขยายตัวของเศรษฐกิจโลก (GDP) จาก IMF ซึ่งผลจากการชะลอตัวดังกล่าวทำให้ธนาคารกลางทั่วโลกเริ่มมีท่าทีผ่อนคลายทางการเงิน (Dovish) เพื่อกระตุ้นการขยายตัวของเศรษฐกิจอีกครั้ง

ล่าสุดธนาคารกลางสหรัฐฯ (Fed) แสดงท่าที Dovish ในการประชุมเดือนมีนาคม โดยคงอัตราดอกเบี้ยนโยบาย และมีมุมมองไม่ปรับขึ้นอัตราดอกเบี้ยนโยบายในปีนี้ พร้อมเตรียมยุตินโยบายลดขนาดงบดุลในไตรมาสที่ 4 ของปี เช่นเดียวกับผลการประชุม กนง. ที่มีมติให้คงอัตราดอกเบี้ยไว้ที่ระดับ 1.75% หลังภาพรวมเศรษฐกิจชะลอตัวและอัตราเงินเฟ้อยังอยู่ในระดับต่ำ

รูปที่ 7 ส่วนต่างระหว่างอัตราการปันผลของกองทุนอสังหาฯ และ REITs และอัตราผลตอบแทนพันธบัตรรัฐบาลไทยอายุ 10 ปี | ที่มา : Bloomberg

FINNOMENA Investment Team ยังคงแนะนำการลงทุนในสินทรัพย์ที่มีโอกาสสร้างผลตอบแทนในช่วงปลายวัฏจักรเศรษฐกิจ (Yield Play Theme) อาทิเช่น ทองคำ กองทุนอสังหาฯ และ REITs เนื่องจากส่วนต่างระหว่างอัตราการปันผลของกองทุนอสังหาฯ และ REITs และอัตราผลตอบแทนพันธบัตรรัฐบาลไทย (Bond Yield) อายุ 10 ปี ยังอยู่ในระดับที่เหมาะสมต่อการมีสัดส่วนลงทุนในพอร์ตลง ขณะที่ภาพรวมเศรษฐกิจยังมีความเสี่ยงจากการชะลอตัวและประเด็นการค้าส่งผลให้ธนาคารกลางทั่วโลกมีท่าทีคงอัตราดอกเบี้ยต่อไปในช่วงเวลาที่เหลือของปี

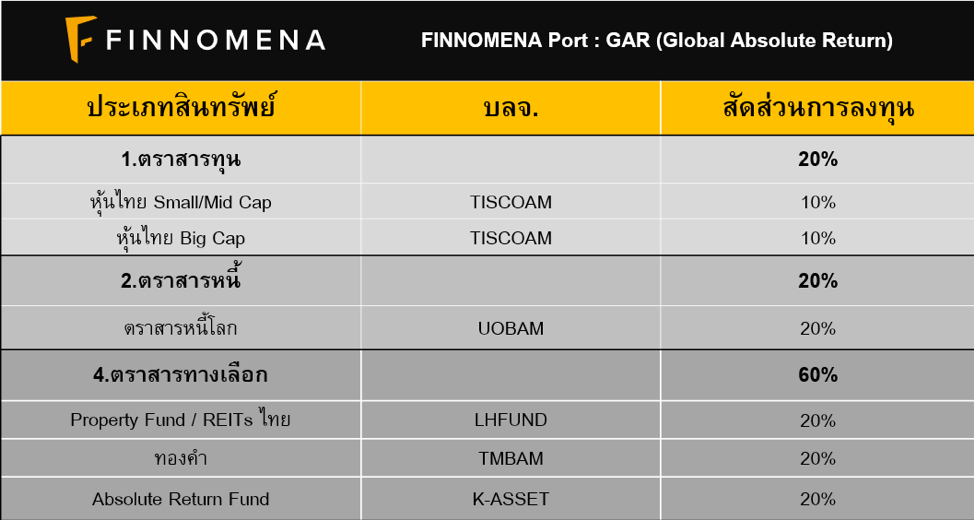

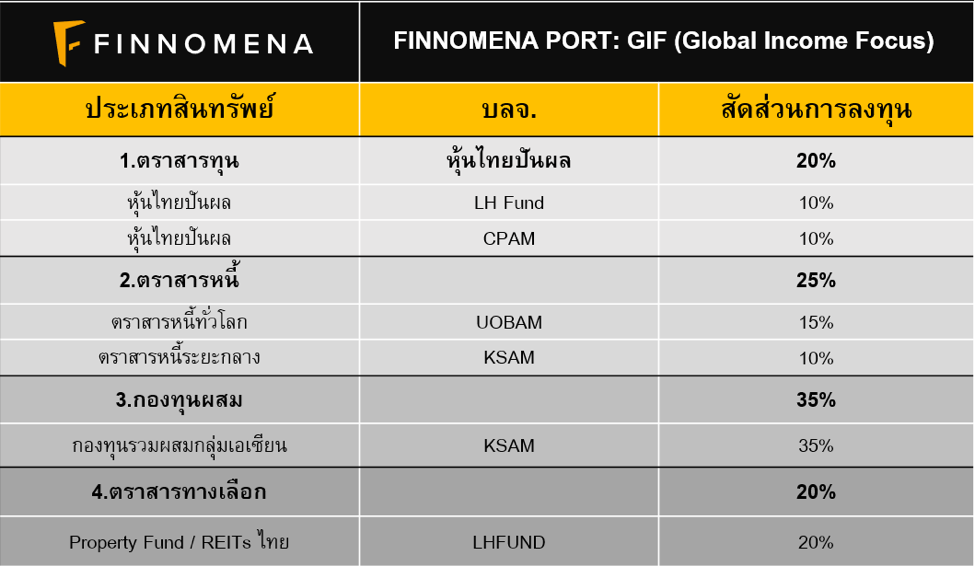

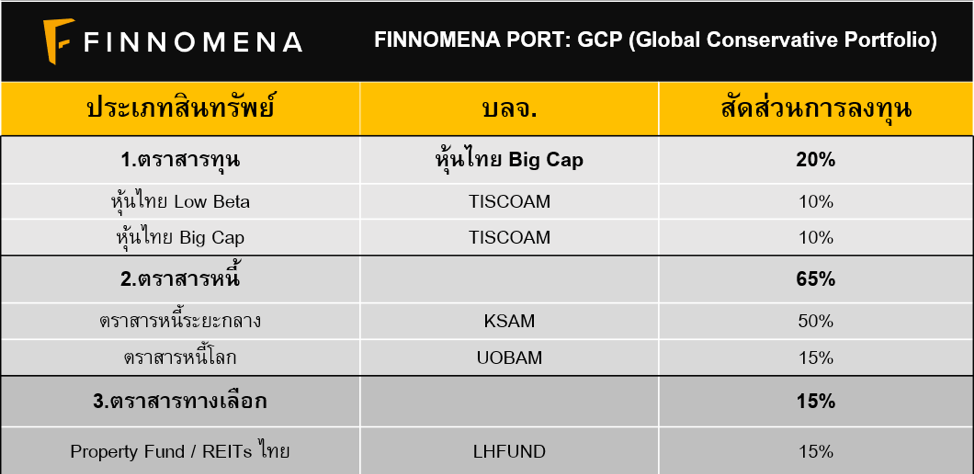

โมเดลพอร์ตการลงทุนแนะนำของ FINNOMENA

สำหรับโมเดลพอร์ตการลงทุน GAR GIF และ GCP ปัจจุบันมีสัดส่วนการลงทุนในหุ้นที่ระดับ 20% มีสัดส่วนของตราสารหนี้ และสินทรัพย์ทางเลือกในสัดส่วนที่สูงอย่างมีนัยยะสำคัญ ซึ่งเป็นการสร้าง Portfolio Immunity ให้กับพอร์ตการลงทุนเป็นที่เรียบร้อยแล้ว

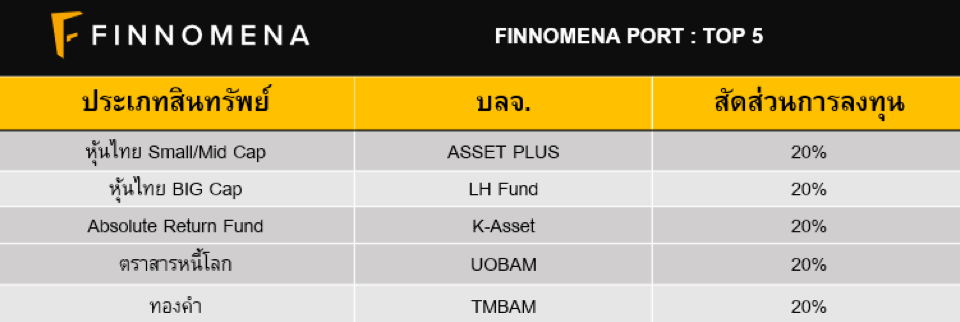

ขณะที่พอร์ต TOP5 ซึ่งเป็นพอร์ตการลงทุนความเสี่ยงสูงที่สุดของ FINNOMENA PORT มีสัดส่วนการลงทุนในหุ้นเพียง 40% ซึ่งเป็นระดับการถือครองกองทุนหุ้นต่ำที่สุดตั้งแต่จัดตั้งพอร์ตการลงทุนมา FINNOMENA Investment Team มองว่าพอร์ตการลงทุนทั้ง 4 นั้นสามารถรับมือความผันผวน และ สร้างผลตอบแทนตามแนวการลงทุนแบบ Yield Play ได้เหมาะสมแล้ว

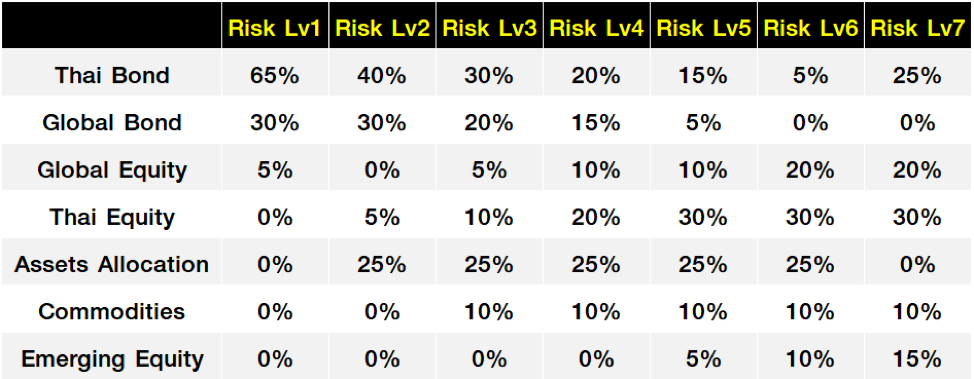

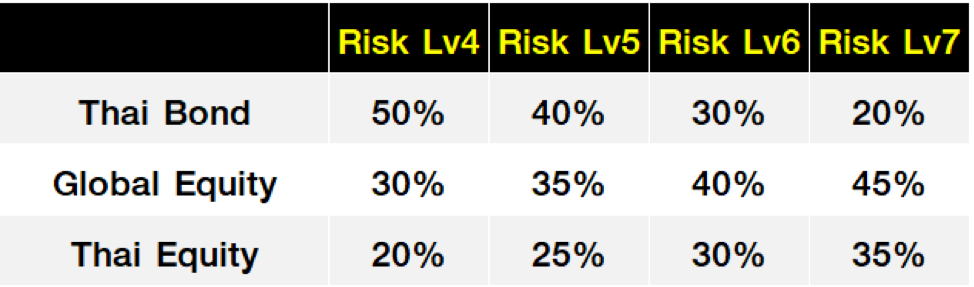

ในส่วนของโมเดล Goal และ 1st Million FINNOMENA Investment Teamยังคงพอร์ตการลงทุนตาม Black Litterman Asset Allocation Model เช่นเดิม โดยแนะนำให้นักลงทุนทำการ DCA การลงทุนอย่างต่อเนื่องทุกเดือน และ FINNOMENA จะมีการแจ้งเตือนให้มีการ Rebalance ทำการซื้อเพิ่มในยามตลาดหุ้นตกลง และขายออกในยามตลาดหุ้นปรับตัวเพิ่มขึ้นประมาณปีละ 2 ครั้ง

โดยสรุป กลยุทธ์การลงทุนประจำเดือนพฤษภาคม 2562 จากภาพรวมเศรษฐกิจและผลประกอบการที่ยังชะลอตัว ประกอบกับแนวโน้มอัตราเงินเฟ้อในระดับต่ำ FINNOMENA Investment Team ยังคงแนะนำเข้าลงทุนตามสัดส่วนในพอร์ตที่ Underweight ตราสารทุน โดยเน้นการกระจายการลงทุนตามแนวทางการลงทุนแบบ Yield Play และรอจังหวะเข้าลงทุนหากดัชนีราคาปรับลดลงมามาก ๆ หรือปัจจัยพื้นฐานทางเศรษฐกิจ และแนวโน้มผลประกอบการกลับมาดีขึ้น

Global Absolute Return (GAR)

Global Income Focus (GIF)

Global Conservative Port (GCP)

TOP5

GOAL Portfolio

1st Million Portfolio

FINNOMENA Investment Team

คำเตือน

ผู้ลงทุนควรศึกษาข้อมูลสำคัญของกองทุนโดยเฉพาะนโยบายกองทุน ความเสี่ยง และผลการดำเนินงานของกองทุน โดยสามารถขอข้อมูลจากผู้แนะนำก่อนตัดสินใจลงทุน | ผลการดำเนินงานในอดีต / ผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต | ผู้ลงทุนอาจมีความเสี่ยงจากอัตราแลกเปลี่ยน เนื่องจากการป้องกันความเสี่ยงขึ้นอยู่กับดุลพินิจของผู้จัดการกองทุน