Executive Summary

การเลือกตั้งของไทย หากได้รัฐบาลที่มีเสถียรภาพอาจเป็นปัจจัยหนุนระยะสั้นได้ เมื่อประกอบกับแนวโน้มนักท่องเที่ยวที่ฟื้นอย่างต่อเนื่อง ส่งผลให้ตลาดหุ้นไทยอาจมีผลตอบแทนที่น่าสนใจได้เมื่อเปรียบเทียบกับกลุ่ม Asia Ex Japan

ขณะที่อัตราเงินเฟ้อที่ผ่านจุดสูงสุดไปแล้ว และความกังวลเศรษฐกิจชะลอตัว หนุนให้ธนาคารกลางสหรัฐฯ (Fed) ซึ่งมีโอกาสการหยุดขึ้นอัตราดอกเบี้ยมากขึ้นอย่างต่อเนื่อง ซึ่งจะลดแรงกดดันต่อสินทรัพย์เสี่ยงได้บางส่วน ส่งผลให้ตลาดหุ้นอาจปรับตัวขึ้นได้ในช่วงสั้น สอดคล้องกับอดีตที่ผ่านมา แต่การเดินหน้าเข้าสู่ภาวะเศรษฐกิจถดถอยยังคงเป็นปัจจัยสำคัญที่อาจสร้างแรงกดดันต่อตลาดหุ้นได้ในอนาคตต่อไป เมื่อประเมินโอกาสสร้างผลตอบแทนเทียบความเสี่ยงแล้ว จึงยังคงแนะนำชะลอการลงทุนในหุ้นสหรัฐฯ และประเทศพัฒนาแล้ว

อย่างไรก็ตามแนวโน้มดังกล่าวหนุนให้การลงทุนในตราสารหนี้ทั่วโลกมีความน่าสนใจเพิ่มขึ้นอย่างต่อเนื่อง โดยเฉพาะอย่างยิ่งในตราสารหนี้กลุ่มที่มีอันดับความน่าเชื่อถือสูง ซึ่งมีโอกาสสร้างผลตอบแทนได้ดีในยามที่เศรษฐกิจถดถอย และมีการปรับลดอัตราดอกเบี้ย

ขณะที่การเปิดประเทศของจีนยังคงหนุนให้เศรษฐกิจจีนฟื้นตัวต่อเนื่อง และยังหนุนให้เวียดนามที่มีการค้ากับจีนในสัดส่วนที่สูง มีโอกาสเติบโตมากขึ้น เมื่อพิจารณาประกอบกับระดับ Valuation ที่ต่ำกว่าค่าเฉลี่ยของทั้ง 2 ประเทศ ส่งผลให้การทยอยลงทุนยังมีความน่าสนใจ จาก Downside Risk ที่ต่ำ และการขยายตัวของเศรษฐกิจที่สูงกว่าทั่วโลก

Thailand Election Rally

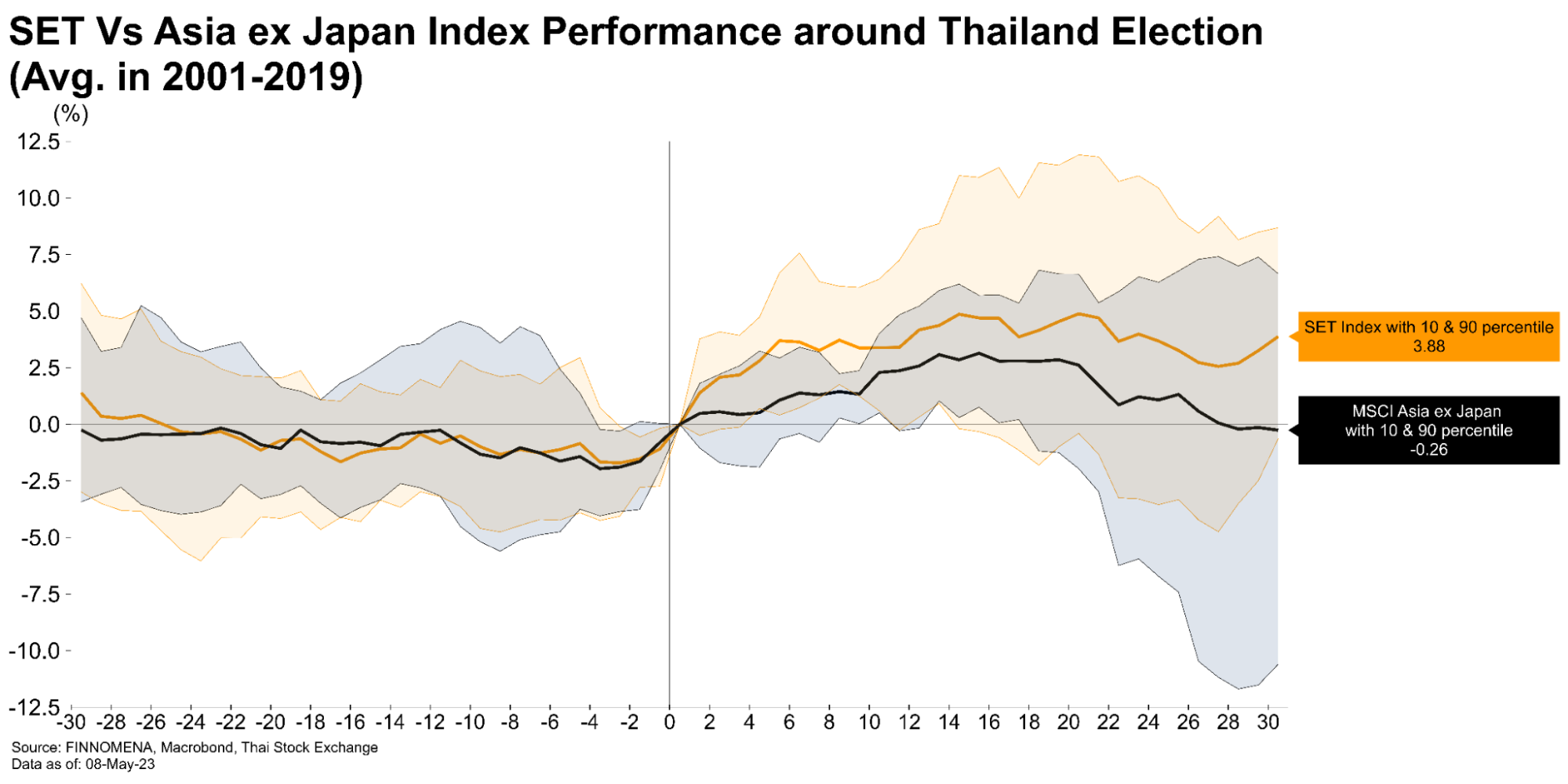

รูปที่ 1: ผลตอบแทนของตลาดหุ้นไทยในช่วงการเลือกตั้ง Source: FINNOMENA, Bloomberg as of 08/05/2023

นับตั้งแต่ปี 2001-2019 สถิติแสดงให้เห็นว่า ในช่วงการเลือกตั้งตลาดหุ้นไทยสามารถ outperform หุ้นเอเชียได้อย่างมีนัยยะ โดยจะปรับตัวขึ้นเฉลี่ยราว 5% หลังการเลือกตั้ง

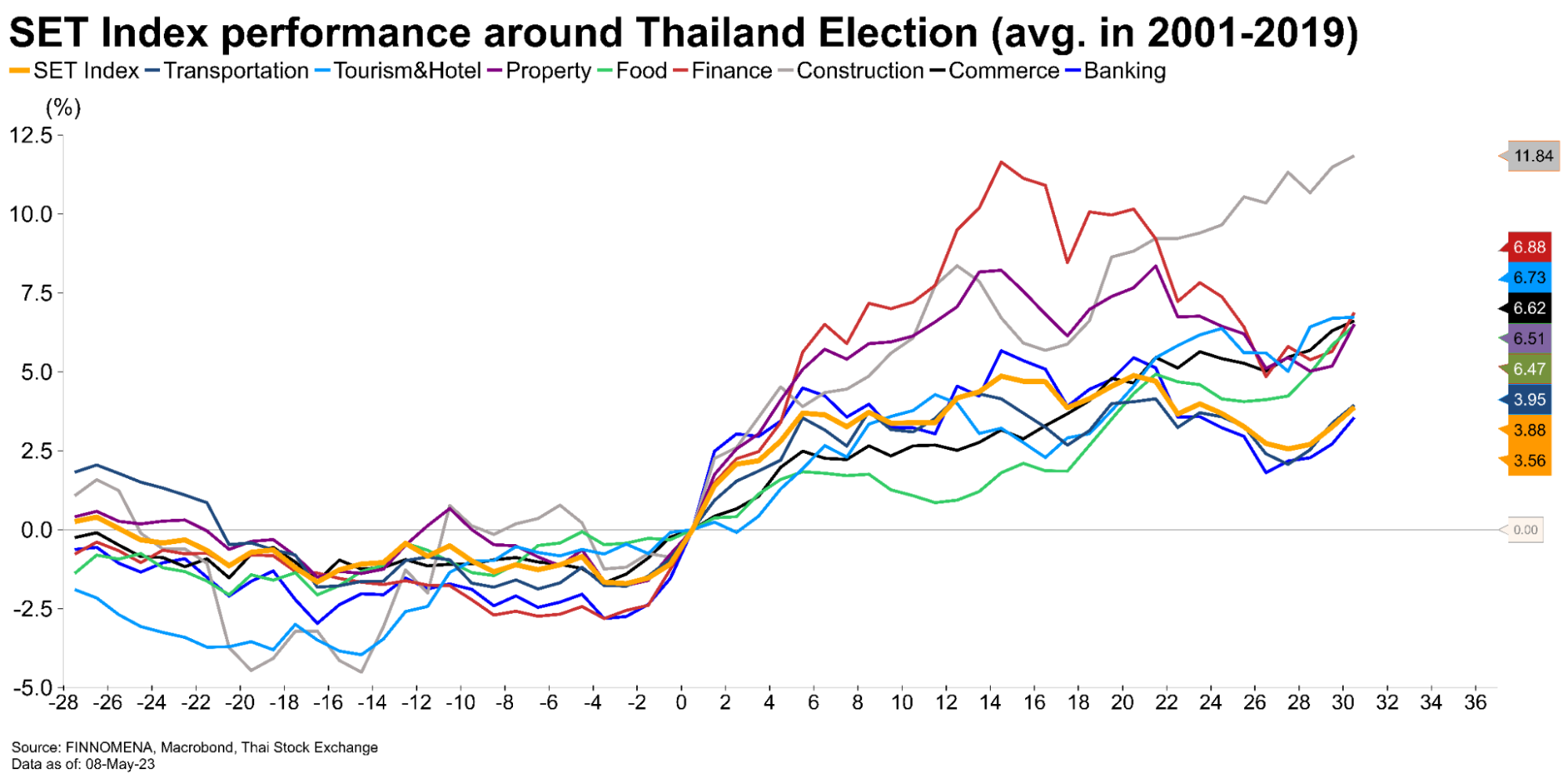

รูปที่ 2: ผลตอบแทนของตลาดหุ้นไทยในแต่ละอุตสาหกรรมในช่วงการเลือกตั้ง Source: FINNOMENA, Bloomberg as of 08/05/2023

และเมื่อพิจารณาในรายอุตสาหกรรมแล้ว พบว่ากลุ่มอุตสาหกรรมรับเหมาก่อสร้าง ไฟแนนซ์ และอสังหาริมทรัพย์ เติบโตได้ดีมากกว่า ส่วนกลุ่มค้าปลีก ท่องเที่ยวและอาหารก็ปรับตัวดีขึ้น แต่ก็ยังคง Laggard

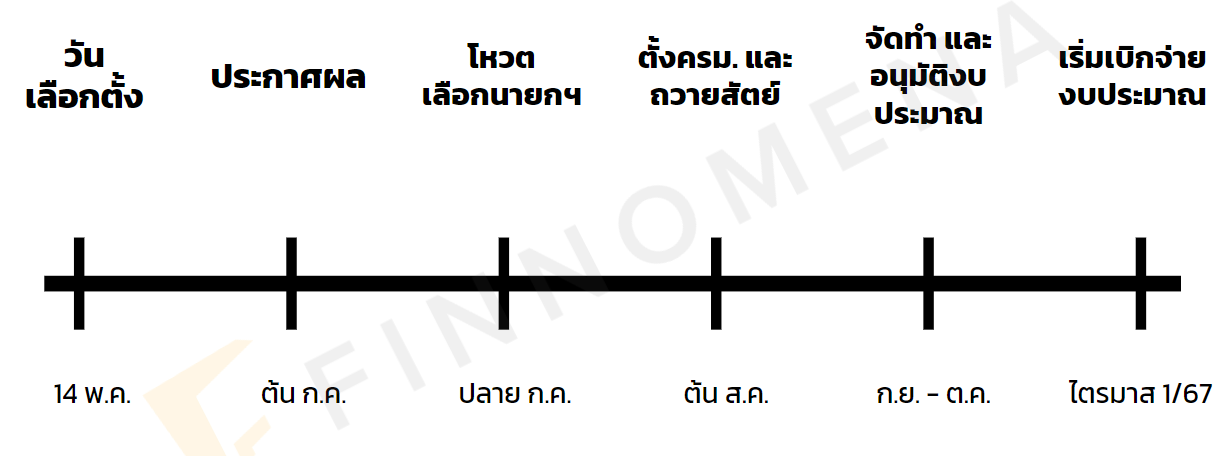

รูปที่ 3: Timeline การเลือกตั้งและการเบิกจ่ายงบประมาณของประเทศไทย Source: FINNOMENA

คาดการณ์ timeline การเบิกจ่ายงบประมาณของรัฐบาลใหม่ โดยจะเริ่มตั้งแต่วันเลือกตั้งวันที่ 14 พ.ค. 2566 คาดการณ์ว่าจะประกาศผลการเลือกตั้งแบบไม่เป็นทางการได้ภายในเวลา 23:00 น. ของวันเลือกตั้ง และจะต้องประกาศผลคะแนนอย่างเป็นทางการภายใน 60 วันนับจากวันเลือกตั้ง และจะต้องมีการกำหนดประชุมรัฐสภาวันแรกเพื่อเริ่มกระบวนการจัดตั้งรัฐบาลภายใน 15 วันนับตั้งแต่ประกาศผลเลือกตั้ง และทางฝั่งรัฐบาลใหม่ยังคงต้องใช้งบประมาณที่เหลือจากรัฐบาลก่อนกว่าจะได้ใช้งบประมาณใหม่ในการบริหารประเทศจริง จะเริ่มในช่วงไตรมาส 1 ปี 2567 ซึ่งการเบิกจ่ายที่ล่าช้าออกไป อาจส่งผลต่อการใช้จ่ายภาครัฐ และการบริโภคภายในประเทศ อาจสร้างแรงกดดันต่อเศรษฐกิจไทยได้

เปิดฉากทัศน์หน้าตารัฐบาลใหม่

- แกนนำฝ่ายค้านเดิม + พรรคตัวแปร > 375 + ส.ว. มีจำนวนเท่าไรก็ได้

- แกนนำฝ่ายค้านเดิม 1 พรรค + แกนนำรัฐบาลปัจจุบัน 1 พรรค + พรรคตัวแปร + สว ~ 50% > 375

- แกนนำรัฐบาลเดิม + พรรคตัวแปร > 250 + ส.ว. ~ 50% > 375

- มีการสอย ส.ส. หรือเกิดการยุบพรรคการเมือง -> เกิดการย้ายพรรคได้

- จัดตั้งรัฐบาลไม่ได้ มีการประท้วง เกิดความไม่สงบ

- รัฐบาลเสียงข้างน้อยมีเสียงรวมนัอยกว่า 250 เสียง + ส.ว. 250

โดยทางทีมมองว่าผลการเลือกตั้งน่าจะมีโอกาสเกิดการตั้งรัฐบาลที่มีเสถียรภาพในฉากทัศน์ 1-3 มากกว่า 4-6 ที่รัฐบาลจะไม่มีเสถียรภาพ ซึ่งตลาดน่าจะมองเรื่องเสถียรภาพด้านการตั้งรัฐบาลเป็นหลักและอาจเป็นปัจจัยที่ทำให้เกิด Election Rally ได้

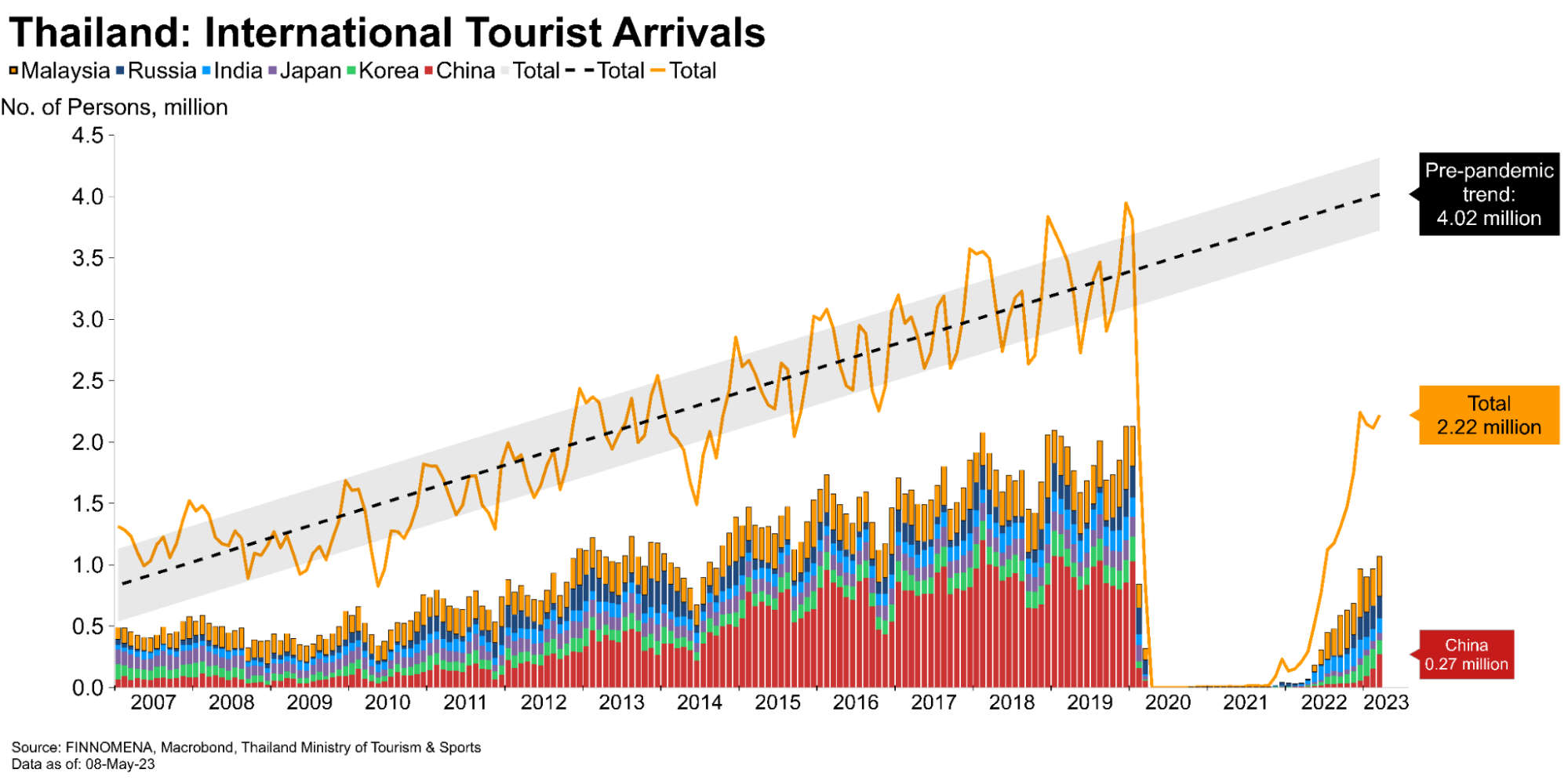

รูปที่ 4: สถิติจำนวนนักท่องเที่ยวต่างประเทศที่มาเที่ยวประเทศไทย Source: FINNOMENA, Macrobond as of 08/05/2023

เมื่อพิจารณาไปยังเครื่องยนต์ทางเศรษฐกิจสำคัญของไทยอย่างการท่องเที่ยว ในช่วงที่ผ่านมาฟื้นตัวได้ดีอย่างต่อเนื่อง โดยเฉพาะเริ่มเห็นการกลับมาของนักท่องเที่ยวจีนกลับมาเที่ยวไทยมากขึ้น แต่โดยรวมแล้วยังคงห่างไกลกับในช่วงก่อนโควิด-19 อีกพอสมควร

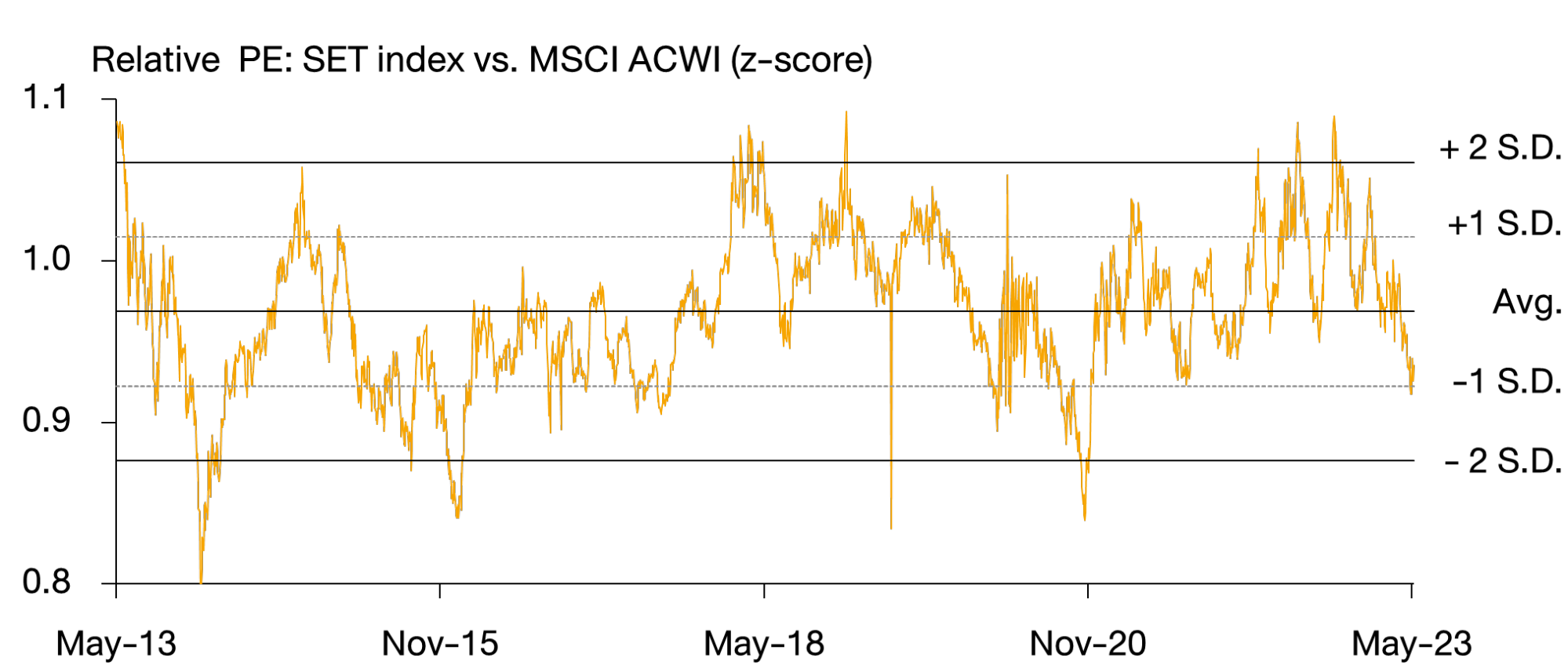

รูปที่ 5: ระดับ Valuation ของตลาดหุ้นไทยเมื่อเทียบกับหุ้นโลก Source: FINNOMENA, Bloomberg as of 08/05/2023

ด้าน Earnings และ Valuation ของ SET Index โดยด้านการปรับประมาณการกำไรโดยรวมยังคงทรง ๆ เมื่อเทียบกับหุ้นโลก แต่ราคายังคง underperform หุ้นโลกอยู่ ส่วนด้าน Valuation ตลาดหุ้นไทยยังคงมีมูลค่าถูกกว่าหุ้นโลกราว ๆ 1 S.D. จากปัจจัยทั้งหมด ทาง FINNOMENA Investment Team มองว่า ตลาดหุ้นไทยมีโอกาสเกิด Election Rally ในครั้งนี้ได้

Macro Outlook

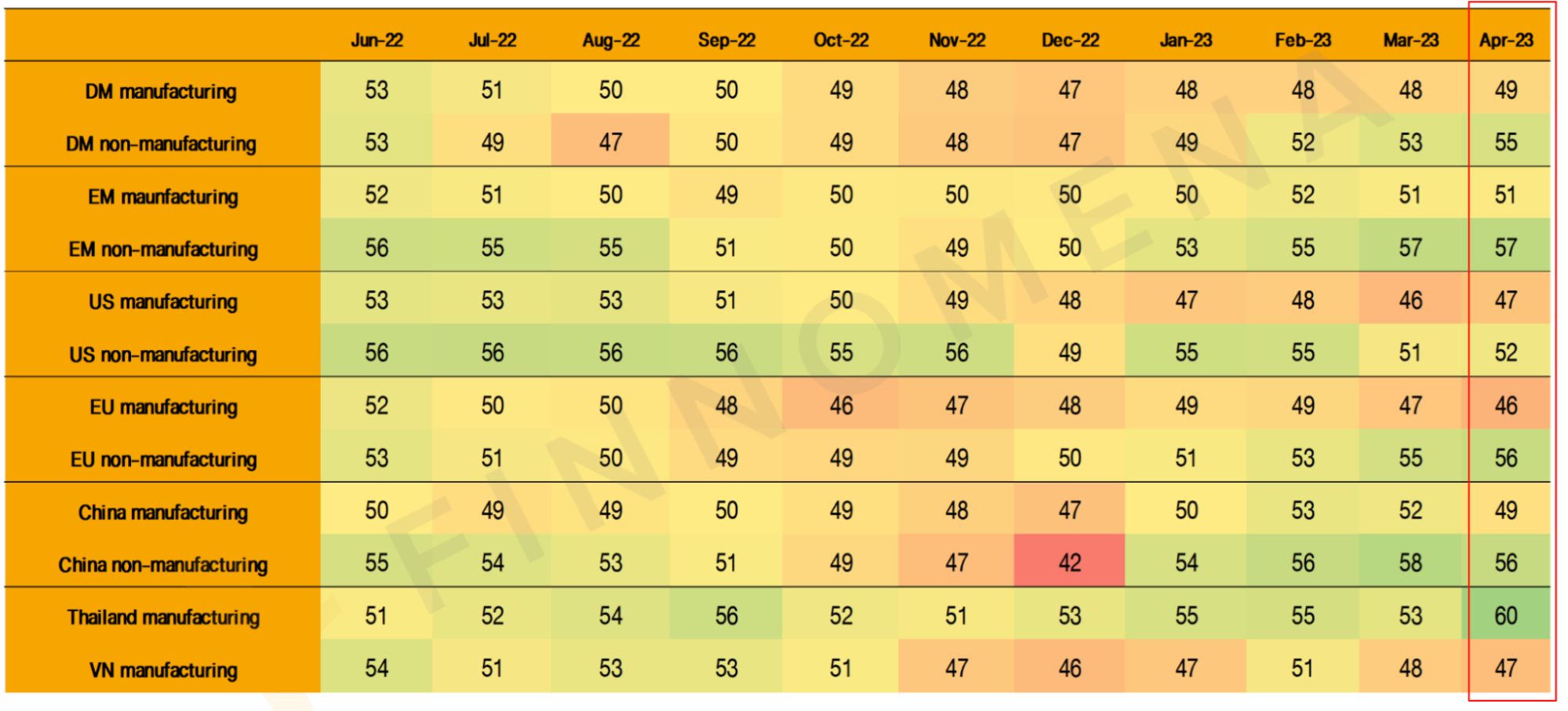

รูปที่ 6: ตารางแสดงตัวเลขดัชนีผู้จัดการฝ่ายจัดซื้อ (PMI) ภาคการผลิตและนอกภาคการผลิต Source: FINNOMENA, Bloomberg as of 08/05/2023

ดัชนีผู้จัดการฝ่ายจัดซื้อ (PMI) ภาคการผลิตในภาพรวมยังคงหดตัว ทั้งในกลุ่มประเทศพัฒนาแล้ว (DM) สหรัฐฯ ยุโรป และจีน โดย PMI ภาคการผลิตของสหรัฐฯ หดตัวต่อเนื่องเป็นเดือนที่ 6 ขณะที่ PMI ภาคการผลิตจีนกลับมาหดตัวอีกครั้ง จากผลผลิตของโรงงานกลับมาซบเซาจากการเติบโตที่ชะลอตัวทั่วโลก สวนทาง GDP ไตรมาสแรกของจีนที่เติบโตมากกว่าที่คาดการณ์ ขณะที่ PMI นอกภาคการผลิต ยังอยู่ในโซนขยายตัวอย่างต่อเนื่อง

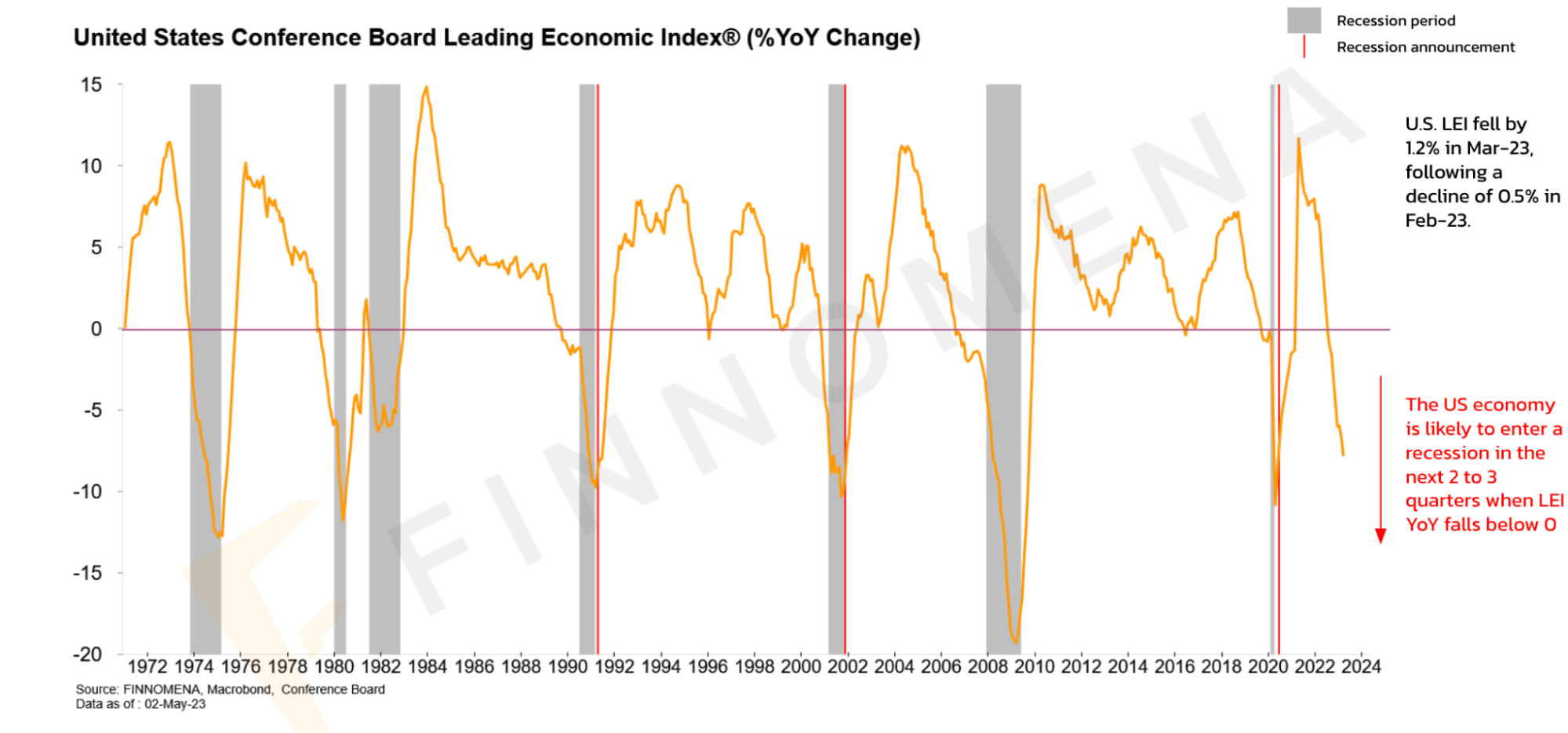

รูปที่ 7: U.S. Conference Board Leading Economic Index Source: FINNOMENA, Macrobond, Conference Board as of 02/05/2023

และเมื่อพิจารณาแนวโน้มเศรษฐกิจถดถอยด้วย The Conference Board Leading Economic Index® (LEI) ที่จากสถิติแล้ว เศรษฐกิจมีแนวโน้มที่จะเข้าสู่ภาวะถดถอยในอีก 2-3 ไตรมาสข้างหน้า เหมือน LEI (%YoY) ติดลบ พบว่าในเดือนมีนาคมที่ผ่านมา U.S. LEI ปรับตัวลงมา -1.2% สู่ระดับ 108.4 ต่อเนื่องจากการลดลง -0.5% ในเดือนกุมภาพันธ์ และลดลงสู่ระดับต่ำสุดตั้งแต่เดือนพฤศจิกายน 2020 โดย FINNOMENA Investment Team ประเมินว่าเศรษฐกิจสหรัฐฯ จะเข้าสู่ภาวะถดถอยแบบไม่รุนแรง และไม่ลุกลามเป็นวิกฤติขนาดใหญ่

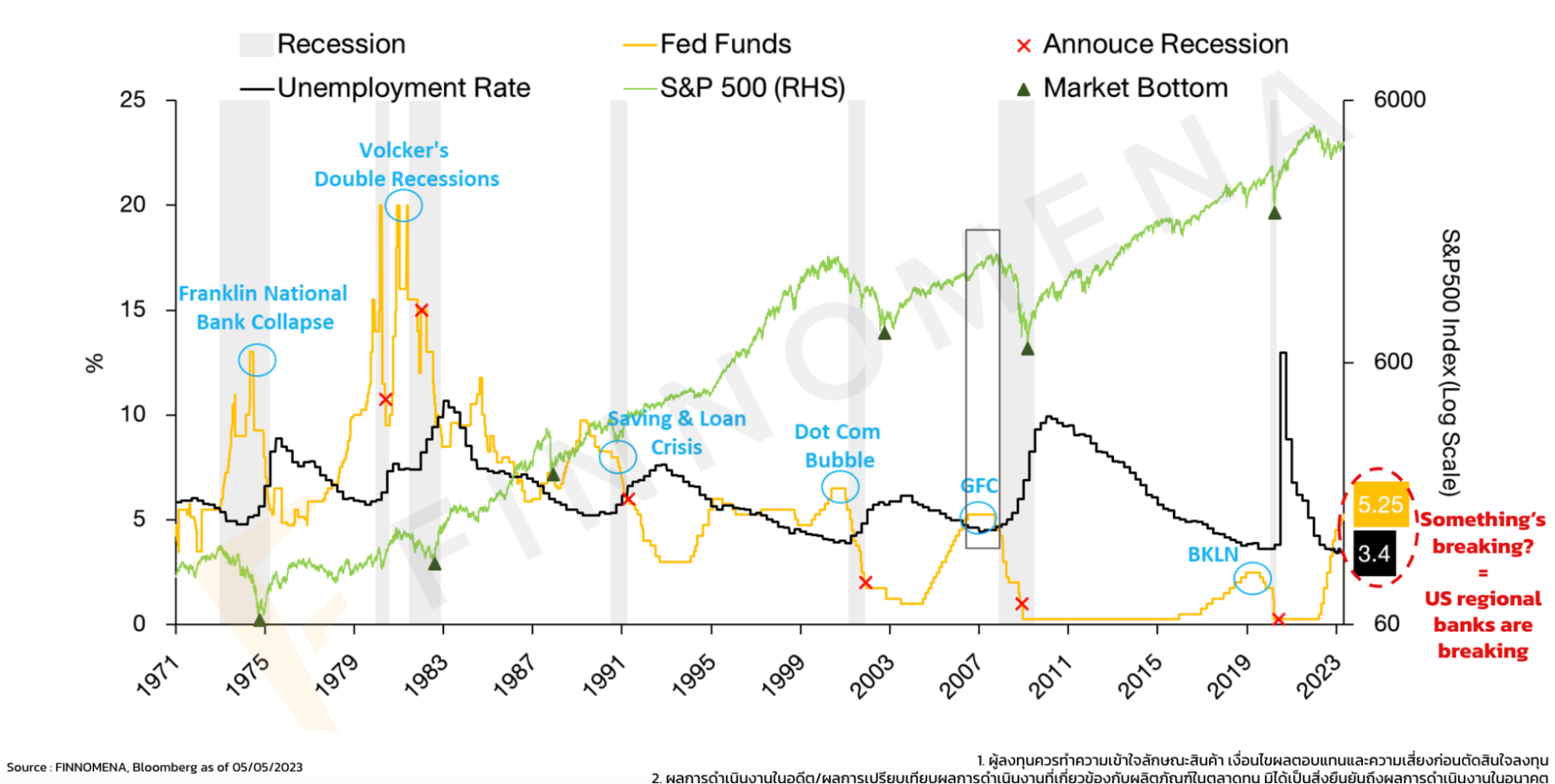

รูปที่ 8: ความสัมพันธ์ของ อัตราดอกเบี้ยโนยบายสหรัฐฯ, ดัชนี S&P 500, อัตราการว่างงานและเศรษฐกิจถดถอย Source: FINNOMENA, Bloomberg as of 05/05/2023

สอดคล้องสถิติที่บ่งชี้ว่าการปรับขึ้นอัตราดอกเบี้ยของ Fed มักตามมาด้วยการปรับตัวลงของตลาดหุ้น จากแรงกดดันด้านเศรษฐกิจถดถอย หรือวิกฤติที่ต้องเผชิญ ซึ่งในปัจจุบันนี้สหรัฐฯ มีความเสี่ยงในระบบธนาคาร ที่เผชิญกับภาวะ Bank Run ในกลุ่มธนาคารภูมิภาค (Regional Bank) หรือการปล่อยสินเชื่ออสังหาริมทรัพย์เพื่อการพาณิชย์ (CRE) ที่อาจลุกลามสร้างแรงกดดันต่อเศรษฐกิจเพิ่มเติม หรือกลายเป็นวิกฤติได้

อย่างไรก็ตาม การปรับขึ้นดอกเบี้ยของ Fed ล่าสุด ที่ 25 bps สู่ระดับ 5% – 5.25% มาพร้อมกับสัญญาณหยุดขึ้นดอกเบี้ย จากรายงานการประชุมที่ระบุว่า นโยบายการเงินปัจจุบันอาจเหมาะสมแล้วที่จะทำให้อัตราเงินเฟ้อลดลงสู่ระดับ 2% เมื่อเวลาผ่านไป

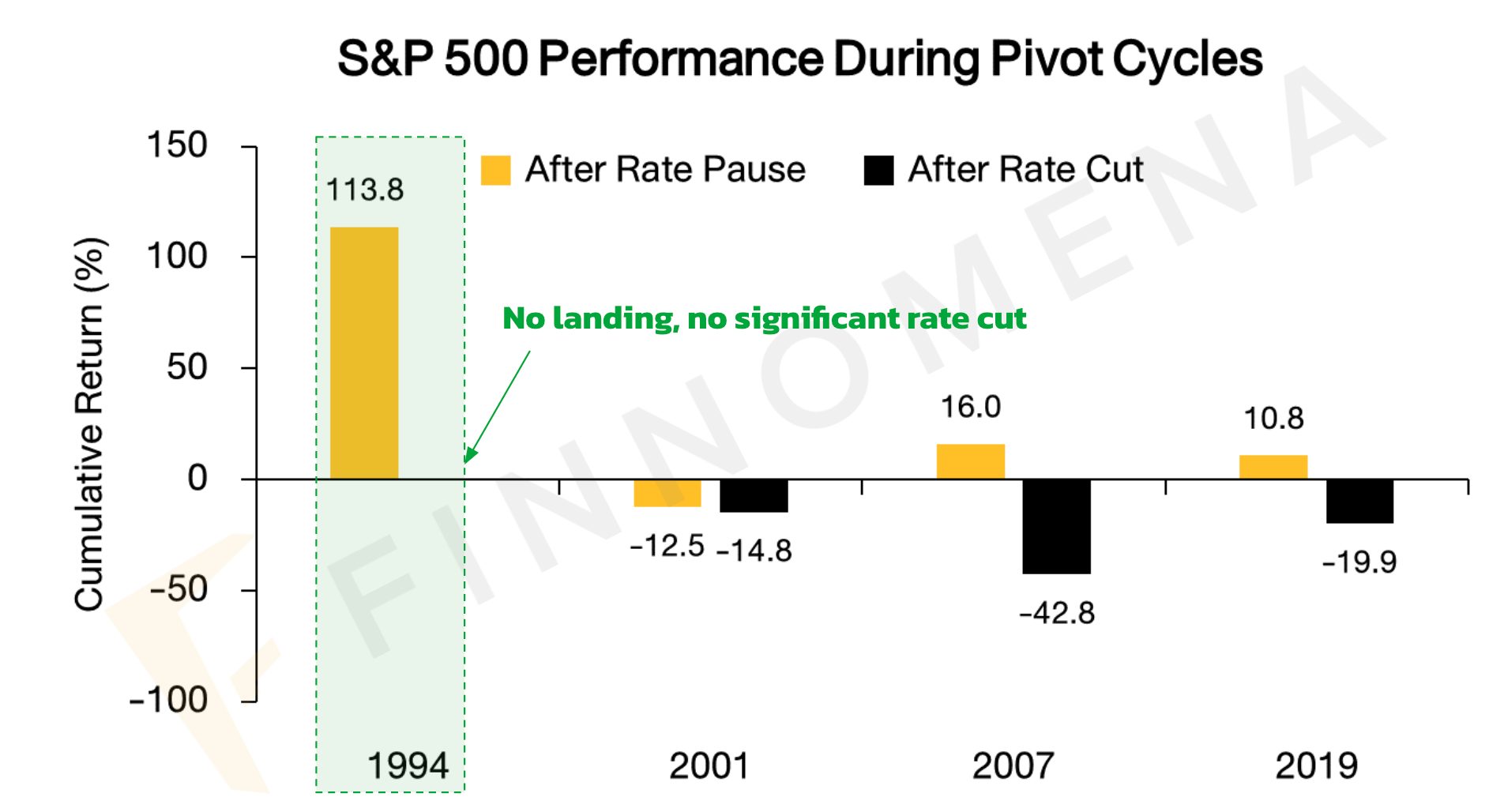

รูปที่ 9: ผลการดำเนินงานดัชนี S&P 500 ช่วงที่ Fed หยุดขึ้นดอกเบี้ยและกลับมาลดดอกเบี้ย Source: FINNOMENA, Bloomberg as of 05/05/2023

ซึ่งท่าทีของ Fed ข้างต้นนั้น ยังไม่มีคำยืนยันว่า Fed ตัดสินใจหยุดขึ้นดอกเบี้ย ส่งผลให้ยังต้องจับตาท่าทีของ Fed ต่อเนื่องไป ซึ่ง Fed ระบุว่าจะตัดสินใจด้านนโยบายการเงินบนข้อมูลเศรษฐกิจ ทั้งตัวเลขการจ้างงานและเงินเฟ้อ เป็นสำคัญ

เมื่อพิจารณาสถิติผลการดำเนินงานของดัชนี S&P 500 ในช่วงการปรับดอกเบี้ยนโยบายของ Fed พบว่า หลังจากหยุดขึ้นดอกเบี้ย หุ้นสหรัฐฯ มักปรับตัวขึ้น (แท่งเทียนสีเหลือง) แต่มักจะกลับมาปรับตัวลงและเกิดเศรษฐกิจถดถอยตอนที่ Fed กลับมาลดดอกเบี้ยอีกครั้ง (แท่งเทียนสีดำ) โดยจะเห็นว่าในปี 1994 Fed สามารถทำ Soft Landing หรือไม่เกิดภาวะเศรษฐกิจถดถอยได้เพียงครั้งเดียว

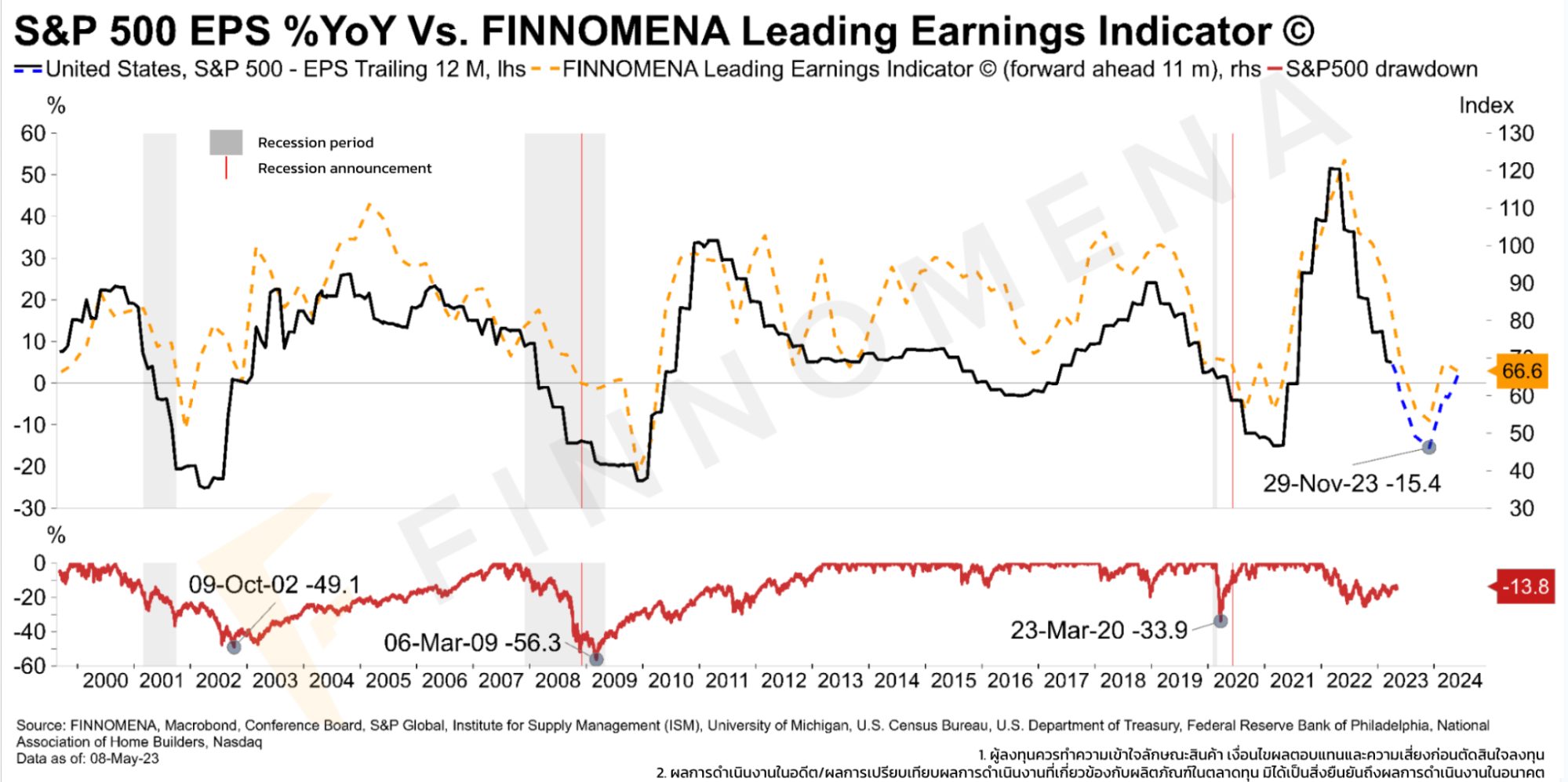

รูปที่ 10: Finnomena Leading Earnings Indicator© (FLEI) Source: FINNOMENA, Macrobond as of 08/05/2023

ด้านดัชนีชี้ผลประกอบการ FINNOMENA Leading Earnings indicator© (FLEI) ซึ่งจัดทำโดย FINNOMENA Investment Team โดยนำข้อมูลเศรษฐกิจเชิงมหภาคหลากหลายดัชนี มาประกอบกันเพื่อสร้างดัชนีชี้นำผลประกอบการของบริษัทจดทะเบียนในดัชนี S&P 500 พบว่า ดัชนี FLEI บ่งชี้ว่าการปรับประมาณการกำไรมีแนวโน้มปรับลดลงต่อไปจนถึงเดือนพฤศจิกายน ต่อเนื่องจากการถูกปรับลดลงในปีนี้

ขณะที่ประเด็นเรื่องเพดานหนี้ของสหรัฐฯ ที่ถูกพูดถึงเพิ่มมากขึ้นอย่างต่อเนื่องนั้น FINNOMENA Investment Team ประเมินว่าจะบรรลุข้อตกลงในท้ายที่สุด เพื่อให้การเบิกจ่ายงบประมาณเป็นไปได้ตามปรกติ โดยเฉพาะอย่างยิ่ง เพื่อรักษาระดับความน่าเชื่อถือของพันธบัตรรัฐบาลสหรัฐฯ เอาไว้ ไม่ให้เกิดการผิดนัดชำระหนี้ ซึ่งอาจส่งผลลูกโซ่กลายเป็นวิกฤติใหญ่ได้

อย่างไรก็ตาม การเจรจาดังกล่าว อาจส่งผลให้มาตรการใช้จ่ายบางส่วนของรัฐบาลภายใต้การนำของโจ ไบเดน ต้องปรับลดลง กดดันเศรษฐกิจร่วมกับปัจจัยอื่นๆ มากขึ้นจากการใช้จ่ายภาครัฐที่ลดลง ส่งผลให้ ความเป็นไปได้ในการจะเข้าสู่เศรษฐกิจถดถอยของสหรัฐฯ เป็นไปได้มากยิ่งขึ้น

Investment Theme: Bond is Back!

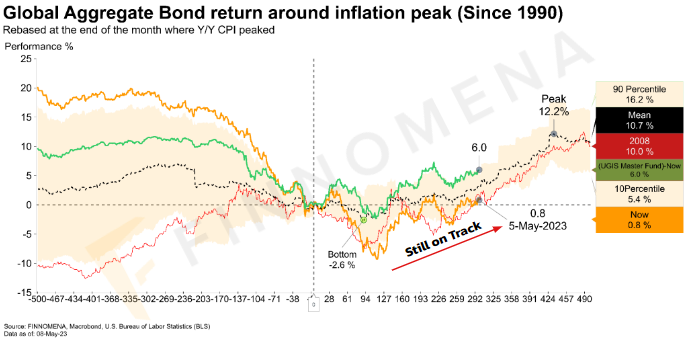

รูปที่ 11: อัตราผลตอบแทนของตราสารหนี้ก่อนและหลังจุดสูงสุดของการขึ้นดอกเบี้ย Source: FINNOMENA, Bloomberg as of 30/03/2023

จากข้อมูลทางสถิตินับตั้งแต่ปี 1990 พบว่าตราสารหนี้ทั่วโลก มักให้ผลตอบแทนเฉลี่ยที่ดีในระดับมากกว่า 10% หลังจากอัตราเงินเฟ้อผ่านจุดสูงสุดแล้วประมาณ 3 เดือน ซึ่ง ณ ปัจจุบัน อัตราเงินเฟ้อทั่วโลกมีแนวโน้มชะลอลง โดยเฉพาะอย่างยิ่งในสหรัฐฯ ที่อัตราเงินเฟ้อพื้นฐานพบจุดสูงสุดในช่วงเดือนกรกฏาคมปีที่ผ่านมา หรือผ่านมาแล้วประมาณ 10 เดือน ขณะที่เงินเฟ้อทั่วโลกเริ่มชะลอตัวลง ส่งผลให้โอกาสปรับตัวลง (downside) ของตราสารหนี้อยู่ในระดับที่ต่ำ และตราสารหนี้มี risk/reward อยู่ในระดับที่น่าสนใจมากยิ่งขึ้น

โดยอัตราดอกเบี้ยนโยบายได้ปรับขึ้นมาสูง เมื่อเทียบในอดีต และมุมมองเศรษฐกิจข้างหน้าคาดว่าน่าจะเกิดเศรษฐกิจชะลอตัว ทำให้แนวโน้มการปรับขึ้นอัตราดอกเบี้ยดังกล่าวนั้นจะสิ้นสุดลง ซึ่งยังคงหนุนให้การเคลื่อนไหวของราคาตราสารหนี้โลกยังอยู่ใน Pattern ขาขึ้น ดังเช่นที่เกิดในอดีตในหลายวัฏจักรหลังเงินเฟ้อพีค FINNOMENA Investment Team จึงแนะนำ ทยอยเข้าสะสม ตราสารหนี้โลกคุณภาพสูงตาม MEVT Call ในกองทุน UGIS-N

Investment Theme: China Reopen

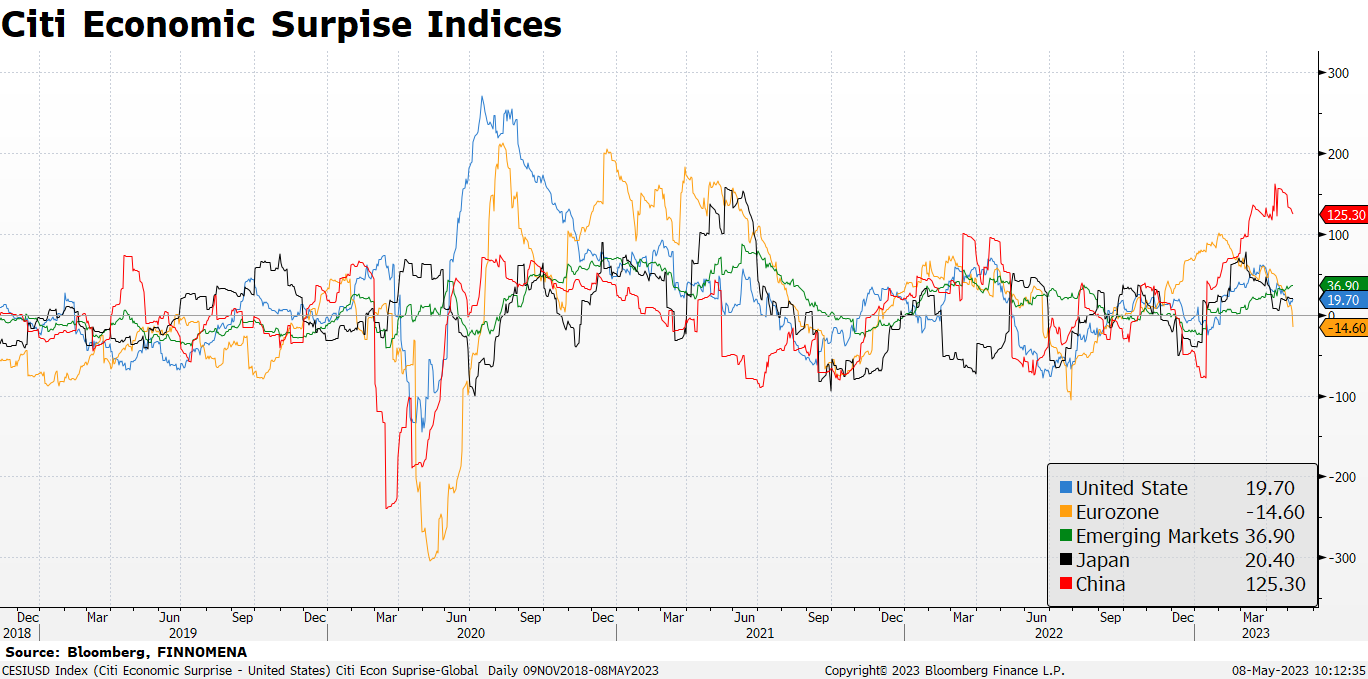

รูปที่ 12: China Citi Economic Surprise Source: FINNOMENA, Macrobond as of 09/05/2023

ตัวเลขเศรษฐกิจของจีนโดยรวมยังออกมาดีกว่าที่ตลาดคาด และยังดีกว่าประเทศอื่น ๆ ทั่วโลก หลังจากการเปิดประเทศ เมื่อพิจารณาจาก China Citi Economics Surprise ซึ่งเป็นดัชนีเปรียบเทียบระหว่างตัวเลขเศรษฐกิจที่ประกาศออกมากับตัวเลขเศรษฐกิจที่นักวิเคราะห์คาดการณ์ อยู่ที่ระดับสูงถึง 125.30 สอดคล้องกับรายงานตัวเลขเศรษฐกิจของจีนอย่าง ยอดค้าปลีก, ตัวเลขการผลิตภาคอุตสาหกรรมและความเชื่อมั่นของผู้บริโภคจีนที่ฟื้นตัวขึ้นอย่างต่อเนื่อง สะท้อนการฟื้นตัวของเศรษฐกิจจีน

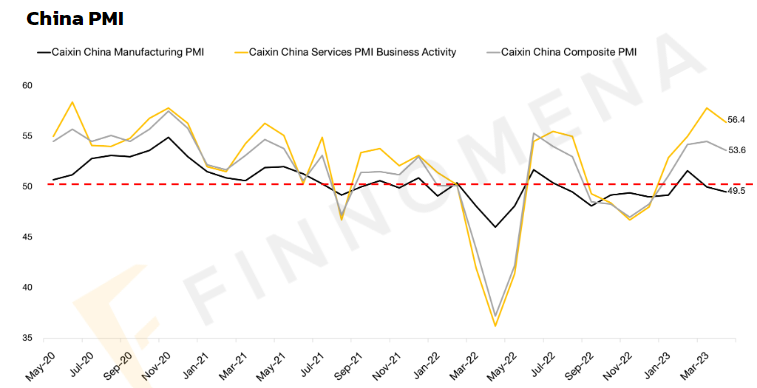

รูปที่ 13: China Caixin PMI Source: FINNOMENA, Bloomberg as of 09/05/2023

อีกตัวเลขทางเศรษฐกิจที่สำคัญคือ ดัชนีผู้จัดการฝ่ายซื้อ (China Caixin PMI) ที่ประกาศมาดีกว่าคาดทั้งหมด โดยในเดือนเมษายน PMI ภาคการผลิตจีนอยู่ที่ระดับ 49.5 ซึ่งเป็นการปรับตัวลดลงมาในแดนหดตัวเล็กน้อย หลังจากปรับตัวขึ้นมาในช่วงก่อนหน้า ส่วน PMI ภาคบริการอยู่ที่ระดับ 56.4 ฟื้นตัวแบบก้าวกระโดด โดยได้รับแรงหนุนจากความเชื่อมั่นของผู้บริโภคที่ดีขึ้น รวมถึงการฟื้นตัวของการผลิตและยอดคำสั่งซื้อใหม่

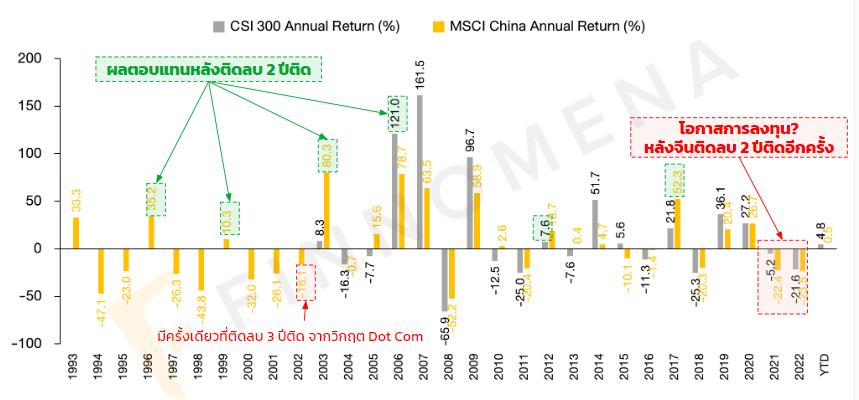

รูปที่ 14: สถิติผลตอบแทนของหุ้นจีนย้อนหลัง Source: FINNOMENA, Bloomberg as of 30/03/2023

จากสถิติที่ผ่านมาตั้งแต่ปี 1993 แสดงให้เห็นว่า เมื่อหุ้นจีนทั้ง CSI300 และ MSCI China ปรับตัวติดลบกัน 2 ปี ติดต่อกัน แนวโน้วของผลตอบแทนในปีที่ 3 จะเป็นบวกเฉลี่ยถึง 42% ทำให้ในปีนี้น่าจะเป็นโอกาสที่น่าสนใจในการลงทุนในหุ้นจีนอีกครั้ง

รูปที่ 15: ระดับ Valuation ของดัชนี MSCI China และ CSI 300 Source: FINNOMENA, Bloomberg as of 30/03/2023

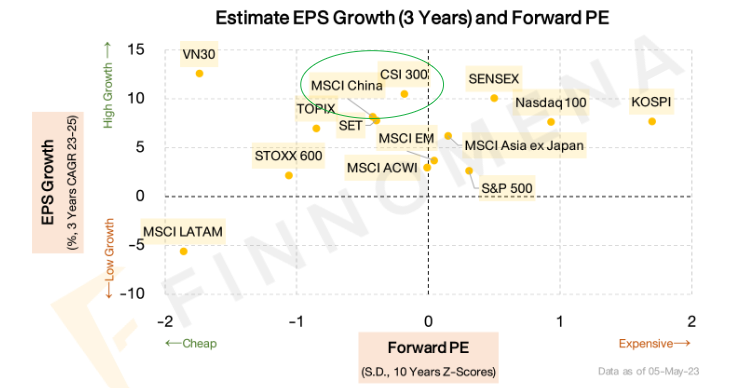

ด้าน Earnings และ Valuation ของจีน อยู่ในระดับที่น่าสนใจ โดยการปรับประมาณการกำไรต่อหุ้นของดัชนี CSI 300 และ MSCI China เติบโตอย่างโดดเด่น ขณะที่ valuation ของดัชนี MSCI China ยังอยู่ในโซนถูก โดย forward PE อยู่ที่ระดับ -0.5 S.D. ซึ่งได้รับแรงหนุนหลักมาจากการฟื้นตัวของ Earnings ขณะที่ forward PE ของดัชนี CSI 300 อยู่ใกล้ระดับค่าเฉลี่ย ดังนั้น FINNOMENA Investment Team จึงแนะนำทยอยเข้าสะสมจากปัจจัยพื้นฐานที่ดีขึ้นอย่างมีนัยยะ โดยแนะนำเข้าลงทุนตาม MEVT Call ในกองทุน K-CHINA-A(A)

Investment Theme: Vietnam Cheap but Good

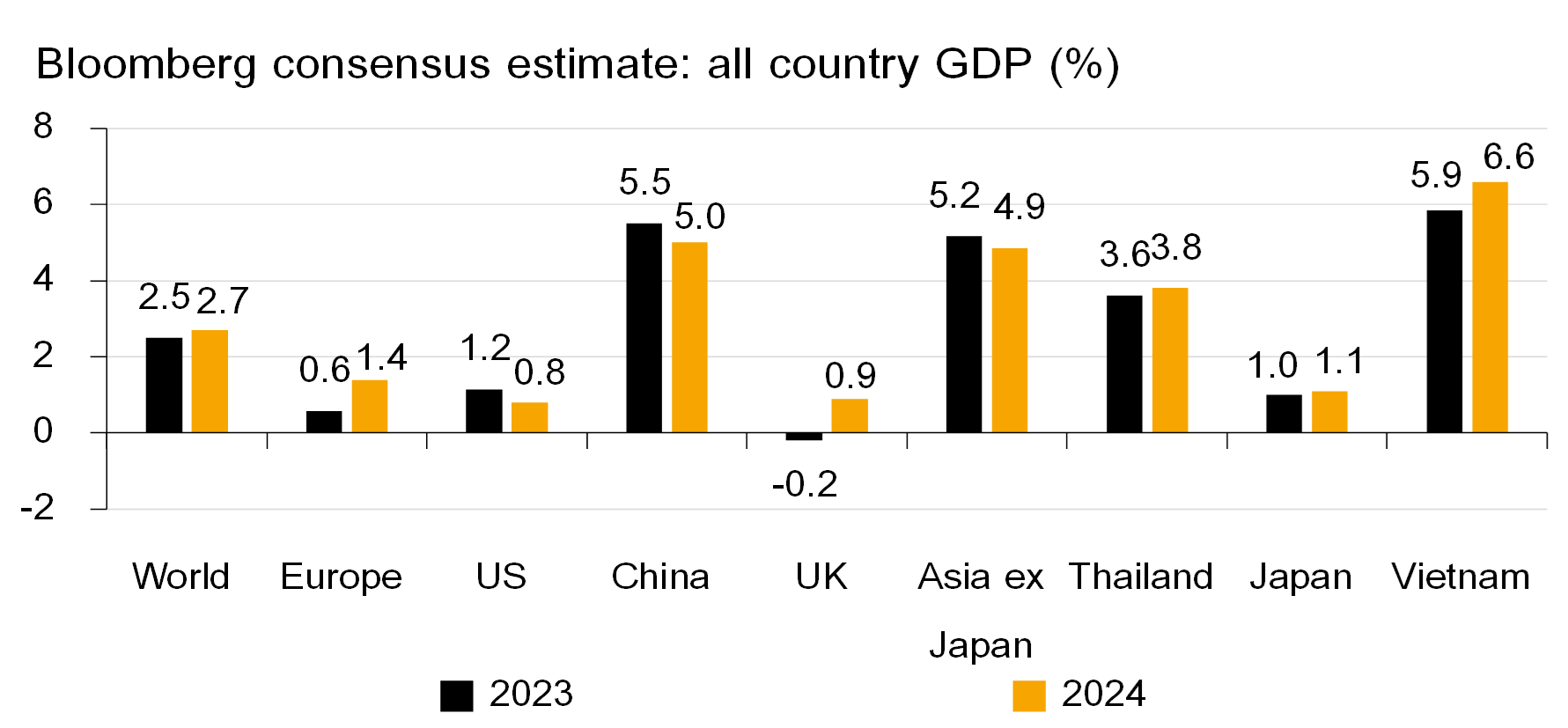

รูปที่ 16: คาดการณ์การเติบโตของ GDP ทั่วโลกในปี 2023 และ 2024 Source: FINNOMENA, Bloomberg as of 08/04/2023

เวียดนามหนึ่งใน MEVT Call ยังมีพื้นฐานการเติบโตที่แข็งแกร่ง แม้ว่าผลกระทบจากการชะลอตัวของเศรษฐกิจโลกจะส่งผลกระทบต่อภาคการส่งออกในระยะสั้น โดย GDP ไตรมาส 1/23 จะประกาศออกมาต่ำกว่าคาดที่ 3.32% แต่คาดว่าจะสามารถกลับมาฟื้นตัวได้ในช่วงครึ่งปีหลัง โดยคาดการณ์การเติบโตออกจะออกมาที่ 5.9% ในปี 2023 และจะสามารถกลับมาเติบโตได้ 6.6% ในปี 2024 ซึ่งสูงกว่าค่าเฉลี่ยการเติบโตของ GDP ทั่วโลกที่ 2.5% และ 2.7% ในปี 2023 และ 2024 ตามลำดับ

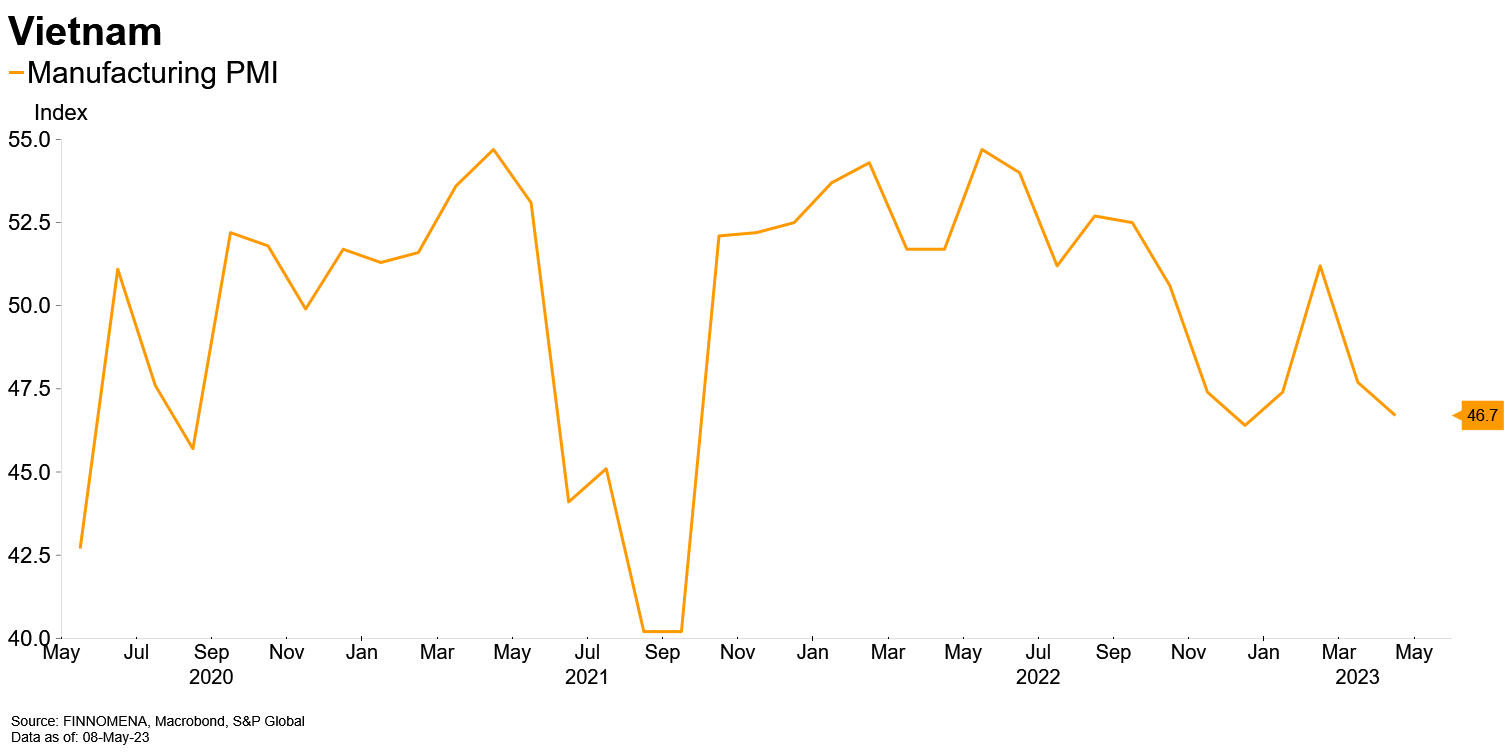

รูปที่ 17: Manufacturing PMI เวียดนาม Source: FINNOMENA, Macrobond, Bloomberg as of 08/04/2023

FINNOMENA Investment team ได้ติดตามเศรษฐกิจและภาคอุตสาหกรรมของเวียดนามผ่าน Manufacturing PMI โดยในเดือนเมษายน ภาคการผลิตของเวียดนามยังอยู่ในระดับชะลอตัว โดยปรับตัวลงมาอยู่ที่ระดับ 46.7

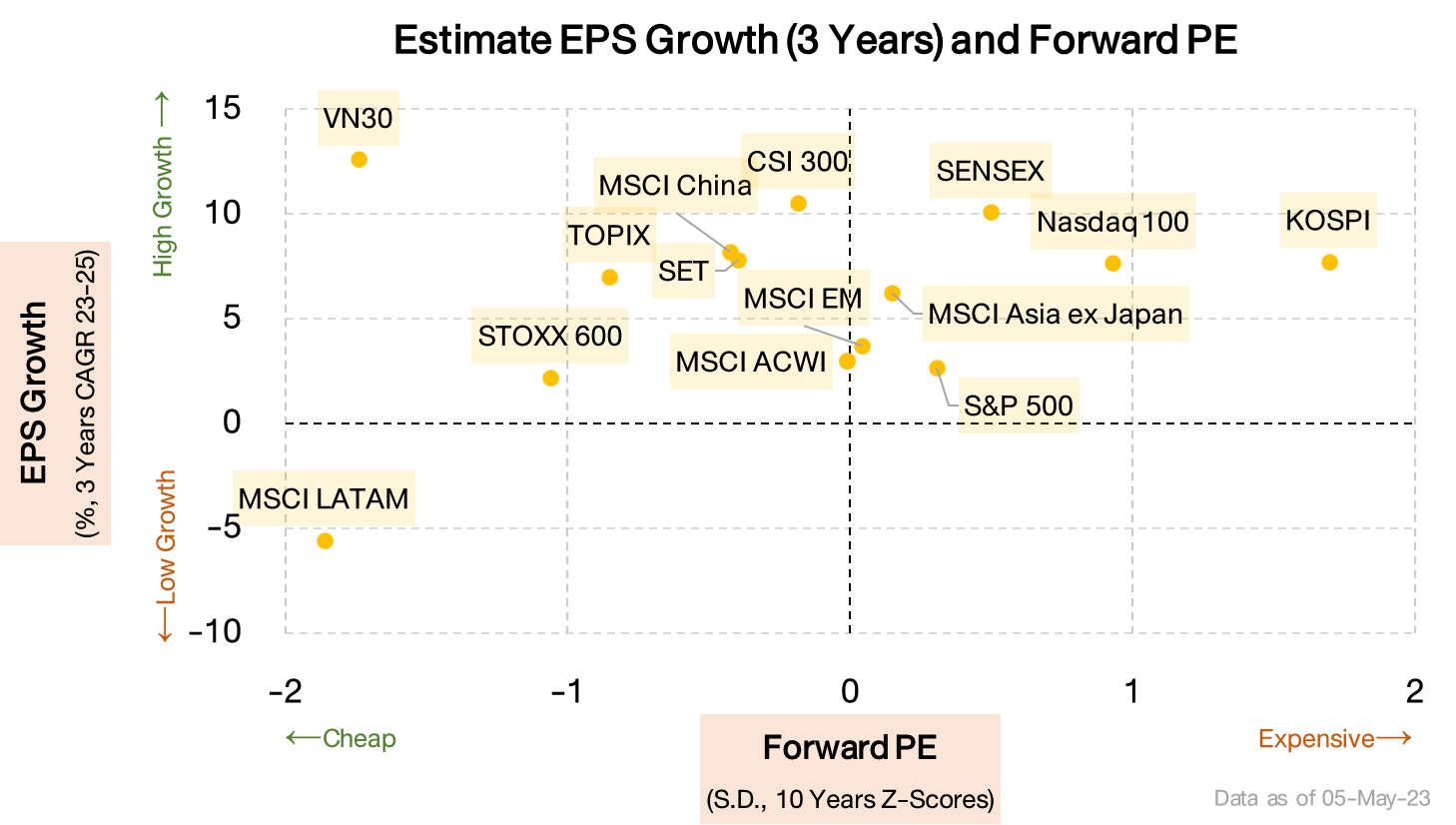

รูปที่ 18: ระดับ Valuation(PE) ของดัชนีหุ้นทั่วโลกเทียบกับการเติบโตของ EPS ในระยะเวลา 3 ปี Source: FINNOMENA, Bloomberg as of 30/03/2023

ทั้งนี้ความกังวลด้านการเติบโตของเศรษฐกิจโลกและปัญหาภายในประเทศของเวียดนามเองทำให้ดัชนี VN30 ปรับตัวลงมาอยู่ในระดับที่ถูกมาก เมื่อเทียบกับการเติบโตของกำไรต่อหุ้นที่อยู่ในระดับสูง โดยซื้อขายกันที่ PE ระดับ -1.8 S.D. เมื่อเทียบกับการเติบโตระดับ 14% ในช่วง 3 ปีต่อจากนี้

FINNOMENA Investment Team จึงแนะนำทยอยสะสมกองทุน PRINCIPAL VNEQ-A ซึ่งเป็นกองทุนหุ้นเวียดนามที่เน้นการลงทุนแบบ bottom up ในหุ้นที่มีการเติบโตตามพื้นฐานทางเศรษฐกิจเวียดนามในระยะยาว ในจังหวะที่ตลาดหุ้นเวียดนามปรับตัวลงแรงจากปัญหาในระยะสั้น

FINNOMENA Portfolio Recommendation

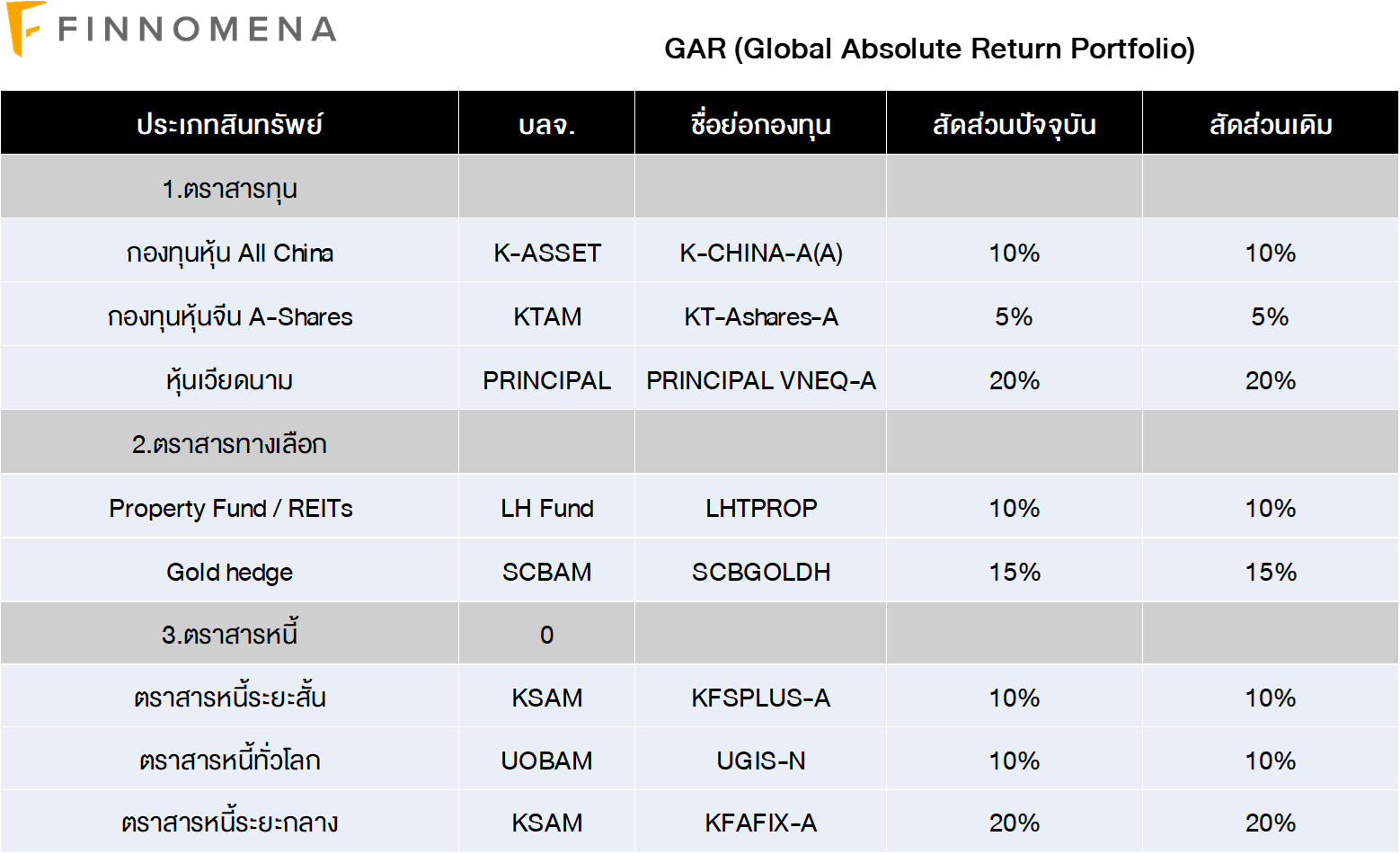

ความไม่แน่นอนที่สูง ส่งผลให้ GAR ปรับลดน้ำหนักสินทรัพย์เสี่ยงอย่างหุ้นเหลือเพียง 35% ซึ่งเป็นหุ้นที่มี Downside Risk ต่ำจาก Valuation ที่ยังอยู่ในระดับที่ถูก อย่างเวียดนามและจีน โดยเฉพาะอย่างยิ่งจีนที่มีโอกาสเติบโตสูงในปีนี้จากการเปิดประเทศ

พร้อมกับกระจายความเสี่ยงในสินทรัพย์ปลอดภัยอย่างทองคำ เพื่อลดความผันผวนของพอร์ตลง รวมถึงถือครองตราสารหนี้โลกที่มีอันดับความน่าเชื่อถือเฉลี่ย A+ อย่าง UGIS-N ซึ่งมี Downside ต่ำลง จากแนวโน้มการขึ้นอัตราดอกเบี้ยสหรัฐฯ ที่ชะลอลง จึงมีโอกาสที่จะสามารถสร้างผลตอบแทนที่คุ้มค่ากับความเสี่ยงได้มากขึ้น FINNOMENA Investment Team จึงแนะนำลงทุนในแผน GAR ตามโมเดลพอร์ต

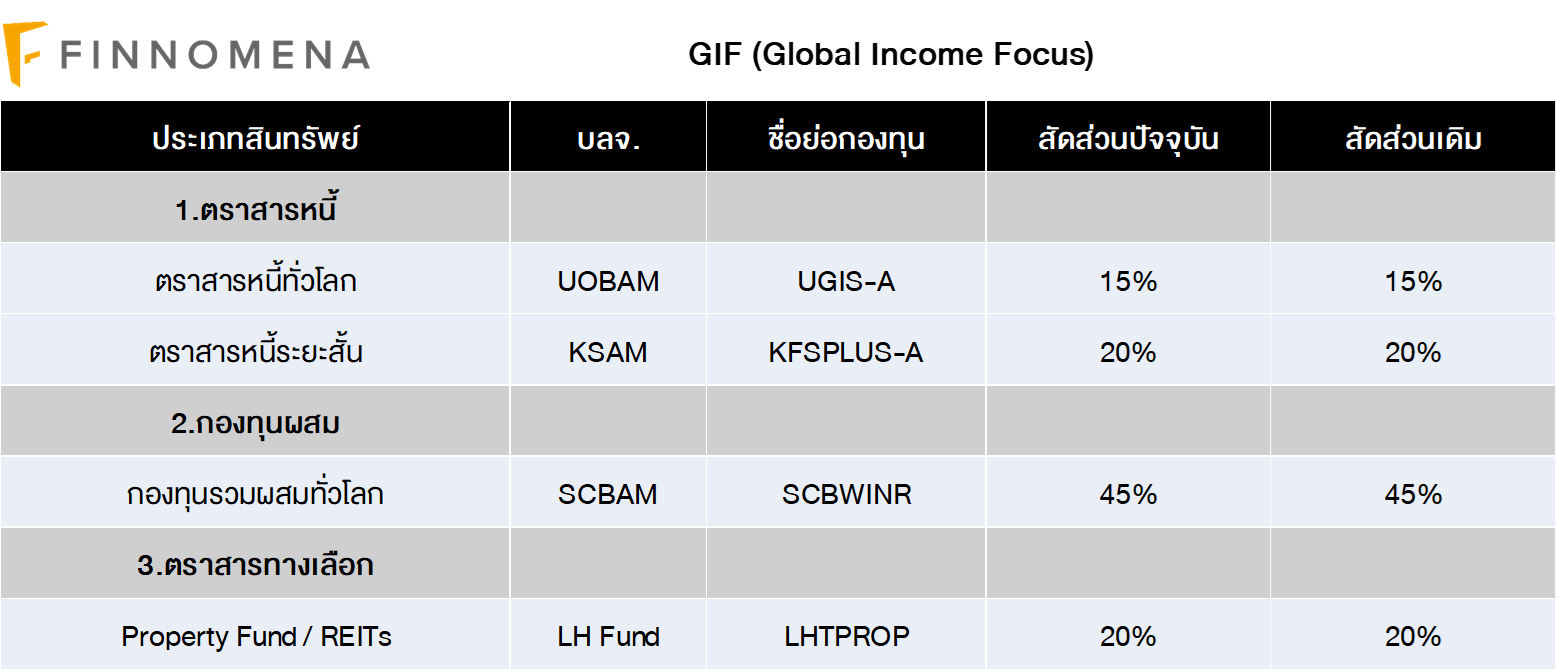

พอร์ต GIF ยังคงมีความผันผวนที่ต่ำกว่าหุ้นโลก อีกทั้งยังสามารถสร้างกระแสเงินสดได้สม่ำเสมอ แต่ยังต่ำกว่าเป้าหมายที่ตั้งไว้ FINNOMENA Investment Team พิจารณากระแสเงินสดจ่ายของพอร์ตการลงทุนและมองหาโอกาสที่จะปรับพอร์ตการลงทุนให้สามารถจ่ายกระแสเงินสดกลับมาอยู่ในระดับที่คาดหวัง

สัดส่วนหลักของพอร์ตการลงทุนอยู่ในกองทุน SCBWINA ซึ่งยังคงสร้างกระแสเงินสดออกมาได้อย่างสม่ำเสมอและมีความผันผวนต่ำกว่ากองทุนหุ้นโลก อีกทั้งมีผลการดำเนินงานฟื้นตัวขึ้นมาตั้งแต่ต้นปีที่ผ่านมา

อีกทั้งสัดส่วนการลงทุนในตราสารหนี้ซึ่งเป็นสินทรัพย์ปลอดภัย และสภาพคล่องสูงอย่าง KFSPLUS-A พร้อมต่อการปรับเข้าสู่สินทรัพย์อื่นๆ ที่จะทำให้พอร์ตสามารถจ่ายกระแสเงินสดออกมาได้สม่ำเสมอและตรงกับเป้าหมายที่ตั้งไว้มากขึ้น

หาก FINNOMENA Investment Team เห็นโอกาสที่น่าสนใจและประเมินว่าความเสี่ยงคุ้มค่าต่อการลงทุนจึงยังคงแนะนำสัดส่วนการลงทุนต่อ และยังคงแนะนำคงสัดส่วนการลงทุนในกองทุน REITs ไทย แม้ว่าจะมีความน่าสนใจที่ลดลง

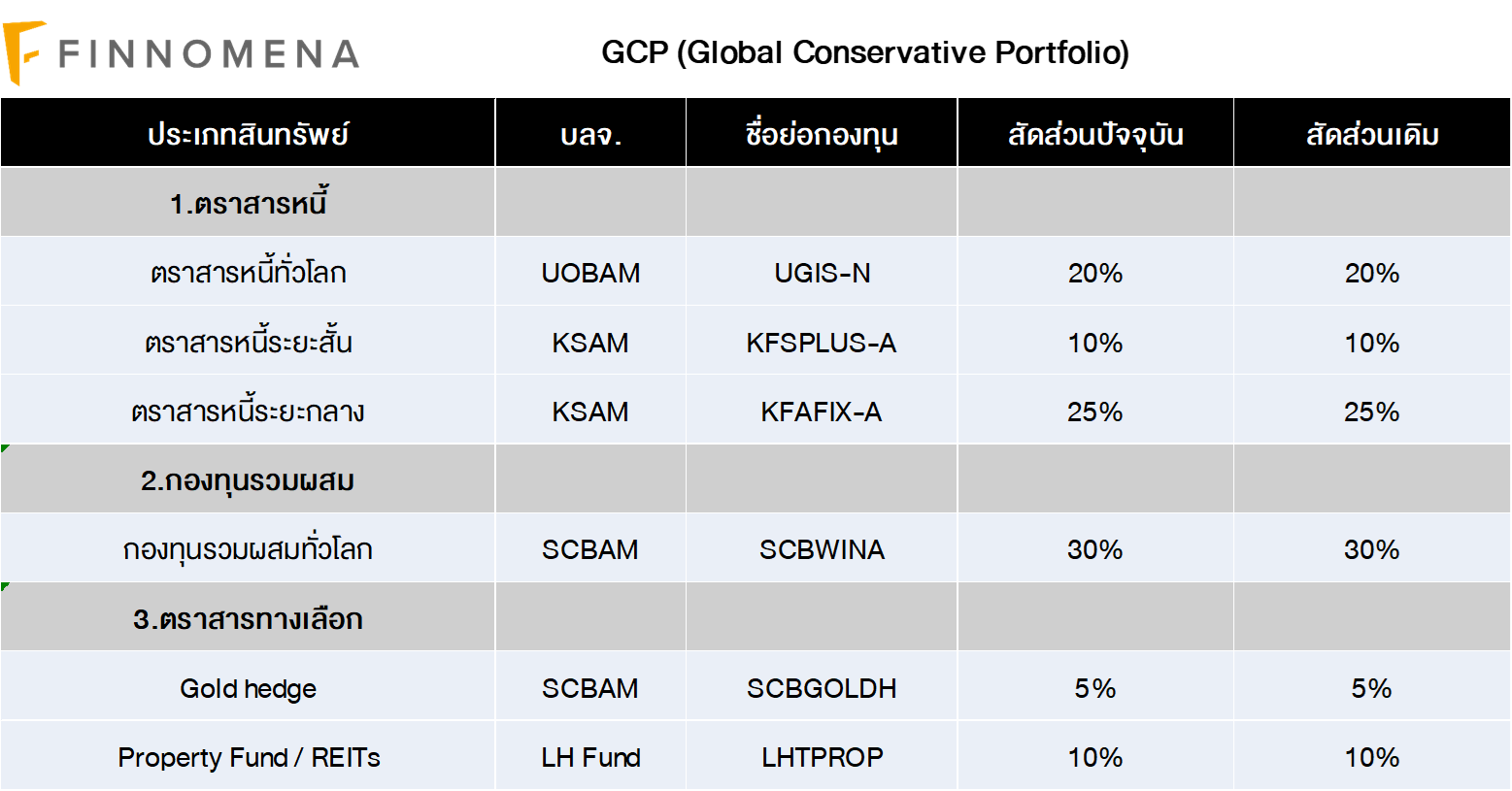

GCP พอร์ตความเสี่ยงต่ำ ถือครองสินทรัพย์เสี่ยงอย่างหุ้นประมาณ 10% ของพอร์ตผ่านกองทุน SCBWINA ซึ่งเป็นกองทุน Multi Assets พร้อมกับถือครองตราสารหนี้โลกที่มีอันดับความน่าเชื่อถือเฉลี่ย A+ อย่าง UGIS-N ซึ่งมี Downside ต่ำลง จากแนวโน้มการขึ้นอัตราดอกเบี้ยสหรัฐฯ ที่ชะลอลง จึงมีโอกาสที่จะสามารถสร้างผลตอบแทนที่คุ้มค่ากับความเสี่ยงได้มากขึ้น

อีกทั้งยังถือครองสินทรัพย์ใกล้เคียงเงินสด 20% เพื่อประเมินสถานการณ์ ก่อนกลับเข้าลงทุนอีกครั้งเมื่อความกังวลคลี่คลาย ส่งผลให้พอร์ตปัจจุบัน GCP มี Downside Risk ที่ต่ำ สภาพคล่องที่สูง พร้อมรับโอกาสการลงทุนในอนาคต

FINNOMENA Investment Team จึงแนะนำลงทุนในแผน GCP ยกเว้น LHTPROP (REITs ไทย) ที่แนะนำทยอยสะสมแทน

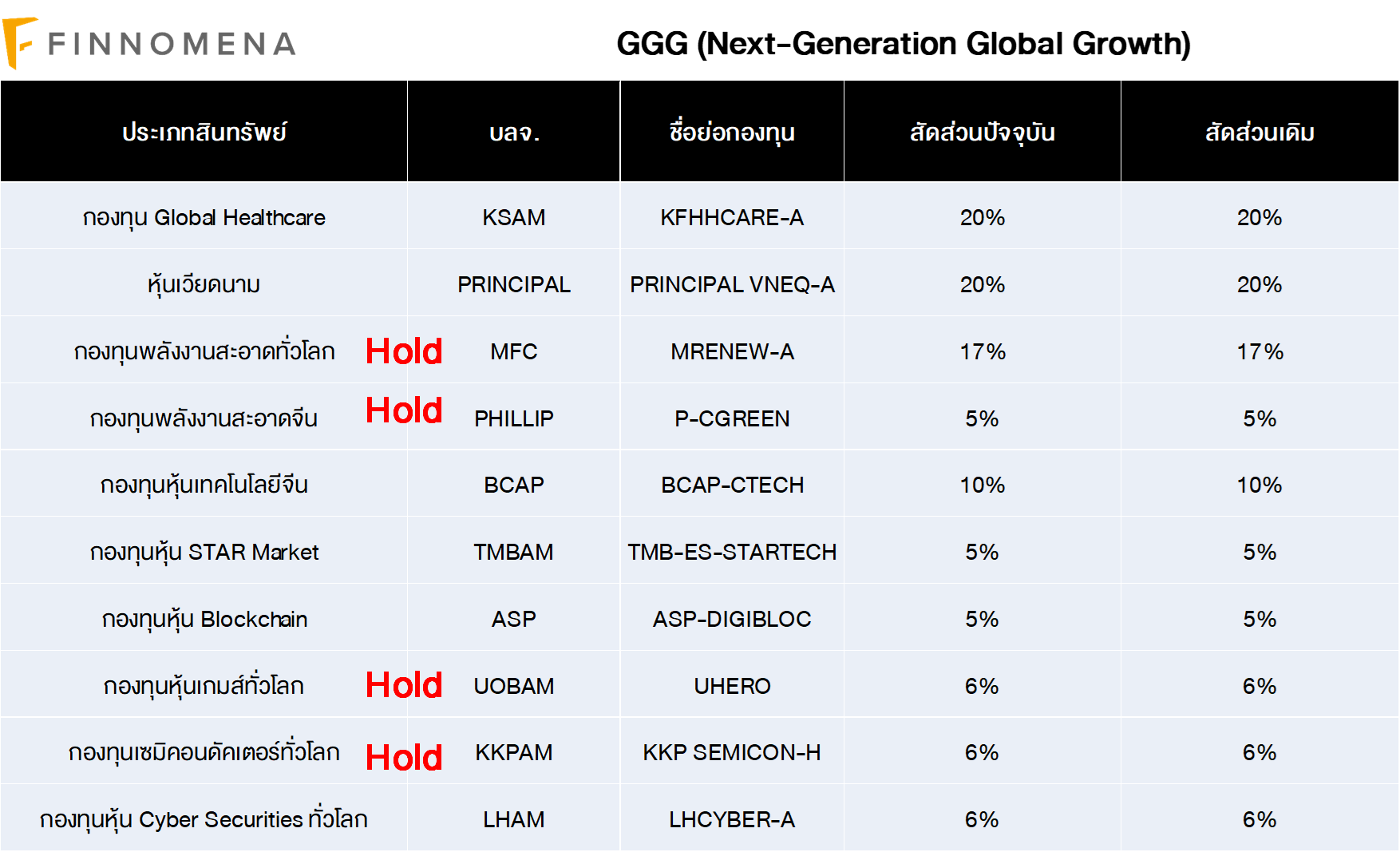

GGG เป็นพอร์ตการลงทุนหุ้น 100% ตลอดเวลา กำลังอยู่ในช่วงการรีวิวมุมมองการลงทุนระยะยาว เพื่อจัดสรรน้ำหนักการลงทุนใหม่ให้เหมาะสมต่อมุมมอง และความเสี่ยงที่อาจเกิดขึ้นในอนาคตตามหลักการ Minimum Votality Optimization ที่พยายามรักษาความเสี่ยงและความผันผวนของพอร์ตให้อยู่ในระดับต่ำ FINNOMENA Investment Team จึงแนะนำชะลอการลงทุนชั่วคราวใน MRENEW-A, P-CGREEN, UHERO และ KKP SEMICON-H ก่อนจะแนะนำกลับเข้าลงทุนอีกครั้งเมื่อการรีวิวเสร็จสิ้น และสถานการณ์ตลาดเหมาะสมมากขึ้น

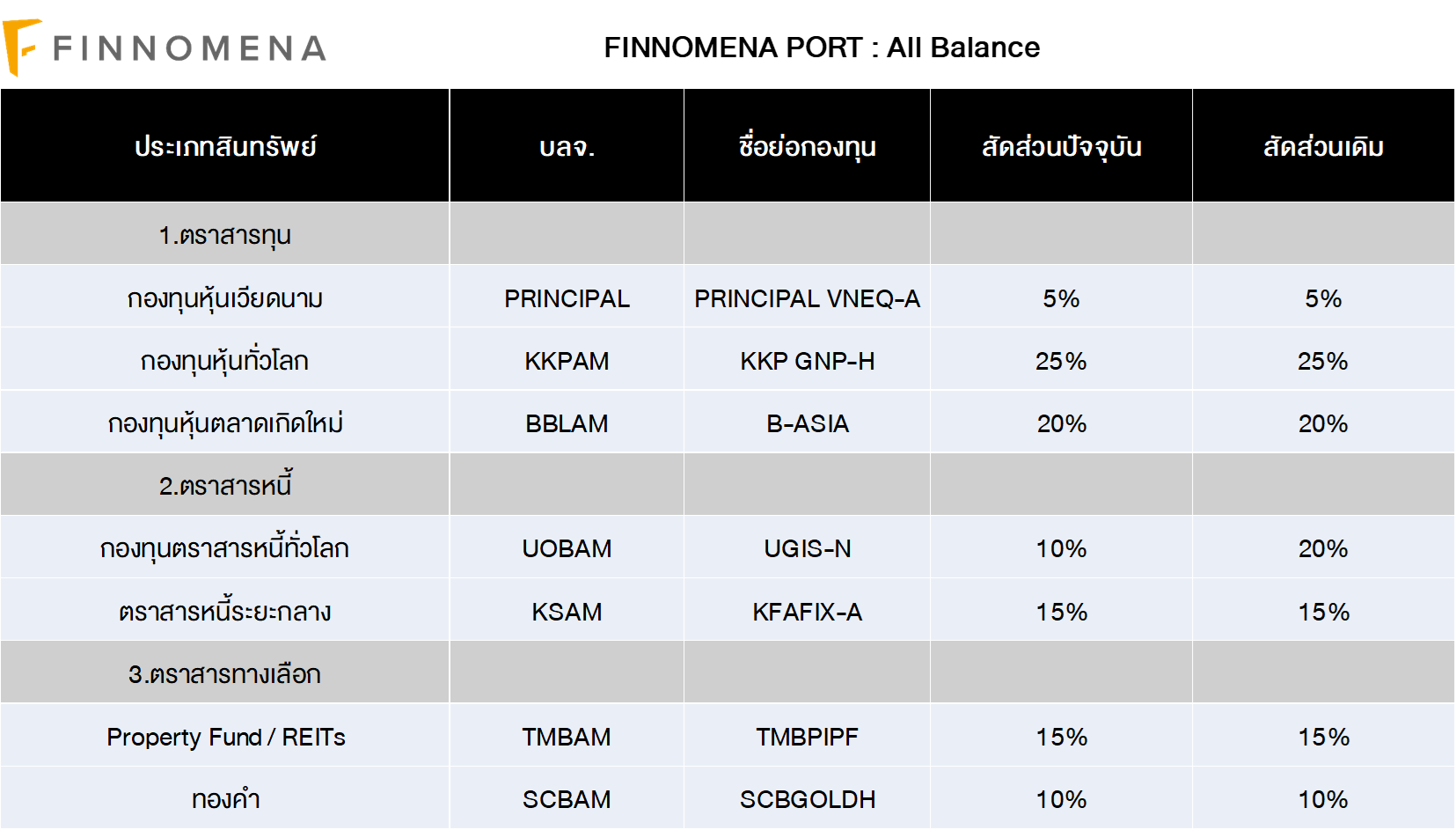

All Balance ซึ่งเป็นพอร์ตการลงทุนแบบ strategic asset allocation ที่จัดสัดส่วนการลงทุนด้วย Black-Litterman Model หัวใจของ FINNOMENA Robo-Advisor ที่ผสมผสานระหว่างโมเดลทางคณิตศาสตร์ที่ช่วยคำนวณค่าสถิติในอดีตกับมุมมองการลงทุนในอนาคตจากผู้แนะนำการลงทุนถือครองสัดส่วนหุ้นในระดับ 50% เมื่อประกอบกับการกระจายการลงทุนในสินทรัพย์อื่นอย่าง ตราสารหนี้ ทองคำ และกองทุนรวมอสังหาริมทรัพย์ ซึ่งช่วยลดความเสี่ยงของพอร์ตการลงทุนโดยรวมลงมาอีกบางส่วนนั้นมีความเหมาะสมกับสถานการณ์ปัจจุบันแล้ว FINNOMENA Investment Team จึงแนะนำคงสัดส่วนการลงทุน

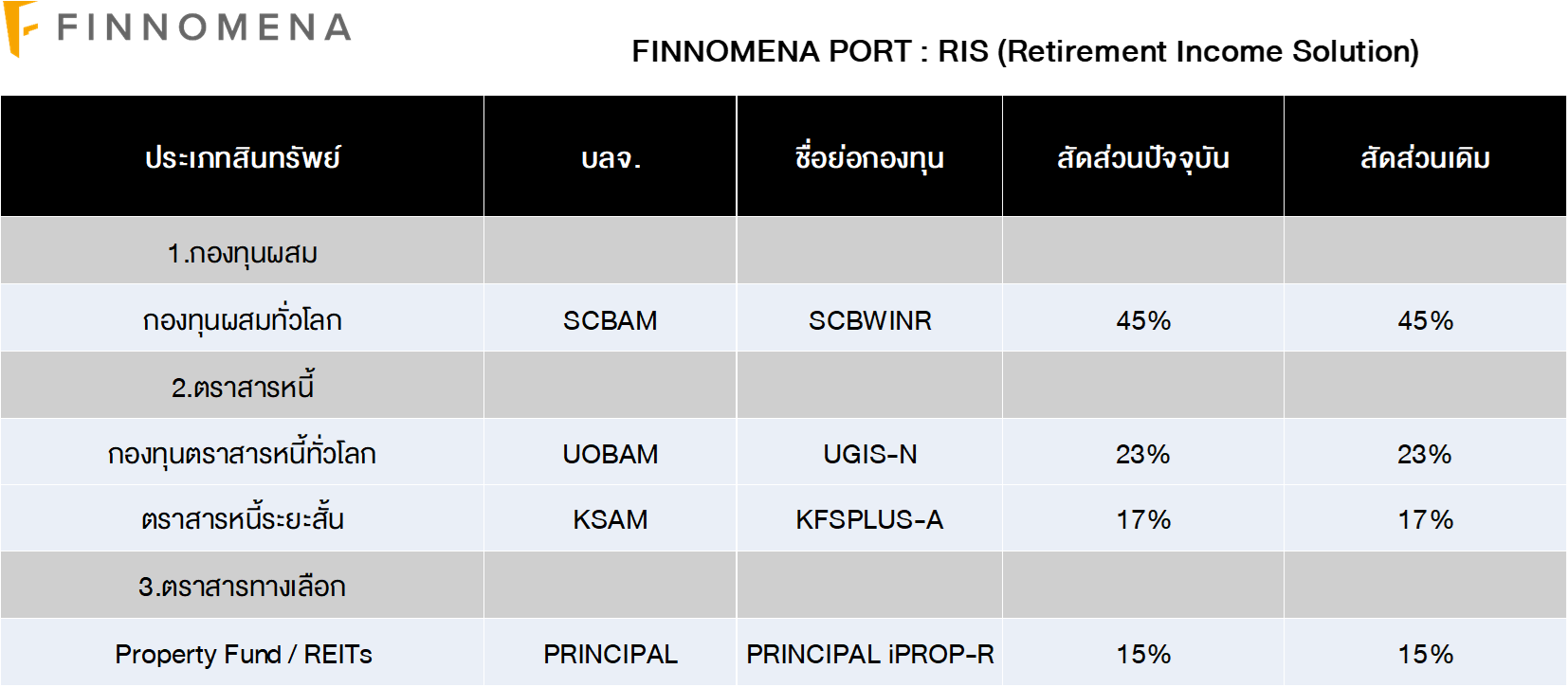

RIS ถือครองสินทรัพย์เสี่ยงอย่างหุ้นประมาณ 15% ของพอร์ตผ่านกองทุน SCBWINA ซึ่งเป็นกองทุน Multi Assets ที่มีนโยบายคุมความเสี่ยงอย่างเข้มข้น และเน้นถือครองตราสารหนี้อันดับความน่าเชื่อถือเฉลี่ย A+ อย่าง UGIS-N ซึ่งมี Downside ต่ำลงเรื่อยๆ จากการขึ้นอัตราดอกเบี้ยสหรัฐฯ ที่ชะลอลง อีกทั้งยังถือครองสินทรัพย์ใกล้เคียงเงินสด 17% เพื่อประเมินสถานการณ์ ก่อนกลับเข้าลงทุนอีกครั้งเมื่อความกังวลคลี่คลาย ส่งผลให้พอร์ตปัจจุบัน RIS มี Downside Risk ที่ต่ำ สภาพคล่องที่สูง พร้อมรับโอกาสในอนาคต FINNOMENA Investment Team จึงแนะนำลงทุนในแผน RIS ตามสัดส่วนการลงทุนแนะนำ

คำเตือน

ผู้ลงทุนควรทำความเข้าใจลักษณะสินค้า เงื่อนไขผลตอบแทน และความเสี่ยงก่อนตัดสินใจลงทุน | ผลการดำเนินงานในอดีต และผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต | ผู้ลงทุนอาจมีความเสี่ยงจากอัตราแลกเปลี่ยน เนื่องจากการป้องกันความเสี่ยงขึ้นอยู่กับดุลพินิจของผู้จัดการกองทุน | กองทุนรวมนี้ลงทุนกระจุกตัวในผู้ออกตราสารหรือประเทศใดประเทศหนึ่ง จึงมีความเสี่ยงที่ผู้ลงทุนอาจสูญเสียเงินลงทุนจำนวนมาก ผู้ลงทุนจึงควรพิจารณาการกระจายความเสี่ยงของ พอร์ตการลงทุนโดยรวมของตนเองด้วย | คำแนะนำการลงทุนนี้เป็นไปตามกรอบการพิจารณาของ FINNOMENA ซึ่งมีเป้าหมายในการสร้างโอกาสรับผลตอบแทนในระยะสั้นเท่านั้น บริษัทมิได้การันตีถึงผลตอบแทนที่จะได้จากคำแนะนำการลงทุนดังกล่าว มีความเสี่ยงที่ผลตอบแทนอาจไม่เป็นไปตามคาดหวัง หรือมีผลขาดทุนได้ | สอบถามข้อมูลเพิ่มเติมหรือขอรับหนังสือชี้ชวนได้ที่บริษัทหลักทรัพย์นายหน้าซื้อขายหน่วยลงทุน ฟินโนมีนา จำกัด ในช่วงเวลาวันทำการตั้งแต่ 09:00-17:00 น. ที่หมายเลขโทรศัพท์ 02 026 5100 และทาง LINE @FINNOMENAPORT | สำหรับผู้ลงทุนในความดูแลของ Kept by krungsri ติดต่อทีม Kept help center ที่หมายเลขโทรศัพท์ 02 296 6299