เดือนพฤษภาคม เป็นอีกเดือนที่นักลงทุนต่างติดตามอย่างใกล้ชิด เนื่องจากมีการประชุมคณะกรรมการนโยบายการเงินสหรัฐฯ (FOMC) ซึ่งมีการปรับขึ้นอัตราดอกเบี้ยนโยบายพร้อมประกาศทำ QT ตามที่คาดไว้ ท่ามกลางกระแสความกังวลเศรษฐกิจชะลอตัว (Recession) และอัตราเงินเฟ้อที่สูง แต่หากพิจารณาจากตัวเลขเศรษฐกิจและตลาดแรงงานจะพบว่ายังไม่มีสัญญาณการชะลอตัวในระยะสั้นถึงกลาง

ด้านประเทศจีนที่ยังดำเนินนโยบายควบคุม COVID-19 อย่างเข้มงวด สร้างผลกระทบต่อทั้งเศรษฐกิจภายในประเทศและทั่วโลก ทั้งห่วงโซ่อุปทานและกำลังการบริโภคอันเนื่องมาจากภาคอุตสาหกรรมที่ต้องลดกำลังการผลิตและการปิดเมือง

ขณะเดียวกันบริษัทในตลาดหลักทรัพย์สหรัฐฯ เริ่มเปิดเผยผลประกอบการไตรมาสแรกของปี ซึ่งยังออกมาแข็งแกร่ง อย่างไรก็ตามต้องติดตามการปรับประมาณการจากทั้งบริษัทและนักวิเคราะห์ โดยหลายบริษัทเริ่มรับผลกระทบจากต้นทุนที่สูงขึ้นและกำลังการบริโภคที่เริ่มชะลอตัว

ดัชนีตลาดหุ้นทั่วโลกปรับตัวลงตลอดเดือนที่ผ่านมาหลังรับข่าวท่าทีนโยบายการเงินของธนาคารกลางสหรัฐฯ ความกังวลนโยบายควบคุม COVID-19 ของประเทศจีน รวมไปถึงมุมมองต่อผลประกอบการในอนาคต จนระดับ Valuation ของตลาดหุ้นส่วนใหญ่กลับมาอยู่ที่ค่าเฉลี่ยย้อนหลัง

MEVT – Macro

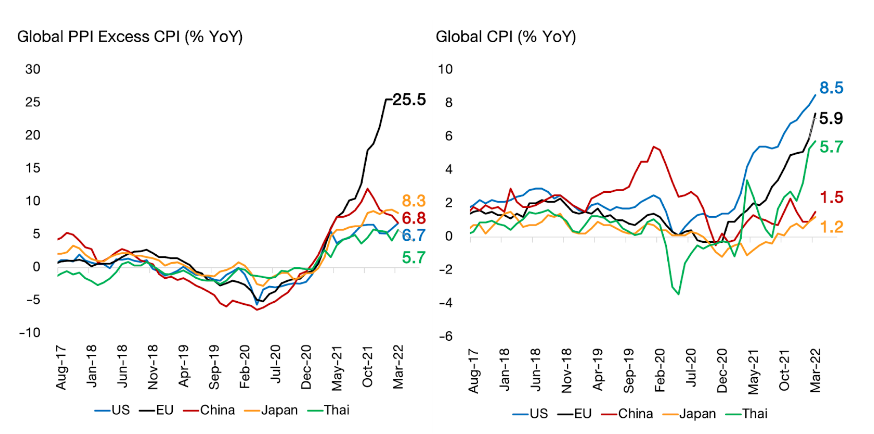

รูปที่ 1 : ส่วนต่างดัชนี PPI และ CPI และดัชนี CPI ของประเทศทั่วโลก | Source : Bloomberg, FINNOMENA As of 05/05/2022

สงครามระหว่างรัสเซีย-ยูเครนส่งผลต่อทั่วโลกส่งผ่านทางต้นทุนที่สูงขึ้นสะท้อนด้วยดัชนี CPI ของประเทศทั่วโลกที่เดินหน้าทำจุดสูงสุดใหม่นับตั้งแต่ COVID-19 แพร่ระบาด เป็นผลให้ผู้ประกอบการแบกรับภาระต้นทุนสูงขึ้น และยังไม่ได้ส่งผ่านมาที่ผู้บริโภคผ่านการปรับราคาสินค้า โดยเห็นได้จากดัชนี PPI ที่ยังสูงกว่าดัชนี CPI ดังนั้นหากอัตราเงินเฟ้อยังยืนในระดับต่อไปก็จะส่งให้ราคาสินค้าปรับตัวขึ้นต่อเนื่อง เกิดอัตราเงินเฟ้อที่เรียกว่า Built-in Effect ซึ่งเป็นผลจากทั้งความต้องการที่เพิ่มขึ้นและต้นทุนการผลิตที่สูงขึ้น

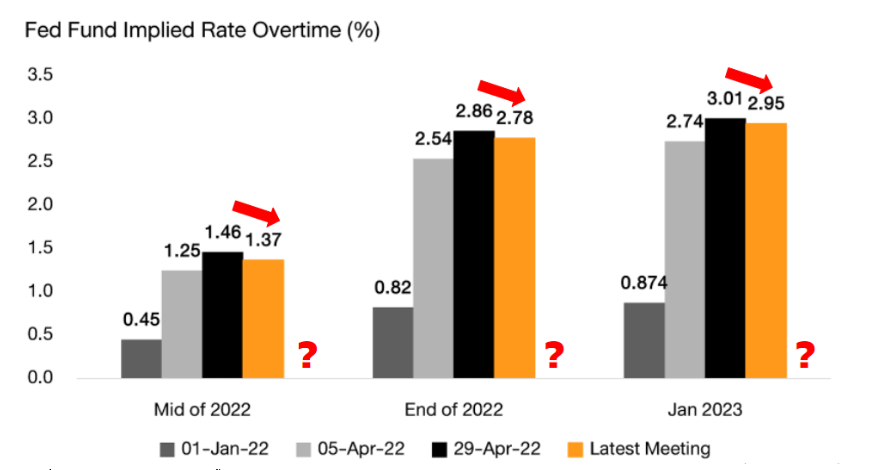

รูปที่ 2 : มุมมองระดับอัตราดอกเบี้ยนโยบายสหรัฐฯ ของนักลงทุนในตลาด CME | Source : Bloomberg, FINNOMENA As of 05/05/2022

การประชุมคณะกรรมการนโยบายการเงินของธนาคารกลางสหรัฐฯ (FOMC) มีมติให้ขึ้นอัตราดอกเบี้ยนโยบาย 0.5% จากระดับ 0.25-0.5% ไปที่ 0.75-1% พร้อมเริ่มลดขนาดงบดุลในวันที่ 1 มิถุนายนนี้ ด้วยปริมาณ 47,500 ล้านดอลลาร์ต่อเดือน แบ่งเป็นพันธบัตร 30,000 ล้านดอลลาร์ และ MBS 17,500 ล้านดอลลาร์ เป็นเวลา 3 เดือน ก่อนจะเพิ่มอัตราการลดเป็น 95,000 ล้านดอลลาร์ต่อเดือน แบ่งเป็นพันธบัตร 60,000 ล้านดอลลาร์ และ MBS 35,000 ล้านดอลลาร์

แม้จะเป็นการปรับเพิ่มอัตราดอกเบี้ยที่มากที่สุดตั้งแต่ปี 2000 พร้อมลดขนาดงบดุลซึ่งนับเป็นการดำเนินโยบายการเงินตึงตัว แต่นาย Jerome Powell ประธานธนาคารกลางสหรัฐฯ ได้ให้สัมภาษณ์ในระหว่างการแถลงข่าวการประชุม โดยตอบคำถามหนึ่งว่าการขึ้นดอกเบี้ย 0.75% ต่อครั้ง ไม่อยู่ในการพิจารณาของคณะกรรมการ พร้อมเผยว่าคณะกรรมการอาจพิจารณาขึ้นดอกเบี้ย 0.5% ในการประชุม 2 ครั้งต่อจากนี้ นั่นหมายความว่าการประชุมเดือนมิถุนายนและกรกฎาคมนี้ ธนาคารกลางสหรัฐฯ จะขึ้นดอกเบี้ยรวมกัน 1% ไปที่ระดับ 1.75-2%

จากคำพูดของประธานธนาคารกลางสหรัฐฯ ช่วยปรับมุมมองของตลาดต่อนโยบายการเงินจากตึงตัวได้บ้าง พร้อมให้แนวทางการดำเนินนโยบายการเงินที่ชัดเจน จึงเป็นผลดีต่อตลาดการเงินในระยะสั้นสะท้อนผ่าน Fed Fund Futures ที่ตลาดมองว่าปลายปีนี้อัตราดอกเบี้ยจะไปอยู่ที่ช่วง 2.25-2.75% ลดลงจากก่อนการประชุมซึ่งอยู่ที่ช่วง 2.75-3.25%

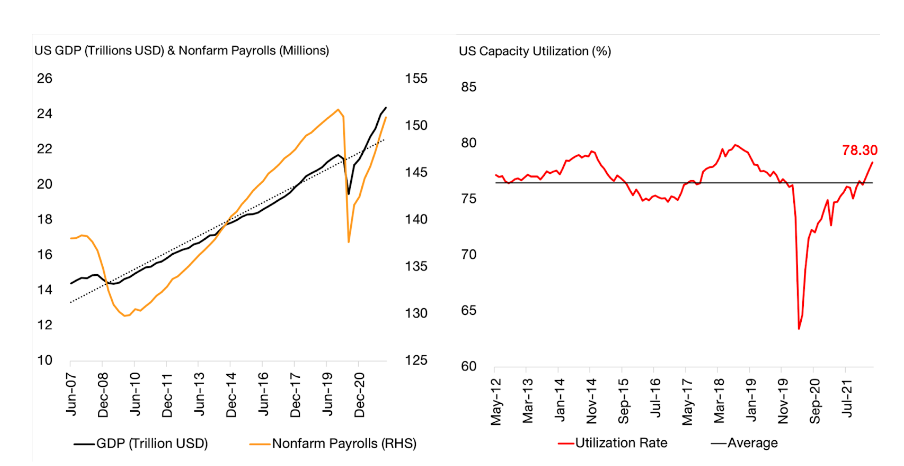

รูปที่ 3 : ตัวเลข GDP การจ้างงานนอกภาคการเกษตร และการใช้กำลังผลิตในภาคอุตสาหกรรมของสหรัฐฯ | Source : Bloomberg, FINNOMENA As of 05/05/2022

แม้ตัวเลข GDP ไตรมาส 1 ของสหรัฐฯ จะติดลบ แต่เป็นเพราะการนำเข้าที่สูงกว่าส่งออกและสินค้าคงคลังลดลง ส่วนการบริโภคภายในยังขยายตัว สะท้อนว่าเศรษฐกิจที่หดตัวเป็นเพราะห่วงโซ่อุปทานที่ตึงตัว ขณะที่ตลาดแรงงานยังเดินหน้าเติบโตต่อไป การจ้างงานและอัตราการว่างงานฟื้นตัวเข้าใกล้ระดับเดิมก่อน COVID-19 แพร่ระบาด ส่วนอัตราการใช้เครื่องจักรในภาคอุตสาหกรรมก็ฟื้นตัวสูงกว่าก่อนการแพร่ระบาดแล้ว ดังนั้นภาพรวมเศรษฐกิจสหรัฐฯ ยังแข็งแกร่ง

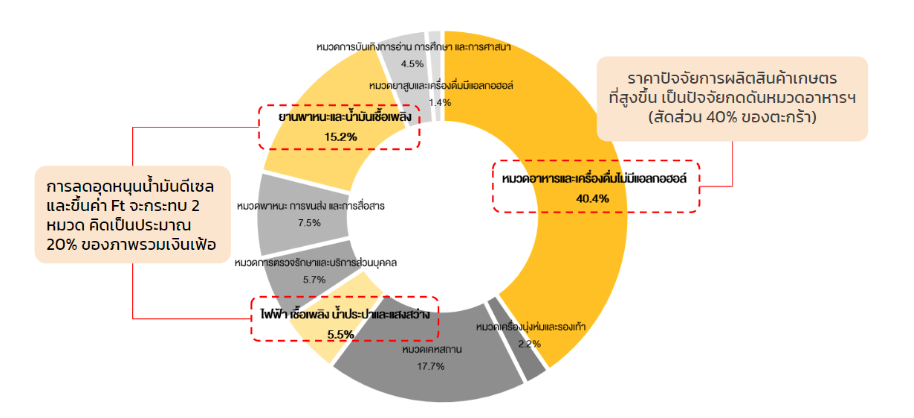

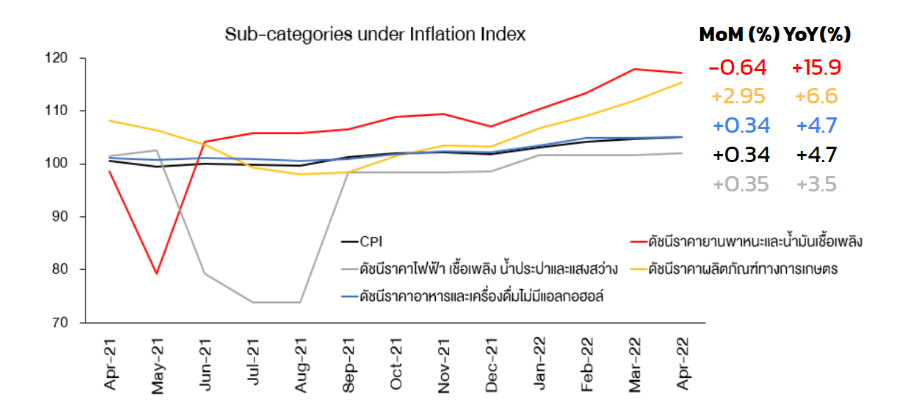

รูปที่ 4 : ส่วนประกอบดัชนี CPI ของประเทศไทย | Source : กระทรวงพาณิชย์, FINNOMENA As of 05/05/2022

การคิดอัตราเงินเฟ้อของประเทศไทยมีสินค้าประเภทพลังงานและสินค้าโภคภัณฑ์เป็นทั้งส่วนประกอบหลักและต้นทุนแฝง ไม่ว่าจะเป็นหมวดยานพาหนะและน้ำมันเชื้อเพลิง หมวดไฟฟ้า เชื้อเพลิง น้ำประปาและแสงสว่าง และหมวดพาหนะและเครื่องดื่มไม่มีแอลกอฮอล์

รูปที่ 5 : การเปลี่ยนแปลงของแต่ละส่วนประกอบในการคิดดัชนี CPI ของประเทศไทย | Source : กระทรวงพาณิชย์, FINNOMENA As of 05/05/2022

ราคาน้ำมัน ปุ๋ย ไฟฟ้า และอาหาร ส่งผลให้อัตราเงินเฟ้อของประเทศไทยเริ่มเร่งตัวขึ้นมาตั้งแต่ช่วงต้นปี ในขณะที่ราคาสินค้าเหล่านี้ยังอยู่ในระดับสูงต่อไป ดังนั้นอัตราเงินเฟ้อยังมีแนวโน้มเพิ่มขึ้นต่อในระยะสั้นและกลาง นอกจากนี้การลดการอุดหนุนราคาน้ำมันดีเซลและขึ้นค่า FT จะเป็นอีกปัจจัยที่หนุนให้เงินเฟ้อยังเพิ่มขึ้นต่อไปเช่นกัน

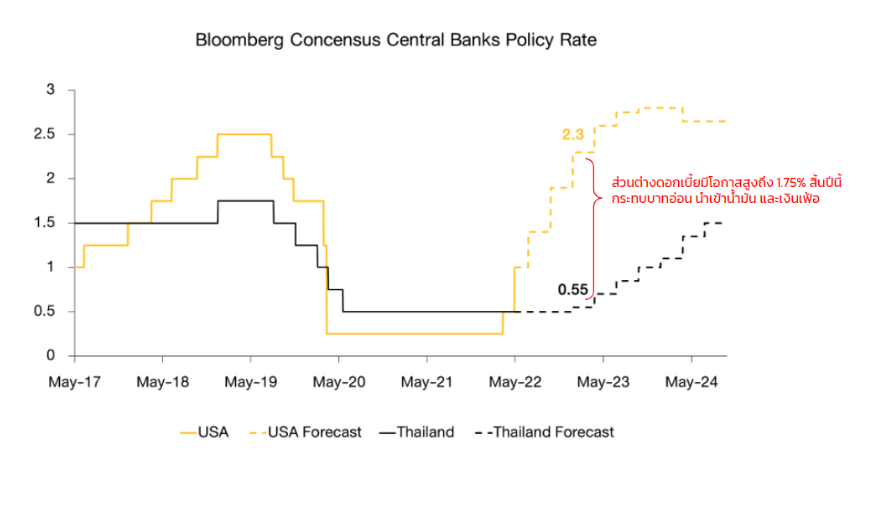

รูปที่ 6 : มุมมองการปรับอัตราดอกเบี้ยนโยบายสหรัฐฯ และไทย ของนักวิเคราะห์ | Source : Bloomberg, FINNOMENA As of 05/05/2022

เศรษฐกิจสหรัฐฯ ที่ฟื้นตัวอย่างแข็งแกร่งประกอบกับเงินเฟ้อที่ร้อนแรง ทำให้ธนาคารกลางสหรัฐฯ ต้องปรับขึ้นอัตราดอกเบี้ย ในขณะที่สภาพเศรษฐกิจของประเทศไทยยังไม่พร้อมให้ปรับขึ้นอัตราดอกเบี้ย จึงส่งผลให้ส่วนต่างอัตราดอกเบี้ยระหว่างสหรัฐฯ และไทยเพิ่มขึ้นต่อเนื่อง ส่วนต่างที่เพิ่มขึ้นทำให้เม็ดเงินลงทุนไหลกลับไปยังสหรัฐฯ ที่มีอัตราดอกเบี้ยสูงกว่า รวมถึงสถานะความเป็นสินทรัพย์ปลอดภัยของเงินสกุลดอลลาร์สหรัฐฯ ที่มีความต้องการสูงในสภาวะตลาดการเงินผันผวน จึงทำให้เงินบาทจึงยังมีแนวโน้มอ่อนค่าต่อ

จากปัจจัยข้างต้นที่กล่าวมา เศรษฐกิจสหรัฐฯ ซึ่งมีอิทธิพลต่อเศรษฐกิจโลกยังคงแข็งแกร่ง มีโอกาสเกิด Recession น้อยมาก ขณะที่มุมมองการเติบโตในอนาคตเริ่มชะลอตัวลงจากผลของสงครามระหว่างรัสเซีย-ยูเครน ส่วนนโยบายการเงินจากธนาคารกลางสหรัฐฯ เป็นไปตามที่ตลาดคาดไว้ และการสื่อสารในการแถลงข่าวสามารถลดท่าทีนโยบายตึงตัวได้ในระดับหนึ่ง แต่ในระยะยาวตลาดมีแนวโน้มถูกกดดันจากนโยบายการเงินตึงตัวต่อ

ส่วนแนวโน้มอัตราเงินเฟ้อของประเทศไทยยังเพิ่มขึ้น ด้วยผลจากราคาพลังงานและสินค้าโภคภัณฑ์ที่สูงขึ้น เมื่อประกอบกับทิศทางอัตราดอกเบี้ยระหว่างสหรัฐฯ และไทยส่งผลให้เงินบาทมีแนวโน้มอ่อนค่าต่อ

MEVT – Earnings

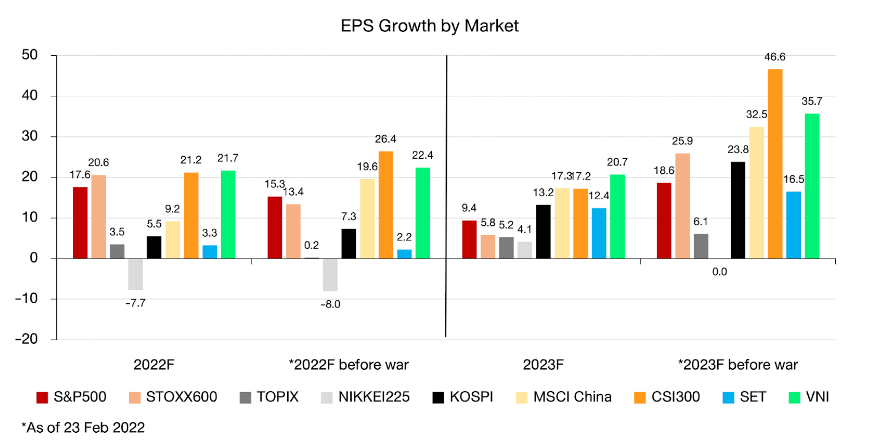

รูปที่ 7 : การเติบโตของ EPS แต่ละดัชนีทั่วโลก ปี 2022 และ 2023 ทั้งก่อนและหลังเกิดสงครามรัสเซีย-ยูเครน | Source : Bloomberg, FINNOMENA As of 05/05/2022

คาดการณ์กำไรของดัชนีตลาดหุ้นทั่วโลกถูกปรับลดลงหลังจากการเกิดสงครามรัสเซียกับยูเครน เป็นผลให้อัตราเงินเฟ้อพุ่งสูงต่อเนื่องพร้อมมีความกังวลต่อสภาพเศรษฐกิจที่ชะลอตัว ซึ่งธนาคารกลางทั่วโลกรวมถึงธนาคารกลางสหรัฐฯ ต้องดำเนินนโยบายการเงินตึงตัวเพื่อหยุดยั้งเงินเฟ้อ แต่ก็ต้องรักษาระดับการใช้นโยบายการเงินให้ไม่กระทบต่อการเติบโตของเศรษฐกิจ

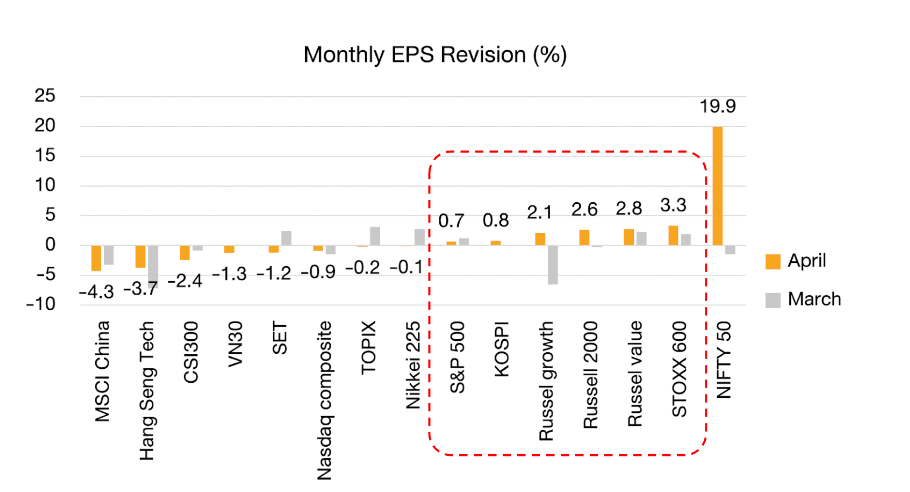

รูปที่ 8 : การปรับ EPS ของแต่ละดัชนีทั่วโลก | Source : Bloomberg, FINNOMENA As of 05/05/2022

ด้านคาดการณ์ EPS เดือนเมษายน พบว่าตลาดหุ้นประเทศพัฒนาแล้ว (DM) ยังคงถูกคาดว่าจะเติบโตต่อได้ แต่ทางตลาดเกิดใหม่ (EM) ยังคงถูกคาดว่า EPS จะหดตัวนำโดยหุ้นจีนที่รัฐบาลยังคงใช้นโยบายควบคุม COVID-19 อย่างเข้มงวด รวมไปถึงยังไม่มีความชัดเจนต่อมาตรการควบคุมหุ้นเทคโนโลยี ซึ่งไปกระทบทั้งเศรษฐกิจและความมั่นใจนักลงทุน

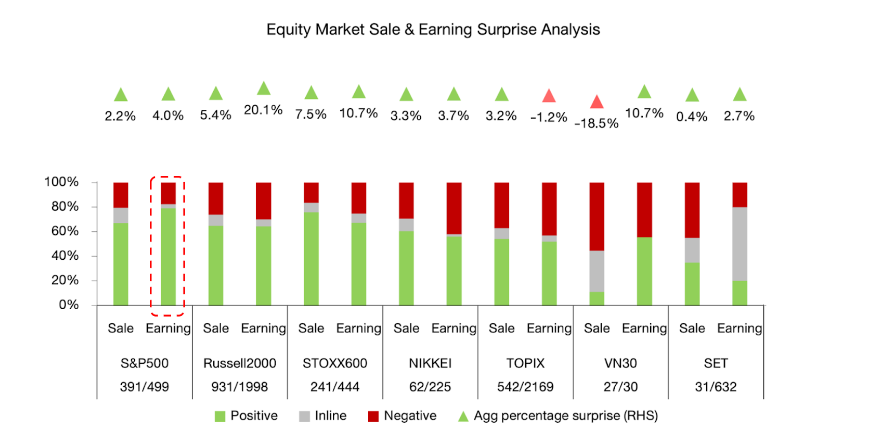

รูปที่ 9 : ผลประกอบการแต่ละดัชนีเทียบกับคาดการณ์จากนักวิเคราะห์ | Source : Bloomberg, FINNOMENA As of 05/05/2022

ผลประกอบการไตรมาสที่ 1 พบว่าบริษัทส่วนใหญ่ในดัชนี S&P 500 สร้างรายได้และกำไรต่อหุ้นได้ดีกว่าที่คาดการณ์ เช่นเดียวกับบริษัทในดัชนี STOXX600 ของยุโรปที่ยังแข็งแกร่ง สวนทางดัชนีตลาดหุ้นในเอเชียไม่ว่าจะเป็น TOPIX ของญี่ปุ่น VN30 เวียดนาม และ SET Index ของไทย ต่างมีผลประกอบการที่ต่ำกว่าคาดมากกว่าตลาดหุ้นฝั่งตะวันตก

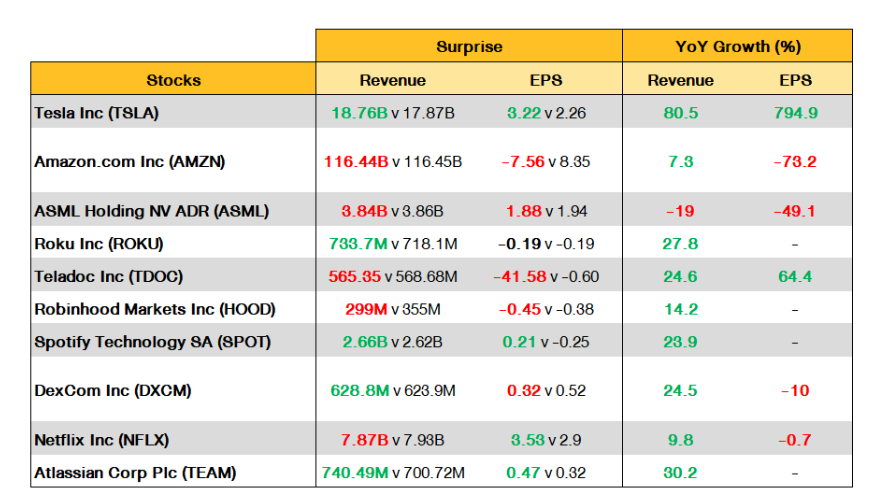

รูปที่ 10 : เปรียบเทียบรายได้และ EPS และการเติบโตของหุ้น Growth ที่รับประโยชน์จากการปิดเมือง | Source : Bloomberg, FINNOMENA As of 05/05/2022

ภาพรวมหุ้นเติบโต (Growth) สะท้อนให้เห็นว่าทั้งรายได้และกำไรต่อหุ้นยังเติบโต เพียงแต่ตัวเลขรายได้และกำไรต่อหุ้นที่เปิดเผยออกมาต่ำกว่าคาดการณ์ โดยเฉพาะกลุ่มที่เคยได้รับประโยชน์จากการปิดเมือง เช่น Teladoc, Netflix, Amazon เป็นต้น

รูปที่ 11 : เปรียบเทียบ Key Matrix ของหุ้น Growth ที่รับประโยชน์จากการปิดเมือง | Source : Bloomberg, FINNOMENA As of 05/05/2022

หุ้นเติบโตเหล่านี้มักมีปัจจัยเฉพาะบางอย่างที่ตลาดใช้พิจารณาการเติบโตร่วมกับผลประกอบการ เช่น Tesla ใช้จำนวนการส่งมอบรถยนต์ ซึ่งยังมากกว่าที่ตลาดคาดไว้ ส่วน Netflix ใช้จำนวน Paid Membership ซึ่งลดลง หลังจากมีการเปิดเมือง

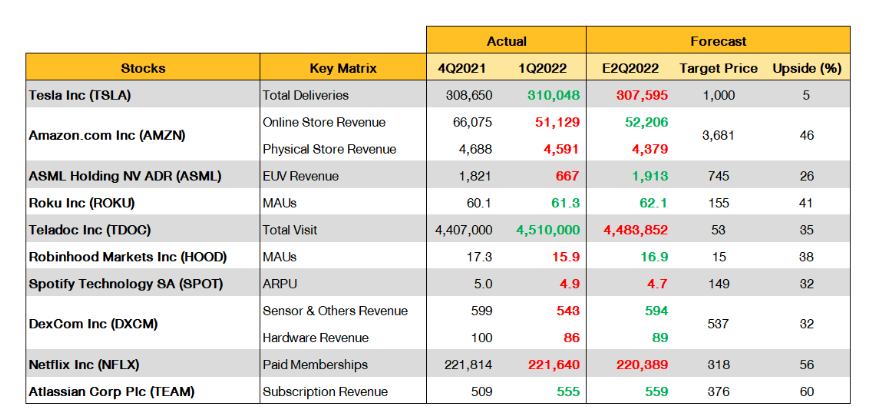

MEVT – Valuation

รูปที่ 12 : ระดับ Valuation ทั้งปัจจุบันและย้อนหลัง 1 เดือนที่ผ่านมาของแต่ละดัชนีทั่วโลก | Source : Bloomberg, FINNOMENA As of 05/05/2022

ระดับ Valuation ของตลาดหุ้นทั่วโลกปรับตัวลดลงโดยเฉพาะดัชนี Nasdaq, Dow Jones, S&P 500, STOXX 600, Nikkei 225 ที่ลดลงมาจากเดือนก่อนหน้า รวมถึงตลาดหุ้นจีนอย่างดัชนี CSI300 และ MSCI China ยังต่ำกว่าเมื่อเดือนที่แล้วเล็กน้อย ด้านดัชนี SET ระดับ Valuation จะต่ำกว่าเมื่อเดือนก่อนหน้าแต่พบว่าสูงกว่าค่าเฉลี่ยย้อนหลัง 10 ปีแล้ว ขณะที่ดัชนี VN30 ของเวียดนามก็ยังมี Valuation ที่ต่ำกว่าเดือนที่แล้วและค่าเฉลี่ยย้อนหลัง 10 ปี

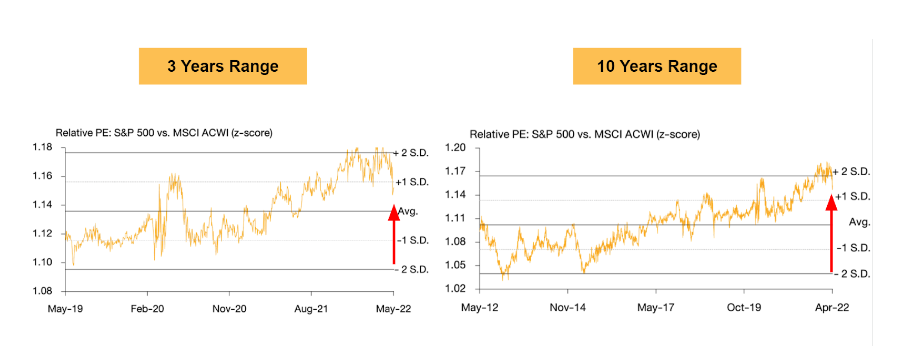

รูปที่ 13 : เปรีบบเทียบระดับ Valuation ของดัชนี S&P 500 กับตลาดหุ้นโลกทั้ง 3 ปีและ 10 ปีย้อนหลัง | Source : Bloomberg, FINNOMENA As of 05/05/2022

ในด้าน P/E ของดัชนี S&P 500 เมื่อเทียบกับ MSCI ACWI ระยะเวลา 3 ปี เริ่มกลับเข้ามาใกล้ค่าเฉลี่ย แต่ในระยะยาวยังมากกว่า MSCI ACWI อยู่ 1 S.D. ซึ่งยังไม่นับว่ามีมูลค่าที่เหมาะสมมากนักในระยะยาว

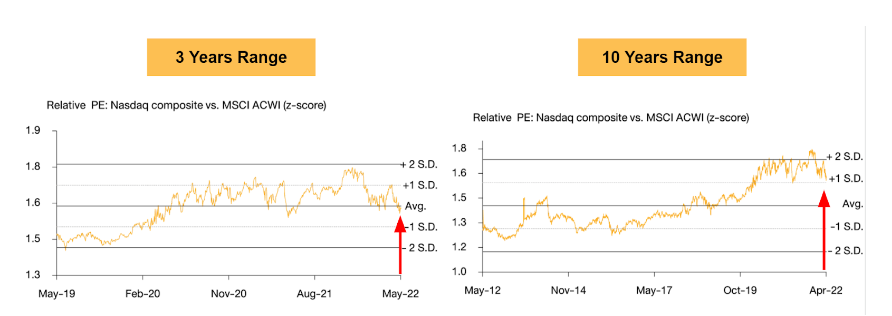

รูปที่ 14 : เปรียบเทียบระดับ Valuation ของดัชนี Nasdaq กับตลาดหุ้นโลกทั้ง 3 ปีและ 10 ปีย้อนหลัง | Source : Bloomberg, FINNOMENA As of 05/05/2022

ขณะที่ดัชนี Nasdaq ก็จะมีความคล้ายกับ S&P 500 ที่ระยะเวลา 3 ปี อยู่ใต้ระดับค่าเฉลี่ยเล็กน้อย แต่ในระยะยาวยังมากกว่า MSCI ACWI อยู่ 1 S.D. ซึ่งไม่นับว่ามีมูลค่าที่เหมาะสมมากนักในระยะยาวเช่นกัน

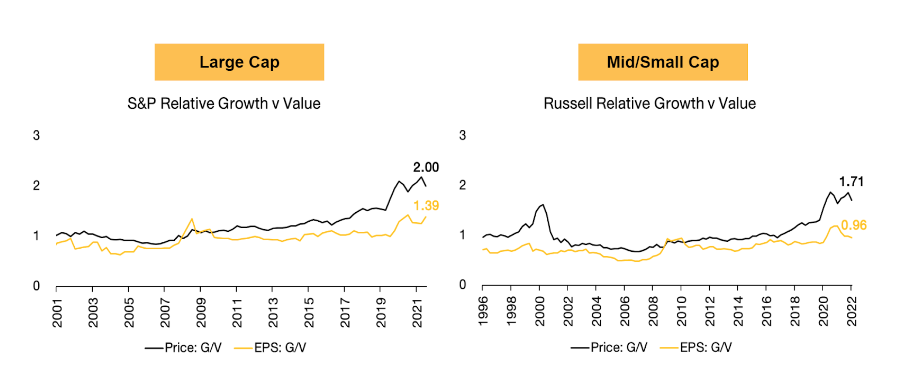

รูปที่ 15 : เปรียบเทียบผลตอบแทนระหว่างกลุ่มหุ้น Growth และ Value ย้อนหลัง 20 ปี | Source : Bloomberg, FINNOMENA As of 05/05/2022

ในส่วน Valuation ของหุ้น Growth และ Value ในช่วงหลายปีที่ผ่านมาราคาของหุ้น Growth พุ่งสูงขึ้นไปเร็วกว่าการเพิ่มขึ้นของกำไร โดยเฉพาะในช่วงที่มีการแพร่ระบาดของ Covid ยังคงมี Premium เหนือหุ้นอยู่ และเมื่อมาดูที่ Mid/Small Cap ก็ให้แนวโน้มความเคลื่อนไหวที่คล้ายกัน

MEVT – Technicals

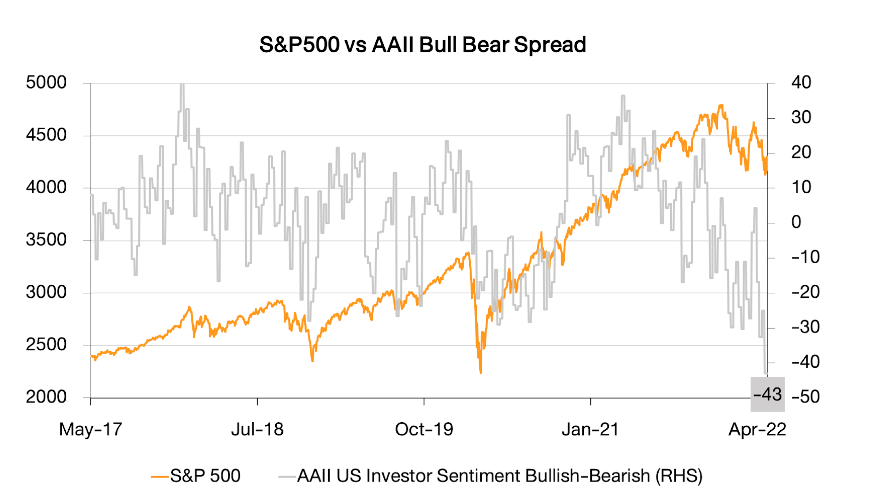

รูปที่ 16 : ดัชนี S&P 500 และ AAII US Investor Sentiment Bullish-Bearish | Source : Bloomberg, FINNOMENA As of 05/05/2022

ดัชนี S&P 500 ปรับตัวลงอย่างนับตั้งแต่ต้นปีที่ผ่านมา ด้วยความกังวลการใช้นโยบายการเงินตึงตัวของธนาคารกลางสหรัฐฯ ขณะที่นักลงทุนก็มีมุมมองเชิงลบต่อตลาดมากขึ้นโดยสะท้อนผ่านดัชนี AAII Bull Bear Spread ที่ลดลงจนแตะระดับ -43 จุด ซึ่งเป็นระดับที่ต่ำที่สุดนับตั้งแต่ COVID-19 แพร่ระบาด

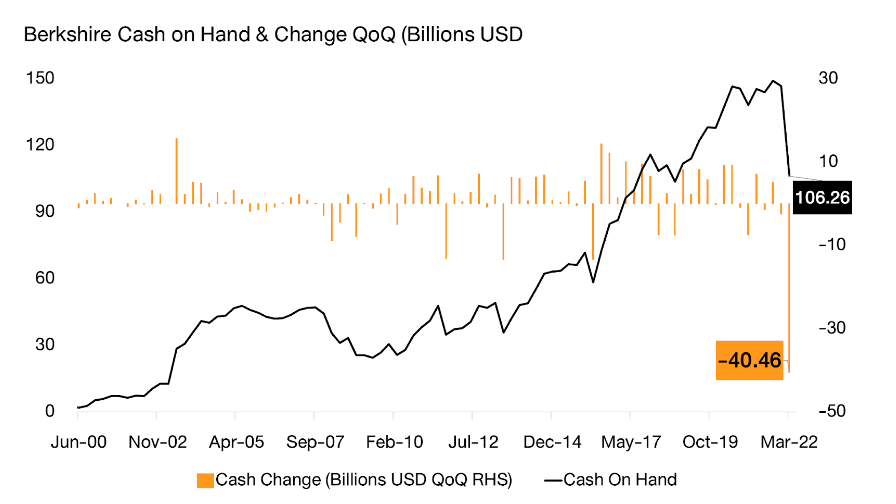

รูปที่ 17 : ปริมาณเงินสดและการเปลี่ยนแปลง (QoQ) ของบริษัท Berkshire Hathaway | Source : Bloomberg, FINNOMENA As of 05/05/2022

Berkshire Hathaway บริษัทโฮลดิ้งที่บริหารงานนำโดย วอร์เรน บัฟเฟตต์ นักลงทุนสาย Value Investor เข้าซื้อหุ้นไตรมาสที่ 1 เป็นจำนวนเงินกว่า 40,460 ล้านดอลลาร์ สวนแนวโน้มตลาดหุ้นที่ปรับตัวลง นับเป็นการเข้าซื้อหุ้นที่มากที่สุดนับตั้งแต่ปี 2014 สะท้อนว่ายังมีบริษัทในตลาดหลักทรัพย์ที่มีราคาตลาดต่ำกว่ามูลค่าที่แท้จริง

รูปที่ 18 : ดัชนี MSCI World | Source : Tradingview.com As of 05/05/2022

ดัชนี MSCI World ซึ่งเป็นตัวแทนของตลาดหุ้นโลก หลุดแนวโน้มขาขึ้นและเข้าสู่ Downtrend Channel เป็นที่เรียบร้อย สะท้อนสัญญาณการอ่อนแรงของดัชนีตลาดหุ้นโลก ซึ่งจะยืนยันการกลับตัวเป็นขาขึ้นอีกครั้งเมื่อดัชนี MSCI World กลับตัวขึ้นมาทะลุ Downtrend Channel

รูปที่ 19 : ดัชนี MSCI Emerging | Source : Tradingview.com As of 05/05/2022

ดัชนี MSCI EM เคลื่อนไหวหลุดแนวโน้มขาขึ้นตั้งแต่เดือนมีนาคม ซึ่งเป็นช่วงเวลาที่หุ้นเทคโนโลยีและการศึกษาของประเทศจีนซึ่งเป็นสัดส่วนหลักในดัชนีปรับตัวลงอย่างหนัก หลังเผชิญกับมาตรการควบคุมจากทางการจีน และยังคงอยู่ใน Downtrend Channel สะท้อนความกังวลต่อสถานการณ์มาตรการควบคุมและการควบคุม COVID-19 ในประเทศจีน

รูปที่ 20 : ดัชนี Nasdaq Composite | Source : Tradingview.com As of 05/05/2022

ส่วนดัชนี Nasdaq ซึ่งเป็นตัวแทนของหุ้นเติบโต (Growth) ก็ปรับตัวลงหลุดแนวโน้มขาขึ้นเช่นกัน ปัจจุบันดัชนีเคลื่อนไหวใน Downtrend Channel อันเนื่องมาจากแรงกดดันด้านนโยบายการเงินที่ตึงตัว รวมไปถึงหุ้นเติบโตขนาดกลางและเล็กซึ่งได้รับประโยชน์จากการปิดเมืองและเสียประโยชน์จากการกลับมาเปิดเมือง มีผลประกอบการที่ขยายตัวลดลงจากช่วงปี 2020

ก่อนการประชุม FOMC ตลาดกังวลต่อท่าทีของการประชุมมาก ภายหลังการประชุมนักลงทุนพึงพอใจในการขึ้นดอกเบี้ยและทำ QT พร้อมการส่งสัญญาณที่ชัดเจน อย่างไรก็ตามแรงกดดันต่อตลาดหุ้นยังมีต่อในระยะสั้นและกลาง ขณะที่ Berkshire Hathaway ของ Warren Buffett ได้มีการนำเงินสดที่สะสมไว้ออกมาซื้อหุ้นในปริมาณที่มีนัยยะ ส่วน Technical Chart ตลาดหุ้นทั่วโลกอยู่ใน Downtrend Channel

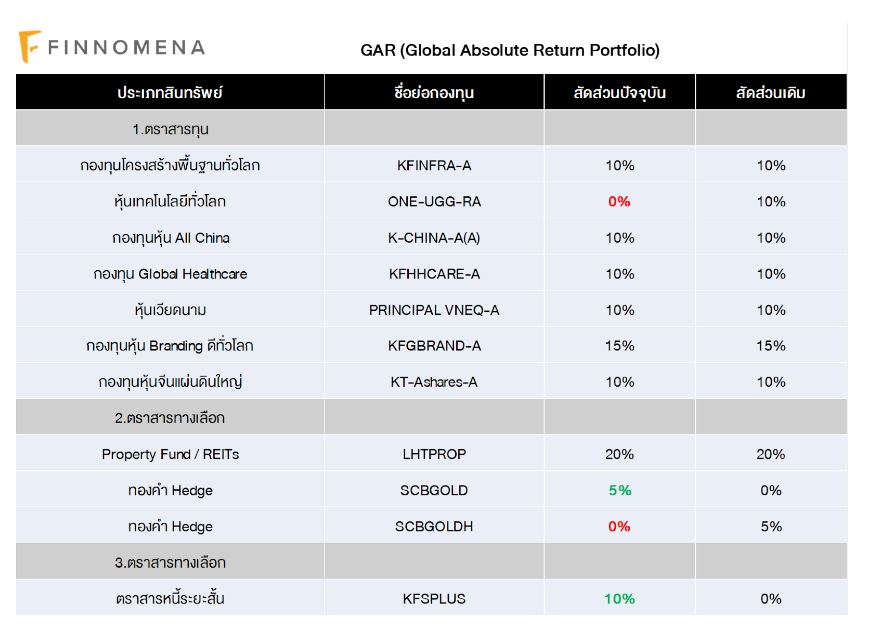

FINNOMENA Recommended

- แนะนำลดสัดส่วนการลงทุน ONE-UGG-RA 10% (ทั้งหมด)

- แนะนำลดสัดส่วนการลงทุน SCBGOLDH 5% (ทั้งหมด)

- เพิ่มน้ำหนักการลงทุนใน KFSPLUS 10%

- เพิ่มน้ำหนักการลงทุน SCBGOLD 5%

แนวโน้มนโยบายการเงินแบบตึงตัวของธนาคารกลางสหรัฐฯ (Fed) แม้จะมีความชัดเจน และถูกรับทราบไปมากแล้ว แต่ยังคงมีโอกาสสร้างความผันผวนให้กับภาวะการลงทุนได้ต่อเนื่อง หากดัชนีสำคัญทางเศรษฐกิจชะลอตัว หรือ เงินเฟ้อไม่ปรับตัวลงตามคาดการณ์ ซึ่งอาจนำไปสู่ความจำเป็นในการใช้นโยบายการเงินแบบตึงตัวได้มากขึ้น (More Hawkish)

โดยเฉพาะอย่างยิ่งกลุ่มหุ้นเติบโตที่มีความอ่อนไหวต่อการปรับขึ้นอัตราดอกเบี้ย และการลดสภาพคล่อง (QT) ที่สูง จากระดับ Valuation ที่ยังสูงทั้งเมื่อเปรียบเทียบในระยะยาว และเมื่อเปรียบเทียบกับหุ้น Value ไปพร้อมๆ กับหนุนให้สกุลเงินดอลลาร์มีโอกาสแข็งค่ามากขึ้น ในฐานะสินทรัพย์ปลอดภัย

FINNOMENA Investment Team จึงแนะนำปรับลดสัดส่วนการลงทุนในกองทุนหุ้นเติบโตอย่าง ONE-UGG-RA ซึ่งอ่อนไหวต่อแนวโน้มนโยบายตึงตัว พร้อมกับแนะนำถือครองกองทุนทองคำ ชนิดไม่ป้องกันอัตราแลกเปลี่ยนอย่าง SCBGOLD แทน SCBGOLDH เพื่อเพิ่มรับสถานะการป้องกันความเสี่ยงจากความผันผวนที่อาจเกิดขึ้นผ่านการถือครอง 2 สินทรัพย์ทั้งทองคำ และ สกุลเงินดอลลาร์สหรัฐฯ ด้วยเงินลงทุนเพียงส่วนเดียว

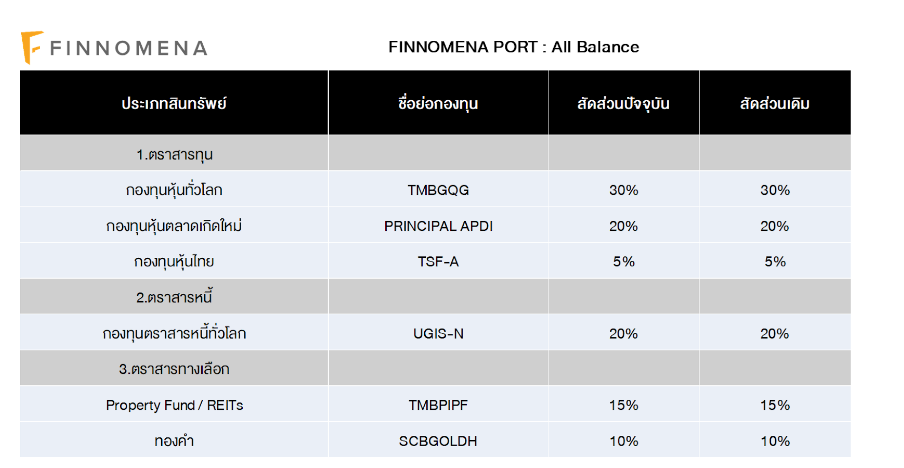

All Balance Port ซึ่งเป็นพอร์ตการลงทุนแบบ Strategic Asset Allocation ที่จัดสัดส่วนการลงทุนด้วย Black-Litterman Model หัวใจของ FINNOMENA Robo-Advisor ที่ผสมผสานระหว่างโมเดลทางคณิตศาสตร์ที่ช่วยคำนวณค่าสถิติในอดีตกับมุมมองการลงทุนในอนาคตจากผู้แนะนำการลงทุนมีความเหมาะสมกับสถานการณ์ปัจจุบัน FINNOMENA Investment Team จึงแนะนำคงสัดส่วนการลงทุน

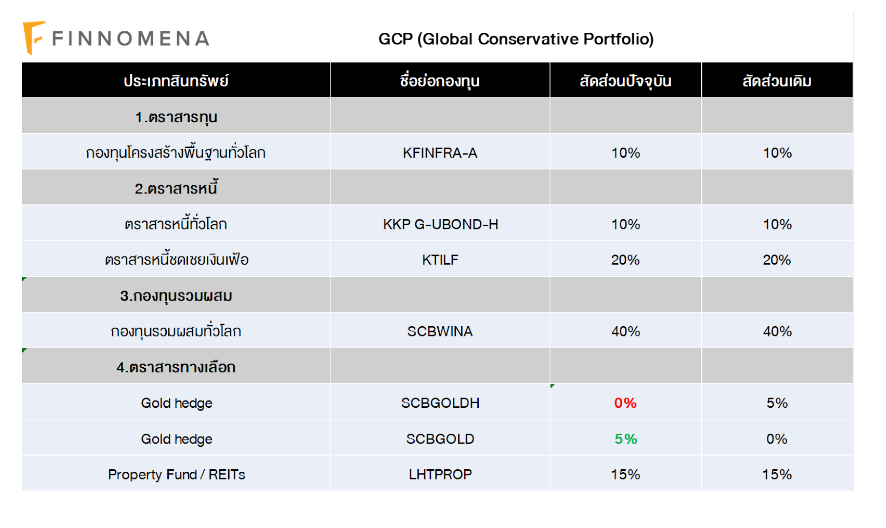

- แนะนำลดสัดส่วนการลงทุน SCBGOLDH 5% (ทั้งหมด)

- เพิ่มน้ำหนักการลงทุน SCBGOLD 5%

แนวโน้มนโยบายการเงินแบบตึงตัวของธนาคารกลางสหรัฐฯ (Fed) แม้จะมีความชัดเจน และถูกรับทราบไปมากแล้ว แต่ยังคงมีโอกาสสร้างความผันผวนให้กับภาวะการลงทุนได้ต่อเนื่อง หากดัชนีสำคัญทางเศรษฐกิจชะลอตัว หรือ เงินเฟ้อไม่ปรับตัวลงตามคาดการณ์ ซึ่งอาจนำไปสู่ความจำเป็นในการใช้นโยบายการเงินแบบตึงตัวได้มากขึ้น (More Hawkish) ไปพร้อมๆ กับหนุนให้สกุลเงินดอลลาร์มีโอกาสแข็งค่ามากขึ้น ในฐานะสินทรัพย์ปลอดภัย

FINNOMENA Investment Team จึงแนะนำถือครองกองทุนทองคำ ชนิดไม่ป้องกันอัตราแลกเปลี่ยนอย่าง SCBGOLD แทน SCBGOLDH เพื่อเพิ่มรับสถานะการป้องกันความเสี่ยงจากความผันผวนที่อาจเกิดขึ้นผ่านการถือครอง 2 สินทรัพย์ทั้งทองคำ และ สกุลเงินดอลลาร์สหรัฐฯ ด้วยเงินลงทุนเพียงส่วนเดียว

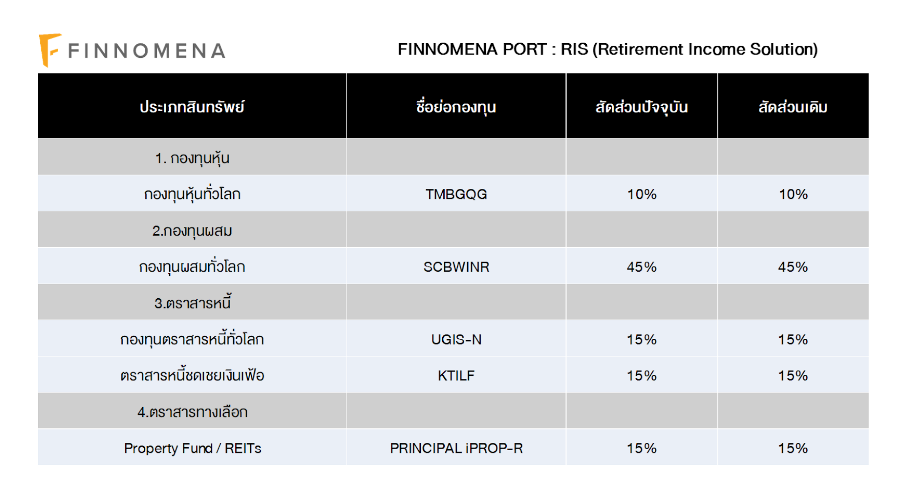

RIS ยังคงมีความผันผวนที่ต่ำเมื่อเทียบกับภาวะการลงทุนโดยรวมทั่วโลก อีกทั้งยังสามารถสร้างกระแสเงินสดที่สม่ำเสมอแต่ต่ำกว่าเป้าหมายที่ 3-3.50% ต่อปีเล็กน้อย ซึ่ง FINNOMENA Investment Team มีมุมมองว่าการจ่ายกระแสเงินสดจะกลับเข้าสู่ระดับปรกติอีกครั้ง หลังอัตราผลตอบแทนพันธบัตรรัฐบาลทั้งไทยและสหรัฐฯ มีเสถียรภาพมากขึ้น จึงยังคงแนะนำคงสัดส่วนการลงทุน

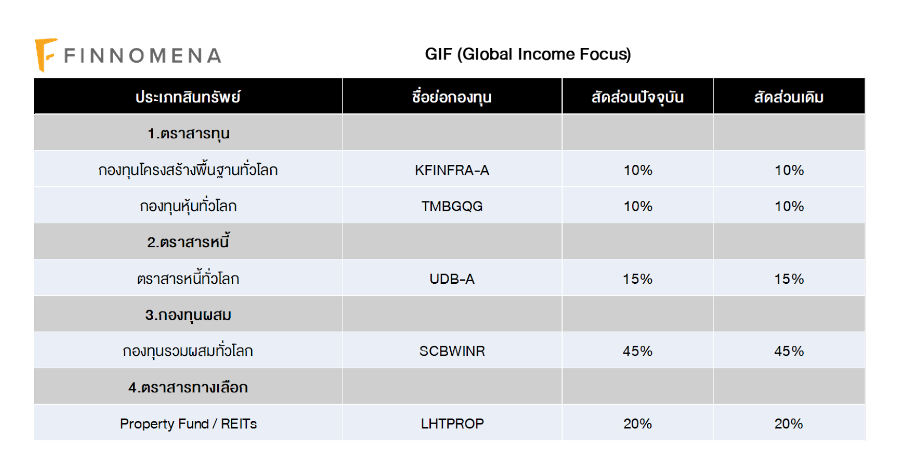

GIF ยังคงมีความผันผวนที่ต่ำเมื่อเทียบกับภาวะการลงทุนโดยรวมทั่วโลก อีกทั้งยังสามารถสร้างกระแสเงินสดที่สม่ำเสมอที่ระดับ 3-5% ต่อปี โดยที่มีสัดส่วนการลงทุนในสินทรัพย์เสี่ยงโดยรวมประมาณ 37% ซึ่งเหมาะสมกับเป้าหมายและความเสี่ยงของพอร์ตการลงทุนแล้ว FINNOMENA Investment Team จึงยังคงแนะนำคงสัดส่วนการลงทุน

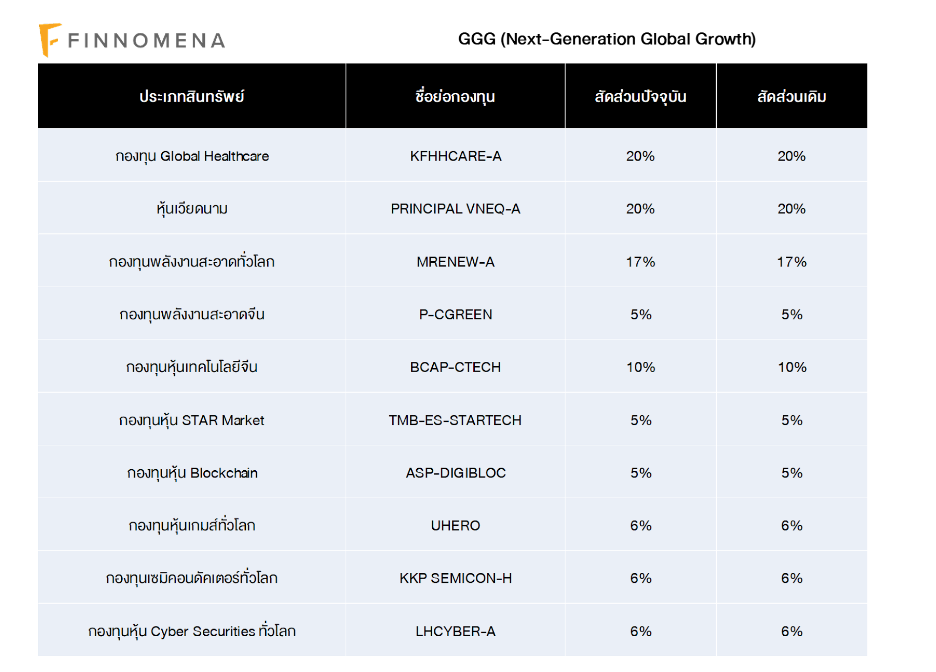

GGG ซึ่งเป็นพอร์ตการลงทุนหุ้น 100% ตลอดเวลา กระจายการลงทุนหลากหลายธีม ประเทศ และแนวการลงทุนด้วย Min.Volatility Optimization เพื่อลดความเสี่ยง เพิ่มโอกาสรับผลตอบแทนอย่างมั่นคง ซึ่งจะถูกตรวจสอบและ Rebalance ทุกๆ 6 เดือน ยังมีความเหมาะสมกับสถานการณ์การลงทุนปัจจุบัน FINNOMENA Investment Team จึงแนะนำคงสัดส่วนการลงทุน

—————————————————————————————————————————

คำเตือน

ผู้ลงทุนควรศึกษาข้อมูลสำคัญของกองทุนโดยเฉพาะนโยบายกองทุน ความเสี่ยง และผลการดำเนินงานของกองทุน โดยสามารถขอข้อมูลจากผู้แนะนำก่อนตัดสินใจลงทุน | ผลการดำเนินงานในอดีต และผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต | ผู้ลงทุนอาจมีความเสี่ยงจากอัตราแลกเปลี่ยน เนื่องจากการป้องกันความเสี่ยงขึ้นอยู่กับดุลพินิจของผู้จัดการกองทุน | กองทุนรวมนี้ลงทุนกระจุกตัว ผู้ลงทุนจึงควรพิจารณาการกระจายความเสี่ยงของ พอร์ตการลงทุนโดยรวมของตนเองด้วย | สอบถามข้อมูลเพิ่มเติมหรือขอรับหนังสือชี้ชวนได้ที่บริษัทหลักทรัพย์นายหน้าซื้อขายหน่วยลงทุน ฟินโนมีนา จำกัด ในช่วงเวลาวันทำการตั้งแต่ 09:00-17:00 น. ที่หมายเลขโทรศัพท์ 02 026 5100 และทาง LINE “@FINNOMENAPORT

.jpg)