Chart of The Month

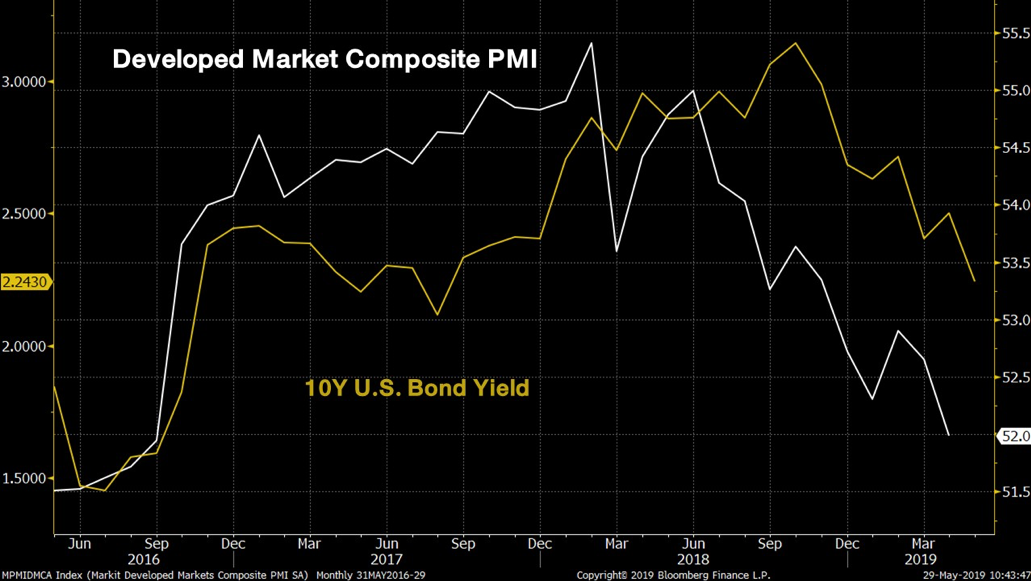

รูปที่ 1 ตัวเลข DM PMI และอัตราผลตอบแทนพันธบัตรรัฐบาลสหรัฐฯ อายุ 10 ปี l Source : Bloomberg

ประเด็นการค้าระหว่างสหรัฐฯ และจีนกลับมาตึงเครียดอีกครั้งกดดันให้ตลาดหุ้นทั่วโลกปรับตัวลงมาตลอดเดือน หลังสหรัฐฯ ประกาศปรับขึ้นอัตราภาษีสินค้านำเข้าจากประเทศจีน และประธานาธิบดีโดนัลด์ ทรัมป์ประกาศ executive order ทำให้หลายบริษัทด้านสื่อสารและเทคโนโลยีทั่วโลกตัดความสัมพันธ์ทางธุรกิจกับบริษัท Huawei ยักษ์ใหญ่เทคโนโลยี 5G สัญชาติจีน แม้จะมีการชะลอมาตรการดังกล่าวในเวลาถัดมาก็ตาม

นอกจากนี้ผลกระทบของประเด็นการค้าเริ่มสะท้อนผ่านตัวเลขการส่งออกของหลายประเทศทั่วโลกที่ชะลอตัวตั้งแต่ต้นปีที่ผ่าน เช่นเดียวกับดัชนี Manufacturing PMI ของหลายประเทศลดลงไปแตะระดับต่ำกว่า 50.0 จุด สะท้อนมุมมองเชิงลบต่อการขยายตัวของเศรษฐกิจในระยะ 6-12 เดือน

ด้วยความไม่แน่นอนของทิศทางการเจรจาระหว่างสหรัฐฯ และจีน ผลกระทบต่อเศรษฐกิจและการค้าโลก และปัจจัยเชิงพื้นฐานของเศรษฐกิจที่อ่อนแอ FINNOMENA Investment Team แนะนำนักลงทุนปรับสมดุล ลดความเสี่ยงของพอร์ตการลงทุน และเพิ่มการกระจายลงทุนในสินทรัพย์ตามแนวการลงทุนแบบ Yield Play เช่น ตราสารหนี้ระยะกลาง, กองทุนอสังหาฯ และ REITs

สงครามการค้าระอุ หลังเจรจาไร้ข้อตกลงตลอด 4 เดือน

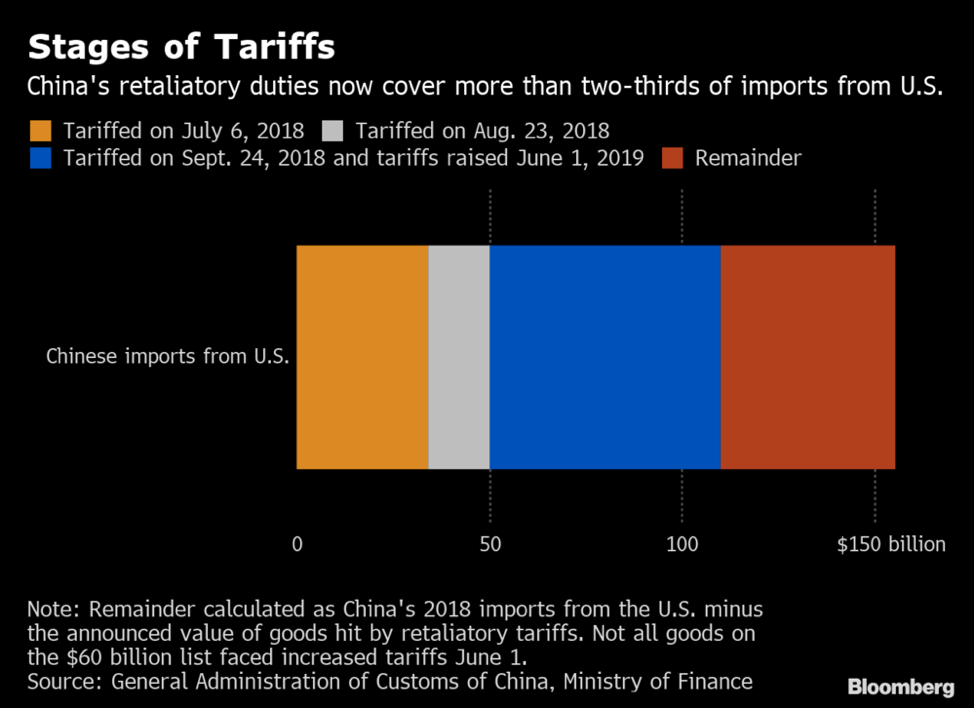

รูปที่ 2 ลำดับเวลาการปรับขึ้นภาษีนำเข้าสินค้าสหรัฐฯ ของจีน l Source : Bloomberg

ความตึงเครียดดังกล่าวเริ่มขึ้นในช่วงกลางปีที่แล้ว โดยสหรัฐฯ ปรับขึ้นภาษีสินค้านำเข้าจากจีนมูลค่า 34,000 ล้านดอลลาร์ จากนั้นการตอบโต้ระหว่างสองชาติมหาอำนาจก็ดำเนินเรื่อยมาจนสามารถสงบศึกได้ชั่วคราวผ่านการเจรจาระหว่างการประชุม G-20 เมื่อปลายปีที่ผ่านมา อย่างไรก็ตาม สถานการณ์กลับมาตึงเครียดอีกครั้ง หลังประธานาธิบดีโดนัลด์ ทรัมป์ ประกาศ “ภาวะฉุกเฉินแห่งชาติ” (executive order) ให้อำนาจในการขึ้นบัญชีดำบริษัทที่เป็นภัยต่อความมั่นคงของสหรัฐฯ ซึ่งแม้จะไม่มีการระบุชื่อบริษัท แต่ต่างเป็นที่เข้าใจว่าต้องการพุ่งเป้าไปยังบริษัท Huawei ยักษ์ใหญ่เทคโนโลยีสัญชาติจีน

ผลของคำสั่งดังกล่าวทำให้หลายบริษัทประกาศระงับการทำธุรกิจกับ Huawei ในด้านหนึ่ง คือ กดดันให้จีนตอบรับข้อตกลงการค้า ในอีกด้านสะท้อนความกังวลของสหรัฐฯ ต่อความก้าวหน้าทางเทคโนโลยีและการเข้าถึงข้อมูลภายในของประเทศอื่น

ค่อนข้างแน่ชัดว่ายังไม่มีความชัดเจนในแนวทางและข้อตกลงจนกว่าจะถึงการประชุมสุดยอดผู้นำ G-20 ณ กรุงโอซาก้า ในช่วงปลายเดือนมิถุนายนนี้ แต่ผลกระทบของสถานการณ์ที่ยืดเยื้อ และคำขู่ที่จะปรับขึ้นภาษีสินค้านำเข้าจากจีนที่ยังเหลืออีก ซึ่งคิดเป็นมูลค่าประมาณ 300,000 ล้านดอลลาร์ เริ่มส่งผลให้ปัจจัยเชิงพื้นฐานของเศรษฐกิจโลกอ่อนแอลงอย่างชัดเจนนับตั้งแต่ต้นปีที่ผ่านมา อาทิเข่น ตัวเลขการส่งออก, ตัวเลข GDP และดัชนี PMI ด้วยเหตุนี้ FINNOMENA Investment Team ยังติดตามสถานการณ์และวิเคราะห์ถึงผลกระทบของสถานการณ์ดังกล่าวอย่างใกล้ชิด

เฟดยังคงดอกเบี้ย ชี้แรงกดดันเงินเฟ้ออยู่ในระดับต่ำ

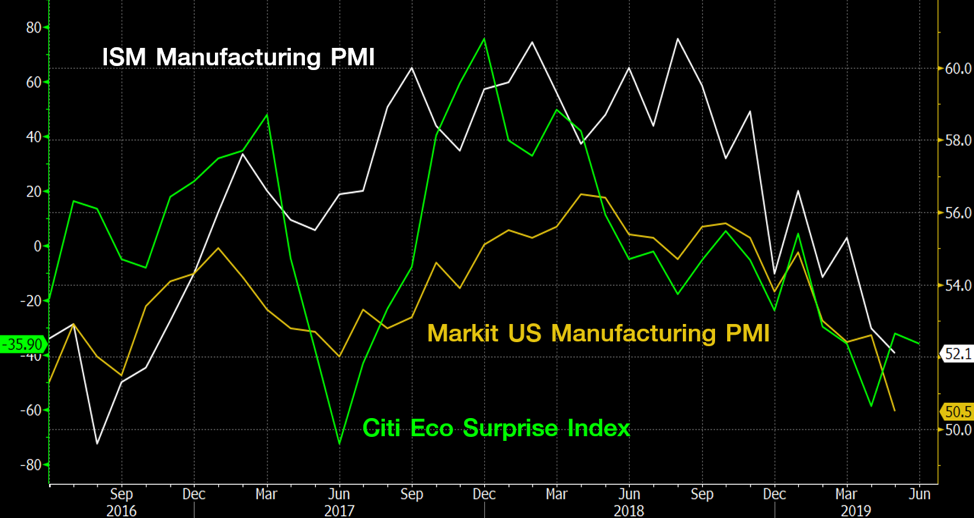

รูปที่ 3 แนวโน้มตัวเลข ISM Manufacturing PMI, Markit Manufacturing PMI และ Citi Economic Surprise Index l Source : Bloomberg

ธนาคารกลางสหรัฐฯ เปิดเผยรายงานการประชุมคณะกรรมการนโยบายการเงิน (FOMC) โดยในการใช้ความอดทนก่อนมีการปรับอัตราดอกเบี้ย โดยเมื่อพิจารณาถึงเศรษฐกิจสหรัฐฯ ที่ขยายตัวในระดับปานกลางและแรงกดดันด้านเงินเฟ้อในระดับต่ำ นอกจากนี้คณะกรรมการส่วนใหญ่มองว่าปัจจัยเสี่ยงและความไม่แน่นอนที่ส่งผลกระทบต่อเศรษฐกิจในช่วงต้นปี เช่น Brexit ทิศทางเศรษฐกิจโลก และการเจรจาการค้า เริ่มมีทิศทางที่ดีขึ้น

อย่างไรก็ตาม ตัวเลข GDP (เบื้องต้น) ไตรมาสแรกของปี อยู่ที่ 3.1% (QoQ) ขณะที่ ISM Manufacturing อยู่ที่ 52.1 จุด ต่ำกว่าคาดที่ 53.0 จุด เมื่อพิจารณาตัวเลขทั้งสองประกอบกับความเสี่ยงในประเด็นการค้า FINNOMENA Investment Team แนะนำคงสัดส่วนการลงทุนในสินทรัพย์ที่มีโอกาสสร้างผลตอบแทนในช่วงดอกเบี้ยขาลง ตามแนวทางการลงทุนแบบ Yield Play

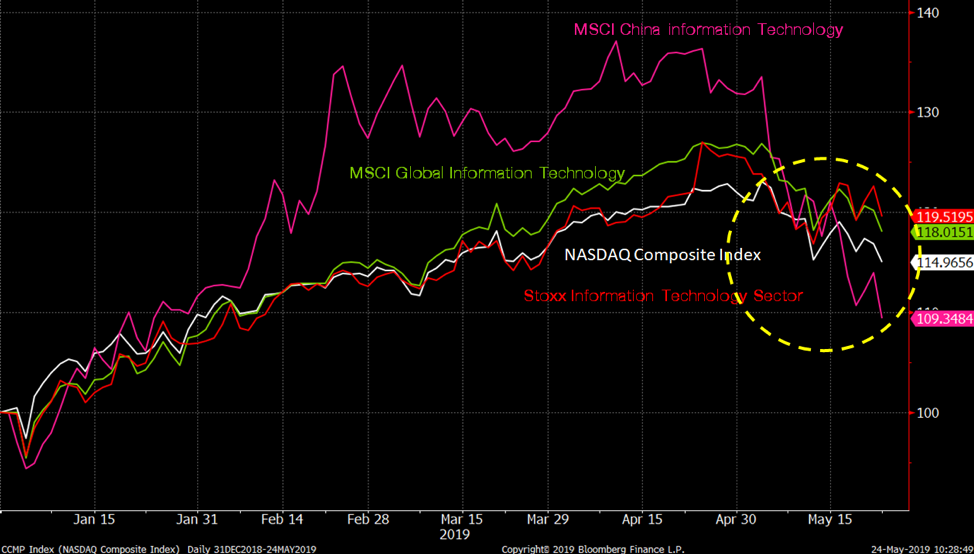

Tech War กระทบกลุ่มเทคฯ ในยุโรปต่ำกว่าภูมิภาคอื่น (Stoxx Info Tech Sector)

รูปที่ 4 เปรียบเทียบดัชนีอุตสาหกรรม Information Technology ตลาดที่สำคัญทั่วโลก l Source : Bloomberg

การยกระดับสงครามการค้าระหว่างจีนและสหรัฐฯ สู่การห้ามทำธุรกรรมกับบริษัทเทคโนโลยีจีนส่งผลต่อตลาดหุ้นยุโรปในระดับที่ต่ำ เนื่องจากบริษัทจดทะเบียนในอุตสาหกรรมเทคโนโลยีของยุโรปมีรายได้จากประเทศจีน เกาหลีใต้ และไต้หวันในระดับที่ต่ำ โดยมีบริษัทที่มีมูลค่าตลาดมากกว่า 50,000 ล้านดอลลาร์ เพียงบริษัทเดียวที่มีรายได้จากกลุ่มประเทศดังกล่าวสูงกว่า 30%

ดัชนีผู้จัดการฝ่ายจัดซื้อภาคอุตสาหกรรม (Manufacturing PMI, เบื้องต้น) ประกาศออกมาต่ำกว่าคาดที่ระดับ 47.7 จุด สะท้อนมุมมองเชิงลบต่อการขยายตัวของเศรษฐกิจยุโรป ขณะที่ดัชนีผู้จัดการฝ่ายจัดซื้อภาคบริการ (Services PMI, เบื้องต้น) อยู่ที่ 51.6 จุด แม้จะสูงกว่าระดับ 50.0 จุด แต่ต่ำกว่าคาดการณ์

แม้อัตราการว่างงานจะต่ำที่สุดในรอบ 11 ปี แต่ FINNOMENA Investment Team มองว่าเศรษฐกิจยุโรปยังมีความเสี่ยงทั้งจากภายในและภายนอก อาทิเช่น ประเด็นการค้าระหว่างสหรัฐฯ และจีน หรือกรณีที่สหรัฐฯ อาจเก็บภาษีนำเข้ารถยนต์จากสหภาพยุโรป

จับตาพื้นฐานเศรษฐกิจของภูมิภาคเอเชีย หลังเจรจาการค้าไร้ทิศทาง

รูปที่ 5 ตัวเลขการส่งออก (Exports) ดัชนีราคาผู้ผลิต (PPI) และกำไรภาคอุตสาหกรรม (Industrial Profits) ของประเทศจีน l Source : Bloomberg

ตัวเลขการส่งออกของประเทศจีน เดือนเมษายน หดตัว 2.7% (YoY) ส่วนตัวเลขการส่งออกของเกาหลีใต้ เดือนพฤษภาคม หดตัว 9.4% (YoY) ตามลำดับ เป็นผลจากประเด็นการค้าที่ตึงเครียด ด้านตัวเลขค้าปลีกของประเทศจีนขยายตัว 7.2% (YoY) ลดจากระดับ 9.4% (YoY) เมื่อเดือนเมษายนปีที่แล้ว ขณะที่ตัวเลขราคาผู้ผลิต (PPI) เดือนเมษายน ของประเทศจีน ขยายตัวเพียง 0.9% (YoY) สะท้อนการลงทุนและความต้องการบริโภคภายในประเทศที่ลดลง

แม้บรรยากาศภาพรวมจะยังคงซบเซา แต่นักวิเคราะห์เริ่มปรับเพิ่มประมาณการกำไร (EPS) ของบริษัทเทคฯ ในภูมิภาค Asia ex. Japan อาทิเช่น Tencent ซึ่งประมาณการการขยายตัวของ EPS ปี 2019 ที่ 48.3% (YoY) เช่นเดียวกับ Alibaba ซึ่งนักวิเคราะห์มองไว้ที่ 117.4% (YoY)

แม้ระดับ Valuation จะอยู่ในระดับค่าเฉลี่ยย้อนหลัง 5 ปี และตัวเลข Caixin Manufacturing PMI เดือนพฤษภาคม ปรับตัวขึ้นมาที่ 50.2 จุด แต่ด้วยแนวโน้มการเจรจาการค้าที่ไร้ปัจจัยบวก ประกอบกับมุมมองต่อการขยายตัวทางเศรษฐกิจ ส่งผลให้ FINNOMENA Investment Team ยังติดตามสภาพเศรษฐกิจและค้นหาความน่าสนใจของภูมิภาค Asia ex. Japan อย่างใกล้ชิด

บริโภคภายในยังหนุนเศรษฐกิจไทย หลังการค้าโลกไตรมาสแรกซบเซา

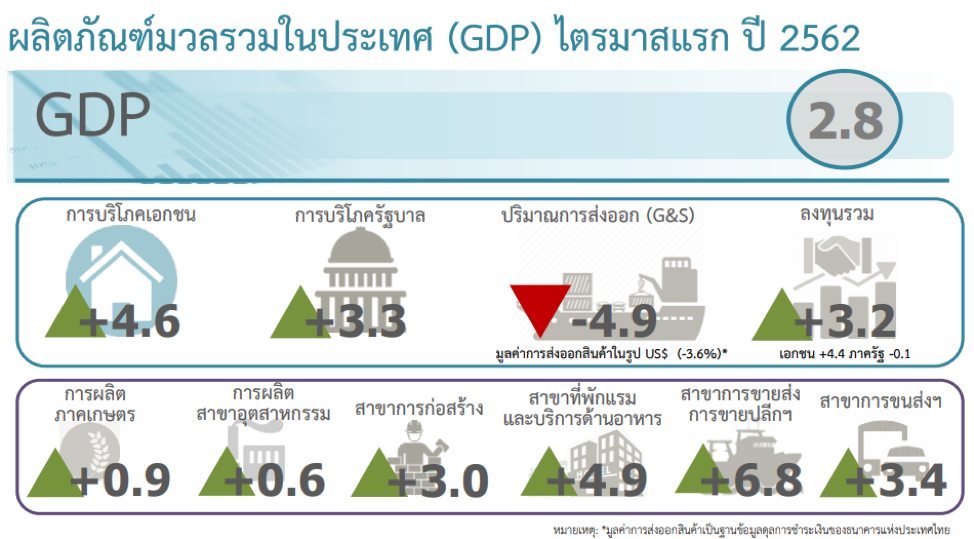

รูปที่ 6 ผลิตภัณฑ์รวมในประเทศ (GDP) ไตรมาสที่ 1/2562 l Source : สำนักงานสภาพัฒนาการเศรษฐกิจและสังคมแห่งชาติ

ผลกระทบการชะลอตัวของเศรษฐกิจและการค้าโลก ยังเป็นปัจจัยหลักที่ส่งผลให้การขยายตัวทางเศรษฐกิจไทย (GDP) ไตรมาส 1/2562 ออกมาที่ 2.8% ลดลงเมื่อเทียบกับไตรมาสก่อนหน้าซึ่งอยู่ที่ระดับ 3.6% เนื่องด้วยการส่งออกหดตัวที่ระดับ 4.9% สาเหตุเกิดจากกลุ่มประเทศคู่ค้าหลักของไทยได้รับผลกระทบจากการขึ้นภาษีสินค้านำเข้าระหว่างสหรัฐฯ และจีน อย่างไรก็ตาม ยังมีภาคการบริโภค, การลงทุนภาคเอกชนภายในประเทศ และการอุปโภคของรัฐบาล เป็นปัจจัยหนุนการขยายตัวของเศรษฐกิจไทย

ในไตรมาสที่ผ่านมา การบริโภคภาคเอกชนขยายตัว 4.6% ในส่วนการอุปโภคของรัฐบาลขยายตัว 3.3% เร่งตัวจากไตรมาส 4/2561 เนื่องจากการเบิกจ่ายด้านค่าสินค้าและบริการรวมถึงการโอนเพื่อสวัสดิการสังคมที่ไม่เป็นตัวเงิน

ประกอบกับการประกาศเพิ่มน้ำหนักลงทุนไทยอย่างเป็นทางการใน MSCI Emerging market จาก 2.43% เป็น 2.90% มีผลเมื่อวันที่ 28 พฤษภาคมที่ผ่านมา ส่งผลให้มีเงินทุนต่างชาติเข้าซื้อหุ้นไทยทันที 12,534.95 ล้านบาท โดยนักวิเคราะห์คาดมีเงินไหลเข้าตลาดหุ้นไทยทั้งหมดราว 2,400 ล้านเหรียญฯ (ประมาณ 75,000 ล้านบาท)

ความกังวลและแรงกดดันเงินเฟ้อที่ต่ำลง หนุนสินทรัพย์ Yield Play โดดเด่น

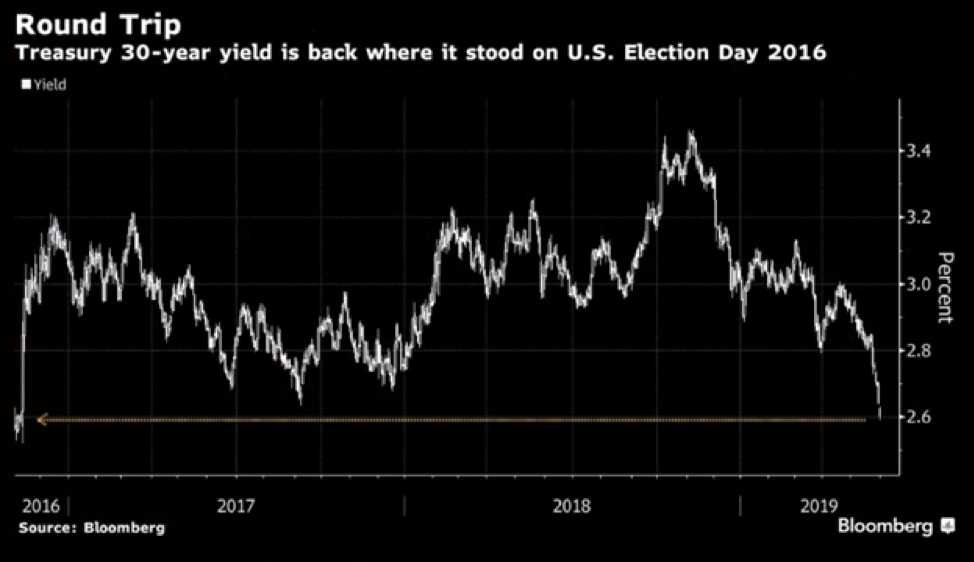

รูปที่ 7 อัตราผลตอบแทนพันธบัตรรัฐบาลสหรัฐฯ อายุ 30 ปี ลดลงจนแตะระดับเดียวกับเมื่อปี 2016 l Source : Bloomberg

แม้ OPEC ประกาศขยายระยะเวลาลดกำลังการผลิตออกไปจนถึงสิ้นปี 2019 เพื่อรักษาระดับราคาน้ำมัน แต่ราคาน้ำมันดิบยังไม่มีแนวโน้มปรับตัวขึ้น เนื่องจากอุปสงค์และอุปทานลดลงไปพร้อมกัน และความกังวลการชะลอตัวของเศรษฐกิจ ทำให้ FINNOMENA Investment Team คงมุมมองราคาน้ำมันดิบในกรอบแคบโดยเฉลี่ยที่ 60 ดอลลาร์ต่อบาร์เรล ประกอบกับดัชนีราคาด้านการบริโภคส่วนบุคคลพื้นฐาน (Core PCE) ซึ่งเป็นดัชนีที่ FED ใช้พิจารณาอัตราเงินเฟ้อ ยังต่ำกว่าระดับเป้าหมายที่ 2.0% (YoY) ลดแรงกดดันด้านอัตราเงินเฟ้อและการปรับขึ้นอัตราดอกเบี้ย

ความกังวลว่าเศรษฐกิจโลกมีความเสี่ยงชะลอตัว บวกกับมุมมองด้านอัตราเงินเฟ้อที่ปรับตัวลงมาต่ำกว่ากรอบเป้าหมาย ถือเป็นปัจจัยหนุนให้มีแรงซื้อในพันธบัตรรัฐบาลสหรัฐฯ ระยะกลางและยาว ส่งผลให้อัตราผลตอบแทนพันธบัตรรัฐบาลสหรัฐฯ อายุ 30 ปี ปรับตัวลงมาแตะระดับเดียวกับเมื่อปี 2016

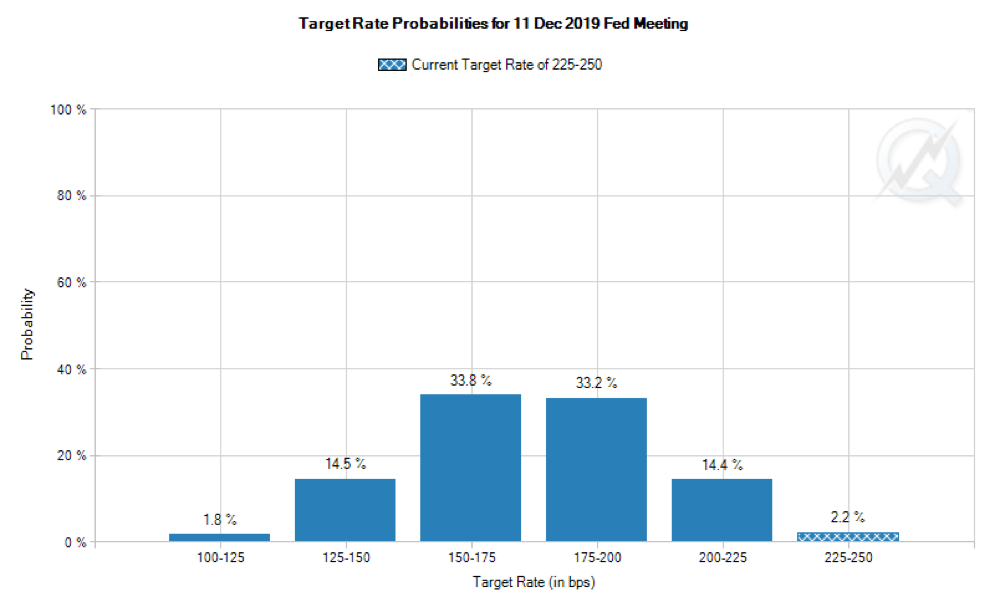

รูปที่ 8 มุมมองอัตราดอกเบี้ยนโยบายของนักลงทุนในตลาด l Source : CME Group

พร้อมกันนี้ หากดูจากคาดการณ์อัตราดอกเบี้ยของนักลงทุนในตลาดผ่าน Fed Fund Futures พบว่า นักลงทุนเชื่อว่าคณะกรรมการ FOMC มีความเป็นไปได้ที่จะลดดอกเบี้ยอย่างน้อยหนึ่งครั้งภายในปี 2019 ซึ่งอาจเป็นสัญญาณสิ้นสุดขาขึ้นของดอกเบี้ยทั่วโลกที่เร็วกว่าที่เคยคาดการณ์ไว้

ปัจจัยที่กล่าวมาทั้งหมด เป็นแรงหนุนให้ค่าเงินดอลลาร์มีแนวโน้มอ่อนค่าลง ประกอบกับความไม่แน่นอนของประเด็นการค้าโลก จาก “Trade War” สู่ “Tech War” แล้ว จึงได้เห็นแรงซื้อในทองคำหนุนราคาทองคำขึ้นยืนเหนือ 1,300 ดอลลาร์ต่อออนซ์ ในช่วงต้นเดือนมิถุนายนนี้ เช่นเดียวกับปริมาณการถือครองทองคำของกองทุน ETF ก็ปรับตัวขึ้นตาม นับเป็นสัญญาณยืนยันแรงซื้อในทองคำ

จากปัจจัยแวดล้อมทั้งหมดซึ่งตีความได้ว่า ยังคงมีความไม่แน่นอนในตลาดการเงินทั่วโลก FINNOMENA Investment Team จึงยังแนะนำคงสัดส่วนการลงทุนในสินทรัพย์ประเภท Yield Play และทองคำ ไว้ที่ 5 – 10% ของพอร์ตการลงทุนโดยรวม เพื่อลดความผันผวนของผลตอบแทนจากความไม่แน่นอนในระยะนี้

โมเดลพอร์ตการลงทุนแนะนำของ FINNOMENA

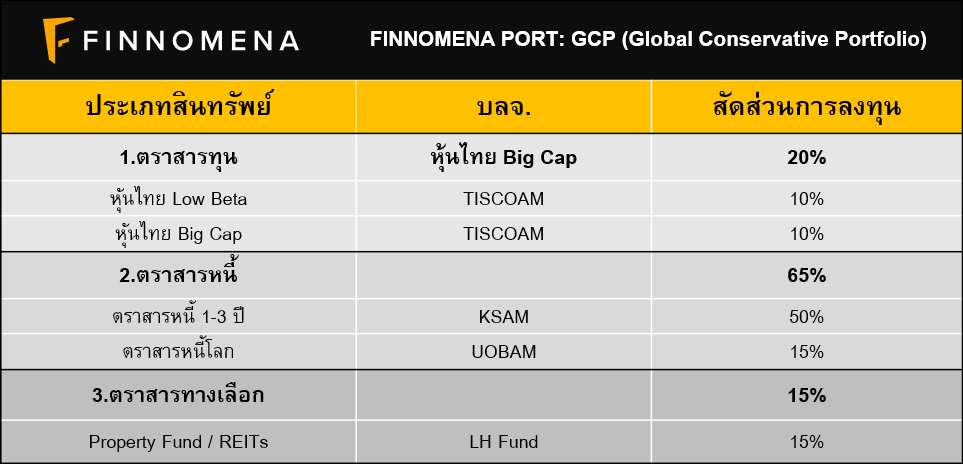

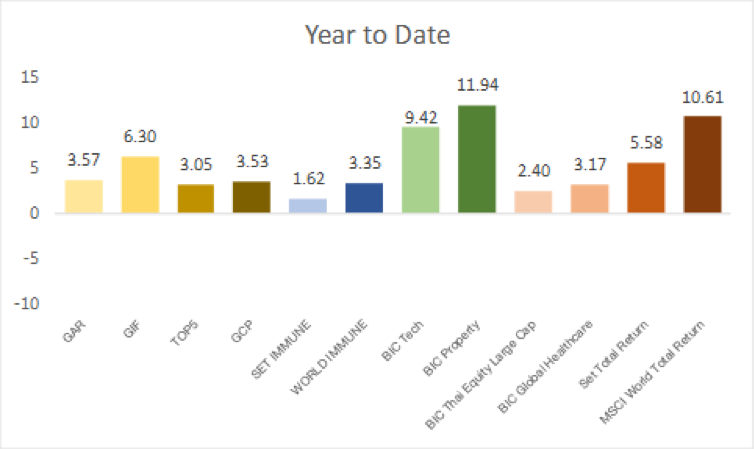

Global Conservative Port (GCP)

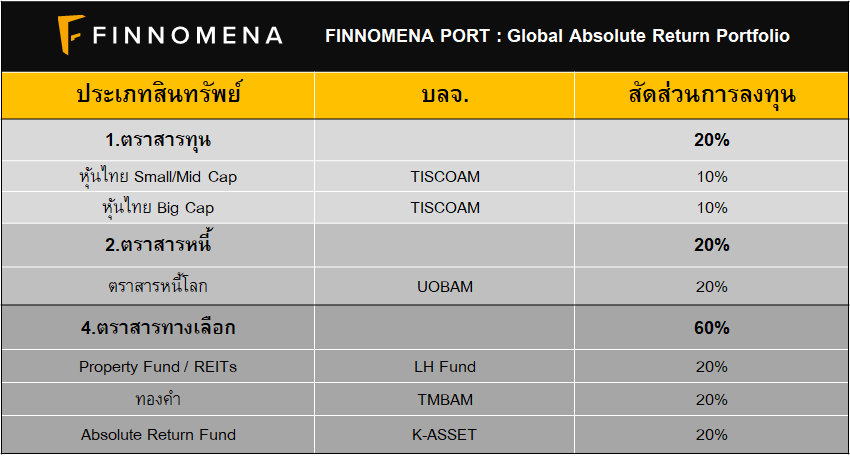

Global Absolute Return (GAR)

สำหรับพอร์ตการลงทุน GAR และ GCP ปัจจุบันมีสัดส่วนการลงทุนในสินทรัพย์เสี่ยงอย่างหุ้นเพียง 20% เพื่อสร้างสัดส่วนของสินทรัพย์ทางเลือกอย่างทองคำและกองทุน Absolute Return 40% เพื่อลดความผันผวนของพอร์ตการลงทุนโดยรวมลง ควบคู่ไปกับการลงทุนในตราสารหนี้ระยะกลางทั้งในไทยและทั่วโลกตามแนวการลงทุนแบบ Yield Play เพื่อสร้างผลตอบแทนสร้างผลตอบแทนและรักษาอำนาจการซื้อให้ท่านอยู่เสมอ

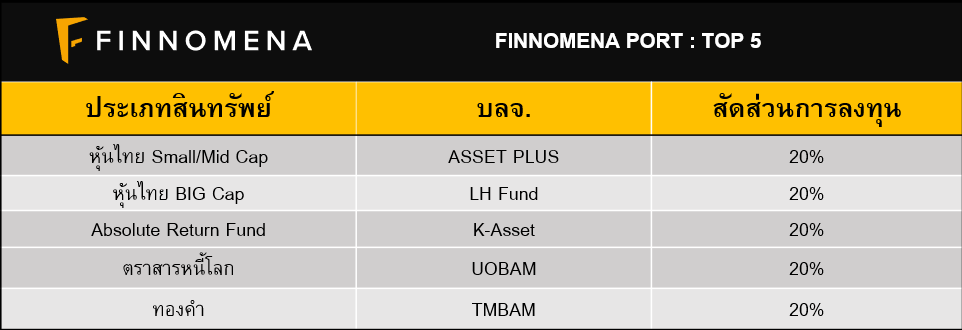

TOP5

พอร์ต TOP5 ซึ่งเป็นพอร์ตการลงทุนความเสี่ยงสูงสุด แนะนำคงสัดส่วนการลงทุนในหุ้นเพียง 40% เท่านั้น ซึ่งเป็นการถือครองในระดับต่ำที่สุดนับตั้งแต่จัดตั้ง FINNOMENA Investment Team มีมุมมองว่าพอร์ตการลงทุนมีภูมิคุ้มกันพร้อมรับมือความผันผวนของตลาดเรียบร้อยแล้ว

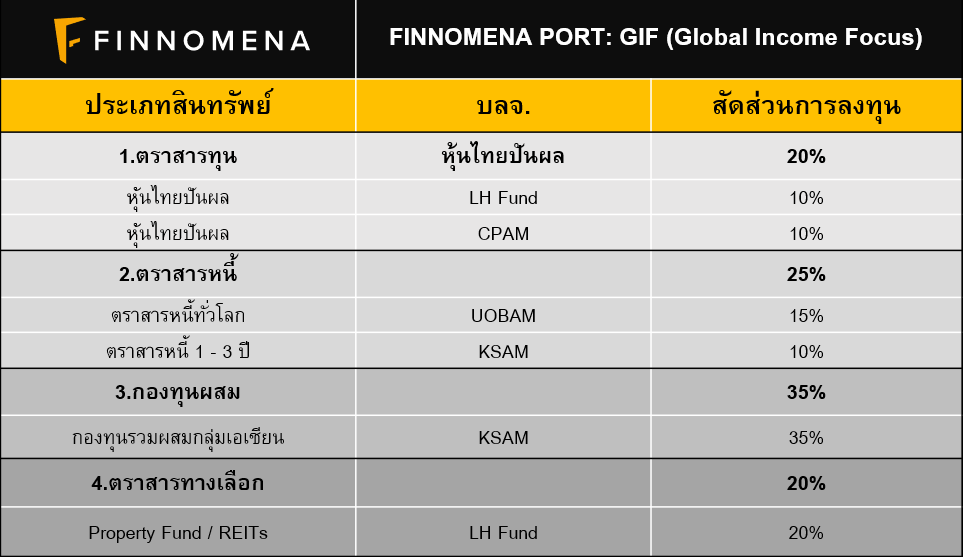

Global Income Focus (GIF)

ขณะที่พอร์ต GIF ยังคงแนะนำน้ำหนักการลงทุนเช่นเดิม จากการสร้างภูมิคุ้มกันด้วยตราสารหนี้ และกองทุน Multi Asset ที่มีความผันผวนต่ำ และได้รับผลเชิงบวกจากแนวการลงทุนแบบ Yield Play ส่งผลให้กระแสเงินสดที่สร้างยังคงอยู่ในระดับเป้าหมายที่ 4.20% ต่อปี

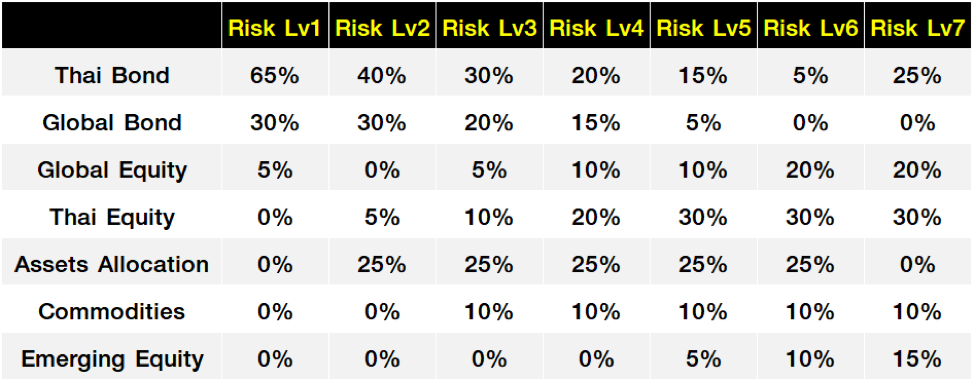

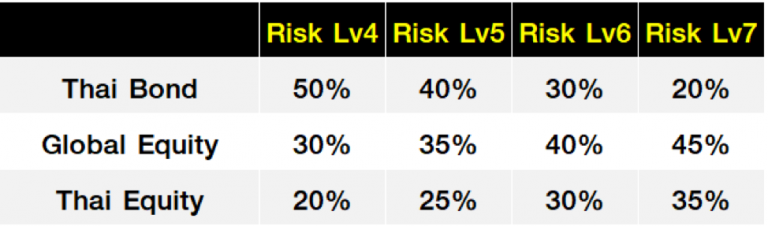

GOAL Portfolio

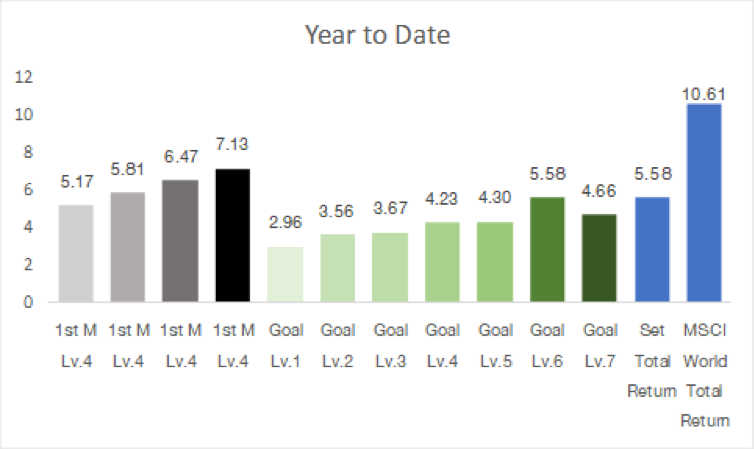

1st Million Portfolio

โมเดล Goal และ 1st Million FINNOMENA Investment Team ยังคงแนะนำพอร์ตการลงทุนตาม Black Litterman Asset Allocation Model เช่นเดิม โดยแนะนำให้นักลงทุนทำการ DCA การลงทุนอย่างต่อเนื่องทุกเดือน โดยในส่วนของนักลงทุนที่ลงทุนแล้ว แนะนำ Rebalance เพื่อปรับสมดุลพอร์ต ในจังหวะที่ตลาดมีความผันผวน

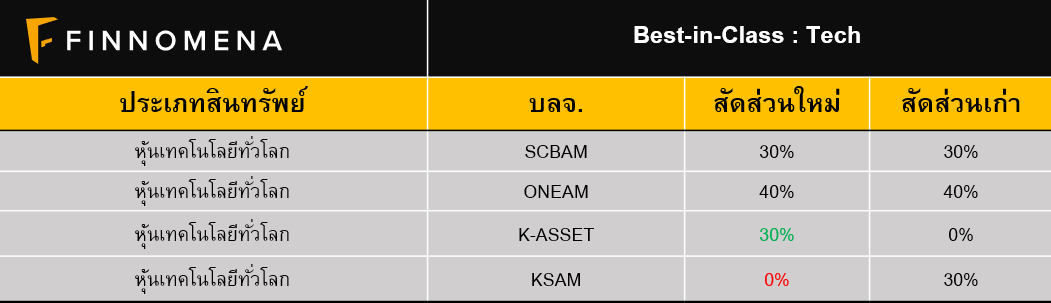

Best in Class : Technology

แนะนำเปลี่ยนสัดส่วนการลงทุนจาก KF-HCHINAD เป็น K-USXNDQ-A(D) เนื่องจากกองทุน KF-HCHINAD ปรับลดสัดส่วนการลงทุนในหุ้นเทคโนโลยีอย่างมีนัยยะสำคัญต่ำกว่าเกณฑ์ที่ตั้งไว้

Performance

ผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต

|

โปรดทราบ สำหรับลูกค้าฟินโนมีนาที่ลงทุนใน FINNOMENA PORT และได้รับบทความนี้ แต่ยังไม่ได้รับอีเมลและ/หรือ Notification ในการแจ้งสัดส่วนเงินในการเข้าลงทุน อาจเกิดจาก 1) ท่านอยู่ระหว่างการทำรายการซื้อขายกองทุน ซึ่งทางฟินโนมีนาจะแจ้งเตือนอีกครั้งภายใน 1 สัปดาห์หลังจากการทำรายการซื้อขายเสร็จสิ้น หมายเหตุ หากท่านไม่ประสงค์ที่จะรอรับการแจ้งเตือน ท่านสามารถดูรายละเอียดของพอร์ตการลงทุนที่แนะนำผ่านทางเว็บไซต์และแอปพลิเคชั่นของฟินโนมีนาพร้อมปรับพอร์ตเข้าลงทุนได้ทันที สอบถามข้อมูลเพิ่มเติมได้ที่ LINE ID: @finnomenaport |

คำเตือน

ผู้ลงทุนควรศึกษาข้อมูลสำคัญของกองทุนโดยเฉพาะนโยบายกองทุน ความเสี่ยง และผลการดำเนินงานของกองทุน โดยสามารถขอข้อมูลจากผู้แนะนำก่อนตัดสินใจลงทุน | ผลการดำเนินงานในอดีต / ผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต | ผู้ลงทุนอาจมีความเสี่ยงจากอัตราแลกเปลี่ยน เนื่องจากการป้องกันความเสี่ยงขึ้นอยู่กับดุลพินิจของผู้จัดการกองทุน