FINNOMENA PORT Strategy ครึ่งปี 2019: The End of Rising Interest Rate Era

รูปที่ 1 วัฏจักรอัตราดอกเบี้ยนโยบาย การขยายตัวของเศรษฐกิจ (GDP) และดัชนี S&P 500 l Source : Bloomberg

FINNOMENA Investment Team มีมุมมองหรือธีมการลงทุนในครึ่งปีหลังว่า โลกกำลังสิ้นสุดภาวะขาขึ้นของดอกเบี้ย (The End Of Rising Interest Rate Era) กลยุทธ์ในการลงทุน FINNOMENA Investment Team ยังคงยึดมั่นในการกระจายความเสี่ยงอย่างสูงสุด (Maximum Diversification)

จากการที่ครึ่งปีแรก ตลาดหุ้นปรับตัวขึ้นจากท่าทีผ่อนคลายของสงครามการค้าไม่สอดคล้องกับปัจจัยพื้นฐานทางเศรษฐกิจที่ชะลอตัว ส่งผลต่อภาคการส่งออกและอุตสาหกรรมโดยเฉพาะกลุ่มธุรกิจเทคโนโลยี กดดันให้ธนาคารกลางทั่วโลกต้องมีท่าทีเชิงผ่อนคลายเพื่อกระตุ้นเศรษฐกิจ เช่น การเพิ่มสภาพคล่อง การปรับลดอัตราดอกเบี้ยนโยบาย

FINNOMENA Investment Team แนะนำคงสัดส่วนการลงทุนในสินทรัพย์เสี่ยงจากผลกระทบของประเด็นการค้าระหว่างสองชาติมหาอำนาจส่งผลให้ผลประกอบการของบริษัทจดทะเบียนที่ประกาศออกมาลดลงเมื่อเทียบกับปีที่แล้ว ขณะที่นักวิเคราะห์ยังปรับลดคาดการณ์กำไรของบริษัทจดทะเบียนในช่วงที่เหลือของปี

อย่างไรก็ตาม แม้ภาพรวมเศรษฐกิจจะชะลอตัว มีปัจจัยเสี่ยงและผลกระทบจากประเด็นการค้าที่ตึงเครียดมานับตั้งแต่ปี 2018 ทาง FINNOMENA Investment Team ยังคงมุมมองสงวนท่าทีในการเพิ่มน้ำหนักในการลงทุนสินทรัพย์เสี่ยง เพราะถึงแม้ FINNOMENA Investment Team เริ่มเห็นความเสี่ยงและสัญญาณการชะลอตัวของเศรษฐกิจบ้าง แต่เนื่องจากธนาคารกลางสำคัญทั่วโลก (นำโดย Fed, ECB, BOJ และ PBOC) ส่งสัญญาณดำเนินนโยบายการเงินแบบผ่อนคลายเพื่อกระตุ้นเศรษฐกิจมาโดยตลอดอาทิเช่น การยุติมาตรการ QT ของธนาคารกลางสหรัฐฯ (Fed), ท่าทีการผ่อนคลายทางการเงินของประธานธนาคารกลางยุโรป (ECB) หรือแม้กระทั่งการเพิ่มสภาพคล่องของธนาคารกลางประเทศจีน (PBOC) เป็นต้น ทำให้ตลาดยังมีความคาดหวังว่า เศรษฐกิจอาจจะกลับมาฟื้นตัวได้ หากตลาดตอบรับมาตรการกระตุ้นที่ถูกจังหวะและถูกเวลา

ทั้งนี้ หากธนาคารกลางสหรัฐฯ ลดดอกเบี้ยจริงตามที่ตลาดคาดการณ์ FINNOMENA Investment Team แนะนำปรับลดสัดส่วนการลงทุนในสินทรัพย์ Yield Play เป็นสิ่งที่ควรทำ เนื่องจากตลาดรับรู้ข่าวและคาดการณ์การปรับลดดอกเบี้ยไปมากแล้ว โดยมองว่า ตลาดหุ้นจะมีโอกาสปรับตัวขึ้นในระยะสั้น ซึ่งเป็นจังหวะในการเพิ่มสินทรัพย์เสี่ยงในการลงทุนแบบ Tacitical Allocation ในสัดส่วน 5-10% ของพอร์ตการลงทุน

เกิดอะไรขึ้นบ้างในครึ่งปีแรก 1H 2019

Running on the water surface

นับตั้งแต่ย่างเข้าปี 2019 เป็นต้นมา ตลาดหุ้นทั่วโลกสามารถปรับตัวขึ้นในช่วง 4 เดือนแรก ทั้งนี้ปัจจัยกระตุ้นที่ชัดเจนก็คือ ตลาดซึมซับข่าว และรับรู้ว่าการเจรจาการค้าระหว่างสหรัฐฯกับจีน มีความคืบหน้าอย่างต่อเนื่อง ประกอบกับตัวเลขเศรษฐกิจสหรัฐฯในไตรมาส 1/2019 ออกมาที่ 3.1% ซึ่งดีกว่าที่นักวิเคราะห์คาดการณ์ไว้ค่อนข้างมาก แต่ทั้งนี้ปัจจัยที่ทำให้การปรับตัวขึ้นของตลาดหุ้นนั่นยั่งยืนกลับมีน้อยมากในช่วงที่ผ่านมาอย่าง การขยายตัวของกำไรบริษัทจดทะเบียนที่ชะลอลง, แนวโน้มยอดขายในช่วงที่เหลือของปีโดยเฉพาะหุ้นในกลุ่มอุตสาหกรรมเทคโนโลยีก็เริ่มถูกปรับลดประมาณการ ประกอบกับความไม่แน่นอนของการเจรจาในประเด็นการค้ากลับมาอีกครั้งในเดือนพ.ค.

The Tension of 2 Superpowers

เมื่อเข้าสู่เดือนพ.ค. ความขัดแย้งด้านการค้าระหว่างสองชาติมหาอำนาจคือจีนและสหรัฐฯ ได้ปะทุขึ้น โดยประธานาธิบดี Donald Trump ของสหรัฐฯ ใช้ประเด็นการขาดดุลการค้าเพื่อขึ้นภาษีสินค้านำเข้าจากประเทศจีน อย่างไรก็ตาม หลังประธานาธิบดีสหรัฐฯ ใช้ Executive Order จำกัดการทำธุรกิจ ซึ่งพุ่งเป้าไปยังบริษัท Huawei ยักษ์ใหญ่เทคโนโลยีสัญชาติจีน ทำให้ประเด็นหลักภายใต้ความขัดแย้งทางการค้าได้เปิดเผยออกมาอย่างชัดเจน โดยเป็นเรื่องของความเป็นผู้นำในโลกโดยเฉพาด้านเทคโนโลยีและ AI

The Unclear of Monetary Policy Stance

หนึ่งในความกังวลซึ่งสร้างความผันผวนต่อตลาดการเงินทั่วโลกเมื่อปี 2018 คือ ความกังวลต่อการปรับขึ้นอัตราดอกเบี้ยโดยเฉพาะท่าทีของธนาคารกลางสหรัฐฯ (Fed) แต่เมื่อทั่วโลกเจอความขัดแย้งประเด็นด้านการค้า ซึ่งเสี่ยงจะไปกระทบต่อการขยายตัวทางเศรษฐกิจ (GDP Growth) เมื่อรวมกับราคาน้ำมันดิบที่ย่อตัวลงมาเมื่อไตรมาส 4/2018 ช่วยลดแรงกดดันด้านอัตราเงินเฟ้อ และเห็นสัญญาณการชะลอตัวของเงินเฟ้อในอนาคต ก็ส่งผลให้ธนาคารกลางที่สำคัญทั่วโลกเปลี่ยนท่าทีมาดำเนินนโยบายผ่อนคลายทางการเงินเพื่อกระตุ้นการขยายตัวทางเศรษฐกิจอีกครั้ง และเพิ่งจะมาชัดเจนจริงๆ ว่าจะผ่อนคลายมากขึ้นก็ในช่วงเดือนมิ.ย. ที่ผ่านมานี่เอง

Trade wars accelerate global economic slowdown

จากการศึกษาของ Bloomberg พบว่าผลพวงจากการปรับขึ้นภาษีสินค้านำเข้าจากจีนในอัตรา 25% ไปก่อนหน้านี้ ส่งผลกระทบต่อภาคอุตสาหกรรมและการส่งออกโดยตรง ทำให้คาดการณ์ว่าตัวเลขการขยายตัวทางเศรษฐกิจ (GDP Growth) ของประเทศจีน สหรัฐฯ และโลกจะลดลง 0.8%, 0.5% และ 0.5% ในช่วกลางปี 2021 ตามลำดับ

Key Theme 2H 2019

Into The Cold War

แม้ผลการพบปะกันนอกรอบระหว่างจีนและสหรัฐฯ ที่การประชุม G-20 จะออกมามีแนวโน้มที่ผ่อนคลายมากขึ้น ด้วยการเปิดทางให้คณะทำงานเจรจากันอีกครั้ง อย่างไรก็ตามความขัดแย้งเบื้องหลังยังคงอยู่ ทั้งในเชิงสมดุลอำนาจของโลก ทรัพย์สินทางปัญญา และการขาดดุลทางการค้า เมื่อประกอบกับท่าทีแข็งกร้าวและชัดเจนของนายโดนัล ทรัมป์ ประธานาธิบดีสหรัฐฯ ที่มีการใช้กลยุทธ์การเจรจาแบบสุดโต่ง และกระแสชาตินิยมที่เพิ่มขึ้นในจีน จะส่งผลให้การกระทบกระทั่งยังเกิดขึ้นควบคู่กับความพยายามเจรจาต่อไป ซึ่งประเด็นนี้ จะนำมาซึ่งความเสี่ยงและความผันผวนให้กับตลาดทุนเป็นระยะ

Very Low Inflation, a Beautiful Thing!

โอกาสที่จะอัตราเงินเฟ้อจะกลับมาเหนือกว่ากรอบการดำเนินนโยบายของธนาคารกลางเป็นไปได้ยาก FINNOMENA Investment Team มองว่า ธนาคารกลางจะพุ่งความสนใจไปกับการกระตุ้นเศรษฐกิจมากขึ้น ไม่จำเป็นต้องกังวลกับอัตราเงินเฟ้อว่าจะกลับมาเร่งตัวอีกหรือไม่ในครึ่งปีหลัง เนื่องจากพบสัญญาณและความเสี่ยงที่ภาพรวมเศรษฐกิจของประเทศแกนหลักยังคงชะลอตัว

The End of Rising Interest Rate Era

เมื่อไม่ต้องกังวลกับอัตราเงินเฟ้อ นโยบายผ่อนคลายการเงินที่จะเกิดขึ้นแน่นอนคือ ธนาคารกลางทั่วโลกจะยุติการขึ้นดอกเบี้ยหลังจากนี้ เพื่อเป็นหลักประกันว่าเศรษฐกิจจะไม่ชะลอรุนแรงไปมากกว่าระดับปัจจุบัน และเปิดโอกาสให้ผู้ดำเนินนโยบายสามารถใช้เครื่องมือคือลดดอกเบี้ยนโยบายในจังหวะที่เห็นว่าจำเป็น ดังนั้น FINNOMENA Investment Team คาดว่าธนาคารกลางของหลายประเทศจะดำเนินทุกมาตรการทางการเงินเพื่อกระตุ้นการขยายตัวทางเศรษฐกิจของประเทศ ซึ่งถือเป็นปัจจัยบวกต่อการลงทุนในตลาดหุ้นในระยะสั้นด้วยเช่นเดียวกัน แต่หาก FINNOMENA Investment Team เห็นการลดดอกเบี้ยลงอย่างต่อเนื่องมากกว่า 3 ครั้ง นั่นอาจเป็นสัญญาณเศรษฐกิจถดถอยก็เป็นไปได้ จึงจำเป็นต้องจับตาใกล้ชิด โดยเฉพาะนับตั้งแต่ไตรมาส 1/2020 เป็นต้นไป

Cherry Picking Strategy

จากการที่นักวิเคราะห์ปรับลดคาดการณ์กำไรสุทธิ และมีมุมมองต่อภาพรวมเศรษฐกิจที่แย่ลงซึ่งเป็นผลจากสงครามการค้า FINNOMENA Investment Team มีมุมมองเชิงบวกต่อสินทรัพย์ที่ได้รับประโยชน์ระยะยาวจากมาตรการกระตุ้นเศรษฐกิจ โดยอาศัยกลยุทธ์ Regional/Sector Selection เน้นหุ้นในกลุ่มธุรกิจที่มีคุณภาพสูง มีส่วนแบ่งการตลาดขนาดใหญ่ พร้อมความผันผวนในระดับต่ำกว่าตลาด

สงครามการค้ากดดันมุมมองการลงทุน

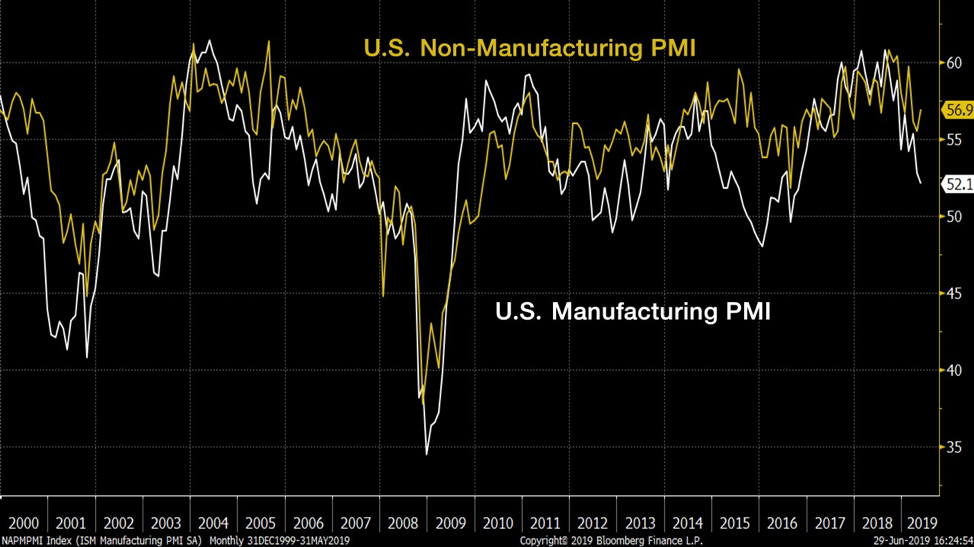

รูปที่ 2 ตัวเลข U.S. Manufacturing PMI และ U.S. Non-Manufacturing PMI I Source : Bloomberg

ภาพรวมเศรษฐกิจสหรัฐฯ ยังแข็งแกร่งเมื่อเทียบกับเศรษฐกิจในภูมิภาคอื่นทั่วโลก โดยตัวเลขการขยายตัวทางเศรษฐกิจ (GDP Growth) อยู่ที่ 3.1% ในไตรมาสแรกของปี 2019 ปรับตัวขึ้นมาจาก 2.2% เมื่อไตรมาสที่ 4 ปี 2018 อย่างไรก็ตาม Fed ประมาณการการขยายตัวของเศรษฐกิจสหรัฐฯ สำหรับปี 2019 อยู่ที่ 2.1% สะท้อนมุมมองการขยายตัวของเศรษฐกิจที่ชะลอตัวลง

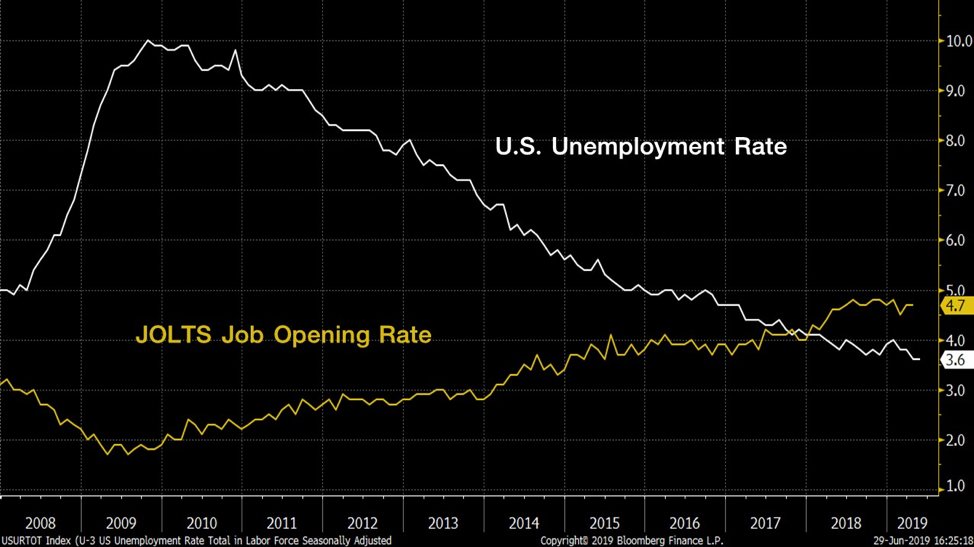

สำหรับภาคบริการและบริโภคภายใน (Services and Goods) ซึ่งมีสัดส่วนเกินกว่า 50% ของ GDP ได้รับปัจจัยหนุนจากภาคแรงงานที่แข็งแกร่งด้วยตัวเลขอัตราการว่างงานที่ต่ำที่สุดในรอบ 50 ปี ที่ระดับ 3.6% และอัตราค่าจ้างรายชั่วโมงที่ขยายตัวอย่างต่อเนื่อง ส่งผลให้การบริโภคยังเป็นภาคส่วนที่หนุนการขยายตัวทางเศรษฐกิจของสหรัฐฯ และกระตุ้นภาคบริการไปด้วยเช่นกัน สะท้อนผ่านตัวเลข Retail Sales และ Consumer Spending ขยายตัวมาโดยตลอด

แม้ตัวเลขความเชื่อมั่นผู้บริโภคจะย่อตัวลงมาเล็กน้อยแต่ยังยืนในกรอบ 95 – 100 จุด ซึ่งเป็นระดับสูงที่สุดในรอบทศวรรษ เช่นเดียวกับตัวเลข ISM Non-Manufacturing PMI ซึ่งอยู่ระดับ 56.9 จุด สะท้อนมุมมองเชิงบวกต่อภาคส่วนดังกล่าวในอนาคต

รูปที่ 3 ตัวเลขอัตราการว่างงานและอัตราตำแหน่งเปิดใหม่ l Source : Bloomberg

อย่างไรก็ตาม ตัวเลขอัตราเงินเฟ้อยังเป็นปัจจัยเชิงบวกต่อตลาดการเงิน และไม่สร้างแรงกดดันด้านการปรับขึ้นอัตราดอกเบี้ยในช่วงที่เศรษฐกิจโลกเริ่มชะลอตัว โดยตัวเลข U.S. Core CPI คงอยู่ที่ระดับ 2.0% (YoY)

ส่วนตัวเลข Core PCE ซึ่งเป็นตัวเลขที่ Fed ใช้อ้างอิงอัตราเงินเฟ้ออยู่ที่ 1.6% (YoY) ต่ำกว่าระดับเป้าหมายของ Fed ที่ 2.0% (YoY) เพียงเล็กน้อย

ด้านสถานการณ์และผลกระทบประเด็นการค้า โดยแม้สหรัฐฯ และจีนตกลงเริ่มการเจรจาการค้ารอบใหม่ หลังการพบกันของประธานาธิบดีของทั้งสองชาติ ในการประชุม G-20 ช่วยลดความเสี่ยงระยะสั้นต่อเศรษฐกิจและตลาดการเงินทั่วโลก อย่างไรก็ตาม ผลกระทบจากมาตรการที่ประกาศใช้ไปก่อนหน้าจะเริ่มปรากฏออกมาซึ่งสะท้อนผ่านตัวเลขที่เกียวข้องซึ่งหดตัวอย่างต่อเนื่อง เช่น ตัวเลขการส่งออก ประมาณการกำไรบริษัทจดทะเบียน ดังนั้นจึงยังต้องจับตาสถานการณ์และผลกระทบไปจนกว่าทั้งสองชาติจะบรรลุข้อตกลงที่ชัดเจน

ตลาดการเงินเข้าสู่ช่วงดอกเบี้ยขาลงเรียบร้อยแล้ว

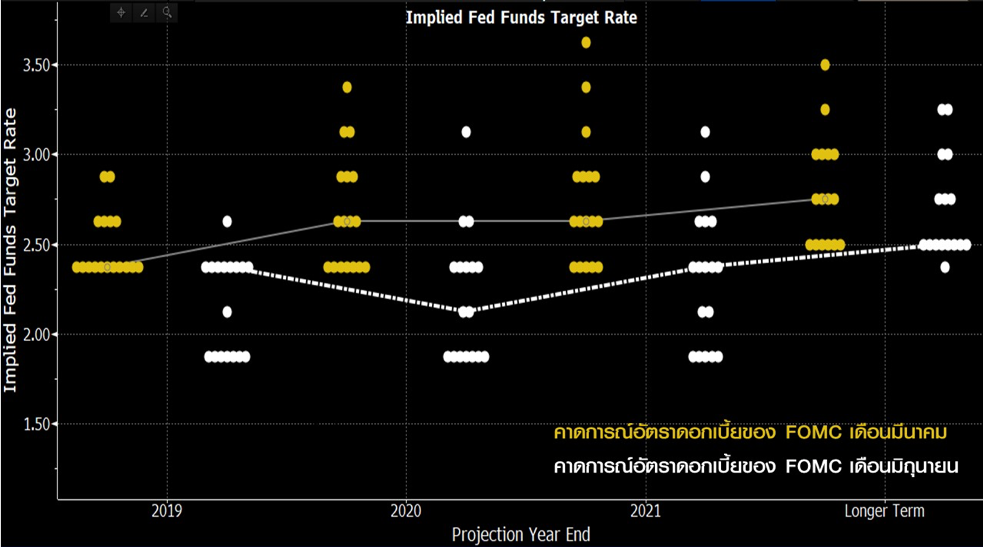

รูปที่ 4 มุมมองอัตราดอกเบี้ยนโยบายของคณะกรรมการ FOMC l Source : Bloomberg

หลังปรับอัตราดอกเบี้ยขึ้น 4 ครั้งเมื่อปีที่แล้ว ทำให้ตลาดการเงินไม่สามารถทนรับนโยบายการเงินเแบบเข้มงวด (Restrictive Monetary Policy) ประกอบกับเศรษฐกิจที่เริ่มชะลอตัว ธนาคารกลางสหรัฐฯ (Fed) จึงต้องหันกลับมาดำเนินนโยบายการเงินแบบผ่อนคลาย โดยในการประชุมคณะกรรมการ FOMC เดือนมิถุนายน เผยแนวโน้มอัตราดอกเบี้ยนโยบายผ่าน Dot Plot แสดงมุมมองการปรับลดอัตราดอกเบี้ยที่เพิ่มขึ้นของคณะกรรมการ FOMC เมื่อเทียบกับการประชุมเมื่อเดือนมีนาคม

ด้วยแนวโน้มดังกล่าวส่งผลให้ตลาดการเงินมีความคาดหวังว่าธนาคารกลางสหรัฐฯ (Fed) จะปรับลดอัตราดอกเบี้ย โดยจากผลต่าง (Fed Fund Futures) และ (Eurodollar Futures) สะท้อนว่านักลงทุนในตลาดคาดหวังการปรับลดอัตราดอกเบี้ยของสหรัฐฯ ในช่วงระหว่างเดือนกรกฎาคมถึงเดือนธันวาคม ปี 2020 เช่นเดียวกับตลาดอัตราแลกเปลี่ยน

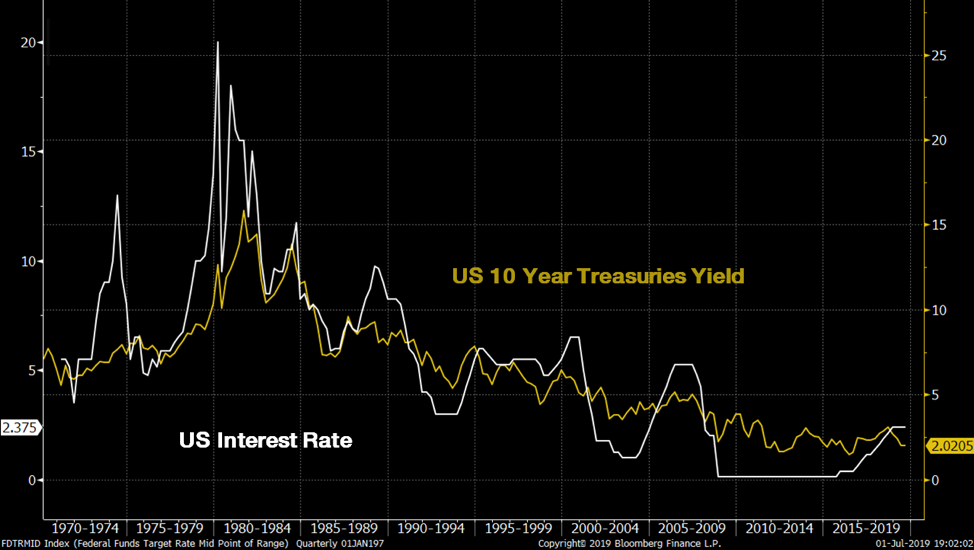

รูปที่ 5 วัฏจักรและพฤติกรรมการปรับอัตราดอกเบี้ยของ Fed l Source : Bloomberg

จากการศึกษาวัฏจักรและพฤติกรรมการปรับอัตราดอกเบี้ยของ Fed ในอดีตนับตั้งแต่ปี 1980 จนถึงปัจจุบัน พบว่าการตัดสินใจปรับขึ้นอัตราดอกเบี้ยของ Fed มักปรับขึ้นเมื่ออัตราเงินเฟ้อเพิ่มขึ้นสูงหรือสูงกว่าระดับเป้าหมายเป็นหลัก ส่วนการปรับลดอัตราดอกเบี้ยโดยส่วนใหญ่จะพิจารณาบนพื้นฐานการกระตุ้นเศรษฐกิจผ่านตัวเลข GDP ตลาดแรงงานในประเทศ โดยไม่พิจารณาหรือสนใจตัวเลขอัตราเงินเฟ้อ

FINNOMENA Investment Team มองว่าธนาคารกลางสหรัฐฯ จะปรับลดอัตราดอกเบี้ยนโยบายลง 0.25% ในการประชุมวันที่ 31 กรกฎาคม – 1 สิงหาคม ที่จะถึงนี้เลย แต่ยังคงต้องเฝ้าติดตามนโยบายจากปธน.ทรัมป์ ว่าจะกลับมาใช้นโยบายการคลังต่อเนื่องอีกหรือไม่ ซึ่งหากยังดำเนินนโยบายต่อ จะเป็นความเสี่ยงต่อเศรษฐกิจ และธนาคารกลางสหรัฐฯ เองอาจพิจารณาปรับลดดอกเบี้ยลงได้อีกต่อเนื่อง

บริโภคยุโรปแข็งแกร่ง แต่ส่งสัญญาณอ่อนแรง

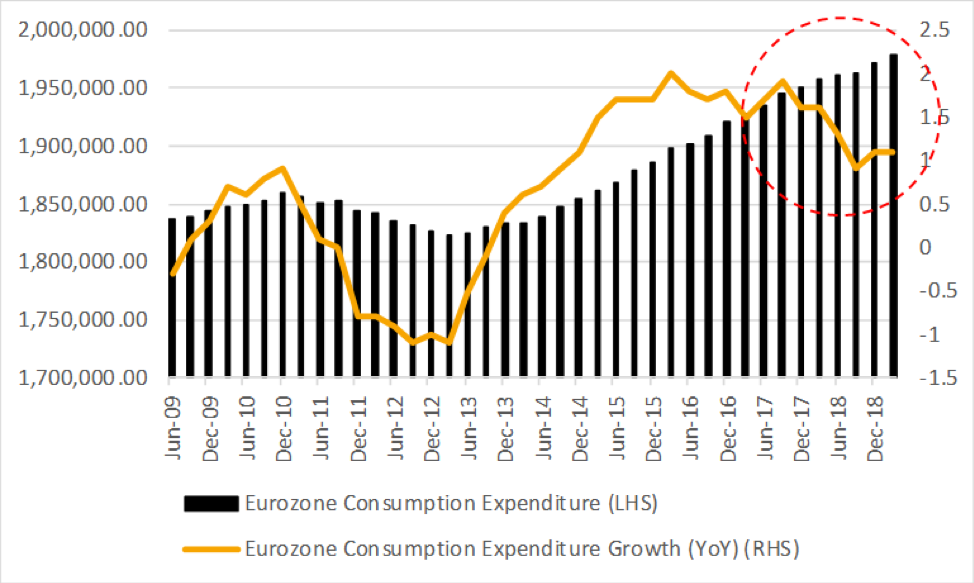

รูปที่ 6 Eurozone Consumption Expenditure Value & Growth l Source : Bloomberg

ภาพรวมตลาดของภูมิภาคยุโรปยังได้มีความเสี่ยงจากปัจจัยภายนอกและภายใน โดยความไม่แน่นอนในประเด็นการค้าที่สหรัฐฯ พุ่งเป้ามายังภาคยานยนต์ของยุโรป สร้างความกังวลต่อภาคอุตสาหกรรมและการส่งออก สะท้อนผ่านตัวเลขผลผลิตภาคอุตสาหกรรมที่หดตัว 6 เดือนต่อเนื่อง และความเชื่อมั่นผู้การบริโภคปรับตัวลง โดยเฉพาะในประเทศเยอรมนีซึ่งเป็นประเทศเศรษฐกิจขนาดใหญ่ที่สุดในยุโรป

ขณะเดียวกันความไม่แน่นอนในกรณี Brexit จากการปราศจากผู้นำการเจรจาที่ชัดเจน ซึ่งเป็นผลมาจากการลาออกของนาง Theresa May นายกฯ อังกฤษ กระทบต่อความเชื่อมั่นด้านการบริโภคและการลงทุนในสหราชอาณาจักรเช่นเดียวกัน

ในส่วนภาคการบริโภคยังมีความแข็งแกร่ง ซึ่งเป็นผลจากการจ้างงานที่ยังขยายตัวพร้อมอัตราค่าจ้างที่เพิ่มขึ้นเช่นเดียวกัน เริ่มมีสัญญาณชะลอตัวนับตั้งแต่ปลายปีที่ผ่านมา ดังนั้นจึงยังต้องติดตามผลกระทบต่อภาคส่วนนี้

ด้วยปัจจัยเสี่ยงที่กล่าวไปข้างต้น ธนาคารกลางยุโรป (ECB) ยังคงท่าทีผ่อนคลายทางการเงิน ทั้งถ้อยแถลงจากประธานธนาคารกลางยุโรป และมาตรเพิ่มสภาพคล่องด้วยการปล่อยสินเชื่อดอกเบี้ยต่ำให้ธนาคารพาณิชย์ในยุโรป (TLTRO-III) อย่างไรก็ตาม การที่นายมาริโอ ดรากี ประธานธนาคารกลางยุโรป (ECB) จะหมดวาระการทำงาน ส่งผลให้การกำหนดทิศทางของนโยบายการเงินต้องชะลอไปจนกว่าจะได้ประธานธนาคารกลางยุโรปท่านใหม่

FINNOMENA Investment Team มีมุมมองว่าธนาคารกลางยุโรปยังต้องคงนโยบายการเงินเชิงผ่อนคลายเพื่อกระตุ้นเศรษฐกิจต่อไป หนุนมุมมองเชิงบวกต่อตลาดการลงทุน อย่างไรก็ตาม จากความไม่แน่นอนทั้งภายนอกและภายใน เช่นเดียวกับพื้นฐานของเศรษฐกิจที่ยังอ่อนแอ FINNOMENA Investment Team ยังคงแนะนำชะลอการลงทุนในภูมิภาคยุโรป

สงครามการค้าปัจจัยสำคัญที่ต้องจับตาสำหรับ Asia ex Japan

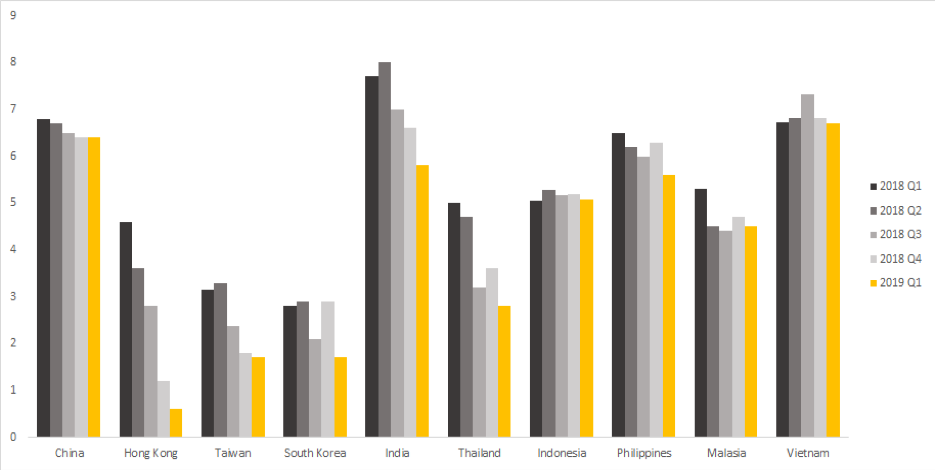

รูปที่ 7 อัตราการขยายตัวของ GDP ของประเทศในเอเชีย l Source : Tradingeconomics

ประเด็นการค้านอกจากจะสร้างแรงกดดันต่อ Supply Chain ของประเทศจีน ยังส่งผลเชิงลบต่อเศรษฐกิจภูมิภาคเอเชีย โดยเฉพาะกลุ่มอุตสาหกรรม Semiconductor ที่มีฐานการผลิตหลักในเอเชีย ที่ยอดขายมีแนวโน้มหดตัวอย่างต่อเนื่อง กระทบต่อภาคการส่งออกในหลายประเทศและส่งผลเสียต่อการขยายตัวทางเศรษฐกิจ

อย่างไรก็ตาม ธนาคารกลางในภูมิภาคเอเชีย ได้มีความพยายามกระตุ้นเศรษฐกิจผ่านมาตราการผ่อนคลายทางการเงิน และการเพิ่มสภาพคล่องในระบบต่อเนื่อง เช่น การที่ธนาคารแห่งชาติจีน (PBOC) เพิ่มสภาพคล่องโดยการปรับลด RRR Ratio ในส่วนธนาคารกลางอินเดีย (RHB) ได้ปรับลดอัตราดอกเบี้ยนโยบายลงมาแล้วถึง 3 ครั้ง ในปีนี้ แตะระดับ 5.75% เพื่อเร่งกระตุ้นเศรษฐกิจต่อเนื่อง

แม้เศรษฐกิจยังมีแนวโน้มชะลอตัว แต่ตลาดหุ้นในภูมิภาคเอเชียได้รับปัจจัยหนุนในเชิง Momentum หลังท่าทีสงครามการค้ามีแนวโน้มผ่อนคลายในช่วงต้นปีที่ผ่านมา ประกอบกับท่าทีเชิงผ่อนคลายของธนาคารกลางสหรัฐฯ ทำให้ค่าเงินดอลลาร์มีแนวโน้มอ่อนค่าลง หนุนเม็ดเงินเข้าลงทุนภูมิภาคเอเชีย FINNOMENA Investment Team แนะนำคงสัดส่วนการลงทุนเพื่อรับปัจจัยหนุนดังกล่าว

มาตรการกระตุ้นยังไร้ผลต่อเศรษฐกิจญี่ปุ่น

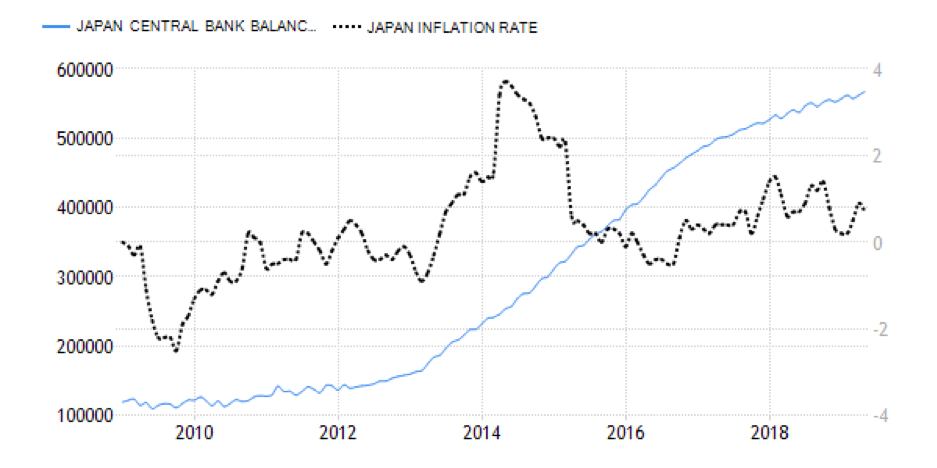

รูปที่ 8 สภาพคล่องที่เพิ่มสูงขึ้นจาก BOJ ไม่สามารถเร่งการขยายตัวของอัตราเงินเฟ้อ l Source : Tradingeconomics

ธนาคารกลางญี่ปุ่น (BOJ) เสริมสภาพคล่องในระบบอย่างต่อเนื่องผ่านมาตรการ QQE เพื่อกระตุ้นการขยายตัวทางเศรษฐกิจ และอัตราเงินเฟ้อให้เป็นไปตามกรอบเป้าหมาย 2% อย่างไรก็ตาม อัตราเงินเฟ้อยังเคลื่อนไหวอยู่ในระดับต่ำกว่า 1% จากความกังวลในภาคการส่งออกและการบริโภคภายในประเทศที่ชะลอตัว

ความเสี่ยงจากการเจรจาการค้ากับสหรัฐฯ ยังเป็นปัจจัยที่ต้องจับตา แม้ท่าทีออกมาโทนผ่อนคลายต่อกัน แต่ยังเป็นปัจจัยที่ยากต่อการคาดการณ์ ประกอบกับนโยบายการขึ้นภาษีมูลค่าเพิ่ม (VAT) จากระดับ 8% เป็น 10% ในปลายเดือนตุลาคมนี้ จะเพิ่มแรงกดดันต่อการบริโภคภายในประเทศ จึงยังต้องจับตาทิศทางการปรับใช้นโยบายดังกล่าวว่าในช่วงไตรมาสที่ 4 ของปี

ประกอบกับค่าเงินเยนที่กลับมาแข็งค่าจากความกังวลต่อไม่แน่นอนของการเมืองระหว่างประเทศ ส่งผลให้เกิดการเข้าซื้อสินทรัพย์ปลอดภัย (Safe Haven) ซึ่งกระทบต่อรายได้ของบริษัทจดทะเบียนในตลาดหุ้นญี่ปุ่น

FINNOMENA Investment Team ยังคงแนะนำลดสัดส่วนการลงทุนในตลาดหุ้นญี่ปุ่นเนื่องจากความไม่แน่นอนทางการเมืองต่างประเทศและข้อจำกัดของมาตรกระตุ้นเศรษฐกิจ

ดอลลาร์อ่อนค่าหนุนทองคำแตะระดับสูงสุดในรอบ 6 ปี

รูปที่ 9 ดัชนีค่าเงินดอลลาร์ (Dollar Index), ปริมาณการถือครองทองคำของกองทุน SPDR, ปริมาณการถือครองทองคำของกองทุน ETF ทั้งหมด และราคาทองคำ l Source : Bloomberg

Dollar Index ปรับตัวลดลงมาทดสอบระดับ 96 จุด หลุดแนวโน้มขาขึ้น (Uptrend) กลางเดือนมิถุนายนที่ผ่านมา จากความคาดหวังการปรับลดอัตราดอกเบี้ยนโยบายเพื่อกระตุ้นเศรษฐกิจ ขณะเดียวกันธนาคารกลางทั่วโลกทยอยสะสมทองคำเพิ่มทุนสำรองระหว่างประเทศมากขึ้น สอดคล้องกับการถือครองทองคำของกองทุน ETF ทองคำเพิ่มขึ้น ส่งผลให้ราคาทองคำปรับตัวขึ้นทะลุระดับแนวต้านที่ 1,350 ดอลลาร์ต่อออนซ์ แตะระดับราคาสูงที่สุดในรอบกว่า 6 ปี และสามารถยืนเหนือระดับ 1,400 ดอลลาร์ต่อออนซ์ ได้อย่างแข็งแกร่ง FINNOMENA Investment Team ยังแนะนำคงสัดส่วนการลงทุนในทองคำเพื่อลดความผันผวนของผลตอบแทนพอร์ตลงทุนโดยรวม

การบริโภคยังเป็นปัจจัยหนุนเศรษฐกิจทั่วโลก

รูปที่ 10 อัตราการว่างงานและอัตราการขยายของค่าจ้าง สหรัฐฯ, จีน และ สหภาพยุโรป l Source : Bloomberg

ตลาดแรงงานของเศรษฐกิจขนาดใหญ่ทั้งสหรัฐฯ จีน และยุโรป มีแนวโน้มที่แข็งแกร่ง จากอัตราการว่างงาน (Unemployment Rate) ยังคงลดลงและอัตราค่าจ้าง (Wage Growth) ที่ยังขยายตัว ส่งผลดีต่อการบริโภคภาคครัวเรือนที่หนุนการขยายตัวของเศรษฐกิจ

ขณะเดียวกัน ดัชนีความเชื่อมั่นผู้บริโภค (Consumer Cofidence) เริ่มปรับตัวลดลง สะท้อนความมั่นใจในการใช้จ่ายที่ลดลงด้วยแรงกดดันจากการกีดกันทางการค้า ทำให้การบริโภคในบางประเทศเริ่มชะลอตัว อาทิเช่น การหดตัวของการบริโภคในประเทศเยอรมนีซึ่งเป็นประเทศขนาดเศรษฐกิจใหญ่ที่สุดในสหภาพยุโรป

อย่างไรก็ตาม หลังสองชาติมหาอำนาจของโลกตกลงกลับมาเจรจากันใหม่อีกครั้งจะเป็นปัจจัยที่ช่วยหนุนมุมมองที่ดีด้านการบริโภค ขณะเดียวกันการอ่อนค่าของค่าเงินดอลลาร์ทำให้รายได้จากการส่งออกของประเทศสหรัฐฯ เพิ่มขึ้น และราคาสินค้านำเข้าจะลดลง อาทิเช่น ประเทศจีน ซึ่งส่งผลดีต่อการบริโภคภายในเช่นกัน

ทิศทางราคาน้ำมันแกว่งในกรอบกว้าง

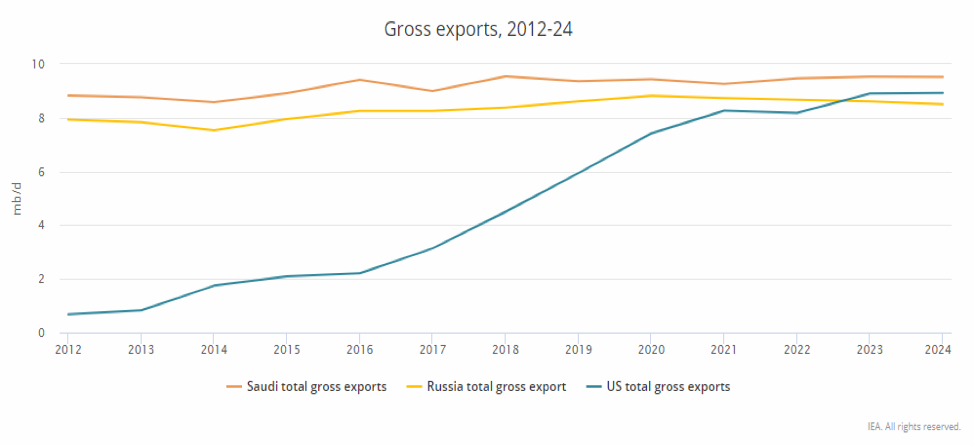

รูปที่ 11 ปริมาณการส่งออกของประเทศสหรัฐฯ ซาอุดิอาระเบีย และรัสเซีย l Source : International Energy Agency

ราคาน้ำมันกลับมาเผชิญความผันผวนอีกครั้งหลังได้รับแรงกดดันจากเศรษฐกิจโลกชะลอตัว โดยองค์การพลังงานระหว่างประเทศ (IEA) ปรับลดประมาณการความต้องการน้ำมันดิบปีนี้มาที่ 1.3 ล้านบาร์เรลต่อวัน ประกอบกับการเร่งขยายกำลังการผลิตของกลุ่มผู้ผลิต Shale Oil จากสหรัฐฯ ส่งผลให้เกิดอุปทานส่วนเกินเป็นอีกปัจจัยที่กดดันราคาน้ำมันดิบ

อย่างไรก็ตาม ความตึงเครียดในภูมิภาคตะวันออกกกลางที่ทวีความรุนแรง จากข้อพิพาทระหว่างสหรัฐฯ และอิหร่าน ซึ่งกระทบการภาคผลิตและส่งออกน้ำมัน ประกอบกับการพิจารณาลดกำลังการผลิตจากกลุ่มประเทศผู้ผลิตน้ำมันดิบ (OPEC) หลังการประชุม G-20 โดยมีเป้าหมายเพื่อควบปริมาณการผลิตให้สมดุลกับความต้องการ ทั้งสองปัจจัยดังกล่าวอาจส่งผลให้ราคาน้ำมันดิบมีโอกาสปรับตัวขึ้น

FINNOMENA Investment Team มองว่าราคาน้ำมันจะยังเคลื่อนไหวในกรอบราคาประมาณ 50-70 ดอลลาร์ต่อบาร์เรล และต้องจับตาปัจจัยใหม่ที่ส่งผลต่อความต้องการน้ำมันดิบซึ่งเป็นส่วนสำคัญต่อแนวโน้มราคาน้ำมันดิบ อาทิเช่น มุมมองการขยายตัวทางเศรษฐกิจ ปริมาณการค้าโลก เป็นต้น

อสังหาฯ ยังน่าสนใจในช่วงดอกเบี้ยขาลง

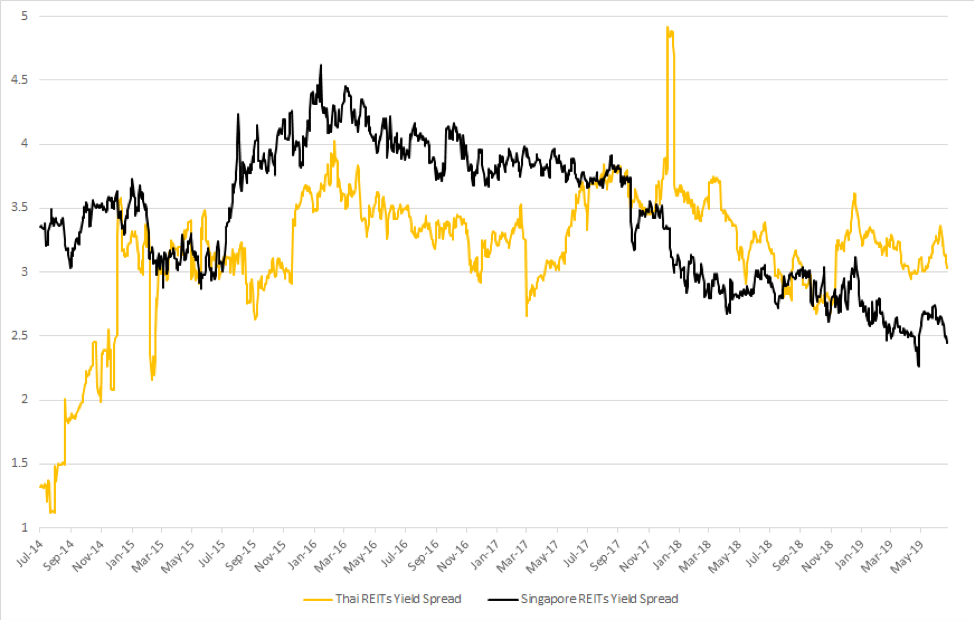

รูปที่ 12 Thai & Singapore REITs & Property Fund Yield Spread l Source : Bloomberg

มุมมองการขยายตัวของเศรษฐกิจโลกยังคงชะลอตัว ท่าทีธนาคารกลางในเชิงผ่อนคลาย ส่งผลให้การลงทุนในช่วงครึ่งปีหลังจะอยู่ภายใต้มุมมองการปรับลดอัตราดอกเบี้ยจะส่งผลดีต่อกองทุนอสังหาฯ และ REITs

ในส่วนของ REITs ในไทยยังได้รับแรงหนุนจาก Sector ค้าปลีกและสำนักงาน ที่ยังมีแนวโน้มการเติบโตพร้อมกับอัตราการปันผลที่น่าสนใจในสภาพเศรษฐกิจปัจจุบัน สำหรับ Sector ค้าปลีก คาดการณ์ว่า Supply ที่เป็นห้างสรรพสินค้าขนาดใหญ่จะน้อยลงอย่างมากในอนาคต ขณะที่พฤติกรรมในชีวิตประจำวันของประชากรไทยยังเอื้อต่อ Sector ค้าปลีก เช่น การพักผ่อนรับประทานอาหารในห้างสรรพสินค้าช่วงวันหยุดสุดสัปดาห์

ในส่วน Sector สำนักงานมีคาดการณ์ว่า Supply ในระยะสองปีต่อจากนี้จะมีอย่างจำกัด เช่นเดียวกับความต้องการเช่าที่ยังเพิ่มขึ้น ส่งผลให้อัตราพื้นที่ว่างของสำนักงานให้เช่า (Vacancy rate) ลดลงอย่างต่อเนื่อง นอกจากนี้ค่าเช่าสำนักงานยังปรับเพิ่มขึ้นสูงกว่าอัตราเงินเฟ้อด้วยอัตรา 3.1% (YoY) สำหรับสำนักงาน Grade A CBD

ขณะเดียวกันเมื่อพิจารณาส่วนต่างระหว่างอัตราเงินปันผลและอัตราผลตอบแทนพันธบัตรรัฐบาลไทยอายุ 10 ปี อยู่ที่ค่าเฉลี่ยย้อนหลัง 5 ปี อยู่ที่ระดับ 3% ส่วนตัวเลขดังกล่าวของ REITs สิงคโปร์ ลดลงมาที่ระดับต่ำที่สุดของค่าเฉลี่ยย้อนหลัง 5 ปี สะท้อนความน่าสนใจที่ลดลงเมื่อเทียบกับความเสี่ยงของสินทรัพย์ประเภท REITs (Risk Premium)

ราคาตราสารหนี้สะท้อนความคาดหวังการลดดอกเบี้ย

รูปที่ 13 อัตราดอกเบี้ยนโยบายสหรัฐฯ และอัตราผลตอบแทนพันธบัตรสหรัฐฯ อายุ 10 ปี l Source : Bloomberg

นับตั้งแต่ต้นปี ตราสารหนี้ Investment Grade และพันธบัตรรัฐบาลสหรัฐฯ อายุ 3 ปีขึ้นไป ปรับตัวขึ้นมากกว่า 8% ขณะที่ตราสารหนี้กลุ่ม High Yield ให้อัตราผลตอบแทนโดยเฉลี่ยที่ 7% ซึ่งเป็นผลมาจากแรงซื้อในตราสารหนี้กลุ่ม High Yield นับตั้งแต่ช่วงต้นปี จากความคาดหวังการปรับลดอัตราดอกเบี้ยนโยบายของธนาคารกลาง ส่งผลให้อัตราผลตอบแทนพันธบัตรรัฐบาลสหรัฐฯ อายุ 10 ปี ปรับตัวลดลงอย่างต่อเนื่องสู่ระดับใกล้เคียง 2% สะท้อนความคาดหวังการปรับลดอัตราดอกเบี้ยระดับหนึ่งแล้ว

FINNOMENA Investment Team แนะนำติดตามการตอบสนองของตลาดต่อแนวโน้มการปรับลดอัตราดอกเบี้ยอย่างใกล้ชิด เพิ่มความระมัดระวังต่อการปรับตัวลงของราคาตราสารหนี้ที่อาจเกิดขึ้นหากเศรษฐกิจมีแนวโน้มขยายตัวทำให้อาจไม่มีการปรับลดดอกเบี้ยตามที่คาดไว้

ท่ามกลางความผันผวน Fund Flow ยังหนุนหุ้นไทย

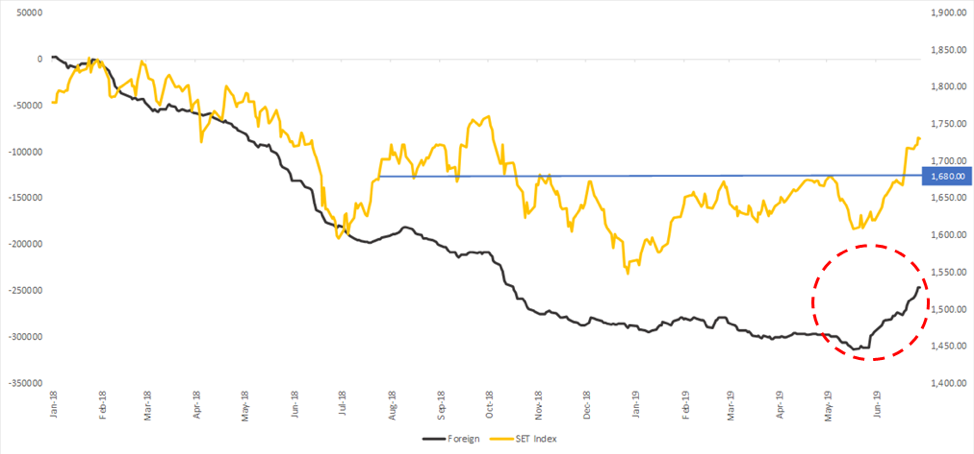

รูปที่ 14 Fund Flow ไหลเข้าหุ้นไทยหนุนดัชนีปรับตัวขึ้น l Source : Bloomberg

ตลอดต้นปีที่ผ่านเศรษฐกิจไทยเผชิญแรงกดดันจากปัจจัยภายนอกประเทศ ฉุดการส่งออกหดตัว นำโดยกลุ่มสินค้าอิเล็กทรอนิกส์และแผงวงจรไฟฟ้า ประกอบกับภาคการท่องเที่ยวชะลอตัวหลังกลุ่มนักท่องเที่ยวลดลง แต่การเบิกจ่ายภาครัฐในงบประมาณปี 2562 และการบริโภคในประเทศยังคงเป็นปัจจัยหนุนเศรษฐกิจไทยไตรมาสแรกให้ขยายตัว 2.8% ลดลงจากไตรมาสก่อนหน้า

ที่ประชุม กนง. ปรับลดประมาณการเศรษฐกิจไทยประจำปี 2562 เหลือ 3.3% จาก 3.8% สะท้อนความจำเป็นของมาตรการกระตุ้นเศรษฐกิจ ด้านนายสมคิด จาตุศรีพิทักษ์ รองนายกฯ ด้านเศรษฐกิจ ให้ความเห็นว่าอัตราดอกเบี้ยนโยบายไทยมีแนวโน้มปรับลดลงในช่วงครึ่งปีหลัง

ส่วนตลาดหุ้นไทย (SET) ยังได้รับแรงหนุนทั้งการเพิ่มน้ำหนักของ MSCI Emerging market และเม็ดเงินจากต่างชาติ (Fund Flow) ประกอบกับการเกินดุลบัญชีเดินสะพัด และอัตราเงินเฟ้อที่ต่ำ ส่งให้ค่าเงินบาทมีความเป็น Safe Haven ทำให้มีเงินลงทุนจากต่างชาติไหลเข้าตลาดหุ้นไทยครึ่งปีแรกสุทธิกว่า 40,000 ล้านบาท และตราสารหนี้ไทยสุทธิที่ 125,000 ล้านบาท

ด้วยปัจจัยเชิง MomentumFINNOMENA Investment Team แนะนำเพิ่มน้ำหนักการลงทุนในกองทุนหุ้นไทยอีก 10% ของพอร์ตลงทุน ตามทิศทาง fund flow และสัญญาณ bullish ในทางเทคนิคหลังปรับตัวขึ้นยืนเหนือ 1,680 จุดได้เป็นแรงหนุนให้นักลงทุนที่รอจังหวะกลับเข้ามาลงทุนในหุ้นไทยอีกครั้ง

โดยสรุป FINNOMENA Investment Team มีมุมมองว่า ครึ่งปีหลัง 2019 เศรษฐกิจสหรัฐฯ และเศรษฐกิจโลกจะขยายตัวในอัตราที่น้อยลง (Economic soft landing) เนื่องจากท่าทีประนีประนอมของสงครามการค้าระหว่างจีนและสหรัฐฯ ที่ยังไม่ยุติ ส่งผลให้ตลาดการลงทุนโดยรวมยังคงมีความผันผวน แต่ยังมีโอกาสปรับตัวขึ้นจากความคาดหวังการกระตุ้นเศรษฐกิจจากธนาคารกลางหลักๆของโลก FINNOMENA Investment Team ยังคงยึดมั่นการกระจายลงทุนขั้นสูงสุด ควบคู่ไปกับการลงทุนแบบ Selective Play เพื่อสร้างผลตอบแทนสูงสุด ในช่วงที่ตลาดผันผวน

โดยพอร์ตการลงทุนแนะนำของ FINNOMENA ในแต่ละ Model มีดังนี้

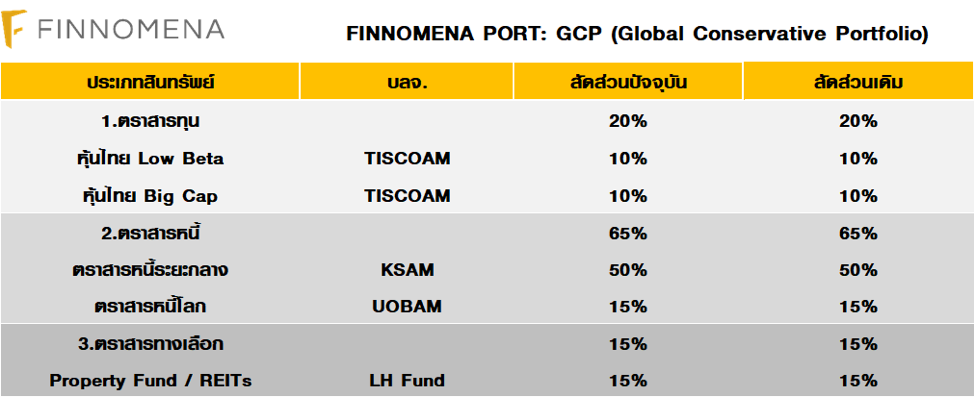

Global Conservative Portfolio (GCP) – [เงินลงทุนขั้นต่ำ 3,000,000 บาท]

พอร์ตเพื่อเป้าหมายชนะเงินฝาก และชนะเงินเฟ้อ เป้าหมายระยะยาว 3 – 5% ต่อปี (ไม่ใช่การการันตี)

คำแนะนำประจำเดือนกรกฎาคม 2562: แนะนำคงสัดส่วนการลงทุนต่อเนื่องจากเดือนมิถุนายน จากการกระจายการลงทุนในตราสารหนี้ 65% และกองทุนรวมกลุ่มอสังหาริมทรัพย์ 15% ซึ่งช่วยลดความผันผวนพร้อมรับโอกาสสร้างผลตอบแทนในอนาคตแล้ว

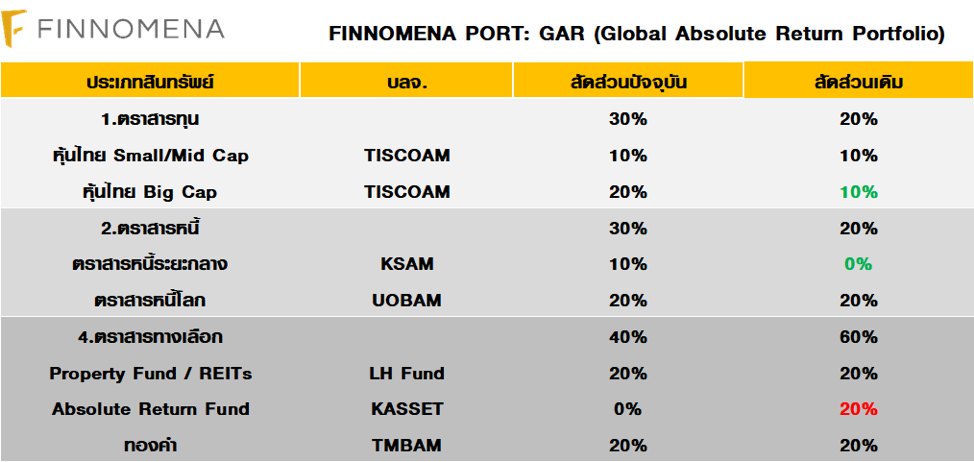

Global Absolute Return (GAR) – [เงินลงทุนขั้นต่ำ 3,000,000 บาท]

กระจายเงินลงทุนในหลายสินทรัพย์เพื่อสะสมมูลค่าเงินลงทุนบนเป้าหมายผลตอบแทน 8% ต่อปี หรือ 2 เท่าตัวใน 10 ปี (ไม่ใช่การการันตี) และพยายามปกป้องความเสี่ยงในตลาดขาลงในปีที่ปัจจัยพื้นฐานไม่ดี

และ

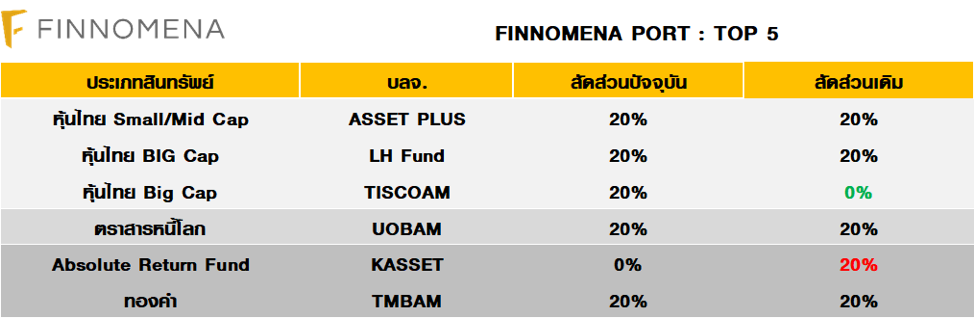

TOP5 Portfolio – [เงินลงทุนขั้นต่ำ 3,000,000 บาท]

การจัดพอร์ตแบบ Global Equity Allocation ที่จะลงทุนในกองทุนรวมไปเกิน 5 กองทุน เน้นการลงทุนเชิงรุก มีความถี่ในการปรับพอร์ตสูง และมีนโยบายการตัดขาดทุนที่เข้มข้น เป็นระบบ ตั้งเป้าหมายผลตอบแทนเฉลี่ยประมาณ 10-15% ต่อปี หรือ 4 เท่าตัวใน 10 ปี (ไม่ใช่การการันตี)

คำแนะนำประจำเดือนกรกฏาคม 2562 : แนะนำคงสัดส่วนการลงทุนเดิมเช่นเดียวกับเดือนมิถุนายน ที่มีคำแนะนำเพิ่มสัดส่วนการลงทุนในกองทุนหุ้นไทย ในช่วงกลางเดือนที่ผ่านมา ขณะที่สัดส่วนของตราสารหนี้และสินทรัพย์ทางเลือก ยังสามารถสร้างผลตอบแทนพร้อมกับลดความผันผวนของพอร์ตการลงทุนโดยรวมได้ โดยที่ FINNOMENA Investment Team จะยังติดตามสถานการณ์อย่างใกล้ชิด เพื่อปรับพอร์ตการลงทุนให้เหมาะสมกับสถานการณ์อยู่เสมอ

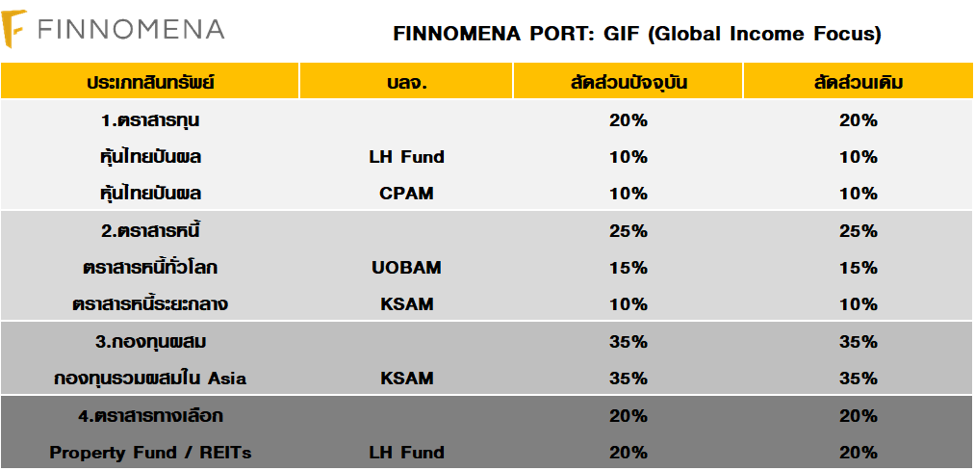

Global Income Focus (GIF) – [เงินลงทุนขั้นต่ำ 5,000,000 บาท]

พอร์ตการลงทุนในสินทรัพย์ที่สามารถจ่ายผลตอบแทนในรูปแบบปันผลได้อย่างสม่ำเสมอ เป้าหมายผลตอบแทน 6-7% ต่อปี และจ่ายกระแสเงินสดเป็นรายเดือน (Passive Income) ในอัตราผลตอบแทนเฉลี่ย 4-5% ต่อปี (ไม่ใช่การการันตี)

คำแนะนำประจำเดือนกรกฏาคม 2562 : แนะนำคงสัดส่วนการลงทุนต่อเนื่อง จากความสามารถในการจ่ายกระแสเงินสดเฉลี่ยได้ตามเป้าหมายที่มากกว่า 4.00% ภายใต้ความผันผวนระดับต่ำ จากการกระจายการลงทุนในสินทรัพย์ปลอดภัยและกองทุนรวมอสังหาริมทรัพย์ ไปพร้อมๆกับกองทุนผสมที่มีการปรับสัดส่วนการลงทุนให้เหมาะสมกับสถานการณ์อยู่เสมอ

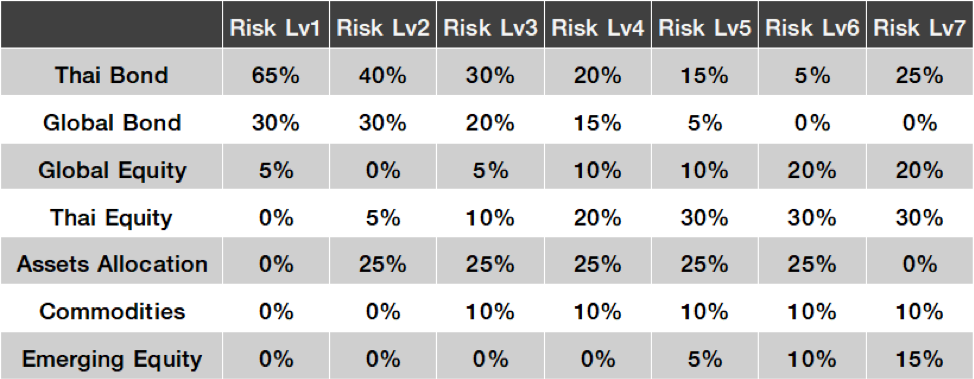

GOAL Portfolio – [เงินลงทุนขั้นต่ำ 20,000 บาท เงินลงทุนต่อเดือนขั้นต่ำ (DCA) : 5,000 บาท]

ลงทุนเพื่อเป้าเก็บเงินก้อนหรือเป้าเกษียณ เหมาะสำหรับนักลงทุนที่มีการวางเป้าหมายการลงทุน และ จัดพอร์ตตามวัตถุประสงค์ ตั้งใจสร้างวินัยการออม และทยอยลงทุนสะสมเป็นรายเดือน

คำแนะนำประจำเดือนกรกฏาคม 2562 : แนะนำคงสัดส่วนการลงทุน ในแง่จังหวะการลงทุน (Market Timing) สามารถเข้าลงทุนได้เลย เนื่องจากมีการควบคุมความผันผวนของพอร์ตการลงทุนโดยรวม 2 วิธีการด้วยกันคือ กระจายลงทุนในหลากหลายสินทรัพย์และกระจายการลงทุนด้วยการ DCA

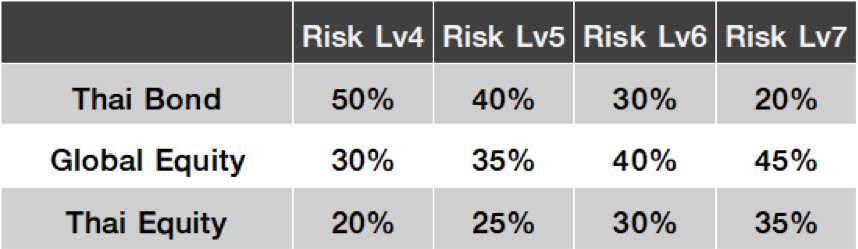

1st Million Portfolio – [เงินลงทุนขั้นต่ำ 5,000 บาท เงินลงทุนต่อเดือน (DCA) : 2,500 บาทขึ้นไป]

พอร์ตการลงทุนสำหรับผู้ที่ตั้งใจจะสร้าง 1 ล้านบาทแรก ในชีวิตเหมาะสำหรับนักลงทุนมือใหม่ เพิ่งเริ่มต้นลงทุน มีความตั้งใจในการสร้างวินัยการลงทุน และทยอยลงทุนสะสมเป็นรายเดือน

คำแนะนำประจำเดือนมกราคม 2562 : แนะนำคงสัดส่วนการลงทุนต่อเนื่องจากเดือนธันวาคม ในแง่จังหวะการลงทุน (Market Timing) สามารถเข้าลงทุนได้เลย เนื่องจากมีการควบคุมความผันผวนของพอร์ตการลงทุนโดยรวม 2 วิธีการด้วยกันคือ กระจายลงทุนในหลากหลายสินทรัพย์และกระจายการลงทุนด้วยการ DCA

FINNOMENA Investment Team

|

โปรดทราบ สำหรับลูกค้าฟินโนมีนาที่ลงทุนใน FINNOMENA PORT และได้รับบทความนี้ แต่ยังไม่ได้รับอีเมลและ/หรือ Notification ในการแจ้งสัดส่วนเงินในการเข้าลงทุน อาจเกิดจาก 1) ท่านอยู่ระหว่างการทำรายการซื้อขายกองทุน ซึ่งทางฟินโนมีนาจะแจ้งเตือนอีกครั้งภายใน 1 สัปดาห์หลังจากการทำรายการซื้อขายเสร็จสิ้น หมายเหตุ หากท่านไม่ประสงค์ที่จะรอรับการแจ้งเตือน ท่านสามารถดูรายละเอียดของพอร์ตการลงทุนที่แนะนำผ่านทางเว็บไซต์และแอปพลิเคชั่นของฟินโนมีนาพร้อมปรับพอร์ตเข้าลงทุนได้ทันที สอบถามข้อมูลเพิ่มเติมได้ที่ LINE ID: @finnomenaport |

คำเตือน

ผู้ลงทุนควรศึกษาข้อมูลสำคัญของกองทุนโดยเฉพาะนโยบายกองทุน ความเสี่ยง และผลการดำเนินงานของกองทุน โดยสามารถขอข้อมูลจากผู้แนะนำก่อนตัดสินใจลงทุน | ผลการดำเนินงานในอดีต / ผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต| ผู้ลงทุนอาจมีความเสี่ยงจากอัตราแลกเปลี่ยน เนื่องจากการป้องกันความเสี่ยงขึ้นอยู่กับดุลพินิจของผู้จัดการกองทุน

.jpg)