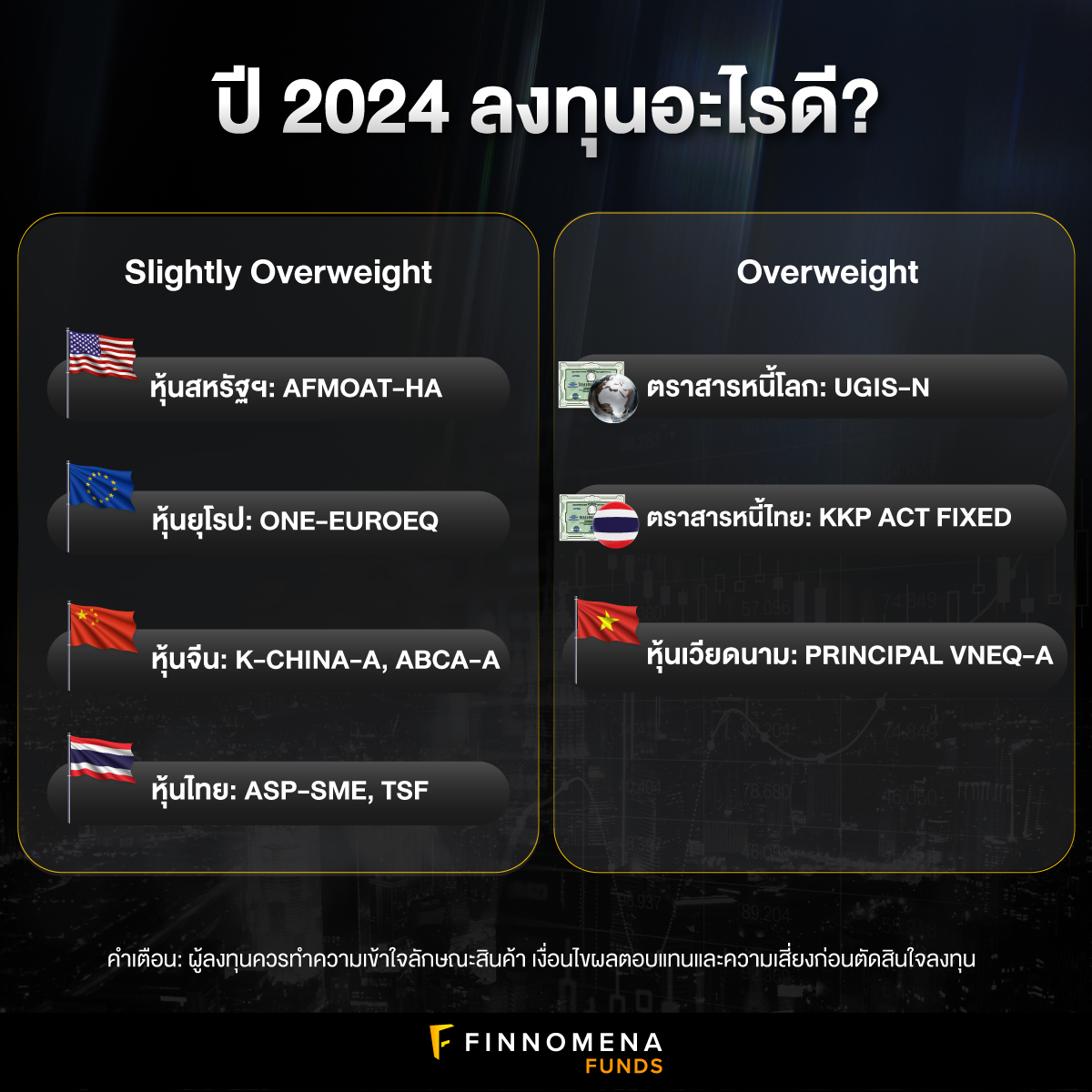

Executive Summary: A Year of Two Halves

Theme 1 – 1H24 Disinflation Boost

เงินเฟ้อที่กำลังเข้าสู่ขาลงชัดเจน (disinflation) หนุนให้สินทรัพย์ต่าง ๆ มีโอกาสที่จะปรับตัวได้ดีมากขึ้น ส่งผลให้ตลาดตอบรับด้วยมุมมองเชิงบวก โดยตลาดคาดการณ์ว่าธนาคารกลางสหรัฐฯ (Fed) จะปรับลดอัตราดอกเบี้ยนโยบายในปี 2024 เช่นเดียวกับธนาคารกลางยุโรป (ECB) จากแนวโน้มเศรษฐกิจที่ชะลอตัวลง หลังดำเนินนโยบายการเงินแบบเข้มงวดมายาวนานกว่า 20 เดือน หนุนให้สินทรัพย์ต่างๆ มีโอกาสที่จะปรับตัวขึ้นได้โดยเฉพาะสินทรัพย์เสี่ยง

ในช่วงครึ่งปีแรก FINNOMENA FUNDS Investment Team จึงแนะนำลงทุนหุ้นสหรัฐฯ โดยเฉพาะกลุ่ม laggard, หุ้นยุโรป และหุ้นตลาดเกิดใหม่ เพื่อรับโอกาสสร้างผลตอบแทนที่ดีหลังแรงกดดันจากเงินเฟ้อและดอกเบี้ยผ่อนคลาย ท่ามกลางเศรษฐกิจที่ยังชะลอตัวน้อยกว่าคาด

Theme 2 – 2H24 Stay Nimble

เรายังมีความเห็นว่าเศรษฐกิจสหรัฐฯ จะชะลอตัวแบบ Soft Landing จากข้อมูลปัจจุบันตัวเลขเงินออมส่วนเกิน และตลาดแรงงานยังอยู่ในจุดที่ดีมาก แตกต่างจากวิกฤตในปี 2000 หรือ 2008 อย่างไรก็ดี ในครึ่งหลังของปี 2024 เศรษฐกิจสหรัฐฯ จะมีความเสี่ยงเพิ่มมากขึ้นจาก

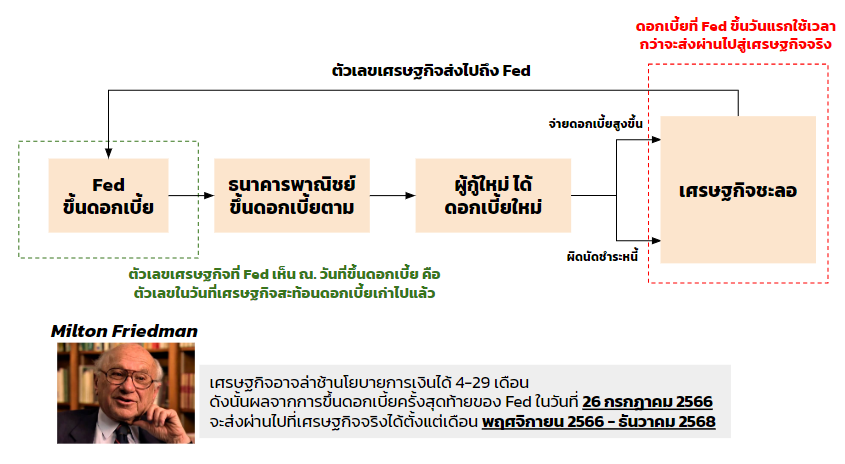

- ผลกระทบจากนโยบายการเงินที่ล่าช้า มีโอกาสถูกส่งผ่านมายังเศรษฐกิจจริงมากขึ้นๆ ทำให้ในครึ่งปีหลังเศรษฐกิจมีโอกาสชะลอตัวลงมากกว่าครึ่งปีแรก ซึ่งสอดคล้องกับทฤษฎี Long and Variable Lag ของ Milton Friedman ที่ระบุว่าผลกระทบของนโยบายการเงินต่อเศรษฐกิจอาจล่าช้าได้ 4 – 29 เดือน ดังนั้นผลจากการขึ้นดอกเบี้ยครั้งสุดท้ายของ Fed ในวันที่ 26 กรกฏาคม 2566 จะส่งผ่านไปที่เศรษฐกิจจริงได้ตั้งแต่เดือน พฤศจิกายน 2566 – ธันวาคม 2568

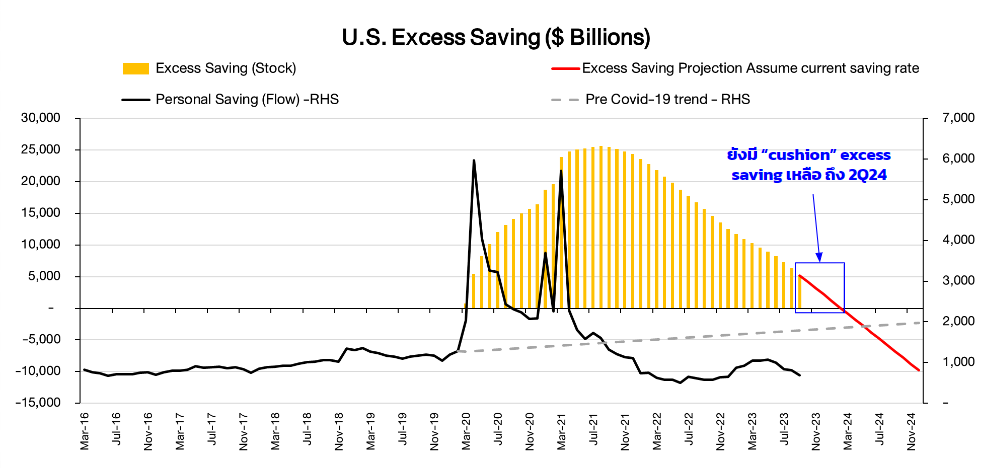

- จำนวนเงินออมส่วนเกินที่ได้มากจากช่วงโควิด (excess saving) ของผู้บริโภคที่กำลังทยอยลดลง

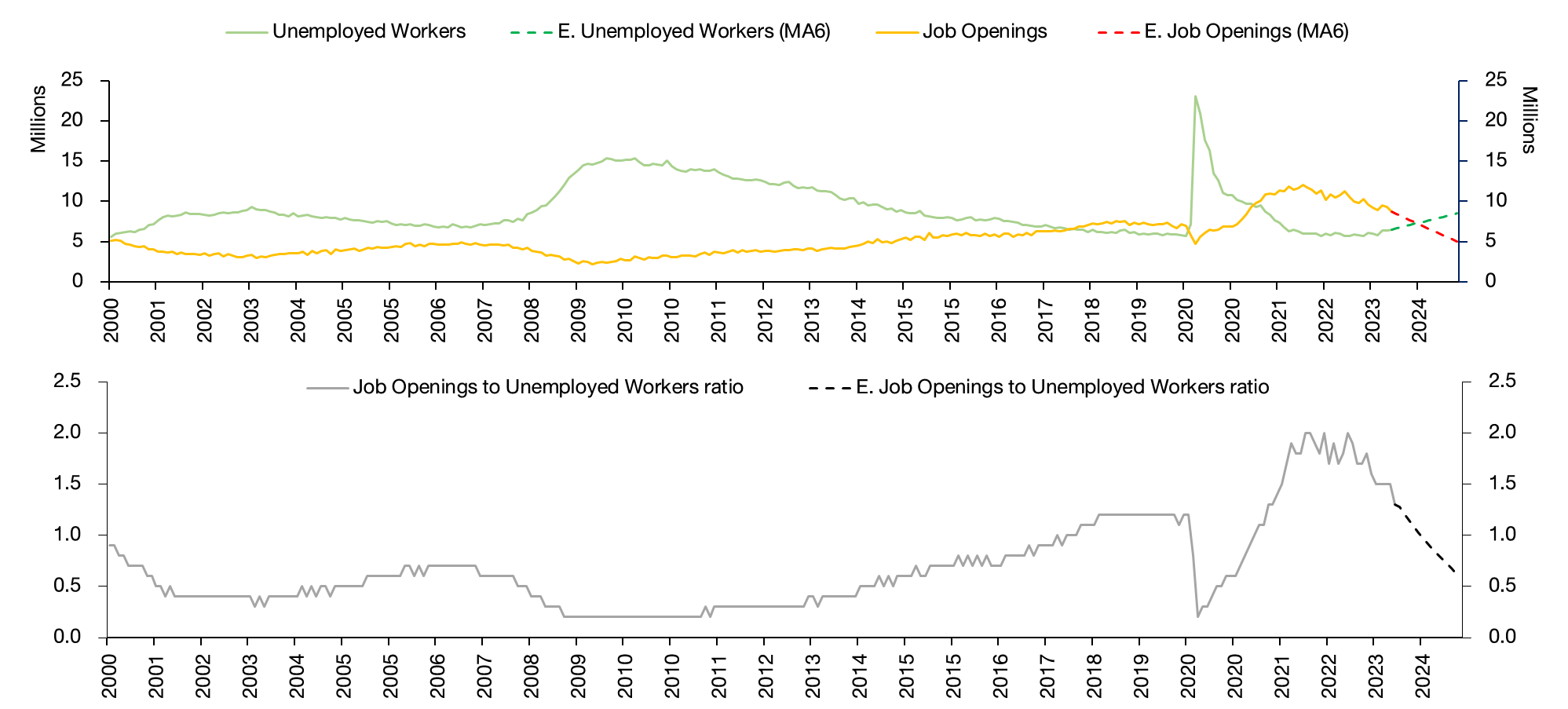

- ตำแหน่งงานเปิดใหม่มีแนวโน้มปรับตัวลดลง สวนทางกับจำนวนคนว่างงานที่มีแนวโน้มสูงขึ้น จะส่งผลให้แรงงานหางานยากขึ้น

ดังนั้นในช่วงครึ่งปีหลัง FINNOMENA FUNDS Investment Team จึงแนะนำเพิ่มน้ำหนักการลงทุนในทองคำ สกุลเงินดอลลาร์ และตราสารหนี้ High-Grade หรือ พันธบัตรรัฐบาลเข้าสู่พอร์ตการลงทุน เพื่อลดความผันผวนที่อาจเกิดขึ้น และกระจายความเสี่ยงพอร์ตการลงทุนมากขึ้น

Theme 3 – A Once-in-a-Decade Opportunity

อย่างไรก็ตาม การปรับขึ้นอัตราดอกเบี้ยสูงที่สุดในรอบ 20 ปีนั้น มิได้สร้างแต่แรงกดดันต่อภาวะการลงทุนและเศรษฐกิจเท่านั้น แต่การปรับขึ้นอัตราดอกเบี้ยดังกล่าว ยังสร้างโอกาสการลงทุนในตราสารหนี้ให้เกิดขึ้นพร้อมกัน ด้วยอัตราดอกเบี้ยที่สูงที่สุดในรอบ 2 ทศวรรษ ส่งผลให้ตราสารหนี้ทั้ง Public และ Private มีอัตราผลตอบแทนที่สูง ทำให้ตราสารหนี้มีความน่าสนใจลงทุน

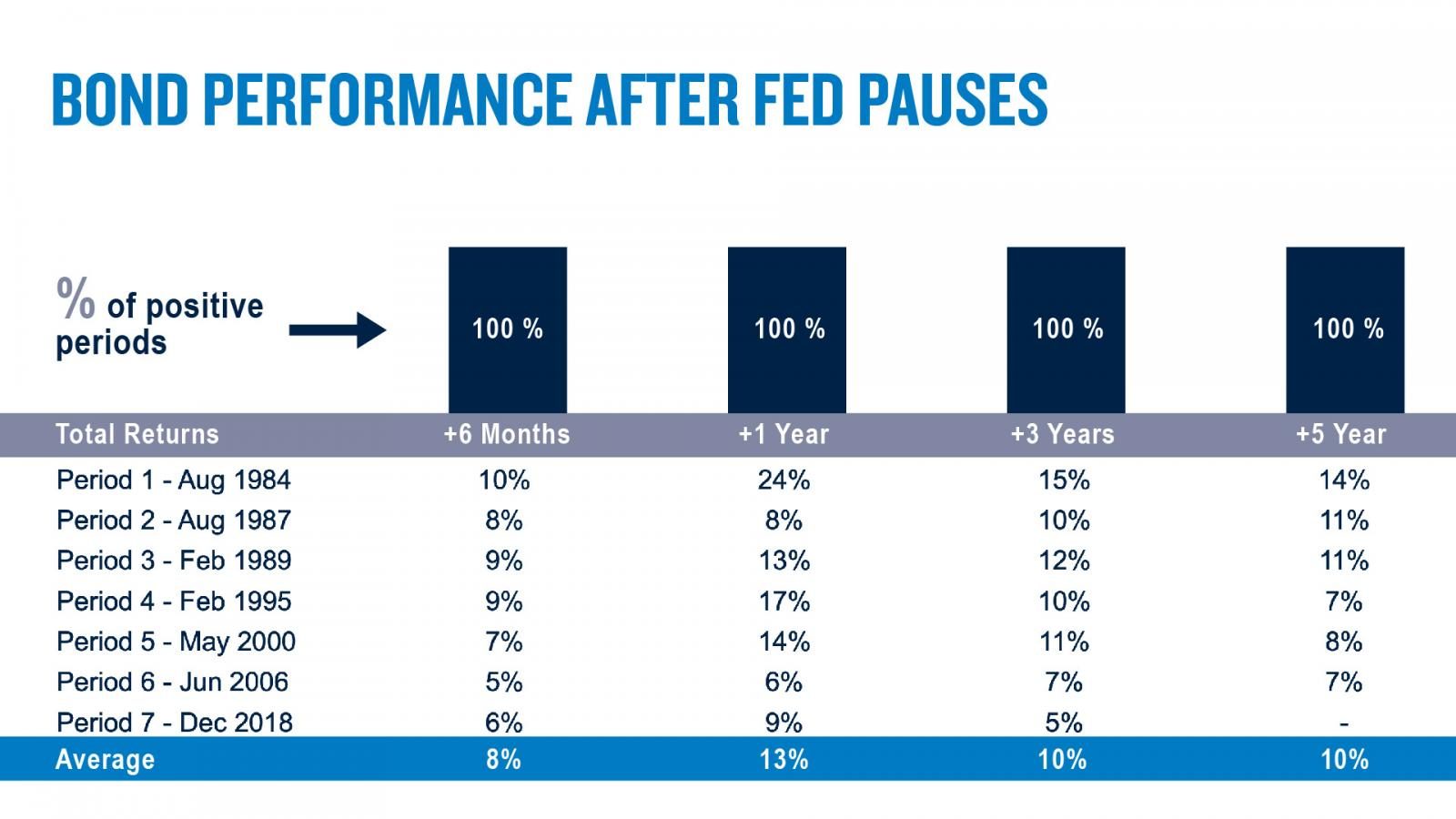

โดยเฉพาะอย่างยิ่งเมื่อพิจารณาโอกาสการปรับลดอัตราดอกเบี้ยในอนาคตที่อาจเกิดขึ้น หนุนให้ตราสารหนี้ที่ลงทุนนั้นมีโอกาสที่จะสร้างผลตอบแทนส่วนเพิ่มจากราคา (capital gain) ได้อีกทาง ซึ่งจะส่งผลให้ผลตอบแทนรวม (total return) ของตราสารหนี้สูงขึ้นตามลำดับ ซึ่งสอดคล้องกับสถิติที่ระบุว่าเมื่อธนาคารกลางสหรัฐฯ ยุติการปรับขึ้นอัตราดอกเบี้ย ตราสารหนี้มักให้อัตราผลตอบแทนโดยรวมเป็นบวกเสมอทั้งในกรอบเวลา 1, 3 และ 5 ปี

FINNOMENA FUNDS Investment Team จึงแนะนำลงทุนในตราสารหนี้ได้ ทั้งในกลุ่มตราสารหนี้ทั่วโลก, ตราสารหนี้ High-Grade และ Private Credit เพื่อรับผลตอบแทนทั้งจาก Yield ที่สูง และ Capital Gain ที่อาจเกิดขึ้นตลอดปี 2024

เจาะมุมมองลงทุนครึ่งปีแรก Theme 1 – 1H24 Disinflation Boost

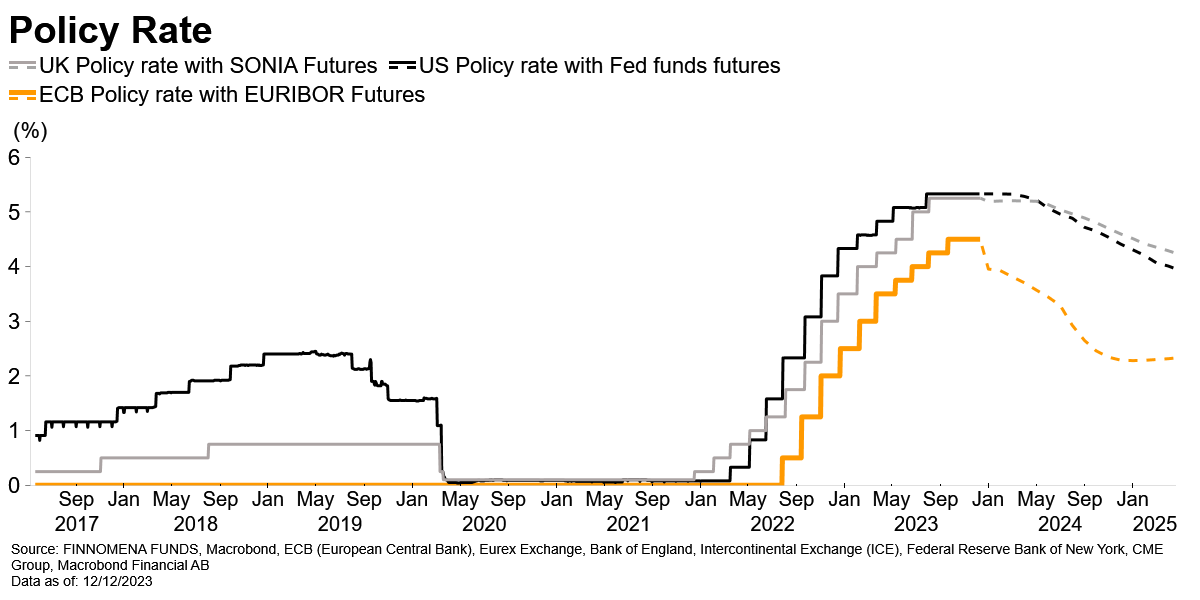

รูปที่ 1: อัตราดอกเบี้ยนโยบายของธนาคารหลัก

Source: FINNOMENA FUNDS, Macrobond as of 12/12/2023

ในธีมที่ 1 Disinflation Boost ในครึ่งปีแรกเรามองเห็นโอกาสในการลงทุนในสินทรัพย์เสี่ยง จากปัจจัยสนันสนุนด้านเงินเฟ้อที่ลดลง โดยเรามองว่าเงินเฟ้อที่ลดลงจะเป็นแรงผลักดันให้ตลาดปรับตัวขึ้นได้จากความคาดหวังว่าธนาคารกลางจะปรับลดอัตราดอกเบี้ยนโยบายเร็วกว่าที่คาด ซึ่งปัจจัยดังกล่าวสะท้อนผ่านตลาด Future ว่าทั้ง Fed จะปรับลดอัตราดอกเบี้ยนโยบายครั้งแรกในช่วงเดือน มีนาคม 2024 ถึง เมษายน 2024 และ ECB จะปรับลดอัตราดอกเบี้ยนโยบายครั้งแรกในช่วงเดือน มกราคม 2024 ความคาดหวังดังกล่าวมีโอกาสเป็นแรงส่งให้ตลาดปรับตัวขึ้นได้ในอนาคต หรืออยู่ในโหมด Risk-on ต่อไปในช่วงครึ่งปีแรก

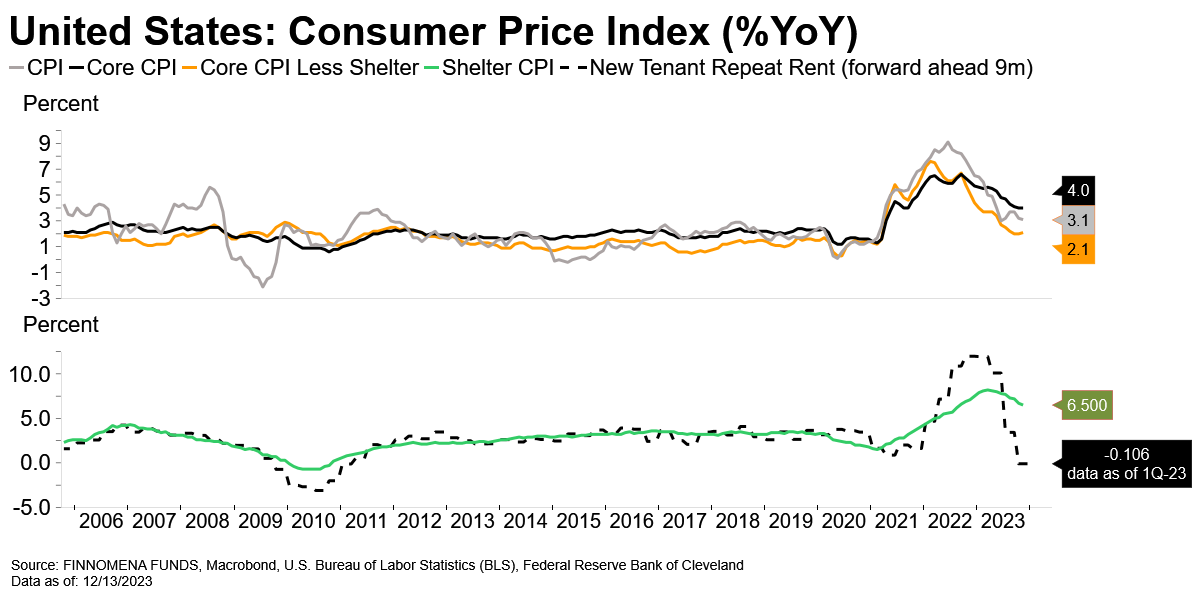

รูปที่ 2: เงินเฟ้อสหรัฐ และค่าเช่าของผู้เช่ารายใหม่

Source: FINNOMENA FUNDS, Macrobond as of 12/12/2023

โดยในครึ่งปีแรกประเด็นใหญ่ที่จะสนันสนุนให้ตลาดปรับตัวขึ้นได้ คือ เรื่อง เงินเฟ้อสหรัฐฯ ที่มีทิศทางชะลอตัวลงอย่างชัดเจน โดยเฉพาะเงินเฟ้อค่าเช่าที่อยู่อาศัย (Shelter CPI) ที่กำลังปรับตัวลง สะท้อนจากการเติบโตของค่าเช่าของผู้เช่ารายใหม่ (New Tenant Repeat Rent) ซึ่งชี้นำเงินเฟ้อค่าเช่าประมาณ 9 เดือน ล่าสุดปรับตัวลงอยู่ในระดับก่อนโควิด-19 แล้ว เพราะฉะนั้นหากเงินเฟ้อค่าเช่าที่ปรับตัวลดลงสะท้อนเข้าไปใน Core CPI หรือ Headline CPI ในอนาคตจะเป็นเหตุผลให้ Core CPI หรือ Headline CPI ปรับตัวลดลงได้ในอนาคต

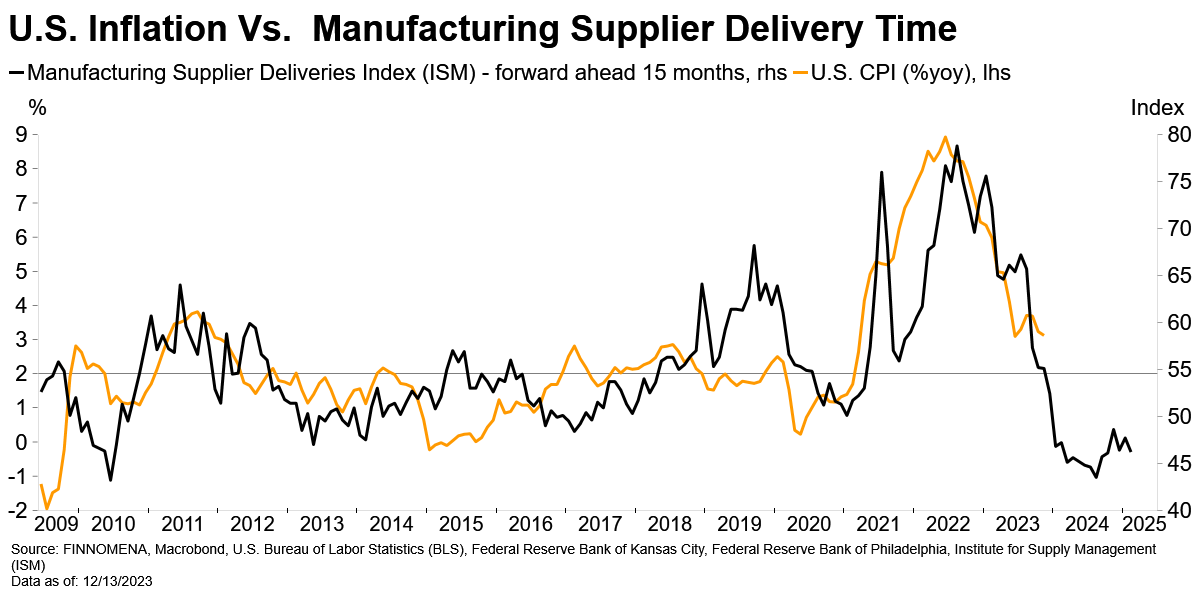

รูปที่ 3: เงินเฟ้อสหรัฐฯ และดัชนี Manufacturing Supplier Deliveries

Source: FINNOMENA FUNDS, Macrobond as of 12/12/2023

อีกปัจจัยที่สะท้อนว่าเงินเฟ้อสหรัฐฯ ที่มีทิศทางชะลอตัวลงอย่างชัดเจน คือเรื่องเงินเฟ้อที่เกิดขึ้นจากภาคการผลิต และปัญหาห่วงโซ่อุปทาน โดยหากดูผ่านดัชนี Manufacturing Supplier Delivery Index จะเห็นได้ว่าที่ดัชนีต่ำกว่า 50 แปลว่า การส่งสินค้าทำได้รวดเร็วขึ้นเมื่อเปรียบเทียบกับเดือนที่ผ่านมา สะท้อนว่าผลกระทบจากการ Lockdown หรือการขาดแคลนชิป หรือสงครามที่ทำให้ เกิดปัญหาห่วงโซ่อุปทานในอดีตได้คลี่คลายลงแล้ว มากไปกว่านั้น ดัชนีดังกล่าวยังเป็นดัชนีชี้นำ CPI Inflation ใน 15 เดือนข้างหน้า เพราะฉะนั้นเงินเฟ้อในอนาคตจึงมีโอกาสปรับตัวลงเพิ่มเติมจากทั้งประเด็นราคาค่าเช่าบ้านที่ลดลง และปัญหาห่วงโซ่อุปทานที่คลี่คลาย

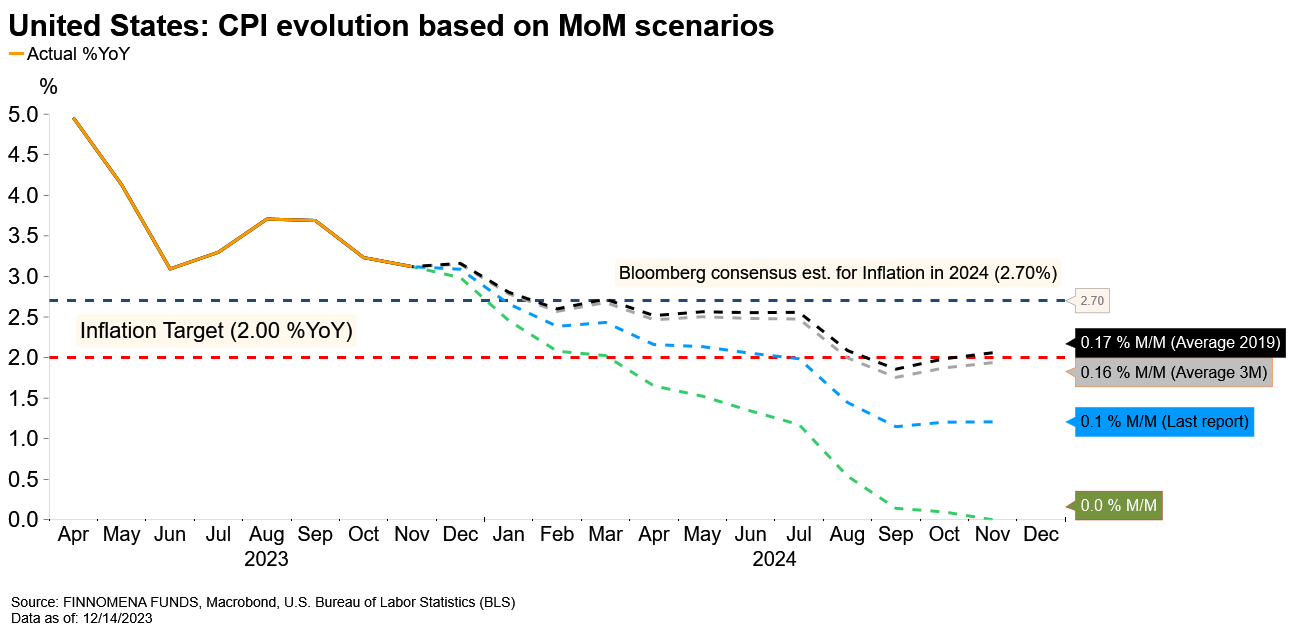

รูปที่ 4: คาดการณ์แนวโน้มเงินเฟ้อสหรัฐฯ

Source: FINNOMENA FUNDS, Macrobond as of 12/12/2023

เพื่อฉายภาพให้เห็นถึงสภาวะ Disinflation ที่ชัดเจนมากขึ้นในปี 2024 เราได้ทำการคาดการณ์เงินเฟ้อบนสมมติฐานว่า แนวโน้มเงินเฟ้อ (MoM) ทรงตัวในระดับเดียวกันกับเดือน พฤศจิกายน 2023 ที่ 0.1%MoM เงินเฟ้อทั่วไปของสหรัฐฯ (YoY) จะชะลอลงสู่กรอบเป้าหมายของ Fed ที่ 2% ในช่วงกลางปี 2024 และหากแนวโน้มเงินเฟ้อ (MoM) เท่ากับค่าเฉลี่ยในปี 2019 ที่ 0.17%MoM เงินเฟ้อทั่วไป (YoY) จะแตะระดับ 2% ในช่วงครึ่งหลังของปี 2024

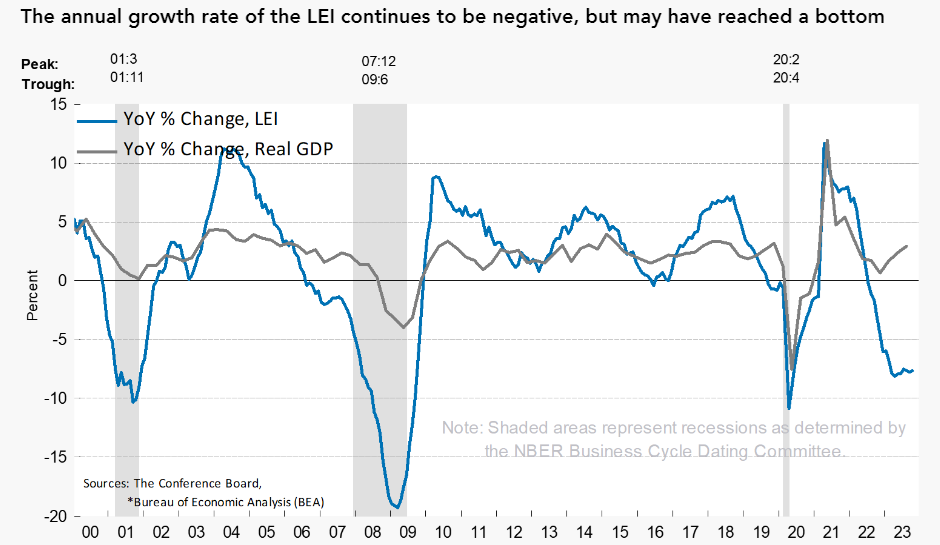

รูปที่ 5: ดัชนีชี้นำทางเศรษฐกิจสหรัฐฯ

Source: The Conference Board as of 12/12/2023

แนวโน้มเศรษฐกิจสหรัฐฯมีโอกาสการเกิด Soft Landing ชัดเจนมากขึ้น หลังจากดัชนีชี้นำทางเศรษฐกิจสหรัฐฯ (Conference Board Leading Economic Index) แม้อยู่ในแดนติดลบ (YoY) แต่เห็นสัญญาณการผ่านจุดต่ำสุดมาแล้วในช่วงต้นปี 2023

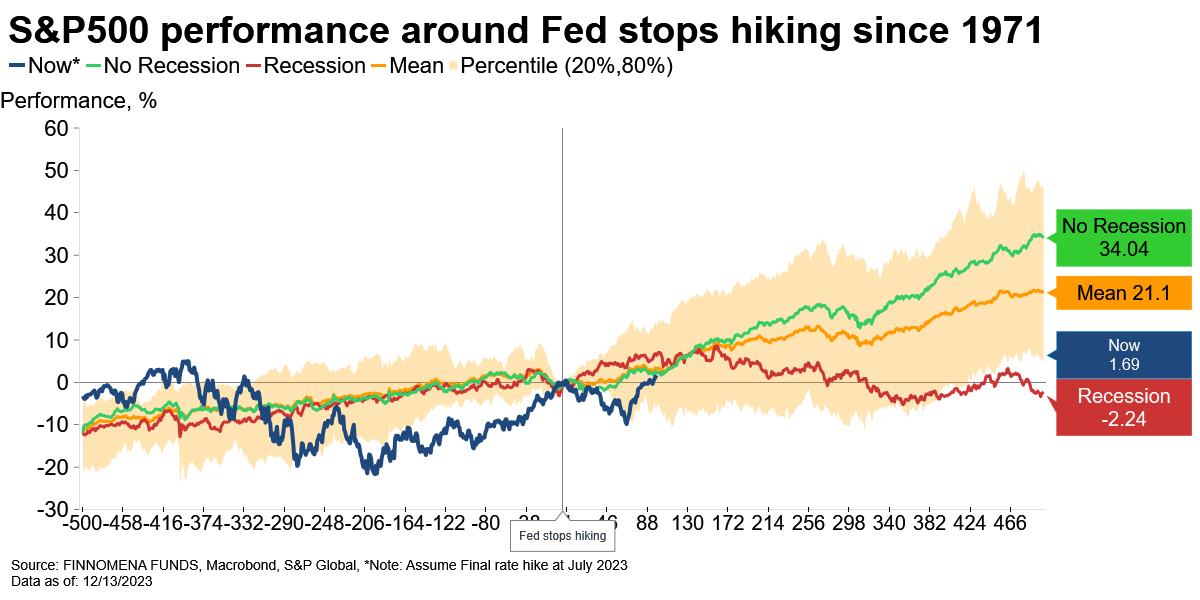

รูปที่ 6: Slice Analysis ของดัชนี S&P500 เมื่อ Fed หยุดขึ้นดอกเบี้ย

Source: FINNOMENA FUNDS, Macrobond as of 12/12/2023

ด้วยเงินเฟ้อที่ชะลอลง (Disinflation) จะสนับสนุนให้ Fed มีการส่งสัญญาณผ่อนคลายนโยบายการเงินมากขึ้น ซึ่งจะหนุนให้ราคาสินทรัพย์มีการปรับตัวเพิ่มขึ้นในครึ่งแรกของปี 2024 จากสถิติตั้งแต่ปี 1971 บ่งชี้ว่าหลัง Fed หยุดขึ้นดอกเบี้ยแล้ว ดัชนี S&P500 จะปรับตัวขึ้นได้ โดยเฉพาะอย่างยิ่งกรณีที่ไม่เกิด Recession ดัชนี S&P500 จะปรับตัวขึ้นได้ถึง 34% ภายใน 2 ปี

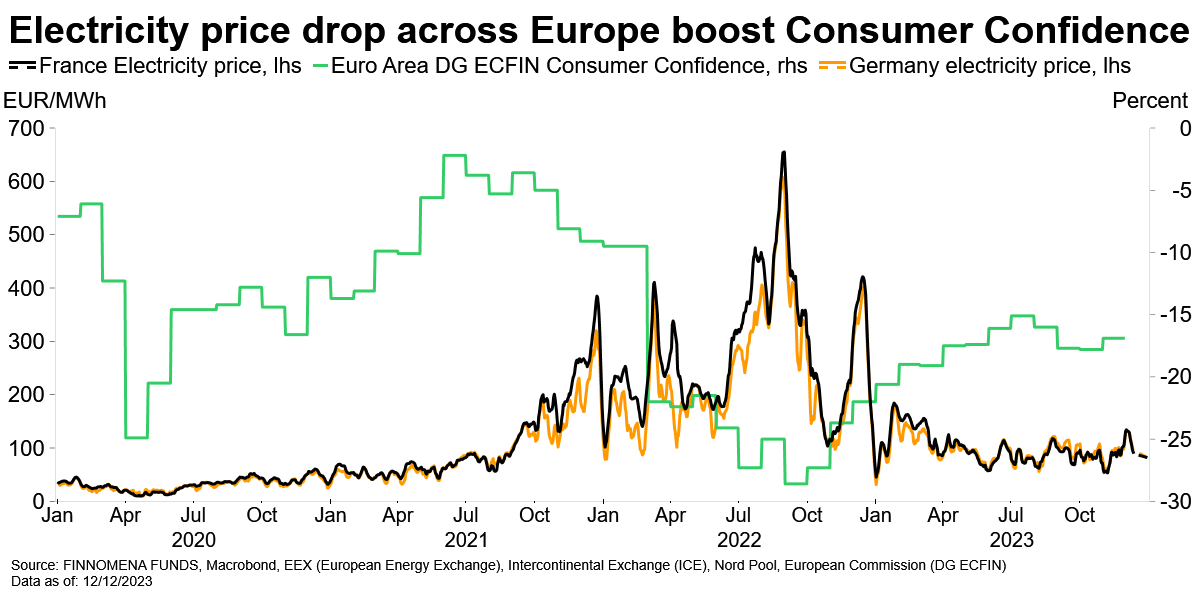

รูปที่ 7: ค่าไฟฟ้าในยุโรปและดัชนีความเชื่อมั่นผู้บริโภคยุโรป

Source: FINNOMENA FUNDS, Macrobond as of 12/12/2023

ในฝั่งยุโรป เงินเฟ้อมีทิศทางชะลอตัวลง (Disinflation) อย่างมากเช่นกัน โดยเฉพาะราคาพลังงานที่ปรับตัวลดลง ช่วยให้ค่าครองชีพ (อาทิ ค่าไฟฟ้า) ของภาคครัวเรือนต่ำลง ซึ่งหนุนให้กำลังซื้อและภาคการบริโภคของยุโรปฟื้นตัวได้ดีในปี 2024 สะท้อนจากความเชื่อมั่นของผู้บริโภคในยุโรปที่ได้มีการปรับตัวเพิ่มขึ้น ขณะที่ภาคการผลิตในยุโรปมีทิศทางที่อ่อนแอลงจะเป็นปัจจัยฉุดรั้งการเติบโตทางเศรษฐกิจให้ชะลอลง โดยเฉพาะภาคการผลิตในเยอรมนี ซึ่งได้รับผลกระทบจากอุปสงค์ในต่างประเทศที่อ่อนแอ และผลกระทบของความเข้มงวดทางการเงิน อย่างไรก็ดีการเติบโตทางเศรษฐกิจที่อ่อนแอและสภาวะ Disinflation จะเปิดโอกาสให้ธนาคารกลางยุโรป (ECB) ใช้นโยบายการเงินแบบผ่อนคลายได้เร็วกว่า Fed ซึ่งจะหนุนตลาดหุ้นยุโรปในช่วงครึ่งแรกของปี 2024

ดังนั้น ในช่วงครึ่งปีแรก FINNOMENA FUNDS Investment Team จึงแนะนำลงทุนหุ้นสหรัฐฯ โดยเฉพาะกลุ่ม laggard, หุ้นยุโรป และหุ้นตลาดเกิดใหม่ เพื่อรับโอกาสสร้างผลตอบแทนที่ดีหลังแรงกดดันจากเงินเฟ้อและดอกเบี้ยผ่อนคลาย ท่ามกลางเศรษฐกิจที่ยังชะลอตัวน้อยกว่าคาด

เจาะมุมมองลงทุนครึ่งปีหลัง Theme 2 – 2H24 Stay Nimble

รูปที่ 8: US Excess saving และคาดการณ์

Source: FINNOMENA FUNDS, FRED as of 13/12/2023

ในแง่ของการบริโภค Excess Saving หรือเงินเก็บส่วนเกินที่ได้รับจากมาตรการกระตุ้นเศรษฐกิจช่วง COVID-19 แพร่ระบาด ของชาวสหรัฐฯ ลดลงต่อเนื่อง และถูกคาดว่าจะหมดลงในช่วงไตรมาสที่ 2 ปี 2024 ส่งผลให้แนวโน้มการบริโภคชะลอลงในช่วงครึ่งปีหลัง

รูปที่ 9: ตำแหน่งงานว่าง, การว่างงาน และอัตราตำแหน่งงานว่างต่อประชากรว่างงาน

Source: FINNOMENA FUNDS, Bloomberg as of 13/12/2023

สอดคล้องกับแนวโน้มตลาดแรงงานของสหรัฐฯ ที่ถูกคาดการณ์ว่าจะลดความร้อนแรงลง ซึ่งสะท้อนผ่านทางอัตราตำแหน่งงานว่างต่อประชากรว่างงานที่ 1.34 เท่า จะลดลงสู่ระดับก่อน COVID-19 ในช่วงกลางปี 2024

อย่างไรก็ดี Excess Saving เป็นเพียงส่วนหนึ่งของเงินเก็บประชาชนเท่านั้น เมื่อประกอบกับตำแหน่งงานที่ยังมากกว่าคนว่างงานในปัจจุบัน ส่งผลให้แนวโน้มเศรษฐกิจชะลอตัว จะเป็น Soft Landing ยังเป็นไปได้สูง

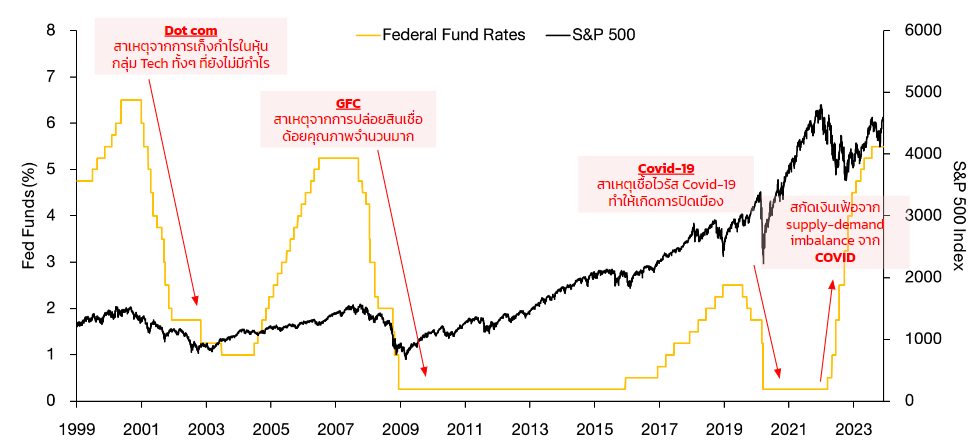

รูปที่ 10: Fed Fund Rates และ S&P 500 Index

Source: FINNOMENA FUNDS, Bloomberg as of 13/12/2023

โดยเฉพาะอย่างยิ่งเมื่อพิจารณาถึงการปรับขึ้นอัตราดอกเบี้ยของธนาคารกลางสหรัฐฯ (Fed) ซึ่งเป็นการปรับขึ้นอัตราดอกเบี้ยเพื่อควบคุมเงินเฟ้อ ที่เกิดขึ้นมาจากเศรษฐกิจที่ร้อนแรงในช่วงหลัง COVID-19 แพร่ระบาด ท่ามกลางโครงสร้างทางเศรษฐกิจที่มีความแข็งแกร่งกว่าวัฏจักรการปรับขึ้นอัตราดอกเบี้ยก่อนหน้า อาทิ ปี 2000 และ 2008 ซึ่งตลาดการเงินมีปัจจัยเสี่ยงที่สูงกว่า

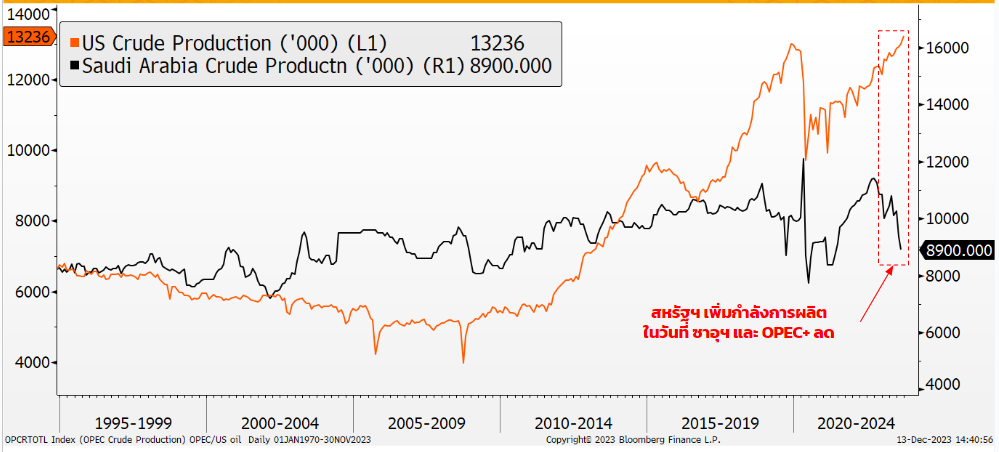

รูปที่ 11: กำลังการผลิตน้ำมันของสหรัฐฯ และ ซาอุดิอาระเบีย

Source: FINNOMENA FUNDS, Bloomberg as of 13/12/2023

ด้านความเสี่ยงเงินเฟ้อ ที่อาจเพิ่มขึ้นหากสถานการณ์ภูมิรัฐศาสตร์ผันผวน หรือ มีการลดกำลังการผลิตน้ำมัน แบบไม่คาดฝันของกลุ่ม OPEC Plus นั้น สหรัฐฯ เองเพิ่มกำลังการผลิตน้ำมันขึ้นอย่างต่อเนื่อง หนุนให้ความอ่อนไหวต่อราคาน้ำมันของสหรัฐฯ ทั้งจากปัญหาภูมิรัฐศาสตร์ หรือ การตัดสินใจของ OPEC Plus นั้นอยู่ในระดับที่จำกัด

รูปที่ 12: ภาพรวมการส่งผ่านดอกเบี้ยนโยบายต่อเศรษฐกิจจริง

Source: FINNOMENA FUNDS as of 13/12/2023

การศึกษาของ Milton Friedman นักเศรษฐศาสตร์ชาวสหรัฐฯ ระบุว่านโยบายการเงินอาจต้องใช้เวลาส่งผ่านไปยังเศรษฐกิจจริงได้ตั้งแต่ 4 – 29 เดือน ซึ่งหมายถึงการปรับขึ้นอัตราดอกเบี้ยของ Fed ครั้งสุดท้ายเมื่อ กรกฏาคม 2023 ที่ผ่านมา อาจจะสร้างผลกระทบต่อเศรษฐกิจจริงให้ได้เห็นกันได้ตั้งแต่ช่วง พฤศจิกายน 2023 ไปจนถึง ธันวาคม 2025 ทำให้แม้เศรษฐกิจสหรัฐฯ จะยังแข็งแกร่งทั้งในแง่ของการบริโภค ตลาดแรงงาน และความอ่อนไหวต่อราคาน้ำมัน แต่การปรับขึ้นอัตราดอกเบี้ยของ Fed ยาวนานกว่า 20 เดือน สู่ระดับสูงที่สุดในรอบ 23 ปี ยังคงอาจกดดันเศรษฐกิจสหรัฐฯ ได้ในช่วงปี 2024

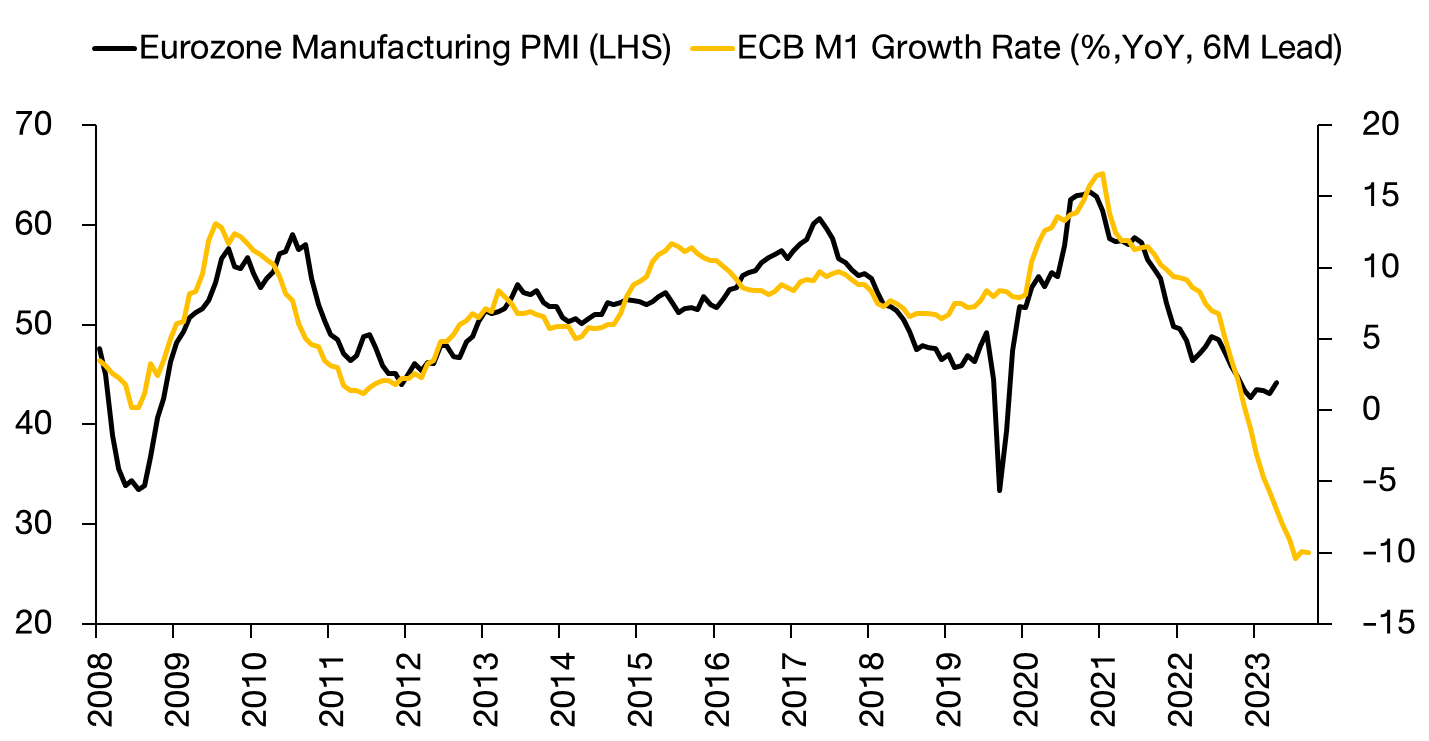

รูปที่ 13: ECB M1 money supply growth % YoY

Source: FINNOMENA FUNDS, Bloomberg as of 13/12/2023

เมื่อพิจารณาประกอบกับสหภาพยุโรป ที่ปริมาณเงินในระบบ (M1 Money Supply) หัวตัวเมื่อเทียบกับช่วงเวลาเดียวกันปีก่อนหน้า ซึ่งทิศทางการขยายและหดตัวของ M1 Money Supply นั้น มักเป็นสัญญาณชี้นำดัชนี Eurozone Manufacturing PMI ซึ่งเป็นดัชนีชี้นำที่สำคัญทางเศรษฐกิจบ่งชี้ว่าอาจเข้าสู่ภาวะหดตัวได้ในช่วงกลางปี 2024 สอดคล้องกับแนวโน้มการชะลอตัวของเศรษฐกิจสหรัฐฯ ข้างต้น หนุนให้ความผันผวนของภาวะการลงทุนอาจเร่งตัวขึ้นได้ในช่วงครึ่งปีหลัง

ดังนั้น FINNOMENA FUNDS Investment Team จึงแนะนำเพิ่มน้ำหนักการลงทุนในทองคำ สกุลเงินดอลลาร์ และตราสารหนี้ High-Grade หรือ พันธบัตรรัฐบาลเข้าสู่พอร์ตการลงทุน เพื่อลดความผันผวนที่อาจเกิดขึ้น และกระจายความเสี่ยงพอร์ตการลงทุนมากขึ้น ในช่วงครึ่งปีหลัง

ปีทองของตราสารหนี้ Theme 3: A Once-in-a-Decade Opportunity

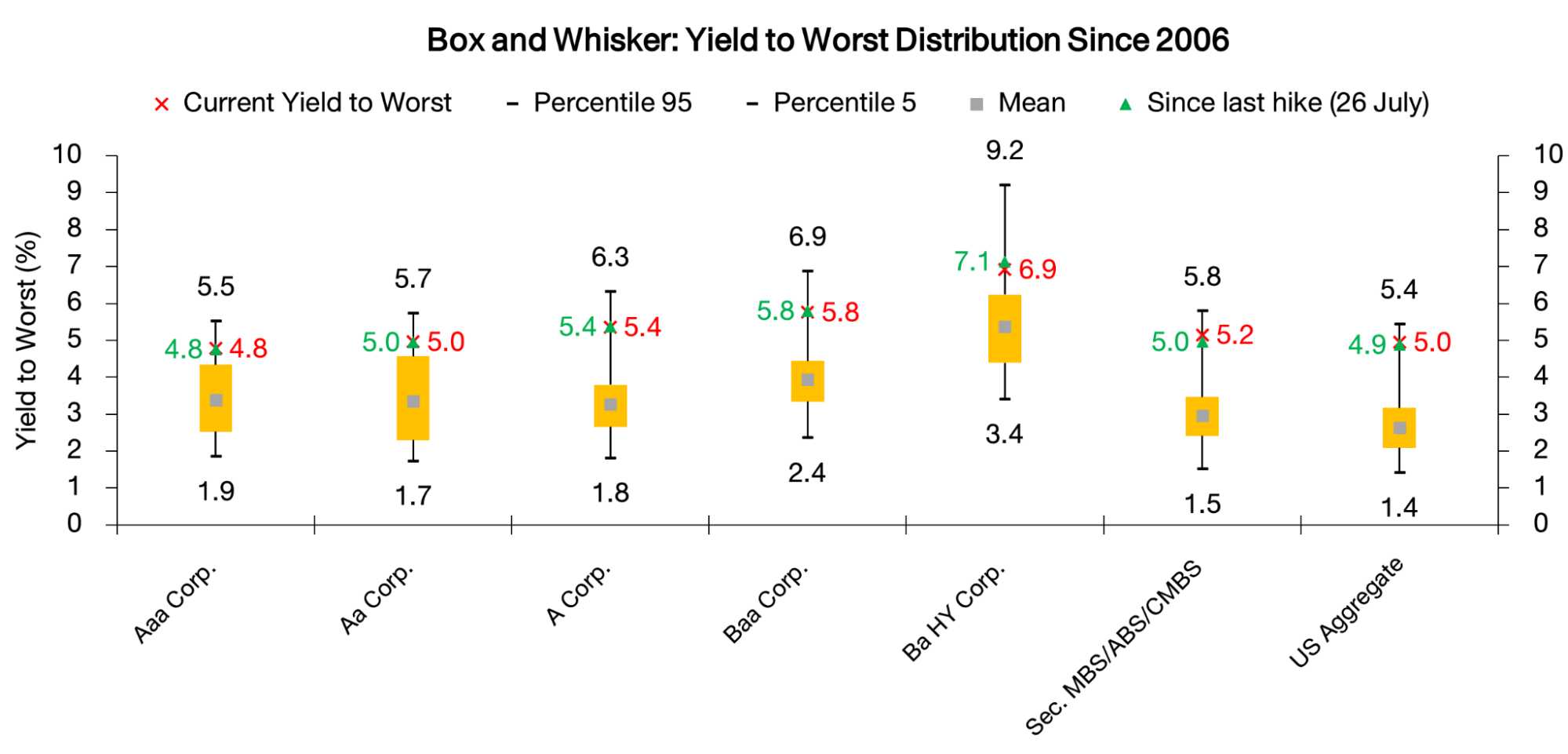

รูปที่ 14: ผลตอบแทนดอกเบี้ยของตราสารหนี้ในแต่ละประเภท

Source: FINNOMENA FUNDS, Bloomberg as of 13/12/2023

ในธีมที่ 3 A Once-in-a-decade Opportunity เราเห็นโอกาสการลงทุนที่ดีในตลาดตราสารหนี้ และเราเชื่อว่าปี 2024 จะเป็นโอกาสการลงทุนที่ดีที่สุดของตลาดตราสารหนี้ในรอบกว่า 10 ปี โดยตลาดตราสารหนี้จะสร้างผลตอบแทนที่ดีได้จาก 2 ส่วน ได้แก่ ผลตอบแทนดอกเบี้ยที่สูง (Yield) และ Capital Gain จากการที่ Fed มีโอกาสลดอัตราดอกเบี้ยนโยบาย

โดยในผลตอบแทนส่วนแรก หากเราดู Yield ในแต่ละประเภทของตราสารหนี้ตั้งแต่ Investment Grade, Speculative, Securitized MBS หรือ ภาพรวมตราสารหนี้ในสหรัฐฯ จะเห็นได้ว่า Yield ในปัจจุบันอยู่ในระดับสูงกว่าค่าเฉลี่ยทั้งหมด มากกว่าไปกว่านั้นหากเปรียบเทียบ Yield ปัจจุบันกับ Yield ในอดีตตั้งแต่ปี 2006 จะเห็นได้ว่าระดับ Yield ตราสารหนี้ในทุกประเภทอยู่ในระดับ 75 ถึง 95 percentile ทั้งหมด ซึ่งเป็นระดับที่ถือว่าสูงที่สุดในรอบกว่า 10 ปี ที่ผ่านมา

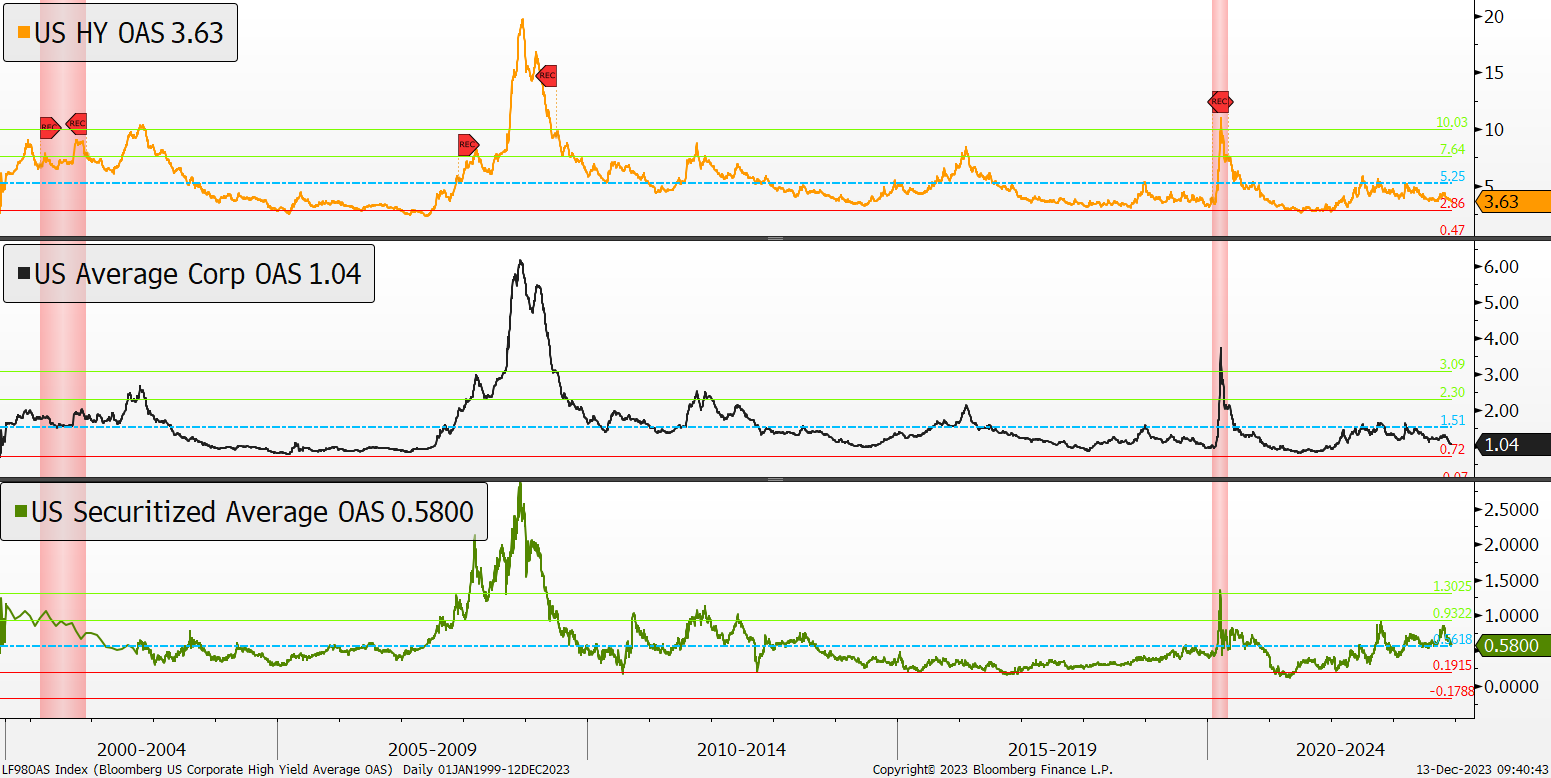

รูปที่ 15: ส่วนต่างผลตอบแทนดอกเบี้ยของตราสารหนี้ในแต่ละประเภท

Source: FINNOMENA FUNDS, Bloomberg as of 13/12/2023

นอกจากนี้ หากวิเคราะห์เพิ่มเติมถึงมิติเรื่องส่วนต่างผลตอบแทน (Spread) จะเห็นว่าส่วนต่างดอกเบี้ยในประเภทต่างๆ ไม่ว่าจะเป็น High Yield-US Government Spread, Average Corp-US Government Spread หรือ US Securitized Average-US Government Spread ไม่ได้ปรับตัวเพิ่มขึ่น โดยหากพิจารณาตัว High Yield-US Government Spread และ Average Corp-US Government Spread จะพบว่าทั้ง 2 ตัวยังอยู่ในระดับต่ำเมื่อเทียบกับค่าเฉลี่ยในอดีต ซึ่งสะท้อนว่าการเพิ่มขึ้นของ Yield ในปัจจุบัน เป็นการเพิ่มขึ้นเชิงโครงสร้างจากอัตราดอกเบี้ยนโยบายที่เพิ่มขึ้น ไม่ได้เพิ่มขึ้นจากความเสี่ยงด้านเครดิต (credit risk) แต่อย่างใด

รูปที่ 16: ผลตอบแทนของตราสารหนี้ในวันที่ Fed ค้างอัตราดอกเบี้ยนโยบาย

Source: PGIM Investment as of 13/12/2023

นอกจากจะได้ผลตอบแทนจาก Yield ที่ปรับตัวสูงขึ้นในรอบหลายปีแล้ว ตราสารหนี้ยังมีโอกาสให้ผลตอบแทนในรูปแบบของ capital gain จากการที่ Fed มีโอกาสปรับลดดอกเบี้ยนโยบายในอนาคต โดย PGIM Investment ได้มีการรวบรวมข้อมูลไว้ว่า หลังจาก Fed ค้างอัตราดอกเบี้ยนโยบาย ตราสารหนี้ (รุ่นอายุเฉลี่ย 6 ปี) มักปรับตัวขึ้นได้ทุกครั้ง โดยไม่ว่านักลงทุนจะลงทุนในกรอบ 6 เดือน 1 ปี 3 ปี หรือ 5 ปี ผลตอบแทนมักเป็นบวกเสมอ โดยเฉลี่ยนักลงทุนสามารถคาดหวังผลตอบแทนได้ 8% 13% 10% และ 10% ตามลำดับ

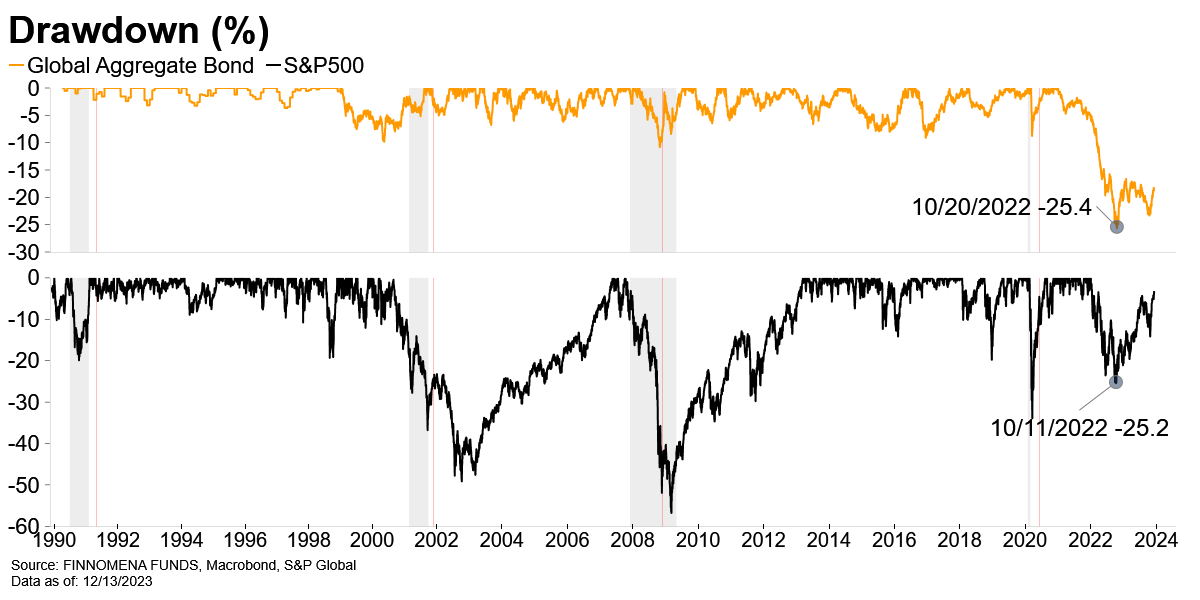

รูปที่ 17: Drawdown ของตราสารหนี้ตั้งแต่ปี 1990

Source: FINNOMENA FUNDS, Bloomberg as of 13/12/2023

ทั้งนี้ ตราสารหนี้ใน 2-3 ปีที่ผ่านมาเผชิญกับการเปลี่ยนแปลงเชิงโครงสร้างจากอัตราดอกเบี้ยนโยบายที่เพิ่มสูงขึ้นอย่างรวดเร็ว การเปลี่ยนแปลงดังกล่าวทำให้ตราสารหนี้ปรับตัวลงไปกว่า 25% ซึ่งเป็นระดับที่เกือบเท่ากับระดับช่วงที่เกิดเศรษฐกิจถดถอยในปี 2022 ในขณะที่โครงสร้างเศรษฐกิจสหรัฐฯ ยังแข็งแกร่งและ Spread ยังไม่สะท้อนการเพิ่มขึ้นของ Credit Risk

FINNOMEMA FUNDS Investment Team จึงมองว่าการปรับตัวดังกล่าวเป็นโอกาสการลงทุนที่ดีในรอบหลายปี ที่มาพร้อมกับแรงสนันสนุนด้าน yield และ capital gain จึงแนะนำลงทุนในตราสารหนี้ในปี 2024

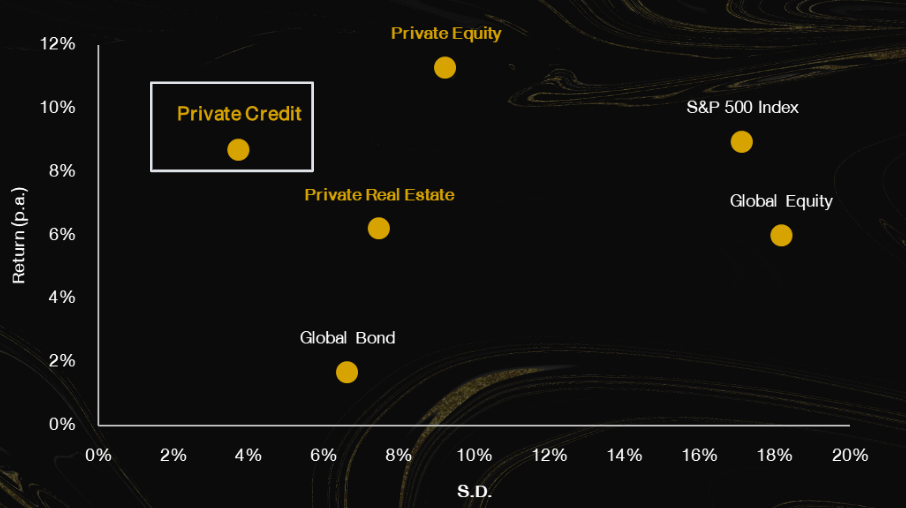

รูปที่ 18: ผลตอบแทนเทียบความเสี่ยงของสินทรัพย์แต่ละประเภท

Source: FINNOMENA FUNDS as of 13/12/2023

โดยหนึ่งในการลงทุนที่น่าสนใจในตลาด Fixed Income ได้แก่ การลงทุนใน Private Credit ซึ่งหากเปรียบเทียบความผันผวน (S.D.) จะเห็นว่า Private Credit มีความผันผวนที่ต่ำที่สุด เพียง 4% ต่ำกว่า Global Bond ที่ 7%, Private Real Estate ที่ 8% และ Private Equity ที่ 9% แต่ Private Credit สามารถสร้างผลตอบแทนคาดหวังได้เท่ากับ S&P 500 หรือตลาดหุ้นที่ประมาณ 9% ทำให้ Private Credit จึงเป็นสินทรัพย์ที่น่าจับตามองในปี 2024 และเป็น Fixed Income ที่ FINNOMENA FUNDS Investment Team แนะนำลงทุน

สินทรัพย์และตลาดที่สำคัญอื่น ๆ

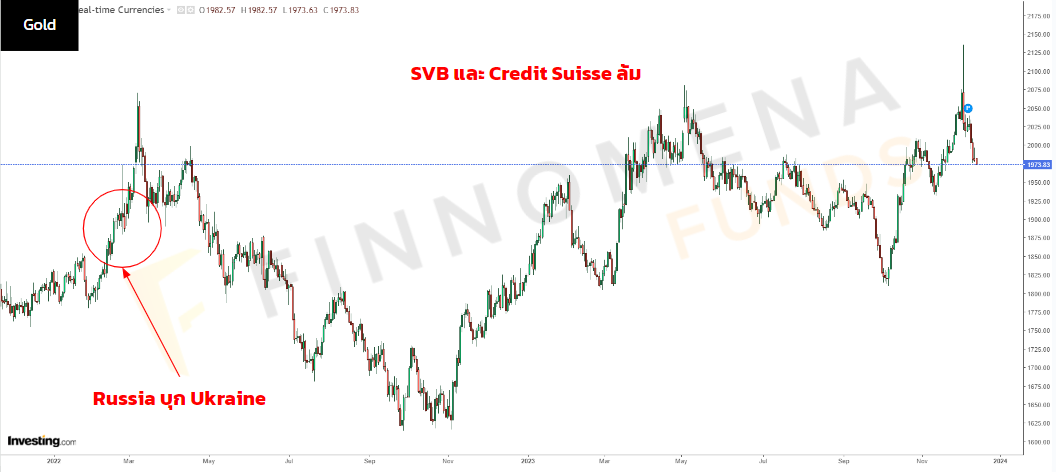

รูปที่ 19: กราฟราคาทองคำและการตอบสนองต่อสถานการณ์ที่ไม่ปกติ

Source: FINNOMENA FUNDS, Investing as of 13/12/2023

ทองคำเป็นสินทรัพย์ที่ทำหน้าที่ป้องกัน (hedging) ความเสี่ยงพอร์ตการลงทุนจากสงคราม และความผันผวนที่เกิดขึ้นในตลาดหุ้นได้เป็นอย่างดี ข่าวร้ายอย่างสงครามรัสเซีย-ยูเครน หรือแม้กระทั่งการล้มละลายของสถาบันการเงินท้องถิ่นในสหรัฐฯ และธนาคาร Credit Suisse ในช่วงต้นปีที่ผ่านมา ทำให้นักลงทุนต้องการความปลอดภัย หนุนราคาทองคำให้ปรับตัวขึ้น ทั้งนี้อัตราเงินเฟ้อที่มีแนวโน้มปรับตัวลงหลังจากนี้ จะส่งผลให้ real yield ปรับตัวเพิ่มขึ้น รวมถึงเศรษฐกิจยุโรปที่อ่อนแอกว่าสหรัฐฯ และนโยบายทางการเงินของญี่ปุ่นที่ยังผ่อนคลาย เป็นปัจจัยสนับสนุนให้ดอลลาร์สหรัฐฯ มีโอกาสแข็งค่าและกดดันราคาทองคำ

FINNOMENA FUNDS Investment Team จึงแนะนำทยอยลดสัดส่วนการลงทุน และใช้เป็นสินทรัพย์เพื่อกระจายความเสี่ยงเท่านั้น

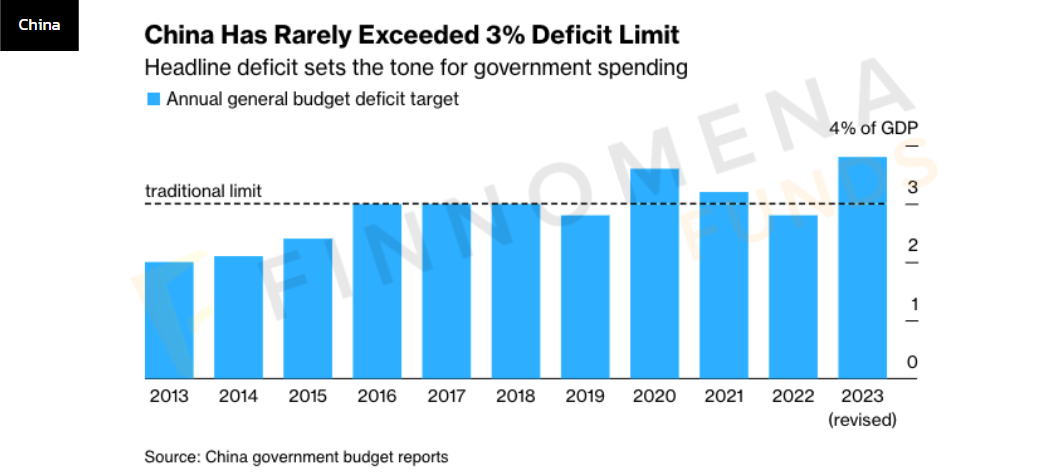

รูปที่ 20: อัตราการขาดดุลงบประมาณของรัฐบาลจีนต่อ GDP รายปี

Source: Bloomberg as of 13/12/2023

เศรษฐกิจจีนที่ชะลอตัวลงพร้อมกับมาตรการกระตุ้นเศรษฐกิจที่ยังไม่น่าดึงดูดใจพอ ส่งผลให้ตลาดหุ้นจีน ดัชนี CSI300 และ HSI ปรับตัวลงในปีนี้กว่า 14% และ 15% ตามลำดับ แต่เห็นได้ว่าทิศทางในการกระตุ้นเศรษฐกิจเริ่มมีทิศทางการกลับตัวที่น่าสนใจ โดยรัฐบาลจีนวางแผนที่จะใช้นโยบายการขาดดุลงบประมาณเพิ่มขึ้นมาที่ระดับ 3.8% ของ GDP เหนือเพดานที่กำหนดไว้ที่ 3% ซึ่งอาจจะเป็นความหวังให้กับเศรษฐกิจและตลาดหุ้นจีนที่ยังมืดมนในปัจจุบัน

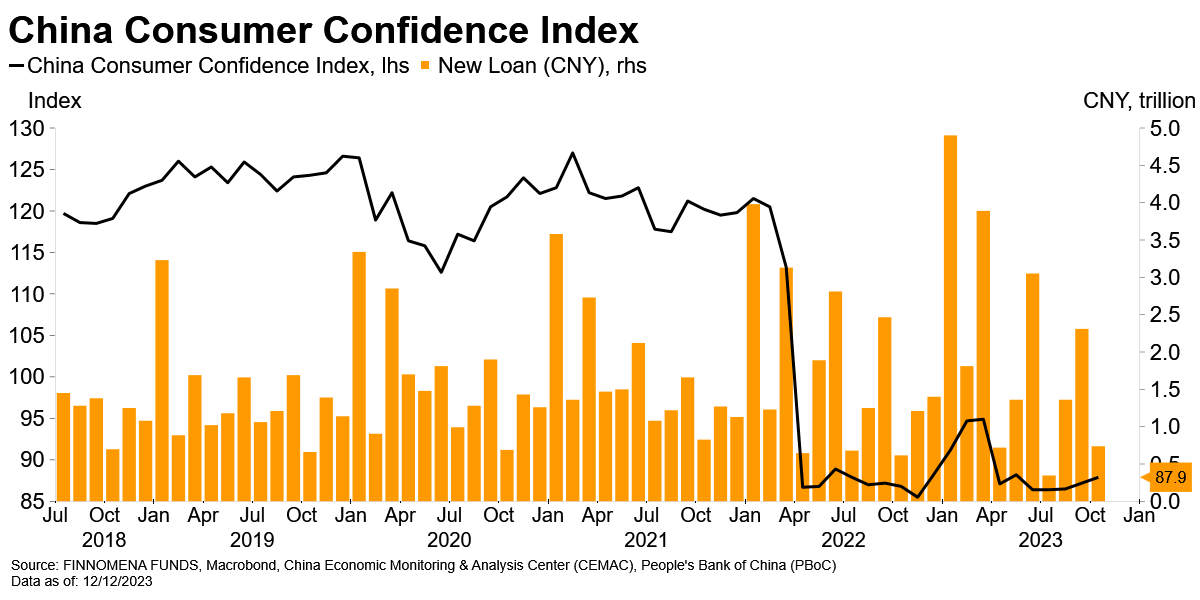

รูปที่ 21: ดัชนีความเชื่อมั่นผู้บริโภคจีน

Source: FINNOMENA FUNDS, Macrobond as of 13/12/2023

ดัชนีความเชื่อมั่นผู้บริโภคจีนสะท้อนการบริโภคของประชาชนจีนที่ยังคงไม่มั่นใจต่อภาวะเศรษฐกิจในอนาคต ไม่ต่างจากช่วงที่ยังใช้มาตรการล๊อคดาวน์ในปี 2021-2022 ประกอบกับปัญหาในภาคอสังหาริมทรัพย์ที่ยังไม่ฟื้นตัว ส่งผลให้ valuation ของตลาดหุ้นจีนอยู่ในโซนถูก โดยดัชนี HSI อยู่ที่ 7.96x, ดัชนี CSI300 อยู่ที่ 10.61x ซึ่งเท่ากับระดับ – 2.5S.D. และ -0.5S.D.จากค่าเฉลี่ย 10 ปีตามลำดับ

FINNOMENA FUNDS Investment Team แนะนำทยอยสะสมหุ้นจีน จาก valuation ที่ถูก ประกอบกับ upside ของการฟื้นตัวที่สูงจากมาตรการกระตุ้นเศรษฐกิจขนานใหญ่จากการขาดดุลงบประมาณและแนวโน้มการผ่อนคลายกฏเกณฑ์ที่เกี่ยวข้องกับภาคอสังหาริมทรัพย์

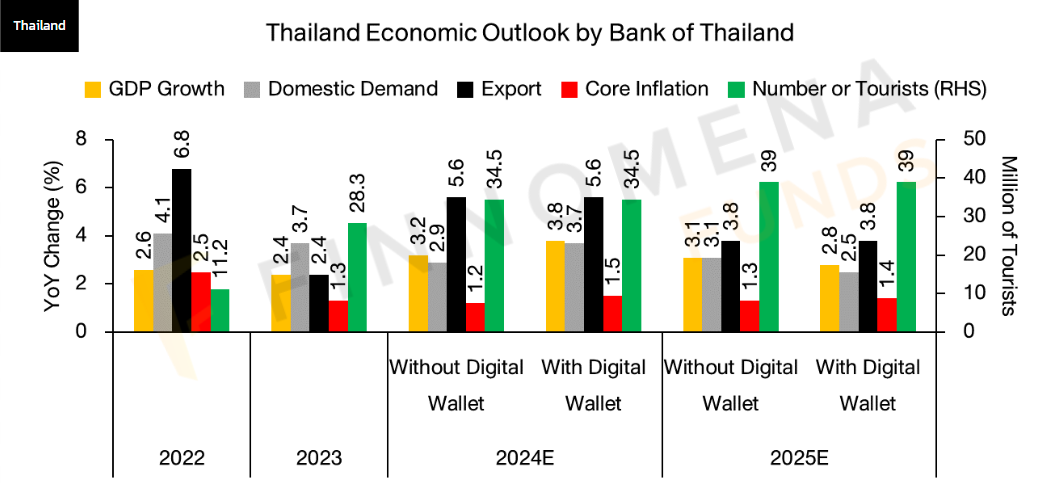

รูปที่ 22: คาดการณ์ตัวเลขทางเศรษฐกิจปี 2024 และ 2025

Source: FINNOMENA FUNDS, BoT as of 13/12/2023

ตลาดหุ้นไทยเป็นอีกหนึ่งในตลาดหุ้นที่ให้ผลตอบแทนแย่ที่สุดในปี 2023 โดยปรับตัวลง 17% จากตัวเลขนักท่องเที่ยวจีนที่ยังไม่กลับมาตามคาด การส่งออกที่ชะลอตัวลง และการบริโภคภายในประเทศที่ถูกกดดันจากภาระหนี้ครัวเรือนสูง ทั้งนี้คาดการณ์จากธนาคารแห่งประเทศไทยคาดว่าเศรษฐกิจไทยจะได้แรงสนับสนุนจากภาคการส่งออกที่กลับมาเติบโต ตัวเลขนักท่องเที่ยวที่ฟื้นตัวต่อเนื่อง อีกทั้งนโยบาย Digital Wallet กระตุ้นการบริโภคภายในระยะสั้น ส่งผลให้ ปี 2024 GDP ไทยเติบโตขึ้นจากระดับเดิมที่ 3.2% ขึ้นมาที่ 3.8%

FINNOMENA FUNDS Investment Team แนะนำทยอยสะสมกองทุนหุ้นไทยที่มีกลยุทธ์การคัดเลือกหุ้น (stock picking) ในหุ้นไทยที่มีปัจจัยหนุน และยังมีการเติบโต ผ่านกองทุน ASP-SME และ TSF

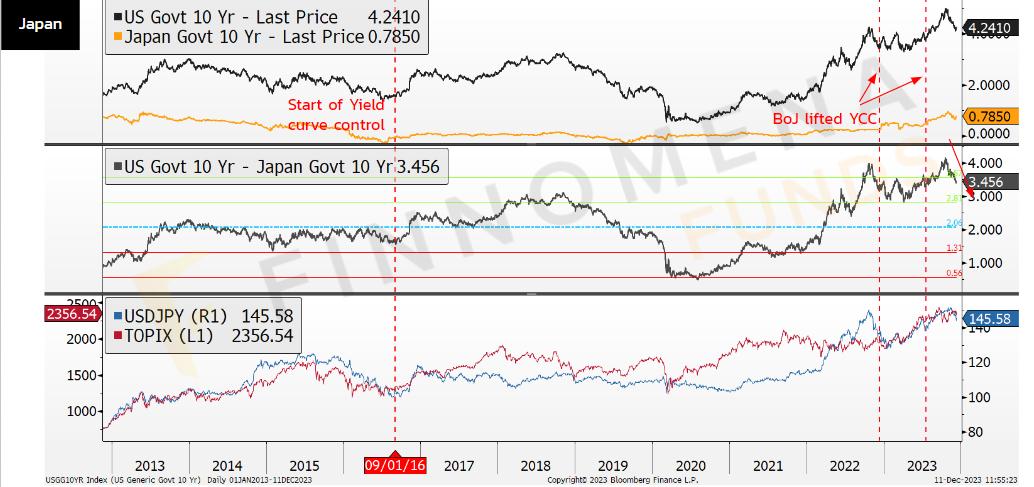

รูปที่ 23: อัตราผลตอบแทนพันธบัตรรัฐบาลสหรัฐฯ และญี่ปุ่นอายุ 10 ปี, ค่าเงินเยน และดัชนี TOPIX

Source: FINNOMENA FUNDS, Bloomberg as of 13/12/2023

ดัชนี TOPIX ของญี่ปุ่นปรับตัวขึ้นโดยค่าเงินเยนที่อ่อนค่าเป็นหนึ่งปัจจัยสนับสนุน แต่จากนโยบายทางการเงินของ BOJ ที่มีแนวโน้มยุติการใช้นโยบายผ่อนคลายทางการเงินเป็นพิเศษ (ultra-loose monetary policy) หลังการพิจารณาปรับเพดานการเคลื่อนไหวอัตราผลตอบแทนพันธบัตรรัฐบาลญี่ปุ่นอายุ 10 ปีขึ้นสู่ระดับสูงกว่า 1% ในเดือนตุลาคม ทำให้ส่วนต่างอัตราผลตอบแทนพันธบัตรระยะยาวระหว่างญี่ปุ่นและสหรัฐปรับตัวแคบลง และทำให้ค่าเงินเยนแข็งค่า

FINNOMENA FUNDS Investment Team แนะนำจับตาตัวเลขเงินเฟ้อญี่ปุ่นที่ยังอยู่เหนือกรอบเป้าหมายที่ 3.2% และสัญญาณการดำเนินนโยบายทางการเงินที่ตึงตัว ทำให้มีโอกาสที่หุ้นญี่ปุ่นจะ underperform ในปีหน้า

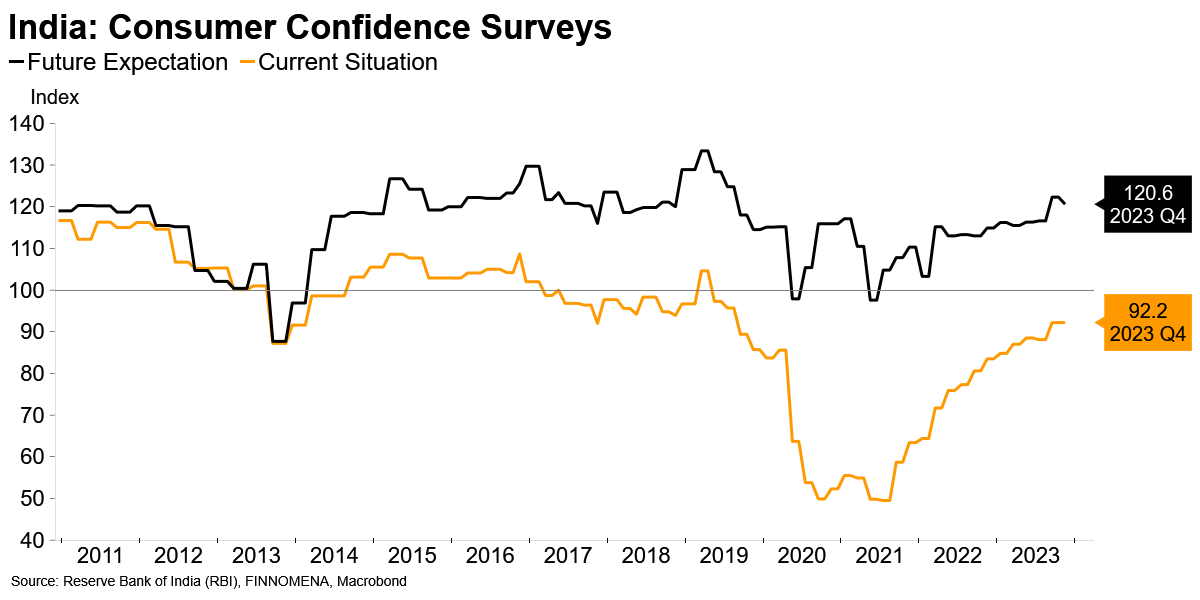

รูปที่ 24: ดัชนีความเชื่อมั่นผู้บริโภคอินเดีย

Source: FINNOMENA FUNDS, Macrobond as of 13/12/2023

ดัชนีความเชื่อมั่นฝั่งผู้บริโภคของอินเดียฟื้นตัวขึ้นต่อเนื่องนับตั้งแต่การคลี่คลายของสถานการณ์การระบาดของโควิด-19 และเป็นสัญญาณที่ดี เมื่อเห็นตัวเลขความเชื่อมั่นที่ฟื้นตัวทั้งในปัจจุบันและมุมมองในอนาคต เนื่องจากเศรษฐกิจอินเดียเติบโตด้วยการบริโภคภายในประเทศเป็นหลักกว่า 56%

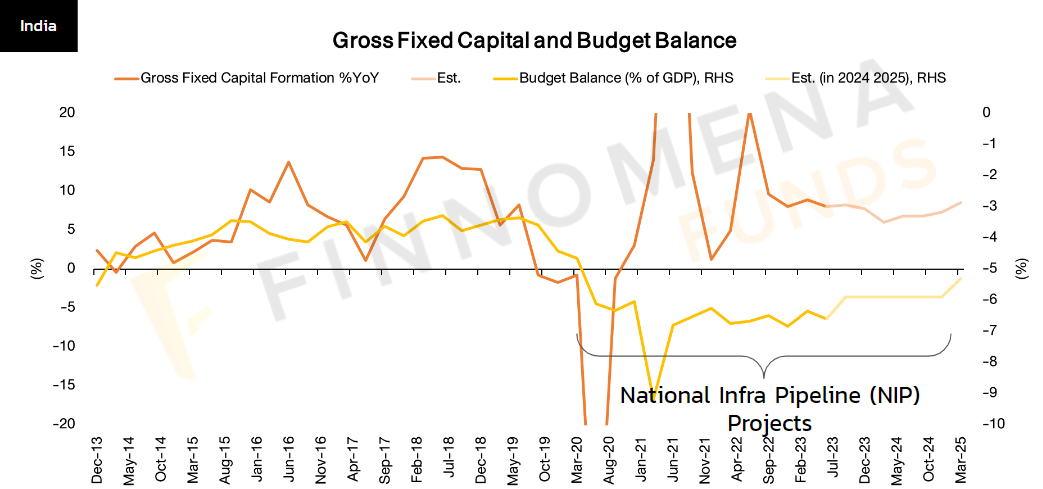

รูปที่ 25: การลงทุนในสินทรัพย์ถาวร และงบประมาณภาครัฐอินเดีย

Source: FINNOMENA FUNDS, Bloomberg as of 13/12/2023

ด้านรัฐบาลอินเดียตั้งเป้ากระตุ้นเศรษฐกิจโดยดำเนินนโยบายแบบขาดดุลงบประมาณสูงถึงระดับ 6% ของ GDP ผ่าน The National Infrastructure Pipeline (NIP) ซึ่งเป็นแผนการลงทุนโครงสร้างพื้นฐานที่จะดำเนินการในช่วงปี 2022-2025 มีมูลค่าการลงทุนกว่า 1.5 ล้านล้านดอลลาร์สหรัฐฯ ซึ่งจะช่วยสร้างงานใหม่กว่า 60 ล้านตำแหน่ง

FINNOMENA FUNDS Investment Team มองว่าอินเดียมีศักยภาพในการเติบโตทางเศรษฐกิจสูง จากการบริโภคภายในประเทศที่แข็งแกร่ง, ตัวเลข FDI ที่เพิ่มขึ้นอย่างต่อเนื่องจากการส่งเสริมผ่านนโยบาย Make in India ประกอบกับการลงทุนพัฒนาโครงสร้างพื้นฐานขนาดใหญ่ ที่จะทำให้เกิดการจ้างงานจำนวณมาก จึงแนะนำรอจังหวะเข้าลงทุน เมื่อมี valuation ที่ปรับตัวย่อลงมา

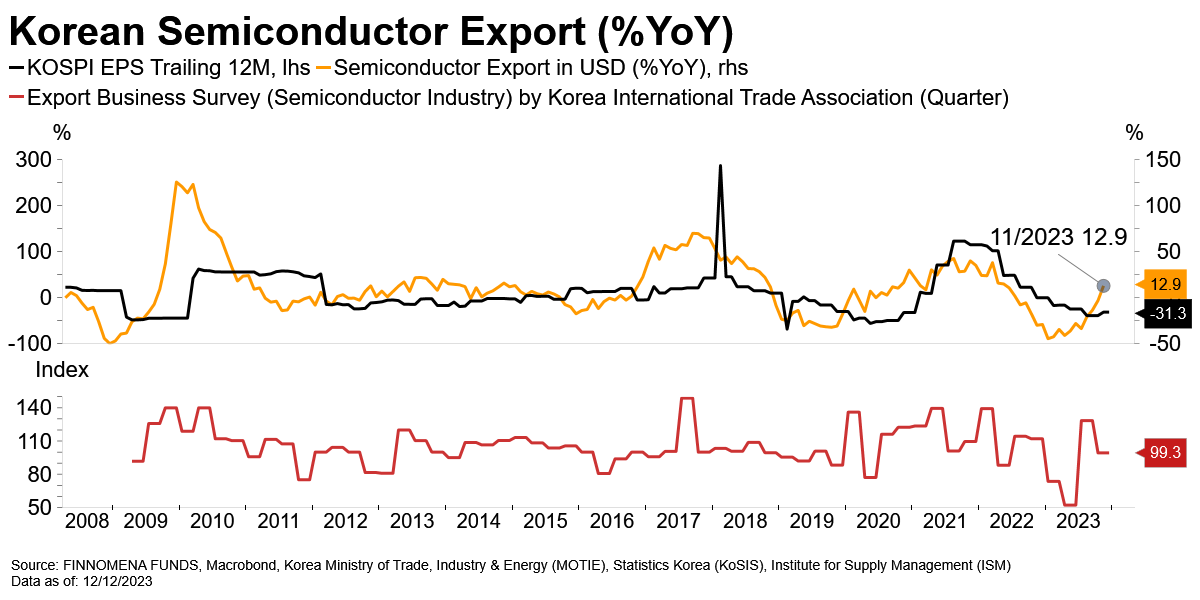

รูปที่ 26: การเติบโตของตัวเลขการส่งออกเซมิคอนดักเตอร์เกาหลี (%), ผลสำรวจภาคการส่งออก

Source: FINNOMENA FUNDS, Macrobond as of 13/12/2023

มูลค่าการส่งออกเซมิคอนดักเตอร์ และอุปกรณ์อิเล็กทรอนิกส์ของเกาหลีใต้ยังฟื้นตัวขึ้นอย่างต่อเนื่อง โดยในเดือนพฤศจิกายนมูลค่าการส่งออกเซมิคอนดักเตอร์ปรับตัวขึ้นได้ในรอบ 16 เดือน ซึ่งจะช่วยหนุน EPS ของดัชนี KOSPI ให้ปรับตัวขึ้นตามมา ด้านแบบสำรวจความคิดเห็นของผู้ประกอบการส่งออกเซมิคอนดักเตอร์เกาหลีใต้แม้จะอ่อนตัวลงในเดือนที่ผ่านมา ตามภาพการส่งออกที่ชะลอตัวลงเล็กน้อย แต่อุตสาหกรรมการส่งออกยังมีความเชื่อมั่นที่ยังอยู่ในระดับสูง

FINNOMENA FUNDS Investment Team ยังแนะนำลงทุนเกาหลีใต้ในดัชนี KOSPI Index ผ่านกองทุน SCBKEQTG ในลักษณะ MEVT Call จากการฟื้นตัวของเศรษฐกิจโลก และการกลับบมา restocking สินค้าเซมิคอนดักเตอร์ ซึ่งจะช่วยผลักดันผลประกอบการของบริษัทในดัชนี KOSPI

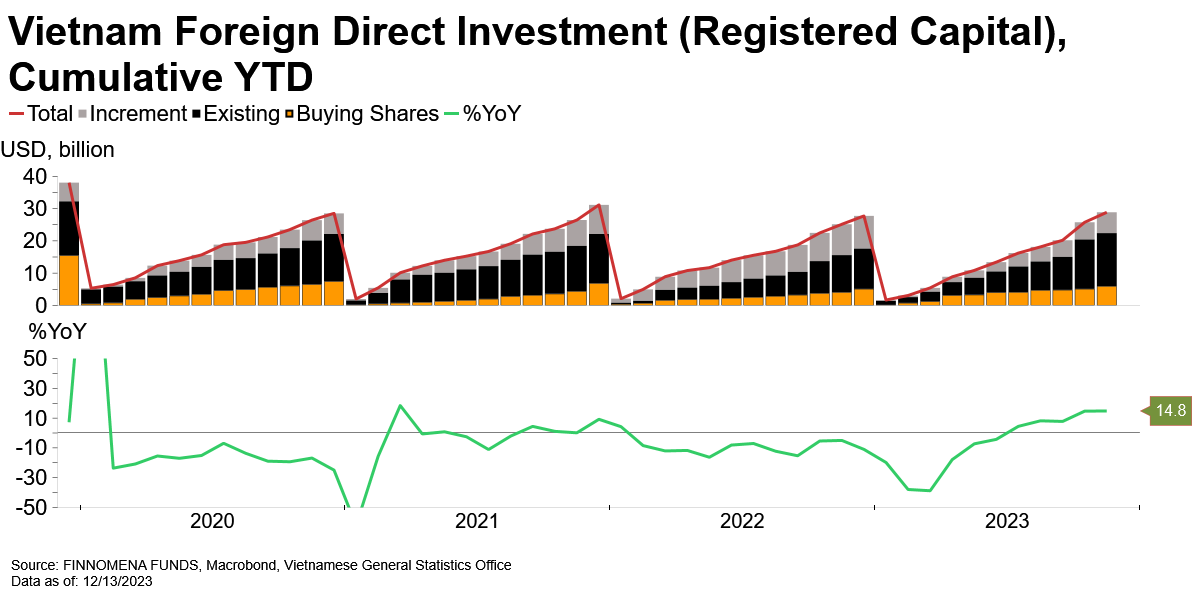

รูปที่ 27: การลงทุนโดยตรงจากต่างประเทศในเวียดนาม

Source: FINNOMENA FUNDS, Macrobond as of 13/12/2023

ภาพการลงทุนในเวียดนามยังดูดี โดยมีปัจจัยสนับสนุนระยะยาวจากการเข้ามาลงทุนเพื่อสร้างฐานการผลิต โดยมีเม็ดเงินลงทุนจากต่างชาติเข้ามาอย่างต่อเนื่อง ในรอบหลายปีที่ผ่านมา ซึ่งจะช่วยหนุนภาคการส่งออกและส่งผลให้การบริโภคภายในประเทศให้ปรับตัวดีขึ้นต่อเนื่อง

FINNOMENA FUNDS Investment Team ยังคงแนะนำลงทุนหุ้นเวียดนามผ่านกองทุน Principal VNEQ-A ในลักษณะ MEVT Call จากปัจจัยสนับสนุนเศรษฐกิจและการส่งออก ประชากรศาสตร์ในวัยแรงงานจำนวนมาก และ valuation อยู่ในระดับที่น่าสนใจ

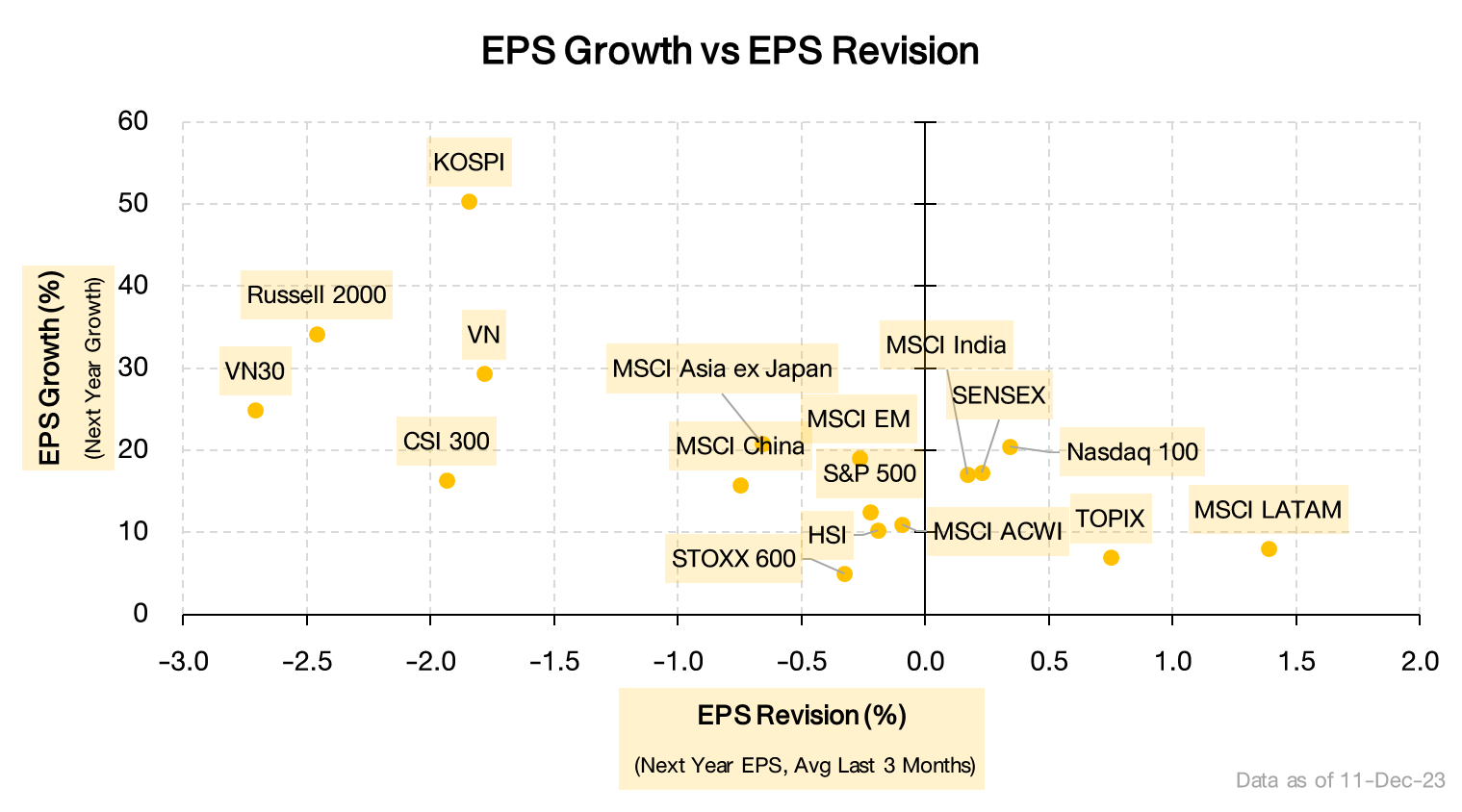

รูปที่ 28: EPS Revision และการเติบโต (%)

Source: FINNOMENA FUNDS, Bloomberg as of 13/12/2023

ในส่วนของผลประกอบการ จะพบว่าการเติบโตของดัชนีหลักทั่วโลกที่ยังมีแนวโน้มเติบโตสูงจะเป็นดัชนี KOSPI, VN30, Russell2000 ที่มีการเติบโตในระดับ 20% ขึ้นไป แต่ในระยะสั้น ดัชนี MSCI LATAM, Nasdaq-100, TOPIX และ หุ้นอินเดียถูกปรับประมาณการกำไรต่อหุ้นเพิ่มขึ้นเมื่อเทียบกับดัชนีอื่น ๆ

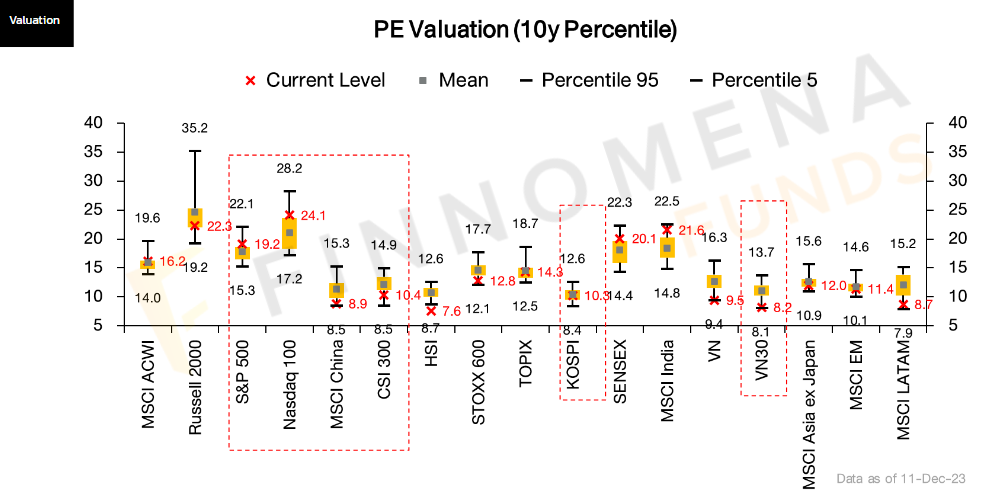

รูปที่ 29: 12M Forward PE ในดัชนีหลักทั่วโลก

Source: FINNOMENA FUNDS, Bloomberg as of 13/12/2023

ในส่วนของ valuation การปรับตัวขึ้นของดัชนีหุ้นสหรัฐฯ ส่งผลให้ดัชนี S&P 500 และ Nasdaq-100 ยังมี valuation เหนือค่าเฉลี่ย 10 ปี ตรงข้ามกับตลาดหุ้นจีนอย่างดัชนี MSCI China, CSI 300 และ HSI ที่มี valuation ถูก เช่นเดียวกับ MEVT Call ในดัชนีหุ้นเกาหลีใต้ และเวียดนามที่ยังอยู่ในโซนถูกเช่นกัน ทำให้ความน่าสนใจในแง่ valuation ของดัชนีหุ้นจีน เกาหลีใต้ และเวียดนามยังมีความน่าสนใจและสามารถลงทุนได้อย่างต่อเนื่อง

คำเตือน

ผู้ลงทุนควรทำความเข้าใจลักษณะสินค้า เงื่อนไขผลตอบแทน และความเสี่ยงก่อนตัดสินใจลงทุน | ผลการดำเนินงานในอดีต และผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต | ผู้ลงทุนอาจมีความเสี่ยงจากอัตราแลกเปลี่ยน เนื่องจากการป้องกันความเสี่ยงขึ้นอยู่กับดุลพินิจของผู้จัดการกองทุน | กองทุนรวมนี้ลงทุนกระจุกตัวในผู้ออกตราสารหรือประเทศใดประเทศหนึ่ง จึงมีความเสี่ยงที่ผู้ลงทุนอาจสูญเสียเงินลงทุนจำนวนมาก ผู้ลงทุนจึงควรพิจารณาการกระจายความเสี่ยงของ พอร์ตการลงทุนโดยรวมของตนเองด้วย | คำแนะนำการลงทุนนี้เป็นไปตามกรอบการพิจารณาของ FINNOMENA FUNDS ซึ่งมีเป้าหมายในการสร้างโอกาสรับผลตอบแทนในกรอบระยะเวลาตามวัตถุประสงค์การลงทุนที่แตกต่างกันตามคำแนะนำ | บริษัทมิได้การันตีถึงผลตอบแทนที่จะได้จากคำแนะนำการลงทุนดังกล่าว มีความเสี่ยงที่ผลตอบแทนอาจไม่เป็นไปตามคาดหวัง หรือมีผลขาดทุนได้ | สอบถามข้อมูลเพิ่มเติมหรือขอรับหนังสือชี้ชวนได้ที่บริษัทหลักทรัพย์นายหน้าซื้อขายหน่วยลงทุน ฟินโนมีนา จำกัด ในช่วงเวลาวันทำการตั้งแต่ 09:00-17:00 น. ที่หมายเลขโทรศัพท์ 02 026 5100 และทาง LINE @FINNOMENAPORT | สำหรับผู้ลงทุนในความดูแลของ Kept by Krungsri ติดต่อทีม Kept help center ที่หมายเลขโทรศัพท์ 02 296 6299