เดือนที่ผ่านมาธนาคารกลางสหรัฐฯ (Fed) ปรับขึ้นอัตราดอกเบี้ยนโยบายอีก 0.75% ตามด้วยการเปิดเผยตัวเลข GDP ไตรมาสที่ 2 ซึ่งหดตัวต่อเนื่องจากไตรมาสแรกของปี ขณะเดียวกันมาตรการ QT ได้เริ่มขึ้นเป็นเดือนที่ 2 ลดสภาพคล่องจากระบบอย่างต่อเนื่อง

ส่วนการปรับประมาณการดัชนี S&P 500 เริ่มลดลง สวนทางดัชนี Nasdaq ซึ่งเริ่มถูกปรับประมาณการเพิ่มขึ้น พร้อมการฟื้นตัวของดัชนีซึ่งส่งผลให้ระดับ Valuation เพิ่มขึ้นมาอยู่ในระดับค่าเฉลี่ยย้อนหลัง 10 ปี ขณะที่ตลาดหุ้นญี่ปุ่น ยุโรป และเวียดนามต่างมีระดับ Valuation ที่ถูกกว่าดัชนีทั่วโลก ท้ายที่สุดสัญญาณจากตลาดยังชี้ว่านักลงทุนมีความกังวลแต่ยังไม่กลัวถึงระดับเดียวกับช่วงเกิดวิกฤติ พร้อมกันนั้นในช่วงเวลาที่ตลาดปรับตัวลงก็มักจะมีการฟื้นตัวที่เรียกว่า Bear Market Rally

FINNOMENA Investment Team ยังติดตามสภาพเศรษฐกิจอย่างใกล้ชิดพร้อมการปรับประมาณการ EPS เช่นเดียวกับสัญญาณจากนักลงทุนในตลาด เพื่อพิจารณาและหาโอกาสสำหรับคำแนะนำการลงทุนที่เหมาะสมในอนาคต

MEVT – Macro

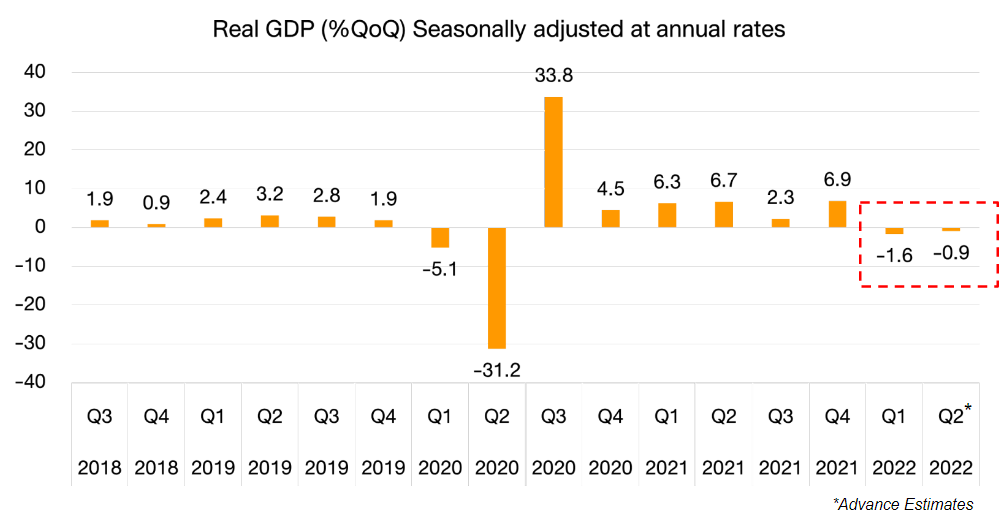

รูปที่ 1 : อัตราการเติบโตของเศรษฐกิจสหรัฐฯ (GDP) | Source : U.S. Bureau of Economic Analysis As of 04/08/2022

ตัวเลข GDP ไตรมาส 2 ของสหรัฐฯ ได้มีการเปิดเผยออกมาเรียบร้อยแล้ว (เบื้องต้นครั้งที่1) พบว่าเศรษฐกิจสหรัฐฯ หดตัว 0.9% ต่อเนื่องจากไตรมาสแรกที่หดตัวไปแล้ว 1.6% เรียกได้ว่าเศรษฐกิจสหรัฐฯ ได้เข้าสู่ภาวะ Technical Recession

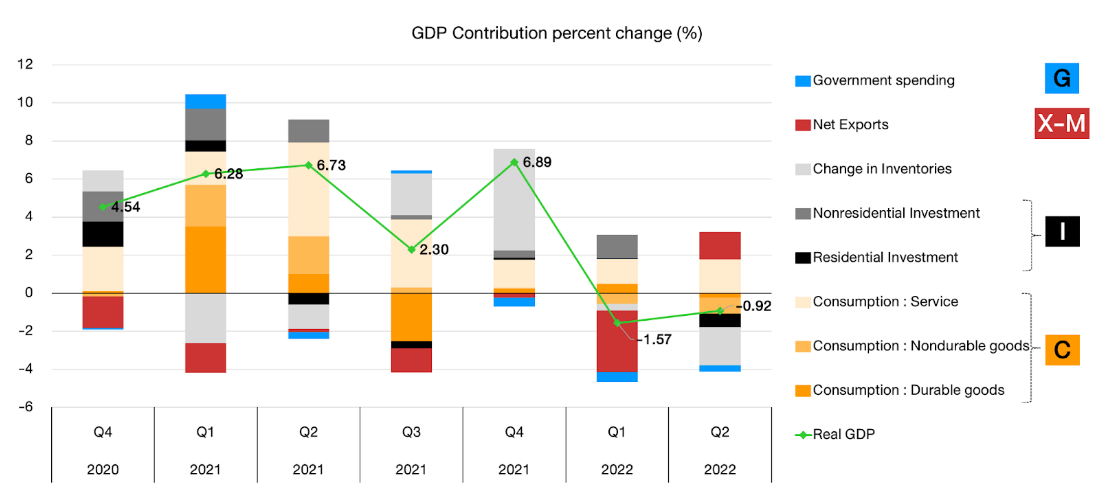

รูปที่ 2 : สัดส่วนแต่ละภาคส่วนของเศรษฐกิจต่อตัวเลข GDP สหรัฐฯ | Source : BEA, FINNOMENA As of 04/08/2022

อย่างไรก็ตามเมื่อพิจารณารายละเอียดตัวเลข GDP จะพบว่าไตรมาสแรกเป็นการหดตัวในเชิงเทคนิค นั่นคือ ส่วนของการค้าระหว่างประเทศที่เกิดความไม่สมดุลระหว่างตัวเลขส่งออกและนำเข้า ขณะที่การบริโภคภายในประเทศยังมีภาคส่วนที่เติบโต ส่วนไตรมาสที่ 2 พบว่ามีความแตกต่างออกไป กำลังการบริโภคภายในประเทศลดลงอย่างชัดเจน สะท้อนผ่านตัวเลข Non-durable Goods, Durable Goods และ Investment ซึ่งนับเป็นภาคส่วนหลักของเศรษฐกิจสหรัฐฯ

การเข้าสู่ภาวะ Recession นอกจากประเมินจากตัวเลข GDP ซึ่งนักวิเคราะห์ยังมองว่าไม่สะท้อนภาพเศรษฐกิจที่แท้จริง จึงเกิดคณะกรรมการประเมินสภาพเศรษฐกิจที่เรียกว่า NBER โดยคณะกรรมการนิยามการเกิด Recession ว่าเป็นการลดลงอย่างมีนัยยะของกิจกรรมทางเศรษฐกิจ ซึ่งกระจายไปทั่วทั้งระบบเศรษฐกิจและคงอยู่นานหลายเดือน หรือ “ลึก กว้าง และ นาน” ซึ่งการประเมินด้วยตัวเลข GDP อาจไม่สะท้อนทุกองค์ประกอบ และ ณ ตอนนี้ NBER ยังไม่ได้ประกาศว่าเศรษฐกิจสหรัฐฯ เข้าสู่ Recession

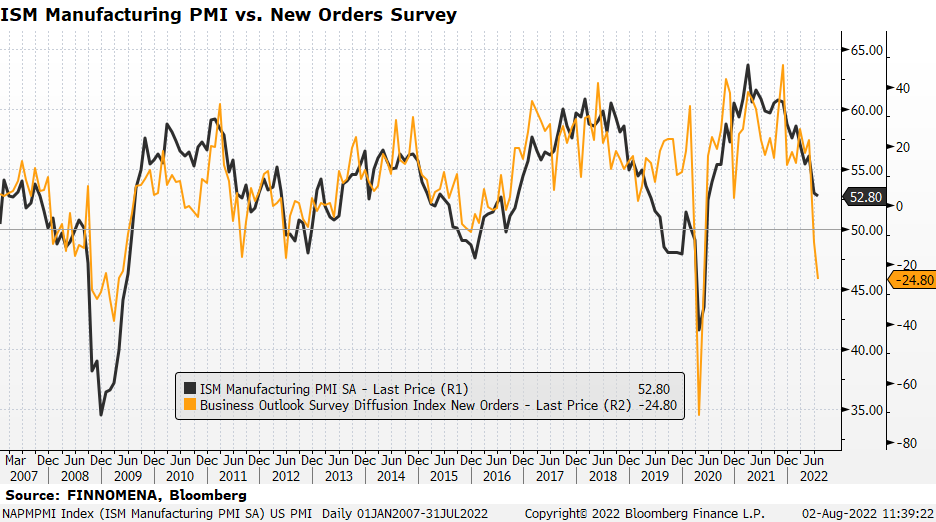

รูปที่ 3 : ดัชนี ISM Manufacturing PMI และ New Orders Survey | Source : Bloomberg, FINNOMENA As of 04/08/2022

เปรียบเทียบดัชนี ISM Manufacturing PMI กับดัชนี New Orders Survey พบว่าทั้งสองดัชนีนี้มีความสัมพันธ์ในทิศทางเดียวกัน ซึ่งดัชนี New Orders Survey ปรับตัวลงอย่างต่อเนื่อง ดังนั้นดัชนี ISM Manufacturing PMI จึงมีโอกาสจะปรับตัวลงเช่นกัน และหากปรับตัวลงตามความสัมพันธ์ก็มีโอกาสลดลงต่ำกว่าระดับ 50 จุด ซึ่งเป็นจุดแบ่งระหว่างมุมมองเติบโต (มากกว่า 50 จุด) และหดตัว (ต่ำกว่า 50 จุด)

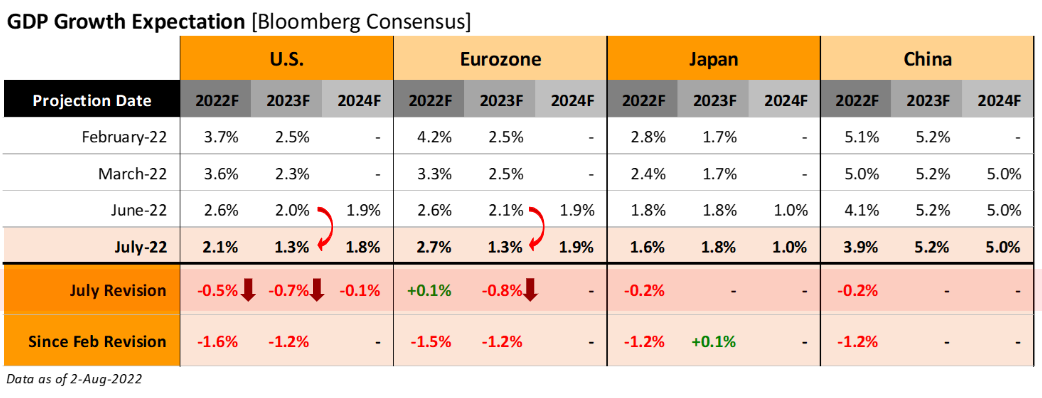

รูปที่ 4 : การปรับประมาณการ GDP ของแต่ละประเทศที่สำคัญ | Source : Bloomberg, FINNOMENA As of 04/08/2022

คาดการณ์การเติบโตของเศรษฐกิจ (GDP Growth) ของทั้งสหรัฐฯ ถูกปรับลดลงอย่างต่อเนื่อง โดยคาดว่าเศรษฐกิจของปี 2022 จะเติบโตที่ 2.1% ส่วนปี 2023 จะเติบโต 1.3% ส่วนการเติบโตของภูมิภาคยุโรปปี 2022 ถูกปรับเพิ่มขึ้นมาจาก 2.6% เป็น 2.7% ส่วนปี 2023 ถูกปรับลดจาก 2.1% เหลือเพียง 1.3% เช่นเดียวกับญี่ปุ่นและจีนที่ถูกปรับลดประมาณการ GDP สำหรับปี 2022

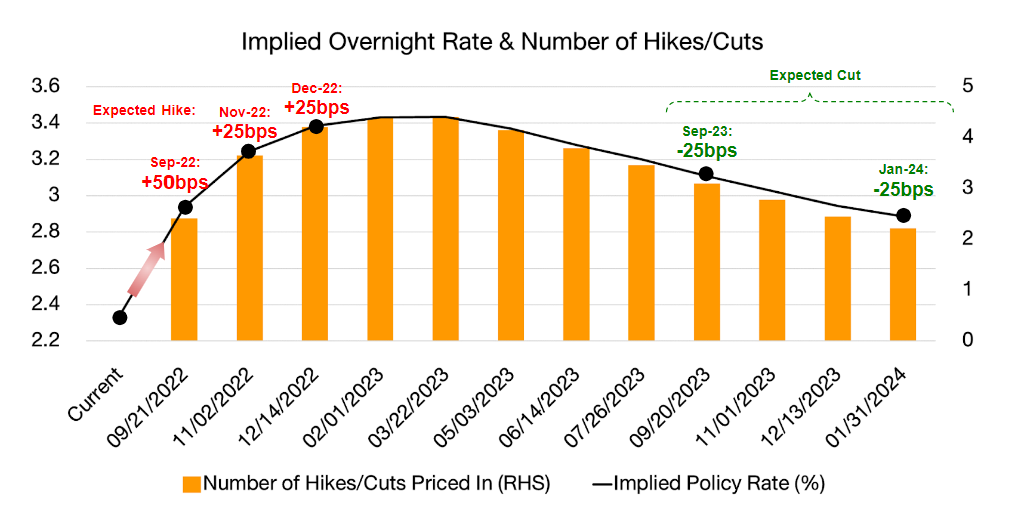

รูปที่ 5 : มุมมองอัตราดอกเบี้ยนโยบายสหรัฐฯ จากนักลงทุนในตลาด | Source : Bloomberg, FINNOMENA As of 04/08/2022

ตลาดยังคงมีมุมมองว่าอัตราดอกเบี้ยสหรัฐฯ จะถูกปรับเพิ่มอีก 100 bps ในช่วงที่เหลือของปีนี้ ซึ่งยังคงเป็นมุมมองเดียวกับช่วงก่อนหน้านี้ และคาดว่าจะเริ่มมีการปรับลดอัตราดอกเบี้ยอย่างชัดเจนในช่วงกลางปีหน้าเป็นต้นไป

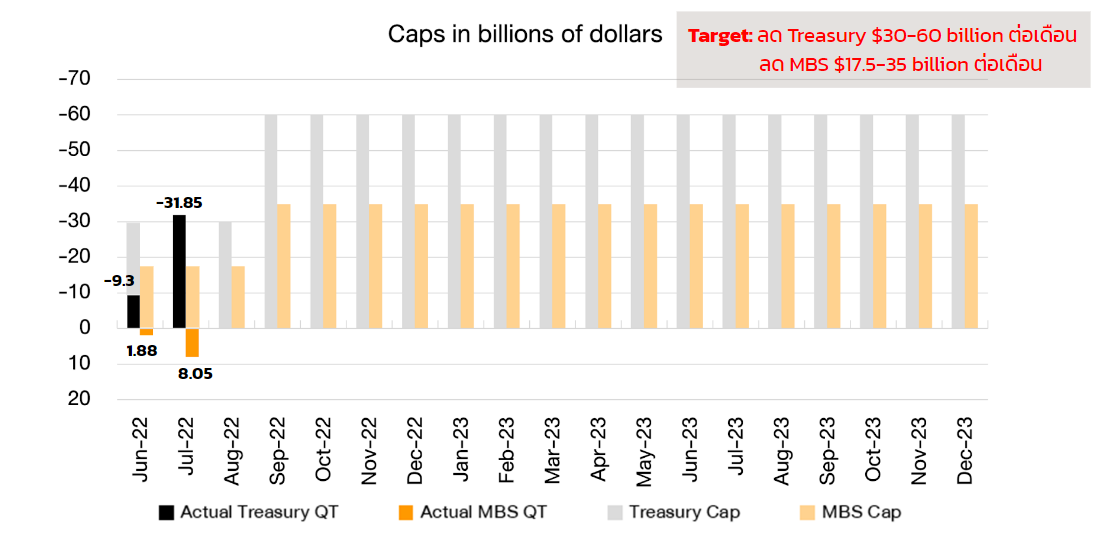

รูปที่ 6 : เป้าหมายการลด Balance sheet ของ Fed แต่ละสินทรัพย์ และปริมาณสินทรัพย์ที่ลดไปแล้ว | Source : stlouisfed, newyorkfed As of 04/08/2022

นอกเหนือจากการปรับขึ้นอัตราดอกเบี้ยแล้ว Fed ยังเดินหน้าทำ QT เพื่อลดขนาด Balance Sheet ซึ่งเท่ากับการลดสภาพคล่องออกจากระบบ Fed ประกาศแผนการลด Balance Sheet ระหว่างเดือนมิถุนายน-สิงหาคม เดือนละ 47,500 ล้านดอลลลาร์ต่อเดือน แบ่งเป็น Treasury 30,000 ล้านดอลลาร์ต่อเดือน และ MBS 17,500 ล้านดอลลาร์ต่อเดือน และจะเมื่อถึงเดือนกันยายนจะเพิ่มขึ้นเป็น 95,000 ล้านดอลลาร์ต่อเดือน แบ่งเป็น Treasury 60,000 ล้านดอลลาร์ต่อเดือน และ MBS 35,000 ล้านดอลลาร์ต่อเดือน

ที่ผ่านมา Fed ลด Balance Sheet ต่ำกว่าเป้าหมาย ในเดือนมิถุนายนลด Treasury ไปประมาณ 9,300 ล้านดอลลาร์ ส่วน MBS เพิ่มขึ้น 1,880 ล้านดอลลาร์ ส่วนเดือนกรกฎาคมลด Treasury ไป 31,850 ล้านดอลลาร์ ส่วน MBS เพิ่มขึ้น 8,050 ล้านดอลลาร์

Balance Sheet ลดลงจากจุดสูงสุดเมื่อกลางเดือนเมษายนแล้ว 75,000 ล้านดอลลาร์ หากนับเฉพาะ Securities Holdings ลดลงจากจุดสูงสุดแล้ว 62,000 ล้านดอลลาร์ แบ่งเป็น Treasury 40,000 ล้านดอลลาร์ และ MBS 22,000 ล้านดอลลาร์ (ส่วนต่างเกิดจากดอกเบี้ยค้างรับและลูกหนี้ที่ลดลง)

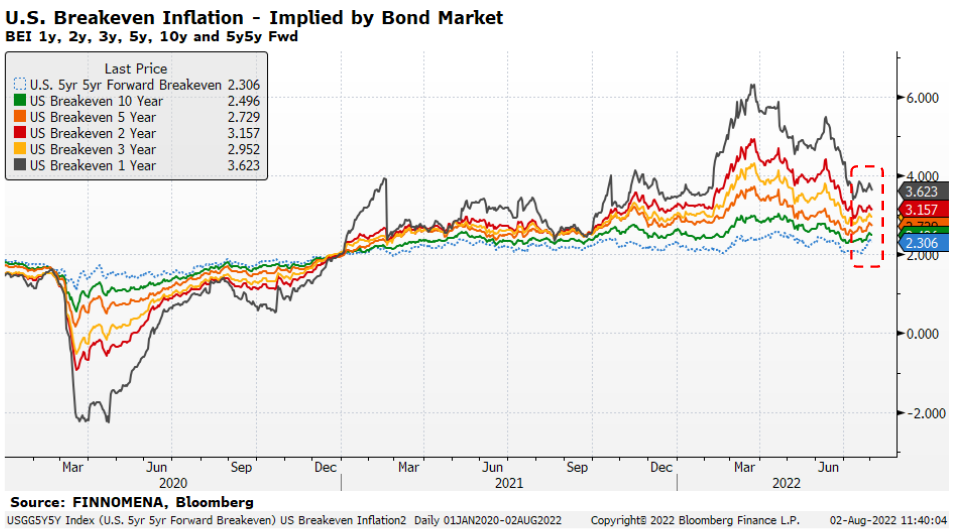

รูปที่ 7 : US Breakeven Inflation | Source : Bloomberg As of 04/08/2022

ดัชนี U.S. Breakeven Inflation ทุกช่วงอายุสะท้อนภาพที่ชัดเจนว่าตลาดเริ่มมองว่าเงินเฟ้อจะเริ่มชะลอตัว โดยดัชนีปรับตัวลงมาก่อนหน้านั้นและทรงตัวอยู่ในระดับเดิมมาแล้วตั้งแต่เดือนมิถุนายนที่ผ่านมา ทำให้ประเด็นเงินเฟ้อยังต้องติดตามอย่างใกล้ชิด

จะเห็นว่าภาพรวมเศรษฐกิจสหรัฐฯ ได้เข้าสู่ภาวะ Technical Recession แต่หากพิจารณาในมุมมองของ NBER พบว่ายังไม่เกิด Recession แต่ตัวเลขชี้ว่าเศรษฐกิจชะลอตัว ตลาดมองว่า Fed จะมีท่าที Less Hawkish อย่างไรก็ตาม QT ได้เริ่มขึ้นแล้ว แต่ยังน้อยกว่าเป้า หากในระยะยาวยังน้อยกว่าเป้าอาจส่งผลดีต่อตลาด ส่วนคาดการณ์เงินเฟ้อจากมุมมองตลาดดีขึ้น แต่ยังต้องติดตามต่อเนื่อง

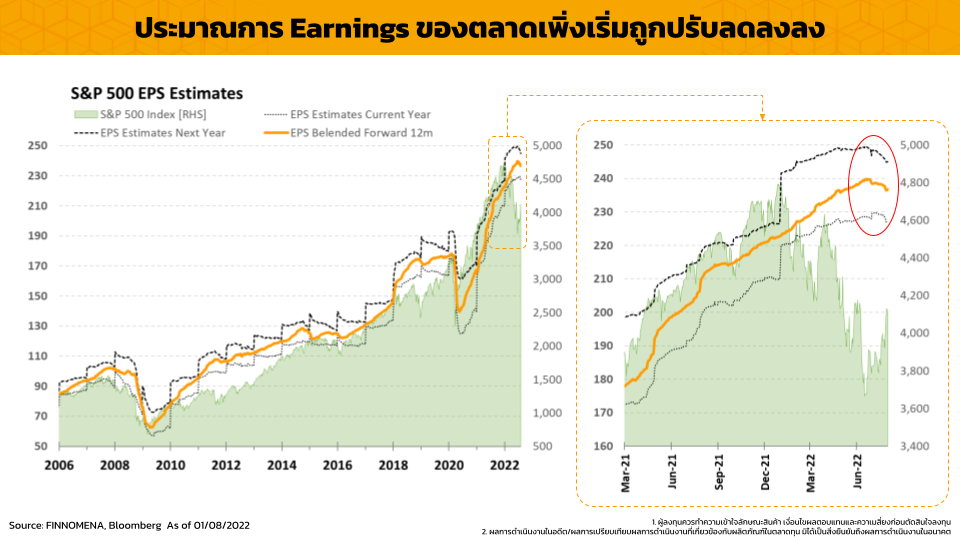

MEVT – Earnings

รูปที่ 8 : การปรับประมาณการ EPS และระดับดัชนี S&P 500 | Source : FINNOMENA, Bloomberg As of 04/08/2022

ด้านการปรับประมาณการ EPS ของ S&P 500 จะเห็นว่ามีการปรับประาณการเพิ่มขึ้นมาต่อเนื่องนับตั้งแต่ปี 2020 แต่ในช่วงเดือนที่ผ่านมานักวิเคราะห์เริ่มปรับลดการประมาณการลงทั้งในปีนี้และปีหน้า แสดงว่าแนวโน้มกำไรของบริษัทจดทะเบียนในสหรัฐฯ จะเริ่มลดลง ซึ่งอาจเป็นผลจากสภาพเศรษฐกิจที่ชะลอตัวจากปัจจัยเงินเฟ้อ

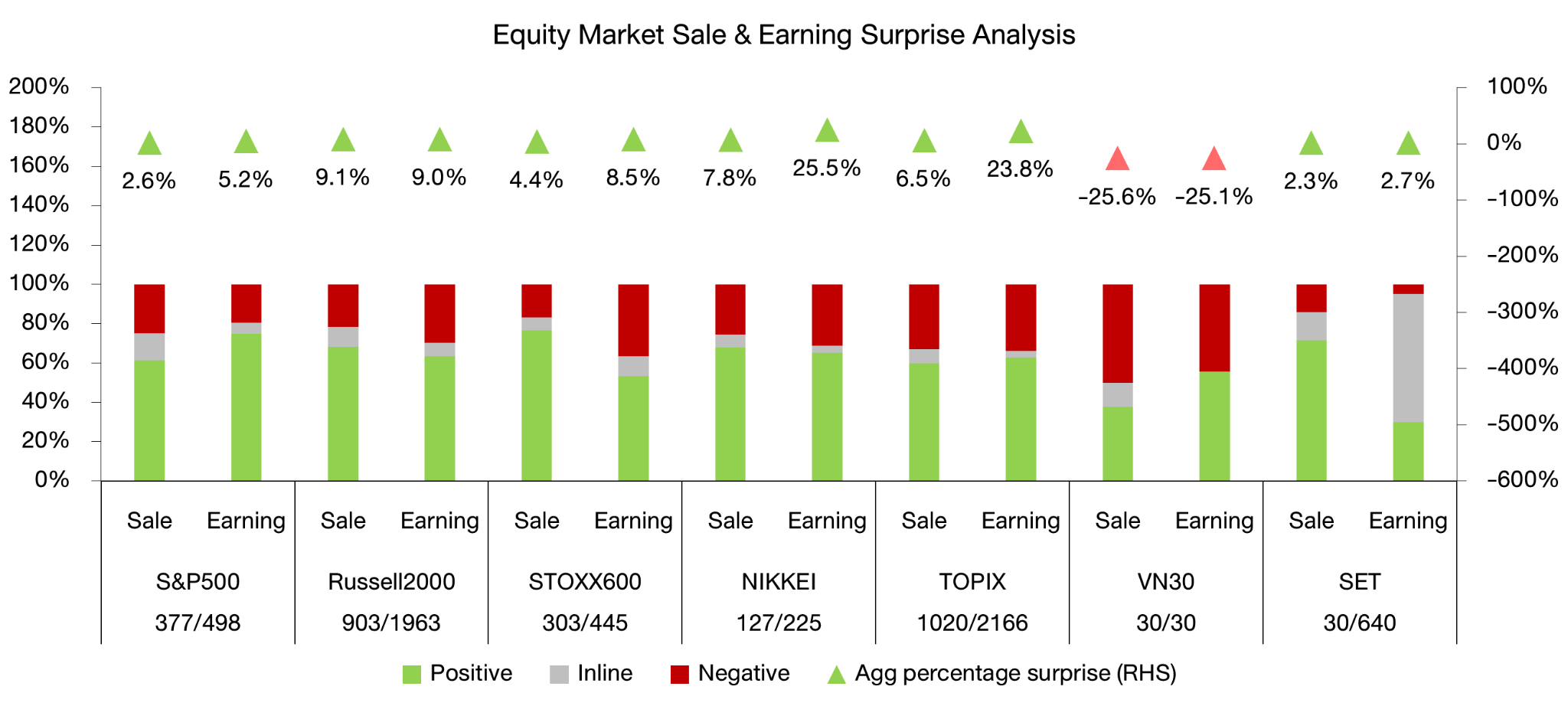

รูปที่ 9 : ระดับผลประกอบการของแต่ละดัชนีเทียบกับคาดการณ์ ไตรมาส 2 | Source : FINNOMENA, Bloomberg As of 04/08/2022

ส่วนผลประกอบการไตรมาส 2 ของตลาดสำคัญทั่วโลกซึ่งเปิดเผยแล้วเป็นส่วนใหญ่ จะเห็นว่าตลาดหุ้นสหรัฐฯ และยุโรปยังมีผลประกอบการที่ดีกว่าคาด ขณะที่ญี่ปุ่น เวียดนาม และไทย มีผลประกอบการที่ยังไม่โดนเด่น

การปรับประมาณการ EPS ของดัชนี S&P 500 เริ่มลดลงแล้ว สวนทางดัชนี Nasdaq ที่เริ่มถูกปรับเพิ่มประมาณการอีกครั้งเมื่อเดือนที่แล้ว ด้านผลประกอบการบริษัทจดทะเบียนในสหรัฐฯ และยุโรปยังดีกว่าคาดและมีความโดดเด่นกว่าดัชนีตลาดหุ้นอื่นทั่วโลก

MEVT – Valuation

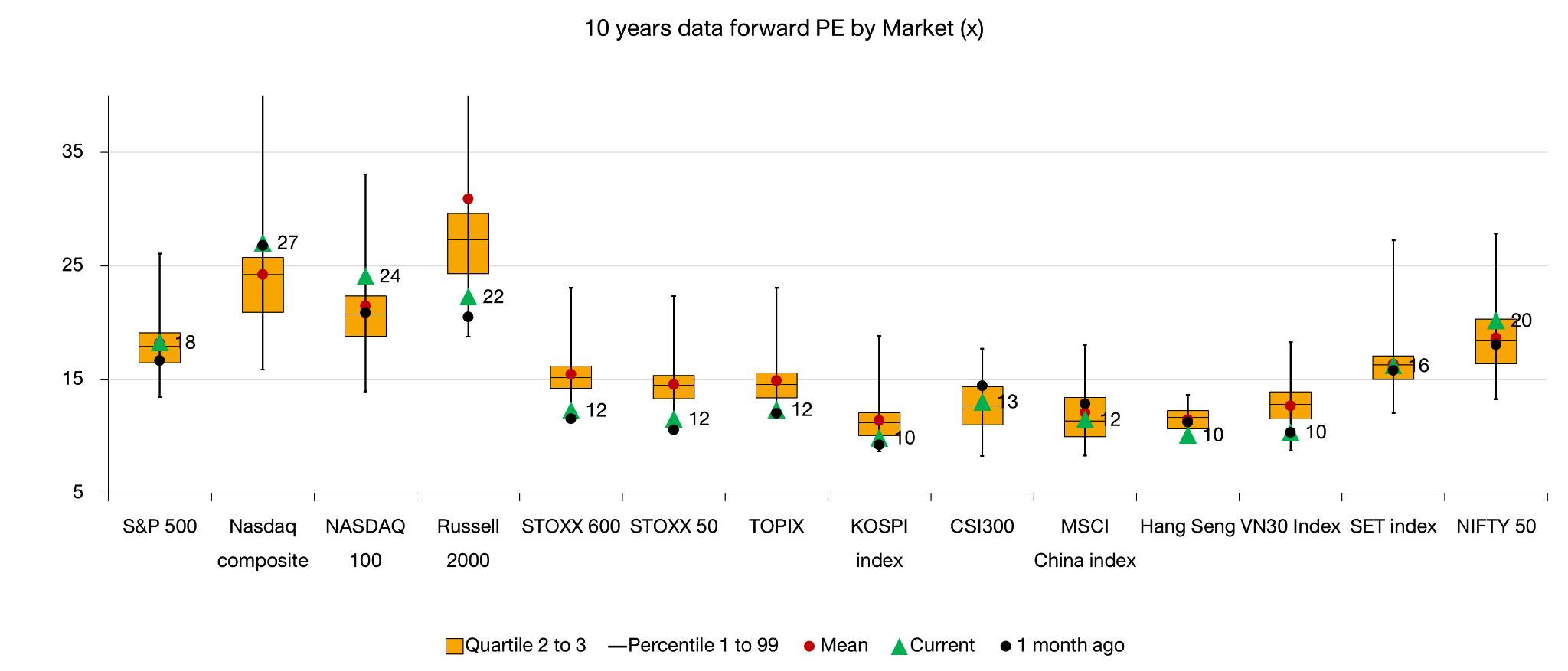

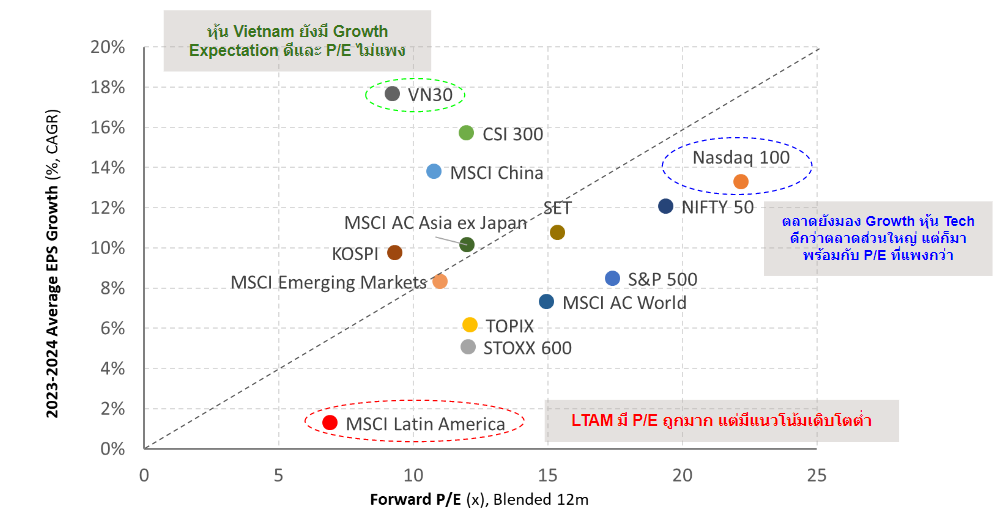

รูปที่ 10 : ระดับมูลค่าของแต่ละดัชนีที่สำคัญของโลก | Source : FINNOMENA, Bloomberg As of 04/08/2022

เมื่อพิจารณาดัชนีที่สำคัญของโลกจะพบว่าดัชนีที่สำคัญของสหรัฐฯ อย่าง S&P 500 และ Nasdaq มีมูลค่าน่าสนใจกว่าช่วงต้นปีที่ผ่านมา แต่จากการที่เริ่มฟื้นตัวกลับมาในช่วงก่อนหน้านี้เลยทำให้ยังไม่ถือว่าถูกเมื่อเทียบค่าเฉลี่ยย้อนหลัง 10 ปี และยังคงแพงเมื่อเทียบกับตลาดหุ้นโลก ส่วนดัชนี VN30, STOXX 600 ,TOPIX และ KOSPI มีระดับมูลค่าต่ำกว่าค่าเฉลี่ยย้อนหลัง 10 ปี และยังถูกเมื่อเทียบกับตลาดหุ้นโลก ด้านดัชนี CSI300 และ SET ยังอยู่ในระดับที่เริ่มแพงน้อยลงแต่ก็ไม่ได้ถูกเมื่อเทียบกับอดีตและตลาดหุ้นโลก

MEVT – Technical

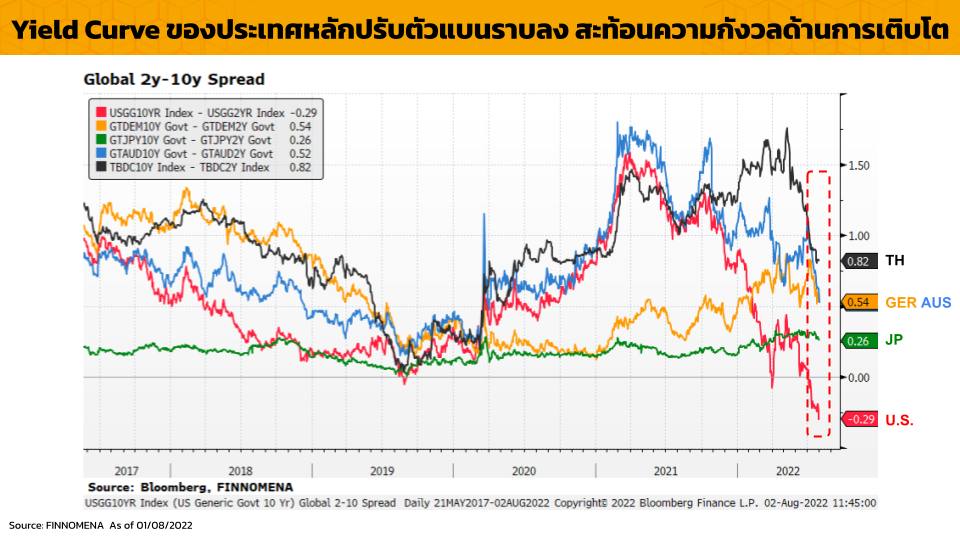

รูปที่ 11 : เปรียบเทียบส่วนผลตอบแทนพันธบัตรอายุ 10 ปี และ 2 ปี ของแต่ละประเทศ | Source : FINNOMENA, Bloomberg As of 04/08/2022

ส่วนต่างอัตราผลตอบแทนของพันธบัตร 2 ปีและ 10 ปี โดยถ้าอัตราผลตอบแทนของพันธบัตรอายุ 2 ปี น้อยกว่า 10 ปี จะเรียกว่า Inverted Yield Curve ซึ่งจะเป็นตัวบ่งบอกว่าอาจเกิดเศรษฐกิจถดถอย โดยเมื่อพิจารณา Yield Curve ของประเทศหลักจะเห็นว่า ในสหรัฐฯ เริ่มปรับตัวติดลบอย่างต่อเนื่อง ส่วนประเทศอื่น เริ่มปรับตัวแบนราบลงเข้าใกล้ศูนย์ สะท้อนให้เห็นถึงความกังวลด้านการเติบโตของเศรษฐกิจในอนาคต

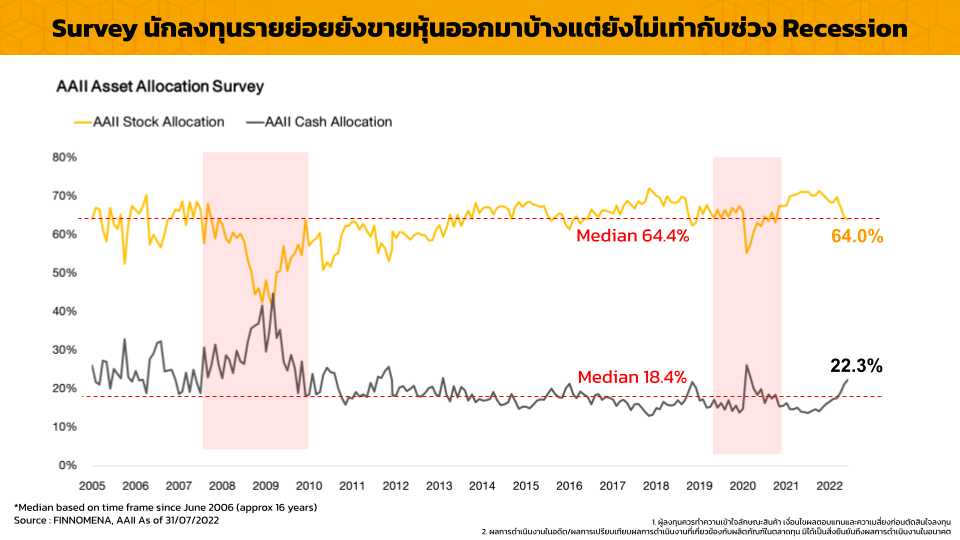

รูปที่ 12 : ดัชนี AAII Individual Investor Asset Allocation Survey | Source :AAII, FINNOMENA As of 04/08/2022

จากผลสำรวจของ AAII Asset Allocation ที่ทำการสำรวจสัดส่วนการถือครองหุ้นและเงินสดของนักลงทุนรายย่อยในสหรัฐฯ ล่าสุดเริ่มถือหุ้นลดลงจากช่วงก่อนหน้า จึงทำให้มีสัดส่วนของเงินสดมากขึ้น โดยรวมนักลงทุนรายย่อยมีความกังวลมากขึ้น แต่ยังไม่ได้เพิ่มสัดส่วนการถือครองเงินสดเท่าช่วงวิกฤติ

Bear Market Rally เกิดขึ้นเสมอ

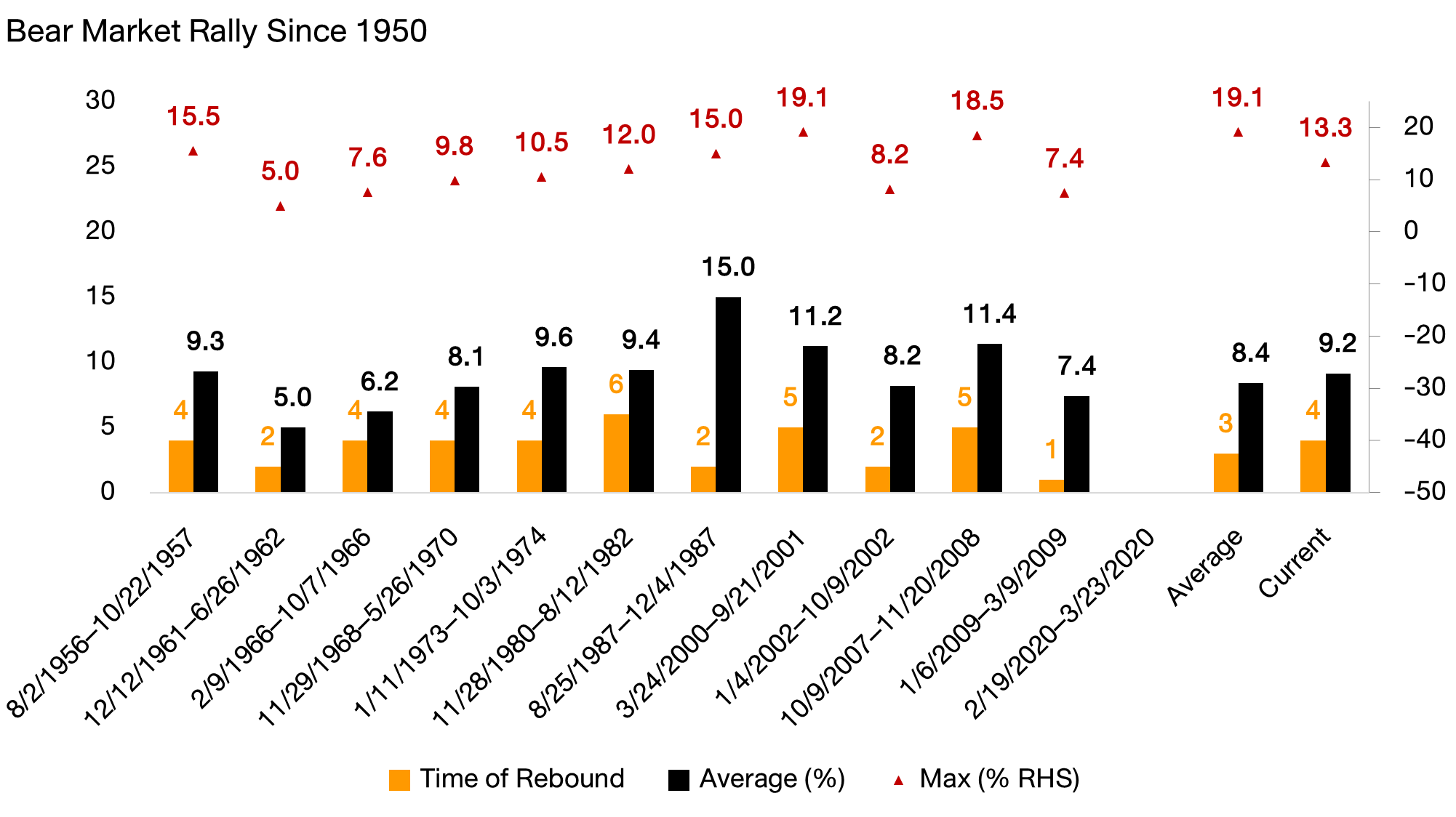

รูปที่ 13 : ระดับและจำนวนครั้งการปรับตัวขึ้นของดัชนี S&P 500 ในแต่ละครั้งของการเกิด Bear Market | Source : FINNOMENA, Bloomberg As of 04/08/2022

ในช่วงเวลาที่ตลาดปรับตัวลงมากกว่า 20% ซึ่งนับว่าเป็นตลาดหมี (Bear Market) หรืออยู่ในแนวโน้มขาลง ซึ่งมักจะมีการรีบาวน์หรือการปรับตัวขึ้นในช่วงสั้นโดยไม่ได้เปลี่ยนแนวโน้มหลักให้เป็นขาขึ้น เรียกว่า Bear Market Rally

นับตั้งแต่ปี 1950 เกิดภาวะตลาดหมีมาแล้วทั้งสิ้น 12 ครั้ง (ไม่นับรวมรอบปัจจุบัน) ปรากฏว่ามีเพียง 1 ครั้ง ที่ไม่เกิด Bear Market Rally คือในช่วงวิกฤติ COVID-19 ปี 2020 แต่นอกจากนั้นแล้วมักเกิด Bear Market Rally เสมอ เฉลี่ย 3 ครั้ง สร้างผลตอบแทนเฉลี่ยต่อครั้ง 8.4% และมีการรีบาวน์ที่สูงที่สุดคือ 19.1% ในช่วงวิกฤติ Dot Com ปี 2000

รูปที่ 14 : ดัชนี S&P 500 และการปรับตัวขึ้นระหว่างปี 2000-2004 | Source : Tradingview As of 04/08/2022

อย่างไรก็ตาม ในวิกฤติ 2 ครั้งใหญ่ อย่าง Dot Com และ Subprime ปี 2008 นั้นจะถูกแบ่ง Bear Market ออกเป็น 2 ช่วงด้วยกัน เนื่องจากมีการรีบาวน์มากกว่า 20% ในช่วงวิกฤตินั้นสะท้อนว่าในขาลงใหญ่อาจเกิด Fake Bull ได้

รูปที่ 15 : ดัชนี S&P 500 และการปรับตัวขึ้นระหว่างปี 2021-2022 | Source : Tradingview As of 04/08/2022

เมื่อพิจารณามาที่ปัจจุบัน Bear Market Rally เกิดขึ้นแล้ว 4 ครั้งด้วยกัน โดยที่การเกิดขึ้นครั้งล่าสุด ณ วันที่ 3 สิงหาคม 2022 นั้นเป็นการปรับตัวขึ้น 13.34% มากกว่าการปรับตัวขึ้น 3 ครั้งแรก บนความคาดหวังว่า FOMC จะใช้นโยบายการเงินตึงตัวน้อยลง (Less Hawkish) จากความกังวลเศรษฐกิจถดถอย ทำให้การปรับตัวขึ้นในครั้งนี้ยังมีโอกาสเป็นได้ทั้ง Bear Market Rally ไปจนถึง Fake Bull หรือแม้กระทั่งขาขึ้นรอบใหม่ หากท่าทีของ FOMC Dovish กว่าที่ตลาดคาดการณ์ และ/หรือ FOMC สามารถควบคุมอัตราเงินเฟ้อได้ โดยที่ไม่ก่อให้เกิดเศรษฐกิจถดถอย (Recession)

ส่วนต่างผลตอบแทนพันธบัตรอายุ 2 ปีและ 10 ปี ชี้ว่าประเทศเศรษฐกิจหลักมีความกังวลด้านการเติบโต นักลงทุนรายย่อยมีความกลัวแต่ยังไม่เทขายหุ้นเหมือนช่วงเกิด Recession ด้าน Bear Market Rally มีโอกาสเกิดขึ้นระหว่าง Bear Market ได้เป็นปกติ

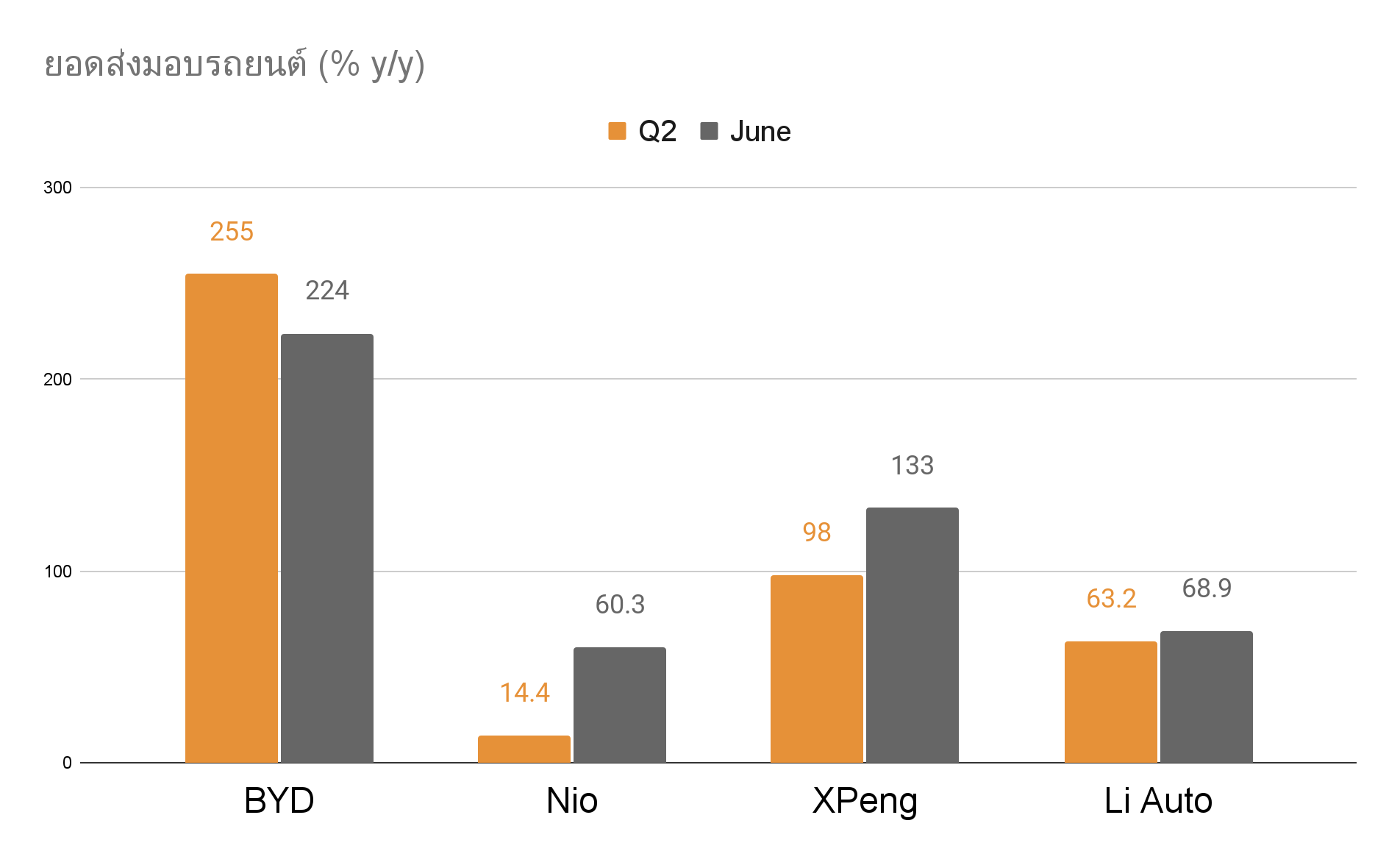

รูปที่ 16 : การเติบโตของยอดขายรถยนต์ไฟฟ้าจีน | Source : BYD, Nio, Xpeng, Li Auto As of 04/08/2022

การเปิดเผยตัวเลขการส่งมอบรถยนต์ไฟฟ้าของบริษัทรถยนต์ไฟฟ้าของจีนชี้ว่าเดือนมิถุนายนกำลังการผลิตฟื้นตัวตอบโจทย์ความต้องการเรียบร้อยแล้ว และเมื่อรวมทั้งไตรมาส 2 ชี้ว่าได้รับผลกระทบจากการปิดเมืองไม่มากนัก นอกจากนี้ความต้องการยังเพิ่มขึ้นเนื่องจากได้รับมาตรการกระตุ้นจากภาครัฐ

รูปที่ 17 : การเติบโตของยอดขายรถยนต์ไฟฟ้าจีน | Source : BYD, Nio, Xpeng, Li Auto As of 04/08/2022

เมื่อเปรียบเทียบแนวโน้มการเติบโตของ EPS และระดับ P/E ชี้ว่าตลาดหุ้นเวียดนามมี Valuation ที่ไม่สูงมาก ด้านการเติบโตสูงกว่าดัชนีทั่วโลก ดังนั้นตลาดหุ้นเวียดนามจึงมีความน่าสนใจเทียบกับตลาดหุ้นทั่วโลก

FINNOMENA Investment Team มองว่าจุดที่แย่ของตลาดหุ้นยังมาไม่ถึง ในทุก Bear Market จะมี Bear Market Rally เสมอ โดยยังคงสัดส่วนพอร์ตในลักษณะ Defensive โดยแนะนำการลงทุนข้าม Cycle ผ่านกองทุนหุ้นเวียดนามและกองทุนพลังงานสะอาดจีน รวมไปถึงทยอยสะสม Global Bonds & Credit

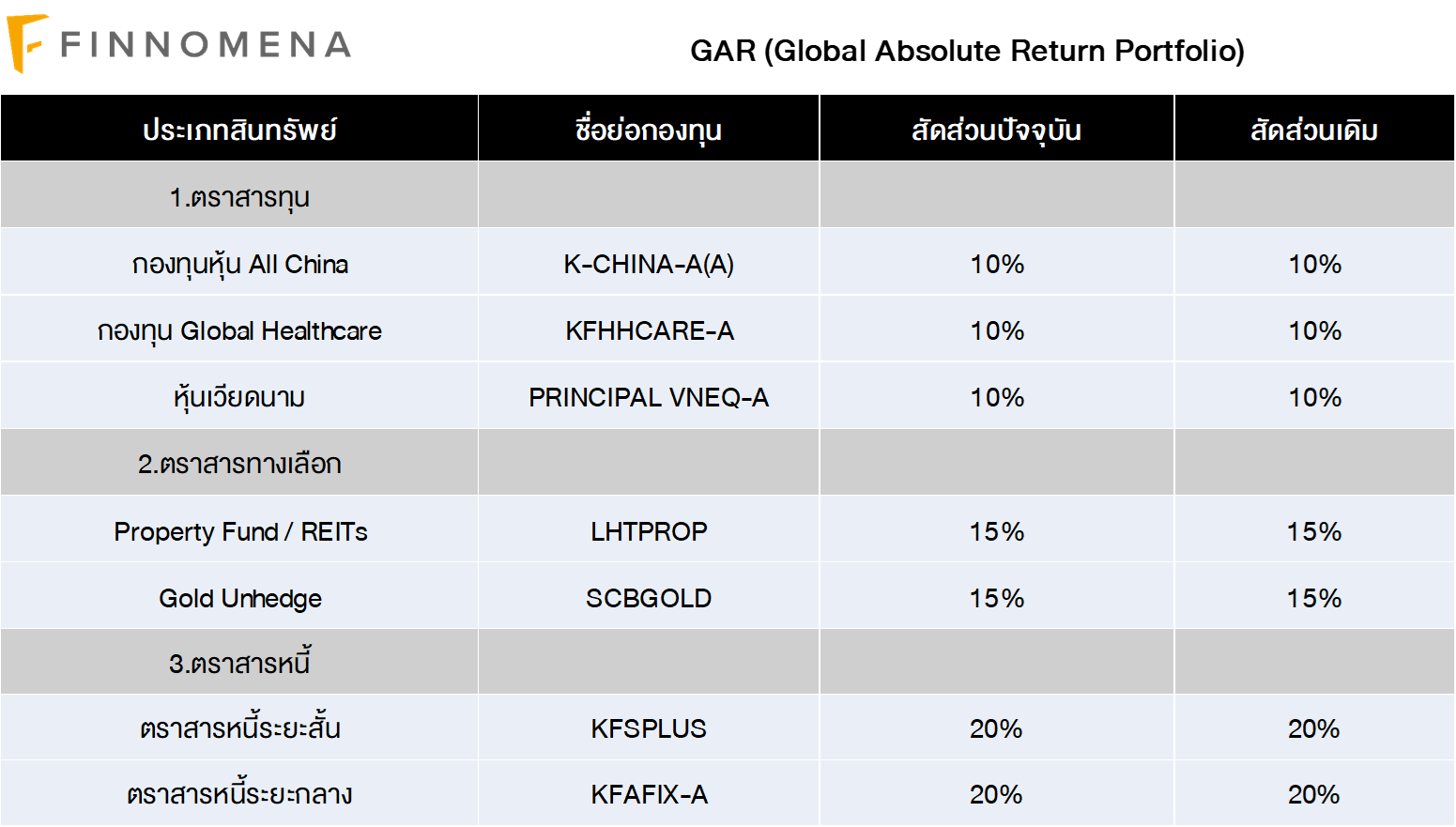

FINNOMENA Recommended

FINNOMENA Investment Team ยังคงมีท่าทีระมัดระวังต่อการลงทุน เนื่องจากยังคงมีปัจจัยเสี่ยงที่ตลาดยังไม่รับรู้อีก อาทิ การลดสภาพคล่อง (QT), การปรับลดประมาณการกำไร และการจ้างงานที่อาจะชะลอตัวมากกว่าปัจจุบัน เป็นต้นซึ่งอาจนำไปสู่การกลับเข้าสู่ภาวะขาลงได้อีกครั้ง หลังตลาดได้เกิด Bear Market Rally ในช่วงที่ผ่านมา

จึงแนะนำคงสัดส่วนการลงทุนของ GAR ที่ถือครองสินทรัพย์เสี่ยงอย่างหุ้นเพียง 30% พร้อมด้วยสินทรัพย์ทางเลือกอย่างทองคำ และ REITs 30% รวมไปถึงตราสารหนี้เพื่อกระจายความเสี่ยงและรอโอกาสการกลับเข้าลงทุนในสินทรัพย์เสี่ยงในอนาคต 40% ซึ่งประเมินแล้วว่าสามารถรับความผันผวนที่อาจเกิดขึ้นได้

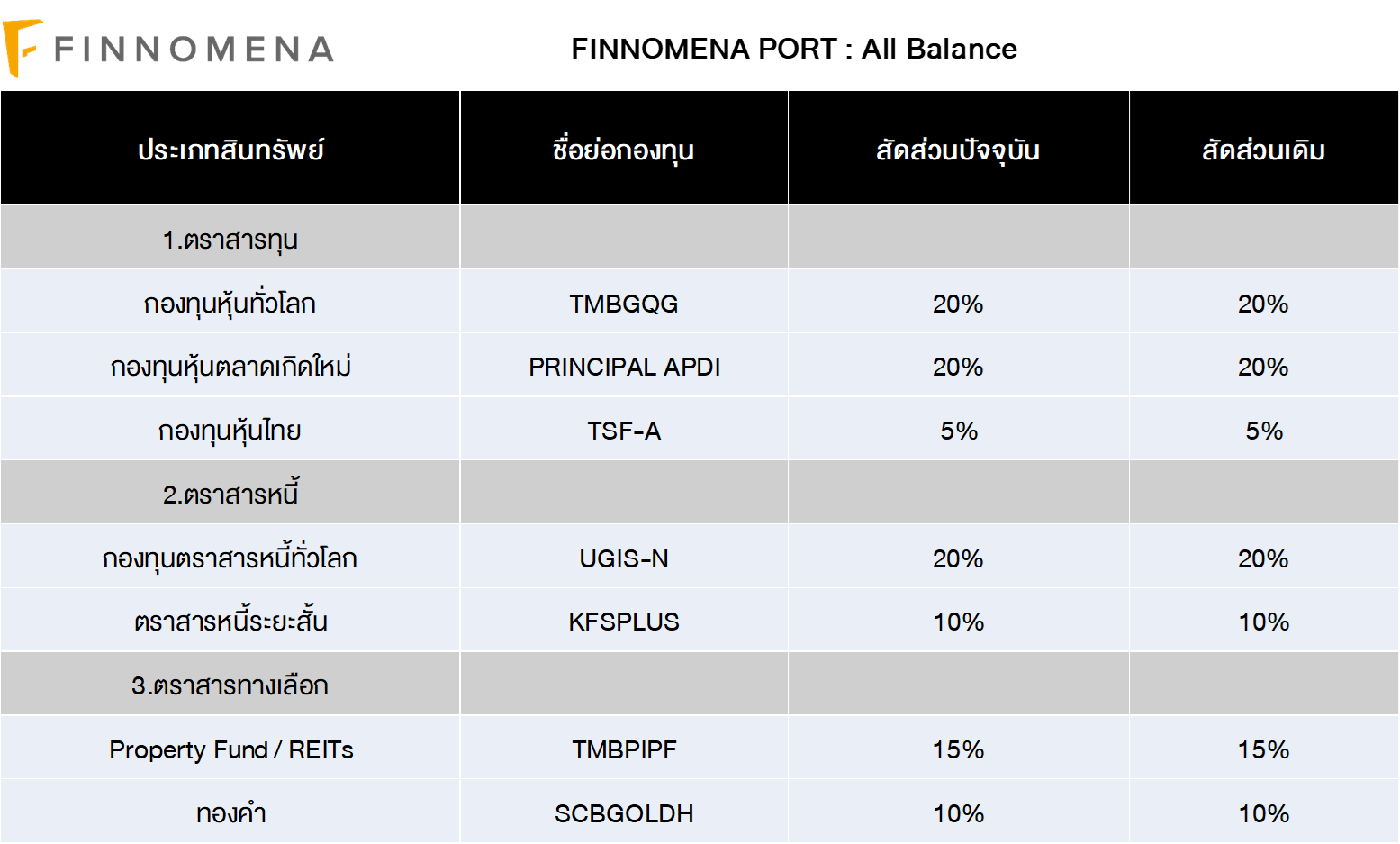

All Balance Port ซึ่งเป็นพอร์ตการลงทุนแบบ Strategic Asset Allocation ที่จัดสัดส่วนการลงทุนด้วย Black-Litterman Model หัวใจของ FINNOMENA Robo-Advisor ที่ผสมผสานระหว่างโมเดลทางคณิตศาสตร์ที่ช่วยคำนวณค่าสถิติในอดีตกับมุมมองการลงทุนในอนาคตจากผู้แนะนำการลงทุนมีความเหมาะสมกับสถานการณ์ปัจจุบัน FINNOMENA Investment Team จึงแนะนำคงสัดส่วนการลงทุน

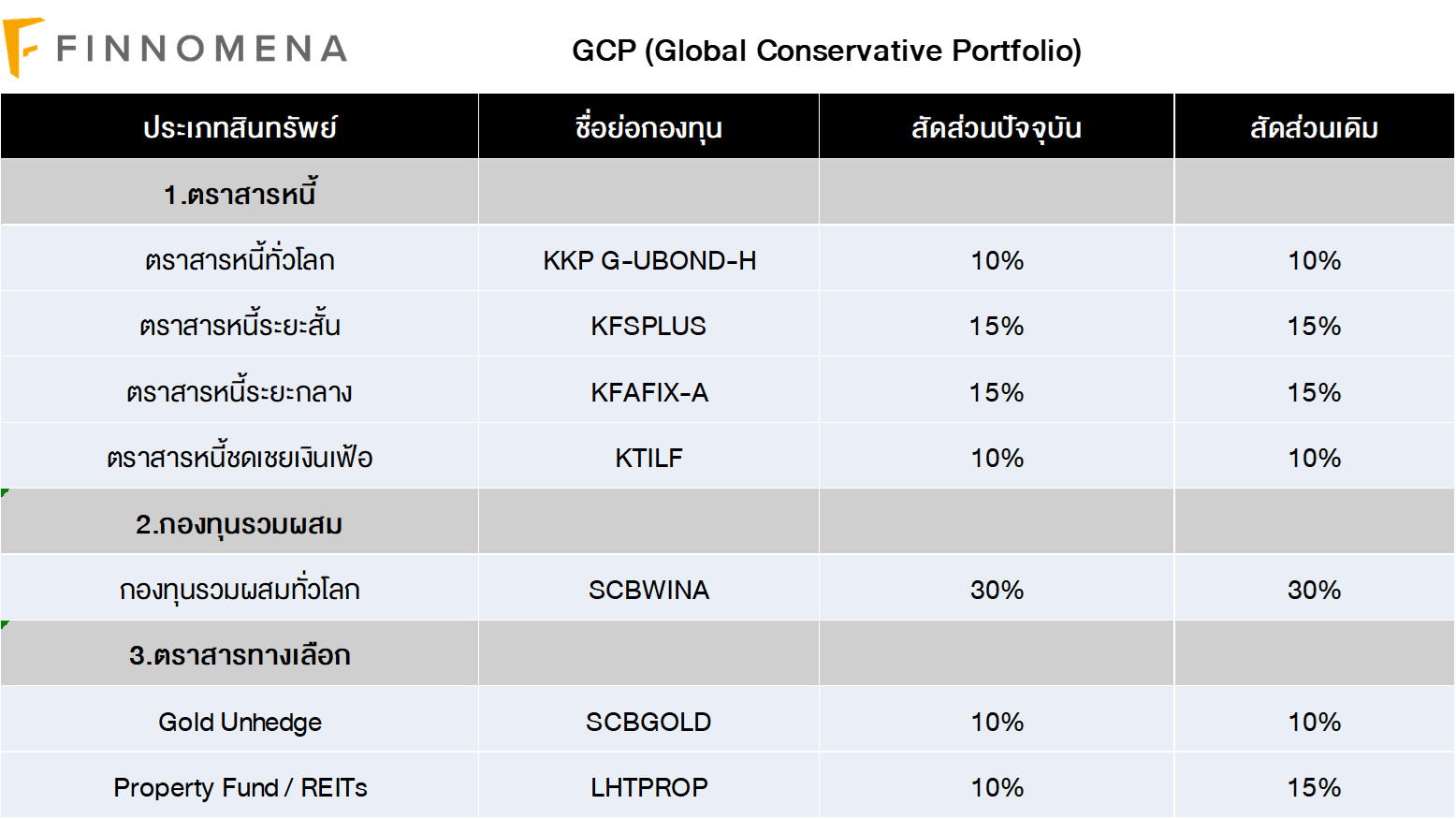

FINNOMENA Investment Team ยังคงมีท่าทีระมัดระวังต่อการลงทุน เนื่องจากยังคงมีปัจจัยเสี่ยงที่ตลาดยังไม่รับรู้อีก อาทิ การลดสภาพคล่อง (QT), การปรับลดประมาณการกำไร และการจ้างงานที่อาจะชะลอตัวมากกว่าปัจจุบัน เป็นต้นซึ่งอาจนำไปสู่การกลับเข้าสู่ภาวะขาลงได้อีกครั้ง หลังตลาดได้เกิด Bear Market Rally ในช่วงที่ผ่านมา

จึงแนะนำคงสัดส่วนการลงทุนของ GCP ที่ถือครองตราสารหนี้เป็นหลักรวม 50% เพื่อกระจายความเสี่ยงและรอโอกาสการกลับเข้าลงทุนในสินทรัพย์เสี่ยงในอนาคต พร้อมด้วยสินทรัพย์ทางเลือกอย่างทองคำ และ REITs 20% และกองทุนผสมที่มีสัดส่วนของหุ้นบางส่วนอยู่ที่ 30% ซึ่งประเมินแล้วว่าสามารถรับความผันผวนที่อาจเกิดขึ้นได้

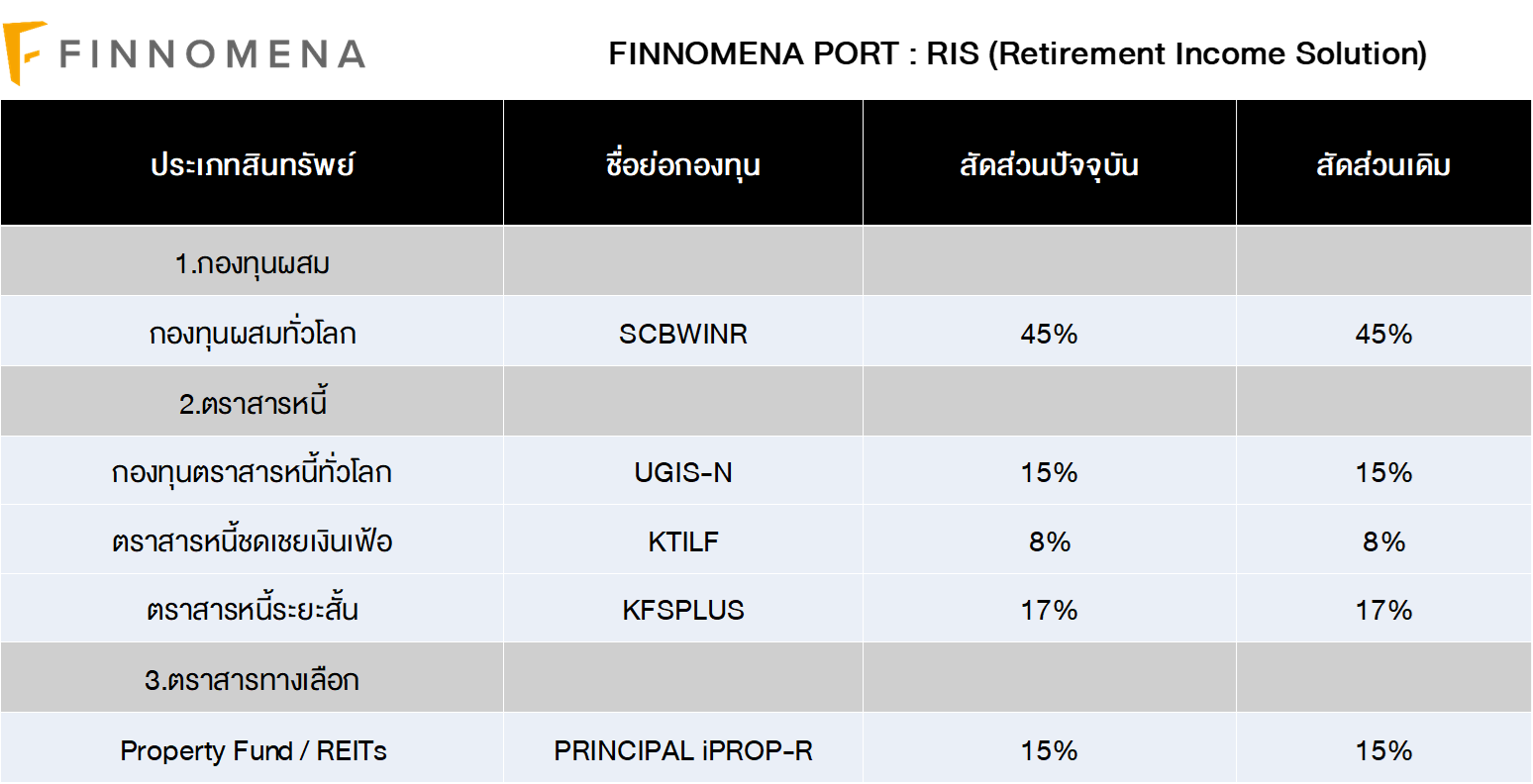

FINNOMENA Investment Team ยังคงมีท่าทีระมัดระวังต่อการลงทุน เนื่องจากยังคงมีปัจจัยเสี่ยงที่ตลาดยังไม่รับรู้อีก อาทิ การลดสภาพคล่อง (QT), การปรับลดประมาณการกำไร และการจ้างงานที่อาจะชะลอตัวมากกว่าปัจจุบัน เป็นต้นซึ่งอาจนำไปสู่การกลับเข้าสู่ภาวะขาลงได้อีกครั้ง หลังตลาดได้เกิด Bear Market Rally ในช่วงที่ผ่านมา

จึงแนะนำคงสัดส่วนการลงทุนของ RIS ที่ถือครองตราสารหนี้เป็นหลักรวม 40% เพื่อกระจายความเสี่ยงและรอโอกาสการกลับเข้าลงทุนในสินทรัพย์เสี่ยงในอนาคต พร้อมด้วยสินทรัพย์ทางเลือกอย่าง REITs 15% และกองทุนผสมที่มีสัดส่วนของหุ้นบางส่วนอยู่ที่ 45% เพื่อรับกระแสเงินสดสม่ำเสมอ บนความผันผวนที่ต่ำซึ่งประเมินแล้วว่าสามารถรับความผันผวนที่อาจเกิดขึ้นได้

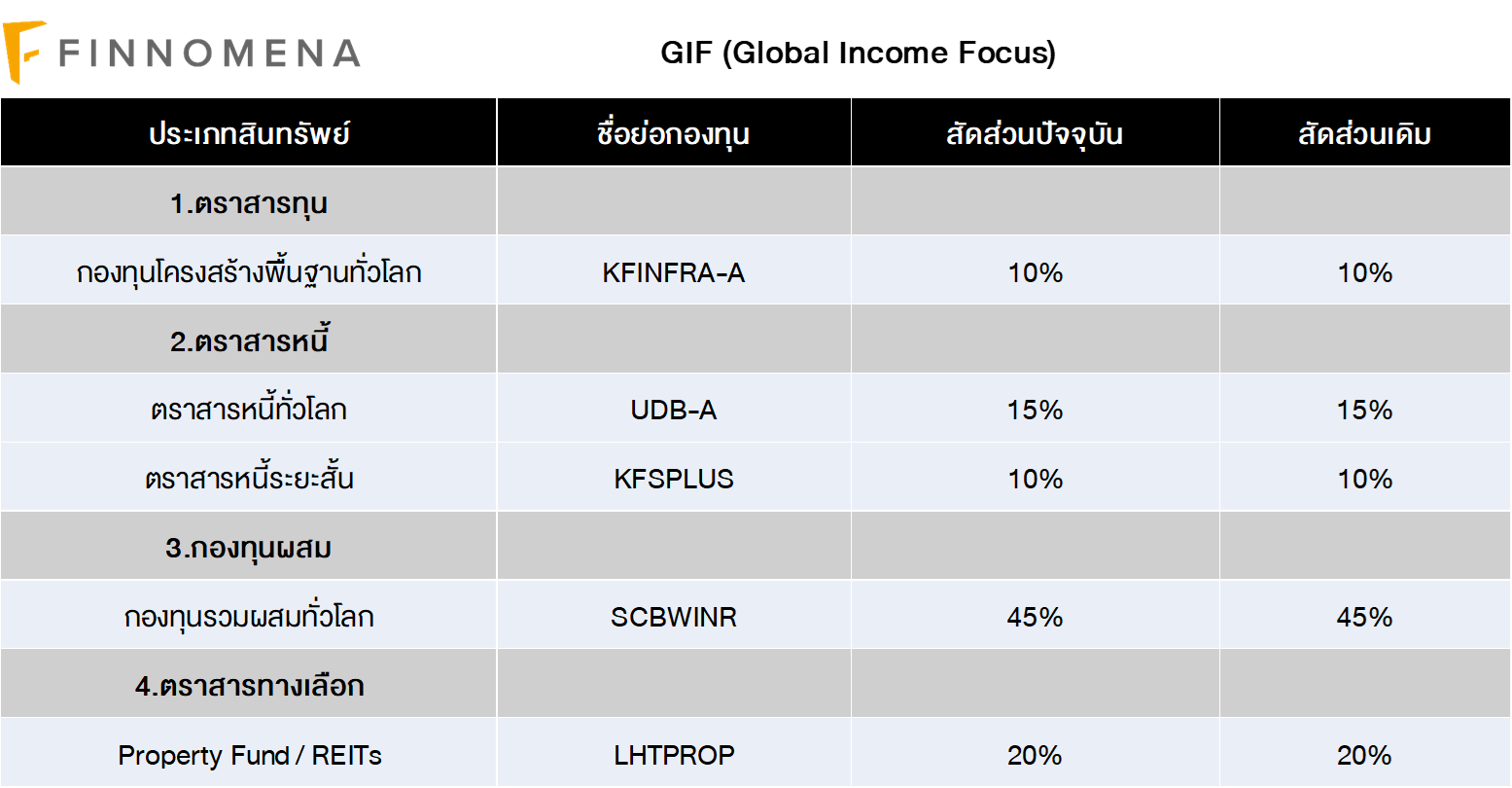

FINNOMENA Investment Team ยังคงมีท่าทีระมัดระวังต่อการลงทุน เนื่องจากยังคงมีปัจจัยเสี่ยงที่ตลาดยังไม่รับรู้อีก อาทิ การลดสภาพคล่อง (QT), การปรับลดประมาณการกำไร และการจ้างงานที่อาจะชะลอตัวมากกว่าปัจจุบัน เป็นต้นซึ่งอาจนำไปสู่การกลับเข้าสู่ภาวะขาลงได้อีกครั้ง หลังตลาดได้เกิด Bear Market Rally ในช่วงที่ผ่านมา

จึงแนะนำคงสัดส่วนการลงทุนของ GIF ที่ถือครองตราสารหนี้เป็นหลักรวม 25% เพื่อกระจายความเสี่ยงและรอโอกาสการกลับเข้าลงทุนในสินทรัพย์เสี่ยงในอนาคต พร้อมด้วยสินทรัพย์ทางเลือกอย่าง REITs 20% และกองทุนผสมที่มีสัดส่วนของหุ้นบางส่วนอยู่ที่ 45% เพื่อรับกระแสเงินสดสม่ำเสมอ บนความผันผวนที่ต่ำซึ่งประเมินแล้วว่าสามารถรับความผันผวนที่อาจเกิดขึ้นได้

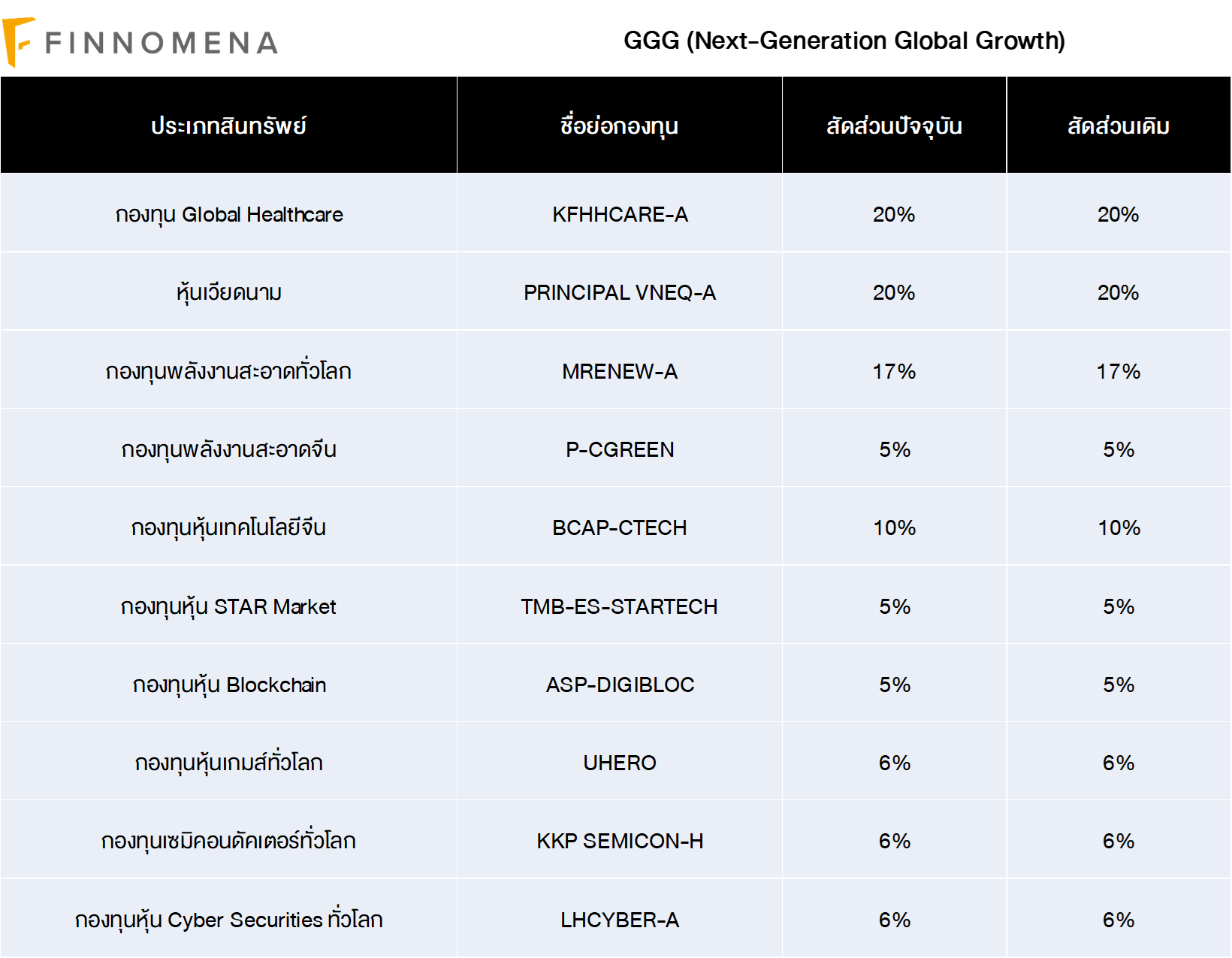

GGG ซึ่งเป็นพอร์ตการลงทุนหุ้น 100% ตลอดเวลา กระจายการลงทุนหลากหลายธีม ประเทศ และแนวการลงทุนด้วย Min.Volatility Optimization เพื่อลดความเสี่ยง เพิ่มโอกาสรับผลตอบแทนอย่างมั่นคง ซึ่งจะถูกตรวจสอบและ Rebalance ทุก ๆ 6 เดือน ยังมีความเหมาะสมกับสถานการณ์การลงทุนปัจจุบัน FINNOMENA Investment Team จึงแนะนำคงสัดส่วนการลงทุน

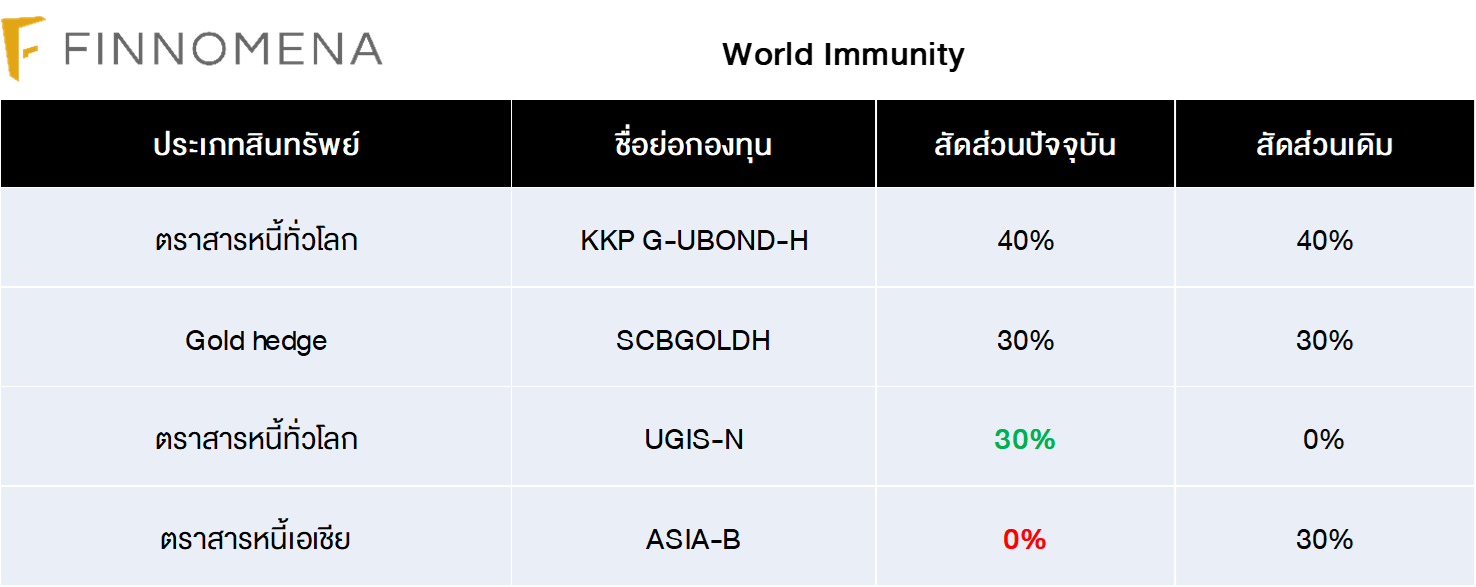

- แนะนำลดสัดส่วนการลงทุน ASIA-B 30% (ทั้งหมด)

- เพิ่มน้ำหนักการลงทุน UGIS-N 30%

การแข็งค่าของสกุลเงินดอลลาร์เมื่อเทียบกับทั่วโลก ส่งผลให้ประเทศในกลุ่ม Emerging Marrket มีความเสี่ยงสูงขึ้นจากความเสี่ยงด้านอัตราแลกเปลี่ยน และความสามารถในการชำระหนี้ ซึ่งอาจส่งผลต่ออันดับความน่าเชื่อถือของตราสารหนี้ในอนาคต

FINNOMENA Investment Team จึงแนะนำปรับลดกองทุน ASIA-B ลง 30% (ทั้งหมด) และเข้าลงทุนในกองทุนตราสารหนี้ทั่วโลกที่มีความสม่ำเสมอ และอ่อนไหวต่อการปรับขึ้นอัตราดอกเบี้ยต่ำ จากค่า Duration ที่ต่ำ จากแนวทางการบริหารแบบ Income Fund อย่าง UGIS-N แทน เพื่อลดความผันผวนของพอร์ตการลงทุนรวม และรับโอกาสจากการ Price in การปรับขึ้นอัตราดอกเบี้ยของนักลงทุนที่มากแล้ว

—————————————————————————————————————————

คำเตือน

ผู้ลงทุนควรศึกษาข้อมูลสำคัญของกองทุนโดยเฉพาะนโยบายกองทุน ความเสี่ยง และผลการดำเนินงานของกองทุน โดยสามารถขอข้อมูลจากผู้แนะนำก่อนตัดสินใจลงทุน | ผลการดำเนินงานในอดีต และผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต | ผู้ลงทุนอาจมีความเสี่ยงจากอัตราแลกเปลี่ยน เนื่องจากการป้องกันความเสี่ยงขึ้นอยู่กับดุลพินิจของผู้จัดการกองทุน | กองทุนรวมนี้ลงทุนกระจุกตัว ผู้ลงทุนจึงควรพิจารณาการกระจายความเสี่ยงของ พอร์ตการลงทุนโดยรวมของตนเองด้วย | สอบถามข้อมูลเพิ่มเติมหรือขอรับหนังสือชี้ชวนได้ที่บริษัทหลักทรัพย์นายหน้าซื้อขายหน่วยลงทุน ฟินโนมีนา จำกัด ในช่วงเวลาวันทำการตั้งแต่ 09:00-17:00 น. ที่หมายเลขโทรศัพท์ 02 026 5100 และทาง LINE “@FINNOMENAPORT