Chart of the month

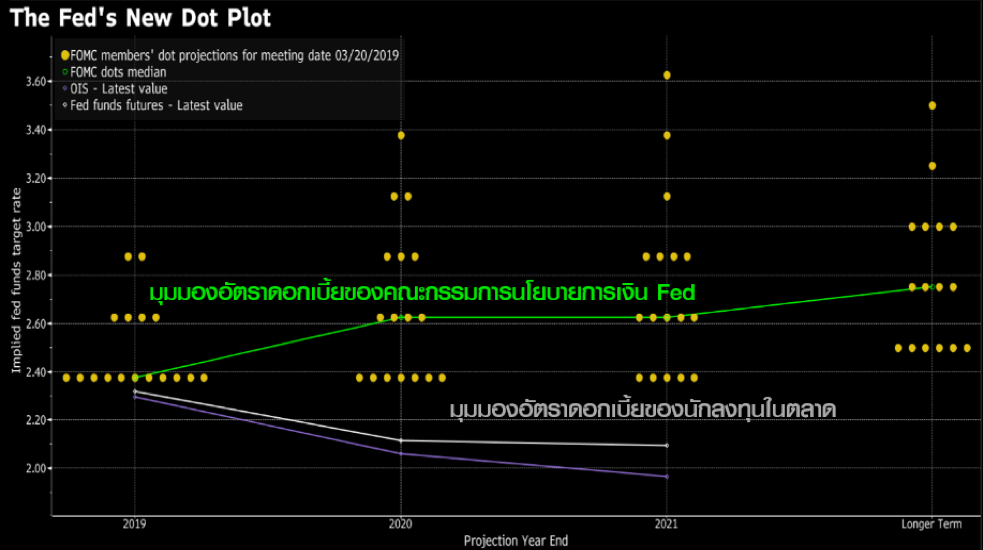

รูปที่ 1 Fed’s Dot Plot และแนวโน้มอัตราดอกเบี้ยในมุมมองนักลงทุน | ที่มา : Bloomberg

จากถ้อยแถลงหลังการประชุมคณะกรรมการนโยบายการเงินธนาคารกลางสหรัฐฯ (FOMC) ที่มีแนวโน้มไม่ปรับขึ้นอัตราดอกเบี้ยในปีนี้ พร้อมปรับลดประมาณการการขยายตัวของเศรษฐกิจสหรัฐฯ ตลาดหุ้นทั่วโลกเริ่มย่อตัวลงท่ามกลางความกังวลต่อภาวะเศรษฐกิจถดถอยในอนาคต ซึ่งเป็นไปตามมุมมอง FINNOMENA PORT Strategy เดือนมีนาคม : โอกาสปรับพอร์ตในช่วง Relief Rally

อย่างไรก็ตาม แนวโน้มทิศทางอัตราดอกเบี้ย ความกังวลต่อเศรษฐกิจชะลอตัว และความผันผวนของตลาดหุ้น เป็นปัจจัยหนุนผลตอบแทนของสินทรัพย์ประเภท Yield Play อาทิเช่น ตราสารหนี้ กองทุนอสังหาฯ และ REITs

FINNOMENA Investment Team แนะนำให้นักลงทุนใช้โอกาสในช่วงปลายของการเกิด Relief Rally ปรับสมดุลพอร์ต ลดสัดส่วนหุ้นในพอร์ตให้ต่ำกว่าระดับ 50% และเพิ่มการลงทุนให้หลากหลายประเภทสินทรัพย์โดยเฉพาะสินทรัพย์ที่เป็นไปตาม Yield Play Theme เพื่อให้ได้รับประโยชน์จากการกระจายการลงทุนมากที่สุด (Diversification Benefits)

ธนาคารกลางสหรัฐฯ คงดอกเบี้ย รับเศรษฐกิจชะลอตัว

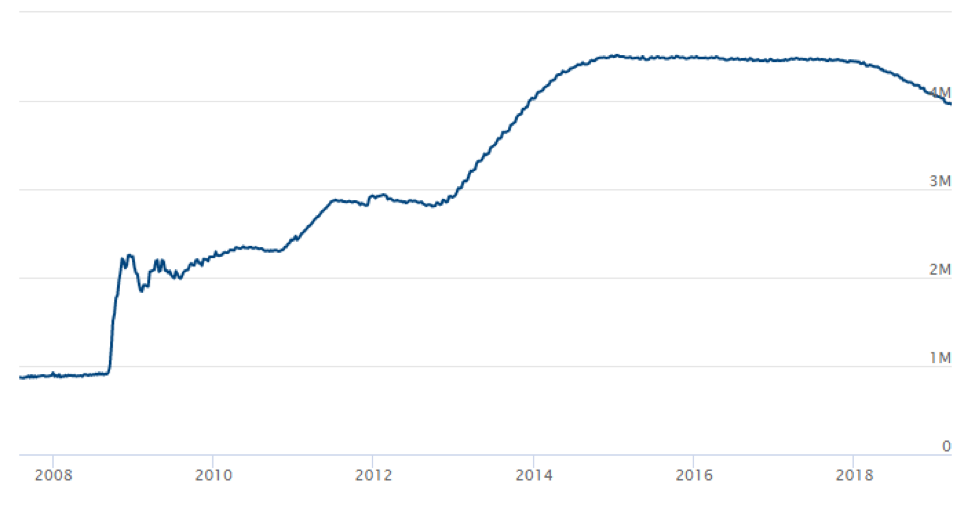

รูปที่ 2 ขนาดงบดุล (สินทรัพย์) ของธนาคารกลางสหรัฐฯ (Fed) | ที่มา : Federal Reserve Board

ธนาคารกลางสหรัฐฯ (Fed) ประกาศคงอัตราดอกเบี้ยนโยบายไว้ที่ 2.25% – 2.50% พร้อมมีมุมมองไม่ปรับขึ้นอัตราดอกเบี้ยในปีนี้ จากเดิมที่เคยคาดไว้ว่าจะขึ้นดอกเบี้ย 2 ครั้ง ขณะที่อัตราการขยายตัวของเศรษฐกิจสหรัฐฯ ปี 2019 (GDP) ถูกปรับลดคาดการณ์ลงจาก 2.3% เหลือ 2.1% ในขณะเดียวกันธนาคารกลางสหรัฐฯ ประกาศสิ้นสุดนโยบายลดขนาดสินทรัพย์ที่ธนาคารกลางถือครองในเดือนกันยายนนี้

ด้านตัวเลขทางเศรษฐกิจเดือนกุมภาพันธ์เริ่มสะท้อนภาพการชะลอตัวของเศรษฐกิจสหรัฐฯ อาทิเช่น ใบอนุญาตก่อสร้างบ้าน (Building Permits) ลดลง 1.6% จากเดือนก่อนหน้า เช่นเดียวกับตัวเลขอัตราการว่างงาน (Unemployment rate) ซึ่งเพิ่มขึ้นมาที่ 3.8% หลังลงไปแตะระดับต่ำสุดที่ 3.5% เมื่อปีที่ผ่านมา

สอดคล้องกับดัชนีผู้จัดการฝ่ายจัดซื้อภาคอุตสาหกรรมของสหรัฐฯ (ISM Manufacturing PMI) เดือนกุมภาพันธ์ ออกมาที่ 54.2 จุด ลดลงจากเดือนก่อนหน้าที่ 56.6 จุด สาเหตุหลักเป็นผลจากการชะลอตัวของเศรษฐกิจทั่วโลกและประเด็นการค้ากับทางการจีน อย่างไรก็ตาม ตัวเลขดังกล่าวเป็นดัชนีชี้นำสภาพเศรษฐกิจในอนาคต หากยังอยู่สูงกว่าระดับ 50.0 จุด แสดงถึงมุมมองเชิงบวกต่อการขยายตัวของเศรษฐกิจในระยะเวลา 6-12 เดือนข้างหน้า แต่การปรับลดลงของดัชนีเป็นสิ่งที่ต้องติดตามอย่างใกล้ชิด

ด้วยเหตุผลข้างต้นส่งผลให้ FINNOMENA Investment Team มีมุมมองว่าทั้งสภาพเศรษฐกิจสหรัฐฯ และผลประกอบการบริษัทจดทะเบียนสหรัฐฯ จะเริ่มชะลอตัวอย่างต่อเนื่องในปี 2019 และต้องติดตามสถานการณ์อย่างใกล้ชิดเนื่องจากอาจส่งผลต่อทิศทางเศรษฐกิจและตลาดหุ้นทั่วโลก

บริโภคภายใน ท่องเที่ยวยังหนุนเศรษฐกิจไทย จับตาความชัดเจนทางการเมือง

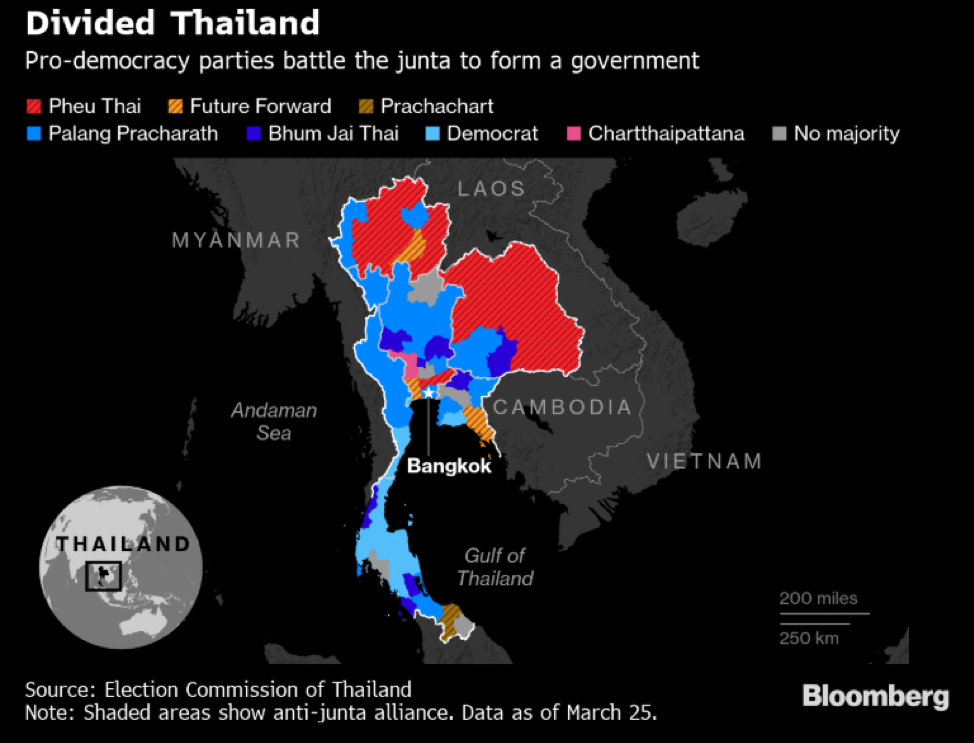

รูปที่ 3 ผลการเลือกตั้งเบื้องต้นสมาชิกสภาผู้แทนราษฎรไทย | ที่มา : Bloomberg

ภาพการเมืองยังคงไร้ความชัดเจนในแกนนำจัดตั้งรัฐบาล เนื่องจากทั้งพรรคพลังประชารัฐและเพื่อไทยออกแถลงการณ์พร้อมหาพรรคร่วมรัฐบาลทั้งคู่ โดยตัวแปรสำคัญอยู่ที่พรรคภูมิใจไทยและชาติไทยพัฒนา ที่เข้าร่วมฝ่ายไหนมีผลต่อการจัดตั้งรัฐบาลทันที FINNOMENA Investment Team ประเมินสถานการณ์ต่อจากนี้ไว้ 3 แนวทาง คือ

แนวทางที่ 1 : พรรคพลังประชารัฐสามารถจัดตั้งรัฐบาลได้ จะเป็นไปตามที่นักวิเคราะห์ต่างชาติคาดการณ์ไว้และเป็นแนวทางที่การเมืองจะมีเสถียรภาพมากที่สุด

แนวทางที่ 2 : พรรคเพื่อไทยเป็นแกนนำจัดตั้งรัฐบาลสำเร็จ แต่มีโอกาสเกิดปัญหาด้านการผ่านร่างนโยบายและกฏหมายเนื่องจากนโยบายและกฏหมายบางส่วนอาจขัดต่อเจตนารมณ์ของคณะกรรมการยุทธศาสตร์ชาติและองค์กรอิสระ

แนวทางที่ 3 : ไม่มีพรรคไหนสามารถจัดตั้งรัฐบาลได้สำเร็จ ส่งผลให้เกิดภาวะชะงักงันทางการเมือ ซึ่งจะส่งผลต่อความเชื่อมั่นทางการเมืองและแนวโน้มการขยายตัวของเศรษฐกิจ

ด้านธนาคารแห่งประเทศไทยมีมติ 7 ต่อ 0 ให้คงอัตราดอกเบี้ยไว้ที่ระดับ 1.75% และปรับลดคาดการณ์การขยายตัวของเศรษฐกิจ (GDP) ปีนี้สู่ระดับ 3.8% จาก 4.0% เนื่องจากการส่งออกได้รับผลกระทบจากเศรษฐกิจประเทศคู่ค้าหลักของไทยที่ชะลอตัวอย่างต่อเนื่อง ขณะที่ภาวะการแข่งขันอย่างรุนแรงของธุรกิจ E-Commerce และระดับราคาน้ำมันที่ทรงตัวเป็นปัจจัยที่กดดันระดับอัตราเงินเฟ้อ

มูลค่าส่งออกเดือนกุมภาพันธ์กลับมาขยายตัวได้ 5.9% (YoY) แต่การฟื้นตัวในเดือนนี้เกิดจากปัจจัยชั่วคราว เช่น ขนอาวุธกลับหลังเสร็จสิ้นการฝึกซ้อมรบของกองทัพสหรัฐฯ ถ้าหากตัดปัจจัยชั่วคราวรวมไปถึงการส่งออกทองคำและน้ำมัน จะส่งผลให้มูลค่าการส่งออกไทยยังคงหดตัว 4.9% (YoY) สะท้อนภาพการชะลอตัวของการค้าโลกอย่างต่อเนื่องนับตั้งแต่ไตรมาส 4 ปีที่ผ่านมา

FINNOMENA Investment Team แนะนำคงสัดส่วนการลงทุนในตลาดหุ้นไทย แม้ยังต้องติดตามความชัดเจนของสถานการณ์ทางการเมืองซึ่งเป็นปัจจัยสำคัญต่อความเชื่อมั่นของนักลงทุนโดยเฉพาะแรงซื้อจากต่างชาติ แต่อย่างไรก็ตามทาง FINNOMENA Investment Team ยังมองว่าการบริโภคภายใน การท่องเที่ยว และนโยบายการเงินของธนาคารกลางทั่วโลกที่มีแนวโน้มผ่อนคลายอย่างต่อเนื่อง ประกอบกับเสถียรภาพทางการเงินของประเทศ ยังคงเป็นปัจจัยที่หนุนการขยายตัวของเศรษฐกิจไทยในระยะต่อจากนี้

ตัวเลขทางเศรษฐกิจ ยุโรป และญี่ปุ่น บ่งชี้ทิศทางชะลอตัว

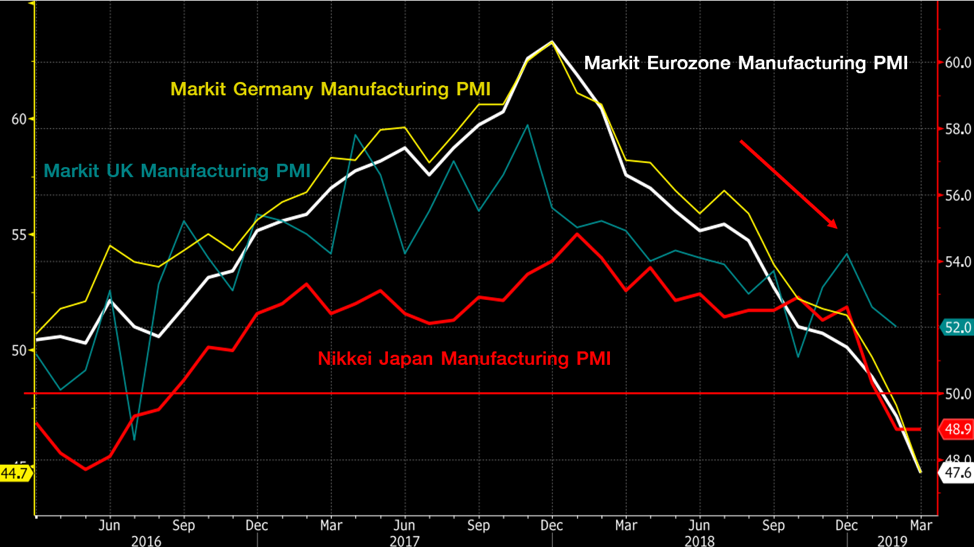

รูปที่ 4 กราฟดัชนี Manufacturing PMI ประเทศในภูมิภาคยุโรป และญี่ปุ่น l ที่มา : Bloomberg

ตลาดหุ้นยุโรปปรับตัวขึ้นมาอย่างต่อเนื่องนับตั้งแต่เข้าสู่ปี 2019 โดยได้รับปัจจัยหนุนจากผลประกอบการบริษัทกลุ่มอุปโภคบริโภค (Utilities) และสินค้าฟุ่มเฟือย (Consumer Goods) ที่ประกาศออกมาดีกว่าคาดการณ์

อย่างไรก็ตาม ความไม่แน่นอนทางการเมืองระหว่างประเทศในกรณี Brexit และประเด็นการค้า ยังเป็นปัจจัยที่กดดันสภาพเศรษฐกิจยุโรปมาโดยตลอด สะท้อนผ่านดัชนีผู้จัดการฝ่ายจัดซื้อภาคอุตสาหกรรม (Markit Manufacturing PMI) เดือนกุมภาพันธ์ ซึ่งอยู่ที่ระดับ 47.6 จุด ลดลงจากเดือนก่อนหน้าที่ 49.5 จุด การที่ตัวเลขดังกล่าวอยู่ที่ระดับต่ำกว่า 50.0 จุด บ่งชี้ว่าเศรษฐกิจมีโอกาสสูงที่จะหดตัวในระยะ 6-12 เดือนข้างหน้า

ส่วนประเด็นสงครามการค้าระหว่างสหรัฐฯ และจีน ยังส่งผลกระทบต่อตัวเลขการส่งออกของประเทศญี่ปุ่นที่หดตัวเป็นเดือนที่สามติดต่อกัน สอดคล้องกับตัวเลขชี้นำสภาพเศรษฐกิจในอนาคตอย่าง Nikkei Japan Manufacturing PMI เดือนมีนาคม ที่อยู่ในระดับ 48.9 จุด บ่งชี้โอกาสหดตัวของเศรษฐกิจในระยะ 6-12 เดือนข้างหน้า เช่นเดียวกับภูมิภาคยุโรป

ด้วยปัจจัยเสี่ยงที่กดดันการขยายตัวของเศรษฐกิจทั้งสองภูมิภาค ส่งผลให้ธนาคารกลางยุโรปและญี่ปุ่นต้องดำเนินนโยบายการเงินแบบผ่อนคลาย เพื่อกระตุ้นการขยายตัวของเศรษฐกิจด้วยการคงอัตราดอกเบี้ยและเสริมสภาพคล่องเข้าระบบการเงิน ซึ่งยังคงต้องติดตามผลการตอบสนองของเศรษฐกิจต่อทั้งปัจจัยเสี่ยงและนโยบายกระตุ้นเศรษฐกิจ

เศรษฐกิจชะลอตัวกดดันผลประกอบการตลาดฝั่งเอเชีย

รูปที่ 5 มูลค่าการส่งออกของประเทศจีน (YoY) l ที่มา : Bloomberg

แม้จะมีมาตรการกระตุ้นเศรษฐกิจจากทางการอย่างต่อเนื่องตลอดปี 2019 แต่ตัวเลขทางเศรษฐกิจจีนยังสะท้อนภาพการชะลอตัวอย่างมาเช่นเดียวกัน โดยตัวเลขการส่งออกและนำเข้าเดือนกุมภาพันธ์ หดตัว 20.7% (YoY) และ 5.2% (YoY) ตามลำดับ

สอดคล้องกับตัวเลขการส่งออกของประเทศเกาหลีใต้ เดือนกุมภาพันธ์ ซึ่งหดตัวที่ระดับ 11.1% (YoY) ขณะที่ดัชนีผู้จัดการฝ่ายจัดซื้อภาคอุตสาหกรรม (Caixin Manufacturing PMI) เดือนกุมภาพันธ์ ยังบ่งชี้โอกาสหดตัวของเศรษฐกิจในระยะ 6-12 เดือนข้างหน้า โดยอยู่ที่ระดับ 49.9 จุด โดยสาเหตุหลักเป็นผลมาจากแรงกดดันด้านประเด็นการค้าระหว่างสหรัฐฯ และจีน

สอดคล้องกับคาดการณ์กำไรของบริษัทจดทะเบียนภูมิภาค Asia ex. Japan ปี 2019 ที่ถูกปรับลดอย่างต่อเนื่องตั้งแต่ต้นปี นำโดยกลุ่มเทคโนโลยีและอุปกรณ์อิเล็กทรอนิกส์ซึ่งเป็นหมวดอุตสาหกรรมหลักในตลาดหุ้นเกาหลีใต้ (KOSPI) และไต้หวัน (TWSE) เช่นเดียวกับตลาดหุ้นจีน (CSI300)

จากสภาพเศรษฐกิจและปัจจัยเสี่ยงที่กล่าวมาข้างต้น FINNOMENA Investment Team ยังคงติดตามสถานการณ์อย่างใกล้ชิด เพื่อดูทิศทางและแนวโน้มการขยายตัวของเศรษฐกิจภูมิภาค Asia ex. Japan โดยเฉพาะประเทศจีนและเกาหลีใต้ ซึ่งมีผลต่อแนวโน้มการค้าโลกและทิศทางของหุ้นในกลุ่มอุตสาหกรรมเทคโนโลยีซึ่งเป็นกลุ่มอุตสาหกรรมหลักที่ขับเคลื่อนเศรษฐกิจโลกในทุกวันนี้

นโยบายการเงินโลกหนุน Yield Play Theme อย่างต่อเนื่อง

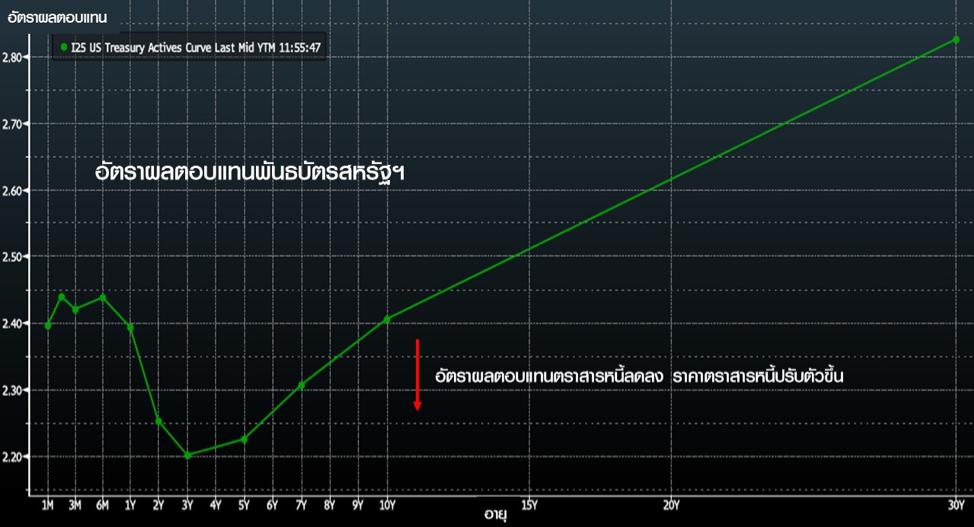

รูปที่ 6 เส้นอัตราผลตอบแทนพันธบัตรรัฐบาลสหรัฐฯ l ที่มา : Bloomberg

หลังธนาคารกลางสหรัฐฯ (Fed) ออกมาประกาศคงอัตราดอกเบี้ย พร้อมมีมุมมองไม่ปรับขึ้นอัตราดอกเบี้ยในปีนี้ จากเดิมที่เคยคาดไว้ 2 ครั้ง และปรับลดประมาณการการขยายตัวของเศรษฐกิจสหรัฐฯ สอดคล้องกับทิศทางนโยบายการเงินที่ผ่อนคลายของธนาคารกลางหลักทั่วโลก

FINNOMENA Investment Team มีมุมมองว่าปี 2019 ได้เข้าสู่ช่วงปลายของวัฏจักรเศรษฐกิจและดอกเบี้ยขาขึ้น เนื่องจากแนวโน้มการปรับลดประมาณการทางเศรษฐกิจและนโยบายการเงินเชิงผ่อนคลายของธนาคารกลางทั่วโลก และยังคงแนะนำการลงทุนตามแนวทาง Yield Play Theme อาทิเช่น ตราสารหนี้ (ระยะกลาง) กองทุนอสังหาฯ และ REITs ซึ่งมีโอกาสสร้างผลตอบแทนได้ในช่วงปลายของวัฏจักรเศรษฐกิจ เพื่อให้ได้รับประโยชน์จากการกระจายการลงทุนมากที่สุด (Diversification Benefits)

คำแนะนำปรับพอร์ตการลงทุน

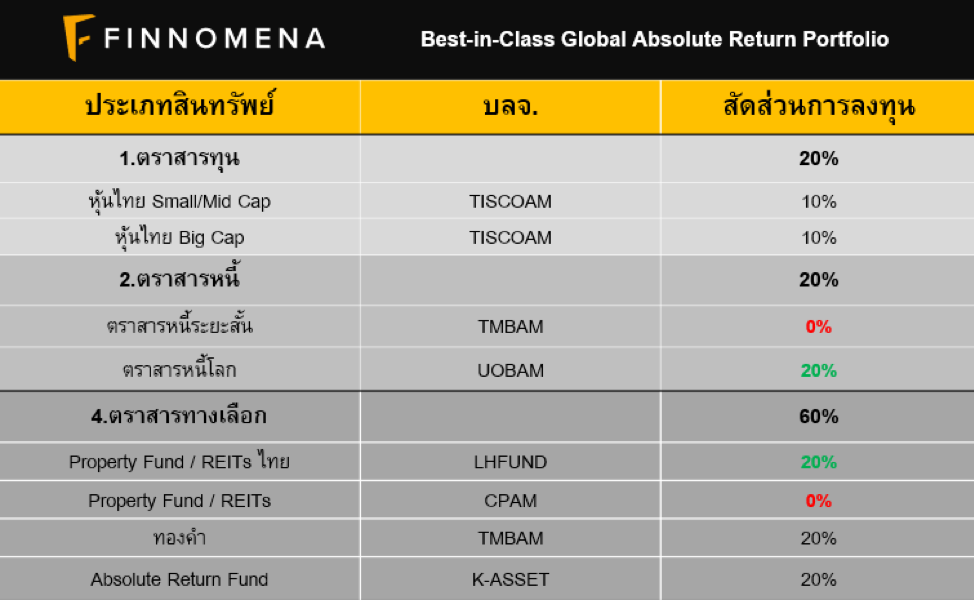

GAR

CIMB-PRINCIPAL IPROP-A (20%) → LHTPROP (20%)

FINNOMENA Investment Team แนะนำปรับลดสัดส่วนการลงทุนในกองทุน CIMB-PRINCIPAL IPROP-A (20%)

ดัชนี FSTREI ซึ่งเป็นตัวแทนกลุ่มอสังหาฯ และ REITs ของสิงคโปร์ปรับตัวเพิ่มขึ้นต่อเนื่องนับตั้งแต่ต้นปีที่ผ่านมา เนื่องจากตลาดคาดว่า Supply อสังหาฯ โดยเฉพาะประเภทออฟฟิศจะลดลงมากในช่วง 2-3 ปีต่อจากนี้ การที่ราคาปรับเพิ่มขึ้นดังกล่าวส่งผลให้อัตราการปันผล (Dividend Yield) ของดัชนี FSTREI ลดลงมาที่ 4.62% ขณะที่ค่าเฉลี่ยย้อนหลัง 10 ปี อยู่ที่ 6.02%

ด้านส่วนต่างระหว่างอัตราเงินปันผลดัชนี FSTREI และอัตราผลตอบแทนพันธบัตรรัฐบาลสิงคโปร์อายุ 10 ปี อยู่ที่ประมาณ 2.57% แตะระดับต่ำที่สุดนับตั้งแต่กลางปี 2013

ดังนั้น FINNOMENA Investment Team จึงมีมุมมองว่า REITs ของสิงคโปร์มีระดับราคาอยู่ในช่วงที่สูงกว่าค่าเฉลี่ย ขณะที่อัตราการปันผลแตะระดับต่ำที่สุดในรอบกว่า 6 ปี ดังนั้น FINNOMENA Investment Team จึงแนะนำลดสัดส่วนการลงทุนของ CIMB-PRINCIPAL IPROP-A ซึ่งกองทุนดังกล่าวมีสัดส่วนการลงทุนในกลุ่มอสังหาฯ และ REITs ประเทศสิงคโปร์อยู่ประมาณ 40%

แนะนำเพิ่มน้ำหนักลงทุนใน LHTPROP

เมื่อกลับมาพิจารณาดัชนี SETPREIT ซึ่งเป็นตัวแทนกลุ่มอสังหาฯ และ REITs ในตลาดหุ้นไทย พบว่าอัตราการปันผลอยู่ที่ 5.50% ต่ำกว่าระดับค่าเฉลี่ยย้อนหลัง 10 ปี เพียงเล็กน้อยซึ่งอยู่ที่ระดับ 6.69% ด้านส่วนต่างระหว่างอัตราเงินปันผล (Dividend Yield) ของดัชนี SETPREIT และอัตราผลตอบแทนพันธบัตรรัฐบาลไทยอายุ 10 ปี อยู่ที่ประมาณ 3.08% ซึ่งอยู่ในระดับใกล้เคียงค่าเฉลี่ยย้อนหลัง 10 ปี ที่ 3.50% ขณะที่กลุ่มอสังหาฯ ประเภทออฟฟิศยังมีอัตราการเช่าที่สูง และอัตราค่าเช่าเพิ่มสูงกว่าอัตราเงินเฟ้อ ขณะที่การท่องเที่ยวและการบริโภคในประเทศกลับมาฟื้นตัว จึงเป็นปัจจัยหนุนอสังหาฯ ประเภทโรงแรม

FINNOMENA Investment Team จึงแนะนำลงทุนใน LHTPROP เนื่องจากอัตราการปันผลและส่วนต่างกับอัตราผลตอบแทนพันธบัตรอยู่ในระดับที่เหมาะสมกับช่วงปลายวัฏจักรเศรษฐกิจและแนวโน้มอัตราดอกเบี้ยขาลงตามแนวทางการลงทุน Yield Play Theme

ท่าทีคงอัตราดอกเบี้ยของธนาคารกลางสหรัฐฯ (Fed) ในปีนี้ ขณะที่ภาวะเศรษฐกิจทั่วโลกมีแนวโน้มชะลอตัวลงอย่างต่อเนื่อง ส่วนอัตราเงินเฟ้ออยู่ในระดับทรงตัวเนื่องจากภาวะเศรษฐกิจชะลอความร้อนแรง และระดับราคาน้ำมันที่ต่ำกว่าช่วงเวลาเดียวกันเมื่อปีก่อน

ทิศทางดอกเบี้ยขาลงประกอบกับภาวะเศรษฐกิจที่ชะลอตัว ทำให้ตราสารหนี้ระยะกลางมีโอกาสสร้างผลตอบแทนได้ดี FINNOMENA Investment Team จึงแนะนำให้ปรับลดสัดส่วนการลงทุนใน TMBUSB (10%) ที่เป็นกองทุนตราสารหนี้ระยะสั้น และเพิ่มสัดส่วนการลงทุนใน UGIS-N (10%) ซึ่งเป็นกองทุนที่ลงทุนในตราสารหนี้ระยะกลางของสหรัฐฯ มีอายุเฉลี่ย (Duration) ประมาณ 1.58 ปี

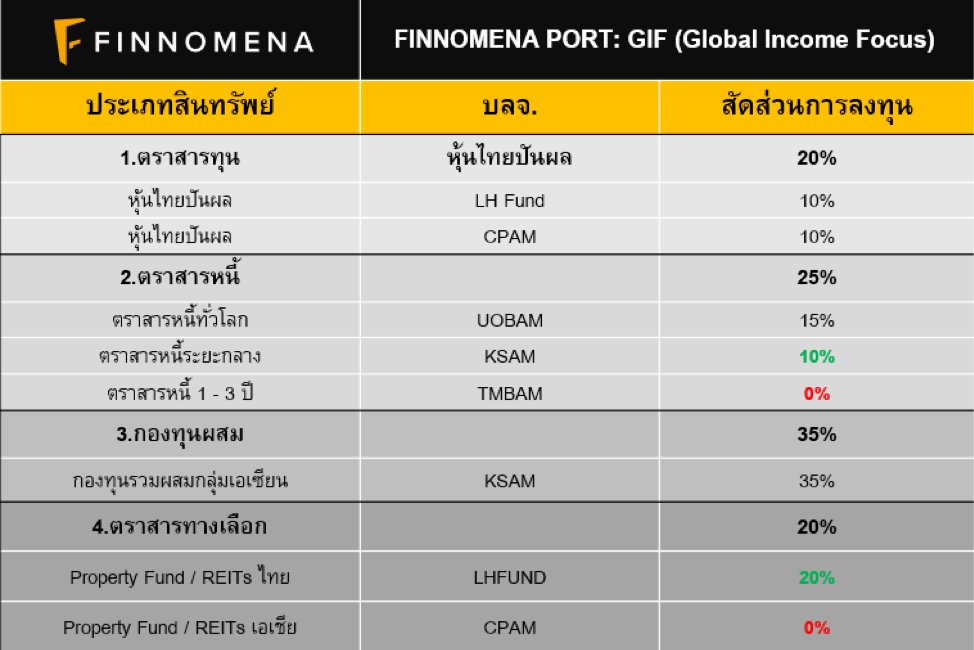

GIF

CIMB-PRINCIPAL IPROP-R (20%) → LHTPROP (20%)

FINNOMENA Investment Team แนะนำปรับลดน้ำหนัก CIMB-PRINCIPAL IPROP-R (20%)

ดัชนี FSTREI ซึ่งเป็นตัวแทนกลุ่มอสังหาฯ และ REITs ของสิงคโปร์ปรับตัวเพิ่มขึ้นต่อเนื่องเช่นเดียวกับกลุ่มอสังหาฯ และ REITs ประเทศไทย การปรับตัวของกลุ่มอสังหาฯ และ REITs ของสิงคโปร์ เนื่องจากตลาดคาดว่า Supply อสังหาฯ โดยเฉพาะประเภทออฟฟิศจะลดลงมากในช่วง 2-3 ปีต่อจากนี้ ส่งผลให้ส่งผลให้อัตราการปันผล (Dividend Yield) ของดัชนี FSTREI ลดลงมาที่ 4.62% ขณะที่ค่าเฉลี่ยย้อนหลัง 10 ปี อยู่ที่ 6.02%

ด้านส่วนต่างระหว่างอัตราเงินปันผลดัชนี FSTREI และอัตราผลตอบแทนพันธบัตรรัฐบาลสิงคโปร์อายุ 10 ปี อยู่ที่ประมาณ 2.57% แตะระดับต่ำที่สุดนับตั้งแต่กลางปี 2013

ดังนั้น FINNOMENA Investment Team มีมุมมองว่า REITs ของสิงคโปร์มีระดับระคาอยู่ในช่วงที่สูงกว่าค่าเฉลี่ย ขณะที่อัตราการปันผลแตะระดับต่ำที่สุดในรอบกว่า 6 ปี ดังนั้น FINNOMENA Investment Team จึงแนะนำลดสัดส่วนการลงทุนของ CIMB-PRINCIPAL IPROP-A ในพอร์ตการลงทุน GAR ซึ่งกองทุนดังกล่าวมีสัดส่วนการลงทุนในกลุ่มอสังหาฯ และ REITs ประเทศสิงคโปร์อยู่ประมาณ 40%

แนะนำเพิ่มน้ำหนักลงทุนใน LHTPROP (20%)

เมื่อกลับมาพิจารณาดัชนี SETPREIT ซึ่งเป็นตัวแทนกลุ่มอสังหาฯ และ REITs ในตลาดหุ้นไทย พบว่าอัตราการปันผลอยู่ที่ 5.50% ต่ำกว่าระดับค่าเฉลี่ยย้อนหลัง 10 ปี เพียงเล็กน้อยซึ่งอยู่ที่ระดับ 6.69% ด้านส่วนต่างระหว่างอัตราเงินปันผล (Dividend Yield) ของดัชนี SETPREIT และอัตราผลตอบแทนพันธบัตรรัฐบาลไทยอายุ 10 ปี อยู่ที่ประมาณ 3.08% ซึ่งอยู่ในระดับใกล้เคียงค่าเฉลี่ยย้อนหลัง 10 ปี ที่ 3.50% ขณะที่กลุ่มอสังหาฯ ประเภทออฟฟิศยังมีอัตราการเช่าที่สูง และอัตราค่าเช่าเพิ่มสูงกว่าอัตราเงินเฟ้อ ขณะที่การท่องเที่ยวและการบริโภคในประเทศกลับมาฟื้นตัว จึงเป็นปัจจัยหนุนอสังหาฯ ประเภทโรงแรม

FINNOMENA Investment Team จึงแนะนำลงทุนใน LHTPROP เนื่องจากอัตราการปันผลและส่วนต่างกับอัตราผลตอบแทนพันธบัตรอยู่ในระดับที่เหมาะสมกับช่วงปลายวัฏจักรเศรษฐกิจและแนวโน้มอัตราดอกเบี้ยขาลงตามแนวทางการลงทุน Yield Play Theme

การคงอัตราดอกเบี้ยของคณะกรรมการ กนง.รอบล่าสุดซึ่งเป็นไปตามแนวโน้มอัตราดอกเบี้ยธนาคารกลางทั่วโลก ขณะที่อัตราเงินเฟ้อของไทยมีโอกาสต่ำที่จะเพิ่มขึ้นอย่างรุนแรง เนื่องจากการแข่งขันรุนแรงของธุรกิจ E-Commerce และระดับราคาน้ำมันดิบโลก

FINNOMENA Investment Team มีมุมมองว่าจะไม่มีการปรับขึ้นอัตราดอกเบี้ยนโยบายของประเทศไทยแล้วในปีนี้ ส่งผลดีต่อการลงทุนในตราสารหนี้ระยะกลาง และระยะยาวในตลาดตราสารหนี้ไทย FINNOMENA Investment Team จึงแนะนำเพิ่มอายุเฉลี่ย (Duration) ของกองทุนตราสารหนี้ไทย โดยแนะนำให้ปรับลดสัดส่วนการลงทุนใน TMBABF (10%) ซึ่งมีอายุเฉลี่ยของตราสารหนี้ในพอร์ตประมาณ 1.67 ปี และแนะนำเพิ่มสัดส่วนการลงทุนใน KFAFIX (10%) ที่มีอายุเฉลี่ยของตราสารหนี้ในพอร์ตประมาณ 2.95 ปี

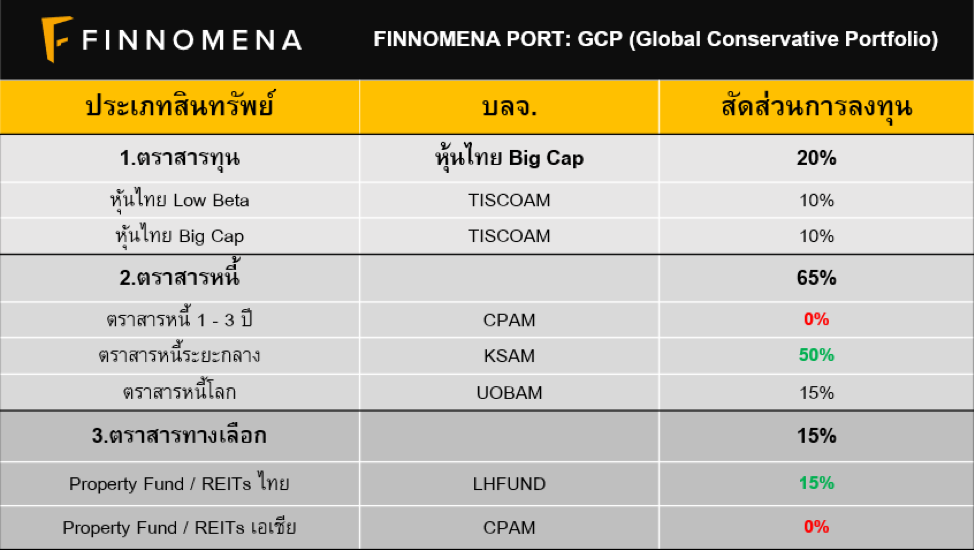

GCP

CIMB-PRINCIPAL IFIXED-A (50%) → KFAFIX (50%)

การคงอัตราดอกเบี้ยของคณะกรรมการ กนง. รอบล่าสุดซึ่งเป็นไปตามแนวโน้มอัตราดอกเบี้ยธนาคารกลางทั่วโลก ขณะที่อัตราเงินเฟ้อของไทยมีโอกาสต่ำที่จะเพิ่มขึ้นอย่างรุนแรง เนื่องจากการแข่งขันรุนแรงของธุรกิจ E-Commerce และระดับราคาน้ำมันดิบโลก

FINNOMENA Investment Team มีมุมมองว่าจะไม่มีการปรับขึ้นอัตราดอกเบี้ยนโยบายของประเทศไทย ส่งผลดีต่อการลงทุนในตราสารหนี้ระยะกลางในตลาดตราสารหนี้ไทย FINNOMENA Investment Team จึงแนะนำเพิ่มอายุเฉลี่ย (Duration) ของกองทุนตราสารหนี้ไทย โดยแนะนำให้ปรับลดสัดส่วนการลงทุนใน CIMB-PRINCIPAL IFIXED-A (50%) ซึ่งมีอายุเฉลี่ยของตราสารหนี้ในพอร์ตประมาณ 1.8 ปี และเพิ่มสัดส่วนการลงทุนใน KFAFIX (50%) ที่มีอายุเฉลี่ยของตราสารหนี้ในพอร์ตประมาณ 2.95 ปี

CIMB-PRINCIPAL IPROP-A (15%) → LHTPROP (15%)

FINNOMENA Investment Team แนะนำปรับลดน้ำหนัก CIMB-PRINCIPAL IPROP-A (15%)

ดัชนี FSTREI ซึ่งเป็นตัวแทนกลุ่มอสังหาฯ และ REITs ของสิงคโปร์ปรับตัวเพิ่มขึ้นต่อเนื่องเช่นเดียวกับกลุ่มอสังหาฯ และ REITs ประเทศไทย การปรับตัวของกลุ่มอสังหาฯ และ REITs ของสิงคโปร์ เนื่องจากตลาดคาดว่า Supply อสังหาฯ โดยเฉพาะประเภทออฟฟิศจะลดลงมากในช่วง 2-3 ปีต่อจากนี้ ส่งผลให้ส่งผลให้อัตราการปันผล (Dividend Yield) ของดัชนี FSTREI ลดลงมาที่ 4.62% ขณะที่ค่าเฉลี่ยย้อนหลัง 10 ปี อยู่ที่ 6.02%

ด้านส่วนต่างระหว่างอัตราเงินปันผลดัชนี FSTREI และอัตราผลตอบแทนพันธบัตรรัฐบาลสิงคโปร์อายุ 10 ปี อยู่ที่ประมาณ 2.57% แตะระดับต่ำที่สุดนับตั้งแต่กลางปี 2013

ดังนั้น FINNOMENA Investment Team มีมุมมองว่า REITs ของสิงคโปร์มีระดับราคาอยู่ในช่วงที่สูงกว่าค่าเฉลี่ย ขณะที่อัตราการปันผลแตะระดับต่ำที่สุดในรอบกว่า 6 ปี ดังนั้น FINNOMENA Investment Team จึงแนะนำลดสัดส่วนการลงทุนของ CIMB-PRINCIPAL IPROP-A ในพอร์ตการลงทุนแนะนำ GCP ซึ่งกองทุนดังกล่าวมีสัดส่วนการลงทุนในกลุ่มอสังหาฯ และ REITs ประเทศสิงคโปร์อยู่ประมาณ 40%

แนะนำเพิ่มน้ำหนักลงทุนใน LHTPROP (15%)

เมื่อกลับมาพิจารณาดัชนี SETPREIT ซึ่งเป็นตัวแทนกลุ่มอสังหาฯ และ REITs ในตลาดหุ้นไทย พบว่าอัตราการปันผลอยู่ที่ 5.50% ต่ำกว่าระดับค่าเฉลี่ยย้อนหลัง 10 ปี เพียงเล็กน้อยซึ่งอยู่ที่ระดับ 6.69% ด้านส่วนต่างระหว่างอัตราเงินปันผล (Dividend Yield) ของดัชนี SETPREIT และอัตราผลตอบแทนพันธบัตรรัฐบาลไทยอายุ 10 ปี อยู่ที่ประมาณ 3.08% ซึ่งอยู่ในระดับใกล้เคียงค่าเฉลี่ยย้อนหลัง 10 ปี ที่ 3.50% ขณะที่กลุ่มอสังหาฯ ประเภทออฟฟิศยังมีอัตราการเช่าที่สูง และอัตราค่าเช่าเพิ่มสูงกว่าอัตราเงินเฟ้อ ขณะที่การท่องเที่ยวและการบริโภคในประเทศกลับมาฟื้นตัว จึงเป็นปัจจัยหนุนอสังหาฯ ประเภทโรงแรม

FINNOMENA Investment Team จึงแนะนำลงทุนใน LHTPROP เนื่องจากอัตราการปันผลและส่วนต่างกับอัตราผลตอบแทนพันธบัตรอยู่ในระดับที่เหมาะสมกับช่วงปลายวัฏจักรเศรษฐกิจและแนวโน้มอัตราดอกเบี้ยขาลงตามแนวทางการลงทุน Yield Play Theme

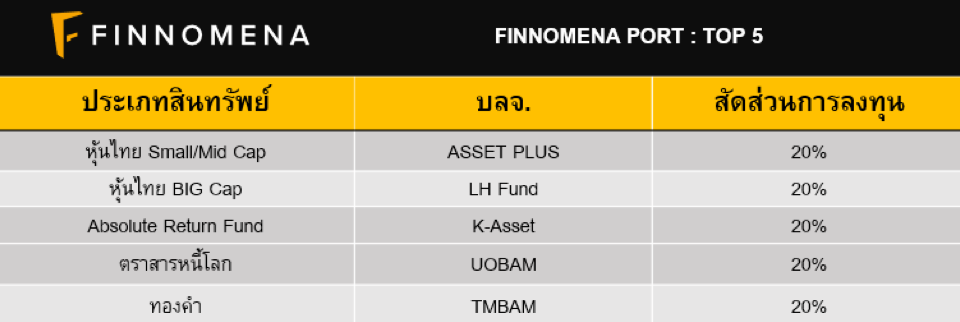

TOP 5

ตลาดหุ้นทั่วโลกยังอยู่ในภาวะที่ความเสี่ยงเพิ่มสูงขึ้น FINNOMENA Investment Team ยังแนะนำกระจายลงทุนในหลายสินทรัพย์ถือเป็นสิ่งที่จำเป็นและสัดส่วนสินทรัพย์แต่ละชนิดของพอร์ท TOP 5 มีความเหมาะสม ขณะที่หุ้นไทยซึ่งมีขนาด 40% ของพอร์ท ซึ่งถูกความไม่แน่นอนทางการเมืองกดดันให้ไม่สามารถปรับเพิ่มขึ้นได้ตามตลาดอื่นทั่วโลก แต่ถ้าหลังจากนี้มีการจัดตั้งรัฐบาลได้สำเร็จ FINNOMENA Investment Team มีมุมมองว่าบรรยากาศการลงทุนจะกลับมาอีกครั้ง

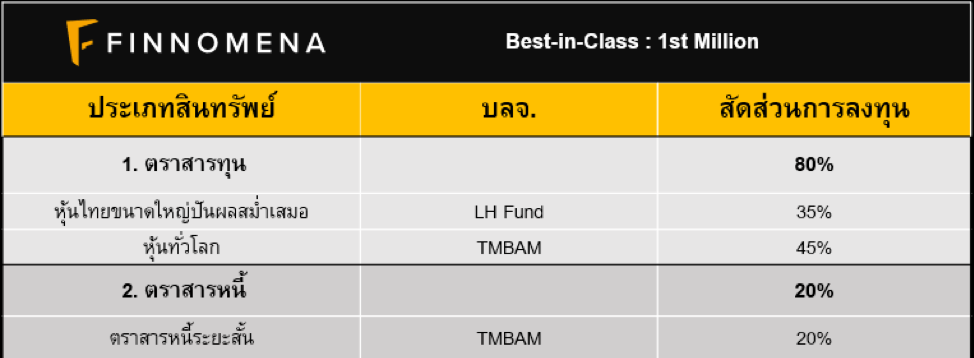

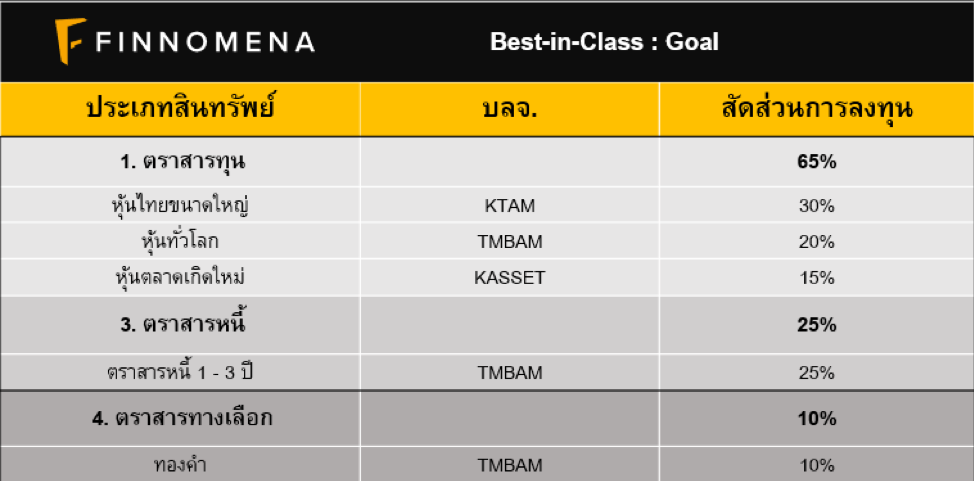

1st Million / GOAL

สำหรับพอร์ตการลงทุน Goal และ 1st Million FINNOMENA Investment Team แนะนำลงทุนด้วยกลยุทธ์ Dollar Cost Average (DCA) อย่างสม่ำเสมอ ซึ่งจะให้อัตราผลตอบแทนที่ดีในระยะยาวจากการถัวเฉลี่ยความเสี่ยงและต้นทุน ด้วยการกระจายการลงทุนตามระยะเวลา เมื่อประกอบกับพอร์ตการลงทุนได้มีการจัด Assets Allocation ซึ่งประกอบไปด้วยทั้งสินทรัพย์ปลอดภัยอย่างทองคำ ตราสารหนี้ และสินทรัพย์เสี่ยงอย่างกองทุนหุ้นตามระดับความเสี่ยง ที่จะช่วยให้เกิดผลตอบแทนจากการลงทุนตามคาดหวังในระยะยาว ภายใต้ความผันผวนที่เลือกไว้

โดยสรุป กลยุทธ์การลงทุนประจำเดือน เมษายน 2562 การชะลอตัวของเศรษฐกิจโลกมีสัญญาณชัดขึ้น ขณะที่เงินเฟ้ออยู่ในระดับต่ำต่อเนื่อง ส่งผลให้การลงทุนในธีม Yield Play อย่าง REITs, ตราสารหนี้ระยะยาว มีความน่าสนใจ เช่นเดียวกับทองคำที่มักทำผลตอบแทนได้ดีในยามตลาดทุนผันผวน FINNOMENA Investment Team ยังคงแนะนำให้ Underweight ในส่วนของตราสารทุน และรอจังหวะเข้าลงทุนหากดัชนีราคาปรับลดลงมามาก ๆ หรือปัจจัยพื้นฐานทางเศรษฐกิจ และแนวโน้มผลประกอบการกลับมาดีขึ้น

FINNOMENA Investment Team

|

โปรดทราบ สำหรับลูกค้าฟินโนมีนาที่ลงทุนใน FINNOMENA PORT และได้รับบทความนี้ แต่ยังไม่ได้รับอีเมลและ/หรือ Notification ในการแจ้งสัดส่วนเงินในการเข้าลงทุน อาจเกิดจาก 1) ท่านอยู่ระหว่างการทำรายการซื้อขายกองทุน ซึ่งทางฟินโนมีนาจะแจ้งเตือนอีกครั้งภายใน 1 สัปดาห์หลังจากการทำรายการซื้อขายเสร็จสิ้น หมายเหตุ หากท่านไม่ประสงค์ที่จะรอรับการแจ้งเตือน ท่านสามารถดูรายละเอียดของพอร์ตการลงทุนที่แนะนำผ่านทางเว็บไซต์และแอปพลิเคชั่นของฟินโนมีนาพร้อมปรับพอร์ตเข้าลงทุนได้ทันที สอบถามข้อมูลเพิ่มเติมได้ที่ LINE ID: @finnomenaport |

คำเตือน

ผู้ลงทุนควรศึกษาข้อมูลสำคัญของกองทุนโดยเฉพาะนโยบายกองทุน ความเสี่ยง และผลการดำเนินงานของกองทุน โดยสามารถขอข้อมูลจากผู้แนะนำก่อนตัดสินใจลงทุน | ผลการดำเนินงานในอดีต / ผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต| ผู้ลงทุนอาจมีความเสี่ยงจากอัตราแลกเปลี่ยน เนื่องจากการป้องกันความเสี่ยงขึ้นอยู่กับดุลพินิจของผู้จัดการกองทุน