ความกังวลเศรษฐกิจชะลอตัวเกิดขึ้นอย่างต่อเนื่อง หลังกลุ่มประเทศพัฒนาแล้วอย่างสหรัฐฯ และยุโรปเผชิญอัตราเงินเฟ้อที่เร่งตัว กดดันให้ต้องปรับนโยบายการเงินเป็นแบบตึงตัว ประกอบกับสถานการณ์ความตึงเครียดระหว่างยูเครนกับรัสเซียที่ปะทุขึ้นมานานกว่าเดือน รวมไปถึงการแพร่ระบาดของ COVID-19 ที่ยังคงเร่งตัวในหลากหลายประเทศทั่วโลก

อย่างไรก็ตามสถานการณ์ดังกล่าวเริ่มคลี่คลาย เมื่อนานาประเทศใช้นโนบายอยู่ร่วมกับ COVID-19 มากขึ้น ซึ่งส่งผลให้กิจกรรมทางเศรษฐกิจกลับมาขยายตัว เช่นเดียวนโยบายการเงินตึงตัวซึ่งตลาดรับข่าวไปมากแล้ว หนุนให้การลงทุนในสินทรัพย์เสี่ยง โดยเฉพาะอย่างยิ่งสหรัฐฯ ยังเป็นสิ่งที่น่าสนใจ

ขณะที่สถานการณ์ความตึงเครียดนั้นยังคงอาจส่งผลได้อย่างมีนัยสำคัญและยังคงมีความไม่แน่นอน แม้จะบรรลุข้อตกลงเบื้องต้นแล้วก็ตาม FINNOMENA Investment Team ยังคงติดตามปัจจัยต่างๆ อย่างใกล้ชิด เพื่อพิจารณาให้คำแนะนำการลงทุนที่เหมาะสมต่อไป ซึ่งมีรายละเอียดดังนี้

MEVT – Macro

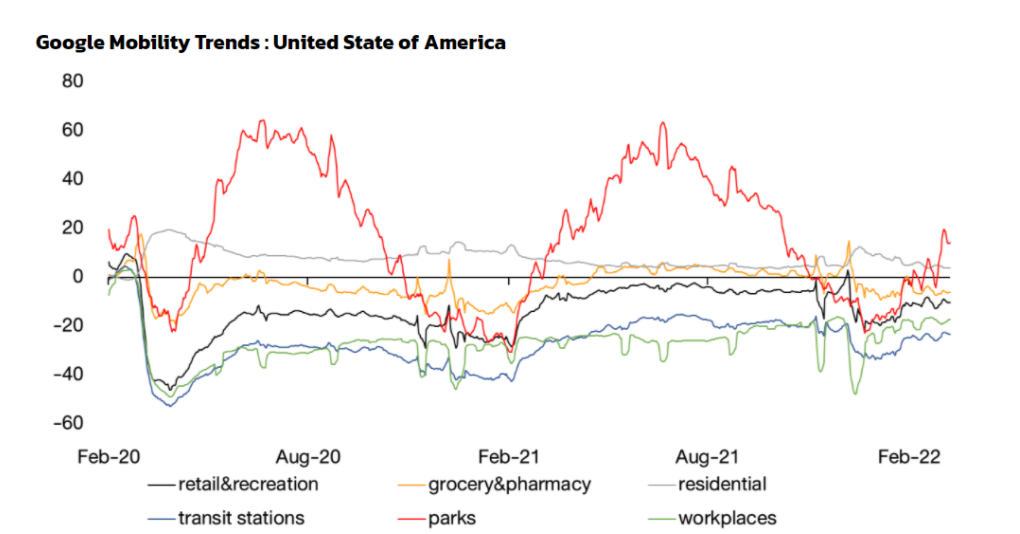

รูปที่ 1 : Google Mobility Trends ของประเทศสหรัฐฯ | Source : Ourworld in data, Google As of 31/03/2022

Alternative data จาก Google Mobility Trends ของสหรัฐฯ ชี้ว่าประชาชนออกมาใช้ชีวิตมากขึ้นอีกครั้งโดยมีแนวโน้มเพิ่มขึ้นมากกว่าปี 2021 หลังลดลงไปเล็กน้อยในช่วงที่มีเชื้อ COVID สายพันธุ์ Omicron แพร่ระบาด เช่นเดียวกับข้อมูลของประเทศอังกฤษซึ่งประชาชนกลับมาใช้ชีวิตตามปกติหลังยกเลิกมาตรการใส่หน้ากากอนามัยไปเรียบร้อยแล้ว

ส่วนข้อมูลของประเทศไทยชี้ว่าประชาชนกลับมาใช้ชีวิตในที่พักอาศัยมากขึ้น โดยตัวเลขการค้าปลีกและการเดินทางปรับตัวลงเช่นกัน ซึ่งเป็นผลจากการแพร่ระบาดของ COVID อีกระลอก

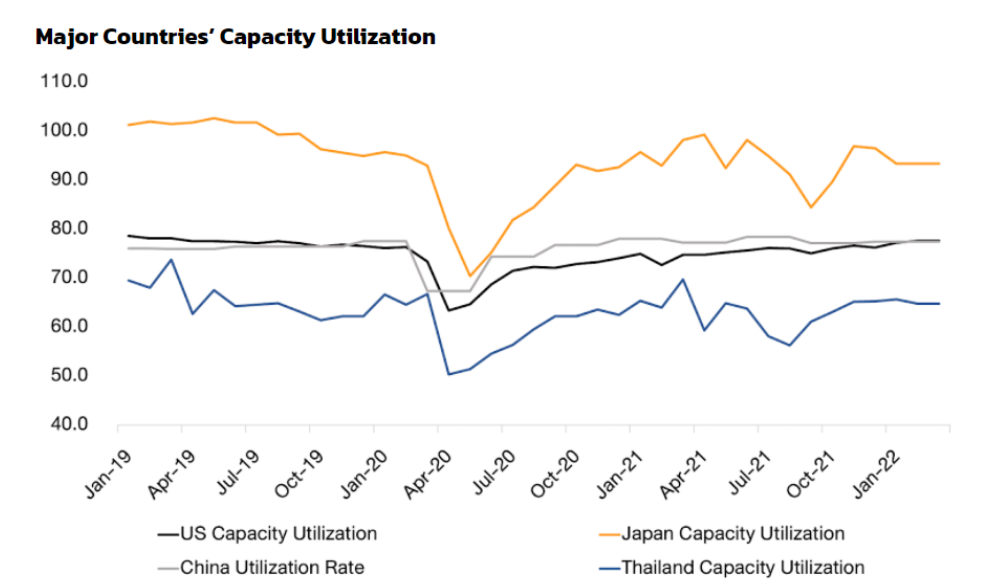

รูปที่ 2 : อัตราการใช้กำลังการผลิตของแต่ประเทศ | Source : Bloomberg, FINNOMENA As of 31/03/2022

ขณะที่การใช้กำลังการผลิตของประเทศจีนฟื้นตัวอย่างรวดเร็วขึ้นมาเทียบเท่าช่วงก่อน COVID แพร่ระบาด และยังคงอัตรากำลังการผลิตมาจนถึงปัจจุบัน สะท้อนว่าแม้มีการใช้มาตรการปิดเมืองเพื่อควบคุมตัวเลขผู้ติดเชื้อตามนโยบาย Zero Covid แต่ก็ไม่ส่งผลกระทบต่อภาคอุตสาหกรรมที่รับอานิสงส์การฟื้นตัวของเศรษฐกิจทั่วโลก

ขณะที่ประเทศสหรัฐฯ ก็กลับมาฟื้นตัวอย่างค่อยเป็นค่อยไปจนขึ้นมาถึงระดับเดียวกับก่อน COVID ระบาดแล้ว เช่นเดียวกับประเทศญี่ปุ่นที่ก็ได้รับอานิสงส์จากการค้าระหว่างประเทศที่ฟื้นตัวอย่างรวดเร็ว ด้านประเทศไทยก็ฟื้นตัวเช่นกัน แต่ยังต่ำกว่าช่วงก่อน COVID ระบาดเล็กน้อย

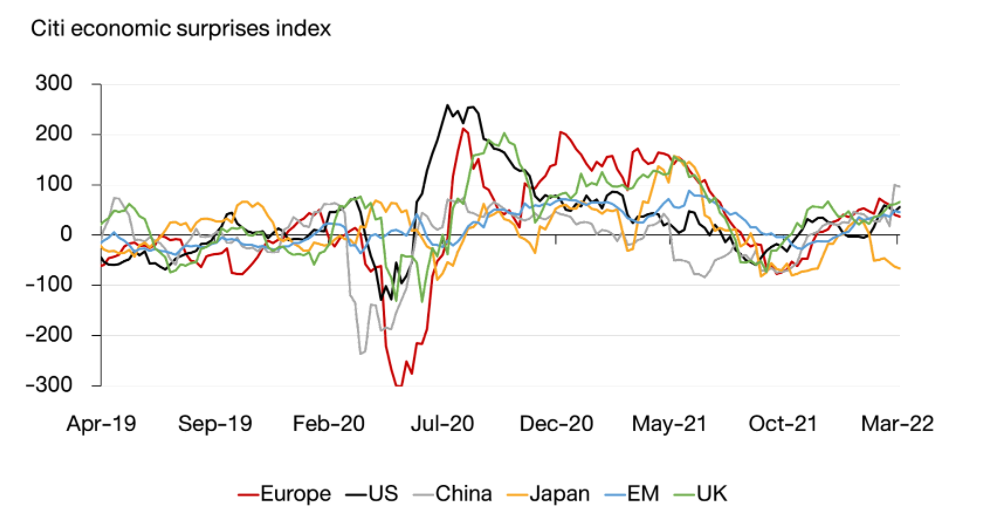

รูปที่ 3 : ดัชนี Citi Economic Surprises ของประเทศที่สำคัญทั่วโลก | Source : Bloomberg, FINNOMENA As of 31/03/2022

ดัชนี Citi Economic Surprises Index ของประเทศสำคัญทั่วโลกยังยืนในแดนบวกอย่างต่อเนื่องสะท้อนว่าตัวเลขทางเศรษฐกิจของประเทศเหล่านี้เปิดเผยออกมาดีกว่าคาดการณ์ จะมีเพียงตัวเลขของประเทศญี่ปุ่นที่ยังเปิดเผยออกมาต่ำกว่าคาดการณ์

ขณะที่ดัชนี Manufacturing PMI ทั่วโลกเพิ่มขึ้นตลอดปี 2021 และปัจจุบันยังยืนเหนือระดับ 50 จุด เป็นการสะท้อนว่าภาคอุตสาหกรรมยังมีแนวโน้มขยายตัวต่อไป จะมีเพียงตัวเลขของประเทศจีนที่ทรงตัวในช่วง 50 จุด ส่วนหนึ่งอาจเป็นเพราะประเทศจีนฟื้นตัวอย่างรวดเร็วก่อนประเทศอื่นจึงเข้าสู่ภาวะอิ่มตัวก่อนเช่นกัน

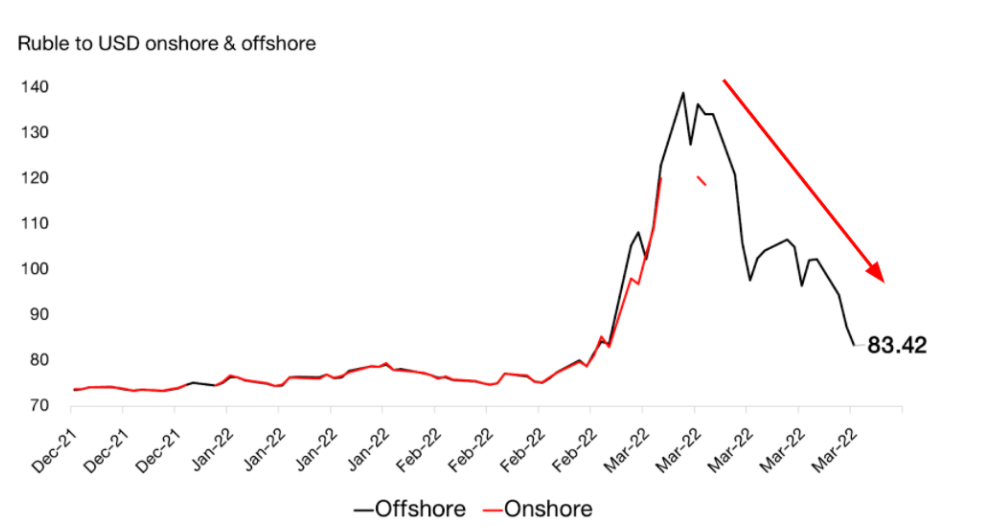

รูปที่ 4 : อัตราแลกเปลี่ยนเงินรูเบิลต่อดอลลาร์ | Source : Bloomberg, FINNOMENA As of 31/03/2022

หลังรบกันมากว่า 34 วัน มีการเจรจาระหว่างผู้แทนจากรัสเซียและยูเครนที่กรุงอิสตันบูล ประเทศตุรกี ได้ข้อสรุปว่ารัสเซียจะลดกิจกรรมทางทหารรอบกรุงเคียฟและเมืองเชอร์นิฮิฟ และรัสเซียไม่คัดค้านการเข้าร่วมสหภาพยุโรปของยูเครน หลังจากนั้นเพียงวันเดียวการโจมตีกลับรุนแรงขึ้น ขณะที่ประธานาธิบดี Zelensky กล่าวว่ายังไม่ลดแนวป้องกัน และจะมีการพูดคุยกับประธานาธิบดี Biden เกี่ยวกับการช่วยเหลือทางการทหาร

ด้านรัสเซียเริ่มถอนกำลังทหารจากรอบกรุงเคียฟบ้างแล้ว แต่ฝั่งยูเครนประเมินว่าการถอนกำลังครั้งนี้เป็นไปเพื่อจัดทัพและเสริมกำลังใหม่ โดยการเจรจากำลังมีขึ้นอีกครั้งในวันที่ 1 เมษายน

ส่วนค่าเงินรูเบิลกลับมาแข็งค่าขึ้นเมื่อเทียบกับเงินดอลลาร์หลังมีการเจรจาสะท้อนความคาดหวังที่ดีขึ้นในแง่ของการลดมาตรการคว่ำบาตรและการค้าระหว่างประเทศที่ฟื้นตัว

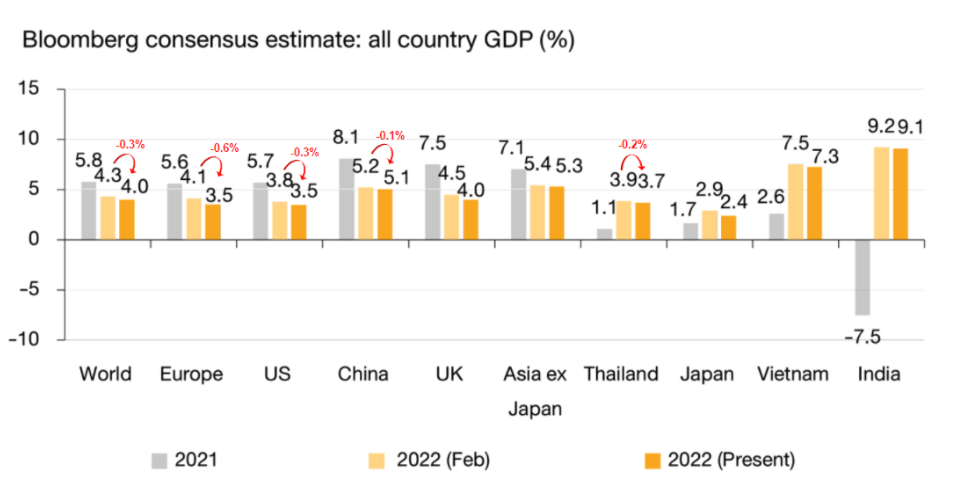

รูปที่ 5 : คาดการณ์การเติบโตของเศรษฐกิจของประเทศทั่วโลก | Source : Bloomberg, FINNOMENA As of 31/03/2022

ตลอดเดือนที่ผ่านมามีการคาดการณ์มากมายของผลกระทบจากสงครามต่อการเติบโตทางเศรษฐกิจ ซึ่งล่าสุดนักวิเคราะห์ได้ปรับลดประมาณการการเติบโตเศรษฐกิจโลกลงจาก 4.3% มาที่ 4.0% โดยภูมิภาคยุโรปซึ่งเป็นพื้นที่ที่เกิดสงครามถูกปรับลดจาก 4.1% มาที่ 3.5% สหรัฐฯ ปรับลดลงเล็กน้อยจาก 3.8% มาที่ 3.5% ขณะที่ประเทศจีนถูกปรับเพียงเล็กน้อยเช่นกันจาก 5.2% มาที่ 5.1% ทำให้เห็นว่าปี 2022 ยังเป็นปีที่เศรษฐกิจยังขยายตัว เพียงแต่คาดการณ์ลดลงจากก่อนเกิดสงคราม

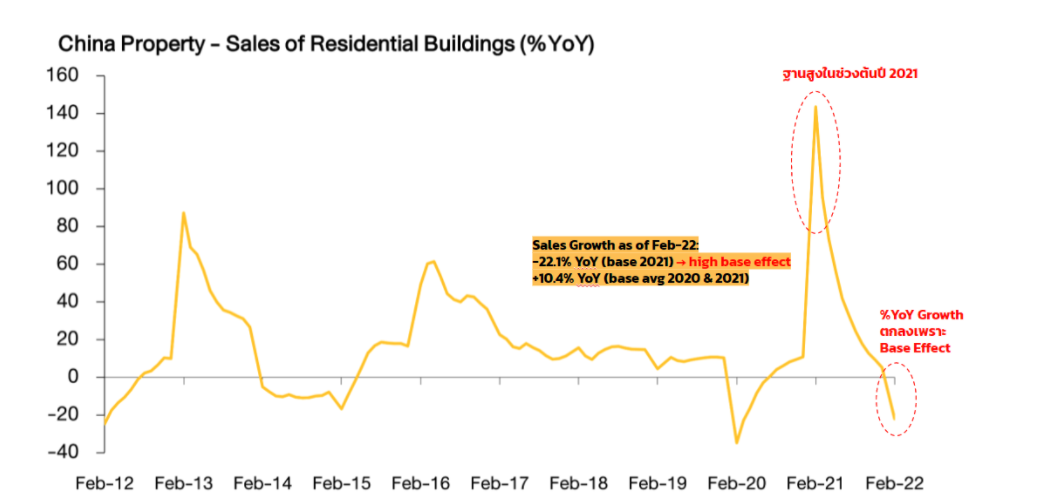

รูปที่ 6 : อัตราการเติบโตของยอดขายที่พักอาศัยของประเทศจีน (YoY) | Source : Bloomberg, FINNOMENA As of 31/03/2022

ยอดขายที่พักอาศัยในประเทศจีน เดือนกุมภาพันธ์ ปี 2022 หดตัว 22% (YoY) แต่หากพิจารณาเมื่อต้นปี 2021 จะพบว่ายอดขายปรับตัวขึ้นมากจนส่งผลให้เกิด base effect ต่อการคำนวณยอดขายช่วงต้นปี 2022 ดังนั้นตัวเลขเดือนกุมภาพันธ์จึงติดลบ แต่หากคำนวณบนฐานยอดขายเฉลี่ยระหว่างปี 2020 และ 2021 จะพบว่ายอดขายเดือนกุมภาพันธ์ที่ผ่านมา เพิ่มขึ้น 10.4% (YoY) สะท้อนว่าแท้จริงยอดขายที่พักอาศัยของประเทศจีนไม่ได้หดตัวอย่างที่ตัวเลขปรากฏออกมา

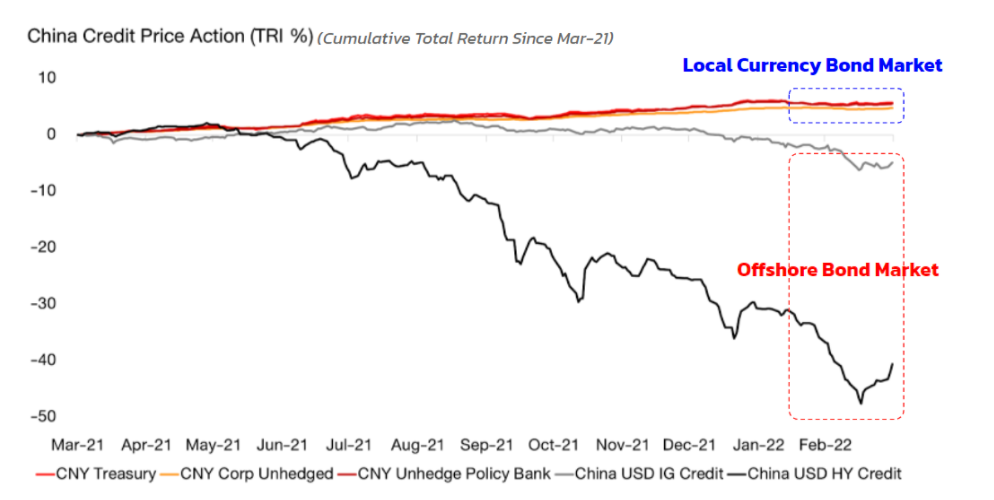

รูปที่ 7 : ผลตอบแทนดัชนีตราสารหนี้จีนทั้ง Local Currency และ Offshore | Source : Bloomberg, FINNOMENA As of 31/03/2022

ส่วนดัชนีราคาตราสารหนี้จีน offshore ซึ่งเป็นตลาดตราสาหนี้ที่นักลงทุนต่างชาติเข้ามาลงทุน ปรับตัวลงมาตลอดนับตั้งแต่กลางปี 2021 สวนทางดัชนีราคาตราสารหนี้จีน onshore ซึ่งเป็นตลาดตราสารหนี้สำหรับนักลงทุนในประเทศจีนที่ยังปรับตัวขึ้น สะท้อนว่านักลงทุนต่างชาติและนักลงทุนท้องถิ่นมีความเชื่อมั่นต่อตลาดตราสารหนี้จีนที่แตกต่างกันชัดเจน

ซึ่งจากข้อมูลรายอุตสาหกรรมพบว่ามีเพียงดัชนีตราสารหนี้กลุ่มบริษัทอสังหาฯ และดัชนีตราสารหนี้จีน High yield ปรับตัวลง ขณะที่ดัชนีตราสารหนี้จีน Investment grade และดัชนีตราสารหนี้จีนสกุลเงินท้องถิ่นย่อตัวเพียงเล็กน้อย สะท้อนว่าความกังวลกระจุกตัวอยู่ในอุตสาหกรรมอสังหาฯ และกลุ่มตราสารหนี้ High yield ที่มีอันดับความน่าเชื่อถือต่ำเท่านั้น

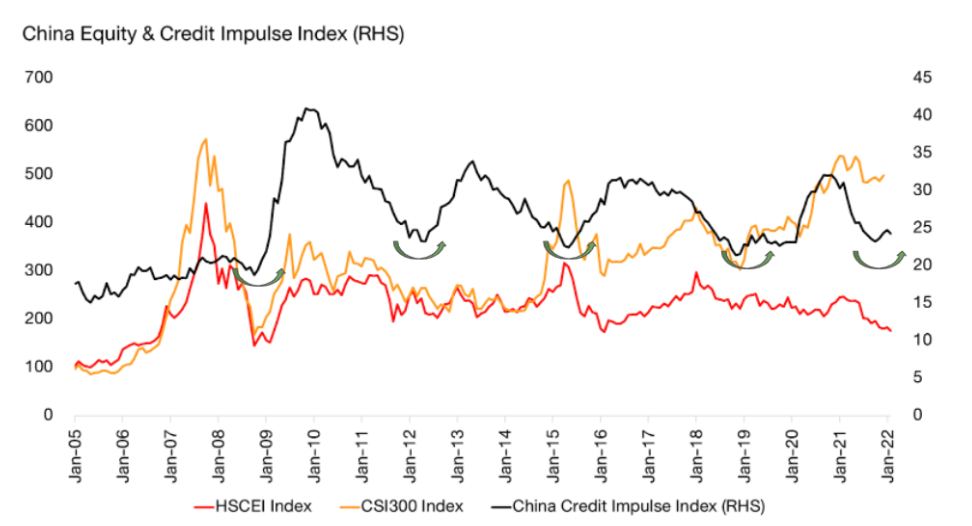

รูปที่ 8 : ดัชนี CSI 300, HSCEI และ China Credit Impulse | Source : Bloomberg, FINNOMENA As of 31/03/2022

ด้านมาตรการกระตุ้นจากทางการจีนก็เป็นอีกปัจจัยที่ตลาดต่างจับตามอง นับตั้งแต่ COVID แพร่ระบาดทางการจีนไม่ได้มีการใช้มาตรการกระตุ้นมากนักสวนทางทั่วโลก ซึ่งเมื่อปลายปีที่ผ่านมาก็เริ่มมีการผ่อนคลายนโยบายการเงินบ้างแล้วทั้งการลดอัตราดอกเบี้ยและอัดฉีดสภาพคล่องเข้าตลาดสินเชื่อ

ประกอบกับคาดการณ์การเติบโตของเศรษฐกิจปี 2022 ที่ชะลอตัวลง ทำให้คาดว่าทางการจีนจะหันมาดำเนินนโยบายการเงินผ่อนคลาย เป็นผลให้ดัชนี China Credit Impulse มีแนวโน้มปรับตัวขึ้น และทุกครั้งที่ปรับตัวขึ้นก็มักจะส่งผลดีต่อดัชนี CSI 300 (A-Shares)

จากข้อมูล Google Mobility Trends ทั่วโลกสะท้อนว่ากิจกรรมทางเศรษฐกิจฟื้นตัวอีกครั้ง หลังหลังการระบาด Omicron Variant โดยรัฐบาลเริ่มผ่อนคลายมาตรการ และสนับสนุนการอยู่ร่วมกับ COVID-19 ซึ่งเป็นสัญญาณที่ดีต่อการฟื้นตัวทางเศรษฐกิจ ด้านประมาณการ GDP Growth เริ่มปรับลงเล็กน้อยและแต่ละภูมิภาคได้รับผลกระทบแตกต่างกัน โดยยุโรปรับผลกระทบมากที่สุด ขณะที่ความกังวลต่อภาคอสังหาฯ จีนอาจะไม่เลวร้ายอย่างที่คิด ส่วนประเทศไทยได้รับผลกระทบด้านอัตราเงินเฟ้อจากราคาน้ำมันและสินค้าโภคภัณฑ์ และยังส่งผลต่ออัตราแลกเปลี่ยนและตลาดตราสารหนี้ไทย

MEVT – Earnings

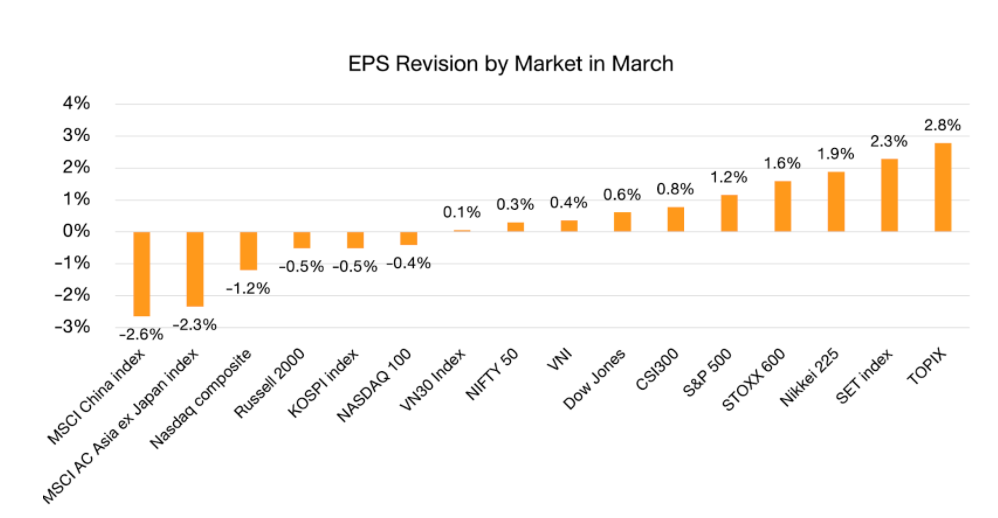

รูปที่ 9 : การปรับประมาณการ EPS ของดัชนีที่สำคัญทั่วโลก | Source : Bloomberg, FINNOMENA As of 31/03/2022

ด้านภาพรวมการปรับประมาณการ EPS เดือนมีนาคม ทั่วโลกยังคงมีความน่าสนใจ โดยจะเห็นว่าดัชนีสำคัญต่างถูกปรับเพิ่มประมาณการต่อ ขณะที่ดัชนี Nasdaq และ Nasdaq 100 ถูกปรับลดประมาณการเล็กน้อย ขณะที่ดัชนี MSCI China และ MSCI AC Asia ex Japan เป็น 2 ดัชนีสำคัญที่ถูกปรับลดประมาณการ EPS มากที่สุด

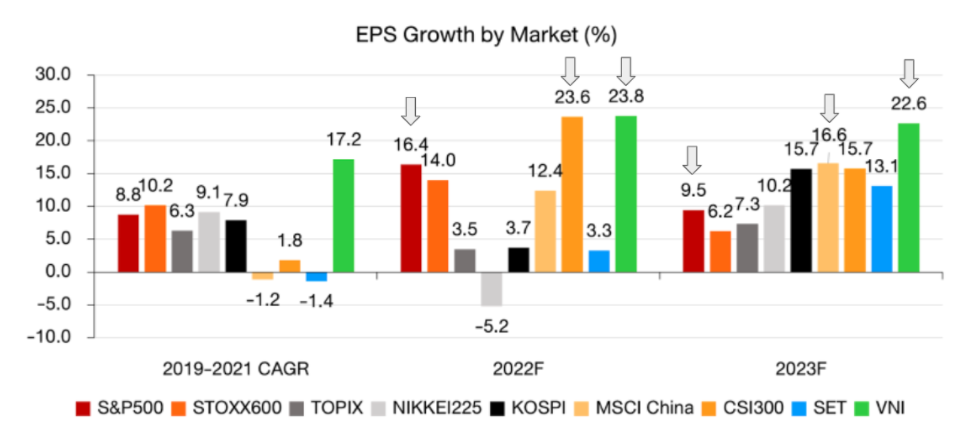

รูปที่ 10 : คาดการณ์การเติบโตของ EPS แต่ละดัชนีของปี 2019-2021, 2022 และ 2023 | Source : Bloomberg, FINNOMENA As of 31/03/2022

ส่วนประมาณการ EPS Growth ปี 2022 พบว่าดัชนี S&P500 ยังถูกคาดการณ์ว่า EPS จะเติบโต 16.4% จากปีก่อนหน้า เช่นเดียวกับดัชนี CSI 300 และ VNI ที่ถูกคาดว่าจะเติบโต 23.6% และ 23.8% ตามลำดับ ขณะที่ EPS ของดัชนีอื่นยังถูกคาดว่าจะขยายตัวเช่นกัน มีเพียงดัชนี Nikkei225 ที่คาดว่าจะหดตัว 5.2%

โดยรวมแล้วการปรับประมาณการ EPS สะท้อนว่ากำไรของตลาดหุ้นทั่วโลกยังไม่ได้รับผลกระทบจากสงครามมากนัก ส่วนตลาดหุ้นฝั่ง DM ส่วนใหญ่ยังถูกปรับเพิ่มประมาณการ EPS ซึ่งรับอานิสงส์จากอุตสาหกรรมพลังงาน และก็ยังคงเป็นตลาดหุ้นสหรัฐฯ จีน และเวียดนามที่มีประมาณการ EPS โดดเด่น

MEVT – Valuation

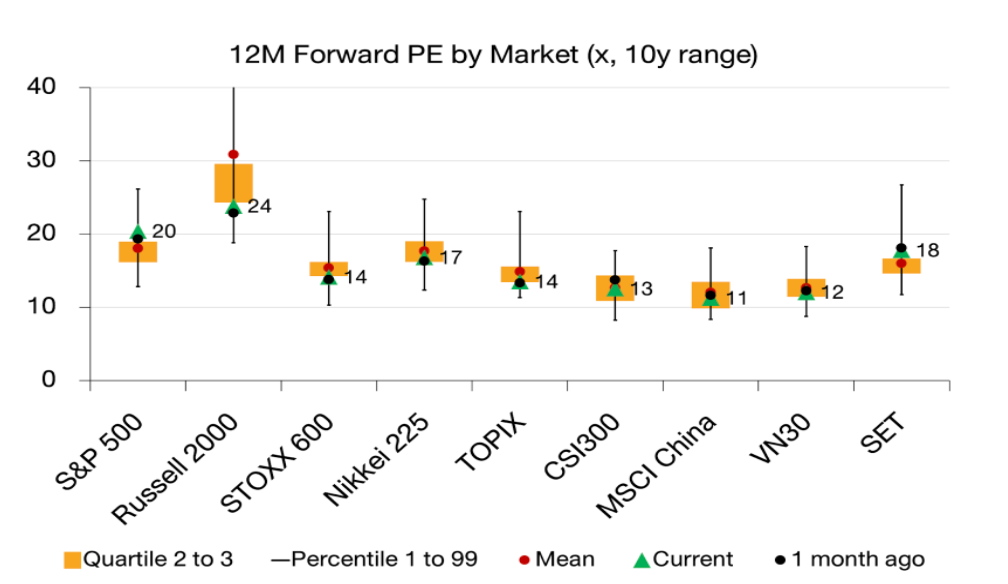

รูปที่ 11 : ระดับ P/E และสถิติย้อนหลัง 10 ปี ของแต่ละดัชนีทั่วโลก | Source : Bloomberg, FINNOMENA As of 31/03/2022

การฟื้นตัวอย่างรวดเร็วหลังตลาดกังวลต่อสงครามระหว่างรัสเซีย-ยูเครน ระดับ Valuation ของดัชนี S&P 500, STOXX 600, Nikkei 225 และ TOPIX ก็ปรับตัวขึ้นมายืนในระดับเดียวกับก่อนเกิดสงครามแล้ว ส่วนดัชนี CSI300 และ MSCI China ยังต่ำกว่าเมื่อเดือนที่แล้วเล็กน้อย ด้านดัชนี SET ระดับ Valuation จะต่ำกว่าเมื่อเดือนก่อนหน้าแต่พบว่าสูงกว่าค่าเฉลี่ยย้อนหลัง 10 ปีแล้ว ขณะที่ดัชนี VN30 ของเวียดนามก็ยังมี Valuation ที่ต่ำกว่าเดือนที่แล้วและค่าเฉลี่ยย้อนหลัง

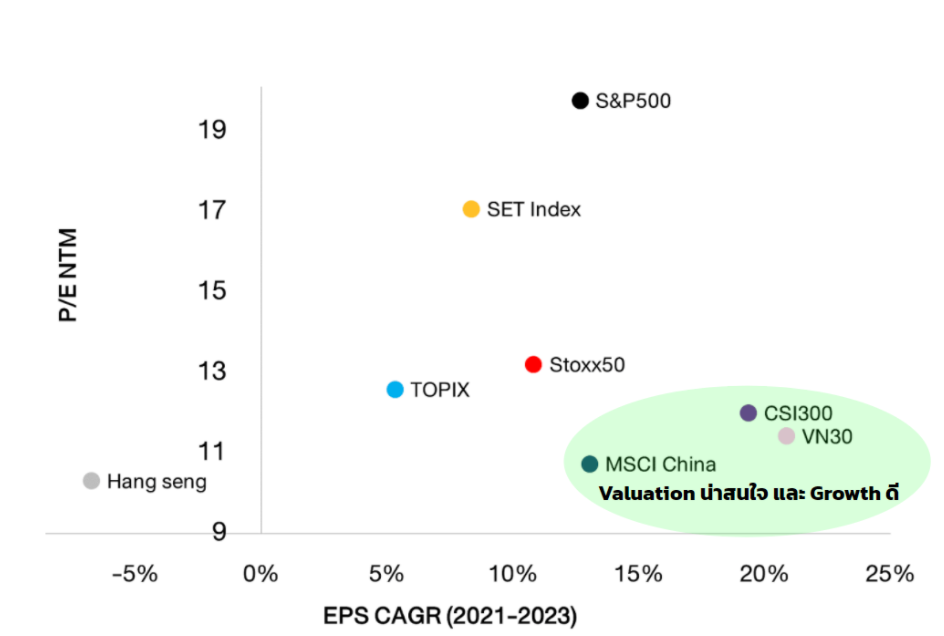

รูปที่ 12 : เปรียบเทียบประมาณการการเติบโตของ EPS และระดับ P/E ของตลาดหุ้นทั่วโลก | Source : Bloomberg, FINNOMENA As of 31/03/2022

เมื่อนำประมาณการการเติบโตของ EPS ระหว่างปี 2021 ถึง 2023 มาเปรียบเทียบควบคู่กับคาดการณ์ P/E ในอีก 12 เดือนข้างหน้า (NTM) พบว่าดัชนี CSI300, VN30 และ MSCI China ต่างมีระดับ Valuation ที่น่าสนใจ และมีการเติบโตที่ดี ส่วนดัชนี S&P500 มีระดับ Valuation ที่สูง อันเนื่องมาจากการมีสัดส่วนของหุ้นเติบโตสูงซึ่งก็มาพร้อมความคาดหวังจากนักลงทุนที่สูงเช่นกัน อย่างไรก็ตามยังเป็นดัชนีที่น่าสนใจเนื่องด้วยความแข็งแกร่งของเศรษฐกิจและธุรกิจ

การฟื้นตัวของตลาดในช่วงเดือนที่ผ่านมา ส่งผลให้ตลาดหุ้น DM โดยรวมมีระดับ Valuation ที่แพงขึ้นมาเล็กน้อย แต่ยังไม่ได้เพิ่มขึ้นมาอย่างมีนัยสำคัญ ส่วนดัชนี S&P500 ของสหรัฐฯ มีค่า P/E ที่สูงกว่าค่าเฉลี่ยซึ่งหนุนด้วยแนวโน้มการเติบโตของกำไรที่แข็งแกร่ง ส่วนเวียดนามและจีนยังคงเป็นตลาดที่มีมูลค่าน่าสนใจ โดยเฉพาะเมื่อเทียบกับแนวโน้มการเติบโตที่ดี และตลอดเดือนที่ผ่านมาก็มี Valuation ที่ดีขึ้น

MEVT – Technicals

รูปที่ 13 : ดัชนี Fear & Greed | Source : CNN Money As of 31/03/2022

Fear & Greed Index ฟื้นตัวกลับมาจากช่วงเดือนก่อนหน้าที่ระดับ 24 (มีความกลัวมาก) มาอยู่ที่ 53 ในระดับกึ่งกลาง แสดงถึง Sentiment การลงทุนที่ฟื้นตัวกลับมาค่อนข้างเร็ว ซึ่งตลาดหุ้นในหลาย ๆ ประเทศเริ่มปรับตัวกลับขึ้นมาจากการปรับฐานลงในช่วงเดือนที่ผ่านมา

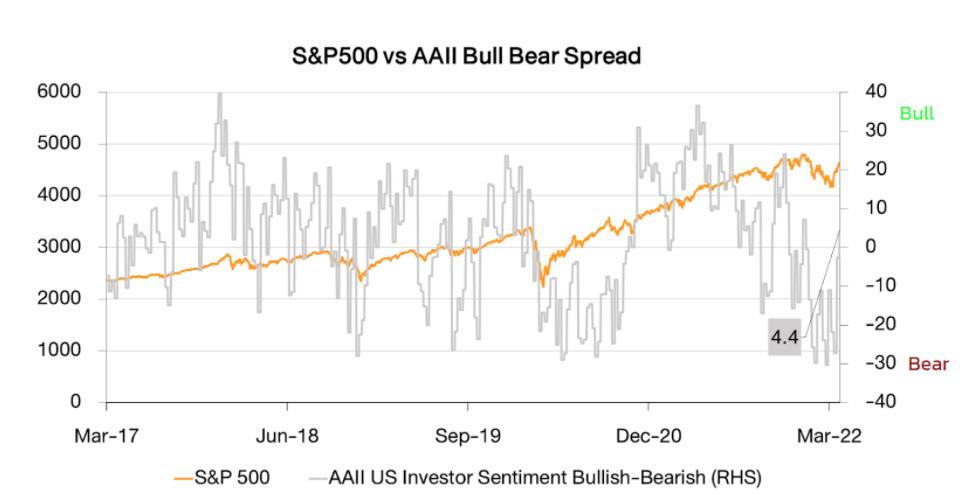

รูปที่ 14 : ดัชนี AAII Bull Bear Spread และ S&P 500 | Source : Bloomberg, FINNOMENA As of 31/03/2022

ในด้านดัชนี AAII US Investor Sentiment Bullish Reading ที่บ่งบอกถึงมุมมองของตลาดว่าจะเป็น Bullish-Bearish ของนักลงทุนรายย่อยในสหรัฐฯ ฟื้นกลับขึ้นมาจากระดับ Bearish ในเดือนก่อนมาอยู่ในระดับกลาง (Neutral) โดยสะท้อนว่านักลงทุนกลับมามีมุมมองที่เป็นกลาง (Neutral) ต่อสถานการณ์ในปัจจุบัน

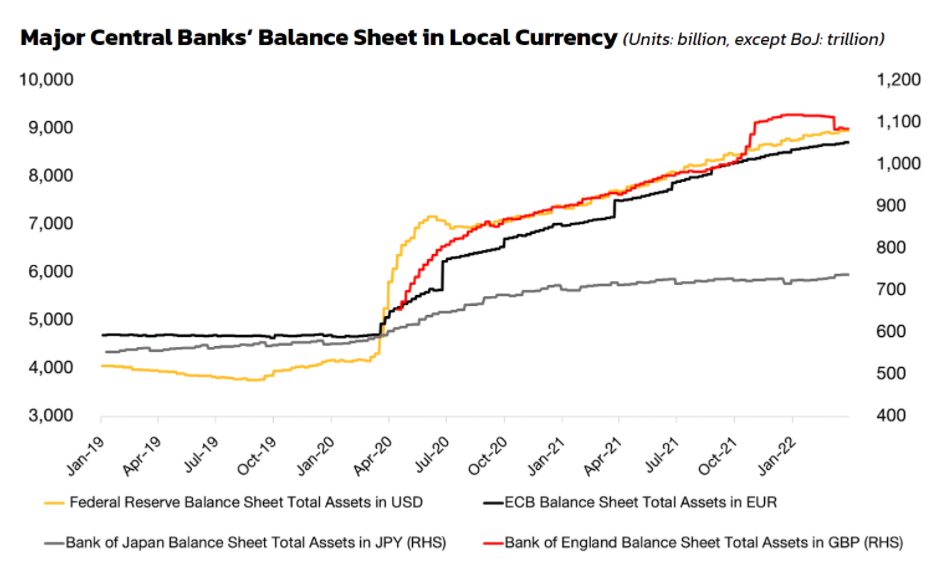

รูปที่ 15 : ขนาดงบดุลของธนาคารกลางสำคัญทั่วโลก | Source : Bloomberg, FINNOMENA As of 31/03/2022

ขณะที่งบดุลของธนาคารกลางหลักทั่วโลก ณ ปัจจุบัน ยังไม่มีการลดงบดุลชัดเจน โดยจะมีแค่ของ BOE ที่ลดลงไปบ้างเล็กน้อย แต่กลับกันในส่วนของ BOJ ที่ประกาศทำนโยบาย Yield Curve Control ที่เตรียมตัวจะมีการอัดฉีดสภาพคล่องเพิ่ม เพื่อกดระดับผลตอบแทนของพันธบัตรญี่ปุ่นไว้

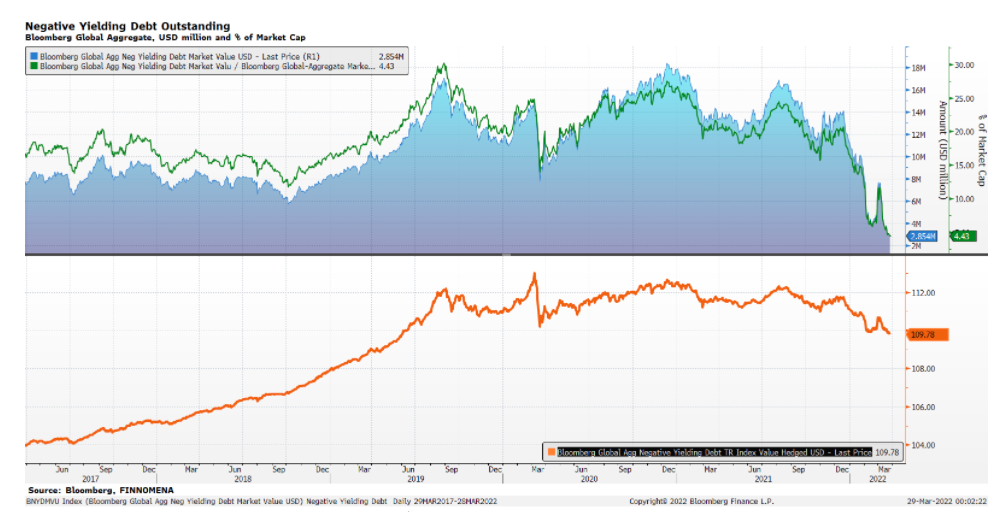

รูปที่ 16 : ปริมาณ สัดส่วน และดัชนีตราสารหนี้ที่มีอัตราผลตอบแทนติดลบ | Source : Bloomberg As of 31/03/2022

อัตราดอกเบี้ยที่มีแนวโน้มเป็นขาขึ้นส่งผลให้อัตราผลตอบแทนตราสารหนี้ทั่วโลกปรับตัวขึ้น ปัจจุบันมีตราสารหนี้ที่ให้อัตราผลตอบแทนติดลบอยู่ราว 2.85 ล้านล้านดอลลาร์ โดยคิดเป็น 4.43% ของขนาดตลาดตราสารหนี้ทั่วโลก ลดลงมาอย่างรวดเร็วจากปลายปีที่ผ่านมาซึ่งยังมีสัดส่วนที่ 22%

Sentiment ของนักลงทุนในตลาดฟื้นตัวอย่างรวดเร็ว โดยพลิกจากระดับ Fear มาที่ Neutral ขณะเดียวกันตลาดก็รับความคาดหวังการปรับอัตราดอกเบี้ยไปแล้ว โดยมองว่าจะมีการปรับขึ้นอีก 200 bps ในปี 2022 ดังนั้นหากในอนาคต FED ลดท่าทีตึงตัว ก็อาจส่งผลดีต่อตลาดได้ ส่วนขนาดงบดุลของธนาคารกลางที่สำคัญทั่วโลกยังไม่ได้ลดลง ชี้ว่าสภาพคล่องยังทรงตัว แต่ต้องติดตามสถานการณ์อย่างใกล้ชิดเช่นกัน

Thai Fixed Income

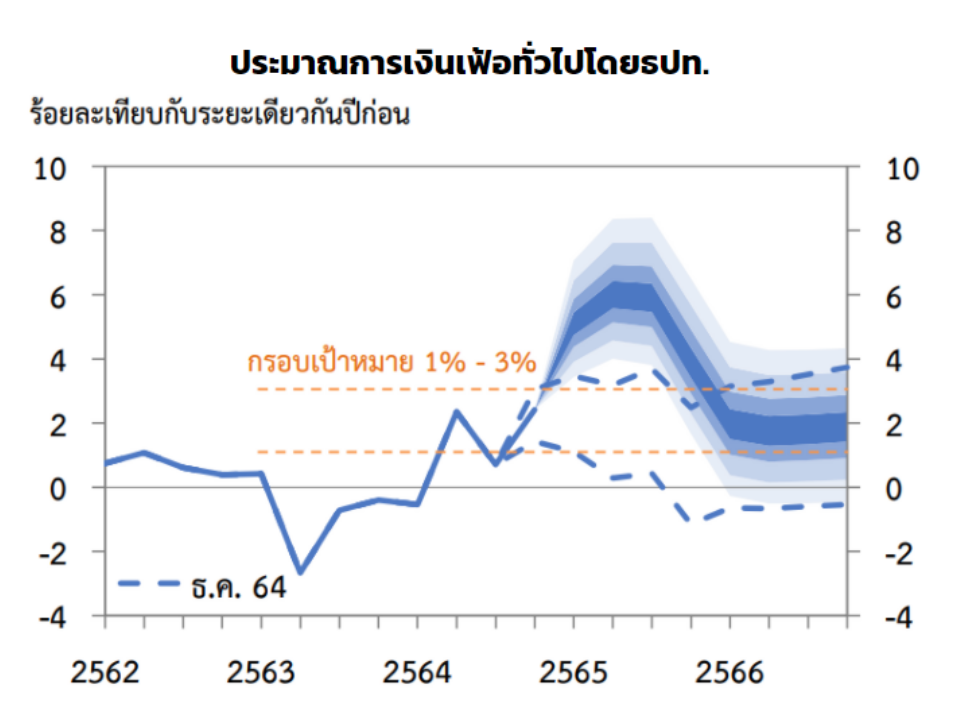

รูปที่ 17 : ประมาณการเงินเฟ้อทั่วไปโดยธนาคารแห่งประเทศไทย | Source : Bank of Thailand As of 31/03/2022

ผลการประชุมคณะกรรมการนโยบายการเงินธนาคารแห่งประเทศไทยเมื่อปลายเดือนมีนาคมเปิดเผยให้เห็นว่าธนาคารแห่งประเทศไทยปรับประมาณการเงินเฟ้อทั่วไปขึ้นทะลุกรอบบนของกรอบเป้าหมาย 1-3% และคาดว่าอัตราเงินเฟ้อจะเร่งตัวขึ้นในช่วงไตรมาส 2-3 ของปี 2022

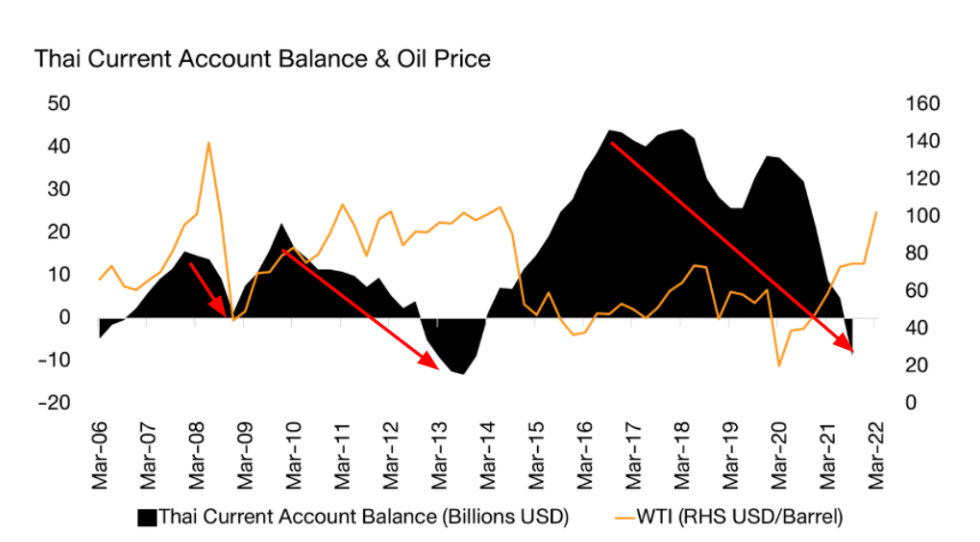

รูปที่ 18 : ดุลบัญชีเดินสะพัดไทยและราคาน้ำมัน WTI | Source : Bloomberg, FINNOMENA As of 31/03/2022

ด้านประเทศไทยที่เป็นผู้นำเข้าน้ำมันดิบก็ได้รับผลกระทบจากราคาน้ำมันที่ปรับตัวขึ้นอย่างรวดเร็ว ส่งผลให้มีเงินไหลออกจากประเทศมากขึ้นจึงกดดันดุลบัญชีเดินสะพัดไทย ซึ่งกระทบต่อเนื่องไปยังอัตราแลกเปลี่ยนที่ยังคงมีแนวโน้มอ่อนค่า

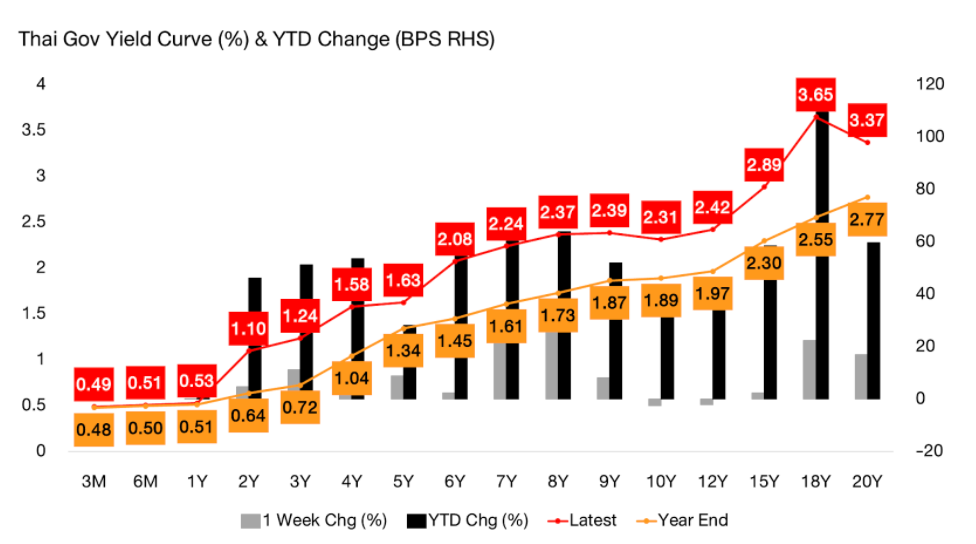

รูปที่ 19 : การเปลี่ยนแปลงอัตราผลตอบแทนพันธบัตรไทย | Source : Bloomberg, FINNOMENA As of 31/03/2022

การที่ตัวเลขเศรษฐกิจไทยที่เติบโตต่ำกว่าประเทศอื่นโดยเฉพาะประเทศพัฒนาแล้ว รวมไปถึงนโยบายการเงินที่ยังผ่อนคลายส่งผลให้ตลาดตราสารหนี้ไทยเผชิญกับแรงเทขายตั้งแต่ต้นปีที่ผ่านมา จึงเป็นผลให้อัตราผลตอบแทนพันธบัตรปรับตัวขึ้นมาต่อเนื่อง

จากข้อมูลข้างต้นสรุปได้ว่าเงินเฟ้อไทยเร่งตัวขึ้นมากกว่าที่คาด ด้านนโยบายการเงินสหรัฐฯ ที่ตึงตัว ส่งผลให้ส่วนต่างผลตอบแทนกับตราสารหนี้ไทยแคบลง ทำให้ตราสารหนี้ไทยมีความน่าสนใจลดลง ด้วยเงินเฟ้อที่เร่งตัวและเศรษฐกิจที่ยังเติบโตไม่มาก ประกอบกับตัวเลขดุลบัญชีเดินสะพัดที่ติดลบก็กดดันให้ค่าเงินบาทมีแนวโน้มอ่อนค่าต่อไป ปัจจัยทั้งหมดจึงสร้างแรงกดดันต่อตลาดตราสารหนี้ไทย FINNOMENA Investment Team แนะนำให้ชะลอการลงทุนในกองทุนตราสารหนี้ไทยระยะกลาง

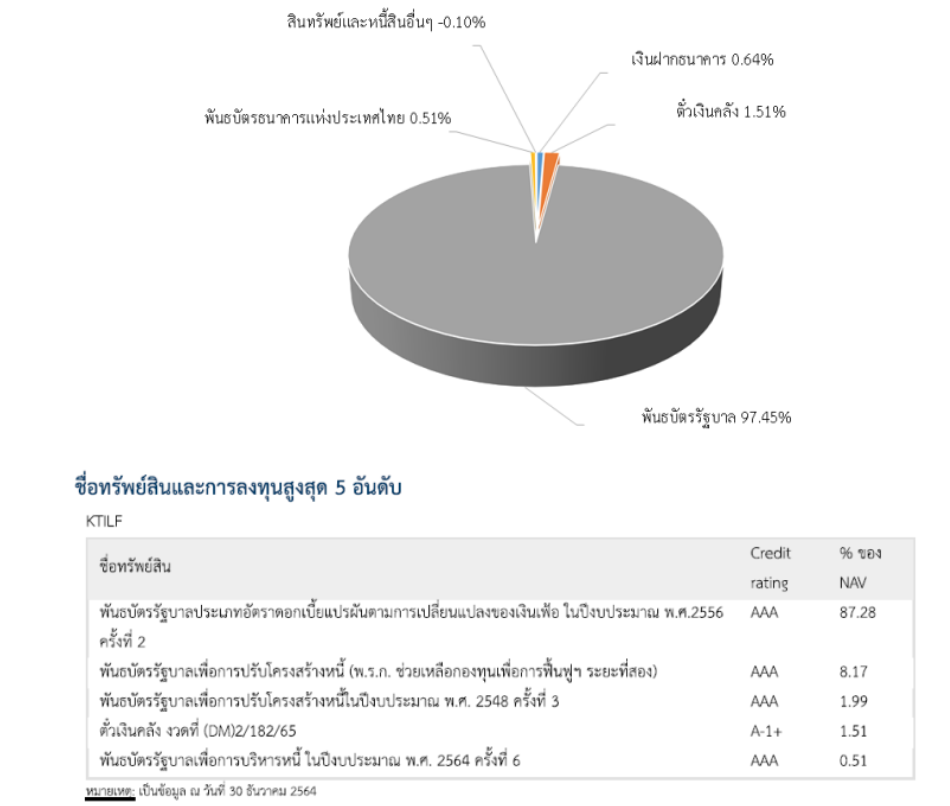

รูปที่ 20 : สัดส่วนการลงทุนของกองทุน KTILF | Source : KTAM As of 31/03/2022 (ข้อมูล Factsheet As of 30/12/2021)

กองทุน KTILF กองทุนรวมความเสี่ยงระดับ 4 มีนโยบายลงทุนในตราสารภาครัฐไทย, ต่างประเทศ ตราสารหนี้ ตราสารการเงิน หน่วยลงทุนของกองทุนรวม และ/หรือกองทุนรวม ETF ที่มีผลตอบแทนแปรผันตามการเปลี่ยนแปลงของเงินเฟ้อที่เสนอขายทั้งในและ/หรือต่างประเทศ ไม่น้อยกว่าร้อยละ 80 ของมูลค่าทรัพย์สินสุทธิของกองทุนโดยเฉลี่ย เหมาะสมแก่การลงทุนในช่วงที่อัตราเงินเงินเฟ้อไทยเร่งตัว ทดแทนกองทุนตราสารหนี้ระยะกลางไทย ที่ถูกกดดันโดยแรงเทขายจากนักลงทุนในช่วงที่ผ่านมา

FINNOMENA Recommended

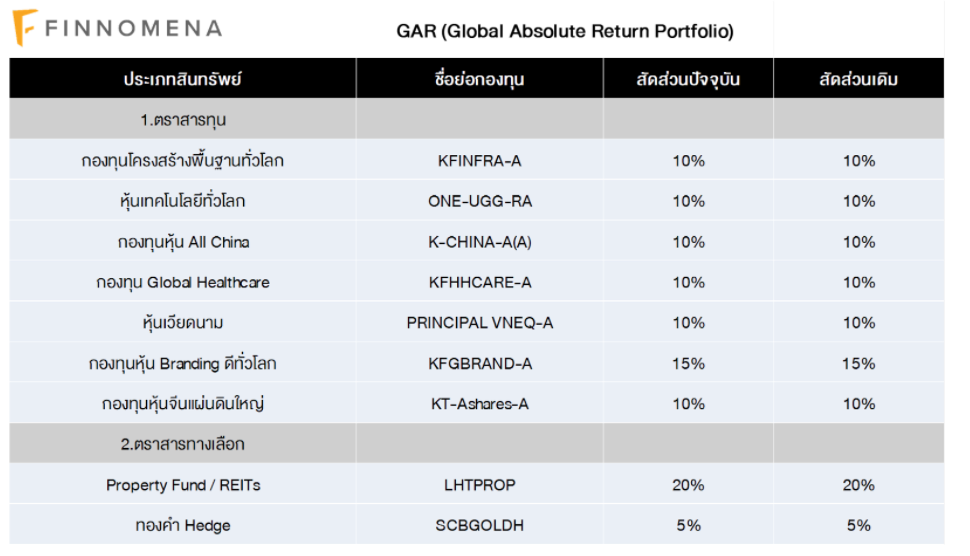

GAR

GAR มีสัดส่วนการลงทุนในกองทุนหุ้น ทั้งโครงสร้างพื้นฐาน หุ้นเติบโต หุ้นจีน และ หุ้น Branding แข็งแกร่ง รวม 75% ของพอร์ตการลงทุน เมื่อประกอบกับสินทรัพย์ทางเลือกที่มีการเคลื่อนไหวของราคา (Correlation) ต่ำ อย่างทองคำและ REITs ไทย สัดส่วนรวม 25% FINNOMENA Investment Team มีมุมมองว่าสถานะการถือครองดังกล่าว เหมาะสมแก่ถือครอง ในช่วงเวลาที่ตลาดยังมีโอกาสสร้างผลตอบแทนที่ดี ตามการขยายตัวของเศรษฐกิจ พร้อมๆ กับคุมความผันผวนผ่านการกระจายการลงทุนแล้ว จึงยังคงแนะนำคงสัดส่วนการลงทุนต่อไป

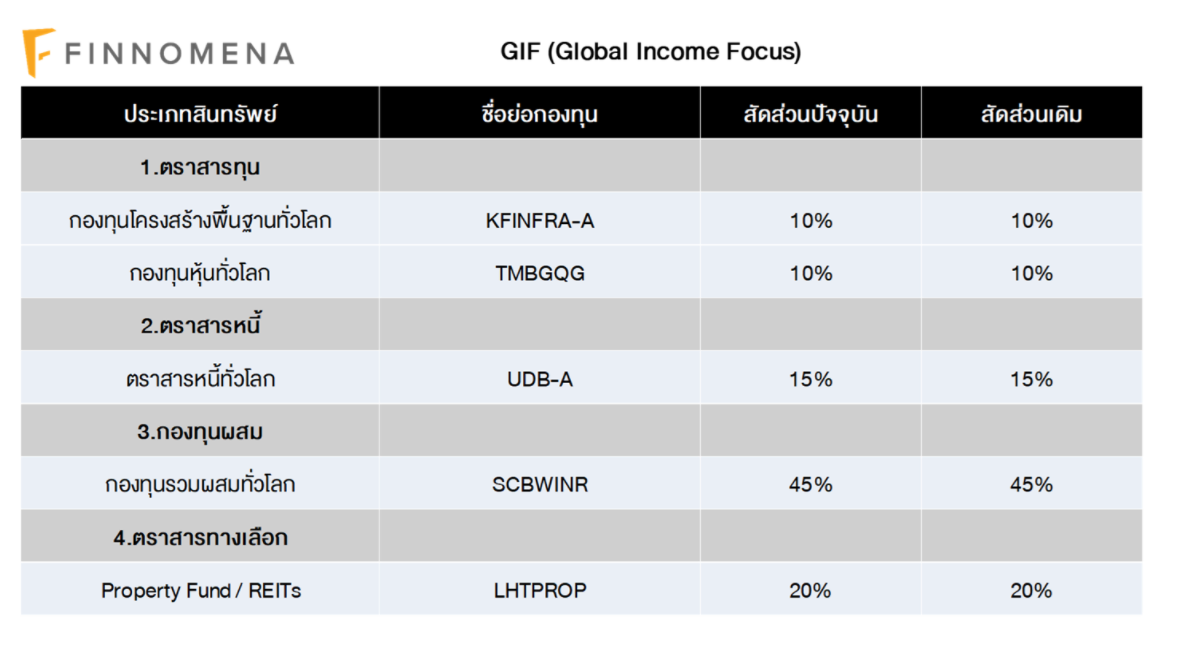

GIF

GIF ยังคงมีความผันผวนที่ต่ำเมื่อเทียบกับภาวะการลงทุนโดยรวมทั่วโลก อีกทั้งยังสามารถสร้างกระแสเงินสดที่สม่ำเสมอที่ระดับ 3-5% ต่อปี โดยที่มีสัดส่วนการลงทุนในสินทรัพย์เสี่ยงโดยรวมประมาณ 37% ซึ่งเหมาะสมกับเป้าหมายและความเสี่ยงของพอร์ตการลงทุนแล้ว FINNOMENA Investment Team จึงยังคงแนะนำคงสัดส่วนการลงทุน

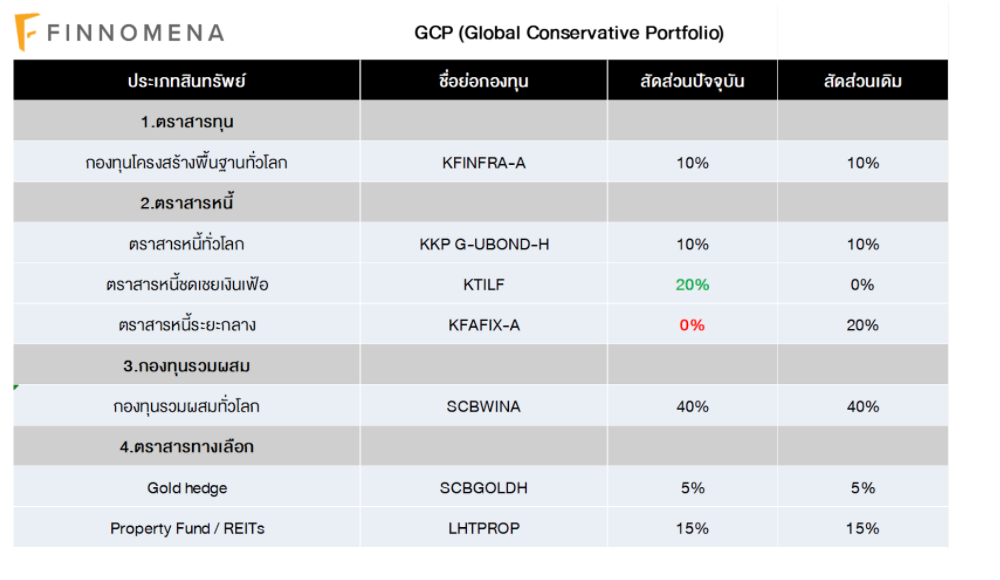

GCP

แนะนำลดสัดส่วนการลงทุน KFAFIX-A 20% (ทั้งหมด), เพิ่มน้ำหนักการลงทุนใน KTILF 20%

แนวโน้มนโยบายการเงินตึงตัวของประเทศพัฒนาแล้ว อาทิ สหรัฐฯ และ ยุโรป ส่งผลให้เกิดแรงเทขายในตราสารหนี้ไทยทุกช่วงอายุ สร้างแรงกดดันต่อกองทุนตราสารหนี้ระยะกลางในไทยอย่าง KFAFIX-A สวนทางตราสารหนี้ชดเชยเงินเฟ้อที่มีโอกาสได้ผลตอบแทนจากแนวโน้มอัตราเงินเฟ้อเร่งตัวในช่วงเวลานี้

FINNOMENA Investment Team จึงแนนะนำลดสัดส่วนการลงทุนลง และเพิ่มน้ำหนักการลงทุนในกองทุนตราสารหนี้ชดเชยเงินเฟ้ออย่าง KTILF แทน เพื่อรับโอกาสสร้างผลตอบแทนที่ดีในยามที่ตลาดตราสารหนี้ผันผวน

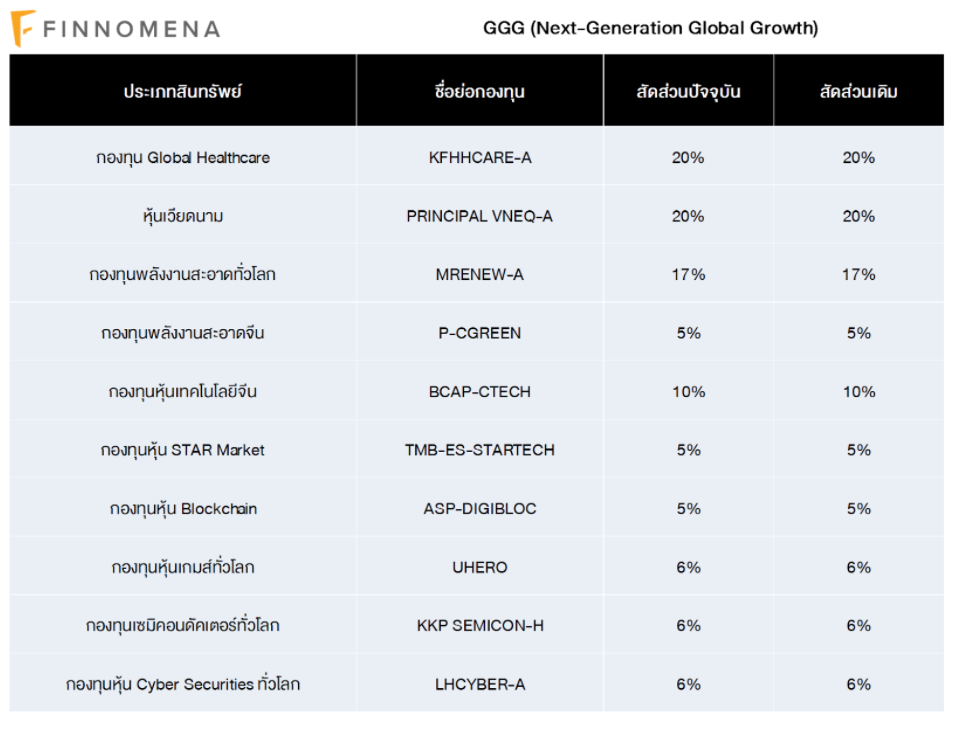

GGG

GGG ซึ่งเป็นพอร์ตการลงทุนหุ้น 100% ตลอดเวลา กระจายการลงทุนหลากหลายธีม ประเทศ และแนวการลงทุนด้วย Min.Volatility Optimization เพื่อลดความเสี่ยง เพิ่มโอกาสรับผลตอบแทนอย่างมั่นคง ซึ่งจะถูกตรวจสอบและ Rebalance ทุกๆ 6 เดือน ยังมีความเหมาะสมกับสถานการณ์การลงทุนปัจจุบัน FINNOMENA Investment Team จึงแนะนำคงสัดส่วนการลงทุน

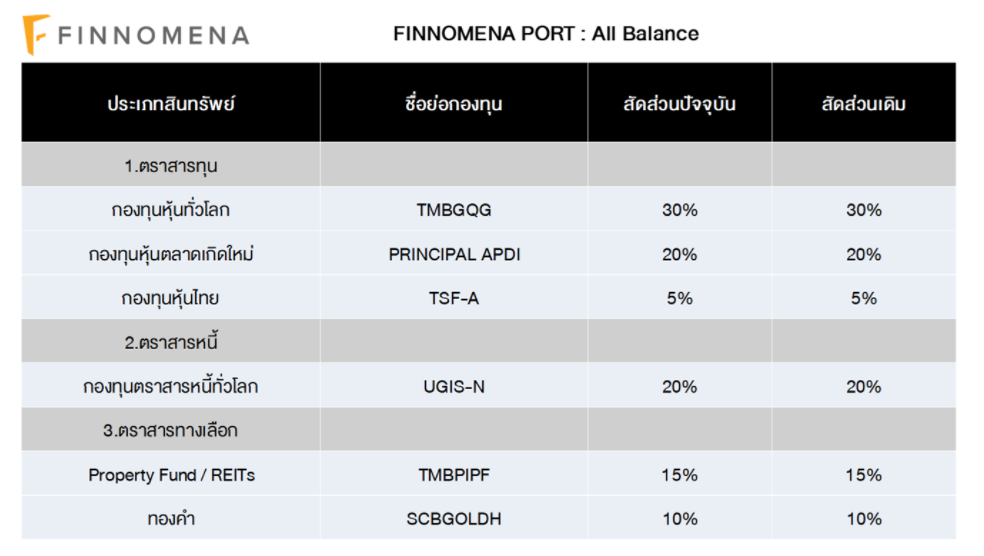

All Balance

All Balance Port ซึ่งเป็นพอร์ตการลงทุนแบบ Strategic Asset Allocation ที่จัดสัดส่วนการลงทุนด้วย Black-Litterman Model หัวใจของ FINNOMENA Robo-Advisor ที่ผสมผสานระหว่างโมเดลทางคณิตศาสตร์ที่ช่วยคำนวณค่าสถิติในอดีตกับมุมมองการลงทุนในอนาคตจากผู้แนะนำการลงทุนมีความเหมาะสมกับสถานการณ์ปัจจุบัน FINNOMENA Investment Team จึงแนะนำคงสัดส่วนการลงทุน

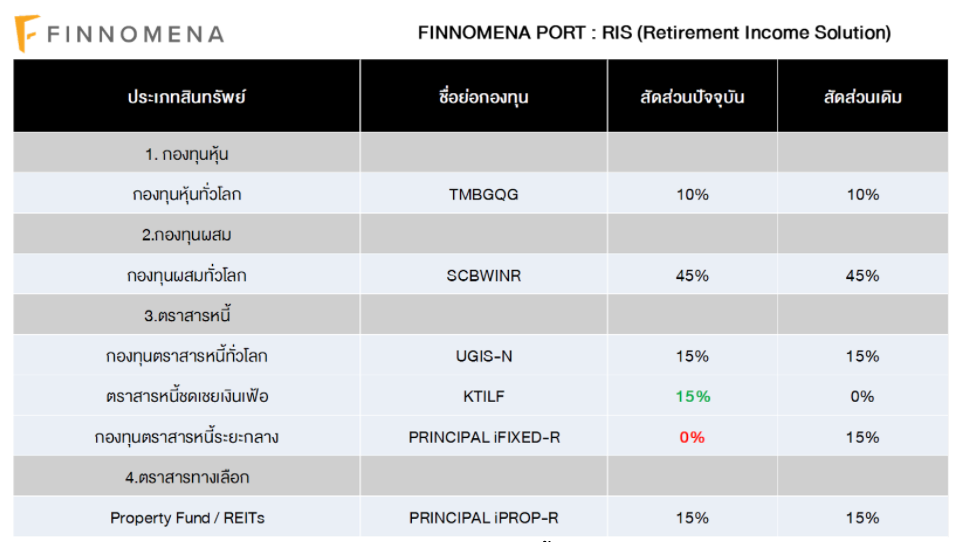

RIS

แนะนำลดสัดส่วนการลงทุน PRINCIPAL iFIXED-R 15% (ทั้งหมด), เพิ่มน้ำหนักการลงทุนใน KTILF 15%

แนวโน้มนโยบายการเงินตึงตัวของประเทศพัฒนาแล้ว อาทิ สหรัฐฯ และ ยุโรป ส่งผลให้เกิดแรงเทขายในตราสารหนี้ไทยทุกช่วงอายุ สร้างแรงกดดันต่อกองทุนตราสารหนี้ระยะกลางในไทยอย่าง PRINCIPAL iFIXED-R สวนทางตราสารหนี้ชดเชยเงินเฟ้อที่มีโอกาสได้ผลตอบแทนจากแนวโน้มอัตราเงินเฟ้อเร่งตัวในช่วงเวลานี้ FINNOMENA Investment Team จึงแนนะนำลดสัดส่วนการลงทุนลง และเพิ่มน้ำหนักการลงทุนในกองทุนตราสารหนี้ชดเชยเงินเฟ้ออย่าง KTILF แทน เพื่อรับโอกาสสร้างผลตอบแทนที่ดีในยามที่ตลาดตราสารหนี้ผันผวน

คำเตือน

ผู้ลงทุนควรศึกษาข้อมูลสำคัญของกองทุนโดยเฉพาะนโยบายกองทุน ความเสี่ยง และผลการดำเนินงานของกองทุน โดยสามารถขอข้อมูลจากผู้แนะนำก่อนตัดสินใจลงทุน | ผลการดำเนินงานในอดีต และผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต | ผู้ลงทุนอาจมีความเสี่ยงจากอัตราแลกเปลี่ยน เนื่องจากการป้องกันความเสี่ยงขึ้นอยู่กับดุลพินิจของผู้จัดการกองทุน | กองทุนรวมนี้ลงทุนกระจุกตัว ผู้ลงทุนจึงควรพิจารณาการกระจายความเสี่ยงของ พอร์ตการลงทุนโดยรวมของตนเองด้วย | สอบถามข้อมูลเพิ่มเติมหรือขอรับหนังสือชี้ชวนได้ที่บริษัทหลักทรัพย์นายหน้าซื้อขายหน่วยลงทุน ฟินโนมีนา จำกัด ในช่วงเวลาวันทำการตั้งแต่ 09:00-17:00 น. ที่หมายเลขโทรศัพท์ 02 026 5100 และทาง LINE “@FINNOMENAPORT

.jpg)