Chart of the Month

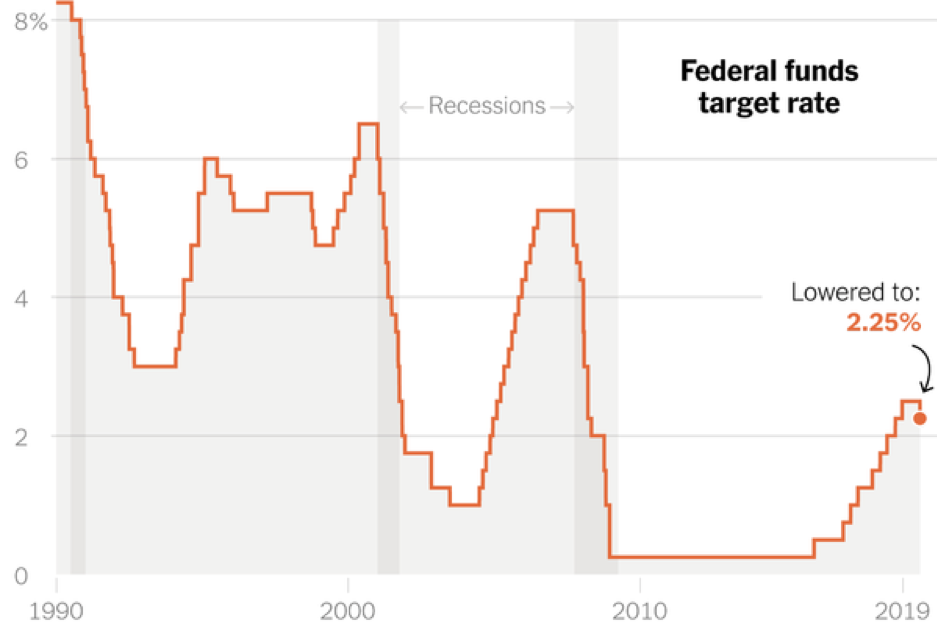

รูปที่ 1 Fed Fund Target Rate (1990 – Present) l Source : https://idubainews.com as of 1/8/2019

เศรษฐกิจโลกส่งสัญญาณชะลอตัวตั้งแต่ปี 2018 โดยสาเหตุหลักมาจากการลงทุนจากภาคธุรกิจที่ชะลอลงอย่างเห็นได้ชัด ในขณะที่อัตราเงินเฟ้อของประเทศแกนหลักของโลกยังคงต่ำกว่าระดับเป้าหมาย ทำให้ธนาคารกลางทั่วโลก มีท่าทีใช้นโยบายการเงินแบบผ่อนคลายมากขึ้นเพื่อกระตุ้นเศรษฐกิจ ล่าสุดธนาคารกลางสหรัฐฯ (FED) มีมติปรับลดอัตราดอกเบี้ยนโยบาย Fed Fund Rate ลง 0.25% มาสู่ระดับ 2.00 – 2.25% ซึ่งถือเป็นการปรับลดดอกเบี้ยครั้งแรกในรอบ 11 ปี พร้อมกันนั้น ยังประกาศยุติมาตรการลดขนาดงบดุล (QT) เร็วกว่ากำหนดถึง 2 เดือน ท่ามกลางตัวเลขทางเศรษฐกิจที่ยังแข็งแกร่งทั้งในส่วนของการจ้างงานและการบริโภค เพื่อเป็นหลักประกันว่าการขยายตัวของเศรษฐกิจสหรัฐฯจะยังคงดำเนินต่อไป

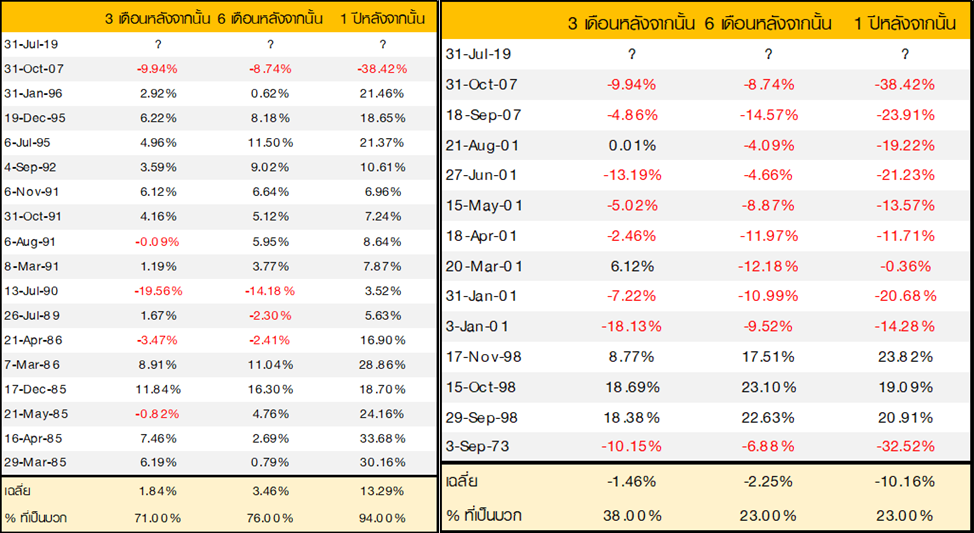

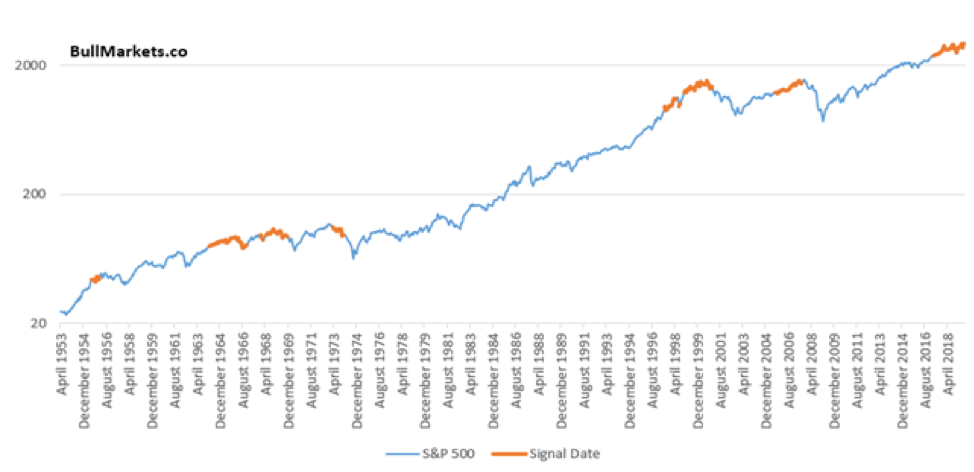

รูปที่ 2 ผลตอบแทนตลาดหุ้นสหรัฐฯ หลังการปรับลดอัตราดอกเบี้ย l Source : https://bullmarkets.co as of 1/8/2019

ซึ่งจากสถิติที่ผ่านมานั้น หาก FED ดำเนินการปรับลดอัตราดอกเบี้ยในช่วงที่ตลาดหุ้นสหรัฐฯ ปรับตัวขึ้น แต่ห่างจากจุดสูงสุดของการปรับขึ้นดังกล่าวไม่เกิน 2% ผลปรากฏว่า 1 ปีหลังจากนั้น ตลาดหุ้นสหรัฐฯ ให้ผลตอบแทนเป็นบวก 17 ครั้ง จากทั้งหมด 18 ครั้ง ให้ผลตอบแทนเฉลี่ย 13.29% มีเพียงการปรับลดอัตราดอกเบี้ยในปี 2007 เท่านั้นที่ผลตอบแทนหลังจากการปรับลดดอกเบี้ยติดลบเนื่องจากวิกฤติ Subprime

เมื่อพิจารณาการปรับลดอัตราดอกเบี้ยควบคู่กับอัตราการว่างงานที่ระดับต่ำกว่า 5% พบว่า 10 ครั้ง จากทั้งหมด 13 ครั้ง ตลาดหุ้นสหรัฐฯ ให้ผลตอบแทนติดลบ แต่ 3 ครั้งที่ให้ผลตอบแทนเป็นบวก ทำผลตอบแทนเฉลี่ยถึง 21.27%

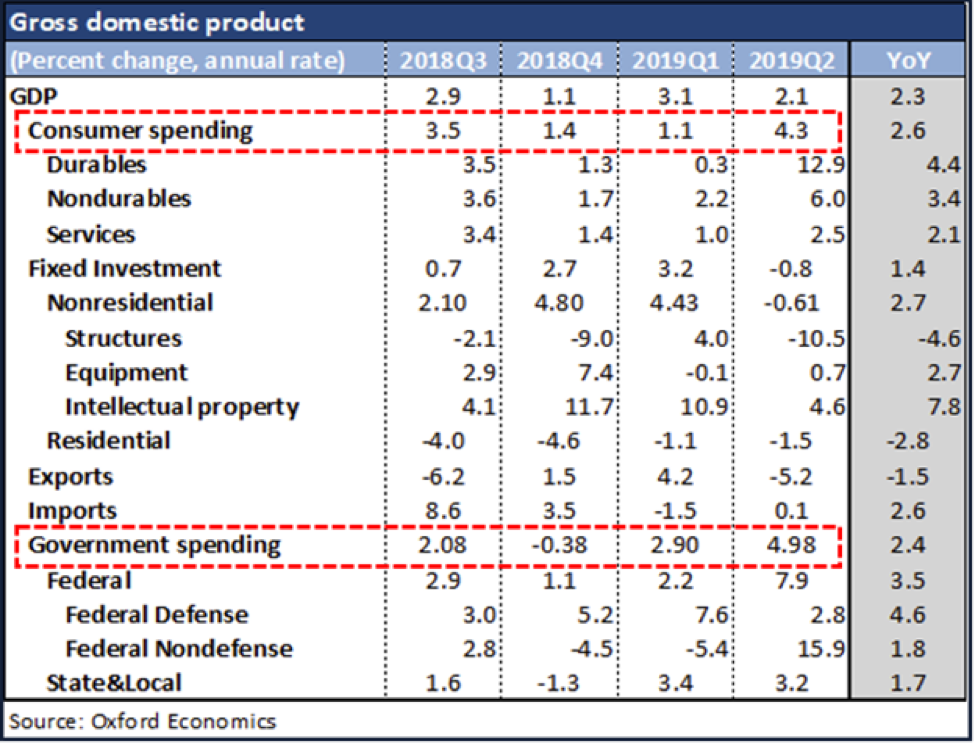

รูปที่ 3 ผลตอบแทนตลาดหุ้นสหรัฐฯ หลังไม่ปรับลดอัตราดอกเบี้ยเกินกว่า 2 ปี l Source : https://bullmarkets.co as of 1/8/2019

เมื่อพิจารณาในเชิงระยะเวลา หาก FED ปรับลดอัตราดอกเบี้ยหลังจากไม่มีการปรับลดอัตราดอกเบี้ยเป็นระยะเวลานานเกินกว่า 2 ปีขึ้นไป ยังคงสร้างผลตอบแทนที่เป็นบวกได้มากกว่า ด้วยจำนวน 3 ครั้งจากทั้งหมด 5 ครั้ง โดยการปรับตัวลง 2 ครั้งนั้นเป็นการปรับลดอัตราดอกเบี้ยก่อนเกิดวิกฤติ

สอดคล้องกับแถลงการณ์ของประธาน FED ที่ระบุว่าการปรับลดอัตราดอกเบี้ยในครั้งนี้ เป็นการปรับลดอัตราดอกเบี้ยแบบ Mid-Cycle Adjustment ซึ่งเป็นการปรับลดอัตราดอกเบี้ยในขณะที่เศรษฐกิจยังขยายตัว มีโอกาสต่ำที่จะเกิดวิกฤติเศรษฐกิจ โดยเป็นการปรับเพื่อหนุนการขยายตัวของเศรษฐกิจสหรัฐฯ ต่อไป

การส่งออกและอุตสาหกรรมซบเซาครึ่งปีแรก คาดยังไม่ฟื้นตัวในระยะสั้น

รูปที่ 4 ตัวเลขการส่งออกของประเทศจีน, ญี่ปุ่น, สหรัฐฯ และเกาหลีใต้ (Exports, %YoY) l Source : Bloomberg as of 1/8/2019

อย่างไรก็ตามความขัดแย้งประเด็นการค้าที่ยังไร้ข้อยุติส่งผลให้ตัวเลขการส่งออก (Exports) ทั่วโลกหดตัว และส่งผลต่อเนื่องไปยังภาคการผลิตที่อยู่ในห่วงโซ่อุปทาน (Supply Chain) โดยที่เด่นชัดที่สุด คือ ตัวเลขการส่งออกของประเทศในภูมิภาคเอเชีย เดือนมิถุนายน เช่น ประเทศจีนที่หดตัว 1.3% (YoY), สิงคโปร์ ที่หดตัว 17.30% (YoY) เช่นเดียวกับตัวเลขของประเทศไทยซึ่งหดตัว 2.15% (YoY) นับเป็นการหดตัว 4 เดือนติดต่อกัน

ด้านภาคอุตสาหกรรมซึ่งประเทศจีนเป็นฐานการผลิตและส่งออกหลักของโลก เปิดเผยตัวเลขผลผลิตภาคอุตสาหกรรม (Industrial Production) เดือนมิถุนายน ขยายตัว 6.3% (YoY) สูงกว่าคาดที่ 5.2% (YoY) แต่ยังคงอยู่ในแนวโน้มชะลอตัวนับตั้งแต่ปลายปีที่แล้ว ตัวเลขกำไรภาคอุตสาหกรรมของจีน (Industrial Profits) เดือนมิถุนายน หดตัวอีกครั้งที่ 3.1% (YoY) หลังฟื้นตัวเมื่อเดือนก่อน ส่วนตัวเลขผลผลิตภาคอุตสาหกรรม (Industrial Production) ของสหรัฐฯ เดือนมิถุนายน ขยายตัว 1.32% (YoY) แต่มีแนวโน้มชะลอตัวอย่างชัดเจนนับตั้งแต่ไตรมาสที่ 2 ที่ผ่านมา

สหรัฐฯ แกร่งอยู่คนเดียว?

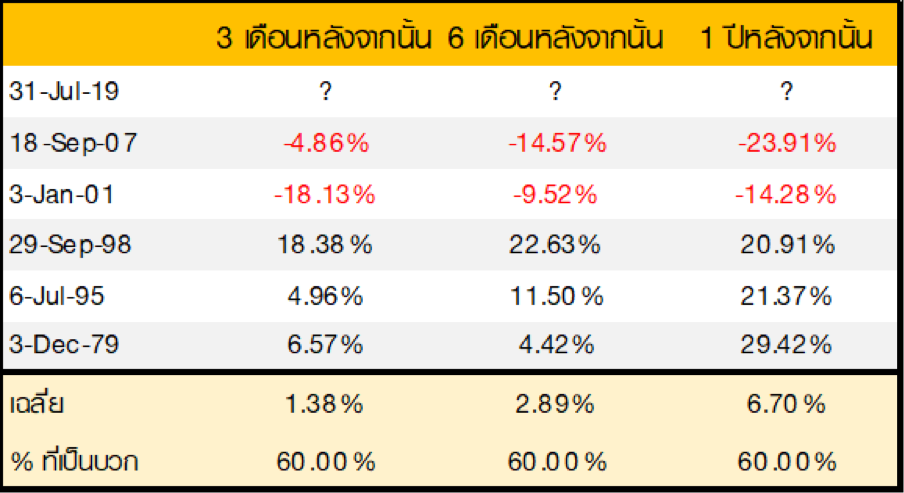

รูปที่ 5 ตัวเลขการขยายตัวของเศรษฐกิจสหรัฐฯ (GDP) แบ่งตามภาคส่วน I Source : Oxford Economics as of 30/7/2019

ขณะที่ตัวเลข GDP สหรัฐฯ ไตรมาสที่ 2 (เบื้องต้น) ขยายตัว 2.1% ลดลงจากไตรมาสก่อนที่ 3.1% แต่สูงกว่าคาดการณ์ที่ 1.8% พบว่าการลงทุนถาวร (Fixed Investment) หดตัว 0.8% โดยหดตัวทั้งในส่วนที่อยู่อาศัยและไม่ใช่ที่อยู่อาศัย สอดคล้องไปในทิศทางเดียวกันกับตัวเลขภาคอสังหาฯ เดือนมิถุนายน ที่ชะลอตัวลง (MoM) ทั้งจำนวนบ้านใหม่ที่กำลังก่อสร้าง (Housing Starts), ยอดอนุญาตสร้างบ้าน (Building Permits) และยอดขายบ้านมือสอง (Existing Home Sales) มีเพียงยอดขายบ้านใหม่ (New Home Sales) ที่กลับมาขยายตัวได้อีกครั้ง

ด้านตลาดแรงงานสหรัฐฯ ยังแข็งแกร่ง ด้วยตัวเลขการจ้างงานนอกภาคการเษตร (Nonfarm Payrolls) เดือนมิถุนายน ที่มีการจ้างงานเพิ่มขึ้น 224,000 ตำแหน่ง รวม 6 เดือนมีการจ้างงานเพิ่มขึ้นกว่า 1,082,000 ตำแหน่งและเป็นการขยายตัวต่อเนื่องยาวนานถึง 105 เดือน ส่งผลให้อัตราการว่างงาน (Unemployment rate) ยังคงอยู่ในกรอบเป้าหมายของ FED ที่ระดับ 3.7%

ซึ่งหนุนการใช้จ่ายเพื่อการบริโภค (Consumer Spending) ให้ขยายตัวในทุกภาคส่วนด้วยอัตรา 4.3% สอดคล้องไปในทิศทางเดียวกับตัวเลขการค้าปลีก (Retail Sales) ซึ่งฟื้นตัวตั้งแต่ต้นปี โดยในเดือนมิถุนายน ขยายตัว 3.4% (YoY) และ 0.4% (MoM) ขณะที่การใช้จ่ายภาครัฐ (Government Spending) เป็นอีกส่วนที่หนุนการขยายตัวของเศรษฐกิจ โดยประกาศออกมาที่่ขยายตัว 4.98% สูงกว่าไตรมาสก่อน สะท้อนการใช้จ่ายภายในที่ยังแกร่ง

รูปที่ 6 Global PMI (Manufacturing & Non-Manufacturing) I Source : Bloomberg as of 1/8/2019

เมื่อพิจารณาดัชนีผู้จัดการฝ่ายจัดซื้อทั่วโลก (Global PMI) ซึ่งเป็นดัชนีชี้นำทางเศรษฐกิจในระยะ 6-12 เดือนข้างหน้าที่สำคัญ พบว่ามีเพียงสหรัฐฯ อินเดีย และ บราซิลเท่านั้นที่ยังอยู่ในแดนขยายตัว ขณะที่ประเทศเศรษฐกิจสำคัญอื่นๆ อย่างญี่ปุ่น จีน เกาหลีใต้ และยุโรป ล้วนแต่อยู่ในแดนหดตัวทั้งสิ้น ส่งผลให้ดัชนี Global PMI อยู่ในแดนหดตัว

หุ้นกลุ่มผู้นำยังค้ำตลาดโลกต่อเนื่อง

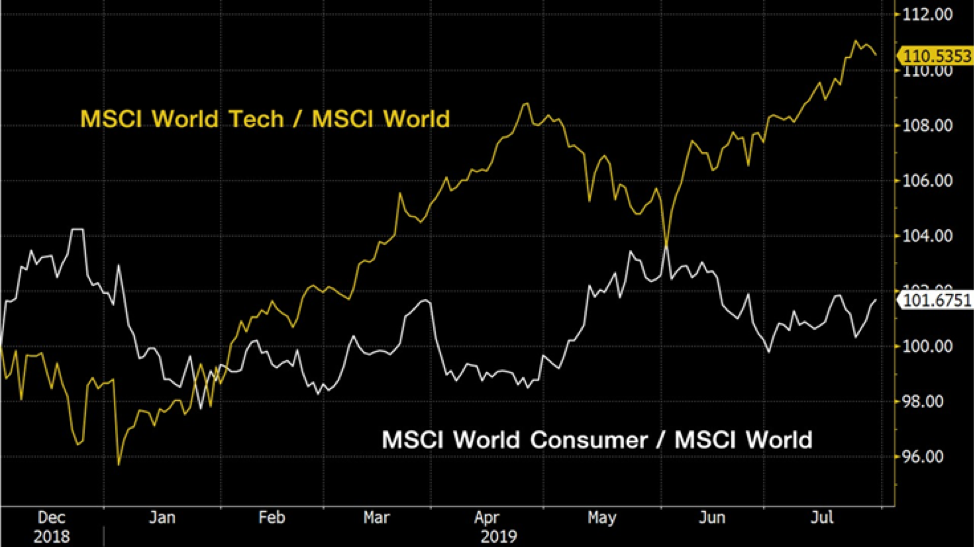

รูปที่ 7 MSCI World Technology Sector Index / MSCI World, MSCI World Consumer Staple Index / MSCI World l Source : Bloomberg as of 31/7/2019

อย่างไรก็ตาม บริการและอุปโภคบริโภค ซึ่งทั้งตัวเลขค้าปลีก (Retail Sales) และดัชนีผู้จัดการฝ่ายจัดซื้อภาคบริการ (Services PMI) ทรงตัวสวนทางภาคการส่งออกและอุตสาหกรรม เช่นเดียวกับผลประกอบการบริษัทจดทะเบียนในกลุ่มนี้ที่แม้จะขยายตัวอย่างค่อยเป็นค่อยไป แต่ยังโดดเด่นเหนือกลุ่มอุตสาหกรรมซึ่งมีแนวโน้มหดตัวอย่างต่อเนื่อง อาทิเช่น Coca-Cola, P&G

ขณะที่กลุ่มเทคโนโลยี (Technology Sector) ซึ่งเป็นกลุ่มที่นำตลาดหุ้นอย่างเด่นชัดนับตั้งแต่ปี 2016 แม้ผลประกอบการจะขยายตัวในอัตราที่ลดลงจากช่วงสองปีที่แล้ว แต่ผลประกอบการในไตรมาสที่ 1 และ 2 ของปี 2019 เริ่มมีสัญญาณการฟื้นตัวและสูงกว่าคาดการณ์จากนักวิเคราะห์ เช่น Microsoft, Taiwan Semiconductor Manufacturing Company, Google, Intel หรือAmazon

FINNOMENA Investment Team ยังติดตามผลประกอบการ ทิศทาง และผลของการดำเนินนโยบายการเงินอย่างใกล้ชิด ขณะเดียวกัน FINNOMENA Investment Team แนะนำให้นักลงทุนกระจายการลงทุน (Diversification) ในสินทรัพย์ซึ่งสร้างผลตอบแทนในช่วงของนโยบายการเงินที่ผ่อนคลายและตลาดการเงินมีความผันผวนสูง

ยุโรปเหมือนแย่ แต่ไม่แย่ทั้งหมด

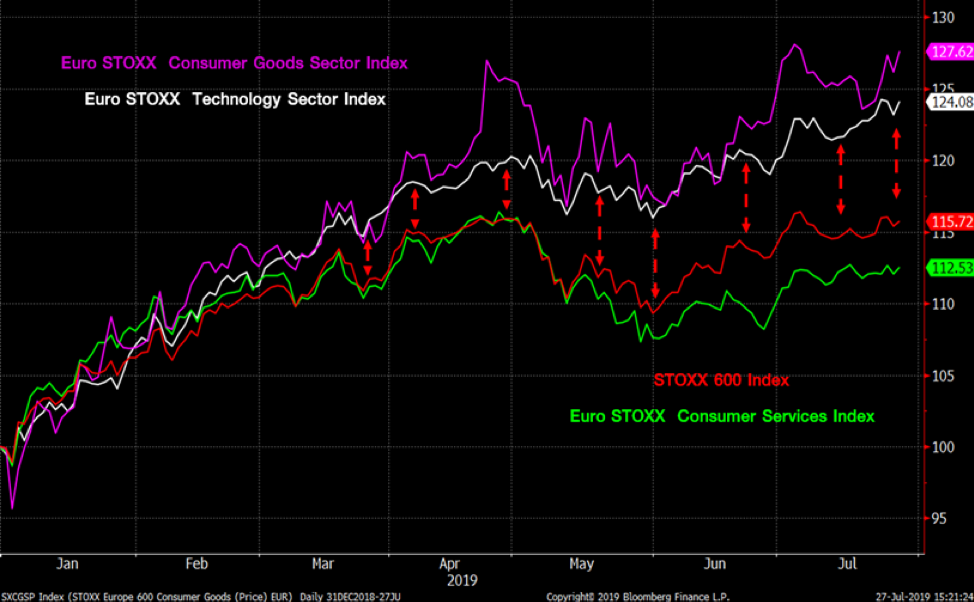

รูปที่ 8 ผลตอบแทนดัชนี Stoxx600 เทียบกลุ่มสินค้าอุปโภคบริโภค, เทคโนโลยี และภาคการบริการ l Source : Bloomberg as of 30/7/2019

ธนาคารกลางยุโรป (ECB) มีมติคงอัตราดอกเบี้ยนโยบายไว้ที่ 0% พร้อมสัญญาณคงอัตราดอกเบี้ยระดับนี้หรือต่ำกว่าต่อไปถึงกลางปีหน้า โดยมองว่าภาคอุตสาหกรรมยังคงแย่ลงอย่างต่อเนื่อง ขณะที่ความไม่แน่นอนทางการเมือง และเศรษฐกิจประเทศตลาดเกิดที่เปราะบางเป็นปัจจัยเสี่ยงต่อเศรษฐกิจยุโรป สอดคล้องกับดัชนีผู้จัดการฝ่ายจัดซื้อภาคอุตสาหกรรมของยุโรป (Euro Manufacturing PMI) เดือนมิถุนายน ประกาศออกมาที่ 46.5 จุด

ขณะที่ผลประกอบการของบริษัทจดทะเบียนในกลุ่มสินค้าอุปโภคบริโภค ยังสะท้อนภาพการบริโภคที่แข็งแกร่งแต่ยังปราศจากความมั่นใจ (Consumer Confidence) ขณะที่กลุ่มชิ้นส่วนยานยนต์ซึ่งได้รับผลกระทบโดยตรงจากมาตรฐานสิ่งแวดล้อมฉบับใหม่เมื่อปลายปี 2018 และการปรับขึ้นภาษีนำเข้ายานยนต์ของสหรัฐฯ เริ่มกลับมามีกำไรและขยายตัวที่ดีกว่าคาด

ในระยะสั้นแนวโน้มการขยายตัวที่สูงของยอดขายในกลุ่มเทคโนโลยี การบริโภคที่โดดเด่นของยุโรปและสหรัฐฯ ประกอบกับท่าทีผ่อนคลายทางการเงินของ ECB และ FED ยังหนุนตลาดหุ้นยุโรปต่อไป

เจรจาการค้าเหมือนมีคนอยากให้ยืดเยื้อ

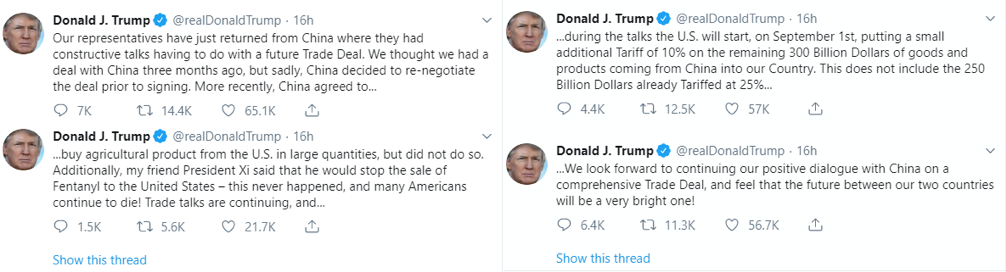

รูปที่ 9 ทวิตเตอร์ประธานาธิบดีโดนัลด์ ทรัมป์ ต่อการปรับขึ้นภาษีสินค้านำเข้าจากประเทศจีน l Source : Twitter as of 2/8/2019

การเจรจาการค้ารอบล่าสุดระหว่างจีนกับสหรัฐฯ ที่สิ้นสุดลงเมื่อวันที่ 31 ก.ค.ที่ผ่านมา ที่นครเซี่ยงไฮ้ ยังไร้ซึ่งข้อตกลง แต่มีมติร่วมกันให้มีการเจรจาอีกครั้งในเดือนกันยายนนี้ ทางด้านจีนแถลงการณ์ระบุการเจรจาดำเนินไปอย่างสร้างสรรค์ สวนทางประธานาธิบดีโดนัลด์ ทรัมป์ ที่ทวิตข้อความระบุว่าทางการจีนยังไม่มีการนำเข้าสินค้าเกษตรตามที่ตกลงไว้ก่อนหน้า ส่งผลให้นายโดนัลด์ ทรัมป์เตรียมการเรียกเก็บภาษีนำเข้าจากประเทศจีนเพิ่มเติมด้วยอัตราภาษี 10% บนสินค้ามูลค่ากว่า 300,000 ล้านดอลลาร์ ในวันที่ 1 กันยายน 2019 สร้างแรงกดดันต่อตลาดการลงทุนอีกครั้ง FINNOMENA Investment Team มีมุมมองว่า ท่าทีดังกล่าวจะยังคงรบกวนตลาดการลงทุนต่อไป

ผลประกอบการสอดคล้องทิศทางเศรษฐกิจ

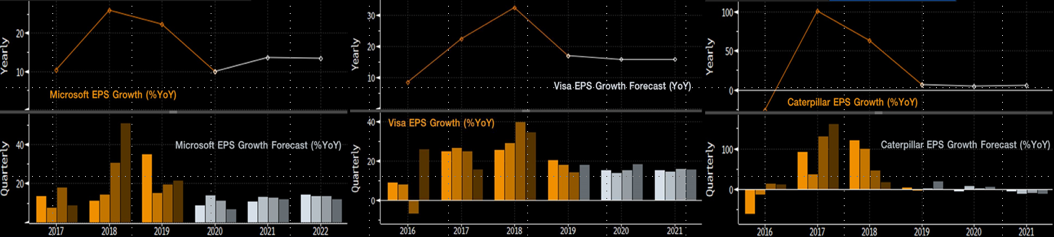

รูปที่ 10 Microsoft, Visa Inc., Caterpillar EPS Growth / Forecast (YoY) l Source : Bloomberg as of 1/8/2019

ผลประกอบการบริษัทจดทะเบียนหลักๆ สอดคล้องไปในทิศทางเดียวกัน เช่น ในส่วนของหุ้น Caterpillar ซึ่งเป็นบริษัทผู้จำหน่ายเครื่องจักรในธุรกิจก่อสร้างและอุตสาหกรรมทั่วโลก มีรายได้ Q2/2019 ที่ 14,432 ล้านดอลลาร์ ขยายตัว 3% (YoY) แต่กำไรหดตัว 5% (YoY) ขณะที่บริษัทเทคโนโลยีและบริโภคนั้นยังมีผลการดำเนินงานที่ดีต่อเนื่องจากการธุรกิจ Cloud ที่ขยายตัวได้ดี และการบริโภคที่แข็งแกร่งทั่วโลก โดยในส่วนของ Microsoft กำไรขยายตัว 27% (YoY) สูงกว่าคาดการณ์ ขณะที่ Visa มียอดการชำระเงินทั้งหมดเพิ่มขึ้น 8.7% แตะระดับ 2.23 ล้านล้านดอลลาร์ โดยคิดเป็นการจ่ายสกุลเงินดอลลาร์เพียง 8.8% ของยอดรวมทั้งหมด สะท้อนภาพการบริโภคที่ไม่ได้แข็งแกร่งเพียงแค่ในสหรัฐฯ เท่านั้น

BOJ พร้อมกระตุ้นเศรษฐกิจหลังยังไร้สัญญาณฟื้นตัว

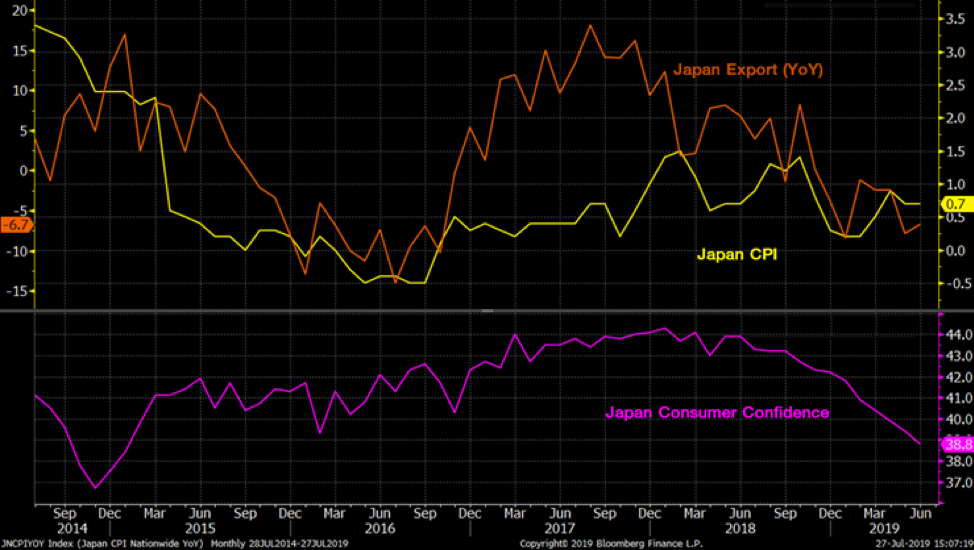

รูปที่ 11 การส่งออก (Exports), อัตราเงินเฟ้อ (CPI), ความมั่นใจผู้บริโภค (Consumer Confidence) ของญี่ปุ่น l Source : Bloomberg as of 1/8/2019

เศรษฐกิจของญี่ปุ่นยังซบเซาซึ่งเป็นผลจากความไม่แน่นอนทางการค้าโลก และกรณีพิพาทกับเกาหลีใต้ สะท้อนผ่านดัชนีผู้จัดการฝ่ายจัดซื้อภาคอุตสาหกรรมของญี่ปุ่น (Manufacturing PMI) ยังคงทรงตัวอยู่ที่ระดับ 49.6 จุด เป็นระดับที่บ่งชี้การหดตัวของเศรษฐกิจในระยะกลาง เช่นเดียวกับการส่งออกในเดือนมิถุนายน ที่หดตัว 6.7% (YoY) และดัชนีความเชื่อมั่นผู้บริโภคที่ลดลงอย่างต่อเนื่องสู่ระดับต่ำที่สุดในรอบ 44 เดือน ที่ 38.8 จุด

ด้านผลประกอบการบริษัทจดทะเบียนในภาพรวมยังคงถูกปรับลดประมาณการ มีเพียงกลุ่มธุรกิจจัดหาแรงงานที่มีการปรับประมาณการกำไรขึ้นจากปัญหาการขาดแคลนแรงงาน นอกจากนี้นายกฯ ญี่ปุ่นประกาศชัดเจนว่าจะปรับขึ้นภาษีขาย (Sales Tax) จาก 8% สู่ระดับ 10% ในวันที่ 1 ตุลาคม เพื่อชดเชยรายจ่ายด้านสวัสดิการ สร้างแรงกดดันต่อการบริโภคของญี่ปุ่นอีกครั้ง

ล่าสุดธนาคารกลางญี่ปุ่น (BOJ) ยังท่าทีเชิงผ่อนคลายโดยคงอัตราดอกเบี้ยนโยบายไว้ที่ -0.1% และพร้อมที่จะใช้มาตรการที่จำเป็น ทั้งการปรับลดอัตราดอกเบี้ยและการเพิ่มวงเงินการซื้อสินทรัพย์ทั้งในพันธบัตร หุ้นกู้ และหุ้น หรือ QQE เพื่อกระตุ้นเศรษฐกิจ “อย่างไม่ลังเล” ซึ่งเป็นปัจจัยเชิงบวกช่วยลดแรงกดดันจากภาวะเศรษฐกิจโดยรวมได้

เศรษฐกิจไทยจำต้องเร่งกระตุ้น

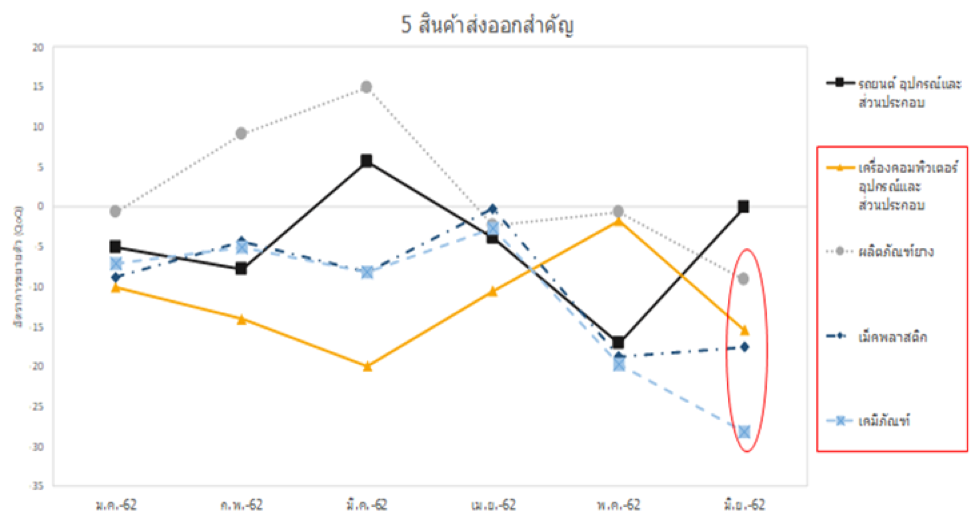

รูปที่ 12 อัตราการขยายตัวของสินค้าส่งออกสำคัญ 5 อันดับแรก I Source : สำนักงานนโยบายและยุทธศาสตร์การค้า as of 30/7/2019

ทิศทางการส่งออกไทยยังคงได้รับแรงกดดันจากต่างประเทศเป็นปัจจัยสำคัญ โดยแม้ตัวเลขในเดือนมิถุนายนจะหดตัวลดลงที่ 2.15% (YoY) แต่หากไม่รวมการส่งออกทองคำออกพบว่าหดตัวมากถึง 8.7% (YoY) ด้านภาคอสังหาฯ ที่ร้อนแรงในช่วงเวลาก่อนหน้านี้เริ่มเผชิญภาวะซบเซา หลังธนาคารแห่งประเทศไทยดำเนินมาตรการคุมเข้มสินเชื่อบ้าน (LTV : Loan to Value) ส่งผลให้ยอดขายลดลงต่อเนื่องรวมถึงบรรยากาศการเข้าชมและซื้ออสังหาฯ ซบเซาอย่างมีนัยยสำคัญ ทำให้ผู้ประกอบการชะลอการเปิดโครงการใหม่

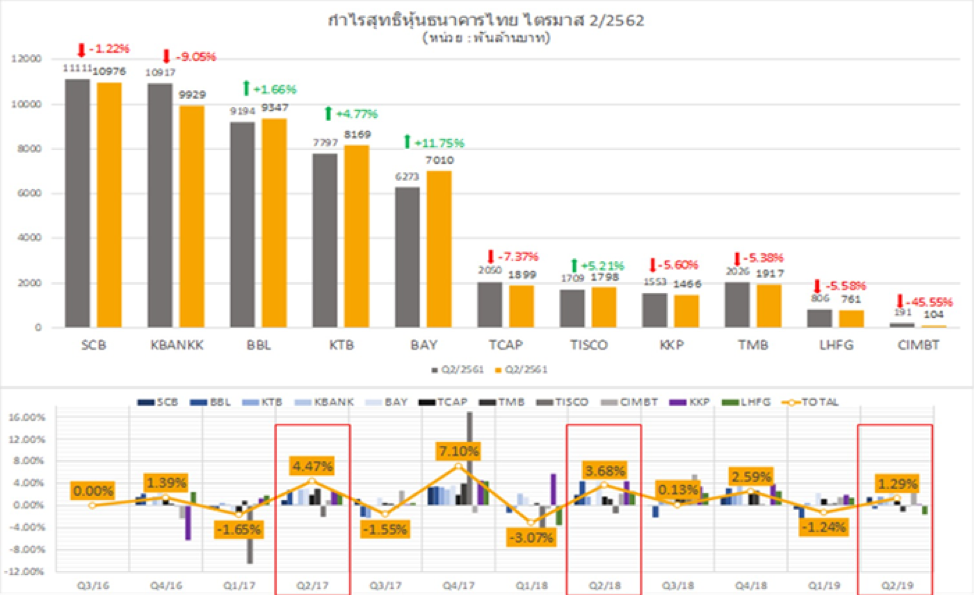

รูปที่ 13: กำไรสุทธิจากผลประกอบการกลุ่มหุ้นธนาคารไทยประจำไตรมาส 2/2562 และอัตราการขยายตัวของสินเชื่อรายไตรมาส | Source : Bloomberg as of 30/7/2019

ขณะที่ธนาคารพาณิชย์ไทยประกาศผลประกอบการที่ค่อนข้างหลากหลาย โดยรายได้ของธนาคารใหญ่มีแนวโน้มขยายตัว ด้านธนาคารขนาดเล็กและกลางชะลอตัว กำไรของกลุ่มธนาคารพาณิชย์ หดตัวเล็กน้อยที่ -0.47% (YoY) ขณะที่ภาพรวมสินเชื่อ ขยายตัวเพียง 1.29% (QoQ) โดยสินเชื่อธุรกิจหดตัวต่อเนื่อง ขณะที่สินเชื่อรายย่อยยังสามารถขยายตัวแต่มีแนวโน้มชะลอตัวโดยเฉพาะสินเชื่อส่วนบุคคล

ถึงกระนั้นความเชื่อมั่นจากสถาบันต่างชาติกลับปรับมุมมองที่ดีขึ้นต่อจาก Moody’s สถาบันจัดอันดับความน่าเชื่อถือด้านการลงทุน ปรับมุมมองความน่าเชื่อถือของประเทศไทย (Outlook) จากระดับมีเสถียรภาพ (Stable) เป็น เชิงบวก (Positive) และคงอันดับความน่าเชื่อถือ (Rating) ที่ Baa1 หรือเทียบเท่า BBB+ โดยมีปัจจัยหนุนจากการมีเสถียรภาพทางเศรษฐกิจมหภาค รวมถึงการลงทุนและการพัฒนาทุนมนุษย์ รวมถึงการดำเนินนโยบายทางการคลังและการเงินของรัฐบาลที่โปร่งใสสามารถคาดการณ์ได้ และระบบการเงินมีเสถียรภาพ ส่วนการลงทุนภายในและพัฒนาทุนมนุษย์จะช่วยเพิ่มการขยายตัวทางเศรษฐกิจ ลดปัญหาการชะลอตัวของเศรษฐกิจจากการก้าวเข้าสู่สังคมผู้สูงอายุ

Leading Indicator บ่งชี้ มีความเสี่ยงเศรษฐกิจชะลอใน 1-3 ปีข้างหน้า

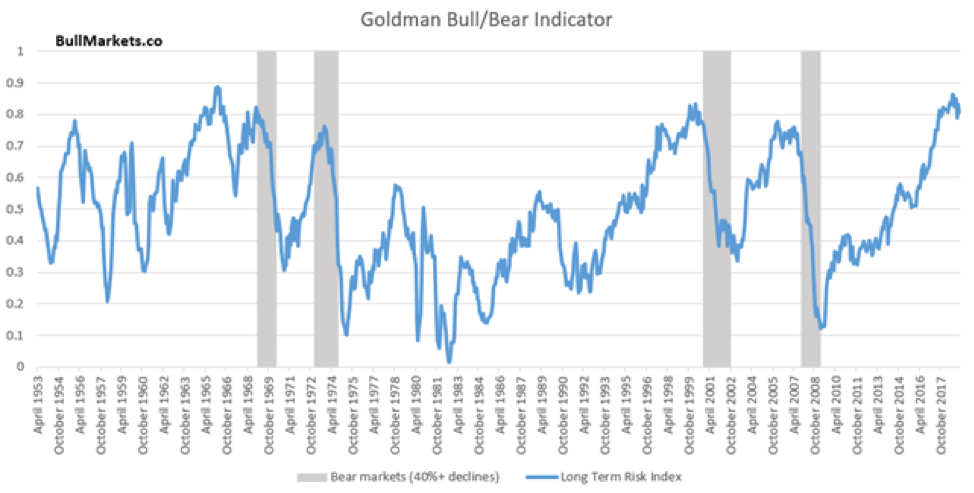

รูปที่ 14 Goldman Bull / Bear Indicator และ S&P 500 performance l Source : Goldman Sachs as of 1/8/2019

ดัชนีบ่งชี้ความเสี่ยงทางเศรษฐกิจอย่าง Goldman Bull / Bear Indicator ซึ่งสะท้อนมุมมองของนักลงทุนต่อตลาด ทรงตัวอยู่เหนือระดับ 0.8 จุด สะท้อนมุมมองเชิงบวกที่สูงที่สุดนับตั้งแต่ปี 2000 โดยจากข้อมูลในอดีตตั้งแต่ปี 1953 – ปัจจุบัน พบว่าทุกครั้งที่ดัชนีอยู่เหนือระดับ 0.7 จุด ซึ่งเคยเกิดขึ้น 162 เดือน จากทั้งหมด 792 เดือน มักเป็นช่วงที่ตลาดหุ้นทำจุดสูงสุดของแนวโน้มขาขึ้นในรอบวัฏจักรนั้น สะท้อนโอกาสปรับฐานของตลาดหุ้นในระยะกลางเป็นไปได้สูง

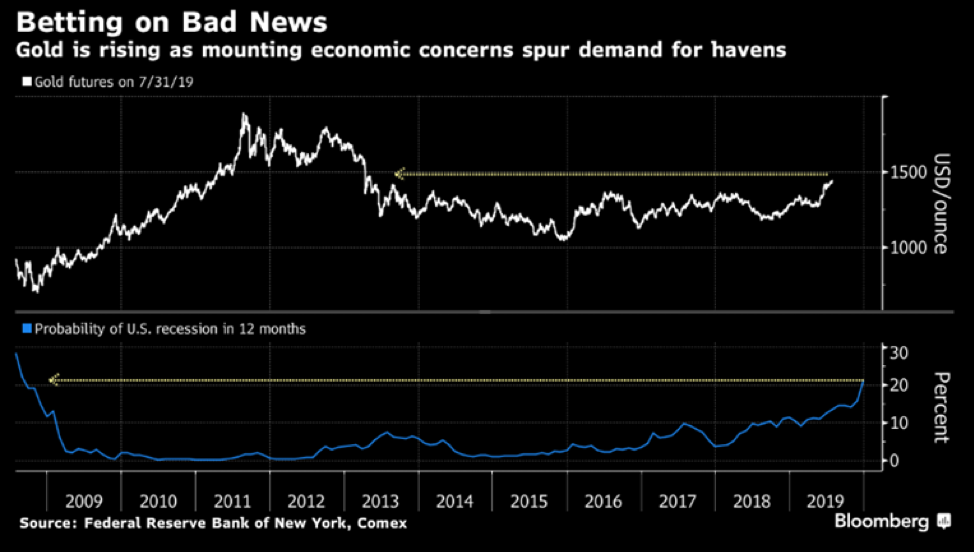

ทองคำยังจำเป็นในยามฝุ่นตลบเช่นนี้

รูปที่ 15 Gold Price & Probability of U.S. Recession in 12 Months l Source : Bloomberg as of 1/8/2019

สอดคล้องกับโอกาสการเกิดภาวะเศรษฐกิจถดถอยในสหรัฐฯ ที่เพิ่มขึ้นถึงระดับ 20% เป็นครั้งแรกนับตั้งแต่วิกฤติ Subprime ในปี 2008 ประกอบกับท่าทีการลดอัตราดอกเบี้ยของ FED ในช่วงกลางเดือนมิถุนายน ส่งผลให้ราคาทองคำปรับตัวขึ้นทดสอบแนวต้านที่ 1,440 ดอลลาร์ต่อออนซ์ ก่อนปรับตัวลงจากการแข็งค่าของดอลลาร์ FINNOMENA Investment Team ยังคงแนะนำถือครองทองคำในฐานะสินทรัพย์ปลอดภัย เพื่อลดความผันผวนของผลตอบแทนของพอร์ตการลงทุนหากเกิดวิกฤติ แม้ราคาทองคำเองอาจผันผวนได้ในระยะสั้นก็ตาม

Bond Yield รับข่าว FED ลดดอกเบี้ย

รูปที่ 16 อัตราการปันผล REITs ไทย ทั่วโลก และอัตราผลตอบแทนพันธบัตรรัฐบาลสหรัฐฯ อายุ 10 ปี l Source : Bloomberg as of 1/8/2019

อัตราการปันผล REITs ไทยยังทรงตัวอยู่ในระดับ 5.13% ซึ่งสูงกว่าอัตราการปันผล REITs เฉลี่ยทั่วโลก โดยเฉพาะอย่างยิ่งเมื่อเทียบกับอัตราผลตอบแทนพันธบัตรรัฐบาลที่ปรับลดลงตามแนวโน้มดอกเบี้ยที่ลดลง ซึ่งการปรับลดอัตราดอกเบี้ยของ FED เป็นการส่งท่าทีการผ่อนคลายนโยบายการเงินไปยังธนาคารกลางประเทศต่างๆให้มีการปรับลดลงในอนาคต

สอดคล้องในทิศทางเดียวกันกับส่วนต่างอัตราปันผล REITs และพันธบัตรรัฐบาลอายุ 10 ปี (Yield Spread) ซึ่งถือว่าเป็นส่วนชดเชยความเสี่ยงในการลงทุนใน REITs ของไทยที่อยู่ที่ระดับ 3.28% ซึ่งเป็นระดับที่ใกล้เคียงค่าเฉลี่ย สำหรับลูกค้าที่ลงทุนแล้ว FINNOMENA Investment Team แนะนำคงสัดส่วนการลงทุนเพื่อเป็นการกระจายความเสี่ยง แต่ด้วยมูลค่าที่ตึงตัวจากการปรับตัวขึ้นมากกว่า 20% นับตั้งแต่ต้นปี ทำให้มีโอกาสผันผวนได้ในระยะสั้น สำหรับลูกค้าใหม่จึงแนะนำชะลอการลงทุน

โมเดลพอร์ตการลงทุนแนะนำของ FINNOMENA

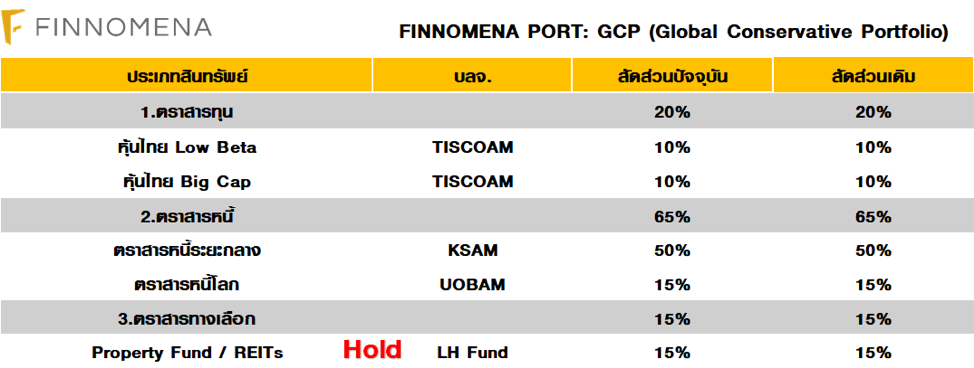

Global Conservative Portfolio (GCP)

as of 1/8/2019

พอร์ต GCP ปัจจุบันมีน้ำหนักการลงทุนในสินทรัพย์เสี่ยงอย่างหุ้นเพียง 20% เท่านั้น ประกอบกับมีการแนะนำชะลอการลงทุนในสินทรัพย์ที่มีความตึงตัวด้านมูลค่าสูงอย่างอสังหาริมทรัพย์ โดยแนะนำให้นำเงินจำนวนดังกล่าวลงทุนในกองทุนตราสารหนี้ระยะสั้นแทน ส่งผลให้โดยรวมแล้วพอร์ต GCP มีความเสี่ยงโดยรวมค่อนข้างต่ำ จึงนำแนะนำสามารถลงทุนได้

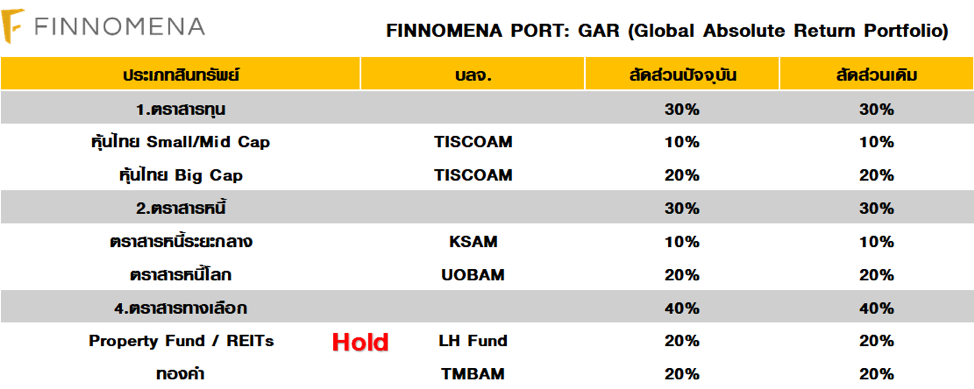

Global Absolute Return (GAR)

as of 1/8/2019

สำหรับพอร์ตการลงทุน GAR ที่ปัจจุบันนั้นมีคำแนะนำชะลอการลงทุนในอสังหาริมทรัพย์ ซึ่งมีความตึงตัวทางด้านมูลค่าสูง และ มีน้ำหนักการลงทุนในสินทรัพย์เสี่ยงอย่างหุ้นไทยเพียง 30% ควบคู่ไปกับสินทรัพย์ทางเลือกอย่างทองคำ 20% และตราสารหนี้ 30% ส่งผลให้ความเสี่ยงโดยรวมอยู่ในระดับที่ต่ำ ขณะเดียวกันด้วยกลยุทธ์พอร์ตที่มีคำแนะนำ Tactical Call เพิ่มมากขึ้นเพื่อรับโอกาสสร้างผลตอบแทนในทุกโอกาส จึงแนะนำสามารถลงทุนได้

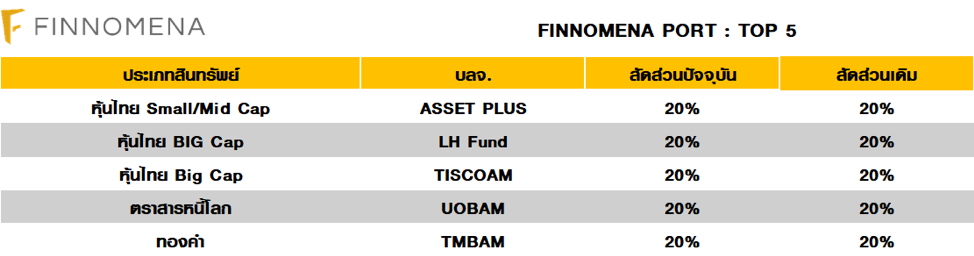

TOP5 Portfolio

as of 1/8/2019

พอร์ต TOP5 ซึ่งเป็นพอร์ตการลงทุนความเสี่ยงสูงสุด คงสัดส่วนการลงทุนในหุ้นเพียง 40% เท่านั้น ซึ่งเป็นการถือครองในระดับต่ำที่สุดนับตั้งแต่จัดตั้ง FINNOMENA Investment Team มีมุมมองว่าพอร์ตการลงทุนมีภูมิคุ้มกันพร้อมรับมือความผันผวนของตลาดเรียบร้อยแล้ว

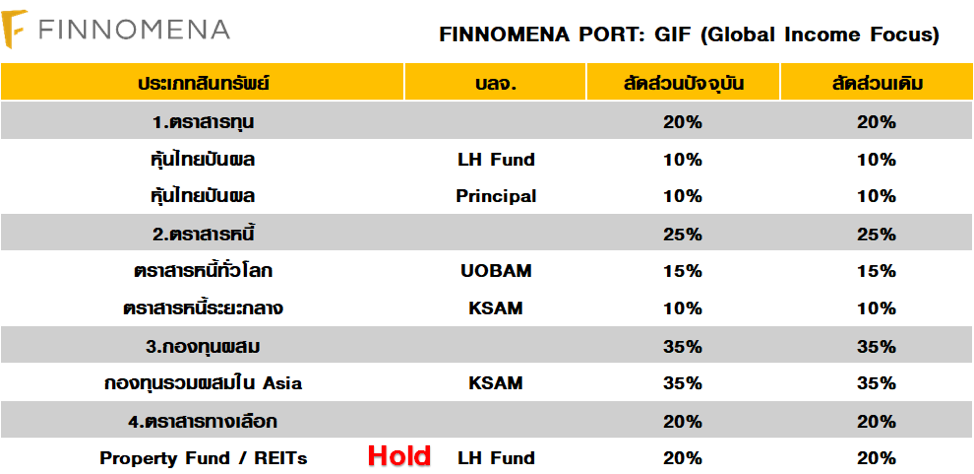

Global Income Focus (GIF)

as of 1/8/2019

ขณะที่พอร์ต GIF ยังคงน้ำหนักการลงทุนเช่นเดิม จากการสร้างภูมิคุ้มกันด้วยตราสารหนี้ และกองทุน Multi Asset ที่มีความผันผวนต่ำ และได้รับผลเชิงบวกจากแนวการลงทุนแบบ Yield Play ส่งผลให้กระแสเงินสดที่สร้างยังคงอยู่ในระดับเป้าหมายที่ 4.20% ต่อปี

GOAL Portfolio

as of 1/8/2019

1st Million Portfolio

as of 1/8/2019

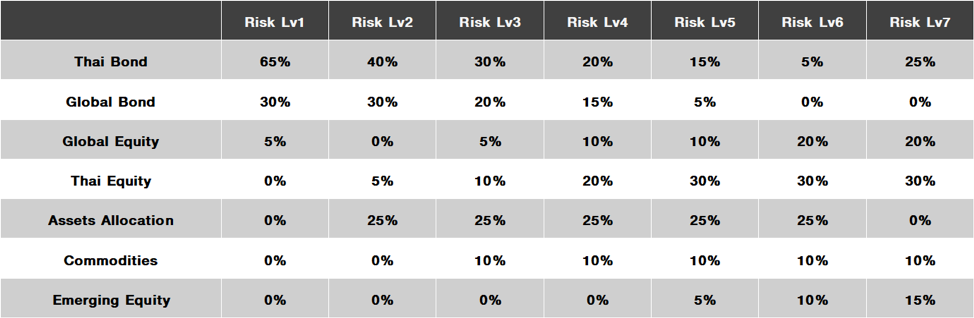

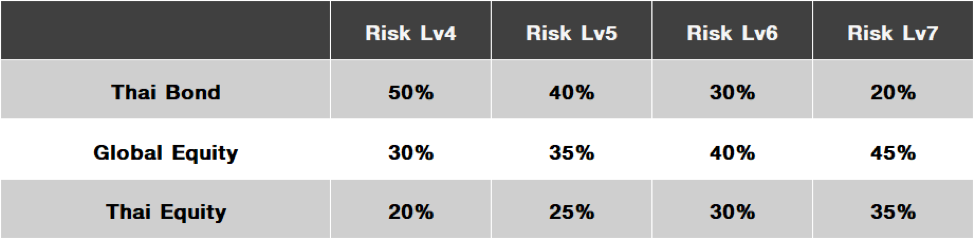

โมเดล Goal และ 1st Million FINNOMENA Investment Team ยังคงแนะนำพอร์ตการลงทุนตาม Black Litterman Asset Allocation Model เช่นเดิม โดยแนะนำให้นักลงทุนทำการ DCA การลงทุนอย่างต่อเนื่องทุกเดือน โดยในส่วนของนักลงทุนที่ลงทุนแล้ว แนะนำ Rebalance เพื่อปรับสมดุลพอร์ต ในจังหวะที่ตลาดมีความผันผวน

FINNOMENA Investment Team

คำเตือน

ผู้ลงทุนควรศึกษาข้อมูลสำคัญของกองทุนโดยเฉพาะนโยบายกองทุน ความเสี่ยง และผลการดำเนินงานของกองทุน โดยสามารถขอข้อมูลจากผู้แนะนำก่อนตัดสินใจลงทุน | ผลการดำเนินงานในอดีต / ผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต| ผู้ลงทุนอาจมีความเสี่ยงจากอัตราแลกเปลี่ยน เนื่องจากการป้องกันความเสี่ยงขึ้นอยู่กับดุลพินิจของผู้จัดการกองทุน