ตอนนี้ตลาดหุ้นทั่วโลกกำลังจับตาการเคลื่อนไหวของ Fed อย่างใกล้ชิด โดยเฉพาะอย่างยิ่งเมื่อมีการคาดการณ์ว่า Fed จะมีการปรับลดอัตราดอกเบี้ย ซึ่งจะส่งผลกระทบต่อภาคส่วนต่าง ๆ ในตลาดหุ้นอย่างหลีกเลี่ยงไม่ได้

แต่จะส่งผลดีต่อหุ้นกลุ่มไหนบ้าง? แล้วหุ้นกลุ่มไหนที่อาจจะ Underperform? เราไปดูกัน

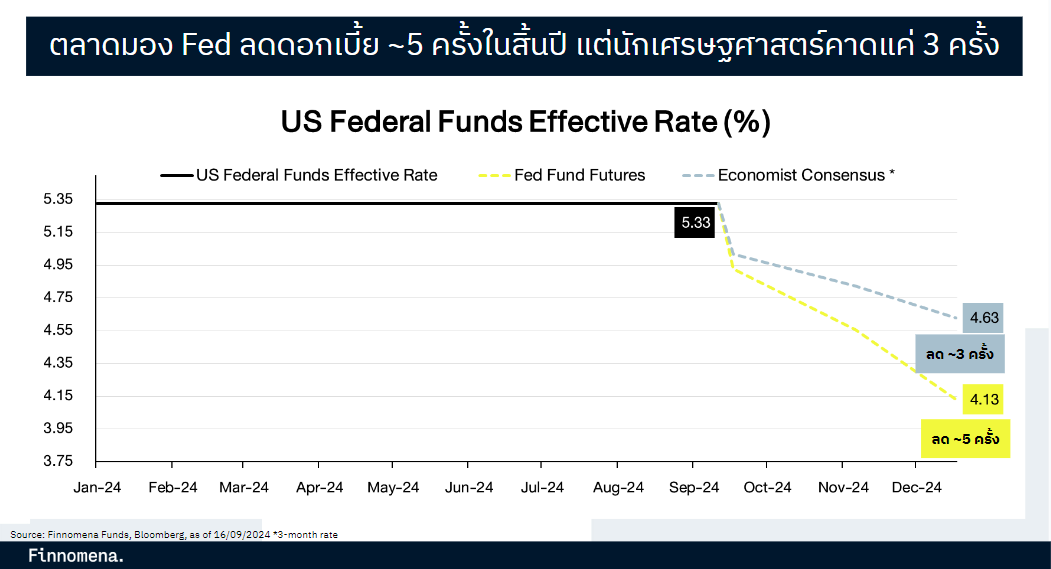

จับตา Fed จะลดดอกเบี้ยกี่ครั้ง?

Source: Finnomena Funds, Bloomberg, as of 16/09/2024

ตลาด (Fed Fund Futures) คาดว่า Fed จะทำการลดดอกเบี้ยถึง 5 ครั้ง ภายในสิ้นปีนี้ ขณะที่นักวิเคราะห์ส่วนใหญ่ (Economist Consensus) คาดว่า Fed อาจลดดอกเบี้ยประมาณ 3 ครั้ง โดยแต่ละครั้งอาจลดลง 0.25% ซึ่งจะทำให้อัตราดอกเบี้ยนโยบายลดลงประมาณ 0.75-1% ภายในสิ้นปี

ทั้งนี้ ตลาดอาจมองว่าการปรับลดดอกเบี้ยที่ผ่านมาของ Fed ยังช้าเกินไป หากไม่เร่งลดดอกเบี้ยเศรษฐกิจอาจเข้าสู่ภาวะ Recession ได้ จึงมองว่า Fed จะปรับลดดอกเบี้ยถึง 5 ครั้งในปีนี้

โดยเฉพาะเมื่อพิจารณาจากตัวเลขการจ้างงานที่อ่อนแอ การลดดอกเบี้ยเพียง 3 ครั้งอาจไม่เพียงพอที่จะป้องกันไม่ให้เกิด Recession

ไม่ใช่ทุกครั้งที่จะเกิด Hard Landing

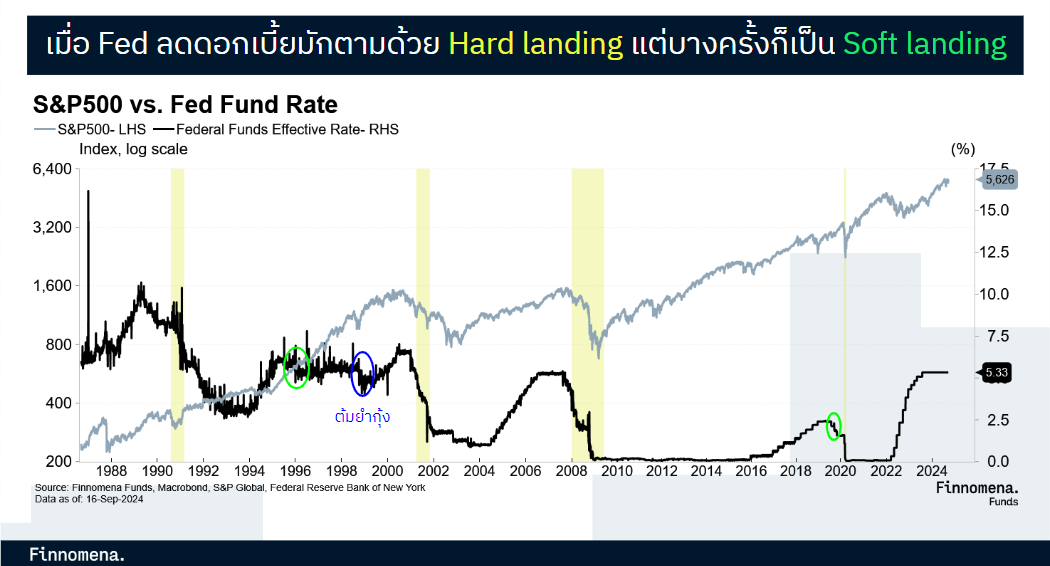

Source: Finnomena Funds, Macrobond, S&P Global, Federal Reserve Bank of New York | Data as of 16-Sep-2024

จากกราฟที่แสดงให้เห็นถึงความสัมพันธ์ระหว่างการปรับลดอัตราดอกเบี้ยของ Fed (เส้นสีดำ) และดัชนี S&P 500 (เส้นสีเทา) พบว่าหลายครั้งที่ Fed ลดดอกเบี้ย ดัชนีหุ้นก็มักจะปรับตัวลดลงตาม และอาจนำไปสู่ภาวะเศรษฐกิจถดถอย (แสดงด้วยแถบสีเหลือง)

อย่างไรก็ตาม มีบางครั้งที่การลดดอกเบี้ยของ Fed ไม่ได้ทำให้เกิดภาวะเศรษฐกิจถดถอยอย่างรุนแรง แต่ค่อย ๆ ชะลอตัวลง หรือที่เรียกว่า Soft Landing

Fed ลดดอกเบี้ย S&P 500 ไปทางไหน?

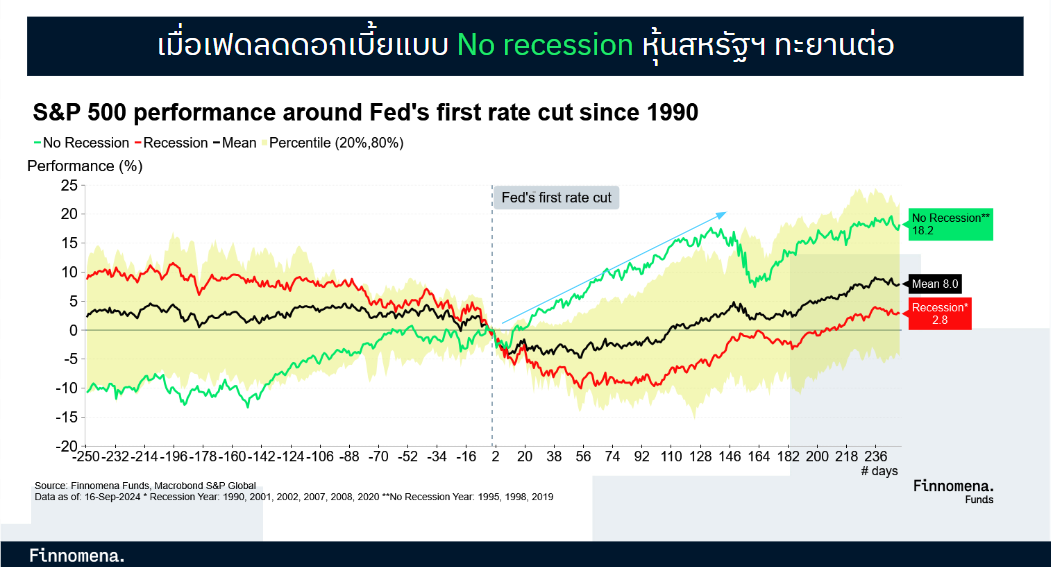

Source: Finnomena Funds, Macrobond, S&P Global | Data as of 16-Sep-2024

กราฟที่นำเสนอนี้แสดงให้เห็นถึง 3 สถานการณ์ที่แตกต่างกันเมื่อ Fed ตัดสินใจลดอัตราดอกเบี้ยซึ่งเก็บข้อมูลตั้งแต่ปี 1990 ดังนี้

- เส้นสีเขียว แสดงถึงสถานการณ์ที่ดัชนี S&P 500 ปรับตัวสูงขึ้นอย่างต่อเนื่อง หลังจาก Fed ลดดอกเบี้ยและเศรษฐกิจไม่เข้าสู่ภาวะถดถอย

- เส้นสีแดง แสดงถึงสถานการณ์ตรงกันข้าม คือดัชนี S&P 500 ปรับตัวลดลงและเศรษฐกิจเข้าสู่ภาวะถดถอยหลังจาก Fed ลดดอกเบี้ย

- เส้นสีดำ เป็นเส้นค่าเฉลี่ยที่แสดงแนวโน้มโดยรวมของดัชนี S&P 500 ในสถานการณ์ต่าง ๆ

ในช่วงเวลาที่ผ่านมา มีทั้งปีที่ Fed ลดอัตราดอกเบี้ยแล้วนำไปสู่ภาวะเศรษฐกิจถดถอย (Recession) เช่น ในปี 1990, 2001, 2002, 2007, 2008 และ 2020 แต่ก็มีปีที่ Fed ลดดอกเบี้ยแล้วเศรษฐกิจไม่ได้เข้าสู่ภาวะถดถอย เช่น ในปี 1995, 1998 และ 2019

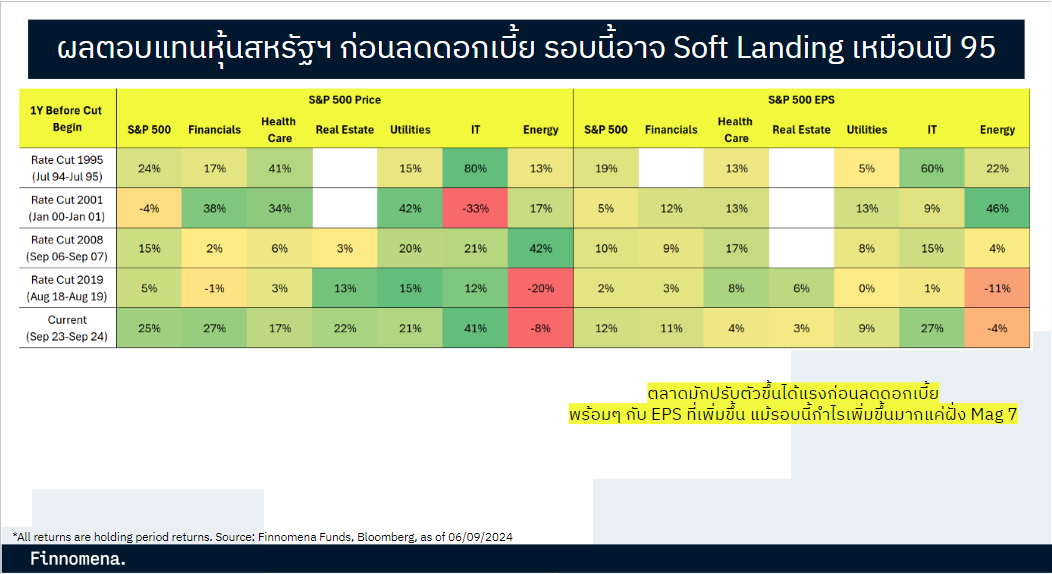

ลดดอกเบี้ย 4 ครั้ง หุ้นสหรัฐฯ เป็นอย่างไรบ้าง

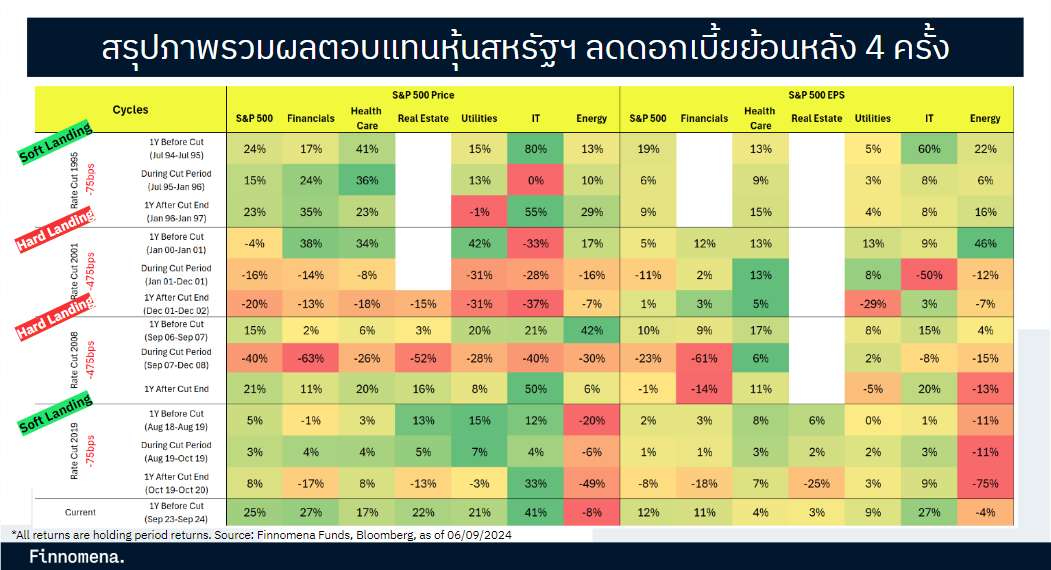

Source: Finnomena Funds, Bloomberg, as of 06/09/2024

ภาพตารางที่แสดงอยู่นี้เปรียบเทียบผลตอบแทนในอดีตที่เกิดขึ้นจริงในแต่ละภาคส่วนทางเศรษฐกิจ โดยแบ่งช่วงเวลาออกเป็น 4 วัฏจักรที่ Fed ได้ดำเนินการลดอัตราดอกเบี้ย

โดยในแต่ละวัฏจักรจะแบ่งการวิเคราะห์ออกเป็น 3 ช่วงเวลาหลัก ได้แก่ ช่วงก่อนการลดดอกเบี้ย 1 ปี ช่วงระหว่างการลดดอกเบี้ย และช่วง 1 ปีหลังจากการลดดอกเบี้ยสิ้นสุดลง เพื่อศึกษาผลกระทบของนโยบายการเงินของ Fed ที่มีต่อผลตอบแทนของแต่ละภาคส่วน

ซึ่งจะเห็นได้ว่าหากเศรษฐกิจสหรัฐฯ เกิด Soft Landing หุ้นส่วนใหญ่มักจะให้ผลตอบแทนเป็นบวก แต่หากเศรษฐกิจเกิด Hard Landing หุ้นส่วนใหญ่มักจะให้ผลตอบแทนเป็นลบ

ก่อนลดดอกเบี้ย

จากการวิเคราะห์ข้อมูลผลตอบแทนของหุ้นสหรัฐฯ ในอดีต พบว่าก่อนที่ Fed จะตัดสินใจลดอัตราดอกเบี้ย 1 ปี หุ้นในหลายภาคส่วนโดยเฉพาะภาคเทคโนโลยี (IT) มักมีแนวโน้มปรับตัวสูงขึ้นอย่างมีนัยสำคัญ ยกเว้นในช่วงวิกฤตฟองสบู่ดอทคอม (ปี 2000-2001) ซึ่งหุ้นกลุ่มเทคโนโลยีได้รับผลกระทบอย่างหนักเนื่องจากปัจจัยพื้นฐาน

ระหว่างลดดอกเบี้ย

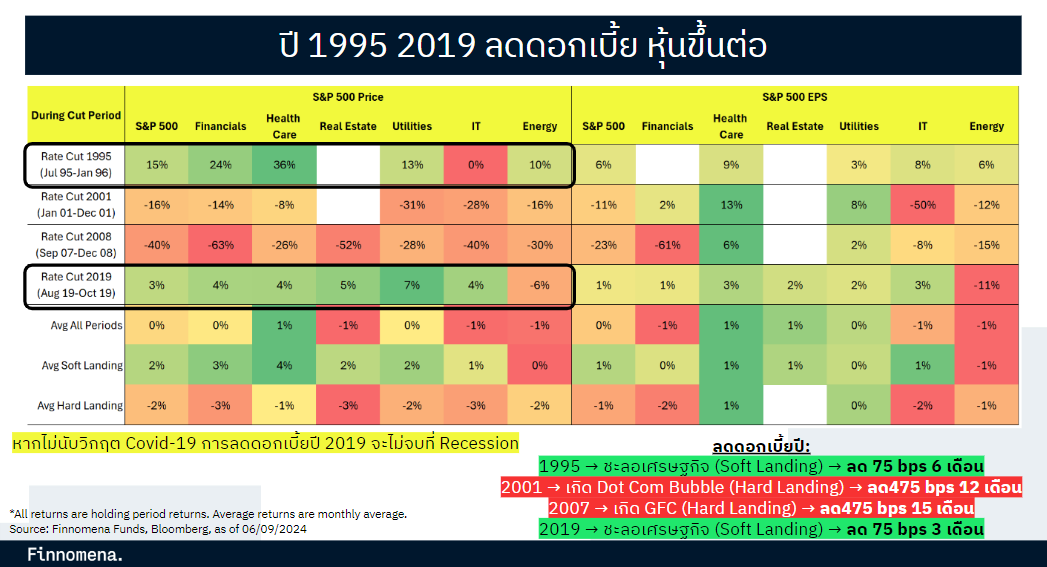

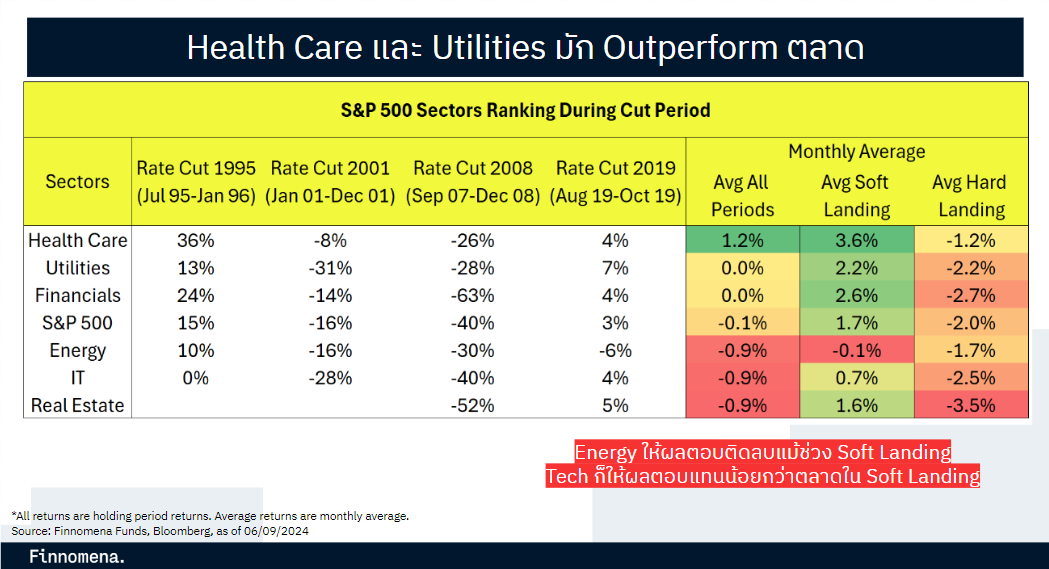

Source: Finnomena Funds, Bloomberg, as of 06/09/2024

ในขณะที่เมื่อพิจารณาผลตอบแทนเฉลี่ยของหุ้นแต่ละภาคส่วนในช่วงที่อัตราดอกเบี้ยลดลง จะพบว่าในช่วงที่เศรษฐกิจปรับตัวลงแบบ Soft Landing (แสดงด้วยสีดำ) หุ้นส่วนใหญ่มักให้ผลตอบแทนเป็นบวก

Source: Finnomena Funds, Bloomberg, as of 06/09/2024

ตารางนี้แสดงให้เห็นถึงผลตอบแทนของกลุ่มอุตสาหกรรมต่าง ๆ ในช่วงที่อัตราดอกเบี้ยนโยบายเป็นขาลง โดยแบ่งประเภทของภาวะเศรษฐกิจหลังจากการปรับลดอัตราดอกเบี้ยออกเป็น 3 แบบ คือ

- Average All Periods: ผลตอบแทนเฉลี่ยของทุกช่วงเวลาที่ทำการศึกษา

- Average Soft Landing: ผลตอบแทนเฉลี่ยในช่วงที่เศรษฐกิจเกิด Soft Landing หลังจากการปรับลดอัตราดอกเบี้ย

- Average Hard Landing: ผลตอบแทนเฉลี่ยในช่วงที่เศรษฐกิจ Hard Landing หลังจากการปรับลดอัตราดอกเบี้ย

โดยจากข้อมูลข้างต้นทั้งหมด เราสามารถวิเคราะห์กลุ่มอุตสาหกรรมที่มีแนวโน้มจะ Outperform และ Underperform ตลาดในภาวะดอกเบี้ยขาลงได้ ดังนี้

กลุ่มอุตสาหกรรมที่อาจ Outperform ตลาดในช่วงดอกเบี้ยขาลง

1. กลุ่มสาธารณูปโภค (Utilities)

หุ้นกลุ่มนี้ถูกมองว่าเป็นกลุ่มที่มีโอกาส Outperform ตลาด เนื่องจากเป็นธุรกิจที่จำเป็นต่อการดำรงชีวิตประจำวันของผู้คน ทำให้ความต้องการใช้บริการสาธารณูปโภค เช่น น้ำประปาและไฟฟ้า มีความสม่ำเสมอไม่ว่าเศรษฐกิจจะดีหรือแย่

จากข้อมูลย้อนหลังตั้งแต่ปี 1995 ถึง 2019 พบว่าหุ้นกลุ่ม Utilities แสดงให้เห็นถึงความแข็งแกร่งและมีโอกาสสร้างผลตอบแทนได้ดีในหลายสภาวะ ไม่ว่าเศรษฐกิจจะออกมา Soft Landing หรือ Hard Landing

อีกหนึ่งความน่าสนใจคือในปัจจุบันหุ้นกลุ่ม Health Care บางบริษัทเช่น Eli Lilly มักจะมี P/E Ratio ที่สูง ทำให้หุ้นกลุ่ม Utilities ถูกมองว่าอาจจะมีความ Defensive โดยธรรมชาติมากกว่ากลุ่ม Health Care

2. กลุ่มบริการสุขภาพ (Health Care)

หุ้นกลุ่มบริการสุขภาพ (Health Care) ถือเป็น Defensive Stock เนื่องจากความต้องการด้านสุขภาพเป็นปัจจัยพื้นฐานของมนุษย์ที่ไม่เปลี่ยนแปลงตามภาวะเศรษฐกิจ ทำให้บริษัทในกลุ่มนี้มีรายได้และกำไรสม่ำเสมอ

แม้ในช่วงที่เศรษฐกิจชะลอตัว ผู้คนก็ยังคงต้องใช้บริการทางการแพทย์และผลิตภัณฑ์สุขภาพ ทำให้หุ้น Health Care มักจะทำผลงานได้ดีกว่าตลาดเมื่อเศรษฐกิจไม่ดี

ข้อมูลในอดีตชี้ให้เห็นว่าหุ้นกลุ่ม Health Care มักมีผลตอบแทนเหนือกว่าตลาดโดยเฉลี่ยในหลากหลายสภาวะเศรษฐกิจ ไม่ว่าจะเป็นช่วงที่เศรษฐกิจชะลอตัวลง (Soft Landing) และแม้ในกรณีที่เศรษฐกิจเข้าสู่ภาวะถดถอยอย่างรุนแรง (Hard Landing) หุ้นกลุ่ม Healthcare ก็ยังสามารถรักษาผลขาดทุนให้น้อยกว่าตลาดโดยรวมได้

กลุ่มอุตสาหกรรมที่อาจ Underperform ตลาดในช่วงดอกเบี้ยขาลง

1. กลุ่มพลังงาน (Energy)

แม้ว่ากลุ่มอุตสาหกรรมพลังงานจะเป็นส่วนสำคัญของเศรษฐกิจ แต่ก็มีความอ่อนไหวต่อปัจจัยภายนอก ทำให้ในช่วงที่ดอกเบี้ยเป็นขาลง ซึ่งมักบ่งบอกถึงสภาวะเศรษฐกิจที่ชะลอตัวหรืออยู่ในภาวะถดถอย ส่งผลให้ความต้องการใช้พลังงานในภาคอุตสาหกรรมและภาคครัวเรือนอาจลดลงตามไปด้วย

2. กลุ่มเทคโนโลยี (IT)

ในภาวะเศรษฐกิจถดถอย ธุรกิจอาจชะลอการลงทุนในเทคโนโลยีใหม่ ผู้บริโภคอาจลดการใช้จ่ายในสินค้าที่ไม่จำเป็น เช่น สมาร์ทโฟน หรือคอมพิวเตอร์ ส่งผลให้ยอดขายและการเติบโตของบริษัทเทคโนโลยีชะลอตัวลง

นอกจากนี้ หุ้นเทคโนโลยีหลายบริษัทมักมีอัตราส่วน P/E Ratio ที่สูง สะท้อนถึงความคาดหวังของนักลงทุนต่อการเติบโตในอนาคตที่สูงมาก เมื่อเศรษฐกิจถดถอยและการเติบโตชะลอตัว นักลงทุนอาจปรับลดการประเมินมูลค่าของหุ้นกลุ่มนี้ ทำให้ราคาหุ้นมีโอกาสปรับตัวลงมากกว่ากลุ่มอื่น

แนะนำกองทุนที่ลงทุนในกลุ่มสาธารณูปโภค (Utilities)

สำหรับผู้ที่สนใจการลงทุนในกลุ่มสาธารณูปโภค (Utilities) หรือโครงสร้างพื้นฐานทั่วโลก (Global Infrastructure) ซึ่งเป็น Sector ที่น่าสนใจที่สุดในช่วงเวลาแห่งการลดดอกเบี้ย

Finnomena Funds แนะนำกองทุน KKP GINFRAEQ-H โดยเป็นคำแนะนำการลงทุนในรูปแบบ FundTalk Contrarian Call ที่เน้นลงทุนในสินทรัพย์ดี ราคาถูก มีศักยภาพเติบโตในระยะยาว

KKP GINFRAEQ-H เป็นกองทุนโครงสร้างพื้นฐานทั่วโลก (Global Infrastructure) ที่มีรายได้มั่นคงปรับขึ้นตามเงินเฟ้อ และเน้นเพียง 25-50 บริษัทที่มีความสามารถในการทำกำไร และกิจการมีลักษณะผูกขาด

ที่มา: Finnomena Live

คำเตือน: ผู้ลงทุนควรทำความเข้าใจลักษณะสินค้า เงื่อนไขผลตอบแทน และความเสี่ยงก่อนตัดสินใจลงทุน | ผลการดำเนินงานในอดีต และผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต | ผู้ลงทุนอาจมีความเสี่ยงจากอัตราแลกเปลี่ยน เนื่องจากการป้องกันความเสี่ยงขึ้นอยู่กับดุลพินิจของผู้จัดการกองทุน | กองทุนรวมนี้ลงทุนกระจุกตัวในผู้ออกตราสารหรือประเทศใดประเทศหนึ่ง จึงมีความเสี่ยงที่ผู้ลงทุนอาจสูญเสียเงินลงทุนจำนวนมาก ผู้ลงทุนจึงควรพิจารณาการกระจายความเสี่ยงของ พอร์ตการลงทุนโดยรวมของตนเองด้วย | คำแนะนำการลงทุนนี้เป็นไปตามกรอบการพิจารณาของ Finnomena Funds ซึ่งมีเป้าหมายในการสร้างโอกาสรับผลตอบแทนในระยะเวลาตามแต่ละประเภทของพอร์ตเท่านั้น บริษัทมิได้การันตีถึงผลตอบแทนที่จะได้จากคำแนะนำการลงทุนดังกล่าว มีความเสี่ยงที่ผลตอบแทนอาจไม่เป็นไปตามคาดหวัง หรือมีผลขาดทุนได้ | สอบถามข้อมูลเพิ่มเติมหรือขอรับหนังสือชี้ชวนได้ที่บริษัทหลักทรัพย์นายหน้าซื้อขายหน่วยลงทุน ฟินโนมีนา จำกัด ในช่วงเวลาวันทำการตั้งแต่ 09:00-17:00 น. ที่หมายเลขโทรศัพท์ 02 026 5100 และทาง LINE @FinnomenaPort | สำหรับผู้ลงทุนในความดูแลของ Kept by krungsri ติดต่อทีม Kept help center ที่หมายเลขโทรศัพท์ 02 296 6299