บลจ. ที่กวาดยอดไปได้มากที่สุด 5 อันดับ

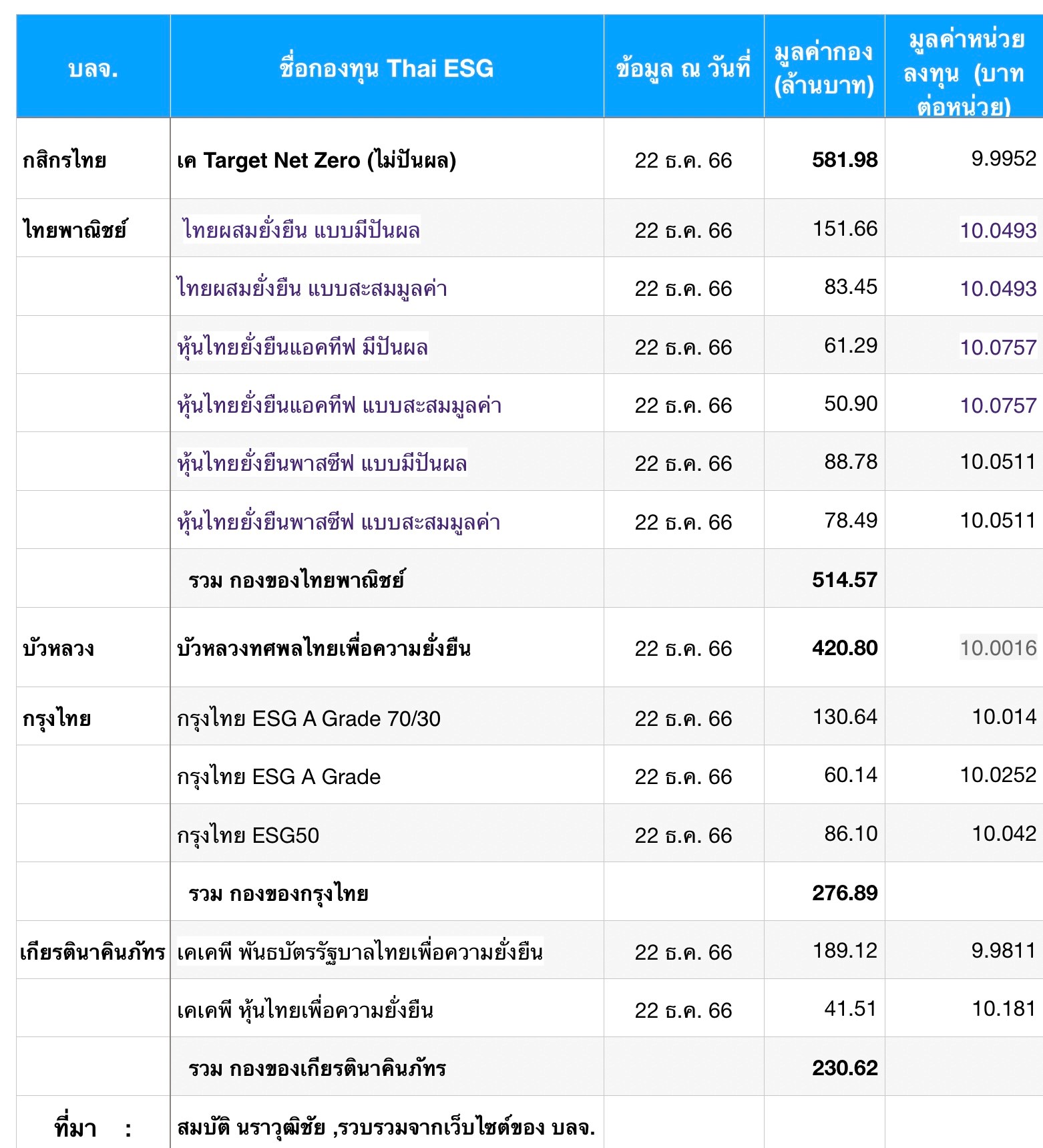

อันดับ 1 : บลจ. กสิกรไทย (KAsset)

อันดับ 2 : บลจ. ไทยพาณิชย์ (SCBAM)

ยุทธวิธีของ บลจ.นี้แตกต่างจากทางกสิกรอย่างมาก โดยตั้งประเภทกอง Thai ESG ไว้ถึง 6 แบบด้วยกัน แบ่งเป็น 3 แนวทาง คือ แบบกองผสม (หุ้นและตราสารหนี้แบบยืดหยุ่นน้ำหนัก) แบบกอง Active (คือใช้ฝีมือผู้จัดการกองทุนมากและคิดค่าธรรมเนียมสูง) และแบบกอง Passive (ลงทุนแบบเกาะน้ำหนักตามดัชนี และคิดค่าธรรมเนียมต่ำ) ทั้งนี้ ทั้ง 3 แบบข้างต้น ก็จะแบ่งกองเป็น 2 ชนิดให้เลือก คือ แบบจ่ายปันผล กับไม่จ่ายปันผล อีกด้วย สรุปแล้วจึงมี 6 กองทุน เมื่อรวมกัน มียอด NAV รวมกันทั้ง 6 กอง 515 ล้านบาท เท่าที่ดูตัวเลขรายกอง พบว่า แบบกองผสมมียอดซื้อมากสุด และกองที่มีนโยบายปันผลมียอดสูงกว่ากองที่ไม่มีนโยบายปันผล

อันดับ 3 : บลจ. บัวหลวง (BBLAM)

อันดับ 4 : บลจ. กรุงไทย (KTAM)

ใช้ยุทธวิธีออกเป็น 3 กอง ใน 3 แนวทางให้เลือก คือ 1. แบบผสมหุ้น ESG เกรด A กับตราสารหนี้ ในสัดส่วน 70/30 ส่วนแนวทาง 2. Active Fund ลงในหุ้น ESG เกรด A และแนวทาง 3. หุ้น ESG 50 ตัวที่ใหญ่สุด โดยทั้ง 3 กองมีนโยบายจ่ายปันผลเช่นเดียวกัน สามารถกวาดยอด NAV มาได้รวมกัน 277 ล้านบาท โดยกองที่ขายดีสุดคือกองแบบผสมหุ้นกับตราสารหนี้ 70/30

อันดับ 5 : บลจ. เกียรตินาคินภัทร (KKPAM)

ซึ่งมาด้วยการเสนอเป็น 2 กองทุนที่ต่างกัน 2 ขั้ว คือ กองพันธบัตรรัฐบาล กับกองหุ้นในแนว Active Fund ซึ่งนับเป็นเครือธนาคารเล็กที่กวาดยอดได้มากที่สุด รวมได้ถึง 231 ล้านบาท โดยกองพันธบัตรขายดีกว่ากองหุ้น

ส่วนอีก 11 บลจ. เช่น กรุงศรี ทิสโก้ ยูโอบี และ บลจ.อื่น ๆ นั้นก็มียอดลดหลั่นกันลงไป ตั้งแต่ 100 กว่าล้านบาท ลงไปถึงระดับหลายสิบล้านบาท และน้อยสุดคือ ต่ำกว่า 10 ล้านบาท

เมื่อพิจารณายอดของแต่ละกอง Thai ESG แล้ว ผมมีข้อสังเกตถึงตัวแปรที่มีผลต่อยอดการซื้อของผู้ลงทุน ดังนี้ครับ

- เครือธนาคารใหญ่ได้ยอดค่อนข้างสูง อาจหมายถึงมีฐานลูกค้ามากกว่า ความสะดวกใน App ที่มีอยู่เดิม และจำนวนสาขาบริการ หรือเป็นแบรนด์ที่นึกได้ทันทีที่สนใจซื้อ ผลจากประเด็นนี้ ทาง บลจ. ที่อยู่เครือธนาคารเล็กหรือไม่อยู่ในเครือธนาคารอาจต้องเร่งประชาสัมพันธ์อีกหน่อย เพราะแต่ละ บลจ. ก็มีความน่าสนใจไม่ยิ่งหย่อนกัน

- อาจไม่จำเป็นต้องมีแยกจำนวนกองมาก ๆ ก็มียอด NAV มากกว่าได้ แบบอันดับ 1 กสิกรไทย กับอันดับ 3 บัวหลวง สันนิษฐานว่าจำนวนกองที่น้อยทำให้เจ้าหน้าที่และลูกค้าทำความเข้าใจได้ง่ายและเร็ว ช่วยให้กระบวนการซื้อเกิดขึ้นเร็วด้วย

- ค่าธรรมเนียมต่ำมีผลพอสมควร ตัวอย่างจากอันดับ 1 กสิกร มีระบุค่าธรรมเนียมที่เก็บจริงค่อนข้างต่ำกว่า บลจ.อื่น ซึ่งในกรณีกอง Thai ESG มีข้อบังคับให้ต้องถือยาว 8 ปีเต็ม นั่นจึงหมายถึง ผู้ซื้อกองทุนจะมีค่าใช้จ่ายสูงเป็น 8 เท่าของค่าใช้จ่ายต่อปีที่ประกาศ อัตราที่ต่างกัน 1-1.5% ต่อปี เมื่อถือไป 8 ปี จึงมีค่าใช้จ่ายกันต่างกันรวม 8-12% ดังนั้น หาก บลจ.ใดจะมีแคมเปญเรื่องคิดค่าธรรมเนียมต่าง ๆ ที่ดึงดูดใจ ผมแนะนำให้ประกาศเด่น ๆ ชัด ๆ น่าจะขายดีขึ้นครับ

- ในรายที่มีหลายกองนั้น กองที่ผสมตราสารหนี้กับหุ้น ขายดีกว่า คาดว่าผู้ลงทุนรู้สึกสบายใจในความเสี่ยงที่ลดลง

- ระหว่างกองที่ปันผลกับไม่ปันผล ผู้ซื้อเหมือนจะชอบกองที่จ่ายปันผลมากกว่า ทั้งที่ว่าการรับเงินปันผลต้องเสียภาษีของเงินปันผล แต่ถ้าเก็บสะสมเอาไว้จนวันที่เราอยู่ครบ 8 ปี ไปขายรับเงินทั้งหมดจะไม่เสียภาษี ซึ่งยังไม่ทราบแน่ชัดว่าผู้ลงทุนชอบรับปันผลจากกำไรเป็นรายได้ประจำปี หรือเป็นเพราะไม่ได้รับทราบว่า ถ้ารับปันผลจะถูกเก็บภาษี ณ ที่จ่ายนะครับ

ท้ายนี้ ผมขอเรียนแจ้งไปยังท่านที่เตรียมเข้าซื้อกอง Thai ESG ในช่วงท้าย ๆ ปีว่า ปีนี้ วันที่ 29 ธันวาคมเป็นวันหยุด จึงซื้อได้ไม่เกินวันที่ 28 ธันวาคมนะครับ และต้องไม่เกินช่วงบ่าย (อย่ารอจนเย็น) ตามกำหนดเวลาที่ธนาคารหรือ บลจ. แต่ละแห่งกำหนด ส่วนประเด็นที่ว่าน่าซื้อไหม ใครมีฐานภาษีเท่าไรจะได้กำไรทันทีเท่าไร ผมเขียนและทำตารางไว้ตั้งแต่ฉบับเดือนก่อน อ่านได้ที่ ประเด็นคิดก่อนตัดสินใจ : กองทุน Thai ESG

โอกาสสุดท้ายก่อนหมดปี!! ซื้อกองทุนลดหย่อนภาษี Thai ESG – SSF – RMF ปีนี้ ซื้อง่าย ได้หลากหลาย บลจ. ที่ฟินโนมีนา ฟันด์ ภายในวันที่ 28 ธันวาคม 2566 ก่อนเวลา 15:30 น. เท่านั้น ดูรายละเอียดได้ที่ https://finno.me/tsf-23-ws

เขียนโดย สมบัติ นราวุฒิชัย, เลขาธิการ สมาคมนักวิเคราะห์การลงทุน

ที่มา: https://www.set.or.th/th/about/setsource/insights/article/410-top-5-thai-esg

.jpg)