Howard Marks นักลงทุนระดับตำนานและผู้ร่วมก่อตั้ง Oaktree Capital Management ที่เคยเตือนนักลงทุนก่อนเกิดฟองสบู่ดอตคอม ล่าสุดเขาเห็นสัญญาณอันตรายในตลาดหุ้นสหรัฐฯ เช่น การประเมินมูลค่าที่สูงเกินไป และกระแสการลงทุนใน AI ที่ร้อนแรงเกินจริง ซึ่งทั้งหมดนี้อาจนำไปสู่ผลตอบแทนที่ต่ำในระยะยาว หรือการปรับฐานที่รุนแรงในอนาคตอันใกล้

Howard Marks คือใคร?

Howard Marks เป็นนักลงทุนชาวอเมริกันและผู้ร่วมก่อตั้ง Oaktree Capital Management บริษัทบริหารสินทรัพย์ชั้นนำของโลก เขาเป็นที่รู้จักจาก “จดหมายถึงนักลงทุน” (Memo) ที่เขาลงบนเว็บไซต์มานานกว่า 30 ปี คล้ายกับจดหมายถึงผู้ถือหุ้นของ Warren Buffett

Marks เกิดในปี 1946 ที่นิวยอร์ก จบปริญญาตรีจาก Wharton School และ MBA จาก University of Chicago เขาเริ่มต้นอาชีพในฐานะนักวิเคราะห์ตราสารหนี้ที่ Citicorp และต่อมาเป็นประธานฝ่ายการลงทุนในตราสารหนี้ชนิดพิเศษที่ TCW Group

ในปี 1995 เขาร่วมก่อตั้ง Oaktree Capital Management ซึ่งเน้นลงทุนในตราสารหนี้ความเสี่ยงสูง (High Yield Bonds) และสถานการณ์พิเศษ (Distressed Debt) ทำให้บริษัทเติบโตจนมีสินทรัพย์ภายใต้การบริหารกว่า 170,000 ล้านดอลลาร์ (ประมาณ 5.89 ล้านล้านบาท)

Marks โดดเด่นด้วยปรัชญาการลงทุนที่เน้นการควบคุมความเสี่ยง โดยเขามองว่า “การลงทุนที่ดีไม่ใช่การหลีกเลี่ยงความเสี่ยง แต่คือการเข้าใจและควบคุมความเสี่ยง”

จดหมายถึงนักลงทุน

The Most Important Thing: Uncommon Sense for the Thoughtful Investor | Source: Daraz.com

จดหมายถึงนักลงทุนของ Marks ได้รับการยกย่องว่าเป็นหนึ่งในแหล่งความรู้ด้านการลงทุนที่มีคุณค่าที่สุด และได้รับการรวบรวมเป็นหนังสือชื่อ The Most Important Thing: Uncommon Sense for the Thoughtful Investor

ความสำเร็จของ Marks ไม่ได้วัดจากผลตอบแทนทางการเงินเท่านั้น แต่ยังรวมถึงการเป็นที่ยอมรับในวงการการเงิน อย่างเช่น Warren Buffett นักลงทุนระดับตำนานที่เคยกล่าวไว้ว่า

“เมื่อผมเห็นจดหมายจาก Howard Marks นั่นคือสิ่งแรกที่ผมจะเปิดอ่าน และผมก็ได้เรียนรู้อะไรบางอย่างจากมันอยู่เสมอ”

Charlie Munger คู่หูของ Buffett ก็เคยยกย่อง Howard ไว้เช่นกันว่า

“ผมพูดเสมอว่า ไม่มีครูคนไหนบอกอนาคตได้ดีไปกว่าประวัติศาสตร์ หนังสือของ Howard บอกเราถึงวิธีการเรียนรู้จากประวัติศาสตร์ และทำให้เรามีมุมมองดีขึ้นว่าอนาคตจะเป็นอย่างไร”

นอกจากนี้ Marks ยังเป็นที่ปรึกษาให้กับสถาบันการเงินและรัฐบาลหลายแห่งในช่วงวิกฤตการเงิน

ปัจจุบัน Marks ยังคงแบ่งปันมุมมองและความคิดเห็นเกี่ยวกับตลาดการเงินและการลงทุนอย่างสม่ำเสมอ โดยเฉพาะในช่วงเวลาที่ตลาดมีความผันผวน ทำให้เขายังคงเป็นหนึ่งในบุคคลที่ทรงอิทธิพลในวงการการเงินโลก

5 ตำนานสวนตลาด

1. ฟองสบู่ดอตคอม (ปี 2000)

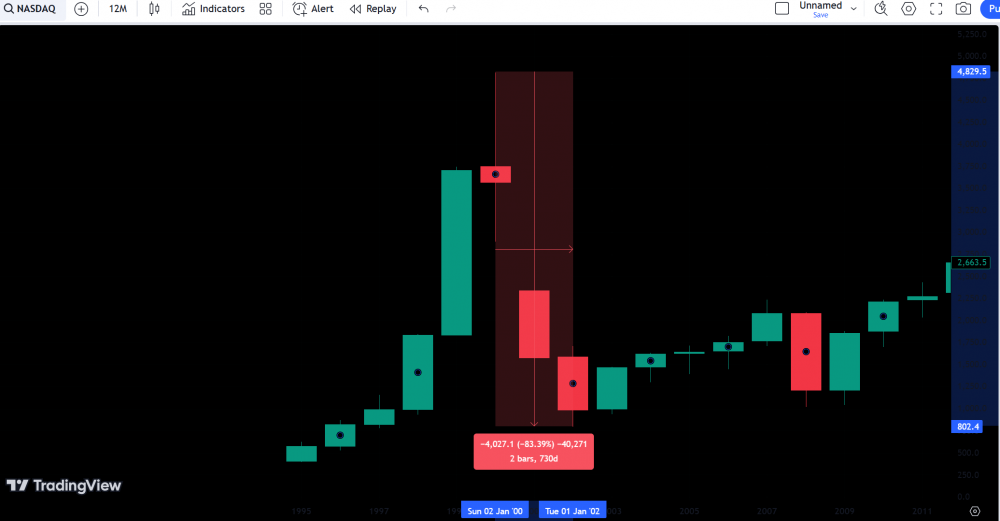

ฟองสบู่ดอตคอม ดัชนี Nasdaq -80% | Source: Tradingview

ในจดหมาย Bubble.com เขาเตือนว่าการเก็งกำไรในหุ้นเทคโนโลยีและอินเทอร์เน็ตอยู่ในจุดสูงสุดอย่างไร้เหตุผล 2 เดือนถัดมา ฟองสบู่ดอตคอมแตก ส่งผลให้ S&P 500 ร่วงลง 46% และดัชนี Nasdaq ลดลงกว่า 80%

จดหมาย Bubble.com ของเขาได้กลายเป็นหนึ่งในเอกสารคลาสสิกที่นักลงทุนทั่วโลกใช้ศึกษาเรื่องฟองสบู่ในตลาดการเงินจนถึงปัจจุบัน

2. วิกฤตซับไพรม์ (ปี 2004–2007)

วิกฤตซับไพรม์ ดัชนี S&P 500 -53% | Source: Tradingview

ในช่วงปี 2004 – 2007 Marks เตือนผ่าน จดหมายว่า “หายนะที่ก่อตัวอย่างช้า ๆ กำลังใกล้เข้ามา”

ใน จดหมาย Risk and Return Today ปี 2004 เขาตั้งข้อสังเกตว่า การใช้นโยบายการเงินผ่อนคลายหลังฟองสบู่ดอตคอมแตกทำให้นักลงทุนหันไปลงทุนในสินทรัพย์เสี่ยงสูงอย่างอสังหาริมทรัพย์ เกิดความเชื่อผิด ๆ ว่าราคาบ้านจะมีแต่ขึ้น

ต่อมาในจดหมาย It’s All Good ปี 2007 เขายังเตือนว่านักลงทุนกำลังมองข้ามความเสี่ยง และอีกไม่กี่เดือนต่อมา วิกฤตซับไพรม์ก็เกิดขึ้น ส่งผลให้ S&P 500 ร่วงลงถึง 53%

Marks อธิบายว่าเขาไม่ได้มีข้อมูลภายในล่วงหน้า แต่ใช้ความสามารถในการอ่าน “อุณหภูมิของตลาด” เพื่อตัดสินใจ

3. ซื้อสินทรัพย์ในช่วงวิกฤตซับไพรม์ (ปี 2008)

S&P 500 พุ่งขึ้นเกือบ 700% นับจากวิกฤตซับไพรม์ | Source: Tradingview

ในปี 2008 ขณะที่ตลาดอสังหาริมทรัพย์พังทลาย และนักลงทุนส่วนใหญ่เลือกที่จะหลีกเลี่ยงความเสี่ยง แต่ Oaktree Capital กลับมองว่านี่คือโอกาส

Marks ตั้งกองทุนมูลค่า 11,000 ล้านดอลลาร์ (ประมาณ 380,000 ล้านบาท) เพื่อซื้อทรัพย์สินที่มีคุณภาพในราคาต่ำ

เขาเขียนในจดหมาย The Limits to Negativism ว่า “ความเสี่ยงสูงสุดในตอนนั้นคือการไม่ลงทุน” การตัดสินใจครั้งนี้ทำให้ Oaktree Capital ได้กำไรหลายหมื่นล้านบาท และ S&P 500 ก็พุ่งเกือบ 700% นับจากวิกฤตซับไพรม์

4. ตลาดกลับมาฟื้นตัวหลังวิกฤตการเงินโลก (ปี 2012)

S&P 500 +385% ตั้งแต่ปี 2012 – 2024 | Source: Tradingview

ในปี 2012 แม้ตลาดเริ่มฟื้นตัวหลังวิกฤตการเงินโลก แต่นักลงทุนยังคงหวาดกลัว

Marks เขียนจดหมาย Déjà Vu All Over Again เพื่อย้ำว่าสถานการณ์ในขณะนั้นคล้ายกับปี 1979 ที่นักลงทุนเคยเชื่อว่าตลาดหุ้นจะล่มสลาย แต่กลับกลายเป็นช่วงเวลาแห่งการเติบโต

Marks วิเคราะห์ว่าความกลัวในตลาดขณะนั้นเป็นโอกาสสำหรับนักลงทุนที่มองการณ์ไกล ผลลัพธ์คือ S&P 500 ให้ผลตอบแทนเฉลี่ย 12.4% ต่อปี ระหว่างปี 2012 – 2024

5. ทำกำไรในช่วงโควิด (ปี 2020)

S&P 500 ปรับตัวเพิ่มกว่า 170% จากระดับต่ำสุด | Source: Tradingview

การระบาดของโควิด-19 เป็นเหตุการณ์ที่ไม่มีใครคาดเดาได้ แต่ Marks มองว่าราคาสินทรัพย์ที่ลดลงในตอนนั้นเป็นโอกาสลงทุน

ในขณะที่หลายบริษัทต้องขายพันธบัตรเพื่อถือเงินสด เขามองว่านี่คือช่วงเวลาที่ดีสำหรับการเข้าซื้อหุ้น ปัจจุบัน ดัชนี S&P 500 ก็ปรับตัวเพิ่มขึ้นกว่า 170% จากระดับต่ำสุดในเดือนมีนาคม 2020

บทเรียนจาก Howard Marks

สิ่งที่ทำให้ Marks โดดเด่นคือความสามารถในการวิเคราะห์และมองเห็นโอกาสในช่วงเวลาที่ตลาดเต็มไปด้วยความกลัว หรือในสถานการณ์ที่คนส่วนใหญ่หลงไปตามกระแส

จากการเตือนฟองสบู่ดอตคอมและวิกฤตซับไพรม์ ไปจนถึงการมองหาโอกาสในช่วงวิกฤตโควิด สิ่งที่ Marks สอนเราคือ ความสำคัญของการเข้าใจความเสี่ยง การหลีกเลี่ยงการลงทุนตามอารมณ์ และการกล้าที่จะมองสวนกระแสในช่วงเวลาที่ตลาดไม่แน่นอน

ท้ายที่สุด แนวคิดของ Marks ชี้ให้เห็นว่า ความสำเร็จในการลงทุนไม่ได้มาจากการพยายามทำนายอนาคตที่แน่นอน แต่มาจากการเตรียมตัวอย่างรอบคอบในทุกสถานการณ์ เพื่อให้พร้อมสำหรับโอกาสที่อยู่ตรงหน้าเสมอ

อ้างอิง: aomMoney, The Standard Wealth, Finnomena, Tradingview