การลงทุนที่จะประสบความสำเร็จในระยะยาวนั้น ผมคิดว่าจะต้องมี “ปรัชญา” ที่ถูกต้องเหมาะสมกับแนวการลงทุนของเรา ตัวอย่างเช่นถ้าเป็นนักเก็งกำไร บางคนก็จะมีปรัชญาที่จะต้องมีวินัยในการ “Cut Loss” หรือตัดขายขาดทุนทันทีที่หุ้นตกลงมาถึงระดับหนึ่ง ไม่มีข้อยกเว้น เขาบอกว่านี่เป็นกฎสำคัญในการที่จะอยู่รอดในระยะยาว เพราะถ้าไม่ทำ วันหนึ่งก็อาจจะเกิด “หายนะ” และไม่เหลือเงินกลับมาเล่นใหม่ เป็นต้น สำหรับ Value Investor ผู้มุ่งมั่นนั้น การมีปรัชญาที่ดีจะช่วยให้ปลอดภัยและสามารถเติบโตไปได้ในระยะยาวอย่างยั่งยืนแม้ว่าอาจจะไม่ได้กำไรมโหฬารในบางช่วง

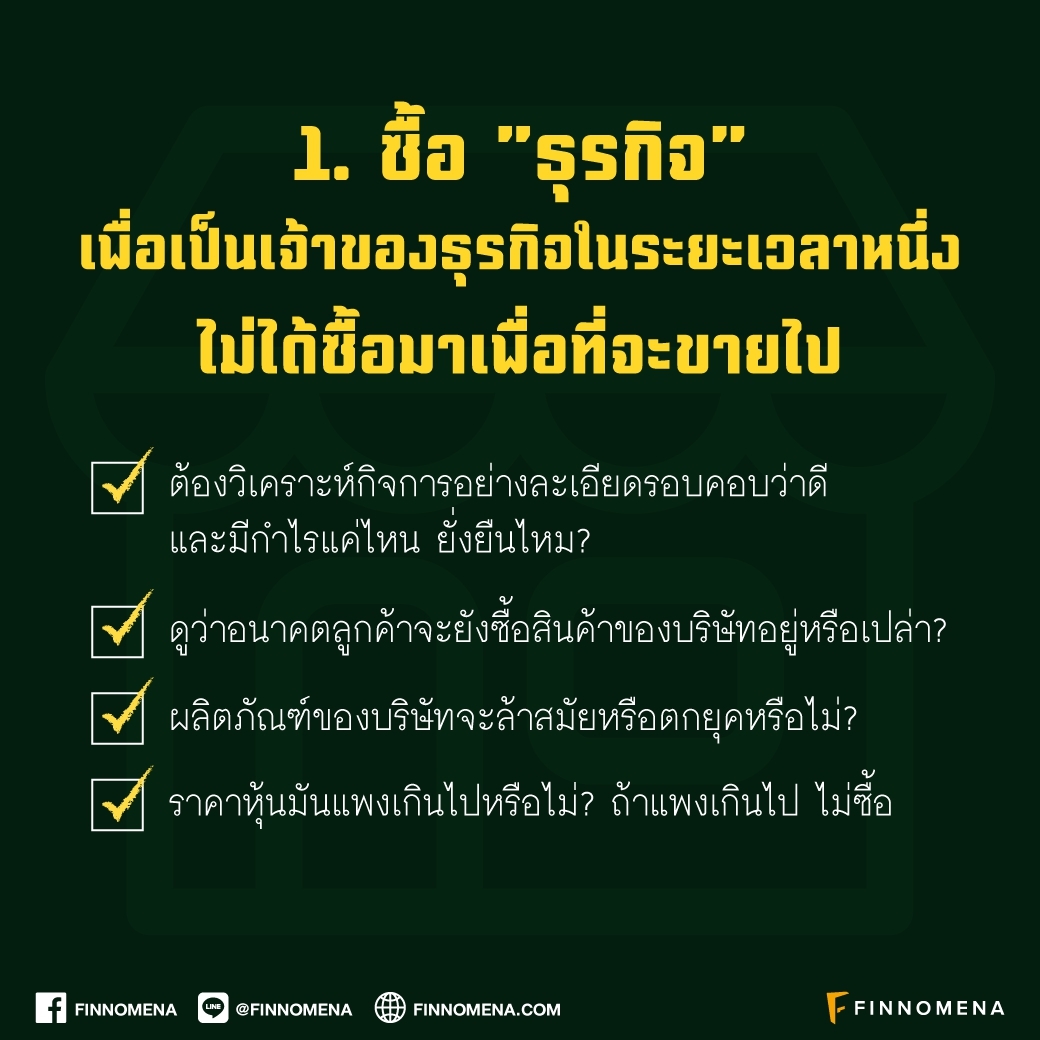

สำหรับผมแล้ว ปรัชญาที่สำคัญที่สุดที่ผมคิดถึงก่อนที่จะซื้อหุ้นก็คือ ผมกำลังจะซื้อ “ธุรกิจ” เป็นเจ้าของธุรกิจในระยะเวลาหนึ่ง ไม่ได้ซื้อมาเพื่อที่จะขายไป ดังนั้นผมจึงต้องวิเคราะห์กิจการอย่างละเอียดรอบคอบว่ามันดีและมีกำไรแค่ไหนและจะเป็นอย่างนั้นอยู่นานเท่าไร ซึ่งนอกจากจะต้องดูว่าอนาคตลูกค้าจะยังซื้อสินค้าของบริษัทอยู่หรือเปล่าแล้ว ผมยังต้องดูว่าผลิตภัณฑ์ของบริษัทจะล้าสมัยหรือตกยุคหรือไม่ในยามที่โลกกำลังเปลี่ยนแปลงไปด้วยเทคโนโลยีสมัยใหม่อย่างรวดเร็ว หลังจากวิเคราะห์บริษัทแล้ว ปรัชญาอีกข้อหนึ่งที่สำคัญไม่แพ้กันก็คือ ราคาหุ้นมันแพงเกินไปหรือไม่? ถ้ามันแพงเกินไปผมก็จะไม่ซื้อ ผมเป็น “VI พันธุ์แท้” อาจจะรุ่นเก่าหน่อยที่ไม่ยอมจ่ายซื้อหุ้นในราคาแพงในขณะที่ VI หลายคนอาจจะมองผ่านเรื่องราคาไปได้มากกว่า

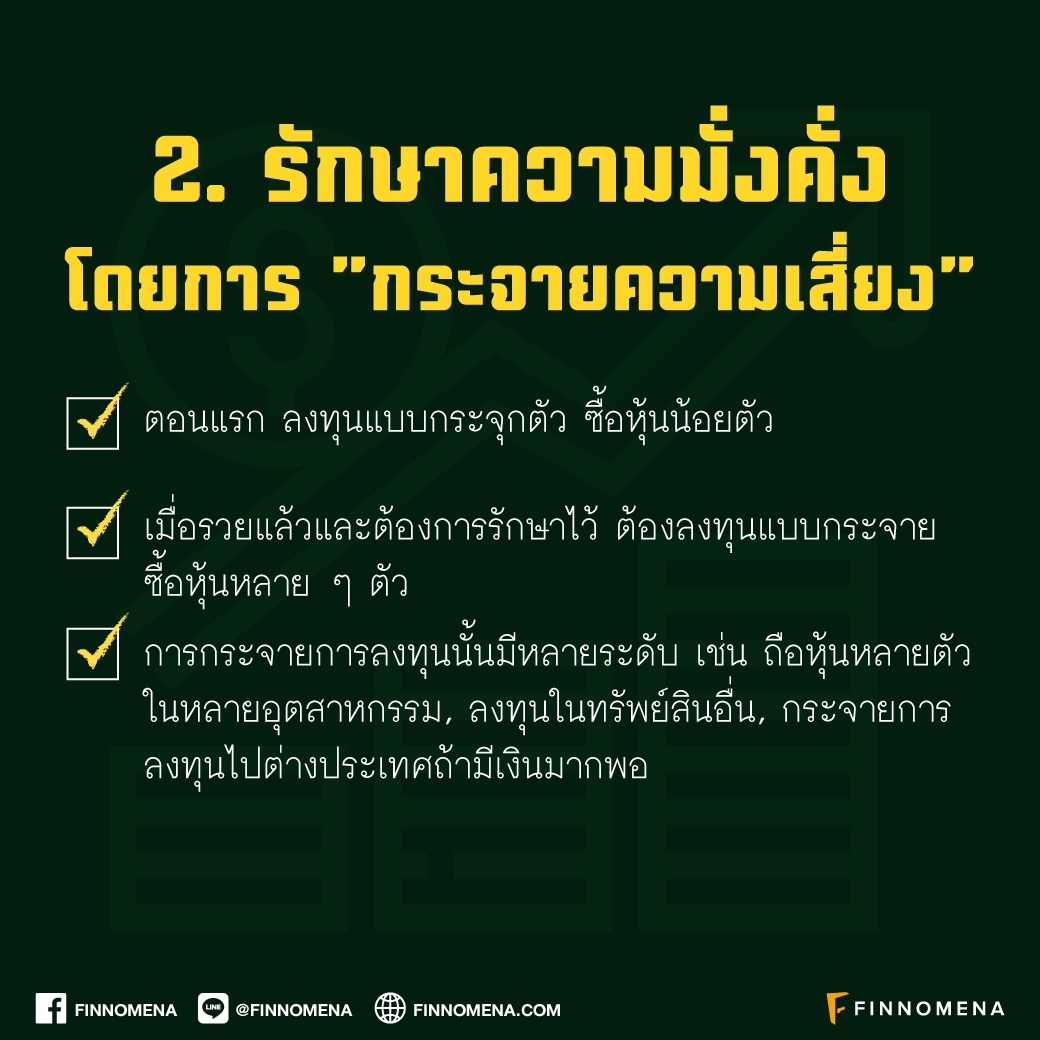

ปรัชญาข้อสองที่ผมคิดว่าจำเป็นมากโดยเฉพาะในยามที่คุณ “รวยแล้ว” ก็คือการรักษาความมั่งคั่งโดยการ “กระจายความเสี่ยง” คำพูดที่ว่าถ้าคุณอยากรวยคุณต้อง “Focus” หรือลงทุนแบบกระจุกตัว ซื้อหุ้นน้อยตัว แต่เมื่อคุณรวยแล้วและต้องการรักษามันไว้ คุณต้อง “Diversify” หรือลงทุนแบบกระจาย ซื้อหุ้นหลาย ๆ ตัวนั้น ผมคิดว่าเป็นปรัชญาที่ดีมากและเราควรจะต้องทำ ผมเองคิดว่าการกระจายการลงทุนนั้นมีหลายระดับตั้งแต่การถือหุ้นหลายตัวในหลายอุตสาหกรรม ต่อมาก็คือการลงทุนในทรัพย์สินอย่างอื่นเช่นพันธบัตรและอสังหาริมทรัพย์ และสุดท้ายก็อาจจะต้องกระจายการลงทุนไปต่างประเทศถ้ามีเงินมากพอและไม่อยากจะเสี่ยงแม้เพียงเล็กน้อยว่าประเทศก็อาจจะล่มได้ ตัวอย่างที่เห็นก็คือในกรณีของเวเนซูเอลาและซีเรียที่เคยร่ำรวยยิ่งกว่าไทยแต่ตอนนี้คนรวยก็หมดตัวจนแทบไม่มีจะกินได้เช่นกัน

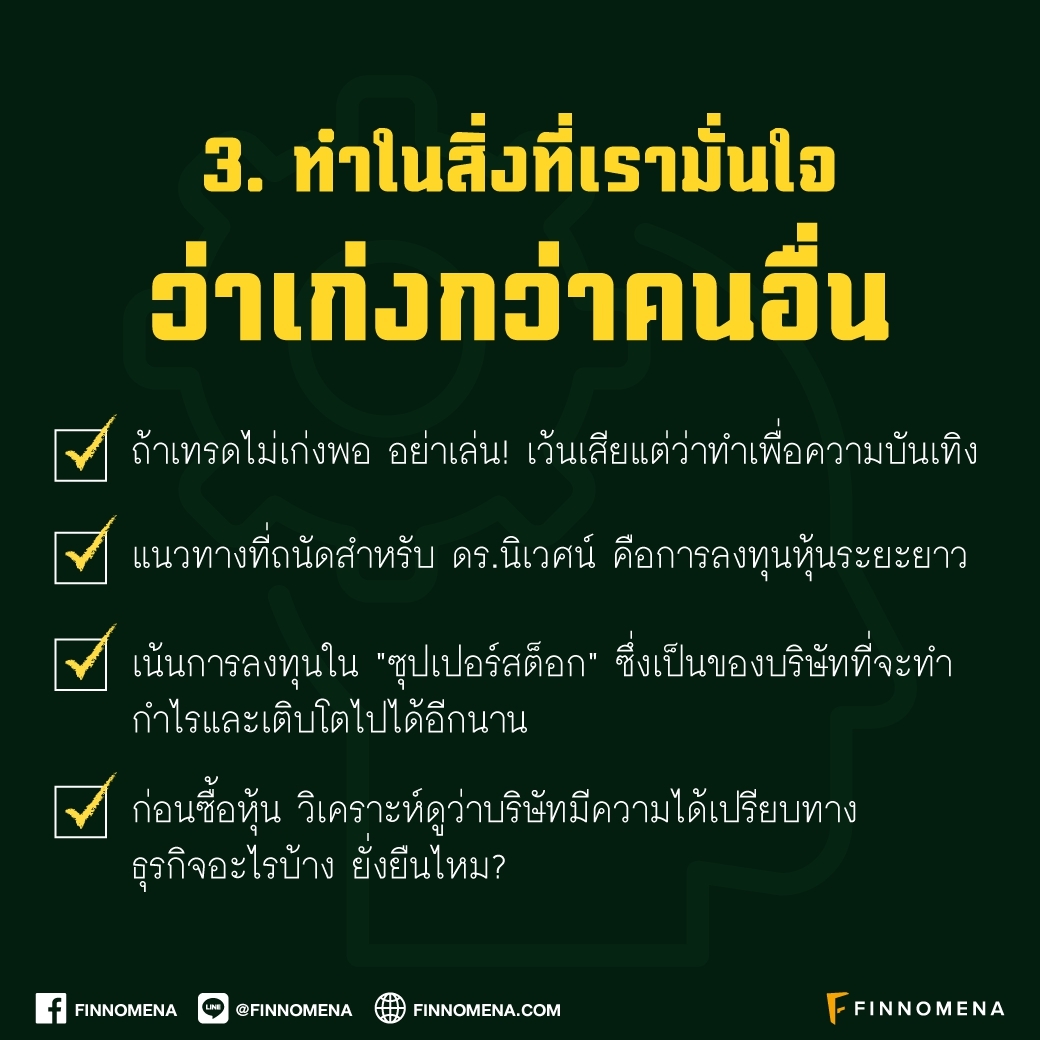

ปรัชญาข้อต่อมาก็คือเรื่องของการแข่งขันซึ่งในตอนหลัง ๆ ที่ผมเริ่มสนใจศึกษาวิวัฒนาการของมนุษย์ ผมก็พบว่าสิ่งมีชีวิตในโลกนี้ รวมถึงสถาบันทั้งหลายที่มนุษย์สร้างขึ้นในโลกนี้ ต่างก็แข่งขันกัน “เอาตัวรอด” และ “เติบโต” หรือขยายเผ่าพันธุ์ คนที่รอดและเติบโตก็จะเป็น “ผู้ชนะ” คนที่สู้ไม่ได้ก็เป็น “ผู้แพ้” ไม่มีใครปราณีใครจริง ๆ ยกเว้นแต่ว่ามันจะทำให้ผู้ชนะดูดีขึ้น ดังนั้น ในแง่ของการลงทุนแล้ว แท้ที่จริงเราก็แข่งกับคนอื่นอยู่ตลอดเวลา ยิ่งถ้าเรา “เล่นสั้น” หรือซื้อ ๆ ขาย ๆ หุ้นตลอดเวลา เราจะต้องคิดว่าเรากำลังแข่งกับอีกคนหนึ่งที่กำลังขายให้กับเราเวลาเราซื้อ และซื้อหุ้นของเราเวลาเราขาย ฝีมือในการเทรดใครแน่กว่าก็จะเป็นผู้ชนะ ใครแย่กว่าก็จะเป็นผู้แพ้ ดังนั้น ถ้าเราทำก็จะต้องมั่นใจว่าเราเทรดเก่งกว่า ถ้าวิเคราะห์อย่างไม่ลำเอียงแล้วว่าเราคงไม่เก่งพอ วิธีที่ควรจะทำก็คือ อย่าเล่น! ยกเว้นเสียแต่ว่าคุณทำเพื่อความบันเทิง ในกรณีของผมที่เน้นการลงทุนระยะยาวนั้น ผมคิดตลอดเวลาว่าเราก็คงไม่ได้เก่งมากนักหรอก เพียงแต่ว่าผมทำมานานและมีคนสนใจเล่นแบบนี้น้อย ผมจึงอาจจะได้เปรียบและมีโอกาสชนะมากกว่า

ผมเองเน้นการลงทุนใน “ซุปเปอร์สต็อก” ซึ่งเป็นหุ้นของบริษัทที่จะทำกำไรและเติบโตไปได้อีกนาน ราคาหุ้นอาจจะโตไปเป็น 10 ปีและหุ้นขึ้นไปอย่างน้อย 10 เท่า โดยที่ผลตอบแทนต่อปีนั้นสูงถึงประมาณ 26% ต่อปีแบบทบต้นเป็นอย่างน้อย การที่หุ้นจะเป็นอย่างนั้นได้ก็จะต้องเป็นบริษัทที่มีความได้เปรียบคู่แข่งในระยะยาวหรืออย่างยั่งยืน อาจจะเป็นเพราะบริษัทมียี่ห้อสุดยอด หรือมีขนาดใหญ่และไม่มีใครสามารถขยายกิจการขึ้นมาแข่งได้ หรือมีเครือข่ายที่ใหญ่จนคู่แข่งทำตามไม่ได้อย่างกรณีของหุ้นสื่อสังคมอย่างเฟซบุคหรือไลน์ หรือบริษัทเป็น “ผู้ผูกขาด” โดยกฎหมาย เป็นต้น ดังนั้น เวลาผมจะลงทุนซื้อหุ้นตัวไหน ผมมักจะต้องวิเคราะห์ดูว่าบริษัทมีความได้เปรียบทางธุรกิจอะไรบ้างและความได้เปรียบนั้นยั่งยืนหรือเปล่า ถ้าได้เปรียบแต่ไม่ยั่งยืน ผมจะไม่ยอมให้ราคาหุ้นสูงมากนัก ผมเชื่อว่าในที่สุดแล้ว คู่แข่งจะต้องเข้ามาและในที่สุดบริษัทก็มักจะไม่สามารถดำรงสถานะที่ได้เปรียบนั้นได้

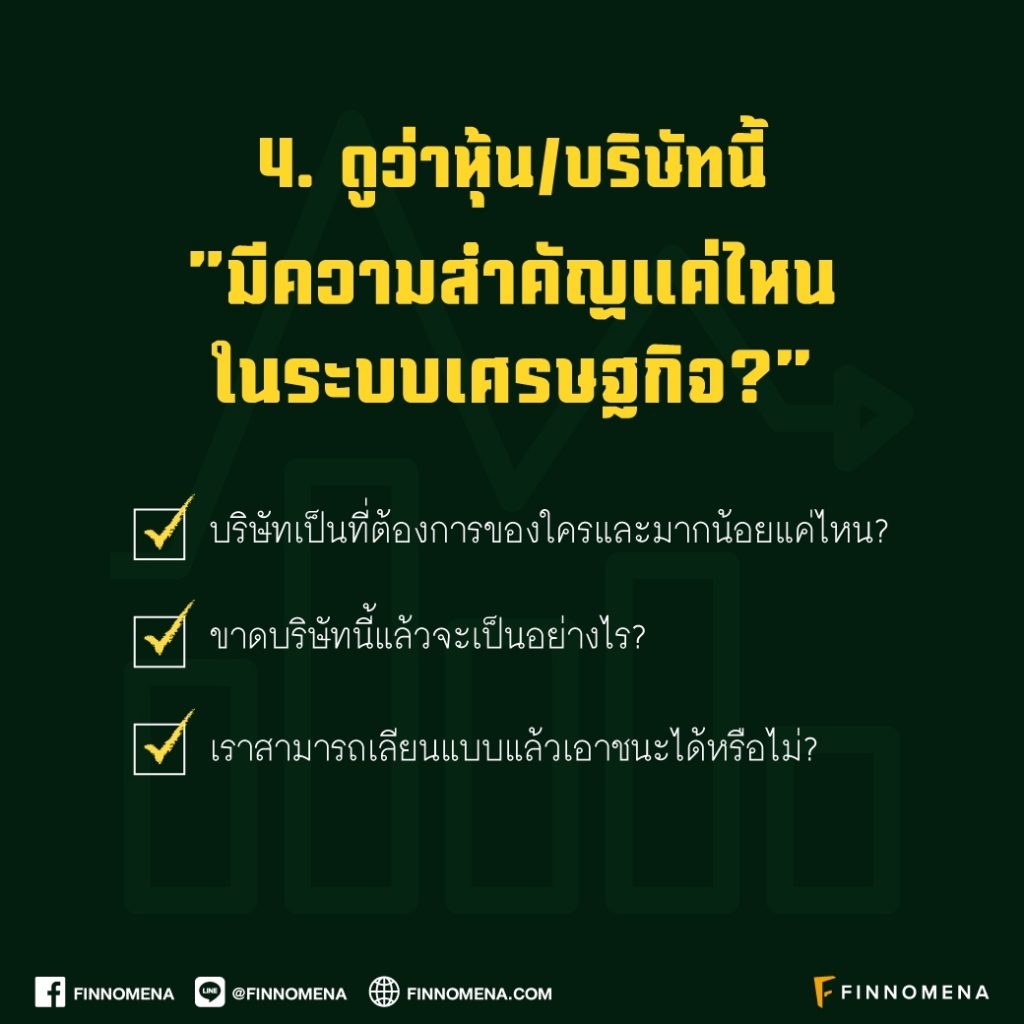

ปรัชญาอีกข้อหนึ่งที่ผมมักจะต้องคิดก็คือ หุ้นตัวนี้หรือบริษัทนี้ “มีความสำคัญแค่ไหนในระบบเศรษฐกิจ?” หรือบริษัท “เป็นที่ต้องการของใครและมากน้อยแค่ไหน?” ขาดบริษัทนี้แล้วจะเป็นอย่างไร? เราสามารถเลียนแบบหรือสร้างอีกบริษัทหนึ่งขึ้นมาแข่งขันและเอาชนะมันได้หรือไม่ด้วยเงินเท่ากับมูลค่าหุ้นหรือ Market Cap. ของมัน? สิ่งเหล่านี้จะเป็นตัวบอกว่าราคาหุ้นที่เราเห็นอยู่มันถูกหรือแพงแค่ไหนในระยะยาว ตัวอย่างเช่นในกรณีของเฟซบุคช่วงแรก ๆ ที่มูลค่าหุ้นขึ้นไปอาจจะเป็นล้านล้านบาททั้งที่ยังไม่มีกำไร แต่เรารู้ว่ามันกำลังเป็น “ผู้ชนะ” และจะครองลูกค้าใหม่ ๆ ทั่วโลกหลายพันล้านคนและคนเหล่านั้นก็จะ “ติด” และใช้มันอย่าง “ขาดมันไม่ได้” คิดคร่าว ๆ แล้วถ้าเฟซบุคสามารถสร้างรายได้และกำไรต่อหัวแค่ไม่กี่บาท มูลค่ามันก็อาจจะมากกว่าที่เห็นได้มหาศาล เป็นต้น

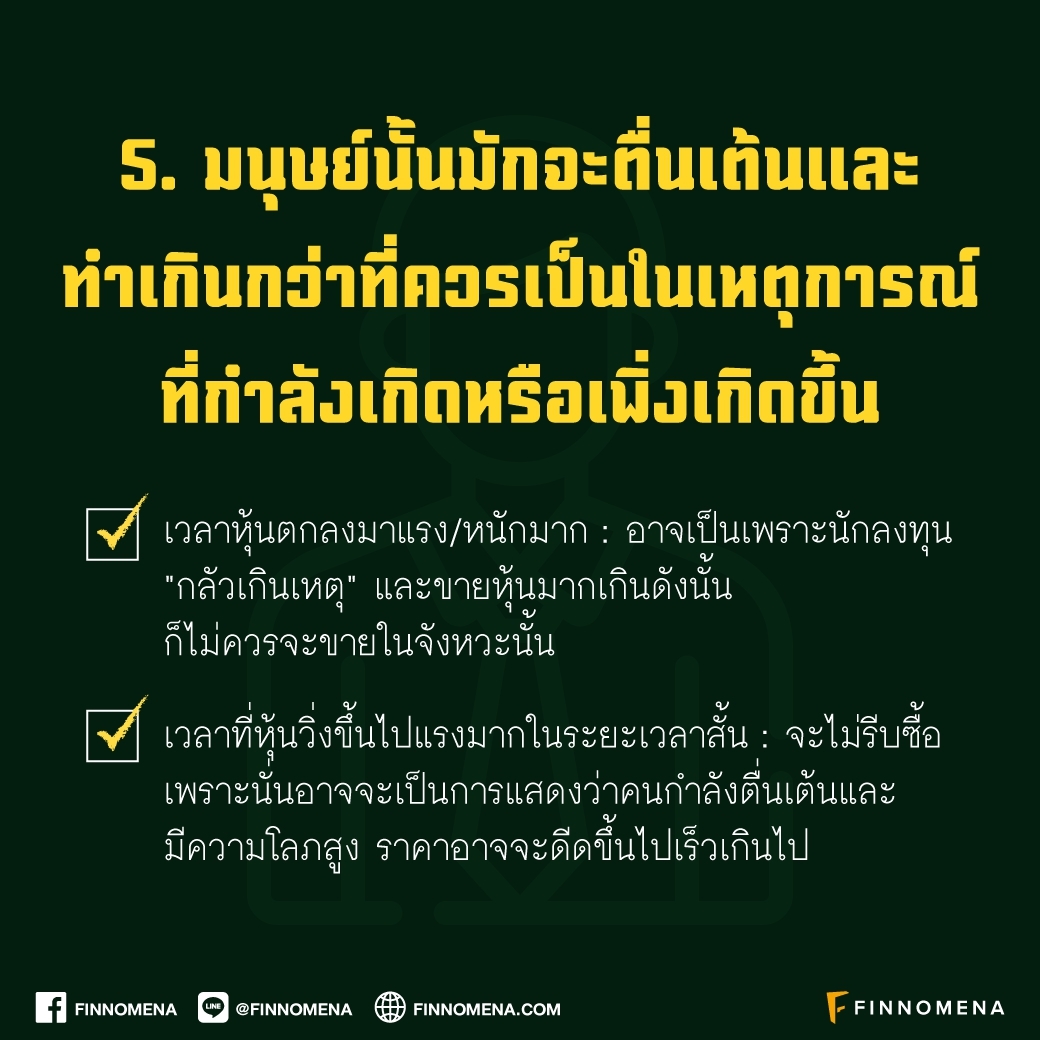

ผมเชื่อในเรื่องของจิตวิทยาที่ว่ามนุษย์นั้นมักจะ Overreact หรือตื่นเต้นและทำเกินกว่าที่ควรเป็นในเหตุการณ์ที่กำลังเกิดหรือเพิ่งเกิดขึ้น เขาจะใช้เหตุผลน้อยกว่าอารมณ์ซึ่งฝังอยู่ในยีนของคน ดังนั้น เวลาที่หุ้นตกลงมาแรงและหนักมากนั้น ผมเชื่อว่าเป็นเพราะนักลงทุน “กลัวเกินเหตุ” และขายหุ้นมากเกินไปทำให้หุ้นตกแรงเกินไป ดังนั้น เราก็ไม่ควรจะขายในจังหวะนั้น รอขายอีกวันหรือสองวันอาจจะดีกว่าถ้าเราคิดว่าเราก็จะขายมัน เช่นเดียวกัน เวลาที่หุ้นวิ่งขึ้นไปแรงมากในระยะเวลาอันสั้น ผมเองก็จะไม่รีบซื้อ เพราะนั่นอาจจะเป็นการแสดงว่าคนกำลังตื่นเต้นและมีความโลภสูง ราคาอาจจะดีดขึ้นไปเร็วเกินไป รอซื้อเวลาที่คนหายเห่อหน่อยจะดีกว่าถ้าอยากซื้อจริง ๆ นอกจากนั้น บ่อยครั้งเรามักจะเจอหุ้นที่ขึ้นแรงมากในเวลาวันเดียวและก็ตกลงมาแรงมากในอีกวันหนึ่ง เป็นอย่างนี้ซ้ำ ๆ ซาก ๆ ในกรณีอย่างนี้ผมก็มักจะหลีกเลี่ยงที่จะเล่นหรือลงทุนในหุ้นตัวนั้นเพราะผมคิดว่านี่คือ “หุ้นเก็งกำไร” หรือ “หุ้นปั่น” ที่มี “คนเก่ง” หรือ “จ้าว” มาเล่นกับเรา ซึ่งเขาก็มักจะได้เปรียบเรามาก เล่นไปก็แพ้

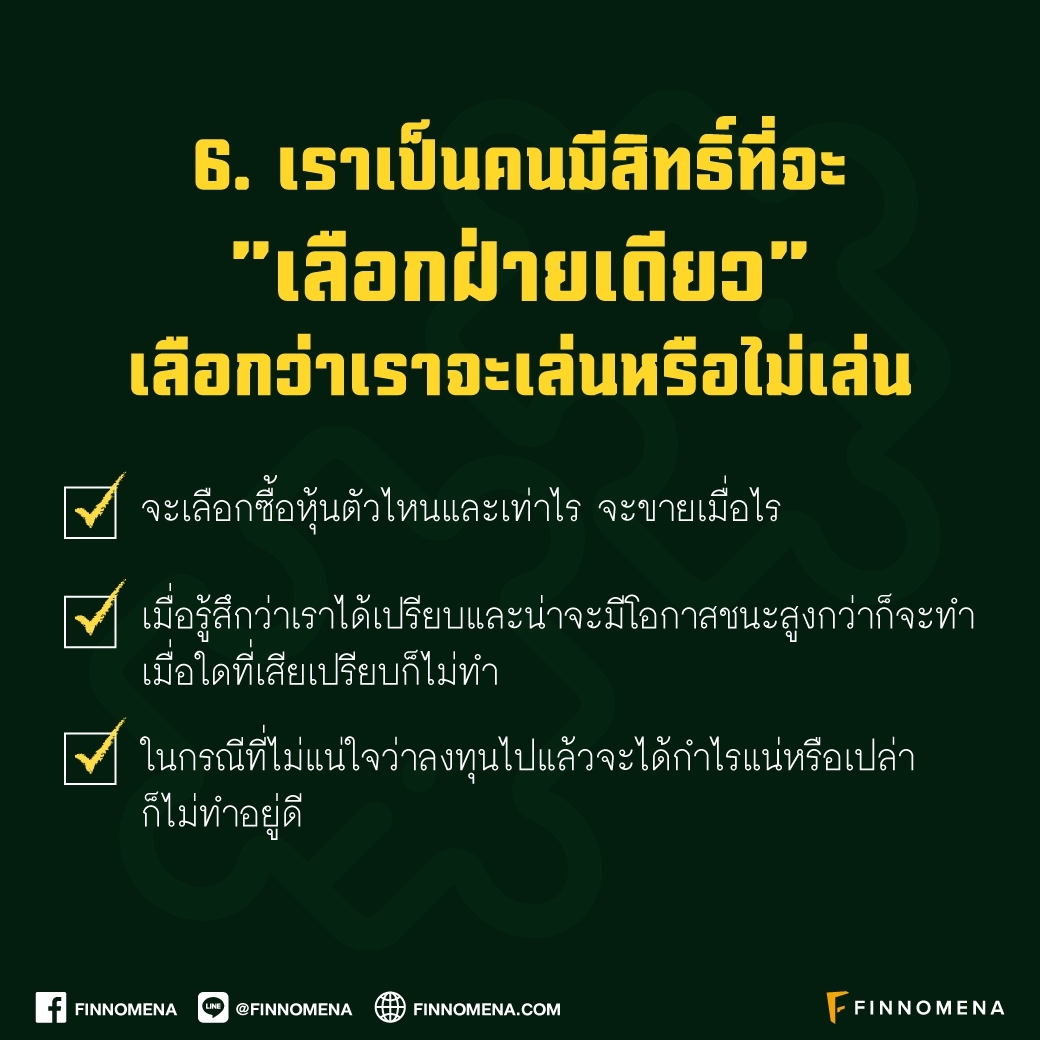

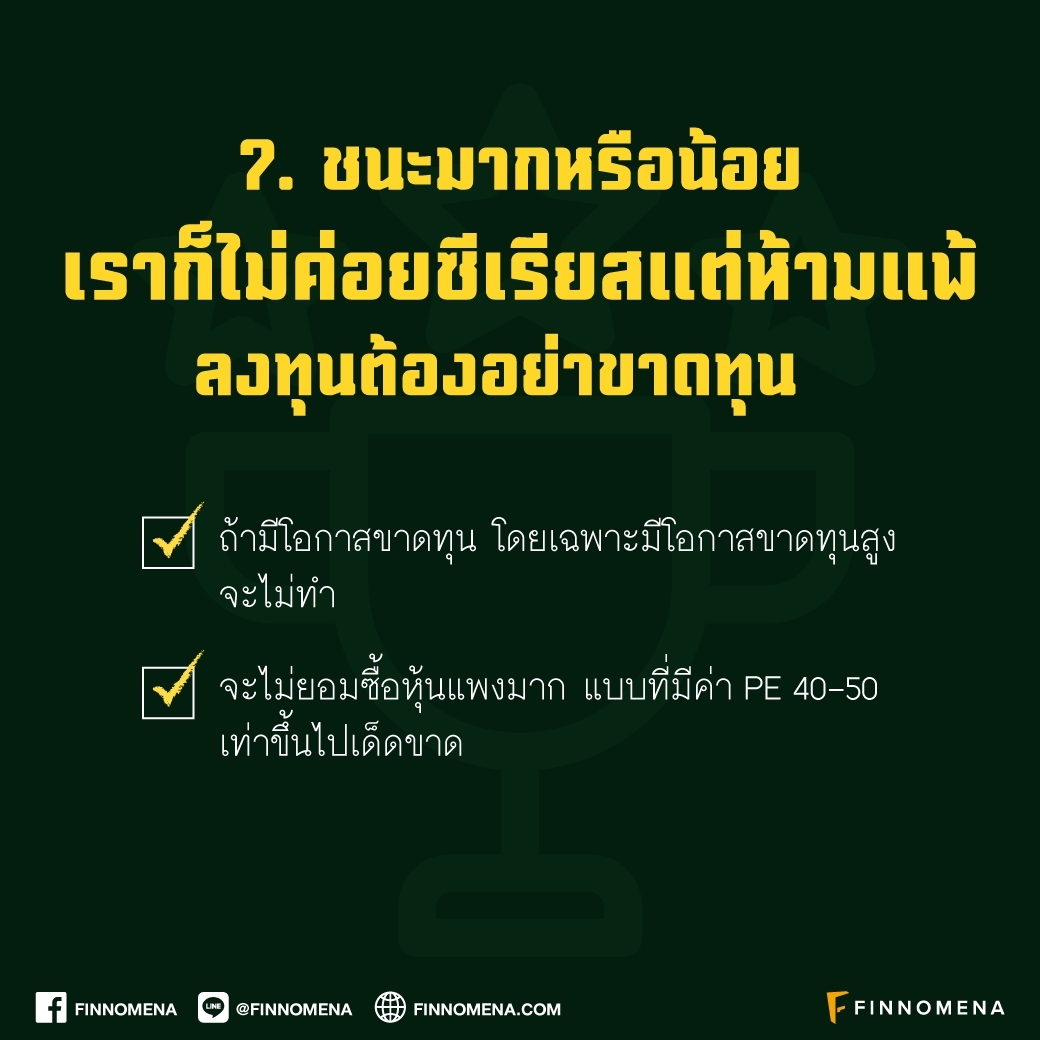

เวลาลงทุนนั้นผมยังมีปรัชญาอีกข้อหนึ่งที่ใช้มานานนั่นก็คือ เราเป็นคนมีสิทธิที่จะ “เลือกฝ่ายเดียว” นั่นก็คือ เราเป็นคนเลือกว่าเราจะเล่นหรือไม่เล่น เราจะเลือกซื้อหุ้นตัวไหนและเท่าไร เราจะขายเมื่อไร ดังนั้น เมื่อเรารู้สึกว่าเราได้เปรียบและน่าจะมีโอกาสชนะสูงกว่าเราก็จะทำ เมื่อใดที่เสียเปรียบเราก็ไม่ทำ ในกรณีที่เราไม่แน่ใจว่าลงทุนไปแล้วเราจะได้กำไรแน่หรือเปล่าเราก็ไม่ทำอยู่ดี ปรัชญาของผมก็คือ ชนะมากหรือน้อยเราก็ไม่ค่อยซีเรียสแต่ห้ามแพ้ ความหมายก็คือ ลงทุนต้องอย่าขาดทุน ถ้ามีโอกาสขาดทุนโดยเฉพาะมีโอกาสขาดทุนสูงผมจะไม่ทำ และนี่คงเป็นเหตุผลว่าทำไมผมจะไม่ยอมซื้อหุ้นแพงมากมีค่า PE ปกติ 40-50 เท่าขึ้นไปเด็ดขาด ผมกลัวขาดทุนหนัก

ยังมีปรัชญาการลงทุนอีกมากที่ผมไม่ได้กล่าวถึง บางครั้งผมก็นึกไม่ถึงเพราะมันฝังอยู่ในสมองของตนเองมานาน ว่าที่จริงผมคิดว่านักลงทุนจำนวนมากหรือส่วนใหญ่ที่ลงทุนหรือเล่นหุ้นมานานก็น่าจะมีมีปรัชญาของตนเองที่นึกไม่ถึงเหมือนกัน ในกรณีนี้ผมคิดว่าควรจะต้องหาเวลาทบทวน โดยเฉพาะอย่างยิ่งถ้าเราลงทุนมานานแต่ไม่ประสบความสำเร็จซักที เพราะผมคิดว่าปรัชญาที่ใช้โดยเราไม่ตระหนักนั้นอาจจะผิดซึ่งมันจะสะท้อนออกมาที่การลงทุนในระยะยาวที่ไม่ประสบความสำเร็จก็เป็นได้

ที่มาบทความ: thaivi.org