ในบทความก่อน ผมได้ชวนคุยถึงกรณีที่เป็นไปได้ และแชร์มุมมองส่วนตัวเกี่ยวกับนโยบายเศรษฐกิจที่คาดว่าเกิดขึ้นจากผลการเลือกตั้งแต่ละรูปแบบ เพื่อไม่ให้เสียเวลา เดือนนี้ผมจะพยากรณ์กันต่อว่าสินทรัพย์ต่าง ๆ จะตอบรับกับผลการเลือกตั้งแต่ละแบบอย่างไร

กรณีแรก ดูจากผลโพลในปัจจุบันก่อน ซึ่งตอนนี้ผลที่คาดว่าจะเกิดคือกรณี DDD ซึ่งผมมองว่า “บวก” กับหุ้นทั่วโลก แต่ “ลบ” กับบอนด์ระยะยาวมากที่สุด

อ้างอิงจาก Simulation 40,000 รูปแบบของ Website FiveThirtyEight พบว่ามีถึง 78% ที่โจ ไบเดน สามารถชนะทรัมป์ได้ เช่นเดียวกับความจริงที่ฝั่งเดโมแครตกำลังครองเสียงข้างมากในสภาล่าง และมีโอกาสที่จะชนะในสภาสูง ทำให้ต้องคุยกรณีนี้ก่อน

DDD จะทำให้ตลาดต้องเตรียมตัวกับ “การขึ้นภาษี” และ “การกู้เพื่อกระตุ้นเศรษฐกิจ”

ทั้งสองประเด็นทำให้รายได้ของบริษัทจดทะเบียนผันผวน นักลงทุนอาจต้องกระจายการลงทุนไปนอกสหรัฐ เพื่อหลบผลกระทบเชิงลบที่จะเกิดขึ้นในระยะสั้น ตลาดหุ้นทั่วโลกจึงมีโอกาสให้ผลตอบแทนดีกว่าสหรัฐ

เมื่อเงินไหลออก ดอลลาร์ก็จะอ่อนค่า เงินเฟ้อสูงขึ้น ส่งผลให้เศรษฐกิจทั่วโลกฟื้นตัว เมื่อนั้นนักลงทุนก็จะออกจากหลุมหลบภัยอย่างบอนด์ระยะยาว มาสู่การลงทุนปรกติ

ส่วนดีที่สุดกับการลงทุน ผมมองว่าคือ DRD หรือแค่เปลี่ยนประธานาธิบดีเป็น “โจ ไบเดน” แต่สภายังเหมือนเดิม

เพราะจุดอ่อนด้านการเมืองของ DRD สามารถทำให้ การผ่านนโยบายใหญ่ในสภาอย่าง “การขึ้นภาษี” กลายเป็นเรื่องยาก บรรดาแรงกดดันบนหุ้นสหรัฐจึงน่าจะน้อยลงทันที

นอกจากนี้ แนวโน้มนโยบายกระตุ้นเศรษฐกิจก็จะต้องกลับทิศด้วย เพราะถ้าการคลังเกิดติดขัดแต่เศรษฐกิจไม่ฟื้น ธนาคารกลางสหรัฐก็จะถูกกดดันให้ต้องงัดนโยบายการเงินใหม่ ๆ ออกมาใช้เพื่อพยุงเศรษฐกิจแทน บอนด์หรือทองคำจึงจะมีโอกาสขึ้นต่อได้ในกรณีนี้ กดดันให้เงินดอลลาร์ กลายเป็นสินทรัพย์ที่ต้องระวังมากที่สุด จนอาจเป็นเหตุให้เงินบาทแข็งค่าได้มากที่สุดด้วย

ส่วนกรณีเสี่ยง ตอนนี้คือ DRR หรือ RRR การที่ทรัมป์และพรรคริพับบลิกัน “ฟื้นไข้” หรือสามารถพลิกกลับมาชนะ

เนื่องจากเป็นเหตุการณ์ที่ตลาดคงประหลาดใจที่สุด เพราะหลังจากที่โดนัลด์ ทรัมป์ ติดโควิด-19 ความน่าจะเป็นที่จะกลับมาได้ก็ยิ่งน้อยลง ทำให้หลายคนเลิกระวังทั้งกรณี DRR และ RRR ไปแล้ว

ดังนั้นถ้าฟื้นคืนชีพ ไม่ใช่แค่ผลจากนโยบายเศรษฐกิจในอนาคตที่จะกระทบตลาด แต่อาจมีการปรับพอร์ตของนักลงทุนทั่วโลกเข้ามาผสมโรง

กรณีนี้ ความผันผวนจะสูงขึ้น กดดันให้ตลาดกลับไปปิดรับความเสี่ยง (Risk Off) น่ากลัวที่สุดคือ หุ้นโลกที่อาจกลับไปเป็นจุดอ่อน ทั้งจากปัญหาโควิดและสงครามการค้า ขณะที่หุ้นสหรัฐต้องประคองตัวให้ได้ ด้วยแรงหนุนจากกลุ่มเทคโนโลยี ส่วนเงินดอลลาร์มีโอกาสแข็งค่ากลับได้จากตลาดที่ปิดรับความเสี่ยง

นอกจากนี้ ก็อาจมีกรณีที่ควรคิดต่อว่าถ้าการเลือกตั้ง “ไม่มีข้อสรุป” ในระยะสั้น ผลกับตลาดการเงินจะเป็นอย่างไร

เพราะครั้งนี้เป็นช่วงที่ไม่ปรกติจึงมีการใช้ “จดหมาย” ในการเลือกตั้งเป็นส่วนใหญ่ แต่โดนัลด์ ทรัมป์ ออกโรงโจมตีการเลือกตั้งนอกคูหาว่าเป็นหนทางสู่การทุจริตและอาจไม่ยอมรับถ้าตัวเองเป็นฝ่ายพ่ายแพ้

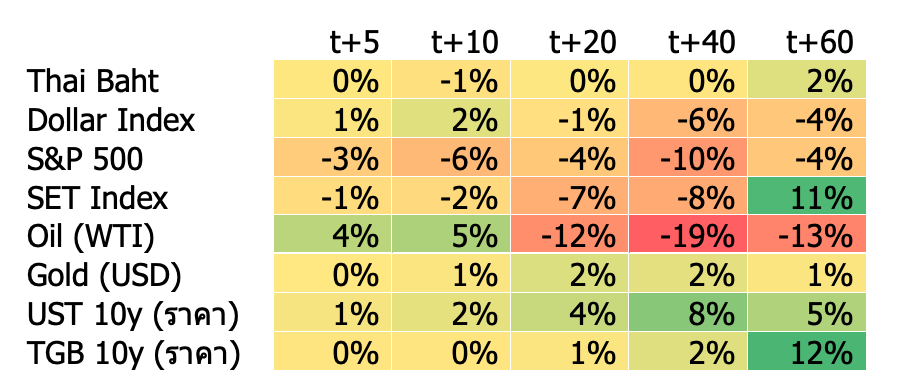

ในอดีต ใกล้เคียงที่สุดคือช่วงการเลือกตั้งปี 2000 ระหว่างนายจอร์จ บุชและนายอัล กอร์ ที่ไม่สามารถหาข้อสรุปได้ทันที

ผลที่ตามมาคือเงินดอลลาร์แข็งค่าก่อนในช่วงสองสัปดาห์แรกราว 2% แต่อ่อนค่าลง 4-6% ในช่วงสามเดือนหลังจากนั้น ส่วนเงินบาทก็แข็งค่าจาก 43.6 บาทต่อดอลลาร์ในวันเลือกตั้ง มาที่ 42.6 บาทต่อดอลลาร์ในช่วงปลายเดือนมกราคม 2001

หมายความว่าถ้าเกิดเหตุการณ์ลักษณะนี้ขึ้นก็อาจต้องระวังความผันผวนที่สูง และทิศทางที่ไม่แน่นอนระยะสั้นเพิ่มเติม

ถึงตรงนี้ คนไทยคงทำได้แค่ลุ้นกันต่อว่าผลการเลือกตั้งจะออกมาแบบไหน แต่อย่าลืม ทำประกันความเสี่ยงอัตราแลกเปลี่ยนไว้บ้าง จะได้ไม่ต้องรับแรงกระแทกจากเหตุการณ์เหล่านี้ไว้ทั้งหมดครับ

การเปลี่ยนแปลงในตลาดการเงินหลังวันเลือกตั้งที่ไม่มีข้อชี้ขาดปี 2000

ที่มา: Bloomberg and SCB Securities

ดร.จิติพล พฤกษาเมธานันท์