ตลาดกระทิงปี 2024 เป็นขาขึ้นที่น่าสงสัย

สหรัฐฯ เริ่มปีด้วยดอกเบี้ยนโยบาย 5.50% สูงที่สุดในรอบ 24 ปี ตลาดเชื่อว่าเศรษฐกิจไม่น่าจะทนต้นทุนนี้ไหว Fed อาจต้องลดดอกเบี้ย 150-200 bps

ผ่านมาไม่ถึงครึ่งปี มุมมองเหล่านี้กลับสวนทางไปหมด ไม่ใช่แค่เศรษฐกิจแข็งแกร่งเกินคาด ตลาดหุ้นก็ทำ All Time High แม้ Fed อาจไม่ลดดอกเบี้ยในปีนี้

มุมมองที่เปลี่ยนไปมา ทำให้ Position ของตลาดผิดเพี้ยน แม้ตลาดจะเป็นขาขึ้น แต่นักลงทุนส่วนใหญ่ถือเงินสด ล่าสุด Bank of America รายงานว่ากลยุทธ์สุดโต่งในตลาดช่วงนี้คือ 70% ถือดอลลาร์ที่ผลตอบแทน 5% และที่เหลือเก็งกำไรกับ AI ทั้งหมด

ในมุมมองของผม มีหลายประเด็นที่น่าสงสัยและกลับไปมา แต่สำหรับการลงทุนเรื่องที่ต้องทำความเข้าใจให้เร็วที่สุด คือ “ความสวนทาง” ของแนวโน้มต่าง ๆ เพราะอาจทำให้เกิดความผันผวนรุนแรงได้ในครึ่งปีหลัง

(1) เศรษฐกิจสวนทาง ระหว่างสหรัฐฯ กับทั่วโลก

ตลาดแรงงานกำลังชี้ว่าเศรษฐกิจสหรัฐฯ ชะลอตัว ล่าสุดการว่างงานขยับขึ้นแตะ 4.0% จากจุดต่ำสุด 3.4% ช่วงกลางปี 2023 แม้จะไม่ถดถอย แต่ก็ไม่มีสัญญาณเร่งตัวขึ้น

สวนทางกับทั่วโลก ที่ฝั่งยุโรปเริ่มเห็นการฟื้นตัวของอุตสาหกรรม เงินเฟ้อลดลง ส่วนฝั่งทางการจีน กลับมากระตุ้นการลงทุนเพื่อประคองเศรษฐกิจ

แนวโน้มเศรษฐกิจที่สวนทางนี้ อาจนำไปสู่ความติดขัดด้านธุรกิจ หรือปัญหาการเมืองระหว่างประเทศ สงครามการค้าจะกลับมาเป็นประเด็นที่ต้องจับตาในช่วงที่เหลือของปี

(2) นโยบายการเงินสวนทาง ระหว่าง Fed กับธนาคารกลางใหญ่ทั่วโลก

ย้อนไปก่อนหน้านี้ ตลาดมองไปทางเดียวกันว่าไม่น่าจะมีธนาคารกลางใหญ่ที่ไหนกล้าลดดอกเบี้ยก่อน Fed เพราะอาจสร้างความผันผวนสูง

แต่ล่าสุด สองธนาคารกลางใหญ่อย่าง Bank of Canada และ ECB เริ่มลดดอกเบี้ยไปแล้ว และเงิน CAD และ EUR ก็ไม่ได้อ่อนค่ามากอย่างที่กังวล

เหตุผลหลักที่ตลาดกลับลำ ไม่มองว่าการผ่อนคลายสวน Fed เป็นข่าวร้าย ผมเชื่อว่ามาจากภาพเศรษฐกิจโลกที่ฟื้นตัว ยิ่งถ้าการลดดอกเบี้ยกระตุ้นเศรษฐกิจได้เพิ่ม อาจพลิกเป็นข่าวดีสำหรับบางประเทศ

ระยะสั้นความสวนทางนี้อาจไม่ใช่ปัญหาใหญ่ แต่ส่วนต่างของดอกเบี้ยกับสหรัฐฯ กับทั่วโลกที่กว้างขึ้นจะเป็นตัวเร่งความผันผวนของอัตราแลกเปลี่ยน เมื่อไหร่ที่เศรษฐกิจโลกชะลอตัว หรือตลาดทุนปรับฐาน

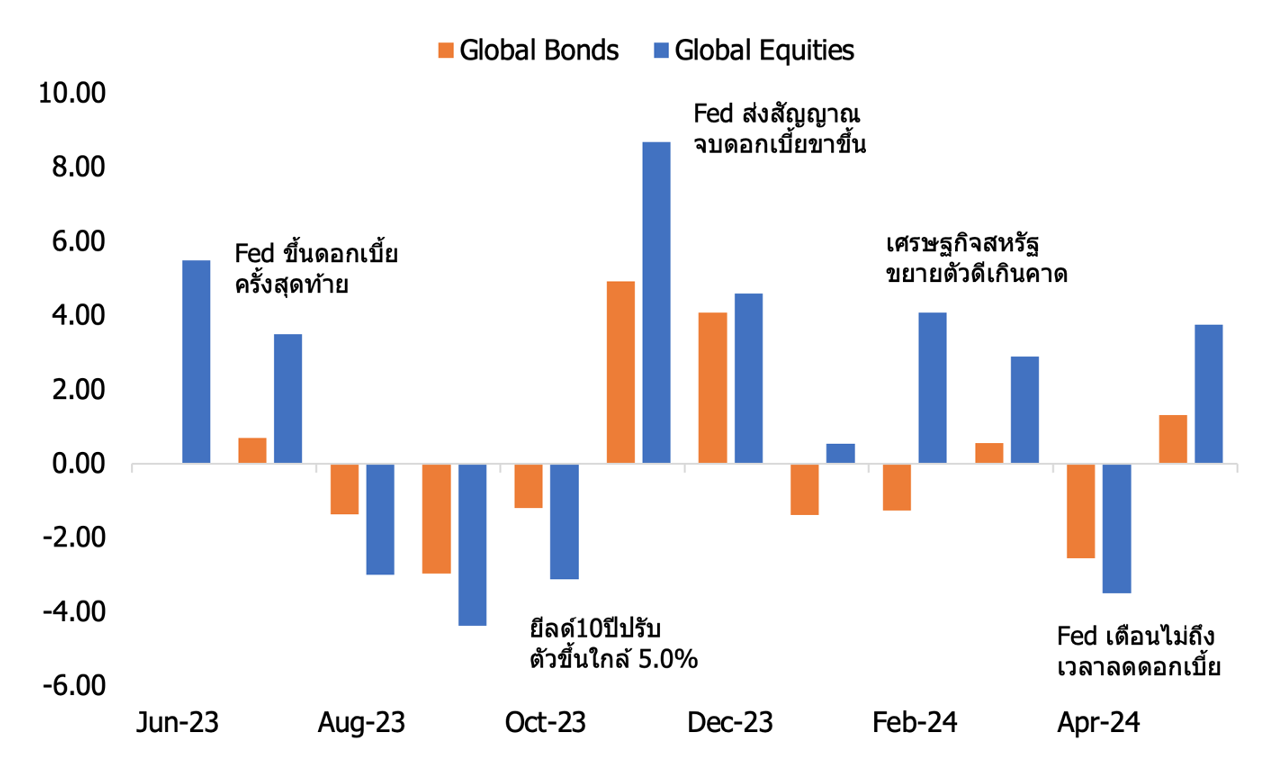

(3) หุ้นและบอนด์สวนทาง

ในช่วง 12 เดือนที่ผ่านมาตลาดการเงินซื้อขายในโหมด Tightening (หุ้นและบอนด์ปรับตัวลง) เพียง 4 เดือน นอกนั้นจะ Easing (หุ้นและบอนด์ปรับตัวขึ้น) 5 เดือน และหุ้นขึ้นอีก 3 เดือน

ในภาพรวมเป็นสัญญาณว่าหุ้นปรับตัวขึ้นได้แม้ไม่มีนโยบายการเงินสนับสนุน แต่บอนด์กลับถูกกดดันด้วยนโยบายการเงิน เงินเฟ้อ และการขาดดุลการคลังต่อเนื่อง

ความสวนทางของหุ้นและบอนด์ ไม่ใช่ภาพปรกติของตลาดการเงินในช่วง 2-3 ปีที่ผ่านมา ขณะที่หุ้นขึ้นต่อ เป็นกลุ่ม AI หรือมีประเด็นในประเทศเข้ามาสนับสนุน มากกว่าแนวโน้มวัฏจักรรอบใหม่

ผมมองว่า หุ้นและบอนด์ที่เคลื่อนไหวสวนทางนี้ สุดท้ายจะมีเพียงหนึ่งตลาดที่ถูกต้อง และเราจะเริ่มเห็นผลลัพธ์ในไม่ช้า

สำหรับนักลงทุนไทย การวางกลยุทธ์รับมือกับความสวนทางเหล่านี้ เป็นเรื่องที่ควรคิดทันที

สำหรับระยะสั้น ความสวนทางไม่ใช่ข่าวร้ายกับตลาดไปทั้งหมด เป็นโอกาสของการลงทุนต่อเนื่อง

สำหรับผม แม้ดัชนีหุ้นหลายประเทศจะทำจุดสูงสุดใหม่ สวนทางเศรษฐกิจอาจชะลอตัว แต่เมื่อแนวโน้มการผ่อนคลายทางการเงินเริ่มจุดติด จะทำให้ Sentiment ไม่เป็นลบ ไม่ใช่จังหวะที่ต้องรีบลดความเสี่ยง

ใครมีหุ้นระดับเหมาะสมแล้ว สามารถถือต่อได้ แต่ถ้ากังวลก็สามารถหลบไปอยู่บนหุ้นขนาดใหญ่ และหุ้น DM นอกสหรัฐฯ ไว้ก่อน

3-6 เดือนต่อจากนี้ ควรจับตาไปที่การเมืองสหรัฐฯ ความขัดแย้งระหว่างประเทศ และการควบคุมธุรกิจ AI

มีความเป็นไปได้สูงที่ความสวนทางข้างต้น จะนำไปสู่การเปลี่ยนแปลงด้านนโยบายเศรษฐกิจหรือการเมือง ทางที่ดีคือหาการลงทุนที่ตอบโจทย์ความเสี่ยงเหล่านี้ด้านบวกติดพอร์ตไว้

เช่น ประเด็นการเมือระหว่างประเทศ นักลงทุนสามารถกระจายพอร์ตไปที่ทองคำหรือดอลลาร์ ในสัดส่วนรวมกัน 10-20% ได้ ส่วนหุ้น AI อาจเปลี่ยนจากกลุ่ม Semiconductors ที่มีความเสี่ยงสูงไปเป็นการลงทุนตามดัชนีไปก่อน

สำหรับนักลงทุนระยะยาว การเพิ่มสัดส่วนสินค้าโภคภัณฑ์และบอนด์ สามารถลดความเสี่ยง Valuation ลงได้

ความสวนทางทั้งหมดทำให้การลงทุนกระจุกตัวผิดปรกติทั้งในหุ้น AI และบอนด์ระยะสั้น แต่ในที่สุด ผมมองว่านโยบายการเงินสหรัฐฯ จะต้องผ่อนคลาย และเศรษฐกิจจะเข้าสู่วัฏจักรรอบใหม่ที่ต้องใช้สินค้าโภคภัณฑ์เป็นพื้นฐานการเติบโต เมื่อเวลานั้นมาถึง ดอกเบี้ยก็จะกลับสู่ปรกติ และการเติบโตจะกระจายไปสู่ทุกกลุ่มไม่ใช่แค่ Tech หรือ AI

โดยสรุป ยิ่งความสวนทาง เกิดขึ้นมากเท่าไหร่ การกระจายการลงทุนระหว่างสินทรัพย์และธีม ก็ยิ่งเป็นกลยุทธ์ที่สำคัญมากขึ้นเท่านั้นครับ

ผลตอบแทนหุ้นและบอนด์โลก 12 เดือนล่าสุด (สกุล USD)

ที่มา: Bloomberg and Finansia Syrus Securities

ดร.จิติพล พฤกษาเมธานันท์