ราคาน้ำมันดิบเป็นสิ่งที่พยากรณ์ยากที่สุดในปี 2022 และแต่ละสำนักกำลังมองเป้าหมายที่แตกต่างระดับฟ้ากับเหว

คำพยากรณ์จากฝั่ง “น้ำมันแพง” อย่าง Natasha Kaneva จาก J.P. Morgan เห็นว่าราคาน้ำมันดิบอาจพุ่งขึ้นได้ถึง 380 ดอลลาร์ต่อบาร์เรล กลับกับฝั่ง “น้ำมันถูก” เช่น Citi Group นำทีมโดย Edward Morse เห็นต่าง ว่าราคาน้ำมันอาจร่วงลงเหลือเพียง 65 ดอลลาร์ต่อบาร์เรลภายในสิ้นปี

ความแตกต่างของคำพยากรณ์ที่กว้างขนาดนี้บ่งบอกทั้งโอกาสและความเสี่ยงอันมหาศาล ชาวตลาดการเงินอย่างเราจึงต้องรู้ให้ทันว่า เหตุการณ์เหล่านี้จะเกิดขึ้นเพราะอะไร และมีความน่าจะเป็นมากน้อยแค่ไหน

เริ่มด้วยฝั่งความเสี่ยงขาขึ้น เหตุผลมาจากนโยบายตอบโต้ด้านพลังงานของรัสเซียกับชาติตะวันตก

เพราะรัสเซียกำลังถูกกดดันหนักจากกลุ่ม G7 ที่พยายามจำกัดรายได้จากการส่งออก

ความตั้งใจของฝั่งตะวันตก คือให้ผู้ซื้อน้ำมันจากรัสเซียกำหนดราคาไม่เกินต้นทุนการผลิตของรัสเซีย (ประมาณ 40 ดอลลาร์ต่อบาร์เรล) บวกค่าขนส่ง

สิ่งที่รัสเซียจะตอบโต้จึงมีแค่สองทางหลัก (1) ไม่ขายน้ำมันให้กับผู้ซื้อกลุ่มนี้และไปขายให้ผู้ซื้อฝั่งตะวันออกเช่นจีน อินเดียหรือตุรกีแทน กรณีนี้ต่อให้คงปริมาณขายได้ แต่ผู้ซื้อฝั่งเอเชียไม่ได้มีเศรษฐกิจที่แข็งแกร่ง ราคาอาจต้องลดลงต่ำกว่า 100 ดอลลาร์ต่อบาร์เรล

ทางที่ (2) จึงอาจเป็นการลดกำลังการผลิตลงเพื่อตอบโต้ ข้อเสียคือรายได้จากน้ำมันจะลดลงทันที แลกมาด้วยโอกาสที่ราคาน้ำมันที่น่าจะปรับตัวสูงขึ้นเพราะ Supply ในตอนนี้ตึงตัวมาก

J.P. Morgan คาดว่ารัสเซียสามารถลดกำลังการผลิตได้สองระดับ คือ 3 ล้านบาร์เรลต่อวัน จะทำให้ราคาน้ำมันพุ่งขึ้นไปได้ถึง 190 ดอลลาร์ต่อบาร์เรล และด้วยโครงสร้างรายได้ภาครัฐปัจจุบัน รัสเซียสามารถลดกำลังการผลิตได้เต็มที่ 5 ล้านบาร์เรลต่อวัน มีโอกาสกดดันให้ราคาน้ำมันพุ่งขึ้นไปได้ถึง 380 ดอลลาร์ต่อบาร์เรลก่อนสิ้นปี

ด้านกลุ่มที่มองต่าง พุ่งเป้าไปที่การบริโภคที่ชะลอตัวและความเสี่ยงเศรษฐกิจถดถอย

ทีมวิเคราะห์ของ Edward Morse มองว่ารัสเซียไม่ควรสู้ด้วยการลดกำลังการผลิต เพราะกรณีดีที่สุดของราคาน่าจะไม่เกินระดับ 130 ดอลลาร์ต่อบาร์เรล เช่นช่วงต้นปีที่ผ่านมา เราเห็นแล้วว่าทุกครั้งที่ราคาน้ำมันขึ้นมาถึงระดับหนึ่ง ความกังวลเรื่องกำลังซื้อจะกดราคาลงเสมอ

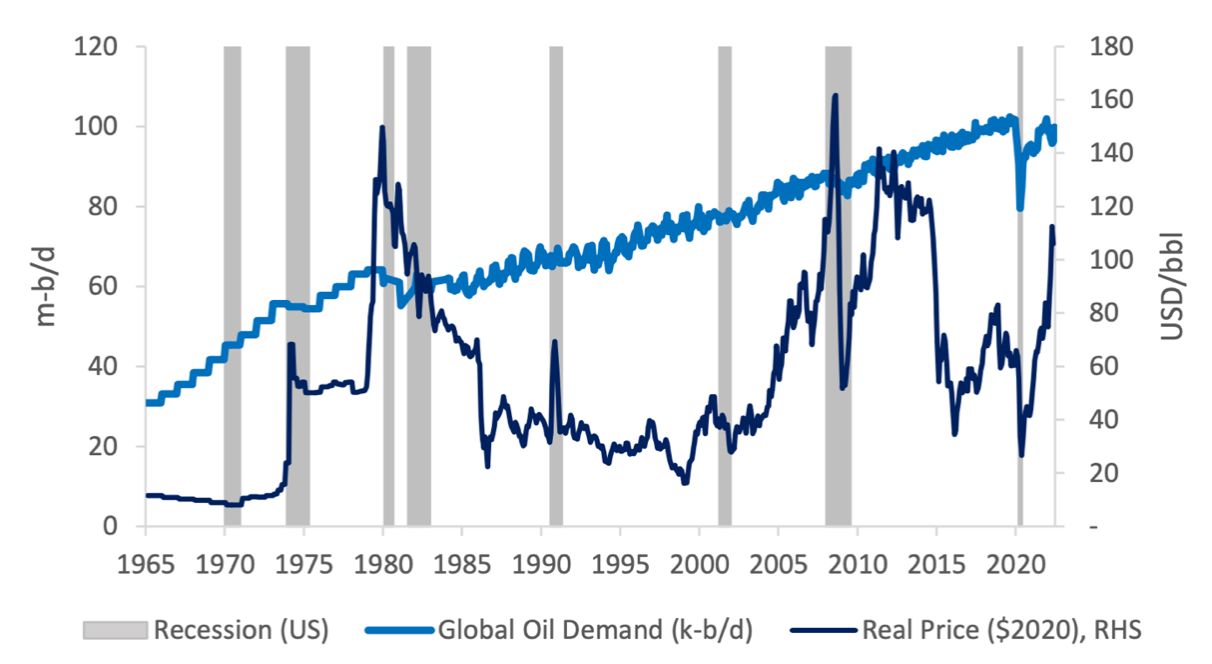

Citi มองย้อนกลับไป 60 ปี ยิ่งพบว่า Demands ของน้ำมันดิบมักปรับฐานลดลงทุกครั้งที่เศรษฐกิจโลกมีการปรับโครงสร้าง เช่นช่วงปี 1970 Demands เคยเพิ่มขึ้น 1:1 กับการขยายตัวของเศรษฐกิจ แต่หลังวิกฤติปี 1998 2008 2015 สัดส่วนนี้ก็ลดลงเรื่อย ๆ จนล่าสุดคาดว่า ปริมาณการบริโภคน้ำมันอาจเพิ่มขึ้นแค่ราวครึ่งเดียวของการเติบโตทางเศรษฐกิจเท่านั้น

กรณีพื้นฐานราคาน้ำมันจึงควรอยู่ระดับ 85 ดอลลาร์ต่อบาร์เรล และทุกการชะลอตัวลง 1% ของ GDP โลก ราคาน้ำมันจะร่วงลงเฉลี่ยราว 3-5% ดังนั้นถ้าเศรษฐกิจโลกเข้าสู่ภาวะถดถอย ราคาน้ำมันก็มีโอกาสร่วงลงไปได้ถึง 65 ดอลลาร์ต่อบาร์เรลในสิ้นปี 2022

ในมุมมองของผมคำพยากรณ์ราคาน้ำมัน บอกทิศทางของตลาดได้ แต่ก็มีข้อจำกัดที่เราต้องคิดตามสามเรื่อง

หนึ่งคือ Model และตัวแปรที่ใช้วิเคราะห์

แม้ทั้งสองคำพยากรณ์จะมีเป้าหมายเดียวกันคือทายราคา แต่นักลงทุนต้องรู้ให้ทันว่าการใช้ Sensitivity Analysis วิเคราะห์ Supply สร้างขึ้นมาเพื่อหาเป้าหมายจากเหตุการณ์เฉพาะเจาะจง ต่างจากการวิเคราะห์ด้าน Demands ที่มักมองไปที่โครงสร้างและภาพใหญ่

สอง คือเงื่อนไขด้านเวลา

การจะบอกว่าคำพยากรณ์ใดมีความสำคัญมากที่สุด ต้องมีการกำหนดระยะเวลาในการประเมินที่เหมาะสมด้วย เช่นในกรณีนี้ ถ้ามองระยะสั้น 3-6 เดือน จะเห็นได้ชัดว่าความเสี่ยงขาขึ้นมีสูงมาก แต่ถ้ามองระยะกลางถึงยาว 1-2 ปี ความเสี่ยงจะย้ายไปที่ขาลงทันที

และสาม ก่อนจะเชื่อคำพยากรณ์ไหน ควรคิดถึงโอกาสของแต่ละเหตุการณ์ไปพร้อมกัน

สำหรับผม ด้วยความผันผวนของราคาน้ำมันปัจจุบันที่ราว 40% ต่อปี 70% ของราคาในช่วงที่เหลือของปี 2022 ควรอยู่ในกรอบ 65-135 ดอลลาร์ต่อบาร์เรล ส่วนโอกาสที่ราคาจะหลุดกรอบล่าง ขึ้นไปถึง 190 หรือ 380 ดอลลาร์ต่อบาร์เรล คือส่วนที่เหลือ ซึ่งไม่ควรเกิน 15% 5% และ 1% ตามลำดับ

ถึงตรงนี้ผมเชื่อว่าเราคงสามารถนำคำพยากรณ์ทั้งหมดไปปรับใช้ได้อย่างเหมาะสม และในไม่ช้าเราจะรู้พร้อมกันว่าคำพยากรณ์ไหนใกล้เคียงความจริงที่สุด

อย่างไรก็ดี ไม่ว่าใครจะพยากรณ์ถูกหรือผิด ต้องไม่ลืมว่าเป้าหมายของการพยากรณ์ไม่ใช่แค่ความถูกต้อง แต่คำพยากรณ์เหล่านี้มีเพื่อให้เราได้คิดให้ครบ สามารถริหารความเสี่ยง และหาโอกาสลงทุนได้อย่างถูกต้องนะครับ

ปริมาณการบริโภคน้ำมันโลกและราคาน้ำมันภายใต้ความเสี่ยงเศรษฐกิจถดถอย

ที่มา: IEA, EIA, GIE, Bloomberg และ UOBAM Thailand

ดร.จิติพล พฤกษาเมธานันท์