ต้นเดือนที่ผ่านมา JPY Carry Trade กลายเป็นเรื่องใหญ่ที่นักลงทุนทั้งในและนอกตลาดการเงินให้ความสนใจอย่างมาก

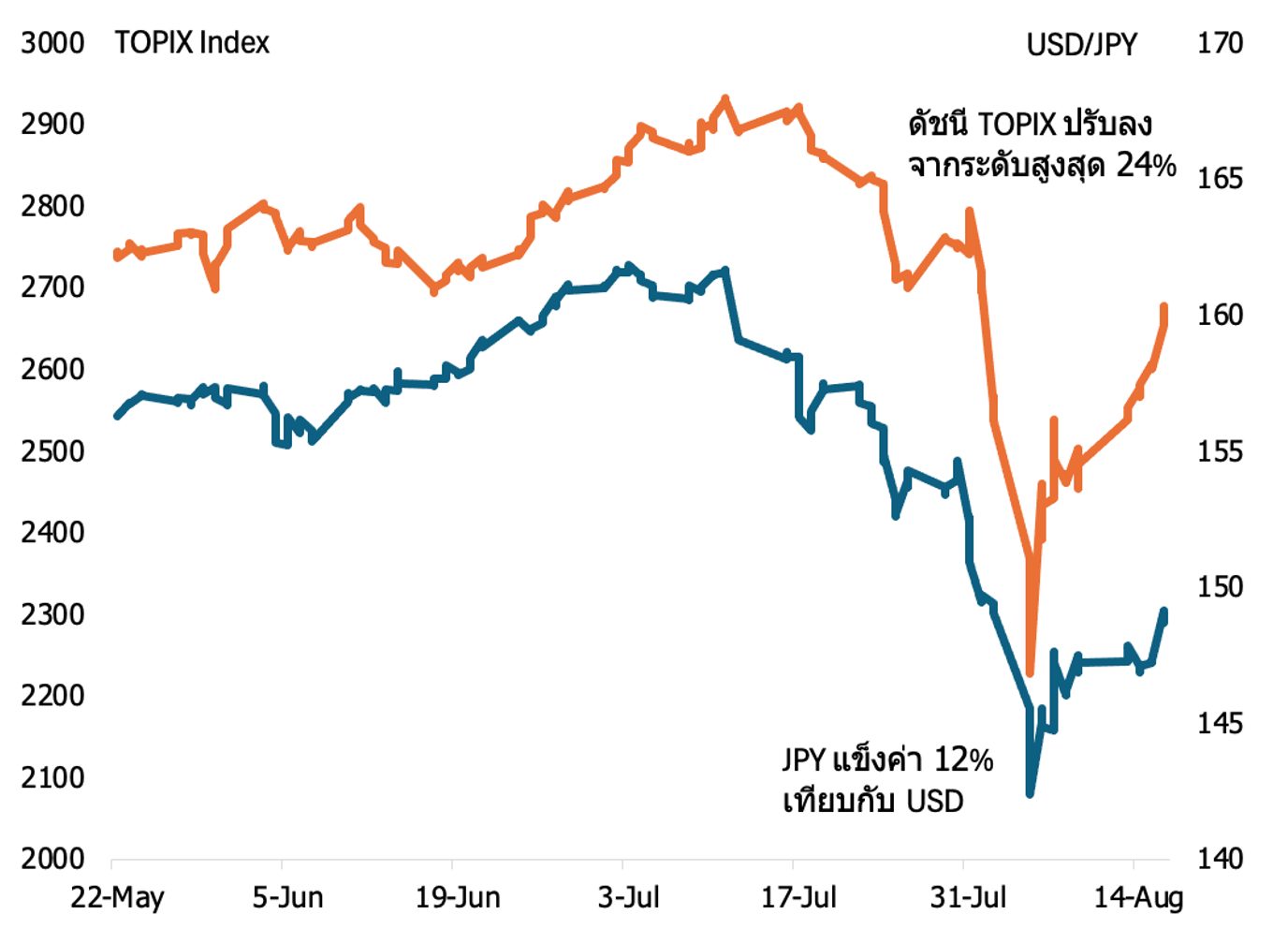

เพราะเมื่อวันที่ 2 ส.ค.เงิน JPY แข็งค่าเร็วผิดปรกติ จากระดับ 150 JPY/USD ลงไปแตะจุดต่ำสุดที่ 142 JPY/USD ในวันทำการถัดมา กดดันตลาดหุ้นญี่ปุ่นร่วงลงลึกกว่า 20% หรือเข้าสู่ Bear Market ภายในสองวัน แรงและเร็วที่สุดในรอบ 37ปี

แม้ล่าสุดตลาดจะฟื้นตัวขึ้นมาได้บ้างแล้ว และค่าเงิน JPY กลับขึ้นมาเคลื่อนไหวในแดนอ่อนค่า แต่ผมเชื่อว่าความผันผวนที่เกิดจาก JPY Carry Trade เป็นแค่จุดเริ่มต้น นักลงทุนทุกคนควรทำความเข้าใจปัญหา ทางออก และเตรียมพร้อมรับการเปลี่ยนแปลงมรากำลังจะเกิดขึ้นต่อจากนี้

คำถามเบื้องต้นที่ควรหาคำตอบคือ “ทำไมต้อง Carry Trade และทำไมต้องเป็นญี่ปุ่น”

ผมมองว่าช่วงสอง-สามปีที่ผ่านมามีสองปัจจัยหลักที่ทำให้นักลงทุน (โดยเฉพาะญี่ปุ่น) ลงทุนมากผิดปรกติ

เรื่องแรก การลงทุนในสินทรัพย์ปลอดภัยและสินทรัพย์เสี่ยงทั่วโลกทำผลตอบแทนดีมากหลังวิกฤติ โดยเฉพาะอย่างยิ่งหุ้นสหรัฐฯ และหุ้นญี่ปุ่น

Carry Trade เกิดจากดอกเบี้ยต่ำ ไปลงทุนผลตอบแทนสูง

ย้อนกลับไปตั้งแต่วิกฤติโควิด ธนาคารกลางทั่วโลกใช้นโยบายดอกเบี้ย 0% เพื่อพยุงเศรษฐกิจ สินทรัพย์ลงทุนได้รับแรงหนุน ราคาฟื้นตัวอย่างรวดเร็ว พร้อมกับการทำ Carry Trade ที่เพิ่มขึ้น

ในประเทศฝั่งตะวันตก ธุรกรรม Carry หมดไป เมื่อธนาคารกลางอย่าง Fed และ ECB ขึ้นดอกเบี้ยรับมือกับปัญหาเงินเฟ้อ แต่ฝั่งญี่ปุ่น เงินเฟ้อกลับสูงขึ้นช้า BOJ จึงเลือกคงนโยบายการเงินผ่อนคลายต่อ

เกิดเป็นความต่างของดอกเบี้ย ส่งผลให้เงิน JPY อ่อนค่าต่อเนื่อง นักลงทุนญี่ปุ่นไม่ลดสถานะ Carry Trade แม้จะขาดทุนจากบอนด์ต่างประเทศ แต่ก็มีกำไรจากอัตราแลกเปลี่ยนและตลาดหุ้นต่างประเทศมาช่วย ตัวอย่างที่เห็นได้ชัดคือ PGIF หรือกองทุนบำนาญญี่ปุ่นที่ทำผลตอบแทนในช่วง 2 ปีที่ผ่านมาสูงกว่า 2 ทศวรรษก่อนหน้ารวมกัน

ต่อมา เงินเฟ้อปรับตัวขึ้นในที่สุด แต่ดอกเบี้ยกลับปรับตัวขึ้นช้า ทำให้ Real Interest Rate ติดลบ นักลงทุนญี่ปุ่นไม่ฝากเงิน แต่เลือกเก็งกำไรสินทรัพย์ในประเทศ

ระลอกที่สอง นักลงทุนญี่ปุ่นที่ไม่ได้ลงทุนต่างประเทศเพราะ JPY อ่อนยิ่งต้องหาทางเก็งกำไรสินทรัพย์ในประเทศ สิ่งที่ BOJ ไม่ทันระวังคือเงินเฟ้อสูง ทำให้ราคาสินทรัพย์ปรับตัวขึ้น เร่งธุรกรรม Carry Trade ในประเทศไปพร้อมกัน

ทั้งสองเรื่องนี้ทำให้ JPY Carry ก่อตัวขึ้นจนกลายเป็นต้นกำเนิดของความผันผวนขนาดมหึมา

คำถามต่อมาคือ “ทำไมต้องมีปัญหาตอนนี้”

ไล่เหตุผลย้อนกลับ การเปลี่ยนแปลงเกิดขึ้นในหลายจุด

อย่างแรก BOJ ที่เริ่มขึ้นอัตราดอกเบี้ยล่าสุดขึ้นมาที่ระดับ 0.25%

แม้ในทางทฤษฎี การขึ้นดอกเบี้ยเพียงเล็กน้อย ไม่ควรมีผลกับการลงทุน แต่ครั้งนี้เกิดขึ้นในช่วงที่ตลาดมีการทำ JPY Carry Trade ในปริมาณสูง ตามติดมาด้วยการรายงานตัวเลขเศรษฐกิจสหรัฐฯ ที่ชะลอตัวเร็วผิดปรกติ ทำให้เกิดแรงขายหุ้นโลกพร้อมกัน

เมื่อนักลงทุนญี่ปุ่นขายหุ้นสหรัฐฯ และแลกเงินกลับ แรงกดดันก็มาตกที่เงิน JPY เมื่อ JPY แข็งค่าก็กดดันหุ้นในประเทศจนนักลงทุนฝั่งญี่ปุ่นก็ต้องขายตามไปด้วย วนไปจนตลาดปรับตัวลงอย่างหนักอย่างที่เห็น

สอง เงินเฟ้อที่เข้าสู่สมดุลใหม่ และ Carry Trade ที่มากเกินไป ทำให้ BOJ จำเป็นต้องปรับดอกเบี้ยนโยบายขึ้น

แม้ล่าสุด BOJ จะส่งสัญญาณว่าจะไม่มีการขึ้นดอกเบี้ยในช่วงที่ตลาดมีความผันผวนสูง แต่ในระยะยาว เห็นได้ชัดว่าการปล่อยดอกเบี้ยให้ต่ำในช่วงที่มีเงินเฟ้อเร่งการเก็งกำไร ไม่ต่างกับการเติมเชื้อไฟกลับให้กับ Carry Trade ที่มีปริมาณมากอยู่แล้วในปัจจุบัน

เมื่อตอนนี้ถึงจุดที่เงินเฟ้อทรงตัว และการเก็งกำไรสูงจนเป็นปัญหาแล้ว ก็ถึงเวลาที่ควรหาทางออกจากนโนบายดอกเบี้ยต่ำผิดปรกติให้ได้

คำถามสุดท้าย “การ Unwind JPY Carry Trade เหลืออีกเท่าไหร่ จะเป็นอย่างไรต่อ และควรมองเป็นโอกาสหรือความเสี่ยง”

Fed สาขา St. Louise และ IMF เคยประเมินว่าธุรกรรม JPY Carry Trade อาจมีขนาดสูงถึง 20 ลล.ดอลลาร์ หรือ 500% ของ GDP ญี่ปุ่น แบ่งออกเป็นพันธบัตรรัฐบาลราว 12 ลล.ดอลลาร์ และสินทรัพย์ที่ญี่ปุ่นลงทุนราว 8 ลล.ดอลลาร์

ฝั่งพันธบัตรรัฐบาล การลดสถานะหลักทำได้โดยการขึ้นดอกเบี้ย ฝั่งที่ได้ประโยชน์คือธนาคารญี่ปุ่นที่มีทุนสำรองและปล่อยกู้ได้ ส่วนความเสี่ยง คือเศรษฐกิจญี่ปุ่นที่อาจชะลอตัวลงจากภาระดอกเบี้ยจ่ายของรัฐและการออมที่สูงขึ้นของครัวเรือน

ส่วนในฝั่งสินทรัพย์ ต้องจับตาไปที่สถาบันการเงินหลักของญี่ปุ่นทั้งกองทุนสำรองเลี้ยงชีพและบริษัทประกันว่าจะลดการลงทุนต่างประเทศลงแค่ไหน

ประเมินจากการถือครองในปัจจุบัน คาดว่าสถาบันการเงินญี่ปุ่นลงทุนสินทรัพย์เสี่ยงในต่างประเทศ 30% ของสินทรัพย์ หรือราว 2 ลล.ดอลลาร์

ระยะสั้น ควรเห็นการป้องกันความเสี่ยงด้านอัตราแลกเปลี่ยนที่เพิ่มขึ้นส่งผลให้ยีลด์ญี่ปุ่นปรับตัวขึ้น หลังจากนั้น ผมคาดว่าจะเห็นสัดส่วนการลงทุนต่างประเทศที่ทยอยลดลง กดดันหุ้นโลก หนุนให้ JPY แข็งค่า

ทั้งหมดชี้ว่าการลดสถานะ JPY Carry Trade ไม่ใช่จุดจบแต่เป็นแค่จุดเริ่มต้นครับ

ดัชนี Tokyo Stock Exchange (TOPIX) และเงิน JPY/USD

ที่มา: Bloomberg และ Finansia Syrus Securities

ดร.จิติพล พฤกษาเมธานันท์