ในโลกของการลงทุน สิ่งที่จะทำให้เราพบกับความสำเร็จ ไม่ใช่แค่การปรับตัวไปมาตามความเสี่ยงระยะสั้น แต่นักลงทุนต้องรู้จักเลือกสินทรัพย์ทางการเงินที่สามารถทำกำไรในระยะยาวได้ด้วย

แน่นอนว่าก่อนที่จะเลือกได้นั้น เราต้องเดา (แบบมีหลักการ) ได้บ้างว่าควร “คาดหวัง” กับแต่ละสินทรัพย์เท่าไหร่ หรือในภาษาการเงินจะรู้จักกันว่าการประเมิน Expected Returns ของแต่ละสินทรัพย์

แต่ด้วยผลจากวิกฤติโควิด-19 ครั้งนี้ หลายท่านคงรู้สึกแล้วว่าพื้นฐานของทุกสินทรัพย์เปลี่ยนไปโดยสิ้นเชิง ดังนั้นคำถามว่า Expected Returns ของแต่ละสินทรัพย์ควรเปลี่ยนเป็นเท่าไหร่ จึงเป็นหนึ่งในสิ่งที่ “ต้องรู้” สำหรับใครก็ตามที่ต้องการมีอิสระทางการเงินในระยะยาว

แน่นอน ไม่ใช่เรากลุ่มเดียวที่อยากรู้ ล่าสุดบลจ. J.P.Morgan Asset Management (JPMAM) ที่ทำการประเมิน Expected Return ทุกปีผ่านรายงานที่ชื่อว่า Long-Term Capital Market Assumptions ก็สนใจประเด็นนี้และปรับความคาดหวังของทุกสินทรัพย์ใหม่เช่นกัน โดยมีเรื่องที่น่าสนใจให้เราคิดตามหลายอย่าง

ไล่เรียงจากสิ่งที่ต้องระวังมากที่สุด ทีม JPMAM มองว่า เราคงหวังกับพันธบัตรรัฐบาลได้น้อยลงไปอีกหลังจากวิกฤติ

โดย Expected Returns ของพันธบัตรรัฐบาลระยะยาวสหรัฐ ถูกปรับลดผลตอบแทนลงมากที่สุดเหลือเพียง 0.3% จาก 1.6% บนการประเมินครั้งก่อน ขณะที่พันธบัตรรัฐบาลทั่วโลกก็คาดว่าจะให้ผลตอบแทนเฉลี่ยเพียง 2.4% ในอนาคต

ประเด็นหลัก มาจากผลของการใช้นโยบายการเงินที่มหาศาลเพื่อต้านวิกฤติ ทำให้แทบไม่เหลือผลตอบแทนให้นักลงทุนที่ต้องการเฉพาะความปลอดภัยอีกต่อไป แล้วนักลงทุนกลุ่มนี้ควรเปลี่ยนไปหวังกับสินทรัพย์ไหนต่อ

ใกล้ที่สุด JPMAM มองว่าอาจเป็นตราสารหนี้ ที่กลับมาน่าสนใจ

แม้จะปฏิเสธไม่ได้ว่าความเสี่ยงสูงขึ้น แต่ด้วยการปรับฐานล่าสุด ผลตอบแทนคาดหวังของบอนด์เอกชนทั่วโลกก็สูงขึ้นด้วย

กลุ่มที่ถูกปรับ Expected Returns ขึ้นมากที่สุด คือบริษัทสหรัฐที่ให้ยีลด์สูง (US High Yield Bonds) ที่จะหวังได้ถึง 6.9% โดยเฉลี่ยจากระดับก่อนวิกฤติที่ 5.2% ขณะที่กลุ่ม Investment Grade ก็มีผลตอบแทนคาดหวังเพิ่มขึ้นเป็น 3.8%

หมายความว่า วิกฤติรอบนี้ทำให้ความชันระหว่าง Risk/Reward สูงขึ้น สะท้อนภาพว่าเราน่าจะเข้าสู่วัฏจักรเศรษฐกิจรอบใหม่ทันทีหลังจากวิกฤติ

ส่วนสุดท้าย JPMAM มองว่าเรายังสามารถหวังกับตราสารทุนได้ และอย่าประเมินการฟื้นตัวของเศรษฐกิจรอบนี้ต่ำเกินไป

เพราะด้วยนโยบายทางการคลังที่เข้ามาอุดช่องว่างของการบริโภค ผสมกับภาคธุรกิจที่ต้องใช้เทคโนโลยีมากขึ้น ทั้งจากความจำเป็นหรือความต้องการเพิ่มประสิทธิภาพ โดยรวม จะส่งผลบวกกับความสามารถในการทำกำไรระยะยาวมากขึ้น หมายความว่าเศรษฐกิจถดถอยรอบนี้ ไม่ได้ทำให้ Expected Returns ลดลงอย่างที่หลายคนกังวล

โดยถ้ามองจากระดับของตลาดการเงินในปัจจุบัน หุ้นยุโรปจะมีผลตอบแทนคาดหวังเพิ่มขึ้นมาถึง 8.2% มากที่สุดในกลุ่มประเทศพัฒนาแล้ว และสูงกว่าอเมริกาที่มีผลตอบแทนคาดหวังอยู่ที่ราว 7.2%

ขณะเดียวกัน ตลาดเกิดใหม่ (Emerging Market) ที่กำลังย่ำแย่อยู่ตอนนี้ กลับยังคงครองแชมป์ตลาดที่คาดหวังได้สูงสุดถึง 10.5% เพราะแม้จะไม่มีแรงหนุนจากเทคโนโลยีสูงเท่าฝั่งตลาดพัฒนาแล้ว แต่ในที่สุดก็จะมีวัฏจักรเศรษฐกิจที่ฟื้นตัวกลับมาสนับสนุนการเติบโตของกำไรมาช่วย

โดยสรุป ตลาดการเงินหลังจากวิกฤติเศรษฐกิจ แม้จะไม่มีที่ยืนให้คนที่ไม่กล้ารับความเสี่ยง แต่ก็หวังผลได้มากกว่าช่วงก่อนวิกฤติ

คำแนะนำเชิงกลยุทธ์การลงทุนของผมคือ “มองให้ไกล วิเคราะห์ให้เป็น และไม่ยึดติดอยู่แต่กับการลงทุนที่ใดที่หนึ่ง”

เพราะหลังจากนี้ ความเสี่ยงจริง ๆ ดูจะไม่ใช่ “ผลตอบแทนที่ต่ำเกินไป” เหมือนช่วงก่อนวิกฤติ แต่เป็น “สินทรัพย์ปลอดภัยที่อาจสร้างความผิดหวังในระยะยาว”

แม้หลายคนบอกว่ายังอยากอยู่ในสินทรัพย์ปลอดภัยอยู่เพราะไม่กล้า ไม่มีความรู้ และตลาดก็ผันผวน แต่ถ้ามองจาก Expected Returns ปัจจุบัน ทางแก้ที่ถูกต้อง ควรเป็นการเริ่มเปิดใจศึกษาและยอมรับความเสี่ยงเครดิต (Credit Risk) หรือความเสี่ยงตลาด (Market Risk) ไม่ใช่ทิ้งเงินไว้แต่ในสินทรัพย์สภาพคล่อง

ส่วนผู้ที่ลงทุนอยู่แล้ว บางคนอาจรู้สึกว่าวิกฤติครั้งนี้ ต้องมีเฉพาะการลงทุนที่ต้านวิกฤติได้ แต่ผมกลับเห็นต่าง ว่านโยบายเพื่อรับมือกับปัญหาเศรษฐกิจในปัจจุบัน กำลังทำให้บริษัทใหญ่ยิ่งใหญ่ขึ้น และคนรวยยิ่งรวยมากขึ้น ในที่สุดต้องนำไปสู่ด้วยปัญหาการเมือง และการเปลี่ยนแปลงของกฎเกณฑ์ทางสังคมอย่างหลีกเลี่ยงไม่ได้ เช่นเดียวกับนโยบายการเงินและการคลังที่มหาศาลในบางประเทศ ก็จะทำให้ภาครัฐมีขนาดที่ใหญ่เกินไป และความเสี่ยงภาษีที่สูงขึ้นจะตามมาในอนาคต

ในระยะยาว จึงควรกระจายเพื่อลดความเสี่ยงการกระจุกตัวของการลงทุนในกระเทศใหญ่เหล่านี้ ซึ่งคือการ “แบ่งความหวัง” ไปให้ที่ที่อาจไม่ดีตอนนี้ แต่ให้ผลตอบแทนคาดหวังที่ดีในอนาคตกว่าไปพร้อมกันบ้าง

ด้วยความหวังดีครับ

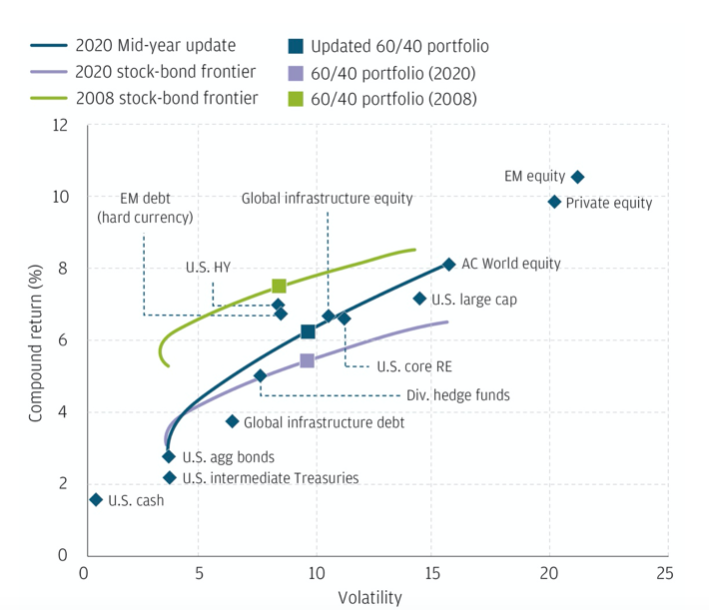

ผลตอบแทนคาดหวังกับความเสี่ยงเทียบปี 2008 และ 2020 ก่อนและหลังวิกฤติโควิด-19

ที่มา: LTCMAs, J.P. Morgan Asset Management as of April 2020; และ SCB Securities

ดร.จิติพล พฤกษาเมธานันท์