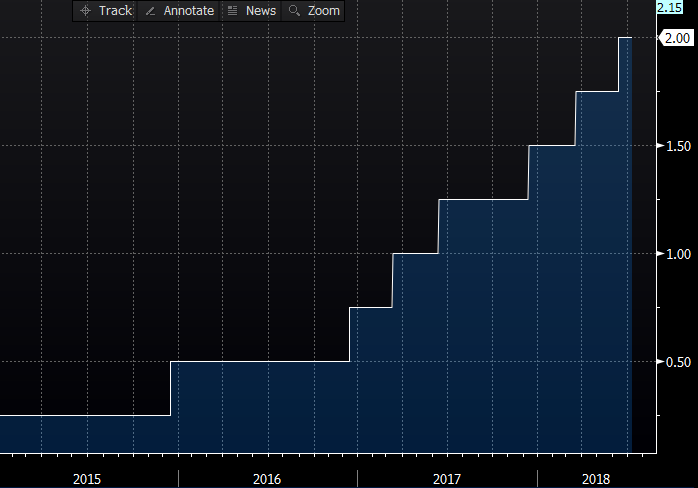

การที่สหรัฐขึ้นดอกเบี้ยนโยบายมาจนถึงระดับ 2.0% ในปีนี้และมีแนวโน้มจะขึ้นดอกเบี้ยต่ออย่างน้อยไปถึง 3.0% ในปีหน้า นอกจากจะทำให้ตลาดทุนออกอาการปิดรับความเสี่ยง (Risk-off) บ่อยครั้งขึ้นแล้ว ยังส่งผลให้ธนาคารกลางทั่วโลก ต้องรีบทบทวนเป้าหมายนโยบายการเงินของตัวเองอีกครั้ง

ดอกเบี้ยนโยบายธนาคารกลางสหรัฐขึ้นจาก 0.25% มาที่ 2.00% ในปัจจุบัน

ที่มา : US Federal Reserves and Bloomberg

เนื่องจากนโยบายการเงินมีความหลากหลาย ซับซ้อน และมีผลต่อตลาดการเงินสูง การเปลี่ยนแปลงของนโยบายอาจนำไปสู่ทั้งโอกาสและความเสี่ยงของ การลงทุน พวกเราจึงควรเรียนรู้และทำความเข้าใจไว้ก่อน ว่าธนาคารกลางทั้งหลาย ในเอเชียจะเคลื่อนไหวอย่างไรบ้าง มีที่ไหนที่ยังวางใจได้ และที่ไหนที่เริ่มน่ากังวล

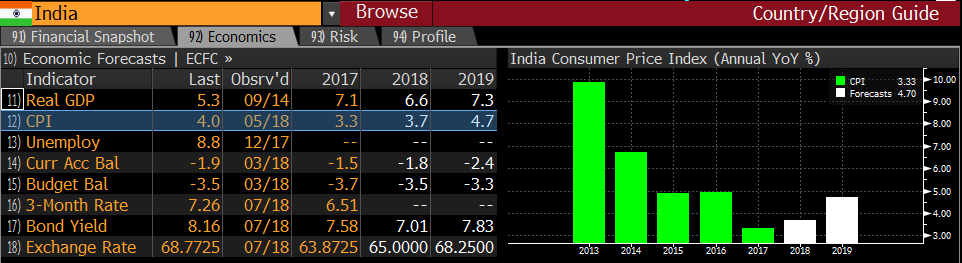

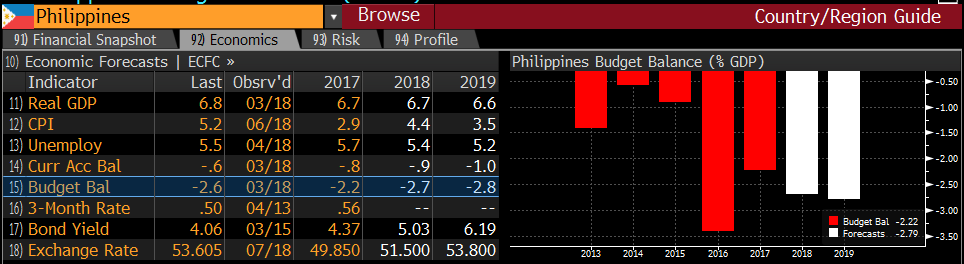

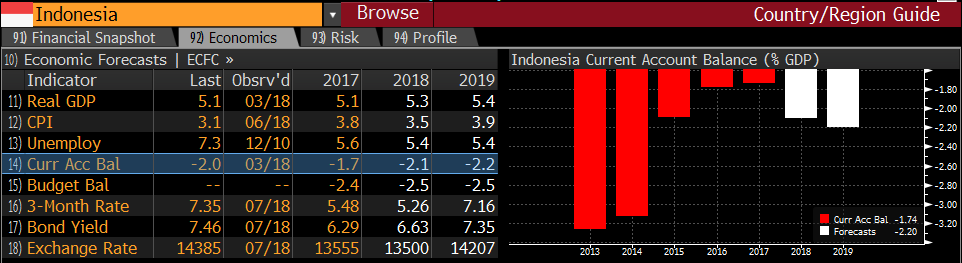

กลุ่มแรก อินเดีย อินโดนีเซีย และ ฟิลิปปินส์

ประเทศเหล่านี้ มีความจำเป็นที่จะต้องใช้นโยบายการเงินแบบเข้มงวดมากขึ้น

อินเดียกำลังประสบปัญหาเงินเฟ้อปรับตัวสูงขึ้นเร็ว

อินโดนีเซีย และ ฟิลิปปินส์กำลังขาดดุลบัญชีเดินสะพัดและดุลการคลังต่อเนื่อง

ที่มา : Bloomberg

ในมุมเศรษฐกิจแน่นอนว่าทุกที่มีความต่าง แต่ในฝั่งตลาดการเงินเห็นได้ชัดว่า กลุ่มนี้เป็นสกุลเงิน ที่ดอกเบี้ยระยะสั้นสูง 5-7% และค่าเงินอ่อนค่าในช่วง 12 เดือน ที่ผ่านมาโดยเฉลี่ยราว 6% ปัญหาหลักที่จะต้องเจอคือการลดสถานะ Carry Trade (กู้ถูกมาฝากแพง) เมื่อดอกเบี้ยดอลลาร์ปรับตัวสูงขึ้น ส่งผลให้ความผันผวน ปรับตัวสูงขึ้น และสินทรัพย์เสี่ยงในประเทศมีโอกาสโดนขายมากขึ้น

ดอกเบี้ยเทียบเคียงจากการทำธรุกรรม FX Swap รายประเทศ

ที่มา : Bloomberg

เหตุการณ์ที่ผ่านมาถือว่าเป็นไปตามคาด ล่าสุดธนาคารกลางอินโดนีเซียปรับดอกเบี้ยขึ้น 0.50% ไปที่ระดับ 5.25% เพื่อแก้ปัญหาเงินทุนไหลออกและเงินรูเปียห์ที่อ่อนค่า อินเดียก็ไม่น้อยหน้า จำต้องขึ้นดอกเบี้ยนโยบาย 0.25% ไปที่ระดับ 6.25%

หลังจากเงินรูปีอ่อนค่าเร็วในปีนี้ ขณะที่ฟิลิปปินส์ก็ขยับขึ้นดอกเบี้ยไปแล้วถึง 0.50% เพื่อสกัดเงินเฟ้อที่สูงกว่าเป้าหมาย อนาคตทั้งสามประเทศนี้มีความเสี่ยงที่จะต้องขึ้นดอกเบี้ยต่อไปค่อนข้างแน่นอน และการลงทุนทั้งในตราสารหนี้และตราสารทุนจะผันผวนมากขึ้น

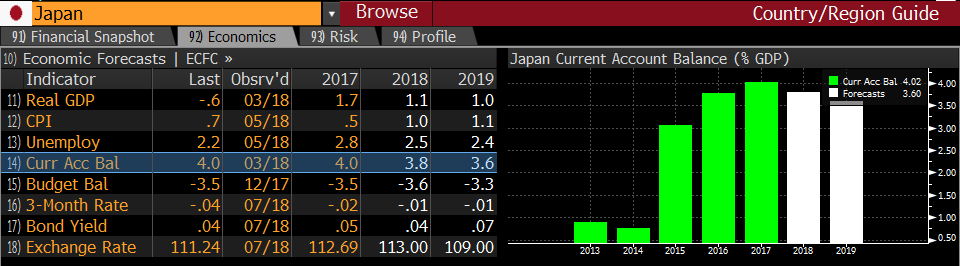

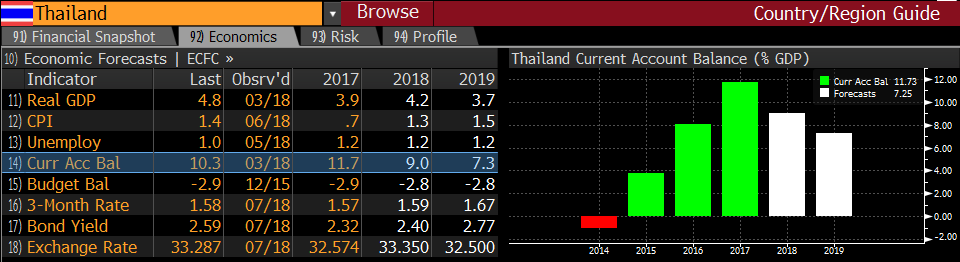

กลุ่มหลังประกอบไปด้วย ญี่ปุ่น จีน เกาหลี มาเลเซีย และไทย

เชื่อว่ายังสามารถใช้นโยบายการเงินแบบผ่อนคลายไปได้อีกซักพัก

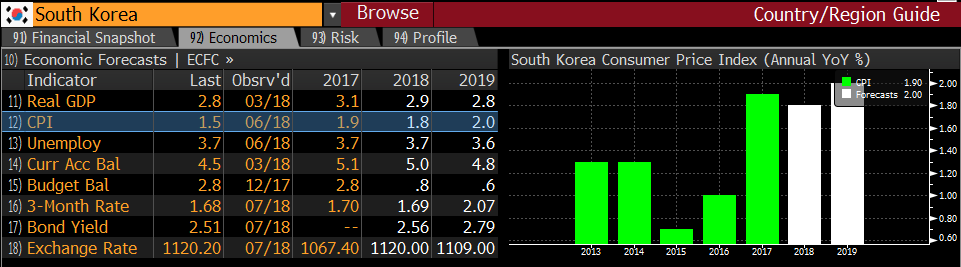

ญี่ปุ่น เกาหลี และไทยเกินดุลบัญชีเดินสะพัดต่อเนื่อง

ที่มา : Bloomberg

จุดเด่นของสกุลเงินกลุ่มนี้คือมีดอกเบี้ยที่ไม่สูงมาตลอด การเก็งกำไร จึงมีไม่มาก ด้วยเศรษฐกิจเอเชียที่ฟื้นตัว ความเสี่ยงของหลายที่ลดลงเฉลี่ยราว 0.20% (วัดด้วย CDS Spread อายุ 5 ปี) มีเพียงมาเลเซียเท่านั้น ที่ความเสี่ยงปรับตัวขึ้นเพราะมีปัญหาการเมือง ขณะที่ในเชิงความเสี่ยง ก็มีเงินบาทและเงินหยวนเท่านั้นที่ความผันผวนปรับตัวขึ้น 1-2% จากปีก่อน (วัดด้วย Implied Volatility 1 เดือน) ผลกระทบคือบอนด์อาจไม่โดนขาย แม้หุ้นยังต้องระวังแต่โดยรวมไม่น่าจะส่งผลกระทบไปจนทำให้ธนาคารกลาง ต้องรีบปรับนโยบายการเงินมาสกัดเงินทุนไหลออก

การเคลื่นไหวของ CDS ชี้ว่ามีเพียงจีนและมาเลเซียที่ความเสี่ยงปรับตัวขึ้นในปีนี้

ที่มา : Bloomberg

ความเคลื่อนไหวของธนาคารกลางกลุ่มนี้มีทุกทิศทาง เด่นที่สุดคือ จีนที่ยังสามารถลดการกันสำรองของธนาคารพาณิชย์ลงได้ 0.50% เพื่อกระตุ้นเศรษฐกิจ ญี่ปุ่นและไทยแม้จะไม่สามารถลดดอกเบี้ยได้แต่ก็ไม่จำเป็นต้องรีบขึ้นดอกเบี้ย มีแต่เกาหลีและมาเลเซียเท่านั้นที่ขึ้นดอกเบี้ยไปแล้ว 0.25% ช่วงปลายถึงต้นปีที่ผ่านมา

ที่เราต้องเตรียมพร้อมในช่วงเหลือของปีนี้ ก็คือทิศทางดอกเบี้ยของสหรัฐ ที่เป็นขาขึ้นและความเสี่ยงของตลาดการเงินโดยรวมที่สูง จุดตัดสินว่าธนาคารกลางในเอเชียจะทนรับแรงกดดันของดอกเบี้ย และความผันผวนขาขึ้นนี้ได้หรือไม่ จะมาจากทั้งเรื่องเศรษฐกิจ ความเสี่ยง ในประเทศ และความอ่อนไหวของตลาดการเงิน

และปีนี้ ดอกเบี้ยจะจำเป็นมากสำหรับประเทศที่ไม่สามารถเร่งการเติบโต ของเศรษฐกิจได้อย่างมาเลเซีย เงินเฟ้อมีแนวโน้มปรับตัวสูงขึ้นอย่างฟิลิปปินส์ หรือตลาดการเงินผันผวนมากขึ้นมากอย่างจีน และก็ต้องเตรียมใจ ไว้ด้วยว่าถ้าประเทศไหนเจอปัญหาพร้อมกันทั้งสามอย่าง ก็อาจจะต้อง เตรียมรับมือกับค่าเงินที่อ่อน และดอกเบี้ยที่สูงในไม่ช้า

ในฝั่งนโยบายการเงินไทย แม้เราจะเห็นคณะกรรมการบางท่านเริ่มสนับสนุนการขึ้นดอกเบี้ย แต่บอนด์ยิลด์ระยะยาวที่แทบจะไม่ปรับตัวขึ้น ชี้ให้เห็นถึงตลาดที่ไม่ได้เชื่อว่าต้นทุนทางการเงินของไทยต้องสูงขึ้นตามสหรัฐ สถานะการลงทุนทั่วโลกก็ยังพลิกไปมาทุกวัน ขณะที่การขยายตัวของเศรษฐกิจก็ไม่ได้ดีขนาดที่จะส่งผลให้ตลาดทุนคึกคักจนนักลงทุนต้อง รีบวิ่งเข้าใส่ อาจตีความได้ว่า ตลาดเห็นแต่ภาพเงินเฟ้อต่ำ และยังไม่เชื่อว่า เศรษฐกิจไทยจะขยายตัวได้ดีถ้าทั่วโลกยังปั่นป่วน

ในภาวะแบบนี้ เราน่าจะทน “คงดอกเบี้ย” ไปได้ การ “เก็บดอกเบี้ยไว้ขึ้น” เพื่อปรามความเสี่ยง อาจเป็นกลยุทธ์ที่เหมาะสมที่สุด

ที่มา : กรุงเทพธุรกิจ ฉบับวันที่ 11 กรกฎาคม พ.ศ. 2561

หมายเหตุ: บทความนี้เป็นความเห็นส่วนตัวของผู้เขียน ไม่มีความเกี่ยวข้องกับองค์กรที่สังกัด