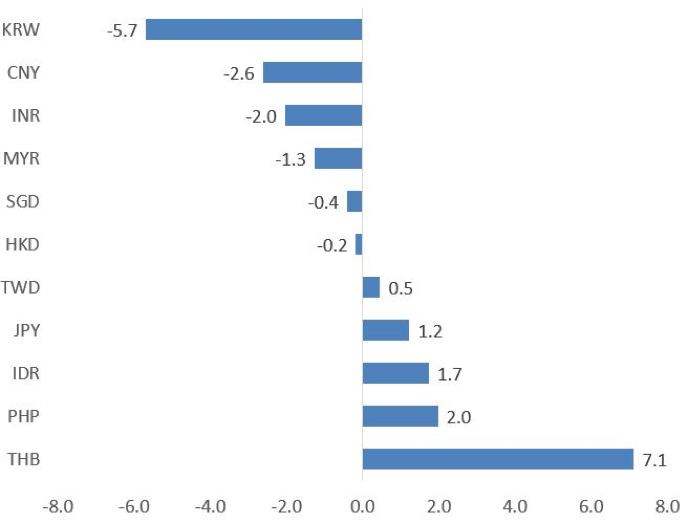

การเคลื่อนไหวของเงินบาท กลายเป็นประเด็นที่สังคมและนักลงทุนกลับมาให้ความสนใจอย่างมาก ยิ่งช่วงสัปดาห์ที่ผ่านมา อัตราแลกเปลี่ยนปรับตัวลงแตะระดับแข็งค่าที่สุดตั้งแต่กลางปี 2013 ขณะเดียวกันก็เป็นสกุลเงินที่แข็งที่สุดในเอเชียปีนี้

ร้อนถึง ธปท. ต้องออกมาส่งสัญญาณว่าเตรียมออก “นโยบายเพิ่มเติมเพื่อดูแลค่าเงิน” น่าสนใจว่าอะไรคือสิ่งที่เราควรคาดหวัง ทำไมเราจะต้องปรับนโยบายการเงินไปมาทุกครั้งที่ค่าเงินแข็ง

อัตราแลกเปลี่ยน USD/THB ใน 20 ปีที่ผ่านมา

ที่มา: Bloomberg และ Krungthai Global Markets

อย่างแรกที่ต้องรู้ คือเราไม่มีนโยบายการเงินที่เกี่ยวกับอัตราแลกเปลี่ยนโดยเฉพาะ แต่มักใช้ดอกเบี้ยและการควบคุมเงินทุนเคลื่อนย้ายเพื่อปรับสมดุล

หลักการคือให้ค่าเงินเปลี่ยนแปลงได้ตามตลาด ธนาคารกลางจะใช้การปรับดอกเบี้ยซึ่งอิงกับภาพเศรษฐกิจและเงินเฟ้อปรับผลตอบแทนของเงิน เว้นแต่เมื่อไหร่ที่ ธปท. เห็นว่ามีการเคลื่อนไหวของค่าเงินที่ผิดปรกติจนอาจส่งผลกระทบกับเศรษฐกิจ ก็จะมีการแทรกแซงและปรับเปลี่ยนกฏเกณฑ์ที่เกี่ยวกับอัตราแลกเปลี่ยน เป็นเหตุผลว่าทำไมธนาคารกลางจึงมีบทบาทมากเมื่อเงินบาทแข็งหรืออ่อนเกินไป

ข้อดีของการบริหารแบบนี้ คือมีต้นทุนไม่สูงและแก้ความผิดปรกติระยะสั้นได้เร็ว แต่ข้อเสีย คือไม่มีความชัดเจนเชิงนโยบาย เป็นความเสี่ยงของการค้าและการลงทุนระยะยาว

ดอกเบี้ยใช้จริงก็จะตัดสินใจลำบาก เพราะเกี่ยวข้องกับกิจกรรมทางเศรษฐกิจหลายอย่างไม่ใช่แค่อัตราแลกเปลี่ยน

ขณะเดียวกัน ก็ไม่สามารถแก้ปัญหาเชิงโครงสร้างของค่าเงิน เช่นการใช้สกุลเงินใดสกุลเงินหนึ่งมากเกินไป หรือการเกินดุลหรือขาดดุลนานเกินไปได้

เมื่อเป็นแบบนี้ ก็จะมีคำถามขึ้นมาทันทีว่า “เราควรมีนโยบายที่เกี่ยวกับค่าเงินจริงจังบ้างไหม” หรือประเทศอื่นมีนโยบายอัตราแลกเปลี่ยนหรือไม่ ซึ่งคำตอบมีหลายแบบ

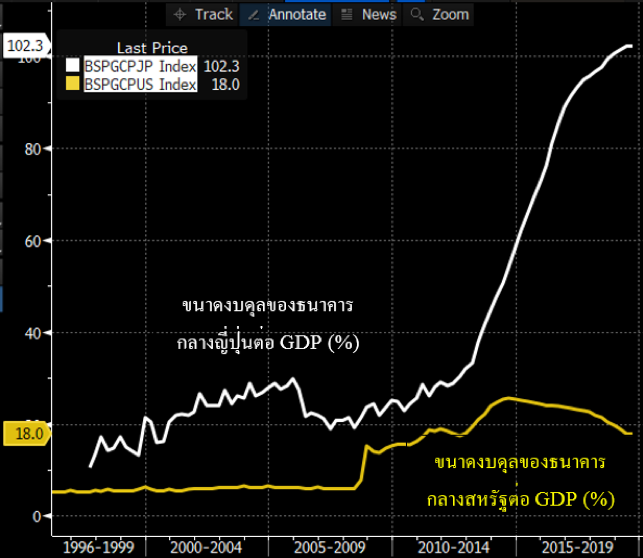

บางที่ก็ไม่มีนโยบายตรง เช่นญี่ปุ่นที่ใช้นโยบายการเงินผสมการคลังเข้ามาเสริม

ธนาคารกลางญี่ปุ่นต่างจากเราตรงที่มีการตั้งเป้าว่าจะแก้ไขปัญหาวัฏจักรเศรษฐกิจทั้งระยะสั้น เช่นค่าเงินแข็ง และระยะยาวเช่นปัญหาเงินฝืด ด้วยการสร้างนโยบายการเงินควบคู่ไปกับนโยบายการคลัง

หลักการคือให้ธนาคารกลางเพิ่มเงินในระบบ ซื้อสินทรัพย์ทางการเงิน และให้ส่วนลดภาษีกับบริษัทที่ให้ความร่วมมือในการแก้ปัญหาเศรษฐกิจ

ข้อดี คือไม่ต้องเปลี่ยนกฏเกณฑ์ไปมาให้วุ่นวาย แต่ใช้การปรับต้นทุน ผลตอบแทน การลงทุน และปริมาณเงิน เพื่อขับเคลื่อนอัตราแลกเปลี่ยนไปพร้อมกัน ข้อเสีย คือเป็นนโยบายที่ต้องอาศัยความร่วมมือจากภาครัฐและเอกชนสูง ควบคุมลำบาก และไม่สามารถบอกได้ตรงๆ ว่าจะได้ผลกับอัตราแลกเปลี่ยนหรือไม่

Central Bank Balance sheet as % to GDP

ที่มา: Bloomberg และ Krungthai Global Markets

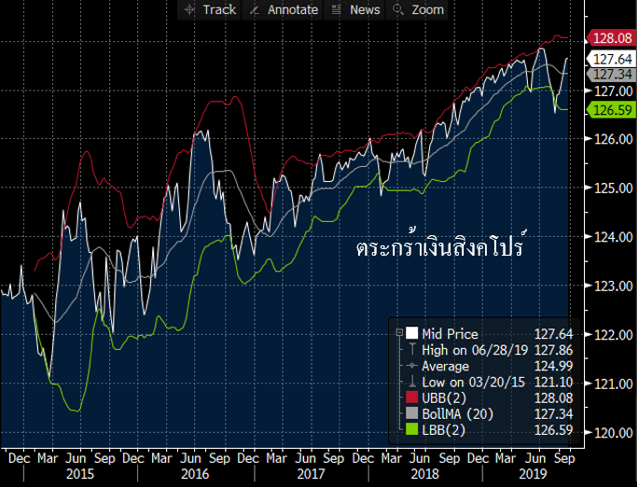

ส่วนธนาคารกลางที่คุมเงินตรงๆ ก็มีเช่นสิงคโปร์กำหนดระดับอัตราแลกเปลี่ยนด้วย NEER

วิธีการคือดูค่าเงินเทียบกับสกุลเงินคู่ค้าอ้างอิงจากสัดส่วนการค้า และคิดเป็นดัชนีค่าเงินที่เรียกว่า Nominal Effective Exchange Rate (NEER) ธนาคารกลางปักธงไปว่าต้องการให้ระดับของ NEER อยู่ไหน (Center Of Band) กำหนดความชัน (Slope) และระดับการเปลี่นแปลง (Band Width) เป็นตัวแปรที่ต้องดูแลควบคู่ไปกับระดับเศรษฐกิจ โดยจะเข้าแทรกแซงค่าเงินผ่านการซื้อขายทุนสำรองระหว่างประเทศเมื่อ NEER หลุดจากกรอบ

ข้อดี คือมีความชัดเจน ฝั่งผู้ประกอบการสามารถเดาทิศทางของค่าเงินและความผันผวนได้ ทำให้วางแผนธุรกิจง่ายขึ้น แต่ข้อเสีย คืออาจถูกมองว่าบิดเบือนค่าเงินไม่เป็นไปตามกลไกตลาด นอกจากนั้น ธนาคารกลางเองก็ต้องรับผิดชอบด้วยว่าจังหวะไหนควรใช้นโยบายค่าเงินอ่อนหรือแข็ง และต้องตื่นตัวตามตลาดในทุกเหตุการณ์ไม่ว่าจะเกี่ยวหรือไม่เกี่ยวกับเศรษฐกิจของประเทศ

BIS Singapore Nominal Effective Exchange Rate

ที่มา: Bloomberg และ Krungthai Global Markets

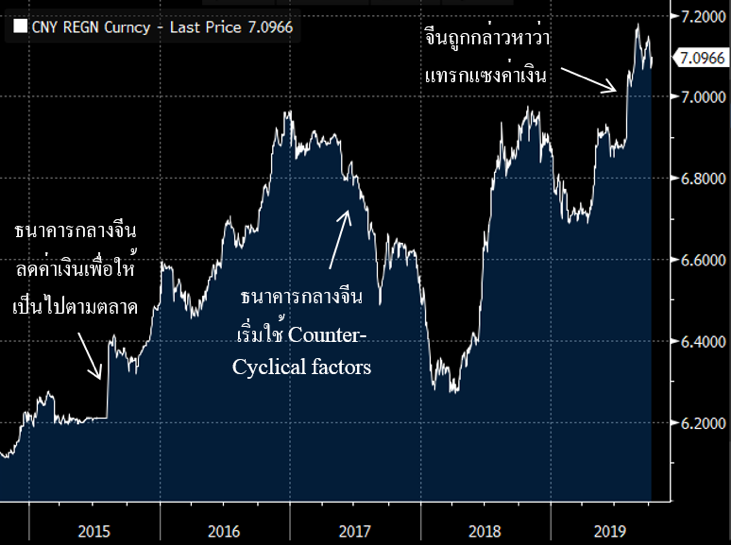

ดูแลหนักไปกว่านั้นก็มี เช่นนโยบาย Counter-Cyclical Adjustment ของธนาคารกลางจีน

วิธีการนี้แตกต่างจากสิงคโปร์ตรงที่ธนาคารกลางจะกำหนดระดับอัตราแลกเปลี่ยน (Fixing) และกรอบความผันผวนระหว่างวันไว้ด้วยทิศทางของสกุลเงินคู่ค้าและความเสี่ยงบนเศรษฐกิจ

ข้อดี อยู่ที่ผู้ประกอบการไม่ต้องห่วงค่าเงินมาก เพราะเมื่อไหร่ก็ตามที่สกุลเงินคู่ค้าแข็งหรืออ่อน อัตราแลกเปลี่ยนก็จะปรับตัวตาม นอกจากนี้ถ้าเกิดความเสี่ยงกับเศรษฐกิจ ธนาคารกลางจีนก็จะปรับค่าเงินตอบโต้เพื่อสกัดปัญหาให้ด้วย

ข้อเสีย คือธนาคารกลางต้องมีทุนสำรองระหว่างประเทศมหาศาล และก็ต้องบริหารอัตราแลกเปลี่ยนให้ดูโปร่งใสมากที่สุด ไม่เช่นนั้นก็อาจถูกนานาประเทศจับตาว่าบิดเบือนค่าเงิน และอาจถูกตอบโต้ด้วยนโนบายอื่นๆ จากประเทศคู่ค้าได้

อัตราแลกเปลี่ยน USD/CNY ใน 5 ปีที่ผ่านมา

ที่มา: Bloomberg และ Krungthai Global Markets

แม้คำถามว่าควรใช้นโยบายแบบไหน คงไม่มีใครตอบแทนคณะกรรมการนโยบายการเงินได้

แต่ผมอยากฝากทั้งผู้ประกอบการ นักลงทุน และผู้กำหนดนโยบาย ให้มองการเปลี่ยนแปลงค่าเงินรอบนี้ให้เหมือน “เหล็กที่กำลังร้อน” เหมาะที่จะตีขึ้นรูปใหม่ เพราะสิ่งที่เห็นได้ชัดคือวิธีการที่เราใช้มาตลอดดูจะไม่มีประสิทธิภาพเสียแล้ว

แถมช่วงเวลาก็เหมาะสม เพราะถ้าเราปรับแผนธุรกิจ หรือเปลี่ยนนโยบายตอนที่เงินบาทแข็งที่สุดขนาดนี้ ก็ไม่น่าจะมีคู่ค้าที่มีเหตุผลรายไหนมากล่าวหาเราว่าบิดเบือนค่าเงินได้ง่ายๆเช่นกัน

แน่นอนว่าการเปลี่ยนแปลงครั้งนี้อาจไม่ได้ตัดสินใจได้ง่ายๆ เพราะข้อดีข้อเสียแตกต่างกัน ระดับความรับผิดชอบก็ต่างกัน

แต่การแข็งค่าของเงินบาทรอบนี้ ก็ทำให้เราต้องระลึกไว้เสมอว่าการไม่ทำอะไรหรือทำช้าก็มีต้นทุนอย่างที่เห็น

สุดท้าย การเปลี่ยนแปลงตัวเองก่อน อาจดีกว่านั่งรอให้คนอื่นมาบังคับให้เราต้องคิดจะเปลี่ยนแบบนี้ก็ได้

การเปลี่ยนแปลงของสกุลเงินเอเชียเทียบกับดอลลาร์ในช่วงปี 2019

ที่มา : Bloomberg และ Krungthai Global Markets

ดร.จิติพล พฤกษาเมธานันท์

.jpg)