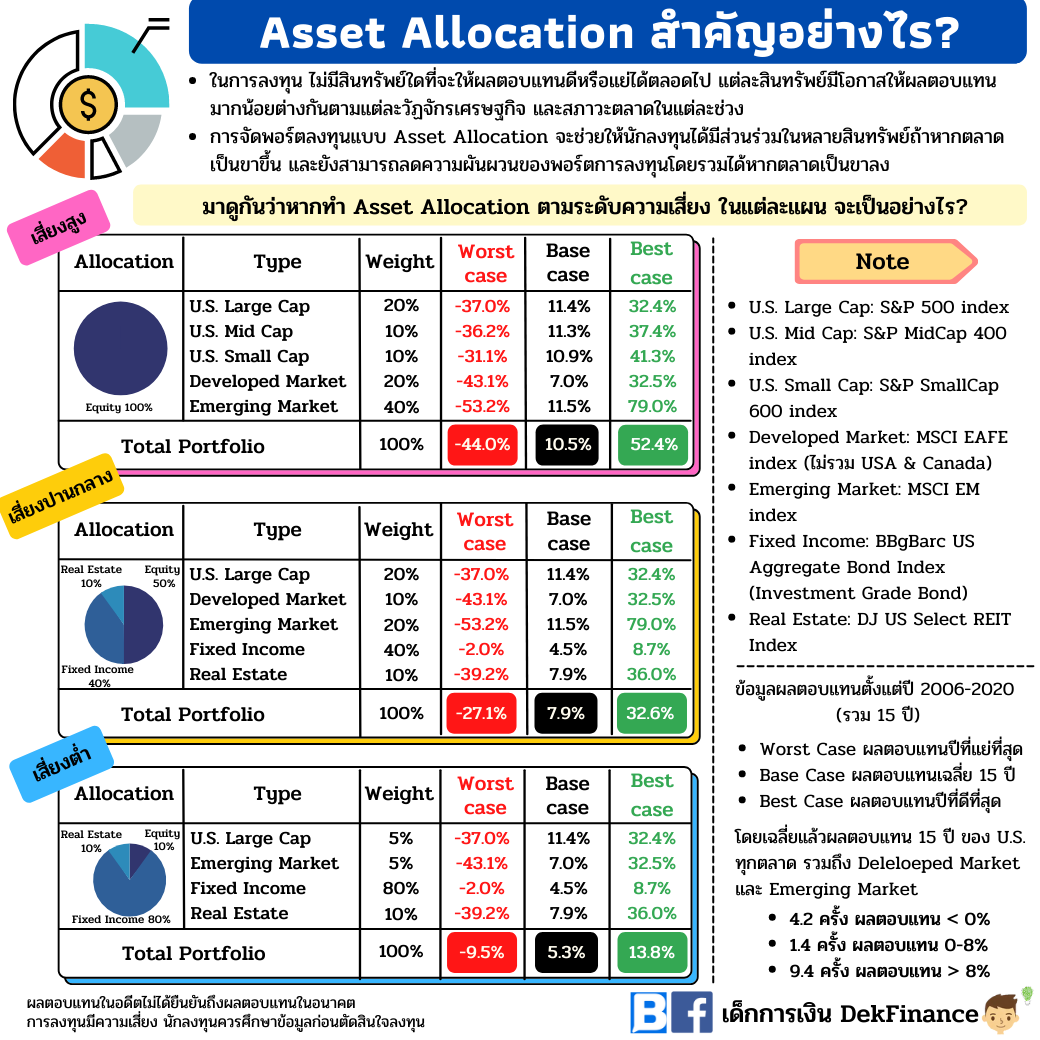

ในการลงทุน ไม่มีสินทรัพย์ใดที่จะให้ผลตอบแทนดีหรือแย่ได้ตลอดไป แต่ละสินทรัพย์มีโอกาสให้ผลตอบแทนมากน้อยต่างกันตามแต่ละวัฏจักรเศรษฐกิจ และสภาวะตลาดในแต่ละช่วง จึงเป็นที่มาของการจัดพอร์ตลงทุนแบบ “Asset Allocation” หรือกระจายลงทุนในหลายสินทรัพย์ เพื่อให้นักลงทุนได้มีส่วนร่วมในหลายสินทรัพย์ถ้าหากตลาดเป็นขาขึ้น และยังสามารถลดความผันผวนของพอร์ตการลงทุนโดยรวมได้หากตลาดเป็นขาลง

นอกจากการจัด Asset Allocation แล้ว การลงทุนตามระดับความเสี่ยงที่ตนเองรับได้ก็เป็นสิ่งที่จำเป็นมาก หากเราบอกว่ารับความเสี่ยงได้สูง แต่พอเห็น Worst Case แล้วรู้สึกรับไม่ได้ ก็ควรพิจารณาปรับพอร์ตโดยลดสินทรัพย์เสี่ยงลง

วันนี้ เด็กการเงิน ขอนำตัวอย่างผลตอบแทนในอดีตของตลาดหุ้นโลกมาทำ Asset Allocation ทั้งหลากหลายสินทรัพย์ และหลายกลุ่มให้ดูกันว่าการทำ Asset Allocation จะให้ผลอย่างไรในแต่ละสถานการณ์

โดยอ้างอิงข้อมูลผลตอบแทนจาก Boyd Wealth Management เป็นข้อมูลผลตอบแทนตั้งแต่ปี 2006-2020 รวม 15 ปี แบ่งเป็น 3 เคสคือ

- Worst case ผลตอบแทนปีที่ติดลบมากที่สุด

- Base Case ผลตอบแทนเฉลี่ย 15 ปี

- Best Case ผลตอบแทนปีที่บวกมากที่สุด

โดยมีการลงทุนในสินทรัพย์ดังนี้

- U.S. Large Cap อ้างอิงจาก S&P 500 index

- U.S. Mid Cap อ้างอิงจาก S&P MidCap 400 index

- U.S. Small Cap อ้างอิงจาก S&P SmallCap 600 index

- Developed Market อ้างอิงจาก MSCI EAFE index (ไม่รวม USA & Canada)

- Emerging Market อ้างอิงจาก MSCI EM index

- Fixed Income อ้างอิงจาก BBgBarc US Aggregate Bond Index (Investment Grade Bond)

- Real Estate อ้างอิงจาก DJ US Select REIT Index

กรณีที่ 1

หากเป็นนักลงทุนที่รับความเสี่ยงได้สูง ลงทุนหุ้น 100% เเบ่งเป็น

- USA หุ้นเล็ก กลาง ใหญ่ รวม 40%

- Developed Market (ไม่รวม USA & Canada) 20%

- Emerging Market 40%

Worst Case จะสูงถึง -44% เนื่องจากเป็นการลงทุนในหุ้นล้วน และผลตอบแทนในปีวิกฤตซับไพร์ม 2008 ตลาดหุ้นปรับตัวลงแรงมาก

Base Case อยู่ที่ 10.5%

Best Case อยู่ที่ 52.4%

กรณีที่ 2

หากเป็นนักลงทุนที่รับความเสี่ยงได้ปานกลาง ลงทุนหุ้น 50% ตราสารหนี้ 40% REIT 10% โดยสัดส่วนที่ลงทุนในหุ้น 50% กระจายลงทุนดังนี้

- USA หุ้นใหญ่ 20%

- Developed Market (ไม่รวม USA & Canada) 10%

- Emerging Market 20%

Worst Case ยังคงสูงอยู่ที่ -27.1% แต่ก็ปรับตัวลงมาจากกรณีแรกเกือบ 20%

Base Case อยู่ที่ 7.9%

Best Case อยู่ที่ 32.6% จะเห็นว่าเมื่อเสี่ยงน้อยลง ผลตอบแทนก็ลดลงมาจากกรณีเเรกประมาณ 20% เช่นกัน

กรณีที่ 3

หากเป็นนักลงทุนที่รับความเสี่ยงได้น้อย ลงทุนหุ้น 10% ตราสารหนี้ 80% REIT 10% โดยสัดส่วนที่ลงทุนในหุ้น 10% กระจายลงทุนดังนี้

- USA หุ้นใหญ่ 5%

- Emerging Market 5%

Worst Case ลดลงมาอยู่ที่ -9.5% ถือว่าเยอะสำหรับนักลงทุนที่รับความเสี่ยงได้ต่ำ (แต่ต้องไม่ลืมว่าถ้าหากเรายังทยอยลงทุนต่อเนื่อง และลงทุนยาวนานพอ พอร์ตเราจะค่อย ๆ ดีขึ้นได้)

Base Case อยู่ที่ 5.3%

Best Case อยู่ที่ 13.8% ตัวเลขนี้ก็ถือว่าเยอะ ถ้าเทียบกับความคาดหวังของนักลงทุนที่เสี่ยงน้อย ซึ่งอาจจะหวังเพียงแค่ 5% เท่านั้น กรณีนี้ก็ถือว่ามีบางปีบวกกลับมาเพื่อหักล้างปีที่ติดลบเยอะได้

เมื่อดูข้อมูลย้อนหลัง 15 ปี จะเห็นว่าเเม้มีบางปีที่ผลตอบแทนติดลบไปบ้าง แต่ตลาดก็เป็นขาขึ้นมาเรื่อย ๆ จากสิ่งนี้จึงเป็นที่มาของความเชื่อของนักลงทุนที่มองว่ายังไงระยะยาวตลาดจะเป็นขาขึ้น และความผันผวนเป็นเพื่อนของนักลงทุนนั่นเอง

เมื่อเราเชื่อเเบบนี้ และได้มีการจัด Asset Allocation ที่เหมาะกับตัวเองแล้ว สิ่งที่ต้องถามตัวเองกลับมาคือ เเล้วเราได้ให้เวลาในการลงทุนนานมากพออย่างที่เคยคิดไว้หรือยัง เรายังทำตามวินัยการลงทุนที่ตั้งใจไว้ หรือถอดใจไปแล้วหลังจากเห็นความผันผวนของตลาดเพียงแค่ไม่กี่เดือนที่ผ่านมา

เด็กการเงิน DekFinance

ที่มาบทความ: https://www.facebook.com/DekFinance101/posts/364257002258436

คำเตือน

ผู้ลงทุนต้องทำความเข้าใจลักษณะสินค้า เงื่อนไขผลตอบแทน และความเสี่ยงก่อนตัดสินใจลงทุน | ผลการดำเนินงานในอดีต และผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต