ทบทวนการจัดพอร์ตแบบ SAA และ TAA Asset Allocation เพื่อการเติบโตระยะยาว และ capture ผลตอบแทนระยะสั้น

วันนี้ เด็กการเงิน ขอพาทุกคนไปรู้จักกับการจัดพอร์ตแบบ SAA และ TAA กัน นอกจาก Core-Satellite แล้ว อีกรูปการจัดพอร์ตการลงทุนที่เห็นได้มากและใช้กันทั่วโลก นั่นก็คือ Asset Allocation ซึ่งแบบ ออกได้ 2 ประเภท คือ

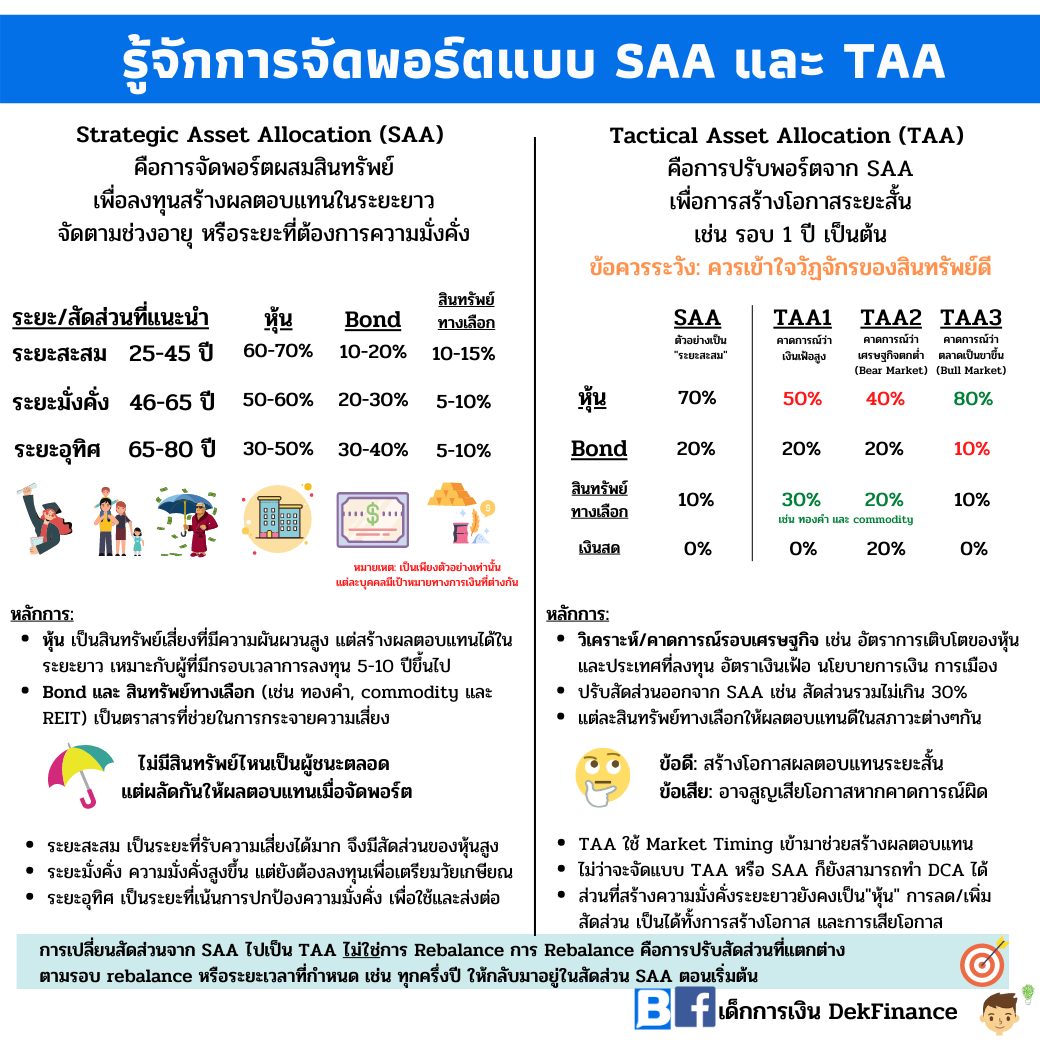

1. Strategic Asset Allocation (SAA)

คือการจัดพอร์ตผสมสินทรัพย์ เพื่อลงทุนสร้างผลตอบแทนในระยะยาว

สามารถจัดตามช่วงอายุ หรือระยะที่ต้องการความมั่งคั่งมากน้อย เช่น ระยะสะสม ระยะมั่งคั่ง และระยะส่งต่อ (อุทิศ) ซึ่งแต่ละช่วงระยะมีความต้องการสร้างความมั่งคั่งที่ต่างกัน ดังนั้น ระยะความมั่งคั่งเป็นตัวกำหนดกลยุทธ์การลงทุน SAA ของเราในระยะยาว

การผสมสินทรัพย์ อย่าง หุ้น บอนด์ และตราสารทางเลือก อย่าง ทองคำ น้ำมัน สินค้าโภคภัณฑ์และ REIT สามารถกระจายความเสี่ยงจากการลงทุนได้ สินทรัพย์ทุกประเภทไม่มีผู้ชนะตลอดเวลา มีการเคลื่อนไหวของราคาที่ไม่สอดคล้องกัน ผลัดกันทำผลตอบแทนและขาดทุนได้

ดังนั้นการจัดพอร์ต จะทำให้ความผันผวนโดยรวมลดลง และสร้างผลตอบแทนได้ตามรอบระยะเศรษฐกิจขึ้นและลง

โดยเฉพาะอย่างยิ่ง สินทรัพย์อย่างหุ้นเป็นสินทรัพย์เสี่ยงที่สามารถให้ผลตอบแทนระยะยาวได้ (โดยการสร้างผลกำไรจากกิจการ นำมาปันผล หรือสร้างกิจการให้เติบโตได้) เป็นสัดส่วนที่ควรนำมาพิจารณาลำดับแรก ๆ ว่า ถ้าเราต้องการสร้างความมั่งคั่งในระยะยาว 5-10 ปีขึ้นไป ดังนั้นสำหรับระยะสะสมและระยะมั่งคั่ง การเลือกลงทุนในหุ้นเป็นสัดส่วนที่มากหน่อย จะสร้างผลตอบแทนได้ และระยะเวลาที่นานพอจะทำให้เราปล่อยวางจากการลงทุนได้ แม้ในยามตลาดขาลง

2. Tactical Asset Allocation (TAA)

เมื่อเราสามารถจัดสัดส่วน SAA ได้แล้ว บางคนมีความสามารถในการวิเคราะห์สภาวะเศรษฐกิจดี หรือมีความเชี่ยวชาญในการจับจังหวะตลาด อาจจะใช้ TAA หรือ การทำ tactical ของสัดส่วนสินทรัพย์ในช่วงเวลาสั้น ๆ เช่น 1 ปี หรือ 1 ปีครึ่ง เพื่อสร้างผลตอบแทนระยะสั้น

เราสามารถนำปัจจัยทางเศรษฐกิจ เช่นอัตราการเติบโตของหุ้นและประเทศที่ลงทุน อัตราเงินเฟ้อ นโยบายการเงิน การเมือง มาปรับสัดส่วนออกจาก SAA ได้ แต่ไม่มากเกินไป เช่นสูงสุด 20-30% เป็นต้น

เราขอย้ำว่าคนที่จะทำ TAA ได้นั้นจะต้องเข้าใจภาพรวมของเศรษฐกิจดีพอสมควร และต้องรู้ด้วยว่าการลงทุนของเรามาถูกทางหรือไม่ เพื่อจะได้เปลี่ยนได้ทันเวลา ดังนั้นแม้จะมีข้อดีคือ สร้างโอกาสผลตอบแทนระยะสั้น แต่ข้อเสียคือ อาจสูญเสียโอกาสหากคาดการณ์ผิด

ดังนั้นถ้าจะลองทำ TAA ควรลองทำด้วยสัดส่วนเล็กน้อยก่อน เช่นไม่เกิน 10% ถ้าเก่งแล้วค่อยเพิ่มสัดส่วนในการทำ TAA

จากสถิติของนักลงทุนที่ประสบความสำเร็จ อยู่ที่การตั้ง Asset Alloction ให้เหมาะสมและมีวินัยในการลงทุนสูง อดทนรอให้เงินงอกเงยตามเป้าหมาย ลงทุนอย่างสบายใจ ผ่านรอบเศรษฐกิจขึ้นลงไปได้อย่างมั่นคง ซึ่งถ้าเราคิดว่าวางเงินไว้ถูกที่แล้ว เราก็ต้องวางใจให้มันทำงานด้วยนะ

เด็กการเงิน DekFinance

ที่มาบทความ: https://www.facebook.com/DekFinance101/photos/a.110145077669631/614638650553602/

คำเตือน

ผู้ลงทุนต้องทำความเข้าใจลักษณะสินค้า เงื่อนไขผลตอบแทน และความเสี่ยงก่อนตัดสินใจลงทุน | ผลการดำเนินงานในอดีต และผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต | กองทุนอาจลงทุนกระจุกตัวในหมวดอุตสาหกรรมและประเทศที่ลงทุน จึงมีความเสี่ยงที่ผู้ลงทุนอาจสูญเสียเงินลงทุนจำนวนมาก ผู้ลงทุนจึงควรพิจารณาการกระจายความเสี่ยงของพอร์ตการลงทุนโดยรวมของตนเองด้วย | ผู้ลงทุนอาจมีความเสี่ยงจากอัตราแลกเปลี่ยน เนื่องจากการป้องกันความเสี่ยงขึ้นอยู่กับดุลพินิจของผู้จัดการกองทุน | สอบถามข้อมูลเพิ่มเติมหรือขอรับหนังสือชี้ชวนได้ที่บริษัทหลักทรัพย์นายหน้าซื้อขายหน่วยลงทุน ฟินโนมีนา จำกัด ในช่วงเวลาวันทำการตั้งแต่ 09:00-17:00 น. ที่หมายเลขโทรศัพท์ 02 026 5100 และทาง LINE “@FINNOMENAPORT” | สำหรับผู้ลงทุนในความดูแลของ Kept by krungsri ติดต่อทีม Kept help center ที่หมายเลขโทรศัพท์ 02 296 6299