กองทุนหุ้น Growth จากค่าย Baillie Gifford มีซ้ำกันได้หรือไม่?

จุดเริ่มต้นของบทความนี้เกิดจากแอดได้รับคำถามเยอะมาก ๆ ว่าถ้ามีกองทุน ONE-UGG-RA อยู่แล้ว ควรจะมีกองทุน K-CHANGE-A(A) หรือไม่ ซ้ำกันรึเปล่า หรือถามในทางกลับกัน มีกองทุน K-CHANGE-A(A) แล้วถ้ามีกองทุน ONE-UGG-RA เพิ่มล่ะ จะซ้ำไหม

วันนี้ เด็กการเงิน ขอพาไปรีวิวทั้งสองกองนี้แบบเบื้องลึก และให้คำแนะนำในการลงทุนทั้งสองกองนี้ให้เต็มที่ไปเลย

กองทุนหลักของ ONE-UGG-RA (Baillie Gifford Long Term Global Growth) ทำงานอย่างไร?

ONE-UGG-RA ปรัชญาของการลงทุน Long Term Global Growth คืออะไร?

กอง ONE-UGG เป็นอีกกองหนึ่งที่ลงทุนใน Master Fund จาก Baillie Gifford ชื่อ Baillie Gifford Long Term Global Growth Fund (LTGG) โดยกองแม่นั้นบริหารงานโดย Baillie Gifford ซึ่งจะบริหารกองทุนที่เน้น Active และเป็นการเลือกจากตัวบริษัทเป็นหลัก (Pure bottom up) โดยจะมองถึงการลงทุนระยะยาวในบริษัทที่มีโอกาสเติบโตหลายเท่าตัวในอนาคต เรียกได้ว่าเป็น Growth stocks อีกทั้งยังมีความได้เปรียบในการแข่งขัน ด้วยความที่แนวทางการบริหารเป็นการลงทุนระยะยาวทำให้จะไม่สนผลงานระยะสั้นเลย ภายใต้ความเชื่อที่ว่า “We are investors, not speculators” พวกเขาคือนักลงทุน ไม่ใช่นักเก็งกำไร

แนวทางการลงทุนของกอง LTGG (กองแม่ของ ONE-UGG-RA)

- ลงทุนระยะยาว (Long-term) เขาเชื่อว่าการลงทุนระยะยาวจะเห็นผลมากที่สุด เพราะเขาเชื่อว่าต้องใช้ระยะเวลาอย่างน้อย 5 ปี เพื่อที่จะได้เห็นถึงความได้เปรียบในการแข่งขันของบริษัท และความสามารถในการบริหารที่ยอดเยี่ยมจากผู้บริหารบริษัทที่เขาลงทุน อีกทั้งทีมจัดการลงทุนเขาก็มองว่าการลงทุนระยะยาว จะช่วยขจัดอารมณ์และพฤติกรรมในช่วงที่ตลาดหุ้นมีความผันผวนที่อาจจะทำให้ตัดสินใจผิดพลาดได้ และผลตอบแทนที่กองทุนทำได้ 5 ปีที่ผ่านมา สะท้อนการลงทุนระยะยาว สำหรับหุ้นใดหุ้นหนึ่งที่มีระยะเวลาการลงทุนมากกว่า 10 ปีขึ้นไปมักได้ผลตอบแทนดี

- ลงทุนในหุ้นทั่วโลก (Global Equity) การเลือกลงทุนของทีมที่บริหาร LTGG นั้นไม่มีข้อจำกัดในการดู Benchmark อันใดอันหนึ่ง แต่เขาเลือกลงทุนหุ้นทั่วโลก เพราะเขาเชื่อว่ามันไม่ได้ขึ้นอยู่กับขนาดของบริษัท ณ ปัจจุบัน แต่มันคือการมองอนาคตของบริษัทที่มีแนวโน้มเติบโตหลายเท่าตัวต่างหาก

- ลงทุนในหุ้นที่มีการเติบโต (Growth) โดยจะเลือกลงทุนในหุ้นที่มีศักยภาพมีการสร้างรายได้ให้เติบโตอย่างน้อย 2 เท่าตัวในระยะข้างหน้า โดยจะเน้นลงทุนในธุรกิจที่มีนวัตกรรมหรือการเปลี่ยนแปลงที่มีแนวโน้มที่จะเติบโตรองรับผู้บริโภคในอนาคต ไม่ว่าจะเป็นด้าน Health Care ผลิตภัณฑ์ที่มาปฏิวัติเทคโนโลยี กลุ่มค้าปลีกออนไลน์ และอื่น ๆ

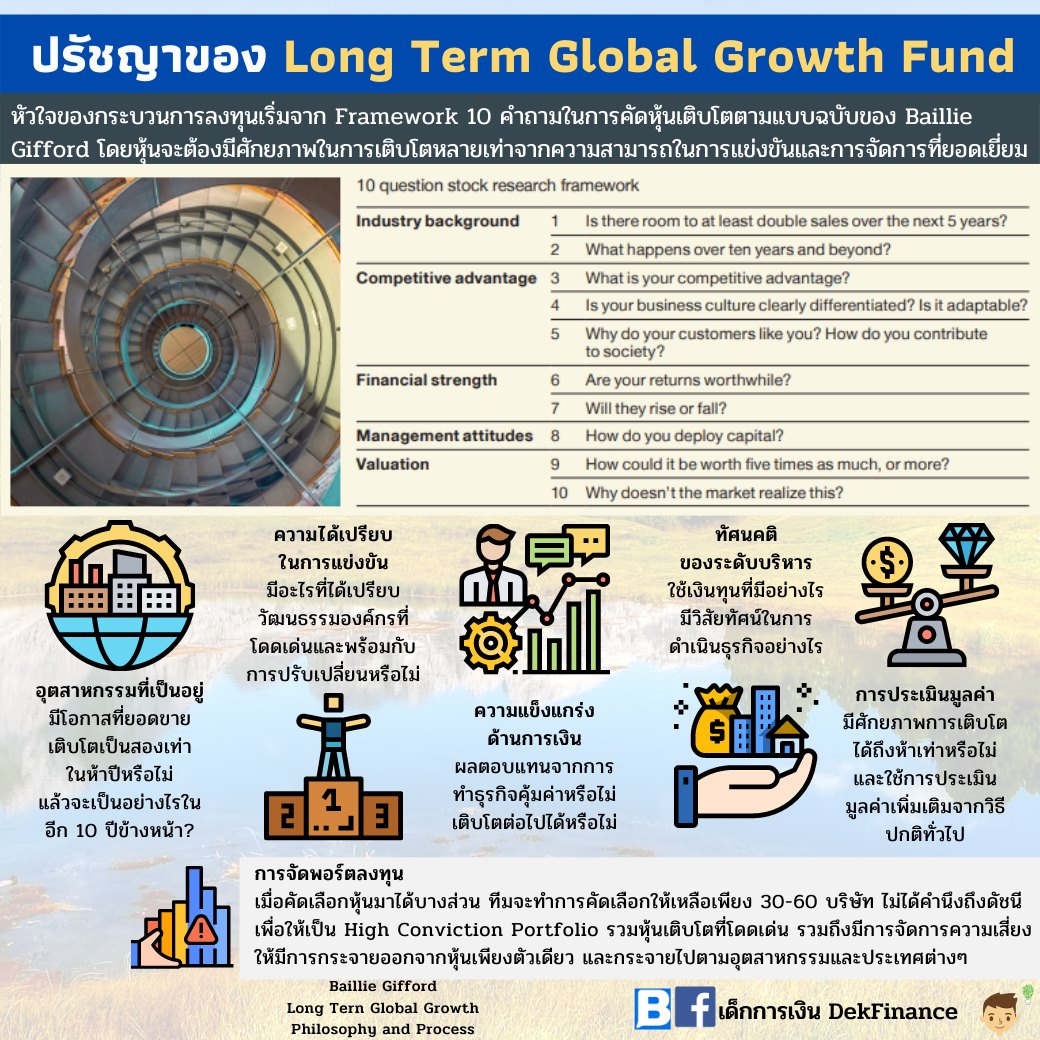

แนวทางการเลือกหุ้นของ LTGG

ทางทีมบริหารกองทุน LTGG จะใช้ 10 Questions framework ในการเลือกลงทุนหุ้นใดหุ้นหนึ่ง ซึ่งเขาใช้แนวทางนี้ในการเลือกลงทุน และติดตามการลงทุนรวมถึงพิจารณาถึงความเสี่ยงอีกด้วย เรียกได้ว่าสำคัญมาก

โดยเขาจะมองทั้งหมด 5 ด้าน คือ

- แนวโน้มการเติบโตของบริษัทในอนาคต

- ความสามารถในการแข่งขันของบริษัท

- ความมั่นคงทางการเงิน

- วิสัยทัศน์ขององค์กร

- ความเหมาะสมของราคาหุ้น

กลั่นกรองออกมาจาก 5 ด้านข้างบน จนได้ 10 คำถามดังนี้

- บริษัทมีแนวโน้มที่รายได้จะเพิ่มขึ้นสองเท่าในห้าปีข้างหน้าไหม

- สิ่งที่จะเกิดขึ้นกับบริษัทในอีกห้าปีข้างหน้า

- ความสามารถในการแข่งขันของบริษัทคืออะไร

- วัฒนธรรมองค์กรมีความโดดเด่นหรือไม่ อย่างไร

- ทำไมลูกค้าจึงชอบบริษัท

- ผลตอบแทนคุ้มค่าหรือไม่

- แนวโน้มฐานะการเงิน ปรับตัวขึ้นหรือแย่ลง

- มีการจัดการเงินทุนอย่างไร

- มูลค่าหุ้นน่าสนใจหรือไม่

- ทำไมตลาดถึงยังไม่สะท้อนถึงมูลค่าบริษัท

นอกจากการวิเคราะห์บริษัทด้วย 10 คำถามแล้ว เขายังมีการให้ Sponsor การวิจัยต่าง ๆ เพื่อที่จะได้ Insight ของคนที่ทำงานจริง ๆ แต่ละด้าน เพื่อใช้ในการประกอบการตัดสินใจลงทุน การลงทุนแต่ละครั้งบริษัทจะเน้นเป็นผู้ถือหุ้นระยะยาว โดยจะมีการสร้างความสัมพันธ์กับผู้บริหารบริษัทนั้น ๆ อีกด้วย เพื่อให้มองภาพรวมของบริษัทได้ชัดขึ้น เมื่อไรที่ตัดสินใจเลือกลงทุนหุ้นตัวใดตัวหนึ่ง จะถือสัดส่วนราว 1-2% จนไปจนถึง 10% สูงสุด หากมีความมั่นใจมาก ภาพรวมทั้งพอร์ตสามารถมีหุ้นได้ 30-60 ตัว

สิ่งที่ได้จากการลงทุนกองทุนนี้คือ Long term, Global, Growth คือสามคีย์เวิร์ดหลักของกองนี้ หากเป็น Growth investors ที่กำลังมองหาสิ่งเหล่านี้ นี่เป็นกองทุนที่ห้ามพลาดเลยทีเดียว โดยมีคำพูดหนึ่งที่เรารู้สึกชอบมากคือ “Long-term success requires risk taking and ambition, not caution and downside protection”

สรุป

กองทุน ONE-UGG-RA มีปรัชญาและกระบวนการในการลงทุนที่ชัดเจน เป็นตัวของตัวเอง ซึ่งมีความน่าสนใจอย่างมาก หากใครมองหากองทุนที่รวมบริษัทชั้นนำจากทั่วโลกที่ล้วนมีศักยภาพการเติบโตแบบโดดเด่นเฉพาะตัวในระยะยาว เป็นผู้นำในอุตสาหกรรม และมีความสามารถในการแข่งขันที่เหนือคู่แข่ง บริหารงานโดยผู้จัดการกองที่มีชื่อเสียงระดับโลกจาก Baillie Gifford ผลงานพิสูจน์ให้เราเห็นเด่นชัดในช่วงปีที่ผ่านมา และปรัชญานี้เป็นที่รู้จักและจะคงอยู่ต่อไป

กองทุน ONE-UGG-RA มีรูปแบบ SSF และ RMF คือ ONE-UGG-SSF และ ONE-UGERMF บริหารโดย บลจ. วรรณ (ONE AM)

กองทุนหลักของ K-CHANGE-A(A) (Baillie Gifford Long Term Global Growth) ทำงานอย่างไร?

เราสามารถหาบริษัทที่ให้ผลตอบแทนการลงทุนที่คุ้มค่าพร้อมกับสังคมได้ประโยชน์จากมันได้ไหม?

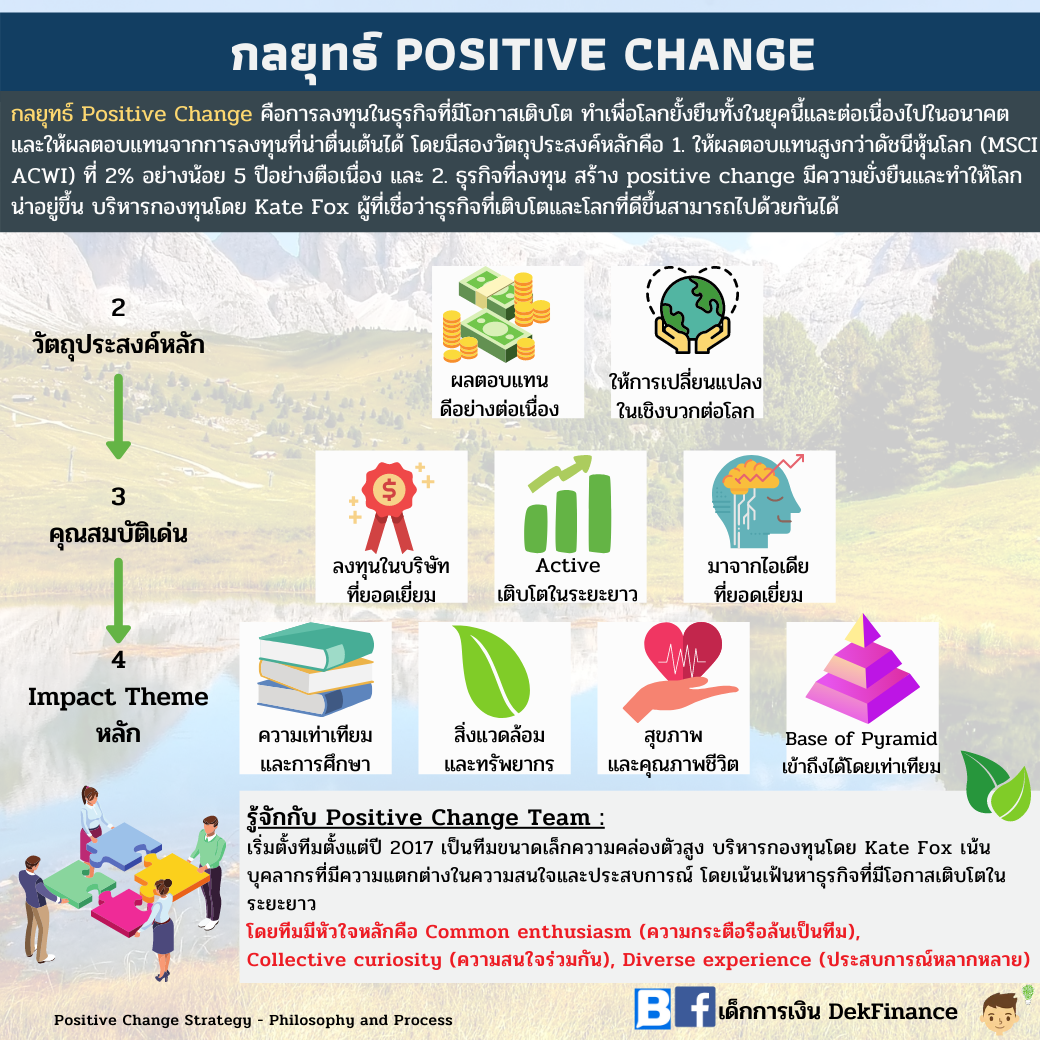

ประโยคนี้จุดประกายผู้จัดการกองทุนอย่าง Kate Fox หนึ่งในหัวหน้าทีม Baillie Gifford Worldwide Positive Change Fund ซึ่งประกอบเป็นทีมขนาดเล็ก และมีประสบการณ์หลากหลายมารวมตัวกัน ตั้งเป้าเฟ้นหาหุ้นเติบโต มีความสามารถในการแข่งขันสูง สร้างธุรกิจ ผลิตภัณฑ์หรือการบริการ ที่ช่วยให้โลกของเราดีขึ้น หรือเป็นที่มาของคำว่า Positive Change ที่สอดคล้องกับเป้าหมาย

- ทำผลตอบแทนให้มากกว่า average global investment 2% (MSCI ACWI +2%) และ

- สร้างผลกระทบเชิงบวก ช่วยให้โลกมีความยั่งยืนมากขึ้น

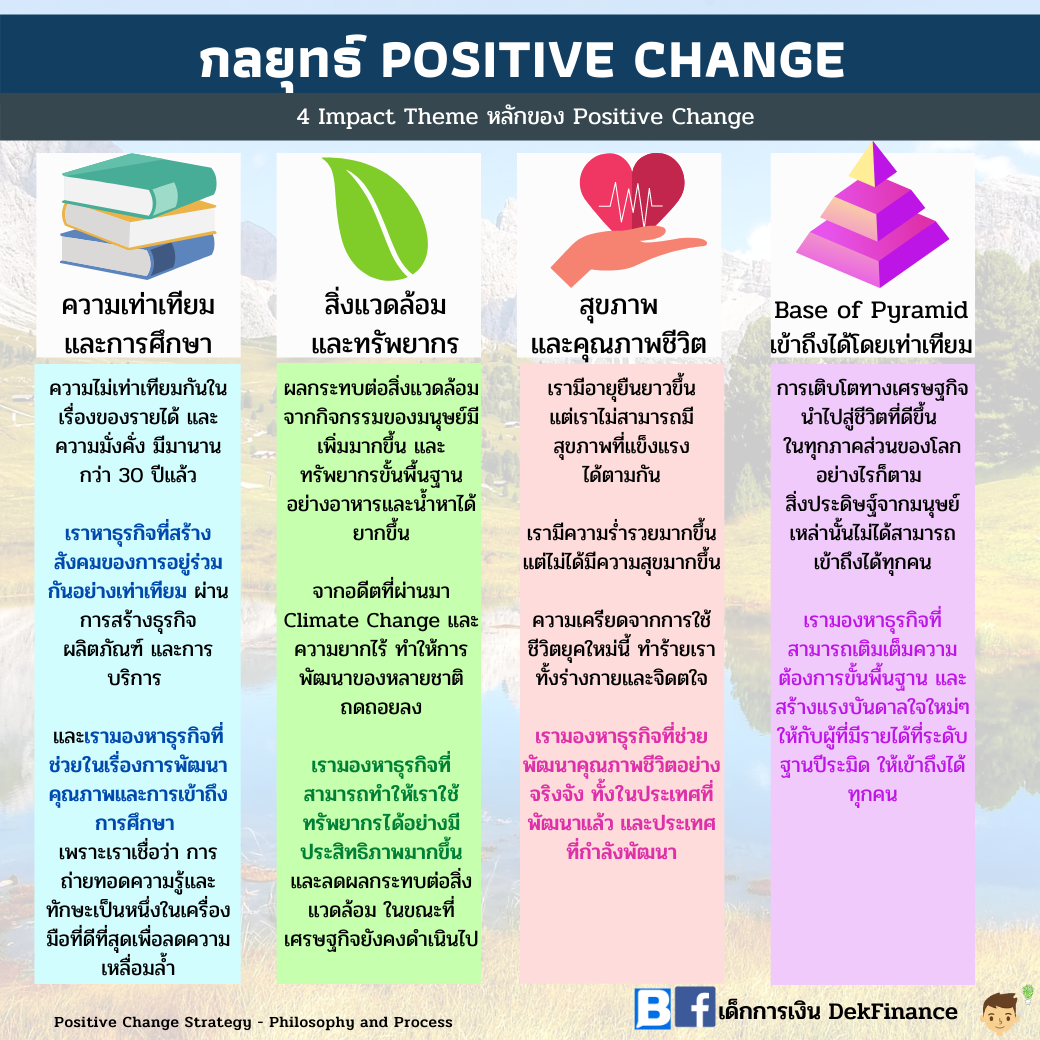

โดยทีมได้เน้นการเข้าถึง 4 ความท้าทาย หรือ 4 Impact Theme ในเรื่องดังต่อไปนี้

- ความเท่าเทียมกันทางสังคมและการศึกษา

- สิ่งแวดล้อมและทรัพยากร

- สุขภาพและคุณภาพชีวิต

- การเข้าถึงเทคโนโลยีด้วยความเท่าเทียม ได้ทุกระดับชั้น

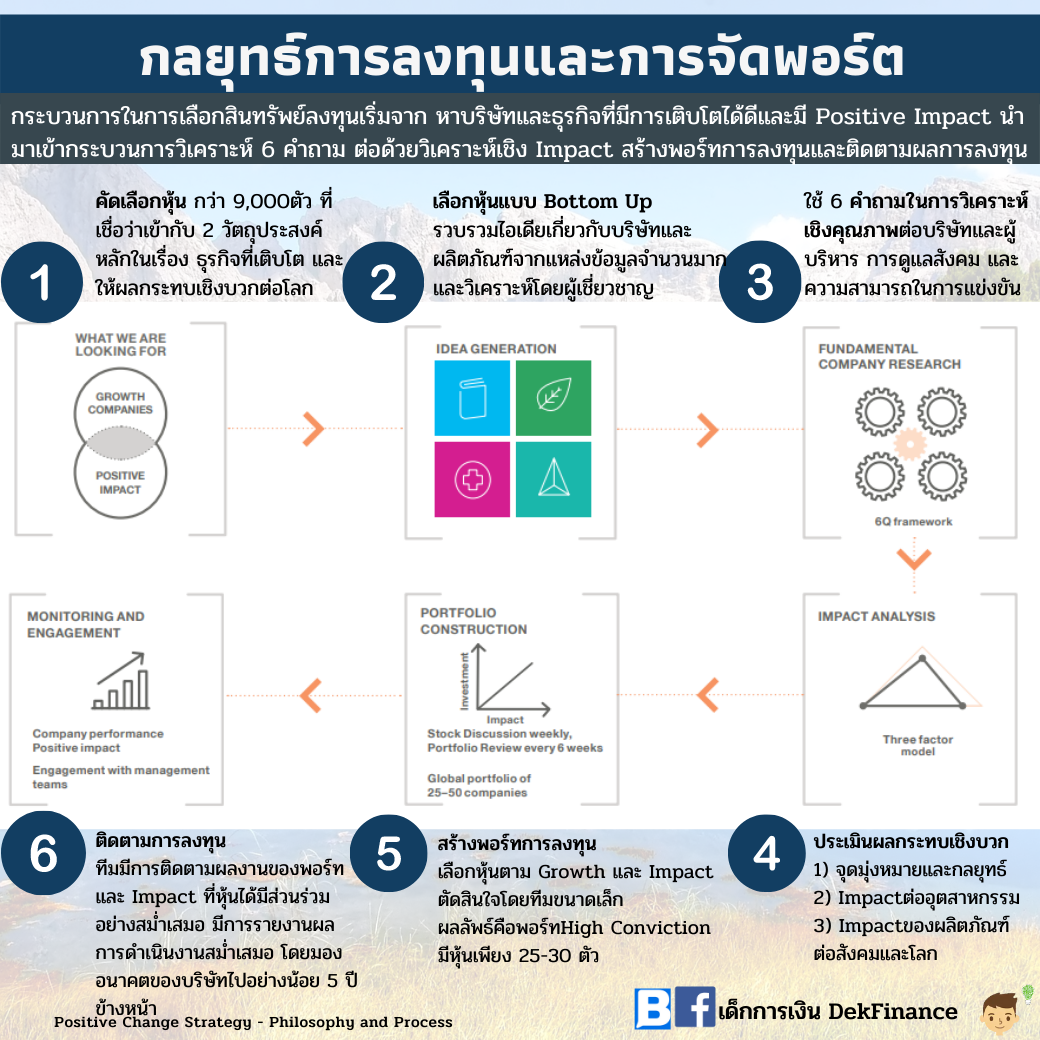

การคัดเลือกหุ้นและจัดพอร์ตการลงทุน เริ่มจากทีมได้คัดเลือกหุ้นที่มี ทีม analyst เดียวกับทีม Long Term Global Growth ทีมนำหุ้นมาสกรีน และทำการวิเคราะห์หุ้นแบบ Bottom Up เพื่อเฟ้นหุ้นรายตัว รวบรวมไอเดียมาวิเคราะห์ต่อโดยผู้เชี่ยวชาญ

จากนั้นใช้ 6 framework ในการวิเคราะห์เชิงคุณภาพว่าหุ้นหรือบริษัทที่เลือกมานั้นมีพื้นฐานดี ตรงกับวัตถุประสงค์หรือไม่

- บริษัทนี้กำลังแก้ความท้าทายในเรื่องอะไร

- บริษัทนี้สามารถหาทางออกที่ยั่งยื่น หรือดีกว่าบริษัทอื่นอย่างไร หรือเป็นไม่เกิดความแตกต่างเลย

- มีทีมบริหารที่ตั้งใจและมุ่งมั่นหรือไม่

- บริษัทมีการดูแลผู้มีส่วนได้ส่วนเสียอย่างไร

- มีโอกาสเยอะแค่ไหนที่บริษัทจะสร้างกำไรและคงความได้เปรียบอยู่ได้

- ธุรกิจที่กำลังทำอยู่จะให้ผลตอบแทนที่น่าดึงดูดหรือไม่

ต่อจากนั้น หุ้นที่ผ่านการกรองจะทำไปวิเคราะห์ Impact Analysis ในมุม Intent, Business Practice และ Product Impact ซึ่งเป็นส่วนสำคัญที่ให้ scoring บริษัทที่ผ่านการกรองเข้ามาว่าสามารถตอบโจทย์ Positive Change ได้หรือไม่

ทีม Positive Change จะรวบรวมข้อมูล และสรุปกับทีมงานว่าหุ้นตัวไหนควรอยู่ใน Port ออกมาเป็นพอร์ตกองทุน High Conviction ที่มีหุ้นเพียง 25-40 ตัว เพื่อให้แสดงผลงาน positive impact ได้อย่างชัดเจน

อย่างไรก็ตามการจัดกองทุนในลักษณะนี้ถือว่าไม่ได้มีการกระจายความเสี่ยงที่ดีสักเท่าไหร่นัก แต่สำหรับ Thematic fund ต้องการสร้างผลตอบแทนเหนือตลาดให้ได้ เวลาจะเป็นเครื่องพิสูจน์ Positive Change Strategy นี้เอง

ผลลัพธ์ที่ได้จากการเฟ้นหุ้น คือพอร์ตที่กระจายไปยังกลุ่มอุตสาหกรรม Health Care, IT, Consumer Discretionary และ Materials กว่าสิบประเทศทั่วโลก

กองทุนนี้เป็นกองทุนหลักของ K-CHANGE-A(A) และรูปแบบกองทุนลดหย่อนภาษี K-CHANGE-SSF และ K-CHANGE-RMF บริหารงานโดย บลจ.กสิกรไทย

เปรียบเทียบสองกองทุน

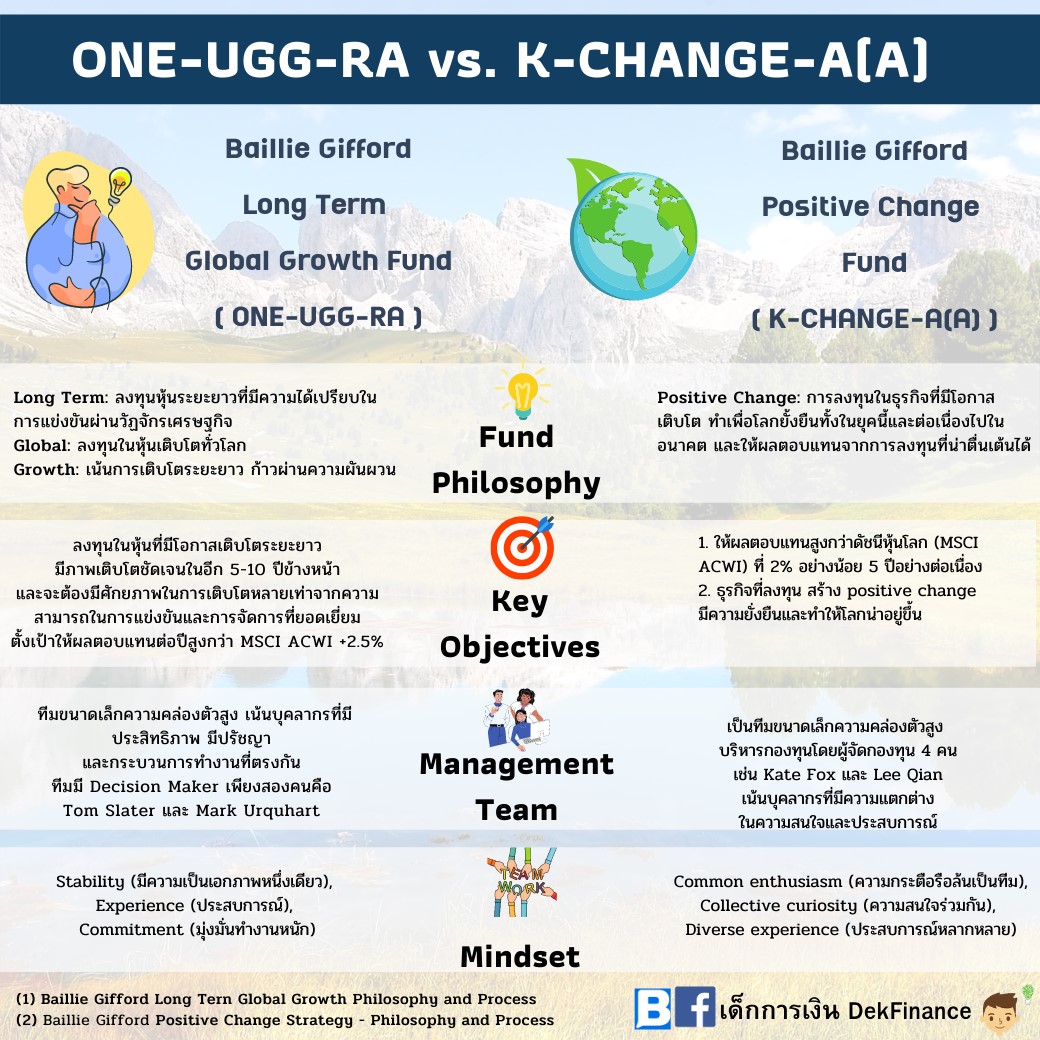

ปรัชญาและเป้าหมายในการลงทุน

LTGG มีเป้าหมายที่จะลงทุนในหุ้นเติบโตที่มีศักยภาพทั่วโลก เน้นการเติบโตระยะยาวจากความสามารถของบริษัทที่ยอดเยี่ยม ติดตามการลงทุน จนเติบโตข้ามผ่านวัฏจักรเศรษฐกิจ

Positive Change เกิดจากความคิดที่ว่า ธุรกิจและการเปลี่ยนแปลงโลกให้ไปในทางที่ดีขึ้น ไปด้วยกันได้ และตั้งเป้าหมายว่าจะทำผลตอบแทนได้ที่ MSCI ACWI +2% ต่อเนื่อง 5 ปีขึ้นไป

ทีมบริหาร

LTGG เน้นทีมขนาดเล็กที่ทำงานหนักในความสนใจและปรัชญาเดียวเดียวกัน เพื่อให้ได้กลุ่มหุ้นเติบโตที่ดีที่สุดจากทุกมุมโลก มี Decision Maker สองคนคือ Tom Slater และ Mark Urquhart

Positive Change เน้นทีมขนาดเล็กที่กระตือรือร้น มีประสบการณ์หลากหลายเพื่อค้นหาไอเดียใหม่ ๆ โดยมีผู้จัดการกองทุนรวม 4 คน ที่ออกสื่อบ่อย ๆ จะเป็น Kate Fox และ Lee Qian

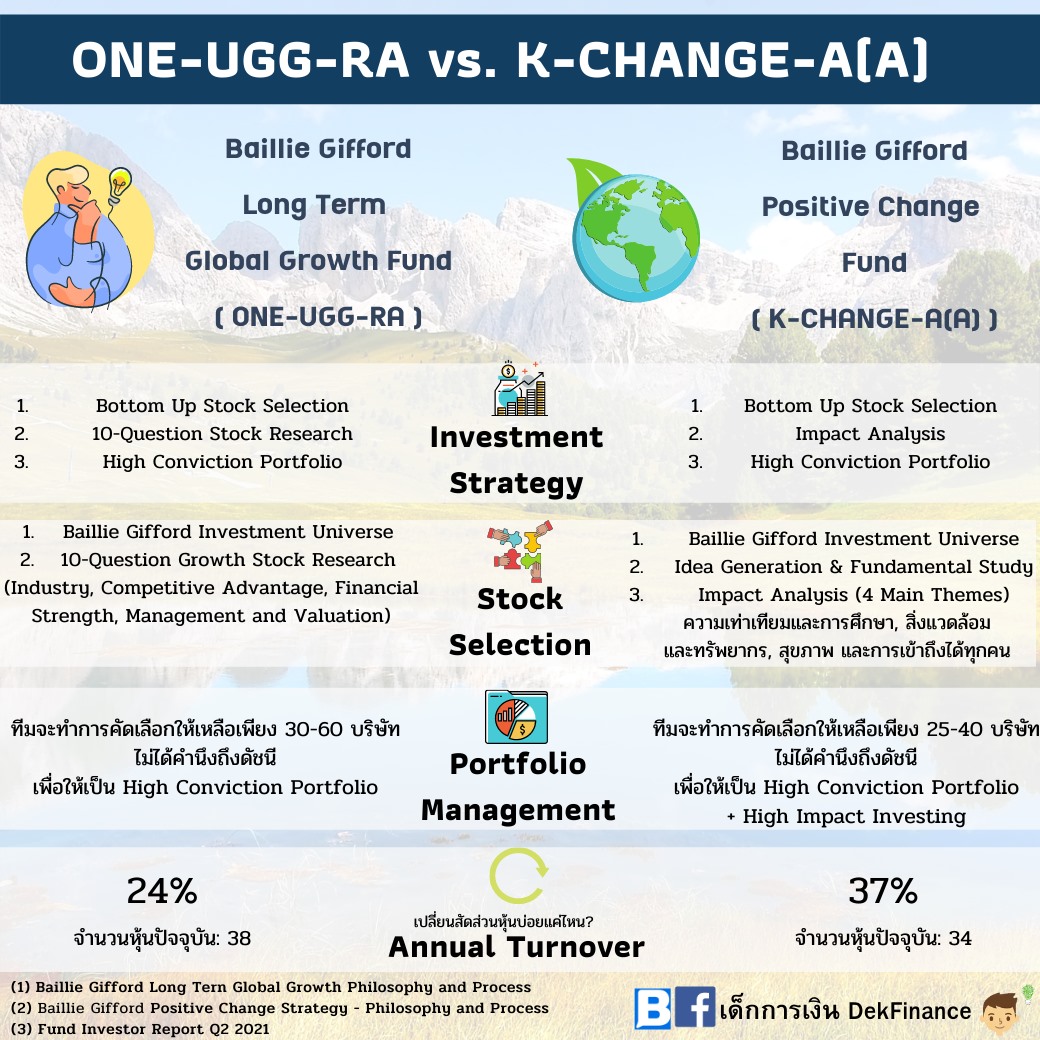

การเลือกหุ้นและจัดพอร์ต

ทั้งสองกองทุนเลือกหุ้นเติบโตจาก Baillie Gifford Investment Universe เดียวกัน ก่อนนำไปวิเคราะห์ปัจจัยพื้นฐาน ทั้งคุณภาพและปริมาณ โดยแต่ละทีมมีวิธีการคัดหุ้นดังนี้

ทีม LTGG

จะทำการประมาณผ่าน 10 Questions Framework โดยจะมองทั้งหมด 5 ด้าน คือ

- แนวโน้มการเติบโตของบริษัทในอนาคต

- ความสามารถในการแข่งขันของบริษัท

- ความมั่นคงทางการเงิน

- วิสัยทัศน์ขององค์กร

- ความเหมาะสมของราคาหุ้น

หุ้นที่ผ่านการคัดเลือกจะดีพอที่จะอยู่ในพอร์ตของกองทุน Baillie Gifford Long Term Global Growth (One-UGG-RA) วิธีการเช่นนี้คือ Bottom Up เลือกหุ้นขึ้นมาประกอบเป็นพอร์ต ที่มีความเข้มข้น (High Conviction) เน้นการแสดงผล ของผลตอบแทนของกลุ่มหุ้นที่เลือกมาได้อย่างเต็มที่

ทีม Positive Change

คัดเลือกหุ้นผ่าน 6 Frameworks ในการวิเคราะห์เชิงคุณภาพ ว่าหุ้นหรือบริษัทที่เลือกมานั้นมีพื้นฐานดี ตรงกับวัตถุประสงค์หรือไม่

- บริษัทนี้กำลังแก้ความท้าทายในเรื่องอะไร

- บริษัทนี้สามารถหาทางออกที่ยั่งยื่น หรือดีกว่าบริษัทอื่นอย่างไร หรือเป็นไม่เกิดความแตกต่างเลย

- มีทีมบริหารที่ตั้งใจและมุ่งมั่นหรือไม่

- บริษัทมีการดูแลผู้มีส่วนได้ส่วนเสียอย่างไร

- มีโอกาสเยอะแค่ไหนที่บริษัทจะสร้างกำไรและคงความได้เปรียบอยู่ได้

- ธุรกิจที่กำลังทำอยู่จะให้ผลตอบแทนที่น่าดึงดูดหรือไม่

ต่อจากนั้น หุ้นที่ผ่านการกรองจะทำไปวิเคราะห์ Impact Analysis ในมุม Intent, Business Practice และ Product Impact ซึ่งเป็นส่วนสำคัญที่ให้ scoring บริษัทที่ผ่านการกรองเข้ามาว่าสามารถตอบโจทย์ Positive Change ได้หรือไม่

เป็นวิธีการ Bottom Up และจัดพอร์ทการลงทุนที่มีความเข้มข้นสูง (High Conviction) เช่นกัน

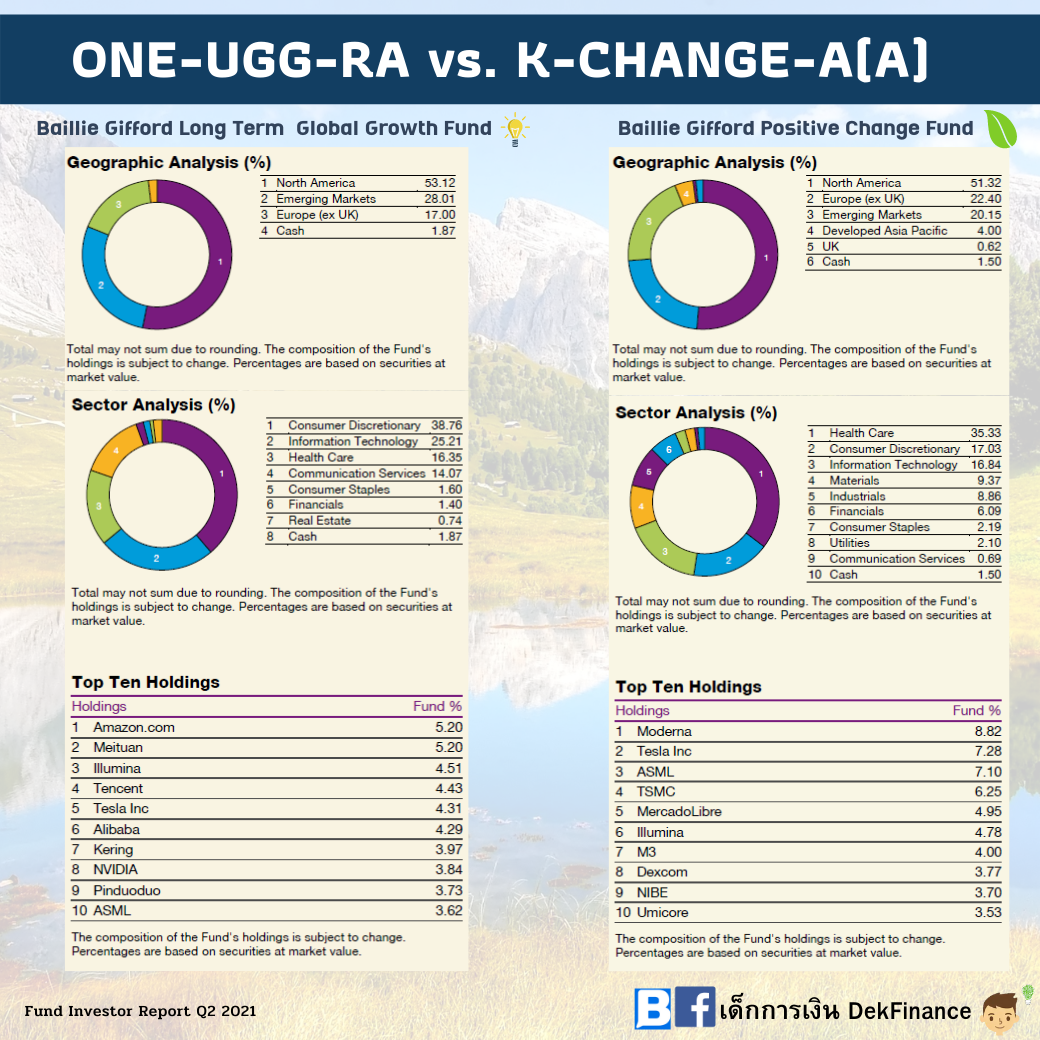

Geographical and Sector Analysis

พอร์ตหุ้นของ LTGG จะกระจายออกจาก North America (53.12%) ไปยัง Emerging Market (28.01%) และ Europe Ex UK (17%)

ส่วน Positive Change จะกระจายตัวใน North America (51.32%) ไปยัง Europe Ex UK (22.40%) และ Emerging Market (20.15%)

หุ้นที่เลือกโดย LTGG จะตกอยู่ใน Consumer Discretionary (38.76%), IT (25.21%), Healthcare (16.35%) และ Comm Service (14.07%) โดยจะสังเกตได้ว่าสองกลุ่มแรกมีมากกว่า 50% แล้ว

หุ้นที่เลือกโดย Positive Change จะนำโดย Health Care ขนาดกลางเล็ก ถึง 35.33% (!!) และตามด้วย Consumer Discretionary (17.03%) และ IT (16.84%)

จะเห็นได้ว่าหุ้นที่แตกต่างกันจะอยู่ที่ Healthcare และ Consumer Discretionary

LTGG และ Positive Change มีจำนวนหุ้นอยู่ที่ 38 และ 34 หุ้น และมี Annual Turnover ที่ 24% และ 37% ตามลำดับ จะเห็นได้ว่า LTGG จะเปลี่ยนสัดส่วนพอร์ตน้อยกว่าอย่างเห็นได้ชัด

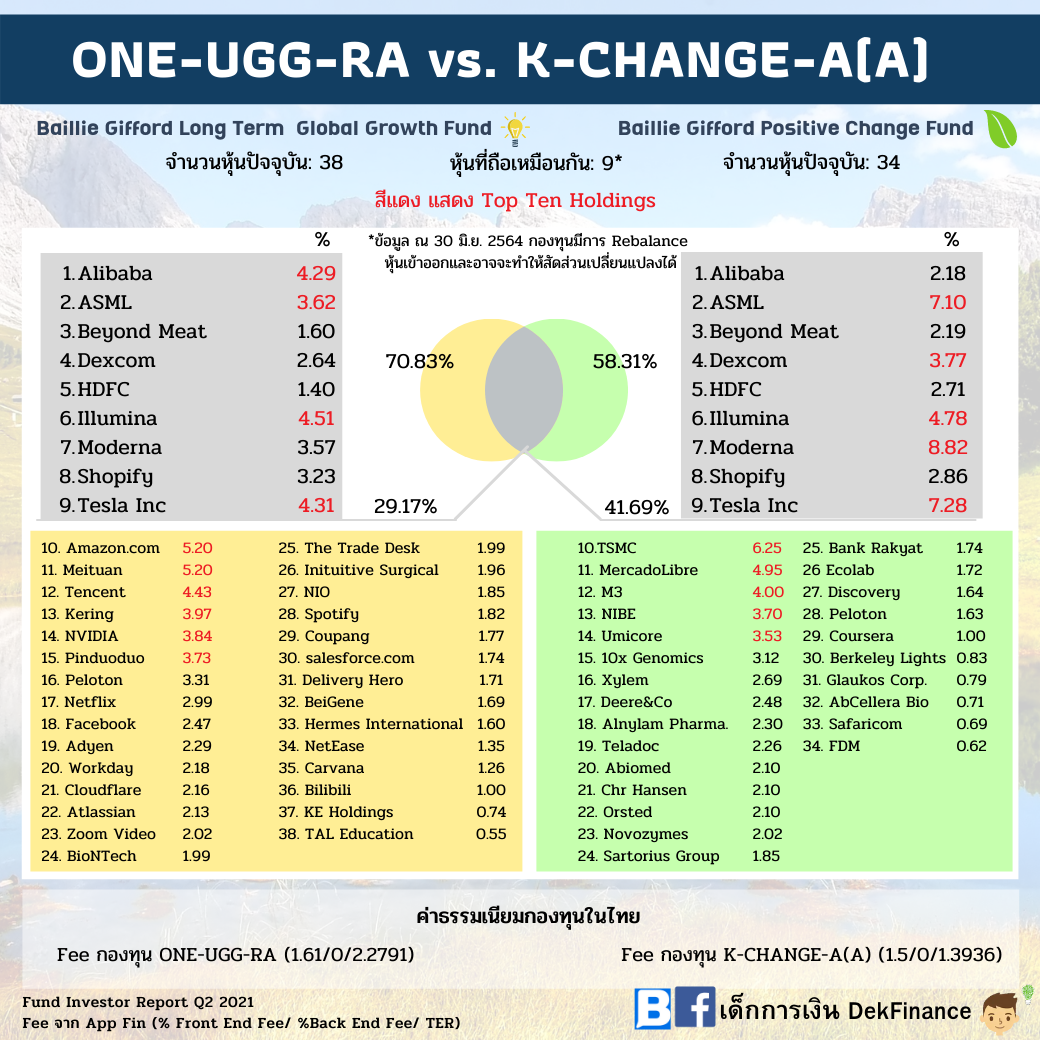

Holding Analysis

เนื่องจากสองกองทุนมีวิธีการคัดเลือกหุ้นที่แตกต่างกัน แต่ถ้านำมาเปรียบเทียบกันก็จะพบมามีส่วนซ้ำซ้อนบ้าง ดังนี้

- สัดส่วนของ Positive Change ที่มีใน LTGG คือ 29.17%

- สัดส่วนของ LTGG ที่มีใน Positive Change คือ 41.69% นับว่าเป็นสัดส่วนที่มากทีเดียว

อย่างไรก็ตาม กองทุนมีการ rebalance หุ้นเข้าออกได้ตลอดเวลา และนี่เป็นเพียงการศึกษาในช่วงเวลาหนึ่งเท่านั้น

คำแนะนำในการลงทุนจากเด็กการเงิน

สรุปได้ว่าสองกองทุนนี้ มีความแตกต่างกันตั้งแต่ในเรื่องของการตั้ง Investment Philosophy, แนวคิดของทีมบริหาร, เป้าหมายของกองทุน และการเลือกหุ้นและจัด Portfolio อย่างไรก็ตามสองกองทุนนี้เหมือนกันคือการเลือกหุ้นจาก Baillie Gifford Investment Universe เดียวกัน ซึ่งมีการคัดเลือกหุ้น Growth ด้วยปัจจัยพื้นฐานและความสามารถในการเติบโตเบื้องต้นแล้ว จากนั้นแต่ละกองทุนจะคัดหุ้นเข้าพอร์ตด้วยวิธีที่แตกต่างกัน ถึงแม้หน้าหุ้นในตอนสุดท้ายจะเหมือนกันบ้าง ในความเห็นของเรา สองกองทุนนี้แตกต่างกันและผู้ลงทุนสามารถเลือกลงทุนกองทุนที่ชอบแยกจากกันได้

เมื่อพิจารณาจากความผันผวน และการกระจายตัวต่ำ (High conviction) แล้ว เราแนะนำให้มีกองทุนสไตล์หุ้น growth รวมกันไม่เกิน 40% ของพอร์ต เพื่อลดความผันผวนโดยรวมของพอร์ต (หรือรับความเสี่ยงได้มากกว่านี้ก็เพิ่มได้)

กลยุทธ์ที่แนะนำคือการ DCA เฉลี่ยต้นทุนในระยะยาว หรือ Buy and Hold คือราคาลงมาแรง ๆ ซื้อแล้วถือยาว สบายใจไป และแนะนำให้ติดตามการลงทุนอย่างน้อยไตรมาสละ 1 ครั้ง

เด็กการเงิน DekFinance

ที่มาบทความ: https://www.facebook.com/DekFinance101/posts/221548119862659

คำเตือน

ผู้ลงทุนต้องทำความเข้าใจลักษณะสินค้า เงื่อนไขผลตอบแทน และความเสี่ยงก่อนตัดสินใจลงทุน | ผลการดำเนินงานในอดีต และผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต | กองทุนนี้ลงทุนกระจุกตัวในหมวดอุตสาหกรรมและประเทศที่ลงทุน จึงมีความเสี่ยงที่ผู้ลงทุนอาจสูญเสียเงินลงทุนจำนวนมาก ผู้ลงทุนจึงควรพิจารณาการกระจายความเสี่ยงของพอร์ตการลงทุนโดยรวมของตนเองด้วย | ผู้ลงทุนอาจมีความเสี่ยงจากอัตราแลกเปลี่ยน เนื่องจากการป้องกันความเสี่ยงขึ้นอยู่กับดุลพินิจของผู้จัดการกองทุน | สอบถามข้อมูลเพิ่มเติมหรือขอรับหนังสือชี้ชวนได้ที่บริษัทหลักทรัพย์นายหน้าซื้อขายหน่วยลงทุน ฟินโนมีนา จำกัด ในช่วงเวลาวันทำการตั้งแต่ 09:00-17:00 น. ที่หมายเลขโทรศัพท์ 02 026 5100 และทาง LINE “@FINNOMENAPORT”