หากท่านคือนักลงทุนตัวจริง!! ย่อมมีชุดความคิดที่ไม่ปล่อยให้พอร์ตลงทุนมีแต่เงินสดมากเกินอยู่แล้วใช่มั้ยครับ แต่เมื่อคำถามโลกแตก ณ ตอนนี้ คือจะลงทุนอะไรดี? หันไปมองตลาดหุ้นก็ยังเละเทะตั้งแต่ปีก่อน ลองชำเลืองไปที่ตลาดตราสารหนี้ผลตอบแทนก็ไม่เป็นที่น่าสนใจ สุดท้ายก็กลายเป็น “คำถามที่ไม่มีคำตอบ”

แต่…มีอีกการลงทุนที่ยังคงน่าสนใจ และมักจะทำผลงานดีในช่วงท้ายตลาด นั่นก็คือ กลุ่ม REITs หรือกองทุนอสังหาริมทรัพย์ โดยเฉพาะในไทยและสิงคโปร์ครับ ถึงตรงนี้หลายท่านคงมีคำถามว่า ดูยังไง? รู้ได้อย่างไร? คำตอบจะมีให้ท่านอย่างแน่นอนครับ เพื่อเป็นการง่ายที่สุดขอพิจารณากันด้วยหลักการ FVMR ซึ่งคิดค้นโดย Dr. Andrew Stotz

เริ่มต้นกันที่…

Fundamental / พื้นฐาน

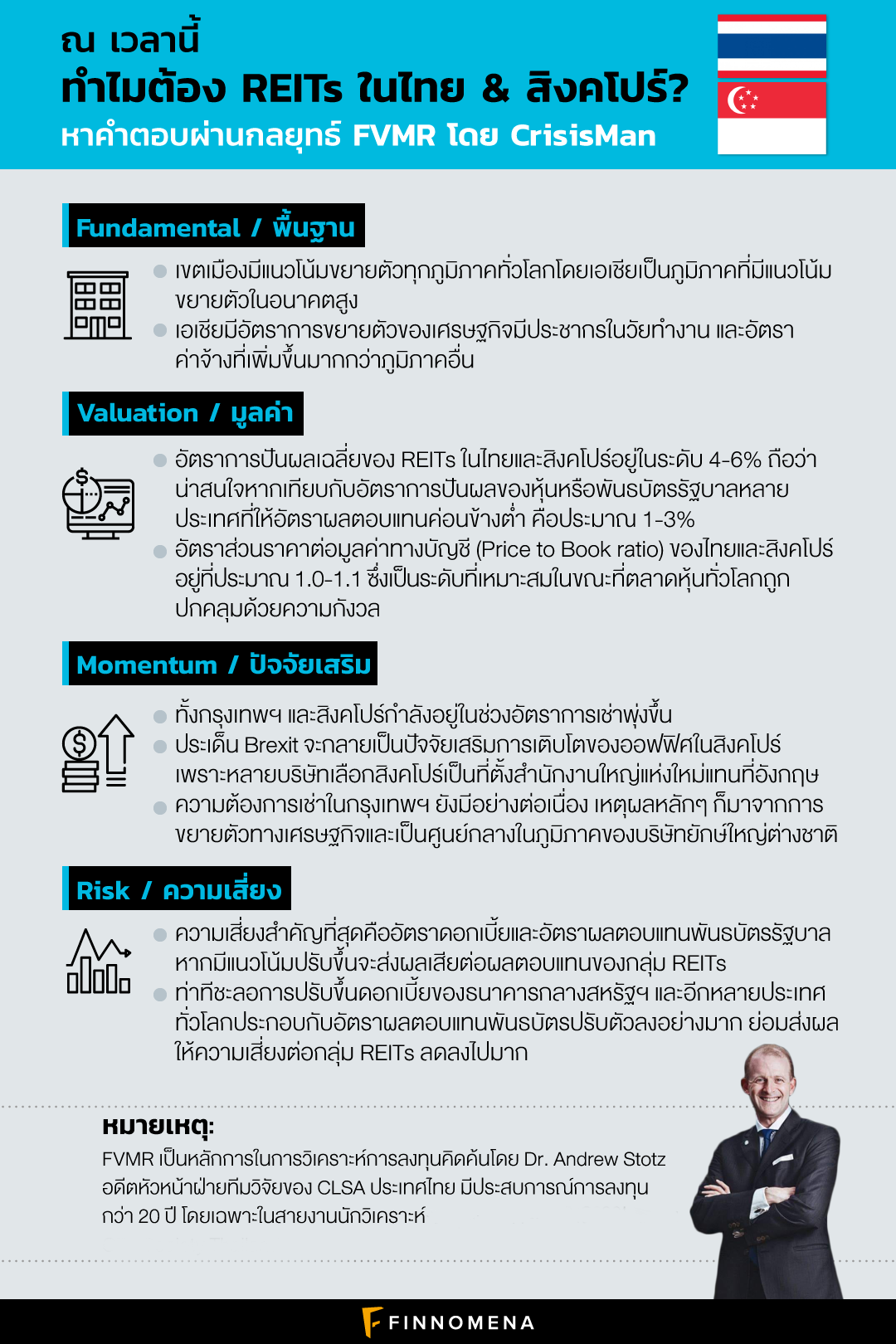

การขยายตัวของเขตเมืองเป็นปัจจัยแรกที่ต้องคำนึงถึง โดยข้อมูลจาก UN พบว่าเขตเมืองยังมีแนวโน้มขยายตัวทุกภูมิภาคทั่วโลก เมื่อเจาะลึกลงไปอีกพบว่าเอเชียเป็นภูมิภาคที่มีแนวโน้มขยายตัวในอนาคตสูง

รูปที่ 1 : แนวโน้มการขยายตัวเขตเมือง | ที่มา : engtechmag, UN World Urbanization Prospects

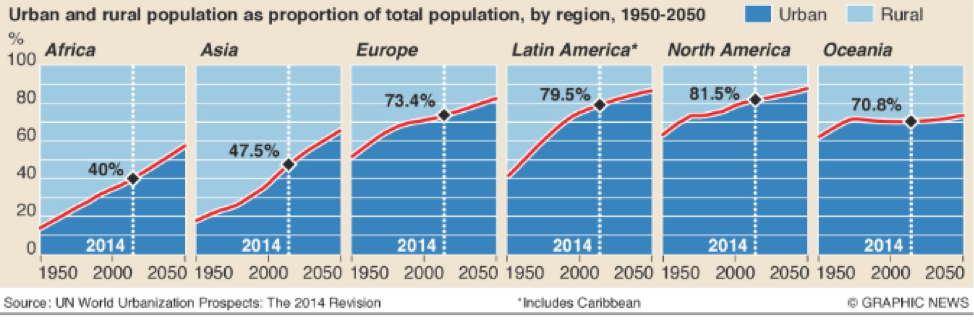

และต้องพิจารณาประกอบกับการเติบโตทางเศรษฐกิจที่ต้องมารองรับการขยายตัวของเขตเมือง ซึ่งตั้งแต่ในอดีตจนถึงอนาคต ภูมิภาคเอเชียก็ยังมีอัตราการขยายตัวของเศรษฐกิจที่น่าสนใจกว่าภูมิภาคอื่น นอกจากนั้นยังมีประชากรในวัยทำงานและอัตราค่าจ้างที่เพิ่มขึ้นมากกว่าภูมิภาคอื่น เรียกได้ว่ามีความพร้อมสำหรับการเติบโตในอนาคตแน่นอน

เจาะลึกลงไปมากกว่านั้นเราจะไปหาว่า REITs และกองทุนอสังหาฯ ที่น่าสนใจในเอเชียในแง่มูลค่าและอัตราการปันผลอยู่ที่ใด ในหัวข้อถัดไปกันครับ

รูปที่ 2 : คาดการณ์การขยายตัวของเศรษฐกิจทั่วโลก | ที่มา : IMF

Valuation / มูลค่า

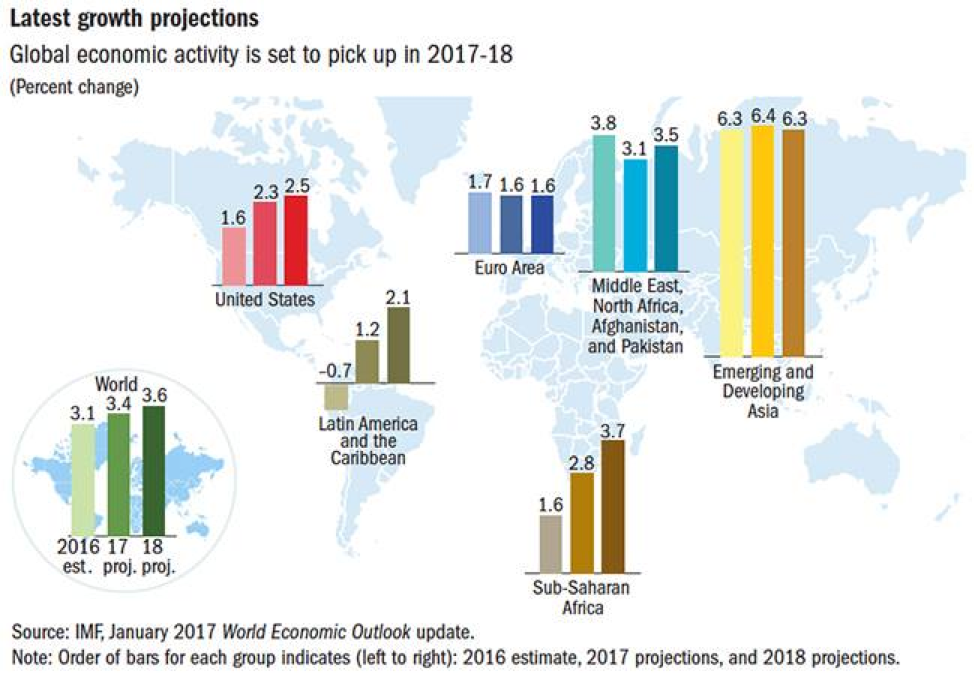

รูปที่ 3 Bond Yield Spread ระหว่าง REITs ในประเทศไทยกับพันธบัตรรัฐบาลอายุ 10 ปี | ที่มา : Bloomberg

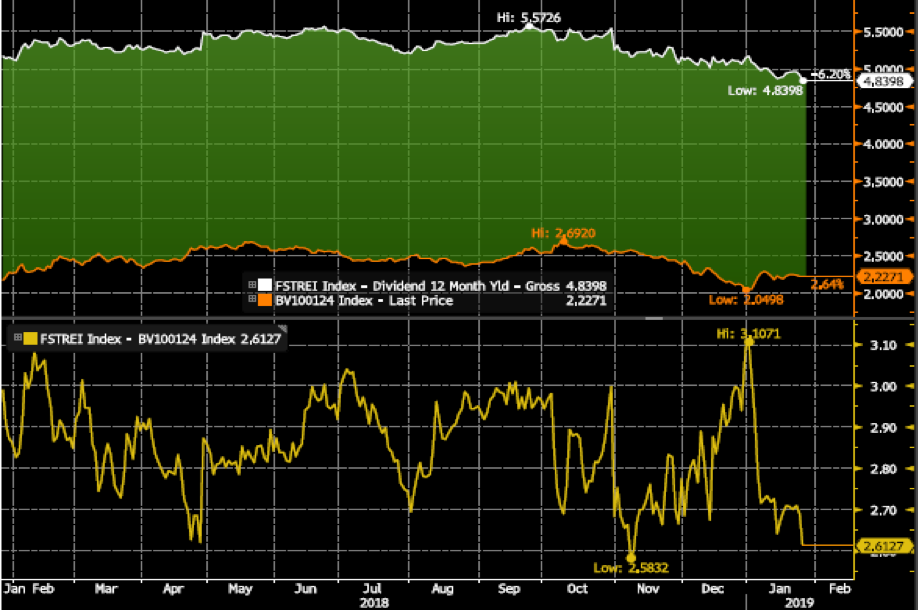

การประเมินดังกล่าวจะพิจารณาอัตราการปันผล (Dividend Yield), อัตราส่วนราคาต่อมูลค่าทางบัญชี (Price to Book ratio) และส่วนต่างอัตราการปันผลกับอัตราผลตอบแทนพันธบัตร (Bond Yield Spread) พบว่าอัตราการปันผลเฉลี่ยของ REITs ในประเทศไทยและสิงคโปร์อยู่ในระดับ 4-6%

รูปที่ 4 Bond Yield Spread ระหว่าง REITs ในประเทศสิงคโปร์กับพันธบัตรรัฐบาลอายุ 10 ปี | ที่มา : Bloomberg

ซึ่งการพิจารณาว่าน่าสนใจหรือไม่ ต้องพิจารณาผ่านส่วนต่างอัตราการปันผลของ REITs กับอัตราผลตอบแทนพันธบัตร (Bond Yield Spread) ซึ่งประเทศไทยมีส่วนต่างอยู่ที่ 3.20% และของประเทศสิงคโปร์อยู่ที่ 2.61% โดยประมาณ ซึ่งส่วนต่างในระดับดังกล่าวถือว่าน่าสนใจหากเทียบกับอัตราการปันผลของหุ้น หรือพันธบัตรรัฐบาลหลายประเทศ ที่ให้อัตราผลตอบแทนค่อนข้างต่ำ คือประมาณ 1-3% นับได้ว่าไม่คุ้มค่ากับความเสี่ยงหรือค่าเสียโอกาสแต่อย่างใด

ด้านอัตราส่วนราคาต่อมูลค่าทางบัญชี (Price to Book ratio) ของไทยและสิงคโปร์อยู่ที่ประมาณ 1.0-1.1 ซึ่งเป็นระดับที่เหมาะสมในขณะที่ตลาดหุ้นทั่วโลกถูกปกคลุมด้วยความกังวลจนทำให้เงินลงทุนไหลเข้าสินทรัพย์ทางเลือกอื่น

Momentum / ปัจจัยเสริม

แม้ว่าทั้งพื้นฐานการเติบโตและมูลค่าที่ถือได้ว่าเหมาะสมสำหรับการลงทุนในระยะยาวแล้ว แต่หากปราศจากแรงผลักดันอันเป็นพื้นฐานสำคัญต่อการเติบโตในระยะยาวแล้ว การลงทุนนั้น ๆ ย่อมไม่คุ้มค่าแก่การลงทุนแน่นอนครับ

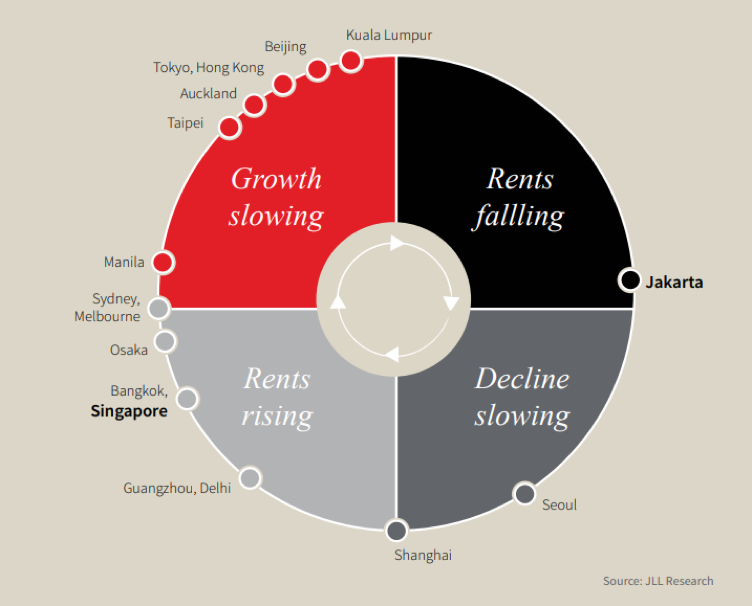

รูปที่ 5 วัฏจักรของตลาด REITs เอเชีย | ที่มา : JLL Research Report JUNE 2018

ออฟฟิศนับเป็นหนึ่งในปัจจัยที่สำคัญของกองทุนอสังหาฯ ในประเทศไทยและสิงคโปร์ ดังนั้นวัฏจักรของอุปสงค์และอุปทาน อัตราการเช่า แนวโน้มอัตราการเช่าในอนาคต คือปัจจัยสำคัญที่เราจะพิจารณากัน

เพื่อที่จะได้มองเห็นภาพรวมว่าการลงทุนของเราอยู่ ณ จุดใดของวัฏจักร ขอพิจารณาจากรูปที่ 5 พบว่าทั้งกรุงเทพฯ และสิงคโปร์กำลังอยู่ในช่วงอัตราการเช่าพุ่งขึ้น หรือมีความต้องการเช่าเพิ่มขึ้นนั่นเอง

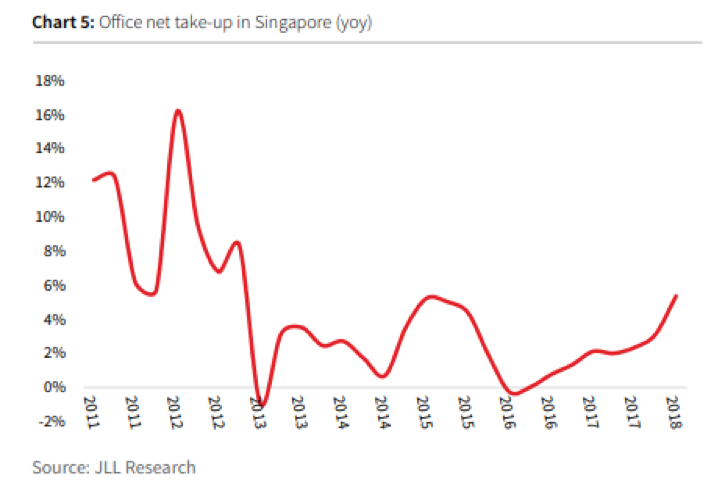

รูปที่ 6 การเติบโตของค่าเช่าออฟฟิศในอาเซียน | ที่มา : JLL Research Report JUNE 2018

ขอเจาะลึกลงในรายละเอียดโดยเริ่มจากสิงคโปร์ครับ ก่อนหน้านี้ช่วงปี 2015 ถึง 2017 ความต้องการเช่าในสิงคโปร์ลดลง (รูปที่ 6) ประกอบกับมีอุปทานออกสู่ตลาดจำนวนมาก แต่หลังจากนั้นความต้องการเช่าก็เริ่มกลับมาอีกครั้งในปี 2018 ซึ่งมีการคาดการณ์มาความต้องการจะปรับตัวขึ้นในระยะ 2 ปีต่อจากนี้ครับ

ขณะเดียวกันประเด็น Brexit ที่ส่งผลเสียต่อยุโรปจะกลายเป็นปัจจัยเสริมการเติบโตของออฟฟิศในสิงคโปร์ เนื่องจากหลายบริษัทเลือกสิงคโปร์เป็นที่ตั้งสำนักงานใหญ่แห่งใหม่แทนที่อังกฤษ

รูปที่ 7 อัตราการขยายตัวของการเช่าสุทธิในสิงคโปร์ | ที่มา : JLL Research Report JUNE 2018

ส่วนความต้องการเช่าในกรุงเทพฯ ยังคงมีอย่างต่อเนื่อง (รูปที่ 6) ซึ่งเหตุผลหลัก ๆ ก็มาจากการขยายตัวทางเศรษฐกิจ อีกทั้งยังเป็นศูนย์กลางในภูมิภาคของบริษัทยักษ์ใหญ่ต่างชาติ เนื่องจากค่าจ้างและคุณภาพแรงงานที่เหมาะสมกว่าประเทศเพื่อนบ้าน

นอกจากนั้นแล้วไลฟ์สไตล์ที่เปลี่ยนไปของคนยุคนี้ เช่น การปรับเปลี่ยนการทำงานที่อึมครึมสู่ Co-working space ห้างสรรพสินค้าที่เปลี่ยนตัวเองเป็นแหล่งพบปะผู้คนและรับประทานอาหาร ซึ่งในภูมิภาคเอเชียของเรา เรื่องอาหารไม่แพ้ชาติไหนในโลกอยู่แล้วครับ ปัจจัยที่กำลังเติบโตพร้อมการปรับตัวที่เหมาะสมย่อมส่งเสริมให้ REITs ยังคงความน่าสนใจในระยะยาวอย่างต่อเนื่อง

Risk / ความเสี่ยง

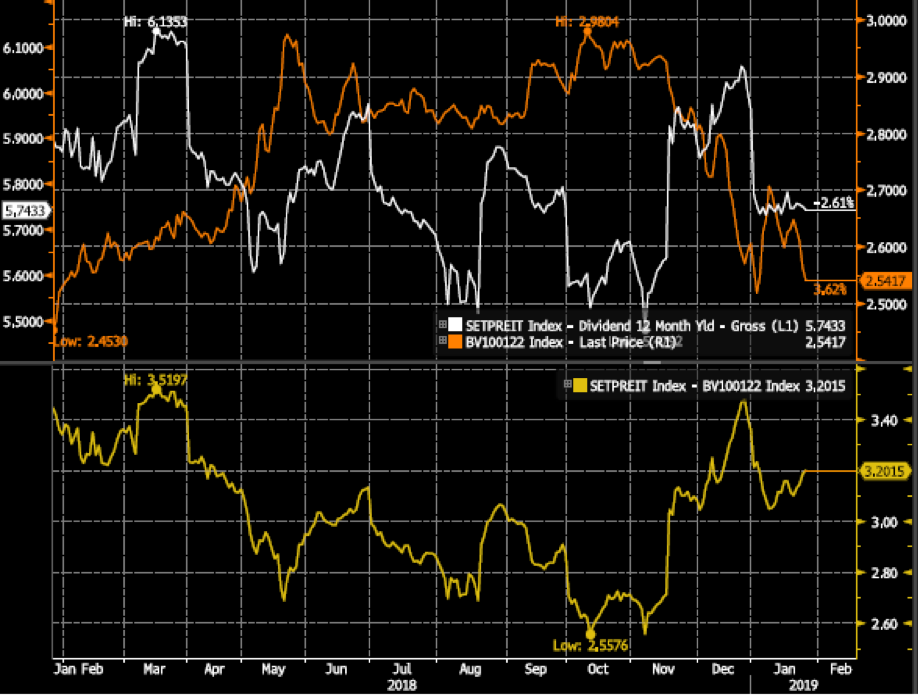

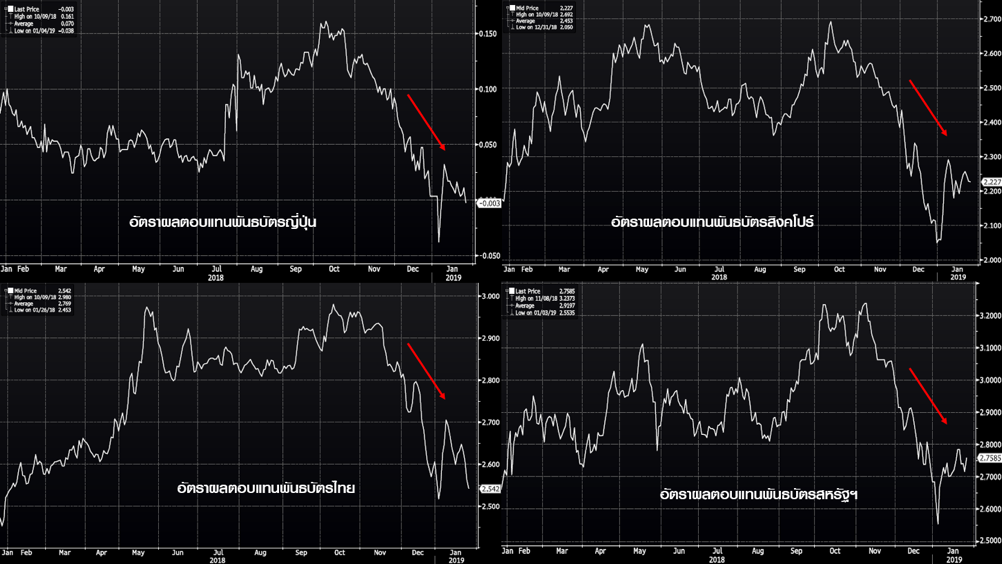

แน่นอนครับว่าทุกการลงทุนมีความเสี่ยง โดยธรรมชาติของ REITs แล้ว ความเสี่ยงสำคัญที่สุดที่ต้องพิจารณา คืออัตราดอกเบี้ยและอัตราผลตอบแทนพันธบัตรรัฐบาล หากมีแนวโน้มปรับขึ้นจะส่งผลเสียต่อผลตอบแทนของกลุ่ม REITs

รูปที่ 8 Dot plot จากการประชุม Fed เดือนกันยายน และเดือนธันวาคม | ที่มา : Bloomberg

ย้อนไปเมื่อกลางเดือนธันวาคมปีก่อน นายเจอโรม พาวเวลล์ ประธานธนาคารกลางสหรัฐฯ (Fed) ออกมาแสดงท่าทีชะลอการปรับขึ้นอัตราดอกเบี้ย เช่นเดียวกับ Dot plot ที่ประกาศออกมาในการประชุมคณะกรรมการ Fed เมื่อเดือนธันวาคมที่ผ่านมา อันเป็นท่าทีเดียวกันกับธนาคารกลางที่สำคัญทั่วโลก

รูปที่ 9 อัตราผลตอบแทนพันธบัตรรัฐบาลอายุ 10 ปี | ที่มา : Bloomberg

ประกอบกับความผันผวนในตลาดการเงินโลก ส่งผลให้มีเม็ดเงินลงทุนไหลเข้าตลาดตราสารหนี้ ทำให้อัตราผลตอบแทนพันธบัตรหลายประเทศปรับตัวลง

ทั้งท่าทีชะลอการปรับขึ้นดอกเบี้ยของธนาคารกลางสหรัฐฯ และอีกหลายประเทศทั่วโลก ประกอบกับอัตราผลตอบแทนพันธบัตรปรับตัวลงอย่างมาก ย่อมส่งผลให้ความเสี่ยงต่อกลุ่ม REITs ลดลงไปมาก อีกทั้งยังส่งให้กลุ่ม REITs มีความน่าสนใจมากขึ้นในสถานการณ์ที่ตลาดการเงินโลกยังผันผวนเช่นนี้

แต่สุดท้ายแล้วการลงทุนระยะยาวก็ต้องคำนึงถึงเหตุการณ์ไม่คาดฝันซึ่งอาจกระทบพอร์ตการลงทุนได้ อาทิเช่น วิกฤตเศรษฐกิจ เศรษฐกิจชะลอตัว ประเด็นการเมือง ซึ่งแนวทางป้องกันความเสี่ยงที่ดีที่สุด คือการจัดพอร์ต แบ่งสัดส่วนการลงทุนในสินทรัพย์ต่างๆ

“ระยะทางพิสูจน์ม้า กาลเวลาพิสูจน์คน” การลงทุนเปรียบเสมือนการวิ่งมาราธอนไม่ใช่การวิ่ง 100 เมตร ดังนั้นในระหว่างทางย่อมต้องพบเจอกับหลากหลายเหตุการณ์ การกระจายความเสี่ยงเป็นการรับมือที่ดีที่สุด และ Fund of Property Fund หรือกองทุนรวมที่มีผู้จัดการกองทุนช่วยเลือกลงทุนในกองทุนอสังหาฯ กองทุนโครงสร้างพื้นฐาน และ REITs ก็เป็นผลิตภัณฑ์ที่เหมาะสำหรับการกระจายความเสี่ยงไปพร้อมกับผลตอบแทนที่น่าสนใจ

หมายเหตุ: พอร์ต “Best-in-Class Property & REITs” จาก FINNOMENA จะช่วยให้คุณได้ลงทุนในกองทุนชนิด Fund of Property Fund ที่มีคุณภาพยอดเยี่ยมจากนับสิบ ๆ กองที่มีเสนอขายในปัจจุบัน ซึ่งจะแนะนำ 3 กองทุนที่ได้รับ FINNOMENA Score สูงที่สุด และมีคำแนะนำ Rebalance ในการปรับพอร์ตไปสู่กองทุน Best-in-class ให้นักลงทุนปีละ 1 ครั้ง ใครสนใจเข้าไปดูรายละเอียดได้ที่นี่เลยครับ https://www.finnomena.com/bic/