ใครที่ลงทุนหุ้น อาจกำลังเข้าใจว่าเงินปันผลที่ได้รับจะต้องเสียภาษีในอัตรา 10% และสามารถเลือกได้ว่าจะยอมเสีย 10% แล้วจบไป หรือจะนำมารวมคำนวณภาษีและเครดิตภาษีตอนสิ้นปีก็ได้ แต่นั่นเป็นความเข้าใจถูกเพียงครึ่งเดียวเท่านั้น! เพราะเมื่อยอมหัก ณ ที่จ่าย 10% โดยไม่นำมารวมคำนวณภาษีและเครดิตภาษีเงินปันผล นั่นคือเราอาจกำลังเสียภาษีเงินได้ในอัตราสูงถึง 28% ไม่ใช่แค่ 10% อย่างที่เคยเข้าใจ

ทำไมถึงเป็นอย่างนั้น และเครดิตภาษีเงินปันผลคืออะไร คลิปนี้จะมาเล่าให้ฟัง

ที่มาของเงินปันผลจากหุ้น และภาษีเงินปันผล

- เมื่อเราลงทุนหุ้น เท่ากับเรากำลังร่วมลงทุนในฐานะเจ้าของกิจการ หรือเรียกว่า “ผู้ถือหุ้น”

- สมมติว่ากิจการดำเนินงานได้ดีมีกำไร 100 บาท ก็ต้องนำกำไรที่ได้ไปเสียภาษีนิติบุคคล

- โดยทั่วไปอัตราภาษีนิติบุคคลจะอยู่ที่ 20% เท่ากับจากกำไร 100 บาท จ่ายภาษีไป 20 บาท เหลือ 80 บาท

- เมื่อบริษัทจ่ายภาษีให้รัฐบาลแล้ว จึงจะพิจารณาเอากำไรที่ได้ มาเฉลี่ยจ่ายให้ผู้ถือหุ้นแต่ละคนตามจำนวนหุ้นที่ถือเพื่อเป็นการตอบแทนที่ได้ร่วมลงทุนในกิจการมาด้วยกัน

- ในขั้นตอนนี้จะเรียกกำไรที่เหลือ และได้เฉลี่ยจ่ายให้ผู้ถือหุ้นนี้ว่า “เงินปันผล”

- เมื่อได้จ่ายปันผลมาให้ผู้ถือหุ้น กฎหมายจะบังคับหักภาษี ณ ที่จ่ายอีก 10% เสมือนเป็นภาษีค่าผ่านทาง ที่สุดท้ายแล้วผู้ถือหุ้นสามารถเลือก “หัก–จ่าย–จบ” คือจ่ายตามนี้แล้วไม่ต้องเอาเงินปันผลที่ได้ไปยื่นภาษีตอนสิ้นปีอีกก็ได้

- หรือจะเลือก “ยื่นรวมและเครดิต” คือนำไปรวมคำนวณภาษีตอนสิ้นปีและเครดิตภาษีอีกทีก็ได้เหมือนกัน

- ดังนั้นในขั้นตอนนี้หากผู้ลงทุนเลือก “หัก–จ่าย–จบ” ที่อัตราภาษีหัก ณ ที่จ่าย 10% ของกำไรที่เหลือ 80 บาท เท่ากับผู้ถือหุ้นจะได้เสียภาษีเงินปันผลอีก 8 บาท เหลือเงินเข้ากระเป๋าตัวเอง 72 บาท

- ฟังเผิน ๆ ดูเหมือนกับว่าเรากำลังเสียภาษีเงินปันผลในอัตรา 10% แต่ถ้าเรานึกดูดี ๆ ก็จะพบว่าเงินปันผลและเงินกำไรของกิจการจริง ๆ แล้วก็คือเงินก้อนเดียวกัน และเราในฐานะเจ้าของกิจการคนหนึ่ง ก็ได้เสียภาษีให้รัฐบาลไปแล้วถึง 2 รอบ คือรอบแรกที่จ่ายเป็นภาษีนิติบุคคล 20 บาท และรอบที่จ่ายเป็นภาษีเงินปันผลอีก 8 บาท รวมเป็น 28 บาท จากเงินกำไรของกิจการ 100 บาท หรือเท่ากับเสียภาษีในอัตรา 28%

- ดังนั้น ทันทีที่เราเลือกหักภาษี ณ ที่จ่ายเงินปันผล 10% จริง ๆ แล้วเรากำลังเสียภาษีจากเงินที่เป็นของเรารวมแล้ว 28% ดังนั้นแนวทางคร่าว ๆ ในการตัดสินใจว่าจะยอม “หัก–จ่าย–จบ” หรือไม่ อาจต้องเช็กดูว่าขั้นบันไดภาษีบุคคลธรรมดาของเราตกอยู่ที่ขั้นไหน

เปิดบัญชีกองทุนประหยัดภาษี SSF RMF กับ FINNOMENA สะดวก รวดเร็ว เปิดออนไลน์ ไม่ต้องส่งเอกสารให้ยุ่งยาก พร้อมเลือกซื้อกองทุนประหยัดภาษีมากกว่า 10 บลจ.

คลิก https://finno.me/open-plan

เครดิตภาษีเงินปันผล คืออะไร?

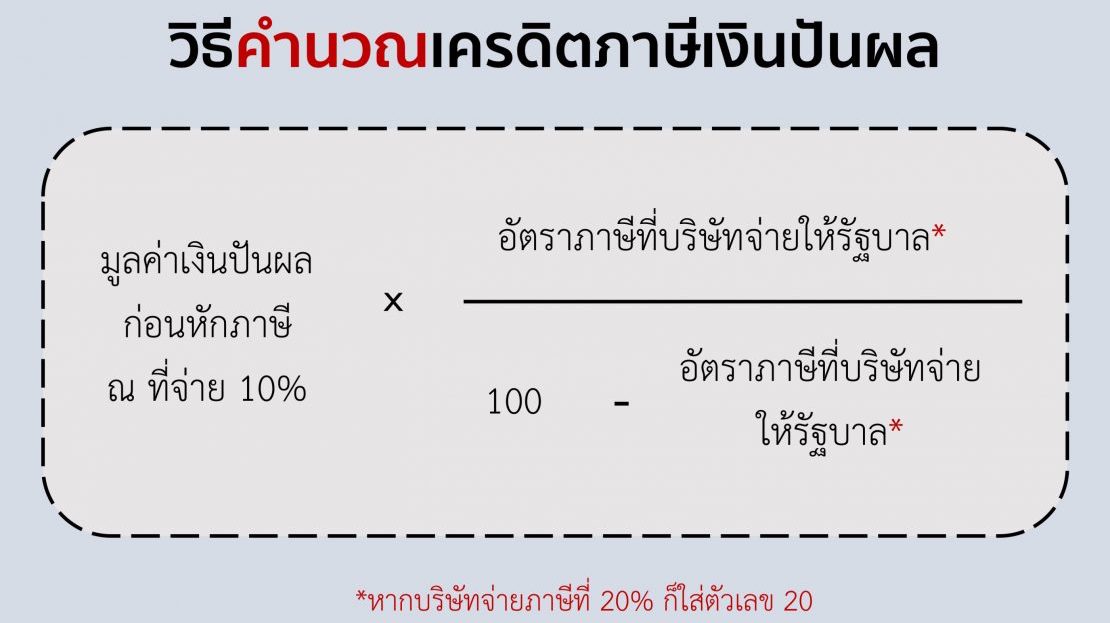

- การเครดิตภาษีเงินปันผล คือกระบวนการคิดกลับเพื่อให้ได้เงินปันผลก่อนที่จะถูกหักภาษีนิติบุคคล เพื่อให้นำไปคำนวณภาษีบุคคลธรรมดาต่อไปได้โดยไม่เป็นการคำนวณภาษีซ้ำซ้อน

- เราไม่จำเป็นต้องท่องจำสูตรคำนวณเลย เพราะในปัจจุบันเรามีตัวช่วยที่ทำให้การคำนวณเครดิตภาษีเงินปันผลง่ายกว่านั้นมาก

- เพียงแค่เข้าไปใน Investor Portal ที่จัดทำโดยตลาดหลักทรัพย์ฯ ก็จะมีบริการให้ดาวน์โหลดไฟล์สำหรับใข้ยื่นภาษีเงินปันผลโดยเฉพาะ

- ตอนจะยื่นภาษีก็เพียงแค่อัปโหลดไฟล์ที่ได้มาลงไประบบยื่นภาษี ก็จะขึ้นข้อมูลมาให้ทั้งหมดว่า เราได้รับเงินปันผลมาเท่าไหร่ ถูกภาษีหัก ณ ที่จ่ายเท่าไหร่ และได้เครดิตภาษีเงินปันผลเท่าไหร่ ซึ่งจะทำให้การจัดการภาษีเงินปันผลง่ายขึ้นเยอะ

ตรวจสอบฐานภาษี: แล้วเราควรเลือกทางไหนดี?

- ถ้าขั้นภาษีตกอยู่ที่ 30% ขึ้นไป (เงินได้พึงประเมินประมาณ 2,200,000 บาท/ปีเป็นต้นไป): กรณีนี้การ “หัก–จ่าย–จบ” มีแนวโน้มจะคุ้มกว่า เพราะจะทำให้เสียภาษีเพียงแค่ 28% แต่ถ้า “ยื่นรวมและเครดิต” จะเสียภาษีเงินในอัตรา 30% หรือมากกว่า

- ถ้าขั้นภาษีอยู่ที่ 25% ลงมา กรณีนี้การ “ยื่นรวมและเครดิต” มีแนวโน้มจะคุ้มกว่า เพราะจะทำให้เราเสียภาษีจริง ๆ เพียง 25% หรือน้อยกว่า แต่ถ้า “หัก–จ่าย–จบ” จะเสียภาษีในอัตรา 28%

สิ่งที่ควรรู้เพิ่มเติมเกี่ยวกับภาษีเงินปันผล

- บริษัทแต่ละบริษัทเสียภาษีเงินได้นิติบุคคลในอัตราที่ไม่เท่ากัน ซึ่งอาจมีตั้งแต่ได้รับยกเว้นภาษี ไปจนถึงอัตราภาษีที่ 30% ขึ้นอยู่กับประเภทและลักษณะการดำเนินธุรกิจของกิจการ ดังนั้นภาษีทั้งหมดที่เราเจออาจจะไม่ใช่ 28% เสมอไป อาจจะมากหรือน้อยกว่า 28% ไปอีกก็ได้ เพราะตัวอย่างที่ได้พูดถึง เป็นเพียงกรณีที่อัตราภาษีนิติบุคคลอยู่ที่ 20%

- เมื่อเลือกแล้วว่า “หัก–จ่าย–จบ” หรือ“ยื่นรวมและเครดิต” จะต้องใช้วิธีการนั้น กับหุ้นทุกตัวที่มีอยู่ จะใช้วิธีนึงกับหุ้นตัวหนึ่ง และอีกวิธีหนึ่งกับหุ้นอีกตัวไม่ได้

- ในปัจจุบัน เงินปันผลที่ได้จากกองทุนรวมหุ้น จะถูกนับว่าเป็นเงินได้ลักษณะเดียวกันกับเงินปันผลจากหุ้น ทำให้เมื่อเลือก “หัก–จ่าย–จบ” หรือ “ยื่นรวมและเครดิต” กับหุ้นหรือกองทุนหุ้นปันผลตัวใดตัวหนึ่งแล้ว ก็จะต้องใช้วิธีการเดียวกันนั้นกับหุ้นและกองทุนหุ้นปันผลที่มีอยู่ทั้งหมดด้วย แต่ปันผลที่ได้จากกองทุนหุ้นจะไม่สามารถใช้สิทธิ์เครดิตภาษีได้

ทั้ง 3 ข้อนี้ มีผลทำให้การเลือก “หัก–จ่าย–จบ” หรือ “ยื่นรวมและเครดิต” สำหรับนักลงทุนแต่ละคนมีความคุ้มค่าไม่เท่ากัน เพื่อความมั่นใจ นักลงทุนควรลองคำนวณภาษีโดยใช้วิธีการทั้ง 2 แบบ แล้วเปรียบเทียบกันดูว่าวิธีไหนทำให้ประหยัดภาษีได้มากกว่ากัน

เปิดบัญชีกองทุนประหยัดภาษี SSF RMF กับ FINNOMENA สะดวก รวดเร็ว เปิดออนไลน์ ไม่ต้องส่งเอกสารให้ยุ่งยาก พร้อมเลือกซื้อกองทุนประหยัดภาษีมากกว่า 10 บลจ.

คลิก https://finno.me/open-plan

อ่านเพิ่มเติม ลดหย่อนภาษี: ทุกเรื่องที่ต้องรู้ รวบรวมมาให้แล้ว!

สรุปวิธีคำนวณภาษี: รายได้เท่าไรต้องเสียภาษีเท่าไร?