ปัญหาใหญ่ของผู้มีรายได้ทุกคนคงหนีไม่พ้นการต้องจ่ายภาษีเป็นจำนวนมาก กองทุนลดหย่อนภาษีจึงเป็นสิ่งที่จำเป็น ตัวผมเองก็เป็นคนหนึ่งที่ต้องซื้อกองทุนลดหย่อนเหล่านี้ทุกปี …. ไม่ใช่ไม่อยากจ่ายภาษี แต่ถ้ามันมีวิธีลดหย่อนได้ทำไมจะไม่ทำ?

หลังจากที่ LTF หมดสิทธิ์ลดหย่อนภาษีแล้ว กลายเป็น SSF แทน เลยทำให้หลาย ๆ คนอาจจะงงนิดหน่อย วันนี้ผมเลยอยากสรุปข้อมูลทั้งหมดที่ผมหามา Cross-Check เรียบร้อยแล้วว่าข้อมูลอัปเดตล่าสุดแน่นอนในแต่ละส่วน

รับบริการผู้แนะนำการลงทุนกองภาษีส่วนตัวจาก FINNOMENA ฟรี! ไม่มีค่าใช้จ่าย สำหรับผู้ที่สนใจลงทุนกองภาษี 200,000 บาทขึ้นไป

👉 ลงทะเบียน คลิก >>> https://finno.me/taxplanner-services

สารบัญ

- SSF คืออะไร? ต่างกับ RMF อย่างไร?

- ใครควรซื้อ/ไม่ควรซื้อ SSF

- วิธีเลือก SSF แบบละเอียด

- สิ่งที่ต้องระวังก่อนซื้อ SSF

- ซื้อ SSF ที่ไหนสะดวกสุด

- 10 อันดับกองทุน SSF ผลตอบแทนดีในรอบ 5 เดือน

กองทุน SSF คืออะไร?

SSF หรือ Super Savings Fund คือกองทุนรวมประเภทหนึ่ง ซึ่งมีสิทธิพิเศษมากกว่ากองทุนรวมทั่วไปตรงที่รัฐบาลอนุญาตให้สามารถนำจำนวนเงินที่ซื้อกองทุน SSF มาหักลดหย่อนภาษีเงินได้บุคคลธรรมดาได้ เริ่มต้นตั้งแต่ปี 2563 เป็นต้นไป โดยมีเงื่อนไขดังต่อไปนี้ครับ

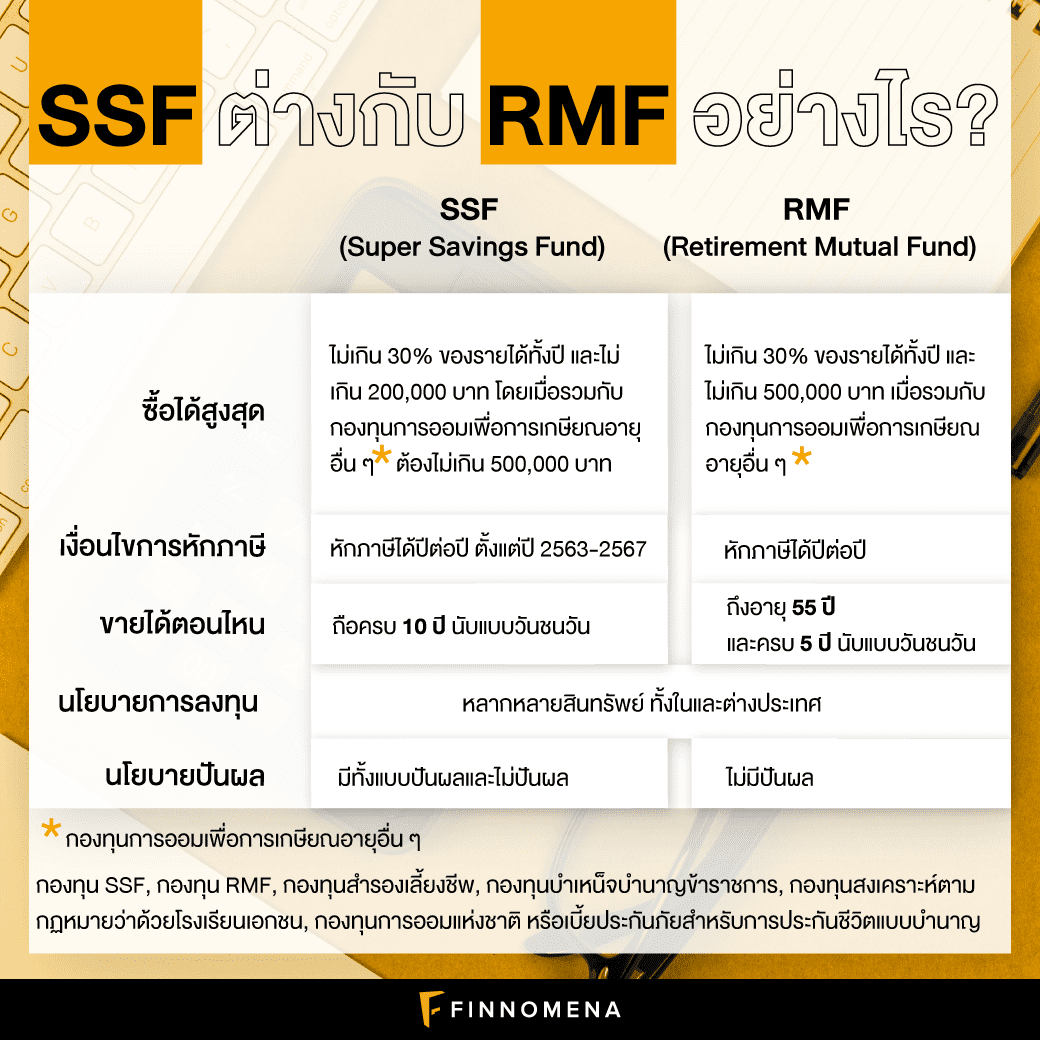

SSF ต่างกับ RMF อย่างไร?

ในความเป็นจริง SSF และ RMF (Retirement Fund) ถือเป็นกองทุนรวมตระกูลลดหย่อนภาษีทั้ง 2 ประเภท แต่มันมีความแตกต่างหลัก ๆ อยู่ตรงเงื่อนไขระยะเวลาตอนที่ขายกองทุนได้ ส่วนที่เหลือคล้าย ๆ กับ SSF ผมสรุปข้อแตกต่างของทั้ง 2 กองทุนให้ในตารางด้านล่างนี้ครับ

เงื่อนไขแบบไหนควรซื้อ SSF?

- ถ้าคุณเป็นคนมีเงินได้เมื่อหักลบกับค่าลดหย่อนแล้วมากกว่า 150,000 บาท คุณต้องจ่ายภาษีแต่ไม่อยากจ่าย (หรือจ่ายไปแล้วแต่อยากขอคืน)

- ต้องการให้เงินลงทุนเติบโตในระยะยาวแบบไม่เสียโอกาส

- อยากลดหย่อนภาษีด้วยการลงทุน เพราะในความเป็นจริงคือเราลดหย่อนภาษีได้หลายวิธี ไม่ว่าจะเป็นการซื้อประกัน, Provident Fund (กองทุนสำรองเลี้ยงชีพ), ดอกเบี้ยกู้บ้าน หรือกองทุน RMF

- อยากลงทุนแต่ไม่อยากซื้อ RMF เพราะใช้เวลานานกว่าจะขายได้ สำหรับคนที่อายุน้อยกว่า 45 ปี ซื้อ SSF จะขายได้เร็วกว่า RMF โดย SSF ใช้เวลาถือ 10 ปี

- เป็นคนที่ฐานภาษีสูง ๆ เช่น 20% ขึ้นไป เพราะการลดหย่อนของคุณจะมีนัยมากกว่าคนที่ฐานภาษี 5% ครับ

- ต้องการกระจายการลงทุนในหลากหลายสินทรัพย์ อันนี้เหมาะมาก ๆ เพราะ SSF มีการลงทุนทั้งในและต่างประเทศ ซึ่งปกติจะทำแบบนี้ได้ต้องซื้อ RMF เท่านั้น

- สุดท้ายคือทำที่พูดมาข้างบนหมดแล้วจนเต็มโควตา ยังลดหย่อนภาษีไม่หนำใจอยากลดหย่อนเพิ่ม SSF ก็เป็นทางเลือกที่ดีครับ

แล้วเงื่อนไขแบบไหนบ้างล่ะที่ ไม่ควร ซื้อ SSF

- กำลังชักหน้าไม่ถึงหลัง สภาพคล่องเหือดหาย แบบนี้ยอมจ่ายภาษีเถอะครับ การทุ่มซื้อ SSF หรือ RMF เพื่อให้ได้ลดหย่อนภาษี แต่ต้องไปนั่งกู้เงินมาใช้จ่ายอันนี้เสี่ยงมาก

- รู้สึกว่าการลงทุนมันเสี่ยง แล้วคุณเป็นคนที่ฐานภาษีไม่สูง เช่นจ่าย 5% หรือ 10% ซื้อไปแล้วนั่งจ้องทุกวัน พอมันเหวี่ยงแล้วถึงกับกินไม่ได้นอนไม่หลับ การลงทุนไม่ได้มีแค่เรื่องของตัวเลข แต่เป็นเรื่องของจิตใจด้วย แบบนี้ไม่ยอมจ่ายภาษี ก็ไปซื้อพวกประกันออมทรัพย์แทนจะดีกว่าครับ

- หรือคุณอาจจะเป็นอภิมหาโคตรเซียนหุ้นที่เทพมาก ๆ สามารถทำผลตอบแทนได้ 50% ต่อปีต่อเนื่องหลายปีชัวร์ ๆ ซึ่งดีกว่าเอาเงินไปประหยัดภาษีกับ SSF 10-20% + กำไรที่คาดหวังแน่นอน แบบนี้ก็ไม่ต้องซื้อครับ ยอมจ่ายภาษีแล้วเอาเงินไปลงทุนในตลาดหุ้นเองได้กำไรเยอะกว่า แต่เคสนี้ยากนะเซียนหุ้นรายใหญ่ที่ผมรู้จักยังซื้อกองทุนลดหย่อนภาษีเต็มโควต้าอยู่เลย

โดยสรุปแล้วผมว่า 99% ของคนที่หลุดเข้ามาอ่านบทความ และอ่านมาถึงตรงนี้ได้ ผมว่า … คุณคือคนที่มีรายได้ถึงระดับที่ต้องจ่ายภาษี คุณต้องการลดหย่อนภาษี คุณอาจจะมีการลดหย่อนด้วยวิธีอื่น แต่คุณก็ยังอยากลดหย่อนเพิ่มเติม และที่สำคัญคือคุณมีเงินที่เหลือจากการใช้จ่ายสามารถลงทุนระยะยาว 10 ปีได้ แบบนี้ต้องซื้อ SSF แล้วครับ !

อ่านเพิ่มเติม ลดหย่อนภาษี: ทุกเรื่องที่ต้องรู้ รวบรวมมาให้แล้ว!

สรุปวิธีคำนวณภาษี: รายได้เท่าไรต้องเสียภาษีเท่าไร?

เลือก SSF อย่างไรดี?

หมายเหตุ: เป็นมุมมองกองทุนของ BuffettCode ซึ่งจะไม่เกี่ยวข้องกับ FINNOMENA นะครับ

ใครอยากทราบกองทุน SSF RMF แนะนำโดย FINNOMENA คลิกที่นี่ครับ

จากข้อมูลของ MorningStar ณ ตอนนี้เรามี SSF อยู่ทั้งสิ้น 250 กอง (ข้อมูลอัปเดตวันที่ 22 มิถุนายน 2565) ซึ่ง SSF แต่ละประเภทมีจุดเด่น และสิ่งที่น่าสนใจแตกต่างกันไป การจะบอกแบบฟันธงว่าใครควรลงทุนแบบไหนคงไม่ได้เพราะแต่ละคนมี “วัตถุประสงค์” ในการลงทุนแตกต่างกัน ดังนั้นผมจะขอแยกข้อมูลของ SSF แต่ละประเภทมาอธิบายไว้ในแต่ละข้อแบบนี้ครับ

เลือกหุ้น หรือตราสารหนี้ดี?

SSF สำหรับสายเสี่ยงต่ำ

ถ้าคุณเป็นคนที่ซื้อ SSF เพราะต้องการลดหย่อนภาษีเป็นหลัก ไม่ได้แคร์มากมายว่าผลตอบแทนต้องโตเท่านู้นเท่านี้ นอกจากนั้นคุณยังเป็นคนที่กลัวขาดทุนด้วย ถ้าเป็นแบบนี้คุณจะเหมาะกับ SSF สายตราสารหนี้ครับ เพราะกองทุนตราสารหนี้เหล่านี้ค่อนข้างมีความผันผวนต่ำ สิ่งที่ต้องระวังคืออาจจะต้องดูเครดิตเรทติ้งดี ๆ เลือกกองตราสารหนี้ที่เป็น Investment Grade (IG) เป็นหลัก

กองที่ผมชอบที่สุดคือกอง K-FIXEDPLUS-SSF เพราะมีสัดส่วนของเงินฝากประจำ พันธบัตรและตราสารหนี้รัฐบาล กระทรวงการคลังค้ำประกันสูงกว่ากองอื่น ๆ แบบมีนัย ซึ่งส่งผลให้ความเสี่ยงน้อยลงมาก (ค่าความเสี่ยงของกองทุนอยู่ในระดับ 4)

นอกจากนั้นถ้าคุณกลัวมาก ๆ ๆ ๆ ๆ ไม่เอาความเสี่ยงเลย ตราสารหนี้ก็ยังรู้สึกว่าเสี่ยง งั้นผมขอแนะนำกองที่ลงทุนในตราสารเงิน KFCASHSSF ซึ่งลงทุนหลักในพันธบัตรรัฐบาลของธนาคารแห่งประเทศไทย 95.8% (ค่าความเสี่ยงของกองทุนอยู่ในระดับ 1 ปลอดภัยกว่านี้ไม่มีอีกแล้วจ้า

SSF สำหรับสายลุย

แต่ถ้าคุณเป็นสายผลตอบแทน ลดหย่อนภาษีแล้วก็คาดหวังผลตอบแทนด้วย แบบนี้เลือกได้หลากหลายเลยครับ ขั้นแรกคุณต้องดูก่อนว่าคุณอยากลงทุนในไทยหรือต่างประเทศ?

ถ้าคุณเป็นคนที่เล่นหุ้น มีหุ้นไทยอยู่เยอะ ผมอยากแนะนำให้กระจายความเสี่ยงลงทุน SSF ที่ลงทุนในต่างประเทศครับ ลงทุนกองหุ้นต่างประเทศมีข้อดีคือได้ลงทุนในธุรกิจที่ไม่มีในตลาดหุ้นไทย ซึ่งแต่ละบริษัทโหด ๆ ทั้งนั้น กองหุ้นต่างประเทศที่ผมชอบในแต่ละหมวดก็จะมี …

- K-CHINA-SSF กองนี้ลงทุนในจีน โดยมีทั้งหุ้น A-Share และ ADR ที่ Listed ในตลาดสหรัฐฯครับ ปีนี้หุ้นจีนลงมาค่อนข้างมาก แต่ผมคิดว่าอนาคตการเติบโตของจีนยังดีอยู่ ดังนั้นตอนนี้จึงเป็นโอกาสที่ดีในการลงทุนหุ้นจีนระยะยาวครับ

- ONE-UGG-ASSF กองนี้เน้นหุ้นเติบโต (ซึ่งส่วนใหญ่เป็นเทคโนโลยี) เช่น Tesla, Amazon, Tencent, Alibaba, Facebook และ Netflix

- ONE-DISC-ASSF กองนี้เน้นลงทุนในหุ้นเติบโตทั่วโลก ต่างกับ ONE-UGG-ASSF ตรงที่ตัวนี้เน้นหุ้น Size Mid-Small ซึ่งมีโอกาสเติบโตสูงในอนาคต

- K-CHANGE-SSF กองนี้เน้นหุ้นที่เกาะกระแสการเปลี่ยนแปลงเทรนด์ของโลกเช่น พลังงานสะอาด เทคโนโลยีการแพทย์ใหม่ ๆ ผลิตชิปคอมพิวเตอร์ หุ้นที่กองทุนนี้ลงทุนก็เช่น Tesla, Moderna ที่ผลิตวัคซีน COVID-19 และ TSMC โรงงานผลิตชิปอยู่เบื้องหลังบริษัทใหญ่ ๆ เช่น Apple

- TEG-SSF สำหรับสายหุ้นไทย ถ้าอยากได้สไตล์ลงทุนหุ้นเติบโต Mid-Large Cap แบบ Active

ผมขอไม่อธิบายลงลึกในกองทุนแต่ละกองนะครับ แต่เชื่อว่าข้อมูลตรงนี้น่าจะให้ไอเดียได้ระดับนึงสำหรับคนที่ต้องการซื้อ SSF เพื่อผลตอบแทนระยะยาว

อีกทางเลือกหนึ่งกับกองทุนรวมผสม

ถ้าคุณกลัวความเสี่ยงแต่ก็ยังอยากได้ผลตอบแทน …. การซื้อกองทุนรวมมีข้อดีอย่างหนึ่งคือไม่จำเป็นเสมอไปที่เราต้องเลือกที่จะ “เสี่ยง” หรือ “ไม่เสี่ยง” เพราะกองทุนรวมบางกองมีการรวมเอาสินทรัพย์หลาย ๆ อย่างไว้ในกองเดียว เช่นมีทั้งหุ้น ตราสารหนี้และกองทุนอสังหาฯ เป็นต้น เราเรียกกองทุนประเภทแบบนี้ว่า “กองทุนรวมผสม” ซึ่งเป็นอีกทางเลือกที่ดีสำหรับคนที่อยากเดินทางสายกลาง ไม่เสี่ยงเกินไป แต่ก็ได้ผลตอบแทนที่ไม่ขี้เหร่นัก

ถ้าจะเลือกกองทุนผสมผมอยากให้เน้นเป็นกองทุนผสมที่ผสมจริง ๆ คือไม่เพียงแค่ผสมประเภทสินทรัพย์ที่ลงทุนแต่ควรจะต้องผสมภูมิภาคด้วย คือลงทุนไปหลาย ๆ ประเทศ ในหมวดนี้กองแนะนำขอยกให้ KKP SG-AA-SSF ซึ่งเป็นกองที่เปิดมาแล้วระยะหนึ่ง มี Performance ให้เห็นชัดเจนดี มีการกระจายการลงทุนทั้งในและต่างประเทศ

ส่วนอีกกองที่อาจจะเป็นม้ามืดคือ UROCK-SSF ของ UOB กองเพิ่งตั้งมาไม่นาน แต่เห็นไส้ในมีกองที่ผมชอบ UGQG ซึ่งลงทุนใน Apple, Microsoft, Amazon อยู่ด้วย และกองนี้ไม่มีหุ้นไทย ถ้าใครหุ้นไทยเยอะอยู่แล้วก็อาจจะลองพิจารณาดูได้ครับ

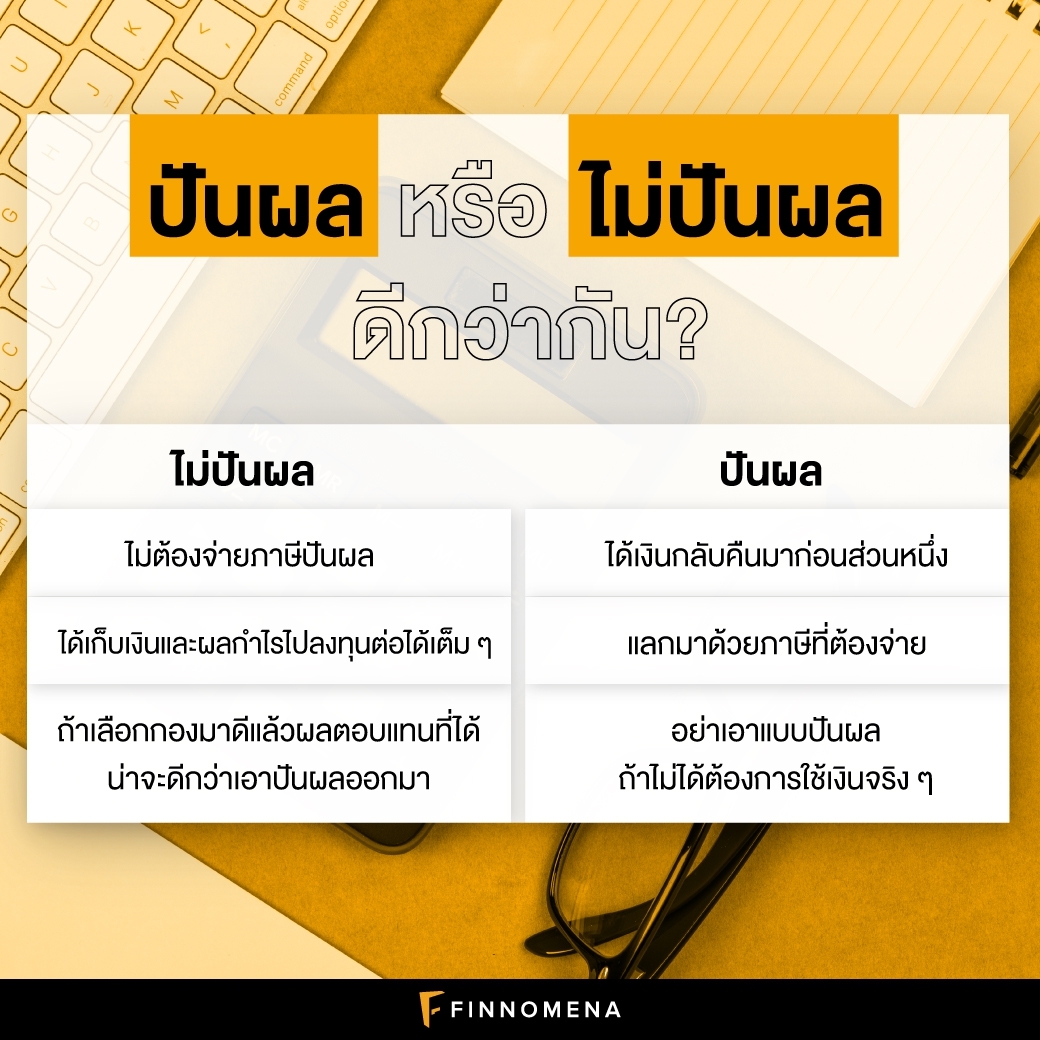

ปันผลหรือไม่ปันผลดีกว่ากัน

คำถามโลกแตกของการเลือก SSF อีกคำถามคือจะเอาแบบปันผลหรือไม่ปันผลดีนะ? จริง ๆ ทั้ง 2 ทางเลือกมีข้อดีข้อเสียต่างกันพอสมควร

ข้อดีของการเอาแบบไม่ปันผลคืออะไร

ไม่ต้องจ่ายภาษีปันผลครับ ส่วนใหญ่อยู่ประมาณ 10% นอกจากนั้นยังได้เก็บเงินและผลกำไรไปลงทุนต่อได้เต็ม ๆในกอง SSF เดิม เรียกได้ว่าถ้าเลือกกองมาดีแล้วผลตอบแทนที่ได้น่าจะดีกว่าเอาปันผลออกมาระดับหนึ่งเลยครับ

แล้วข้อดีของการปันผลล่ะ

สิ่งที่ผมเห็นชัดที่สุดคือการได้เงินกลับคืนมาก่อนส่วนหนึ่งครับ ต้องอย่าลืมว่า SSF เป็นการลงทุนระยะยาว 10 ปี กว่าจะได้เงินคืนคืออีก 10 ปีข้างหน้า เพราะฉะนั้นจะดีกว่าไหมถ้าเลือกแบบปันผลและได้เงินกลับมาบางส่วนก่อน 10 ปี? แต่แน่นอนก็ต้องแลกมาด้วยภาษีที่ต้องจ่าย และถ้าเอาเงินมาไม่รู้จะไปทำอะไรไปฝากออมทรัพย์ผมก็อยากแนะนำว่าอย่าเอาแบบปันผลเลยครับ ถ้าไม่ได้ต้องการใช้เงินจริง ๆ เอาเงินไปลงทุนต่อดีกว่า

ข้อดีก็ประมาณนี้ ส่วนข้อเสียก็ตรงข้ามกับข้อดีที่เขียนไปครับ ลองพิจารณากันดู ซึ่งถ้าใครอยากได้กอง SSF แบบปันผลผมรวบรวมรายชื่อมาให้ไว้แล้วครับ มีทั้งหมด 7 กองคือ LHSMARTDSSF-SSF, LHPROPA-DSSF, KFDIVSSF, SCBDV-SSF, SCBLT1-SSF, MPDIVSSF และ I-SEQS-DSSF

ลงทุนในไทยหรือไปต่างประเทศ

ถ้าถามคำถามนี้ก็ต้องบอกตรง ๆ ว่าผมเอียงไปทางลงทุนหุ้นต่างประเทศมากกว่าครับ เพราะนักลงทุนไทยส่วนใหญ่มักจะมีหุ้นไทยอยู่แล้ว คนเล่นกองทุน 95% ทุกคนมีพอร์ตหุ้น ดังนั้นก็ควรจะกระจายความเสี่ยงไปลงต่างประเทศด้วย เรื่องความเสี่ยงประเทศไทยมีหลายเรื่องด้วยกัน ที่เห็นไม่ค่อยชัดมีเยอะผมไม่ขอพูดถึง 555

แต่ที่เห็นชัด ๆ คือสินทรัพย์ในการลงทุนบ้านเราไม่ค่อยหลากหลายเหมือนต่างประเทศ หุ้นหลาย ๆ ตัวที่บ้านเราบอกว่าแข็งแกร่งแล้ว ใหญ่แล้ว พอไปเทียบกับตลาดหุ้นโลกกลายเป็นกระต่ายน้อยท่ามกลางเสือสิงห์กระทิงแรด หุ้น Technology ดี ๆ หุ้นแบรนด์ดัง ๆ หุ้นธุรกิจ Model ใหม่ ๆ กอง Infrastructure จี๊ด ๆ กองทุน Data Center โหด ๆ ประเทศไทยไม่มีกับเขาครับ

กองที่อยากแนะนำถ้าเป็นหุ้นก็ตามที่ผมเขียนไปแล้วใน SSF สายลุยข้างบน แต่ถ้าไม่เอาหุ้นล่ะ? งั้นผมขอแนะนำกองในตำนานกองนี้ครับ PRINCIPAL IPROPEN-SSF ปกติจะลงกองนี้ต้องลงกองทุนรวมธรรมดาไม่ก็ RMF ตอนกองนี้ประกาศออก SSF ผมดีใจมาก เพราะมันหมายความว่าผมสามารถลงทุนในพวกกองทุนอสังหาฯ กอง Infrastructure ดี ๆ ในเอเชียได้แล้วโดยไม่ต้องซื้อ RMF แล้วรอถึงอายุ 55 ถึงจะขายได้

อย่างไรก็ตาม คนที่สนใจซื้อต้องรู้นะครับว่ากองนี้มันไม่ได้ลงทุนในกองอสังหาฯ ที่เหมือนกับ PRINCIPAL iPROP เป๊ะ ๆ PRINCIPAL IPROPEN-SSF เน้นลงทุนใน ETF อสังหาฯ ของออสเตรเลีย และญี่ปุ่น มีหมดทั้งออฟฟิศ ศูนย์การค้า คลังสินค้า และโรงแรม แต่ถ้าอยากได้แบบกอง PRINCIPAL iPROP แบบเป๊ะ ๆ เลยต้องไปลง PRINCIPAL IPROPRMF ครับ

กรณีไหนถึงจะซื้อ SSF หุ้นไทย

การลงทุนทุกอย่างมีเงื่อนไขและข้อยกเว้นที่ต้องศึกษาครับ แม้ผมเองจะไม่ค่อยอินกับ SSF หุ้นไทย (เพราะส่วนตัวก็มี LTF หุ้นไทยเยอะอยู่แล้ว) แต่ก็อาจจะมีเพื่อน ๆ หลายท่านที่เพิ่งซื้อ SSF ไม่ได้ลงทุนเองนอกเหนือจากกองทุนลดหย่อนเลย และเชื่อว่าในระยะยาวอย่างน้อย ๆ 10 ปีประเทศไทยยังเติบโตได้ ถ้าเงื่อนไขแบบนี้ SSF หุ้นไทยจะดูเหมาะสมกับความต้องการมากครับ กองหุ้นไทยที่ผมอยากแนะนำมี 2-3 กองด้วยกัน

- เน้นหุ้นใหญ่ไป SET50 แนะนำ KKP SET50 ESG-SSF ครับด้วยค่าธรรมเนียมที่ต่ำกว่ากอง SET50 จาก บลจ. อื่นแบบมีนัย

- แต่ถ้าอยากได้หุ้นเล็กซิ่ง ๆ ต้อง ASP-SME-SSF ครับ ตอนนี้มี บลจ. เดียวที่ออกสไตล์นี้

- อยากให้ ผจก. กองทุนเลือกหุ้นให้แบบเน้น ๆ จริง ๆ ไม่มีกองที่ผมชอบเป็นพิเศษ แต่ถ้าอยากได้จริง ๆ ผมว่า PRINCIPAL TDIF-SSF น่าสนใจตรงการลงทุนที่ค่อนข้างมีเอกลักษณ์เมื่อเปรียบเทียบกับกองอื่น ๆ หรือ BEQSSF ที่ถือกลุ่มพลังงานน้อยกว่าเพื่อน แต่มีการลงทุนในกลุ่มค้าปลีก ขนส่ง และอาหารที่ปีนี้ค่อนข้าง Defensive

ข้อสังเกตถ้าอยากลงทุน SSF หุ้นไทยคือ ทุก ๆ คนคงรู้กันอยู่แล้วว่าที่ผ่านมาเศรษฐกิจไทยไม่ค่อยดี เราเจอกับความท้าทายหลากหลายมาก ๆ ผมว่าการลงทุนในหุ้นไทยตอนนี้ไม่ใช่การคาดหวังการเติบโตแต่เป็นการคาดหวังการฟื้นตัวในระยะยาว 5-10 ปี ดังนั้นถ้าเข้าไปลงทุนตอนนี้ก็ต้องรอกันหน่อยครับ แล้วอย่าไปอิง Performance ย้อนหลังมาก เพราะตัวเลขมันจะไม่สวยแน่ ๆ และการลงทุนเป็นเรื่องของมุมมองในอนาคต ถ้าคุณมองว่าดีก็สามารถลงทุนได้ครับ

สิ่งที่ต้องระวังก่อนซื้อ SSF

การลงทุนและลดหย่อนภาษีถือเป็นเรื่องที่ดี แต่ก็ยังมีบางกรณีที่อาจจะไม่ควรซื้อ SSF และเงื่อนไขที่เราต้องมั่นใจว่าไม่ได้ทำผิดเงื่อนไขด้วยเช่นกัน

อายุ 45 แล้วซื้อ SSF หรือ RMF ดีกว่า

- เนื่องจากถ้าคุณอายุ 45 ขึ้นไปจำนวนปีที่คุณต้องถือ SSF กับ RMF จะไล่เลี่ยกันมาก ๆ คือ 10 ปี ถ้าแบบนี้จะซื้อ SSF หรือ RMF ก็ได้ครับ

- แต่ถ้าคุณอายุแถวๆ 50 การซื้อ RMF ไปเลยจะดีกว่าเพราะคุณถือแค่ 5 ปีครับ แล้วถ้าเงินเหลืออยากลดหย่อนเพิ่มค่อยเติม SSF เอา RMF เป็นหลักก่อน

- ถ้าอายุเกิน 55 แล้วยังทำงานอยู่ก็สามารถซื้อ RMF มาลดหย่อนภาษีได้นะครับและถือแค่ 5 ปีเท่านั้น

- อย่าลืมเงื่อนไขของ RMF ว่าต้องลงทุนต่อเนื่องทุกปีนะครับ ตั้งแต่ปี 2563 เป็นต้นไปไม่มีขั้นต่ำในการลงทุนครับ ซื้อขั้นต่ำตามกองทุนที่ท่านไปลงได้เลย

- และอย่าลืมว่าปีนี้ RMF ปรับสัดส่วนการลดหย่อนเป็น 30% ของเงินได้พึงประเมินแล้วครับ

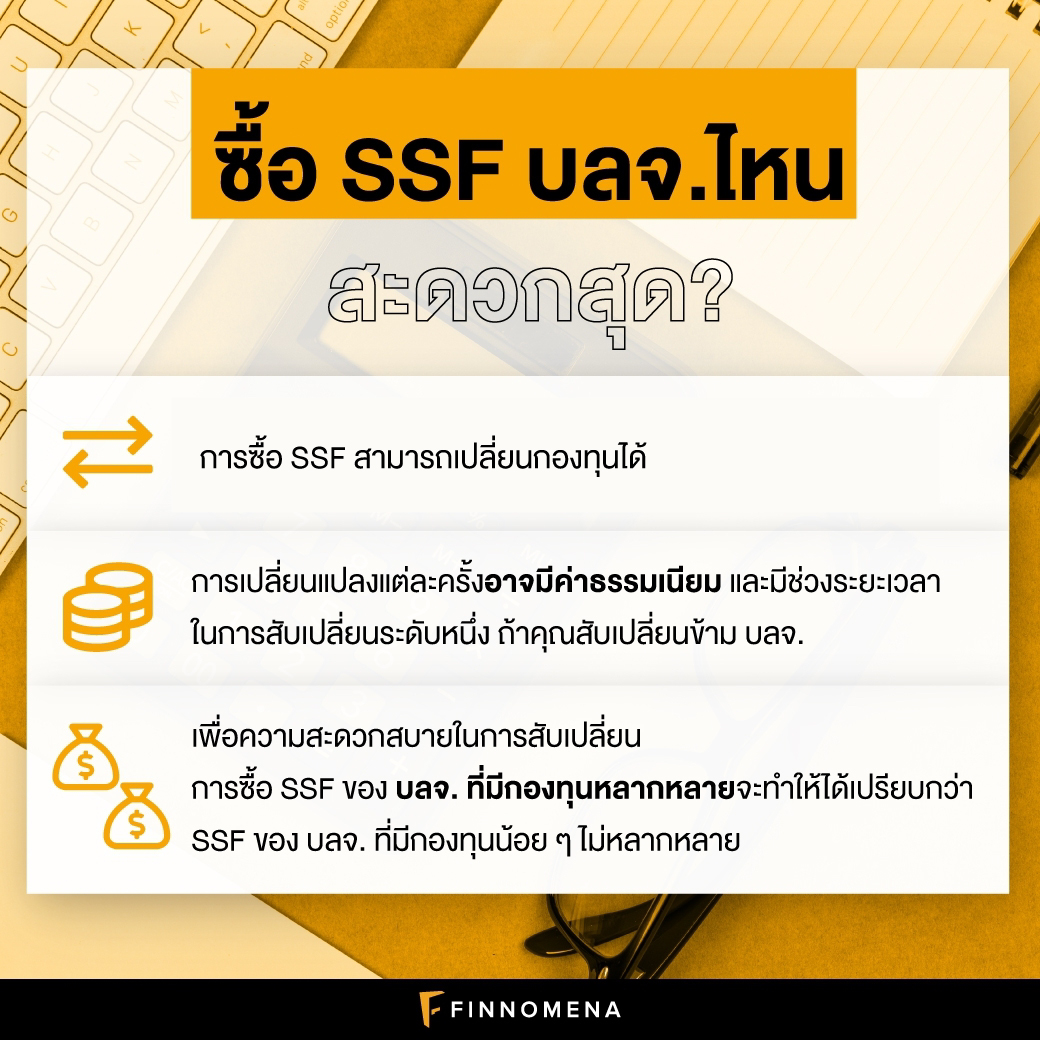

ซื้อ SSF บลจ.ไหนสะดวกสุด?

เนื่องจากการซื้อ SSF สามารถเปลี่ยนกองทุนได้ในกรณีที่เราไม่พอใจในผลตอบแทน การจัดการหรืออะไรก็ตาม ซึ่งการเปลี่ยนแปลงแต่ละครั้งอาจมีค่าธรรมเนียม และมีช่วงระยะเวลาในการสับเปลี่ยนระดับหนึ่ง ถ้าคุณสับเปลี่ยนข้าม บลจ.

ดังนั้นเพื่อความสะดวกสบายในการสับเปลี่ยน การซื้อ SSF ของ บลจ. ที่มีกองทุนหลากหลายจะทำให้ได้เปรียบกว่า SSF ของ บลจ. ที่มีกองทุนน้อย ๆ ไม่หลากหลาย

ในจำนวน บลจ. ทั้งหมดผมชอบของ Krungsri มากที่สุด เพราะมีกอง SSF ที่ลงทุนในตราสารเงิน ตราสารหนี้ ตราสารทุนทั้งในและต่างประเทศ รวมไปถึงกอง Asset Allocation และกองทุนแบบปันผล

นอกจากนี้ FINNOMENA ก็มีเปิดบัญชีให้ซื้อกองทุนประหยัดภาษีทั้ง SSF RMF ได้ด้วย ช่วยเลือกกองเด็ด ๆ มาให้ด้วย กดเปิดจากที่บ้าน ทีเดียวซื้อได้หมด ไม่ต้องส่งเอกสาร สับเปลี่ยนกองทุนได้อีกด้วยนะ

สำหรับลูกค้าใหม่ อ่านวิธีเปิดบัญชีซื้อกองทุน Tax Saving เพิ่มเติม คลิก

สำหรับลูกค้าเก่า เปิดแอปพลิเคชัน แล้วเลือกสร้างแผน “Tax Saving” ได้เลย

ศึกษาข้อมูลเพิ่มเติมเกี่ยวกับการเปิดบัญชี FINNOMENA ได้ที่

- เปิดบัญชี SSF & RMF อย่างไรให้คุ้มมมมมไม่แพ้ใครผ่าน FINNOMENA ได้อะไรบ้างมาดูกัน!

- เปิดบัญชีซื้อ SSF-RMF กับ FINNOMENA โอกาสทำกำไรพร้อมลดหย่อนภาษี

- วิธีสร้างแผนการลงทุนพร้อมเปิดบัญชีซื้อขายกองทุนกับ FINNOMENA แบบ Step by Step

- พาเปิดบัญชีซื้อกองทุนรวม นั่งอยู่บ้าน 5 นาที ไม่ต้องส่งเอกสาร พร้อมเทียบให้หมด ที่ไหนเปิดที่เดียวซื้อได้ทุกบลจ. บ้าง

- พาซื้อกองทุนรวมผ่าน FINNOMENA พร้อมความพิเศษต่าง ๆ ที่หาไม่ได้จากที่อื่น

10 อันดับกองทุน SSF ผลตอบแทนดีในรอบ 11 เดือน

1. TISCOWB-SSF (+10.24%) — ลงทุนในหุ้นของบริษัทจดทะเบียนในตลาดหลักทรัพย์แห่งประเทศไทย (SET) และ/หรือ ตลาดหลักทรัพย์เอ็มเอไอ (MAI) ที่มีปัจจัยพื้นฐานดี และ/หรือมีความมั่นคง และ/หรือมีแนวโน้มการเจริญเติบโตทางธุรกิจ โดยจะเน้นลงทุนในหุ้นที่จดทะเบียนในตลาดหลักทรัพย์แห่งประเทศไทยที่เป็นส่วนประกอบของดัชนี SET Well-being (SETWB)

ระดับความเสี่ยง: 6

มูลค่าขั้นต่ำของการซื้อครั้งแรกและครั้งถัดไป: 1,000 บาท

2. KKP SET50 ESG-SSF (+3.17%) — ลงทุนในหุ้นของบริษัทจดทะเบียนในตลาดหลักทรัพย์ฯ ที่เป็นส่วนประกอบของดัชนี SET50 โดยคัดเลือกหลักทรัพย์ตามเกณฑ์ที่บริษัทจัดการกำหนด เช่น ปัจจัยพื้นฐานนโยบายดำเนินการด้านสิ่งแวดล้อม สังคม และธรรมาภิบาล (ESG) เป็นต้น

ระดับความเสี่ยง: 6

มูลค่าขั้นต่ำของการซื้อครั้งแรกและครั้งถัดไป: 1,000 บาท

ซื้อกองทุน KKP SET50 ESG-SSF คลิก

3. LHSTRATEGY-ASSF (+3.17%) — ลงทุนในหุ้นของบริษัทจดทะเบียนในตลาดหลักทรัพย์แห่งประเทศไทย (SET) และ/หรือตลาดหลักทรัพย์ เอ็ม เอ ไอ (mai) โดยจะเน้นการลงทุนด้วยการสร้างกลุ่มหลักทรัพย์ที่กองทุนลงทุนให้มีความผันผวนต่ำ เพื่อลดความผันผวนของการลงทุนโดยรวมของกองทุนให้อยู่ในระดับต่ำที่สุด

ระดับความเสี่ยง: 6

- มูลค่าขั้นต่ำของการซื้อครั้งแรกและครั้งถัดไป: 1 บาท

ซื้อกองทุน LHSTRATEGY-ASSF คลิก

4. KFENS50SSF (+3.13%) — ลงทุนในหุ้นของบริษัทจดทะเบียนที่เป็นส่วนประกอบของดัชนี SET50 โดยส่วนที่เหลือจะลงทุนในตราสารหนี้ภาครัฐ สถาบันการเงิน บริษัทเอกชน หรือเงินฝากธนาคาร

ระดับความเสี่ยง: 6

มูลค่าขั้นต่ำของการซื้อครั้งแรกและครั้งถัดไป: 500 บาท

5. LHSTRATEGY-DSSF (+3.08%) — ลงทุนในหุ้นของบริษัทจดทะเบียนในตลาดหลักทรัพย์แห่งประเทศไทย (SET) และ/หรือตลาดหลักทรัพย์ เอ็ม เอ ไอ (mai) โดยจะเน้นการลงทุนด้วยการสร้างกลุ่มหลักทรัพย์ที่กองทุนลงทุนให้มีความผันผวนต่ำ เพื่อลดความผันผวนของการลงทุนโดยรวมของกองทุนให้อยู่ในระดับต่ำที่สุด

ระดับความเสี่ยง: 6

- มูลค่าขั้นต่ำของการซื้อครั้งแรกและครั้งถัดไป: 1 บาท

ซื้อกองทุน LHSTRATEGY-DSSF คลิก

6. PRINCIPAL SET50SSF-SSF (+2.76%) — ลงทุนในหุ้นของบริษัทที่จดทะเบียนในตลาดหลักทรัพย์ซึ่งเป็นส่วนหนึ่งของดัชนี SET50 โดยมีวัตถุประสงค์ในการสร้างผลตอบแทนของกองทุนรวมให้เป็นไปตามการเคลื่อนไหวของดัชนีผลตอบแทนรวม SET50

ระดับความเสี่ยง: 6

มูลค่าขั้นต่ำของการซื้อครั้งแรกและครั้งถัดไป: 1,000 บาท

ซื้อกองทุน PRINCIPAL SET50SSF-SSF คลิก

7. BEQSSF (+2.65%) — ลงทุนในหุ้นของบริษัทที่จดทะเบียนในตลาดหลักทรัพย์แห่งประเทศไทย (SET) และ/หรือตลาดหลักทรัพย์ เอ็ม เอ ไอ (MAI)

ระดับความเสี่ยง: 6

มูลค่าขั้นต่ำของการซื้อครั้งแรกและครั้งถัดไป: 500 บาท

8. BM70SSF (+2.17%) — ลงทุนในหุ้นของบริษัทที่จดทะเบียนในตลาดหลักทรัพย์แห่งประเทศไทย (SET) และ/หรือตลาดหลักทรัพย์ เอ็ม เอ ไอ (MAI)

ระดับความเสี่ยง: 6

มูลค่าขั้นต่ำของการซื้อครั้งแรกและครั้งถัดไป: 500 บาท

9. PRINCIPAL TDIF-SSF (+1.77%) — ลงทุนในหุ้นของบริษัทจดทะเบียนในตลาดหลักทรัพย์แห่งประเทศไทย (SET) หรือตลาดหลักทรัพย์ เอ็ม เอ ไอ (MAI) ที่มีปัจจัยพื้นฐานดีและมีแนวโน้มการเติบโตในทางธุรกิจ หรือบริษัทที่มีประวัติการจ่ายเงินปันผลที่ดี

ระดับความเสี่ยง: 6

มูลค่าขั้นต่ำของการซื้อครั้งแรกและครั้งถัดไป: 1,000 บาท

ซื้อกองทุน PRINCIPAL TDIF-SSF คลิก

10. KFS100SSF (+1.65%) — ลงทุนในหุ้นที่จดทะเบียนในตลาดหลักทรัพย์แห่งประเทศไทยซึ่งเป็นส่วนประกอบของดัชนี SET100 เพื่อให้กองทุนมีผลตอบแทนใกล้เคียงกับดัชนีผลตอบแทนรวม SET100 (SET100 TRI)

ระดับความเสี่ยง: 6

มูลค่าขั้นต่ำของการซื้อครั้งแรกและครั้งถัดไป: 500 บาท

ข้อมูลผลตอบแทนย้อนหลังจาก FINNOMENA FUND Filter จัดอันดับ ณ วันที่ 1 ธ.ค. 2565 อัปเดตตัวเลข ณ วันที่ 30 พ.ย. 2565

สามารถกรองการจัดอันดับได้เอง พร้อมข้อมูลอัปเดตล่าสุดที่ FINNOMENA Fund Filter

สรุปการลงทุนใน SSF

จากข้อมูลที่ผมสรุปมาให้ทั้งหมดจะเห็นว่าการลงทุนใน SSF จะว่าง่ายมันก็ง่าย จะว่ายากมันก็อยาก ขึ้นอยู่ที่ความต้องการของแต่ละคน และความจริงจังในการลงทุน แต่ที่แน่ ๆ เลยคือเงื่อนไขของกองมันยุบยิบมาก ๆ ทำเอาหลาย ๆ คนกลัวและมึนงงกันไป โดยเฉพาะเพื่อน ๆ ที่เพิ่งเคยลดหย่อนภาษีเป็นครั้งแรก ผมหวังว่าข้อมูลครั้งนี้จะมีประโยชน์กับเพื่อน ๆ ทุกคน ลงทุนและลดหย่อนภาษีกันอย่างถูกต้องนะครับ ^_^

อ่านข้อมูลเพิ่มเติมเกี่ยวกับ SSF-RMF

- ความรู้เกี่ยวกับ SSF และ RMF

- E-Book เลือกกองทุน SSF & RMF อย่างไร ให้ประสบความสำเร็จ

- กองทุน SSF คืออะไร? ต่างจาก LTF อย่างไร? RMF ปรับเกณฑ์ใหม่ ไม่มีขั้นต่ำ!!

- สรุปเงื่อนไข “SSF” พร้อมกองทุนแนะนำ! I TAX เพื่อนๆ EP2

- “RMF” คืออะไร? ทบทวนเงื่อนไขพร้อมกองทุนแนะนำ! I TAX เพื่อนๆ EP3

ส่วนใครยังลังเลอยู่ว่าจะซื้อกองทุน SSF และ RMF กองไหนดี? FINNOMENA มีจัดโพยชุดกองทุนประหยัดภาษีแบบเต็มแมกซ์สำหรับนักลงทุนทุกสายมาให้แล้ว ให้นักลงทุนทุกท่านได้เลือกกันเต็มที่ อ่านรายละเอียดได้ที่

และใครที่ศึกษารายละเอียดเกี่ยวกับ SSF และ RMF พร้อมมีกองทุนในดวงใจแล้วก็สามารถ คลิกที่นี่ เพื่อเปิดบัญชีกองทุน Tax Saving กับ FINNOMENA แล้วเริ่มลงทุนได้เลย! ซึ่งวันนี้ทาง FINNOMENA ก็มีความคุ้มแบบฟินฟินมานำเสนอให้ลูกค้าใหม่เช่นกัน เปิดบัญชีกองทุนรวมกับ FINNOMENA วันนี้ คุ้มที่ 1 รับฟรี! 100 FINT โดยสามารถนำ 100 FINT มาแลกรับ Cashback เป็นส่วนลดค่าธรรมเนียมการซื้อกองทุนได้สูงสุดถึง 2,000 บาท คุ้มต่อที่ 2 หากเปิดบัญชีกองทุนลดหย่อนภาษี SSF-RMF ด้วย วันนี้ รับฟรี! หน่วยลงทุนกองทุน KCASH เพิ่มอีกมูลค่า 100 บาท โปรโมชันคุ้ม ๆ แบบนี้มีถึงแค่วันที่ 31 ธันวาคม 2565 เท่านั้นนะ ดูรายละเอียดโปรโมชันเพิ่มเติมได้ ที่นี่

คุ้มฟินฟิน ประหยัดภาษีกับ FINNOMENA

คุ้มที่ 1 เปิดบัญชี รับฟรี! 100 FINT

คุ้มที่ 2 เปิดบัญชีกองทุนลดหย่อนภาษี รับฟรี! KCASH 100 บาท

👉 รับสิทธิ์โปรโมชั่น คลิก >>> https://finno.me/tax-super-khum-promotion

May the Tax “Not” be with you.

Happy Investing krub.

BuffettCode

Jessada Sookdhis

Investment Analyst (IA)

ตรวจทานบทความ

คำเตือน

ผู้ลงทุนต้องทำความเข้าใจลักษณะสินค้า เงื่อนไขผลตอบแทน ความเสี่ยง และควรศึกษาข้อมูลเกี่ยวกับสิทธิประโยชน์ทางภาษีที่ระบุไว้ในคู่มือการลงทุนในกองทุนรวมก่อนตัดสินใจลงทุน | ผลการดำเนินงานในอดีต และผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต | กองทุนอาจลงทุนกระจุกตัวในหมวดอุตสาหกรรมและประเทศที่ลงทุน จึงมีความเสี่ยงที่ผู้ลงทุนอาจสูญเสียเงินลงทุนจำนวนมาก ผู้ลงทุนจึงควรพิจารณาการกระจายความเสี่ยงของพอร์ตการลงทุนโดยรวมของตนเองด้วย | ผู้ลงทุนอาจมีความเสี่ยงจากอัตราแลกเปลี่ยน เนื่องจากการป้องกันความเสี่ยงขึ้นอยู่กับดุลพินิจของผู้จัดการกองทุน | สอบถามข้อมูลเพิ่มเติมหรือขอรับหนังสือชี้ชวนได้ที่บริษัทหลักทรัพย์นายหน้าซื้อขายหน่วยลงทุน ฟินโนมีนา จำกัด ในช่วงเวลาวันทำการตั้งแต่ 09:00-17:00 น. ที่หมายเลขโทรศัพท์ 02 026 5100 และทาง LINE “@FINNOMENAPORT”

ArticleASP-SME-SSFBasicBEQSSFBM70SSFFund101Invest101K-CHANGE-SSFK-CHINA-SSFK-FIXEDPLUS-SSFKFCASHSSFKFDIVSSFKFENS50SSFKFGBRANSSFKFS100SSFKKP ACT EQ-SSFKKP DIVIDEND-SSFKKP SET50 ESG-SSFKKP SG-AA-SSFKnowledgeLHPROPA-DSSFLHSMARTDSSF-SSFLHSTRATEGY-ASSFLHSTRATEGY-DSSFLong ContentM-MIDSMALL-SSFMPDIVSSFONE-ALLCHINA-ASSFONE-DISC-ASSFONE-UGG-ASSFPersonalFinance101Picture SlidePRINCIPAL IPROPEN-SSFPRINCIPAL SET50SSF-SSFPRINCIPAL TDIF-SSFSCBDV-SSFSCBGOLDH-SSFSCBLT1-SSFSCBS&P500-SSFSSFSSF-RMF-GeneralTax Saving FundTEG-SSFTISCOWB-SSFUOBEQ-SSFUROCK-SSFกองทุนประหยัดภาษีกองทุนรวมลดหย่อนภาษีกองทุนลดหย่อนภาษีประหยัดภาษีลดหย่อนภาษี