Yield curve มี 3 แบบคือ

- Normal curve: Yield ของพันธบัตรระยะสั้น น้อยกว่า Yield ของพันธบัตรระยะยาว

- Inverted curve: Yield ของพันธบัตรระยะสั้น มากกว่า Yield ของพันธบัตรระยะยาว

- Flat curve: Yield ของพันธบัตรระยะสั้น เท่ากับ Yield ของพันธบัตรระยะยาว

ต่อจากนี้ มารู้จักคำศัพท์เพื่อเรียกย่อ ๆ กัน

Yield พันธบัตรระยะสั้น เราเรียก Yield ตัวสั้น ส่วนยาวก็เรียก ตัวยาว จะ US Government bond หรือ Treasury หรืออะไรก็ตาม ถ้าไม่ระบุให้ชัดเจน ตลาดมักหมายถึง อัตราผลตอบแทนพันธบัตรรัฐบาล + ประเทศที่ระบุ เช่น US Bond Yield 10Y ก็คือ อัตราผลตอบแทนพันธบัตรรัฐบาลสหรัฐ 10 ปี

สำหรับบทความนี้ เราจะมาดูกันว่าการเปลี่ยนแปลงของ Yield Curve แต่ละรูปแบบบอกอะไรกับเราได้บ้าง เขาจะดู คู่ 2 ปี และ 10 ปี เป็นหลัก

หากพิจารณาแบบง่าย ๆ การเปลี่ยนความชันของ Yield curve จะมี 2 ลักษณะ คือ

- Steepening Curve (ชันขึ้น) หรือส่วนต่างระหว่าง Yield ตัวสั้นและตัวยาวเพิ่มขึ้น โดยปกติจะแสดงถึง การเริ่มต้นการเติบโตของเศรษฐกิจ

- Flattenning Curve (ชันลง) หรือส่วนต่างระหว่าง Yield ตัวสั้นและตัวยาวลดลง ซึ่งปกติมักจะเกิดขึ้นในช่วงเศรษฐกิจเติบโตเต็มที่ (มีโอกาสเกิดการถดถอยในอนาคต)

หากพิจารณาจากการเคลื่อนไหวของราคา Bond ที่เทรดกันอยู่ในตลาดรอง ซึ่งความสัมพันธ์ระหว่างราคา (Price) และอัตราผลตอบแทน (Yield) ของ Bond นั้นจะมีความสันพันธ์แบบผกผันกันเสมอ พูดง่าย ๆ คือ หากราคาขึ้น ⇒ อัตราผลตอบแทนจะลดลง เราเรียกกันว่า “Bull” ในทางกลับกัน หากราคาลง ⇒ อัตราผลตอบแทนจะเพิ่มขึ้น เราเรียกกันว่า “Bear”

มือใหม่ถ้างง ให้คิดถึงเวลาซื้อหุ้น ถ้าซื้อหุ้นราคาเพิ่มขึ้น จะได้ปันผลที่น้อยลง ถ้าหุ้นราคาถูกลงจะได้ปันผลเพิ่มขึ้น Bond ก็เช่นกันครับ

Noted: “Bull หรือ Bear” นั้นเราพิจารณากันตามทิศทางราคา หาใช่ Yield อย่าสับสนงวยงงกันละ ดังนั้น เมื่อเป็น “Bull (คนซื้อเพิ่มขึ้น)” Yield จะลดลง “Bear (คนซื้อลดลง)” Yield จะเพิ่มขึ้น”

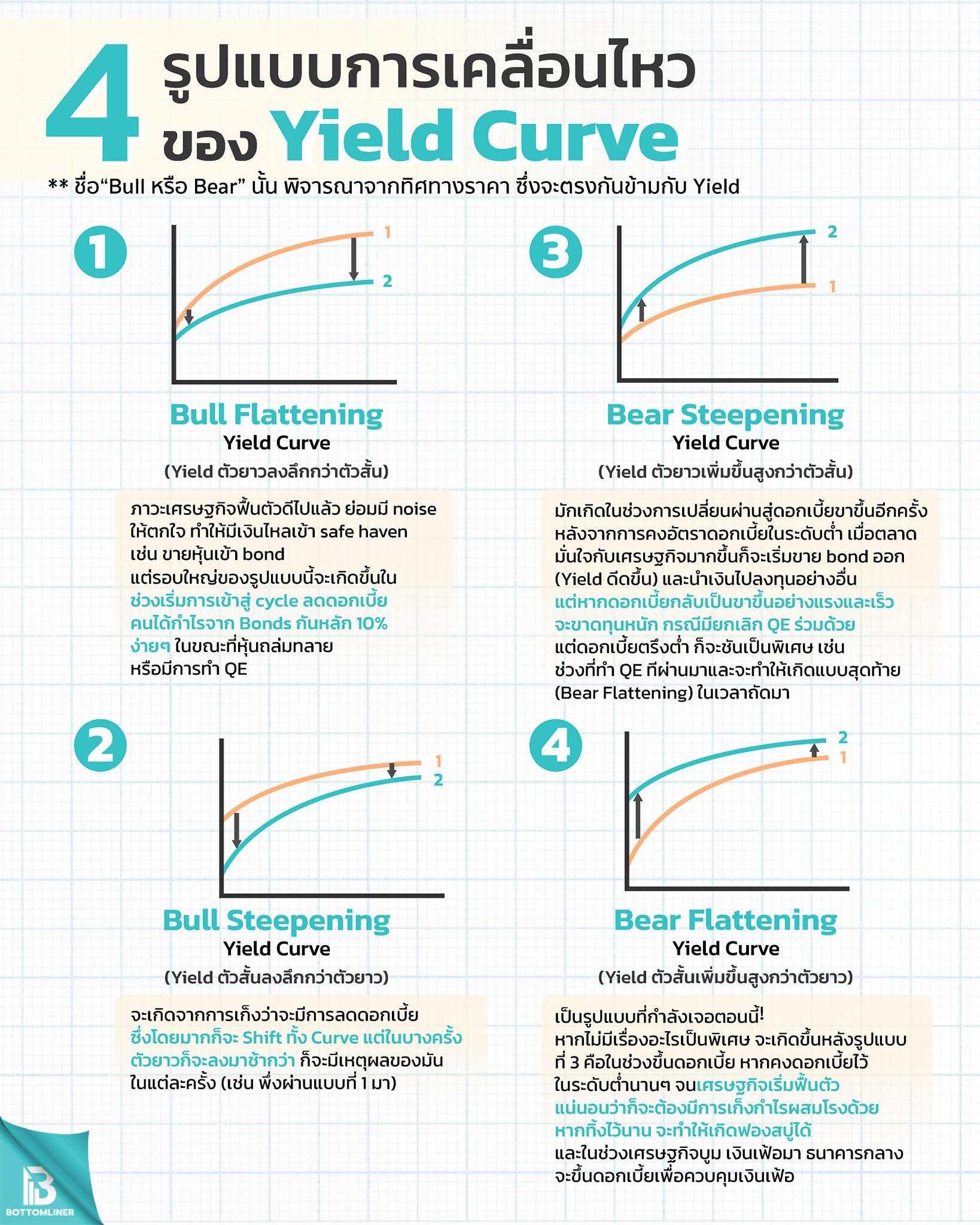

ทีนี้ถ้าเราพิจารณาลึกขึ้นจากการนำทิศทางการเคลื่อนไหวของทั้งสองอย่าง (ราคาและความชัน) มารวมร่างกัน เราจะ Unlocked รูปแบบการเคลื่อนไหวของ Yield Curve ที่นักลงทุนมือฉมังใช้ดูกันได้ 4 รูปแบบ ซึ่งทั้งหมดแตกต่างกันที่ทิศทาง และตัวสั้น-ตัวยาว อันไหนเคลื่อนไหวมากกว่า

1.Bull Flattening Yield Curve (Yield ตัวยาวลงลึกกว่าตัวสั้น)

ในภาวะที่เศรษฐกิจฟื้นตัวดีไปแล้ว แน่นอนย่อมมี noise ให้ตกใจ ทำให้มีเงินไหลเข้า safe haven เช่น ขายหุ้นเข้า bond แต่รอบใหญ่ของรูปแบบนี้จะเกิดขึ้นในช่วงเริ่มแรกของการเข้าสู่ cycle ลดดอกเบี้ย เราจะเห็นคนกำไรจาก Bonds กันหลัก 10% ง่าย ๆ ในขณะที่หุ้นถล่มทลาย หรือมีการทำ QE

2.Bull Steepening Yield Curve (Yield ตัวสั้นลงลึกกว่าตัวยาว)

ส่วนมากจะเกิดจากการเก็งว่าจะมีการลดดอกเบี้ย ซึ่งโดยมากก็จะ shift ทั้ง curve แต่ในบางครั้งตัวยาวก็จะลงมาช้ากว่า ก็จะมีเหตุผลของมันในแต่ละครั้ง (เช่นพึ่งผ่านแบบที่ 1 มา)

3.Bear Steepening Yield Curve (Yield ตัวยาวเพิ่มขึ้นสูงกว่าตัวสั้น)

รูปแบบนี้มักเกิดในช่วงการเปลี่ยนผ่านสู่ดอกเบี้ยขาขึ้นอีกครั้ง หลังจากการคงอัตราดอกเบี้ยในระดับต่ำ เมื่อตลาดมั่นใจกับเศรษฐกิจมากขึ้นก็จะเริ่มขาย bond ออก (yield ดีดขึ้น) และนำเงินไปลงทุนอย่างอื่น หรือ fund flow ไหลออก แต่สิ่งสำคัญคือหากดอกเบี้ยกลับเป็นขาขึ้นอย่างแรงและเร็ว จะขาดทุนหนัก กรณีมียกเลิก QE ร่วมด้วย แต่ดอกเบี้ยตรึงต่ำ ก็จะชันเป็นพิเศษ เช่นช่วงที่ทำ QE ทีผ่านมา และจะทำให้เกิดแบบสุดท้าย (Bear Flattening) ในเวลาถัดมา

4.Bear Flattening Yield Curve (Yield ตัวสั้นเพิ่มขึ้นสูงกว่าตัวยาว)

หากไม่มีเรื่องอะไรเป็นพิเศษ จะเกิดขึ้นหลังรูปแบบที่ 3 คือในช่วงขึ้นดอกเบี้ย หากคงดอกเบี้ยไว้ในระดับต่ำนาน ๆ จนเศรษฐกิจเริ่มฟื้นตัว แน่นอนว่าก็จะต้องมีการเก็งกำไรผสมโรงด้วย หากทิ้งไว้นาน จะทำให้เกิดฟองสบู่ได้ และในช่วงเศรษฐกิจบูม เงินเฟ้อมา ธนาคารกลางจะขึ้นดอกเบี้ยเพื่อควบคุมเงินเฟ้อ

อาจจะแลดูซับซ้อน ซ่อนเงื่อน แต่ก็น่าจะพอช่วยให้เราเดาได้นะครับว่าทิศทาง ตราสารหนี้ในภาพใหญ่ และเศรษฐกิจ ไปทางไหน

BottomLiner

ที่มาบทความ: https://www.facebook.com/bottomlinerglobal/posts/5585148948166860