BottomLiner ถือว่าแนวคิดในบทความเป็นสิ่งที่นักลงทุนทุกคนควรรู้ มันจะช่วยให้เราหลบไม่ติดดอยบนฟองสบู่ได้นะครับ

รู้เท่าทันฟองสบู่

เนื่องจาก Ray Dalio ได้ผ่านเหตุการณ์ฟองสบู่ในตลาดหุ้นมาอย่างมากมายภายใต้การลงทุนกว่า 50 ปี โดยเมื่อ 10 ปีที่แล้วเขาได้อธิบายสิ่งที่เขาคิดว่าอะไรคือปัจจัยที่ส่งผลให้เหตุผลให้เกิดฟองสบู่และใช้มันเพื่อสังเกตเหตุการณ์ในทุก ๆ ตลาด ไม่ใช่แค่ในตลาดหุ้น

โดยเขาจะบอกว่าตอนนี้ตลาดอยู่ในช่วงฟองสบู่เมื่อมีปัจจัยต่าง ๆ เหล่านี้รวมกันในอัตราที่สูง

- ราคาสินทรัพย์เกินมูลค่าไปมาก (เช่น วิธีเอามูลค่าในปัจจุบันคิดย้อนจากกระแสเงินสดเทียบกับอัตราดอกเบี้ย)

- สถานการณ์ที่โตต่อยาก (เช่น อัตราการเติบโตของรายได้และกำไรของบริษัทสูงมากแต่กำลังการผลิตที่เหลือมีจำกัดแล้ว จึงเป็นไปได้ยากที่จะโตต่อในอัตราเดิม)

- มีนักลงทุนหน้าใหม่เข้ามาลงทุนในสินทรัพย์นั้นอย่างมาก สาเหตุจากราคาสินทรัพย์ที่ขึ้นมาเยอะ

- คนส่วนใหญ่บอกว่าตลาดอยู่ในช่วงขาขึ้น

- มีเปอร์เซ็นต์การซื้อสินทรัพย์นั้นมาจากการกู้ยืมเป็นสัดส่วนที่เยอะ

- มีการเก็งกำไรจากราคาสินทรัพย์นั้นมาก เช่น สัญญา Forward

Ray Dalio จะใช้เกณฑ์ที่กล่าวมาข้างต้นเพื่อเป็นดูว่าสินทรัพย์นั้นอยู่ในช่วงฟองสบู่หรือไม่ โดยหลังจากนี้จะเป็นข้อมูลที่โชว์เกี่ยวกับตลาดหุ้น

อะไรคือสิ่งที่เกิดขึ้นในเดือนมกราคมกับปัจจุบัน

ในเดือนมกราคมเกณฑ์การวัดฟองสบู่ได้บ่งบอกว่าตลาดทุนของสหรัฐได้อยู่ในช่วงฟองสบู่แล้ว แต่ไม่ถึงกับเป็นฟองสบู่ที่ใหญ่ที่สุด (ฟองสบู่รอบนี้คิดเป็นประมาณ 70% ของฟองสบู่ที่ใหญ่ที่สุดในอดีตในช่วง 1990s และ 1920s)

โดยหุ้นเทคใหม่ (เช่น Tesla และ Roku) อยู่ในช่วงฟองสบู่ขนาดใหญ่อย่างชัดเจน รวมถึงพฤติกรรมที่บ่งบอกถึงฟองสบู่ที่เกิดขึ้น (เช่นจาก SPAC, การบูมของ IPO, การเล่น Options) หลังจากมีสภาพคล่องจำนวนมากในระบบจากสถานการณ์โควิด โดย Ray ได้เคยโชว์หุ้นที่อยู่ในช่วงฟองสบู่และสร้างดัชนีของหุ้นเหล่านี้ขึ้นมา

ตั้งแต่นั้นมา หุ้นฟองสบู่ได้แตก ราคาหุ้นตกลงแรงในช่วงปีที่ผ่านมา (นึกถึงกราฟราคา ARK) ระหว่างที่ S&P 500 ค่อนข้างทรงตัว ซึ่งปัจจุบันหุ้นเทคเหล่านี้ไม่ได้อยู่ในช่วงฟองสบู่แล้ว แต่ราคากำลังตกลงอย่างหนักเพราะกลไกการเทขาย ดังนั้นมันจึงไม่ได้หมายความว่าตอนนี้เป็นช่วงที่ดีที่จะซื้อหุ้นเหล่านั้น

ฟองสบู่อาจจะใช้เวลานานในการคลี่คลาย (2 ปีสำหรับฟองสบู่ช่วง 1929 และ 1 ปีสำหรับฟองสบู่ช่วงในช่วงปลาย ’90s) ดังนั้นถึงแม้ว่าตอนนี้มันจะไม่ได้อยู่ใช่ช่วงฟองสบู่ขนาดใหญ่แล้ว มันก็ไม่ได้หมายความว่ามันปลอดภัยที่จะซื้อในตอนนี้ ในความเป็นจริง หุ้นสหรัฐในตอนนี้ก็ยังคงดูเกินมูลค่าในการประเมินของ Ray

ข้อมูลในอดีตได้บ่งบอกว่าเมื่อฟองสบู่ได้เกิดขึ้น ราคาสินทรัพย์มักที่จะลงเกินจริงมากกว่าอยู่ในราคาที่ควรจะเป็น

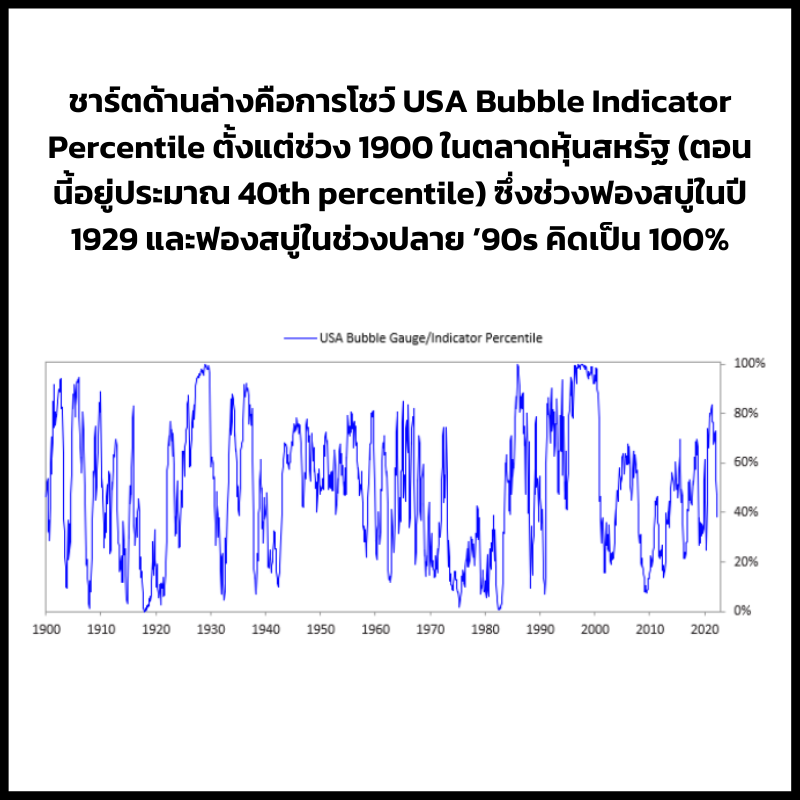

ชาร์ตด้านล่างคือการโชว์ USA Bubble Indicator Percentile ตั้งแต่ช่วง 1900 ในตลาดหุ้นสหรัฐ (ตอนนี้อยู่ประมาณ 40th percentile) ซึ่งช่วงฟองสบู่ในปี 1929 และฟองสบู่ในช่วงปลาย ’90s คิดเป็น 100%

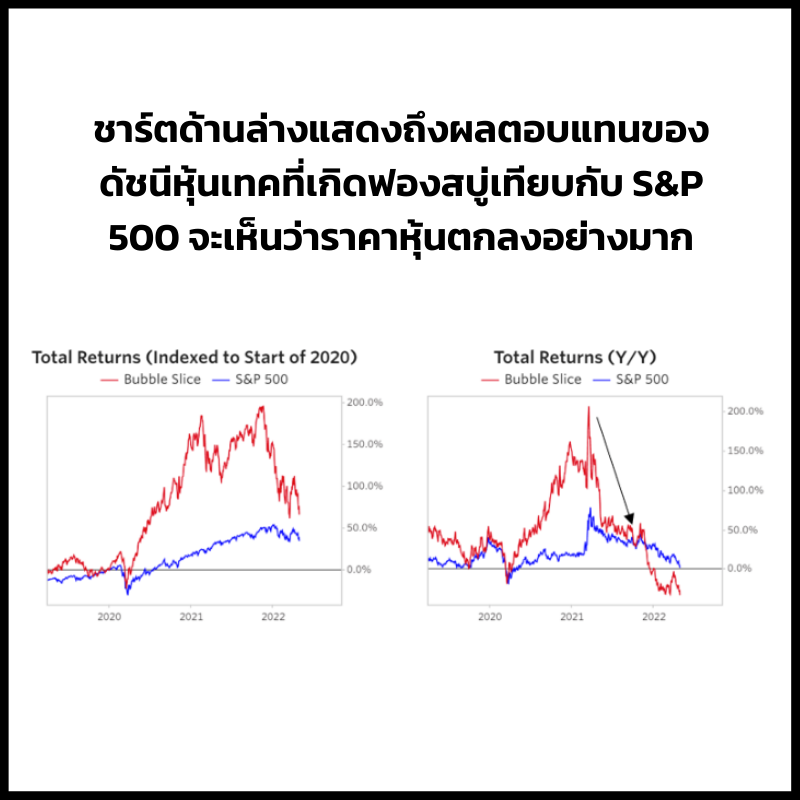

ชาร์ตด้านล่างแสดงถึงผลตอบแทนของดัชนีหุ้นเทคที่เกิดฟองสบู่เทียบกับ S&P 500 จะเห็นว่าราคาหุ้นตกลงอย่างมาก

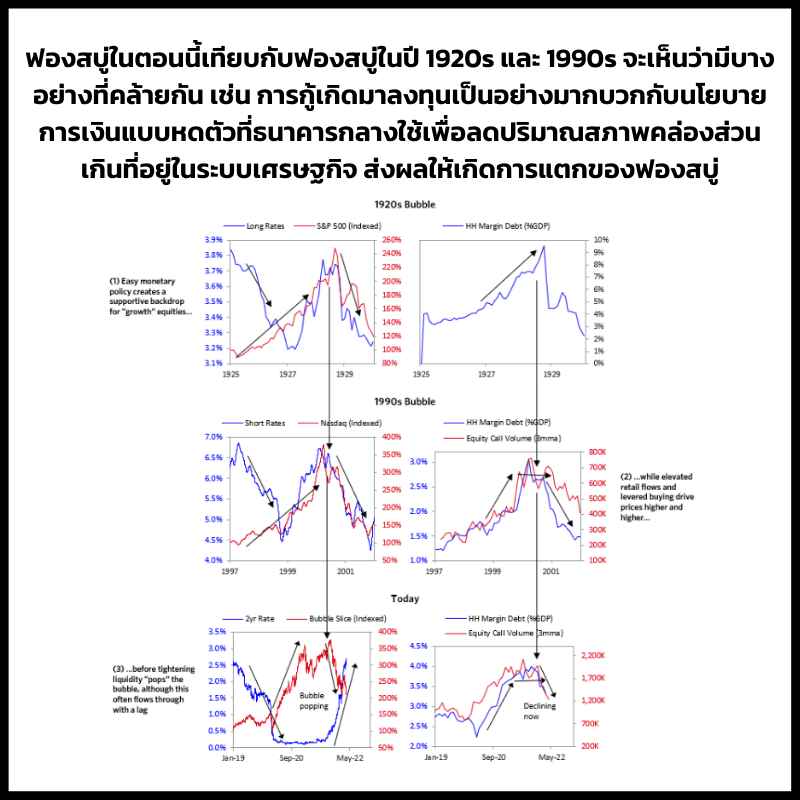

ชาร์ตด้านล่างแสดงถึงดัชนีหุ้นเทคที่เกิดฟองสบู่ในตอนนี้เทียบกับฟองสบู่ในปี 1920s และ 1990s จะเห็นว่ามีบางอย่างที่คล้ายกัน เช่น การกู้เกิดมาลงทุนเป็นอย่างมากบวกกับนโยบายการเงินแบบหดตัวที่ธนาคารกลางใช้เพื่อลดปริมาณสภาพคล่องส่วนเกินที่อยู่ในระบบเศรษฐกิจ ส่งผลให้เกิดการแตกของฟองสบู่

ทุกอย่างที่เราเห็นในการเกิดฟองสบู่ครั้งนี้ค่อนข้างคลาสสิก คล้ายกับเมื่อ 100 ปีที่แล้ว ที่เกิดฟองสบู่เมื่อปี 1920s และ 1990s

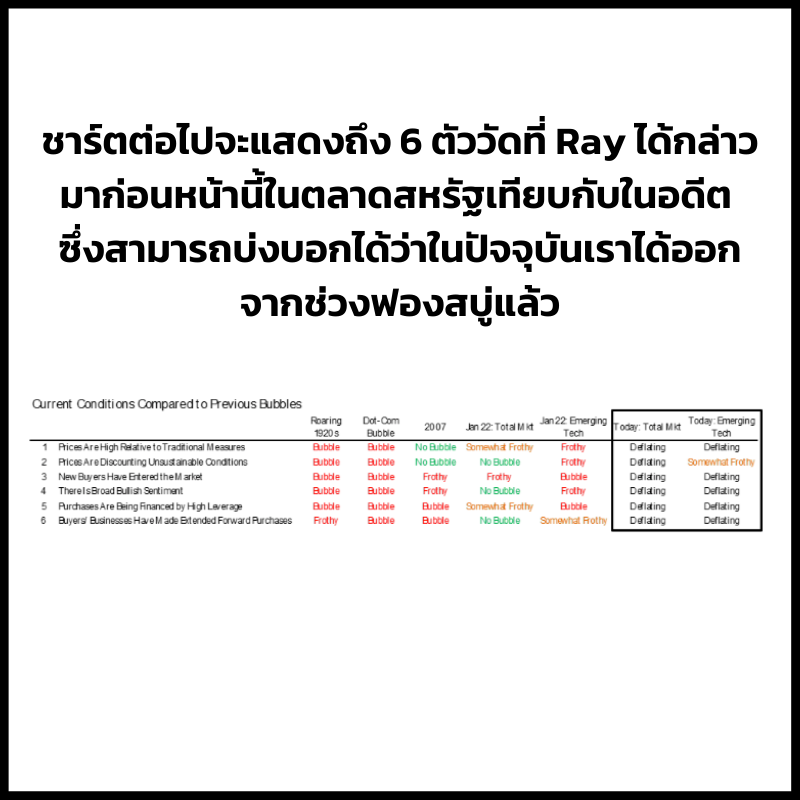

โดยชาร์ตต่อไปจะแสดงถึง 6 ตัววัดที่ Ray ได้กล่าวมาก่อนหน้านี้ในตลาดสหรัฐเทียบกับในอดีต ซึ่งสามารถบ่งบอกได้ว่าในปัจจุบันเราได้ออกจากช่วงฟองสบู่แล้ว

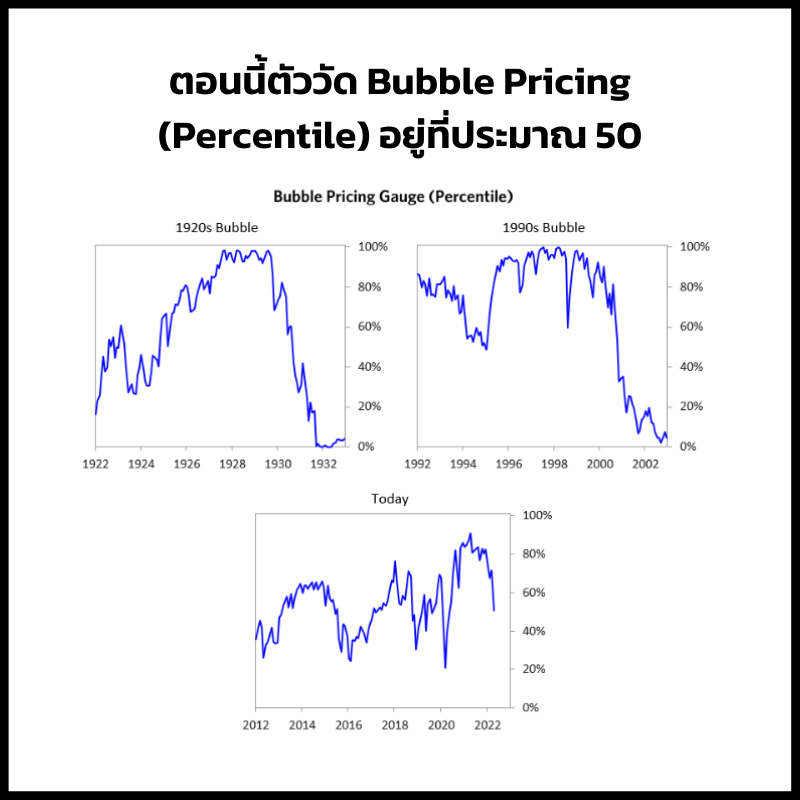

1. ราคาสินทรัพย์เกินมูลค่าไปมาก (เช่น วิธีเอามูลค่าในปัจจุบันคิดย้อนจากกระแสเงินสดเทียบกับอัตราดอกเบี้ย)

ตอนนี้ตัววัด Bubble Pricing (Percentile) อยู่ที่ประมาณ 50

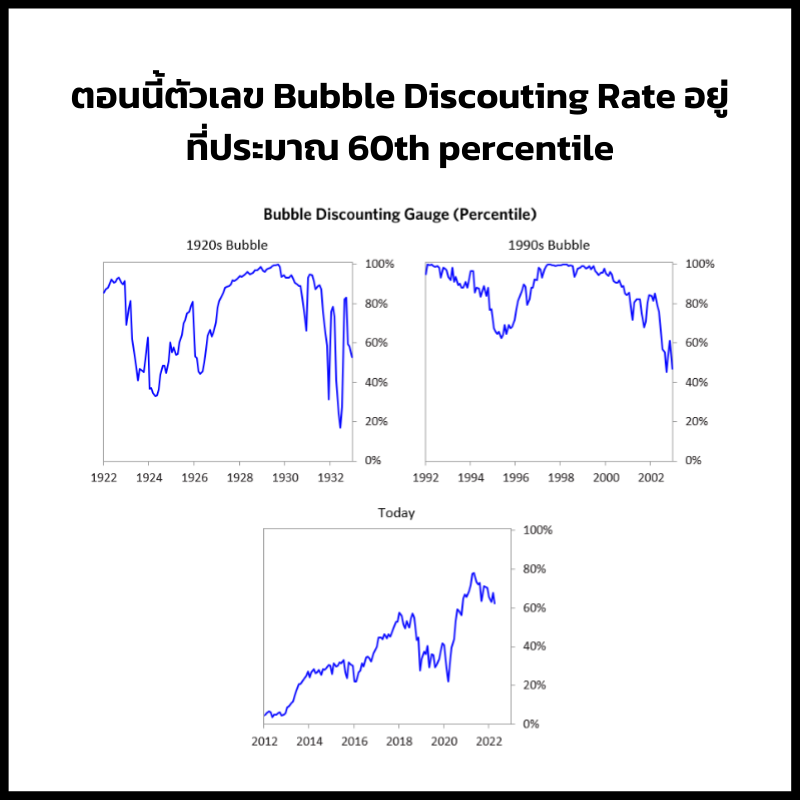

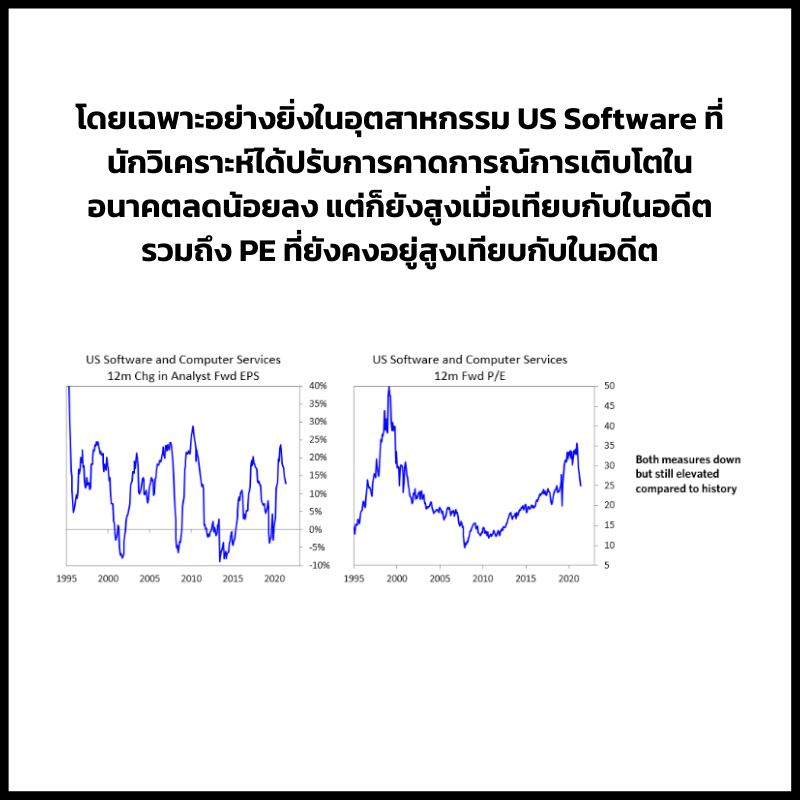

2. สถานการณ์ที่โตต่อยาก (เช่น อัตราการเติบโตของรายได้และกำไรของบริษัทสูงมากแต่กำลังการผลิตที่เหลือมีจำกัดแล้ว จึงเป็นไปได้ยากที่จะโตต่อในอัตราเดิม)

ตอนนี้ตัวเลข Bubble Discouting Rate อยู่ที่ประมาณ 60th percentile ถือว่าการเติบโตของกำไรที่ได้อยู่ในราคาหุ้นยังอยู่สูงเล็กน้อย โดยเฉพาะอย่างยิ่งในอุตสาหกรรม US Software ที่นักวิเคราะห์ได้ปรับการคาดการณ์การเติบโตในอนาคตลดน้อยลง แต่ก็ยังสูงเมื่อเทียบกับในอดีต รวมถึง PE ที่ยังคงอยู่สูงเทียบกับในอดีต

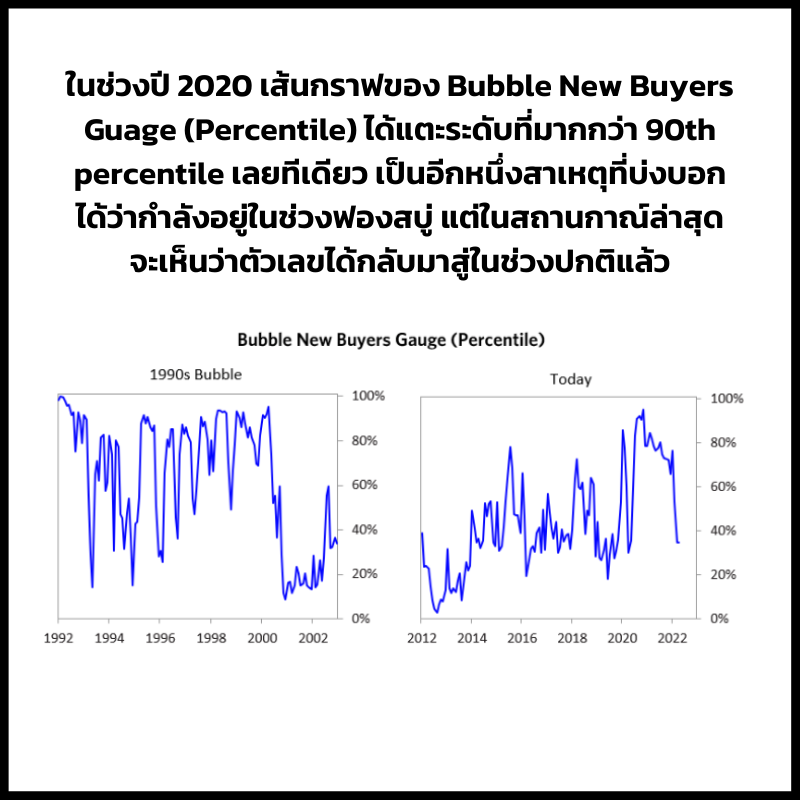

3. มีนักลงทุนหน้าใหม่เข้ามาเยอะแค่ไหน?

การเพิ่มขึ้นของนักลงทุนหน้าใหม่ที่ถูกดึงดูดมาจากราคาที่สินทรัพย์ที่พุ่งสูงขึ้นมากเป็นสัญญาณของฟองสบู่ โดยกราฟด้านล่างจะเป็นเกณฑ์ที่ถูกเปรียบเทียบกับฟองสบู่ที่เกิดขึ้นเมื่อปี 1990s จะเห็นว่าในช่วงปี 2020 เส้นกราฟของ Bubble New Buyers Guage (Percentile) ได้แตะระดับที่มากกว่า 90th percentile เลยทีเดียว เป็นอีกหนึ่งสาเหตุที่บ่งบอกได้ว่ากำลังอยู่ในช่วงฟองสบู่ แต่ในสถานกาณ์ล่าสุด จะเห็นว่าตัวเลขได้กลับมาสู่ในช่วงปกติแล้ว

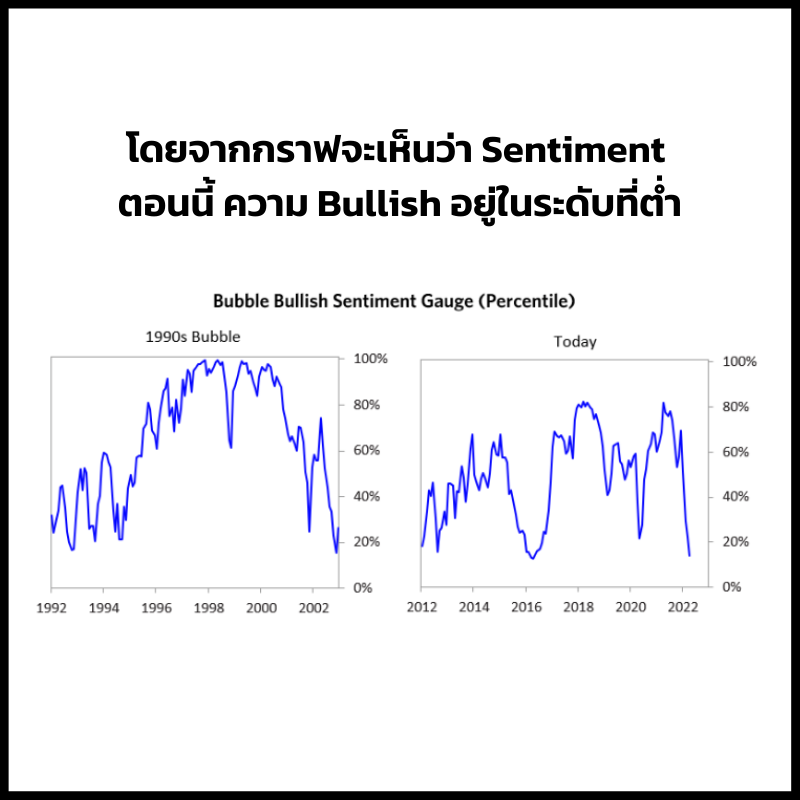

4. คนส่วนใหญ่บอกว่าตลาดอยู่ในช่วงขาขึ้น

ยิ่ง Sentiment เป็นตลาดขาขึ้นเท่าไหร่ มันหมายถึงว่าผู้คนส่วนใหญ่ได้มีเงินอยู่ในสินทรัพย์นั้นไปแล้ว ทำให้จะมีเงินใหม่เข้ามาในสินทรัพย์นั้นน้อยลง และมีแนวโน้มที่จะทำกำไรออกมามากกว่า โดยจากกราฟจะเห็นว่า Sentiment ตอนนี้อยู่ในระดับที่ต่ำ

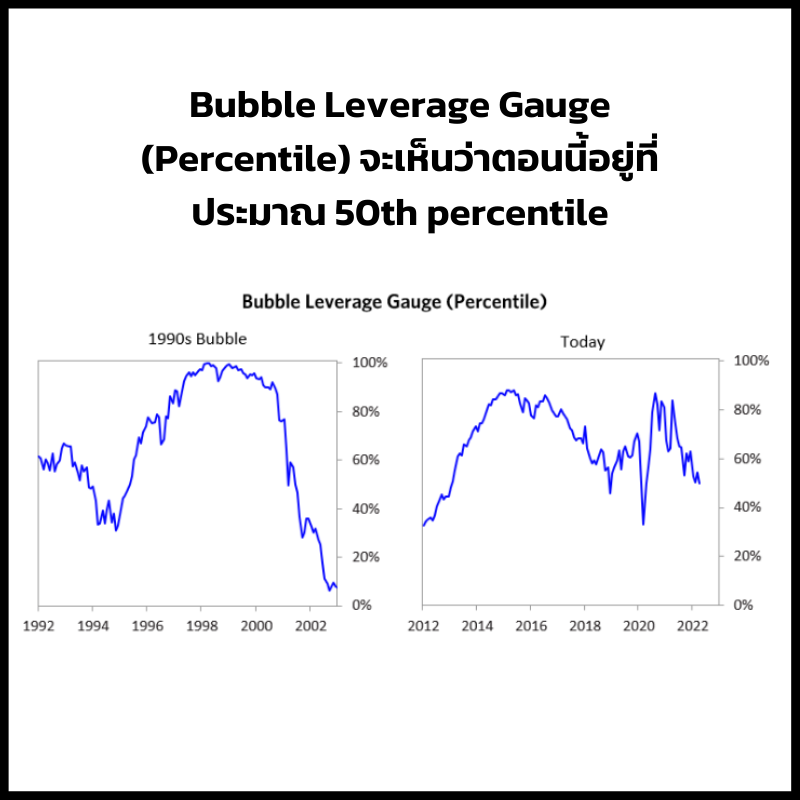

5. มีสัดส่วนการซื้อสินทรัพย์มาจากการกู้ยืมเป็นสัดส่วนที่เยอะหรือไม่?

การที่มีการซื้อสินทรัพย์ที่มาจากการกู้ยืมเงินเป็นจำนวนมาก อาจส่งผลให้การเกิด Forced Sell ได้ง่ายในช่วงตลาดขาลง โดยกราฟด้านล่างจะเป็น Bubble Leverage Gauge (Percentile) จะเห็นว่าตอนนี้อยู่ที่ประมาณ 50th percentile

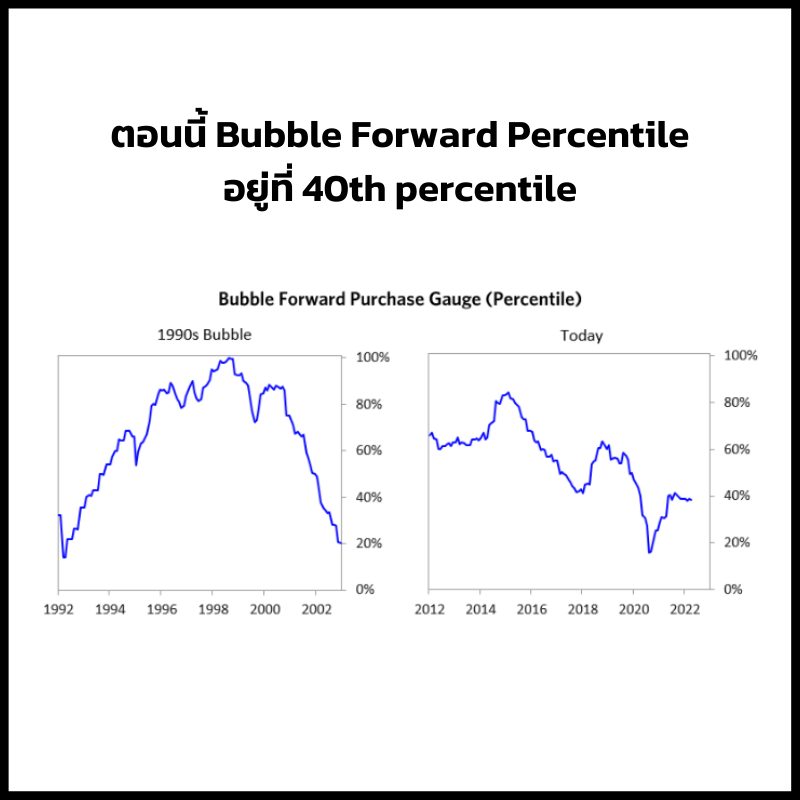

6. มีการเก็งกำไรจากราคาสินทรัพย์นั้นมากหรือไม่?

เช่น สัญญาซื้อขายเงินตราต่างประเทศล่วงหน้า อีกหนึ่งแง่มุมที่สามารถบ่งบอกได้ว่าตอนนี้มีความความคาดหวังว่าสินทรัพย์อยู่ในช่วงที่นักลงทุนกำลังมองว่าดีเกินไปหรือไม่สามารถดูได้จากสัญญา Forward ที่เกิดขึ้น โดย Ray ได้ใช้วิธีนี้ดู commodity และตลาด real estate ที่สามารถใช้การดู Forward ได้ค่อนข้างดี และในตลาดหุ้น Ray จะดู Capital Expenditure ว่าบริษัทต่าง ๆ ได้ลงทุนมากหรือน้อยแค่ไหนในโครงสร้างพื้นฐาน โดยมันบ่งบอกว่าบริษัทกำลังคาดการณ์ความต้องการสินค้าในอนาคตมากหรือน้อย ซึ่งตอนนี้ Bubble Forward Percentile อยู่ที่ 40th percentile

ฟองสบู่ที่เกิดขึ้นส่วนใหญ่แล้วจะปรับฐานลงมามากกว่าที่คาด มากกว่ามูลค่าพื้นฐานของราคาสินทรัพย์นั้น

ที่มา

BottomLiner

ที่มาบทความ: https://www.facebook.com/bottomlinerglobal/posts/5764778006870619